Что учесть организации при сотрудничестве с самозанятыми?

При привлечении юридическим лицом к сотрудничеству самозанятых важно сразу определить, будет ли это разовое оказание услуг или выполнение ими регулярной трудовой функции в качестве работников. Если они будут оказывать услуги или выполнять работы ежемесячно на протяжении длительного периода времени и получать за это одинаковую плату, речь может идти о трудовых отношениях

В таком случае работодатель обязан уплачивать НДФЛ и взносы в Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования. За неуплату или неполную уплату сумм налога и страховых взносов работодатель может понести налоговую, административную и даже уголовную ответственность.

(Если отношения с самозанятым схожи с трудовыми, заключенный с ним гражданско-правовой договор могут переквалифицировать в трудовой. Это приведет к начислению недоимки по ЕСН и страховым взносам в ФСС, штрафов и пеней за их несвоевременную уплату и административной ответственности, предусмотренной ст. 5.27 КоАП РФ. Как составить договор, чтобы этого не случилось, рассказано в материале «Как правильно оформить отношения с контрагентами и сотрудниками стартапа?».)

Человек не может одновременно работать у работодателя по трудовому договору и сотрудничать с ним как самозанятый. Более того, работодатель не вправе привлечь к сотрудничеству самозанятого, который прежде был его работником и уволился в течение последних двух лет. То есть работник может оказывать услуги как самозанятый любым физическим и юридическим лицам, но только не своему работодателю.

Организация должна самостоятельно проверять статус самозанятого, запрашивать у него справку о постановке на учет в качестве плательщика НПД или снятии с учета. Проверить статус плательщика НПД можно на сайте ФНС. Для этого нужно ввести ИНН физлица и дату, на которую определяется статус, в поля на странице сайта по адресу: https://npd.nalog.ru/check-status.

Компания не платит налог и взносы за самозанятого, делает он это сам. Расходы, связанные с приобретением товаров, работ или услуг у самозанятых, учитываются при определении налоговой базы по налогу на прибыль, НДФЛ, УСН, ЕСХН, но только при наличии чека, сформированного продавцом (исполнителем) в порядке, предусмотренном ст. 14 Закона № 422-ФЗ. В случае отсутствия чека расходы не учитываются. ФНС рекомендовала подписывать акт о выполнении работ (оказании услуг) с самозанятым для налогового учета расходов (например, при наличии предоплаты), поскольку этот документ будет подтверждать факт и период или дату их выполнения (информация ФНС России от 26 августа 2021 г.).

Плательщик НПД вправе скорректировать переданные налоговому органу сведения о сумме расчетов. Это может понадобиться в случае возврата денежных средств, полученных в счет оплаты товаров, работ и услуг, или ввода неверных сведений (ч. 4 ст. 8 Закона № 422-ФЗ). При этом аннулирование плательщиком НПД чека без возврата покупателю (заказчику) денежных средств не является основанием для непризнания в составе расходов затрат последнего. Однако аннулирование чека может являться основанием для проведения мероприятий налогового контроля, направленных на установление полноты уплаты налогов (сборов). Покупатель (заказчик) вправе обратиться в налоговый орган с инициативой о проведении мероприятий налогового контроля в отношении плательщика НПД с приложением документов, подтверждающих реализацию товаров, работ, услуг и факт их оплаты (Письмо ФНС России от 28 октября 2021 г. № ПА-4-20/15213@).

Для решения спора с самозанятым гражданином организации придется обращаться в суд общей юрисдикции, а не в арбитражный суд, как в случае возникновения конфликта с другими контрагентами-предпринимателями (понять, в каком суде отстаивать свои интересы, поможет статья «Защита прав и интересов в рамках гражданского судопроизводства»).

Особенностям заключения договоров с самозанятыми посвящено Письмо ФНС России от 20 февраля 2019 г. № СД-4-3/2899@. Там же говорится о формировании самозанятым гражданином чека и передаче его заказчику, корректировке налоговой базы при возврате денег гражданину, сроках и порядке уплаты НПД.

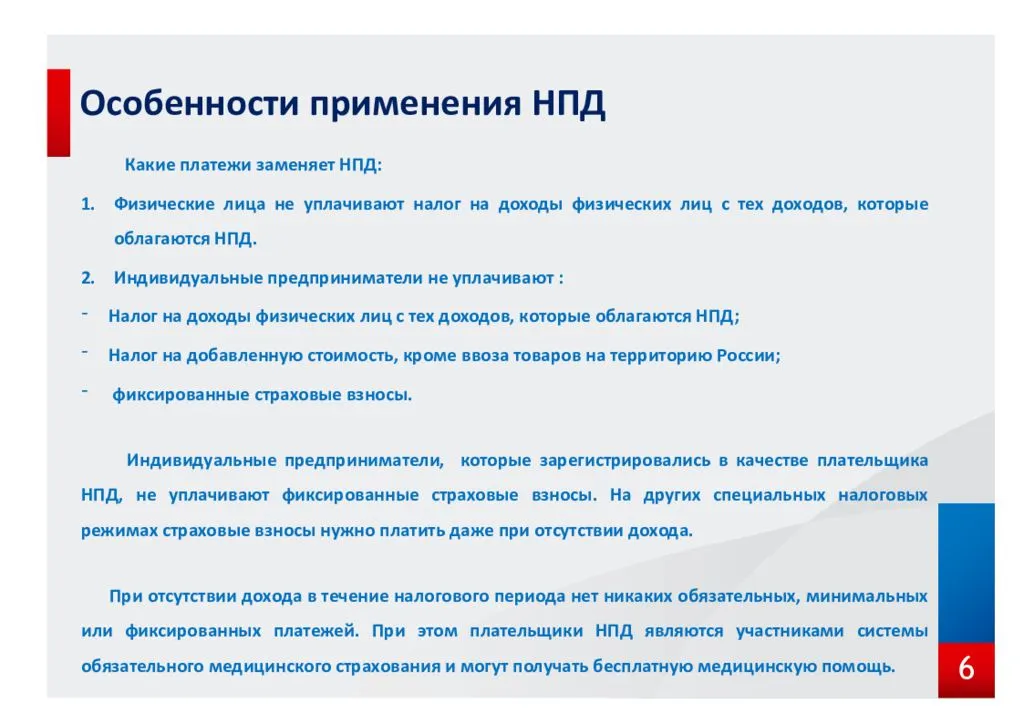

Особенности применения спецрежима

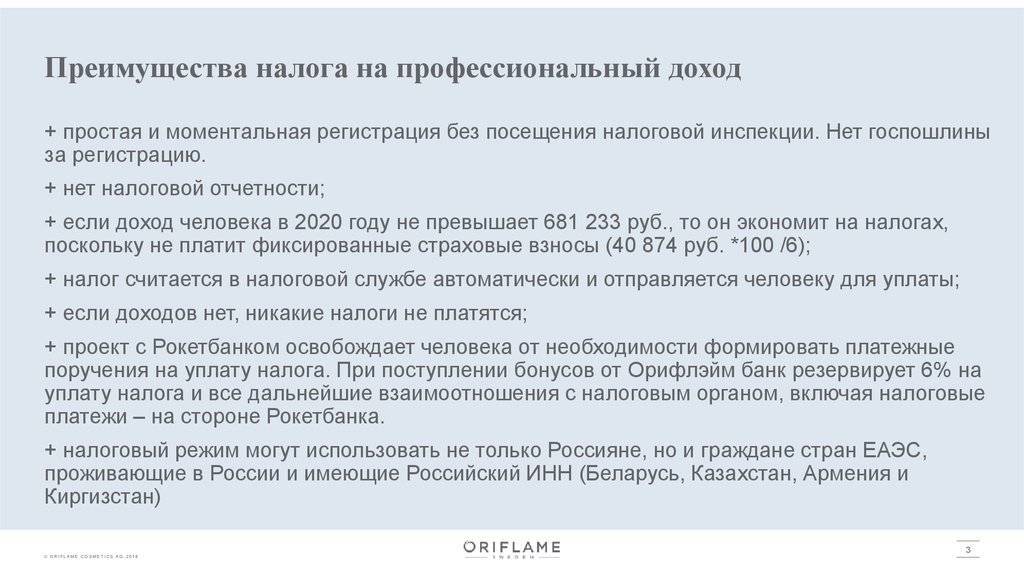

- отсутствует необходимость заполнения деклараций;

- не нужно пользоваться онлайн-кассой;

- возможно предоставление налогового вычета на 10 000 рублей;

- выгодный налоговый тариф;

- возможность совмещения с основной трудовой деятельностью.

Разберёмся, как это будет выглядеть на практике

Кому подойдёт

В частности, здесь предлагаются льготные условия налогообложения, которых ещё не было в России. Кроме этого, самозанятые освобождаются от уплаты НДС и НДФЛ, взносы в пенсионный фонд вносятся по желанию.

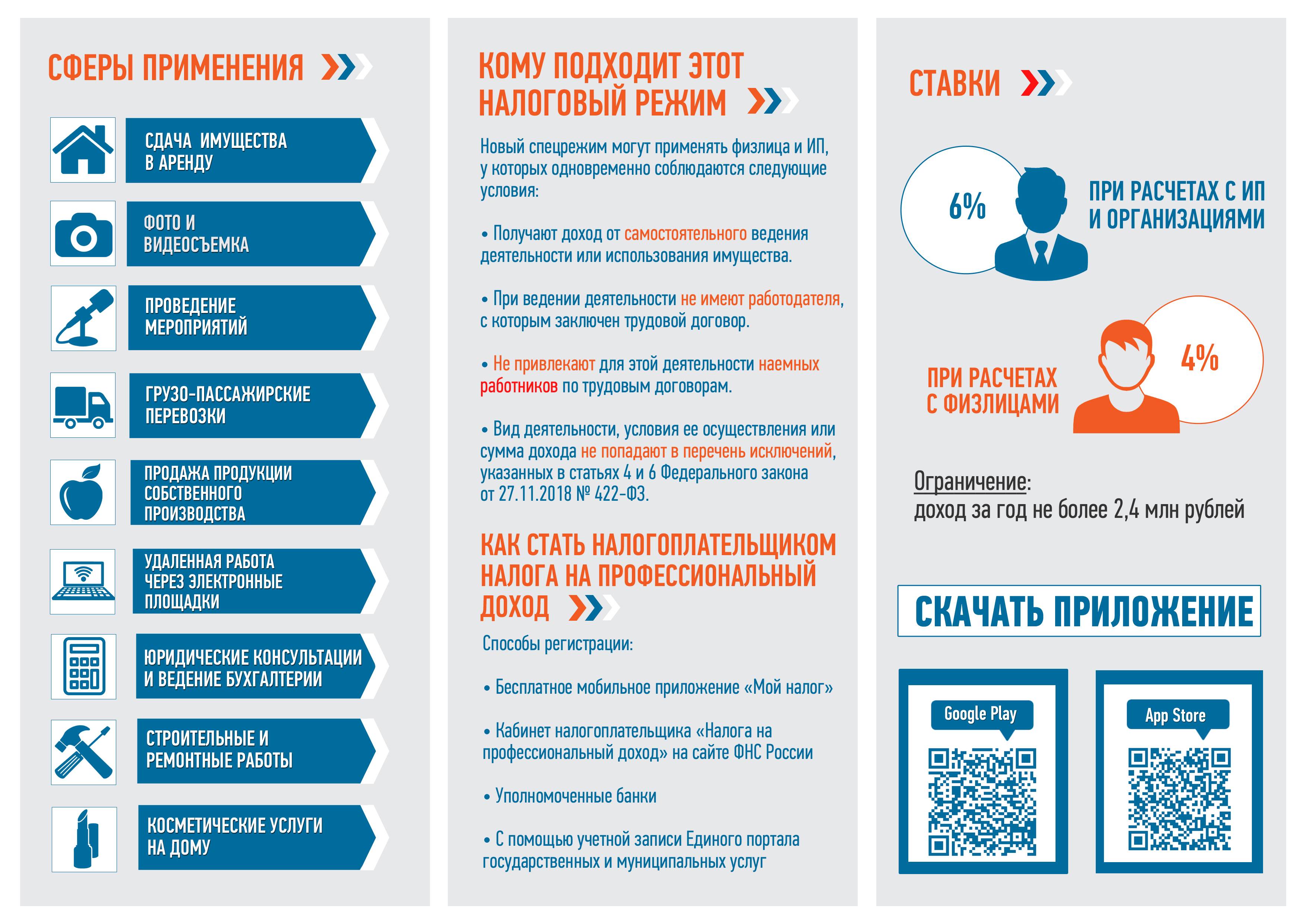

Новый спецрежим подойдёт для следующих видов деятельности:

- косметология на дому;

- фриланс;

- ремонтные и строительные работы;

- фото- и видеосъёмка;

- организация и ведение праздников;

- реализация товаров собственного изготовления;

- бухгалтерские услуги;

- юридические консультации.

Что ждет иностранных граждан

- Киргизия;

- Казахстан;

- Беларусь;

- Армения.

Переход на новый налоговый режим возможен после регистрации в приложении «Мой налог». Отметим, что такая регистрация возможна после получения ИНН: авторизоваться по паспорту в приложении нельзя.

С каких финансовых поступлений платиться налог

В качестве налогооблагаемой базы учитывается только прибыль, полученная в результате ведения предпринимательской деятельности.

Как учитываются суммы дохода

Новый закон не регулирует и не ограничивает ежемесячный доход самозанятых граждан. Однако под специальный налоговый режим можно подвести прибыль в размере, не превышающем 2 400 000 рублей в год. Доход, полученный сверх установленного лимита, облагается стандартным налогом для физических лиц в размере 13%.

Иностранцы имеют право вести в России предпринимательскую деятельность, и платят при этом налоги…

Например, иностранцы могут организовывать ИП или становиться самозанятыми. Правда, самозанятыми пока могут становиться только жители стран ЕАЭС, но в планах разрешить этот вид предпринимательской деятельности и иностранцам из стран СНГ. Мы писали об этом в статье “Могут ли иностранцы стать самозанятыми и что для этого нужно сделать”. А какие налоги платят самозанятые, и какие – ИП? В чем плюсы и минусы этих вариантов? Постараемся ответить в статье.

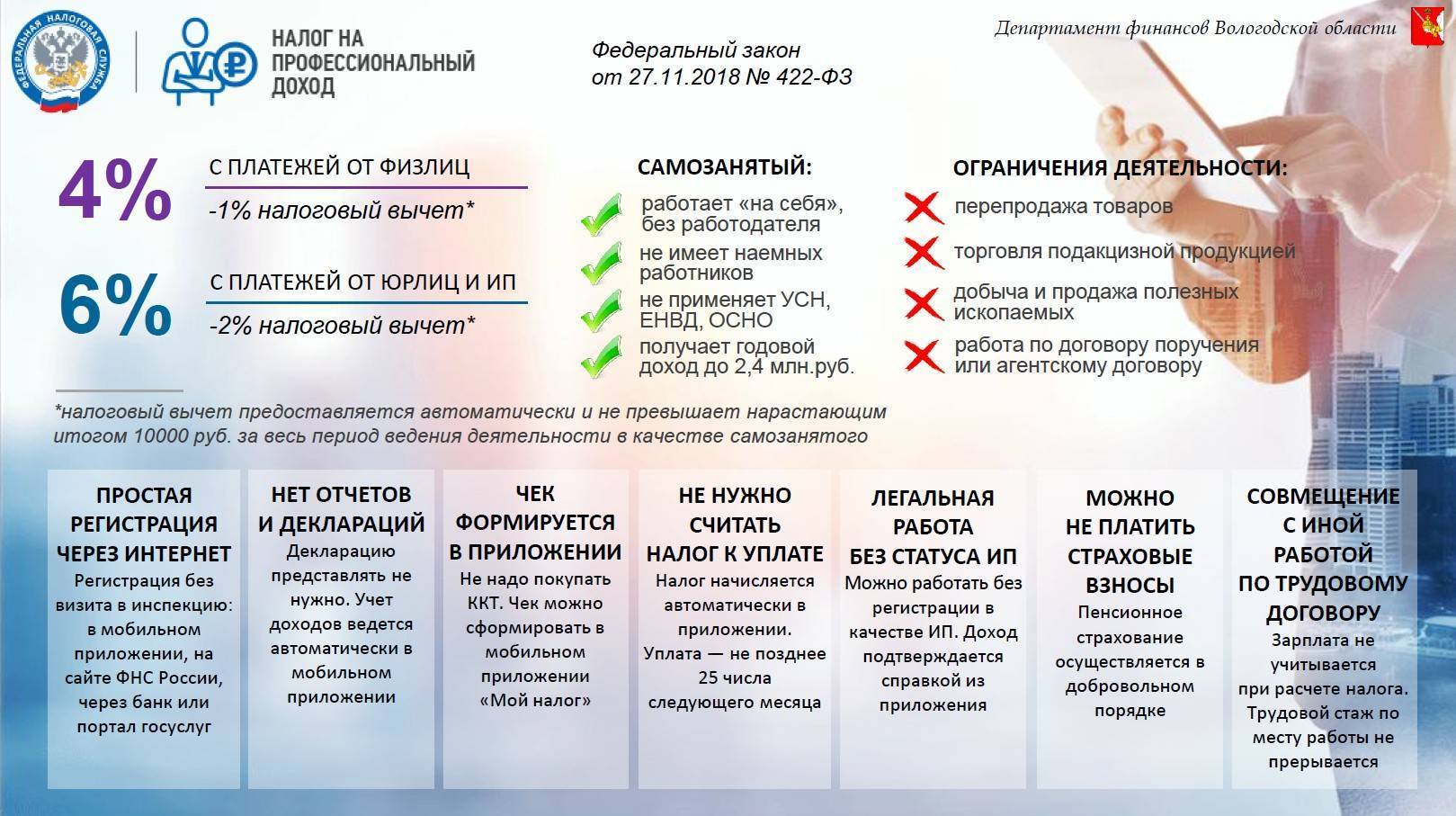

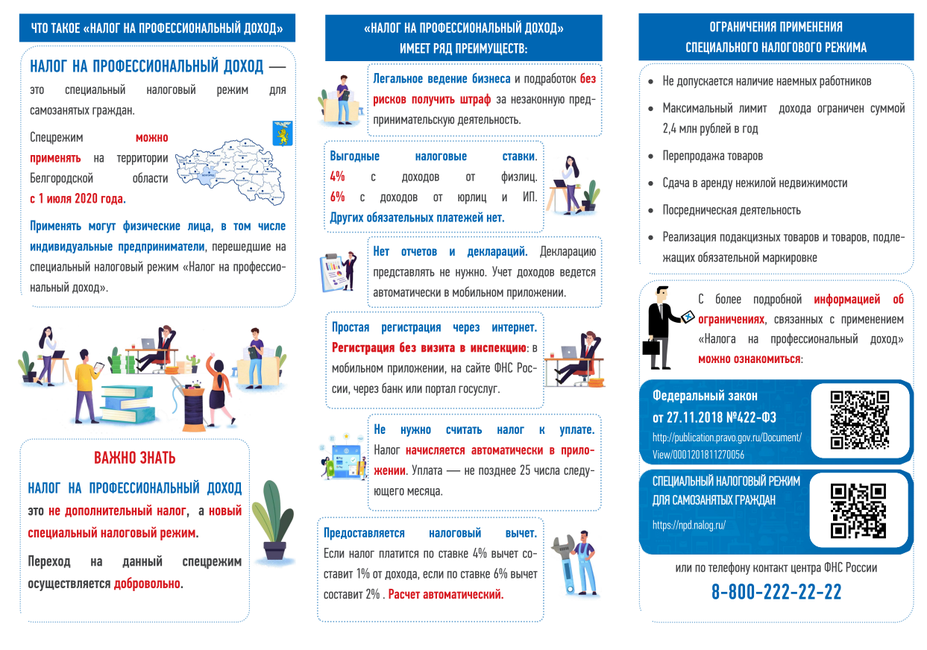

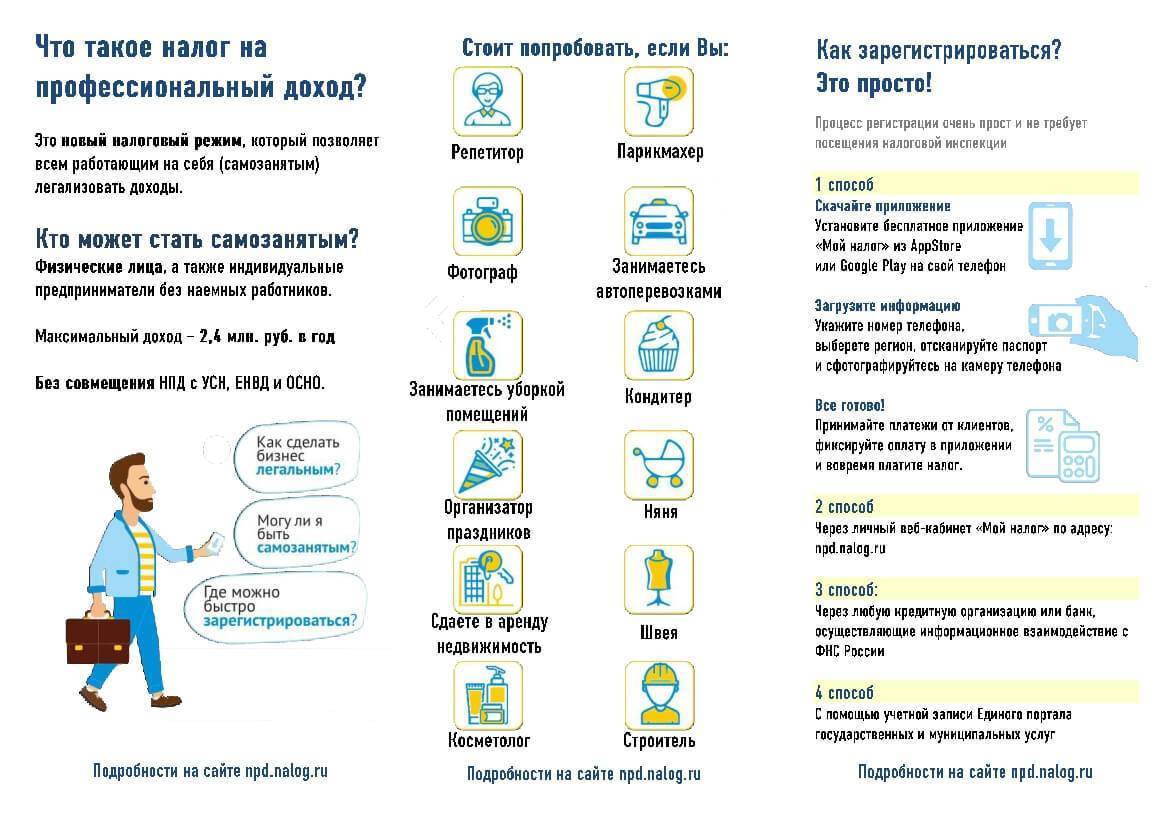

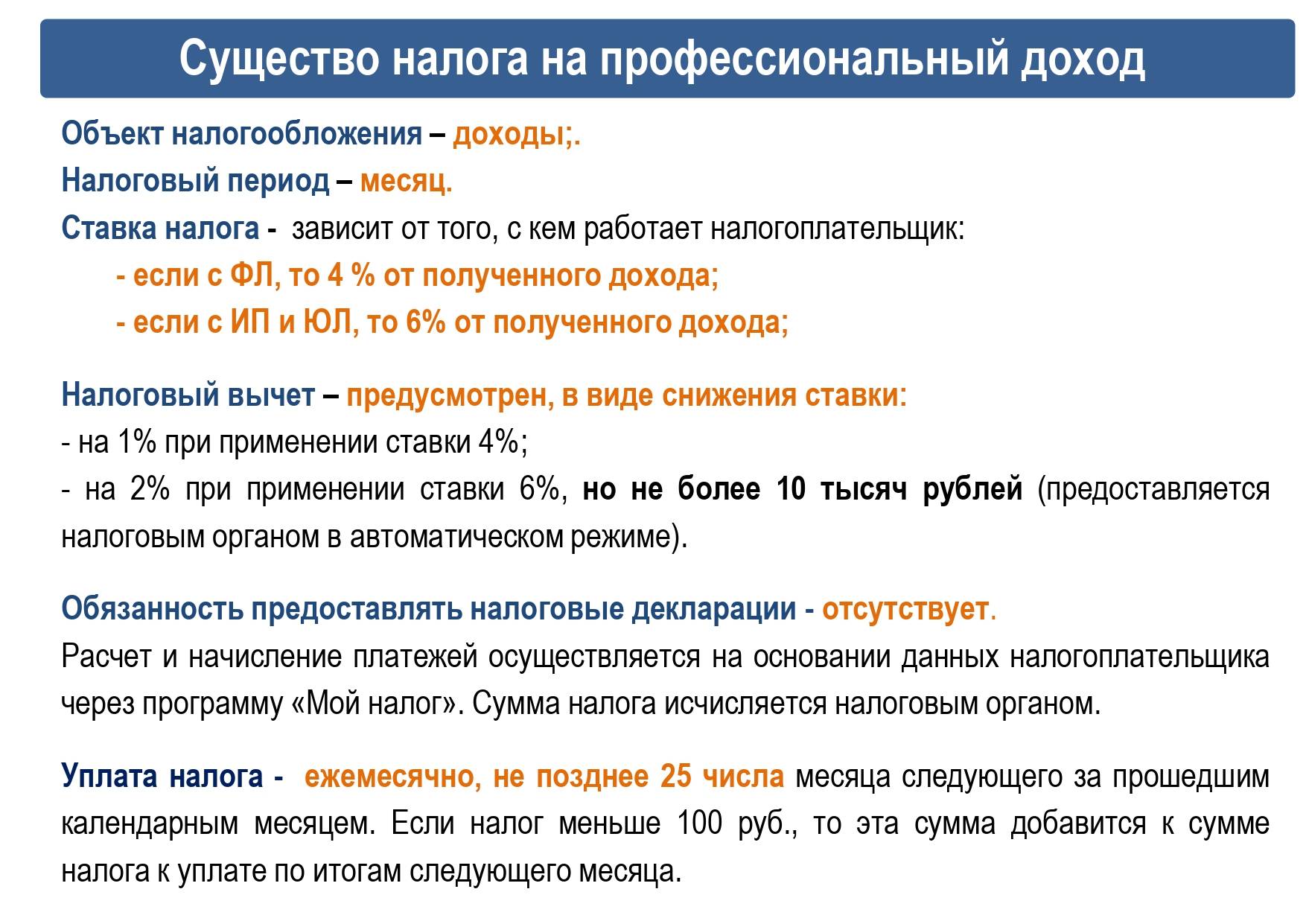

Какие налоги платят самозанятые

Самозанятые платят самый низкий налог в стране – налог на профессиональный доход, или НПД. При работе с физлицами – 4%, а при работе с юридическими лицами – 6 %. При этом для таких предпринимателей действует налоговый вычет – 10 тысяч рублей в год.

Ограничения у самозанятых

При регистрации в качестве самозанятого, надо знать об ограничениях. Например, самозанятые не могут заниматься определенными видами деятельности:

- Заниматься перепродажей товаров;

- Нанимать на работу сотрудников;

- Работать по агентскому договору или договору поручения;

- Заниматься платной доставкой товаров без контрольно-кассовой техники, а также другие ограничения.

Кроме того, самозанятый имеет “лимит” дохода – он не должен превышать 2, 4 млн рублей в год, то есть 200 тысяч рублей в месяц. Так что можно вести только какой-то очень небольшой бизнес – без высоких доходов и без сотрудников.

Пенсионные накопления самозанятых

Сейчас самозанятые платят только налог, а пенсионные взносы не выплачивают. Так что если самозанятые иностранцы хотят встретить в России старость, работая самозанятым, им придется самостоятельно копить на пенсию. Для этого можно добровольно уплачивать пенсионные взносы в ПФР.

Какие страховые взносы платит ИП

Для начала оговоримся, что регистрировать ИП могут любые иностранцы, которые находятся в России постоянно и на легальных основаниях.

Для чистоты сравнения с самозанятым возьмем ситуацию, в которой иностранец создал ИП и работает один, без сотрудников.

Налоги зависят от того, какую систему налогообложения выбрал иностранец. Но есть платежи, которые выплачиваются одинаково, вне зависимости от выбранной системы – страховые медицинские и пенсионные взносы. Эти взносы владелец ИП должен выплатить вне зависимости от того – работает ли он и есть ли у него прибыль. В 2021 году эти взносы составляют:

- Обязательное пенсионное страхование – 32 448 рублей;

- Обязательное медицинское страхование – 8 426 рублей.

Таким образом, общая сумма, которую иностранец заплатит в любом случае, составит 40 874 рубля, которые должны быть уплачены до 31 декабря текущего календарного года. А если годовой доход владельца ИП будет выше 300 тысяч рублей, то ему придется дополнительно выплатить еще 1 процент от суммы, которая будет превышать лимит.

Какие налоги платит ИП

Налоги зависят от выбранной системы налогообложения, как мы уже сказали. Существует Общая система налогообложения, ОСНО, Упрощенная система налогообложения, УСН, и патентная система. Мы рассмотрим только ОСНО и УСН.

Общая система налогообложения

Если предприниматель выбирает ОСНО, то доход ИП облагается налогом НДФЛ в 13 %. При этом НДФЛ выплачивается авансом – за первый квартал, за полугодие и за девять месяцев. Если говорить по датам, то в текущем году НДФЛ нужно выплачивать 26 апреля, 26 июля и 25 октября. Оставшуюся часть налога по итогам года предприниматель уплачивает до 15 июля следующего года.

Упрощенная система налогообложения

Если предприниматель выбирает УСН, то он должен сначала выбрать:

- он будет платить налог с доходов,

- или налог с доходов, уменьшенных на расходы, то есть на прибыль.

Если иностранец выбирает первый вариант, то налоговая ставка составить от 1 до 6 процентов, в зависимости от региона.

Если иностранец выбирает второй вариант, то есть налог на прибыль, то ставка составит от 5 до 15 процентов.

Такой налог выплачивается ежеквартально.

Ограничения, существующие для этого режима налогообложения – количество сотрудников должно быть не более 130 человек и доход не может превышать 200 млн рублей в год.

Выбор за иностранцем

Выбирать – как ему удобнее работать, должен сам иностранец. Как видим, есть плюсы и минусы в каждой системе. А так как существует множество вариантов, всегда можно найти свой. Главное – не работать нелегально. Тем более, как видно из статьи, есть варианты, при которых придется платить совсем небольшие налоги, оставаясь в легальном поле.

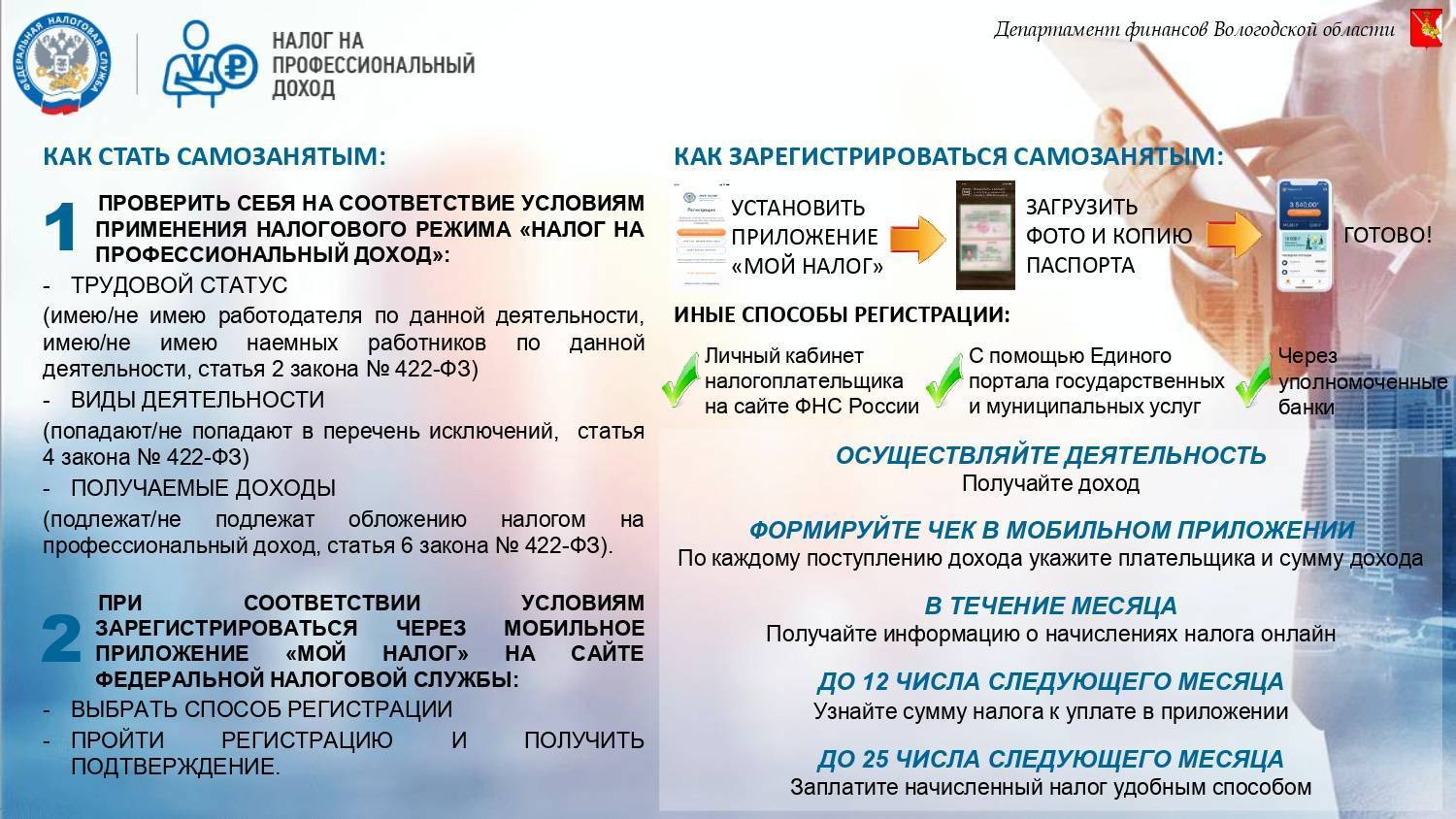

Как платить налог на профессиональный доход

Плательщику НПД рассчитывать свой налог самостоятельно не надо. Расчёт формируется автоматически через приложение «Мой налог». Как только самозанятый оформит чек через это приложение, сумма дохода попадает в налоговую базу.

По итогам каждого месяца, не позднее 12-го числа месяца, следующего за отчётным, самозанятый будет получать уведомление об уплате налога с указанием реквизитов. Для удобства к приложению можно привязать банковскую карту, тогда налог списывается автоматически.

Срок уплаты налога на профессиональный доход – до 25 числа месяца, следующего за отчётным. За нарушение срока оплаты налагается штраф в 20% от недоимки. Если сумма налога окажется меньше 100 рублей, платить её пока не надо, она добавится к налогу за следующий период. А при отсутствии дохода в отчётном месяце налога к уплате не будет, никакой обязательной фиксированной суммы здесь нет.

Если самозанятый получит доход больше 2,4 млн рублей в календарном году, то он теряет право платить НПД. Что делать при превышении установленного лимита доходов? Выход здесь только один – регистрировать бизнес в обычном порядке в налоговой инспекции.

Но если плательщиком НПД был уже зарегистрированный индивидуальный предприниматель, то у него есть 20 дней, чтобы перейти с этого режима на другой льготный (УСН, ЕСХН, ПСН). В противном случае дальнейшие доходы ИП будут облагаться в рамках общей системы с уплатой НДФЛ и НДС.

- Как получить налоговый бонус для самозанятых

- Как заключить договор с самозанятым

- Нужен ли расчётный счёт для самозанятых

Как уплатить

Для того чтобы эксперимент удался и как можно больше людей зарегистрировалось в новом налоговом режиме, ФНС максимально упростила весь механизм, в том числе и порядок уплаты налога.

Сроки и способы

Отчетным периодом по НПД является календарный месяц. В течение него налогоплательщик вносит поступающие суммы в приложение. По окончании месяца налоговая рассчитывает суммарный налог по двум ставкам: 4 и 6 %.

До 12-го числа следующего за отчетным месяца приходит уведомление о сумме начисленного налога. До 25-го числа его надо уплатить. Исключение сделано только для суммы 100 руб. и меньше. Ее просто переведут на следующий расчетный период.

На выбор налогоплательщика есть несколько способов уплаты: в приложении с помощью банковской карты или через банк по выписанной в приложении квитанции. Для тех, кто забывает о сроках уплаты НПД, можно настроить автоплатеж, и с карты ежемесячно будет уходить в счет уплаты налога нужная сумма.

Штрафы

Что будет, если налогоплательщик пропустил платеж:

- Налоговый орган в течение 10 дней с крайней даты уплаты налога направляет через приложение “Мой налог” уведомление с напоминанием.

- Если НПД не перечислен, то применяются штрафные санкции: пеня в размере 1/300 от ключевой ставки ЦБ за каждый день просрочки и 20 % от суммы неуплаченного налога.

- Если налогоплательщик не внес сведений о полученном доходе, а налоговая это обнаружила, то будет начислен штраф в размере 20 % от суммы операции. Если случай повторится еще раз в течение 6 месяцев, то уже будет начислен штраф в размере 100 % от забытой суммы.

Кто может стать плательщиком налога на профессиональный доход

Расскажем подробнее, что такое НПД, на какие виды деятельности он распространяется, какая налоговая ставка по нему установлена, и кто может на него перейти.

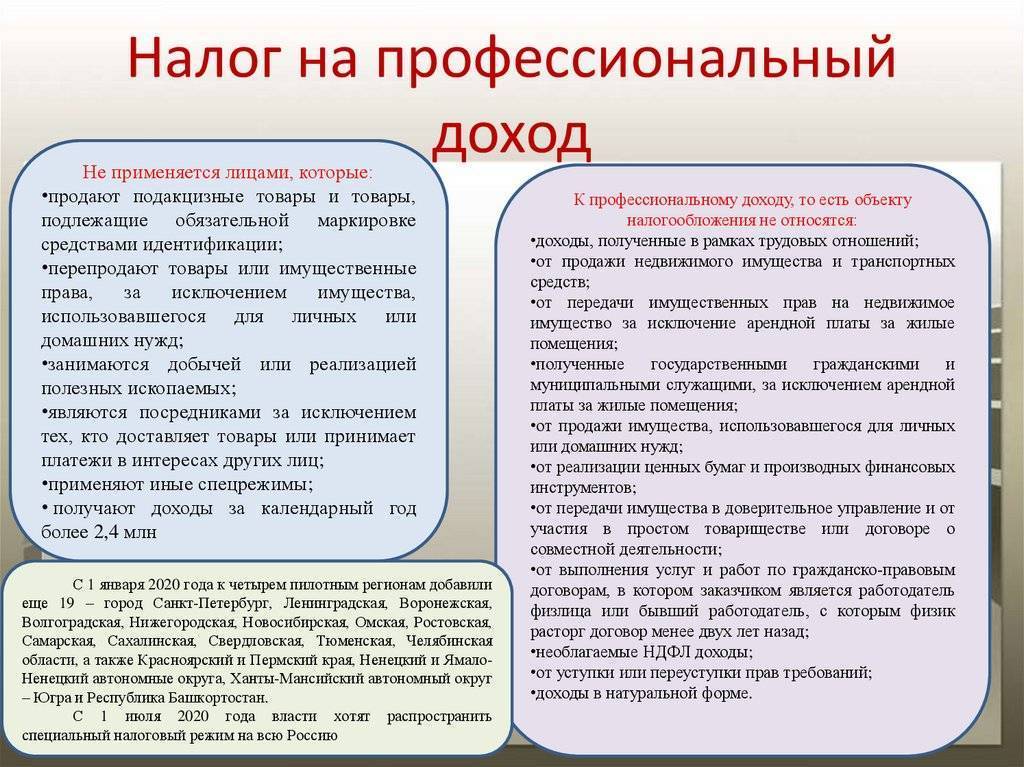

1. В законе не приводится перечень разрешённых видов деятельности, но есть те, которые запрещены. Соответственно, толковать надо от обратного – если вашего направления нет в запрещённых, то оно разрешено.

Запрет установлен на следующие виды деятельности:

- реализация подакцизных товаров и товаров, подлежащих обязательной маркировке;

- перепродажа товаров и имущественных прав, за исключением продажи имущества, использовавшегося для личных, домашних и подобных нужд;

- добыча и реализация полезных ископаемых;

- посредническая деятельность;

- услуги по доставке товаров с приёмом платежей в пользу других лиц (кроме тех, по которым продавец товаров выдаёт чек ККТ);

- продажа недвижимости и транспорта;

- сдача в аренду нежилой недвижимости;

- деятельность медиатора, нотариуса, адвоката, оценщика, арбитражного управляющего.

2. Для НПД установлено ограничение по доходам – не более 2,4 млн рублей в год. Причём этот налог нельзя совмещать с другими системами налогообложения

Это особенно важно для ИП, которые тоже вправе платить налог на профессиональный доход

3. Самозанятый, работающий в рамках налога на профдоход, не может нанимать работников по трудовому договору. Однако в отношении исполнителей, привлекаемых по гражданско-правовому договору, такого запрета нет. То есть теоретически это возможно.

4. Налоговая ставка для самозанятых зависит от их заказчиков. Если это организация или ИП, то заплатить надо 6% от полученного дохода. Если услуги оказаны обычным физлицам, то ставка ниже – 4%. Другие налоги с профессионального дохода платить не надо. Исключение – НДС при ввозе на территорию РФ.

5. Страховые взносы на своё пенсионное страхование самозанятые платят добровольно. Сделать это можно прямо из приложения «Мой налог». Если этого не делать, страховой стаж не будет начисляться, и пенсия положена только социальная, по старости. Подробнее о том, как начисляется трудовой стаж для самозанятых, читайте здесь. Что касается медицинского страхования, то плательщики НПД имеют право на медобслуживание. Часть уплаченного ими налога будет автоматически направляться на эти цели.

6. Плательщик НПД может параллельно работать по трудовому договору, т.е. оказывать услуги в свободное от работы время. Однако в законе установлен запрет на оказание услуг своему бывшему работодателю или заказчику по договору ГПХ (расторжение договора менее двух лет назад). Это сделано специально, чтобы не спровоцировать массовое увольнение работников и перевод их в самозанятые.

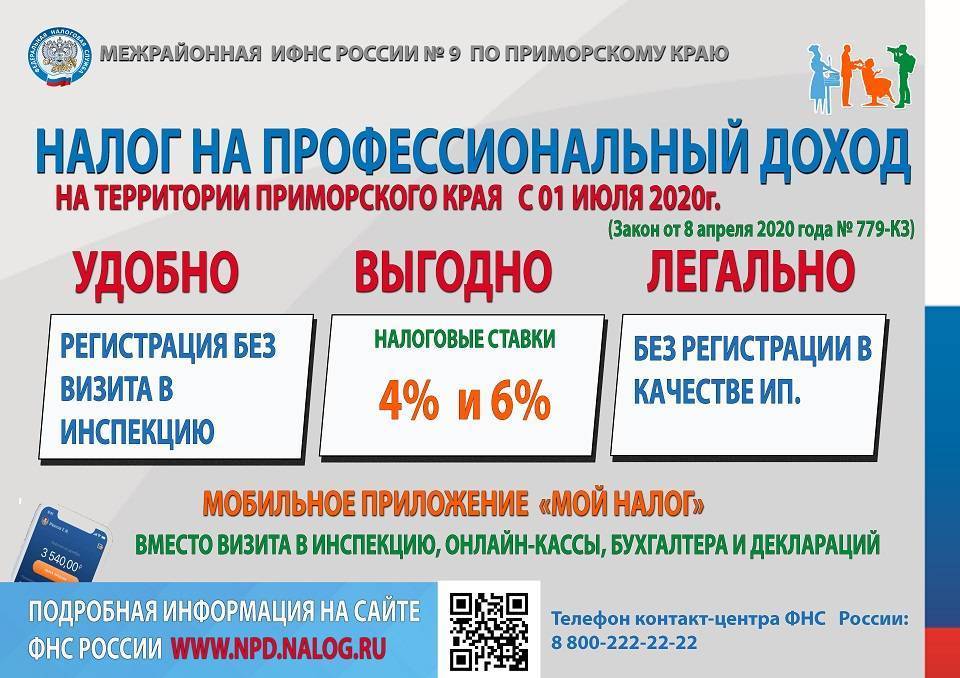

7. Чтобы встать на учёт в качестве плательщика налога на профдоход, надо пройти регистрацию одним из способов:

- через приложение «Мой налог»;

- через личный кабинет налогоплательщика;

- через кредитную организацию (такую возможность пока предоставляет Сбербанк, Альфа-банк, Киви банк, Просто банк, Барс банк, Веста банк).

Банки идут в ногу со временем и уже предлагают специальные пакеты услуг для самозанятых. Оставьте заявку на обслуживание в Сбербанке и получите удобный личный кабинет и множество полезных банковских услуг.

Валюта

Валюта также является имуществом, и при ее продаже доходы облагаются НДФЛ с применением всех предусмотренных вычетов. Курсовая разница не облагается НДФЛ, так как она носит характер материальной выгоды, а ст. 212 НК РФ предусмотрен исчерпывающий перечень случаев, когда материальная выгода признается доходом для целей взимания НДФЛ.

Однако помимо взимания налогов законодательство предусматривает еще и различные льготы в фискальных обязательствах, объясняет Квашенинников. В ст. 220 НК РФ указаны два вида имущественных вычетов: фиксированной суммой в размере 250 тыс. рублей и в размере расходов, понесенных на приобретение валюты.

Вот как это выглядит на практике: если человек в 2020 году приобрел $10 тыс. по курсу 70 рублей и продал их в том же году за 75 рублей, он будет иметь право на один из упомянутых имущественных вычетов. В первом случае сумма налога будет равна 65 тыс. рублей (750 тыс. рублей – 250 тыс. рублей) × 13%), во втором — 6,5 тыс. рублей (750 тыс. рублей – 700 тыс. рублей) × 13%).

Правила деления

Фото: ИЗВЕСТИЯ/Дмитрий Коротаев

Плюсы и минусы легализации самозанятых граждан

Безусловно, у такого явления есть плюсы:

- Человек получает легальный статус предпринимателя.

- Можно пользоваться кредитными программами для ИП.

- В случае нарушения контрагентом условий договора можно на законных основаниях обратиться в судебные органы.

- Фиксируется трудовой стаж.

- Увеличиваются пенсионные накопления.

- Можно становиться участником государственных программ поддержки малого бизнеса.

Есть и минусы, из-за которых приобретение патента не становится массовым явлением:

- Нежелание находиться под «всевидящим оком» ФНС.

- Неуверенность в поддержке государства.

- Неясность, какие перспективы принесет статус самозанятого гражданина.

- Слабая проработка Закона о самозанятых гражданах.

У Правительства РФ есть понимание, что для массового выхода людей из теневого сектора экономики им нужно предложить выгодные условия. Если просто повышать штрафы и ужесточать наказание, это не улучшит процесс регулирования сфер деятельности, прописанных в законе.

Неразрешенные виды деятельности для самозанятых

В то же время есть и ограничения по видам деятельности (часть 2 статьи 4 Федерального закона от 27.11.2018 № 422-ФЗ). Например, нельзя заниматься:

Осуществлением реализации подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации в соответствии с законодательством Российской Федерации,

Перепродажа товаров, имущественных прав, за исключением продажи имущества, использовавшегося ими для личных, домашних и (или) иных подобных нужд,

Добыча и (или) реализация полезных ископаемых,

Осуществление предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, за исключением услуг по доставке товаров и приему (передаче) платежей за указанные товары (работы, услуги) в интересах других лиц,

Лица, применяющие иные режимы налогообложения, предусмотренные частью первой Налогового кодекса Российской Федерации, или осуществляющие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев применения иных режимов налогообложения и исчисления налога на доходы физических лиц с доходов от предпринимательской деятельности до перехода на указанный специальный налоговый режим.

Добавим, что самозанятые граждане могут совмещать свою коммерческую деятельность с обычным трудоустройством. Законодательно это не воспрещается, когда трудовая сфера не пересекается с собственным делом.

Кто относится к самозанятым гражданам?

Нормативный акт о самозанятости в России начал разрабатываться еще в 2016 году, а принят был только в январе текущего года. В разных источниках приводятся разные цифры количества самозанятых людей от 20 до 25 млн. человек. Конечно, у государства есть к ним ряд претензий:

- Отсутствие какой-бы то ни было регистрации.

- Невозможность учесть размер доходов.

- Отсутствие отчислений с прибыли в государственный бюджет.

По факту получается, что огромное количество трудоспособных граждан не платит в бюджет вообще ничего. В связи с этим и появилась идея разработать закон такого рода. Изначально планировалось совместить его с Законом о тунеядстве, но на данном этапе от его принятия отказались.

Теперь разберемся, что означает термин «самозанятый гражданин»?

Итак, самозанятые граждане – это физ. лица, которые не занимаются наймом сотрудников для выполнения работы, имеют патент, разрешающий заниматься тем видом деятельности, по отношению к которому применяется патентная система. Говоря простым языком, это люди, которые предпочитают работать на себя, а не делиться доходами с государством.

Доход этой категории граждан складывается из двух частей:

- выручка, полученная от основной деятельности;

- прибыль от используемого в деятельности капитала.

Деятельность этих граждан можно считать предпринимательской, одновременно с этим к ИП они не относятся.

Как будет работать налог на профессиональный доход

В рамках порядка оплаты налога на профессиональный доход планируется внедрение принципиально новый правовой и фактический механизм его подсчета и оплаты. Более того — новый режим будет предполагать и системно новый подход к регистрации налогоплательщиков. Все основные функции этого режима налогообложения будут реализованы в рамках мобильного приложения для смартфонов и планшетов «Мой налог». Постановление на учет в качестве плательщика налога также будет осуществляться без посещения каких-либо органов и учреждений, а только непосредственно в самом приложении.

Присоединиться к новой программе смогут не только лица, решившие официально начать свою предпринимательскую деятельность. Участвовать в ней смогут и действующие предприниматели, подходящие под условия нового режима налогообложения.

Предполагается применение двух основных различных ставок налогообложения. При этом каждая из ставок будет применяться к конкретным операциям по реализации товаров и услуг:

- Ставка в 4% от дохода применяется ко всем операциям, в которых товары или услуги предоставляются физическим лицам.

- Ставка в 6% от дохода предполагается за оказание услуг или реализацию товаров юридическим лицам.

Ведение отчетности в привычном виде также не будет требоваться от самозанятых граждан, зарегистрировавшихся в системе. Вместо этого им достаточно будет вносить самостоятельно суммы полученного дохода в приложение с указанием налоговой ставки. По итогам каждого месяца, до 10 числа следующего за ним, ФНС предоставляет расчет подлежащего уплате налога и реквизиты для его оплаты. Оплачивать же налог необходимо до 25 числа месяца, следующего за отчетным.

Никаких дополнительных отчислений, в том числе НДФЛ и страховых взносов при налоге на профессиональный доход оплачивать не нужно. Этот налог — единственные средства, подлежащие уплате самозанятыми и зарегистрированными в системе плательщиками.

Однако учитывая столь мягкий подход к налогообложению и ведению хозяйственной деятельности, законопроект о профессиональном доходе и налоге на него предполагает также и серьезные ограничения круга лиц, которые могут становиться плательщиками этого налога. Так, он распространяется только на лиц, которые:

- Не имеют наемных работников, оформленных по трудовому договору. Подписывать договора гражданско-правового характера на выполнение определенных работ при этом не запрещено.

- Не осуществляют перепродажу товаров, кроме изделий, используемых для личных нужд. Таким образом реализация продукции, применимой покупателем в быту является допустимой.

- Не ведут добычу полезных ископаемых или их реализацию. В сфере использования недр, применение нового налогового режима недопустимо. Поэтому вопрос использования различных поделочных камней и подобных изделий в бизнесе по налогу на профессиональный доход ещё остается открытым.

- Не ведут предпринимательскую деятельность исключительно в целях обслуживания одного третьего лица по поручению.

- Не используют одновременно с новым налогом иные режимы налогообложения.

- Получают доход от деятельности не выше 2,4 млн. рублей в течение календарного года.

Как только происходит хотя бы одно обстоятельство, препятствующее уплате налога на профессиональный доход, необходимо до 30 числа месяца, следующего за таковым событием, обратиться в ФНС для выбора другого режима налогообложения и полноценной регистрации в качестве субъекта предпринимательской деятельности.

Ведение трудовой деятельности по трудовому договору не запрещает одновременно с этим работать также и в качестве самозанятого гражданина, уплачивая соответствующий налог. Доходы от трудовой деятельности, продажи личного имущества, компенсационных выплат и пенсий не следует учитывать при расчете нового налога.

Кто такие самозанятые и чем они отличаются от индивидуальных предпринимателей?

Прежде всего необходимо определить, какую часть населения можно отнести к самозанятым. И уже тут возникает проблема: единства мнений по этому вопросу нет

Если брать во внимание п. 7.3 ст

83 Налогового кодекса РФ, то самозанятыми являются физические лица, не являющиеся индивидуальными предпринимателями и оказывающие без привлечения наемных работников услуги физлицам для личных, домашних и иных подобных нужд.

Возникает вопрос: чем отличается индивидуальный предприниматель, который не состоит ни с кем в трудовых правоотношениях, от самозанятого лица? Однозначный ответ на данный вопрос дать невозможно, поскольку самозанятые – это особая категория налогоплательщиков, которая включает в себя в том числе индивидуальных предпринимателей при соблюдении ими ряда условий.

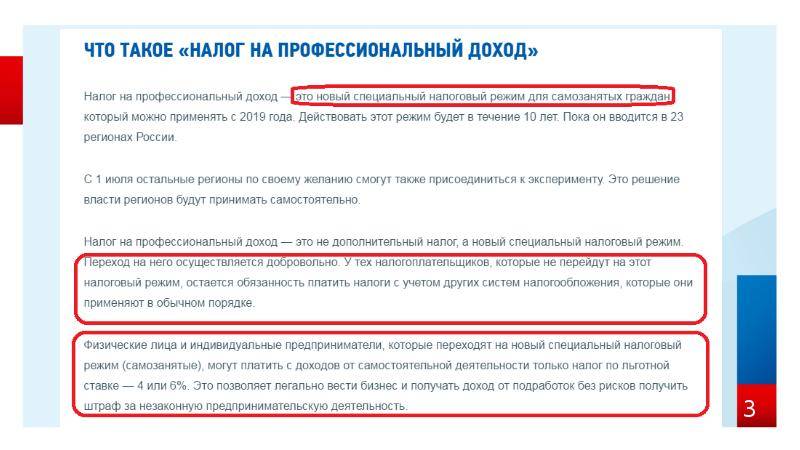

Особенностью правового режима налогообложения самозанятых граждан является то, что физлица и ИП, которые переходят на него, могут платить только налог на профессиональный доход по льготной ставке – 4 или 6%. Это позволяет легально вести бизнес и получать доход от подработок без риска назначения штрафа за незаконную предпринимательскую деятельность.

Можно совмещать осуществление деятельности в качестве индивидуального предпринимателя с самозанятостью при соблюдении определенных законом условий. Но физлицо, будучи одновременно ИП и самозанятым, не может использовать сразу два налоговых режима – новый и другие специальные режимы, такие как УСН, ЕНВД и ЕСХН.

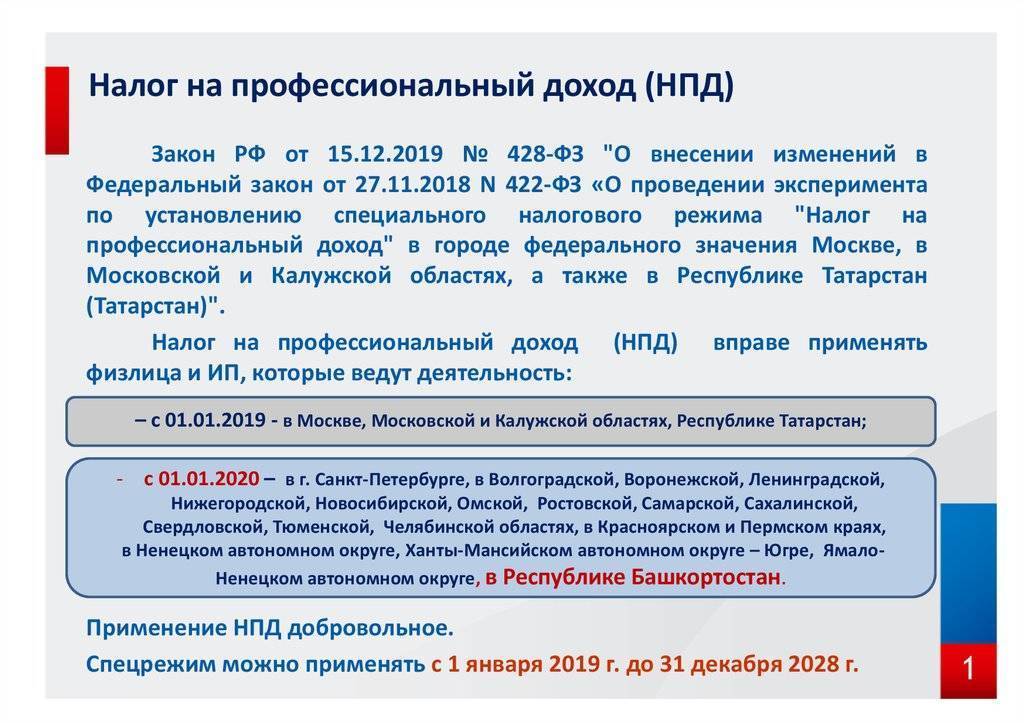

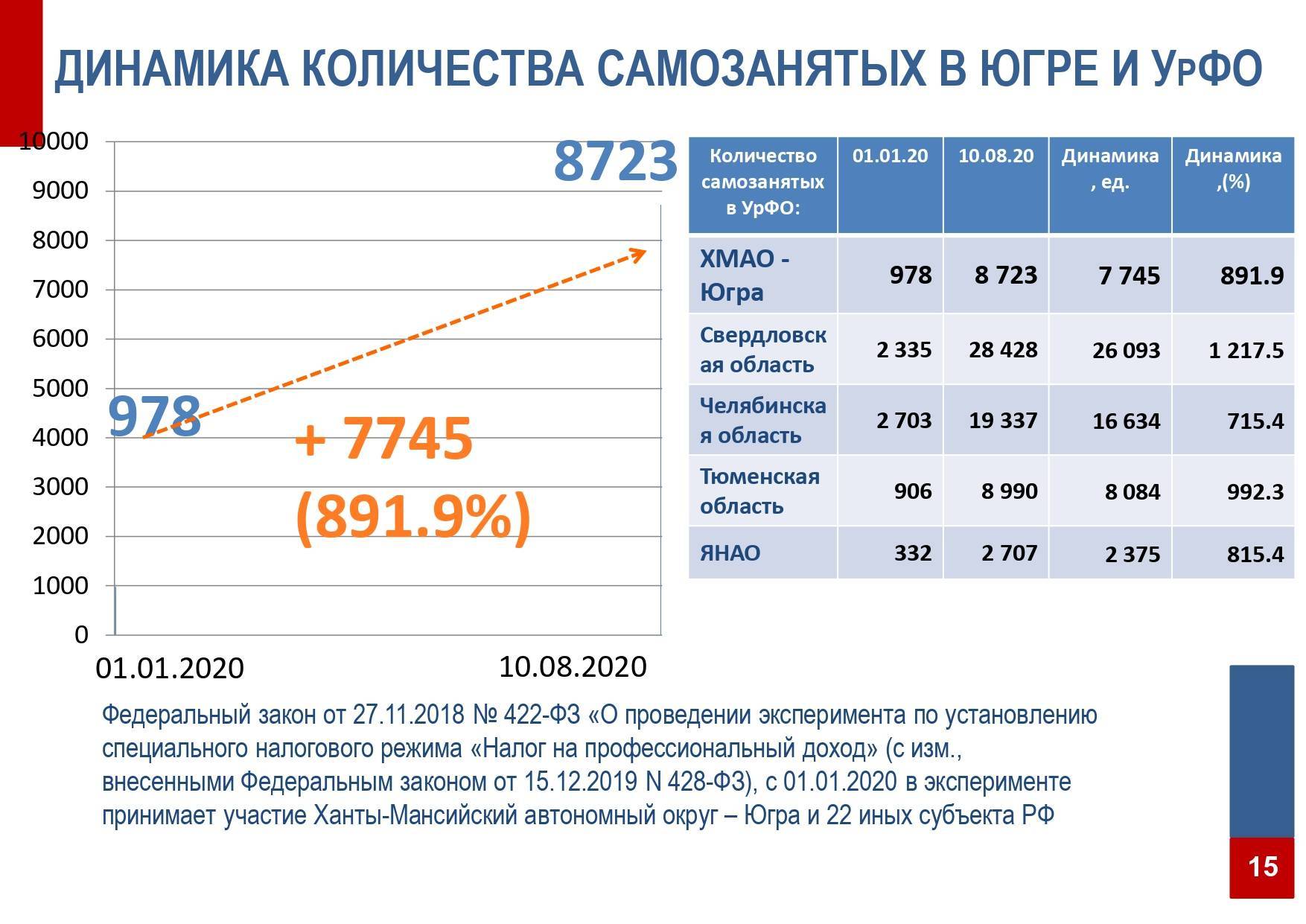

Изменения на 2020 год.

С 1 января 2020 года вступят в силу дополнения для 422 –ого закона. Общие правила и условия сохраняются прежними. Однако список экспериментальных субъектов увеличен до 23 регионов. В свою очередь, к вышеперечисленным добавились:

1. Области:

- Воронежская;

- Волгоградская;

- Ленинградская;

- Нижегородская;

- Новосибирская;

- Омская;

- Ростовская;

- Самарская;

- Сахалинская;

- Тюменская;

- Свердловская;

- Челябинская;

2. Края:

- Краснодарский;

- Пермский;

3. Города ФЗ:

Санкт-Петербург;

4. Автономные округа:

- Ненецкий;

- Ханты-Мансийский;

- Ямало-Ненецкий;

5. Республики:

Башкортостан;

По заверениям специалистов, в течение 2020 года в состав налогооблагаемых субъектов по НПД будут включаться и другие регионы. А вот, к концу года охват по территории России станет стопроцентным.

Когда начинать платить?

Граждане РФ оплачивать новый налог начнут с 01.01.2019 года. Тестирование проекта будет осуществляться в нескольких регионах страны:

- Калужской области.

- Московской области.

- В Москве и Татарстане.

Платить налог будут те самозанятые граждане, годовой доход которых не более 10 млн рублей в год. Для тех, кто оказывает услуги обычным гражданам, предполагается, что ставка по налогу составит 3%, если же предприниматель сотрудничает с организациями – 6%.

Специальный налоговый режим будет актуален не только для физ. лиц, но и для организаций. К примеру, с 01 января следующего года они будут уплачивать налог на дополнительный доход от добычи углеводородов. Весь процесс уплаты будет регулироваться НК РФ, в частности, статьей 25.4.

Платить налог можно будет, используя приложение для смартфона, которое уже представили налоговики. Оно работает по принципу онлайн-кассы, то есть сумма налога со счета гражданина спишется в автоматическом режиме, а данные сразу поступят в ИФНС. Благодаря такому приложению сдавать отчетность предпринимателю не потребуется.

Если эксперимент пройдет на должном уровне, то с 01.07.2019 он будет действовать на всей территории нашей страны.

Банковские депозиты

С 2021 года в России заработали новые правила начисления налога на доходы по банковским депозитам. Как объясняет Владимир Кузнецов, с 1 января 2022-го ФНС начнет получать от кредитных организаций данные о доходах вкладчиков — со всех сумм, превышающих необлагаемый лимит, вкладчики должны будут самостоятельно заплатить 13%.

Не облагаемая налогом сумма рассчитывается следующим образом: нужно умножить 1 млн рублей на ключевую ставку Банка России, установленную на 1 января того года, в котором вкладчик получал доходы от депозита. Первый раз такой налог будет платиться по ставке 4,25% — то есть максимальный доход по вкладу, не облагаемый налогом за 2021 год, составляет 42,5 тыс. рублей.

Правила деления

Фото: ИЗВЕСТИЯ/Павел Бедняков

Если доход оказался больше этого размера, объясняет Кузнецов, с суммы превышения нужно будет заплатить 13%. Сделать это нужно самостоятельно до 1 декабря следующего года: банк в такой ситуации не выступает налоговым агентом вкладчика. Уведомление о необходимости заплатить налог должно будет поступить от ФНС.

Как получить статус самозанятого?

Чтобы это сделать, человек должен соответствовать нескольким критериям:

- Не быть ИП.

- Не привлекать к своей деятельности наемных работников.

- Оказывать услуги в личных и бытовых целях.

Если есть желание осуществлять деятельность в статусе самозанятого, следует уведомить об этом налоговую. Для этого:

- Можно посетить отдел ФНС по месту жительства лично.

- Отправить через Почту России заказное письмо с уведомлением.

- Подать заявление через представителя по доверенности.

- Отправить заявление через сайт ФНС, используя электронную подпись.

Бланк заявления можно распечатать с официального сайта налоговой службы либо взять его лично в любом отделении.

Для оформления патента потребуется собрать и предоставить в ФНС пакет документации, который включает в себя:

- Паспорт заявителя.

- ИНН.

- Выписка из ЕГРИП, подтверждающая, что статуса ИП у гражданина нет.

Документы передаются сотруднику ФНС под роспись.

После прохождения процедуры постановки на учет, человек получит патент, дающий ему право вести микробизнес, а гражданин официально становится предпринимателем.