НДФЛ

Фонд оплаты труда включает в себя налоги. Основной особенностью данных взносов является то, что они уплачиваются из суммы начисленной конкретному работнику зарплаты, т.е. фактически уменьшают ее.

Ставка НДФЛ составляет 13%.

Перечисляется в ФНС в день выплаты зарплаты.

Для трудящихся, имеющих детей, доступны фиксированные налоговые вычеты. С 2012 года их размеры составляют:

- за первого ребенка 1400 рублей;

за второго ребенка 1400 рублей;

за третьего и последующего 3000 рублей. Данный тариф так же действителен для детей-инвалидов.

Началом предоставления данного вычета является месяц рождения или усыновления ребенка. Окончанием предоставления вычета считают конец года, в котором ребенок достигнет возраста 18 лет. Либо, в случае, если ребенок продолжает обучение в ВУЗе, до достижения им возраста 24 лет.

Стандартные вычеты также доступны особым категориям граждан: героям России и СССР, участникам военных действий, инвалидам, лицам, оказавшимся в зоне поражения радиацией, и др.

Налоговый вычет – сумма, вычитающаяся из зарплаты до удержания с нее НДФЛ. Снизить сумму налога работник имеет возможность только на основании заявления.

Согласно пункту 4 статьи 218 НК вычет с начала года производится до тех пор, пока совокупный размер выплаченной заработной платы не превышает 280 000 рублей.

Пример расчета

Возьмем тех же работников, добавив некоторые уточнения. Кузнецов А.Т. имеет троих детей в возрасте 28, 25 и 14 лет, Иванов П.Н. является единственным опекуном ребенка-инвалида, Ковалева М.С. детей не имеет. Расчеты производятся следующим образом:

- Кузнецов А.Т. – (30 000 – 1 400)*13/100 = 3 718 рублей. Вычет в данном случае предоставляется лишь за третьего ребенка. В октябре суммарная зарплата за 10 месяцев составит 300 000 рублей, производиться вычет до конца года не будет.

Иванов П.Н. – (50 000 – 6 000)*13/100 = 5 720 рублей. Вычет полагается по повышенному тарифу – 3000 рублей и в двойном размере. В июне суммарная зарплата за 6 месяцев составит 300 000 рублей, производиться налоговый вычет до конца периода не будет.

Ковалева М.С. – 120 000*13/100 = 15 600 рублей.

Как осуществляется анализ ФОТ

Анализ исполняется по нескольким направлениям. Основными являются горизонтальный и вертикальный анализ.

Горизонтальный анализ

Горизонтальный анализ обеспечивает отслеживание трат на зарплату в динамике. При этом производится сравнение данных за прошедший и текущий период. Если нужна более обширная информация, имеет смысл сравнить текущий период с несколькими предыдущими периодами. Подобный анализ служит этим целям:

- Установление факторов, влияющих на увеличение или снижение трат на выплату зарплат.

- Сравнение реальных трат и расходов, которые заложены в смету.

Последняя задача актуальна для бюджетных субъектов.

Вертикальный анализ

При вертикальном анализе устанавливается соотношение ФОТ с другими показателями. Процедура позволяет решить эти задачи:

- Расчет зарплаты на одного сотрудника.

- Определение выручки от реализации продукции и услуг на рубль трат на оплату труда.

- Установление прибыли на рубль расходов на оплату труда.

Что и с чем нужно соотнести? Все зависит от конкретной задачи. К примеру, можно разделить совокупность средств ФОТ на количество сотрудников. Вертикальный анализ проводится в рамках одного отчетного периода.

Начнём с анализа

Оптимизация ФОТ требует тщательного плана. Поэтому финансово-экономический анализ хозяйственной деятельности нужно провести прежде всего. Он поможет понять, почему выросли затраты на сотрудников и «раздулся» штат.

Обязательному анализу следует подвергнуть штатное расписание. Кадровый аудит поможет выявить звенья в структуре персонала, которые работают неэффективно

Обратите внимание на численность административно-управленческого аппарата. Она не должна превышать 40% от общего числа работников компании, оказывающих услуги или занятых в производстве.

Часто причиной неэффективных трат ФОТ становятся плохая организация труда, простои, поломки, сверхурочные работ ы и соответствующие выплаты по ним

На структуру подобных затрат обязательно стоит обратить внимание и найти дополнительные резервы и пути, позволяющие сэкономить денежные средства.. Результаты анализа позволят сделать выводы о необходимости оптимизации ФОТ, а также подобрать один из вариантов

Например:

Результаты анализа позволят сделать выводы о необходимости оптимизации ФОТ, а также подобрать один из вариантов. Например:

- Организация находится в критическом состоянии, сокращением оплаты труда не обойтись, требуется сокращение штата сотрудников (п. 2 ч. 1 ст. 81 ТК РФ).

- Требуется изменить технологические или организационные условия труда и оптимизировать расходы на оплату труда (применение ст. 74 ТК РФ).

- Состояние организации стабильное, но потребуется некоторое сокращение издержек на оплату работникам путем ревизии обоснованности выплаты компенсационных и стимулирующих выплат (надбавок) (абз. 5 ч. 2 ст. 57, ст. 129, ст. 132 ТК РФ).

- Оптимизация ФОТ не требуется.

Требования к ведению табеля учета рабочего времени в строительстве

Основное предназначение табеля – учет рабочего времени в строительстве. Эта обязанность регламентирована Трудовым кодексом РФ. Отсутствие табеля расценивается как нарушение, на работодателя может быть наложен штраф.

Ведение табеля не только убережет от штрафа, но и существенно упростит ведение бухгалтерского учета. Расчет зарплаты, включая средний заработок, направление в командировки, отпуска, производится на основании табеля. Периоды, суммы, которые учитываются при расчетах, программа определяет самостоятельно, что сокращает трудоемкость вычислений.

Табель учета рабочего времени также используется при расчете среднего числа работников за отчетный период, для контроля уплаты налогов. С его помощью можно установить правильность определения базы по налогу на доходы физических лиц и страховые взносы строительство, а также расходы на расчет рабочих при строительстве.

Действующим законодательством установлено два варианта заполнения форм:

- Первый (Т-12) подразумевает использование сплошного метода ― регистрация явок и неявок, а также отклонений, включая командировки, работу в выходные дни.

- Второй (Т-13) основан на регистрации в табеле отклонений от нормального режима – сверхурочные работы, неявки, командировки.

Не для всех ситуаций, которые возникают в хозяйственной деятельности организации, предусмотрены инструкции по заполнению табеля. Сверхурочные работы вносятся по коду «С», в табель также можно добавить графы и указать время. Вместо использования двух кодов для отражения обычной продолжительности рабочего дня и сверхурочных работ в бухгалтерском учете может использоваться код «Ф», который отражает фактически отработанное время. При ненормированном рабочем дне переработка не оплачивается. Работник получает дополнительный отпуск, который оплачивается.

Удобство и контроль работы с иностранными работниками в строительстве

БИТ.Учет мигрантов

- Хранение и анализ данных по иностранным работникам и их документам;

- Оформление трудовых отношений;

- Контроль сроков действия документов;

- Оперативное заполнение обязательной отчетности.

Получить консультацию

Автоматизация расчета зарплаты на примере компании «ИнжПромЭнерго»

Общество с ограниченной ответственностью «ИнжПромЭнерго» работает с 2013 года. Компания поставила следующие задачи:

- автоматизация бухгалтерской деятельности;

- оперативный расчет зарплаты по строительным проектам;

- повышение точности расчетов стоимости строительных объектов;

- обеспечение автоматического контроля затрат для индивидуальных строительных проектов.

На реализацию был отведен срок 1,5 месяца, за который было автоматизировано 5 рабочих мест.

Функционал продукта позволяет:

- вести бухгалтерский учет в соответствии с требованиями к строительной деятельности;

- рассчитываться с подрядчиками и клиентами;

- проводить инвентаризацию;

- анализировать движение материалов по объектам и сотрудникам с материальной ответственностью;

- рассчитывать заработную плату и налоги;

- отражать в табеле количество часов, отработанных на различных строительных площадках;

- отражать отпуска, в том числе по болезни – по строительному объекту или пропорционально базовой заработной плате;

- учитывать надбавки, праздничные, выходные дни, единовременные платежи;

- выгружать сведения об уплаченных налогах, начислениях/отчислениях.

Программный продукт БИТ.СТРОИТЕЛЬСТВО/Зарплата ускорил расчет заработной платы в строительстве. Повысилась точность определения стоимости объектов. Руководители получили возможность контролировать расходы по индивидуальным строительным проектам.

Подготовка и сдача отчетности в 2021 году

Как коллекторскому агентству попасть в реестр ФССП?

Оптимизация фонда заработной платы

Под оптимизацией фонда заработной платы понимается, в первую очередь, оптимизация затрат на оплату труда сотрудников. То есть, наниматель должен объективно оценивать, возможно ли разумное сокращение затрат на оплату труда, при том, чтобы доход компании, как минимум, оставался на прежнем уровне и, в перспективе, увеличивался.

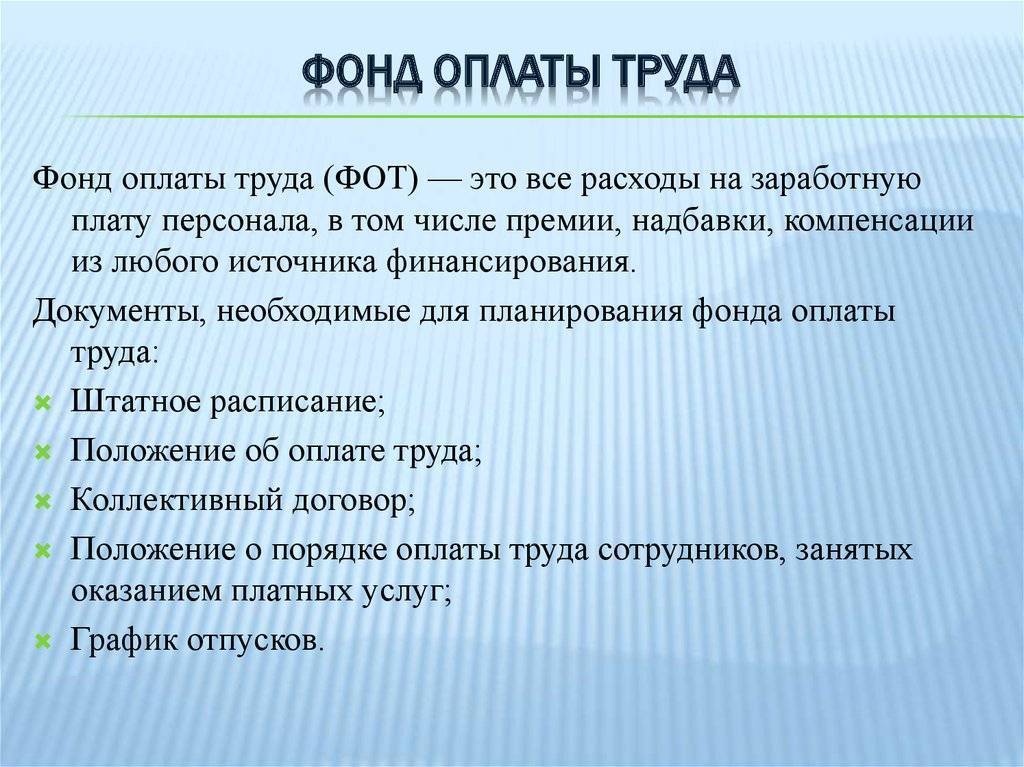

Так, одним из наиболее эффективных способов оптимизировать фонд зарплаты является его анализ и определение факторов формирования сумм зарплат, а также добавочных выплат для работников. В этой связи рекомендуется проанализировать такие документы:

- штатное расписание. В указанном документе фиксируются все выплаты работникам компании;

- положение об оплате труда и премировании. Является локальным нормативом, в котором определяются способы и виды исчисления итоговых выплат, даты фактического получения денежных сумм, а также ответственность нанимателя за нарушение установленных норм;

- правила внутреннего трудового распорядка. В данном локальном нормативе определяется порядок исполнения обязанностей и права нанимателя и подчиненных, режимы труда и отдыха, меры поощрения и взысканий и т.д.;

- индивидуальное трудовое соглашение. В нем обозначаются все положения об особенностях выплаты заработной платы конкретному сотруднику.

Существуют несколько видов схем, которые позволяют нанимателю оптимизировать фонд заработной платы:

- Учитывать оплату за опасные или вредные условия в общую зарплату сотрудников. Для этого потребуется проведение проверки рабочих мест с целью установки вредности трудовых условий. Зарплата за вредные и опасные условия не попадает под налогообложение, а законодатель не фиксирует объем рассматриваемой величины.

- Организация питания персонала (при наличии подобной услуги) на манер «шведского стола». При подобной форме питания соответствующие затраты предприятия не будут облагаться ЕСН.

- Оформление ученических соглашений с новыми подчиненными. Подобный договор предполагает, что наниматель обязан обучить нового подчиненного и обеспечить ему стипендию, объем которой не должен быть ниже МРОТ.

- Оформление сотрудников, которые получают высокую заработную плату, как частных предпринимателей, и заключение с ними соглашения на оказание определенных услуг. Это позволит не оплачивать взносы в ФСС с зарплаты данных сотрудников, которые, в свою очередь, не будут облагаться подоходным налогом.

Подобное соглашение предполагает, что ИП будет обязан уплатить только 6% с дохода.

- Привлечение новых работников на основании гражданско-правовых соглашений, которые предполагают более низкую заработную плату, чем стандартный договор, ввиду меньшего количества рабочего времени.

Нанимателям необходимо учесть, что в подобных процедурах важное значение имеет грамотность оформления всех сопутствующих документов и своевременное внесение корректировок в соглашения с подчиненными. В случае нарушения процесса оптимизации компания может подвергнуться штрафу за противоречие положениям трудового или налогового законодательства

Минфин рассказал об исчислении и уплате страховых взносов в 2021 году

Если доход ИП составит МЕНЕЕ 300 тысяч рублей в год:

То ИП нужно заплатить только фиксированную сумму по обязательным взносам:

- Взносы в ПФР “за себя” (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС “за себя” (на медицинское страхование): 8426 руб.

- Итого за полный 2021 год = 40874 рублей

Разумеется, не нужно еще забывать про другие налоги и сборы =).

О том как считать взносы ИП «за себя», если предприниматель работал неполный год, читайте ниже.

Если доход ИП составит БОЛЕЕ 300 тысяч рублей в год:

То кроме вышеперечисленных сумм ИП еще обязан заплатить в ПФР 1% от суммы, превышающей 300 000 рублей. Рассмотрим конкретный пример: предположим, что некий ИП получил годовой доход в размере 3 000 000 рублей за 2021 год.

Это значит, что наш ИП должен заплатить:

- Взносы в ПФР “за себя” (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС за “себя” (на медицинское страхование): 8426 руб.

- Итого за полный 2021 год = 40874 рублей

И еще он должен заплатить 1% от суммы, превышающей 300 000 рублей.

Считаем:

(3 000 000 – 300 000)*1% = 27 000 рублей

Итого, в нашем примере для ИП, который имел доход в 2 миллиона рублей, должен заплатить:

32448+8426+27000 = 67874 рублей.

До 1 июля 2022 года.

Да, есть максимальный размер взноса на обязательное пенсионное страхование ИП. Если вернуться к статье 430 НК РФ, то в ней прописано:

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

Считаем:

32448*8=259584 руб.

Вот как будет выглядеть таблица всех налогов и взносов, которые уплачиваются с зарплаты россиян, в 2021 году:

| Налог или взнос | Ставка |

| Подоходный налог (НДФЛ) | 13% |

| на обязательное пенсионное страхование | 22% |

| на социальное страхование (оплата больничных, декретных выплат) | 2,9% |

| на обязательное медицинское страхование | 5,1% |

| на травматизм | до 8,5% |

| Всего: | от 43% до 51,5% |

Три вида страховых взносов – на пенсию, ОМС и соцстрахование – в сумме составляют 30% от заработка каждого россиянина.

Об этом не нужно забывать в тех же государственных поликлиниках и больницах, которые далеко не бесплатны. Они стоят всем работающим гражданам целых пять процентов их ежемесячного дохода.

Фактически, как можно увидеть из таблицы, россияне отдают до половины своего заработка в виде налогов и взносов. Чтобы было понятно, рассчитаем фактические расходы работодателя на работника, который получает 30 тысяч рублей каждый месяц.

Прежде всего, чтобы зарплата, которую работник получает на руки, была равна 30 тысячам, официально она должна равняться примерно 34 483 рублям. После вычета 13% подоходного налога из этой суммы получаются искомые 30 тысяч рублей.

Взносы состоят из двух частей:

- Фиксированные страховые взносы ИП — платят подавляющее большинство предпринимателей — на ОПС (пенсионное страхование) и на ОМС (медицинское).

- 1% «с превышения» — платят только с доходов свыше 300 000 р. в год, зачисляется на ОПС.

Максимальный страховой взнос на ОПС за год не может превышать 8-кратного размера фиксированного взноса на ОПС. Взносы на ОПС формируют будущую пенсию ИП, добавляют ему стаж и баллы для выхода на пенсию.

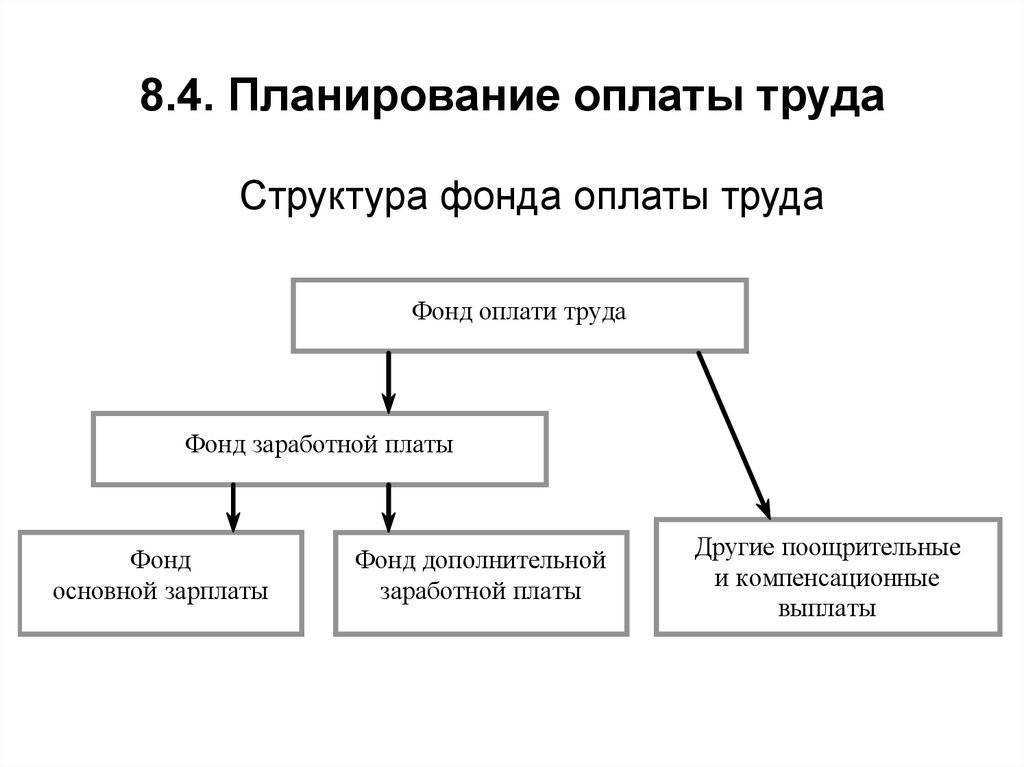

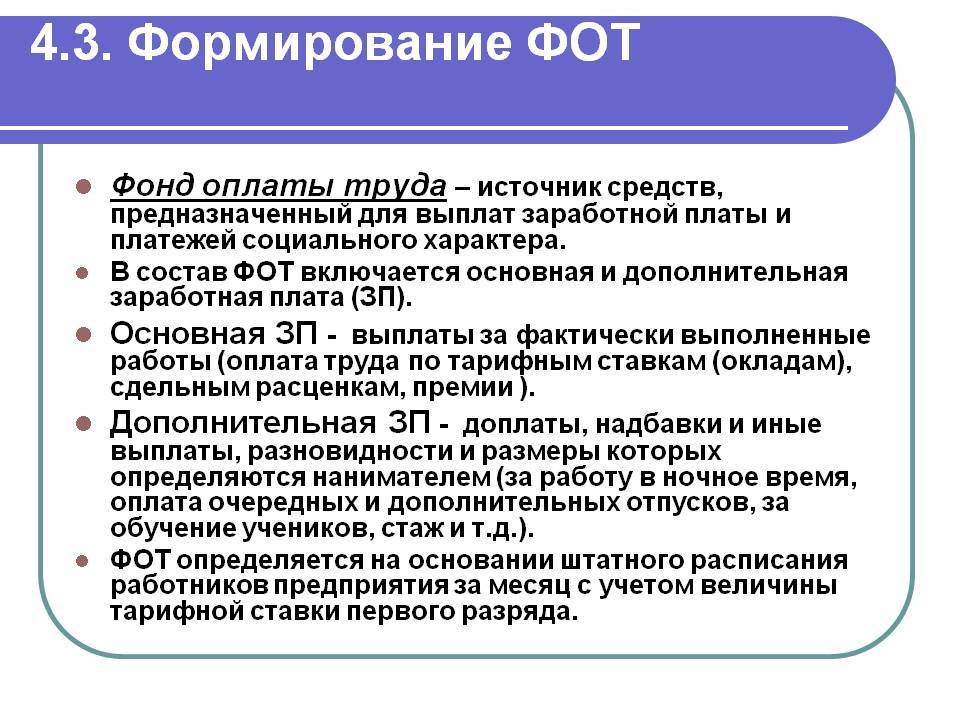

Планирование величины денежных средств

Чтобы распланировать требуемый размер фонда оплаты труда, следует сначала оперировать численностью работников, длительностью рабочего дня и графиком рабочего процесса.

Ведь важно, чтобы средств в Фонде хватало на зарплаты, а также премии и надбавки, ведь без них не может быть нормального рабочего процесса и мотивации. Надбавки могут полагаться за высокий класс работника или если у него есть право на добавочные коэффициенты

Надбавки могут полагаться за высокий класс работника или если у него есть право на добавочные коэффициенты.

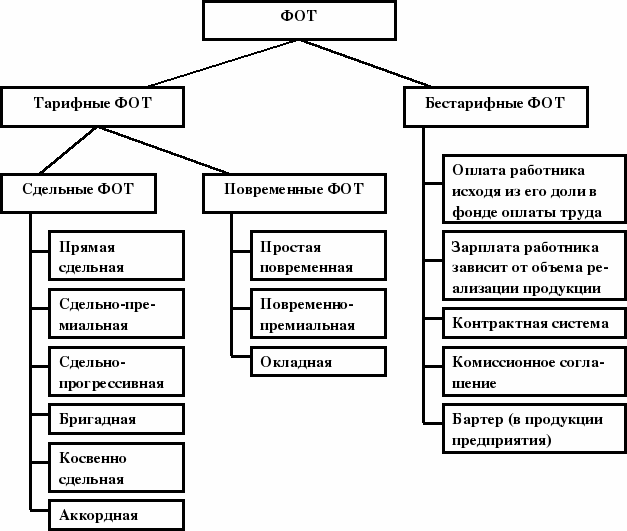

Есть несколько методов определения, которые по большей части зависят от особенностей работы предприятия.

Так, важно установить, работают люди по сдельной схеме, получают оклад или следует строго установленной сетке тарифов. В России этот фонд формируется как общая сумма средств, которая выплачивается подчиненным за определенное время, к примеру тот же год

В России этот фонд формируется как общая сумма средств, которая выплачивается подчиненным за определенное время, к примеру тот же год.

Даже если количество средств ограничено, то зарплата должна быть в адекватных пределах, и не снижать мотивации людей.

В то же время, следует грамотно ее рассчитать, дабы в итоге можно было получить прибыль и не просесть в позициях на рынке, поэтому необходимо придерживаться золотой середины.

Кроме основной суммы, необходимо предусмотреть и резервную сумму, которая будет использоваться в том случае, если средств внезапно не хватило.

А вот при образовании излишков их обычно направляют в тот же резерв, чтобы обеспечить финансовую подушку на следующий период.

Учет ФЗП и ФОТ

Если говорить об источниках информации по выплатам в пользу сотрудников, то в первую очередь речь идёт о бухучете. Однако бухгалтерские регистры далеко не всегда содержат всю необходимую для управления информацию.

Важно!

Всем собственникам и руководителям компаний необходимо различать понятия бухгалтерского и управленческого учета. Поясним основные отличия:

- В первую очередь бухучет ориентирован на потребности государственных органов и других внешних пользователей. Для чиновников, которые разрабатывают его правила, бизнес-цели компании-налогоплательщика вторичны.

- Регламенты бухучета одинаковы для всех предприятий, без учета отрасли и тем более — индивидуальной специфики. Поэтому в большинстве случаев для полноценного контроля за бизнесом необходимо вести управленческий учет.

- Если говорить конкретно о ФОТ, то представление затрат на него в управленческом учете может существенно отличаться от бухгалтерских данных. Речь идет как об отнесении затрат на те или иные счета (производственные, коммерческие, управленческие расходы и т.п.), так и об их группировке по направлениям бизнеса. Все отклонения от бухгалтерских регламентов нужно отразить в Положении об управленческой учетной политике.

- Далеко не все бизнесмены платят своим сотрудникам полностью белую зарплату. Это тоже является причиной возникновения разниц между двумя видами учета.

Для чего нужно рассчитывать ФОТ работников предприятия?

Понятие фонда оплаты не закреплено в Трудовом кодексе, однако, любая организация ведет периодические расчеты этого показателя.

Ведь расходы на выплату денежного содержания работников – одна из важнейших статей любого предприятия.

Кроме того, учет ФОТ помогает попутно успешно решать следующие задачи:

- Проанализировать расходы на выплату заработной платы работникам различных структурных подразделений (такая статистика помогает последовательно оптимизировать производство – например, сокращать малоэффективные должности или, напротив, вводить новые).

- Рассчитать величину страховых взносов, перечисляемых в социальные фонды.

- Определить себестоимость продукции, которая станет прямым отражением ценовой политики организации.

- Сформировать бюджет на следующий период.

- Увеличить рентабельность.

Периодичность расчетов ФОТ различна.

В зависимости от характера предприятия и для удобства величина фонда оплаты труда может рассчитываться:

- За год. Годовой показатель используется для определения общего размера ФОТ, сравнения его с прошлыми годами и учета влияния на него внешних факторов (инфляция, увеличения прожиточного минимума, МРОТ).

- За месяц. Среднемесячная величина используется для сравнения с другими месяцами календарного года, а так же при составлении различных видов отчетности.

- За день. Встречается довольно редко. Находит применение, чаще всего, при всестороннем глубоком анализе расходов предприятия.

- За час. Широко используется организациями, практикующими почасовую оплату труда своим сотрудникам.

Фонд оплаты труда работников предприятия представляет собой универсальную величину, которая рассчитывается как в интересах работодателя, так и для блага работников.

Как найти величину годового ФОТ персонала — формулы

При годовом расчете ФОТ чаще всего берутся данные за предыдущий календарный год (это период с января по декабрь).

Чтобы рассчитать размер годовой фонда оплаты, нужно располагать следующими годовыми данными:

- Расчетные ведомости – фиксируют характер и величину всех выплат, полученных каждым работником.

- Табели учета рабочего времени – отражают продолжительность отработанного периода, заполняются уполномоченными должностными лицами.

- Штатно-должностной расчет фирмы. В этом документе определена списочная численность работников и размер начисляемых зарплат (оклады, тарифы и другие показатели). Дополнительно может прилагаться документ, определяющий формы оплаты труда.

- Дополнительные (периодические) выплаты, предусмотренные в рамках внутренней политики предприятия и утвержденные в локальных правовых актах.

Располагая всеми необходимыми данными, можно рассчитать годовую величину фонда оплаты труда двумя способами:

Способ 1.

ФОТ за год равен произведению среднемесячной зарплаты (СМЗ), среднесписочной численности работников (СЧР), умноженным на 12 (количество месяцев в году).

Среднемесячная заработная (СМЗ) плата получится, если сумму всех выплат, входящих в ФОТ разделить на 12 (при расчете берутся данные фонда оплаты за предыдущий год).

Среднесписочная численность (СЧР) равна количеству работников на каждый день месяца, деленных на количество календарных дней в месяце. Среднегодовой показатель получается при сложении расчетов за каждый месяц года и последующее деление на 12.

В окончательном виде формула приобретает следующий вид:

Формула:

ФОТ = СМЗ * СЧР * 12, где

- СМЗ — среднемесячная зарплата;

- СЧР — среднесписочная численность.

Способ 2.

Если существует необходимость дополнительного расчета надбавок (НК) и районных коэффициентов (РК-устанавливаются за работу в местностях с неблагоприятным климатов – как правило, Крайний Север и приравненные районы), то формула принимает следующий вид:

Формула:

ФОТ = (ЗПГ + НК) * РК, где

- ЗПГ – заработная плата за год – тариф/оклад;

- НК – надбавки;

- РК – районный коэффициент.

Примеры

Пример 1.

Исходные данные:

Величина среднемесячной заработной платы в ООО «Магеллан» составляет 32000 р.

СЧР (годовая) равна 18 человекам.

Как рассчитать годовой ФОТ первым способом?

Расчет:

ФОТ=32000*18*12= 6912000 р.

Пример 2.

Исходные данные:

Годовая сумма зарплат в ООО «Севрыба» составила 18000000 р., общая величина надбавок 4300000 р.

Расчет:

При установленном районном коэффициенте 1,6.

ФОТ=(18000000+4300000)*1,6+35680000 р.

Как определить среднемесячный уровень?

При определении величины ФОТ за отдельный месяц можно использовать формулы годового расчета, только такие показатели как СМЗ, СЧР и НК берутся не общегодовые, а месячные.

Если же данные нужно получить не за конкретный месяц, а в среднемесячном значении, то достаточно разделить годовой размер ФОТ на 12.

Перечисления в фонд социального страхования

Размер отчислений в данный фонд зависит от вредности производства. Стандартный размер отчисления сохранился на уровне прошлого года и составил 2,9% от заработной платы. Однако, как это видно из общей таблицы (указана ниже), ставка может меняться в зависимости от категории плательщика и вида страхования. Оформляя больничный или сотрудницу в декрет, работодатель тесно связан с ФСС. Именно за счет фонда оба больничных и оплачиваются.

Размер отчислений в данный фонд зависит от вредности производства. Стандартный размер отчисления сохранился на уровне прошлого года и составил 2,9% от заработной платы. Однако, как это видно из общей таблицы (указана ниже), ставка может меняться в зависимости от категории плательщика и вида страхования. Оформляя больничный или сотрудницу в декрет, работодатель тесно связан с ФСС. Именно за счет фонда оба больничных и оплачиваются.

Дополнительно соцстрах установил тарифы на страхование от несчастных случаев. Ставка определяется индивидуально в зависимости от рода деятельности предприятия. Ее размер варьируется от 0,2 до 8,5%.

Важно!

В фонд социального страхования не предусмотрены платежи от индивидуальных предпринимателей. Этот вид выплат касается только организаций. Однако, ИП могут перечислить добровольный платеж, касающийся страхования в случае временной нетрудоспособности или материнства

Эта выплата составляет на текущий год 2158,99 рублей

Однако, ИП могут перечислить добровольный платеж, касающийся страхования в случае временной нетрудоспособности или материнства. Эта выплата составляет на текущий год 2158,99 рублей.

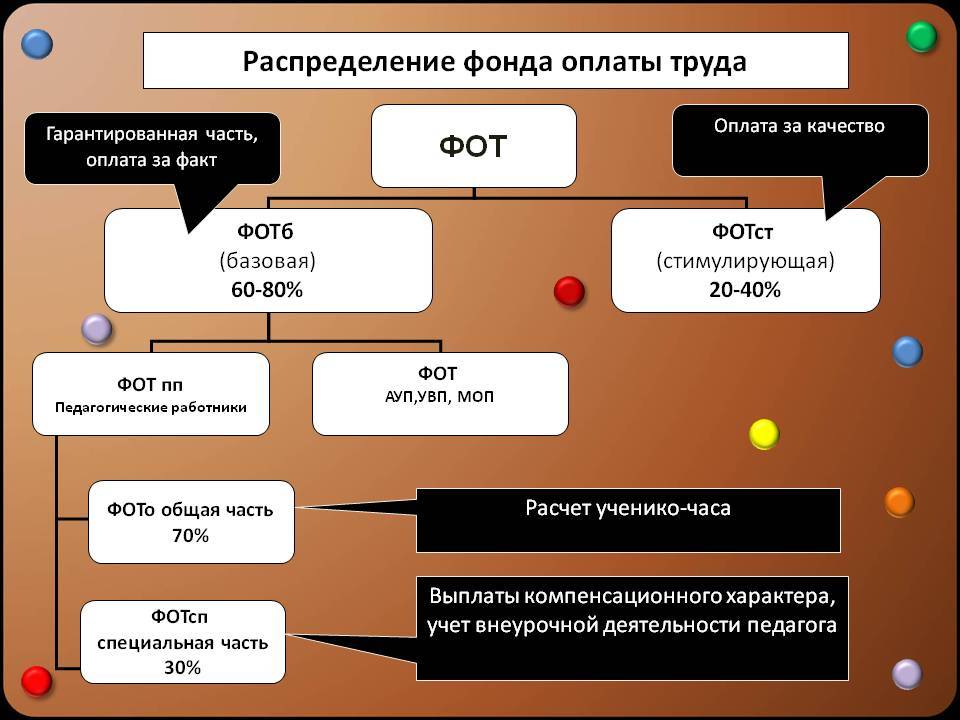

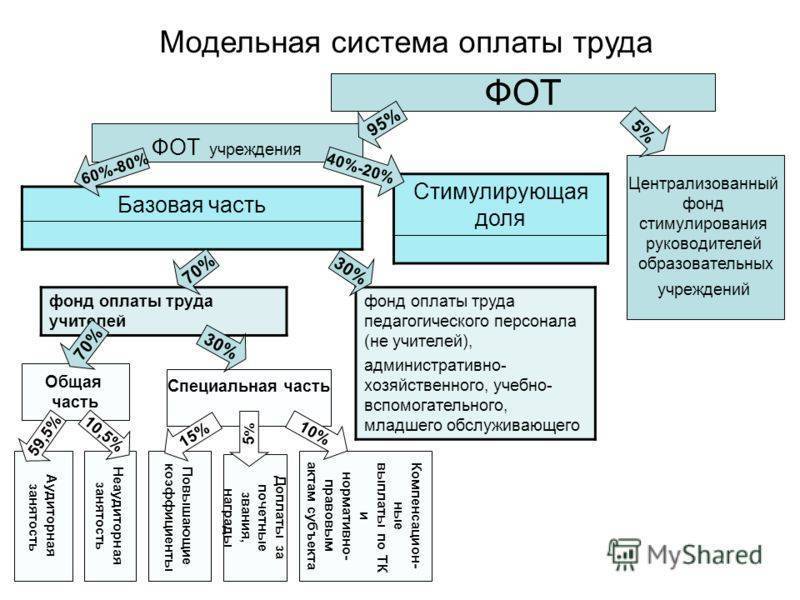

Планирование фонда на предприятии

Чтобы организация развивалась по нарастающей необходимо правильное планирование работ, для чего и необходим ФОТ.

На предприятии существуют характерные особенности его применения:

- Выводится процентное соотношение по уровневому нормативу и общим производственным объемам;

- Метод прироста – при увеличении производительности повышается и уровень зарплаты на 1%;

- Остаточные методы, в результате которых фонд выступает в роли основной части прибыли, что увеличивает прибыль компании.

Подобные ресурсы формируют в качестве остаточного размера прибыли, но перед этим формируют фонды социальных, научно-технических и производственных отраслей.

Данный показатель выводится с запасом, учитывая темпы работ, выполнения заказов и договоров.

Важно: фонд по зарплате доступно сформировать тем фирмам, которые полностью самообеспечиваются, если для жизни предприятия необходимы сторонние финансы, формируется резервный фонд. Формула расчета фонда заработной платы на предприятии

Формула расчета фонда заработной платы на предприятии.

Социальное выплаты, учитываемые в ФОТ

К данным выплатам имеют отношение:

- Выходное пособие по итогам окончания действия срочного договора;

- Суммы, для обеспечения трудящихся в связи с реорганизацией фирмы;

- Поощрительные выплаты при выходе на пенсию;

- Доплата трудящимся сотрудникам пенсионного возраста;

- Страховые платежи любого характера в пользу работников;

- Страховые выплаты по договору добровольного страхования;

- Оплаты в медицинские учреждения, которые занимаются оздоровлением рабочего персонала;

- Оплата путевок;

- Компенсации и льготы;

- Оплата абонементов спортивные и развлекательные комплексы, подписку на корреспонденцию и прочие.

Расчет налогового фонда

В данный расчет применяется:

- Оклад;

- Сдельная расценка;

- Тарифная ставка;

- Доплаты и премии.

При этом необходимо знать данные ведомостей, количество работников и среднюю продолжительность рабочего дня.

Расчет выполняется по формуле:

ФОТ = Зарплата * (Оклад + Надбавка + Региональный коэффициент)

Примеры вычислений:

Если на предприятии трудится 475 человек – фонд составляет 175 768,5 рублей.

Работники работают по подразделениям, 100 из них трудится в 1-м подразделении, тогда индекс зарплаты по нему составляет 1,074 доли единицы.

Выходит, что ФОТ данного подразделения составляет 39 738 рублей.

Отчисления в ПФР

Такие отчисления выполняются за работников по ставке 22%, при превышении порога в 711 000 ставка равняется 10%, работники, трудящиеся в условиях повышенной опасности или вредности для труда имеют право на повышенные ставки 9% и 6% соответственно указанным категориям.

Выплаты в ФОМС

Ставка начисления составляет 5,1%, если зарплата будет неизменна в течение года. То начисленные суммы по данной ставки также будут сохранены все 12 месяцев.

Пример налогообложения ФЗП на предприятии.

Взносы в ФСС

Ставка 2,9% при этом при достижении суммы 670 000 рублей отчисления прекращаются. Взносы за травматизм имеют ставки соответствующие классу риска деятельности предприятия.

НДФЛ

Налог уменьшает сумму зарплаты, так как исчисляется в размере 13% именно из каждой платы работников.

Перечисление в налоговую происходит в один день с выплатой зарплаты.

Важно: если у сотрудника имеются детки до 18 лет, он имеет право на налоговый вычет:

- За первого и второго малышей 1 400 рублей;

- За третьего – 3 00 рублей.

Эти тарифы приемлемы и для детей-инвалидов.

Вычет начинает производиться с месяца рождения малыша до 18-летия, если он пойдет в высшее учебное заведение до 24 лет.

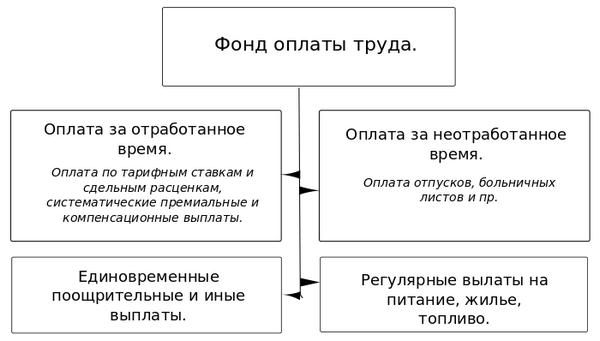

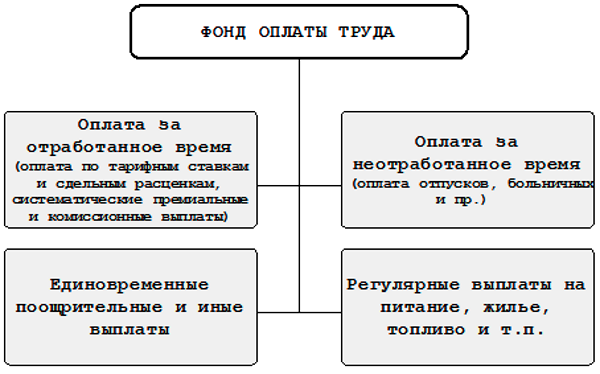

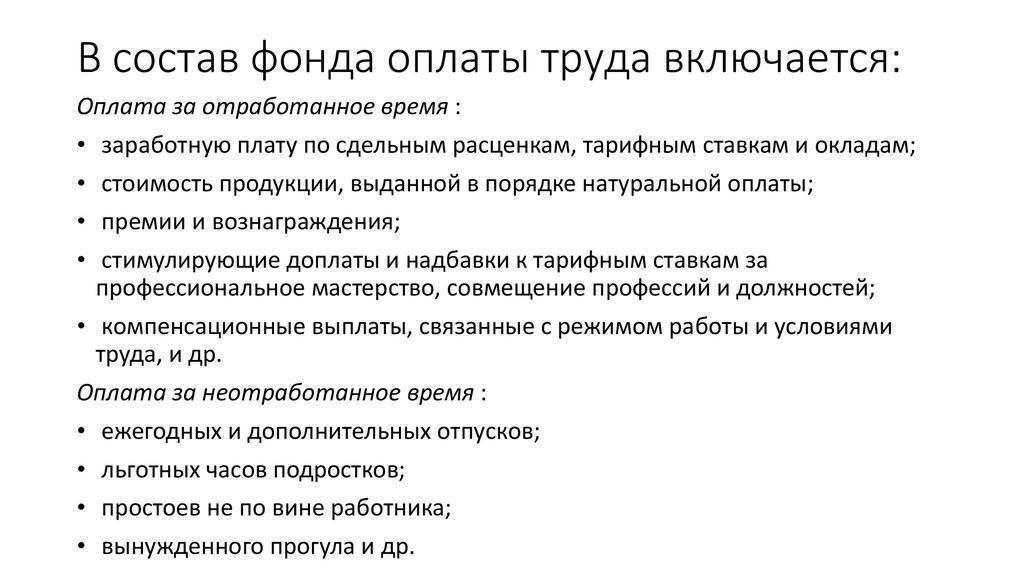

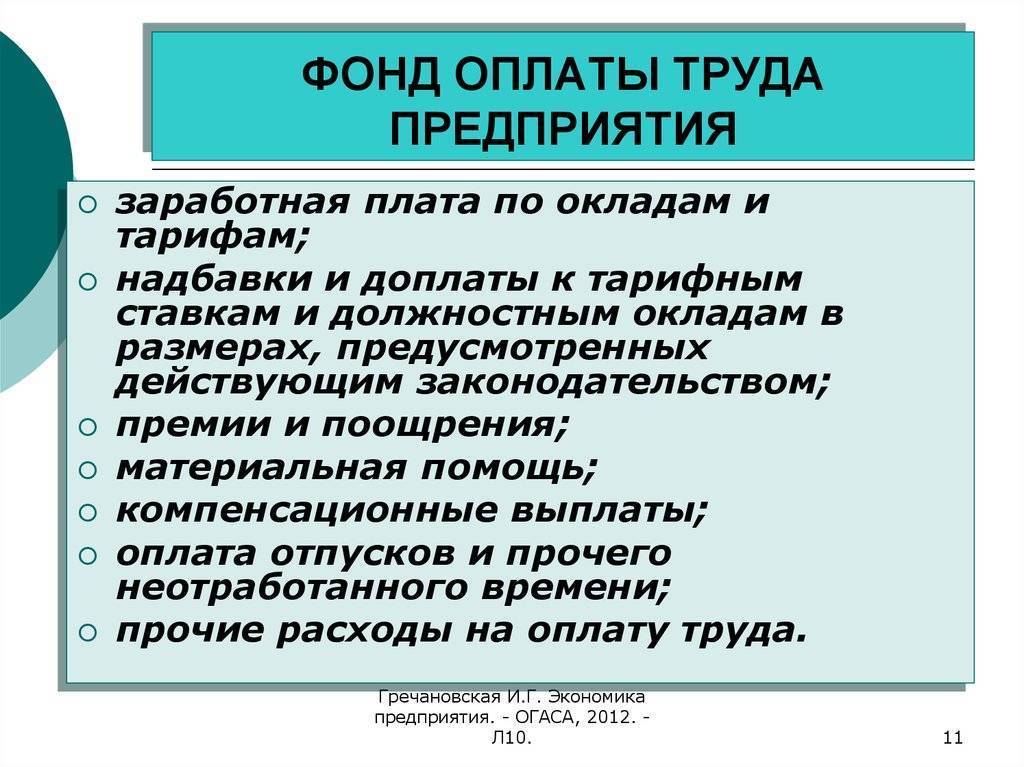

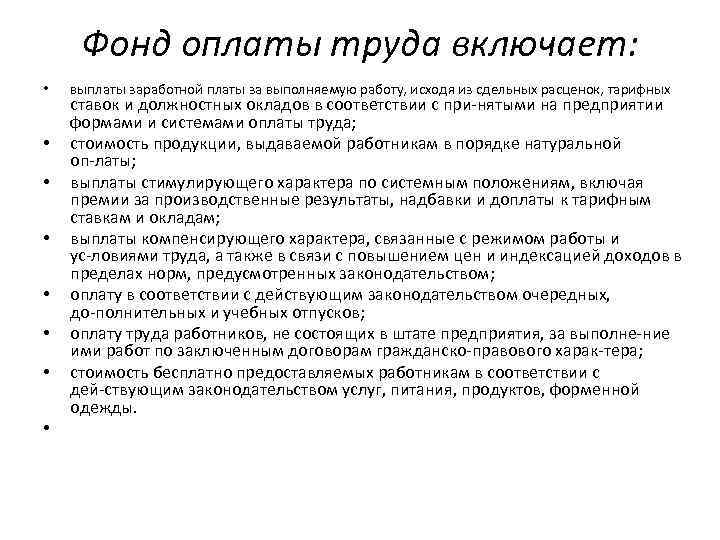

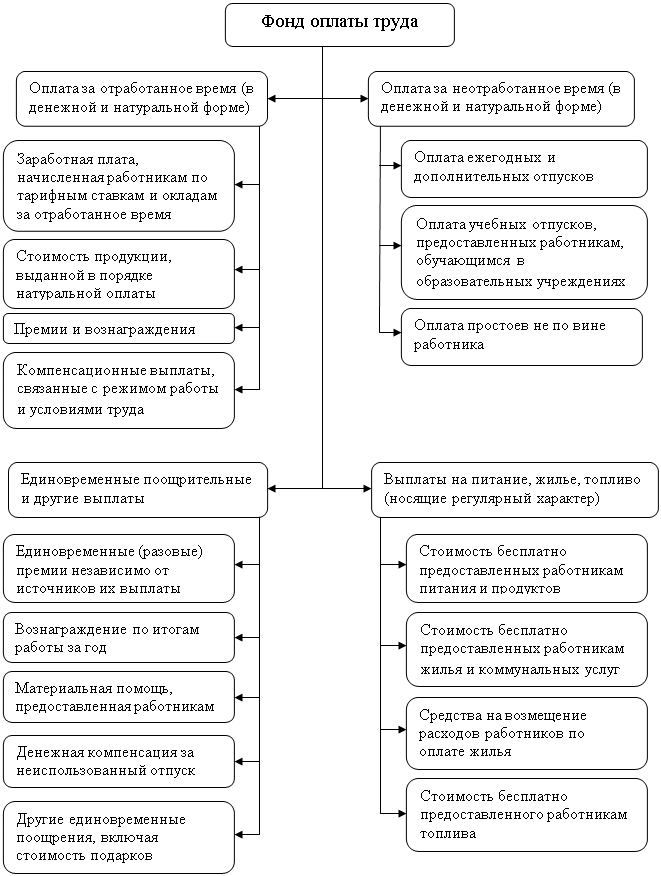

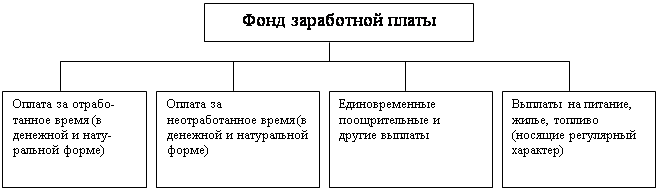

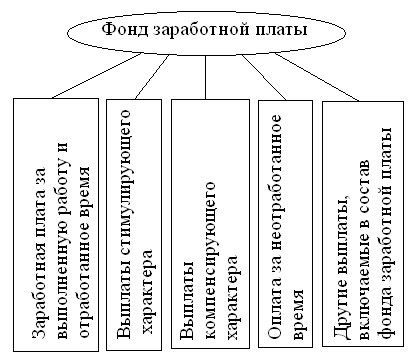

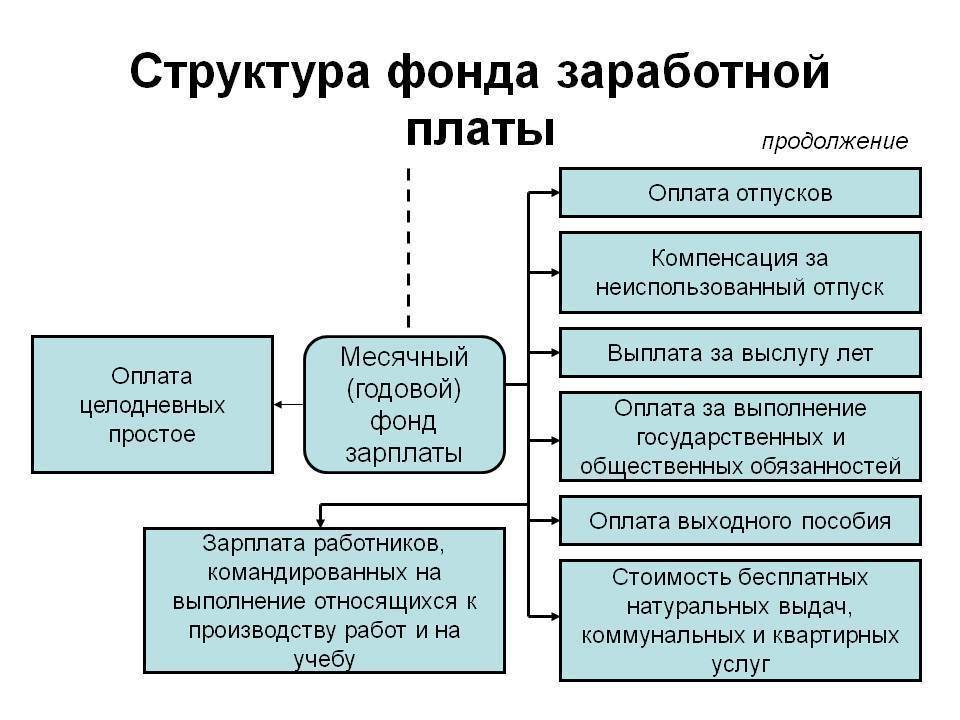

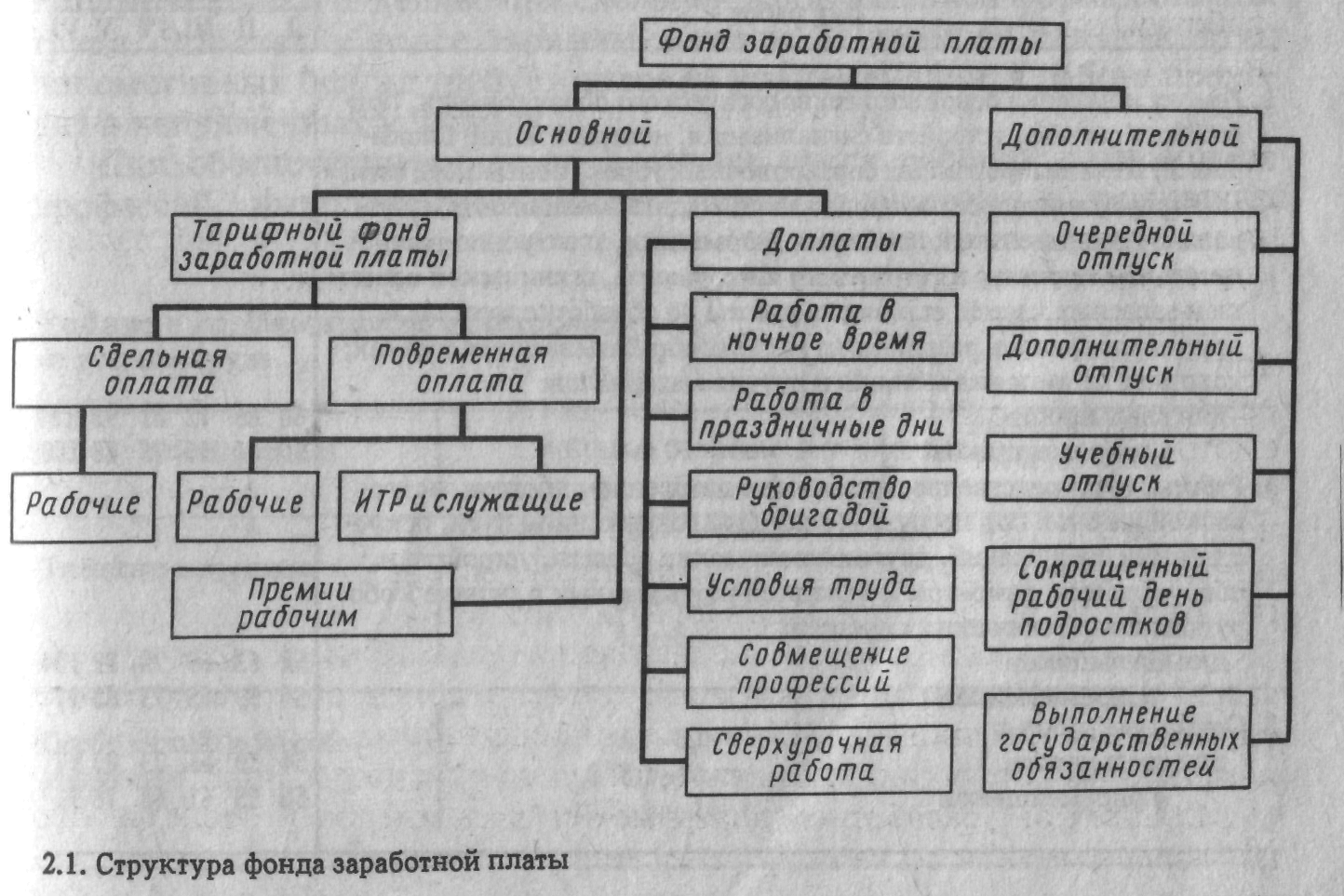

Что в него входит

ФОТ это фонд оплаты труда и что в него входит должен знать каждый работодатель, так как неправильный расчет показателей может привести к привлечению к ответственности при проверке контролирующими органами. ФОТ включает в себя:

- сумму начисленной заработной платы;

- конечную стоимость продукции при оплате труда в натуральном виде;

- доплату за дополнительную работу, в том числе за сверхурочные или ночные смены, а также выход в праздничные дни;

- все виды премий, в том числе за долгий и непрерывный рабочий стаж;

- все виды выплат за осуществление деятельности в опасных условиях;

- выплаты за неотработанное время;

- затраты денежных средств на обеспечение сотрудников бесплатной продукцией, услугами, питанием, проживанием;

- затраты на закупку продукции, выдаваемой работнику на безвозмездной основе, например, униформу. Данный вид расходов может быть заменен на выдачу денежных средств или иных льгот для самостоятельного приобретения работником необходимой униформы;

- денежные выплаты, предоставляемые работнику в связи с выходов в отпуск, как основной, так дополнительный или декретный. Сюда же входит сумма компенсации за отпуск, который сотрудник ранее не использовал;

- выплаты в виде вознаграждение за труд несовершеннолетним;

- все расходы на прохождение медицинского и иных видов осмотров, а также исполнение обязанностей, установленных на государственном уровне;

- все виды компенсаций, которые положены работникам при проведении процедуру ликвидации или реорганизации предприятия;

- выплаты за вынужденный прогул, переход на работу с более низким уровнем оплаты или за временную нетрудоспособность, например, в связи с болезнью;

- затраты на командировки. Сюда же входят выплаты при работе вахтовым способом и все задержки, которые возникли по независящим от самого работника причинам;

- расходы на выплаты некоторых видов пенсий.

Руководитель должен учитывать все расходы предприятия, которые в первую очередь идут на оплату труда работникам или создание условий для их осуществление, например, выплаты на оплату проезда.

Налоги

Как таковых налогов у ФОТ нет, но по различным статьям, в том числе по доходам физлиц налог снимается. Также в фонд входят постоянные выплаты социального типа.

Налоги и их размер зависит от наличия у предприятия или организации льгот. При этом, выплаты обязательно будут в любом случае.

Взносы

Все взносы социального типа, в том числе страховые и пенсионные вносятся в фонд. Для каждого типа взноса есть своя ставка. Все взносы являются обязательными к оплате. По этой причине их включают в состав фонда, а также в расчет себестоимости продукции или услуг.

Больничный

Больничный вносится в фонд оплаты туда и учитывается при расчетах себестоимости. При этом, страховые выплаты по больничному уже не входят в ведомость организации.

Отпускные

Отпускные каждого сотрудника, как и все остальные полагающиеся регулярные выплаты, вносят в фонд оплаты труда.

Как рассчитать: варианты формул

Для того чтобы подсчитать годовой ФОТ, нужны:

- ведомости расчетов зарплат сотрудников за год, отражающие все начисленные суммы;

- табель учета времени работы, при помощи которого устанавливается число часов отработки;

- штатное расписание с прописанными в нем ставками, окладами, составом работников организации.

Вариант 1

Нормативная формула для подсчета годового ФОТ отсутствует, однако, для вычислений применим следующий вариант:

где

- Зср — среднемесячная заработная плата;

- Чср — численность (среднесписочная) работников.

Среднюю зарплату можно рассчитать путем сложения сумм выплат и начислений, включенных в ФОТ, и разделения полученного числа на 12. Среднесписочная численность определяется при сложении числа сотрудников по каждому дню на протяжении месяца и последующем делении на календарные дни.

Если нужно вычислить годовой показатель, повторите описанные действия для всех месяцев на протяжении года (январь–декабрь), сложите полученные цифры и поделите итоговую на 12.

Возможно применить еще одну формулу:

где

- ЗПгод — зарплата в году;

- Нгод — надбавки годовые;

- РК — коэффициент районный.

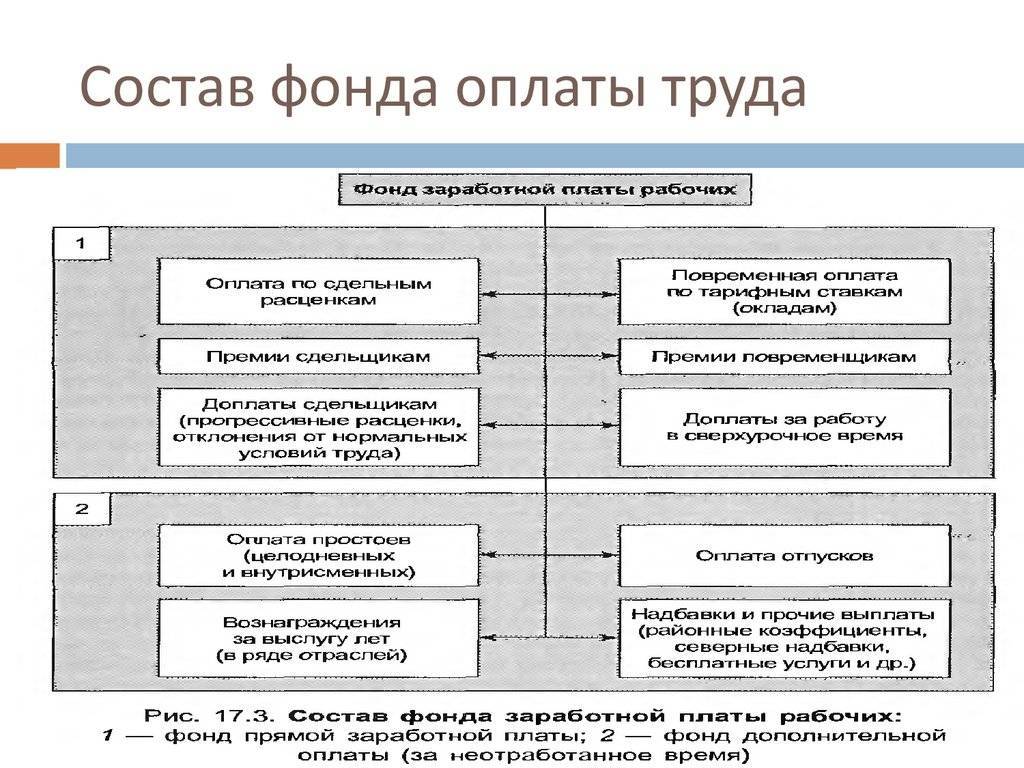

При сдельной оплате

Расчет при сдельной оплате осуществляется так:

где

- Vпл — объем продукции в соответствии с планом;

- Цед — стоимость единицы продукции;

- К — компенсации разного вида;

- Н — надбавки;

- Всоц — соцвыплаты.