Наглядный пример

Разберем пример расчета на конкретных цифрах. Для этого приведем условные данные отчетности несуществующей компании ООО «Радуга» на 31.12.2016 г. (тыс. рублей):

- 97 415 – ВНА

- 103 480 – ОА

- 61 500 – СК

- 65 103 – ДО

- 74 292 – КФО

Проверяем, что сумма активов и пассивов в балансе предприятия равны:

97 415 + 103 480 = 61 500 +65 103 + 74 292 = 200 895

Рассчитаем величину СОК по состоянию на отчетную дату в двух вариантах.

Вариант 1. Предположим, что долгосрочные займы и кредиты направлены на финансирование ВНА компании, что соответствует норме. В этом случае:

- первым способом 61 500 – (97 415 – 65 103)

- вторым способом 103 480 – 74 292 = 29 188

Видно, что по обеим формулам результат получился одинаковый: 29 188 тыс. руб. Если такого не произошло, в расчетах допущена ошибка.

Получилось положительное число. Значит, по этому показателю компания будет считаться финансово устойчивой. Текущие активы в размере 29 188 тыс. руб. финансируются за счет внутренних источников компании. ВНА в сумме 65 103 тыс. руб. формируются с помощью привлеченных внешних долгосрочных источников, остальная часть (32 312 тыс. руб.) – за счет собственных денег.

Вариант 2. За счет долгосрочных обязательств предприятие формирует ОА, что изначально не соответствует норме. Расчеты следующие:

- первым способом 61 500 – 97 415

- вторым способом 103 480 – 74 292 – 65 103

Как видно, показатель отрицательный, составляет –35 915 тыс. руб. Предприятие находится в сложной финансовой ситуации. Собственных средств компании не хватает на формирование ОА, фирма не в состоянии расплатиться по своим текущим долгам, используя только средства в обороте.

Рассмотренные два варианта расчета показывают, что одни и те же данные баланса могут интерпретироваться по-разному и приводить к противоположным результатам

Важно правильно оценить и классифицировать долгосрочные кредиты и займы. Не зная целей и направлений их использования, нельзя верно определить СОК

В реальности весь объем долгосрочных заимствований предприятия не имеет одной цели использования. Поэтому необходимо тщательно анализировать все имеющиеся кредиты.

В целом, для поддержания нормального уровня рассматриваемого показателя, а значит и обеспечения финансовой стабильности компании следует:

- стремиться к получению и увеличению прибыли

- оптимизировать внеоборотные активы предприятия

- следить за размером и качеством дебиторской задолженности

- не допускать использования долгосрочных обязательств для формирования оборотных активов

- поддерживать оптимальную структуру баланса

Эти меры помогут нормальному функционированию предприятия. С помощью показателя можно оценить, способна ли компания расплатиться по своим краткосрочным задолженностям с помощью ликвидных средств.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

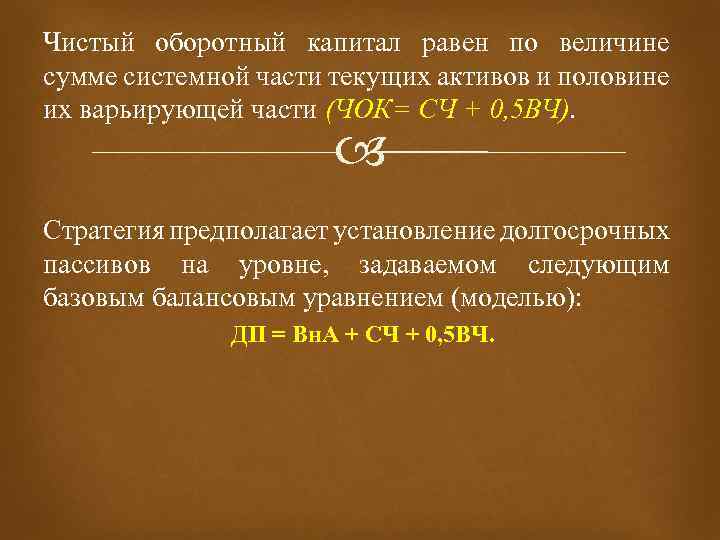

Управление чистым оборотным капиталом

Для эффективного управления NWC компания должна определить индивидуальное оптимальное значение индекса.

Рисунок 5. Особенности политики управления

При этом все регулятивные процессы осуществляются с учетом следующих элементов:

- фонды обращения;

- оборотные фонды.

Первый элемент формирует ресурсы компании, которые привлекаются в сферу обращения. Второй — охватывает стоимость активов, используемых в производстве. Эти резервы полностью трансформируются в готовый продукт, находясь в обороте не более одного цикла.

Уровень эффективности управления может быть продемонстрирован с помощью таких факторов:

- величина NWC;

- объемы, структура текущих активов;

- ликвидность;

- разница между постоянными и переменными фондами.

Рисунок 6. Понятие ликвидности

С целью оптимизации Net Working Capital можно предпринять ряд мер, в частности:

- сократить материальные запасы;

- пересмотреть алгоритмы менеджмента, логистики и сократить нерациональные расходы;

- провести инвентаризацию и выявить запасы, которые возможно списать или реализовать;

- перевести займы, взятые на короткий срок, в категорию долгосрочных;

- проверить условия действующих соглашений для получения возможных отсрочек или рассрочек платежей.

Также необходимо изучить существующую дебиторскую и кредиторскую задолженность и исключить из отчетности суммы, вероятность возвращения которых равна нулю.

Что такое оборотный капитал и оборотные средства — в чем их разница?

В экономической литературе существуют различные подходы к определению понятий: «оборотный капитал», «оборотные средства», «оборотные активы».

А.М. Ковалёва в своих работах отождествляют категории «оборотный капитал» и «оборотные средства» предприятия. По мнению А.М. Ковалевой оборотный капитал и оборотные средства, представляют собой денежные средства, которые в определенный момент времени были авансированы в производственные фонды и фонды обращения коммерческой организации, при этом они обеспечивают как процесс производства, так и процесс обращения.

В то же время, по мнению Н.В. Колчиной, М.С. Уткина, С.В. Большакова и других ученых-экономистов, категории «оборотный капитал» и «оборотные средства» имеют сущностные особенности. Так, М.С. Уткин считает, что это совершенно разные экономические понятия. По мнению ученого, «оборотный капитал — это стоимость, полностью включаемая в цену производимого товара, а в отличие от оборотного капитала, оборотные средства — это сумма средств, необходимая для нормальной организации производства».

В свою очередь С.В

Большаков акцентирует внимание на том, что, несмотря на имеющиеся отличия, это родственные финансовые категории, различие их заключается в принципах управления авансированной в кругооборот стоимостью «Философия управления оборотным капиталом есть философия восполнения недостатка денежных средств долгосрочными источниками. Философия управления оборотными средствами есть философия недопущения недостатка собственных оборотных средств и приравненных к ним средств предприятия против минимальной текущей потребности в оборотных средствах, определяемой в ходе нормирования»

По мнению Н.В. Колчиной, «целесообразно при рассмотрении оборотных активов и оборотного капитала учитывать способ их отражения в бухгалтерском балансе, в этом случае под оборотными активами следует понимать второй раздел баланса, раскрывающий предметный состав имущества организации, а под оборотным капиталом часть пассива баланса, содержащую величину авансированного капитала, собственного и заемного, на создание оборотных активов, средств организации».

В настоящее время, многие ученые и исследователи отождествляют не только категории «оборотный капитал» и «оборотные средства», но и такие категории как «оборотные активы» и «оборотные фонды». Так, А.З. Бобылева подчеркивает, что «оборотный капитал, представляет собой только денежные средств, исключая из его состава готовую продукцию, запасы и незавершенное производство». По мнению автора «необходимо проводить четкое разграничение, поскольку оборотные активы, денежные средства и оборотные средства являются лишь формами конкретного функционирования оборотного капитала, при этом оборотные активы, как и фонды, это материально-вещественная сторона оборотного капитала». Кроме того А.З. Бобылева отмечает, что «оборотные средств, являются идеальной денежной формой, функционирования оборотного капитала предприятия, авансируемая в товарную и производственную формы, при этом, оборотные средства, являются лишь краткосрочным элементом самого оборотного капитала».

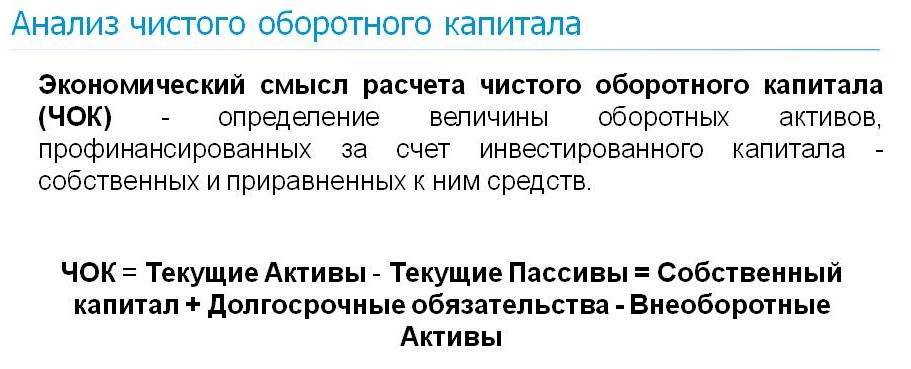

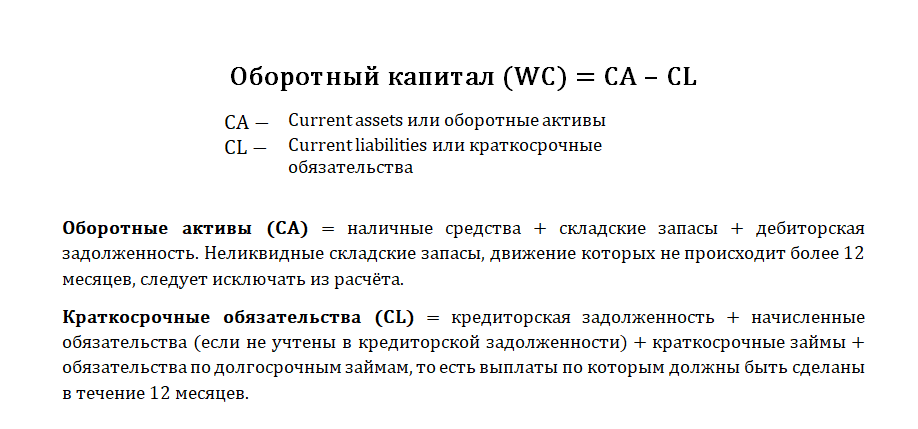

Формула оборотного капитала

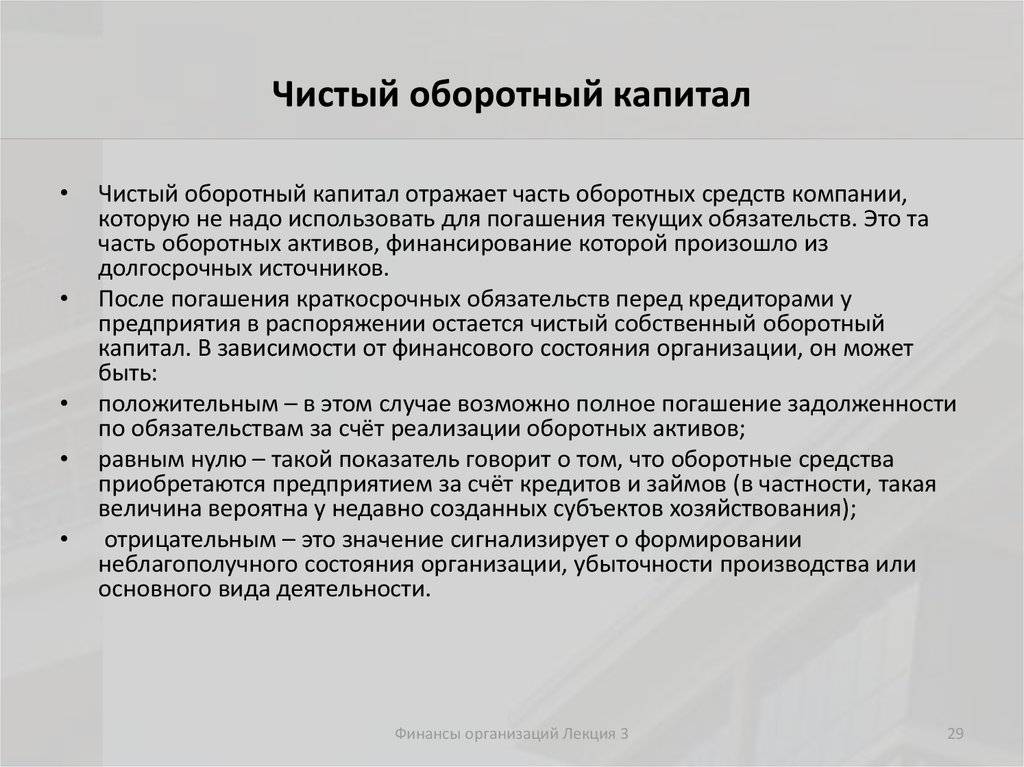

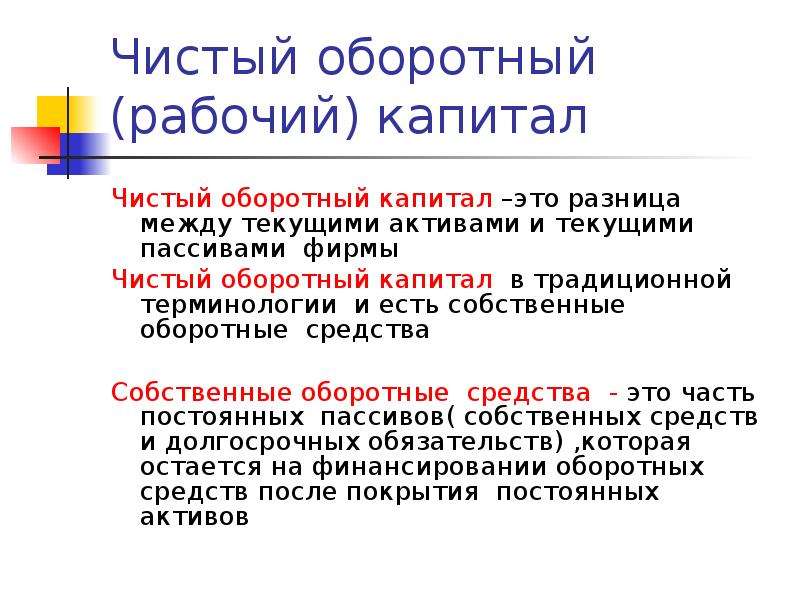

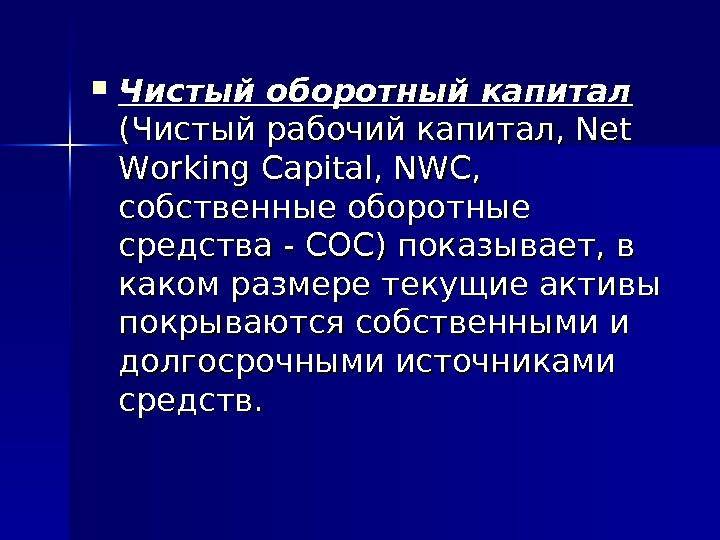

Экономическая трактовка показателя рабочего капитала заключается в том, что он отражает сумму оборотных средств, которая остается в распоряжении компании после расчета по краткосрочным обязательствам. В некотором смысле, показатель характеризует свободу маневра и финансовой устойчивости предприятия с позиции краткосрочной перспективы. Таким образом, значение показателя рабочий капитал дает ответ на вопрос – какая сумма ликвидных активов доступна для обеспечения бизнеса.

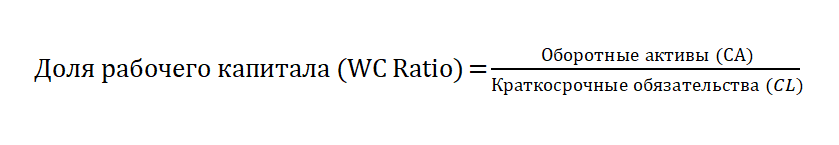

Доля рабочего капитала

Доля рабочего капитала может интерпретироваться как доля собственного капитала, направленная на финансирование оборотных активов. Рассчитывается как отношение текущих активов к текущим обязательствам. Долю рабочего капитала можно использовать для сравнения с положением дел у конкурентов, если данные по отрасли доступны

Исходя из расчета, вы должно быть уже обратили внимание, что значение показателя может быть отрицательным – это зависит от объема обязательств бизнеса

Для доли рабочего капитала отрицательным будет значение менее 1, положительным более 1 соответственно. Само значение рабочего капитала даст вам ответ на вопрос, достаточно ли у бизнеса краткосрочных активов для покрытия краткосрочных обязательств. У компаний с положительным значением рабочего капитала, больше возможностей для роста и расширения своей деятельности. В свою очередь отрицательное значение рабочего капитала может свидетельствовать о потенциальной потребности в займах. Что в долгосрочной перспективе может еще более ослабить позицию доступных наличных средств.

Периодичность оценки и целевые значения

Наиболее распространённой практикой оценки рабочего капитала – ежеквартальная основа.

Целевое значение доли рабочего капитала может варьироваться в зависимости от отрасли. Встречаются предположения, что значение в диапазоне 1,2 – 2 отражает здоровый, ликвидный бизнес. Можно попробовать поискать информацию в открытых источниках. Есть ряд консалтинговых компаний, которые собирают данные от различных организаций путем опроса и аккумулируют их соответственно.

В идеале значение рабочего капитала должно стремиться к нулю (доля к 1 соответственно). Логика в этом очень простая – представьте, что вы владелец бизнеса, кем вы наверняка и являетесь. К вам приходит потенциальный инвестор с предложением о покупке вашего бизнеса, цена которого будет зависеть от очень большого количества факторов.

Среди прочих, значение рабочего капитала близкое к нулю будет говорить о том, что вы никому ничего не должны и вам никто ничего не должен. Соответственно, это демонстрирует очень высокую эффективность компании и увеличивает, как ее ценность, так и стоимость. С другой стороны, очень большое положительное значение будет говорить о том, что у компании достаточно доступных средств, которые она не использует на развитие. Отрицательное значение будет говорить о том, что бизнес крайне неустойчив. В связи с этим руководство должно перед собой ставить цель постоянного снижения рабочего капитала.

Отслеживание показателя рабочий капитал организациями различного уровня встречается все чаще и чаще. И логика за этим абсолютна очевидна. Для того чтобы бизнес чувствовал себя здоровым, у компании должны быть наличные средства. В случае отсутствия доступных наличных средств организация может столкнуться не только с проблемой роста, но и в принципе с обеспечением ежедневной операционной деятельности. Именно для понимания текущей ситуации с наличными средствами необходимо использовать показатель рабочий капитал WC.

Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

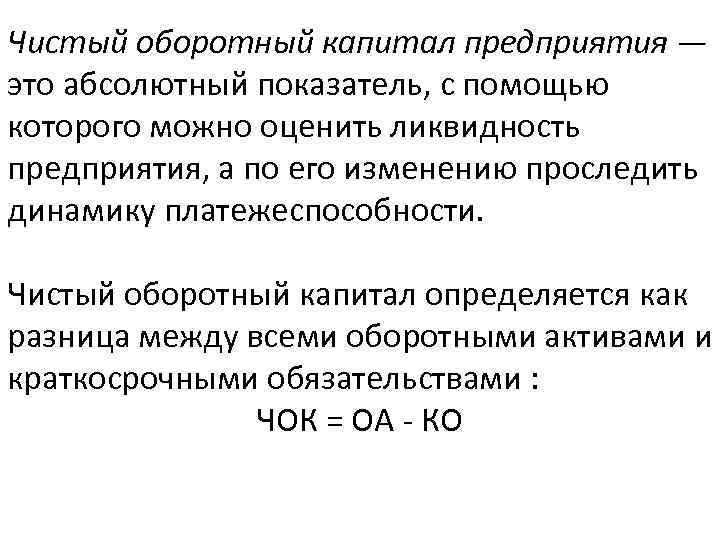

Собственные оборотные средства — это абсолютный показатель, который используется для определения Ликвидности предприятия. По сути, этот показатель определяет, насколько оборотные активы предприятия больше чем его краткосрочные долги. В зарубежной литературе собственные оборотные средства еще называют рабочим капиталом предприятия (working capital, net working capital).

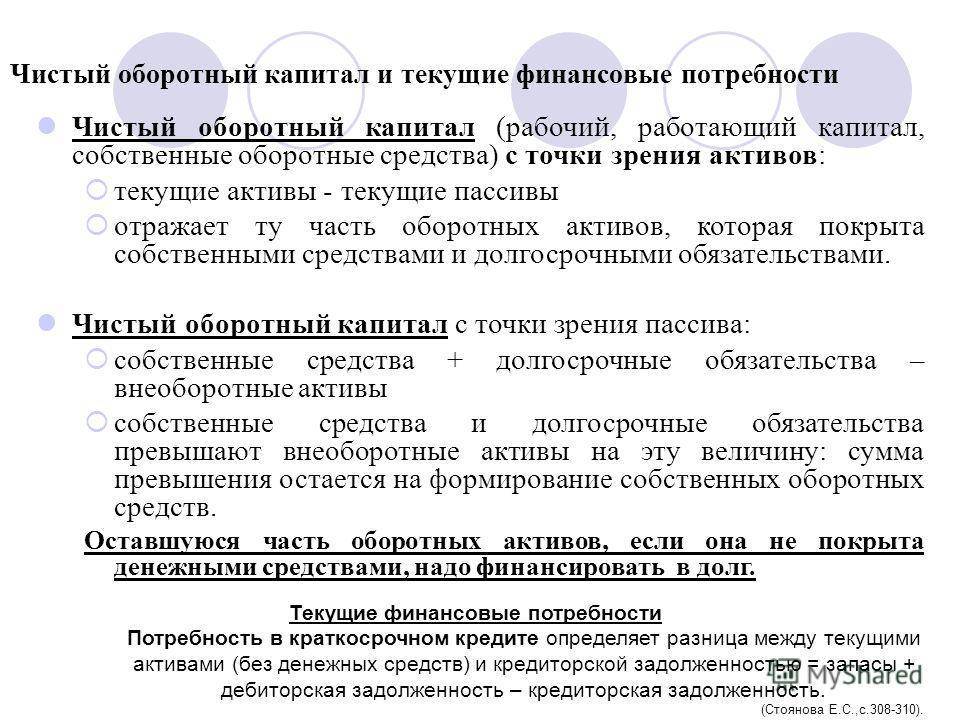

Собственные оборотные средства. Экономический смысл

Разберем общий экономический смысл показателя. Собственные оборотные средства предприятия показывают платежеспособность/ликвидность предприятия. Показатель используется для оценки предприятия на возможность рассчитаться с долгами с помощью своих оборотных активов.

Собственные оборотные средства. Синонимы

Синонимы показателя собственные оборотные средства:

- собственный оборотный капитал,

- рабочий капитал предприятия,

- working capital,

- net working capital (NWC),

- СОС.

Не путайте собственные оборотные средства с коэффициентом обеспеченности собственными оборотными средствами! Этот показатель абсолютный, в то время как коэффициент всегда относительный. Про этот коэффициент я подробно писал в статье: Коэффициент обеспеченности собственными оборотными средствами. Расчет на примере ОАО «Акрон».

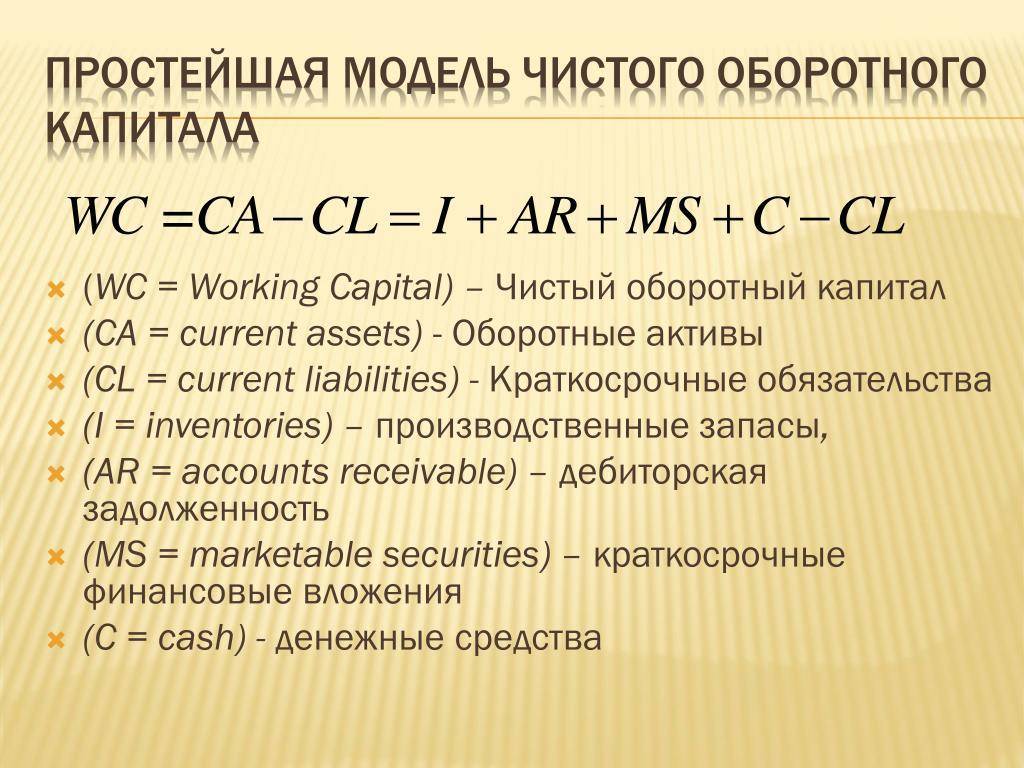

Собственные оборотные средства. Формула расчета

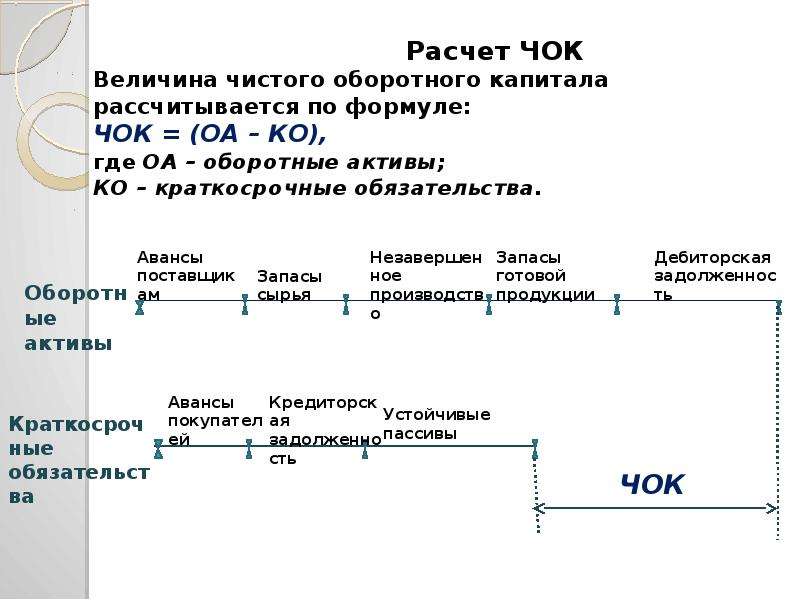

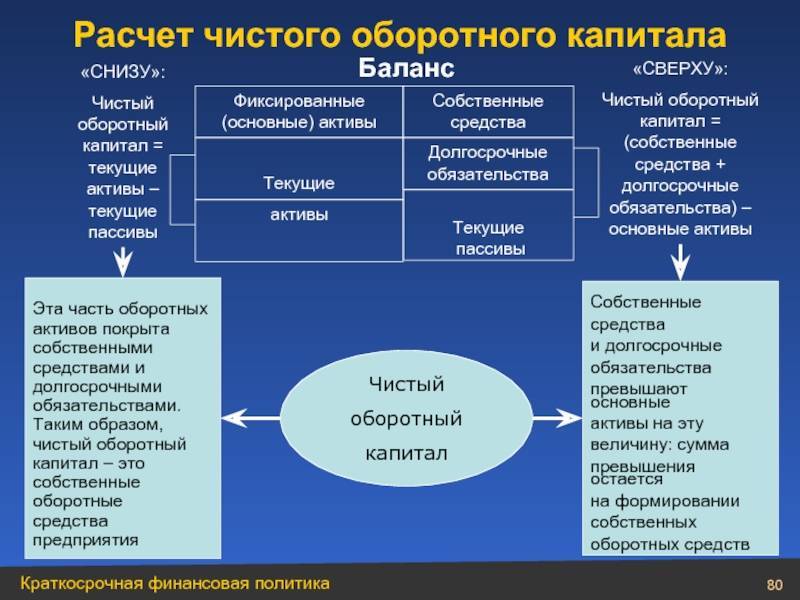

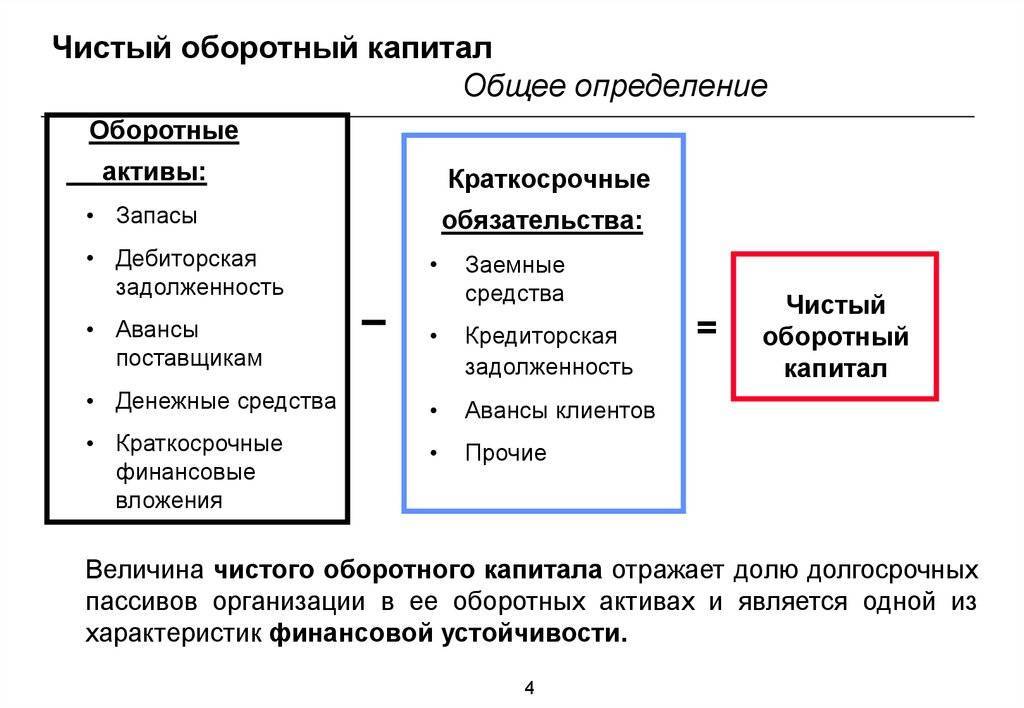

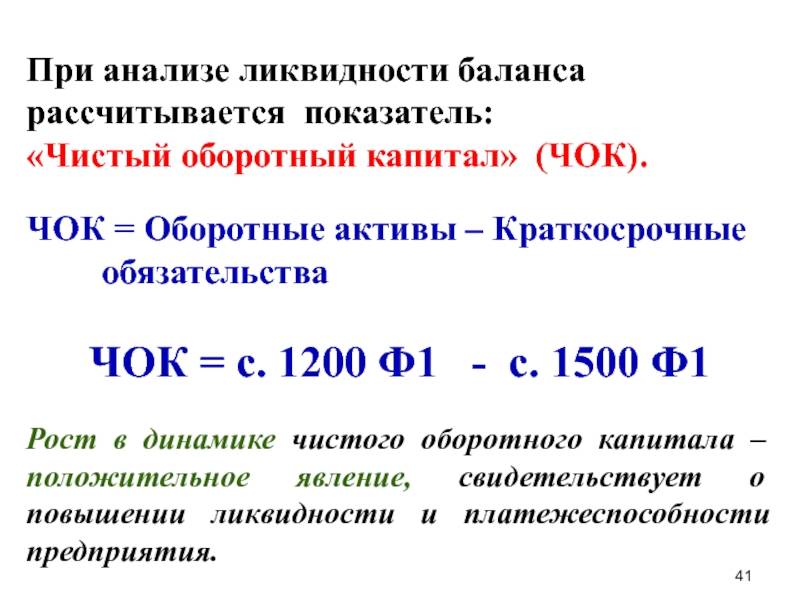

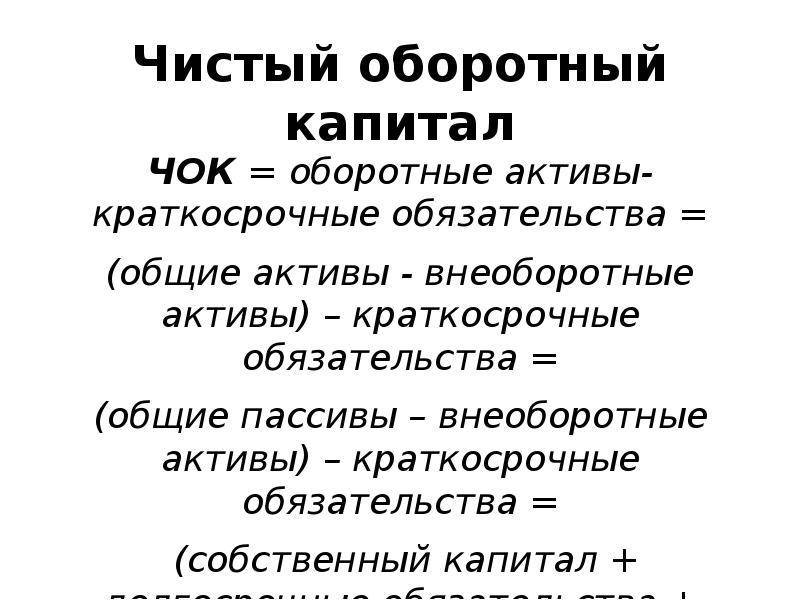

Формула расчета собственных оборотных средств:

Собственные оборотные средства = Оборотные активы – Краткосрочные обязательства

Что такое оборотные активы?

Оборотные активы предприятия – это сумма оборотных фондов (сырье, материалы, комплектующие изделия, топливо) и фондов обращения (готовая продукция, отгруженные, но не оплаченные товары), выраженная в деньгах.

Формула расчета СОС согласно Распоряжению Федерального управления по делам о несостоятельности (банкротства) от 12 августа 1994 г.№ 31-р О Методических положениях по оценке финансового состояния организации и установлению неудовлетворительной структуры баланса выглядит следующим образом:

Собственные оборотные средства = стр.490 — стр.190

По-новому балансу (после 2011 года) формула будет иметь следующий вид:

СОС = стр.1200 — стр.1500

Помимо первой формулы существует еще один способ расчета данного показателя. Вторая формула расчета собственных оборотных средств по балансу.

Собственные оборотные средства = (Собственный капитал + Долгосрочные обязательства) – Внеоборотные активы=стр. 1300 + стр.1530 – стр.1100

На мой взгляд, первая формула более проста для вычисления и удобна, нежели первая. Рекомендую использовать в расчетах ее.

В английской литературе данный показатель по (МСФО) будет рассчитываться следующим образом:

СОС (working capital) = Current Assets – Current Liabilities

CA – текущие активы,CL – краткосрочная кредиторская задолженность.

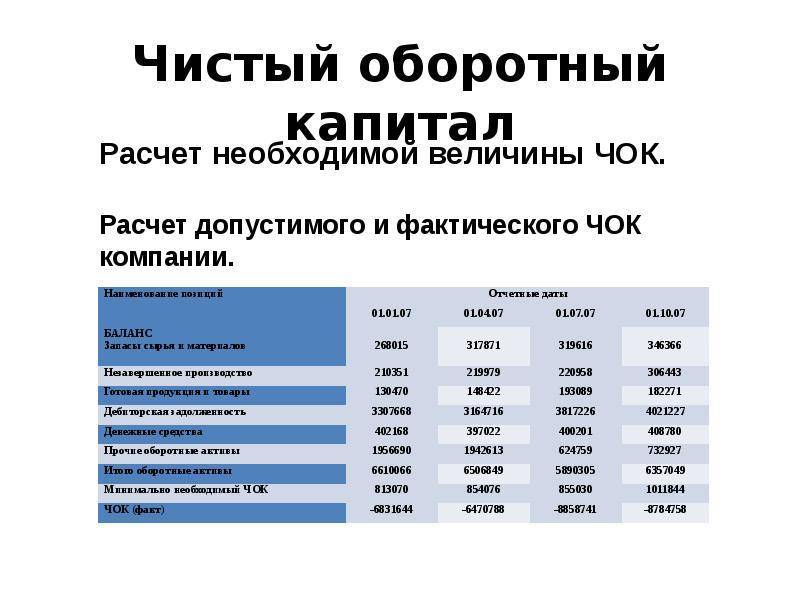

Сейчас на примере попробуем рассчитать собственные оборотные средства.Собственные оборотные средства. Расчет на примере ОАО «Уралкалий»

| Чтобы лучше во всем разобраться рассчитаем собственные оборотные средства для предприятия отечественной промышленности. Для примера, возьмем ОАО «Уралкалий». Предприятие относится к химической и нефтехимической отрасли. Оно добывает калийную руду и производит на ее основе хлористый калий (требуется для удобрений в АПК). |

Баланс предприятия берется с официального сайта компании. Для понимания динамики изменения платежеспособности предприятия будем брать 1 год для анализа. Период отчета – квартал. Один квартал в 2013 году и три в 2014 году.

Расчет показателя собственных оборотных средств для ОАО «Уралкалий»

Собственные оборотные средства 2013-4 = 87928663-47938587 = 39990076Собственные оборотные средства 2014-1 = 132591299-35610079 = 96981220Собственные оборотные средства 2014-2 = 115581096-34360221 = 81220875Собственные оборотные средства 2014-3 = 132981010-19458581 = 113522429

Все значения СОС >0 и еще они со временем увеличиваются. Это говорит о том, что платежеспособность ОАО «Уралкалий» растет.

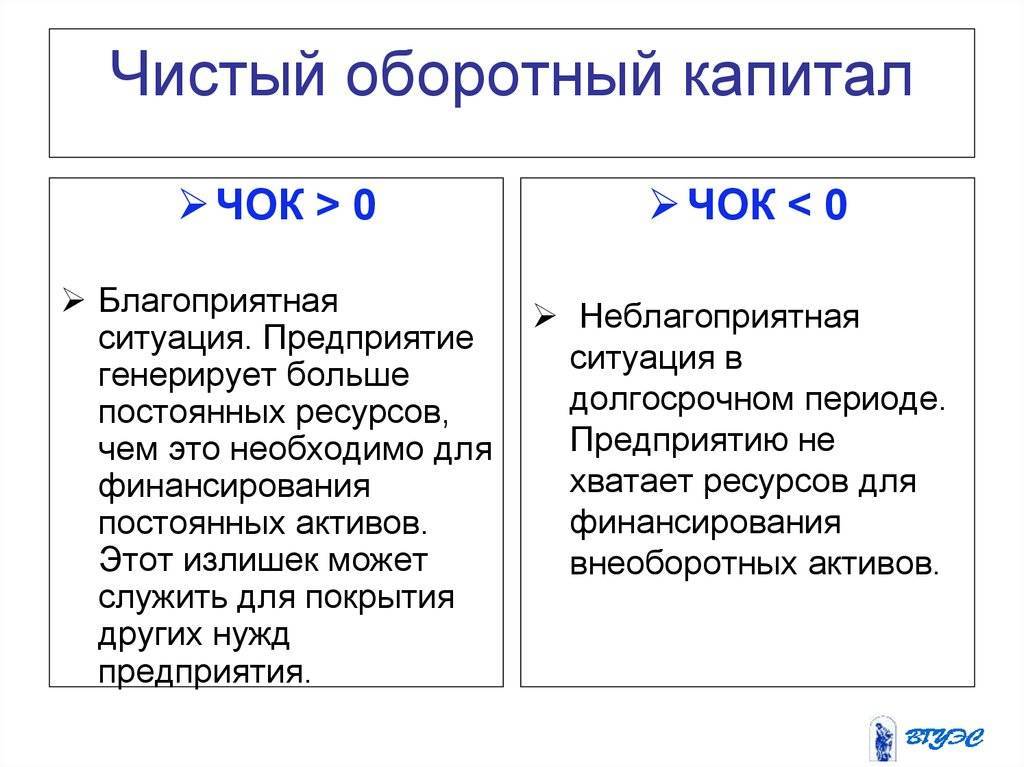

Собственные оборотные средства. Норматив

Собственные оборотные средства могут быть больше нуля, равны и меньше нуля. Как правил, собственные оборотные средства = 0 для новых предприятий. Если СОС >0, то это говорит о том, что финансовое состояние (платежеспособность) предприятия в норме, если

Структура оборотного капитала по ликвидности активов

Понятие ликвидности подразумевает способность активов переводить свою стоимость в денежный эквивалент (продаваться по приближённой к рыночной цене).

По степени ликвидности активы распределяются так:

- высокой ликвидностью обладают активы из строки 1250 баланса «Денежные средства и денежные эквиваленты» и строки 1240 «Финансовые вложения» (чаще всего это государственные ценные бумаги, уровень инвестиционного риска по которым минимален);

- среднеликвидными считаются активы из статьи 1230 «Дебиторская задолженность» – это товары или услуги, предоставленные в кредит или с рассрочкой;

- самой низкой ликвидностью характеризуются запасы (статья 1210).

Чем больше доля высоколиквидных оборотных активов в структуре бухгалтерского баланса, тем проще предприятию обеспечивать выплаты по своим обязательствам.

Коэффициент рентабельности чистого оборотного капитала

Коэффициент рентабельности чистого оборотного капиталапоказывает, сколько денег зарабатывает каждый вложенный в оборотные активы рубль.

Этот коэффициент высчитывается по формуле:

Роб.а. = (Пч / ОАч) * 100%, где

- Роб.а. – рентабельность чистых оборотных активов;

- Пч – чистая прибыль предприятия (та прибыль, которая осталась в распоряжении после погашения всех финансовых обязательств текущего периода);

- ОАч – чистые оборотные активы (оборотный капитал) предприятия.

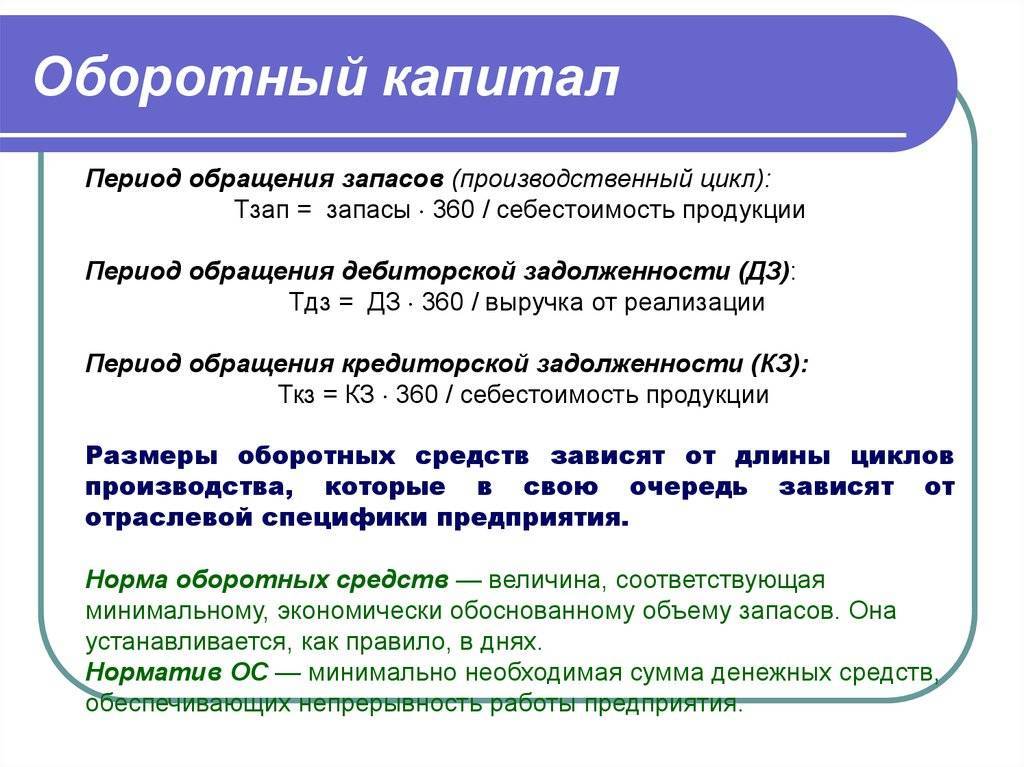

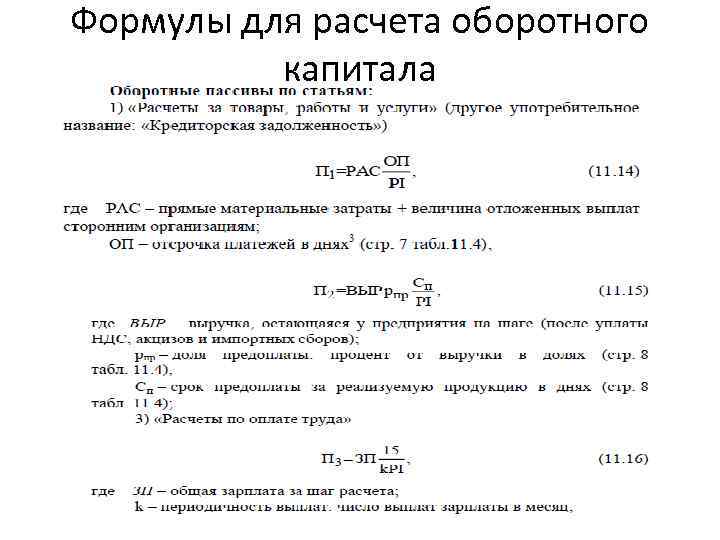

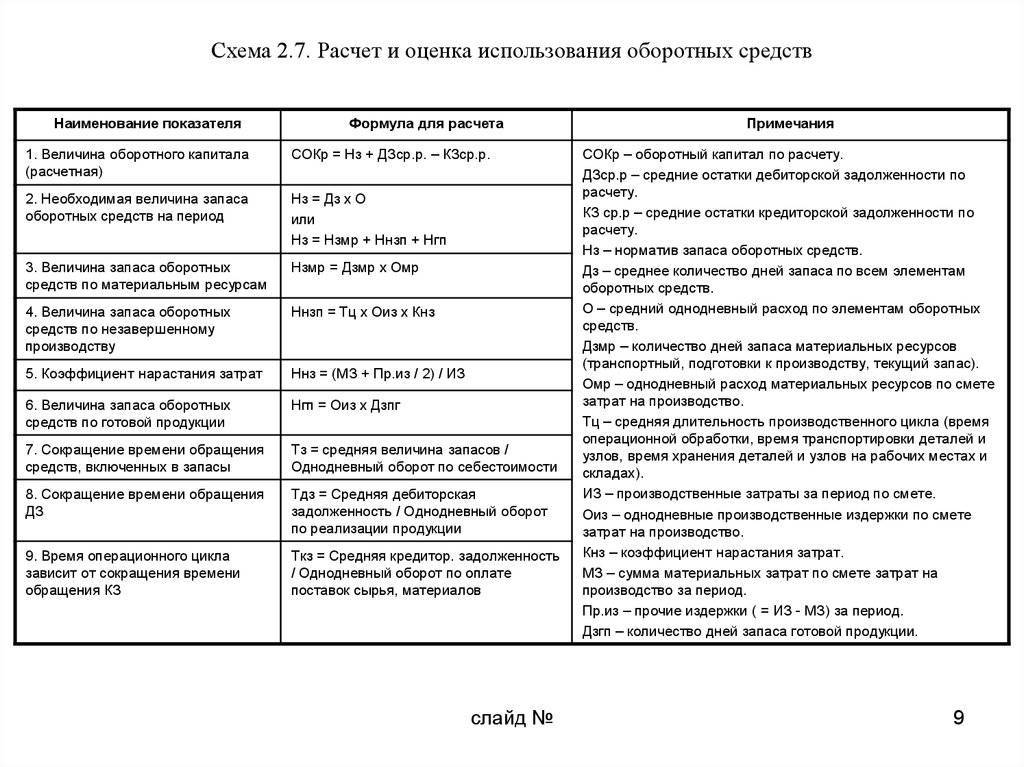

Оборачиваемость чистого оборотного капитала характеризуется такой системой показателей:

коэффициент оборачиваемости – число оборотов за отчётный период:

Коб. = (Дреализ – Н) / ОАч, где

- Дреализ – выручка от реализации готовой продукции;

- Н – НДС и акцизные сборы, выплаченные в рассматриваемый период;

коэффициент загрузки оборотного капитала показывает сколько оборотных активов вложено в получение 1 рубля выручки от реализации (количество оборотного капитала, участвующего в производстве продукции в расчёте на 1 рубль дохода). Этот показатель обратный предыдущему, чем меньше его величина, тем эффективнее предприятие использует свой оборотный капитал.

Кзагр = ОАч / (Дреализ. – Н) или Кзагр. = 1 / Коб.

продолжительность одного оборота – примерное количество дней, которое проходит от момента покупки сырья до момента продажи готовой продукции.

Поб. = (ОАч * дни) / (Дреализ – Н) или Поб. = дни/Коб.

Обычно проводят анализ за год (360 дней), квартал (90 дней), месяц (30 дней).

Оптимизация чистого оборотного капитала

Успешная работа хозяйствующего субъекта зависит от обеспеченности его оборотным капиталом, поэтому он является важнейшей категорией экономики предприятия.

Оборотные средства в качестве запасов и материалов непосредственно участвуют в производстве продукции, поэтому недостаток данных средств ведёт к снижению объёмов выпуска товаров и банкротству предприятия.

Важным аспектом управления является анализ показателей эффективности оборотного капитала и его оптимизация (более эффективное использование).

Существует набор стандартных мер для оптимизации оборотного капитала:

- сокращение потребностей производства в запасах, оптимизация снабжения (то есть уменьшение количества низколиквидных активов):

- выявление избыточного уровня запасов;

- снижение стоимости закупок сырья и материалов (в том числе, пересмотр схем логистики, снижение стоимость транспортировки и хранения ТМЦ);

- снижение количества продукции, находящейся в процессе изготовления (незавершённого производства), что снизит объём оборотного капитала в текущем периоде;

- уменьшение доли различных обязательств (дебиторской и кредиторской задолженности):

- внедрение системы эффективного контроля платежей;

- минимизация задолженности клиентов и фактов списания по долгам;

- пересмотр условий предоставления рассрочек по платежам покупателям и поставщикам;

- мониторинг экономических показателей эффективности в текущем периоде, разработка системы реагирования на отрицательную динамику этих показателей.

Чистый оборотный капитал – показатель, демонстрирующий наличие у компании ликвидных активов и применяющийся для анализа финансовой состоятельности компании. С точки зрения экономиста чистый оборотный капитал и собственные оборотные средства –схожие понятия и, являясь характеристикой капитала, часто обозначают одно и то же (по крайней мере, в англо-американский финансовый институт проводит аналогию между этими двумя терминами). Узнаем, как найти чистый оборотный капитал и поговорим об особенностях этого показателя и его значении в жизни фирмы.

Рабочий капитал: оптимальная величина

Желательно, чтобы рабочий капитал организации был представлен в величине, в любом случае превышающей объем краткосрочных обязательств (Б1500). Иначе фирма не сможет рассчитываться по долгам вовремя. Однако если при расчете в разные периоды рабочий капитал уверенно растет, то это может свидетельствовать о накоплении чрезмерных объемов дебиторской задолженности, которая входит в структуру текущих активов фирмы (Б1200).

Если рабочий капитал будет меньше величины краткосрочных обязательств, то фирме придется привлекать дополнительные средства учредителей в качестве взносов в уставный капитал или же стимулировать получение большей выручки за счет оптимизации каналов продаж товаров или услуг.

Доктор экономических наук ФГАОУ ВО «Московский государственный институт международных отношений (Университет) МИД России» С. И. Пучкова, совместно с коллегами провели исследование 22 компаний и опубликовали научную статью на тему «Анализ финансовой устойчивости компаний на основе можелей прогнозирования банкротства». Формулы, приведенные в статье, помогут вам провести полный анализ финансовой устойчивости любого торгового предприятия. Выводы профессуры можно изучить в справочно-правовой системе КонсультантПлюс. Если у вас нет доступа к К+, получите пробный демо-доступ бесплатно.

Ознакомиться с иными подходами к оценке показателей качества бизнес-модели фирмы вы можете в статье «Как читать бухгалтерский баланс (практический пример)?».

Примеры расчета

Таблица 1. Показатели деятельности акционерного общества «Прогресс» по итогам за 2015-2017 годы, тыс. рублей.

№ | Наименование | 31.12.2015 | 31.12.2016 | 31.12.2017 |

1 | Текущие активы, в т. ч.: Запасы Дебиторская задолженность Денежные средства | 12 550 3 150 3 650 5 750 | 14 120 4 200 4 900 5 020 | 17 560 4 350 5 180 8 030 |

2 | Текущие обязательства | 12 040 | 12 870 | 14 230 |

3 | Чистая прибыль за год | 20 | 230 | 1 350 |

Рассчитаем ЧРК за каждый отчетный период:

- 2015 год: 12 550 – 12 040 = 510 тыс. рублей

- 2016 год: 14 120 – 12 870 = 1 250 тыс. руб.

- 2017 год: 17 560 – 14 230 = 3 330 тыс. руб.

Определим отношение ЧРК к текущим обязательствам:

- К1 – 2015 г. – 510 / 12 040 = 0,042

- К1 – 2016 г. – 1 250 / 12 870 = 0,097

- К1 – 2017 г. – 3 330 / 14 230 = 0,234

Выполняем расчет рентабельности ЧРК:

- К2 – 2015 год – 20 / 12 040 х 100% = 0,17

- К2 – 2016 год – 230 / 12 870 х 100% = 1,79

- К2 – 2017 год – 1 350 / 14 230 х 100% = 9,49

Полученные результаты свидетельствуют о постепенном росте чистого рабочего капитала акционерного общества (АО) в анализируемых периодах и повышении эффективности их использования.

Еще один позитивный фактор – улучшение качества текущих активов.

Удельный вес денежных средств в их общем количестве:

- в 2016 году составил 5 020 / 14 120 х 100% = 35,55%,

- в 2017 году 8 030 / 17 560 х 100% = 45,73%

АО на 31 декабря 2016 года могло мгновенно погасить:

- 5 020 / 12 870 х 100% = 39% своих текущих обязательств

- на 31 декабря 2017 года – 56,4% (8 030 / 14 230 х 100%)

Выводы о том, что означает изменение показателя

Если показатель уменьшается

Обычно негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе и некоторых других сервисах

Если вы увидели какую-то неточность, опечатку – также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно – вопросы и уточнения можно писать в комментарии к любой статье сайта.

Финансовый анализ:

Определение Коэффициент маневренности чистого оборотного капитала – это отношение чистого оборотного капитала к собственному капиталу. Показатель довольно тяжело осознать, поскольку строится он нелогично. Фактически он…

Определение Доля оборотных средств в активах – это отношение величины оборотных активов к общим активам предприятия. Оборотные активы по сравнению с внеоборотными активами – заметно…

Определение Коэффициент маневренности функционального капитала – это доля запасов в функциональном капитале. А функциональный капитал (собственные текущие активы) – это разность между текущими активами и краткосрочными…

Определение Чистые текущие активы в хозяйственном управлении – это сумма активов, относящихся непосредственно к производственной деятельности организации: запасы, НДС, дебиторская задолженность и прочие активы. Они…

Определение Чистый рабочий (оборотный, функционирующий) капитал (NWC – Net Working Capital) – это размер долгосрочного капитала организации, оставшегося для финансирования его текущей деятельности (т.е. приобретения оборотных…

Определение Коэффициент задолженности (долговременной) – это отношение долгосрочных пассивов П3 к общим активам предприятия. Показатель характеризуют долговременную долговую нагрузку на активы предприятия. Также его можно…

Определение Коэффициент обеспеченности оборотных активов чистым оборотным капиталом – это показатель, характеризующий, какая доля оборотных активов финансируется чистым оборотным капиталом. То есть он показывает, какая…

Определение Коэффициент покрытия оборотных средств собственными источниками формирования (Коэффициент обеспеченности собственными средствами) – это показатель, который отвечает на вопрос, какая доля текущих активов покрывается собственными…

Определение Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) 1310 – это величина уставного (складочного) капитала, зарегистрированная в учредительных документах как совокупность вкладов (долей, акций, паевых…

Определение Рентабельность собственного капитала чистая – это отношение чистой прибыли (убытка) к существующему у предприятию собственному капиталу. Для собственников организации это критически важный параметр, поскольку…

Капитал – это ключевое понятие в экономике, он является основой создания и развития предприятия, выражается в материальной и денежной форме, формирует активы экономического субъекта. Существует две категории капитала предприятия.

Основной капитал – это активы, которыми владеет организация, переносящие частями свою стоимость на себестоимость готовой продукции (здания, оборудование и т. п.)

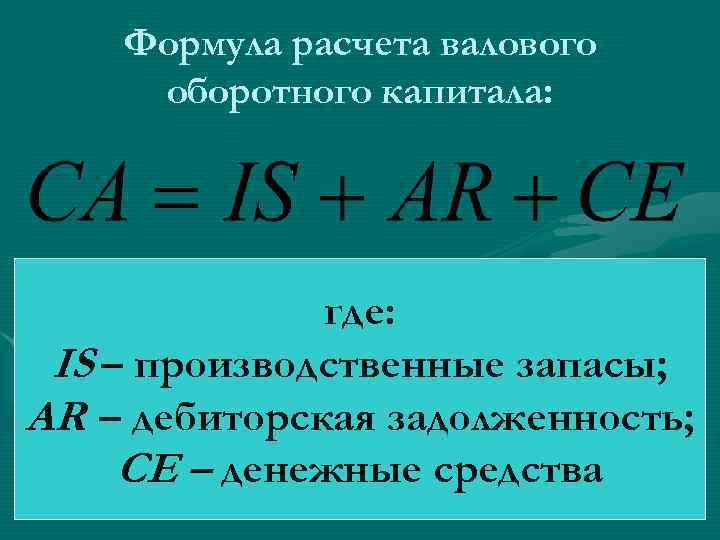

Оборотный капитал – это активы, стоимость которых полностью переносится на стоимость готовой продукции. К оборотным активам предприятия относят:

- запасы;

- незавершённое производство;

- предметы малой ценности или имеющие высокую скорость износа;

- готовую продукцию;

- задолженность дебиторов (долги покупателей и авансы, выданные поставщикам и подрядчикам).