Простые учетные проценты

На практике применяются три варианта расчета простых процентов:

- точные проценты с точным числом дней ссуды (английская практика). Обозначается как 365/365 или АТС/АТС.

- обыкновенные (коммерческие) проценты с точным числом дней ссуды (французская практика). Обозначается как 365/360 или АТС/360.

- обыкновенные проценты с приближенным числом дней ссуды (германская практика). Обозначается как 360/360.

По схеме 360 количество дней к году принимается равным 360 (в каждом месяце по 30 дней).

Пример. Определить приближённое число дней между 12.02.2019 и 27.08.2020.

Если год рассматривается как промежуток, содержащий 12 месяцев продолжительностью 30 дней (дивизор равен 360 дней), то приближённое число дней рассчитывается следующим образом:

где y – номер года, m – номер месяца в году, d – номер дня в месяце.

n = 360*(2020-2019)+30*(8-2)+(27-12) = 555 дней

Sdn

Когда срок финансовой сделки не равен целому числу лет:

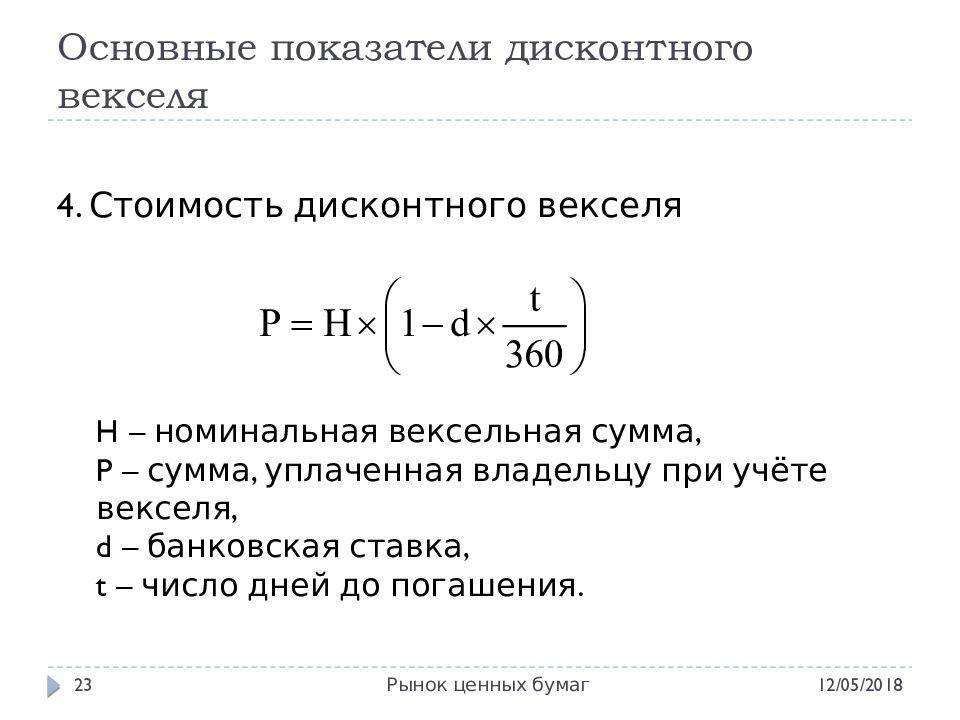

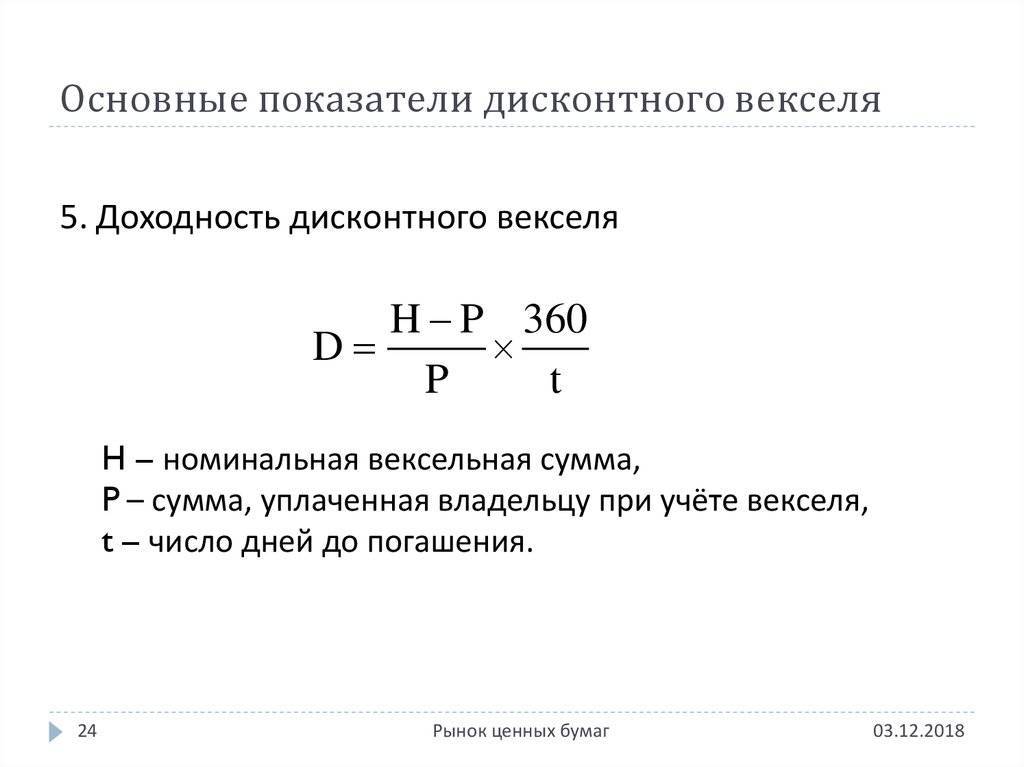

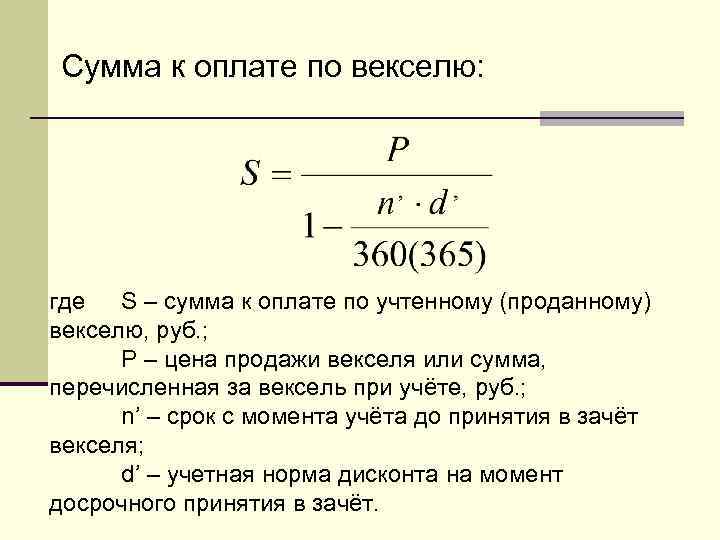

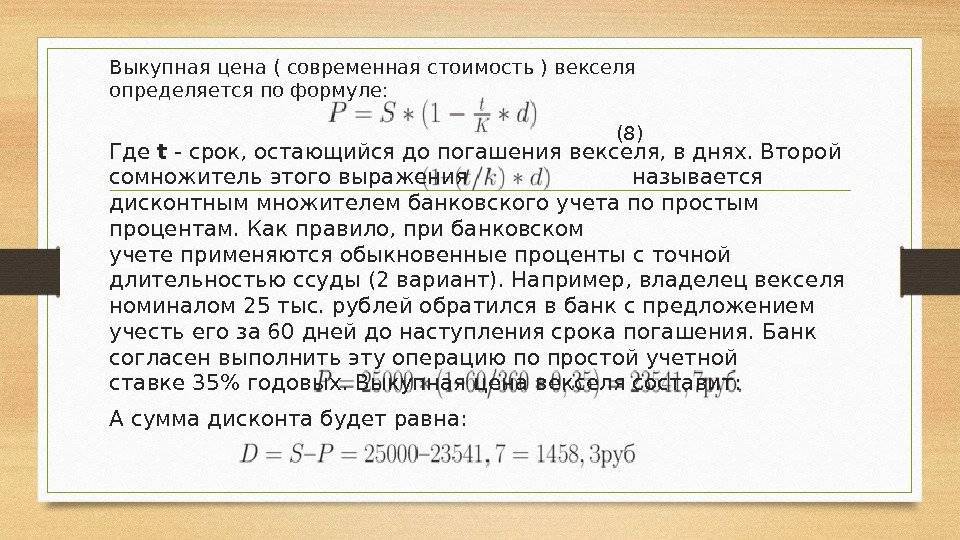

P=S·(1-tT·d)

где t – срок в днях, T – временная база (365 или 360)

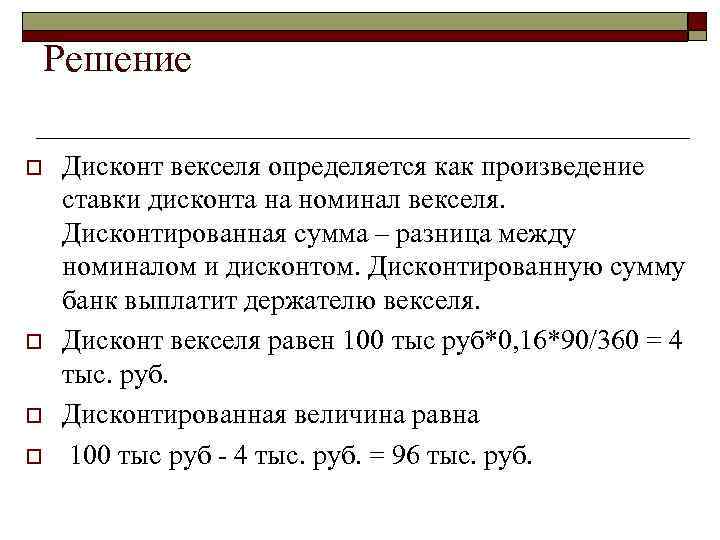

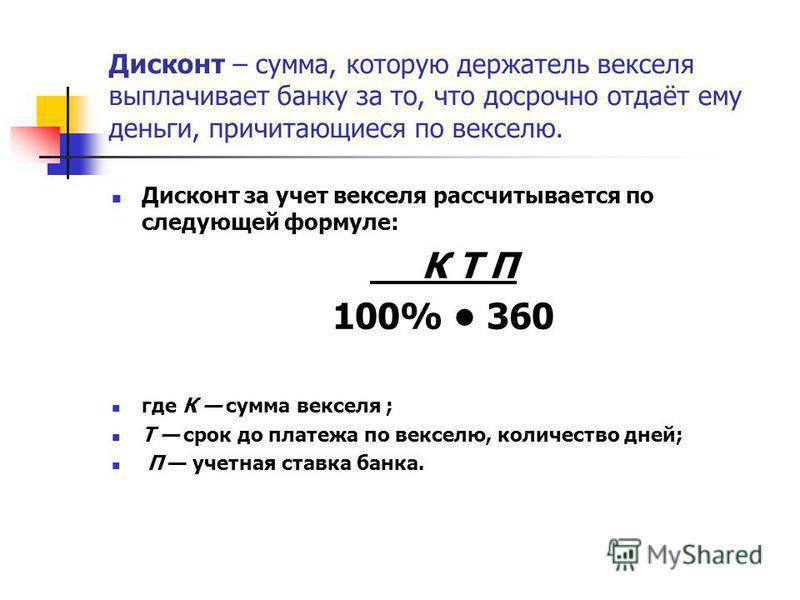

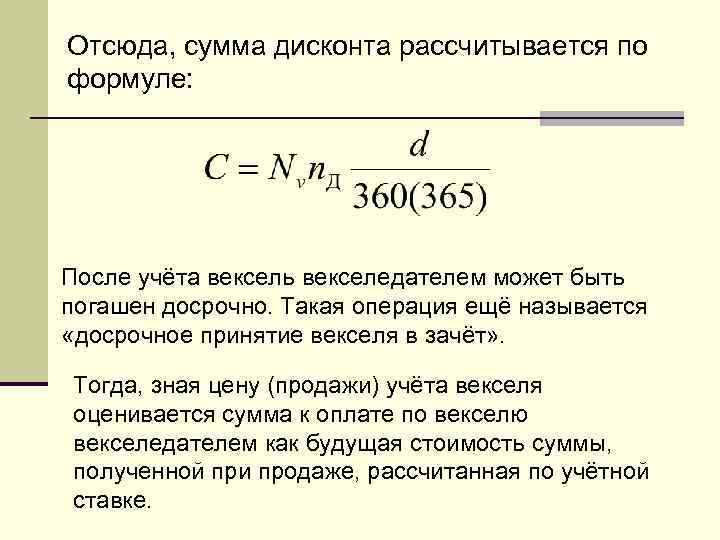

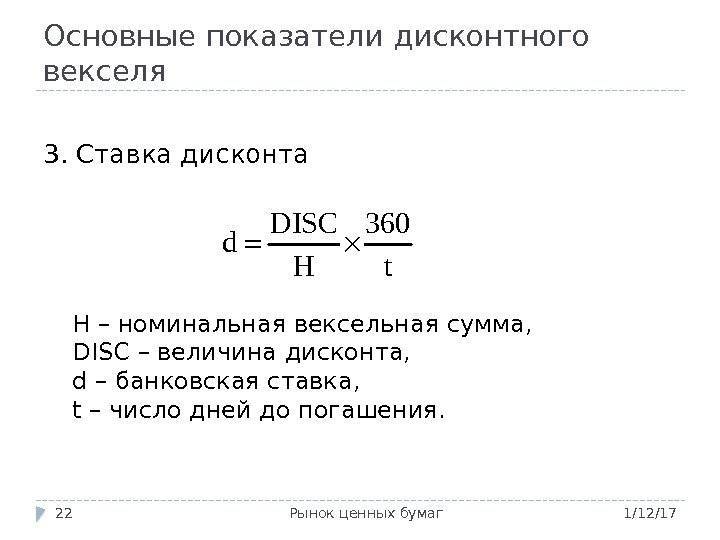

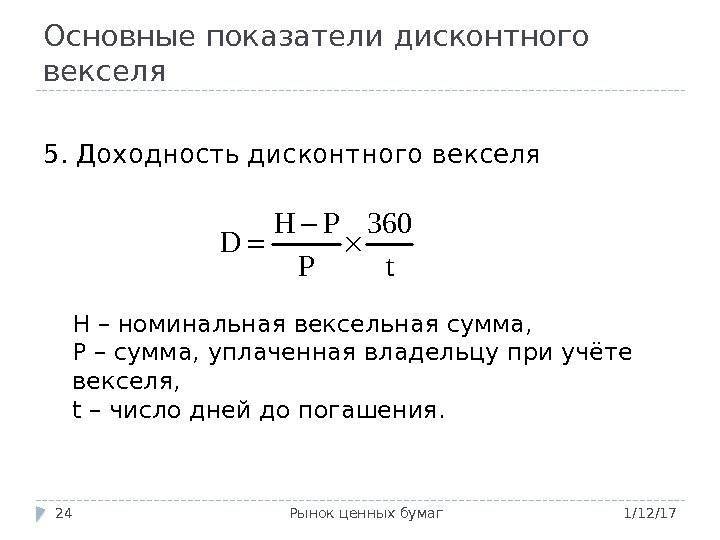

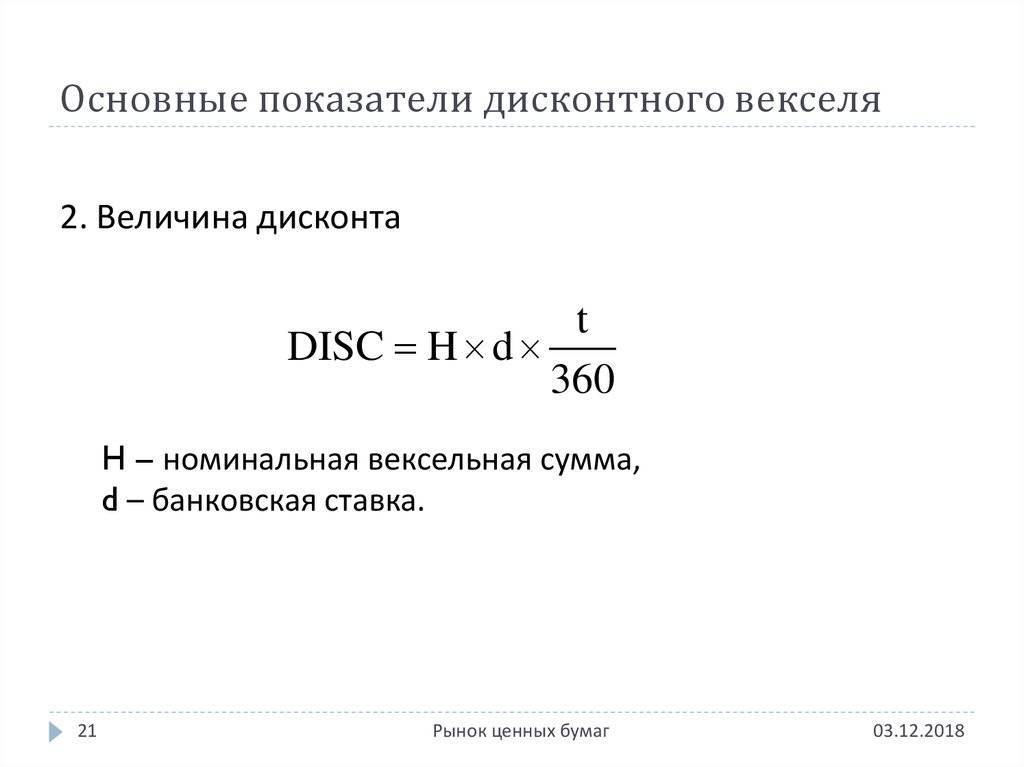

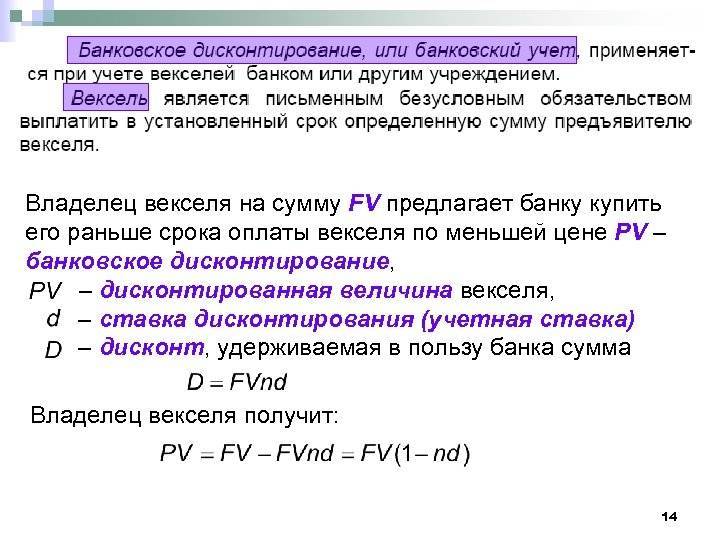

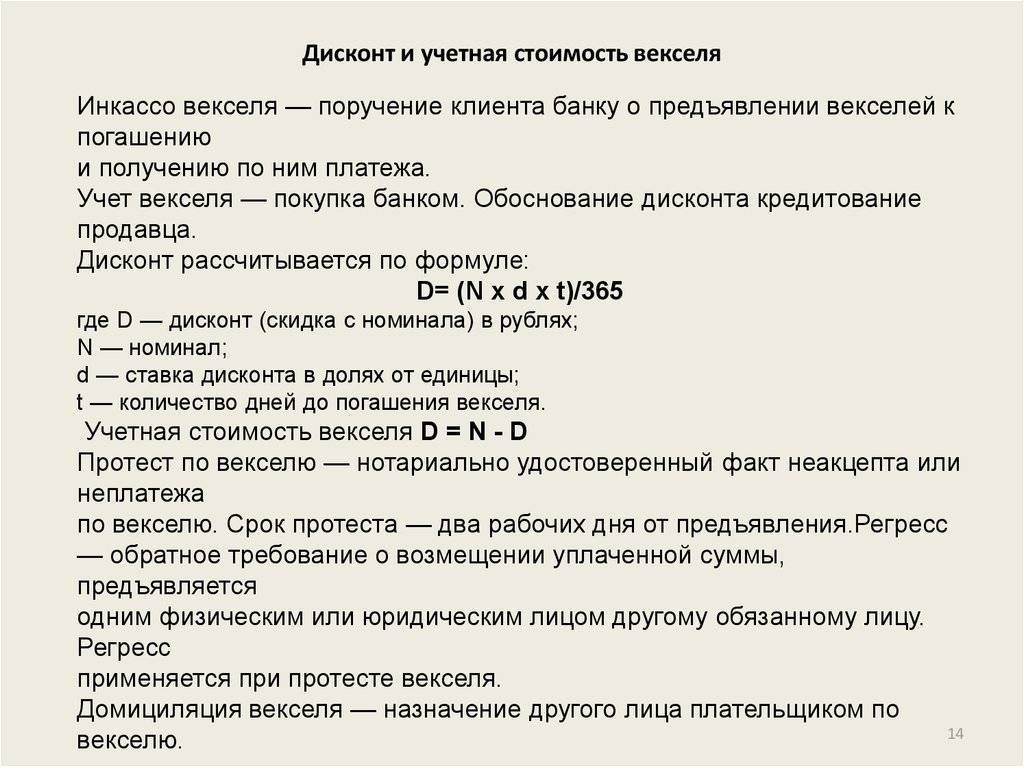

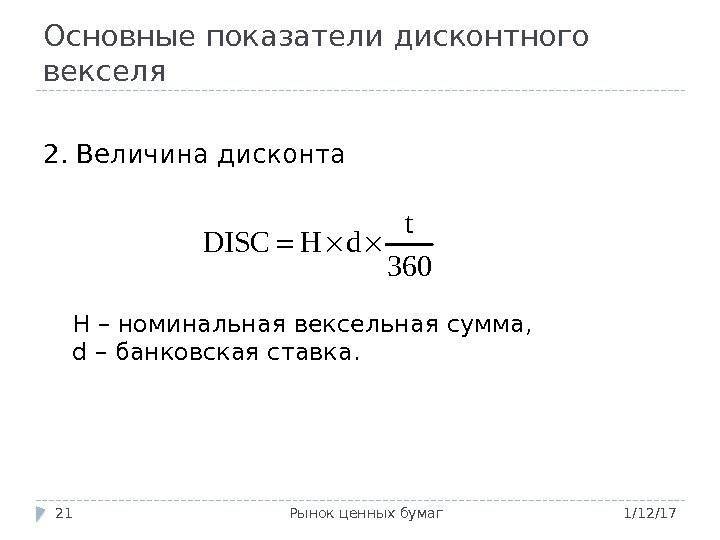

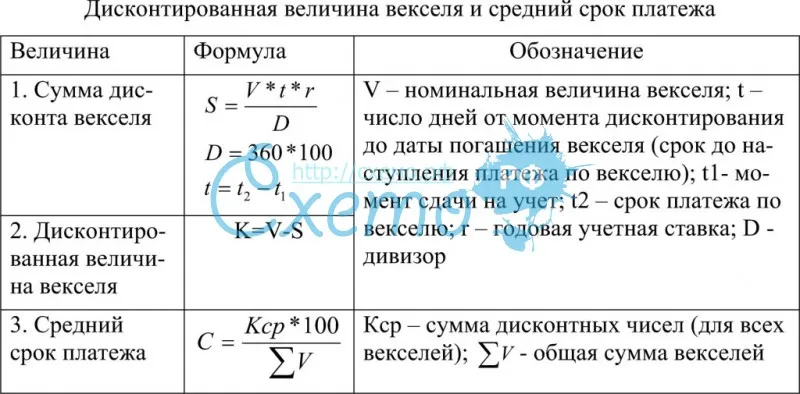

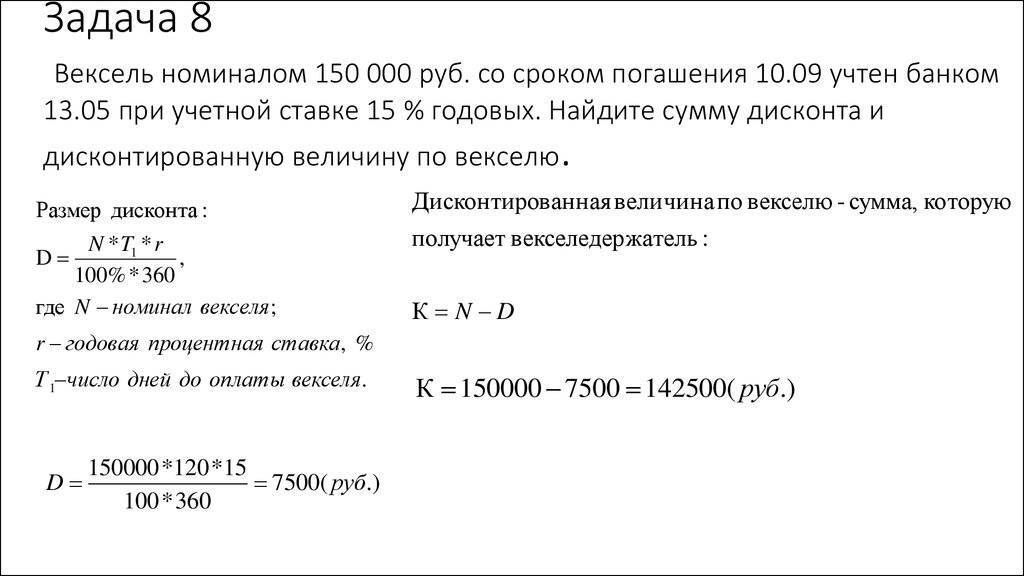

Дисконт

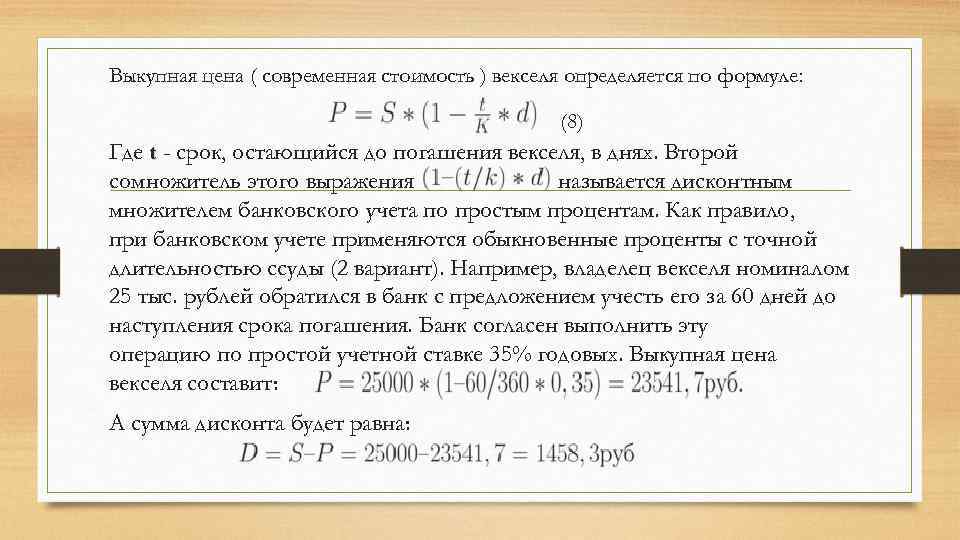

Примеры задач по учету векселя по простой ставке

Решить

- Тратта (переводной вексель) выдан на сумму S = 1 млн.руб. с уплатой 17.11.2000. Владелец векселя учел его в банке за t=55 дней до указанной даты по учетной ставке d=20% (АСТ/360). На всю сумму долга в течение t1 = 120 дней начисляются проценты по ставке простых процентов i = 20,5% годовых.

В этом случае надо решить две задачи: определить наращенную сумму долга и сумму, получаемую при учете.

Наращенная сумма за 120 дней: S=1 000 000·(1+120360·0.205)=1068333.33 руб.

Полученная при учете сумма (без уплаты комиссионных) равна: P=1068333.33·(1-55360·0.20)=1035689.81 руб.

Дисконт: D = S – P = 1068333.33-1035689.81=32643.52 руб. - Долговое обязательство в сумме S = 2000 руб. должно быть погашено через t1 = 90 дней поставке i = 10% годовых. Владелец обязательства учел его в банке за t = 30 дней до наступления срока по учетной ставке d = 12%. Найти полученную после учета векселя сумму и величину дисконта.

Наращенная сумма за 90 дней: S=2 000·(1+90360·0.1)=2050 руб.

Полученная при учете сумма (без уплаты комиссионных) равна: P=2050·(1-30360·0.12)=2029,50 руб.

Дисконт: D = S – P = 2050 – 2029.5 = 20.5 руб. - 18 апреля (t1) предприниматель обратился в ломбард, за кредитом под залог ценностей в 100 тыс.руб. Размер кредита (S) – 80% от номинальной стоимости ценностей (простая процентная ставка d = 12% годовых). Кредит был выдан до 18 июля (t2). Сколько предприниматель получит на руки?

С 18 апреля по 18 июля – 91 день (t=91 день). Годовой дивизор составит 360 (T=360). Размер кредита 100000·0,8 = 80000 руб. Тогда на руки предприниматель получит: P=80 000·(1-91360·0.12)=77 600 руб. - Через t = 180 дней после подписания договора должник уплатит S = 310 руб. Кредит выдан под d = 16% годовых. Какова первоначальная сумма долга при условии, что при начислении процентов используется простая учетная ставка и временная база T = 360 дн.?

t=180 дней, годовой дивизор составит 360 (T=360). Тогда первоначальная сумма долга: P=310·(1-180360·0.16)=285,2 руб. - Владелец векселя учел его в банке по простой учетной ставке 9% за 30 дней до срока погашения, получив при этом 4963 руб. Определить номинал векселя.

S=S(1-tT·d)

Номинал векселя — это величина S: S=4963(1-30365·0.09) = 49 999.99 руб.

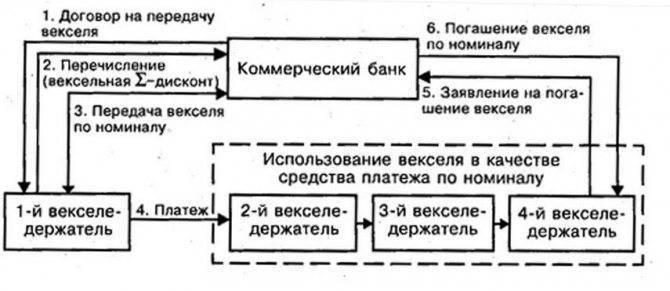

Где и как купить вексель?

Если все же все недостатки вексельных бумаг не остановили инвестора, можно в этой части статьи узнать, как же приобрести бумагу и где.

Компании, которые хотят разместить вексель, обычно поручают эту процедуру банкам, инвестиционным компаниям, которые являются финансовыми агентами. Это касается и простых дисконтных векселей от Сбербанка, например. Первый владелец векселя – финансовый агент, другие участники рынка покупают уже у него. Так что частные инвесторы покупают все векселя уже на вторичном рынке.

Хоть вексель и имеет денежный эквивалент, но он не торгуется на биржах, поэтому средние цены можно просматривать в российской вексельной системе (РВС), а также на официальных сайтах информационных агентств — «Финмаркета», «Интерфакса».

Даже, если вам приглянулся определенный вексель, купить самостоятельно на вторичном рынке его невозможно, необходимо будет обратиться к посреднику-профессионалу. Обычно это банки и инвестиционные компании (ИК «Велес-Капитал», ИК «Регион», например).

Процедура покупки долгового обязательства крайне проста. Инвестор подписывает с финансовым агентом или профессиональным участником рынка обычный договор купли-продажи бумаги. Оплачивает сделку со своего счета плюс проценты за сделку.

Размер комиссионных агентам составляет от 0,3—2,5 % от суммы сделки. В любом случае наготове должно быть не менее 100 долл США. К этому же посреднику или финансовому агенту частное лицо может обратиться еще раз, если не хочет или по каким-то обстоятельствам не может ждать срока погашения векселя. Но комиссию придется платить еще раз в том же объеме. Учет дисконтных векселей вследствие этих нюансов не представляется чем-то простым.

Векселя Сбербанка

Сбербанк предлагает процентный рублевый вексель и валютный вексель. Доходы по ним начисляются в виде процентов.

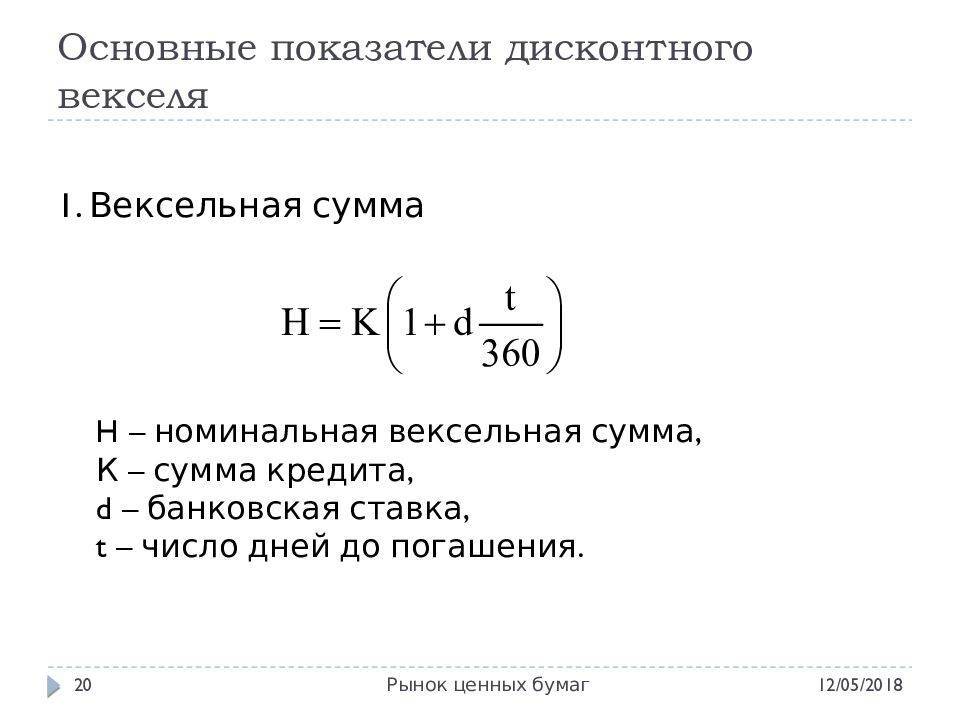

Также в продаже представлен и дисконтный вексель, также в рублях и иностранной валюте. Разница между суммой погашения и суммой покупки и будет доходом, суммой (номиналом) и ценой реализации векселя первому векселедержателю.

Процентное долговое обязательство на предъявителя оформляется с заранее оговоренным сроком погашения и с любым сроком, но не ранее определенной даты. В этом заключается разница дисконтного векселя и процентного векселя. Но это только поверхностный взгляд. Нюансов же несколько больше.

По дисконтным векселям немного другая система погашения: в определенную дату или в любой день, но не ранее указанной в векселе даты.

Есть и конвертируемые векселя Сбербанка. Стоимость в бумаге прописана в долларах США или евро, но обязательно в них указано, что выплата будет производиться в рублях на день погашения. Приобретается такой вексель тоже за рубли.

Плюсы векселей

В чем же состоит преимущество данных ценных бумаг? Почему иметь с ними дело выгодно? Инвесторы, которые не ждут больших доходов за малое время с вероятностью остаться ни с чем, предпочитают фиксированный доход по вложенным суммам. Их выбор падает на государственные облигации, дорожные сертификаты, депозиты. К векселям обращаются очень редко, хотя они могут приносить неплохой доход. Как правило, банки предлагают процентные и дисконтные векселя.

Часто доходность векселей равна доходу, полученному по депозитам или облигациям. Конечно, имеются в виду надежные векселя крупных банков с государственным участием – Сбербанк, Газпромбанк, ВТБ.

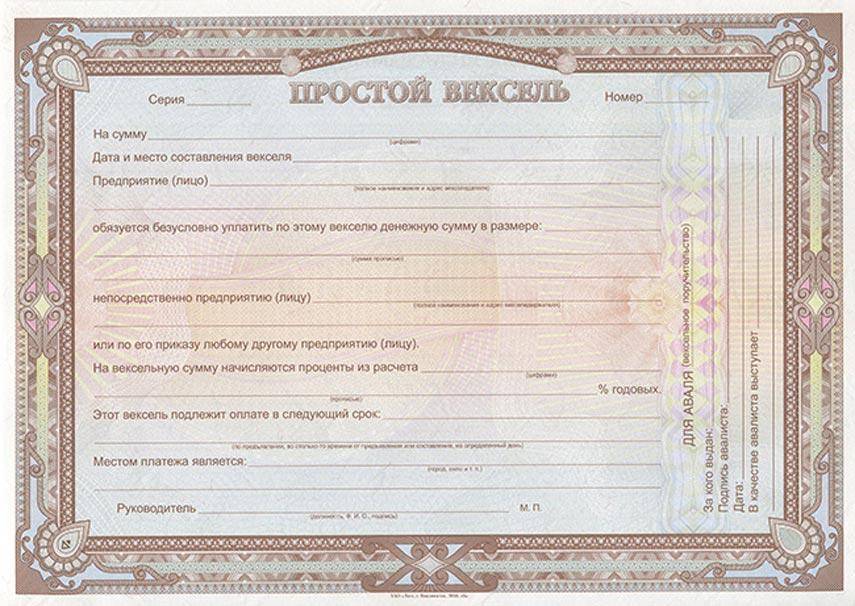

Как правильно оформить вексель

Хотите, чтобы документ оставаться правомерным и выполнял возложенные обязательства, составляйте его соответствующим образом. Базовые рекомендации помогут упростить получение денег в дальнейшем и обезопасят две стороны от возможных проблем. Среди них выделяют такие:

- Как правило, заголовок содержит слово «вексель», не отказываются от него и в самом тексте.

- Отсутствие каких-либо строгих условий, поскольку документ простой и ничем не обусловленный.

- Дубляж цифрового значения суммы прописью. Если показатели разные – ориентируются на прописной вариант.

Определяем дату выплат

В документе должны быть указана конкретный день, месяц и год, либо же уточнено, что выплата производится по предъявлению. Часто стороны договариваются прописать момент «не ранее определенного числа». Если же нет четкой установки по дате – за финальную точку расчета принимается 1 год с момента оформления.

Важные юридические тонкости:

- Указать место расчета, как правило, банковская организация;

- Детальная информация о векселедателе;

- Печать организации, подпись директора и главного бухгалтера, если эмитент – юридическое лицо.

Уточню, что в последнее время вовсе отказываются от украшений листа – рамок и вензелей, чтобы не закрыть важную часть самого текста

Господа, внимание к сути, а не к оформлению!. Рассмотрев основные виды и типы документа, предложив несколько основных способов расчета по векселям, можно ожидать рост суммы дивидендов

Обращая внимание на детали составления, на правильность указания суммы и дату погашения, вы максимально защитите себя от неприятных финансовых ситуаций. Параллельно можно делать ставку и на пассивный доход, который детально описан статье блога «Банковские вклады, как инструмент инвестиций»

Рассмотрев основные виды и типы документа, предложив несколько основных способов расчета по векселям, можно ожидать рост суммы дивидендов

Обращая внимание на детали составления, на правильность указания суммы и дату погашения, вы максимально защитите себя от неприятных финансовых ситуаций. Параллельно можно делать ставку и на пассивный доход, который детально описан статье блога «Банковские вклады, как инструмент инвестиций»

ВИДЫ И ОСОБЕННОСТИ ВЕКСЕЛЕЙ

Векселем называют письменное долговое обязательство строго установленной законом формы, выдаваемое векселедателем (заемщиком) векселедержателю (кредитору), предоставляющее последнему безусловное право требовать с векселедателя уплаты к определенному сроку суммы денег, указанной в векселе.

Понятия простого и переводного векселя и их различия:

1. Простым векселем называют документ, содержащий простое и ничем не обусловленное обязательство векселедателя уплатить векселедержателю определенную сумму в установленный срок и в конкретном месте.

Простой вексель выписывается должником. По своей сути он является долговой распиской.

2. Переводным векселем (траттой) называют документ, являющийся указанием трассанта (векселедателя) трассату (плательщику) уплатить ремитенту (третьему лицу) определенную сумму в установленный срок и в конкретном месте.

Разница между простым и переводным векселем состоит в том, что в переводном векселе, в отличии от простого, участвует три стороны:

- Трассант – векселедатель,

- Трассат – плательщик,

- Получатель или держатель векселя.

Вместе с переводным векселем оформляется акцепт, доказывающий согласие плательщика на оплату векселя.Простой вексель это частный случай переводного векселя, в котором участвует две стороны в связи с тем, что векселедатель и плательщик являются одним лицом. Простой вексель не требует акцепта, так как сам факт выдачи векселя автоматически означает согласие на его оплату. При этом, передаваться от одного держателя к другому может, как переводной вексель, так и простой вексель. Для этого необходимо оформить индоссамент – передаточную надпись на оборотной стороне векселя. Другие часто встречающиеся виды векселей и их определения:

Сфера использования

Рассматриваемый документ имеет высокую распространенность в сфере кредитования финансовых организаций, компаний и рядовых граждан. Долговые обязательства, полученные согласно данному документу, имеют большую силу в сравнении с обычным договором. Также довольно часто векселя используются в сфере коммерческой деятельности. Составление данного документа позволяет покупателю получить отсрочку платежа за полученную продукцию. Нужно отметить, что при составлении этого документа долг не подлежит начислению процентов. Помимо этого, следует сказать о том, что векселедержатель имеет законное право продать данный документ как частным лицам, так и банковской организации. Передача бланка подразумевает передачу долга третьим лицам.

В банковском деле, использование векселей позволяет привлечь дополнительные денежные ресурсы. Этот же метод используется крупными компаниями с целью увеличения уставного фонда. Специалисты в области инвестиционной деятельности отмечают выгодность применения векселей. Использование данных ценных бумаг сопровождается минимальными рисками потери денежных средств.

Вексель – это долговая бумага, удостоверяющая право держателя требовать определенную сумму долга спустя определенное время в оговоренном месте у лица, выдавшего вексель

Передача прав

Для того чтобы передать третьему лицу данную ценную бумагу, необходимо внести новую информацию на обратную сторону бланка или добавочный лист. Для того чтобы передать все права, связанные с требованием долговых обязательств, следует указать реквизиты нового векселедержателя. Факт передачи должен быть заверен личной подписью текущего владельца бумаги. Нужно отметить, что частичная передача долговых обязательств не допустима. При необходимости фиксации факта о том, что данный документ не подлежит передаче данным лицам, вносится отметка «не по приказу».

Отдельного внимания заслуживает процедура поручительства по ценным бумагам или аваль векселя. Авалирование векселя обозначает добровольное возложение денежных обязательств на физическое лицо или организацию

Важно обратить внимание, что данный документ не может быть оформлен на лица, несогласных нести финансовую ответственность. Для того чтобы документ получил законную силу, необходимо внести ряд дополнительных сведений

Платеж

Срок действия данного документа начинается с момента составления бланка и заканчивается днем полного покрытия долговых обязательств. Порядок погашения займа и срок, отведенный для этой цели, указываются в самом акте

При составлении бланка очень важно указать порядок возврата денежных средств. Это может быть как окончание определенного периода, так и конкретный день. Отсутствие отметки о сроках покрытия долговых обязательств позволяет векселедержателю в любой момент востребовать возврат кредита

Отсутствие отметки о сроках покрытия долговых обязательств позволяет векселедержателю в любой момент востребовать возврат кредита.

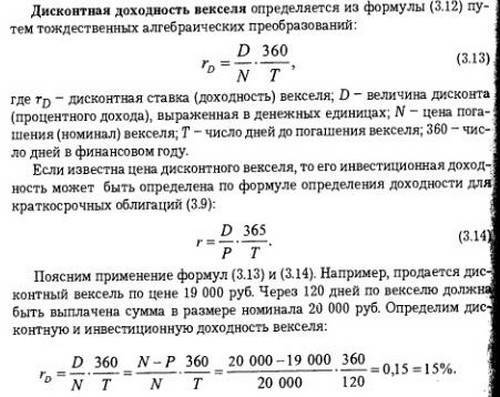

Важно обратить внимание на то, что данная финансовая операция может стать источником дополнительного дохода. Приобретение таких бумаг до окончания срока платежа получило название «Учет векселя». Суть этой операции – досрочная продажа ценных бумаг по меньшей цене в сравнении с размером долга

Суть этой операции – досрочная продажа ценных бумаг по меньшей цене в сравнении с размером долга

Суть этой операции – досрочная продажа ценных бумаг по меньшей цене в сравнении с размером долга.

Протест

При невыполнении обязательств со стороны векселедателя, держатель документа может обратиться к нотариусу для инициации процедуры протеста. Инициировать эту процедуру можно спустя сутки после того как окончится срок, указанный в документах. Обращение к нотариусу позволит грамотно составить требования к дебитору. В случае отказа оплатить долг, составляется специальный акт, а в сам документ вносится дополнительная информация.

Далее данные документы передаются в судебные органы для открытия соответствующего дела

Важно обратить внимание, что в случае с вексельными сделками, у суда отсутствует необходимость в проведении дополнительного расследования. При неуплате долга, суд обязывает векселедателя вернуть денежные средства вместе с процентами, за каждый день просрочки

Обратите внимание, что вексель – это не кредитный договор и не долговая расписка в том плане, что документ не привязан к займу или иной сделке

Обратите внимание, что вексель – это не кредитный договор и не долговая расписка в том плане, что документ не привязан к займу или иной сделке

Вексель банка

Вексель банка это ценная бумага, содержащая безусловное долговое обязательство векселедателя (банка) об уплате определенной суммы векселедержателю в конкретном месте и в указанный срок.

Выпуск и обращение векселей (в том числе и банковских) регулируется ГК РФ и Федеральным законом «О переводном и простом векселе» от 11 марта 1997 г. № 48. Руководствуясь этими документами, банки сами разрабатывают условия выпуска и обращения веселей, которые в отличие от условий выпуска и обращения банковских сертификатов не регистрируются. Банки могут выпускать только простые векселя, причем как процентные, так и дисконтные, и размещать их среди юридических и физических лиц.

Процентные векселя дают возможность первому векселедержателю (или последнему при наличии на векселе передаточной надписи-индоссамента) получить при предъявлении их в банк к погашению за фактический срок нахождения своих денежных средств в обороте банка процентный доход.

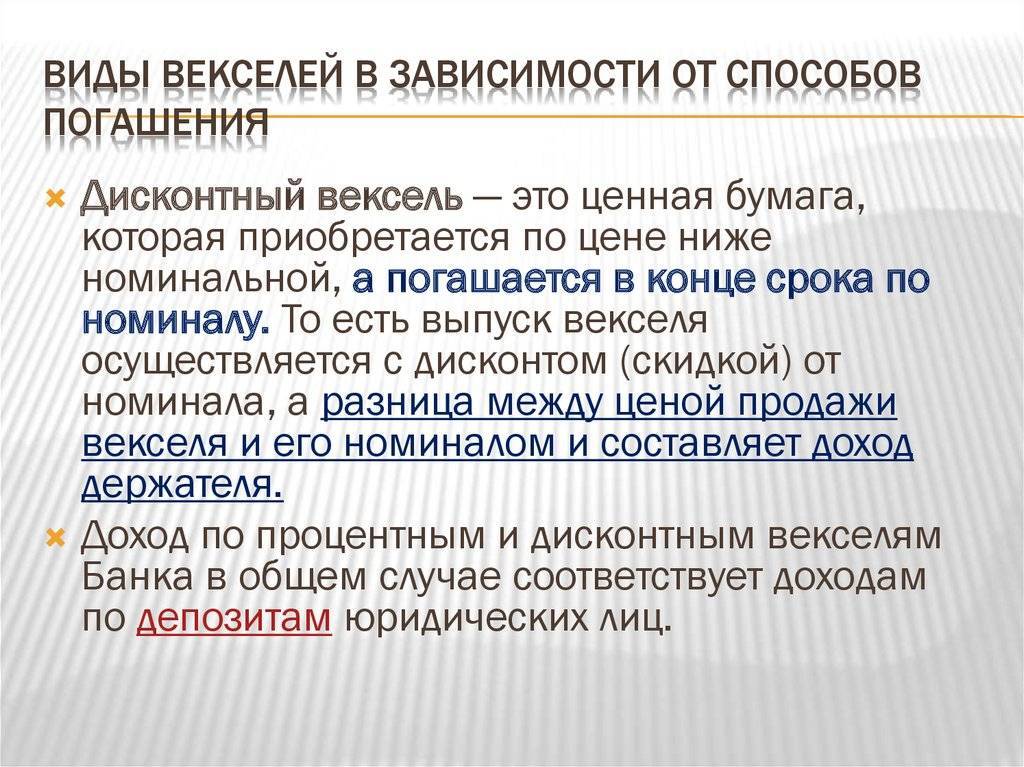

Дисконтные веселя — получить дисконтный доход, который определяется как разница между номинальной стоимостью векселя, по которой он погашается, и ценой, по которой он продается первому векселедержателю. Последняя — ниже номинала векселя.

Что делать если должник отказывается платить по векселю

Вариант один – суд. Но сначала обратитесь к нотариусу для получения протеста — подтверждение, что деньги не возвращены. Нотариус направит перед судом акт для должника. Если это не решит проблему, направляемся с полученными документами в суд.

За протест нужно заплатить обязательный сбор – 1% от требуемой суммы для погашения, но не больше 20 тысяч рублей.

Процесс рассмотрения весьма прост. Судья проведет заседание без призыва сторон. Он сразу займется судебным приказом для дебитора. Если он не оспаривает решение, то с таким документом выдвигаемся к приставам.

Еще вариант: нотариус отказался выдавать протест – тоже обращаемся к судье. Но, такое дело уже рассматривается с вызовом участников.

Важно отметить, что суд – не 100-процентная гарантия получения финансов обратно. Есть шанс, что должнику просто нечем платить, и вы останетесь у разбитого корыта

Где применяют векселя

Сейчас, такие долговые акты активно используются только финансовыми учреждениями. По статистическим данным Центрального Банка, все организации со спецификой кредитования к 2017 году привлекли средств при помощи векселей на сумму около полутриллиона рублей.

После ужесточения правил ЦБ по оцениванию рисков в деятельности с ценными бумагами, рынок сузился. Также, это произошло из-за лишения несколько сотен банков лицензий в 2014 году. Полная очистка рынка привела к тому, что некоторые функции векселей вовсе прекратили свое использование.

Данная долговая бумага станет полезным рычагом для кредитования малого и среднего бизнеса. Вексель показывает, что компания заняла деньги и должна их вернуть, он задействуется как гарантия для получения конечного продукта, поставляемого с отсрочкой выплаты. Также, бумагами могут заниматься и физические лица, выдать вексель, продать, передать или подарить, что невозможно с обыкновенной распиской.

Итак, работа с вексельными документами решает множество задач:

Создает все гарантии для обязательного получения финансов за поставку товаров, выполнение работ или оказания услуги

Ценная бумага может быть залогом или предметом договоров дарения или купли-продажи

Дает сторонам согласовать договора купли-продажи или поставки товаров без упоминания о предварительной оплате

Это эффективный финансовый инструмент для работы между юридическими и физическими лицами

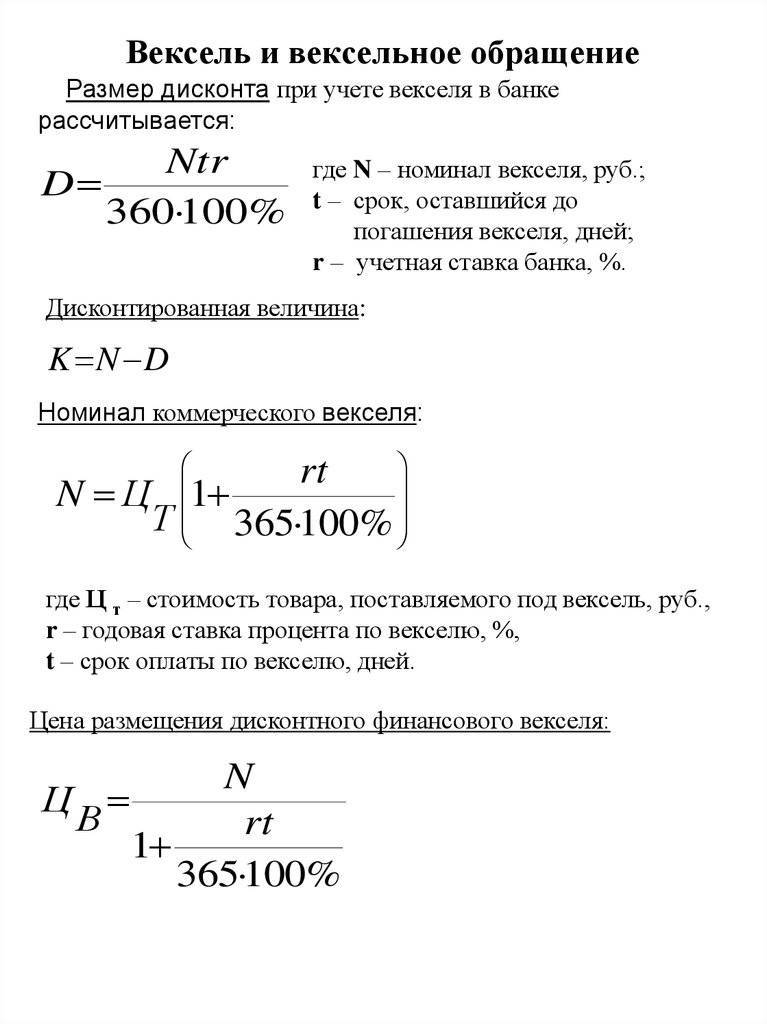

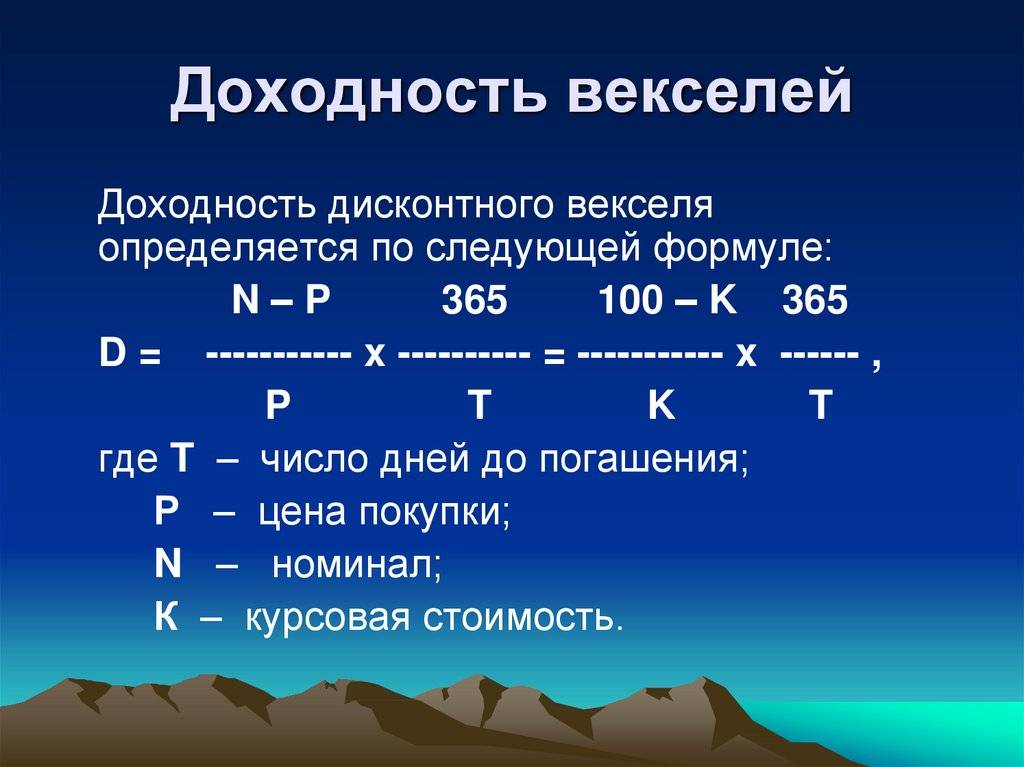

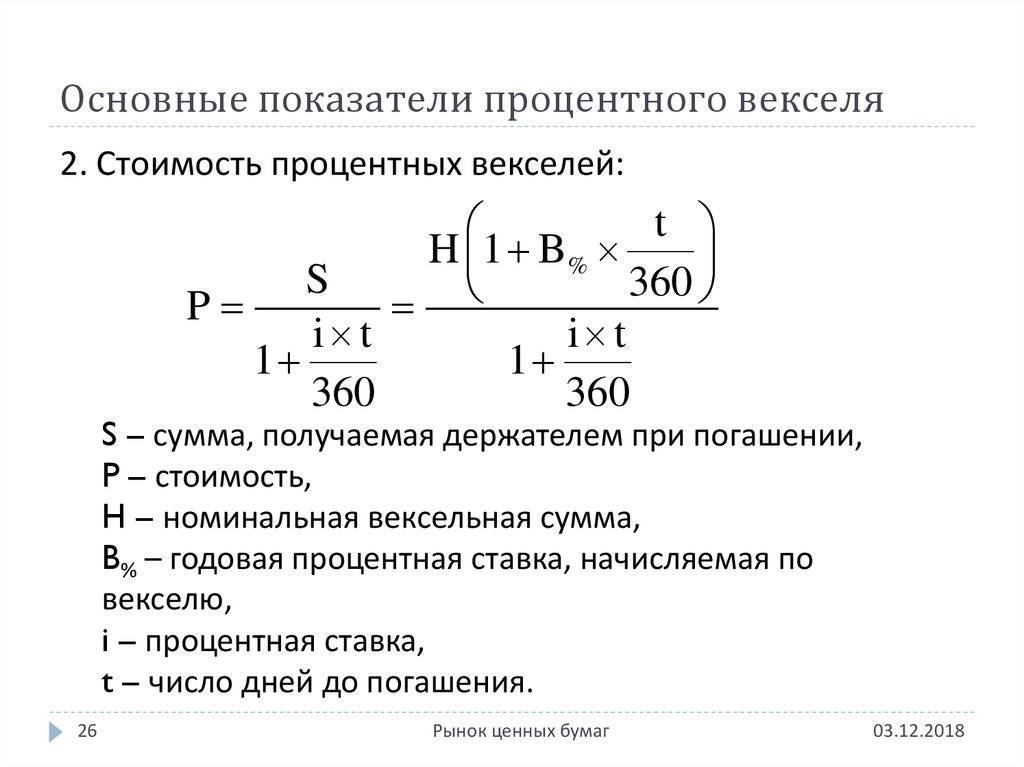

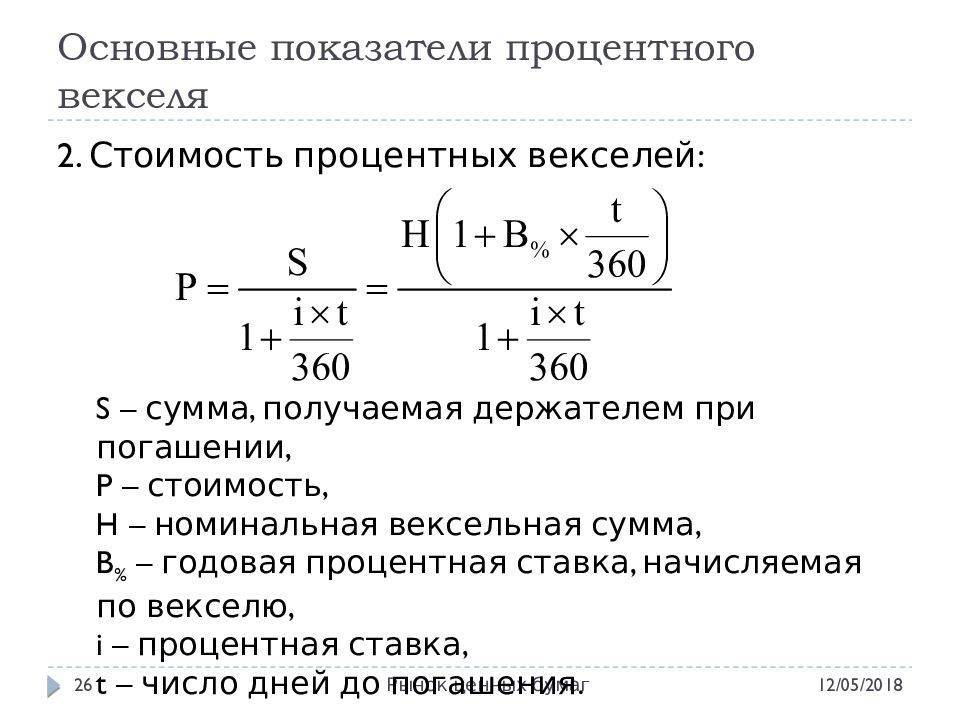

Порядок дисконтирования векселей разных видов

- Дисконтные. В них указывается твердая сумма, подлежащая выплате векселедержателю. Его доход — это разница между размером погашения ценной бумаги и стоимостью ее приобретения.

- Процентные. В них прописывается процентная ставка, по которой рассчитывается доход векселедержателя. Проценты начинают начисляться со дня, следующего за датой выдачи векселя, и прекращают «капать» в момент его полного погашения.

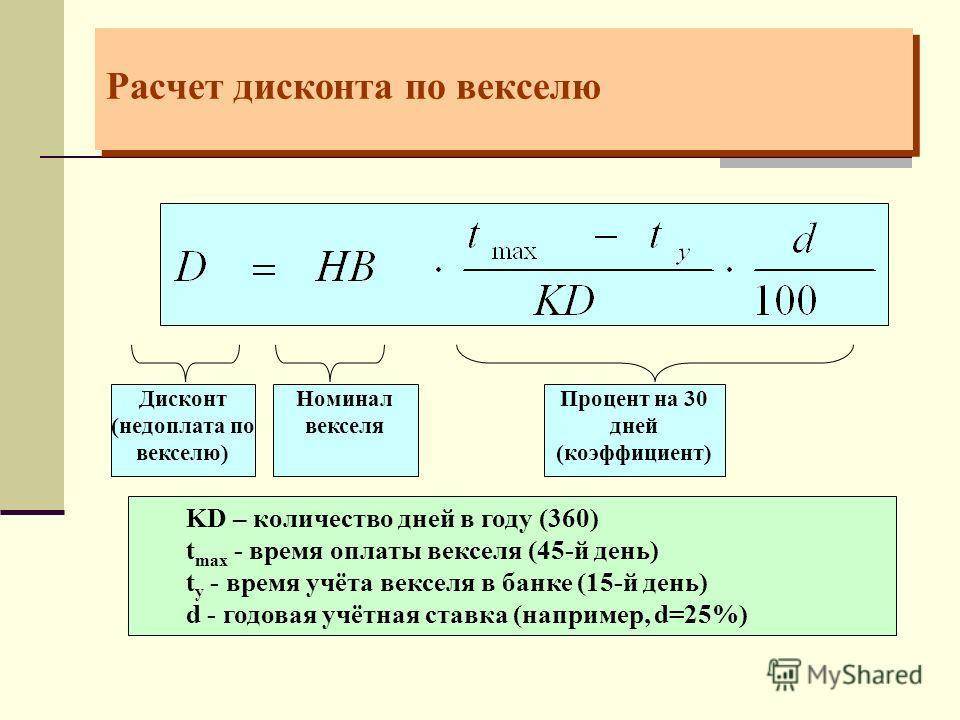

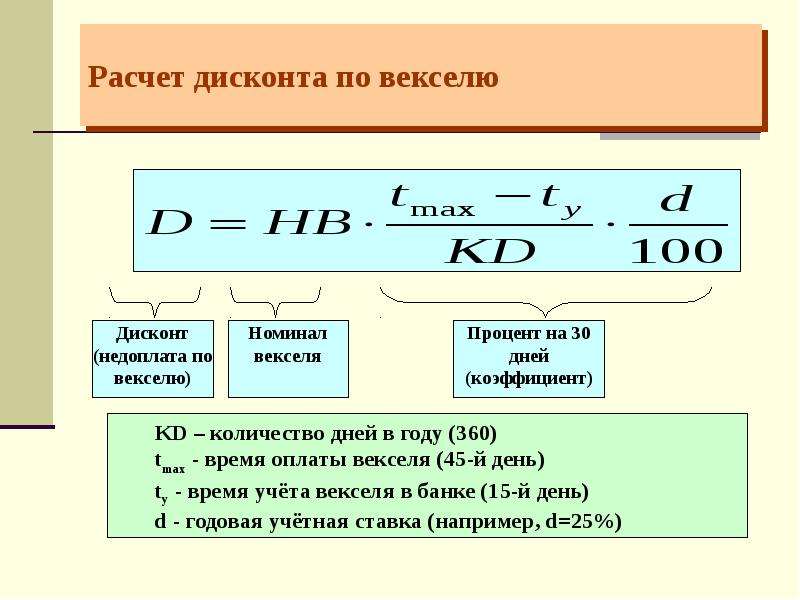

ДВ — это стоимость ценной бумаги, которую владельцу выплатит банк при ее досрочном погашении;

НВ — номинальная стоимость векселя, указанная на ценной бумаге;

ЧД — число дней, оставшееся до момента погашения, т.е. до даты, прописанной в векселе;

С — ставка дисконтирования, объявленная кредитной организацией, т.е. плата, взимая ею за оказанные векселедержателю услуги.

Разница между НВ и ДВ — это сумма вознаграждения, отходящего банку за выполнение посреднических функций.

Для процентных векселей используется более сложная формула дисконтирования:

СВ — ставка процентов, указанная на векселе;

ПО — период обращения ценной бумаги (в днях) до момента ее учета в банке.

Когда векселедержатель погашает вексель в кредитном учреждении раньше срока платежа, он автоматически теряет часть процентов по ценной бумаге, которые отходят в качестве вознаграждения банковской структуре.

Полученный от контрагента, может приносить дополнительный доход. Для целей бухучета и налогообложения доход необходимо рассчитать и учесть.

Это следует из статей 5 и 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, пункта 22 ПБУ 19/02, пункта 7 ПБУ 9/99, пункта 11 ПБУ 10/99, пункта 3 статьи 43 и пункта 4 статьи 328 Налогового кодекса РФ.

Как рассчитать дополнительный доход по векселю, зависит от того, в виде чего этот доход получен:

процентов

или

дисконта

.

Обязательные реквизиты векселя

Перед тем как приступить к рассмотрению этого вопроса, необходимо уточнить, что векселя бывают двух типов – простые и переводные.

Простой вексель оформляет сделку двух сторон – того, кто выдал обязательство (векселедатель) и того, кто предоставил деньги или отсрочку по платежу (векселедержатель). Тут все просто (поэтому вексель и простой) – векселедатель выдает вексель векселедержателю, тем самым подтверждая обязательство по истечении какого-то периода оплатить оговоренную сумму. Впоследствии векселедержатель (либо иное лицо, которому предыдущий владелец передал вексель) предъявляет данную ценную бумагу обратно векселедателю, и тот закрывает долговое обязательство, возникшее при выдаче векселя. Реквизиты простого векселя являются базовыми.

Отличие переводного векселя в том, что векселедатель выпускает (эмитирует) вексель, но по данному долговому обязательству будет платить не он, а некое третье лицо, которое должно векселедателю. То есть векселедержатель предъявит вексель не векселедателю, а третьему лицу, которое и погасит данное обязательство. Естественно, что плательщик – третье лицо должен быть согласен уплатить (акцептовать) денежную сумму, прописанную в векселе. Переводной вексель называется красивым итальянским словом «тратта».

Итак, что же относится к обязательным реквизитам векселя?

Вексель в любом случае должен быть оформлен на бумажном бланке.

На нем должны быть следующие сведения:

– в оглавлении бланка указывается название – «Вексель»

– сумма долгового обязательства;

– наименование векселедателя;

– адрес векселедателя;

– обещание оплатить обязательство без каких либо дополнительных условий;

– срок и место платежа;

– указание лица, которое должно получить деньги;

– дата и место оформления;

– подпись лица, выдавшего бумагу (векселедателя).

Сумма пишется цифрами и прописью. При расхождении правильным считается указанное прописью.

Все вышеперечисленное относится как к обязательным реквизитам простого векселя, так и к аналогичным атрибутам переводного.

Обязательные реквизиты векселя и исключения из правил

Информация на ценной бумаге должна непременно иметь данные об:

- названии документа: указываем слово «вексель» и виды векселей (простой, переводной вексель и т.д.);

- приказ или обязательство. Если вексель на предъявителя выпускается переводной, то должна быть такая фраза: «Выплата … <реквизиты держателя> или в момент его приказа»;

- данные о персоне, к которой можно обратиться для получения денег по вексельной задолженности: ФИО или название юр.лица, адрес, контактные данные;

- стоимость векселя. То есть, сумма погашение долга. Если обозначено на документе несколько сумм, то выплачивается самая маленькая. Также, недопустимо менять стоимость векселя, сроки возврата или разбить выплату на несколько платежей;

- время погашения. Законодательством выделяется несколько вариантов развития событий:

«момент после начала действия»

От даты составления документа считается срок, в который необходимо внести деньги векселедателю

«в определенный день»

Вексельный платеж принимается в точно указанный день

«по предъявлению»

Вексель стоит оплатить в течении года после его создания, если не указано иное время. Просрочили – документ недействителен

«после окончания периода»

Платеж должен осуществиться после времени предъявления. Такой срок – последний день не только для платы, но и протеста

- место погашения. Если иное не прописано в акте, выплата осуществляется по месту пребывания плательщика. Несколько точек для погашения указывать запрещено!

- время и адрес формирования акта. Несуществующая дата или место сложения делают бумагу не подлежащей выполнению.

- подпись создателя документа. Подпись только рукописным вариантом. Если выявлена подделка или подписи вовсе нет – вексель считается не заключенным. Для юридических лиц нужно печать и две подписи: директора организации и главного финансового специалиста.

Главное исключение из правил: ордерной вексель не имеет данных о конечном кредиторе, ибо за период времени они могут свободно изменяться. Также, наличие индоссамента обязует передавать вексель только с постоянным его обновлением. Если такового нет – он не обязателен.

Инвестору на заметку

В настоящее время на рынке торгуются векселя более чем 200 компаний и банков, многие из них предлагают и дисконтный вексель. Специалисты фондового рынка и инвестиционных компаний рекомендуют частным инвесторам вкладываться именно в банковские векселя, поскольку Центральный банк ведет жесткий финансовый контроль всех банков и заставляет раскрывать их финансовое положение на официальных сайтах. Здесь даже сам инвестор, имея минимальные знания, сможет оценить надежность того или иного банка.

В группе риска всегда стоят векселя, по которым предлагают завышенные проценты, и торгуют ими малоизвестные компании с закрытой финансовой отчетностью. Очень часто такие компании представляют собой обычные финансовые пирамиды. Деньги вернуть будет крайне сложно или невозможно.

Вексель обычно имеет строгие даты погашения. Желательно получать деньги в этот день или же максимально в последующие два банковских дня. Погашение дисконтного векселя происходит четко по номиналу в конце срока. Конечно, никаких штрафов и дополнительных процентов никто не берет, обычно идут навстречу инвестору, но имеют право и не оплатить просроченный вексель. Деньги получить можно и самому, и поручить финансовому агенту или брокеру, который оформлял сделку. Но при этом снова придется платить проценты. Так что выгоднее погасить частным путем. Кстати, Сбербанк предлагает и простой дисконтный вексель.

Типы векселей

Вовсе не надо быть дипломированным финансистом, чтобы разобраться в тонкостях и принципиальных различиях этих ценных бумаг. Все просто -различаются они между собой способом взыскания. Вместе с этим большим удивлением может стать тот факт, что официально признается и дружеский вексель. Хоть он и имеет в основе реальную операцию и подписывают документы близкие люди, доверяющие друг другу, получить по нему выплату все же возможно. Представьте, руководитель фирмы выдал всем своим сотрудникам вексель на одинаковую сумму, который заканчивается в один и тот же срок. Ситуация слегка напоминает сюжет фантастического фильма, но вполне может иметь место. Вместе с этим чаще встречаются ордерные, именные и на предъявителя.

Именные

Указывается имя конкретного лица, которое имеет право потребовать долг. Таким документом «пользовались» (думаю, что сегодня тоже не брезгуют возможностью) неудачные картежники, проигрывая все в блэк-джек или преферанс. Ректа-документ оформляется быстро, содержит все нюансы о кредиторе, указывает, когда можно требовать долг, а также может содержать и дополнительный пункт о процентах. Кстати, иногда проводится цессия – операция по смене владельца.

Ордерные

Ордерный вексель указывает не получателя долга, а самого должника. Как правило, такой способ используется в случае длительного обихода документа. Такие бумаги смело можно передавать по индоссаменту, то есть менять фактического держателя. Этот подход (что вполне разумно) предусматривает одинаковую, я бы даже сказала солидарную ответственность. Встретить в обиходе подобные документы сложно, что, прежде всего, продиктовано финансовой нестабильностью и высоким чувством недоверия.

На предъявителя

Разгадывая кроссворды, мы часто встречаем вопрос: «Вексель на предъявителя». Подходящее слово – ависта. Этот документ для денежных расчетов, подразумевающий оплату долга на имя человека, который непосредственно предъявляет документ, а не на то имя, которое указано в тексте ценной бумаги.

Преимущества векселя на предъявителя:

- Сокращение времени получения долга;

- Упрощение юридических процедур, особенно в случае смерти кредитора или вступления в права собственности его наследника.

И, разумеется, достаточно часто, благодаря литературе и некоторым художественным фильмам описывается понятие «бронзового векселя». Означает оно, что документ не несет под собой никакой материальной основы, что получение долга фактически нереальное.