Классификация контрактов

Фьючерсы подразделяются на две категории: поставочный и расчетный. Естественно, что в зависимости от вида контракта изменяется технология торговли. Поэтому перед тем начать совершать торговые операции необходимо тщательно изучить характерные особенности обоих видов.

Поставочный

Суть поставочного фьючерса четкого выражена в самом названии дериватива. Он предполагает совершение сделки с реальной поставкой товара. Таким образом, по завершению срока обращения контракта покупатель должен получить актив по предварительно установленной цене. Соблюдение условий контролируется биржей, при нарушении правил сделки на участника накладывается штраф.

Расчётный

Расчетный фьючерс – кардинальная противоположность, ведь согласно условиям этого контракта фактическая поставка актива не предусматривается. Расчет между участниками производится исключительно в денежной форме.

Из всего сказанного выше можем сделать вывод, что поставочные фьючерсы используются в основном сельскохозяйственными и промышленными предприятиями, которые реально заинтересованы в покупке сырья или готового товара по оптимальной цене. В свою очередь, расчетные контракты используются инвесторами для совершения спекулятивных сделок.

Основные понятия торговли криптовалютными фьючерсами

Сложности торговли криптовалютными фьючерсами требуют усердного изучения основ, включая механизмы влияния на каждую сделку

Чтобы стать экспертами в торговле криптовалютными фьючерсами, потенциальным трейдерам крайне важно ознакомиться с базовыми понятиями рынка. Только получив эти знания, можно приблизиться к статусу профессионального трейдера.

Кредитное плечо

Именно благодаря кредитному плечу фьючерсный рынок столь сильно привлекает трейдеров. Кредитное плечо позволяет с максимальной эффективностью использовать капитал на фьючерсном рынке.Например, для покупки 1 BTC на спотовом рынке вам понадобятся тысячи долларов в зависимости от рыночных цен (35 000 долларов на момент написания статьи).

Фьючерсный контракт позволит открыть фьючерсную позицию по биткоину, заплатив лишь часть стоимости. Такое возможно только при использовании кредитного плеча. Чем больше кредитное плечо, тем меньше денег требуется вложить в позицию. В спотовой торговле кредитное плечо недоступно. Предположим, на вашем спотовом кошельке 5 000 долларов. В этом случае вы сможете купить биткоин только на 5 000 долларов.

Маржа (начальная и поддерживающая)

Для входа в позицию на рынке требуется начальная маржа. Это значит, что открытие другой позиции потребует соответствующего маржинального обеспечения. В свою очередь, поддерживающая маржа – это минимальная сумма, необходимая инвестору для поддержания торговой позиции открытой.

Контроль поддерживающей маржи производится постоянно, что помогает вести учет использования обеспечения. Если трейдер достигнет лимита поддерживающей маржи, его позицию ликвидируют.

Ставка финансирования

Расчет по криптовалютным фьючерсам отличается от традиционных фьючерсных контрактов. Поэтому биржам нужна система, способная обеспечить регулярное сближение индексных и фьючерсных цен. Этот механизм называется ставкой финансирования. Ставки финансирования рассчитываются на основе разницы в ценах спотового и фьючерсного рынков. Инвесторы оплачивают финансирование или получают по нему платежи в зависимости от открытых рыночных позиций.

Ставки финансирования могут стать причиной негативных последствий для трейдеров. Например, ставка финансирования может вырасти на перегретом бычьем рынке, тогда удерживать длинные позиции будет слишком дорого для трейдеров.

Как торговать фьючерсами

Для начала торговли фьючерсами необходимо выбрать профессионального брокера. Он будет совершать сделки, вносить гарантийное обеспечение в расчетную палату от вашего лица. Сегодня все торговые операции проводятся в электронном виде.

Новичку необходимо заранее познакомиться с торговым терминалом QUIK.

Стратегия торговли для начинающих

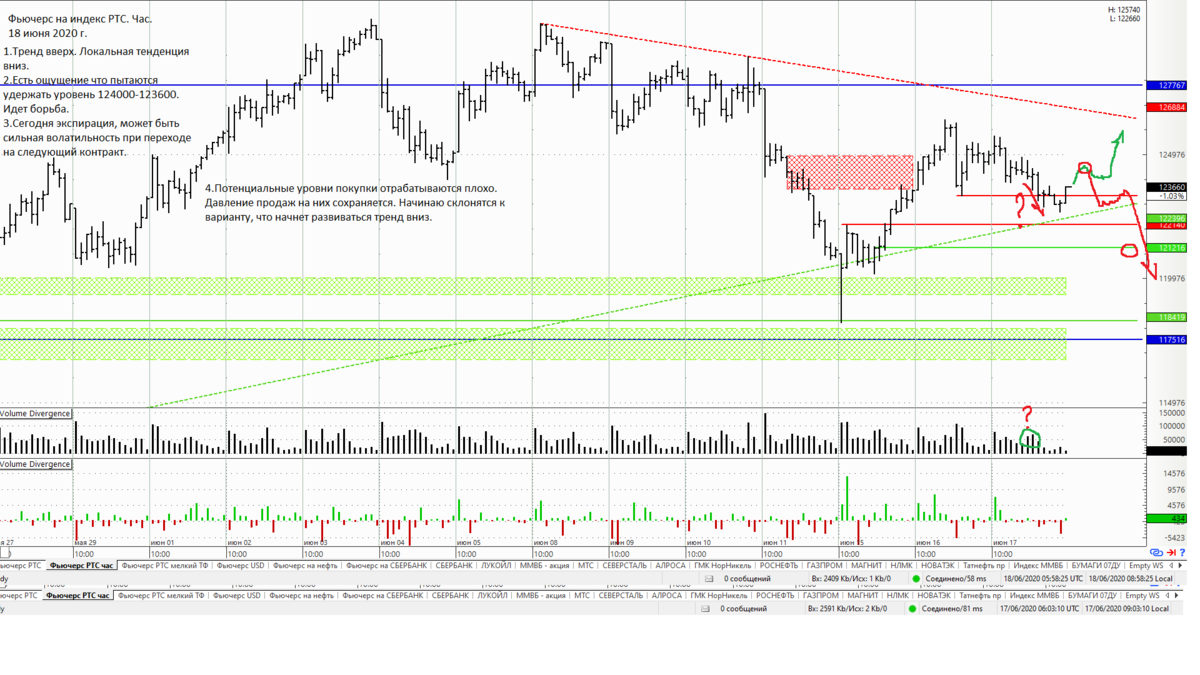

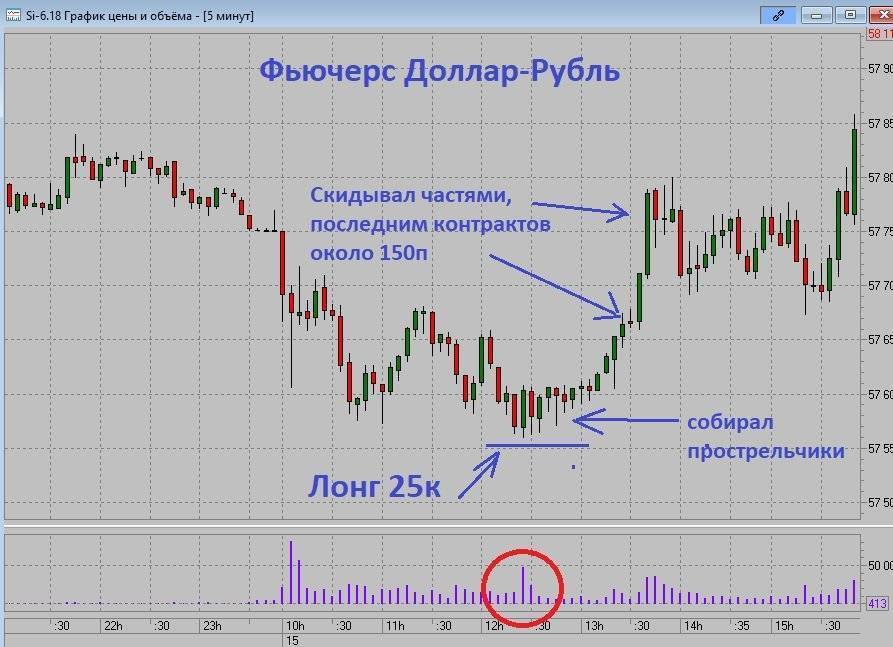

В трейдинге тысячи стратегий. Сегодня остановлюсь на любимой тактике известных российских трейдеров «ударный день».

Основной сигнал для открытия сделки — импульсная свеча и последующее за ней движение рынка в одном направлении. На российском рынке чаще она появляется на открытии сессии.

Для точности используйте подтверждающий сигнал: предыдущий день должен быть флетовым, без резких колебаний курса. В ударный день может быть незначительная коррекция. Автор стратегии рекомендует удерживать позицию до конца дня.

Где и у кого поучиться трейдингу?

Трейдинг — это работа. Любому виду деятельности, и торговле — в том числе, нужно учиться. А чтобы не разбираться во всем самому, лучше воспользоваться опытом наставника.

Получить полноценные знания о торговле деривативами можно онлайн в школе Дмитрия Михнова «Успешный трейдинг». Они часто проводят бесплатные мастерклассы, на ближайший можно записаться тут.

Альтернативный вариант: изучение основ прибыльного трейдинга на сайте dctrading.ru. Ведет обучение Дмитрий Черемушкин. Опытный трейдер с хорошим послужным стажем и доходностью сделок в тысячи процентов. Здесь тоже есть бесплатные вебинары, посмотреть можно тут.

Основные понятия фьючерсных контрактов и примеры

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

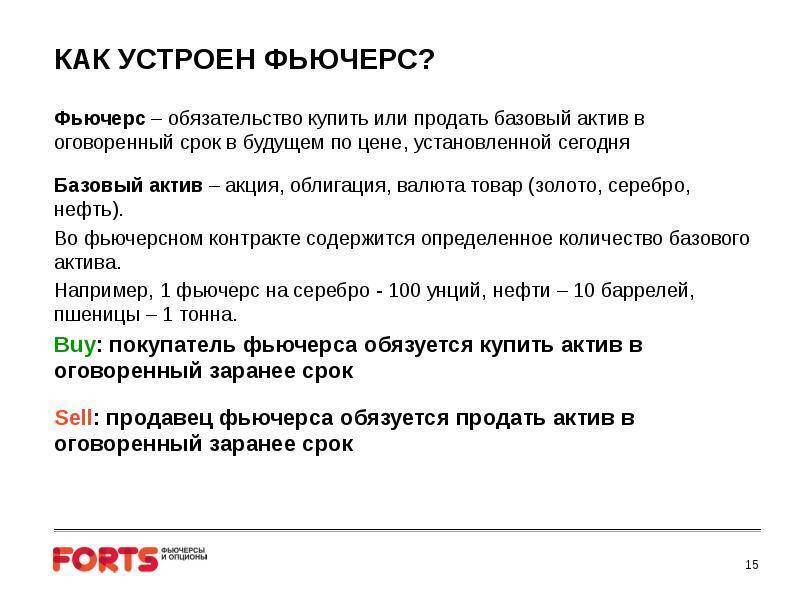

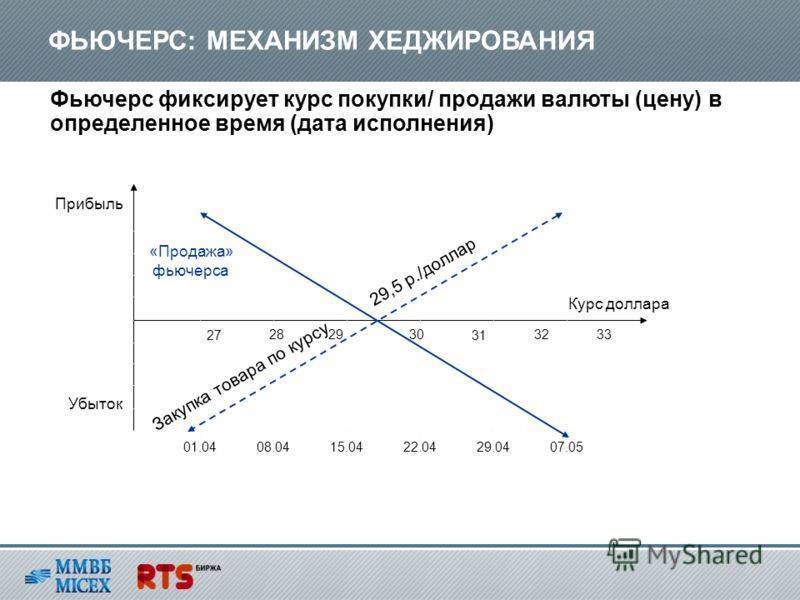

Фьючерсный контракт (или просто фьючерс) — это контракт, по которому покупатель обязуется купить, а продавец — продать некоторый актив к определённой дате по оговоренной в контракте цене. Эти контракты относятся к биржевым инструментам, поскольку торгуются исключительно на биржах в рамках стандартизованных спецификаций и торговых правил. Контрагенты оговаривают лишь цену и дату исполнения. Все фьючерсы можно разделить на 2 категории

- Поставочные;

- Расчётные.

Поставочные фьючерсы подразумевают поставку актива на дату исполнения контракта. Таким активом может выступать товар (нефть, зерно) или финансовые инструменты (валюта, акции). Расчётные фьючерсы не предусматривают поставку актива и стороны производят только денежные расчёты: разница между ценой контракта и фактической ценой инструмента на дату исполнения. Более детальная классификация фьючерсов основана на природе активов: товары или финансовые инструменты:

Изначально фьючерсы возникли как поставочные товарные контракты, прежде всего на продукцию сельского хозяйства: таким способом поставщики и покупатели стремились оградить себя от рисков, связанных с плохим урожаем или условиями хранения продукции. Например, крупнейшая в мире Чикагская товарная биржа CME (Chicago Mercantile Exchange) была создана в 1848 г. именно для торговли сельскохозяйственными контрактами. Финансовые фьючерсы появились только в 1972 г. Ещё позже (в 1981 г.) появился самый популярный на сегодняшний день фьючерс на фондовый индекс S&P500. По статистике, только 2-5% фьючерсных контрактов заканчиваются поставкой актива. На первый план выступают такие задачи, как хеджирование сделок и спекуляция.

Каждый фьючерс имеет спецификацию, в которой могут быть указаны:

- наименование контракта;

- тип (расчётный или поставочный) контракта;

- цена контракта;

- шаг цены в пунктах;

- период обращения;

- размер контракта;

- единица торговли;

- месяц поставки;

- дата поставки;

- часы торговли;

- способ поставки;

- ограничения (например, на колебания валюты контракта).

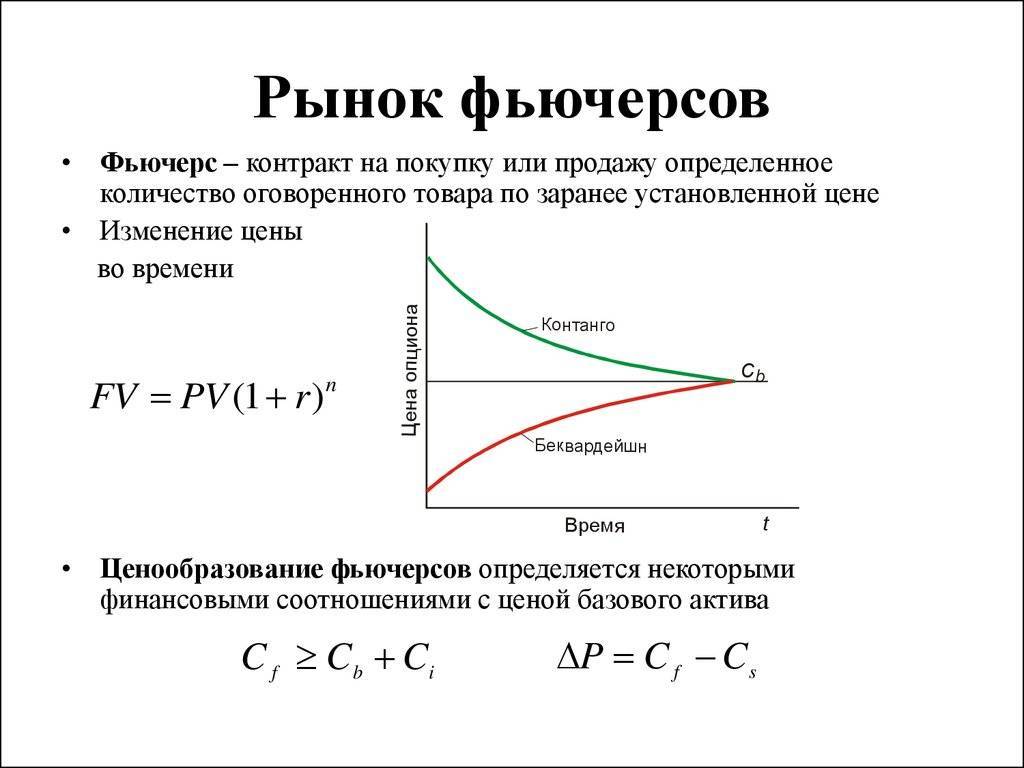

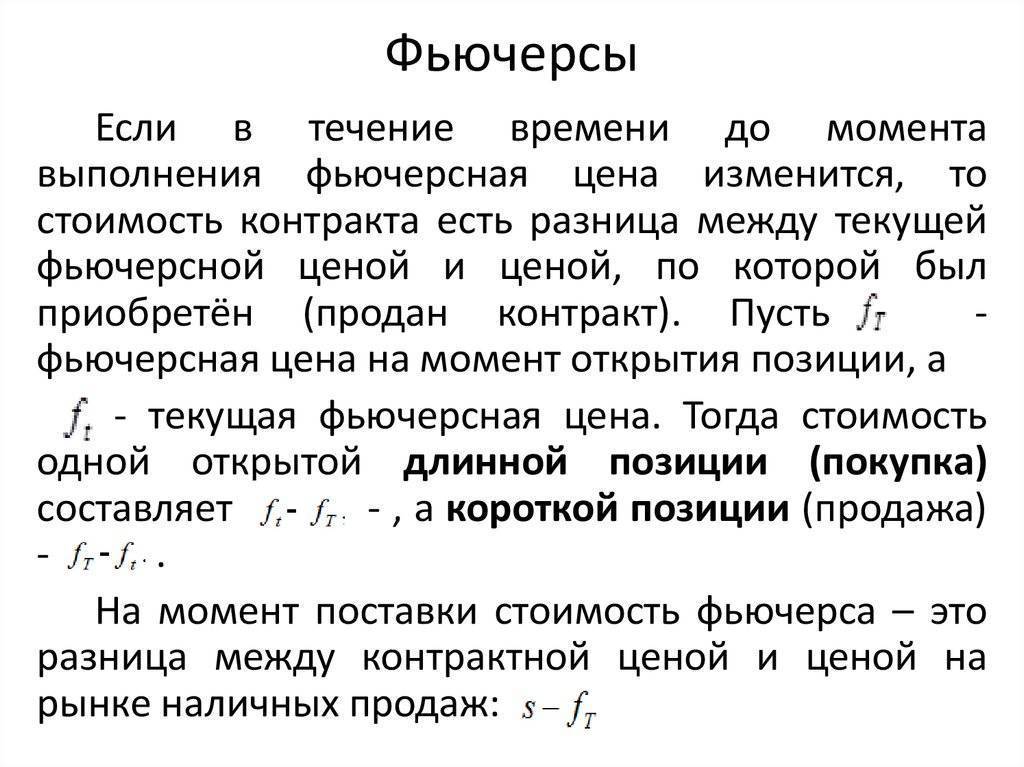

В течение времени до исполнения фьючерсного контракта, спотовая цена актива может быть как выше, так и ниже контрактной в зависимости от этого различают состояния фьючерса, называемые контанго и бэквардация.

- Контанго – ситуация, при которой актив торгуется по более низкой цене, чем цена фьючерса, т.е. участники сделки ожидают роста цены актива.

- Бэквардация – актив торгуется по более высокой цене, чем цена фьючерса, т.е. участники сделки ожидают снижения цены.

Разница между ценой фьючерса и спотовой ценой актива называется базисом фьючерсного контракта. Например, в случае контанго базис положительный. В день поставки фьючерсная и спотовая цены сходятся с точностью до стоимости поставки, это называется конвергенцией. Причина конвергенции – фактор хранения актива перестаёт играть роль.

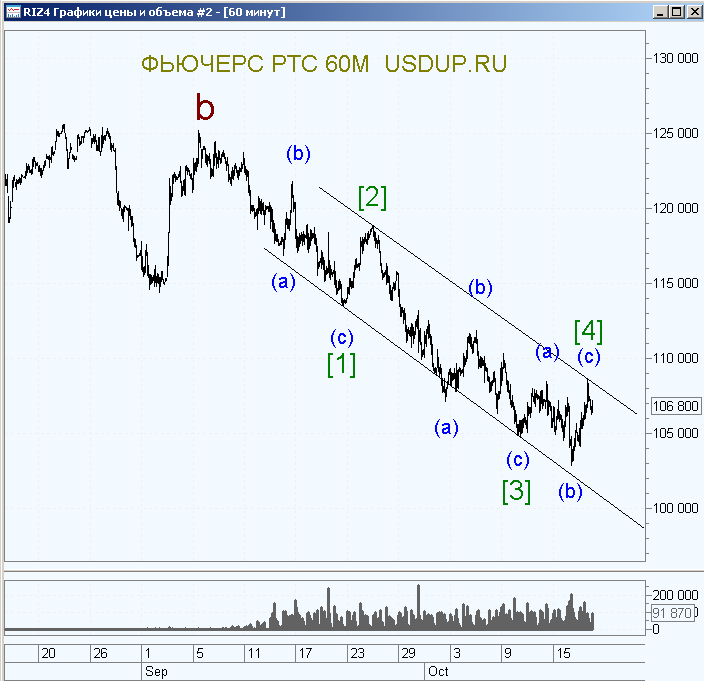

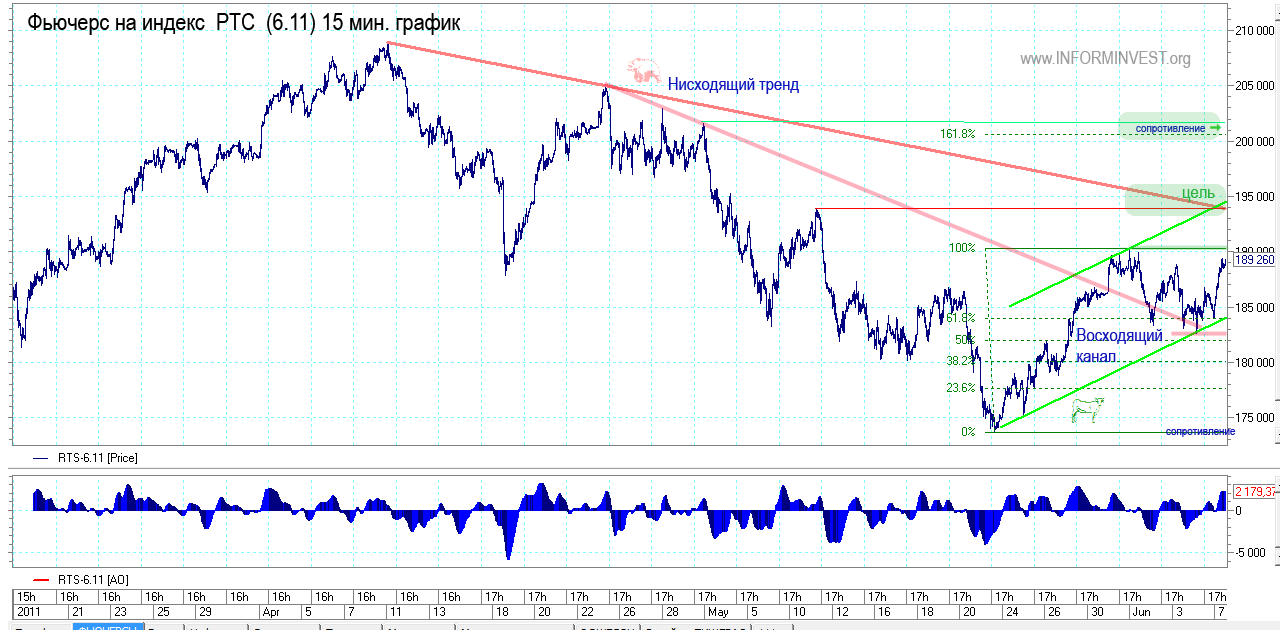

В случае, когда наблюдается последовательное снижение базиса фьючерсного контракта, дилер может сыграть на этом. Например, покупая зерно в ноябре и одновременно продавая фьючерс на поставку в марте. При наступлении даты поставки, дилер продаёт зерно по текущей спотовой цене и одновременно совершает т.н. офсетную сделку по этой же цене, выкупая фьючерс. Таким образом, хеджирование ценового риска за счёт фьючерса позволяет окупить затраты на хранение товара. Точно так же, как и другие биржевые инструменты, фьючерсы позволяют применять традиционные методы технического анализа. Для них справедливы понятия тренда, линий поддержки и сопротивления.

Практический пример

Теперь, когда вы знакомы с понятиями и инструментами фьючерсной торговли, давайте рассмотрим гипотетический поэтапный пример.

Шаг 1: Выберите брокерскую фирму и откройте счет. Для этого примера, мы будем использовать брокерскую фирму «XYZ», открываем там счет.

Шаг 2: Решите, какой категорией фьючерсов вы будете торговать. Для этого примера, давайте решим торговать фьючерсами на металлы.

Шаг 3: Решите, каким инструментом из выбранной категории торговать – давайте выберем золото.

Шаг 4: Проведение исследований на выбранном рынке. Это исследование может носить фундаментальный или технический характер в зависимости от ваших предпочтений. В любом случае, чем больше работы вы выполняете, тем вероятней успех в торговле.

Шаг 5: Сформируйте мнение о рынке. Скажем, что после проведения нашего исследования мы решаем, что золото, вероятно, повысится со своего текущего уровня приблизительно $1675/унция до $2000/унция в период от следующих шести до двенадцати месяцев.

Шаг 6: Определите, как лучше выразить наше мнение. В этом случае, поскольку мы считаем, что цена будет расти, мы хотим купить фьючерсный контракт на золото — но какой?

Шаг 7a: Оцените доступные контракты — есть два золотых контракта. Типовой договор касается 100 унций, и электронный микро контракт (E-micro) касается 10 унций. Чтобы управлять нашим риском в нашем начальном набеге во фьючерсный рынок, мы выберем контракт E-micro на 10 унций.

Шаг 7b: Оцените доступные контракты. Затем мы выбираем месяц, в котором контракт истекает. Помните, с фьючерсами не достаточно разобраться в направлении рынка, вы также должны разобраться в выборе времени. Более длинный договор дает нам больше времени, чтобы «быть правильным», но является также более дорогим. Так как, согласно нашему мнению, сложившемуся в п.5, цена повысится в период от шести до двенадцати месяцев, то мы можем выбрать контракт, истекающий через восемь или через десять месяцев. Давайте выберем десять месяцев.

Шаг 8: Выполните торговлю. Давайте купим 10-месячный E-micro золотой контракт. Предположим, что контракт стоит 1680$.

Шаг 9: Учтем начальную маржу. В данном случае, маржа составит $ 911 (именно такая сумма денежных средств обеспечивает нам обладание одним E-micro золотым контрактом благодаря кредитному плечу).

Шаг 10: Установите стоп-лосс. Скажем, мы не хотим потерять больше, чем 30% нашего пари, так что если цена нашего контракта падает ниже $ 625, мы будем продавать.

Шаг 11: Мониторьте рынок и в случае необходимости корректируйте позицию.

Примечание: Этот пример является чисто гипотетическим и не является рекомендацией к действию. Это основные шаги для выполнения торговли фьючерсами. В процессе получения опыта и знаний вы вероятно разработаете собственную систему, которая будет вас полностью устраивать.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Основы трейдинга , Учебные курсы , Фьючерсы

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Что нужно понимать перед торговлей фьючерсами?

Торговля фьючерсами — это не совсем то же самое, что обычная торговля, несмотря на сходство

Вот несколько ключевых аспектов, которые вы должны принять во внимание:

Торговля с кредитным плечом

Кредитное плечо – это важнейшая особенность маржинальной торговли, которую сегодня предлагает большинство торговых платформ с фьючерсами. Используя кредитное плечо, трейдеры могут увеличить потенциальную прибыль, но риски увеличиваются параллельно кредитному плечу, которое включено в сделку. Хотя обычно криптобиржи предлагают кредитное плечо до 50х, Bybit предлагает левередж до 100х для своих бессрочных контрактов, в то время как Binance предлагает до 125х. Торговля с высоким кредитным плечом может потенциально принести высокую прибыль продвинутым трейдерам, но все равно есть риск, что позиция будет ликвидирована.

При торговле фьючерсами новичкам следует избегать ставок с высоким кредитным плечом, но его минимальный уровень может помочь. Выбранное кредитное плечо определяет маржу, необходимую для торговли. Например, если трейдер выбирает кредитное плечо в 10х, то в позиции будет задействовано 10% его средств, а остальное будет заимствовано либо от самой биржи, либо от трейдеров, которые дают кредиты под проценты.

Оценка ликвидности

Трейдеры и инвесторы внимательно изучают ликвидность нового актива, чтобы определить целостность рынка, скорость транзакций, текучесть рынка и в целом стабильность актива— все это позволяет трейдерам быстро обменять свой актив на наличные деньги без слишком большого спада цены.

При торговле фьючерсами существует три основных показателя для определения ликвидности. Это ликвидность активов, биржи и рынка. Трейдер всегда должен учитывать, достаточно ли покупателей, продавцов, мейкеров и тейкеров, а также общее состояние актива и рынка.

Как правило, ликвидность большинства фьючерсных крипторынков выше, чем на спотовых биржах, так как большинство фьючерсных контрактов заключаются через наличный расчет. Таким образом, нет никакой необходимости в биткоине вообще, за исключением фьючерсов на биткоин с физической доставкой. Благодаря достаточной ликвидности риск упадка цены значительно ниже. Но основы всегда должны выполняться для снижения рисков.

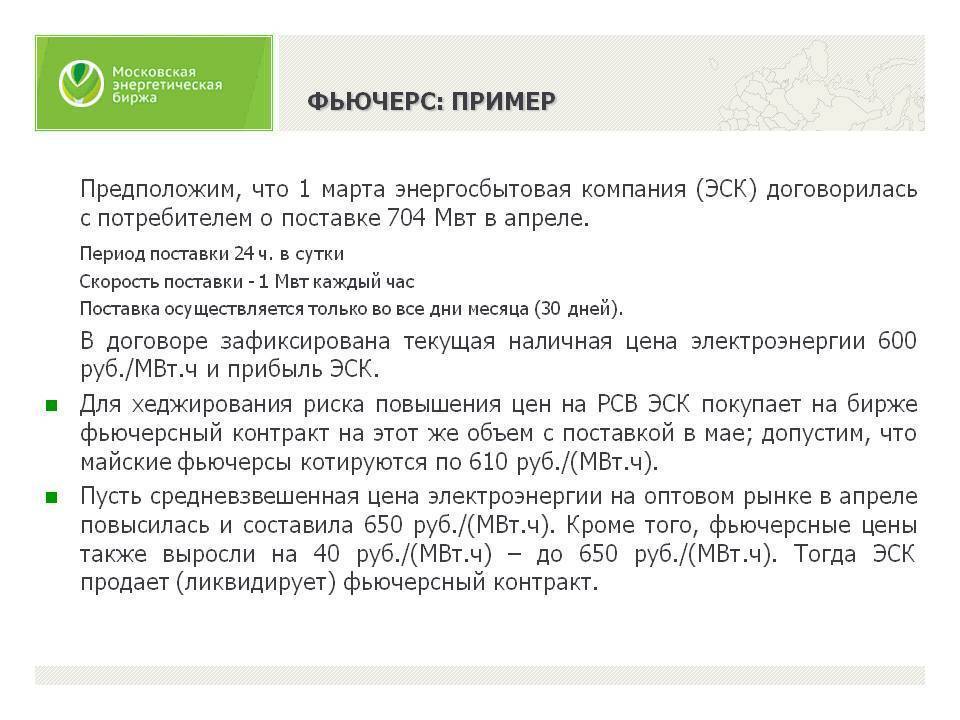

Хэджинг

Торговля крипто-фьючерсами – отличный метод хеджирования от традиционных активов или от возможности резкого снижения самой криптовалюты. Институциональные инвесторы предпочитают фьючерсы на биткоин в качестве инструмента хеджирования. Торговля фьючерсами на биткоин не подвержена экстремальным потерям цены BTC на спотовом рынке, учитывая, что фьючерсный контракт имеет заранее определенную цену на дату его истечения.

Диверсификация

Помимо хеджирования, крипто-фьючерсы позволяют вам диверсифицировать свой капитал. Ни для кого не секрет, что диверсификация является одним из лучших методов управления капиталом, из доступных трейдерам и инвесторам. Вы можете открыть несколько позиций в Bitcoin (BTC), Ethereum (ETH), Chainlink (LINK) и многих других токенах, чтобы создать хорошо диверсифицированный портфель, состоящий из фьючерсных контрактов. Таким образом, вы можете снизить риск проблем с одним активом, который может неожиданно упасть в цене.

Волатильность рынка

Одна из самых важных вещей, которую нужно знать о торговле криптовалютами и их фьючерсами — это высокая волатильность. И хотя в целом многие считают это риском, в то же время это дает большое количество возможностей

Особенно это важно для шорт трейдеров, которые предпочитают спекулировать на быстрых движениях цен. Криптовалюты по-прежнему представляют собой небольшой рынок по сравнению с Форексом или акциями

Таким образом, цифровые активы подвержены диким колебаниям под влиянием китов или различных событий, влияющих на индустрию.

Дата окончания

Предположим, вы торгуете обычными фьючерсами на криптовалюту с расчётом наличными

В этом случае вы должны обратить внимание на дату истечения срока действия, потому что именно тогда вы получите свои наличные деньги или стейблкоины при расчете контракта. Тем не менее, вы можете продать свой открытый фьючерсный контракт в любой момент до истечения срока его действия и таким образом зафиксировать прибыль или убыток в зависимости от изменения спотовой цены

Полезные рекомендации для начинающих инвесторов

- Начинающим инвесторам лучше всего начинать с российского срочного рынка, используя при этом высоколиквидные торговые инструменты: индекс РТС, акции Газпрома, валютные пары EUR/USD, RUB/USD. Торговля фьючерсными контрактами на эти активы характеризуется отличной доходностью.

- Чтобы выстроить систему трейдинга, необходимо предварительно пройти соответствующее обучение. В основном инвесторы пользуются механическими стратегиями, построенными на работе индикаторов. Также можно использовать инструменты свечного анализа. Для этого рекомендую ознакомиться со статьей «Японские свечи для начинающих».

- Перед тем как начинать торговать на реальные денежные средства, тщательно отточите навыки на учебном торговом счете. Также желательно выбрать сразу два рынка, на которых можно было бы проверять эффективность стратегий.

- Разработайте собственную систему управления риском, чтобы постоянно контролировать размер торгового счета и снизить вероятность полноценного слива депозита.

- Заключите пользовательское соглашение с одним из ранее предложенных брокеров – Церих или Just2Trade.

Серия видео для новичков и не только

Посмотрите обучающий вебинар, который проводит директор школы биржевого мастерства компании Церих. После его просмотра вы научитесь торговать фьючерсами через торговый терминал QUIK.

Вебинар, организованный компанией Финам. В нем подробно рассказывается о принципах заработка на нефти и золоте.

Полезное видео про гарантийное обеспечение.

Анимированный мультфильм, в котором рассчитана стоимость покупки нефтяного фьючерса марки BRENT.

Еще одно видео, объясняющее принцип заработка на нефти с помощью фьючерсов.

Налогообложение фьючерсов

Доход, полученный в результате торговле фьючерсам, облагается налогом по стандартной ставке:

- 13% для физлиц;

- 20% для юридических лиц;

- 35% для нерезидентов РФ.

Например, если вы как физлицо получили в результате спекуляций на фьючерсах в виде дохода 25 000 рублей, то нужно заплатить с них в виде налога 3250 рублей, и итоговый заработок составит 21 750 рублей.

Если по итогам года вы получили убыток, то вы можете перенести его на следующий год, уменьшив свою налогооблагаемую базу следующего года. Например, какой-то Вася потерял на инвестициях 25 тысяч рублей в 2019 году, а в 2020 году заработал аж 75 тысяч. Он должен заплатить 9 750 рублей, но он снижает налогооблагаемую базу за счет переноса убытков прошлых лет: 75 000 – 25 000 = 50 000. И платит 13% от 50 000, т.е. 6 500 рублей.

Важно: финансовые результаты срочного рынка FORTS (фьючерсы и опционы) и фондового (акции, облигации, фонды) не складываются. Если вы заработали на фонде 15 тысяч, а на срочнике потеряли 10 тысяч, то результаты не сальдируются

Но 10 тысяч убытка можно перенести на следующий год.

Итак, фьючерс – это срочный контракт, обязательный к исполнению лицами, его заключившими. В соответствии с ним одна сторона обязывается продать, а другая – купить базовый актив по оговоренной заранее цена. В качестве базового актива могут выступать ценные бумаги, товары или волатильность. Параметры каждого фьючерса стандартизированы и описаны в спецификации. Трейдеру остается только рассмотреть контракт и определить для себя, подходят ли ему условия. Фьючерсы – это спекуляции, а не инвестиции, и начинающим инвесторам с ними лучше не связываться. Удачи, и да пребудут с вами деньги!

Суть фьючерсов

Итак, промежуточно подытожим: что же такое фьючерсы? После вышесказанного складывается впечатление, что торговать фьючерсными контрактами – это все равно что играть в казино, делая ставки на то, какой уровень цен на актив «выпадет» через срок, указанный в контракте. Отчасти, это справедливо, если бы не одно «но».

Чем вообще отличается торговля на организованном рынке от «казиношных манипуляций»? А тем, что в настоящем (то есть честном) казино, где нет места «заряженным столам» и шулерству движение шарика на той же рулетке непредсказуемо. Оно лишь зависит от движения руки крупье, которое также слабо поддается систематизации. Иными словами, казино – это случай.

Фондовый же рынок – это исключительно прогноз. То есть, следует понимать, что абсолютно все факторы, воздействующие на цену, на организованных площадках являются просчитываемыми и поддаются прогнозированию.

Другое дело, что далеко не все должным образом проводят анализ и принимают многие факторы в расчет!

А потому сравнивать покупку или продажу хоть какого-то производного финансового инструмента на бирже с игрой в рулетку недопустимо и неправильно. Также нужно помнить, что спекулятивная деятельность на фондовом рынке отнюдь не является чем-то запрещенным – большая часть всех его участников на этом пытаются профессионально зарабатывать. Поэтому вполне корректно определить функциональную суть фьючерсов, как инструмента сглаживания ценовых колебаний, в идеале, в результате воздействия на цену необъективных факторов.

По своей идеологической сути торговля фьючерсами является способом успокоения спекулятивных ценовых колебаний на рынке любого актива, даже на том, который не является организованным. Правда, в этом случае фьючерсы называются форвардными контрактами, так как теряют свою стандартизованность.

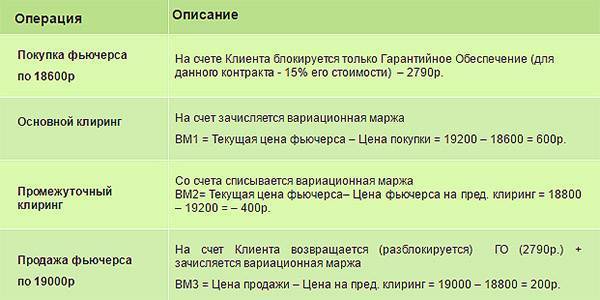

Маржа и финансовый результат фьючерсного контракта

При открытии сделки с фьючерсным контрактом, на счету каждого из её участников блокируется страховое обеспечение, называемое депозитной маржой. Оно обычно составляет от 2 до 30% от стоимости контракта. После завершения сделки депозитная маржа возвращается её участникам. Иногда возникают ситуации, при которых биржа может потребовать внести дополнительную маржу. Такая ситуация называется маржин колл.

Как правило, это связано с ростом волатильности рынка. В случае если участник сделки не имеет возможности внести дополнительную маржу, он вынужден закрывать позицию. В случае массового закрытия позиций, цена актива получает дополнительный импульс к изменению. Например, при массовом закрытии длинных позиций, цена актива может резко падать. На рынке FORTS гарантийное обеспечение по поставочным фьючерсам за 5 дней до исполнения возрастает в 1,5 раза. Если одна из сторон отказывается от выполнения условий контракта, заблокированная сумма гарантийного обеспечения изымается в качестве штрафа и передаётся другой стороне как компенсация. Контроль за исполнением финансовых обязательств участниками сделки осуществляет клиринговая палата.

Кроме того, ежедневно по закрытию торгового дня на открытую фьючерсную позицию начисляется вариационная маржа. В первый день она равняется разнице между ценой, по которой заключён контракт, и ценой закрытия дня (клиринга) по данному инструменту. В день исполнения контракта вариационная маржа равна разнице между текущей ценой и ценой последнего клиринга. Таким образом, результат сделки для конкретного участника равен сумме начислений вариационной маржи за все дни, пока позиция по контракту является открытой.

Финансовый результат сделки равен ВМ1+ВМ2+ВМ3=600-400+200=400 р.

Если фьючерс расчётный и приобретается со спекулятивной целью, а также в ряде других ситуаций, предпочтительнее бывает не дожидаться дня его исполнения. В этом случае заключается противоположная сделка, называемая офсетной. Например, если ранее было куплено 10 фьючерсных контрактов, то точно такое же количество нужно продать. После этого обязательства по контракту переходят к его новому покупателю. На Нью-Йоркской товарной бирже NYMEX (организационно входит в CME) до поставки доходит не более 1% открытых позиций по фьючерсам на нефть марки WTI

Важное отличие расчётного фьючерса от поставочного заключается в том, что при открытой позиции расчётного фьючерса не происходит увеличение гарантийной маржи накануне исполнения. Окончательная цена на день исполнения формируется на основе спотовой цены

Например, в случае фьючерсов на золото берётся Лондонский фиксинг на COMEX (Commodity Exchange).

Советы профессиональных трейдеров

Эффективный трейдинг фьючерсами зависит от уровня подготовки к процессу. Требуется изучить не только основы биржевой торговли, но и учесть все возможные риски и подстраховаться с помощью доступных инструментов.

Перед торговлей на реальном рынке стоит потренироваться на учебном счете. Задерживаться долго на учебном варианте не рекомендуется. Психологически будет трудно открывать позиции на реальные деньги ввиду комфортного привыкания.

Начинать торговлю лучше с небольших объемов и отрабатывать приемлемую стратегию для последующего увеличения торгового депозита.

Где можно посмотреть список всех текущих фьючерсов

Просматривать списки, наблюдать графики котировок фьючерсных контрактов можно в торговом терминале на сайте биржи. Можно воспользоваться дополнительными источниками информации. Многие сайты предоставляют списки отечественных и мировых фьючерсов.

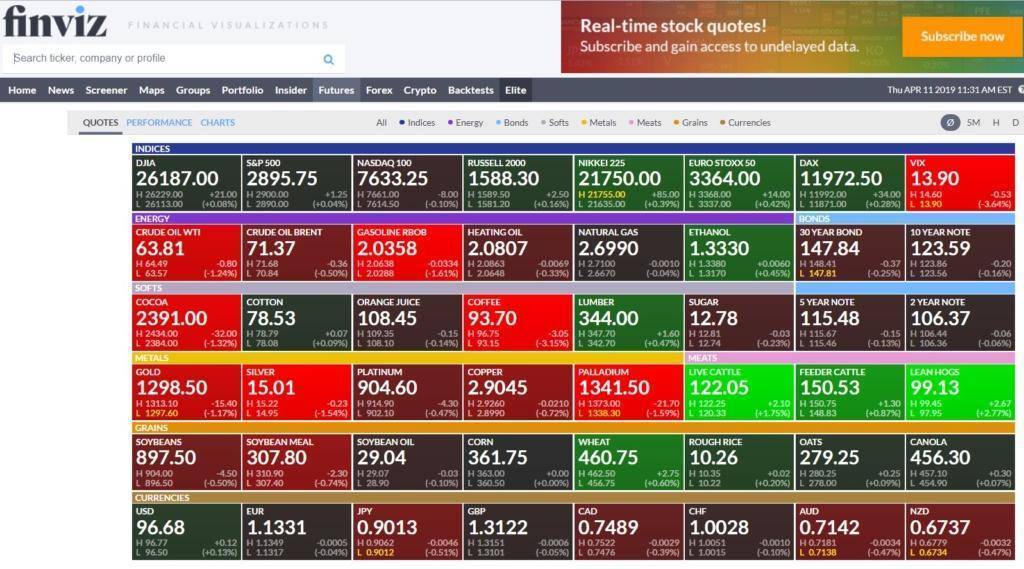

Наглядной доской котировок большинства западных инструментов является ресурс finviz.com/futures.ashx.

Котировки фьючерсов на большинстве ресурсов отображаются с небольшой задержкой (до 15 минут).

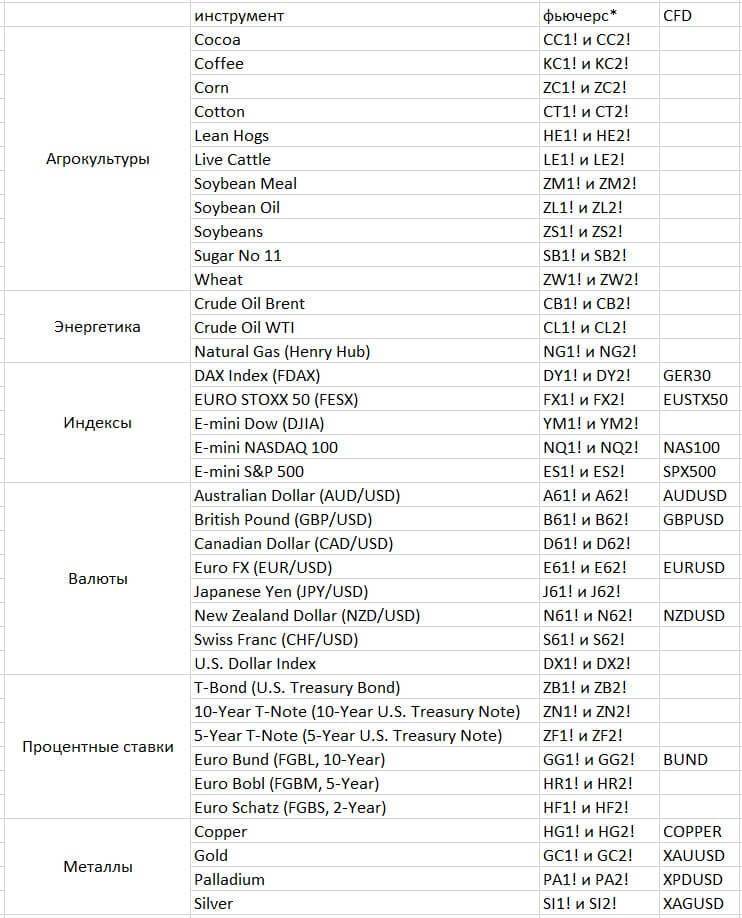

Хороший ресурс с большим списком основных фьючерсов и графиками котировок — tradoman.ru/fyuchersy-onlajn. Имеются обозначения всех популярных инструментов, вот сводная таблица:

Где скачать историю котировок

Скачать котировки и просмотреть историю торговли можно на сайте брокера Finam по адресу: https://www.finam.ru/profile/mosbirzha-fyuchersy/si/export.

Как правильно выбирать дату фьючерса

Актуальный для торговли фьючерс — не старше 3 месяцев до экспирации. Дата закрытия контракта обозначена в спецификации. Как правило, третья пятница месяца — дата экспирации.

Что происходит в последний день торгов

Перед закрытием контракта волатильность обычно падает. Поэтому следует за день до экспирации обновлять инструмент

Особенно важно чаще менять контракт при внутридневном трейдинге

Если вы не успеете закрыть сделку, то исход зависит от типа фьючерса. При экспирации поставочного фьючерса (к примеру, на акции Сбербанка) вам начислят либо с вас спишут базовый актив — акции Сбербанка. С расчетным фьючерсом проще: вам просто закроют сделку по текущей цене.

Нужны ли фьючерсы инвестору

Нет. Фьючерс, как вы помните, имеет срок жизни. Инвестор, в отличие от трейдера, покупает активы для долгосрочного владения и старается получать прибыль как можно дольше.

Акции же не имеют срока жизни, дают право на владение частичкой компании и могут приносить дивиденды. Их можно передать по наследству, подарить или даже отдать в залог как имущество.

Фьючерсы на нефть

Традиционно, высокий интерес проявляется к фьючерсам на нефть. Это связано со многими факторами, начиная от экономических, и заканчивая политикой.

В конце концов, без нефти сегодня наша жизнь очень сильно затрудниться. Ведь из неё делают большинство видов топлива и пластмассы. Так что, спрос на нефть стабильно высокий.

Ежедневно заключается более десяти миллионов фьючерсных контрактов на нефть разных сортов. Самой популярной считается нефть марки Brent, которая добывается на шельфе Северного моря (между Британией и Норвегией).

Ежедневно продаётся в десять раз больше нефти чем её добывается. Это возможно за счёт расчётных фьючерсов.

Все крупнейшие товарные биржи предоставляют возможность торговать нефтью. При этом, мы можем заключать как поставочные, так и расчётные контракты.

С ноября 2016-го на Санкт-Петербургской международной товарно-сырьевой бирже впервые начала продаваться российская нефть (марки Urals). Теперь мы можем покупать фьючерсы на нефть отечественным «чёрным золотом».

Согласитесь, очень странная ведь была ситуация, когда страна-крупнейший экспортёр нефти не предоставляла возможность торговать этой нефтью на бирже? Теперь этот пробел устранён.

В данный момент можно покупать лишь поставочные фьючерсы на нефть марки Urals. Так что эта возможность больше пригодиться нефе-перерабатывающим заводам и в меньшей степени инвесторам. Тем не менее, спрос на российскую нефть продолжает расти. А значит, на нефтяных фьючерсах можно неплохо зарабатывать.

Так или иначе, теперь мы с Вами знаем что такое фьючерсы, и как они работают.

Вне всяких сомнений, фьючерсы — очень полезный финансовый инструмент. С его помощью, мы можем подстраховываться на случай изменения цен. А если цены меняются, то мы можем зарабатывать за счёт перепродажи фьючерсов. Что и делают многие инвесторы.

Буду благодарен Вашим вопросам/мнению про фьючерсы в комментариях.

Желаю Вам выгодных инвестиций!

Если эта статья Вам понравилась – сделайте доброе дело

Поставьте “сердечко”

Поделитесь в соцсетях

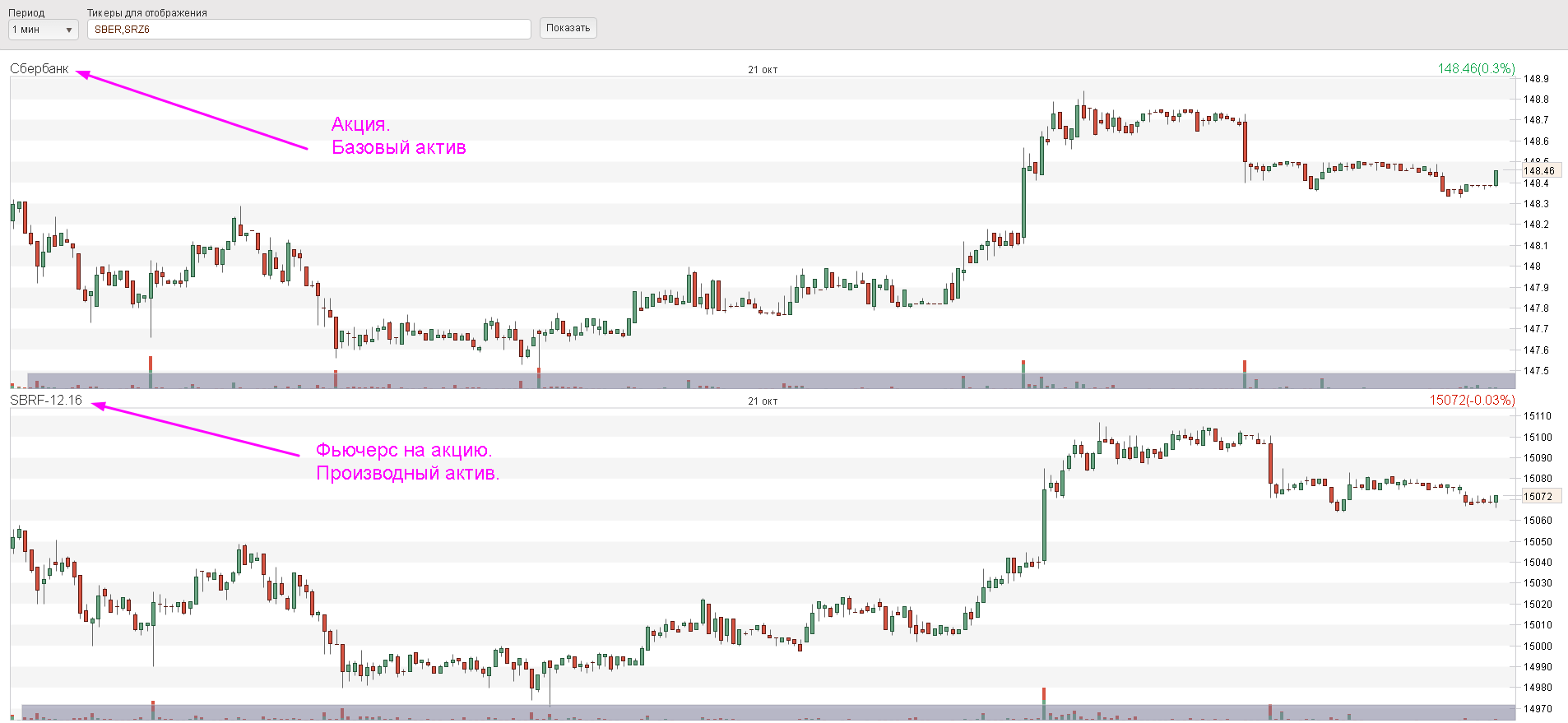

Основные параметры инструмента

Основные параметры инструмента описаны в спецификации, которую выпускает биржа перед тем, как фьючерс поступит в обращение. Рассмотрим ее более подробно на примере контракта на привилегированные акции Сбербанка.

Рассмотрим параметры инструмента.

Краткое наименование и тикер (код, по которому актив торгуется на бирже)

В них зашифрованы название актива, месяц и год исполнения контракта. В нашем примере 12.20 – это декабрь 2020 г. Сложнее с кодом SPZ0. Z – это декабрь, 0 – 2020 год. У каждого месяца своя буква: январь (F), февраль (G), март (H), апрель (J), май (K), июнь (M), июль (N), август (Q), сентябрь (U), октябрь (V), ноябрь (X), декабрь (Z).

Тип контракта

Различают:

- Поставочный – в дату исполнения покупатель обязан купить базовый актив. В нашем примере это лот (100 акций) Сбербанка. На брокерском счете отразится, что стали владельцем акций банка.

- Расчетный – исполнение контракта выражено в деньгах. Если получили прибыль, на счет поступят деньги. Если убыток, со счета спишутся деньги. Никакими акциями вы владеть не станете. Например, фьючерс на биржевой индекс всегда будет только расчетным, потому что физически вы этот индекс не сможете приобрести или продать. А вот акции на МосБирже входят в поставочные контракты.

Последний день обращения

День, когда можно еще покупать и продавать контракты.

Дата исполнения

День, когда фиксируется прибыль или убыток по расчетному договору, покупаются/продаются активы по поставочному типу.

Гарантийное обязательство и дата его установления

Гарантийное обязательство – это та сумма, которую вам надо заплатить при покупке фьючерсного контракта. Оно не является постоянной величиной и регулярно пересчитывается биржей в зависимости от рыночной цены контракта.

История

Первая фьючерсная биржа появилась в Осаке – древней столице Японии, еще в средние века, на ней торговали будущим урожаем риса. Однако, современная фьючерсная торговля зародилась в Чикаго в середине девятнадцатого века. В 1840-х годах Чикаго стал коммерческим центром Среднего Запада. Этому способствовали удобное географическое положение, а также налаженная инфраструктура (железная дорога и телеграф). Примерно в это же время изобретатель Сайрус Маккормик, закончив проект своего отца, представил молотилку для обработки зерна, благодаря которой производительность фермерских хозяйств увеличилась.

Фьючерсные контракты постепенно получили большое распространение из-за выгод, связанных с их использованием. Покупатель фьючерсного контракта, мог передумать покупать по нему зерно и перепродать это право заинтересованному лицу. Или же фермер, который по какой-либо причине не мог или не хотел в положенный срок поставить оговоренное количество зерна, мог продать это обязательство (за поставку ведь полагались деньги) другому фермеру. В случае плохой погоды, покупатели фьючерсных контрактов оказывались в большом выигрыше, поскольку имели право купить зерно по значительно меньшей цене, чем оно стоило после неурожая. Однако, если, наоборот, наблюдалось перепроизводство и цена падала, то фьючерсный контракт мог оказаться уже не таким выгодным делом. Довольно быстро фьючерсами заинтересовались и спекулянты, которым на самом деле не нужно было никакое зерно. Такие игроки преследовали лишь одну цель — купить дешевле и продать дороже.Изначально на бирже торговали только зерновыми культурами (кукурузой, пшеницей, овсом и т.п.), но позже появились фьючерсы на активы, не относящиеся к этой области — в 1960 г. на конкурирующей с CBOT Чикагской товарной бирже (CME) начались торги фьючерсами на живой скот и мороженую свинину. В 1982 году на CBOT были введены полностью электронные фьючерсные контракты на золото и серебро. Затем в 1982 году появился фьючерс на самый известный американский биржевой индекс — S&P 500. В 1999 году CME впервые ввела погодные фьючерсы. Несмотря на некоторую необычность этого инструмента, они очень важны для экономики США, поскольку позволяют уменьшить ценовые риски в сельском хозяйстве и энергетике страны.

Вывод

Как институциональные, так и розничные трейдеры предпочитают фьючерсы на криптовалюту благодаря их удобству и более низкому риску хакерских атак по сравнению со спотовым рынком.

Крипто-фьючерсы по-прежнему более популярны, чем крипто-опционы, которые представляют собой другой тип деривативов. В опционном контракте покупатель опциона имеет право, но не обязанность купить базовый актив в случае опциона колл или продать его в случае опциона пут по заранее определенной цене в течение определенного периода.

Оба дериватива позволяют трейдерам застраховаться от риска волатильности и испытать новые формы торговли, которые могут оказаться более прибыльными, чем обычная торговля.

Подписывайтесь на Bybit в соц.сетях: VK | | Telegram | Instagram