Определение точки безубыточности

Точкой безубыточности называют объем создания товаров и их реализации, во время которого расходы компенсируются доходами и продажеа последующих единиц продукции будет прибыльной для организации. Другими словами, при достижении фирмой точки безубыточности она покрывает свои убытки, и наращивание деятельности предприятия будет в дальнейшем приносить чистую прибыль.

Вот и рассмотрено, что такое маржа, финансы и их оценка в разных сферах деятельности, видовое разнообразие. Это не такая лёгкая тема, как может показаться на первый взгляд – допущенная ошибка путает представление о реальном положении дел и приводит к накоплению проблем, которые однажды свалятся, как снежный ком, на голову предприятия. Чтобы не допустить этого, нужно всегда внимательно следить за точностью осуществляемых расчетов и достоверностью используемых данных.

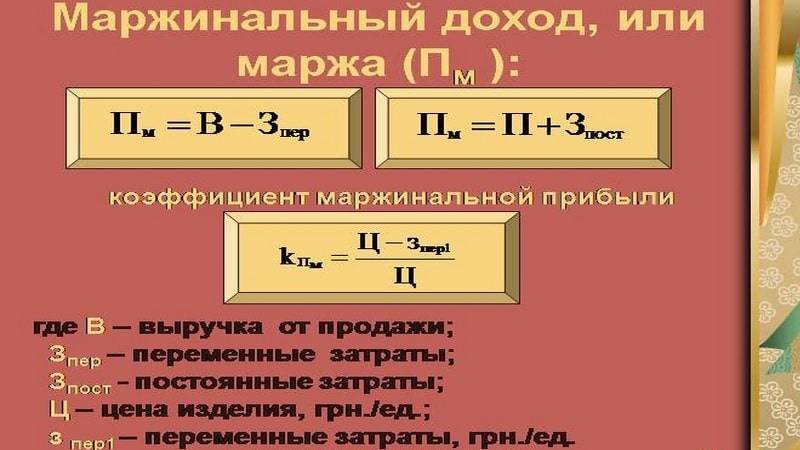

Как рассчитать маржинальность

Для расчета маржинальности используют специальные формулы. Чтобы избежать допущения ошибок, зачастую показатель выявляют при помощи специализированных финансовых программ. Альтернативным вариантом является применение стандартного функционала табличного процессора Excel.

Формулы для расчета маржинальности

В зависимости от вида маржинальности, для ее определения используют разные формулы:

| Маржинальность | Формула | Расшифровка формулы |

| Валовая | (ВД / ОВ) * 100 | ВД – валовой доход |

| ОВ — выручка | ||

| Абсолютная | Цп — Зп | Цп – Цена продажи товара |

| Зп – затраты на производство данной продукции | ||

| Абсолютная, в процентах | (Цп – Зп) * 100 | Цп – цена продажи товаров |

| Зп – расходы на производство продукта | ||

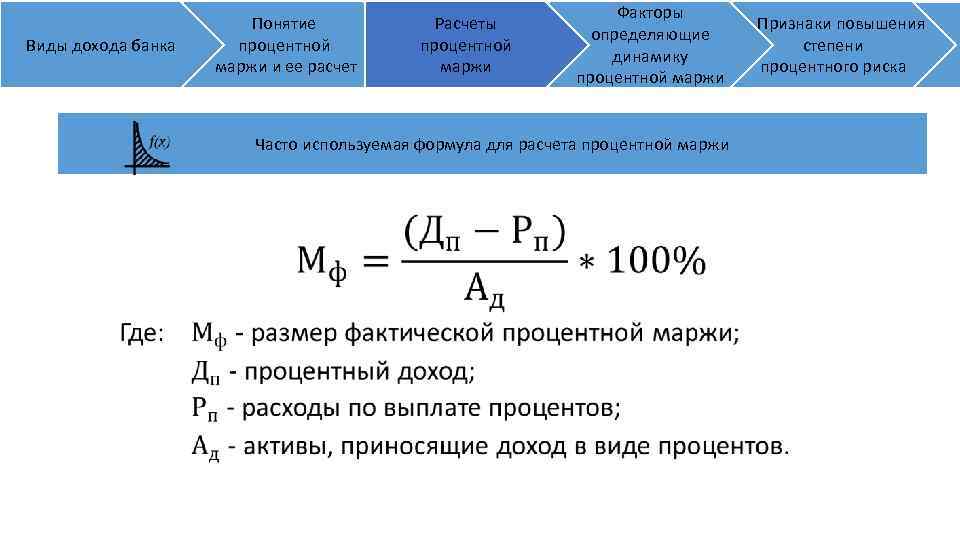

| Чистая процентная | (ПД – ПР) * А | ПД – проценты по доходу |

| ПР – процент расходования | ||

| А – активы, которые помогают приносить доход |

Для определения маржинальности также используют общую формулу:

(Д /- Оц) / Д * 100,

где Д – доход от реализации товаров,

Оц – отпускная цена.

Чтобы выявить показатель валовой маржинальности, необходимо найти валовой доход. Для его расчета используют формулу:

ОВ – Сп,

где ОВ – объем выручки,

Сп – себестоимость произведенной продукции.

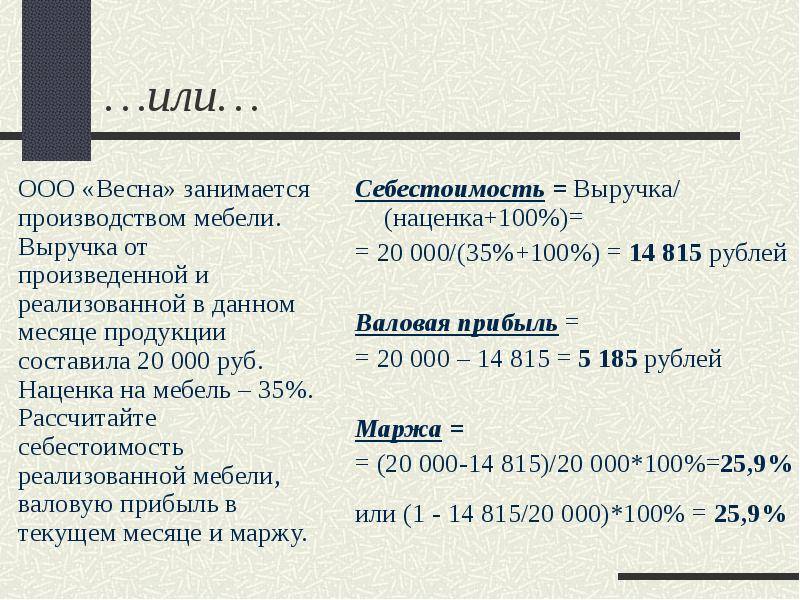

Пример расчета маржинальности

На производство одного литра подсолнечного масса предприятие тратит 45 рублей. На продукцию устанавливается торговая наценка в размере 20%. Как известно, все предприятия уплачивают налог, а его размер включается в стоимость реализуемого продукта пропорциональным образом.

Таким образом, стоимость подсолнечного масла с учетом наценки и налога составит 64 рубля.

Определим валовую маржинальность продукции. Но, для начала, найдем показатель валового дохода:

64 – 45 = 19 руб.

Теперь можно рассчитать маржу:

(19 / 64) * 100 = 29,69%.

Абсолютная маржинальность составит:

64 – 45 = 19 рублей или (64 – 45) / 64 * 100 = 29,69%.

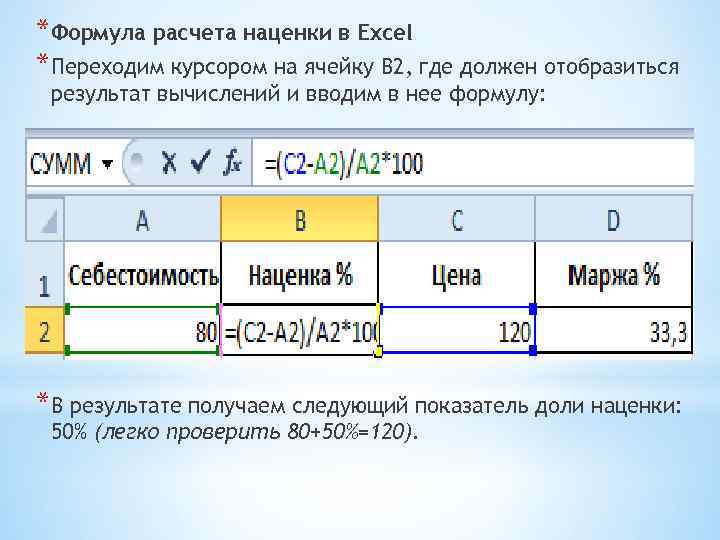

Формула для расчета маржинальности в Excel

Зачастую, для определения маржинальности нескольких товаров или получения показателя за разные промежутки времени используют таблицу Excel. Она помогает быстро и безошибочно получить результат.

Однако простого введения исходных данных в построенную таблицу недостаточно

Важно задать формулу для расчета. Для маржинальности она выглядит следующим образом:

(В2 – А2) В2 * 100,

где В2 – столбик с ценой продажи;

А2 – столбик, где отражена себестоимость.

Как составить таблицу для расчета маржинальности в Excel

Чтобы найти маржинальность при помощи Excel, для начала, нужно составить таблицу. Для этого запускаем программу, выделяем область, находим значок «Границы», кликаем «Все границы.

На следующем этапе необходимо заполнить первую строку таблицы:

- наименование продукта или рассчитываемого периода;

- себестоимость;

- наценка;

- маржинальность.

После создания таблицы необходимо записать формулы для автоматического определения показателя. Для этого выделяем ячейку с рассчитываемым параметром (маржинальность) и вводим в строчке для отражения формулы знаки, соответствующие названиям строк и столбцов.

Например, формула определения маржинальности выглядит следующим образом:

(Цп – Зп) * 100,

где Цп – цена продажи товаров,

Зп – затраты на производство продукции (себестоимость).

Чтобы рассчитать показатель при помощи таблицы, обозначения в стандартной формуле необходимо заменить на знаки, соответствующие ячейкам:

(D2-B2)/D2*100,

где D2 – ячейка цены продажи,

B2 – ячейка себестоимости.

После правильного составления таблицы в Excel, для расчета маржинальности достаточно будет просто ввести исходные данные. Программа самостоятельно определит финансовый результат.

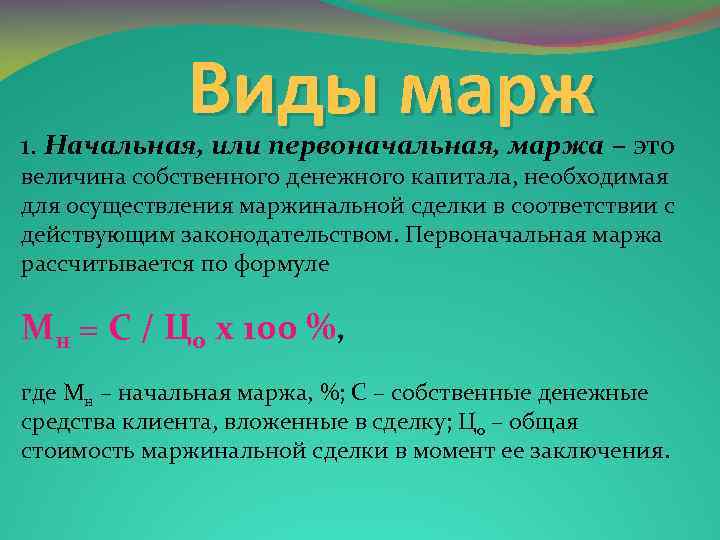

Виды маржи

Маржа прибыли

Низкомаржинальные. Они составляют 90% оборота продовольственных магазинов, это продукты питания и быта ежедневного потребления – молоко, хлеб, яйца, моющие средства, где из-за высокой конкуренции максимальная маржа редко превышает 2-3%.

При этом определенную роль играет фактор государственного регулирования цен. Но именно низкомаржинальные товары становятся основой торгового оборота, и, когда покупатель заполняет корзину ими, он обязательно добавит к ним 1-2 продукта с более высокой степенью рентабельности. Среднемаржинальные. Обычно это продукция, имеющая индивидуальные характеристики, где бренд и качество позволяет устанавливать наценку до 90%

Здесь крайне важно умение менеджера комбинировать популярную продукцию на одной полке с более селективной, побуждая потребителя при наличии средств предпочесть более дорогую продукцию дешевой. Высокомаржинальные

Обычно это продукция сезонного спроса или только выпущенная на рынок на волне ожиданий потребителей

Здесь наценка иногда достигает нескольких сотен процентов, примером могут стать косметика или сумки люксовых брендов.

Для обычной торговой точки к категории высокомаржинальных продуктов будут отнесены фермерские продукты питания, натуральная косметика, посуда.

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона

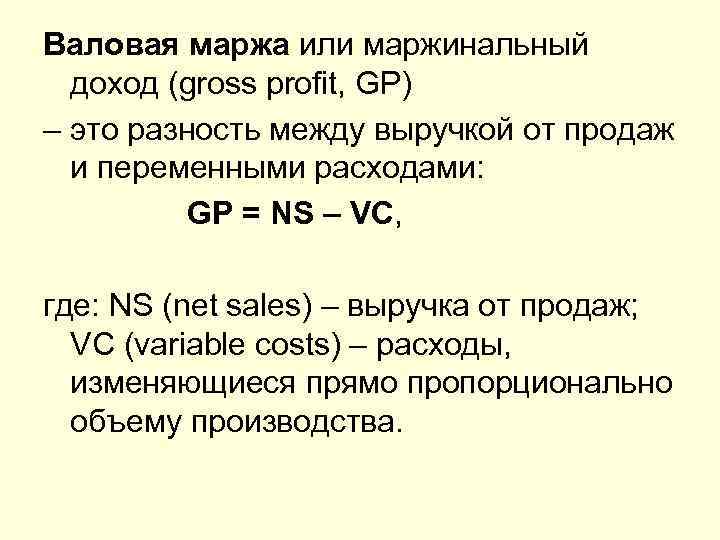

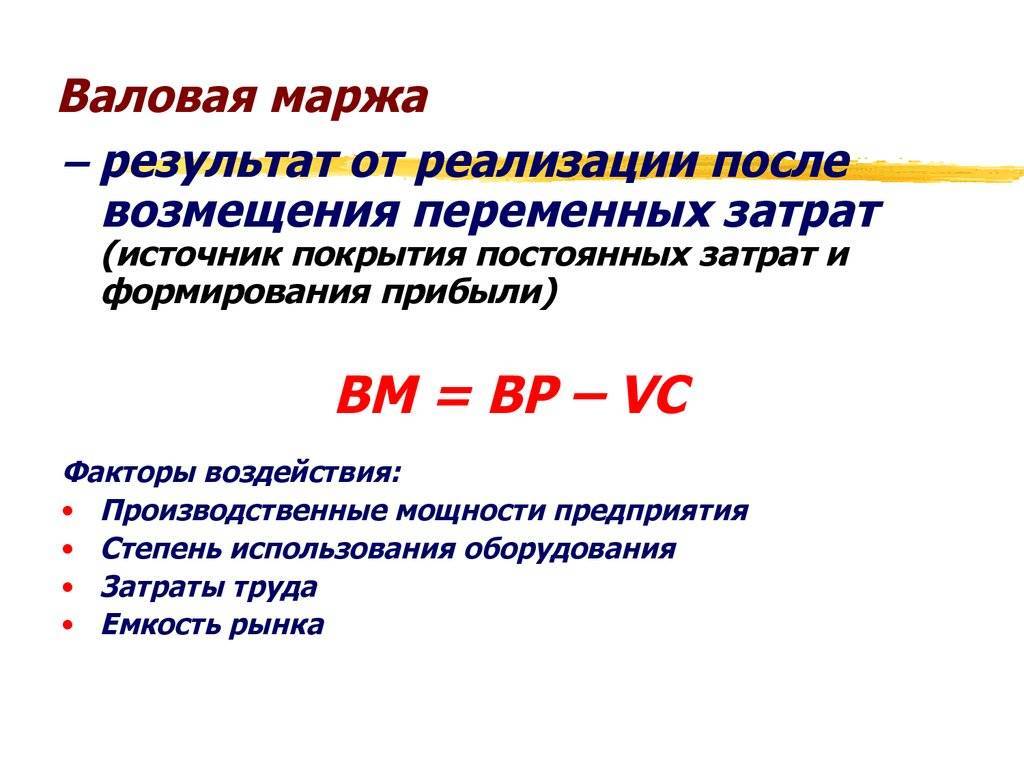

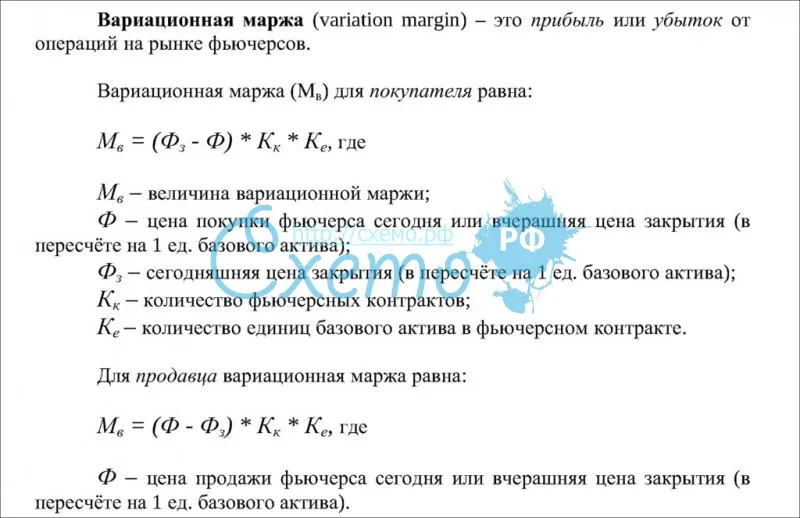

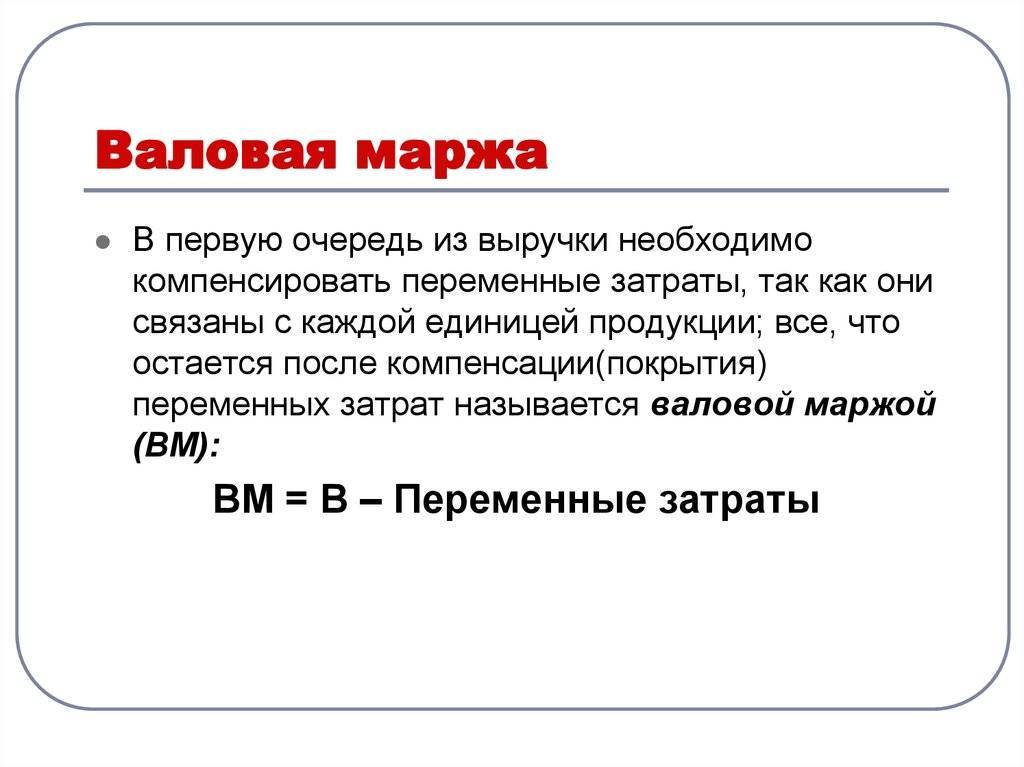

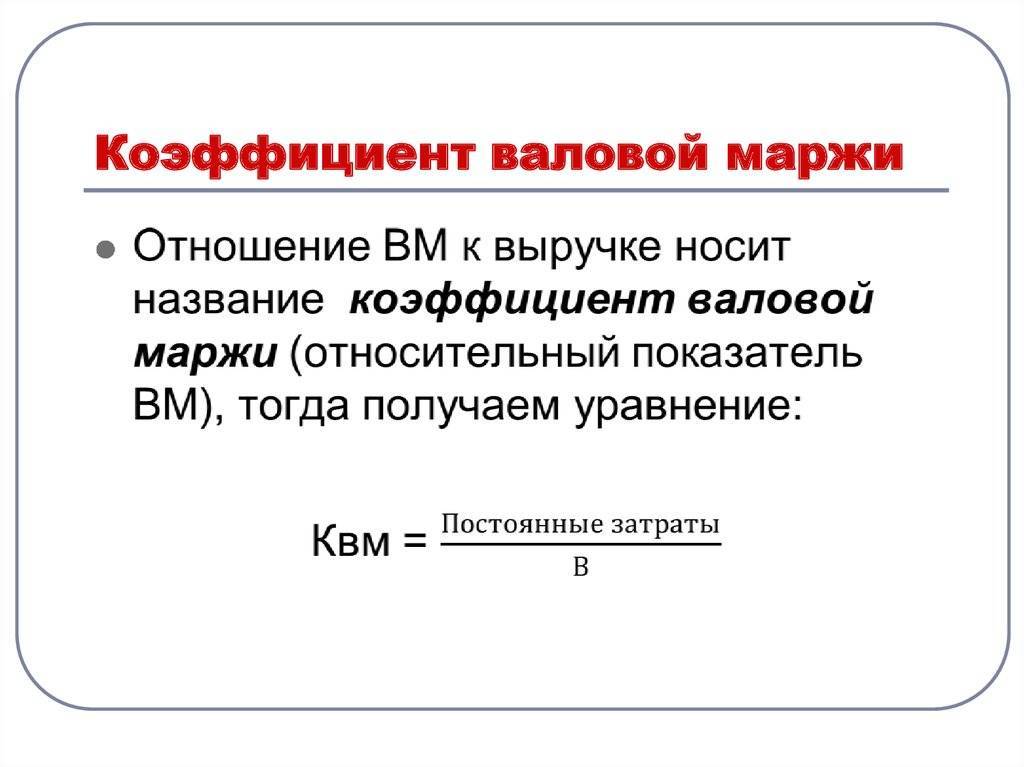

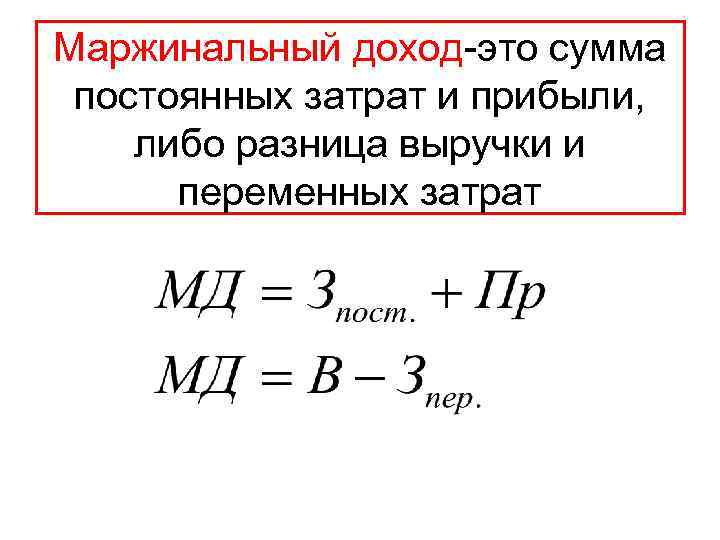

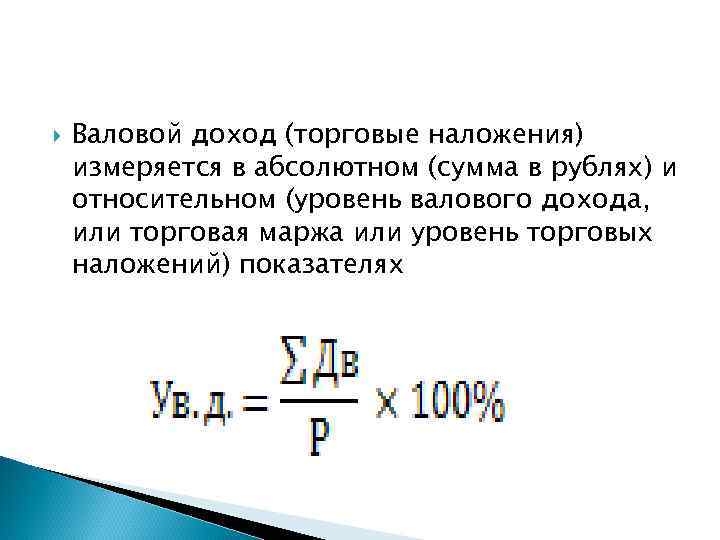

Что такое валовая маржа

Оценивая рентабельность той или иной компании, аналитики обращают внимание на валовую маржу – один из главных показателей результативности фирмы. Валовую маржу узнают путем вычитания суммы расходов на изготовление продукции из суммы выручки от ее продажи

Зная одну только величину валовой маржи, нельзя делать выводы о финансовом состоянии предприятия или давать оценку конкретному аспекту его деятельности. Зато с помощью этого показателя можно рассчитать другие, не менее важные. Кроме того, валовая маржа, являясь аналитическим показателем, дает представление об эффективности компании. Формирование валовой маржи происходит за счет производства товаров или оказания услуг работниками фирмы. В ее основе лежит труд.

Важно отметить, что формула для вычисления валовой маржи учитывает такие доходы, которые не являются следствием продажи товаров или оказания услуг. Внереализационные доходы – это результат:

- списания задолженностей (дебиторской/кредиторской);

- мер по организации ЖКХ;

- оказания услуг, не относящихся к промышленным.

Зная валовую маржу, можно узнать и чистую прибыль.

Также валовая маржа служит основой для формирования фондов развития.

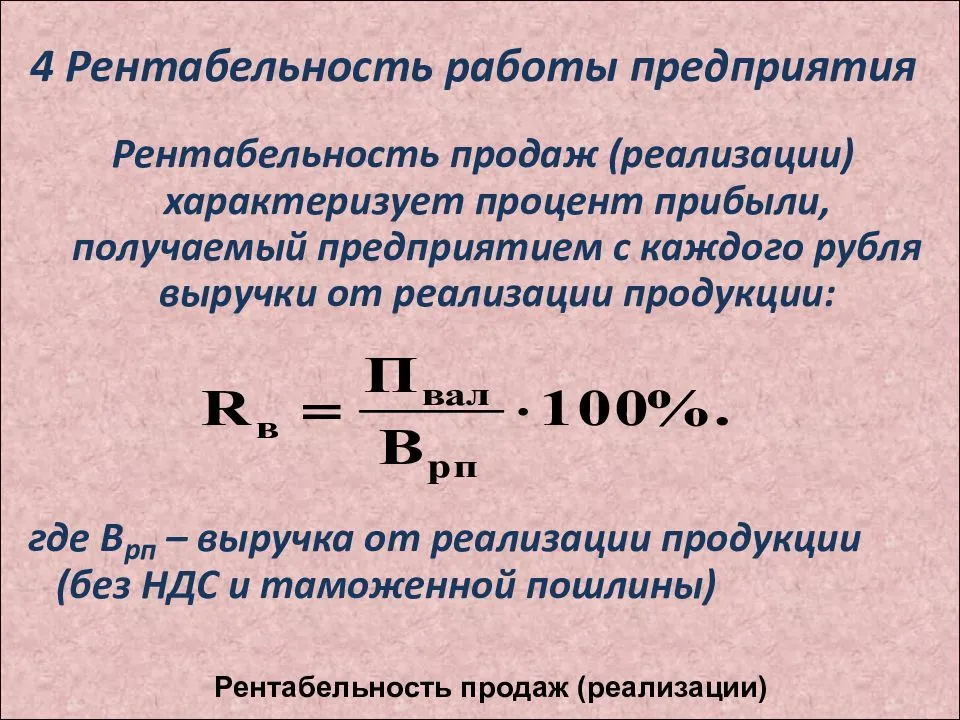

Говоря о финансовых результатах, экономисты отдают должное марже прибыли, которая является показателем рентабельности продаж.

Маржа прибыли

– это процент прибыли в общем капитале или выручке предприятия.

Как используется маржа в бизнесе и финансах

Что такое маржа в финансах и торговле на практике?

К числу распространенных сценариев использования такого показателя, как маржа, можно отнести:

1. Использование маржи для оценки соответствия политики ценообразования магазина рыночным трендам.

Так, выделяют товары с высокой, средней и низкой маржинальностью. Магазин, вычислив собственную маржу по товарам, может сопоставить ее со сложившимися рыночными показателями. Если выяснится, что своя маржа ниже среднерыночной, то необходимо поработать над оптимизацией бизнес-модели (или ассортимента).

2. Использование формул маржи для оценки эффективности работы предприятия в конкретной отрасли.

В качестве целевого показателя для оценки эффективности могут быть использованы показатели в среднем по рынку. Так, для промышленных предприятий типичная маржинальность составляет порядка 10%, для торговых — 20−40% (при этом в рознице очень заметна сегментация по маржинальности между малым бизнесом и крупнейшими сетями).

3. Использование формул маржинальности как критерия установления величины процентной ставки банком.

Здесь желательная для банка маржа исчисляется с учетом ключевой ставки, структуры кредитного портфеля, общего баланса активов и пассивов. Разные кредитные учреждения могут устанавливать разные требования к маржинальности кредитных договоров.

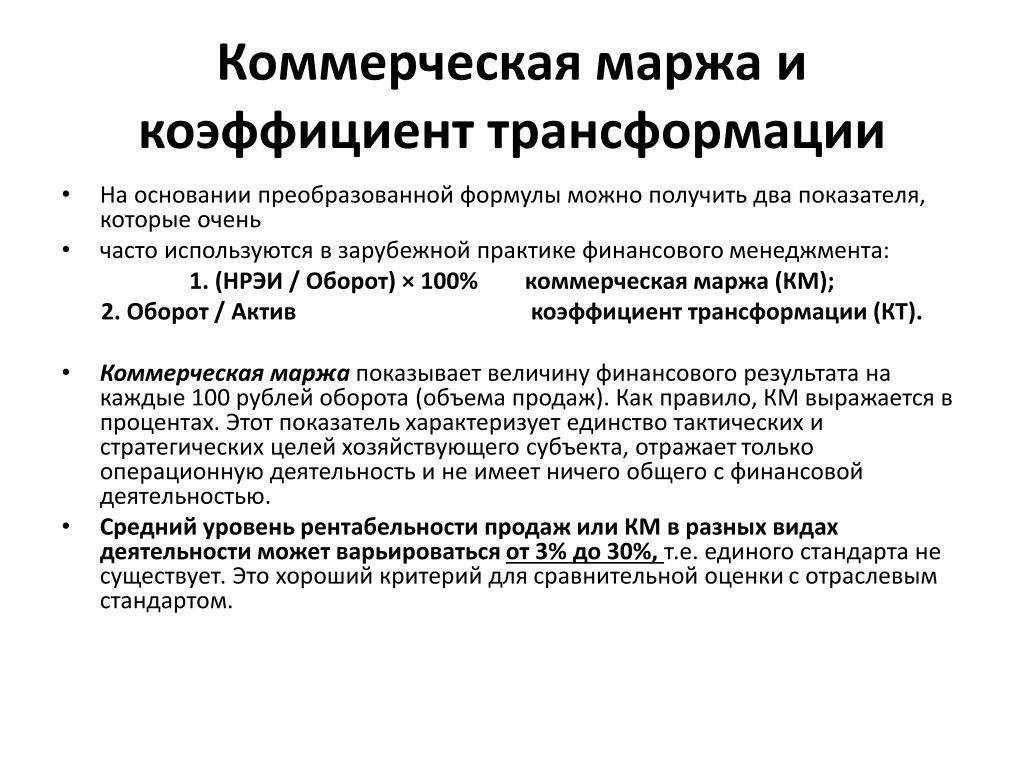

Вместе с тем на примере рассмотренной нами выше формулы расчета КМ мы увидели, что маржа далеко не во всех случаях используется в чистом виде — ее практическое применение может осуществляться в контексте сопутствующих хозяйственных показателей.

***

Валовая маржа – это математическое превышение доходов над расходами. Процентная маржа — соответствующее превышение в процентах. Особый тип маржи — кумулятивная (учитывает степень оборачиваемости товара).

***

Больше полезной информации — в рубрике “Бизнес”.

Использование маржи в различных сферах экономики

Любой продукт, который можно продать, обладает разницей между величиной себестоимости и отпускной ценой. Иногда эти значения могут совпадать, но в среднем – всегда есть отличие. И чтобы убедиться в этом, достаточно посмотреть, что такое маржа в бизнесе и конкретных сферах деятельности. Ведь общее определение не позволяет разобраться во всех нюансах сразу же.

В торговле

Так называют прирост денежного эквивалента, учитывающий затраты и стоимость товара. Но одного этого для понимания, что такое маржа в торговле, недостаточно

В данном случае важно ещё и понятие маржинальности. Что это значит? По сути это осуществление спекулятивных торговых операций

Маржинальный баланс может быть улучшен в случае уменьшения затрат на производство и роста цен на продукцию.

Важно: любой торговый проект (впрочем, как и абсолютно любые коммерческие структуры) должен стремиться к получению максимальной прибыли и уменьшению издержек

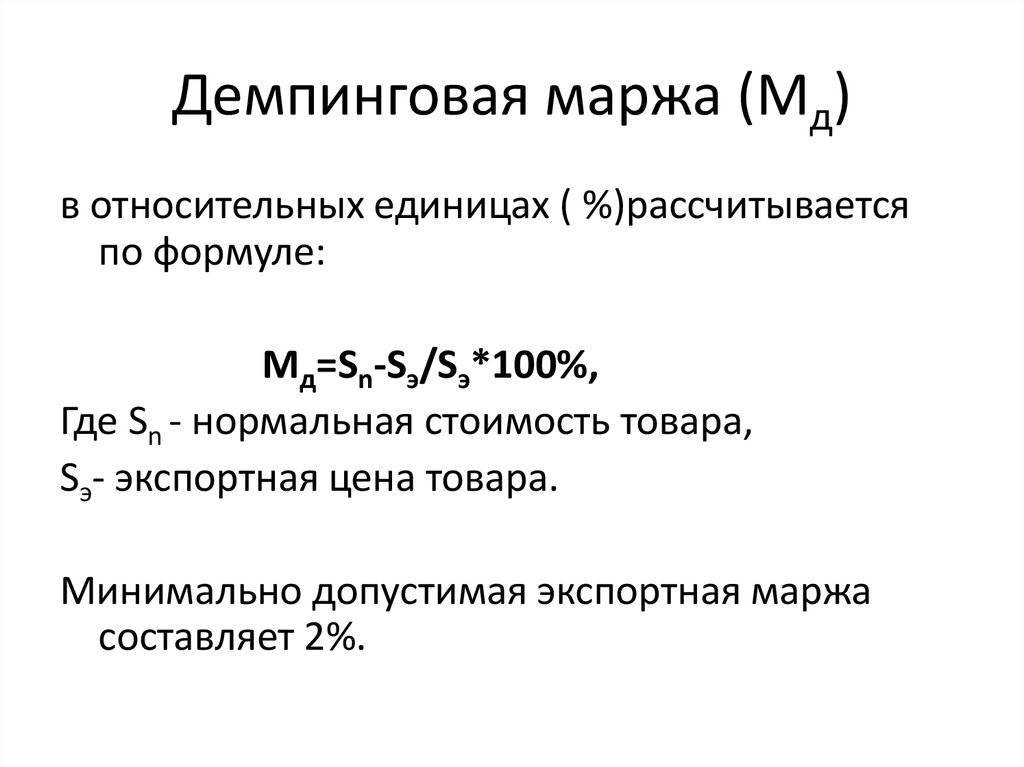

Банковская сфера

Процент и ставка по кредитам и депозитам является альфой всех банковских учреждений. По сути маржа в этом случае используется как разница договорной стоимости продукции и суммы, выдаваемой заёмщику на руки. При этом все платежи и их объем обязательно должны быть указаны в договоре кредитования.

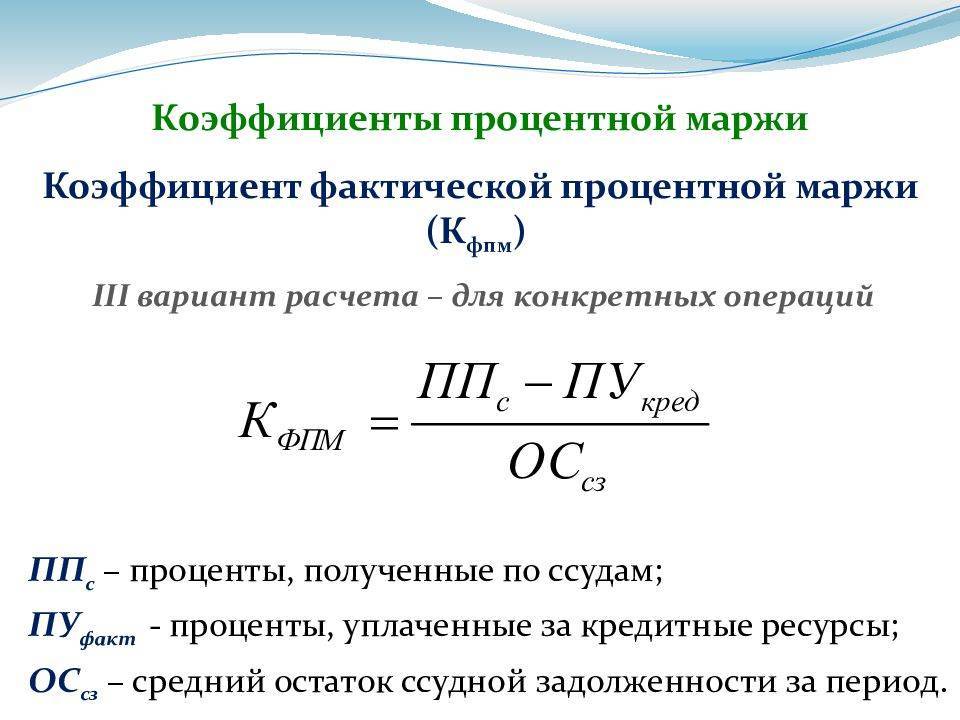

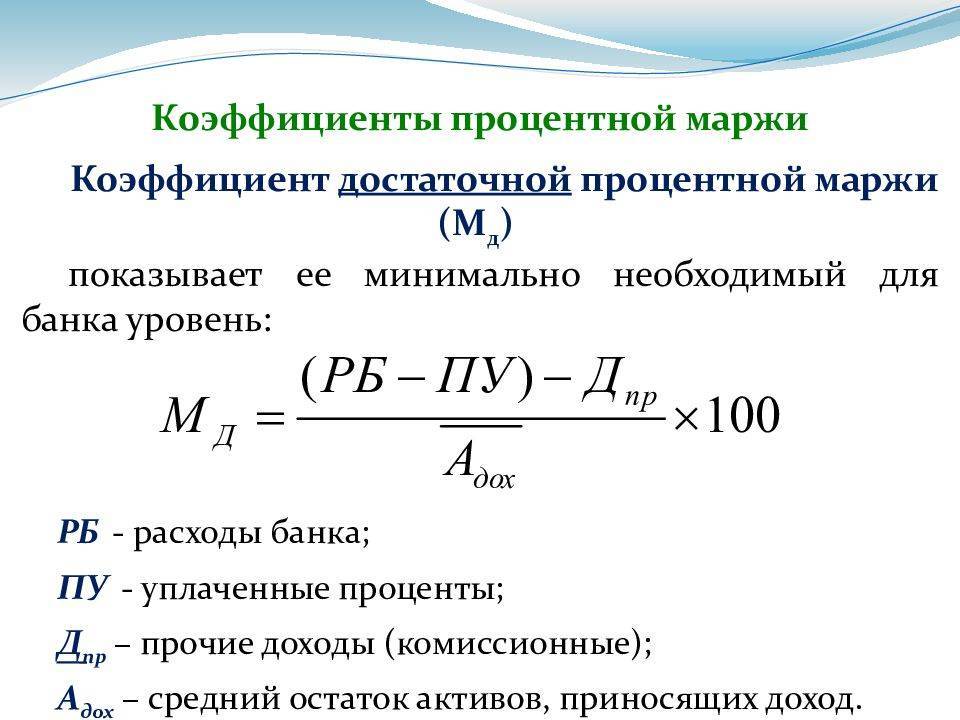

Получаемая банками прибыль напрямую зависит от того, насколько проценты по депозитам отличаются от ставок по выданным займам. Очень большую роль в этом случае играет процентная маржа. Рассматривается она как разница дохода кредитной организации и установленного государством размера обязательств или капитала.

Банки внимательно следят за тем, чтобы всегда оставаться в выигрыше

Хотя если речь заходит о выдаче займов под залог, тогда необходимо использовать гарантийную маржу. Чтобы её посчитать, выводят разницу между размером кредита и стоимостью предоставленного имущества.

В инвестициях

Здесь было выведено отдельное понятие под названием «маржа безопасности». Её задание – избавить инвесторов от необходимости заниматься точным прогнозированием будущего. Маржа безопасности используется для повышения уровня устойчивости к возможным проблемам, даже если в расчетах была допущена ошибка.

Если рассматривать ситуацию с облигациями, то это значит, что прибыль по сравнению с платежами по взятым долгам является более высокой. И даже если она упадёт, её низкий уровень всё равно позволит поддерживать оплату процентов.

Оценить запас прочности для приобретаемых ценных бумаг можно, сравнивая рыночную стоимость предприятия и объем её уже существующего долга. При этом желательно вычислять среднее значение стоимости акций за последние несколько лет, а не ориентироваться на поточное значение. Например, предприятие имеет долг в 10 миллионов рублей, но его стоимость составляет 30 млн. В таком случае запас прочности для организации составит 2/3 от возможного.

При инвестировании приходится учитывать большое количество факторов. Как уменьшить их количество?

Если речь ведётся о марже безопасности для акций, то она должна превышать соответствующее значение для облигаций. Для расчетов в этом случае используется коэффициент соотношения прибыли на одну акцию к её стоимости. Например, за год получено 16 рублей, тогда как стоимость ценной бумаги составляет 100 руб. В процентах доходность равна 16%. А для облигаций она составляет только 8%. Поэтому соотношение их показателей показывает, что маржа безопасности равна 100% или 8% доходности.

При этом акции являются высокомаржинальными ценными бумагами. Они обеспечивают и получение более существенных сумм денег и могут кратно возрасти в цене. Облигации это низкомаржинальные ценные бумаги. У них фиксированный уровень доходности. Относительно цены – если и осуществляется их колебание, то, как правило, в очень небольшом диапазоне.

Маржа валовая и процентная: как рассчитать

Первые два типа маржи очень близки друг другу.

Валовая маржа считается по формуле:

МАРЖА (ВАЛ) = ВЫРУЧКА − РАСХОДЫ.

Она отражает простое превышение доходов над расходами.

Процентная маржа исчисляется иначе (но с использованием тех же показателей):

МАРЖА (ПРОЦ) = ((ВЫРУЧКА − РАСХОДЫ) / ВЫРУЧКА) × 100.

Она показывает, на сколько процентов увеличились инвестированные денежные средства.

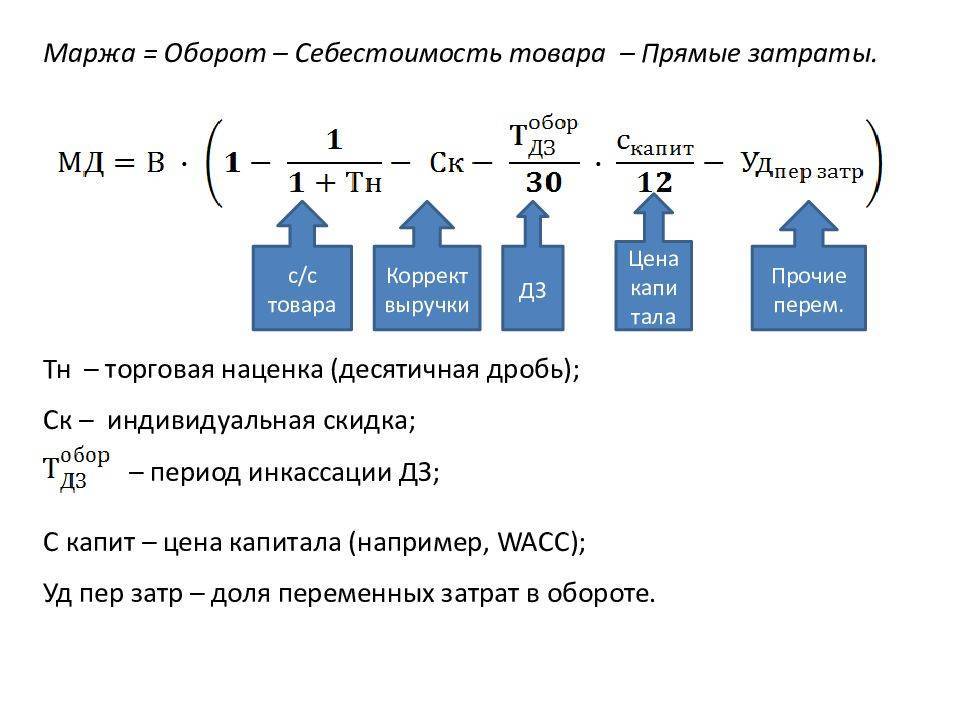

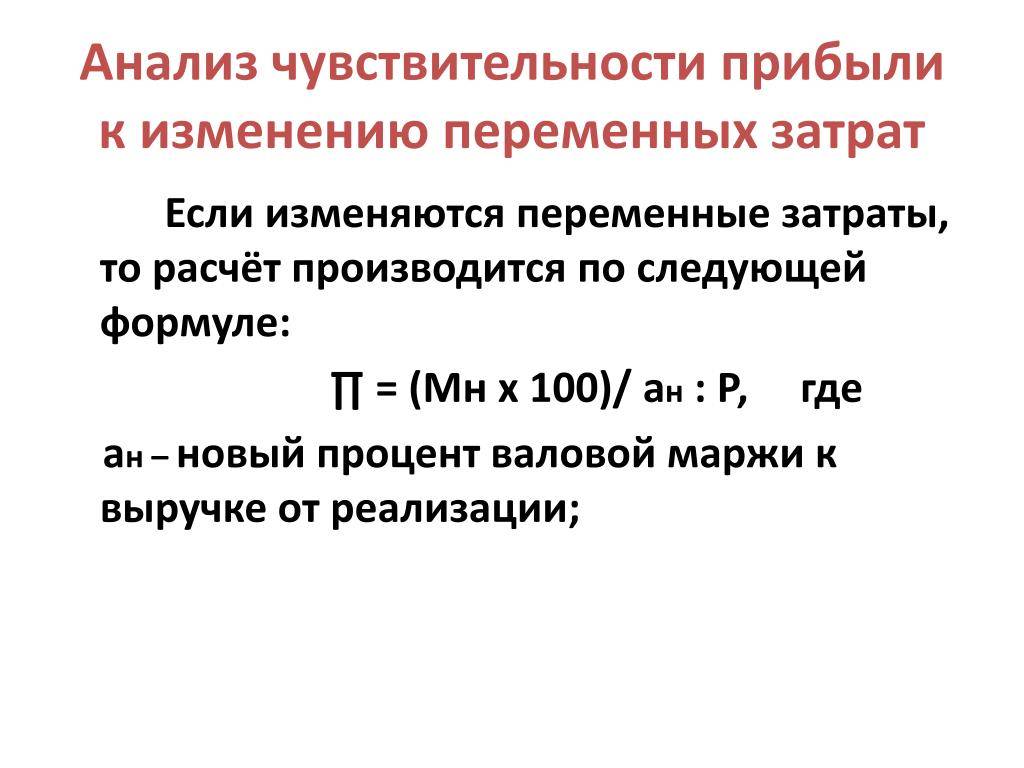

На практике формулы валовой маржи, как и процентной, могут быть значительно более сложными, например, за счет классификации расходов на постоянные и переменные.

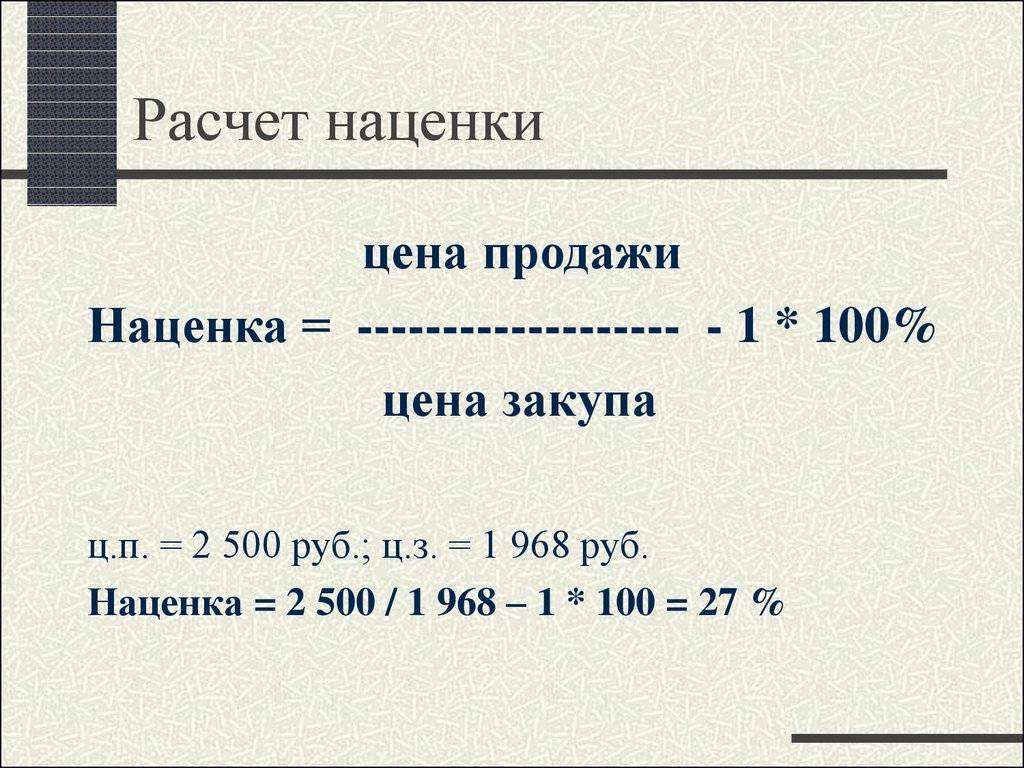

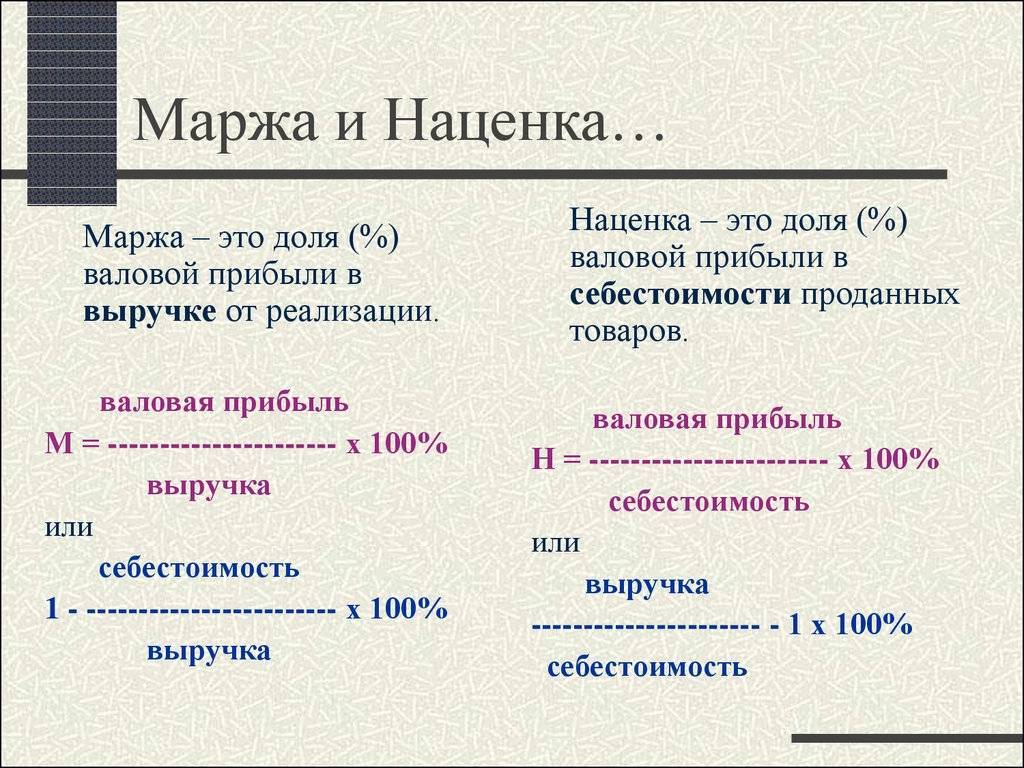

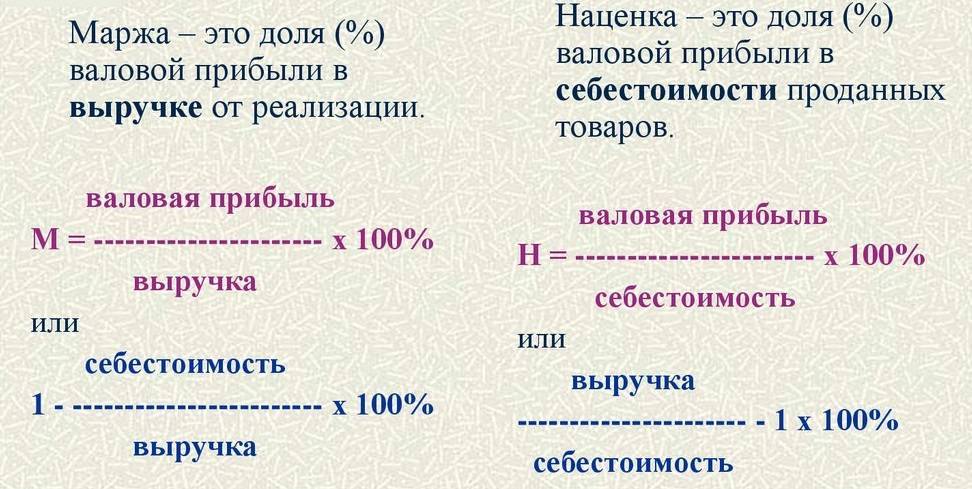

Маржу следует отделять от наценки. Дело в том, что наценка — это превышение отпускной стоимости товара над закупочной. Прочие доходы и расходы она не учитывает. А по факту их перечни могут быть довольно обширными. При исчислении маржи все они учитываются.

Пример

Вместе с тем Иванов:

- несет расходы на транспортировку и хранение яблок (пусть это будет 5 000 руб. в месяц);

- платит зарплату продавцу, который отпускает яблоки покупателям (45 000 руб.);

- платит за торговое помещение, где продаются яблоки (5 000 руб.).

С учетом всех расходов маржа будет несоизмеримо меньше наценки. В процентном выражении она составит:

МАРЖА (ПРОЦ) = (70 000 − (45 000 + 10 000 + 5000 + 5000) / 70 000) × 100 = 7,14%.

В публицистике и экономической литературе встречается термин «кумулятивная маржа», который отличается от рассмотренных выше определений.

Что такое хорошая маржа

Однозначного ответа на вопрос о том, какова хорошая маржа, нет – ответ будет зависеть от того, кого спрашивать, и от типа бизнеса. Во-первых, у бизнеса никогда не должно быть отрицательной валовой или чистой прибыли, иначе его владелец потеряет деньги.

Для расчета маржи формула, приведена выше. Как правило, чистая маржа 5 % – это плохо, 10 % – это нормально, а 20 % – хорошо. Для нового бизнеса не существует установленной хорошей маржи, поэтому проверьте свою отрасль, чтобы получить представление о развитии своего бизнеса. Для малого бизнеса сотрудники часто являются вашими основными расходами.

Что такое маржинальность в Госзакупках

Как известно, основная задача предпринимателя в тендерных продажах — не просто выиграть заказ, а получить прибыль. Прибыль в госзакупках, как правило, связывают с понятием маржинальности.

Маржинальность — это разница между полученной оплатой по контракту и вложенными деньгами. Она может быть посчитана как в денежном выражении, так и в процентном. Приведем пример: ООО «Альтаир» выиграло контракт на 1 млн руб на поставку 10 запчастей. При этом себестоимость каждой запчасти на производстве составляет 70 000 руб. Производим 10 запчастей по 70 тыс. Получаем, 700 000 при цене контракта 1 млн.

Итоговая маржинальность равняется 300 000 руб. или 42,9 %.

Однако, начинающие предприниматели на практике допускают одну ошибку — расчет производят, отталкиваясь от цены контракта. Соответственно, получают меньшую маржу. Расчет необходимо производить на основании вложенных средств и реальной прибыли.

Что такое маржа

Кто-то скажет, что маржа – это и есть торговая наценка. Однако эти два понятия совершенно разные, и вот почему.

Торговая наценка – это дельта между ценой реализации и ценой закупки. К примеру, я купила вещь за 2 250 руб. (30 $ или 870 грн.), а продала ее за 3 750 руб. (50 $ или 1 450 грн.). Моя торговая наценка (или прибыль от операции) составит 1 500 руб. (20 $ или 580 грн.).

В бизнесе, будь то торговля, строительство или другая отрасль, понятие «себестоимость» включает в себя не только закупочную цену товаров (материалов, комплектующих и др.). К затратам относятся также сопутствующие расходы: аренда производственного помещения и офиса, зарплата сотрудников и налоговые отчисления, расходы на доставку, амортизация оборудования и многое другое.

Маржа – это отношение разницы между валовой прибылью к объему реализации. В торговле чаще всего используется процентная маржа.

Рассмотрим пример. Предприятие реализовало партию стройматериалов стоимостью 150 000 руб. (2 000 $ или 58 000 грн.). Эти материалы были закуплены на 82 500 руб. (1 100 $ или 31 900 грн.). Расходы на продажу, включая заработную плату, хранение и доставку составили 22 500 руб. (300 $ или 8 700 грн.). Рассчитаем сначала себестоимость, а затем маржу.

С=1100+300=105 000 руб. (1 400 $ или 40 600 грн.).

\

Что касается торговой наценки, то для этого примера она составит 45%:

\

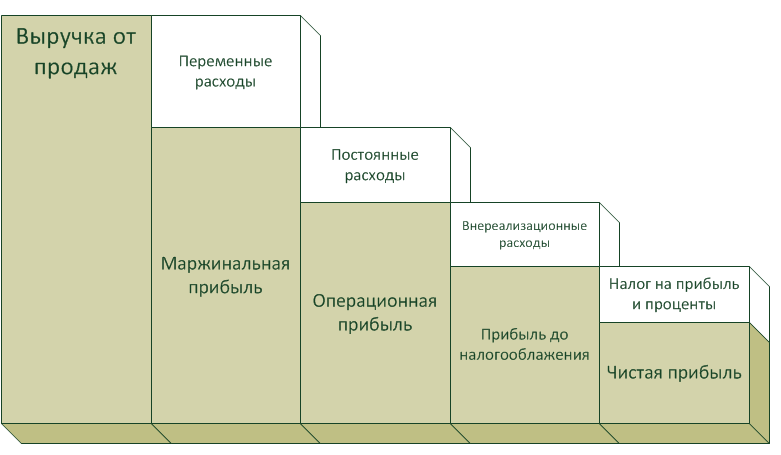

Простыми словами, маржа – это показатель, рассчитываемый аналогично валовой прибыли в денежном или процентном отношении. Напомню, что существует 3 вида прибыли:

- Валовая, представляющая собой разницу между ценой реализации и себестоимостью.

- Операционная прибыль, для расчета которой используется показатель валовой прибыли с учетом начисленных и уплаченных процентов и других операционных доходов и расходов, в частности – курсовых разниц.

- Чистая прибыль – это операционная прибыль с учетом внереализационных доходов и расходов, т.е. операций, не относящихся прямо к основной деятельности. Сюда можно отнести реализацию имущества, различные бонусы и премии поставщиков, выплаты сотрудникам из чистой прибыли и др.

Но вернемся к марже. Мы выяснили, что маржа и валовая прибыль – это родственные понятия: маржинальность определяется удельным весом валовой прибыли в выручке от продаж.

Как рассчитывают маржу

При желании это можно сделать и на калькуляторе, но таблицы удобнее, т.к. могут стать приложением к отчету, в них можно составлять графики, диаграммы. Исходные данные берутся в рублях, результат вычислений получают в процентах.

Формула маржинальности:

М = (В – З)/В x 100%, где

М – маржа (в процентах); В – валовая выручка (предприятия или отдельно взятого подразделения); З – затраты (себестоимость продукции, аренда, зарплаты, налоги).

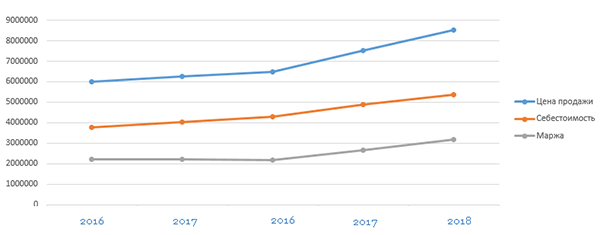

Рис. 2. Подобную таблицу составляют по итогам каждого отчетного периода

Рис. 2. Подобную таблицу составляют по итогам каждого отчетного периода

Предложенная формула маржинальности остается неизменной независимо от исходных данных. Например, отдел продаж берет за показатель «З» закупочную стоимость товаров, затраты на складские помещения, транспорт, зарплаты. На производстве же вместо товара учитывается сырье, расходные материалы, используемые в изготовлении продукции.

Сравнение отдельных периодов (месяцев, кварталов, годов) позволяет оценить динамику, определить общую тенденцию – происходит спад или подъем. Чем крупнее предприятие, тем чаще рекомендуется делать подобные срезы.

Рис. 3. По такому графику легко увидеть рост затрат, падение прибыли

Рис. 3. По такому графику легко увидеть рост затрат, падение прибыли

Процентные соотношения используются и для вычисления коэффициентов. Это сравнение прибыльности по закупкам отдельным партиям сырья, работы с поставщиками. Формула расчета маржи востребована и при создании бизнес-плана на новые направления. Благодаря наличию цифр по размеру прибыли, суммам затрат проще планировать развитие компании (хватит ли потенциала рынка, требуется ли расширяться на другие регионы).

Чем маржа отличается от прибыли и наценки

Теперь о различиях в марже, прибыли и наценке. Давайте займемся первыми двумя. Маржа — это разница между покупной ценой продукта и продажной ценой. Также можно сказать, что это доход. Прибыль — это результат всех операций. Компания может иметь несколько типов активов, от которых будет рассчитываться маржа, а финансовый результат, то есть прибыль или убыток, будет единым.

Теперь перейдем к разметке. Маржа — это отношение стоимости товара к цене, по которой мы его продали. Маржа — это отношение дохода к цене продукта. Самый простой способ выяснить это — использовать формулу. Купили товар за 100 руб. Позже они продали его за 200. Маржа = 200/100 = 100%. Маржа = (200-100) / 200 = 50%.

Виды маржи при оценке прибыльности бизнеса

В сфере бухгалтерского учета при оценке прибыльности бизнеса используются три вида маржи:

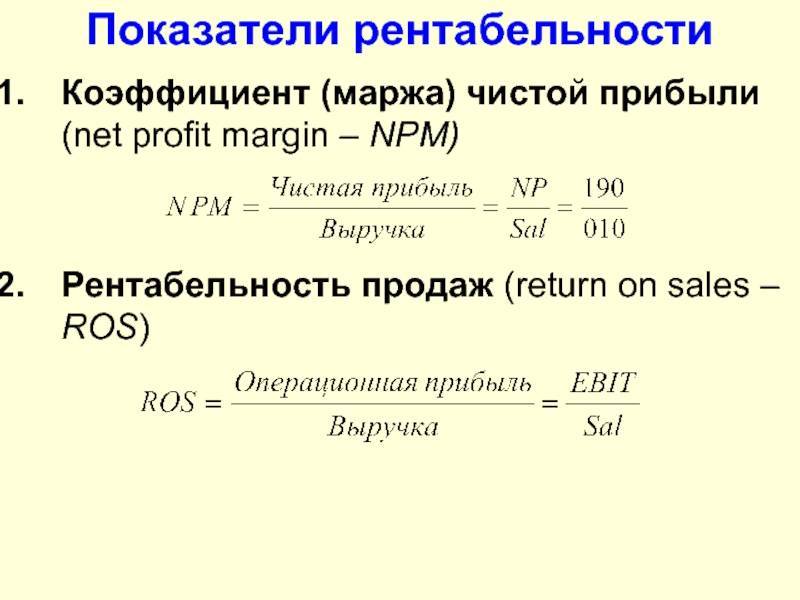

Валовой прибыли (gross-маржа) — показывает, какой процент доходов остается в компании после того, как оплачены все прямые расходы на производство или закупку товаров. Рассчитать ее можно, валовую прибыль разделив на выручку, умноженную на 100%.

Операционной прибыли (operating-маржа) — показатель дохода, оставшегося в компании после того как оплачены все постоянные и переменные расходы. Вычисляется путем деления операционной прибыли на выручку, перемноженную со 100%.

Чистой прибыли (net-маржа) — представляет собой процент дохода, оставшийся после вычета всех расходов: операционных, накладных и других. Для расчета нужно чистую прибыль, представляющую собой разницу между выручкой и всеми затратами, разделить на выручку, умноженную на 100%.

Все эти виды маржи выражаются в процентах, поэтому часто их называют маржинальностью. Они являются коэффициентами, которые можно сравнивать:

за разные промежутки работы компании — определяя, стоит ли провести оптимизацию ее работы;

у разных предприятий — оценивая работу собственного бизнеса и конкурентов;

при покупке бизнеса — нужно просмотреть данные за разные периоды, оценить динамику.

Ключевой показатель успешности предприятия — маржа чистой прибыли. Она показывает не только то, на сколько успешна организация, но и помогает понять, насколько эффективен у нее контроль за расходами.

Волноваться стоит, если при расчетах чистая маржа оказалась низкой. Это указывает на:

ошибки в ценообразовании: небольшая наценка на стоимость производства или она вообще отсутствует из-за того, что стоимость материалов стала выше;

большие постоянные и переменные расходы, приводящие к тому, что разницы между ними и прибылью не остается.

Необходимо срочно принять меры, так как при низкой марже падение продаж или негативные изменения в экономике могут привести к проблемам с выручкой или даже к банкротству компании. Это связано с тем, что предприятие находится близко от точки безубыточности.

Наиболее интересует чистая маржа инвесторов компаний. Так как с ее помощью можно понять, получает ли предприятие достаточную прибыль, способно ли оно покрывать все операционные и накладные расходы. Инвестиции стоит делать только в те организации, у которых значение разницы между выручкой и себестоимостью показывает стабильный рост в течение нескольких отчетных периодов.

Первый кредит в месяце сентябрь – бесплатно!

Воспользуйтесь нашей системой подбора кредитов с !

Оформить

Зачем считать маржинальность

Показатели маржинальности рассчитываются владельцами бизнеса, финансовыми аналитиками, инвесторами. Расчеты нужны для определения эффективности работы компании или рентабельности сделки. Простыми словами, маржа показывает, насколько оптимально соотношение между доходами и расходами, и как будет изменяться чистая прибыль.

Чистую прибыль можно использовать, например, выплатить дивиденды участникам. Оставшаяся после выплаты доходов сумма называется нераспределенной прибылью и учитывается на одноименном счете бухгалтерского баланса.

Если чистая прибыль уменьшается до распределения – это говорит о том, что растут издержки. Возможно, какие-то направления деятельности компании являются убыточными. А может, это просто временное явление, и вложения, сделанные на данном этапе, окупятся в дальнейшем.

Для некоторых видов бизнеса следует учитывать такой фактор, как сезонность. В рассмотренном нами примере от сезонов вряд ли многое зависит, т.к. прибыль снизилась в III и I кварталах. Возможно, в этих периодах были закуплены товары по более высокой стоимости или издержки остались на прежнем уровне при падении продаж.

Немного углубимся в вопрос

На самом деле мы до сих пор сильно упрощали, чтобы не напрягать вас математическими вычислениями. Но дело в том, что рассчитывать маржу, опираясь только на закупочную и розничную цены, не совсем правильно. Затраты на товар не ограничиваются его закупкой. Продукцию нужно перевезти, потом хранить на складе, обеспечивая режим хранения. Поэтому к оптовой стоимости добавляются транспортные расходы, затраты на содержание склада, электроэнергию, оплату труда персонала и так далее.

Поэтому для более точных расчетов было бы правильнее использовать не закупочную цену товара, а его себестоимость, которая учитывает все расходы на обслуживание продукции. Поэтому итоговые формулы расчета маржи будут выглядеть следующим образом:

Маржа = розничная цена — себестоимость

Маржа (отн) = (маржа / розничная цена) * 100%

Связь маржинальной прибыли и других видов прибыли предприятия

- оплатить работу поваров, официантов и другого персонала;

- закупить технику и оборудование для приготовления пищи;

- обеспечить условия хранения продуктов питания: температуру, сроки и так далее;

- учесть все возможные отходы при производстве, коих в общепите хватает;

- учесть просрочку готовой еды, которую не успели продать за рабочую смену или пока не вышли сроки реализации;

- и так далее.

На выходе от нашей высокой маржинальности остается не так уж и много, и это нужно учитывать. А самое главное — понимать, что показатель не так уж прост, как кажется на первый взгляд.

Виды маржи при оценке прибыльности бизнеса

В бухгалтерском учёте и финансах при оценке прибыльности бизнеса учитывают три основных вида прибыли, или маржи:

- Валовую прибыль, или валовую маржу — общую выручку за вычетом себестоимости проданных товаров.

- Операционную прибыль, или операционную маржу — выручку за вычетом стоимости проданных товаров и операционных расходов.

- Чистую прибыль, или чистую маржу — выручку за вычетом всех расходов, включая проценты и налоги.

Фрагмент консолидированного отчета о прибыли или убытке. Источник

Однако сами по себе значения прибыли не позволяют оценить реальное финансовое состояние компании. Поэтому на их основе рассчитывают относительные показатели.

Маржа валовой прибыли (gross margin) показывает, какой процент дохода остаётся компании после оплаты всех прямых расходов, связанных с производством или закупкой товаров:

Мвп = Валовая прибыль ÷ Выручка × 100%

Маржа операционной прибыли (operating margin) показывает доход, оставшийся после вычета прямых расходов и операционных затрат (аренда помещения, коммунальные платежи, оплата труда сотрудников и прочие постоянные расходы):

Моп = Операционная прибыль ÷ Выручка × 100%

Маржа чистой прибыли (net margin) показывает долю прибыли, оставшуюся после вычета операционных, накладных и всех прочих расходов:

Мчп = Чистая прибыль ÷ Выручка × 100%

Коэффициенты маржи разных компаний можно сравнивать между собой, чтобы понять, у кого рентабельность выше.

Вывод

Маржа в производстве используется для анализа эффективности вывода нового товара на рынок. Если ожидаемые доходы от реализации продукции велики, а маржинальный показатель низок, расходы на производство «съедят» все прибыли. Смысла производить новую продукцию – нет.

Если речь идёт о биржевой торговле на Форекс, этот показатель позволит оценить риски от вложений в ту или иную операцию. Для расчётов следует использовать биржевые калькуляторы, учитывающие колебания рынка и возможные риски.

А на этом все. Подписывайтесь на нашу рассылку здесь и . Потому что так вы не будете пропускать полезные материалы.

Финансовый гороскоп на неделю: 22-28 февраля

Как заработать миллион за полгода

Путь к карьере: 5 неочевидных деталей успеха

Как заработать на компьютерных играх?

Мистическая история успеха – Густав Майринк писатель

Финансовый гороскоп на неделю: 27 мая – 2 июня