Что такое маржин-колл простыми словами

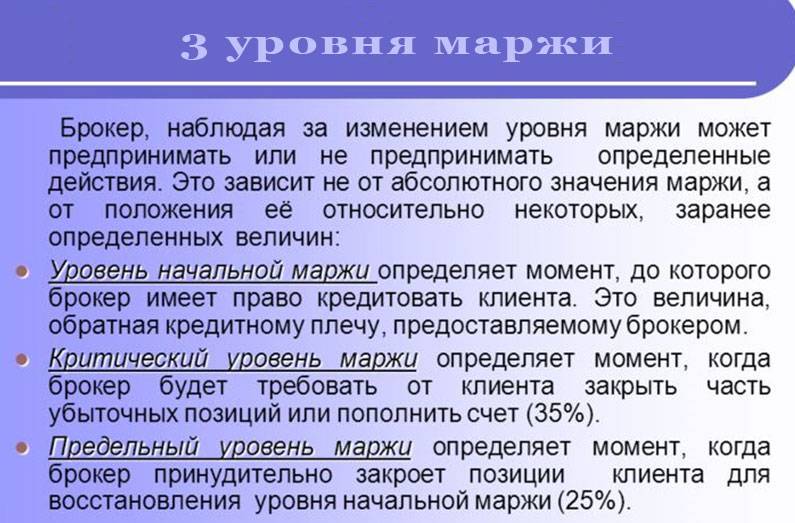

Маржин-колл (от англ. “Margin call”) — это размер маржи, после которого брокер будет требовать пополнить счёт или закрыть часть позиций, чтобы маржа снова поднялась до допустимого уровня.

Если клиент будет игнорировать требования брокера, то он имеет право на принудительное закрытие части позиций.

На трейдерском сленге маржин колл называют “дядей Колей”, “Коля Маржов” или “Колян”.

Откуда взялось такое понятие? Исторически брокеры звонили (call) клиентам и говорили о требование пополнить счёт. Поэтому термин получил название от слова звонить.

Трейдерам лучше никогда не говорить своё положение до маржин-колла, поскольку маневров у него не остаётся. Закрывать позицию с большой потерей не хочется, а вносить дополнительные деньги не всегда есть возможность.

Какие параметры следует учитывать предпринимателю

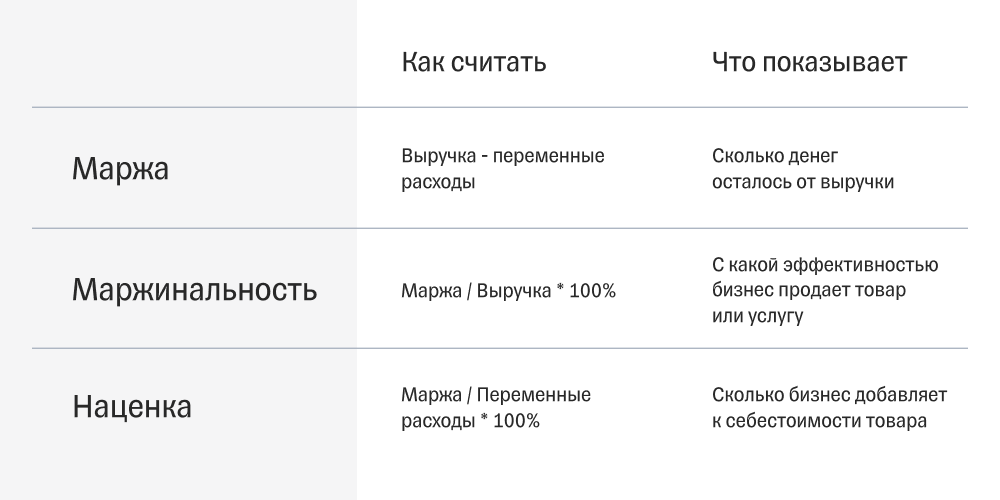

Перечислим все показатели, которые понадобятся для расчета маржи и наценки, а также анализа экономической эффективности:

- Выручка от реализации, или объем продаж. Это стоимость отгруженного товара или продукции. Следует подчеркнуть, что именно отгруженного, а не оплаченного товара, как многие ошибочно полагают. Метод определения выручки по оплате, называемый также кассовым методом, используется крайне редко.

- Себестоимость. Для торговли это – стоимость покупных товаров, иногда увеличиваемая на стоимость доставки. Для производства это – производственные затраты, напрямую связанные с выпуском продукции (стоимость материалов, сырья, зарплата рабочих и др.).

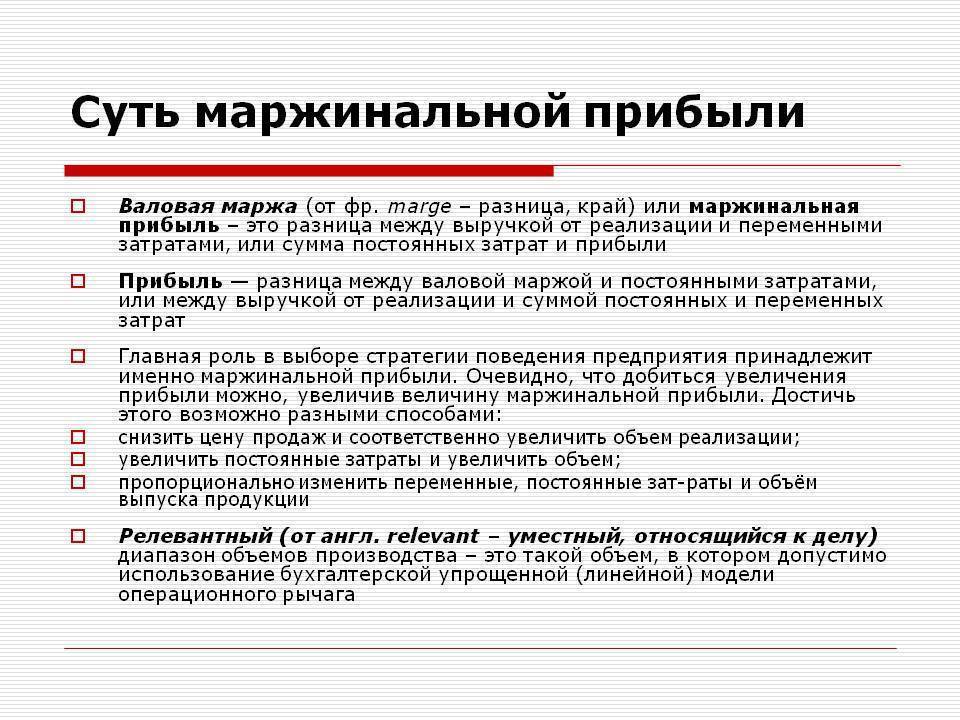

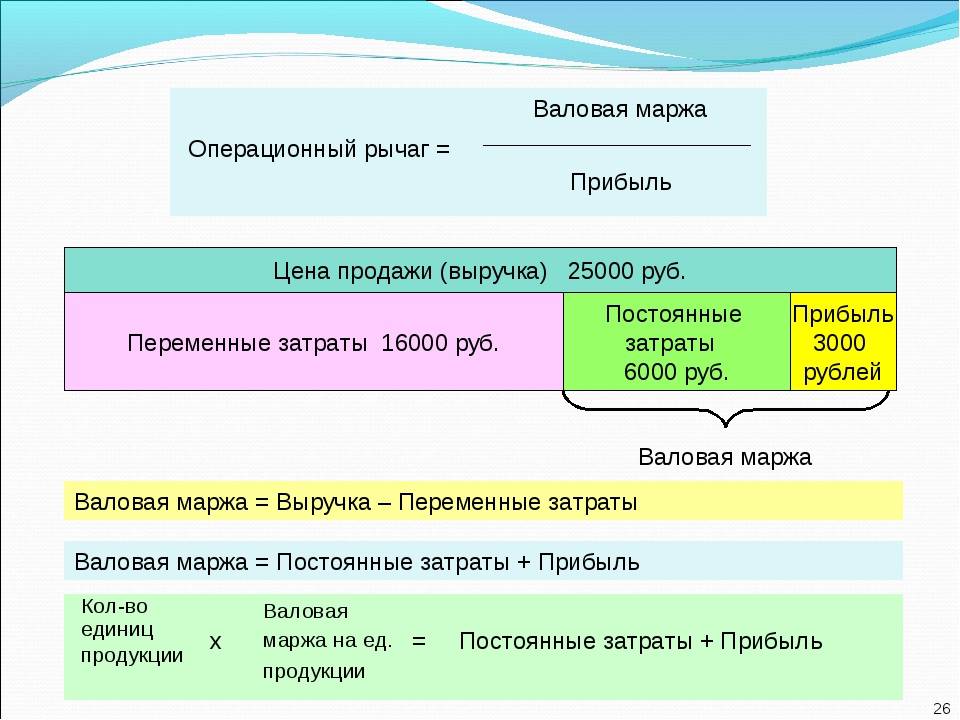

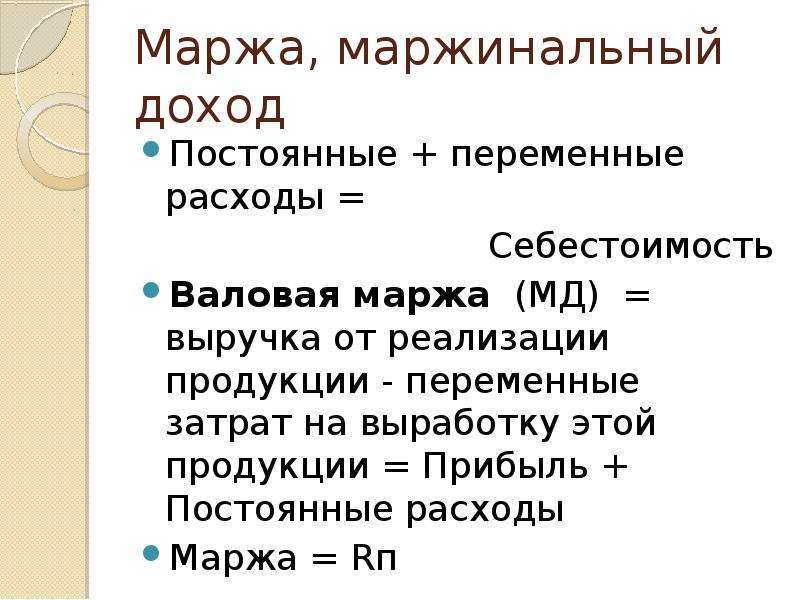

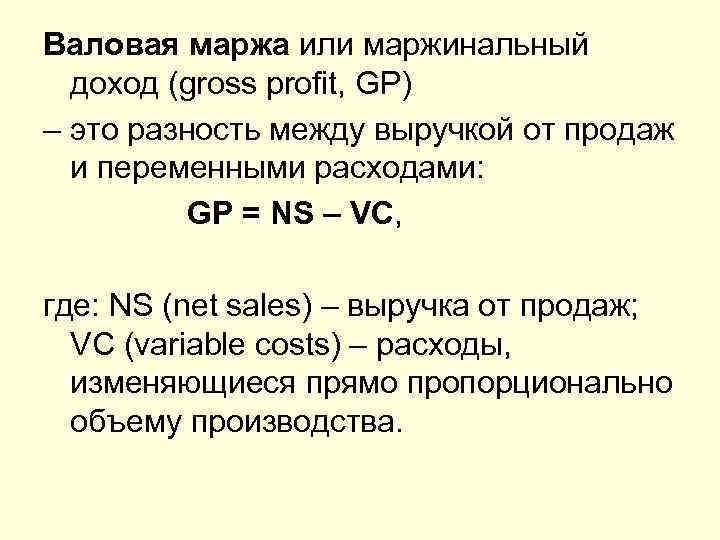

- Валовая прибыль и валовая маржа. Это показатели, определяющие соотношение объема реализации и себестоимости.

- Постоянны затраты – это расходы, которые остаются одинаковыми независимо от суммы реализации. Например, аренда помещений.

- Переменные затраты – расходы, размер которых изменяется в зависимости от выручки. Например, стоимость материалов.

- Операционная прибыль – это валовая прибыль с учетом операционных доходов и расходов (например, процентов банка).

- Чистая прибыль – средства, остающиеся в распоряжении компании после вычета всех издержек, в т.ч. налогов.

- Маржинальный доход – дельта между выручкой и переменными расходами.

- Маржа прибыли (рентабельность) – отношение чистой прибыли к объему продаж. Показывает, сколько процентов принес каждый заработанный рубль (доллар).

- Наценка – разница между продажной и покупной стоимостью, которая должна покрывать все затраты.

Все показатели следует анализировать в совокупности и в динамике, с учетом капиталовложений, которые происходят не каждый месяц, курсов валют (для внешнеэкономической деятельности), сезонности и других факторов.

На что лучше ориентироваться: маржу или прибыль?

Это взаимозависимые показатели. Ориентироваться только на один из них нельзя. Если исходя из маржи рассчитывается предварительное значение прибыли, то и исходя из прибыли регулируются размеры маржи. Через маржу можно управлять многими составляющими бизнес-процессов, например, ценообразованием, что в конечном итоге скажется на прибыли. Исключать любой из этих показателей из финансовой цепочки нельзя. Итог может оказаться плачевным. Каждая компания, хоть и заявляет, что финальной целью является получения прибыль, но на нее они могли и не выйти, не рассчитав потенциальную маржу.

Бесполезно

14

Занятно

103

Помогло

127

Маржа в различных сферах

Как мы уже упоминали, понятие «маржа» используется во многих областях, и, возможно, именно поэтому человеку со стороны бывает трудно понять, что же это такое. Посмотрим подробнее, где ее используют и какие дают определения.

В экономике

Экономисты определяют ее как разность между ценой товара и его себестоимостью. То есть это фактически и есть основное ее определение.

Важно! В Европе это понятие экономисты разъясняют как процентную ставку соотношения прибыли к продажам продукции по отпускной цене и пользуются им для того, чтобы понять эффективна ли деятельность фирмы.

Вообще при анализе результатов работы компании больше всего используют валовую разновидность, потому что именно она имеет влияние на чистую прибыль, которую используют для дальнейшего развития предприятия путем увеличения основных капиталов.

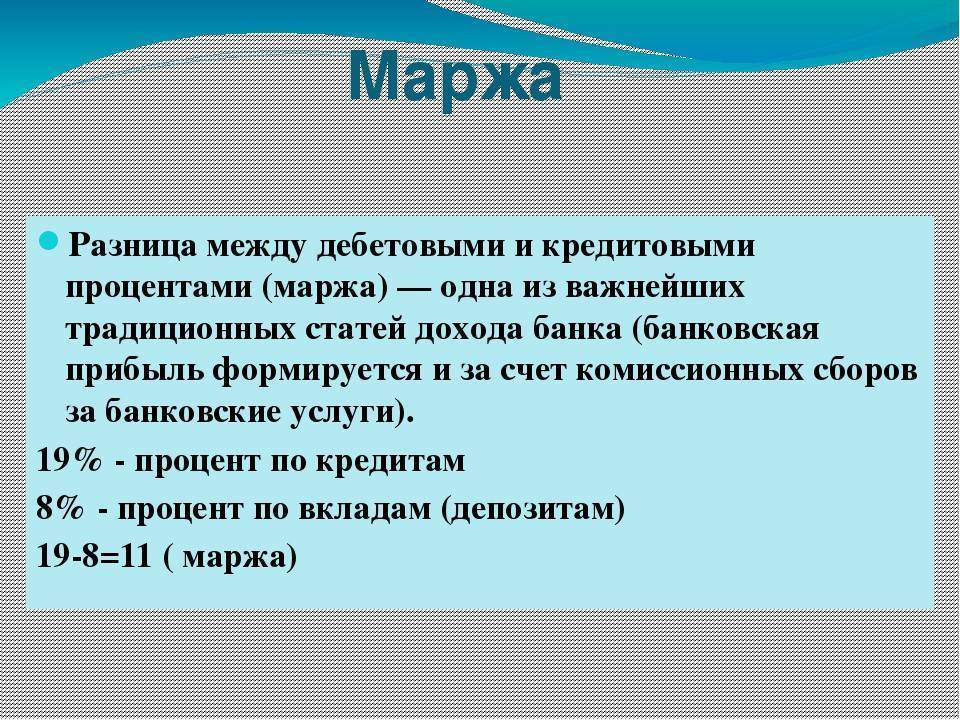

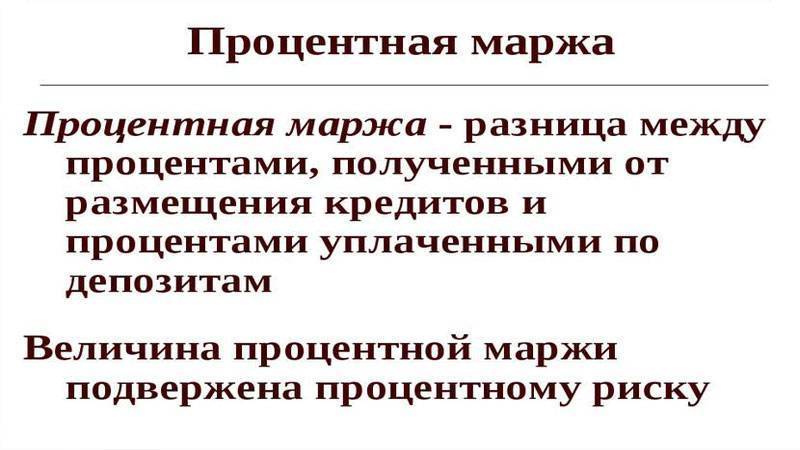

В банковской сфере

В банковской документации можно встретить такой термин как кредитная маржа. Когда заключается договор кредитования, то сумма товара по этому договору и сумма, выплачиваемая по факту заемщику, может быть различной. Такая разница и называется кредитной.

Во время оформления кредита под залог существует свое понятие, которое называется гарантийная маржа – разница между стоимостью имущества, оформляемого под залог, и размером выданных средств.

Практически все банки кредитуют и принимают депозиты. И, чтобы банк имел прибыль от этого вида деятельности, устанавливаются разные процентные ставки. Разница между величиной ставки в процентах по кредитам и депозитам называется банковской маржой.

В биржевой деятельности

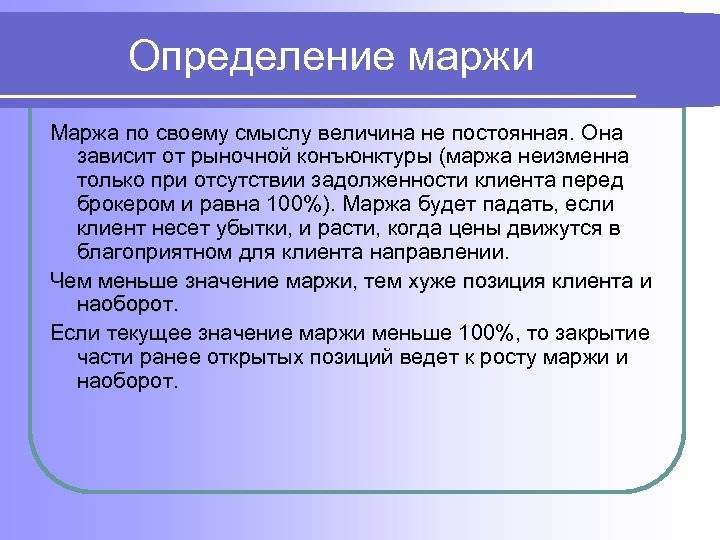

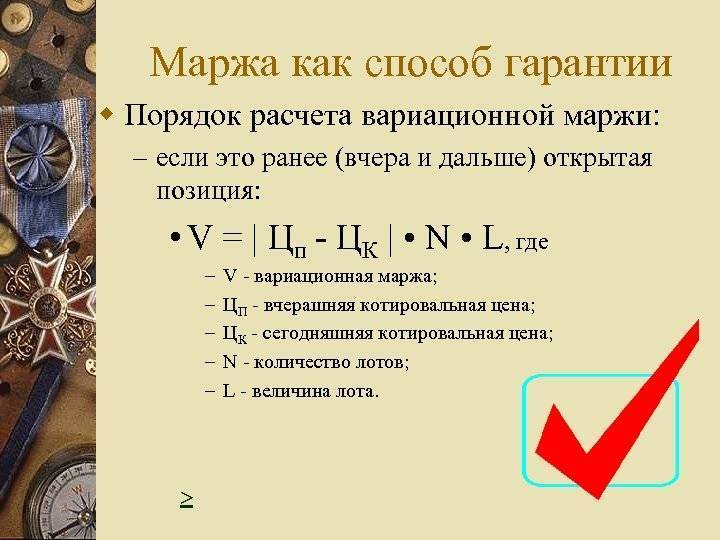

На биржах пользуются вариационной разновидностью. Ее применяют чаще всего на площадках торговли фьючерсами. Из названия понятно, что она изменчива и не может иметь одно и то же значение. Она может быть положительной, если торги принесли прибыль, или отрицательной –в том случае, если торги оказались убыточными.

Таким образом, можно сделать вывод, что термин «маржа» не так уж и сложен. Теперь вы без проблем сможете рассчитать по формуле ее различные виды, маржинальную прибыль, ее коэффициент и самое главное –имеете понятие в каких сферах используется данное слово и с какой целью.

Дефолт. Каковы его последствия для экономики и жителей нашей страны?

Рассмотрим в отдельной статье.

Как правило дефолту предшествует стагнация в экономике, подробнее: https://svoedelo-kak.ru/ekonomika/stagnatsiya.html

Бенефициары или истинные владельцы бизнеса, кто они?

Как увеличить маржу

- Увеличить размер торговой наценки;

- Применять метод кросс-продаж. Иногда максимизировать маржу помогает предложение дополнительных сервисов, доставки, ремонта, более длительной гарантии на товар;

- Использовать апселл, предлагая покупателю товар-заменитель из более высокой ценовой категории;

- Создать сверхценность товара, эмоциональную значимость, которая побудит покупателя тратить больше;

- Расширить ассортимент, предложить клиенту полный набор товаров или услуг;

- Проводить маркетинговые исследования, изучать предпочтения клиентов;

- Повысить квалификацию продавцов;

- Использовать все доступные методы повышения лояльности к бренду торговой сети или товара;

- Цветы. В сезон (8 марта, 1 сентября) их доходность очень высока, этим пользуются торговые сети, выставляя букеты на продажу в эти периоды.

- Товары народных промыслов, произведения искусства, хенд-мейд. Невысокая себестоимость сопровождается созданием дополнительной эмоциональной ценности для покупателя, который готов платить дороже.

- Товары для праздников, воздушные шары, популярные детские игрушки знаменитых серий.

Отличия обычной и свободной Margin, отображение в МТ4

Если говорить простыми словами о том, чем отличается обычная от свободной маржи, то речь идет о двух абсолютно разных величинах: первая показывает, сколько денег у трейдера нет на счету (вернутся лишь после прибыльного закрытия позиции), вторая демонстрирует наличие свободных инвестиций, которые можно использовать для дальнейшего открытия сделок.

В некоторых случаях брокер может предлагать клиентам бонусы или торговые кредиты – средства, которые отображаются на счету, могут брать участие в залоге, но не могут быть сняты с текущего счета, так как являются виртуальными. В таких случаях уровень Free Margin может увеличиваться и быть равным Free Margin = (Equity+Bonus) – Margin.

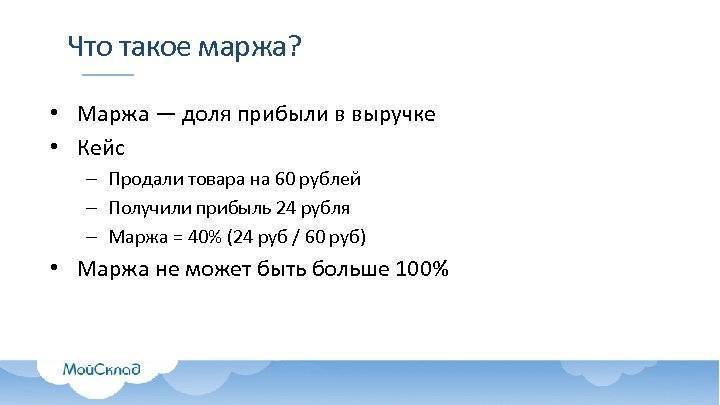

Для чего используется это понятие?

Маржа применяется для того, чтобы рассчитать рентабельность доходов и проанализировать эффективность торговли. Каждая ниша имеет средний показатель маржи. Для оценки эффективности работы организации определяется маржинальность, и если она ниже среднего, это говорит о необходимости изменений.

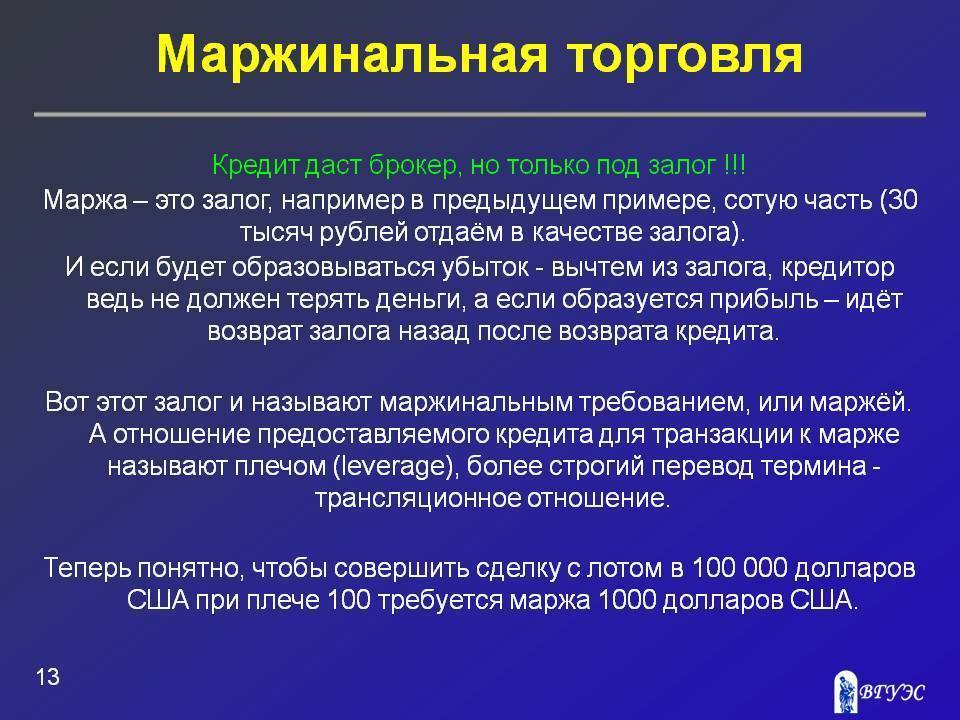

Маржинальность и маржинальная торговля

Слово «маржа» нередко слышится в контексте биржевых операций. По сути, биржа – только площадка для сделок, а заработок там строится по обычному принципу – купить дешевле и продать дороже (спекуляция). Рынок «Форекс» и некоторые другие виды бирж дают возможность ведения маржинальной торговли с так называемым плечом.

На биржах делаются ставки на увеличение либо падение курса той или иной валюты. При угадывании направления движения курса прибыль будет определяться тем, насколько сильно он изменился в выбранном направлении

Тут важно своевременно закрыться, пока курс не начал двигаться в иную сторону. Прибыль будет равняться марже со сделки, то есть разнице между изначальной ценой и ценой, актуальной на момент закрытия сделки

Заработок возможен и за счет роста, и за счет падения, это не имеет особого значения.

Маржинальная торговля с плечом дает возможность хорошо заработать с небольшим депозитом. Однако риск проиграть много также имеется. Для примера, без торговли с плечом, имея на счете 10 долларов, вы можете получить прибыль лишь в несколько центов. С плечом ×100 заработок уже будет в сто раз больше. Но и проигрыш будет больше в такое же количество раз, потому новичкам не рекомендуется торговать с большим плечом – имеется риск все проиграть. Надо заметить, что рисковать в таком случае приходится лишь деньгами, что находятся на депозите. Больших потерь не будет, равно как и долгов.

Важно! Вы как бы получаете виртуальные деньги. И даже если проиграете, все равно получите со сделки прибыль, ту самую маржу, плюс сумму, которая использовалась по факту

Виртуальная же прибавка и будет виртуальной.

В случае проигрыша из принимающей участие в сделке суммы вычитается маржа. Но, имея большое плечо, вы рискуете проиграть все, причем крайне быстро. Это возможно при неправильном выборе направления курса.

Маржинальная торговля в целом может позволить существенно увеличить свой заработок, но и риск потерь с ней повышается. Для новичков не рекомендуется выбирать плечо более двух и трех. Профессионалам же можно своевременно добавлять маржинальность и оставаться на плаву даже при не самых удачных ставках, дожидаясь, пока курс будет двигаться уже в нужном направлении.

Виды маржи

Маржа прибыли

Низкомаржинальные. Они составляют 90% оборота продовольственных магазинов, это продукты питания и быта ежедневного потребления – молоко, хлеб, яйца, моющие средства, где из-за высокой конкуренции максимальная маржа редко превышает 2-3%.

При этом определенную роль играет фактор государственного регулирования цен. Но именно низкомаржинальные товары становятся основой торгового оборота, и, когда покупатель заполняет корзину ими, он обязательно добавит к ним 1-2 продукта с более высокой степенью рентабельности.

Среднемаржинальные. Обычно это продукция, имеющая индивидуальные характеристики, где бренд и качество позволяет устанавливать наценку до 90%

Здесь крайне важно умение менеджера комбинировать популярную продукцию на одной полке с более селективной, побуждая потребителя при наличии средств предпочесть более дорогую продукцию дешевой.

Высокомаржинальные. Обычно это продукция сезонного спроса или только выпущенная на рынок на волне ожиданий потребителей

Здесь наценка иногда достигает нескольких сотен процентов, примером могут стать косметика или сумки люксовых брендов.

Для обычной торговой точки к категории высокомаржинальных продуктов будут отнесены фермерские продукты питания, натуральная косметика, посуда.

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона

Определять ассортимент, гарантирующий высокую маржу прибыли, требуется до начала сезона

Основные виды маржинальности

Маржинальность бизнеса – это термин инвесторов и именно ее они считают, прежде чем вкладывать свои инвестиции. Для расчета этого показателя берется маржа предприятия за год и делится на сумму инвестиций. Полученный показатель и будет маржинальностью предприятия. Чем выше он, тем меньше риск для инвестора и больше его прибыль. По такой универсальной формуле можно оценить бизнес в целом, либо рассчитать будущую эффективность его отдельного проекта.

Маржинальность на схеме

Операционная

Это показатель способности компании или предприятия получать прибыль. За основу расчета берется валовая прибыль, из которой вычитаются все расходы, в том числе на уплату налогов. Полученная цифра делится на общую сумму дохода и умножается на 100. Если этот показатель низкий, значит себестоимость товара выше, чем его продажи.

Процентная

Процентная надбавка используется в банковской сфере и показывает возможности банка покрывать свои расходы, получая прибыль. С помощью этого показателя легко высчитывать эффективность процентной ставки по кредитам за определенный период времени.

Вариационная

Этот маржинальный показатель используется инвесторами на бирже трейдинга. Если предполагаемый рост либо падение акций произошло, инвестор получает прибыль. И заодно увеличивает показатель маржи, которая рассчитывается как разница между стоимостью акций для инвестора и конечной суммой его прибыли.

Еще одна разновидность вариационной надбавки на бирже – это возможность заработка за счет депозита от брокера. Он устанавливает плечо, которое увеличивает сумму инвестиции. Заодно увеличивается и сумма прибыли как инвестора, так и брокера биржи. Конечно, при потерях такой залог нужно будет вернуть инвестору как стороне, которая несет 100% ответственность за игру на бирже. Но риск того стоит, так как имея даже 10 долларов на бирже, можно играть с плечом кратным 10, тем самым имея возможность увеличить доход в 10 раз.

Прежде чем играть на таких условиях, важно ознакомиться с тонкостями данной валютной схемы. Новичкам везет, но в случае риска сумма может оказаться неподъемной

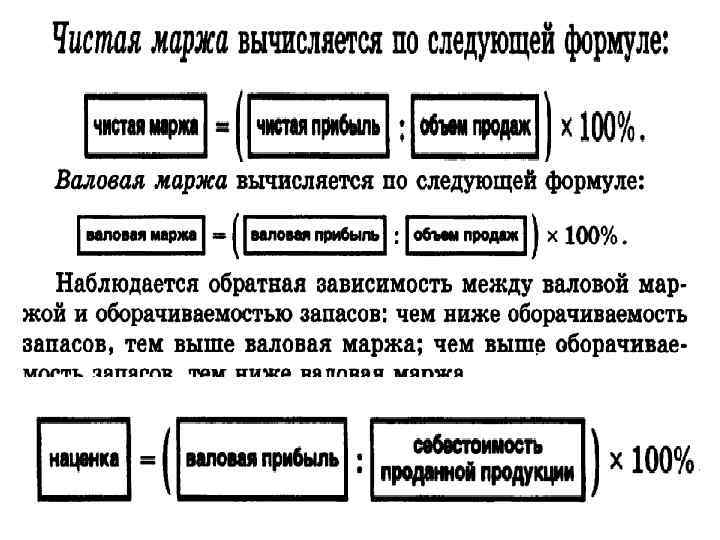

Чистая

Показатель данного вида маржинальности предназначен больше для объектов торговли или производства. Так как он показывает разницу между общей прибылью и прибылью, из которой вычтены все затраты на производство либо реализацию + себестоимость продукции.

Валовая

Этот показатель учитывает расходы не только на чистую стоимость товара, но и на бизнес-инструменты. К ним относится реклама, повышение квалификации, модернизация оборудования и прочее. Полученная сумма делится на общий доход.

Маржа и умение ее рассчитывать – дело полезное. Постоянное прослеживание и определение чистой прибыли и эффективности предприятия позволит вовремя внести корректировки и сохранить капитал. Маржинальность имеет широкое применение во всех сферах бизнеса.

Последнее обновление – 10 июля 2020 в 11:56

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм

Товары с высокой маржинальностью

Продукт, пользующийся повышенным спросом и представленный в ограниченном количестве, продается в короткие сроки и обеспечивает продавцу максимальную прибыль. Если потребитель проявляет особый интерес к товару, который вдобавок является дефицитным, то он относится к категории «высокомаржинальных».

В современных условиях рынка, продавец вправе самостоятельно устанавливать максимальную стоимость продукта. Но в попытках извлечь баснословную прибыль некоторые предприниматели не учитывают, что чрезмерно завышенная цена товара потенциально нивелирует уровень спроса.

Продукт с высокой маржинальностью – это то, без чего человек не может обойтись, вне зависимости от уровня его дохода, экономической ситуации в стране и времени года. Указанное правило действует и в сфере услуг. Кафе, столовые, рестораны и прочие заведения общепита всегда будут приносить колоссальную прибыль, поскольку потребность в еде у человека никогда не исчезнет.

В перечень высокомаржинальных товаров входит:

- косметика;

- бижутерия;

- кофе/чай (на развес);

- элитный алкоголь;

- праздничные аксессуары;

- цветы;

- изделия ручной работы;

- безалкогольные напитки.

Для организации сверхдоходного бизнеса недостаточно выбрать продукт, который с легкостью продается здесь и сейчас. В условиях конкуренции потребность в нем может быть сведена к минимуму, поэтому необходимо систематически анализировать, насколько предлагаемый товар востребован на рынке. Своевременный мониторинг спроса на высокомаржинальный продукт позволит при необходимости найти ему достойную альтернативу и нивелировать финансовые риски.

Формула и особенности подсчета маржи.

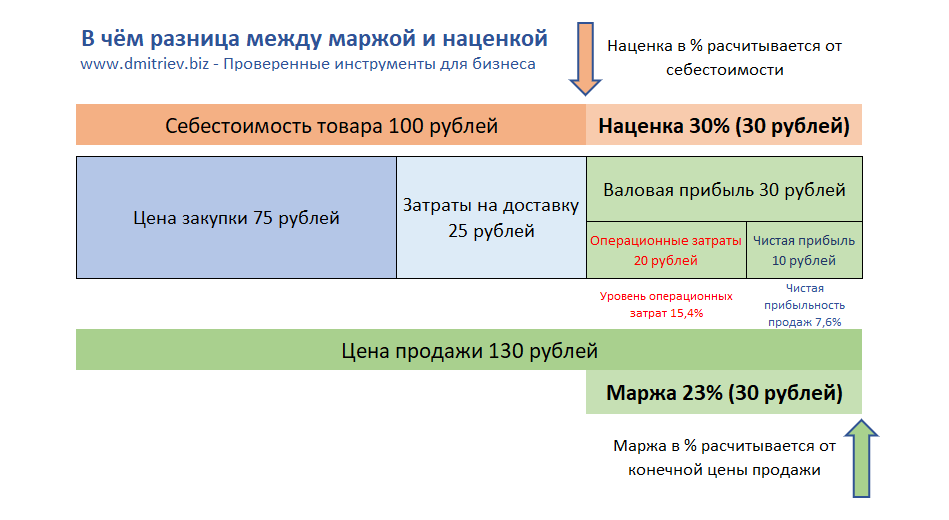

Нагляднее продемонстрируем на примере, что означает термин и его различие между прибылью или товарной наценкой.

Расчет маржи может производиться двумя путями:

- с помощью абсолютных единиц (конкретные доллары, евро и т.д.);

- в относительных процентных показателях.

Вот здесь чаще всего и случается путаница между наценкой и маржей. Возьмем простой пример: себестоимость смартфона – 200$, а его реальная рыночная цена – 300$. Наценку на данный гаджет легко подсчитать – 100$. Показатель маржи в абсолютных единицах измерения также будет составлять 100$.

Строго говоря, такой подсчет является первым этапом в определении рентабельных возможностей товара. Мы узнали его абсолютную маржу, а теперь нам нужно вывести процентную формулу.

Чем маржа отличается от прибыли и наценки

Теперь о различиях в марже, прибыли и наценке. Давайте займемся первыми двумя. Маржа — это разница между покупной ценой продукта и продажной ценой. Также можно сказать, что это доход. Прибыль — это результат всех операций. Компания может иметь несколько типов активов, от которых будет рассчитываться маржа, а финансовый результат, то есть прибыль или убыток, будет единым.

Теперь перейдем к разметке. Маржа — это отношение стоимости товара к цене, по которой мы его продали. Маржа — это отношение дохода к цене продукта. Самый простой способ выяснить это — использовать формулу. Купили товар за 100 руб. Позже они продали его за 200. Маржа = 200/100 = 100%. Маржа = (200-100) / 200 = 50%.

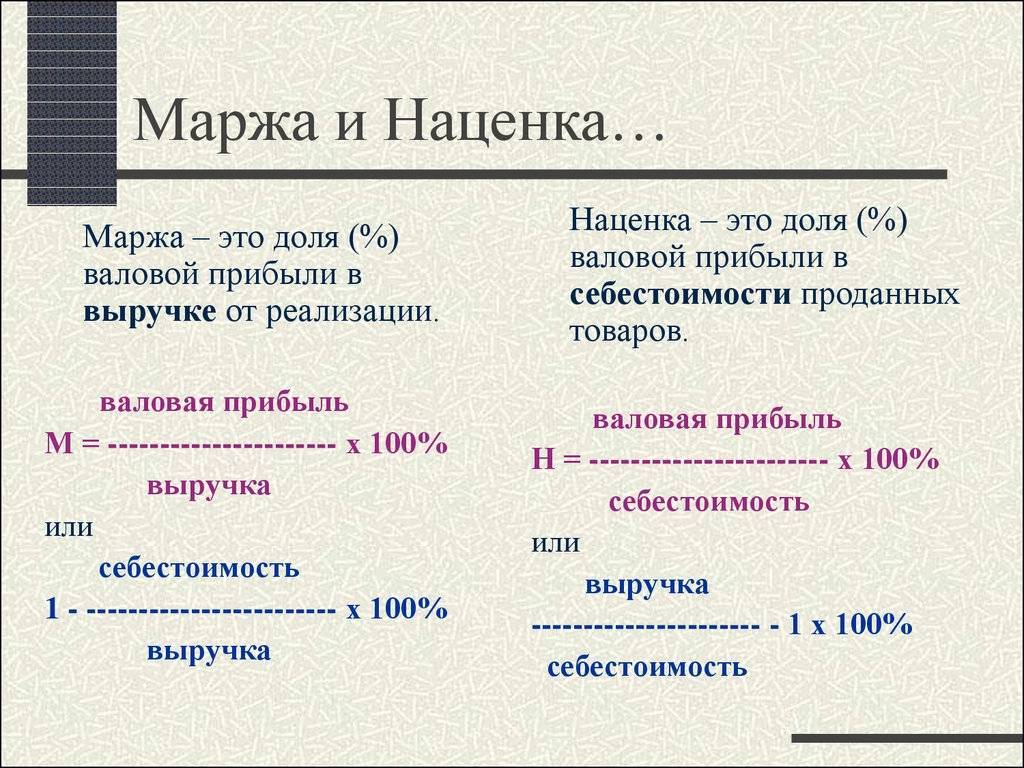

Какая разница между наценкой и маржей?

Маржа – это отношение между ценой товара на рынке к прибыли от его продажи, основной доход компании после того, как вычтены все расходы, измеряемые в процентном соотношении. Маржа в связи с особенностями расчета не может быть равной 100%.

Наценка – это сумма разницы между себестоимостью товара к его отпускной цене, по которой он отпускается покупателю. Наценка нацелена на покрытие расходов, которые понес продавец или производитель в связи с производством, хранением, реализацией и доставкой товара. Размер наценки формируется рынком, но регулируется административными методами.

Например, товар, который был куплен за 100 рублей, продается за 150 рублей, в этом случае:

- (150-100)/150=0,33, в процентном соотношении 33,3% – маржа;

- (150-100)/100=0,5, в процентном соотношении 50% – наценка;

Из данных примеров следует, что наценка – это всего лишь надбавка к себестоимости товара, а маржа – это общий доход который получит компания после вычета всех обязательных платежей.

Отличия маржи от наценки:

- Предельно допустимый объем – маржа не может быть равна 100%, а наценка может.

- Сущность. Маржа отражает доход после вычета необходимых расходов, а наценка – прибавку к стоимости товара.

- Расчет. Маржа рассчитывается исходя из дохода организации, а наценка исходя из себестоимости товара.

- Соотношение. Если наценка выше, то и маржа будет выше, но второй показатель всегда будет ниже.

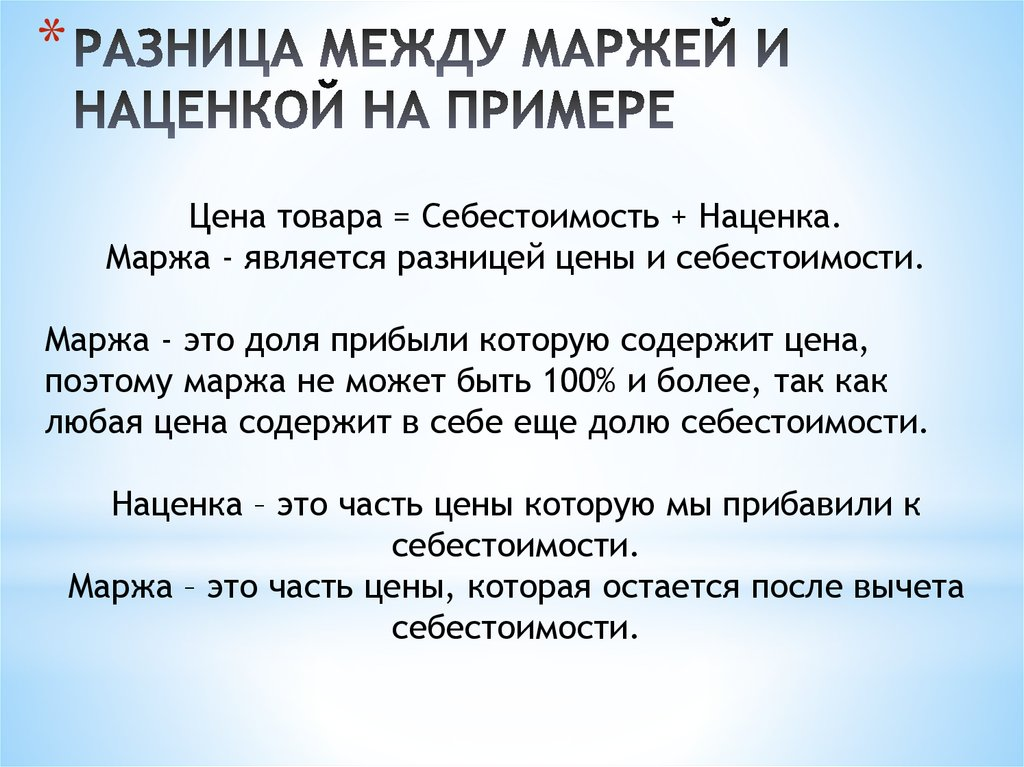

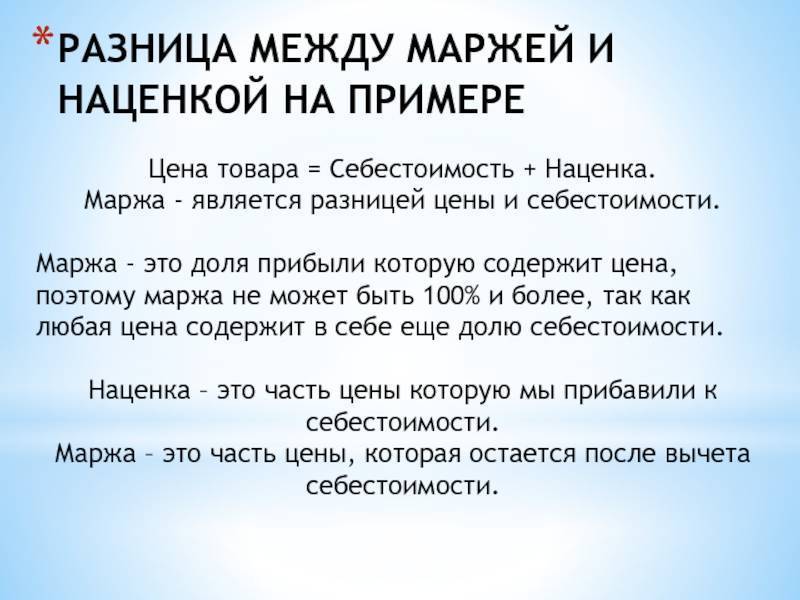

Разница между маржей и наценкой на примере

Оба эти финансовые показатели состоят из прибыли и расходов. Чем же отличается наценка и маржа? А отличия их весьма существенны!

Эти два финансовых показателя отличаются способом вычисления и результатами в процентном выражении.

Наценка позволяет предприятиям покрыть расходы и получить прибыль. Без нее торговля и производство пошли б в минус. А маржа — это уже результат после наценки. Для наглядного примера определим все эти понятия формулами:

- Цена товара = Себестоимость + Наценка.

- Маржа — является разницей цены и себестоимости.

- Маржа — это доля прибыли которую содержит цена, поэтому маржа не может быть 100% и более, так как любая цена содержит в себе еще долю себестоимости.

Наценка – это часть цены которую мы прибавили к себестоимости.

Маржа – это часть цены, которая остается после вычета себестоимости.

Для наглядности переведем выше сказанное в формулы:

- N=(Ct-S)/S*100;

- M=(Ct-S)/Ct*100.

Описание показателей:

- N – показатель наценки;

- M – показатель маржи;

- Ct – цена товара;

- S – себестоимость.

Если вычислять эти два показателя числами то: Наценка=Маржа.

А если в процентном соотношении то: Наценка > Маржа.

Обратите внимание, наценка может быть и 20 000%, а уровень маржи никогда не сможет превысить 99,9%. Иначе себестоимость составит = 0р

Все относительные (в процентах) финансовые показатели позволяют отображать их динамические изменения. Таким образом, отслеживаются изменения показателей в конкретных периодах времени.

Они пропорциональны: чем больше наценка, тем больше маржа и прибыль.

Это дает нам возможность вычислить значения одного показателя, если у нас имеются значения второго. Например, спрогнозировать реальную прибыль (маржу) позволяют показатели наценки. И наоборот. Если цель выйти на определенную прибыль, нужно вычислить, какую устанавливать наценку, которая приведет к желаемому результату.

Пред практикой подытожим:

- для маржи нам нужны показатели суммы продаж и наценки;

- для наценки нам нужна сумма продаж и маржа.

Как посчитать маржу в процентах если знаем наценку?

Для наглядности приведем практический пример. После сбора отчетных данных фирма получила следующие показатели:

- Объем продаж = 1000

- Наценка = 60%

- На основе полученных данных вычисляем себестоимость (1000 — х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Вычисляем маржу:

- 1000 — 625 = 375

- 375 / 1000 * 100 = 37,5%

Из этого примера следует алгоритм формулы вычисления маржи для Excel:

Как посчитать наценку в процентах если знаем маржу?

Отчеты о продажах за предыдущий период принесли следующие показатели:

- Объем продаж = 1000

- Маржа = 37,5%

- На основе полученных данных вычисляем себестоимость (1000 — х) / 1000 = 37,5%

Отсюда х = 625

Вычисляем наценку:

- 1000 — 625 = 375

- 375 / 625 * 100 = 60%

Пример алгоритма формулы вычисления наценки для Excel:

Примечание. Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

Что такое маржа в банковской сфере?

Термин «margin» также используется в банковском секторе. Финансисты анализируют деятельность того или иного банка, рассчитывая одновременно четыре вида показателей маржи:

- банковская: высчитывается разница между кредитными ставками и внесенными вкладами;

- кредитная: разница двух сумм – определенной в договоре и реально выданной клиенту;

- гарантийная: вычисляется путем вычета залоговой суммы из объема кредита;

- чистая маржа: рассчитывается в процентах по формуле – из доходов по комиссии вычитаются комиссионные расходы и полученный результат делится на банковские активы.

Последняя формула является определяющей в демонстрации успешной или неуспешной деятельности конкретного банка. В расчете могут учитываться не только все совокупные банковские активы, но и только те, которые реально действуют на данный момент (приносят прибыль).

На что лучше ориентироваться: маржу или прибыль?

Маржа и прибыль являются взаимозависимыми показателями

Нельзя принимать во внимание лишь один из них. Если на основе маржи можно рассчитать предварительную прибыль, то на основе прибыли становится возможной регуляция величины маржи

Маржа позволяет обеспечить управление многими частями бизнес-процессов, к примеру ценообразованием. Это в итоге окажет влияние на прибыль. Нельзя исключать из финансовой цепи ни один показатель, иначе можно столкнуться с печальными последствиями.

Несмотря на то, что любая организация может заявить, что итоговая ее цель – это прибыль, она не может выйти на желаемый уровень профита без расчетов потенциальной маржи.

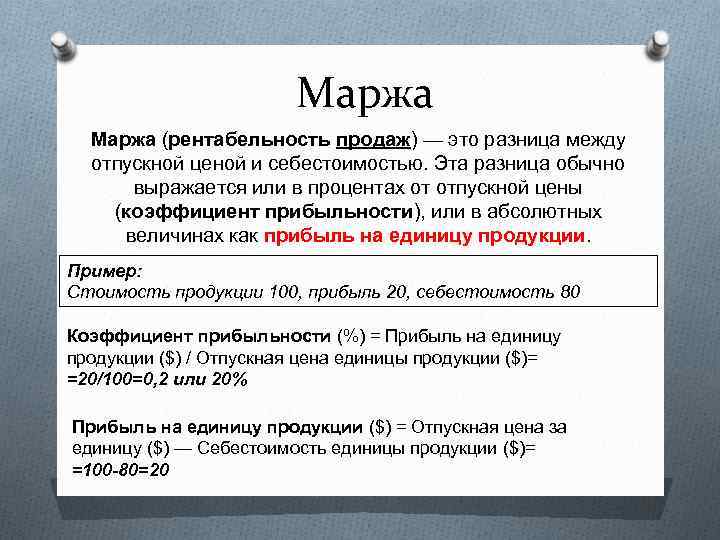

Как ее рассчитать?

Прежде чем начинать анализ маржи, нужно учитывать следующие особенности:

Считать маржинальную прибыль рекомендовано в процентах. Это дает возможность лучше понимать динамику, в особенности в процессе составления графика.

Существует общая формула для расчета маржи. Она выглядит так:

ОЦ – СС = ПЕ (маржа)

- ПЕ – прибыль за единицу (маржа);

- ОЦ – цена товара, по которой он был продан;

- СС – себестоимость товара.

Маржинальность, либо процент прибыльности считается по такой формуле:

П/ОЦ=К

- К – процент коэффициента прибыльности;

- П – доход, полученный за единицу товара;

- ОЦ – цена, по которой был продан товар.

Специалисты в области экономики и маркетинга, говоря о марже, отмечают, что важно учесть разницу между такими показателями, как коэффициент прибыльности от продаж и прибыль, полученная за единицу продукции. Маржа имеет существенное значение, поскольку от нее во многом зависит ценообразование, целесообразность затрат на рекламу, а также анализ прибыльности от клиента и потенциальная общая доходность

Значение для трейдинга

Знание всех аспектов маржинального кредитования на валютном рынке Форекс дает трейдеру возможность грамотного применения эффекта финансового рычага с целью существенного повышения прибыльности его торговых операций и придания им большей эффективности.

Использование большого кредитного плеча создает возможности для более гибкого контроля над финансовыми рисками и создает предпосылки для новых расширенных торговых возможностей.

Благодаря маржинальному кредитованию трейдер может совершать спекуляции на разнице валютных курсов имея на своем счете лишь небольшую сумму от полной стоимости избранного контракта. Ограничение рисков при этом происходит в объеме сравнительно небольшой залоговой суммы, которая при положительном исходе торговой операции возвращается на счет вместе с полученным профитом.

Вполне естественно, что вся вышеизложенная информация принесет трейдеру ощутимую пользу только при соблюдении условий грамотного управления капиталом с его стороны. Поэтому знание основных положений маржинального кредитования должно стать неотъемлемой частью такого мани-менеджмента.

Предыдущая статья

Как пользоваться VPS-сервером для трейдинга на Форекс, какие сервисы самые лучшие?

Следующая статья

Что обозначает термин Нон-фарм в трейдинге?

Образование маржи в зависимости от сферы деятельности

- В экономической деятельности

Используется для определения эффективности хозяйственной деятельности, а именно для сравнения полученного дохода от реализации товара с затратами на его производство. Относительный показатель маржи очень часто называют рентабельностью.

- В банковской деятельности

Каждый банк в своей деятельности встречается с понятием кредитной маржи – разницей между ценой товара, которая определена в договоре кредитования, и суммой, выплачиваемой заемщику по факту. В банковской деятельности, которая связана с получением залога, встречается понятие гарантийной маржи – разницы между стоимостью залогового имущества и величиной средств, которые предоставляются в кредит. Понятие банковской маржи имеет непосредственное отношение к деятельности банков и представляет собой отношение разности между размером процентов, начисляемых по депозитам, и размером процентов, начисляемых по кредитам, к сумме активов.

- В биржевых торгах

Тот, чья деятельность связана с торгами на бирже, встречается с понятием вариационной маржи. Из названия становится ясно, что ее величина постоянно меняется и бывает, как больше нуля, в таком случае торги на бирже принесли прибыль, так и отрицательной – это значит, что торги принесли убыток.

Говоря простым языком, маржа – отношение разницы доходов и затрат к общему результату деятельности.

Важно! Выбирая из нескольких вариантов развития собственного бизнеса: наращивания производства, выхода на рынок с новым товаром (услугой) или продолжения осуществления производственной (торговой) деятельности на прежнем уровне, сначала рассчитайте начальный размер маржи. Если увеличилась отпускная цена товара, а значение маржи при этом не изменилось, то это свидетельствует о том, что переменные издержки тоже возросли

В такой ситуации каждый предприниматель рискует получить убытки.

Определение

Основное определение маржи формулируется как разность величины себестоимости товаров и суммы, вырученной при продаже этих товаров. Английское слово «margin» и французское «marge» переводятся как «разница». Применяется этот термин в различных отраслях экономики, связанных с торговлей, страхованием, биржевой торговлей и банковским делом. Везде термин имеет свои особенности, но всегда определяет разницу между различными величинами, определяющими затраты и выручку.

Величина маржи может быть выражена в любых денежных единицах, но чаще используется значение маржи в процентах. И именно в процентном выражении маржа приобретает свои отличия от известных понятий прибыли и наценки, которые также рассчитываются как разница затрат и полученной выручки. Отличие этих понятий заключается в списке входящих в расходы затрат, а также, по отношению к чему высчитывается процентное содержание маржи.