Что такое своп на рынке “Форекс”

Когда трейдеру недостаточно собственного капитала для нужного ему объема торговли, он использует кредитное плечо. Это значит, что брокер предоставляет ему займ на необходимую сумму, но устанавливает процент за пользование средствами. Он рассчитывается, основываясь на ставке центрального банка (ЦБ) страны, чья валюта используется. Если же у брокера на данный момент нет нужной суммы, то он сам берет кредит на тех же условиях и дает деньги трейдеру. В таком случае начисляется дополнительная комиссия. Подробнее об этом прописано в договоре о предоставлении брокерских услуг.

Трейдеру важно просчитать все возможные риски и потери. Перед совершением такой операции следует изучить экономику страны, чья валюта покупается

Также нужно спрогнозировать курс, прочитав текущие финансовые новости, посмотрев нынешние показатели и найти информацию об экономических планах, которые могут повлиять на цены. Это называется фундаментальный анализ, а на эту тему написано множество книг, которые необходимо прочитать перед тем, как начинать торговлю на бирже.

Карри-трейдинг – заработок на свопах с гарантией

Стратегия заработка на свопах в теории беспроигрышная. Коротко опишу суть:

- Нам нужны 2 надежных брокера. Один из них должен поддерживать исламские счета. У другого подбираем валютную пару с максимальным положительным свопом. Заводим счета у них, здесь находится инструкция по открытию реального счета, если раньше этого не делали, рекомендую ознакомиться с ней;

- Открываем разнонаправленные сделки по выбранному инструменту. Лот один и тот же, стопы не ставим, равно как и ТР;

- В итоге каждый день получаем небольшой профит за счет положительного свопа, а за счет замка из разнонаправленных сделок не теряем деньги на движении графика.

Схема выглядит идеальной, но есть нюансы:

- Нужны большие деньги, чтобы заработать ощутимый профит;

- Своп – величина непостоянная, может уменьшиться, прибыль по ТС также снизится;

- Помимо немалых затрат на депозиты нужна резервная сумма для доливки по тому счету, на котором будет накапливаться убыток за счет движения графика.

Что касается пар, то подбирать нужно те, по которым положительный своп максимален

На мажорах такого не бывает, поэтому внимание обращаем на экзотические валютные пары. Неплохо для карри-трейдинга подходят валюты, пережившие девальвацию: центробанки вынуждены повышать ставки, чтобы замедлить падение

Ниже приведу несколько пар со свопом в долларах для лота 1,0 (брокер Exness):

- EURTRY – по коротким позициям при ролловере получать будете $7.15;

- USDTRY – $6.92 в сутки;

- USDCHF – $4.85;

- EURUSD – $5.97;

- EURAUD – $3.48.

На графике выше показаны валютные пары по привлекательности с точки зрения карри трейдинга. Хотя у брокеров свопы отличаются, можете использовать его как ориентир.

Здесь же показаны некоторые брокеры по уровню выплат. Как видите, Альпари и Exness неплохо смотрятся в общем рейтинге. Если капитал позволяет – присмотритесь к этой стратегии внимательнее. Изучите спреды, на сайтах Exness, FxPro есть калькуляторы для их расчета, так что сложностей не будет.

Когда начисляется своп и кто заинтересован в его размере

Комиссия за перенос на валютной бирже начисляется по всем открытым позициям ежедневно. В момент открытия сделки купленная валюта перемещается на виртуальный депозит, а проданная – оформляется в кредит. Поскольку сроки удержаний открытой позиции неизвестны заранее, все начисления происходят на следующий день. Если ставка депозита превышает кредитную, своп выражается положительным числом, на счет трейдера поступают дополнительные средства. В противоположном случае показатель приобретает отрицательное значение и списывается с депозита.

Для кого актуальны сделки со свопом

Трейдеры, совершающие финансовые операции внутри одного торгового дня, не заинтересованы в величине своп. Актуальность этот показатель приобретает только при сохранении открытого ордера в течение 2 и более рабочих дней.

Наиболее актуально определение свопа на бирже при краткосрочной торговле. При удержании позиции в течение 1-3 недель и движении цены в «нужную» сторону есть возможность получить дополнительный доход.

Стоит ли бояться свопов в трейдинге

Говоря простым языком, свопы на биржах не угрожают потерей счета при коротких или внутридневных сделках. Риск возникает в нескольких случаях:

- Если сделка проведена с высокорисковыми активами – например, валютной парой, у которой большая разница в ставках рефинансирования.

- При удержании позиции более 2-3 недель.

- При сделках с экзотическими денежными единицами.

- При небольшом размере и малых объемах торгов.

В некоторых случаях защитить депозит помогут депозиты swap-free.

Сводные таблицы swap на Форекс

На сайтах, связанных с Форекс-трейдингом, можно встретить информационные таблицы с указанием свопов у разных брокеров. Эти данные полезно изучить перед открытием торгового счета. Сводные таблицы помогут найти посредника с наиболее выгодными условиями. Основой для расчета служат ставки рефинансирования Центральных банков разных государств. Разница зависит от собственных комиссий брокера.

Своп на Форексе

Информация по свопам должна обновляться ежедневно. Однако на некоторых ресурсах возможны задержки или ошибки в данных. Поэтому заинтересовавшие сведения из таблицы желательно проверить в первоисточнике, то есть на официальном сайте брокера.

Счета без свопов

Многие брокеры Forex предоставляют клиентам бессвоповые счета. Это особая разновидность торговых депозитов, по которым не взимается комиссия за перенос позиции. Другое название таких счетов – «исламские», т.к. изначально они были созданы для жителей мусульманских стран. По религиозным убеждениям такие инвесторы не могут совершать сделки с выплатой процентов.

При работе на депозите swap-free трейдер платит только комиссию брокера. Ее размер фиксирован и не связан со ставками Центральных банков.

Плюсы бессвоповых счетов:

- экономия на оплате переноса позиций;

- возможность удерживать выгодные позиции в течение долгого времени;

- возможность работать новичкам с небольшим размером капитала, в том числе и на центовых счетах;

- отсутствие дополнительной платы за открытие.

К минусам swap-free относятся более высокие комиссии брокеров. Кроме того, некоторые компании начисляют проценты на свободные средства, не задействованные в торговых операциях. К бессвоповым депозитам это правило не применяется. Так брокеры компенсируют свои расходы, связанные с разницей процентных ставок.

Почему со среды на четверг своп тройной

Комиссия за перенос начисляется ежедневно. В субботу и воскресенье финансовые рынки не работают. Однако активы по открытым сделкам сохраняются в депозитарии. На средства, взятые в кредит, проценты также начисляются ежедневно. Все расчеты по выходным дням обычно проводятся в среду ночью. Поэтому в четверг стандартный своп на бирже утраивается (за среду, субботу и воскресение).

Когда не берется процент

Проценты за перенос позиции на Форекс не удерживаются при торговле внутри дня или открытии специального бессвопового депозита.

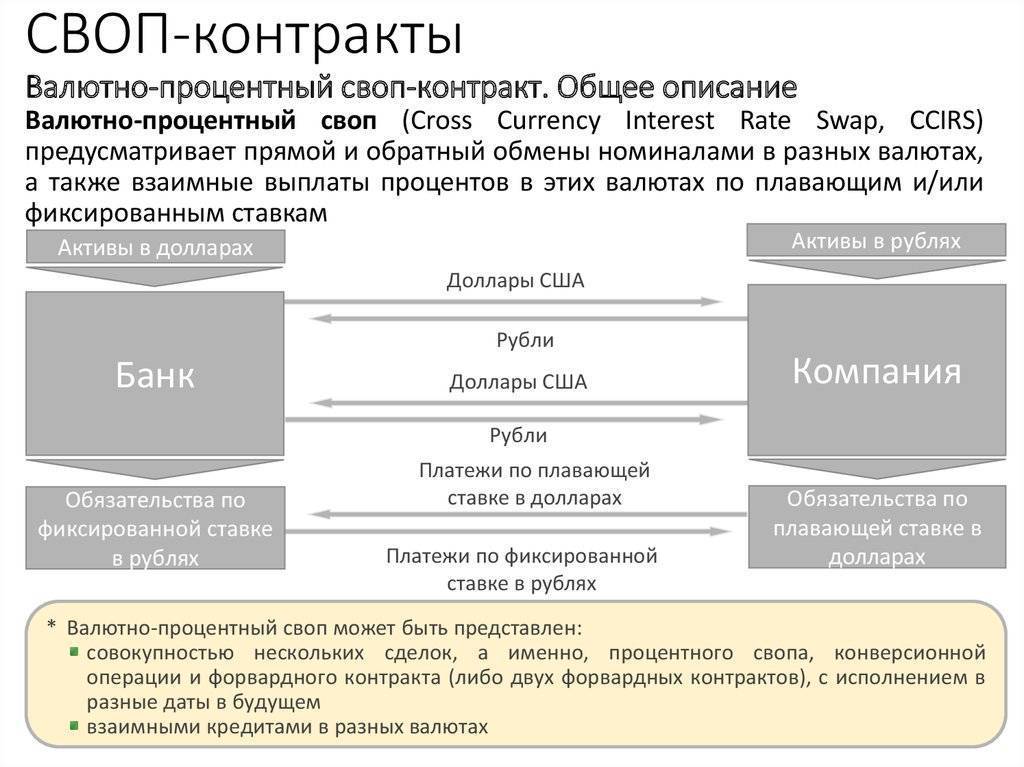

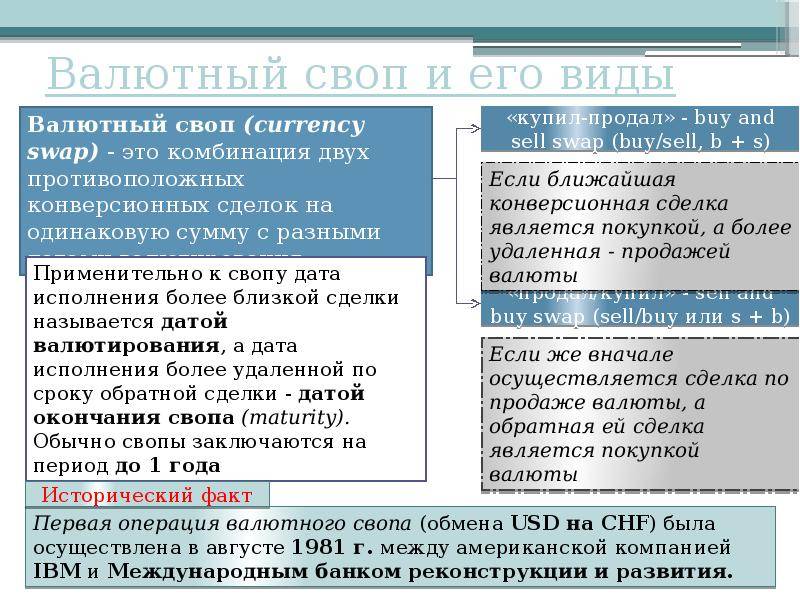

История

Свопы были впервые представлены общественности в 1981 году, когда IBM и Всемирный банк заключили соглашение о свопах. Сегодня свопы являются одними из самых активно торгуемых финансовых контрактов в мире: общая сумма невыплаченных процентных ставок и валютных свопов составила более 348 триллионов долларов в 2010 году, по данным Банка международных расчетов (BIS).

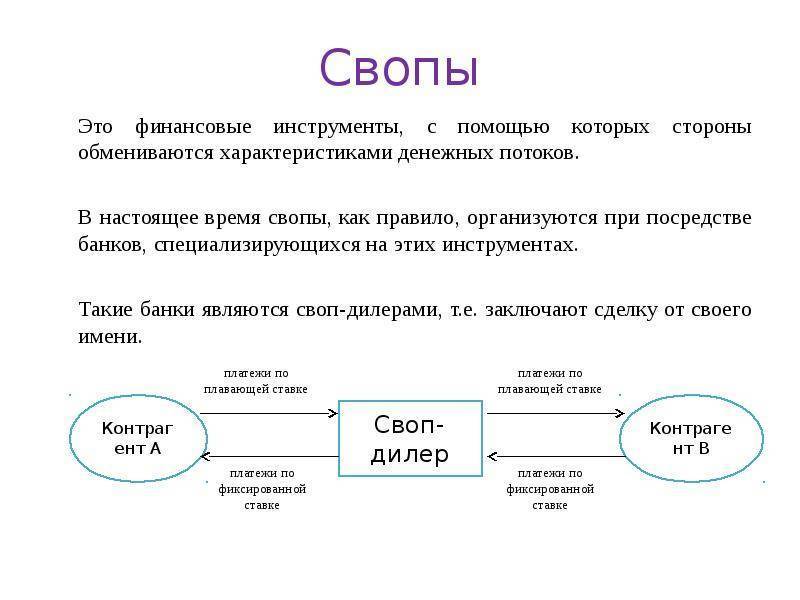

Большинство свопов торгуются на внебиржевом рынке (OTC), «индивидуально» для контрагентов. Однако Закон 2010 года предусматривает многостороннюю платформу для котирования свопов, механизм исполнения свопов (SEF) и предписывает, чтобы свопы сообщались и очищались через биржи или клиринговые палаты, что впоследствии привело к формированию репозиториев данных свопов. (SDR), центральное средство для отчетности и ведения записей о свопах. Поставщики данных, такие как Bloomberg, и крупные биржи, такие как Чикагская товарная биржа, крупнейший фьючерсный рынок США, и Чикагская биржа опционов, зарегистрировались как SDR. Они начали перечислять некоторые типы свопов, свопционов и фьючерсов на свопы на своих платформах. Затем последовали и другие биржи, такие как IntercontinentalExchange и Eurex AG со штаб-квартирой во Франкфурте.

Согласно статистике доли рынка SEF за 2018 год, Bloomberg доминирует на рынке кредитных ставок с долей 80%, TP доминирует на рынке валютных дилеров для дилеров (46% доля), Reuters доминирует на рынке FX-дилеров на рынке клиентов (50% доля), Tradeweb является самым сильным на ванильном рынке процентных ставок (доля 38%), TP – самая большая платформа на рынке базовых свопов (доля 53%), BGC доминирует как на рынках свопционов, так и на рынках XCS, Tradition – крупнейшая платформа для Caps and Floors (доля 55%) .

Где посмотреть на свопы?

Пишутся данные о свопах на сайтах ваших брокеров. К примеру, у Alpari это доступно в разделе: «Торговые продукты – Forex– Спецификация контрактов»

Ниже можно увидеть список валютных пар и данные по свопам:

Своп для коротких позиций и для длинных. Если указано значение с минусом, значит своп отрицательный. И так указанно по всем валютам.

Обратите внимание, что процентные ставки у Центробанков разные, по разным валютным парам спреды могут быть как незначительными, так и весьма заметными. Как к примеру, по доллару/китайскому юаню:

Как к примеру, по доллару/китайскому юаню:

Свопы по по коротким позициям почти 13 пунктов в плюс. По длинным позициям так же 13 пунктов, но в минус. Это может быть весьма существенно, особенно если вы держите позицию неделю.

Также своп можно посмотреть в терминале наведя мышку на окно «Обзор рынка». Нажать правой кнопкой мыши, выбрать “символы” и выбрать интересующий нас символ.

Здесь будет указан своп длинных и коротких позиций. На фото ниже вы можете видеть, что своп для USD/JPY для длинных позиций отрицательный и для коротких так же отрицателен.

Возникает логичный вопрос

Стоит ли обращать внимание на свопы? Одним из препятствий, которые состоит на пути новичков, желающих торговать на дневных графиках, то есть открывать позиции раз в день и анализировать позиции на графиках D1, где одна свеча – один день, являются свопы

Новички думают, что “так как я буду платить свопы за перенос позиции на следующий день, то тогда я на этом буду терпеть какие-то значительные убытки”. Это мнение совершенно не верно. Если конечно вы торгуете основными валютными парами. Если вы не торгуете какими-то экзотическими валютными парами, то свопы можно не учитывать.

Лично я торгую на дневных графиках и на свопы не обращаю внимание. Так как кредитные ставки у Центробанков крупнейших стран очень низкие, то свопы, что в плюс, что в минус, какой-либо значимой нагрузки не несут

Потому что, если мы возьмём своп по тому же EUR/USD, он составит очень малое значение и обращать на него внимание смысла нет. Даже если бы вы держали позицию 10 дней, вам было бы начислено, к примеру, 5 пунктов. На дневных графиках цели ставятся от 100 пунктов, то мы понимаем, что своп незначителен.

Если вы не держите позиции не более 2 недель, то на свопы внимания можно не обращать

А если же вы позиционный трейдер и относитесь скорее к инвесторам, держите позиции по несколько месяцев, а возможно и год и более, – то на свопы стоит обратить внимание. Так как если вы держите позицию год, то за это время может набежать внушительная сумма

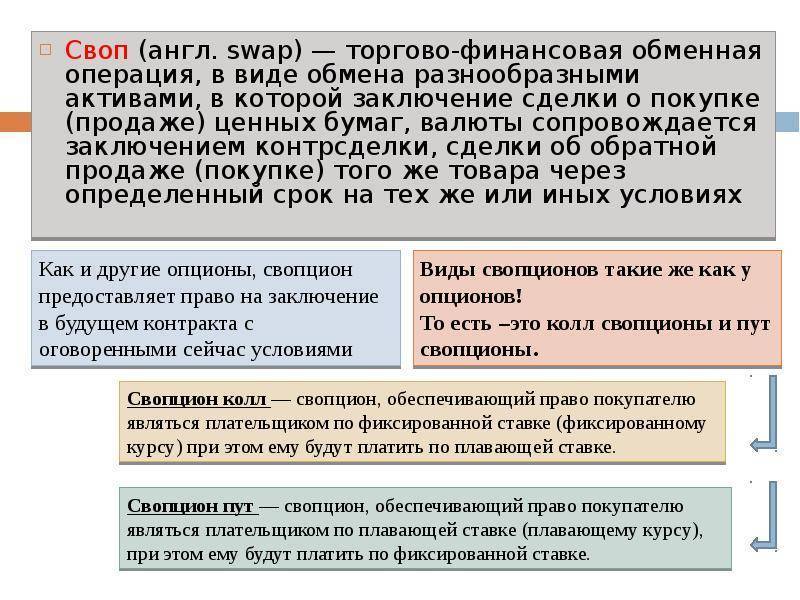

Определение и описание

Сначала расскажем, что это – своп простыми словами и дадим определение. Понятие произошло от английского слова swap, которое означает «перенос».

- Соглашение между несколькими сторонами;

- Представляет собой возможность временного обмена активов или других обязанностей (это ценные бумаги или валюта);

- Соглашение имеет двойную структуру – в первой части производится первичный обмен, вторая часть (закрытие) предполагает обратный обмен активов;

- Обязательства рассчитываются на основании заранее определенной в договоре суммы;

- Соглашение используется для накопления обязательств и активов, снижения рисков и получения дополнительного финансирования;

- Сделка имеет установленные сроки, условия согласовываются участниками в индивидуальном порядке.

Полезная инструкция: как оплатить налог на автомобиль через Госуслуги.

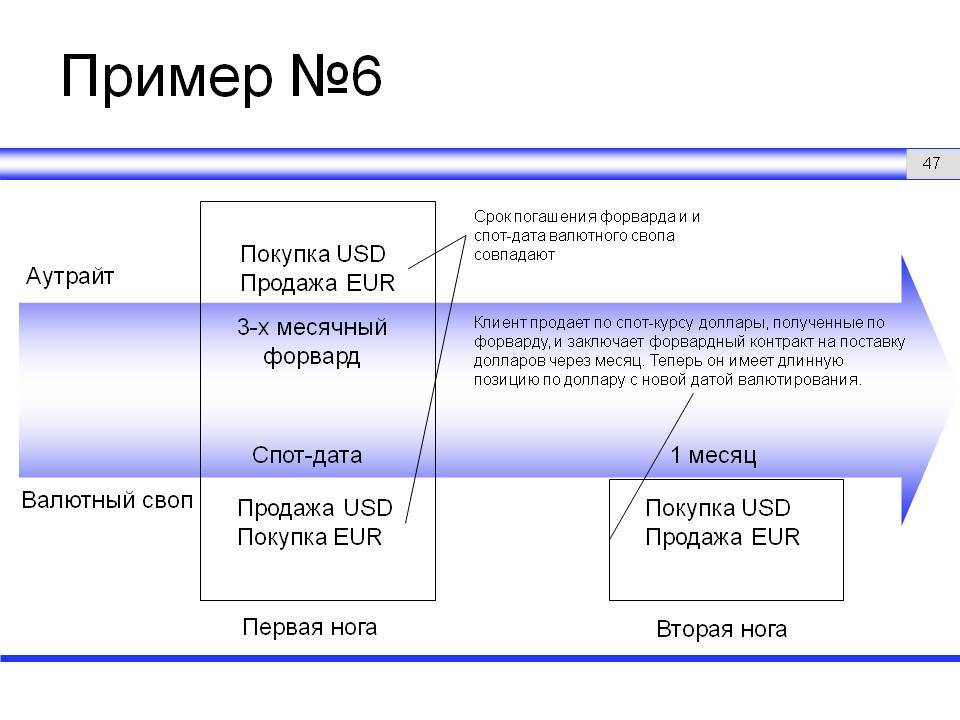

Определение свопа вы уже знаете – ниже сможете найти примеры сделок своп, проводимые федеральным казначейством или ЦБ, которые помогут разобраться в сложном финансовом мире. Простыми словами это временный обмен равнозначными ценностями в два этапа:

- Первая нога – первоначальный обмен активами;

- Вторая нога – возврат заемных активов и закрытие сделки.

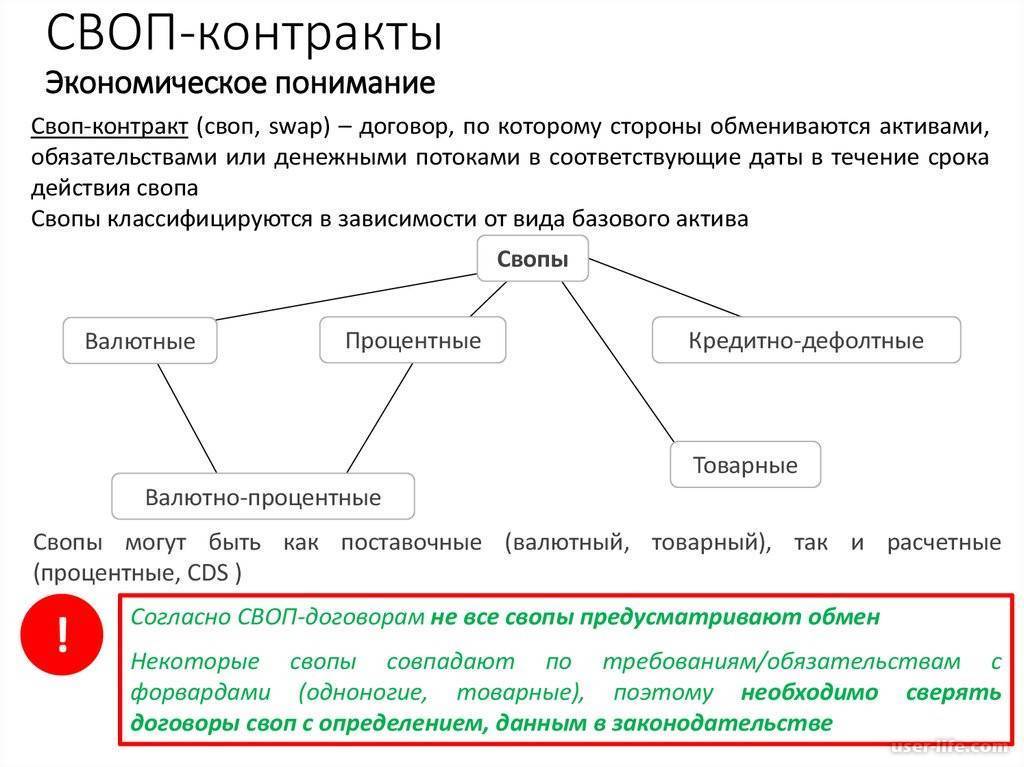

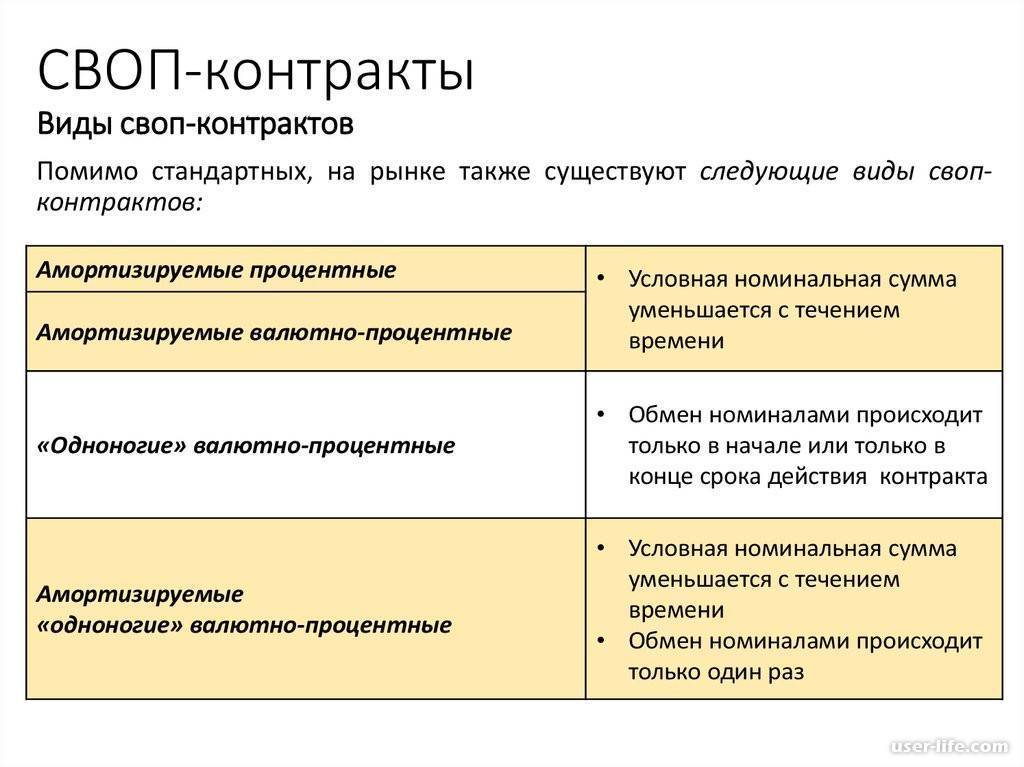

Вы узнали, что означает своп для чайников – пора переходить к доступным видам сделки! Виды разделяются специалистами в зависимости от основания сделки, то есть имущества, которое является предметом контракта. Давайте поговорим о том, какие виды свопов существуют.

Вы узнали, что означает своп для чайников – пора переходить к доступным видам сделки! Виды разделяются специалистами в зависимости от основания сделки, то есть имущества, которое является предметом контракта. Давайте поговорим о том, какие виды свопов существуют.

Расчет цены свопа

Оценка контракта нужна в случае, если один контрагент хочет перепродать свои обязательства другой компании. Логично, что за это время изменился курс валют или процентная ставка. Поэтому swap теперь имеет определенную стоимость.

Оценить валютный swap можно с помощью формулы:

Для дисконтирования платежей по облигациям берут ставки для соответствующих периодов и валют.

Расчет процентных ставок свопа

Для того чтобы определить цену, нужно определить разницу цен (представим их в виде облигаций). Например, компания N получает фиксированную, платит по плавающей ставке. Формула расчета будет такой:

Компании следует избавиться от фиксированной облигации, купить плавающую. Если условия обратные, то стоимость рассчитывается так:

Налогообложение своп-операций

Чтобы определить размер налоговых обязательств для обеих сторон свопа, нужно учитывать структуру, цели контракта, выделить объект налогообложения и базу.

Своп-контракты налоговым законодательством рассматриваются как финансовые инструменты срочных сделок.

Например, результатом сделки по процентному показателю будет прибыль (убыток) от обмена процентных ставок на notional principal (так называемая виртуальная сумма). По валютному – разница курса.

Все доходные и расходные статьи рассчитываются каждой стороной по отдельности. Учитывается изменение курса валюты.

Классификация свопов

| Вид свопа | Описание |

| Валютный | Самый популярный метод, используемый на финансовом рынке. Подразумевает проведение двух операций по купле/продаже валютной пары. Сумма в обеих операциях остаётся неизменна, но даты выполнения условий сделки разные. Получение прибыли зависит от разницы в котировках |

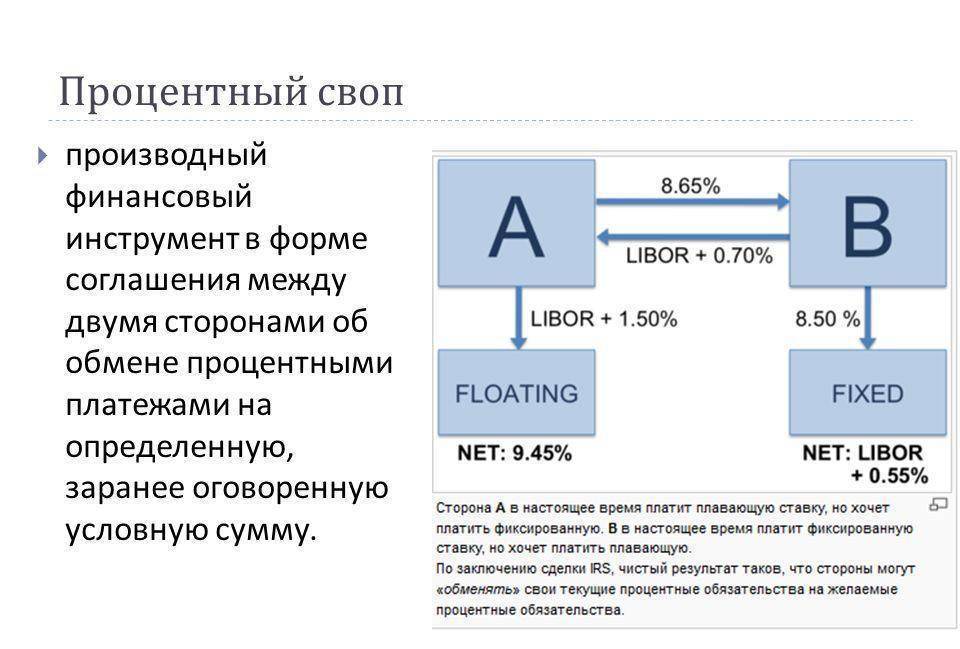

| Процентный | Представляет собой сделку, по правилам которой обе стороны обмениваются процентными ставками по долговым обязательствам. Иными словами, это когда по соглашению сторон одну форму процентных ставок меняют на другую (фиксированную на плавающую). К примеру, Антон выплачивает кредит в 1 500 000 рублей по фиксированной ставке 12%. Кирилл рассчитывается за кредит с аналогичной суммой по плавающей ставке 10 – 14%. Если они захотят обменяться условиями, то такое соглашение и будет процентным свопом |

| Кредитный дефолтный | В некотором роде это страховка от убытков в случае невыполнения контрагентом своих долговых обязательств. Например, покупатель кредитного дефолтного свопа платит комиссию продавцу с таким условием, что если произойдёт дефолт, то ему выплатят всю сумму долга |

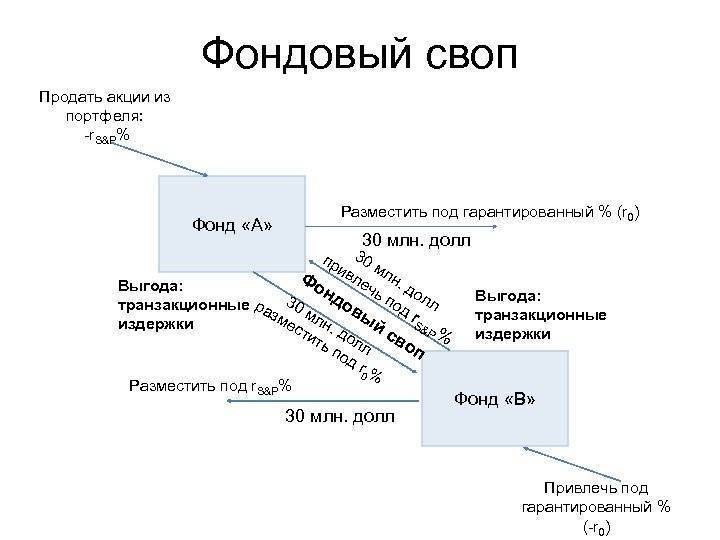

| На акции | Договор, подразумевающий обмен прибылью от акций из различия доходности индексов и процентных ставок. Одна сторона соглашается выплатить второй стороне денежную сумму, размер которой зависит от изменения фондового индекса. Вторая сторона соглашается оплатить фиксированную сумму первой стороне, опираясь на процентную ставку |

| На драгоценные металлы | Используется для хеджирования рисков. Сделка купли/продажи проходит в два этапа: – Купля либо продажа одного драгметалла; – Обратная транзакция. |

| Свопцион | Является производным инструментом от свопа и опциона, позволяющий заключить соглашение в будущем на оговоренных условиях. Свопционом предусматривается право совершения сделки, но соглашение не обязывает её совершать |

| Сделка РЕПО | Разновидность конверсионной сделки, предусматривающая куплю ценных бумаг и их обязательную продажу в строго указанный срок и по заранее оговоренной стоимости |

Видео по теме:

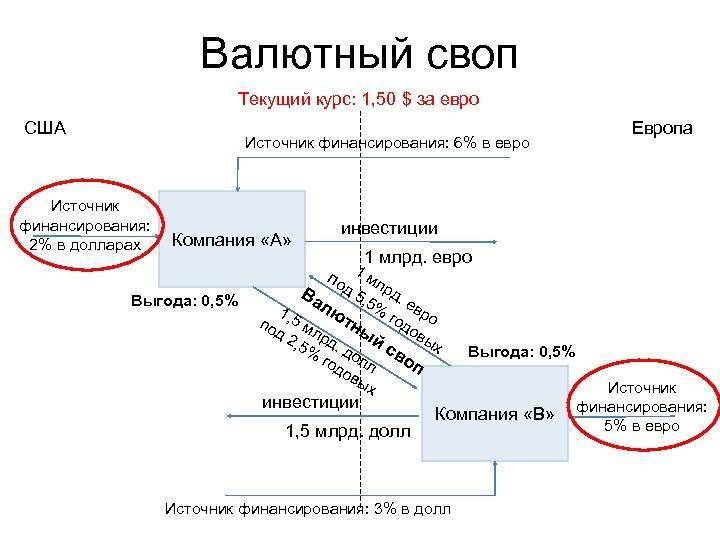

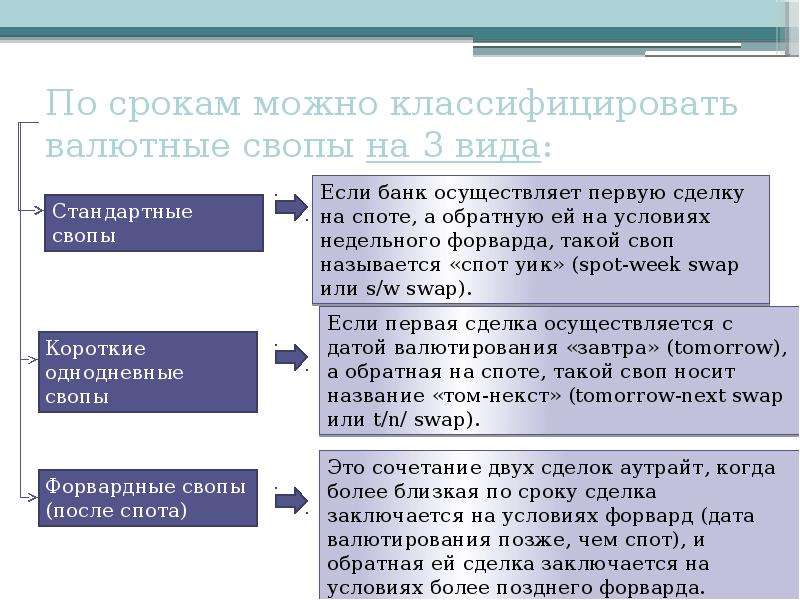

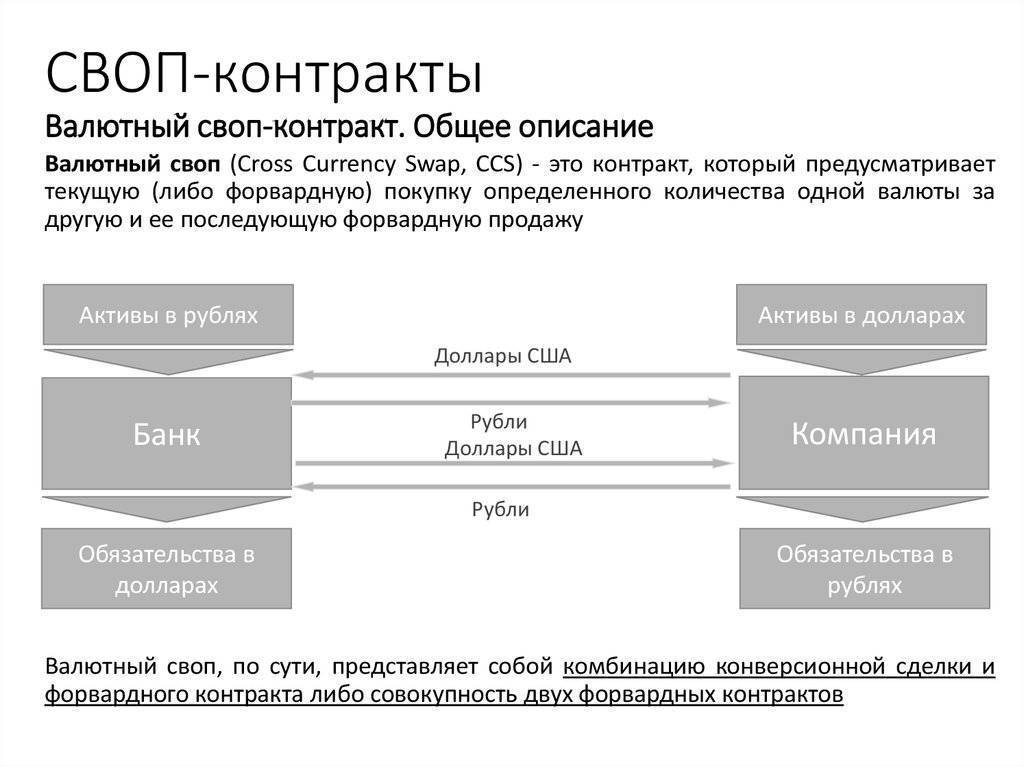

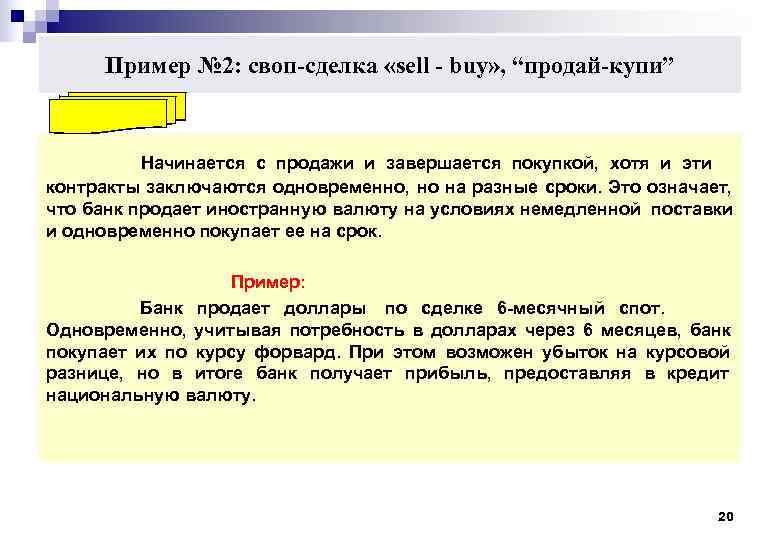

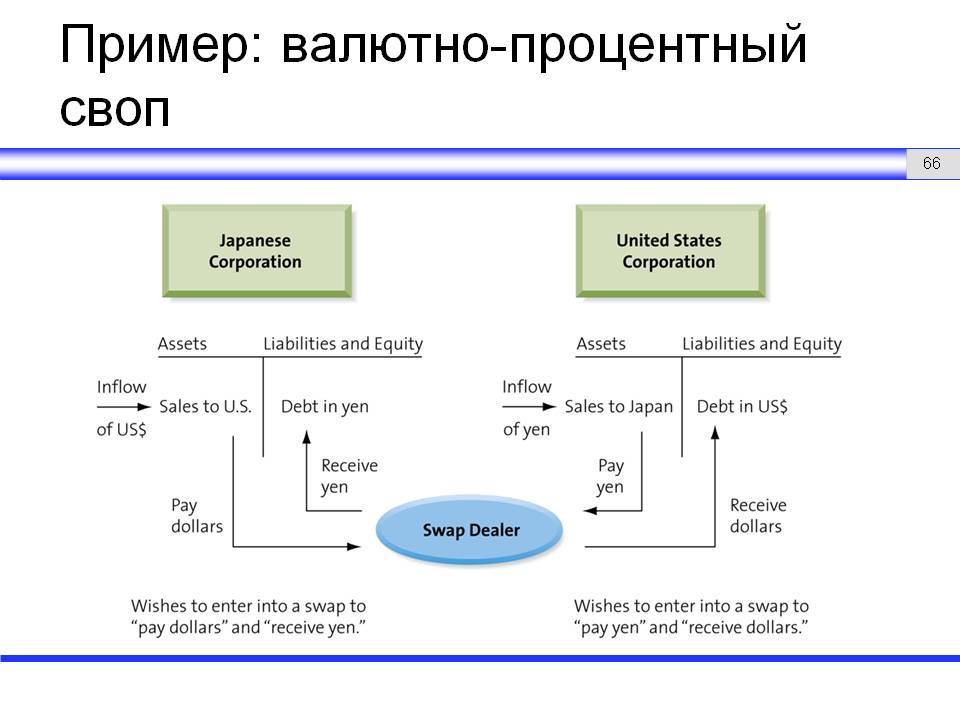

Валютный своп

Для того чтобы добиться успеха на валютном рынке важно не только контролировать свои эмоции или следовать выбранной стратегии, но учиться пользоваться инструментами и оперировать основными терминами. Одним из них является своп сделка

Трейдерам нередко приходится сталкиваться с таким понятием. Однако все новички относятся к нему по-разному. Для одних это еще один из способов получения еще большего дохода. Для других же это лишняя трата времени и источник лишних убытков.

Своп представляет собой термин, который применяется для обозначения операции, заключающейся в обмене финансовыми активами в торговой или же финансовой области

И не важно, что будет использовано в качестве такого актива: валюта или опцион

Суть данного понятия заключается в том, что изначально заключается сделка по продаже или покупке какого-либо финансового инструмента, и затем происходит заключение так называемой контрсделки. Такой вид контракта предусматривает обратную продажу или покупку этого же актива через оговоренный промежуток времени. Стоит отметить, что при использовании Swap многих новичков пугает тот факт, что некоторые форекс брокеры взимают оплату-комиссию за проведение такой операции.

Торговые стратегии Форекс на базе свопов

Грамотные трейдеры строят на их основе свои торговые методы. Наиболее популярны стратегии:

- Carry Trading – длительное нахождение в открытой сделке, при условии, что своп имеет положительное значение.

- SWAP AND FLY. Эту стратегию можно использовать для торговли в лонг и шорт. Трейдер выбирает пару валют с самым высоким показателем своп. На уровне ближайшего минимума/максимума ставится стоп-лосс. По мере изменения цены он передвигается и достигает цены входа, тем самым обеспечивая безубыточность.

- «Грааль на свопах KaneKRY» – закрытие сделки перед начислением тройных комиссионных (в среду вечером). Позволяет сократить потери при отрицательном свопе.

Необходимо помнить, что из-за массового закрытия сделок в среду вечером падает ликвидность. На следующее утро цена актива может сильно измениться.

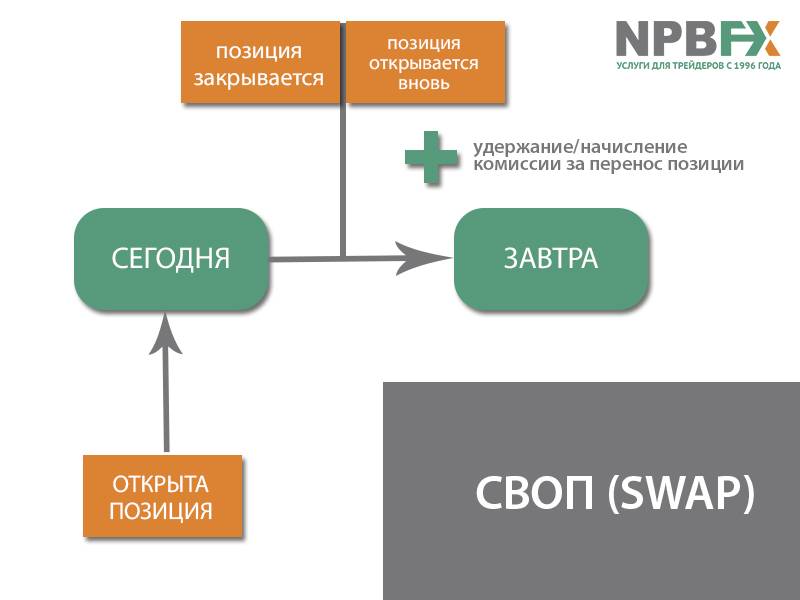

Определение

Своп — это перенос открытых сделок через ночь. Он бывает положительным и отрицательным. В первом случае, начисляется комиссия, во втором — списывается.

В большинстве случаев, данной операцией пользуются при совершении средне- и долгосрочных сделок.

Для того, чтобы понятие “своп” стало более понятным, рекомендуется изучить сначала механизм работы трейдера.

На Форексе имеется соотношение цен валютных пар. Если вы, допустим, покупаете пары EUR/JPI, то сразу же происходят 2 сделки: евро покупается, а японская йена продается.

Центральный банк Японии предоставляет кредит под ставку рефинансирования. Валюта, которую вы получили, сразу же обменивается на евро. Денежные средства не переходят на руки инвестору, а остаются в банке.

К тому же, на нее начисляется процент. Кредит банку Японии оплачивается за счет процентов, которые были получены от Европейского банка. Разница между этими ставками и является кредитным свопом.

Формирование

Каждый рабочий день на все открытые сделки осуществляется перерасчет. По каждой начисляется своп, с учетом текущего курса ставки рефинансирования.

Минимальный процент предоставляется по наиболее известным парам: фунт/евро, доллар/евро и так далее.

В выходные дни Форекс не работает, таким образом, в ночь со среды на четверг обычно начисляется тройная ставка.

Положительный и отрицательный своп

Если инвестор открыл длинную позицию по паре евро/доллар, то в процессе сделки сначала происходит начисление процентной ставки по доллару (0,5%), а потом уже вычитается ставка по евро (0,25%). В результате получается 0,25% (положительный своп).

Если же ставка по евро будет равна 1%, то своп получится отрицательным.

Дефолтный Своп

Помимо валютного существует еще и кредитный дефолтный своп. Он напрямую связан с предоставлением ссуды по операциям обмена в условиях невыполнения обязательств.

Дефолтный своп — это, своего рода, страховка для кредитора. Когда банк, не имея большого капитала, выдает внушительный кредит проверенному клиенту, он должен обезопасить себя, если тот не вернет ему определенную сумму.

Банк заключает договор о защите рисков с наиболее крупными финансовыми организациями под процент. В случае невозврата средств заемщиком, кредитор получает компенсацию от другой организации.

Обмен платежами

Процентный своп – это вид обменной сделки, который доступен как для физического лица, так и для юридического. С помощью такой операции можно заметно сократить расходы, которые человек или организация несет при обслуживании полученного кредита. Как это происходит?

Это очень выгодная сделка для обеих сторон. Перед заключением договора лучше подробно прописать все условия, предугадать возможные ситуации и проанализировать экономическую составляющую сделки

Что касается кредиторов, то им обычно не важно, кто им платит, главное, что средства поступают. Но лучше всего поставить их в известность, чтобы в дальнейшем не возникало никаких вопросов

Своп на форексе — что это такое?

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Что же такое «валютный своп?». Своп на Форексе — это финансовая операция по переносу открытых позиций через ночь. Своп может быть как положительным (начисление комиссии), так и отрицательным (списание комиссии). В торговом терминале своп отображается в отдельной графе. Результат закрытой сделки на форексе всегда складывается из суммы значений в графе «своп» и «прибыль».

С понятием «своп» чаще всего сталкиваются те трейдеры, которые работают по среднесрочным и долгосрочным стратегиям. По сделкам внутри одного дня своп не начисляется. Определяется своп процентными ставками по кредитам центральных банков по национальным валютам. Поговорим об этом чуть подробнее.

Оценка и расценки

Стоимость свопа – это чистая приведенная стоимость (NPV) всех ожидаемых будущих денежных потоков, по сути, разница в стоимости ног. Таким образом, своп «имеет нулевую ценность», когда он инициируется впервые, в противном случае одна из сторон будет иметь преимущество, и возможен арбитраж; однако по истечении этого времени его значение может стать положительным или отрицательным.

Хотя этот принцип верен для любого свопа, следующее обсуждение касается простых процентных свопов и представляет собой чисто рациональное ценообразование, поскольку оно исключает кредитный риск . Фактически, для процентных свопов существует два метода, которые будут (должны) возвращать одну и ту же стоимость: в виде цен на облигации или в виде портфеля форвардных контрактов . Тот факт , что эти методы согласны, подчеркивает тот факт , что рациональное ценообразование будет применяться между инструментами также.

Арбитражные аргументы

Как уже упоминалось, чтобы не допускать арбитража, условия своп-контракта таковы, что первоначально чистая приведенная стоимость этих будущих денежных потоков равна нулю. Если это не так, возможен арбитраж.

Например, рассмотрим простой своп процентной ставки с фиксированной на плавающую, где Сторона A платит фиксированную ставку, а Сторона B – плавающую. В таком соглашении фиксированная ставка будет такой, что приведенная стоимость будущих платежей с фиксированной ставкой Стороны А будет равна приведенной стоимости ожидаемых будущих платежей с плавающей ставкой (т. Е. NPV равна нулю). Если это не так, Арбитражер C может:

- занять позицию с более низкой текущей стоимостью платежей и заимствовать средства, равные этой текущей стоимости

- выполнять обязательства по денежному потоку по позиции за счет заемных средств и получать соответствующие платежи, которые имеют более высокую приведенную стоимость

- использовать полученные выплаты для погашения задолженности по заемным средствам

- Карманная разница – где разница между текущей стоимостью ссуды и текущей стоимостью притока является арбитражной прибылью.

Впоследствии после совершения сделки цена Свопа должна равняться цене различных соответствующих инструментов, как указано выше. Если это не так, арбитражер может аналогичным образом продать инструмент с завышенной ценой в короткую позицию и использовать выручку для покупки инструмента с правильной ценой, присваивая разницу, а затем использовать платежи, сгенерированные для обслуживания инструмента, по которому он имеет короткую позицию.

Использование цен облигаций

Хотя основные платежи не обмениваются при процентном свопе, предположение, что они получены и выплачены в конце свопа, не меняет его стоимости. Таким образом, с точки зрения плательщика с плавающей ставкой, своп эквивалентно длинной позиции в облигации с фиксированной процентной ставкой (т.е. получающих фиксированные процентные платежи), и короткую позицию в примечании плавающей ставки (т.е. делает плавающей процентной платежи):

- Vsшапзнак равноBжяИксеd-Bжлоатяпграмм{\ displaystyle V _ {\ mathrm {swap}} = B _ {\ mathrm {fixed}} -B _ {\ mathrm {float}} \,}

С точки зрения плательщика с фиксированной ставкой своп можно рассматривать как имеющий противоположные позиции. То есть,

- Vsшапзнак равноBжлоатяпграмм-BжяИксеd{\ displaystyle V _ {\ mathrm {swap}} = B _ {\ mathrm {float}} -B _ {\ mathrm {fixed}} \,}

Точно так же валютные свопы можно рассматривать как наличие позиций по облигациям, денежные потоки которых соответствуют денежным потокам по свопу. Таким образом, стоимость домашней валюты составляет:

- Vsшапзнак равноBdомеsтяc-SBжореяграммп{\ displaystyle V _ {\ mathrm {swap}} = B _ {\ mathrm {отечественный}} -S_ {0} B _ {\ mathrm {иностранный}}}, где – внутренние денежные потоки по свопу, – иностранные денежные потоки, LIBOR – это процентная ставка, предлагаемая банками по депозитам других банков на евровалютном рынке. Одномесячная ставка LIBOR – это ставка, предлагаемая для одномесячных депозитов, трехмесячная ставка LIBOR для трехмесячных депозитов и т. Д.Bdомеsтяc{\ displaystyle B _ {\ mathrm {отечественный}}}Bжореяграммп{\ Displaystyle B _ {\ mathrm {иностранный}}}

Ставки LIBOR определяются торговлей между банками и постоянно меняются по мере изменения экономических условий. Как и основная процентная ставка, указанная на внутреннем рынке, LIBOR является справочной процентной ставкой на международном рынке.

Валютный своп — сколько?

При выборе брокера важно оценивать не только авторитет и отзывы о компании, но и сравнивать торговые условия и размеры свопов по самой используемой паре. Для примера приведу спецификацию контрактов Альпари

Размер свопов в таблице указан в пунктах и рассчитывается индивидуально для каждой пары. Свопы для сделок, открытых на покупку (buy), показаны в столбике Long, соответственно, на продажу (sell) Short. Если перед значением стоит знак минус, то своп отрицательный. Уже из данного скрина видно, что самый большой положительный своп начисляется по паре евро\рубль. На этой ноте перехожу к обещанной инвестиционной идее.

Инвестиционная идея

В последнее время рубль пробивает исторические минимумы. Основными двигателями инфляции служат дешевеющая нефть, сложная обстановка на Украине и экономические санкции других государств в отношении России. По оценкам экспертов данная ситуация не может продолжаться вечно, а значит котировки рубля должны откатиться хотя бы до отметки 36 рублей. Эту теорию отчасти подтверждает технический анализ графика котировок пары доллар\рубль.

Собственно, инвестиционная идея заключается в том, чтобы дождаться и поймать этот откат. Причем ждать откат в данной ситуации не менее выгодно, чем его поймать. Открывая сделку на продажу по паре usd\rub, мы будем ежедневно получать положительный своп. Разложу варианты в зависимости от размера депозита.

| депозит | лот | залог(маржа) | своп в сутки | прибыль (курс 36,00р.) |

| от 100$ | 0,01 | 10$ | +0,2$ | 63,5$ |

| от 1000$ | 0,1 | 100$ | +2$ | 635$ |

| от 5000$ | 0,5 | 500$ | +10,11$ | 3175$ |

Расчет конечной прибыли произведен калькулятором для трейдеров от Альпари, исходя из показателей текущих котировок (38.44374) и спреда (комиссии). Указанную в таблице лотность лучше не завышать, т.к. в противном случае риски не дождаться разворота повышаются (цена может доходить до 39,5-40 руб). Подобную схему можно использовать и в паре Евро\Рубль, в которой своп еще больше. Лично мне ближе долларовая пара, поэтому привел в пример именно ее.

Время от времени я использую подобную схему, и она доказала свою эффективность. Последний месяц, правда, был не столь удачным, т.к. пара доллар рубль значительно подросла. Поэтому при использовании этой схемы все же лучше дождаться окончания восходящего тренда. Также напомню тем кто захочет применить мою схему, о рисках. Я всего лишь поделился способом, который буду использовать сам, и не могу нести ответственность за чьи-либо результаты. Помните, что на форексе нет никаких гарантий. Если хочется попробовать, но не уверены, заходите только по минималке. Если даже схема не сработает (доллар перескочит 40 руб.), получите базовые знания и торговый опыт.

Для тех, кто хочет попробовать данную схему, вот небольшая инструкция (для новичков):

2) Пополняем счет на необходимую сумму. Я пополнял с webmoney (комиссия 0,8%). Далее скачиваем торговый терминал MetaTrader 4 (скачать можно в разделе торговые платформы).

3) Устанавливаем и запускаем терминал. Далее заходим в Файл\Подключиться к торговому счету. Вводим логин и пароль, полученные при регистрации.

4) В окошке «обзор рынка» правой кнопкой мыши вызываем контекстное меню и кликаем на «Показать все символы». Далее находим пару usd/rub и также правой кнопкой мыши вызываем меню и кликаем «Новый ордер».

6) Для того, чтобы закрыть сделку и зафиксировать профит, в самом низу терминала во вкладке «Торговля» находим открытую сделку и нажимаем на крестик в столбике «Прибыль».

Возвращаясь к свопам

В заключение хочется сказать, что своп — это неотъемлемая часть торговли на валютном рынке форекс. Надеюсь, что после прочтения статьи ленивые инвесторы станут на один шаг ближе к пониманию торговых процессов на форексе. В продолжение темы торговли рекомендую ознакомиться с моим обзором книг о форексе.

Всем профита!

19.09.2014