Как работают евробонды

Компании и государственные структуры выпускают евробонды, чтобы иметь валюту для расчета с поставщиками и подрядчиками, защитить капитал от риска обесценивания национальной валюты и для дальнейшего развития, например, путем модернизации оборудования, закупки новых технологий. Покупка еврооблигаций частным лицом – это в первую очередь диверсификация инвестиционного портфеля.

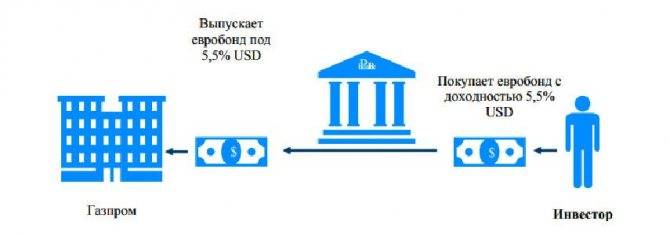

Механизм работы с евробондами не отличается от работы с обычными облигациями:

- Эмитент выпускает ценные бумаги с заданными параметрами (валюта номинала, вид купона, наличие или отсутствие амортизации и пр.) на определенный срок.

- Инвестор покупает eurobonds по рыночной цене и с учетом накопленного купонного дохода.

- С момента покупки инвестор имеет право на получение купонов (как правило, два раза в год) и на погашение ценной бумаги по номинальной стоимости в конце срока.

Заработать можно на купонах и на росте котировок. Но еврооблигации не отличаются высокой ликвидностью. Поэтому спекулятивные сделки “купил дешевле, продал дороже” не распространены. В основном инвесторы приобретают их, чтобы держать до погашения и обеспечить себе регулярные поступления денег на счет в иностранной валюте.

Виды, характеристики и особенности еврооблигаций

Еврооблигация – ценная бумага, позволяющая эмитенту привлечь инвестиционные средства в иностранной валюте.

Евробумаги делят на два основных вида:

- Евробонды — ценные бумаги на предъявителя. Основная отличительная особенность таких облигаций заключается в том, что они могут быть выпущены без обеспечения. Евробонды торгуются свободно и хранятся в депозитариях.

- Евроноты — именные еврооблигации. В отличие от евробондов для них обязательно обеспечение.

Поскольку из этих видов евробонды распространены шире и доступны всем участникам рынка, зачастую это понятие подменяет термин еврооблигации.

Существуют некоторые специфические виды еврооблигаций. Среди таких наиболее известна разновидность «dragon». Такие бонды, номинированные в евро или долларах, выпускаются специально для размещения на рынках азиатского региона. Котируются эти бумаги на биржах Токио, Сингапура, Гонконга и др.

Кроме того, еврооблигации разделяют и по рангам. Облигации младшего ранга, выпускаемые тем же эмитентом, получили название субординированные (подчиненные, младшие). Эти второстепенные ценные бумаги являются рисковыми активами (это находит отражение и в рейтинге – как правило, он на ступень ниже, чем у основных), поскольку при банкротстве эмитента их владельцы будут практически последними (перед акционерами) в очереди на исполнение обязательств. Требования к выпуску таких бумаг менее жесткие, а высокая степень риска компенсируется высокой доходностью.

К основным характеристикам еврооблигаций относят:

- Номинал. Эта характеристика устанавливает цену выкупа бумаги на дату погашения. Именно эту сумму получит инвестор от эмитента за одну облигацию по окончании срока действия бондов.

- Дата погашения. Конкретная дата, когда эмитент осуществляет выкуп всех выпущенные в обращение облигации. Выплаты инвесторам производятся по номиналу. Выпускаются бумаги на срок 1-40 лет.

- Купон. Этим термином обозначается обязательный уровень процентного дохода, который ежегодно выплачивается эмитентом держателю бондов. Практически все еврооблигации относятся к ценным бумагам с фиксированной доходностью, хотя встречаются и такие, в которых ставка купона – плавающая.

Как и для большинства ценных бумаг необходимо рассматривать еще одно важное свойство евробондов – рыночную цену. Она определяется:

- Спросом и предложением на рынке;

- Установленным центральным банком уровнем процентных ставок (при их повышении облигации дешевеют, поскольку более привлекательными для инвестора становятся другие активы, например банковские депозиты, риск по которым стремится к 0);

- Текущими рыночными условиями и связанными с эмитентом событиями (так, при известии ЦБ РФ о санации банка «Открытие» цена его облигаций резко упала, а сообщение о том, что будут исполнены все обязательства, вызвало откат на рынке).

Рыночная цена выражается как часть номинала (в процентах).

Потенциальные участники рынка должны учитывать специфические особенности евробумаг:

- Для выпуска наличие обеспечения – условие не обязательное;

- Бонды могут размещаться на нескольких биржах, а рынок является внебиржевым (межбанковским);

- Выпуск и размещение производится двумя и более субъектами (образуется эмиссионный синдикат), в число которых входят непосредственно эмитент, так и банки, аудиторские компании и т.д.

Где и как можно купить евробонды

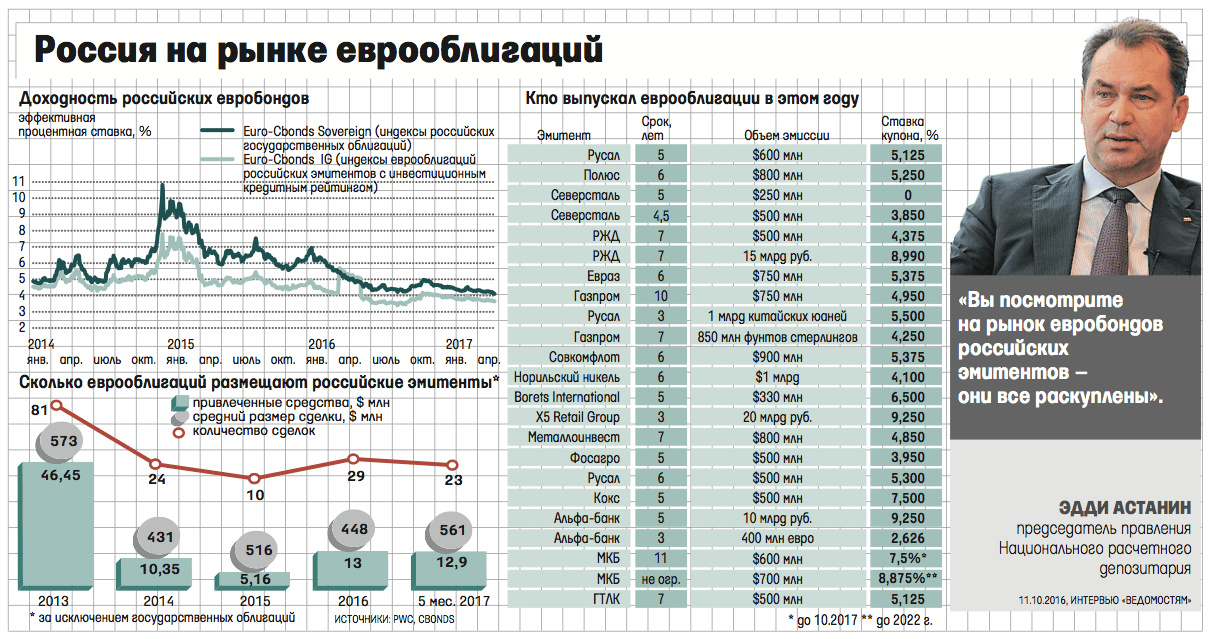

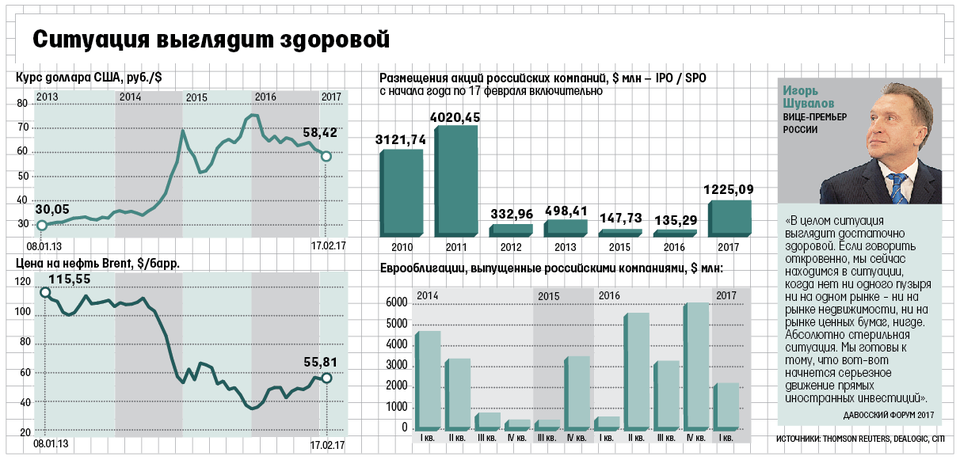

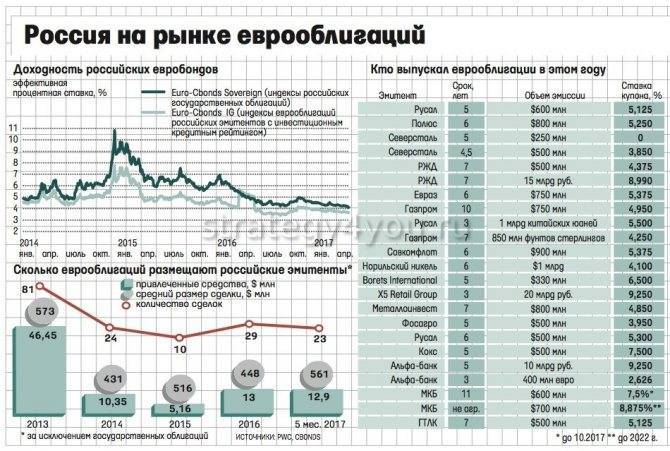

Россия стала активно участвовать в торгах еврооблигациями с 1996 г. Государство выступает в роли не только заемщика, но и инвестора.

Крупные организации следует этому примеру. Например, Лукойл, Газпром и Сбербанк активно привлекают деньги для проектов путем размещения на бирже своих долговых расписок. Хотя считается, что их большую часть покупают крупные инвесторы, частные лица также могут стать держателями еврооблигаций.

Напрямую на бирже частные лица торговать не могут, для этого им нужен посредник. Эту роль берут на себя брокерские компании. Приобретать бумаги можно и в банках, но чаще всего у брокеров комиссия ниже.

Самостоятельно на Московской бирже

Процедура покупки евробондов на Московской бирже (ММВБ) начинается с открытия счета у брокера. Инвестору будут предоставлены логин и пароль, после чего он должен скачать торговый терминал на свой компьютер. Можно пользоваться для торговли приложением, установив его на смартфон или планшет. Клиенту брокера будут доступны графики, он сможет определять направление тренда, совершать сделки с бумагами.

Те инвесторы, которые не желают торговать самостоятельно, могут отдать приказ о покупке или продаже, позвонив специалисту компании.

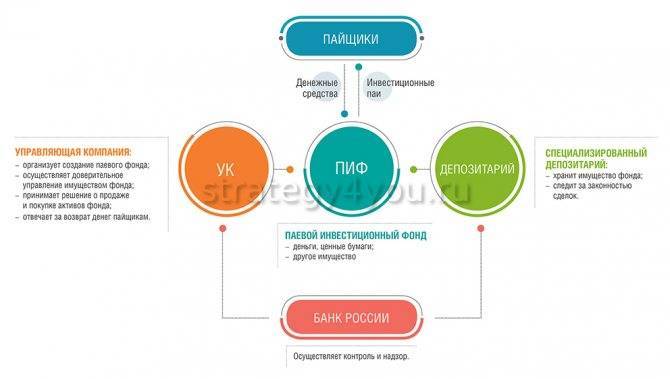

В составе ПИФа

Граждане, не имеющие 1000 долларов, но желающие инвестировать в валютные облигации, могут приобрести долю в ПИФ. В состав фонда включают сразу несколько ценных бумаг. За счет того, что инвестиции коллективные, можно приобрести часть пирога, в который были включены долговые бумаги в иностранной валюте, выпущенные разными компаниями.

Инвестирование в ПИФы имеет следующие недостатки:

- нет онлайн-котировок;

- ликвидность ниже, чем у финансовых инструментов;

- инвесторы не могут пользоваться кредитным плечом.

Среди достоинств можно назвать регулярный купонный доход. Он начисляется в зависимости от того, какой долей владеет инвестор. Хорошим примером может стать фонд еврооблигаций, который был основан Сбербанком, и фонд с аналогичным названием, но под руководством ВТБ.

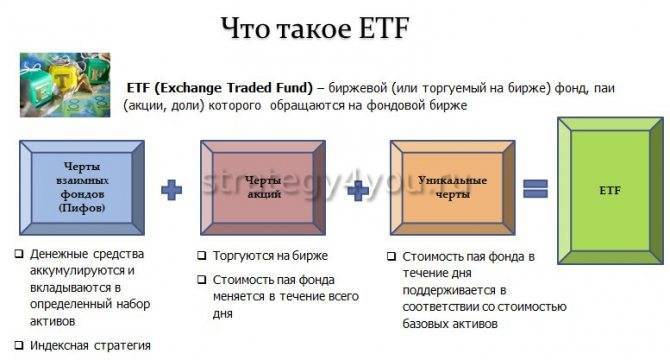

ETF

Чтобы снизить сумму, которую брокер взимает за ведение счета, а также издержки на депозитарий, управление бумагами и другие операции, можно выбирать не ПИФы, а вложения в ETF. Это портфель, состоящий из нескольких евробондов, он котируется на бирже.

ETF высоколиквидные, поэтому при получении купонного дохода инвестор может моментально вложить деньги в покупку новых паев. Но ETF на рынке мало, поэтому выбор вкладчиков ограничен.

Как выбрать

Выбирая облигации в иностранной валюте, вкладчик должен обращать внимание на риск и доходность. Вложения в корпоративные бумаги выгоднее, чем в государственные, но риск банкротства частных организаций выше, чем у государства, поэтому компании, чтобы привлечь заемщиков, предлагают более высоких доход

Если инвестор видит, что перечень расписок, которые его интересуют, совпадает со структурой ETF, то лучше не покупать бумаги напрямую, а выбрать вложение в фонд.

Этот вариант выгоден еще и тем, что можно вложиться не в одну бумагу какой-то компании или государства, а распределить средства между несколькими долговыми обязательствами, снизив риск.

Имеет значение и сумма, которой располагает вкладчик. Если она небольшая, то нет смысла покупать 1 или 2 еврооблигации. Лучше эти деньги вложить в ETF. Когда появятся свободные средства, можно докупать паи.

Лучшие брокеры

В список лучших брокеров входят следующие компании:

- ФИНАМ;

- Открытие;

- БКС;

- КИТ Финанс;

- Фридом Финанс.

Покупать расписки можно в Сбербанке, ВТБ, Тинькофф и других финансовых организациях.

Классификация еврооблигаций

Существуют два основных вида еврооблигаций:

- Бумаги, не требующие резервирования обеспечения и имеющие предъявительский характер (на предъявителя) именуемые евробондами. В качестве эмитентов евробондов в основном выступают развивающиеся страны.

- Бумаги, носящие именной характер, выпуск которых предусматривает создание обеспечения, именуемые евронотами. В качестве эмитентов евронот обычно выступают страны с развитой экономикой.

Все еврооблигации можно условно подразделить на три основные категории, согласно сроку их обращения:

- Краткосрочные еврооблигации. К этому типу обычно относят бумаги со сроком обращения не превышающим один год;

- Среднесрочные еврооблигации. Эти бумаги имеют срок погашения от одного до десяти лет;

- Долгосрочные еврооблигации. Срок погашения этих бумаг составляет более десяти лет.

По способу погашения можно выделить три основных типа еврооблигаций:

- Bond with call option (еврооблигации с колл-опционом) дают эмитенту право на досрочное погашение;

- Bond with put option (еврооблигации с пут-опционом) дают инвестору право на досрочное погашение;

- Bond with put and call option смешанный тип, и инвестор и эмитент, в данном случае, имеют право на досрочное погашение облигации.

По принципу получения дохода можно выделить следующие типы:

Кроме этого их можно подразделить по сроку погашения:

- Еврооблигации с единой датой погашения;

- Еврооблигации с несколькими датами погашения;

- Еврооблигации с возможностью погашения ранее установленного срока.

Евробонды, доходность

Основными выгодами инвестирования в евробонды являются: – Надежность. (Не зависят от курса валюты страны-эмитента, в случае финансового кризиса в стране внешний долг будет выплачен в любом случае). – Доход от евробондов не облагается налогом на прибыль. – Конфиденциальность сделки и высокая ликвидность достигается тем, что эти облигации при покупке не регистрируются, а выпускаются на предъявителя. – Ежегодная доходность евробондов, учитывая разницу в цене (дисконт) и процент по стабильным выплатам, может доходить до 25% годовых в долларах.

Это делает инвестирование в облигации более выгодным вложением денег, чем просто открытие депозита в банке. – Высокая ликвидность портфеля евробондов. В отличие от банковских депозитов, вы можете в любой момент обналичить свой вклад или снять купонные выплаты. Минус у евробондов один — высокая планка стартовой цены. В России их приобрести могут лишь крупные корпорации да олигархи, потому что минимальная цена за лот 100 000 долларов.

Что такое еврооблигации?

Еврооблигации – это долговые бумаги какой-либо организации, выпущенные в валюте, отличной от валюты эмитента.

То есть, например, российская компания Роснефть ведет бизнес по всему миру. У нее есть долговые обязательства перед партнерами. Выпустив облигации в долларах или евро, компания выпустила еврооблигации.

Основными параметрами корпоративных или правительственных долговых обязательств являются:

- Номинальная стоимость, которая может отличаться от рыночной цены, до срока погашения.

- Купонный доход – это размер доходности облигации, выраженный в процентной ставке, выплачиваемый держателю бумаги один или два раза в год.

- Срок погашения – здесь прописывается дата, до которой держатель акции будет получать купонный доход и по ее наступлении получит всю номинальную стоимость облигации.

- Рыночная стоимость – не зависящая от номинальной стоимости, цена бумаги, которая регулируется спросом на рынке ценных бумаг. Как правило, цена растет при повышении спроса, при этом купонный доход не изменяется.

- Доходность – годовой прирост стоимости облигации, в зависимости от ее рыночной стоимости.

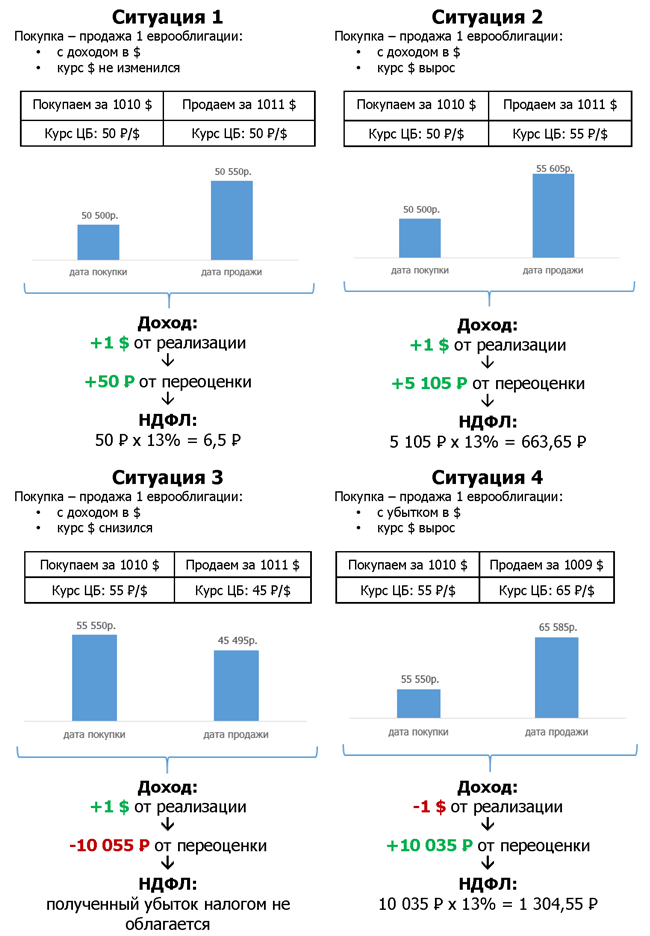

Налогообложение еврооблигаций для физических лиц

Еврооблигации подлежат налогообложению по ставке 13% от полученного дохода.

В доход входит купонные выплаты и прибыль от перепродажи. Купили за 1 000, продали за 1200. С разницы в 200 долларов нужно уплатить 13% налога или $26. Или если приобрели евробонды с дисконтом (ниже номинала), при погашении разница тоже будет учитываться как полученная прибыль.

Самостоятельно платить налоги не нужно. Брокер или управляющая компания, через которую работают инвесторы, являются налоговыми агентами. И самостоятельно рассчитывают, удерживают и переводят в бюджет необходимую сумму.

Можно уменьшить или полностью освободиться от уплаты налогов с получаемой прибыли.

- При владении ценными бумагами (евробонды в том числе) более 3 лет инвестор получает налоговую льготу – освобождение от налогов на 3 миллиона за каждый год. То есть через 3 года вы освобождаетесь от уплаты в пределах 9 миллионов. За 4 года – 12 миллиона и так далее.

- Налоговые вычеты. Можно возвращать уплаченный налог с помощью различных налоговых вычетов: имущественный, социальный, за лечение, образование. Ну и конечно по индивидуальному инвестиционному счету.

Есть еще несколько законных способов уменьшить налоги с продажи ценных бумаг.

Что это значит?

Вы можете получить долларовую прибыль. Но за счет резкого снижения курса рубля – по факту при пересчете на рубли – вы получите убыток. В этом случае налог взиматься не будет.

Либо в долларах получен убыток. Купили за 1 000, продали за 900. Но курс доллара за это время вырос на 20%. И в рублях у вас образовалась прибыль. С нее нужно будет заплатить налог.

Возможны 4 исхода событий. Подробно все описано на сайте Московской бирже:

Покупка

Различают два вида еврооблигаций:

- Корпоративные – эмитентами выступают коммерческие банки и компании. Например, Газпром, Новатэк, НорНикель, Лукойл, Алроса, Альфа-Банк, ВТБ и другие. По состоянию на декабрь 2019 года в списке допущенных к торгам на Московской бирже 134 наименования. Номинал – от 1 000 в валюте. Лот равен 1 бумаге.

- Государственные, в которых эмитентом является Минфин России. Сейчас на Московской бирже в обращении 14 инструментов. Из них доступными для большинства инвесторов являются всего два: RUS-28 и RUS-30. Остальные стартуют от 100 000 и 200 000 долларов и евро.

Оба варианта сегодня доступны к покупке квалифицированным и неквалифицированным инвесторам. Несмотря на то что номинал некоторых бумаг достигает 200 000 долларов, даже рядовой инвестор может выбрать наиболее приемлемый для себя вариант, чтобы инвестировать деньги в валютные активы.

Вариант 1. Самостоятельная покупка.

Площадкой в этом случае выступает биржа, а посредником – брокер. Возможные схемы покупки:

- инвестор со своего валютного счета в банке переводит деньги брокеру, а тот покупает ценные бумаги на бирже;

- инвестор со своего рублевого счета переводит деньги брокеру, тот покупает на валютной бирже валюту и на фондовой – облигации.

Вариант 2. Покупка акций ETF.

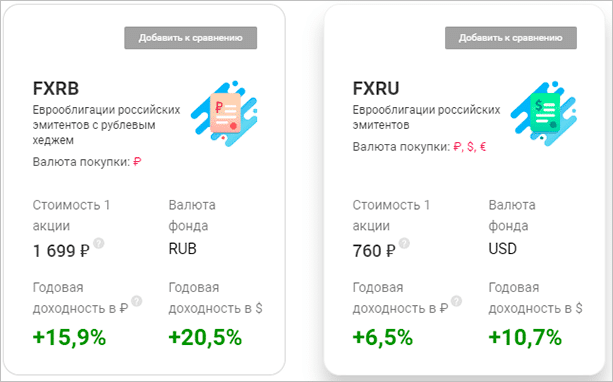

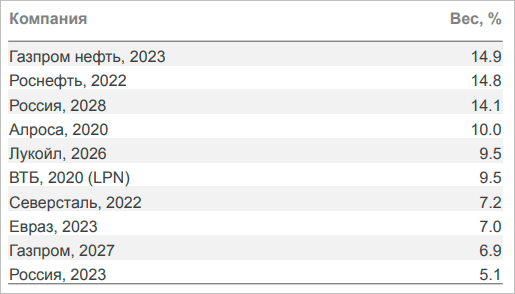

Напомню, что ETF – это биржевой индексный фонд, в который входит сразу много ценных бумаг. Он копирует определенный индекс. Главными преимуществами для инвестора при покупке ETF являются диверсификация и низкий порог входа. На Московской бирже сегодня есть 3 фонда на еврооблигации: FXRU, FXRB и RUSB.

Первые два от компании Finex. В них входит по состоянию на декабрь 2019 года 28 ценных бумаг. RUSB от компании ITI Funds включает 14 евробондов. Доходность за год составила 14,53 %, рыночная цена на 26.12.2019 – 1 740 руб.

Вариант 3. Покупка паев ПИФа.

ПИФ – паевой инвестиционный фонд, который не торгуется на бирже. Представляет собой портфель из ценных бумаг, собранный управляющим. Купить паи можно в управляющей компании.

Примеры таких ПИФов:

- “ВТБ – Фонд Еврооблигаций развивающихся рынков”. Один пай стоит всего 25,76 руб. За год доходность составляет всего 2,43 %, за 3 года – 24,69 %.

- “ВТБ – Фонд Еврооблигаций”. Стоимость пая – 13,86 руб. Доходность за год – 0 %, за 3 года – 17,96 %.

- “Сбербанк – Еврооблигации”. Доходность за 3 года – 14,85 %., за год – -0,05 %. Стоимость пая составила 2 552,1 руб.

Вариант 4. Покупка БПИФа.

БПИФ – этот тот же ПИФ, только он торгуется на бирже. То есть его состав формирует управляющая компания, а купить и продать можно через брокера в рабочее время биржи, как любую ценную бумагу. Биржевые фонды недавно появились на нашей бирже, поэтому составить объективную картину их доходности пока нельзя.

Пример. Фонд SBCB от управляющей компании Сбербанка 26 декабря торговался за 1 036 руб. за акцию. Он следует за индексом МосБиржи по самым ликвидным еврооблигациям. Состав фонда включает 10 наименований ценных бумаг. А теперь попробуйте определить, сколько бы вам потребовалось денег, чтобы самостоятельно собрать такой портфель.

Что такое евробонды, плюсы и минусы

Евробонды, еврооблигации или внешние облигации – это международные облигации, которые выпускаются в валюте, отличной от валюты эмитента.

Несмотря на свое название, евробонды не обязательно номинируются в евро и могут принимать много различных форм.

Облигациями в евроиене и в евродолларе называются, например, облигации, выпущенные в японской иене и долларах США соответственно. Большинство евробондов являются неименными облигациями, которые продаются в электронном виде через клиринговые организации, такие как «Euroclear» и «Clearstream».

Когда и где появились первые евробонды?

В 1963 «Автострад», итальянская сетевая компания, которая занимается шоссейными дорогами, выпустили 60 тысяч неименных облигаций на срок 15 лет с номинальной стоимостью 250 долл. США каждая и с ежегодным купоном в 5,5%.

Как евробонды связаны с самураями и бульдогами?

У многих евробондов имеются свои уникальные названия, которые обычно используются среди продавцов и инвесторов.

Например, понятие «самурайский бонд» относится к еврооблигациям в японской иене, в то время как «бульдожьим бондом» называют те еврооблигации, которые выпускаются в английской валюте: британском фунте.

Евробонды и иностранные облигации – это одно и тоже?

Важно отметить, что евробонды не являются синонимом иностранных облигаций. Иностранные облигации – это такие облигации, которые были выпущены иностранными заемщиками на внутреннем рынке капитала страны и номинированы в своей валюте

Также следует заметить, что термин «евробонды» относится к выпуску облигаций, которые не связаны между собой, но обеспечиваются несколькими гарантиями и были выпущены на рынке ценных бумаг в еврозоне. Как совместно выпущенные облигации, евробонды помогли понизить расходы по займам для более слабых членов еврозоны, таких как Италия или Испания.

Преимущества и недостатки евробондов

Самой привлекательной чертой еврооблигаций, по сравнению с иностранными облигациями, является выполнение меньшего числа обязательных нормативных требований и большая гибкость. Необходимость раскрытия сведений о евробондах регулируется непосредственно рыночными методами, а не официальными агентствами.

Для инвесторов еврооблигации предлагают более низкую номинальную стоимость ценных бумаг. Кроме того, с них автоматически не взимают налоги, как в случае с большинством иностранных облигаций.

Благодаря выпуску неименных евробондов, компании не должны раскрывать уровень процентной ставки по доходу с облигаций налоговым органам. Данный факт означает, что покупатели этих ценных бумаг могут заявлять о любом уровне дохода с евробондов.

Более того, конкуренция на рынке еврооблигаций также намного больше, чем на рынке иностранных облигаций, что приводит к более конкурентному ценообразованию и ликвидности.

И, наконец, инвесторы должны помнить как о возникновении любых валютных рисков (например, связанные с обменным курсом), так и о возникающих вследствие этого проблемах с волатильностью, когда дело касается новых или пограничных рынков.

Где купить евробонды?

Еврооблигации могут быть куплены таким же образом, как и большинство других облигаций, через мировые фондовые биржи.

В настоящее время Люксембургская фондовая биржа и Лондонская фондовая биржа являются двумя самыми большими центрами для инвестирования в еврооблигации, но во всем мире существует еще множество других бирж. Инвесторы должны внимательно ознакомиться с условиями и рисками, связанными с покупкой еврооблигаций.

Критика российских еврооблигаций

Утверждение некоторых российских брокеров о том, что еврооблигации выпущены в соответствии с «надежным европейским законодательством», а сами евробонды хранятся в «надежном Deutsche Bank», не имеют никакого отношения к надежности эмитента и возможности его банкротства. Есть и менее очевидные тонкости. Например, такой крупный банк как ВТБ выпускает еврооблигации через VTB Eurasia Limited (Ирландия), основанную только в 2012 году и занятую только выпуском еврооблигаций. Дочек у ВТБ большое множество, так что в случае необходимости банкротство одной из них не станет для компании серьезным ударом — ОАО банк ВТБ не будет нести за нее ответственность.

В плане защиты от обесценивания рубля ситуация не столь очевидная. Еврооблигация отлично работает в кризисных ситуациях вроде декабря 2014, но все же с 2000 года бывали периоды, когда рубль обыгрывал доллар, а рублевая инфляция в стране шла. Так что еврооблигация не панацея, хотя ввиду склонности рубля к самопроизвольной девальвации почти всегда хороший вариант.

Насчет ликвидности еврооблигаций тоже не все так просто. Как отмечалось выше, в большинстве случаев продажи идут на внебиржевом рынке, т.е. в отсутствии твердой цены в данный момент времени. На первичном биржевом рынке в России еврооблигаций мало, что дает достаточный спред, а высокая цена актива не способствует его уменьшению.

О гарантированной доходности — даже тут не все так просто. Выкупать у вас облигацию в назначенный срок зачастую не обязанность, а всего лишь право выпустившего евробонд, причем при определенных причинах компания даже может просто списать долг по облигациям. Пресловутый мелкий шрифт. Постоянного дохода по купонам это тоже касается — компания может по своему усмотрению отменить выплату купонов, если при этом не выплачивались дивиденды по акциям, причем невыплаченные купоны не накапливаются и никто их выплачивать потом не обязан. Так было с Межпромбанком в 2010 году и позднее с компанией «Траст». В настоящий момент, когда активно идет процесс отбора лицензий у различных коммерческих организаций и банков, риски только возрастают…

Виды евробондов

Несмотря на определенность характеристик, присущих данному виду еврооблигаций, существует также много отличий уже внутри самой категории евробонды. Они могут значительно различаться по:

- способу погашения;

- выплате купонного дохода;

- типу эмитента;

- сроку действия;

- качеству.

Этим списком отличительные особенности различных видов еврооблигаций не исчерпываются. Поэтому, прежде чем принимать решение о том, чтобы осуществлять инвестиции в этот вид ценных бумаг, необходимо досконально разобраться, в чем состоит суть этих отличий и какими будут лучшие евробонды для инвестиций в каждом конкретном случае. Выбор будет зависеть от приоритетов инвестора в зависимости от характеристик каждого подвида ценных бумаг.

Виды по способу погашения

По способу погашения существуют еврооблигации с опционом на:

- покупку — эмитент обладает правом на досрочное погашение в заранее определенные временные интервалы;

- продажу — инвестор вправе досрочно предъявить облигации к погашению в заранее установленные промежутки времени

- продажу и покупку – ценные бумаги, которые имеют характеристики двух предыдущих, то есть являются документами, право на досрочное погашение которых предоставляется как инвестору, так и эмитенту.

Кроме того, существуют еврооблигации, полностью погашаемые в момент истечения срока действия и не дающие права досрочного отзыва эмитентом.

Еще одной разновидностью по этой характеристике выступают ценные бумаги с фондом погашения. В этом случае для погашения своего долга эмитент осуществляет регулярные отчисления на специальный счет. Погашение производится по жребию определенных серий или путем приобретения на открытом рынке.

Виды по выплате купонного дохода

Выбирая вариант для вложения средств, необходимо принимать во внимание, что физическому лицу возможно приобрести еврооблигации с различными процентными ставками. Среди них — ценные бумаги:

- fixed rate bond (FRD) – с фиксированной процентной ставкой;

- floating rate note (frn’s) — с плавающей процентной ставкой, представляющие собой средне- и долгосрочные евроблигации с периодически корректируемым процентом доходности, обычно фиксируемом в виде спрэд к ставке LIBOR или надбавки;

- zero coupon bond — с нулевым купоном.

Последние в свою очередь бывают двух типов:

- capital growth bond – для них цена размещения идентична номиналу, а погашение осуществляется по более высокой стоимости;

- deep discount bond – евробонды с глубоким дисконтом, цена продажи которых существенно ниже стоимости погашения.

Сроки выплаты купонного дохода

На рынке широкое распространение получили конвертируемые еврооблигации (convertible bonds) и ценные бумаги с варрантом (warrant bonds), дающие право конверсии евроблигаций в акции эмитента. Наиболее крупные эмитенты конвертируемых евробондов – японские корпорации, которые выпускают их в долларах с возможностью конвертации в акции в йенах. Бумаги, не имеющие конверсионных привилегий, называются «обычными» – straight bonds.

Проценты по большинству еврооблигаций выплачиваются раз в год. Евробонды с выплатой процентов два раза в год встречаются значительно реже. И лишь для среднесрочных облигаций с плавающей процентной ставкой (FRN) характерны ежеквартальные выплаты.

Начисление процентов осуществляется путем отделения купонов и пересылки платежному агенту — банку. Обычно местом хранения акций выступает депозитарий, которому отведена функция инкассации купонов для их владельцев.

Виды по эмитенту, сроку действия и качеству

Принимая решение о покупке этого типа еврооблигаций, стоит иметь в виду, что они могут различаться также по типу эмитента, что накладывает определенные ограничения для их размещения. Эмитентами могут выступать корпорации, регионы, муниципальные образования, государство. Существуют также еврооблигации краткосрочные (от 1 до 5 лет), среднесрочные (10 лет) и долгосрочные (до 40 лет).

Классифицируются евробонды и по качеству, подразделяясь на «старшие» и «младшие» (субординированные). Обладатели первых имеют максимальную защиту от рисков, а вот держатели вторых существенно рискуют. Это связано с тем, что они являются ценными бумаги второго плана, прежде всего выступающими защитой для эмитента. Если компания будет ликвидироваться или обанкротится, субординированные еврооблигации будут находиться на ступень ниже иных займов и кредитов. При росте ставок они будут ощутимее варьироваться в цене.

Что такое евробонды

Начинающих инвесторов часто интересуют евробонды и что это такое, простыми словами это один из типов облигаций. Они появились в 1963 г. в Италии. Корень «евро» означает, что они родом из Европы, хотя сейчас это слово уже утратило свой первоначальный смысл из-за того, что эти бумаги выпускаются и работают не только в Европе, но и во многих развитых странах мира.

Этим занимаются компании, международные организации и государство. Они делают это для того, чтобы привлечь заемные средства, взяв их на внешнем рынке капитала на срок от 1 года до 40 лет. Чаще всего он ограничен 3-30 годами.

Если говорить о номинале, то для заемщика он выражен в иностранной валюте. Еврооблигации размещаются одновременно на финансовых рынках многих государств. Исключение составляет только страна, которая их выпустила.

К основным покупателям евробондов относятся следующие инвесторы:

- пенсионные фонды;

- страховые компании;

- инвестиционные организации.

Еврооблигации доступны и частным инвесторам. Есть бумаги, у которых фиксированная ставка процента, но встречается и плавающая.

Облигации внутреннего валютного займа и другие расписки находятся в ведении андеррайтеров, которые выступают в роли менеджеров проекта. В их задачи входят проверка заемщиков и выпуск евробондов, а также их распределение среди покупателей.

Зачем они нужны эмитенту и инвестору

Эмитенты выпускают евробонды, чтобы привлечь заемные средства. Они используются для развития отраслей, проектов, реализации бизнес-идей.

Инвесторы покупают бумаги для получения фиксированного дохода. Они дают свои деньги в долг компаниям и государству, а те платят им проценты. Чаще всего выплаты осуществляются 1 раз в 6 месяцев, но возможны и другие варианты. Когда срок жизни акции подходит к концу, заемщику выплачивается номинал. Можно выделить следующие преимущества таких долговых расписок:

Регулярный доход. По купонам можно получать до 4% годовых.

Валютные вложения. Конвертация денег в иностранную валюту является распространенной мерой по защите капитала от финансовых кризисов и инфляции. Курс рубля меняется, за последние 30 лет национальная валюта в несколько раз подешевела по отношению к доллару, а потом и к евро, поэтому вложение в евробонды можно назвать прибыльным.

Защита от девальвации. Торговля еврооблигациями осуществляется в иностранной валюте, чаще всего это евро и доллар. Преимущества владения такими бумагами можно рассмотреть на следующем примере: многие инвесторы в период с 2015 по 2021 год понесли убытки, но высокая инфляция не затронула тех людей, которые держали еврооблигации. В рублях они получили прибыль.

Диверсификация портфеля. Инвесторы могут приобрести облигации корпораций, государств. Это позволит уменьшить потенциальные риски и снизить потери.

Инвесторы заранее знают, какой получат доход

Для того чтобы сделать прогноз, нужно принимать во внимание размер платежей, сумму долга и процентную ставку.

Ликвидность. Продать облигации можно в любой момент.

Защита интересов инвесторов

Оборот бумаг жестко контролирует международное законодательство.

ICMA, являющаяся международной ассоциацией, исполняет функции регулятора.

Процесс покупки, продажи и начисления дохода прозрачен: эмитенты отчитываются по международным стандартам, поэтому инвестор может быть уверен, что его деньги не пропадут.

Как работают еврооблигации

При выпуске евробондов эмитенты могут сделать закрытую или открытую подписку, инвестор заинтересован в открытом способе выпуска.

Процесс осуществляется через андеррайтеров, им руководит лид-менеджер. Он покупает запасы облигаций российских компаний, других государств и иностранных корпораций в соответствии с согласованными условиями. После этого их предлагают другим заемщикам, чаще всего это институциональные инвесторы.

По своим параметрам облигации в валюте похожи на другие:

- У них есть номинал, так называют стоимость одной бумаги.

- Держатель еще перед покупкой знает доходность еврооблигаций. Она устанавливается в процентах годовых, эту сумму заемщикам выплачивает эмитент.

- Есть срок погашения. Это дата, когда будет произведен расчет с инвестором. До нее выплачивается купонный доход, а в указанный день происходит возврат номинала.

Каждая выпущенная долговая расписка имеет рыночную цену, часто она отличается от номинальной как в большую, так и в меньшую сторону. Евробонды растут в цене, когда на них наблюдается повышенный спрос на рынке.

- С учетом рыночной стоимости рассчитывается текущая доходность. Это годовая прибыль, которая исчисляется в процентах.

Инвесторам не нужно самостоятельно делать расчеты. Все данные есть, поэтому нужно только выбрать подходящие евробонды.

От чего зависит цена бумаги?

Как уже стало ясно, рыночная стоимость евробонда – переменная величина, на которую влияют ряд факторов:

- Уровень ставок, которые устанавливаются Центробанками стран. С ростом ключевой ставки снижается цена евробонда, так как в такой ситуации инвестору выгоднее вложить средства в депозиты – безрисковые инструменты.

- Величина спроса. Классическое правило – с ростом спроса на бумаги повышается и их рыночная стоимость. И наоборот.

- Рыночные условия, сформировавшиеся на торгах. К примеру, во время кризиса стоимость бумаги резко снижается, потому что увеличивается риск невыплаты по ней из-за снижения финансовой прочности эмитентов.

Но по мере того, как будет приближаться дата погашения, цена бумаги по рынку будет корректироваться и может доходить до 100 % (т.е. к цене номинала). Иначе говоря, с приближением даты погашения еврооблигаций снижается размер колебаний рыночной стоимости бумаги.

Доходность еврооблигаций

Доходность еврооблигаций зависит от сроков и номинала, но она в любом случае выше валютных вкладов по депозитам. При относительно небольшом риске доходность еврооблигаций российских эмитентов может достигать 1,5-8,5%

Я бы рекомендовал обратить внимание на тех эмитентов, кредитный рейтинг которых на уровне или выше суверенного. Пример: «Новатэк», «Газпром», «Роснефть»

Достаточно высокую доходность показывает и финансовый сектор. Например, еврооблигации Сбербанка отдельных выпусков могут принести от 5-ти до 7% прибыли.

Для анализа доходности облигаций и евробондов рекомендую использовать сервис: ru.cbonds.info/emissions/simple/. Удобный фильтр позволяет найти любой выпуск облигаций, в том числе и погашенный, но для просмотра данных по размещению и доходности нужно пройти регистрацию.

Особо искушенные инвесторы могут обратить внимание на зарубежные евробонды. На этом же сайте есть информация о выпусках некоторых стран СНГ и Польши

Правда, для выхода на зарубежные фондовые рынки понадобится в среднем от 10 тыс. дол. США.

Выпуск и обращение евробондов

Существуют различные варианты размещения еврооблигаций, наиболее распространенный – открытая подписка. Она осуществляется через синдикат андеррайтеров, а выпуски имеют листинг на бирже. После первичной продажи они “выбрасываются” дилерами на где могут приобретаться по телефону и через Интернет у инвестиционных компаний. Как любой инвестиционный инструмент, имеют евробонды котировки и доходность по ним, которые зависят от спроса и предложения на рынке. Однако есть и другой вариант выпуска – ограниченное размещение среди определенного круга инвесторов. В этом случае облигации не торгуются на бирже (не имеют листинга).