Как открыть франшизу по микрозайму для населения

На сегодня спрос в микрозаймах превышает предложения. Микрокредитование набирает темпы в своем росте. Это обусловлено стабильным доходом, для партнеров выгодно заниматься этим бизнесом ввиду отсутствия различных нагрузок, таких как технические, маркетинговые, рекламные, бухгалтерские и юридические. Этому способствует удобное расположение филиалов, расширение партнерской сети.

Это процедура узаконивания фирмы обязательна. В Минфин, от которого требуется согласие, подается заявление, квитанция об уплате пошлины и копии документов:

свидетельство о регистрации юридического лица;

учредительные документы.

Решение о внесении новой фирмы в реестр будет выдано через две недели. После этого компания получит право выдавать микрозаймы в размере не более 1 млн рублей.

Как проходит оценка компании?

Итак, вы определили для себя, что определённое направление вас интересует. Что дальше? Нужно разобраться с конкретной компанией. И для этого стоит ориентироваться на определённые критерии выбора франшизы. В частности, речь идёт о следующем:

Имеет смысл внимательно изучить её сайт. Какова у него посещаемость? Давно ли он начал работу? Насколько хорошо отображается на разных устройствах? Если организация небрежно относится к своему фирменному сайту, то она может так же подойти и к своим обязанностям перед франчайзи. Да, если бренд готов выделить какое-то пространство на своём портале вам в случае сотрудничества, то это – хороший знак. Во-первых, вам предоставляют ресурс. Во-вторых, компания готова в целом нести ответственность за весь проект.

Как именно происходит взаимодействие между франчайзером и франчайзи? Насколько активна сама компания? Прозрачна ли её деятельность? Где находится центральный офис, что о нём можно узнать?

Не забудьте собрать данные про юридическое лицо. Во-первых, когда именно оно появилось? Понятно, что чем дольше компания находится на рынке, тем лучше. Во-вторых, кто именно значится в учредителях, что о них известно

Есть люди, которые постоянно создают проекты, доводят их до банкротства, закрываются, потом начинают работать уже в другом направлении, но общий подход остаётся неизменным. Чтобы не столкнуться с такими сомнительными схемами, стоит собрать как можно больше информации. И не забудьте проверить судебную историю, то есть не было ли громких разбирательств с франчайзером или же с учредителями.

Это далеко не всё из того, на что стоит обратить внимание при покупке франшизы. Но выше перечислена база, без которой вообще нельзя начинать работу

Перед подписанием договора вы должны представлять себе, с кем будете иметь дело

Очень внимательно нужно отнестись и к тексту самого соглашения. Никогда не подписывайте документы, если вы не понимаете значение каждого пункта в них.

Особенности работы по франшизе

Несмотря на явные преимущества, такая схема бизнеса в сфере МФО все же имеет ряд своих особенностей. Перед выбором франшизы с ними стоит ознакомиться, дабы не стать заложником уже сложившейся ситуации.

В первую очередь это, конечно, финансовая зависимость. Вам предстоит делать регулярные отчисления в пользу головной компании из своих доходов. Размер взносов оговаривается в договоре.

Многие фирмы предъявляют довольно жесткие требования ко всему процессу ведения бизнеса, что кардинально ограничивает свободу ваших действий и исключает возможность собственной инициативы. Причем, несоблюдение данных требований может повлечь за собой наложение штрафов.

Особенности могут таиться в любом пункте договора. Фирмы, предлагающие франшизу своей деятельности, имеют довольно опытных юристов в своем штате сотрудников, которые составляют договор на условиях, выгодных лишь самим правообладателям.

Поэтому перед подписанием договора следует раскошелиться на хорошего юриста, который покажет вам все подводные камни.

Франшизы микрофинансовых организаций – приоритеты и характеристики

Совершенно очевидно, что создавать бизнес в финансовом сегменте рынка гораздо проще при практической поддержке, которую может обеспечить франшиза микрозаймов. Франчайзер на правах владельца бизнеса обеспечивает ценное в таких случаях организационное руководство, помогая своим франчайзи грамотно провести процесс регистрации компании, придерживаясь всех юридических нюансов.

Совершенно очевидно, что создавать бизнес в финансовом сегменте рынка гораздо проще при практической поддержке, которую может обеспечить франшиза микрозаймов. Франчайзер на правах владельца бизнеса обеспечивает ценное в таких случаях организационное руководство, помогая своим франчайзи грамотно провести процесс регистрации компании, придерживаясь всех юридических нюансов.

Дальнейшая юридическая поддержка также будет важна и в последующем – при взыскании задолженностей, при работе с контролирующими и регуляторными органами. Значимую часть этих хлопот берет на себя франчайзер, регулируя все юридические аспекты от лица бренда.

Кроме того, франшизы микрозаймов предоставляют покупателям доступ к практичному и эффективному бизнес-плану. В отдельных случаях франчайзер с учетом местного законодательства и конкретных обстоятельств содействует своему партнеру в разработке адаптированного под приоритетные условия бизнес-проекта.

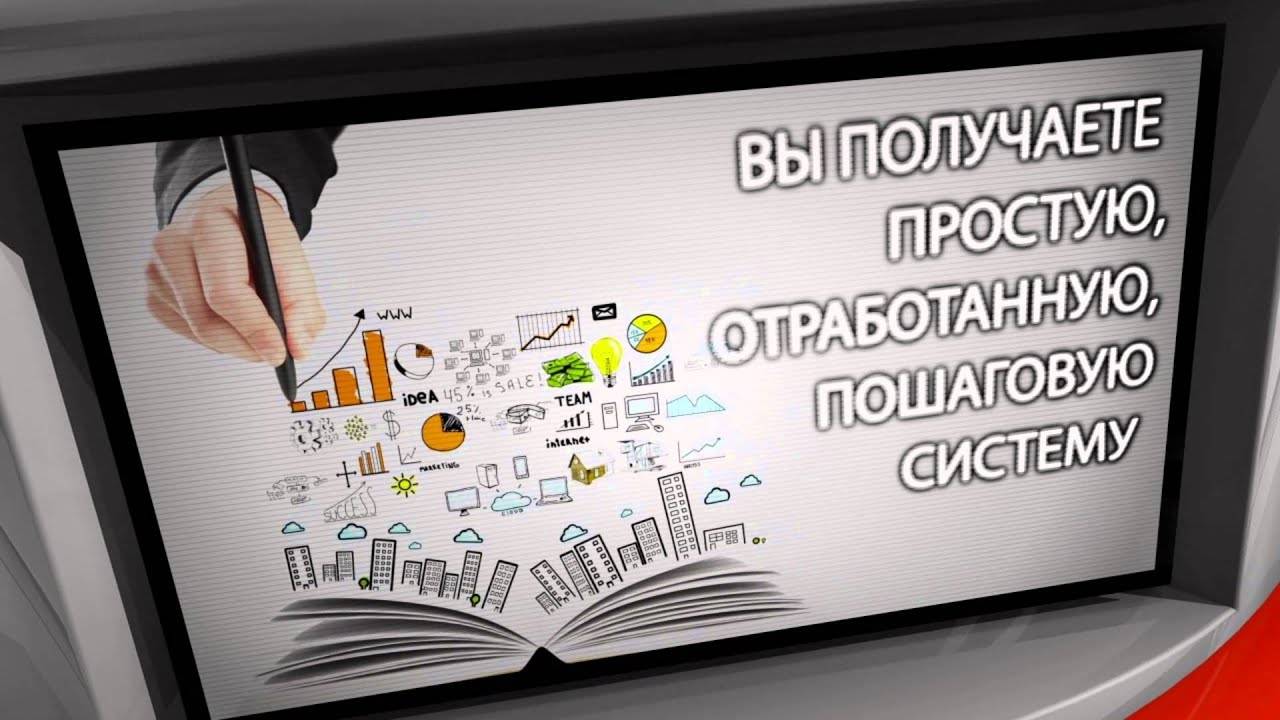

Одновременно с этим франчайзер несет ответственно и в вопросах подготовки своих франчайзи к дальнейшей самостоятельной деятельности. В частности, проводит компетентное обучение покупателей франшизы и наемного персонала.

Немаловажным условием сотрудничества по франшизе МФО является и административная поддержка со стороны основателя бизнеса, а также рекомендации в отношении технического и программного обеспечения.

Оценка рынка

Начинать стоит с оценки рынка, чтобы понять, перспективно ли конкретное направление в принципе или нет. В упрощённом виде это можно сделать следующим способом:

Провести аудит спроса. Легче всего воспользоваться ключевыми запросами, например, сервисом Wordstat, который показывает, что ищут люди в Яндексе, чем интересуются. Есть и другие программы, демонстрирующие тренды в Google, существуют специальные приложения, позволяющие анализировать полученную информацию. Но последним обычно уже занимаются специалисты. Тем не менее общее представление составить вполне реально.

Почитать форумы по конкретной теме, посмотреть, сколько заинтересованных в ней людей в вашем регионе

Если вас интересует франшиза в детском бизнесе, например, то стоит обратить внимание и на общее количество дискуссий, и на разные опросы, если они проводились. Большое значение имеет платежеспособность участников форумов, которую тоже вполне реально установить, если внимательно изучить их блоги, отследить те темы, которые они сами поднимают.

Принципиальны финансовые показатели

Если кто-то проводил маркетинговое исследование в данной сфере в последние годы и опубликовал результаты, не мешало бы с ними ознакомиться. Следует также посетить бизнес-сайты: иногда там делятся своим опытом, что очень полезно.

Естественно, это далеко не все показатели рынка. Но в процессе сбора информации вы уже можете и сами понять, каких данных вам не хватает.

Можно заказать маркетинговое исследование по конкретным вопросам. Так у вас на руках будут точные данные. Но такой вариант целесообразен, если вы в финансах в принципе не ограничены.

Если вам нужна помощь в подборе прибыльной франшизы или аудите выбранной – обратитесь ко мне, у меня большой опыт во франчайзинге, буду рад помочь!

Мои услуги

Кредитный брокер

Франшиза кредитного брокера стала довольно востребованной и для начинающего предпринимателя, и более опытного. Все потому, что возможно быстро открыть свое дело и приступить к работе, воспользовавшись уже испытанной бизнес-системой, не расходуя средств на рекламу и не рискуя. Средняя стоимость ее находится в пределах 500 тысяч рублей.

Для вашего бизнеса такая покупка может стать удачным решением, если вы совершаете ее без иллюзий:

- вы не покупаете бренд – в этом деле нет брендов;

- вам никто не обеспечит лояльность потенциальных клиентов; привлекать клиентов и предлагать им продукты придется самому, в этом смысле – такой бизнес начинаете с нуля;

- вы сами будете делать свой бизнес, в лучшем случае – можете рассчитывать на технологии для запуска дела.

Кредитный брокер работает на результат: чем больше заключит договоров, тем выше его вознаграждение. Но не стоит думать, что нет никаких плюсов:

- экономия времени;

- CRM кредитного брокера (в пакете франшизы);

- собственная страница на сайте франчайзера;

- оформление документов для клиентов при помощи головной компании, она же примет решение о выдаче кредита малому предприятию.

В качестве брокера вы станете:

- проверять кредитную историю заемщика;

- оказывать помощь в получении кредита;

- заниматься реструктуризацией и минимизацией долгов;

- расторгать договоры по кредиту;

- признавать заемщика неплатежеспособным;

- защищать клиента от банков, коллекторов и т. п.

С франшизой от известной кредитной брокерской компании перед вами откроются многие двери. Вы можете рассмотреть предложения от:

- ООО «Банковский Советник»;

- группа компаний «Финансовые решения»;

- ООО «Евро-Финанс.

Франшиза кредитного и ипотечного брокера Finance Group (инвестиции – от 0,7 млн. рублей, первый взнос – от 500 тысяч, роялти – нет, окупаемость – от 3 до 6 месяцев). Компания выбрала для себя около полусотни востребованных услуг, и оказывает их на территории России и стран СНГ. Среди них: ипотека и лизинг недвижимости, юридические и страховые услуги – список немалый.

Есть еще брокеры на бинарных опционах. Кто-то уверен, что брокер бинарных опционов – это компания, оказывающая трейдерам помощь в торгах на бирже, но в реальности это не что иное, как локальная биржа, в рамках которых идут торги

Самое важное правило торговли на бинарных опционах, по отзывам специалистов, – контроль над собственными эмоциями. Люди, склонные поддаваться азарту, – клиенты брокера на бинарных опционах

Что необходимо знать о франшизе МФО

В первую очередь, следует понимать, что данный вид деятельности не ограничивается лишь выдачей средств под большие проценты. Помимо этого, Микрозаймы занимаются и открытием вкладов под проценты. Фактически данное направление деятельности, приносит основную часть средств, выдаваемых в кредит.

Выбирайте франшизы в нашем каталоге.

Если с категорией вкладов все понятно, они представляют собой своеобразную финансовую подушку для самих организаций, то что можно сказать о категории кредитов. В отличие от тех, которые предлагают крупные банки, займы МФО имеют отличительные особенности:

- Они выдаются практически всем желающим;

- Оформление соглашение производится быстро (в течение 15-20 минут);

- Минимальный пакет документации, в который чаще всего входит только паспорт. В редких случаях производится звонок поручителю;

- После одобрения денежные средства выдаются сразу же или переводятся на карту;

- Короткий период времени и маленькая сумма займа. Некоторые МФО готовы предоставлять кредит на сумму от 3 до 15 тысяч рублей.

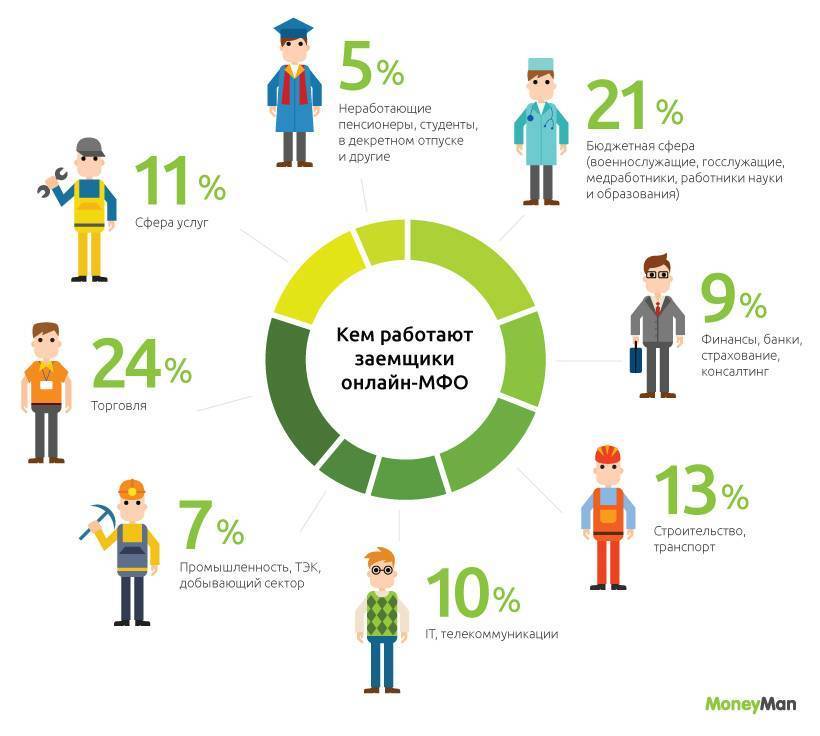

Кто вообще является целевой аудиторией данных организаций? На самом деле многие граждане обращаются в МФО. Среди них могут встречаться мелкие предприниматели, которые просто не могут получить одобрения в обычном банке или физические лица, имеющие плохую кредитную историю, неофициальное трудоустройство и так далее.

Что такое франшиза МФО:

Микрофинансовые организации разделяются на три основных вида:

- Так называемые «До зарплаты». Выдают небольшие суммы на короткий срок (до 50 тыс. рублей на 1 месяц). Сумма возвращается единым платежом или делается пролонгация;

- МФО оформляющие более крупные займы, которые возвращаются равными частями в течение 6-12 месяцев;

- Кредиты для бизнеса. Отдельная категория для молодых предпринимателей.

Законодательные требования

Как уже говорилось, с 2014 года законодательные нормы стали более жесткими, из-за чего открытие своего дела стало проблематичным. В первую очередь МФО должно иметь уставной капитал. Для определенных фирм он составляет всего 10 тысяч рублей, а для некоторых не менее 70 млн. Все зависит от специфики деятельности.

Второй, не менее важный момент – это охрана точки. Учитывая, что организации работают с деньгами, сотрудники и имущество, должны соответствующе охраняться. Помещение обязательно должно быть оборудовано сигнализацией, видеокамерами, заключено соглашение с представителями охранных структур.

Чтобы начать деятельность в качестве микрозаймовой компании, также потребуется:

- Официальная регистрация в качестве юридического лица (ООО). Данный момент должен быть оформлен соответствующей документацией;

- Создание приказов о назначении директора и главного бухгалтера;

- Оплатить положенную государственную пошлину и передать документы для регистрации деятельности.

Компании, в которых можно оформить франшизу микрозаймов

На рынке МФО существует множество организаций, предоставляющих франшизу в пользование.

Например, МФК Viva Деньги предоставит франшизу предпринимателю, который может уплатить первоначальный взнос в размере 100 тысяч рублей. Процент, взимаемый с дохода, составляет в среднем 8%. Собственный капитал для предоставления микрозаймов должен составлять не менее 2 миллионов рублей.

АМФК Мастер-Деньги требует произвести первоначальную выплату в размере 150 тысяч рублей (300 тысяч рублей для предпринимателей, открывающих более одной точки МФО). Процентная ставка от месячного дохода составляет 7%, а капитал, требуемый для выдачи микрозаймов, должен быть не меньше 470 тысяч рублей.

Кроме идентичного пакета услуг, как в компании Viva Деньги, партнеры МФО Мастер-Деньги получают возможность обучения сотрудников организации и различные консультации.

Преимущества открытия точки микрозаймов по франшизе

Несмотря на то, что в городе уже есть такая точка, открытие нового офиса поможет организовать бизнес и получить немалую прибыль.

Микрокредитная организация всегда пользуется огромной популярностью, а франшиза всегда рассматривается как идеальный вариант при старте нового проекта.

В больших городах нашей страны существует множество таких точек, владельцы которых отмечают эту сферу как прекрасный способ капиталовложений и организации бизнеса.

К основным преимуществам франшизы микрозаймов следует отнести:

- Каждый начинающий бизнесмен получит эксклюзивное программное обеспечение, благодаря которому управление своим делом будет лёгким и эффективным.

- Франчайзер будет постоянно поддерживать предпринимателя. Он назначит куратора на весь период заключённого соглашения. Также он берет на себя часть налоговой документации, проводит проверку ОРГН онлайн, подключает своих бухгалтеров и вводит в курс дела.

- Работа под узнаваемым брендом всегда приносит успех и большую прибыль. Люди идут в компанию, название которой находится “на слуху”, ведь ей доверяют многие люди.

- Небольшой первоначальный взнос при открытии, а каждый месяц – взносы в процентном соотношении от дохода. Поэтому предпринимателю будет легко открыть своё дело, ведь сразу не нужно отдавать большие деньги.

Специально разработанное программное обеспечение поможет:

- вести контроль за движением денежных средств;

- автоматизировать внутренний документооборот;

- увеличить скорость обслуживания потенциальных клиентов;

- производить формирование документов для разных служб в автоматическом режиме;

- формировать ежемесячную и другую отчётность.

Преимущества и недостатки такого бизнеса

Конечно данный бизнес имеет свои преимуществ, благодаря которым и становится привлекательным для капиталовложения.

Самые яркие положительные стороны:

- Дальнейшее развитие организации и превращение ее в сеть;

- Большие проценты с займов, гарантирую огромную прибыль за короткий срок;

- Высокая востребованность в условиях нынешней экономической ситуации в стране.

Негативной стороной такого бизнеса является:

- Попадание в оборот организации финансов от физ. лиц;

- Нет права стать полноправным участником фондовой биржи;

- Давать займы разрешается только в рублях;

- Отсутствие возможности расторжения договора в одностороннем порядке;

- Большой процент невозврата займов;

- Процент роялти.

Несмотря на все свои минусы, данный бизнес подкупает маленькими сроками своей окупаемости и получением сверхприбыли.

Микрозаймы по франшизе ↑

Прежде всего, стоит рассмотреть теоретические аспекты этого направления деятельности. Бизнес по франшизе является довольно распространенным явлением, и многие компании прибегают к такому способу расширения собственной сети.

Для того чтобы открыть собственную микрофинансовую компанию предпринимателю необходимо пройти этапы от создания бизнес-плана до получения всех необходимых регистрационных документов и заканчивая развитием бизнеса и операционной деятельностью.

Франшиза микрозаймы предлагает потенциальным партнерам развитие бизнеса с минимумом вложений, а главное без необходимости прохождения регистрационных процедур.

Партнер в этом случае оплачивает возможность работы под именем бренда и другие сопутствующие услуги.

Варианты оплаты франшизы бывают разные, в зависимости от условий сотрудничества.

Тенденции рынка кредитования в России красноречиво свидетельствуют о росте спроса на микрозаймы среди населения.

Это происходит на фоне сокращения объема рынка потребительского кредитования банковскими учреждениями.

Банки осуществляют глубокую скоринговую проверку клиентов, а микрофинансовые организации, ввиду особенностей их бизнес-модели, предпочитают брать количеством и охотно идут навстречу большинству заявителей.

До определенного времени рынок микрокредитования небанковскими финансовыми компаниями и частными кредиторами слабо контролировался, но с принятием федерального закона «О микрофинансовых организациях и микрофинансовой деятельности» условия стали относительно прозрачными, что и привело к количественному увеличению его участников.

С развитием современных технологий и появлением удобных онлайн-инструментов для взаимодействия с клиентами, оказание финансовых услуг для населения получило существенный толчок к развитию.

Возможность заработать, имея в наличии свободные денежные средства, более привлекательна, нежели размещение их на депозитных счетах или инвестирование в банковские металлы.

Во-первых, такая деятельность может принести гораздо более высокий доход.

Во-вторых, микрокредитование – это бизнес, который не требует на начальных этапах существенных инвестиций, таких как приобретение недвижимости, создание инфраструктуры или покупки дорогого оборудования.

Начать микрофинансовую деятельность можно в довольно сжатые сроки, а франшиза позволяет осуществить это весьма просто и по проверенной временем схеме компании-партнера.

Что это?

Само понятие франшиза означает право на использование начинающей фирмой уже раскрученного бренда. Согласно договору о франшизе могут быть использованы логотип компании, её слоган, а также прочие составляющие для открытия собственного офиса для выдачи микрокредитов.

Предполагается составление и подписание обеими сторонами договора франчайзинга, по которому новый партнёр обязан соблюдать все правила старшего партнёра и вести дела согласно положениям, принятым в предоставляющей франшизу организации.

Выдающая франшизу компания постоянно контролирует деятельность новой и корректирует её. За право пользования франшизой получатель каждый месяц платит отчисления на счёт продавшей франшизу компании.

Изучение финансовой ситуации

Конечно же, нельзя обойтись без решения финансового вопроса. При расчётах вам нужно исходить из размера взноса и ежемесячных отчислений, если они потребуются. К этому необходимо добавить сумму для запуска и траты на поддержание бизнеса до тех пор, пока он не начнёт окупаться. И не стоит забывать о необходимости создать «финансовую подушку безопасности» на тот случай, если расходы в связи с каким-то ЧП возрастут или если период окупаемости увеличится. Всё перечисленное – это то, что можно записать в финансовый минус.

Теперь в плюс: имеющиеся средства, дополнительный заработок и деньги, которые вы начнёте получать с бизнеса. Правда, учтите, что последнее можно прогнозировать с определённой долей условности. Некоторые учитывают также деньги, которые способны привлечь, например, кредиты. Но, во-первых, это довольно рискованно. Во-вторых, заём вам могут вообще не выдать.

Расчет примерных затрат на старт бизнеса

У начинающего бизнесмена нет средств для открытия большого офиса по франшизе микрозаймов, поэтому можно поставить типовой бокс в каком-либо торговом центре или в другом месте, где большая проходимость людей. Площадь такой точки небольшая.

Стоимость оборудования будет составлять 50 тысяч рублей. В эту сумму входит стоимость:

- компьютера;

- многофункциональных устройств (принтера, сканера и других);

- доступа в интернет;

- мебели для специалиста;

- сейфа.

Стоимость аренды и оборудование помещения на два рабочих места составит 50 тысяч рублей. Также необходимы средства для выдачи денег. Если бокс установлен в месте, где много людей, тогда в среднем понадобится для выдачи займов от 400 тысяч рублей.

Примеры лучших офферов микрозаймов

У МФО есть свои партнерские программы, к которым может подключиться любой желающий. Эти же офферы есть в CPA-сетях. Вот несколько примеров:

- «БыстроДеньги» предлагает 1 200 ₽ за оформленный займ от нового клиента и 500 ₽ — от того, кто обратился повторно. Холд — 10 дней, контекстная реклама на бренд и брендированные группы в соцсетях запрещены.

- «МигКредит» предлагает персональные условия в зависимости от объема трафика. Вы обсудите их отдельно с менеджером. Зарабатывать можно онлайн и офлайн.

- AFG предлагает до 50 000 ₽ за каждый выданный займ. Это тоже микрофинансовая организация, но она работает с кредитами под залог.

Есть CPA-сети, в которых можно посмотреть сразу несколько офферов от разных МФО и подключиться к самому выгодному. Загляните в наш рейтинг партнерских программ и выберите подходящую.

Присоединяйтесь к нам:

- Чат Telegram – живое общение, обмен опытом, бесплатные бонусы.

- Канал Telegram – актуальная и полезная информация об арбитраже.

- YouTube – крутой видеоконтент: интервью, гайды и лайфхаки.

- Дайджест в Telegram – топовые подборки кейсов и актуальных статей.

Рентабельность открытия МФО по франшизе

Рентабельность бизнеса в сфере микрозаймов считается довольно высокой. Она гораздо выше, чем рентабельность банковской деятельности.

Это объясняется высокой ставкой кредитования, которая достигает 2% в день, а так же упрощенной и более дешевой моделью выдачи займов.

Конечно, в период сложной экономической обстановки в стране при повышенной ставке рефинансирования микрофинансовые организации испытывали значительные трудности с привлечением оборотного капитала.

Высокие ставки кредитования до 2% в день, что соответствует 762% годовых, делают бизнес в сфере микрозаймов привлекательным в сфере рентабельности.

Наиболее популярные и известные представители франшиз МФО

Как можно понять, количество микрокредитных организаций сейчас очень много и практически все их них предлагают приобрести франшизу. В таблице приводятся наиболее известные и доходные фирмы, а также основные условия по франшизам.

| Наименование МФО | Паушальный взнос | Роялти | Начальные инвестиции | Период окупаемости |

| Компания «Быстроденьги» | От 200 000 | 7-8% | От 1,1 млн. | 7-9 месяцев |

| WMR-деньги | От 160 000 | 8% | От 350 000 | 6-7 месяцев |

| Фаст Финанс | От 160 000 | 10-15% | 1,5 млн. | До 1 года |

| Удобные займы | От 55 000 | 5% | От 600 000 | 4-5 мес. |

| Деньги для Вас | От 65 000 | От 10% | От 800 000 | 3-6 мес. |

Указанный список далеко не оконченный, поскольку даже после закрытия большого количества МФО, их все еще остается достаточно много. Поэтому предпринимателю предлагается самостоятельно изучить из условия и выбрать наиболее подходящий для себя вариант.

Основные плюсы и минусы франшиз:

Тем нее менее, следует остерегаться компаний, которые предлагают быструю окупаемость, но при этом заманивают отсутствием ежемесячных платежей или небольшими начальными инвестициями.

Кроме того, перед тем как принимать решение и заключать договор с конкретной компанией, рекомендуется ознакомиться с отзывами. К сожалению, на рынке все еще хватает недобросовестных франчайзеров, которые и не собираются брать на себя озвученные в договоре обязанности. При этом, большое количество проданных франшиз, в данном случае, не говорит о положительное репутации.

Отдавать предпочтение необходимо МФО, зарегистрированным и числящимся в реестре Центрального Банка России.

Так стоит ли заниматься МФО? Если предпринимателю действительно это интересно, то да. Микрофинансовая компания способна принести существенную выгоду своему обладателю.

Не забудьте добавить «FBM.ru» в источники новостей