Основные критерии выбора

При желании открыть расчетный счет для ООО выбирайте банк, ориентируясь на следующие моменты:

- Тарифы. Это самое главное. Банк должен предлагать выгодные условия обслуживания именно для вашей компании. Определитесь, какие операции будете совершать чаще всего, их тарификация должна быть выгодной.

- Это особенно актуально, если открыть счет в банке планирует новая фирма. Некоторые финансовые организации разрабатывают бесплатные стартовые тарифы (нет платы за ведение счета). Можно сначала подключиться к такому, а затем по мере необходимости переключиться на стандартный тариф.

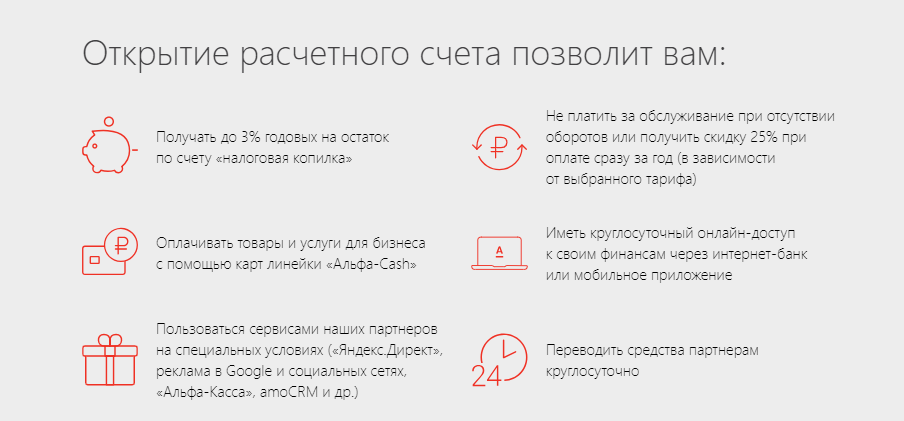

- Технологичность. Сейчас все банки предлагают компаниям мобильный и интернет-банкинг, но не помешает изучить функционал этих сервисов. Хорошо, если банкинг можно интегрировать с сервисами бухгалтерии, вести через него отчетность, управлять зарплатными проектами и пр.

- Перечень дополнительных услуг. Выбирая, в каком банке открыть счет для своей компании, обязательно изучайте перечень дополнительных услуг. Вам могут понадобиться кредитные услуги и участие в зарплатном проекте. Или у вас в планах участие в тендерах (тогда нужен банк, в котором можно открыть спецсчет). При ведении валютных операций нужны услуги ВЭД.

- Удобство открытия счета и обслуживания. Хорошо, если можно открыть расчётный счёт для ООО дистанционно, тогда не нужно ходить по офисам, менеджер банка сам к вам приедет. Многие финансовые организации оказывают услугу резервирования счета и сообщают его реквизиты через 5-10 минут после подачи заявки. Обязательно интересуйтесь тем, как в дальнейшем можно управлять счетом, класть на него деньги, снимать их. Если банк выпускает для этого бизнес-карты, не помешает узнать цену их обслуживания.

Выбирая, в каком банке открыть расчетный счет для ООО, рассматривайте не только классические организации, но и те, что работают дистанционно. По перечню услуг они ничем не уступают обычным банкам. Обслуживание клиентов ведется удаленно, в основном все операции проводятся через онлайн-банк. Часто такие организации предлагают выгодные условия обслуживания. Они не несут траты на содержание офисов и большого штата сотрудника, поэтому могут себе позволить устанавливать выгодные тарифы.

Бесплатная консультация по регистрации ООО

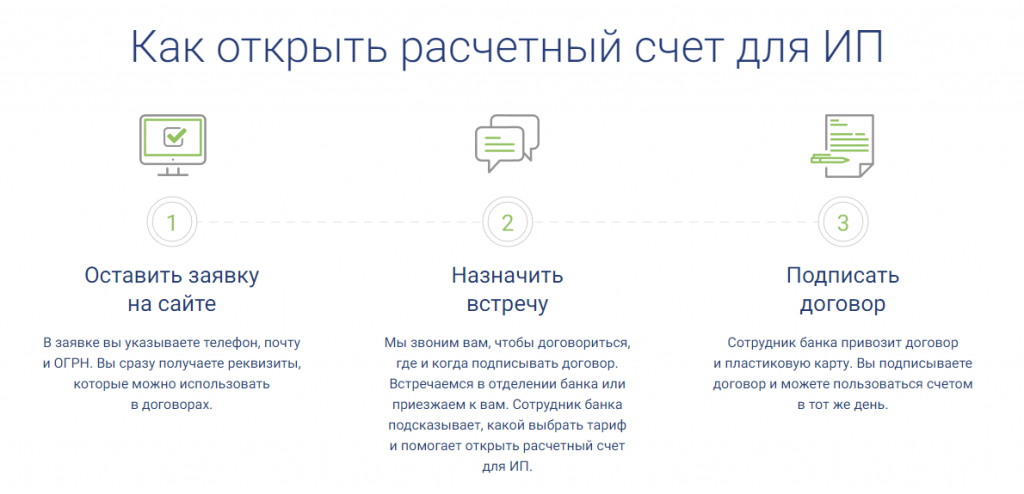

Зачем ИП расчётный счёт и можно ли обойтись без него

Индивидуальный предприниматель может работать без расчётного счёта, но с определёнными неудобствами:

- нельзя заключать крупные сделки;

- выше риск налоговых проверок и штрафов;

- клиенты не всегда хотят платить наличными;

- для исходящих платежей придётся посещать банк.

Сейчас предпринимателям желательно иметь расчётный счёт по двум причинам:

1. Ограничение суммы расчётов

Государство стремится контролировать все денежные потоки, чтобы не допустить нелегальных финансовых операций. Поэтому для b2b-расчётов действует ограничение — не более 100 000 рублей наличными (при сделке в валюте — по курсу Центробанка на день оплаты). Эту сумму может получить или заплатить ИП при сделке с другими компаниями и предпринимателями.

Для расчётов по договорам на сумму больше, чем 100 000 рублей потребуется счёт в банке. Обойти это ограничение простым дроблением платежей не удастся. Если с одним контрагентом ИП заключил несколько схожих договоров, то суд вправе объединить их, чтобы учесть сумму взаиморасчётов в общем.

Так, например, платить наличными за поставку материалов по 20 000 рублей в месяц можно только пять месяцев, потом придётся расторгать договор и искать нового поставщика, либо переходить на безналичную оплату через банк. Заключить новый договор с тем же контрагентом на тех же условиях и вновь использовать наличные не удастся.

За нарушение предельного лимита наличных расчётов участников сделки оштрафуют — как плательщика, так и получателя средств. Юридическому лицу грозит штраф в 40 000 — 50 000 рублей, а должностным лицам и ИП — 4 000 — 5 000 рублей. Срок давности — два месяца с момента платежа.

Кроме того, тратить наличные из кассы нельзя на:

- аренду недвижимости;

- погашение займов и кредитов;

- покупку ценных бумаг.

Эти расходы индивидуальный предприниматель обязан совершать с помощью банковского счёта.

Деньги из кассы предприниматель может направить на выплаты сотрудникам и поставщикам или взять на свои личные нужды, не связанные с бизнесом. Если же он внесёт платёж по договору аренды средствами не из банка, а из кассы, то окажется нарушителем и будет оштрафован на 4 000—5 000 рублей.

Таким образом, ИП, снимающий помещение для работы или получивший кредит, не сможет работать без расчётного счёта.

2. Многие клиенты предпочитают безналичные расчёты

Помимо прямого запрета и ограничений по сумме платежей наличными, есть и другие обстоятельства, затрудняющие работу без счёта в банке.

Сейчас более половины всех платежей в стране совершается безналично. Частные лица предпочитают оплачивать товары, работы и услуги картами. Поэтому ИП, работающему с населением, стоит использовать POS-терминалы. Так он не потеряет большую часть потенциальных клиентов. А для приёма безналичных платежей нужен банковский счёт.

Без расчётного счёта предпринимателю придётся ходить в банк каждый раз, когда требуется что-то оплатить — налоги, страховые взносы, закупку товаров. Это лишняя трата времени и ненужные сложности, тогда как владельцы счёта подобные операции совершают онлайн, через интернет-банкинг.

При получении денег на счёт меньше формальностей — не нужно выдавать кассовые чеки или оформлять бланки строгой отчётности. Безналичные расчёты удобнее отслеживать, легче анализировать обороты бизнеса.

Итак, без расчётного счёта индивидуальные предприниматели могут обойтись лишь в очень редких случаях, если:

- работают в основном с частными клиентами, а не с юрлицами и ИП;

- совокупный размер сделок с одной и той же компанией или другим предпринимателем не превышает 100 000 рублей;

- клиенты готовы платить наличными, а не картами;

- они не имеют кредита или займа;

- минимум безналичных платежей и ходить в банк нужно нечасто;

- становятся плательщиками налога на профдоход (самозанятыми).

Материал по теме

Воронка продаж: что это и как её правильно построить

Карточка с образцами подписей

Карточку с образцами подписей и оттиска печати составляется по форме № 0401026, утвержденной Инструкцией Банка России от 30 мая 2014 г. № 153-И. Бланки карточек могут быть изготовлены как организацией, так и банком самостоятельно (п. 7.4 Инструкции Банка России от 30 мая 2014 г. № 153-И). Уточните в банке, предоставляет ли он бланки карточек клиентам. Если нет, то распечатайте и заполните их сами.

Карточку с образцами подписей и оттиска печати согласно пункта 7.2 Инструкции Банка России от 30 мая 2014 г. № 153-И можно заполнить:

- на пишущей машинке или компьютере шрифтом черного цвета;

- ручкой с пастой (чернилами) черного, синего или фиолетового цвета.

Применять факсимильную подпись для заполнения полей карточки нельзя.

Порядок заполнения карточки приведен в приложении 2 к Инструкции Банка России от 30 мая 2014 г. № 153-И.

На лицевой стороне карточки укажите:

- в поле «Клиент (владелец счета)» – полное наименование организации в соответствии с учредительными документами. Если организация открывает счет для обособленного подразделения, то после названия организации через запятую впишите название обособленного подразделения. Название подразделения должно совпадать с названием, которое указано в положении о его открытии;

- в поле «Местонахождение (место жительства)» – фактический адрес организации (обособленного подразделения). Если полномочия переданы управляющей компании или управляющему, впишите их фактический адрес;

- в поле «тел. №» – один или несколько номеров телефонов организации (обособленного подразделения);

- в поле «Банк» – полное или сокращенное наименование банка, в котором организация открывает расчетный счет.

Поля «Отметки банка» и «Прочие отметки» заполняют сотрудники банка.

На оборотной стороне карточки поставьте:

- в поле «Сокращенное наименование клиента (владельца счета)» – сокращенное название организации (обособленного подразделения) в соответствии с учредительными документами (положением об обособленном подразделении). Сокращенное название латинскими буквами можете указать без подстрочного перевода на русский язык. Если сокращенного наименования нет, укажите полное название организации (обособленного подразделения);

- в поле «Фамилия, имя, отчество» – фамилии, имена, отчества лиц, наделенных правом подписи;

- в поле «Образец подписи» – собственноручные подписи лиц, наделенных правом подписи (напротив своей фамилии);

- в поле «Дата заполнения» – число, месяц и год заполнения карточки;

- в поле «Подпись клиента (владельца счета)» – собственноручную подпись руководителя организации. Если расчетный счет открывает представитель организации по доверенности, то в данном поле нужно проставить подпись лица, действующего по доверенности, а также дату и номер доверенности;

- в поле «Образец оттиска печати» – четкий образец оттиска печати организации.

Печать не должна выходить за границы данного поля.

Поля «№ счета», «Срок полномочий» и «Выданы денежные чеки» заполняют сотрудники банка.

Поле «Место для удостоверительной надписи о свидетельствовании подлинности подписей» заполняет нотариус, удостоверяющий подписи лиц, наделенных правом подписи.

Карточку не обязательно заверять у нотариуса. Специалист банка сам может удостоверить подписи и полномочия сотрудников организации на основании документов, подтверждающих личности сотрудников, а также учредительных и распорядительных документов организации. Такой порядок установлен пунктом 7.10 Инструкции Банка России от 30 мая 2014 г. № 153-И.

Изменять количество и расположение полей в карточке нельзя. В соответствии с пунктом 7.4 Инструкции Банка России от 30 мая 2014 г. № 153-И допускается произвольное количество строк в полях:

Открытие расчетного счета юридическому лицу – пошаговая инструкция

Нужно определить круг кредитных банков, в которых есть возможность для открытия расчетного счета «ООО» юридическому лицу. Лучше всего довериться крупному, надежному банку, который сможет вам помочь с финансовыми делами. Это вложение банкиром денежных средств для развития вашего «ООО». Таких учреждений много, но действительно оказывают помощь в бизнесе лишь единицы.

Перечень банков которые могут вам помочь на начальной ступени бизнеса это: Альфа банк, Промсвязь банк, ВТБ 24, Московский банк, и тд. Данные банки могут предложить свой продукт как для крупного, так и для малого бизнеса, то есть вам.

Продукты состоят из: факторинга, депозитов, кредитования, РКО, и тд.

Вы наметили для себя банки с которыми хотели бы сотрудничать, то следует проанализировать тарификацию по обслуживанию расчетных счетов. По этой причине запросите сборник тарифов, и сделайте расчеты выгодные вам. Но не забудьте про подводные камни ( негласная накрутка банков), иначе просто не поймете что произошло. Производя сравнения данных вам тарифов РКО, сделайте анализ финансов для определения оценки стоимости открытия расчетного счета «ООО» юридическому лицу.

- a) Цена стоимости для открытия р/с.

- b) Цена стоимости для ведения р/с.

- c) Обязательного наличия интернет банкинга.

- d) Цена стоимости интернет банкинга.

- e) Цена стоимости платежных поручений.

- f) Цена тарифа за прием и выдачу по наличному расчету.

- g) Прочие расходы связанные с ведением документации.

Когда будете производить выбор условий РКО разных банков, посмотрите пункт отправки по платежу поручений, вдень самого платежа, или в другой день.

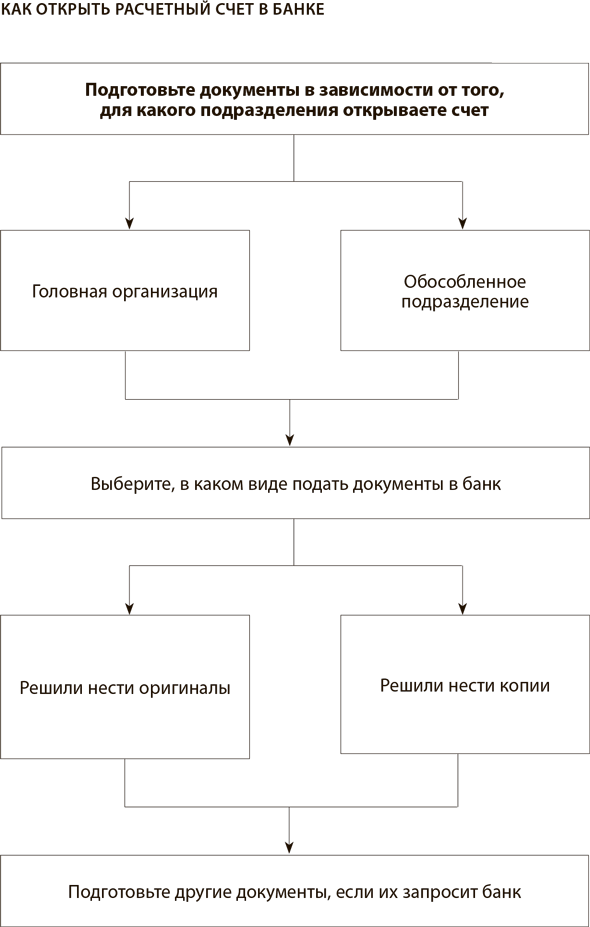

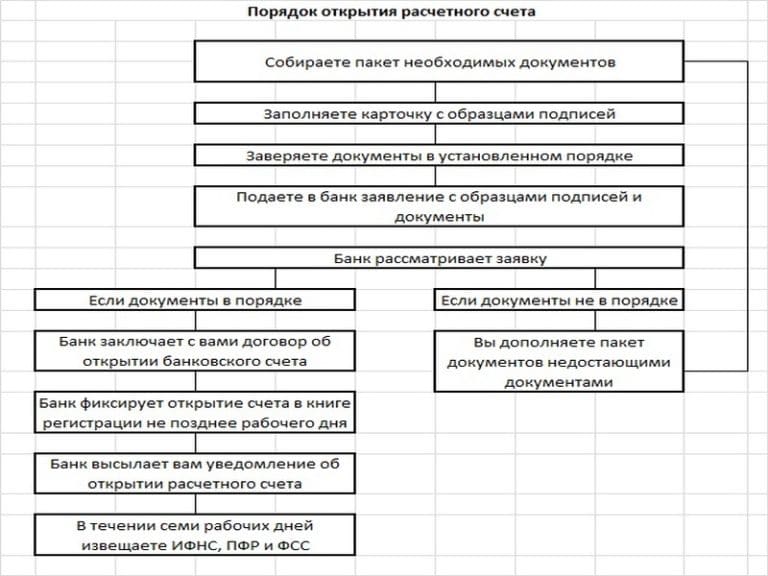

Кратко порядок действий для юридических лиц

Чтобы открыть в кредитном учреждении счет (аккаунт) для безналичных транзакций, юридическому лицу потребуется осуществить следующий алгоритм:

- Выбрать подходящий банк, предоставляющий расчетно-кассовое обслуживание в необходимом объеме. Рекомендуется отдавать предпочтение популярным кредитно-финансовым структурам, обладающим лицензиями ЦБ РФ и широкой сетью филиалов. Такие банки считаются надежными, заслуживающими доверие, часто обеспечивающими максимальный и качественный сервис.

- Определиться с тем, кто непосредственно будет заниматься открытием счета и оформлением всех необходимых документов. Как уже говорилось ранее, это может быть либо сам руководитель организации, либо его доверенный субъект, обладающий нотариальной доверенностью, составляемой заранее.

- Подготовка необходимой документации. В разных финансовых учреждениях могут отличаться требования к составу пакета обязательных документов. Кроме того, банки часто запрашивают у заявителей дополнительные бумаги. Организационно-правовая форма юрлица ощутимо влияет на список документов. Для ООО, например, существует особый перечень.

- Визит уполномоченного субъекта организации в отделение (офис) избранного учреждения. Примечательно, что некоторые банки готовы направлять своих менеджеров в офис клиента для обсуждения деталей и оформления документов, если имеется предварительная договоренность об этом.

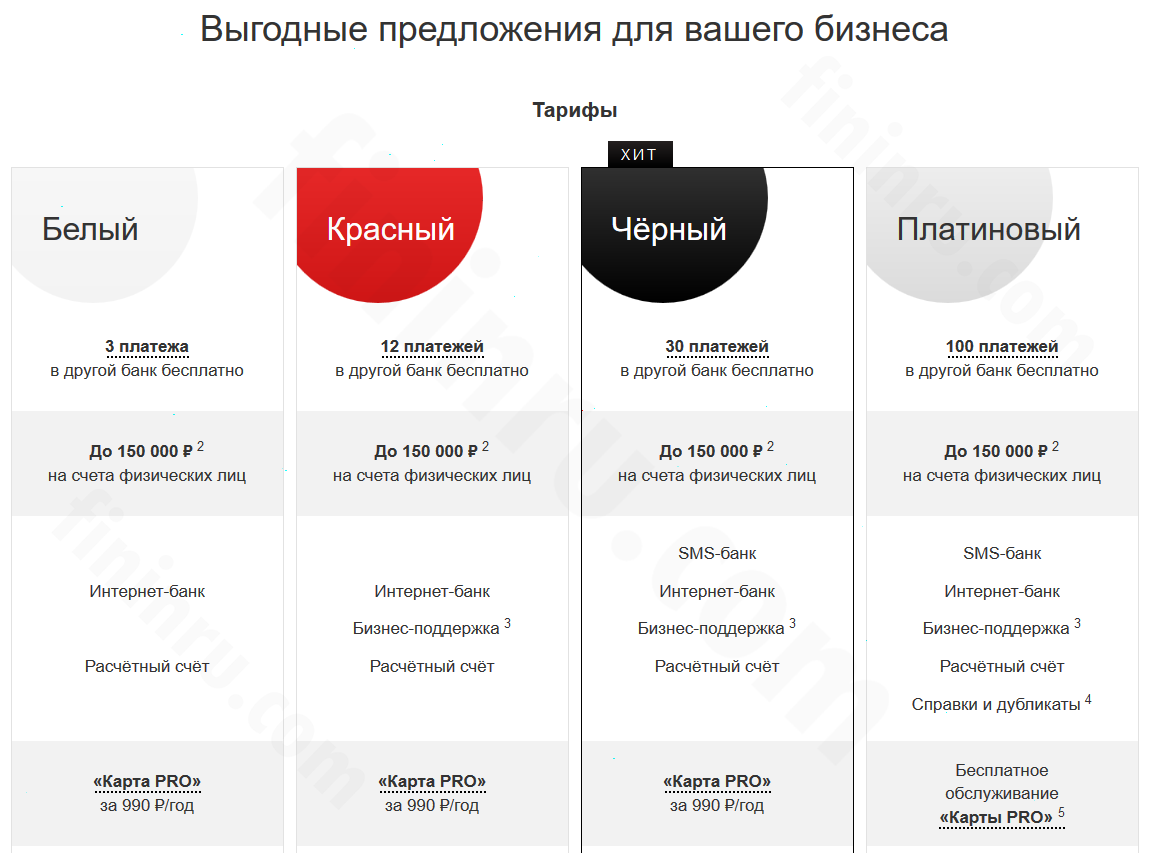

- Подобрать подходящий тарифный план для открытия и дальнейшего обслуживания расчетного счета. Как правило, банки предлагают своим клиентам выбор из нескольких пакетов услуг. Рекомендуется заранее ознакомиться с предложениями разных банков, чтобы получить максимальное представление о сервисных пакетах и тарифах. Обычно такой сервис предусматривает ежемесячную абонентскую плату.

- Подписывается комплексное соглашение об открытии и обслуживании расчетного счета, которое всегда составляется в двух равнозначных экземплярах. Перед подписанием необходимо убедиться, что все документы заполнены корректно, поскольку ошибки/неточности в подобных бумагах не допускаются.

- Рассмотреть возможность подключения дополнительных опций/сервисов (клиент-банк, мобильные приложения, SMS-уведомления, прочие услуги). Если есть смысл, стоит воспользоваться этими предложениями.

- На протяжении последующих одного-двух дней менеджер банка связывается с представителем юр лица и сообщает ему о принятом решении. Если выносится положительный вердикт, клиенту открывается счет (аккаунт), на который следует сразу же зачислить активационную сумму, нередко соответствующую годовой стоимости сервисного пакета. В определенных случаях, однако, банк может отказать заявителю в оказании данной услуги.

- Организации предоставляются реквизиты расчетного банковского счета. Можно совершать безналичные транзакции.

- Обслуживающий банк самостоятельно направляет налоговой службе и пенсионному ведомству соответствующие уведомления в сроки, четко определенные актуальным законодательством. Юр лицо – владелец счета – освобождается от этой обязанности с мая 2014 года.

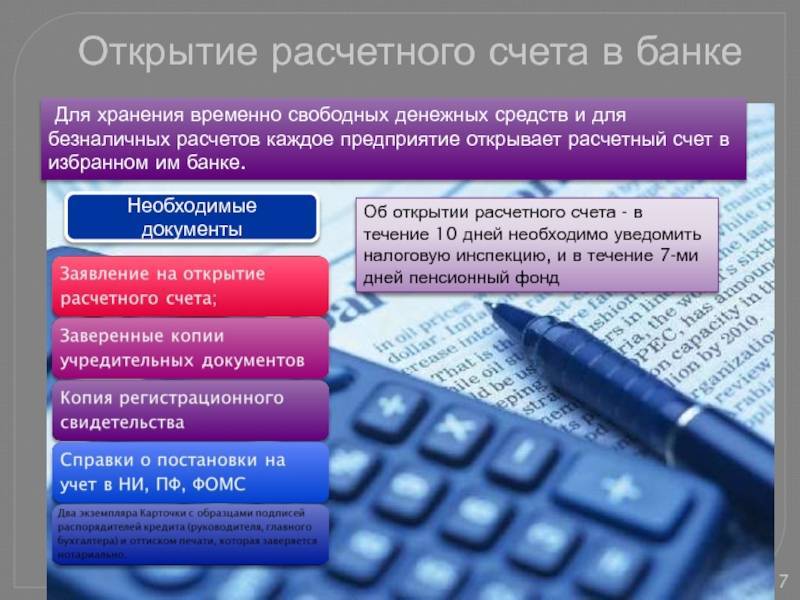

Какие нужны документы?

Как правило, стандартный набор документов, которые организация предъявляет в банк для открытия счета, выглядит следующим образом:

- поименный перечень учредителей;

- паспорт руководителя или, как вариант, уполномоченного субъекта;

- карточка, содержащая образцы подписей директора/бухгалтера и оттиска печати (если печать у юрлица имеется);

- разрешения/лицензии (если деятельность компании лицензируется);

- документальное удостоверение юридического адреса хозяйствующего субъекта и его фактического местонахождения (договор аренды или свидетельство о собственности на помещение);

- распорядительный акт (решение), которым регламентируются назначение и полномочия руководителя;

- устав ООО (документ заверяется налоговой службой);

- свидетельство о назначении юрлицу кода ИНН;

- справка о зачислении юрлица на учет ФНС (документ выдается налоговой службой);

- регистрационное свидетельство юрлица (ЕГРЮЛ-выписка);

- прочие бумаги (по необходимости).

Сроки процедуры

Конкретные сроки, на протяжении которых ООО открывается банковский счет, могут варьироваться в разных обслуживающих банках.

Зачастую все вопросы решаются непосредственно в день обращения.

Иногда процесс затягивается на 1-2 дня с момента подачи пакета документов. Бывает и так, что реквизиты аккаунта предоставляются клиенту в течение более длительных сроков. Ускорению процедуры может способствовать оформление онлайн-заявки.

Пакет документов для открытия расчетного счета

Рассмотрим подробнее, что нужно для открытия счета ИП и организаций. Итак, необходимые бумаги:

Для ИП

- ваше заявление;

- заполненная анкета;

- выписка из ЕГРИП;

- нотариально заверенная ксерокопия документа о постановке на учет в Росстате;

- заверенная нотариально ксерокопия вашего паспорта (либо его подлинник);

- все лицензии и разрешения, которые были вам выданы для осуществления деятельности.

Для ООО

- заявление;

- заполненная Анкета юридического лица;

- выписка из ЕГРЮЛ;

- ИНН;

- нотариально заверенные ксерокопии учредительной документации;

- приказ о назначении вас руководителем компании;

- карточки с образцами подписей тех, кто наделён правом подписи;

- ксерокопии паспортов данных лиц;

- если заявку подает представитель по доверенности, то — его паспорт в подлиннике.

Сразу оговоримся, что данный перечень может меняться в соответствии с требованиями банковской организации. Например, в Альфа банке у вас могут попросить справку об отсутствии задолженности по налогам либо отзыв любого контрагента о деловой репутации компании.

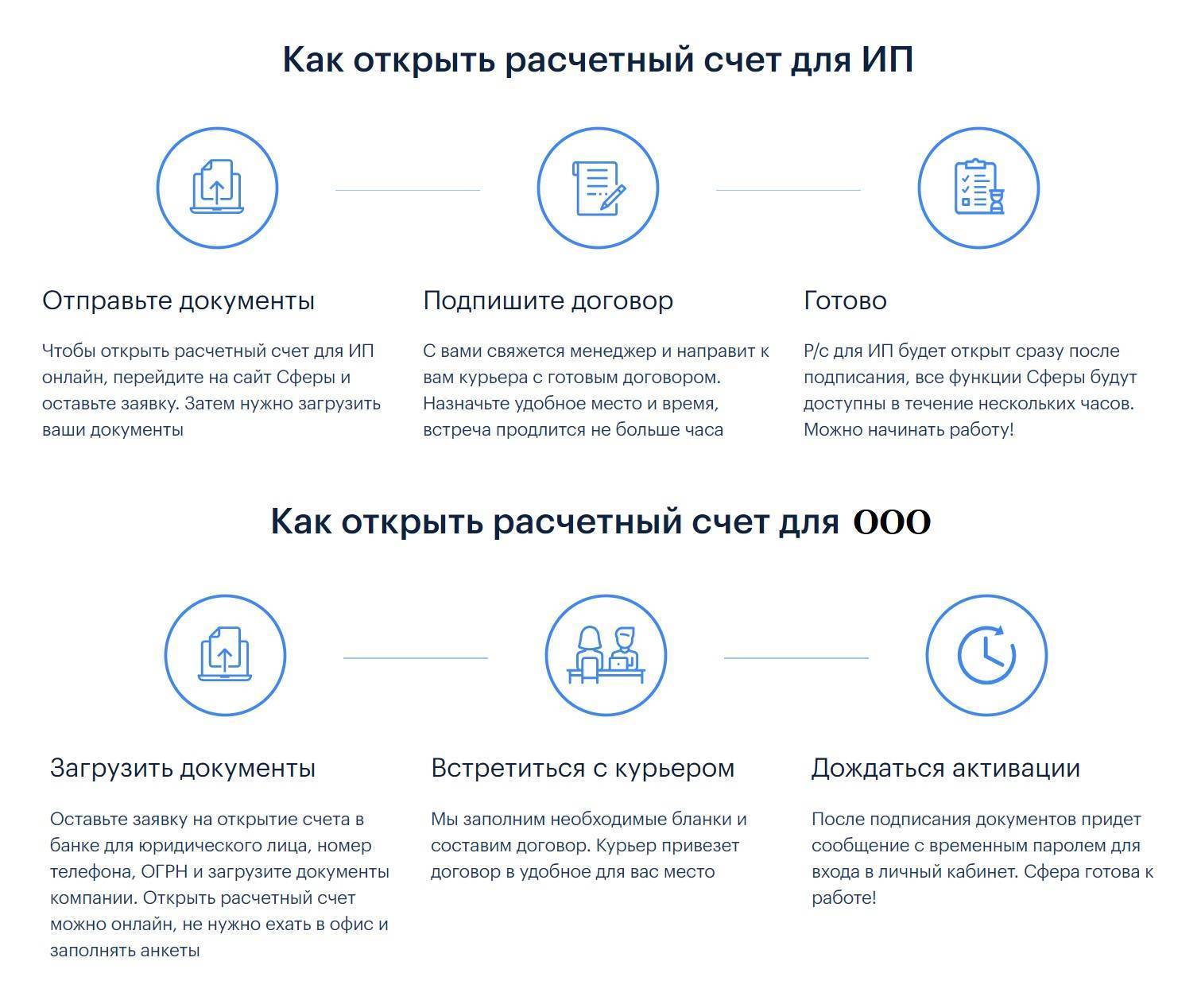

Как открыть расчетный счет организации

По закону юридическому лицу также необязательно иметь расчетный счет. Но фактически для ООО обойтись без него будет невозможно. Процедура открытия счета для юр. лица отличается от аналогичной для индивидуальных предпринимателей только пакетом необходимых документов.

Для открытия расчетного счета потребуется представить в банк:

- Устав;

- решение или протокол о назначении директора;

- паспорт директора.

Дополнительно могут понадобиться:

- лицензии на право осуществления определенных видов деятельности (если имеются);

- документы о финансовом состоянии (справка из налоговой об отсутствии долгов, бухгалтерская отчетность и т. д.);

- договор аренды или свидетельство о собственности на помещение;

- отзывы о компании (от других банков или контрагентов);

- учредительный договор;

- свидетельство ИНН, ОГРН (последнее только для юр. лиц зарегистрированных до 01.01.2017).

Какие документы потребуются для открытия счета

Пакет документов, запрашиваемых при подаче заявки на открытие счета, могут отличаться в разных финансовых организациях. Для юридических лиц и ИП действуют разные критерии в формировании комплекта документов.

Расчетный счет для ООО

Открытие банковского счета организациями (ООО), в общем случае, возможно при наличии основного списка документов:

- свидетельства, выданные ФНС – о регистрации (ОГРН) и о нахождении ООО на учете в территориальном налоговом органе (ИНН/КПП);

- актуальный вариант Устава (с зарегистрированными изменениями);

- лист Выписки из ЕГРЮЛ, полученный при регистрации;

- протокол (или решение) об образовании юрлица (с указанием руководителя ООО), учредительный договор;

- коды Росстата;

- паспорт руководителя и приказ о назначении на должность гендиректора;

- разрешительные документы и лицензии – при их наличии;

- подтверждение местонахождения организации (арендный договор, свидетельство о праве собственности).

Все бумаги предъявляются в банк в виде оригиналов и копий. Нотариального удостоверения скопированных экземпляров крупные банки обычно не требуют, поскольку заверяют их самостоятельно.

Следует знать: Если банк снимает копии с учредительных документов своими силами, то будущему клиенту, чаще всего, придется оплатить эту услугу. В целях экономии целесообразно предоставить собственные электронные и бумажные копии всех предоставляемых подлинников.

Заявление на оформление счета и карточка, в которой фиксируется образец подписи директора и копия оттиска круглой печати организации, можно заполнить у банковского менеджера. Карточка предусматривает наличие примеров оригинальных подписей директора и бухгалтера. Если в штате компании нет единицы счетного работника, запись об этом должна быть отмечена на карточке и завизирована печатью и подписью.

В офисе банка также заполняется и подписывается договор расчетного счета и соглашение о дистанционном обслуживании.

Состав документов для ИП

Физическому лицу-предпринимателю, желающему зарегистрировать расчетный счет, потребуется несколько меньший пакет документов. Он включает:

- свидетельство, выданное налоговой инспекцией и удостоверяющее регистрацию ИП;

- выписка (или лист) ЕГРИП;

- подтверждение ИФНС о налоговом учете;

- коды Росстата;

- паспорт/удостоверение личности гражданина-ИП.

Заявление об открытии счета и карточку с эталоном подписи можно заполнить в банке. Если предприниматель работает с круглой печатью, то на карточке ставится ее оттиск. Местонахождение (юридический адрес) ИП подтверждается либо фактом регистрации по паспорту, либо документом о праве собственности/договоре аренды на помещение, предназначенное для работы.

Имейте в виду: Количество расчетных счетов, открываемых в банках, законодательно не регламентируется. Компания или ИП может иметь несколько счетов в различных банках и валютах.

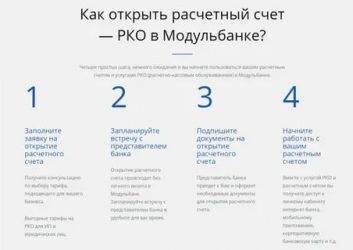

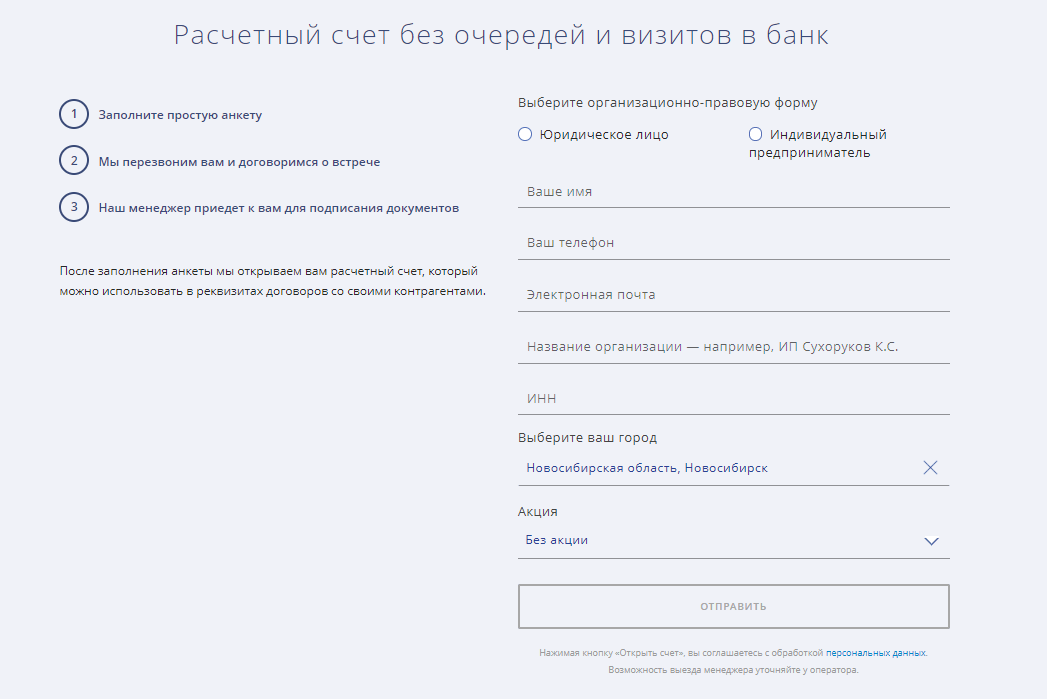

Порядок открытия счета

Открытие расчетного счета в банке — несложная процедура. Рассмотрим, какие шаги требуется сделать, чтобы открыть счет для бизнеса:

- Выбрать банк. На рынке много предложений по РКО, вам нужно оценить их с учетом специфики именно вашего бизнеса и необходимых услуг. Этот этап — один из самых ответственных, т. к. неудачно выбранный банк может создать проблемы в самый неподходящий момент или за услуги придется существенно переплачивать.

- Собрать пакет документов и передать его в банк. Точный список документов можно найти на сайте выбранной кредитной организации или уточнить у менеджеров. Он будет различаться для юр. лиц и ИП.

- Обратиться в банк для заключения договора.

- Подписать необходимые документы.

После открытия расчетного счета можно подключить систему дистанционного обслуживания и другие необходимые услуги.

ТОП-8 банков с бесплатным открытием расчетного счета

Рассмотрим банки, на которые стоит обратить внимание, предлагающие нулевую стоимость открытия расчетного счета

Тинькоффбанк

Предлагает открыть счет всего за 1 день без визита в банк. Все необходимые документы загружаются в личном кабинете на сайте банка. Один из самых мобильных и гибких банков. Часто проводит акции. Для новых клиентов предлагает бесплатное обслуживание в течение первых двух месяцев. Работает круглосуточная горячая линия для поддержки клиентов. По мнению агентства MarksWebb у банка самые выгодные тарифы. Также предоставляет услуги овердрафта начиная с 4-го месяца обслуживания.

Помимо этого предлагает следующие привлекательные условия:

- до 78 000 рублей на рекламу;

- до 6 % на остаток по счету (в зависимости от выбранного тарифа);

- длинный операционный день с 01.00 до 20.00;

- бесплатный интернет-банк;

- совместимость интерфейса с бухгалтерским программным обеспечением;

- простая линейка тарифов, включающая всего 3 тарифных плана, которые подойдут для малого, среднего и крупного бизнеса.

Альфа-банк

Признавался лучшим интернет-банком в 2015 году. Предлагает расширенную линейку тарифных планов, среди которых организация может выбрать наиболее приемлемый вариант. Помимо тарифов с ежемесячной оплатой у Альфа-банка есть удобный тарифный план, который предусматривает обслуживание расчетного счета без оплаты. Дополнительные бонусы:

- до 62 000 рублей на рекламу;

- бесплатная онлайн-бухгалтерия;

- продолжительный операционный день с 01.00 до 19.50, а для перечислений между клиентами Альфа-банка временных ограничений нет;

- есть тарифные планы с бесплатным внесением и снятием наличных денег;

- при оплате годового обслуживания стоимость значительно снижается;

- до 3 % годовых на остаток по счёту.

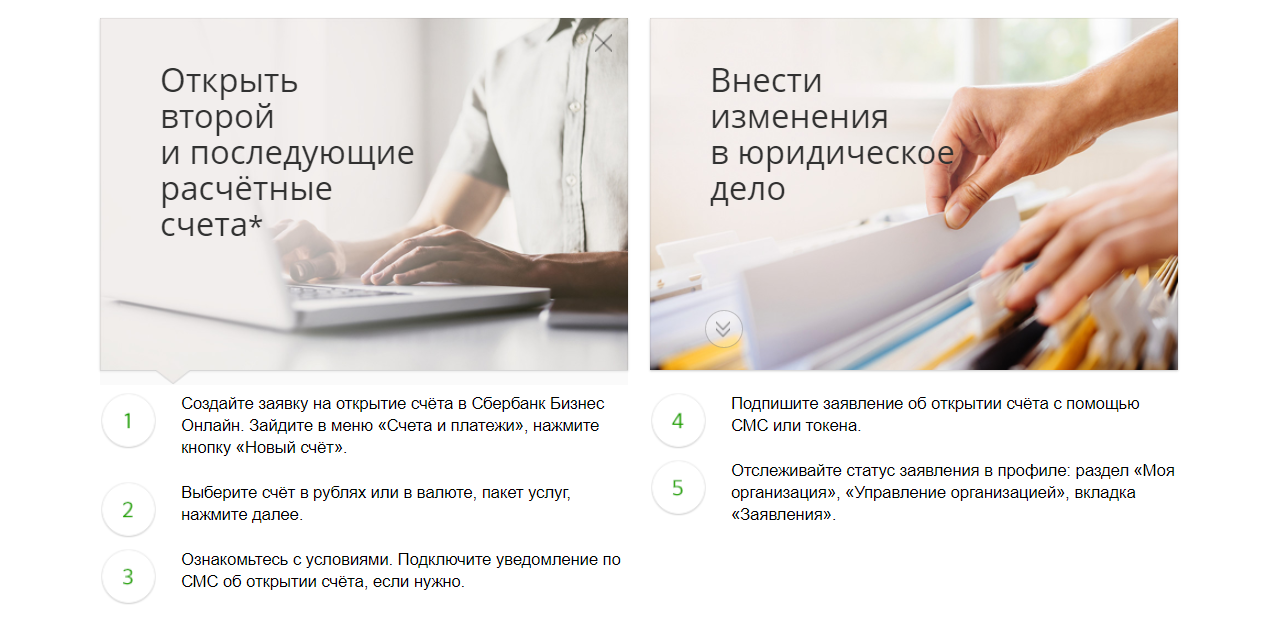

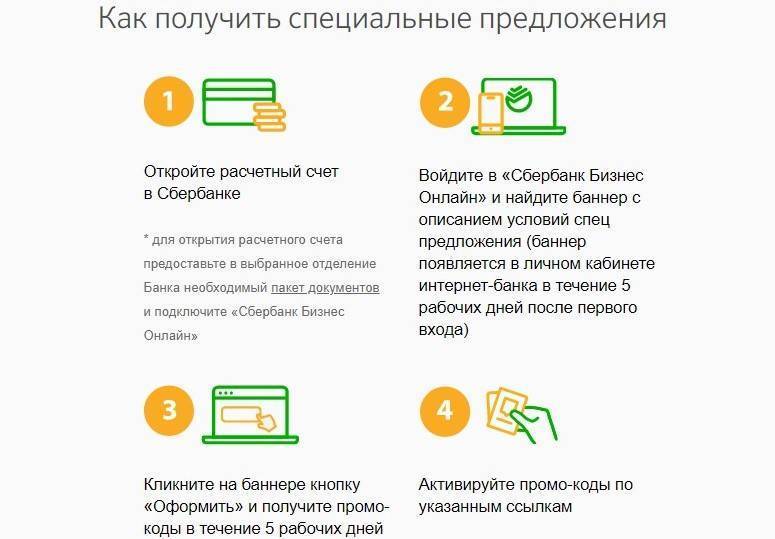

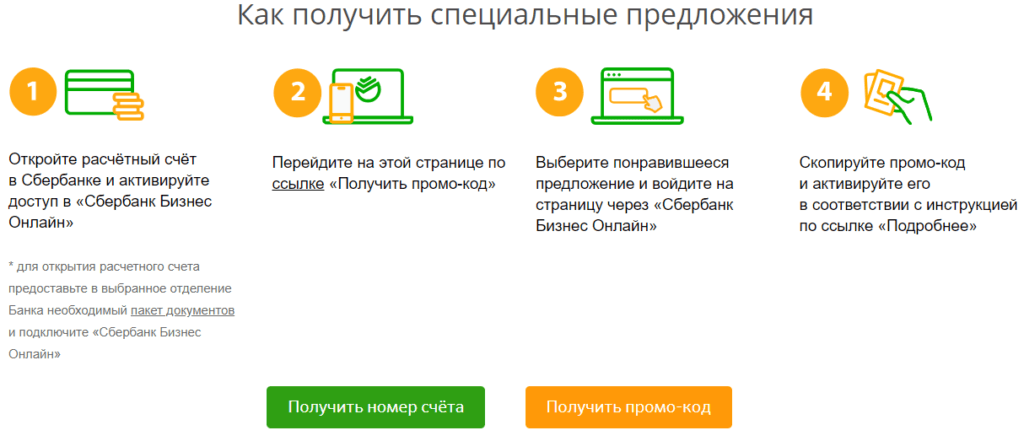

Сбербанк

Предлагает 5 тарифных планов, один из которых подойдёт для начинающих бизнесменов, обслуживание счета на нем бесплатно. Тарифные планы составлены с учетом сезонности бизнеса, внесения и снятия наличных, а также по количеству операций. Дополнительные опции, которые предлагает Сбербанк:

- удвоение платежей на рекламу в Яндексе и Вконтакте;

- бесплатный интернет и мобильный банк;

- электронный документооборот и проверка контрагентов на благонадежность;

- удобный зарплатный проект;

- мобильный банк в часах.

ВТБ

Тарифные планы ВТБ зависят от регионов. Объединяют их следующие моменты:

- 7 000 рублей на рекламу в интернете;

- зарплатный проект;

- возможность проведения платежей в послеоперационное время;

- бесплатный интернет и мобильный банк;

- бесплатное СМС-информирование по расчетному счету.

Открытие

Предлагает 3 тарифных плана, включающие первые 2 месяца с бесплатным обслуживанием. Также есть тарифный план без ежемесячной оплаты. Бонусы при открытии расчетного счета:

- открытие счета за 4 часа;

- 2 000 руб. на рекламу от Гугл.

- 3 месяца интернет-бухгалтерии в подарок;

- 3 месяца свободного доступа к тендерам

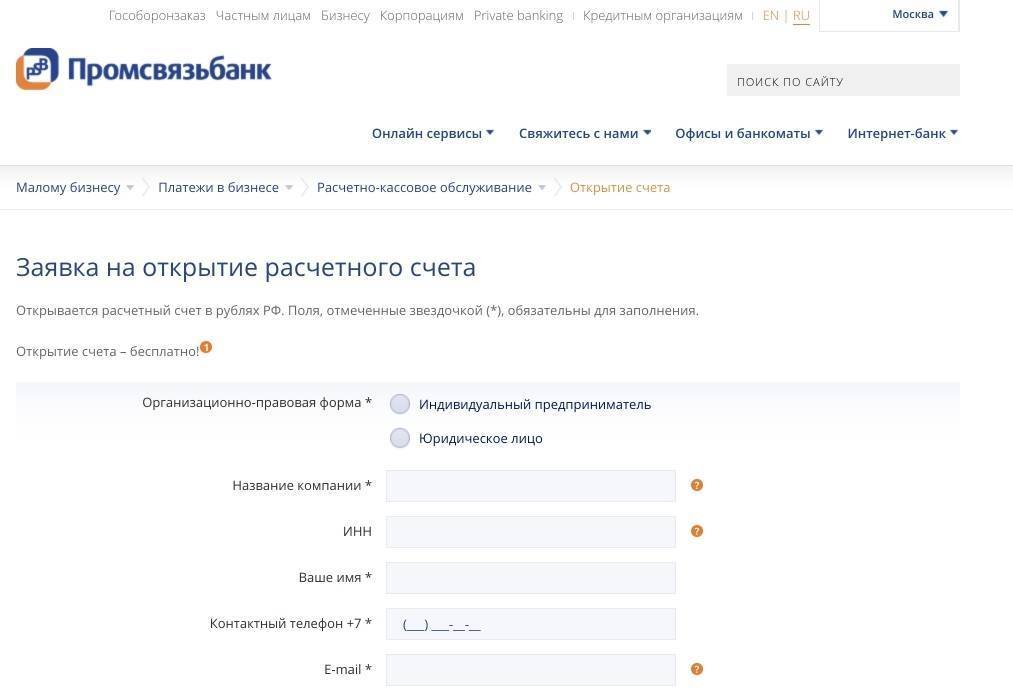

Промсвязьбанк

Победитель национальной премии «Золотой Меркурий» в номинации «Лучшая банковская программа МСП-2018». Предлагает 3 тарифных плана, один из которых без ежемесячных платежей за ведение счета. При открытии счета предоставляется:

- бесплатный интернет банк;

- 6 месяцев обслуживания бесплатно.

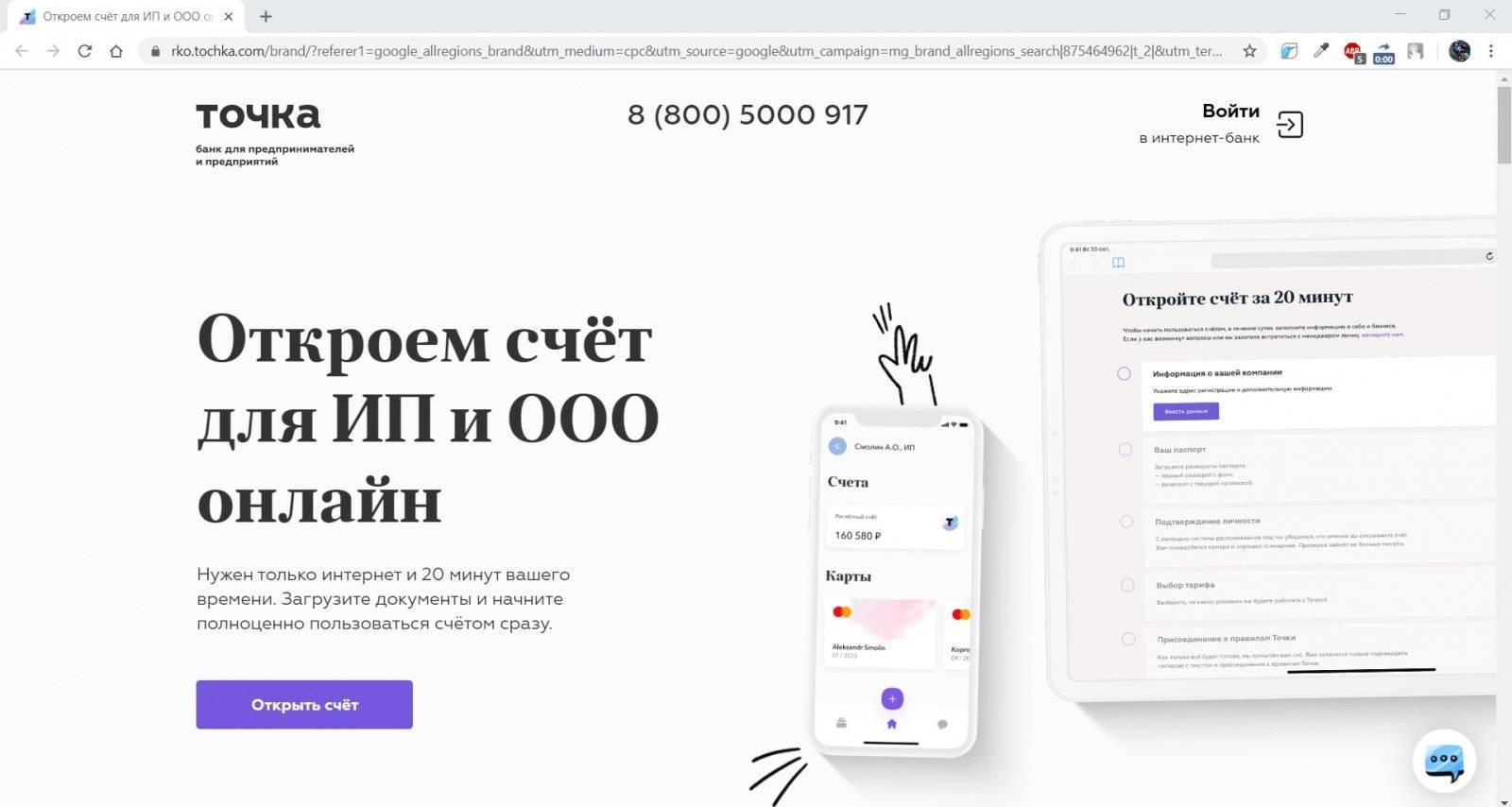

Точка

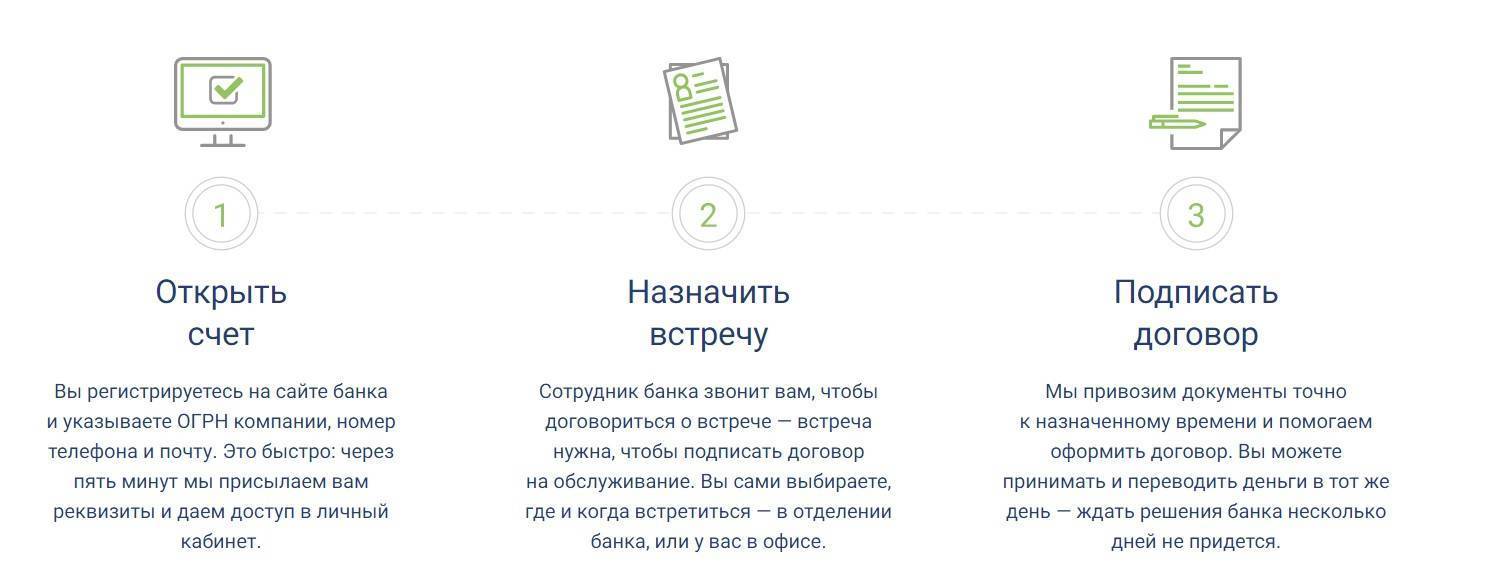

Работает полностью дистанционно. Работник банка выезжает в офис компании для подписания документов. Преимущества обслуживания:

- без абонентской платы, если нет движения по счету;

- встроенная бухгалтерия;

- круглосуточные платежи;

- бесплатный мобильный банк.

Райффайзен

Предлагают полностью дистанционное обслуживание без визитов в офис. В тарифной линейке 4 тарифных плана с ежемесячной оплатой, включающие в себя:

- СМС подтверждение платежей;

- минимальный пакет документов для открытия (для ИП лишь паспорт);

- партнерская программа лояльности;

- моментальные платежи.

Возможность работы ИП без счета

Предприниматели, бизнес которых находится в начальной стадии или не имеет крупных оборотов, иногда предпочитают обходиться без банковского счета. Причиной этому, чаще всего, является желание сэкономить на платежах за обслуживание и ведение счета при малых количествах безналичных операций. Существует несколько вариантов работы ИП без оформления счета в банке.

Расчеты производятся наличными деньгами

Если деятельность ИП связана с оказанием услуг населению или мелкой розничной торговли, то открывать банковский счет нет необходимости. Подобная деятельность относится к ЕНВД, и установка кассового аппарата не обязательна. Подтверждение приема денежной выручки производится квитанцией БСО или иными документами (билеты, турпутевки, абонементы).

Безналичные расчеты производятся с частного счета ИП

Предприниматели, имеющие собственный счет в банке, открытый на физлицо, иногда осуществляют расчеты с продавцами с его использованием. Такая практика достаточно распространена, хоть и не разрешена с точки зрения закона. Положение Центробанка не содержит ни официального запрета на использование личного счета ИП в предпринимательской деятельности, ни финансовых либо иных санкций.

Тем не менее, налоговая инспекция может предъявлять претензии в части денежных поступлений, не связанных с предпринимательством, на личный счет/карточку ИП. Кроме того, при обнаружении нарушений налогового законодательства все штрафы и неустойки будут списаны с личного счета ИП.

Читайте подробнее: Как оплачивать счета, не имея расчетного счета.