Содержание БСО

БСО, с помощью которых может производиться организация наличных расчетов, должны содержать все необходимые реквизиты, что указаны в нормативно-правовых актах, регулирующих их использование. О чем здесь может идти речь? Какие реквизиты обязательны? Все зависит, отмечают эксперты, от вида деятельности организации.

Например, если компания оказывает услуги, то в БСО могут быть отмечены сведения о них согласно общероссийскому классификатору. Также бланк может содержать правила, актуальные для предоставления того или иного типа сервисов, адрес сайта организации. Дизайн БСО компания разрабатывает самостоятельно – никаких строгих предписаний на этот счет нет. Единственное исключение – фирмы, оказывающие услуги по перевозке пассажиров. Для них БСО должен соответствовать утвержденному законом формату.

Какова ответственность за отказ фирмы в предоставлении БСО? Если организация, принявшая от контрагента наличность, не выдаст бланк строгой отчетности, то это действие будет расценено контролирующими органами как аналогичное в отношении кассового чека. И потому фирме может грозить тот же штраф до 40 тыс. руб.

Содержание БСО

БСО, с помощью которых может производиться организация наличных расчетов, должны содержать все необходимые реквизиты, что указаны в нормативно-правовых актах, регулирующих их использование. О чем здесь может идти речь? Какие реквизиты обязательны? Все зависит, отмечают эксперты, от вида деятельности организации.

Например, если компания оказывает услуги, то в БСО могут быть отмечены сведения о них согласно общероссийскому классификатору. Также бланк может содержать правила, актуальные для предоставления того или иного типа сервисов, адрес сайта организации. Дизайн БСО компания разрабатывает самостоятельно — никаких строгих предписаний на этот счет нет. Единственное исключение — фирмы, оказывающие услуги по перевозке пассажиров. Для них БСО должен соответствовать утвержденному законом формату.

Какова ответственность за отказ фирмы в предоставлении БСО? Если организация, принявшая от контрагента наличность, не выдаст бланк строгой отчетности, то это действие будет расценено контролирующими органами как аналогичное в отношении кассового чека. И потому фирме может грозить тот же штраф до 40 тыс. руб.

Отражение наличных платежей в учете

При совершении коммерческих платежей в рамках лимита расчета наличными между юридическими лицами контрагенты отражают в учете следующие операции.

Получающая сторона – например, поставщик, исполнитель, подрядчик, арендодатель и т.д.:

Дт 50 Кт 62 (66, 67, 76 и т.д.)

— получены наличные средства за отгруженное имущество, услуги работы или взаймы;

Дт 50 Кт 58

— получена «наличка» в погашение ранее выданного займа или кредита.

Сторона, вносящая платеж – например, заказчик, покупатель, арендатор и т.д.:

Дт 60 (76, 58, 71 и т.д.) Кт 50

— переданы наличные средства под отчет, в оплату имущества, услуг, работ или выдан заем;

Дт 66, 67 Кт 50

— погашен «наличкой» ранее полученный заем или кредит.

Когда можно не думать о лимите?

Установленные ограничения на сумму наличности не применяются:

- при выплате заработной платы;

- при социальных начислениях, страховых выплатах;

- при выдаче подотчетных средств;

- при личных расходах владельца бизнеса, деньги на которые берутся из кассы.

В Указании ЦБ также приводятся дополнительные виды расчетов, где можно не беспокоиться о лимите наличных средств:

- операции с помощью Банка России;

- таможенные платежи, налоги и сборы;

- кредитные выплаты.

ВАЖНАЯ ИНФОРМАЦИЯ! В новой редакции Указания ЦБ есть новшество, играющее на руку банкам, но не совсем приятное для предпринимателей. Брать наличные деньги из кассы на цели, не упомянутые в специальном перечне, нельзя: сначала нужно сдать выручку в банк, а затем взять необходимую сумму уже оттуда. Банк при этом получит проценты за обе операции, государство – дополнительный контроль над движением средств, а предприниматель – очередное усложнение. Тем не менее, «Dura lex sed lex» («Закон суров, но это закон»).

Если в кассу предприятия или индивидуального предпринимателя поступили суммы не с их расчетного счета, а из других источников (выручка, займы, возврат неиспользованных подотчетных средств и т.п.), то брать наличные из этих денег для расчетов, не входящих в перечень ЦБ, не разрешается.

Наличный расчет между юридическими лицами в 2017 году

Последний формируется не произвольно, а рассчитывается по определенной формуле.

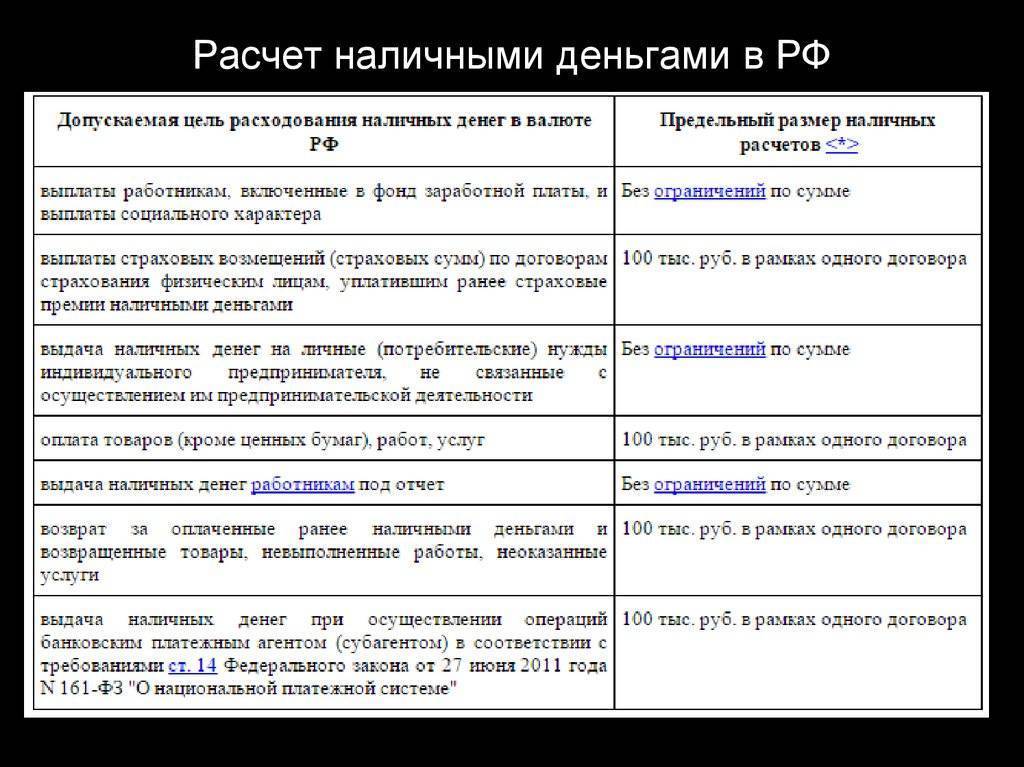

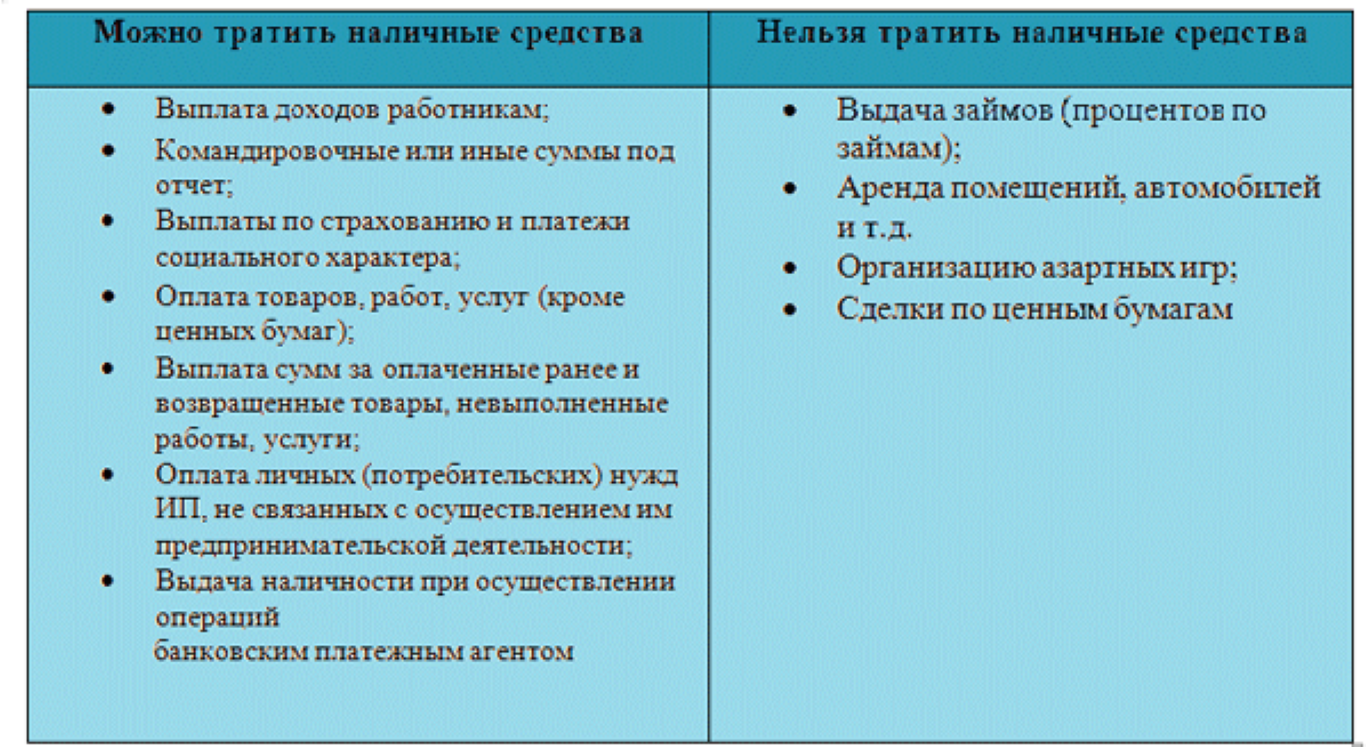

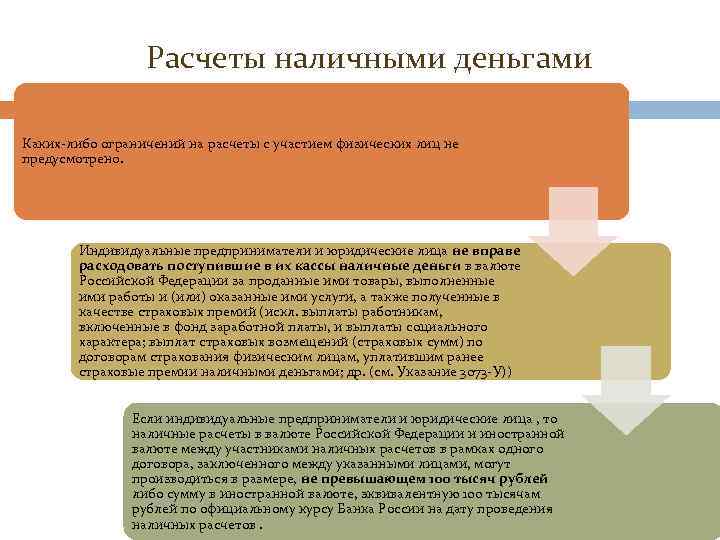

Юридические лица могут расходовать наличные деньги, поступившие в их кассы за проданные ими товары, выполненные ими работы и оказанные ими услуги, а также страховые премии на заработную плату, иные выплаты работникам (в том числе социального характера), стипендии, командировочные расходы, на оплату товаров (кроме ценных бумаг), работ, услуг, выплату за оплаченные ранее за наличный расчет и возвращенные товары, невыполненные работы, неоказанные услуги, выплату страховых возмещений (страховых сумм) по договорам страхования физических лиц.

Юридические лица могут расходовать наличные деньги, поступившие в их кассы за проданные ими товары, выполненные ими работы и оказанные ими услуги, а также страховые премии на заработную плату, иные выплаты работникам (в том числе социального характера), стипендии, командировочные расходы, на оплату товаров (кроме ценных бумаг), работ, услуг, выплату за оплаченные ранее за наличный расчет и возвращенные товары, невыполненные работы, неоказанные услуги, выплату страховых возмещений (страховых сумм) по договорам страхования физических лиц.

Целям ухода от безналичной формы расчетов между юридическими лицами служат такие его завуалированные формы как взаимозачет, расчет векселями и т.п. В частности, при расчете векселями, в целях минимизации возможных рисков, необходимо не только оформить его в соответствии с установленными требованиями, но и соблюсти их при последующем переходе векселя в порядке расчетов между юридическими лицами. речь в частности идет о правильно совершенной передаточной надписи, составлении при необходимости акта приема-передачи векселей, ведении их реестра, отражении в бухгалтерском балансе. Последнее требование также распространяется и на иные альтернативные формы расчетов между юридическими лицами, что позволяет фискальным органам, при проверке деятельности компании установить и подтвердить легитимность произведенных расчетов.

Юридические консультации и помощь в ведении разного рода дел правового характера Вы можете получить в Коллегии адвокатов «Правовая защита». Телефоны: (495) 790-54-47.

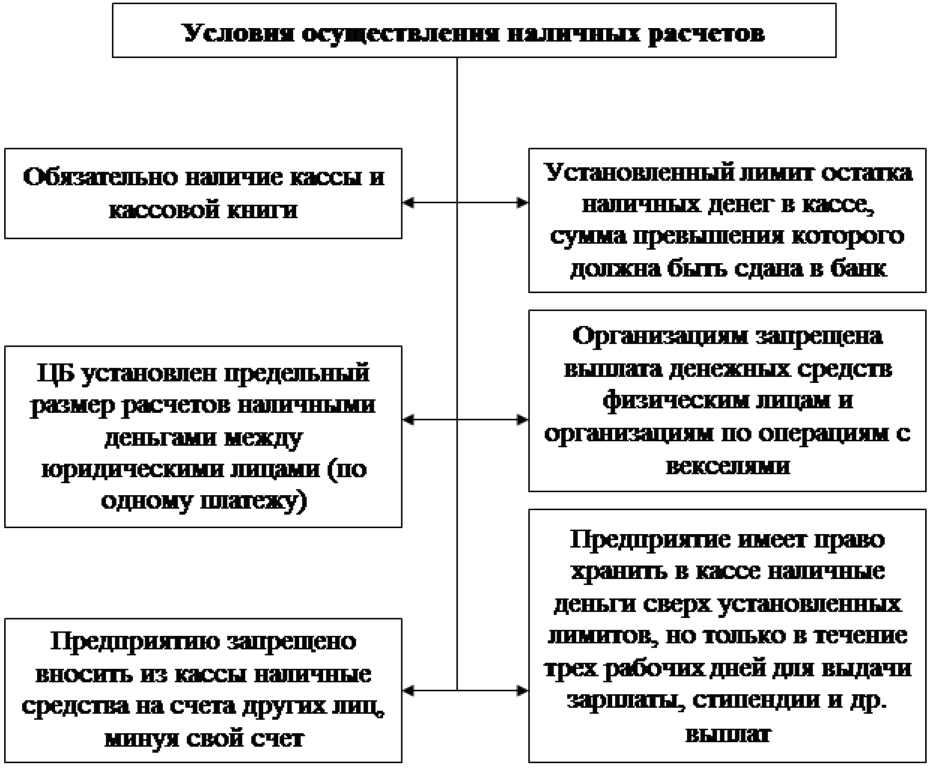

Условия для наличных расчетов

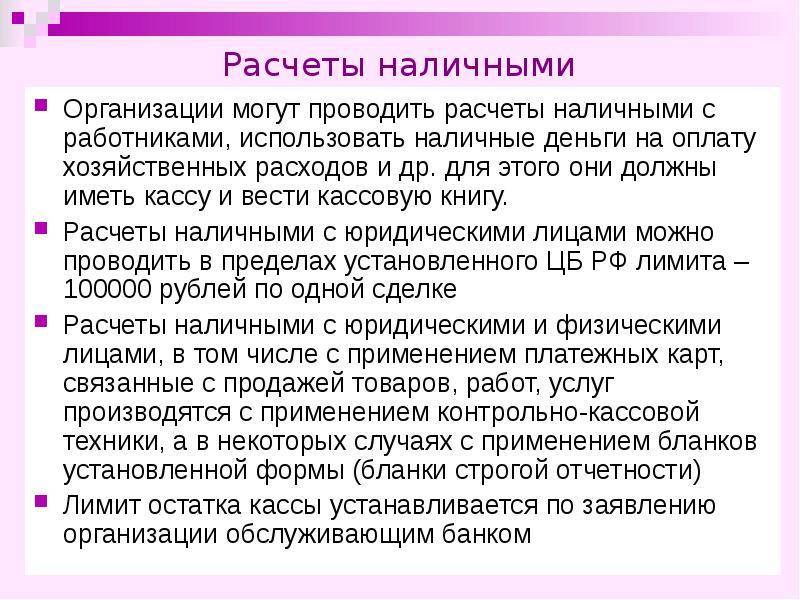

Фирма, собирающаяся производить налично-денежные расчеты с физлицами и юрлицами, обязана соответствовать ряду критериев. А именно:

иметь в распоряжении кассовую книгу;

обладать ресурсами для осуществления работы по специальным ордерам;

иметь должным образом зарегистрированные виды ККТ.

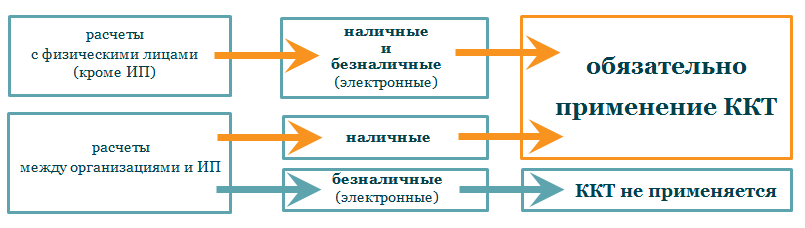

В среде юристов есть мнение, что эти правила недействительны в отношении денежных расчетов между юрлицами, поскольку ККТ, исходя из норм ряда законов, предназначена для выдачи чеков субъектам, приобретающим товары без последующего их использования в предпринимательской деятельности. То есть физлицам. Однако есть и противоположная точка зрения. Основана она на некоторых постановлениях Высшего арбитражного суда РФ, по которым применение ККТ может осуществляться вне зависимости от юридического статуса покупателя товара или потребителя услуги. Расчет наличными, таким образом, при задействовании ККТ может производиться как с физлицами, так и с организациями и ИП.

Оформление отношений

Любые отношения, которые возникают между физ. и юр. лицами, должны быть зафиксированы путем подписания соответствующих форм договоров. В данных документах должны быть указаны все условия предоставления услуг, проведения работ, покупки-продажи товаров. Сделки между физическими и юридическими лицами могут быть оформлены такими типами договоров:

- гражданско-правовой договор на выполнение услуг;

- договор поставки;

- договор подряда;

- договор аренды;

- кредитный договор.

Гражданско-правовой договор с физическим лицом на выполнение услуг содержит в себе всю основную информацию о том, что должен сделать исполнитель и в какие сроки. Обязательно в нем должна быть прописана стоимость, которую обязано оплатить юридическое лицо физ. лицу, а также методы внесения средств. Неотъемлемым пунктом гражданско-правового договора является указание норм качества выполняемых работ либо предоставления услуг. С получением денежного вознаграждения физ.лицо должно перечислить в государственную казну процент налога на доход физических лиц.

Договор поставки подписывается, когда заключается сделка, что предполагает доставку товара по адресу, указанному заказчиком. Он подписывается между ИП и ООО либо юр. и физ. лицами. Предметом данного документа являются условия доставки до покупателя оплаченного им товара, а также возможные варианты его возврата.

Договор подряда является гарантией соблюдения отношений между юр. и физ. лицом по поводу выполнения последним некоторых конкретных работ или предоставления услуг.

Договор аренды заключается, когда необходимо оформить отношения по поводу сдачи в пользование недвижимости. При данном типе сотрудничества между юр. и физ. лицами, как одна, так и вторая сторона сделки может выступать арендодателем. Налоги в таком случае оплачивает получатель прибыли.

Кредитный договор используют в отношениях между юр. и физ. лицами, когда организация дает в пользование на некоторый период деньги физическому лицу на определенных условиях.

Штрафные санкции

Часть 1 статья 15.1 Кодекса об Административных Правонарушениях Российской Федерации регламентирует наложение штрафных санкций как на предприятия в целом, так и на руководителей компаний, за махинации и нарушения в ведении кассовых операций с участием наличных средств, а также превышение установленных лимитов

Сотрудники налоговой службы также обращают внимание на выдачу чеков при выполнении операций по купле продажи. Такое условия является обязательным при использовании наличности

https://youtube.com/watch?v=8kPebN8QqXw

При выявлении таких нарушений со стороны собственника, проверяющие органы могут выписать сразу два постановления о привлечении к административной ответственности:

- непосредственно на руководителя фирмы допустившего нарушения или махинации (такой штраф составляет до пяти тысяч рублей);

- на саму организацию, в таком случае штраф будет составлять до пятидесяти тысяч рублей.

Таким образом, чтобы избежать неприятного общения с проверяющими, и уберечься от непредвиденных расходов, руководители и собственники организаций всех форм собственности должны соблюдать все правила предусмотренные законодательством РФ.

Нужно ли предпринимателю соблюдать лимит расчетов наличными деньгами

Какую сумму наличных денег может потратить предприниматель, чтобы рассчитаться с контрагентом? Почему предпринимателю не нужно соблюдать лимит, тратя деньги на личные нужды? Какой штраф грозит бизнесмену за несоблюдение лимита наличных расчетов?

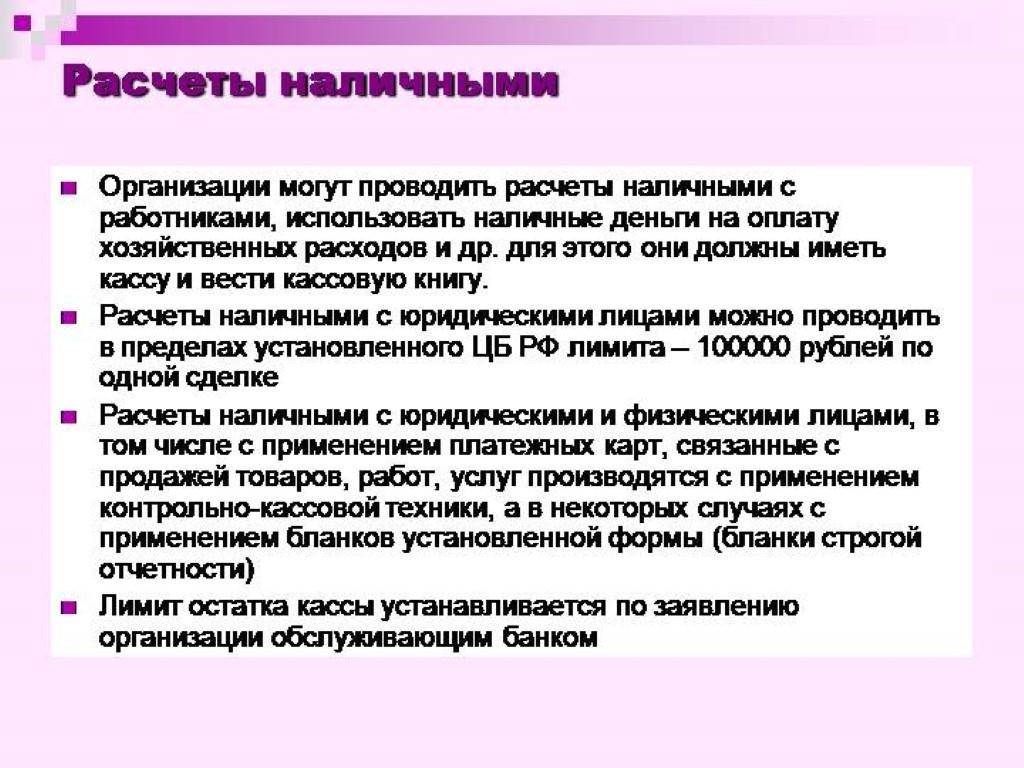

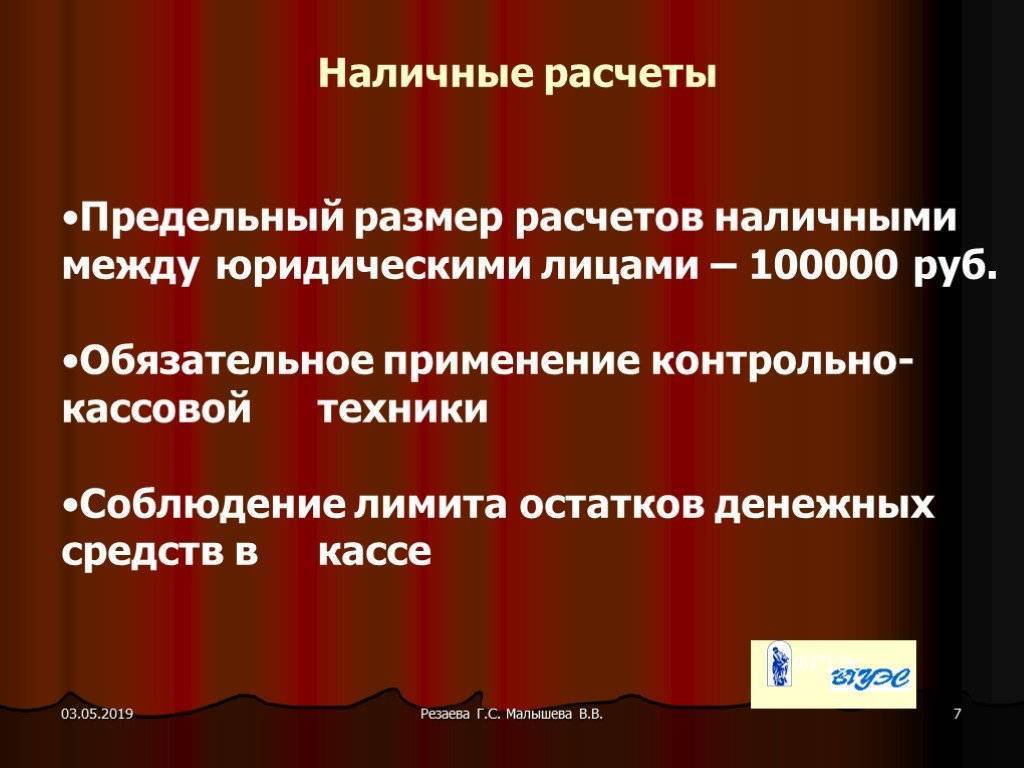

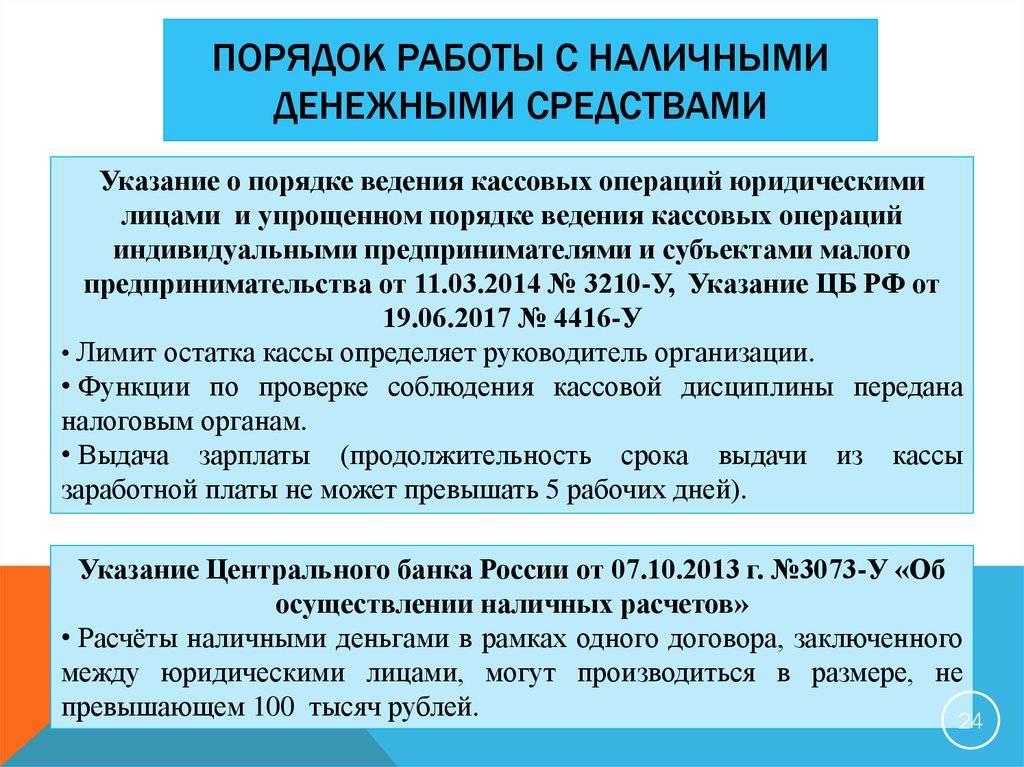

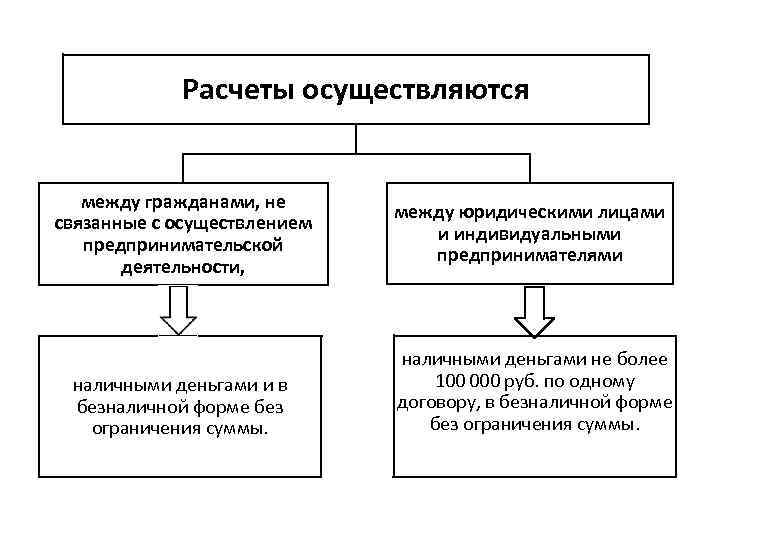

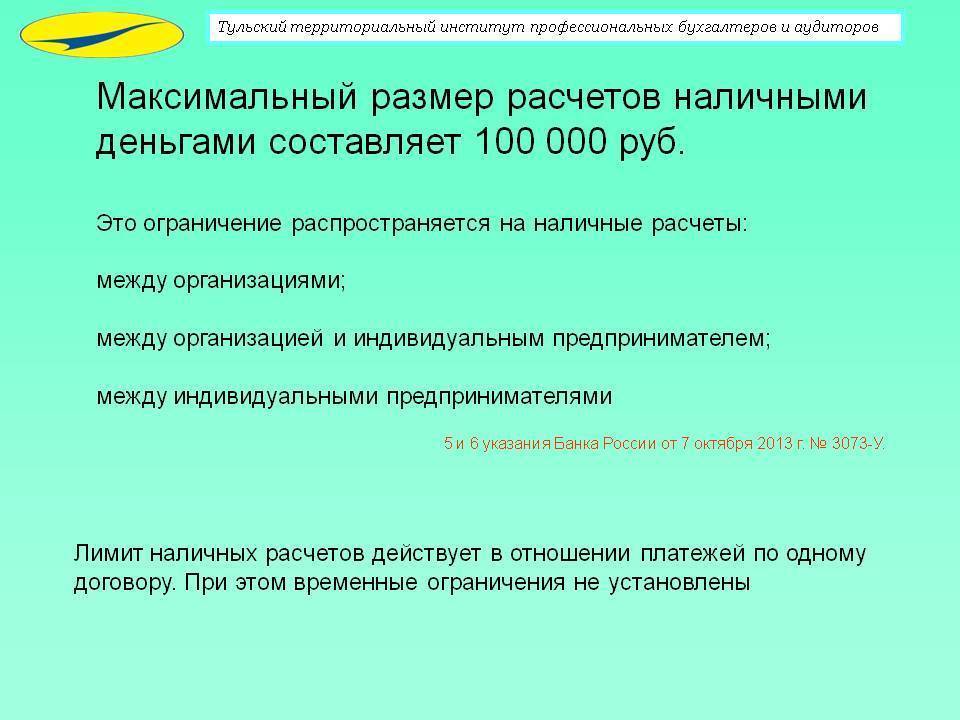

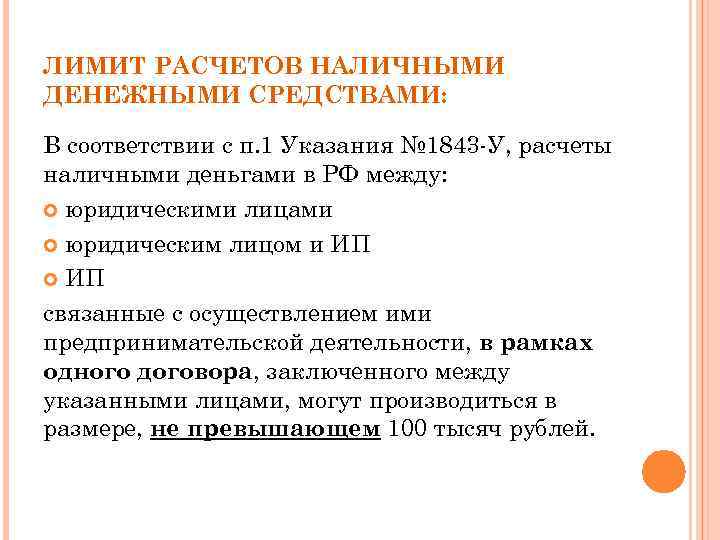

Наличные расчеты — неотъемлемая и значительная часть хозяйственной жизни любого предпринимателя. И эти расчеты подлежат особому контролю со стороны налоговых органов. Ведь рассчитаться наличными деньгами можно только в установленных законодателями пределах. На сегодняшний день этот лимит составляет 100 000 руб. по одному договору (п. 6 Указания Банка России от 07.10.2013 № 3073-У, далее — Указание № 3073-У). Все подробности о том, как соблюсти лимит наличных расчетов, вы узнаете из данной статьи.

Подотчетные и физические лица

- В случаях, когда он приобретает товары для организации, но от своего имени, то на данную операцию не распространяется ограничение наличных расчетов.

- Но если в подотчетных документах будет указано ФИО работника, а не реквизиты компании, возможны претензии налоговых органов по поводу неправомерности включения таких расходов в налогооблагаемую базу.

- Если же подотчетное лицо действует на основании доверенности от организации, и в документах указываются реквизиты юрлица, то на данную операцию распространяется действие Указания, а, следовательно, сумма наличного расчета не должна превышать максимально допустимой.

Если лимит расчета наличных средств был превышен единовременно или частичными выплатами, то организации грозят штрафные санкции

Такая ситуация считается нарушением порядка работы с наличными средствами.

КоАП устанавливает следующие штрафные санкции за такое правонарушение:

- 40000 – 50 000 – на юрлицо;

- 4000 – 5 000 – на должностное лицо, допустившее нарушение.

Лицом, совершившим правонарушение, является организация, принимающая денежные средства.

Но оштрафовать компанию за это правонарушение можно, если факт превышения лимита наличных расчетов был обнаружен не позднее двух месяцев с момента его совершения.

Расчеты между физическими лицами

Расчеты между физическими лицами наличными тоже имеют категории расчетов, которые не попадают под лимиты, но только если физическое лицо не является индивидуальным предпринимателем.

К этим категориям Банк России относит:

- операции с бумагами, представляющие ценность (акции, облигации);

- расчет по договору аренды любой недвижимости;

- расчет по возврату или выдаче займов или их процентов;

Из выручки можно выдавать под отчет любые суммы

Из наличной выручки можно выдавать подотчетные в любой сумме. Лимит в 100 000 руб. в таком случае не действует. Об этом теперь прямо сказано в пунктах 2 и 6 Указания № 3073-У.

В прежнем перечне целей, на которые можно тратить выручку из кассы (п.

2 Указания №1843-У), значились только командировочные расходы, а подотчетные не упоминались. Формально получалось, что выручку из кассы можно выдавать под отчет только тем, кто отправляется в служебную поездку. Правда, отсутствие судебной практики свидетельствует о том, что на практике споров на этот счет не было. То есть налоговики не видели нарушения в том, что компания тратит наличную выручку на выдачу подотчетных не командированным работникам, а тем, кому наличность нужна для приобретения товаров или услуг для организации.

Тонкости работы с БСО

Отпустив товар за наличный расчет, организация может выдать покупателю в статусе юрлица не чек, напечатанный ККМ, а бланк строгой отчетности. В чем заключаются нюансы пользования БСО?

В среде экспертов есть мнение, что бланки строгой отчетности могут быть необязательно бумажными. Вполне допустимо, полагают юристы, держать их и предоставлять юрлицам в электронном виде. Однако программное обеспечение, используемое при работе с БСО, должно обеспечивать полную защиту этих документов от несанкционированного использования третьими лицами. Кроме того, отмечают эксперты, компьютеры, где предполагается хранение файлов БСО, должны быть в достаточной мере надежными, чтобы все операции с бланками хранились в них течение 5 лет.

Контроль за применением ККТ

Контроль за применением ККТ осуществляют налоговые органы и органы внутренних дел. В ст. 7 Закона о применении ККТ установлено, в частности, что налоговые органы:

- осуществляют контроль за полнотой учета выручки;

- проверяют документы, связанные с применением ККТ;

- проводят проверки выдачи организациями и индивидуальными предпринимателями кассовых чеков;

- налагают на организации и индивидуальных предпринимателей штрафы в случаях и порядке, установленных Кодексом РФ об административных правонарушениях.

Так, согласно ст. 14.5 КоАП РФ неприменение ККТ, а также отказ в выдаче по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)) влекут за собой предупреждение или наложение административного штрафа на граждан в размере от 1500 до 2000 руб.; на должностных лиц – от 3000 до 4000 руб.; на юридических лиц – от 30 000 до 40 000 руб.

В свою очередь, с налоговыми органами при осуществлении ими контрольных функций взаимодействуют органы внутренних дел в пределах своей компетенции.

Лимит в 100 000 руб. обязателен для всех сторон договора

Лимит расчетов наличными остался прежним — это 100 000 руб. по одному договору. То есть в предельную сумму должна, как и раньше, укладываться общая сумма наличного платежа по одной сделке. Даже если деньги одна сторона договора передает другой частями. Например, покупатель оплачивает товар в рассрочку.

Само же правило о необходимости вести наличные расчеты в пределах лимита сформулировано по-новому. Появилось такое понятие, как участники наличных расчетов. Ими считаются любые юридические лица и предприниматели. Все они имеют право рассчитываться наличкой в рамках одного договора только в пределах лимита (п. 6 Указания №3073-У).

За превышение этого ограничения предусмотрен штраф в сумме до 50 000 руб. (ст. 15.1 КоАП РФ). Причем долгое время оставался спорным вопрос о том, кого налоговики вправе привлечь к административной ответственности за данное нарушение: обе стороны договора, только продавца, который получает наличку, или только покупателя, который ею расплачивается. Инспекторы штрафовали и тех и других. И судьи признавали это правомерным (постановления ФАС Волго-Вятского округа от30 ноября 2010г. поделу №А28-2959/2010 и ФАС Поволжского округа от12 октября 2010г. поделу №А65-6852/2010).

Теперь споров не будет.

Административная ответственность установлена за сверхлимитные расчеты. Участниками наличных расчетов являются обе стороны договора. Так что налоговики вправе оштрафовать за превышение лимита и того, кто получил больше 100 000 руб., и того, кто выплатил лишнюю сумму.

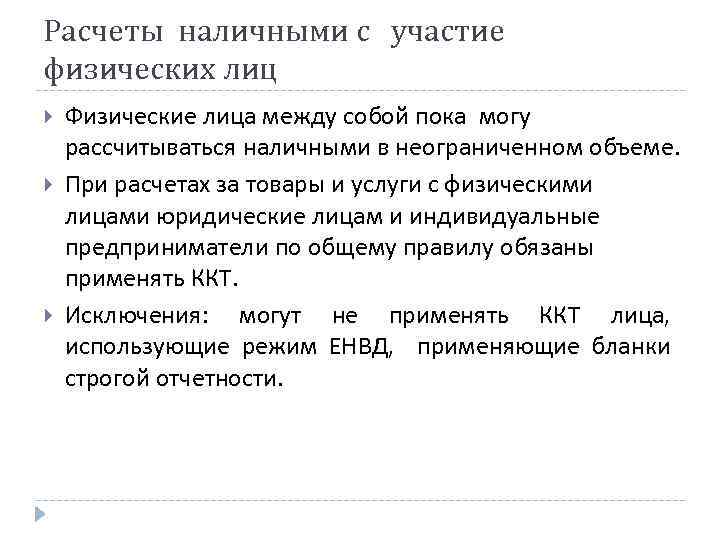

С физическими лицами компании и предприниматели могут, как и раньше, рассчитываться наличными без всяких ограничений по суммам. Например, любую наличную сумму можно заплатить частному подрядчику за работу или услугу или получить в качестве займа от работника или учредителя. Запрета не было и раньше, но сейчас это прямо разрешает пункт 5 Указания № 3073-У. Таким образом, чиновники решили повременить с установлением лимита по наличным расчетам с обычными гражданами. Была идея с 2014 года ввести ограничение в сумме 600 000 руб., а с 2016–2017 годов — снизить его до 300 000 руб.

Важные особенности применения лимита

Лимит расчета наличными между юридическими лицами установлен в отношении платежей, обусловленных:

- договором ГП характера, сторонами которого выступают фирмы или ИП;

- вытекающими из этого договора платежными обязательствами – например, по допсоглашениям.

Если общая сумма платы «наличкой» фирме или предпринимателю по основному договору ГП характера и по всем допсоглашениям к нему превышает максимально разрешенный размер, это считается нарушением. Дело в том, что допсоглашения не являются самостоятельными документами, оформляющими сделку. Они лишь уточняют или изменяют ее условия.

Еще одна ситуация, вызывающая вопросы по применению лимита расчетов наличными между юридическими лицами – это внесение оплаты по частям во исполнение длительного соглашения ГП характера. Например, если по условиям сделки контрагент поставляет МПЗ небольшими партиями в течение года. В этом случае максимально разрешенный размер оплаты контрагенту «наличкой» тот же – 100 000 р. при условии, что контрагентом выступает юрлицо или предприниматель.

При соблюдении лимита расчетов наличными между юридическими лицами не имеет значения, когда производится платеж по договору ГП характера:

- или в период его действия;

- или после того, как договор перестал действовать.

В обоих случаях соблюдать ограничение по платежам «наличкой» фирмам и ИП при расчетах между собой обязательно. Если к уплате контрагенту причитается в общей сумме больше, чем 100 000 р., то можно лимитную сумму передать наличными, а оставшуюся часть платежа перечислить в безналичной форме. Либо изначально договориться о том, что все расчеты ведутся в безналичной форме через банковские счета.

Иногда оплата «наличкой» передается без оформления сделки соглашением ГП характера – например, на основании полученной от контрагента накладной на отгрузку. Но даже в этом случае правила применения лимита расчетов наличными между юридическими лицами не изменяются, и ограничение по сумме платежа «наличкой» нарушать нельзя.

В то же время, если контрагенты оформили несколько соглашений ГП характера, предполагающих наличные платежи, то общая сумма взаиморасчетов по всем соглашениям между одними и теми же лицами может превышать 100 000 р., и это не будет нарушением.

Ответственность за нарушение кассовой дисциплины

Под кассовой дисциплиной следует понимать соблюдение законодательно установленных правил осуществления наличных денежных расчетов. Ответственность за нарушение правил расчетов и хранения документов предусмотрена Кодексом об административных правонарушениях.

Так, ч.2 ст.14.5 КоАП РФ предусматривает ответственность за неприменение ККТ, когда необходимость такого применения установлена законодательством

Другими словами, в случае если вы, при осуществлении расчетов с физическим лицом не применили ККТ либо не выдали БСО, то вам грозит штраф, максимальный размер которого может доходить до одного размера суммы расчета, осуществленного с использованием наличных денежных средств без применения контрольно-кассовой техники, но не менее тридцати тысяч рублей. Обращаем внимание, что согласно ст. 4.5

КоАП РФ, срок привлечения к административной ответственности составляет 2 месяца со дня совершения правонарушения. Т.е. если контролирующие органы не выявили правонарушения в течение двух месяцев, то они не смогут привлечь вас к ответственности. Однако не стоит надеяться, что ваш клиент, не получивший чек или БСО, не обратится в ФНС и не заявит о совершенном вами правонарушении. А это приведет к проверке и, как следствие, выявит факты нарушения кассовой дисциплины.

Возможен ли наличный расчет между юридическими лицами в 2018 году

Теперь же претензии полностью исключены.

Что касается соблюдения лимита в 100 000 руб., то Банк России разъяснял следующее. Если работник тратит подотчетные в командировке, то придерживаться лимита при расчетах за жилье и проезд не нужно. Если же расходы подотчетника не связаны со служебной поездкой, например он покупает для компании оргтехнику, то по одному договору можно рассчитываться наличными только в пределах 100 000 руб. (письмо от4 декабря 2007г. №190-Т). В новых правилах прямо не сказано, что командированный сотрудник имеет право тратить наличные без учета лимита. А письмо №190-Т разъясняет нормы прежнего, а не нового Указания ЦБ РФ. Поэтому безопаснее, чтобы в служебной поездке сотрудник тоже рассчитывался по каждому такому договору только в пределах лимита. Иначе есть риск, что за сверхлимитные траты налоговики оштрафуют на сумму до 50 000 руб. (ст. 15.1 КоАП РФ).

Как быть, если сумма по договору превышает 100 000 руб.

Лимит расчетов в размере 100 000 руб. действует в рамках одного договора. При этом не имеет значения ни срок действия договора, ни периодичность платежей по нему. То есть даже если срок договора равен году, а деньги по нему вы перечисляете несколькими платежами, все равно общая их сумма не должна превышать 100 000 руб.

Поэтому если вы заключили договор на сумму, например, 600 000 руб., то сверхлимитный остаток в размере 500 000 руб. придется перечислять в безналичном порядке.

Когда предпринимателю необходимо соблюдать лимит расчетов наличными

Возможные цели | Предельный размер наличных расчетов |

Сделки купли-продажи с организациями или другими предпринимателями, включая возврат наличных сумм по таким договорам | 100 000 руб. в рамках одного договора |

Сделки купли-продажи с физическими лицами, не являющимися предпринимателями | Ограничений нет |

Выплата заработной платы и иных выплат социального характера | |

Взятие наличных денег на личные нужды предпринимателя, не связанные с предпринимательской деятельностью | |

Выдача наличных денег работникам под отчет |

Не пытайтесь обойти ограничение в 100 000 руб. путем заключения дополнительного соглашения к договору. Например, основной договор вы заключили на 70 000 руб. А потом подписали дополнительное соглашение на сумму 40 000 руб. В этом случае вы превысите предел наличных расчетов. Поскольку дополнительное соглашение к договору является его неотъемлемой частью. И общая сумма наличных по договору и по дополнительному соглашению не должна превысить 100 000 руб.

Лучше поступить так. Один договор разбить на несколько, каждый из которых будет заключен на сумму менее 100 000 руб. Только учитывайте следующее: во избежание разногласий с контролирующими органами заключайте такие договоры в разные дни (постановления ФАС Восточно-Сибирского округа от 08.04.2010 № А33-20038/2009 и ФАС Северо-Кавказского округа от 30.04.2009 № А32-171/2009-51/18-9АЖ). Иначе налоговики могут признать подобные сделки притворными и переквалифицировать их в один договор (постановления ФАС Волго-Вятского округа от 18.03.2008 № А28-9126/2007-90/18 и ФАС Поволжского округа от 03.12.2008 № А72-3587/2008).

Либо разбейте договор не только по суммам, но и по номенклатуре. Например, вместо одного договора на поставку комплектующих к оргтехнике на сумму 130 000 руб. заключите два договора. Один — на покупку мониторов на сумму 90 000 руб., другой — на приобретение клавиатуры и компьютерных мышей на сумму 40 000 руб.

Имейте в виду: лимит наличных расчетов применяется не только в период действия договора, но и после окончания его срока (п. 6 Указания № 3073-У).

Это значит, что, например, нельзя оплатить наличными договорные санкции (неустойки), если наличными уже были оплачены товары, работы, услуги по договору в сумме 100 000 руб.

○ Лимит расчетов.

Согласно Указанию Центрального Банка РФ № 3073-У, деньги из кассы могут расходоваться на:

- Социальные выплаты работникам, а также выдача заработной платы.

- Выплату страховки физлицам.

- Оплату товаров и услуг.

- Выдачу наличных сотрудника под отчет.

- Возврат финансов за возвращенные товары либо услуги, не принятые покупателем, но уже оплаченные наличными.

ИП также могут тратить средства на покрытие потребительских расходов, не связанное с предпринимательской деятельностью.

На кого лимит расчетов может не действовать?

В соответствии с п.5 Указа, наличные операции юрлиц с физическими лицами могут проводиться без ограничений как в национальной, так и в иностранной валюте. Отсюда следует, что физическое лицо может передать в организацию любую сумму денег. В обратном случае также нет лимита, но есть некоторые ограничения по целям, которые прописаны в законодательстве.

На что не распространяется лимит?

Также нет ограничения, если выплачивается:

- Заработная плата.

- Социальные выплаты.

- Подотчетные средства.

Также согласно Указу лимит не действует, в тех случаях, когда осуществляются операции через Банк России, выплачиваются таможенные сборы и налоги, делаются переводы по кредитным обязательствам. Дополнительно превышение установленного размера выплат допускается в дни выдачи заработной платы, а также в праздничные и выходные дни, которые являются рабочими.

Законодательное регулирование

В 39 главе ГК РФ подробно описан регламент составления и требования к договору об оказании услуг. Основным отличием его от договора подряда является наличие у подрядчика постоянного объема работ, которая затем подлежит сдаче заказчику. При заключении договора о предоставлении услуг результат и объем работы не гарантируется. Кроме того, не всегда удается измерить предоставляемые услуги в привычных единицах измерения.

Кроме того, на оказание услуг распространяются нормы гл. 25 ГК об ответственности за несоблюдение условий таких соглашений.

Так как значительная часть соглашений заключается в областях наиболее важных для государства, они дополнительно урегулированы специализированными законами и нормативными актами, среди которых:

- законы «Об основах охраны здоровья…» от 21.11.2011 № 323-ФЗ, «Об аудиторской деятельности» от 30.12.2008 № 307-ФЗ, «Об образовании…» № 273-ФЗ, «О связи» от 07.07.2003 № 126-ФЗ;

- Правила предоставления платных медицинских услуг, утвержденные Правительством РФ в постановлении от 04.10.2012 № 1006;

- Правила оказания платных образовательных услуг, утвержденные Правительством РФ в постановлении от 15.08.2013 № 706.

Последние два акта имеют особое значение, так как непосредственно указывают на то, какие условия должны содержать соответствующие договоры.

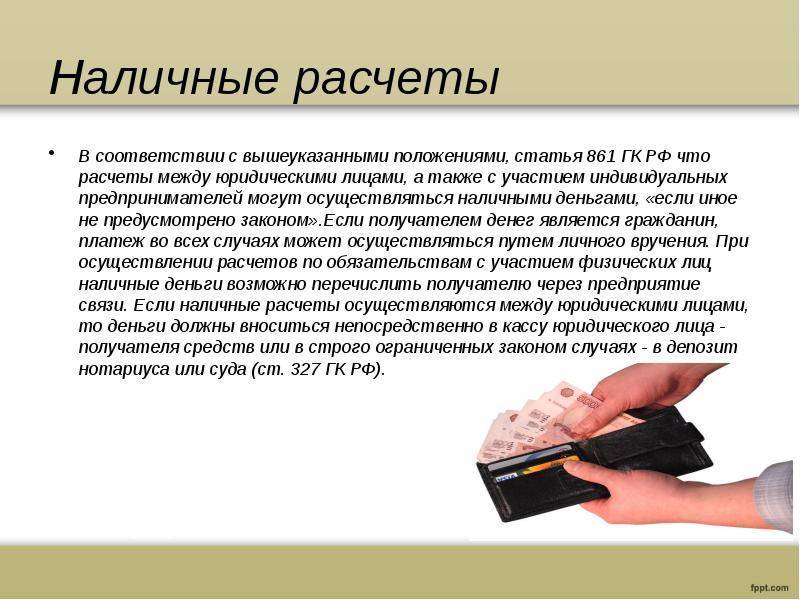

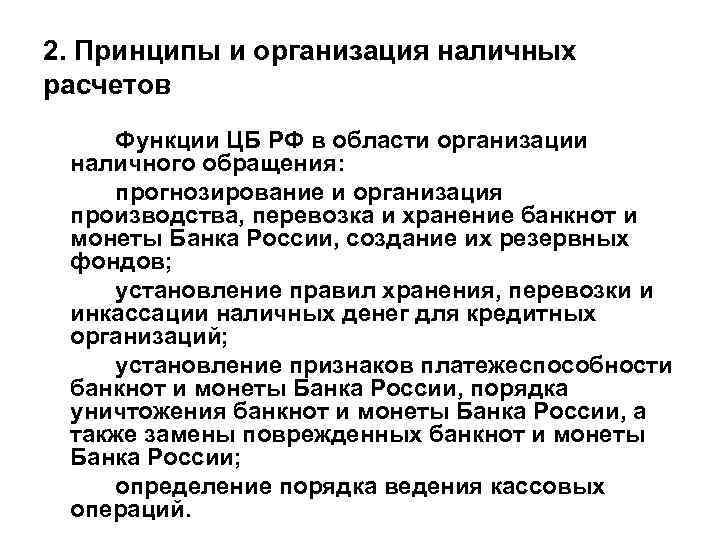

Порядок наличных операций

Центральный Банк Российской Федерации на основании своих положений, а также других федеральных нормативно правовых актов регулирует обращение наличных финансовых сумм. Согласно действующим законам внутри Российской Федерации предусмотрен расчет наличными средствами только в рублевом эквиваленте. Но существует большое количество законопроектов, которые позволяют производить финансовые операции с помощью иностранных валют, при условии, что отечественная компания сотрудничает с зарубежными фирмами.

Можно ли проводить расчеты между юрлицами

В случае если физическое лицо не является индивидуальным предпринимателем, то на него не распространяются нормативы Центрального Банка. Поэтому денежные операции между такими лицами осуществляется на основании таможенных документальных актов и налогового законодательства.

Главным моментом при реализации расчетов наличными средствами, является правильная фискализация. Которая позволяет через финансовые организации свободно отследить всю информацию, связанную с оборотом денежных ресурсов. Но если компания осуществляет платежную систему без посреднических банковских учреждений, то данную процедуру проследить, будет довольно сложно. Обычно фискализированная документация отражается и хранится на специальных бланках или на фалах кассовых аппаратов.

Поэтому, чтобы производимые наличными деньгами расчеты были законными, все предприятия находящиеся в государственных границах РФ должны иметь определенную документацию и соответствующее кассовое оборудование.

В необходимый пакет документов должны входить следующие бумаги:

- книга прихода наличных средств;

- документы, подтверждающие регистрацию и поверку контрольно кассовой техники;

- учет работы связанной с ордерами.

Поэтому, чтобы избежать неприятных ситуаций с проверяющими и контролирующими органами всем предприятиям любой формы собственности, осуществляющих финансовые операции с помощью наличных денег, необходимо применять кассовое оборудование.

Источники права

То, как должны осуществляться наличные расчеты между бизнесами, регулируется сразу несколькими правовыми актами. Одним из ключевых эксперты считают Указ Центробанка от 7 октября 2013 года “Об осуществлении наличных расчетов”. Этот источник права был зарегистрирован Министерством Юстиции и стал обязательным к исполнению коммерческими организациями и ИП подзаконным актом. Дата вступления документа в силу – 1 июня 2014 года.

Также процесс расчетов между юрлицами посредством наличных денежных средств регулируется Положениями ЦБ и рядом других правовых актов федерального уровня, таких как Гражданский Кодекс РФ, ФЗ “О применении контрольно-кассовой техники”.

Ряд законов регулирует, к слову, наличные расчеты между юрлицами не только в рублях, но и в иностранной валюте. Правда, применимы такие операции только при взаимодействии российских фирм с зарубежными. Внутри РФ все расчеты – только в рублях.

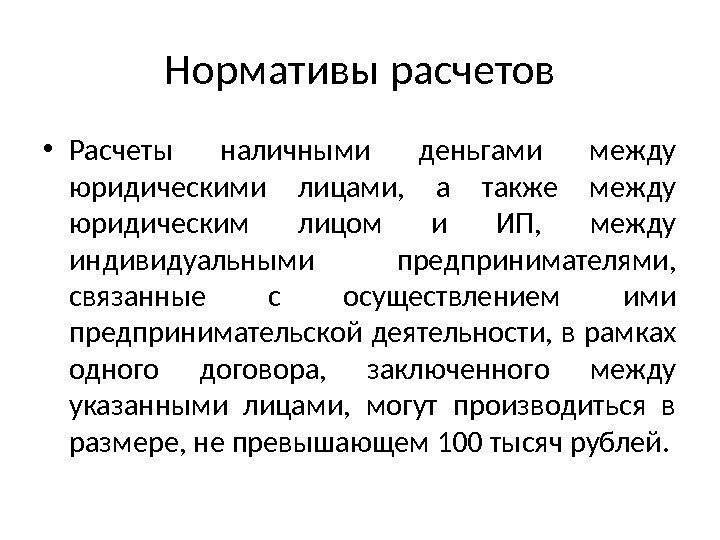

Какой лимит расчетов наличными между юридическими лицами

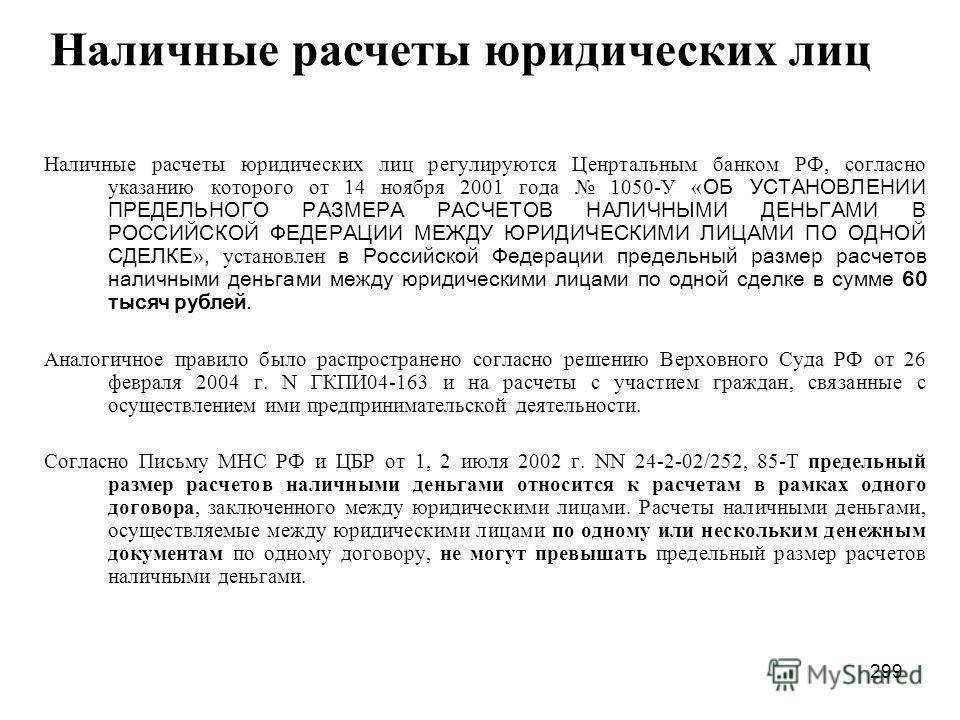

На сегодняшний день в соответствии с Указанием Банка России от 07.10.13 г. № 3073-У предельная сумма наличного платежа – 100 000 рублей. Это ограничение установлено в рамках одного ГПХ договора и применяется в отношении:

- платежей между фирмами,

- платежей между предпринимателями,

- взаиморасчетов фирмы с предпринимателем.

Лимит расчета наличными между юридическими лицами зависит от валюты платежа и осуществляется по следующим правилам.

- При расчетах в российских рублях – 100 000 р.

- При расчете в иностранных валютных единицах – эквивалент 100 000 р. по курсу Банка России, определенному на дату платежа «наличкой».

О том, как в последние годы менялся лимит расчета наличными между юридическими лицами, читайте в таблице.

Таблица.

Какой лимит расчетов наличными между юридическими лицами

| Срок, с которого действует ограничение | Максимальная сумма наличного расчета |

| С 1-го июня 2019 года | 100 000 руб. |

| С 22-го июля 2007 года | 100 000 руб. |

| С 21-го ноября 2001 года | 60 000 руб. |

Новые правила получения и расходования из кассы наличных денег

Рассчитываться наличными с другими организациями и предпринимателями уже скоро надо будет по новым правилам. Банк России закрепил новые правила расчетов наличными в Указании от7 октября 2013 г. №3073-У «Об осуществлении наличных расчетов». Новые правила вступают в силу 1 июня, то есть через 10 дней после дня опубликования Указания №3073-У в «Вестнике Банка России» (опубликовано 21 мая).

Обратите внимание! Старое Указание № 1843-У, посвященное наличным расчетам, отменено (Указание Банка России от 16 октября 2013 г. № 3076-У)

№ 3076-У).

Ниже вы найдете таблицу, которая поможет быстро определить, какие суммы разрешается выплачивать без соблюдения лимита и из выручки.

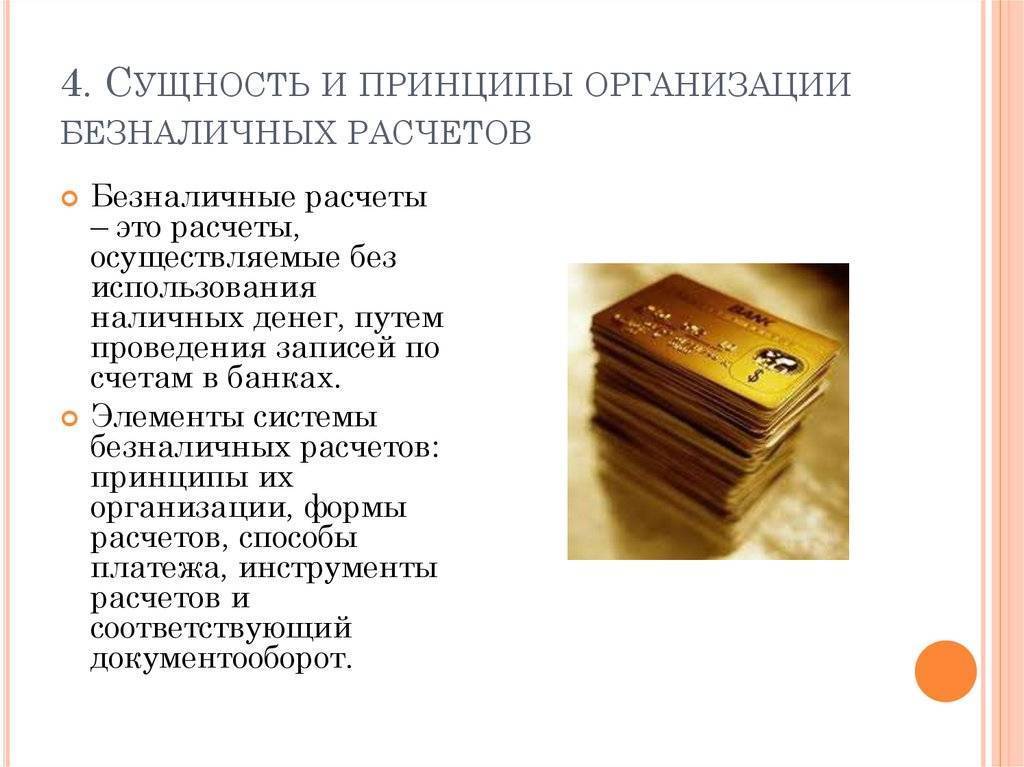

На что и как можно расходовать наличные

Выплата | Можно ли выдать (оплатить) из наличной выручки | Можно ли выдать (оплатить) больше 100 000 руб. |

Расчеты с сотрудниками | ||

Зарплата и пособия работникам | Да | Да |

Выдача наличных денег под отчет | Да | Да |

Расчеты с контрагентами | ||

Оплата товаров (кроме ценных бумаг), работ, услуг | Да | Нет |

Выплата денег за возвращенный товар (невыполненную работу, неоказанную услугу), ранее оплаченный наличными | Да | Нет |

Выплата денег за возвращенный товар, ранее оплаченный по безналу | Нет | Нет |

Займы, погашение займов и процентов по ним | Нет | Нет |

Дивиденды | Нет | Нет |

Платежи по договору аренды недвижимости | Нет | Нет |

Наличные предпринимателя | ||

Деньги на личные цели, не связанные с ведением бизнеса | Да | Да |

Заключение

Изменения в Закон № 115-ФЗ отражают принципиально новый характер действий государства в борьбе с теневыми доходами. Исходя из анализа нововведений можно уже сейчас прогнозировать увеличение бремени оформления и предоставления в контролирующий орган пояснений по операциям практически для всех организаций. Подобное усиление контроля — часть реалий деятельности бизнеса в современных условиях.

Чтобы оперативно реагировать на запросы контролирующих органов, организации необходимо:

• изучить требования Закона № 115-ФЗ;

• иметь всю необходимую документацию, подтверждающую законность контролируемых операций;

• не совершать операции, не имеющие законного обоснования.

Статья 140 Гражданского кодекса РФ (далее — ГК РФ).

См., например, п. 1 ст. 16.1 Закона РФ от 07.02.1992 № 2300-I «О защите прав потребителей» (в ред. от 08.12.2020).

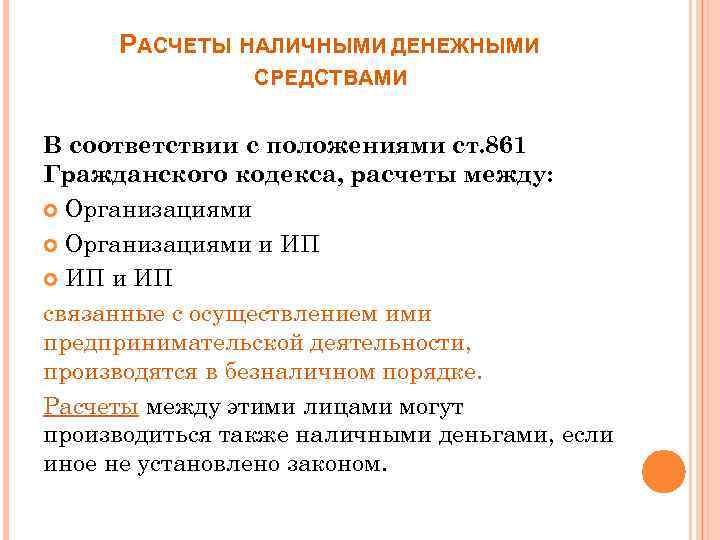

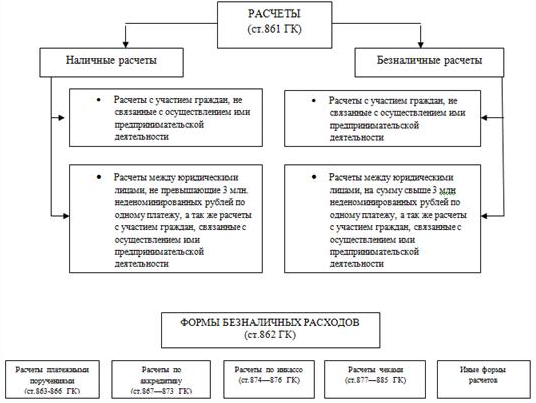

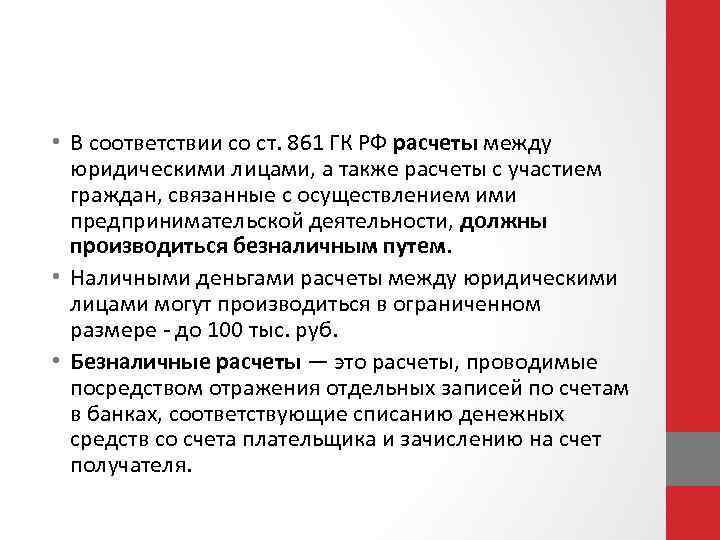

Пункт 2 ст. 861 ГК РФ.

Пункты 1, 4 Указания Банка России от 09.12.2019 № 5348-У «О правилах наличных расчетов».

Пункт 1.3 Положения № 383-П.

Пункт 1.4 Положения № 383-П.

Пункт 7 Информационного письма Банка России от 21.08.2002 № 1.

Абзац 3 подп. 4 п. 1 ст. 6 Закона № 115-ФЗ.

Абзац 4 подп. 4 п. 1 ст. 6 Закона № 115-ФЗ.