Если банк отказывает в кредите

Все ваши планы могут рассыпаться, если ни один банк не захочет давать кредит на открытие малого бизнеса. Конечно, стоит попробовать подать заявление в каждую организацию.

Однако есть и другие варианты получения денег на развитие стартапа:

- Потребительский кредит. Взять большую сумму в этом варианте не получится, однако есть и свои плюсы – например, многие банки из-за высоких процентов не требуют кредитную историю и лояльно относятся к каждой заявке. Оформить потребительский кредит можно сразу в нескольких банках, и этой суммы должно хватить на открытие бизнеса с нуля.

- Фонд поддержки малого бизнеса. В каждом регионе России в той или иной степени развиты Фонды, помогающие начинающим предпринимателям в открытии своего дела. Сложность заключается в том, что ваша идея должна быть региональной и нести пользу не только лично вам, но и региону в целом. Примеры бизнесов для получения помощи Фондов – новое производство, открытие сельскохозяйственной фермы, туристического или экологического центра.

- Небанковская ссуда. Если уж совсем негде взять кредит, то обратитесь в небанковские организации, имеющие право выдавать займы физическим лицам. Учтите, что у них высокие проценты, а рассчитывать на большую сумму кредита и его продолжительный срок не придется.

- Партнерские отношения. Если у вас есть связи в сфере бизнеса в вашем регионе, то заручитесь поддержкой более развитых предпринимателей. Для них не будет рискованно выдать вам небольшую сумму для развития вашего дела. Взамен, вы можете отдавать им часть своей прибыли, либо в будущем погасить задолженность и остаться независимым бизнесменом.

Получить кредит на открытие малого бизнеса сегодня не является проблемой. Их выдают, как государственные фонды, там и коммерческие организации. Единственное, что требуется для заключения договора – подготовить бизнес-план и найти надежных поручителей, либо другие виды гарантий.

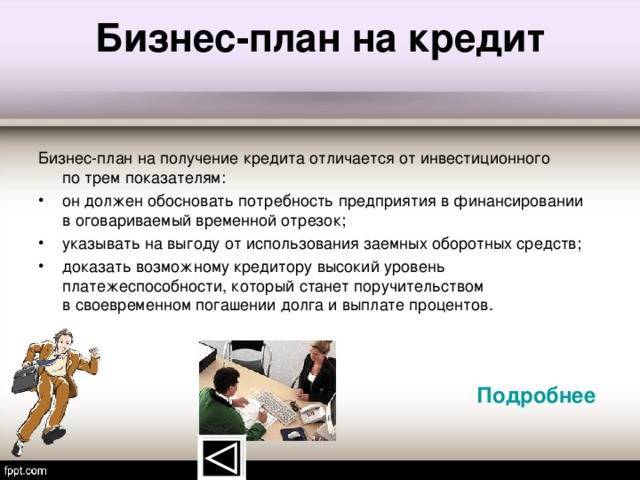

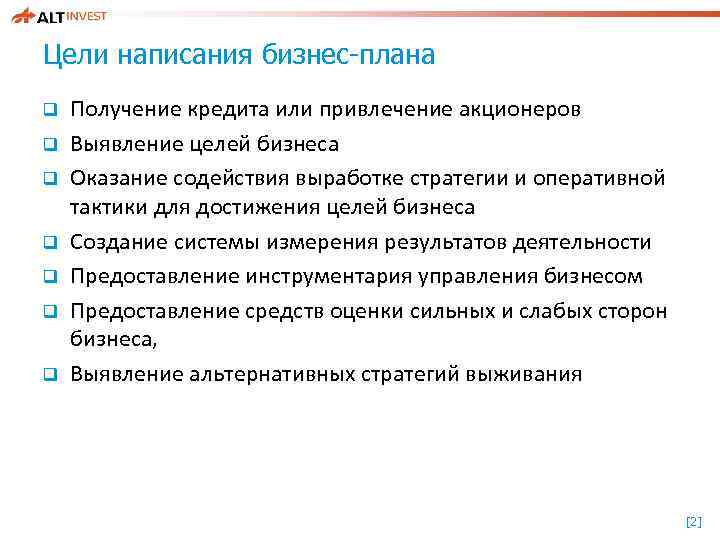

Что такое бизнес-план

Бизнес-план — документ, в котором отражена программа действий предприятия по достижению какой-либо цели. Он включает подробный экономический расчет ожидаемой прибыли и убытков.

Бизнес-план — документ, в котором отражена программа действий предприятия по достижению какой-либо цели. Он включает подробный экономический расчет ожидаемой прибыли и убытков.

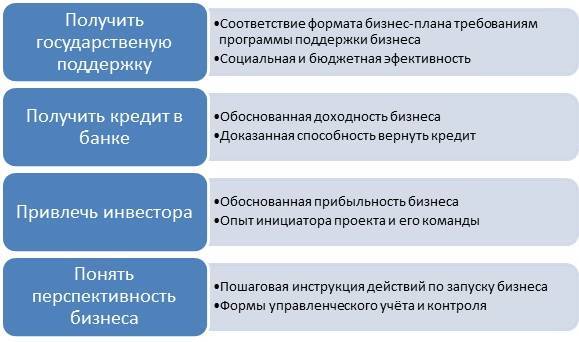

Проще говоря, бизнес-план — подробное описание вашего бизнеса, инструкция по получению результата деятельности. В первую очередь, документ нужен самому предпринимателю, чтобы оценить перспективы бизнеса и не сбиться с намеченного пути. Кроме того, бизнес-план является наглядным подтверждением доходности бизнеса для инвесторов. Без него не получится взять кредит на развитие фирмы.

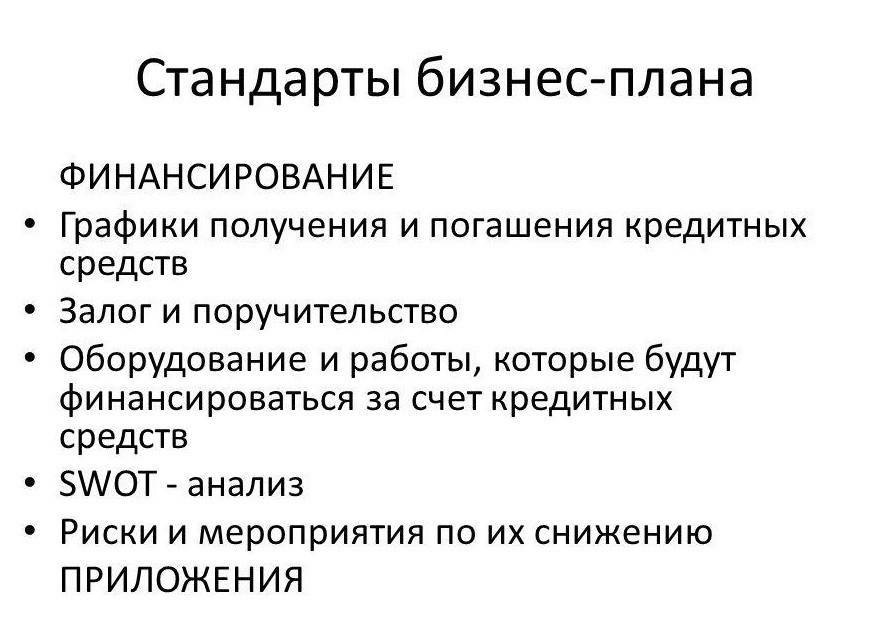

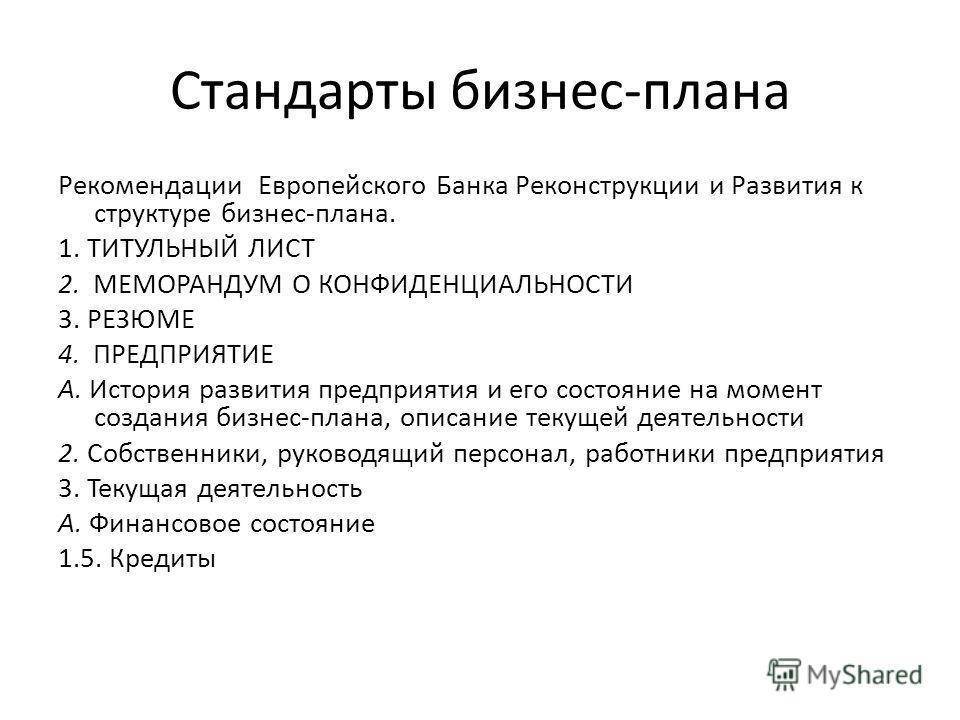

Структура документа выглядит следующим образом:

Титульный лист. Это обязательный элемент бизнес-плана. В нем указывается название проекта, наименование организации, ее местоположение, дата составления документа, контактные данные автора документа.

Резюме — краткое содержание бизнес-плана. В резюме необходимо указать основные цели и задачи, пути их достижения. А также следует привести результаты расчетов экономической эффективности проекта и сумму необходимых инвестиций

Важно обосновать необходимость инвестирования проекта банком и доказать возможность возврата заемных средств за счет будущей прибыли.

Подробное описание проекта, области деятельности, отрасли. Здесь необходимо обозначить цель функционирования организации, специфику ее деятельности, производимый продукт

Важно отразить уникальность товарного предложения, уделить внимание потребительской ценности, которую будет нести в себе товар

В этом же разделе следует привести результаты анализа рынка, показав жизнеспособность проекта.

Маркетинговый план

Самое важное в этой части плана — продемонстрировать банку, что продукт будет иметь успех на рынке и приносить прибыль.

Производственный план. Один из важнейших элементов плана для банка, так как в нем указываются издержки проекта. Здесь надо указать объем производства, который позволит покрыть расходы. Это очередное доказательство жизнеспособности вашего бизнеса для банка.

Финансовый план также важен для банка. В этой части расписываются затраты на каждый этап становления проекта, указывается сумма привлеченных средств. Очень важно отобразить, на что именно тратятся средства. Здесь же указывается и ожидаемая прибыль предприятия за каждый период.

Риски проекта. При помощи этого раздела вы должны убедить банк в том, что даже в случае неудачи вы сможете вернуть заемные средства.

Приложение. Содержит документы, на основе которых составлялся бизнес-план. А также в него входят уставные документы компании.

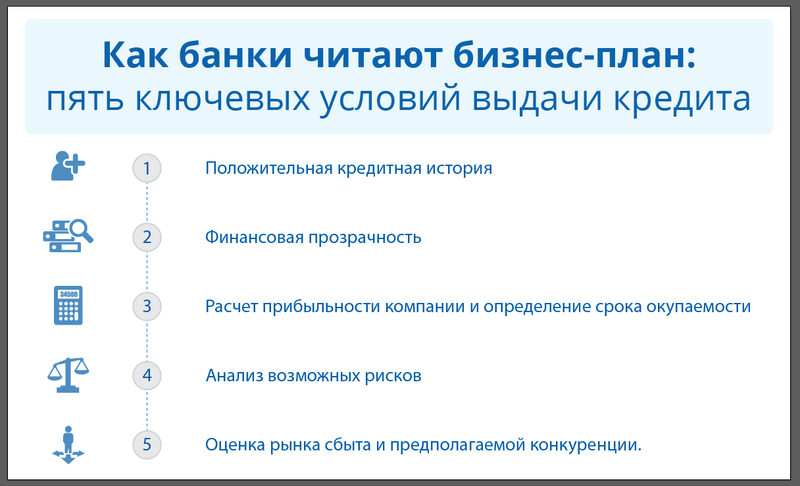

Факторы, влияющие на решение банка о выдаче кредита

В принципе, после прочтения всего вышеописанного уже четко видны те моменты, от которых напрямую зависит положительное решение бенефициара. Если обобщить, то главных факторов будет всего три: перспективный и грамотно составленный план бизнеса, наличие подходящей франшизы и определенный финансовый уровень клиента. Если все три момента будут оценены банком на отлично, то это вплотную подведет заемщика к столь нужному ему кредиту. Полезно знать, что в системе кредитования бизнеса банки работают по плану. То есть анализ клиента производится по отработанному шаблону. А шаблонов таких два.

№ 1. Кредитные специалисты проводят мониторинг заемщика и выносят вердикт (о платежеспособности клиента и степени риска для банка).

№ 2. Используется статистическая, автоматизированная система «Скоринг», основанная на применении математических методов. В рамках этой системы все заемщики сортируются по группам, каждая из которых характеризуется определенной степенью риска.

Иногда банк прибегает к обоим вариантам анализа.

Как в Сбербанке взять кредит на открытие бизнеса?

Хорошей новостью для всех предпринимателей стало решение Сбербанка снизить процентные ставки по кредитам на бизнес.

Для представителей малого и среднего бизнеса организация представляет сразу несколько выгодных кредитных проектов:

- Займ «Доверие»;

- Экспресс-овердрафт;

- Ссуда с залогом «Бизнес-Оборот»;

- Кредит с обеспечением «Бизнес-Инвест».

Воспользоваться предложениями Сбербанка можно следующими способами:

- Заполнив заявку на официальном сайте организации;

- Позвонив в контактный центр компании по телефону 8 800 555 57 77;

- Лично обратившись в ближайшее отделение организации.

Если вы начинаете свое дело с нулевым капиталом, тогда лучшим выбором для вас будет оформление займа по программе «Доверие», подробнее о котором читайте далее.

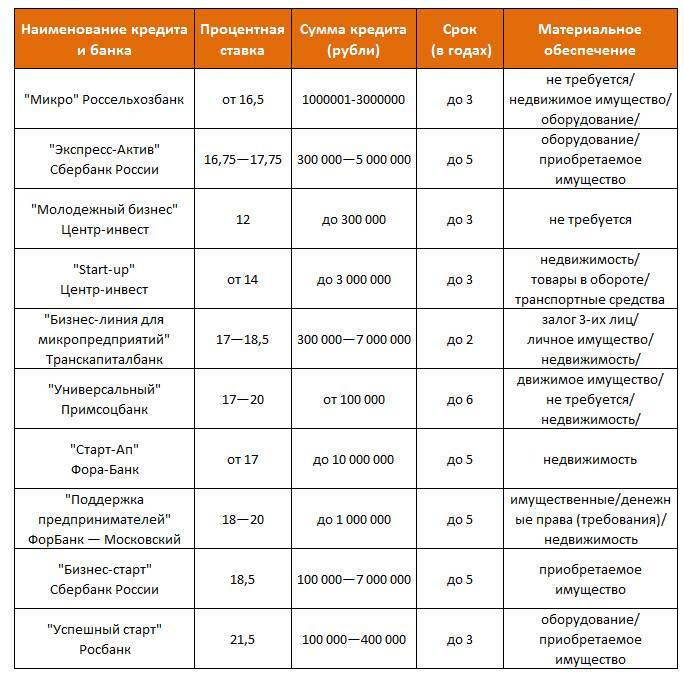

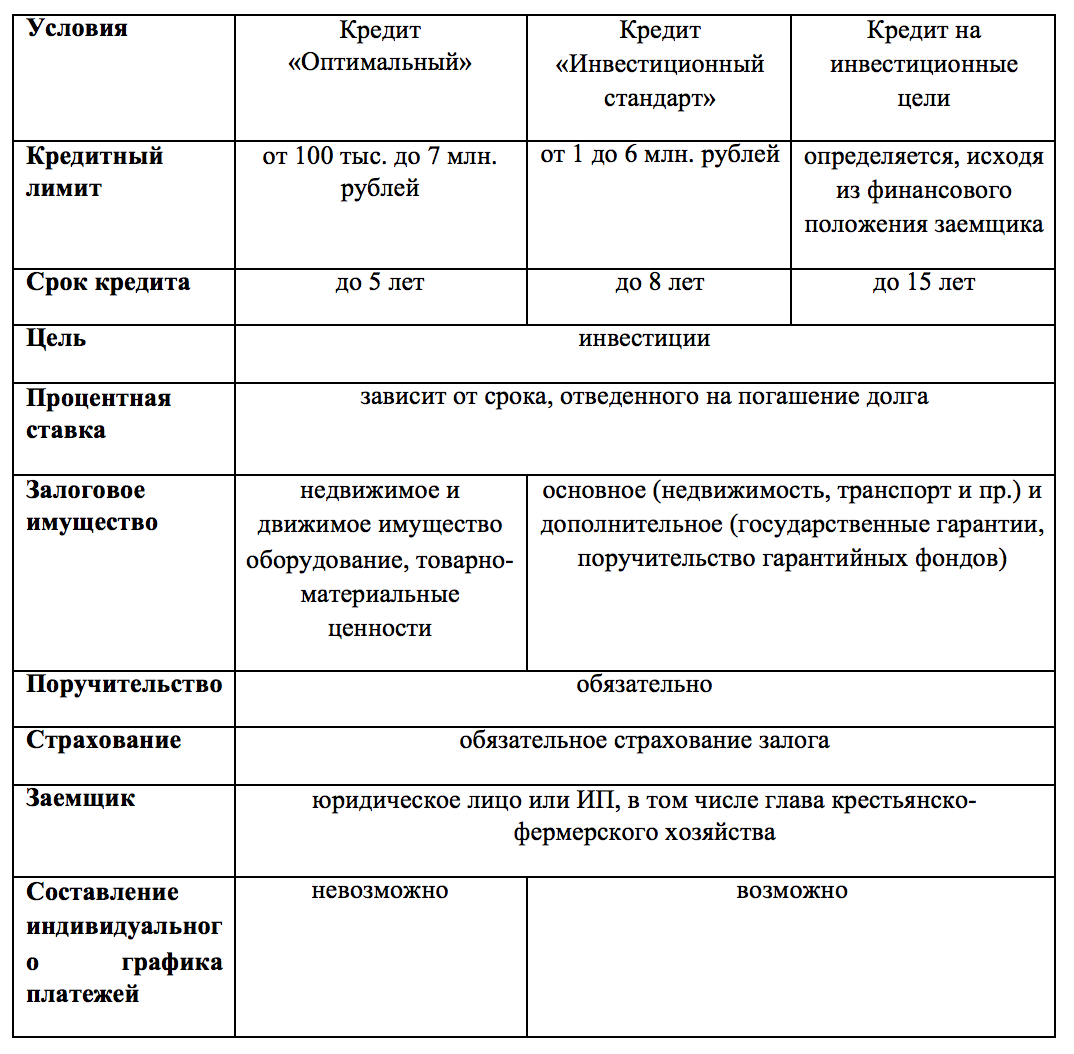

Банки, предоставляющие кредит под бизнес-план

| Название банка | Процентная ставка | Сумма кредита | Срок |

| Сбербанк, «Бизнес-проект» | от 11,8% | до 200 000 000 рублей | до 120 мес. |

| Росбанк, «Инвестиционный кредит» | от 11,81% | до 100 000 000 рублей | до 84 мес. |

| Ак Барс Банк, «Развитие МСП» | от 10% | до 150 000 000 рублей | до 96 мес. |

| Запсибкомбанк, «Программа 6,5» | от 9,6% | до 1 000 000 000 рублей | до 36 мес. |

Рассмотрим более подробно условия получения кредита под бизнес-план для юридических лиц в Сбербанке.

Банк предоставляет бизнесменам сумму в 200 000 000 рублей. Максимальный срок кредитования может достигать 10 лет. При этом клиент должен иметь собственный стартовый капитал в размере не менее 10% от полной стоимости проекта.

Возможно досрочное погашение долга без ограничений. За обслуживание кредита комиссия не взимается. Однако, если заемщик допустит просрочку платежа, ему придется выплачивать по 0,1% от просроченной суммы ежедневно. Банком предусмотрена отсрочка платежа по основному долгу на срок до одного года.

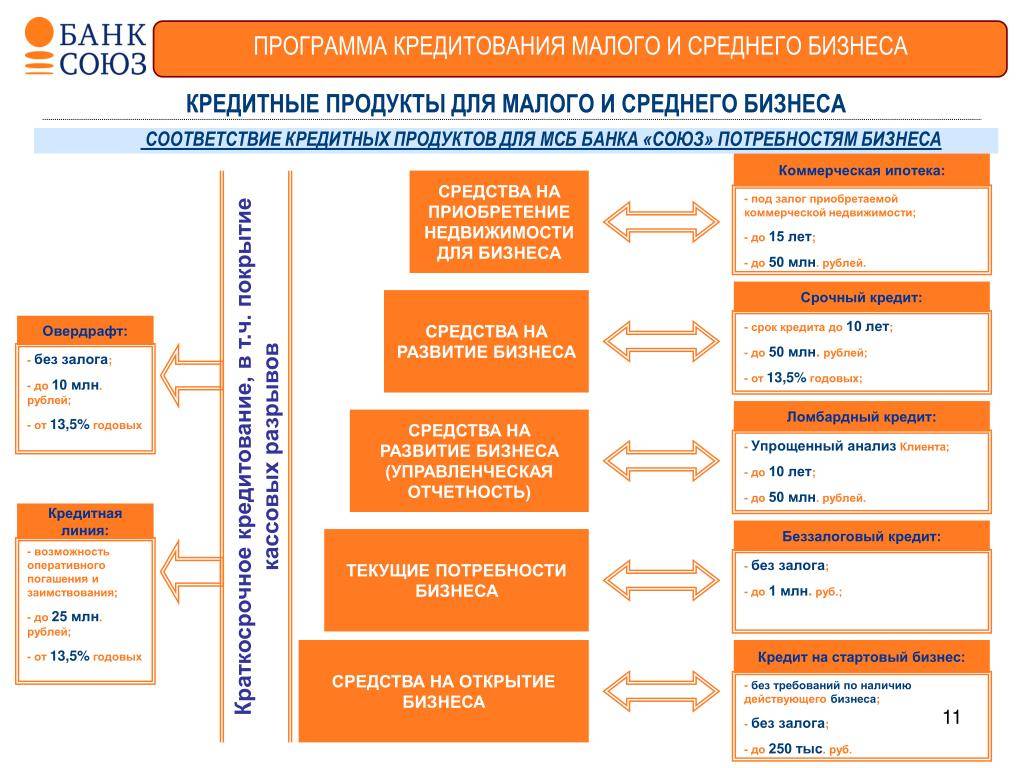

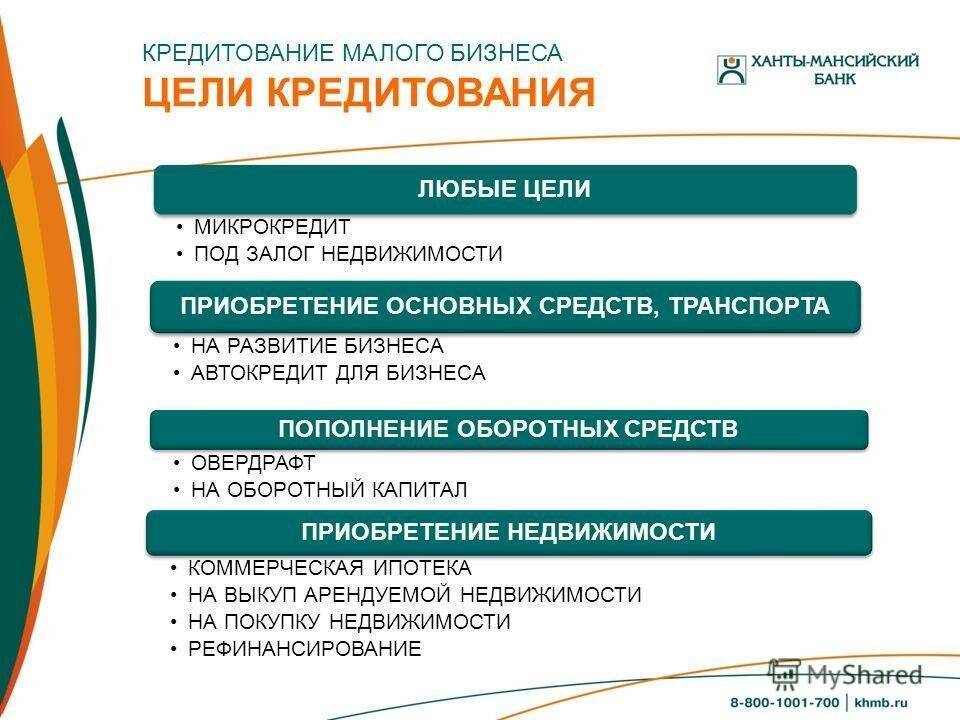

Виды банковского кредитования:

Потребительский кредит для ИП

По существующим правилам такой займ предоставляется физическим лицам. В некоторых ситуациях индивидуальному предпринимателю выгодно взять потребительский кредит на физическое лицо и использовать его на расходы бизнеса. Этот вид кредитования оформляется банками в короткий срок и с небольшим пакетом документов. Его недостатком считается лимитированная сумма не более 700 тысяч рублей.

Кредит на увеличение оборотных средств

В этом случае взять кредит индивидуальному предпринимателю рекомендуется при открытии нового магазина или филиала, на закупку сырья и товаров, расширение перечня продукции. Можно воспользоваться при дефиците денежных средств на расчетном счете.

Коммерческая ипотека

Такой вид заимствования денежных средств позволяет взять кредит на открытие бизнеса для приобретения складов, офисов при условии передачи ее в залог банку. Используется клиентами малого бизнеса также для выкупа арендуемых площадей.

Автокредит на ИП

В этом случае деньги в кредит можно взять на покупку коммерческого или грузового автотранспорта, спецтехники, включая сельскохозяйственную. По указанному виду кредитования дополнительный залог не требуется – им становится приобретаемый автотранспорт.

Проектное финансирование

Этот кредит для малого бизнеса подходит предпринимателям на приобретение дорогостоящего оборудования с целью расширения производства. Цель проектного финансирования — привлечение денежных средств для выполнения проекта. Денежный поток, получаемый от реализации проекта, служит основой для возврата долга. Проект инвестирования как кредит на развитие бизнеса ограничен по времени, бюджету, ресурсам, четкими условиями, разработанными под потребности заказчика.

Кредитование франчайзинга

Согласно этой программе, взять кредит на бизнес можно для приобретения франшизы в размере 80% ее стоимости. Список франшиз предлагает банк. Можете взять кредит наличными или перечислить на карту и расчетный счет. Удобную форму получения выберите, исходя из предполагаемых расходов.

Чтобы взять выгодный кредит, необходимо провести мониторинг всех банков города. На выбор уйдет много времени, но вы найдете наиболее подходящий вариант. Существую сервисы в интернете, где можно одновременно сравнить банки и выбрать для себя на каких условиях можно взять кредит

- Мир процентов.ru

- Banki.ru

Какой кредит стоит выбрать?

Запуск нового бизнеса – недешевое «удовольствие». Даже если идея прекрасна, и, кажется, что вложения окупятся в кратчайшие сроки, риски «прогореть» есть. Поэтому финансовые учреждения не торопятся сотрудничать с бизнесменами, еще никак не проявившими себя на предпринимательском поприще. Лучше обратиться в банк как частное лицо и подать заявку на получение нецелевого потребительского кредита.

Так как сумма под бизнес требуется немаленькая, то обычный кредит наличными без обеспечения вряд ли подойдет. Во-первых, в рамках таких программ предусмотрен высокий годовой процент, во-вторых, период кредитования обычно ограничивается тремя-пятью годами.

Конечно, в случае «провала» идеи, начинающий бизнесмен рискует потерять объект недвижимости, предложенный в качестве обеспечения. С другой стороны, обычно это единственная возможность получить крупную сумму денег на долгий срок под невысокую процентную ставку.

Процент одобряемости залоговых кредитов несколько выше, чем обычных потребительских ссуд без обеспечения

Поэтому если деньги на реализацию бизнес-проекта нужны как можно скорее, лучше обратить внимание на эти программы. Разберемся, какие условия кредитования предлагают крупнейшие российские банки

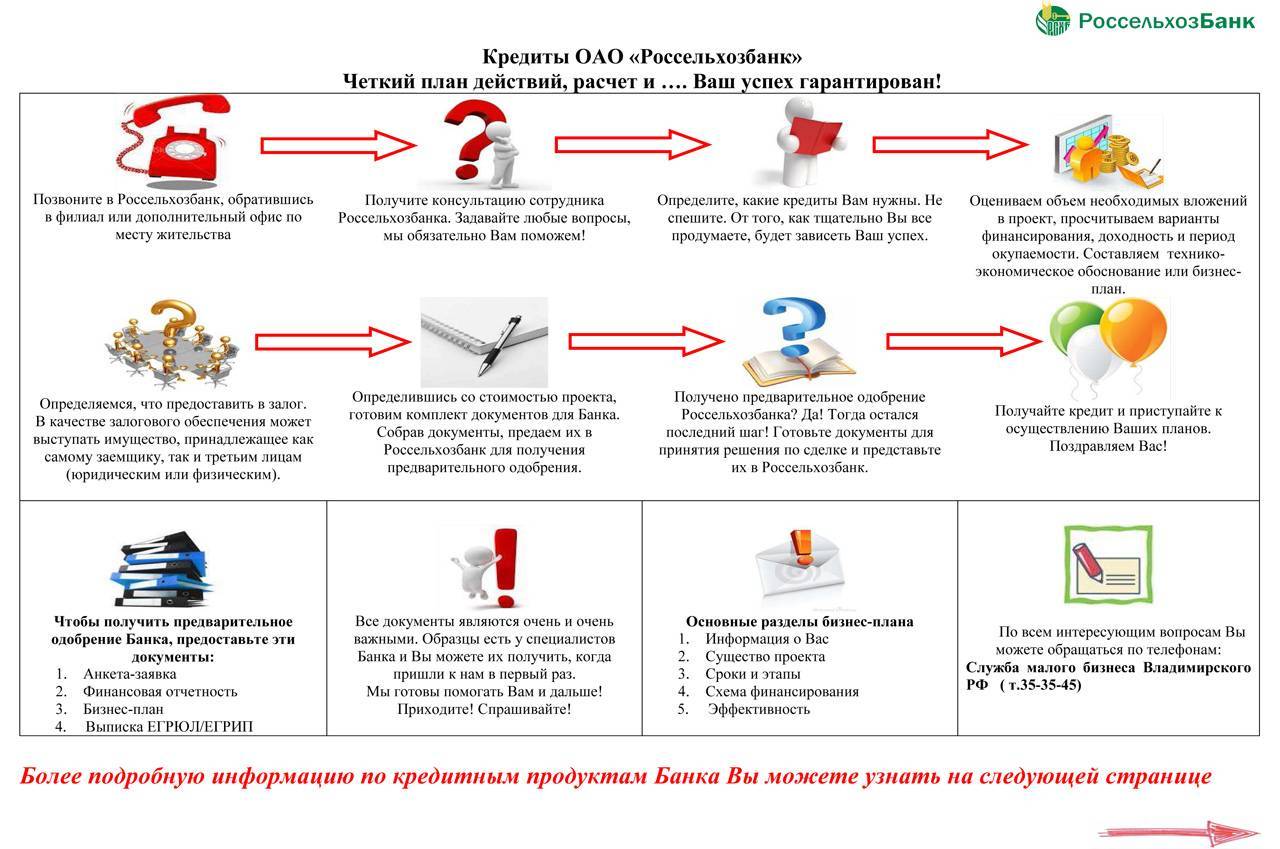

Пошаговая инструкция получения кредита на свой бизнес

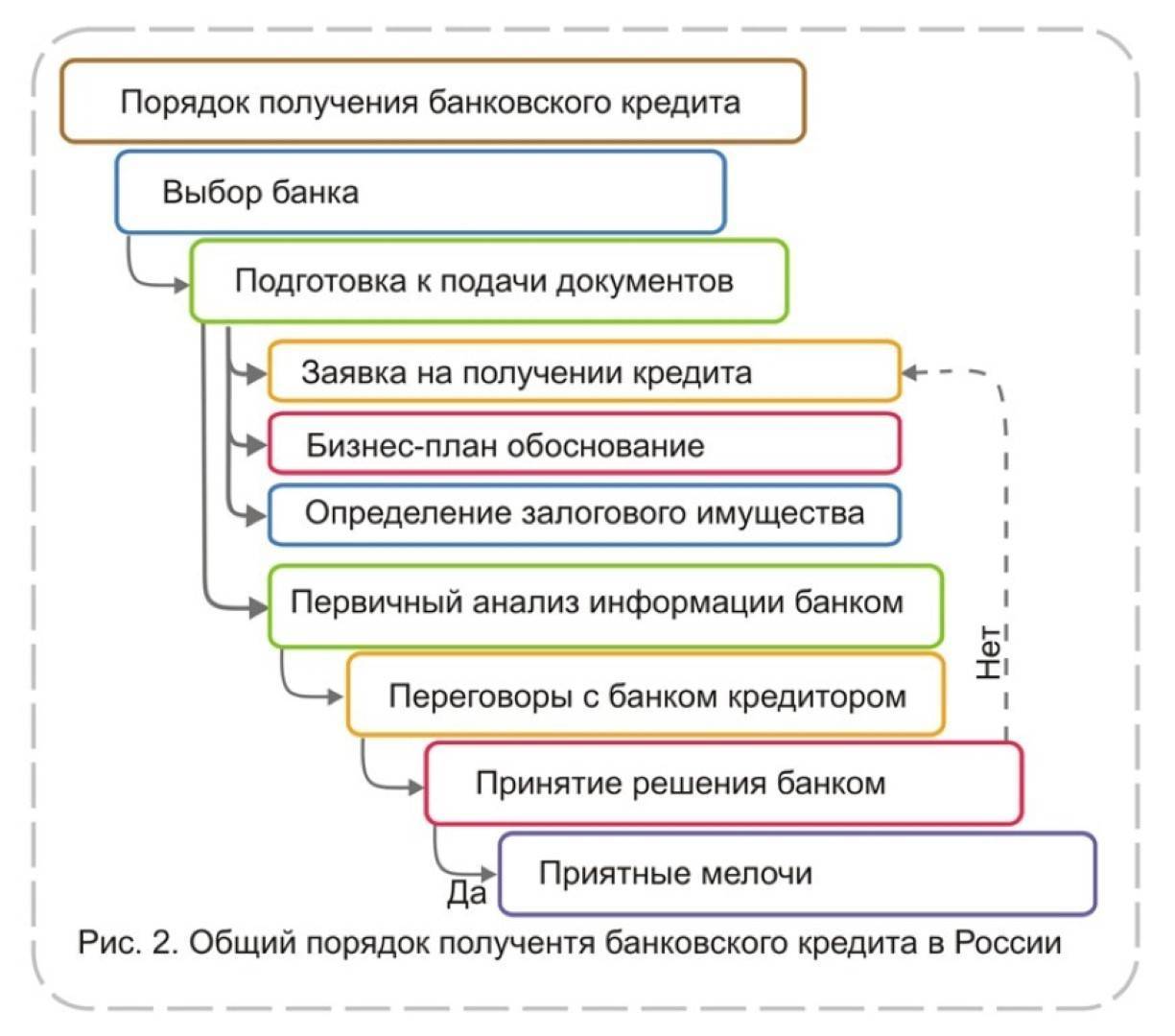

Для того чтобы получить кредит для открытия своего бизнеса, необходимо придерживаться определенного плана:

- обратиться в отделение выбранного банка за консультацией;

- выбрать наиболее подходящую программу кредитования;

- зарегистрироваться в качестве индивидуального предпринимателя в налоговой инспекции и получить соответствующий документ;

- изучить те франчайзинговые программы, которые доступны;

- выбрать подходящую франшизу;

- основываясь на избранной программе составить бизнес-стратегию, маркетинговый план и пр.;

- собрать необходимый пакет документов;

- оформить заявку на получение кредита;

- подготовить средства для первичного взноса (около 30% от полученной суммы);

- ожидать ответа по кредиту.

В зависимости от имеющихся возможностей и предполагаемой сферы деятельности, тот или иной шаг может и не потребоваться

Будущим бизнесменам, не обладающим стартовым капиталом, стоит обратить внимание на программы франшиз, поскольку именно там часто оказывается помощь в открытии своего дела

Как получить кредит по бизнес-плану: инструкция

- Зарегистрировать ИП или юридическое лицо. Это очень легко сделать, если обратиться в сервис

Главбух Ассистент

: опытные специалисты помогут бесплатно зарегистрировать ИП или ООО;

- Подготовить основной бизнес-план;

- При наличии франчайзинговых пакетов— определиться с франшизой, внести в бизнес-план корректировки с учетом условий франчайзингового предложения;

Подробно о том, как получить кредит для бизнеса по франшизе, можно прочитать в этой статье.

- Подготовить пакет документов для кредита и предоставить его в банк вместе с кредитной заявкой;

- При одобрении кредита внести первый взнос и начинать осуществление проекта.

Минимальный первый взнос по кредиту под бизнес-план обычно составляет 20 %. В некоторых банках его величина доходит до 50 %.

Что сделать, чтобы не отказали в кредите на бизнес?

Чтобы избежать отказа в предоставлении займа на развитие бизнеса с нуля, клиент, прежде всего, должен ознакомиться с требованиями банка, правильно составить и подать заявку, предоставить в отделение компании полный пакет необходимых документов.

Кроме того, у заявителя должна быть хорошая кредитная репутация и отсутствие долгов в Сбербанке и в других финансовых учреждениях.

Также причиной для отказа может послужить неубедительный бизнес-план, представленный предпринимателем. Поэтому если есть сомнения в том, что все изложено верно и доступно. следует обратиться к профессионалам.

Имеет значение и срок окупаемости проекта: чем он меньше в случае кредита на бизнес без обеспечения, тем лучше. И наоборот в случае оформления займа под залог недвижимости.

Получение кредита на бизнес — что это

Понятие «кредит на бизнес» означает получение в банке денежной суммы, которая может быть потрачена на любые коммерческие цели:

- приобретение или аренду помещения;

- закупку продукции;

- приобретение товаров;

- формирование учредительного капитального фонда;

- покупку и ввод в работу техники и/или оборудования и т.д.

Возможно приобретение на кредитные средства и готового бизнеса — организации с налаженной работой, действующей клиентской базой и подтвержденными оборотами.

Важно! Ведение коммерческой деятельности возможно только лицами, зарегистрированными в форме организации (ООО, АО, ЗАО и иных) или индивидуальных предпринимателей.

Условия кредитования нового бизнеса

Банки оценивают финансирование стартапов как сопряженное с рисками. Кредитор детально рассматривает бизнес-план и оценивает будущую прибыльность предприятия. Если поручителем выступает головная компания, он предлагает более выгодные условия. В качестве заемщика франчайзи — более надежный кандидат, чем начинающий бизнесмен без поддержки держателя франшизы. Однако сумма кредита, процентная ставка, срок погашения рассчитываются исходя из платежеспособности предприятия и его бизнес-модели. Также может потребоваться обеспечение гарантий в виде залога и/или поручительства.

Банки, выдающие кредиты по бизнес-плану

Ниже представлены банковские программы, предполагающие выдачу кредита под стартап.

Банк/программа | Процент по кредиту | Максимальная сумма, млн. рублей | Условия |

Сбербанк Доверие | 16,0 | 3 | Срок – 36 месяцев. Без залога и подтверждения дохода. |

Сбербанк Экспресс под залог | 15,5 | 5 | Срок — 36 месяцев. С залогом. |

Райффайзенбанк Экспресс | 18,9 | 2 | Срок — 36 месяцев. Без залога. |

Райффайзенбанк Классик-лайт | 17,9 | 6 | Срок — 60 месяцев. С залогом. |

Райффайзенбанк несколько программ | от 12,5 | 5 | Срок — 60 месяцев Без залога |

ВТБ | 14,5 | 3 | Срок – 36 месяцев. Без залога и подтверждения дохода |

Банки, предоставляющие кредит под бизнес-план на развитие бизнеса, приведены в следующей таблице.

Банк/программа | Процент по кредиту | Максимальная сумма, млн. рублей | Условия |

Сбербанк Бизнес-проект | 11,0 | 600 | Срок – 120 месяцев. Отсрочка по основному долгу, поручительство или залог, 10 % стоимости проекта должно быть обеспечено собственными средствами. |

Росбанк Инвестиционный | 12,22-16,26 | 100 | Срок — от 3 до 84 месяцев. С залогом и первоначальным платежом. |

Ак Барс Развитие МСП | 10 | 150 | Срок — от 24 до 96 месяцев. С залогом и первым платежом. |

ВТБ-24 Инвест | 12,5 | 250 | Срок — 60 месяцев. С залогом. |

Райффайзенбанк Инвестиционный | от 12,5 | 150 | Срок — до 120 месяцев. С залогом и первым платежом. |

ВТБ | 6 | 150 | Срок – 120 месяцев. С залогом. 20 % проекта оплачивается заемщиком. |

Во всех кредитных организациях заемщик имеет право на досрочное погашение платежа. Кредит оформляется без комиссии за обслуживанием, но с начислением процентов в размере 0,1 % за каждый день просрочки.

Автор Светлана Столбова

Бизнес.ру проводит серию онлайн-встреч с бизнес-экспертами. Записи встреч см. на нашем канале YouTube:

Следите за расписанием новых мероприятий на event.business.ru.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Лучшие предложения от банков

Здесь собраны наиболее полезные и выгодные программы кредитования для открытия бизнеса. С помощью этих банков можно легко открыть свое дело и не беспокоиться о получении финансов.

«Доверие» Сбербанка

Первый банк страны не бросает начинающих бизнесменов в беде. Предлагает следующие условия:

- до 36 месяцев на выплату;

- до 3 млн. рублей;

- процентная ставка – от 17,0%;

- не нужен залог;

- нет комиссий.

Это предложение подойдет тем предпринимателям, которым не нужно очень много денег на открытие бизнеса. Помимо этого, Сбербанк располагает множеством других предложений для бизнесменов – от экспресс-займов до лизинга.

«Партнер» Альфа-Банка

Альфа-Банк тоже не остался в стороне и поддерживает желающих открыть собственный бизнес. Предоставляются разноплановые суммы и сроки возвратов, которые позволят подобрать кредит под свое дело.

Банк предлагает следующие условия:

- от 13 до 36 месяцев на выплату;

- от 500 тысяч до 6 миллионов рублей;

- ставка в год – от 13,5%;

- залог не требуется.

Кредитная программа «Партнер» позволяет развиваться любому делу – как совсем маленькому, так и достаточно крупному.

«Классик-Лайт» Райффайзенбанка

Недаром Райффайзенбанк считается одним из самых выгодных для бизнесменов. Учреждение предлагает одни из самых выгодных кредитных программ для малого бизнеса и индивидуальных предпринимателей.

«Классик-Лайт» имеет следующие условия:

- от 4 месяцев до 5 лет кредитования;

- от 100 тысяч до 4,5 миллионов рублей – лимит;

- годовой процент рассчитывается индивидуально;

- комиссии за получение кредита нет;

- залог – коммерческая или жилая недвижимость.

При этом банк располагает другими программами – экспресс-кредитами, овердрафтом и многим другим.

«Коммерсант» ВТБ-24

Учреждение позволяет брать кредиты как только что созданным, так и уже полноценным предприятиям. При этом разнообразие программ очень удобно для всех.

ВТБ-24 предлагает:

- до 5 лет кредитования;

- от 500 тысяч до 5 миллионов рублей;

- ставка – от 13%;

- комиссии за выдачу нет;

- залог не обязателен.

Разные программы дают интересные возможности. Можно взять как небольшой займ, так и крупный, на серьезное дело.

Нецелевой потребительский кредит

Вариант первый – обходной. Если предполагается начать с небольшого бизнеса, требующего не более 500 тысяч рублей первоначальных вложений, то этот способ может оказаться весьма привлекательным. Суть его в том, что работающий по найму заемщик берет в банке кредит на потребительские цели, предоставив документы, необходимые для физического лица.

Основным подтверждением доходов в данном случае выступает справка 2-НДФЛ. При этом полученными деньгами заемщик может распоряжаться на свое усмотрение, в том числе направить выданный кредит для открытия ИП.

Преимущества здесь в том, что ни залог, ни поручитель не требуются (хотя и не игнорируются). Минусы у такого способа в ограниченности суммы, которую банк готов предоставить. Во многом она, а также процентная ставка зависит от зарплаты физлица. Как правило, рассчитывать можно на кредит размером не более 400-500 тысяч рублей.

Кредит на бизнес под залог недвижимости

Займ на бизнес под залог недвижимой собственности предоставляется на более выгодных условиях, так как финансовая организация в качестве гарантии возвращения кредитных средств получает акты на имущество заемщика. В случае непогашения долга все перейдет банку и будет реализовано с молотка в счет погашения текущей задолженности.

Кредит «Бизнес-Оборот»:

- минимальный объем — 150 000 руб.;

- наибольшая сумма определяется, исходя из платежеспособности клиента;

- период кредитования – 36 месяцев;

- годовой процент — от 11,8%.

Займ «Бизнес-Инвест»

- наименьший размер ссуды – 150 тысяч руб.;

- максимальный предел – зависит от платежеспособности заемщика;

- выдается на срок – до 10 лет;

- процентная ставка – начиная с 11,8%.

Возможность оформить тот или иной тип предложения Сбербанка зависит от оценочной стоимости недвижимости, которую ИП или юридическое лицо готово оформить в залог.

Оценка проводится оценочной компанией за счет кредитора. Если заемщика не устраивают ее результаты, он может инициировать повторную проверку за собственный счет.

Предложения без залога

Можно ли в Сбербанке оформить кредит на бизнес без залога? Да, взять займ без обеспечения доступно сегодня большинству предпринимателей. В настоящее время банк предлагает следующие виды ссуды без залога:

- «Доверие» — сумма от 100 000 до 3 000 000 р., годовой процент 16,5 — 18,5%, период — до 36 месяцев.

- «Экспресс-овердрафт» — объем займа от 50 000 до 2 000 000 р., максимальный срок предоставления 1 год, процентная ставка -15,5% в год.

Данные виды займов имеют целый ряд преимуществ, в том числе: низкий годовой процент (от 11,8%), увеличенный период кредитования (до 120 месяцев), возможность взять ссуду без обеспечения, отсутствие комиссионного сбора за выдачу.

Одобрение заявки в большей степени зависит от предоставляемого заемщиком пакета документов. Чем грамотнее и убедительнее будет выглядеть бизнес-план, тем выше вероятность получить на него максимальную сумму без обеспечения и залога.

Лучшие предложения банков по получению кредита для малого бизнеса

Выбирая банк для кредитования и рассматривая условия и ставки, вы должны понимать, что:

- Самые выгодные условия предоставляются кредиторам с залоговым имуществом (приобретаемое для бизнеса или личное);

- Без залога получить заем можно, но сумма будет небольшая, срок погашения коротким, и процент соответственно высоким;

- Открывая бизнес по франшизе, получить кредит проще из-за снижения рисков.

Самый низкий процент.

Банк «Центр-Инвест» и его продукт «Стартап». Если бизнесу больше года, процентная ставка 14%, менее 3 месяцев – 16%.

Есть отсрочка платежа. Сумма кредита регулируется в зависимости от целей займа.

Самый крупный кредит.

Фора-Банк перечисляет до 100 миллионов рублей начинающим бизнесменам по кредиту «Стартап». В залог нужно предоставить недвижимость.

Переплата 17% плюс различные комиссии за выдачу кредита, досрочное погашение и прочее. Есть отсрочка платежа.

Важный нюанс: при кредитовании в Фора-Банк, вы обязаны все операции проводить через него.

Самый простой кредит без залога.

Аксобанк не требует залог для получения кредита в рамках продукта «Стартап». Также спрашивает минимум документов.

Ставка по кредиту 20%, сумма до 600 тысяч рублей.

Комиссия за выдачу кредита 3%.

Самый большой выбор франшиз.

Сбербанк сотрудничает с более чем 60 компаниями, торгующими франшизами. А также предоставляет консультации по бизнес-планам и обучение для «юных бизнесменов».

Что такое бизнес-план

Бизнес-план – это описание деятельности, которая принесет прибыль в перспективе. Такой документ полностью характеризует структуру компании, ее состав, деятельность, а также описывает непосредственно продукт, который выпускается на рынок.

Для кредита в банке важна не столько структура непосредственно бизнес-плана, сколько само содержание и основная идея, которая должна принести прибыль. Тем не менее он должен быть очень подробным, так как специалисты будут оценивать риски финансирования и, возможно, защищать сделку на кредитном комитете.

Здесь и пригодятся подробные сводки и цифры, так как банковская компания, выдавая ссуды, полагается именно на статистику и расчеты. Полезным перед составлением заявки будет ознакомиться с «Методическими рекомендациями по оценке эффективности инвестиционных проектов», разработанными Министерством финансов.

Кредитование через гарантийный фонд

Если банк отказывает в выдаче бизнес-кредита из-за отсутствия залога, поручителем может выступить гарантийный фонд.

Гарантийную поддержку предпринимателям оказывают «Корпорация МСП», «МСП Банк» и региональные гарантийные организации. К последним относятся центры развития предпринимательства и фонды поддержки МСП. За такую услугу платят 2,5% от суммы займа.

Для получения займа можно напрямую обратиться в гарантийный фонд или действовать через банк, который сотрудничает с фондом по программе предоставления поручительства. Процедура оформления кредита аналогична стандартной, но в договоре участвуют три стороны: заёмщик, банк и гарантийный фонд.

Банки намного лояльнее относятся к начинающим предпринимателям, которые заручились поддержкой гарантийного фонда, поскольку это снижает риск невозврата средств.

Процесс оформления займа

- Обратитесь в кредитно-финансовую организацию.

- Выберите программу из тех, которые вам предлагает компания (в Сбербанке их насчитывается 10 разновидностей).

- Зарегистрируйтесь как ИП в налоговой инспекции.

- Составьте план. Если вы его предоставите банку, шансы на одобрение займа будут гораздо выше. Следует определить, каковы кратковременные и долговременные задачи развития, осуществить качественный и количественный анализ, просчитать объемы производства, предусмотреть соотношение издержек и прибыли, выполнить исследование конъюнктуры рынка.

- Определитесь с местом офиса. Обеспечьте рекламу, наберите персонал и т.д.

- Соберите необходимый пакет документов и подайте в банк заявку.

- Подготовьте средства для первого взноса.

- Дождитесь одобрения и занимайтесь развитием своего бизнеса. Анализ клиента выполняется кредитными специалистами или с помощью системы скоринга.

потребительский кредит

Льготное кредитование малого бизнеса как форма государственной помощи

Зарубежные специалисты сходятся во мнении – чтобы погубить субъект малого бизнеса, достаточно выдать ему кредит под ставку более 10%. Считается, что в таком случае предприятие начнет работать в убыток и вскоре прекратит свое существование.

Вместе с тем в России создана и функционирует программа поддержки малого предпринимательства, направленная на снижение кредитной нагрузки по ссудам. Помощь может предоставляться в следующих формах:

Вместе с тем в России создана и функционирует программа поддержки малого предпринимательства, направленная на снижение кредитной нагрузки по ссудам. Помощь может предоставляться в следующих формах:

- Субсидии на открытие бизнеса, расширение собственного дела – оформляются в центрах занятости, уполномоченных государственных организациях.

- Государственный лизинг, позволяющий купить необходимое оборудование и транспорт по приемлемым ценам.

- Государственная кредитная программа – льготные кредиты для малого бизнеса под 14% годовых (стоит сказать, что она имеет массу условий и ограничений, поэтому подходит далеко не всем).

- Субсидии от государства на погашение части процентов по кредиту.

- Государственное поручительство, позволяющее предприятию оформить кредит без обеспечения.

В нашей сегодняшней статье речь пойдет о двух последних формах господдержки как наименее известных владельцам малого бизнеса.

В каких банках можно оформить кредит на организацию своего дела?

Банков, декларирующих поддержку бизнеса на начальных этапах, существует множество. Из числа крупнейших и устойчивых банков можно выделить в этом плане:

Сбербанк. Для развития бизнеса предоставляет несколько услуг, в число которых входят рефинансирование (оформление нового кредита для погашения действующего), целевое кредитование, а также предоставление кредитов для любых целей для физических лиц. В банке существует и программа, призванная стимулировать кредитование бизнеса. Для индивидуального предпринимателя, как и для малого бизнеса, предоставляются кредиты на пополнение оборотных средств сроком до 4-х лет под процентную ставку 12% в год.

- Альфа-банк. Для индивидуальных предпринимателей и субъектов малого бизнеса банком предоставляются овердрафты, представляющие собой своего рода «запасной кошелек». Овердрафт предоставляется клиенту под процентную ставку 15-18% в год, сумма займа варьируется от 500 000 до 10 млн. рублей. Для субъектов среднего бизнеса существует классическое и экспресс-кредитование, также выдаются кредиты под имущественный залог.

- ВТБ-24. Для субъектов малого бизнеса банк предоставляет инвестиционную и оборотную программу кредитования, а также возможность получить экспресс-кредитование под весьма низкий процент (до 14%). Кроме того, особенностью банка являются особые кредиты, выделяемые на приобретение специализированных помещений, аренду офисов и торговой площади.

- Россельхозбанк. Здесь индивидуальный предприниматель может получить кредитование на проведение сезонных работ или же на выплату государственного контракта. Субъекты малого и среднего бизнеса могут получить средства для финансирования некоторых внешнеторговых операций.

- Тинькофф. Для индивидуальных предпринимателей и субъектов малого бизнеса этот банк предоставляет как овердрафты, так и обыкновенное кредитование. Тинькофф-банк активно сотрудничает с начинающими организациями и направлен на поддержание малого и среднего предпринимательства.

Обращаясь в банк, следует понимать, что декларируемые ставки по кредитам и предложение банка для конкретного клиента могут существенно отличаться в большую сторону

Также стоит обратить внимание на дополнительные банковские «уловки», удорожающие кредит (комиссии за РКО, досрочное погашение, ведение счета и пр.)