Содержание статьи

1. 2. 3. 4. 5. 6.

Казалось бы, бизнес успешен. Но — нет. Сергей живет не на свои деньги. Он пользуется чужими деньгами, то есть живет в долг. Для оценки эффективности своего бизнеса он использует показатели «Доходы» и «Расходы» и считает, что этого достаточно. Но если он будет работать по такой схеме дальше, то в лучшем случае бизнес будет стагнировать, в худшем — он обанкротится. А когда это случится, Сергей горестно воскликнет: «Ну что я делал не так?!» и уйдет из бизнеса.

Каждый год закрываются тысячи предприятий. Только за первые шесть месяцев в 2021 году перестали существовать 545,8 тыс. индивидуальных предприятий. Чаще бизнесы закрывались лишь в 2013 году.

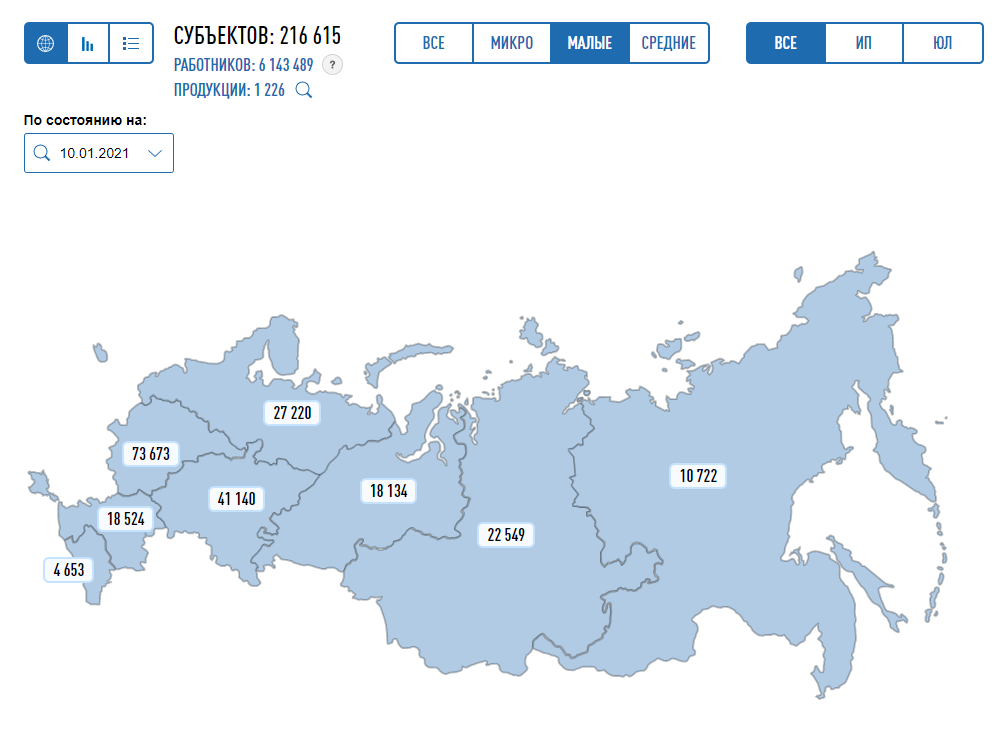

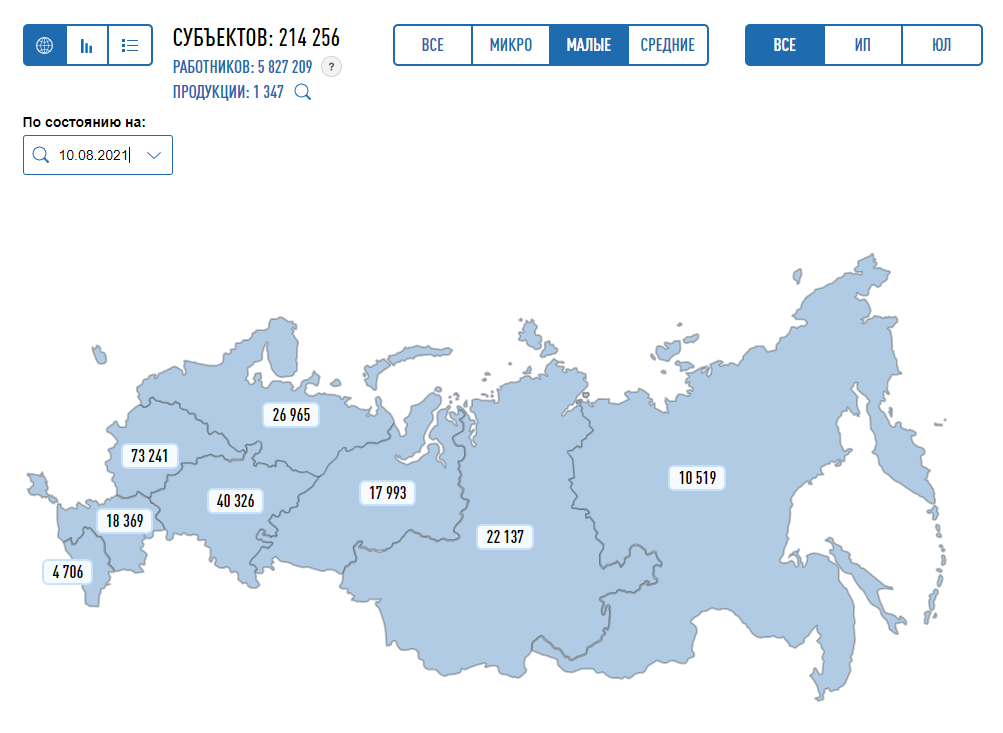

С начала 2021 года количество субъектов малого бизнеса уменьшилось на 2359, о чем свидетельствуют данные на сайте ФНС:

Статистика по малому бизнесу на начало 2021 года

Статистика по малому бизнесу на 10.08.2021

Банкротство предприятий происходит по разным причинам. Иногда потому, что предприниматель не умеет правильно оценить рентабельность и эффективность работы, а значит, не успевает спрогнозировать падение бизнеса и принять меры по его оздоровлению (как наш герой Сергей). Рассказываем, какие показатели нужно оценивать, чтобы не пополнить ряды банкротов.

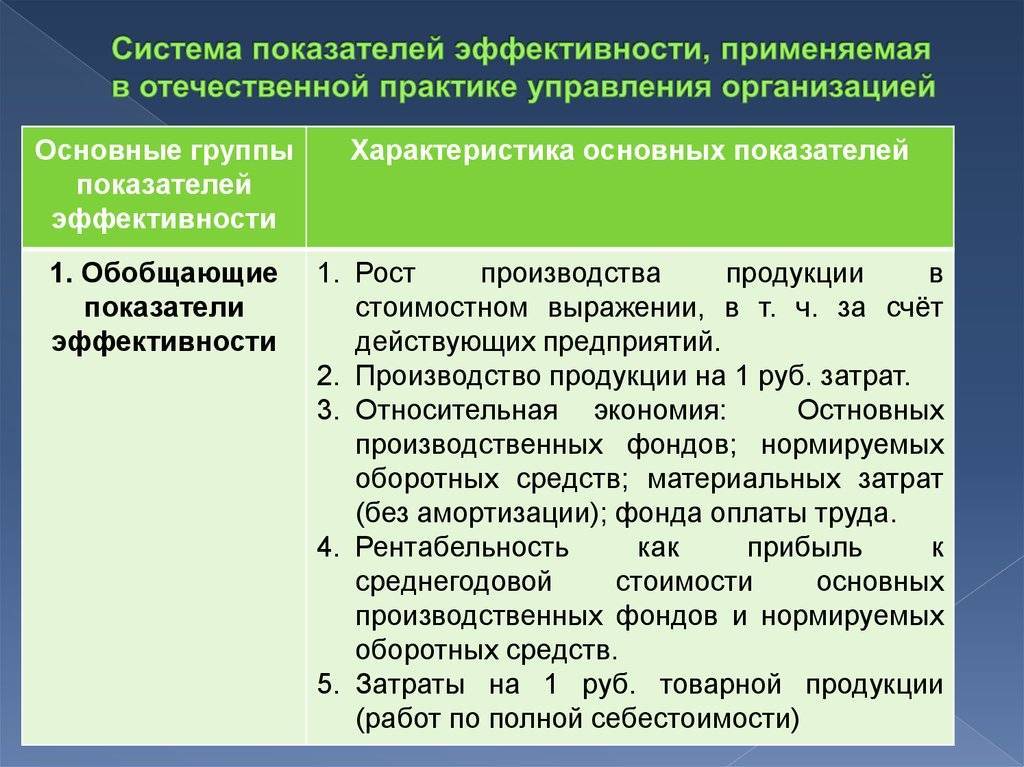

Составы финансовых показателей

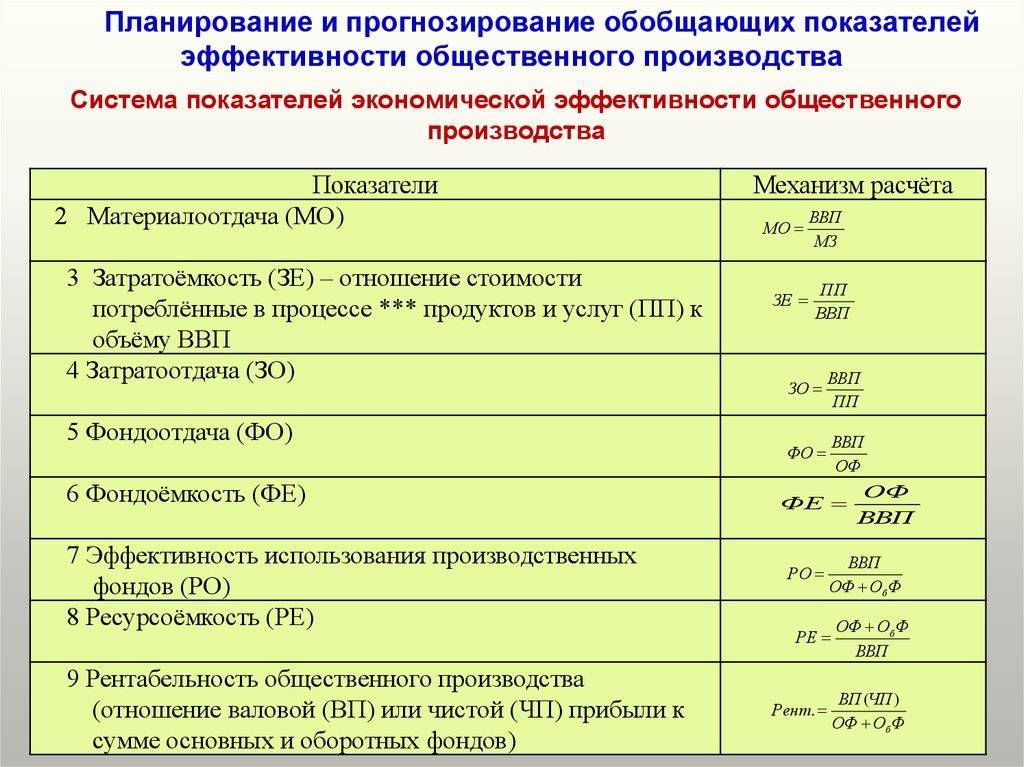

Показателям экономической эффективности инвестиций и инвестиционных проектов на нашем портале уделяется и будет уделяться значительное внимание. Критериям рационального применения производственных фондов посвящен материал по оценке эффективности использования основных средств

На тему эффективности персонала в проектной и текущей деятельности мне также есть, что сказать отдельно. В данном разделе предлагаю остановиться на общих критериях эффективности текущей деятельности организации и ресурсных показателях финансовой составляющей менеджмента компании. Показатели, которые мы рассмотрим, объедены в следующие группы:

- финансовые показатели рентабельности и деловой активности;

- показатели финансовой структуры капитала;

- финансовые показатели рациональности использования оборотных средств и капитальных вложений.

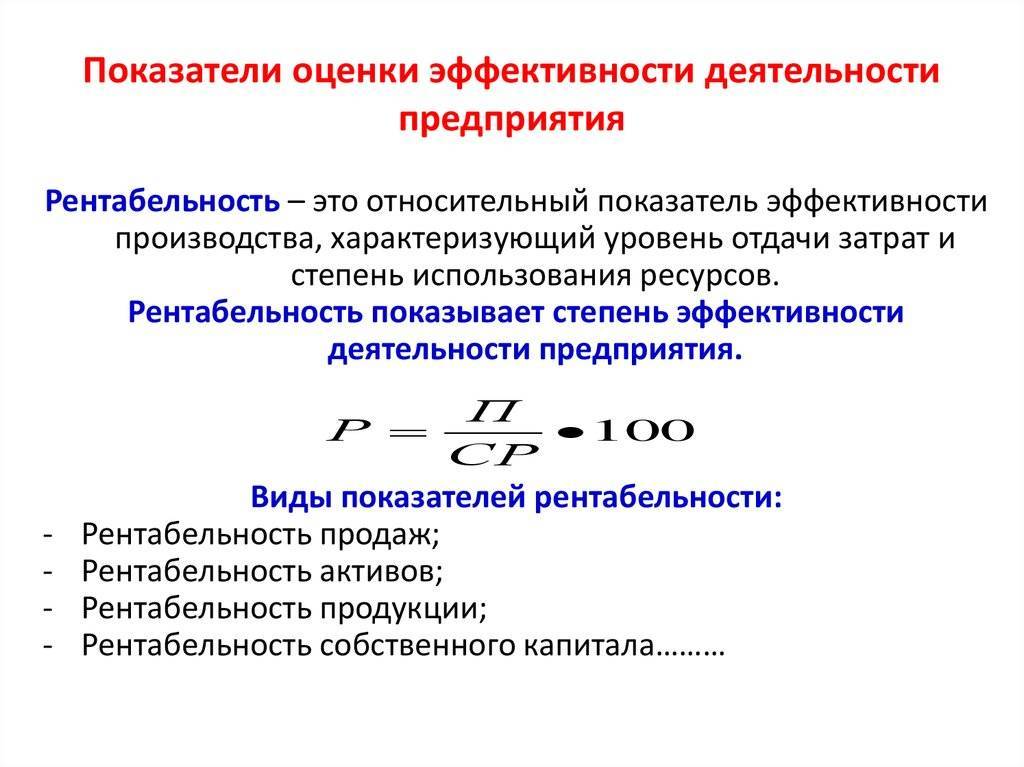

Показатели экономической эффективности в контексте явления рентабельности, пожалуй, самые давние в истории анализа эффективности бизнеса. Данный критерий измеряет, сколько стоимостных единиц прибыли приходится на единицу ресурсной составляющей или продаж предприятия. В состав показателей и моделей этой группы входят следующие финансовые критерии.

- Рентабельность активов (ROA, Return on assets).

- Рентабельность продаж (ROS, Return on sales).

- Рентабельность собственного капитала (ROE, Return on shareholders’ equity).

- Коэффициент оборачиваемости активов (ТАТ, Total assets turnover).

- Двухфакторная и трехфакторная модели DuPont.

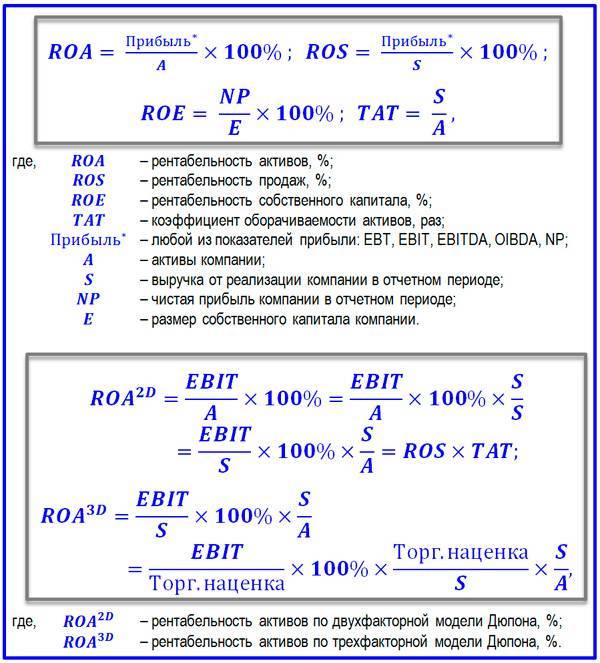

Формулы рентабельности и деловой активности

Формулы рентабельности и деловой активности

Выше представлены формулы первой группы показателей, каждый из которых носит относительный характер. Развитие формулы ROA демонстрирует трансформацию показателя в архитектуру двухфакторной и трехфакторной модели DuPont. Пример последней модели приведен для варианта торговой компании. По экономическому содержанию перемножаемые факторы, влияние каждого из которых оценивается отдельно, отражают:

- эффективность управления затратами (EBIT/Торговая наценка);

- размер маржи по действующей ценовой политике (Торговая наценка/S);

- оборачиваемость активов (А/ТАТ).

Финансовые критерии и показатели эффективности, относящиеся к группе анализа финансовой структуры капитала, в свой состав включают следующее.

- Показатели ликвидности и устойчивости.

- Коэффициент концентрации собственного капитала.

- Коэффициент финансовой независимости.

- Коэффициент покрытия процентов.

- Эффект финансового левериджа.

- Точку безразличия.

Критерии эффективности оборотных средств (ОбС) и капитальных вложений (КВ) в определенной части пересекаются с показателями экономической оценки инвестиционных проектов. К этой группе относятся:

- оборачиваемость ОбС;

- рентабельность ОбС;

- относительное высвобождение ОбС;

- удельные КВ;

- рентабельность КВ;

- срок окупаемости КВ и т.д.

Расчет показателей эффективности операционного, финансового и инвестиционного видов деятельности происходит в финансово-экономической службе организации. Должен ли куратор или проект-менеджер быть способен самостоятельно повторить отдельные расчеты? Я считаю, что это необходимо. Во-первых, KPI выполняемой данными сотрудниками работы во многом определяется эффективностью инвестиционной и эксплуатационной фаз проектов. Во-вторых, стратегический контроллинг невозможен без оцифровки достижения целей бизнеса в ходе исполнения программ развития. Это означает, что оперативный мониторинг эффективности для проектных руководителей даже более значим, чем для экономистов.

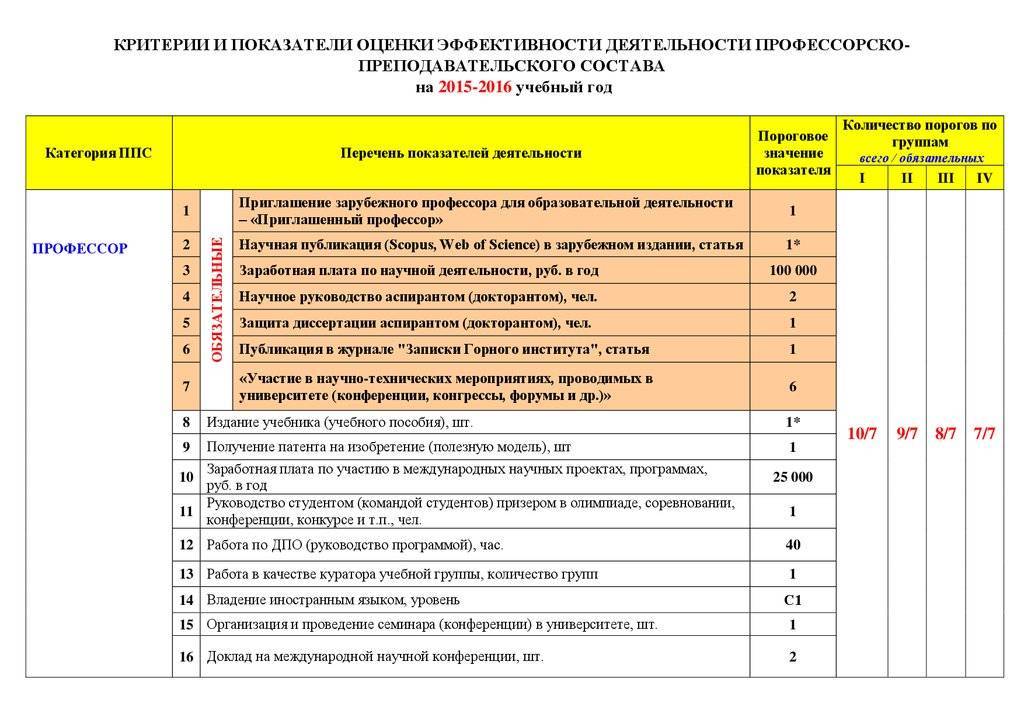

Ключевые показатели эффективности (KPI работников) — на что следует обращать внимание?

В данном случае необходимо оценивать исполнение функций. В значительной степени это лишь качественная оценка, а, как известно, качественная оценка представляет собой экспертную оценку. Предложенная в статье методика помогает оценивать труд именно с этой стороны.

Каждый руководитель ценит в своих работниках способность выполнять работу быстро и качественно. И сокрушается, когда эти требования не выполняются. Нередко ему приходится мириться с этим и уповать на то, что он когда-нибудь найдет сотрудника получше, но и с новым работником все повторяется. Почему так происходит? Для ответа на этот вопрос углубимся в природу рассматриваемых параметров и их соотношение.

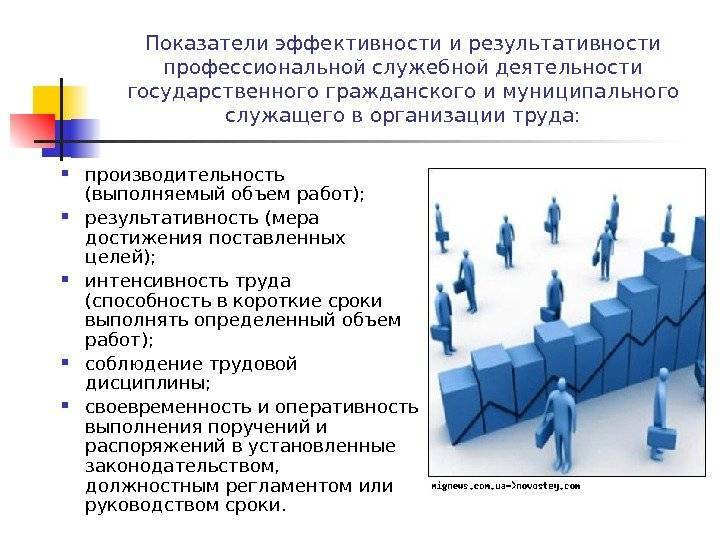

Что такое «скорость работы»? Из физики нам известно, что скорость – это отношение объема работы ко времени ее выполнения. А значит, руководитель оценивает своего работника по трем параметрам: объем работы, время ее выполнения и качество работы.

Таким образом, любую деятельность можно оценивать по трем ключевым показателям эффективности (KPI работников), назовем их «триадой эффективности» (см. приложение):

- Количество работы – норма выработки, доля сверхнормативной выработки, дополнительные поручения сверх должностной инструкции и т.п.

- Качество работы – соответствие технологии, безошибочность, отсутствие жалоб клиентов, брака и т.п.

- Срок выполнения работы – соответствие поставленному сроку, досрочное выполнение, превышение сроков и пр.

Причем, каждый руководитель может для себя решить, какую работу он оценивает:

- число операций по должностной функции (например, функция юриста – подготовка договоров, а количество договоров – это число операций в данной функции);

- объем функций сверх норматива, который определен должностной инструкцией (например, юрист по нормативу должен обрабатывать не менее 100 договоров ежемесячно);

- решение дополнительных задач, поручений руководителя сверх должностных функций (проекты, разовые задачи и пр.).

Однако не так-то просто «примирить» скорость работы и качество. Действительно, можно убедиться, что легко реализовать только любые два параметра «триады» и трудно сделать так, чтобы все задачи были выполнены в срок, качественно и в нужном объеме. Такую систему сложно сбалансировать – и в этом ответственность руководителя.

Чаще всего работа выполняется качественно и в срок, но, возможно, это будет не весь объем работы. Нередко сотруднику удается выполнить все задания, но либо со снижением качества некоторых из них, либо с нарушением сроков.

А про ожидания досрочного выполнения всех задач при сохранении превосходного качества начальству можно и вовсе забыть. Мало того, руководители привыкли видеть в способности работника выполнять повышенный объем задач досрочно и с превосходным качеством признаки его недостаточной загруженности, а не одаренности. Не этим ли обусловлен современный кадровый тренд «поиска талантов»? Мечта работодателей о так называемых талантах – это мечта о работниках, которые способны устойчиво выполнять три этих критерия в полном объеме. Согласитесь, их не так-то много.

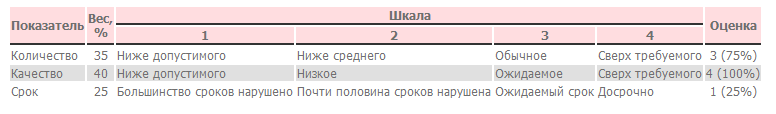

Сам по себе учет задач и функций – дело творческое. Они имеют разную значимость, а значит, должны быть с разным весом. Кроме того, все ключевые показатели эффективности (KPI работников) могут иметь свой вес в системе (см. табл. 1), который определяет руководитель, исходя из актуальных задач, особенностей труда и пр., выделяя тем самым то, что важнее всего. Например, для отдела подбора важны сроки, а для бухгалтерии – качество.

Итоговая оценка вычисляется как средневзвешенная величина оценок. Это сумма произведений оценки по каждому из ключевых показателей эффективности (KPI работников) и его веса:

Итоговая оценка вычисляется как средневзвешенная величина оценок. Это сумма произведений оценки по каждому из ключевых показателей эффективности (KPI работников) и его веса:

35% х 3 + 40% х 4 + 25% х 1 = 1,05 +1,6 + 0,25 = 2,9 (при максимуме – 4 балла) или 35% х 75% + 40% х 100% + 25% х 25% = 26,25% + 40% + 6,25% = 72,5%

Второй вариант расчета итогового балла этой методики приведен в приложении.

Стоит повториться: естественно, такие оценки грешат субъективизмом. Если объем работы можно определить, да и сроки поддаются измерению, то качество (при отсутствии специализированных измерений, например, числа жалоб клиентов или результатов оценки, проводимой по технологии «тайный покупатель») оценивается субъективно.

Автор статьи предлагает оценить эффективность персонала, провести обучение руководителей и сотрудников, оценку, онлайн оценку персонала, командообразование и бизнес-симуляции.

Алексей Широкопояс — эксперт по развитию персонала, основатель портала КОМПЕТЕНЦИИ /hr-media.ru/ [email protected]; 8-926-210-84-19

Варианты оценки эффективности мероприятий

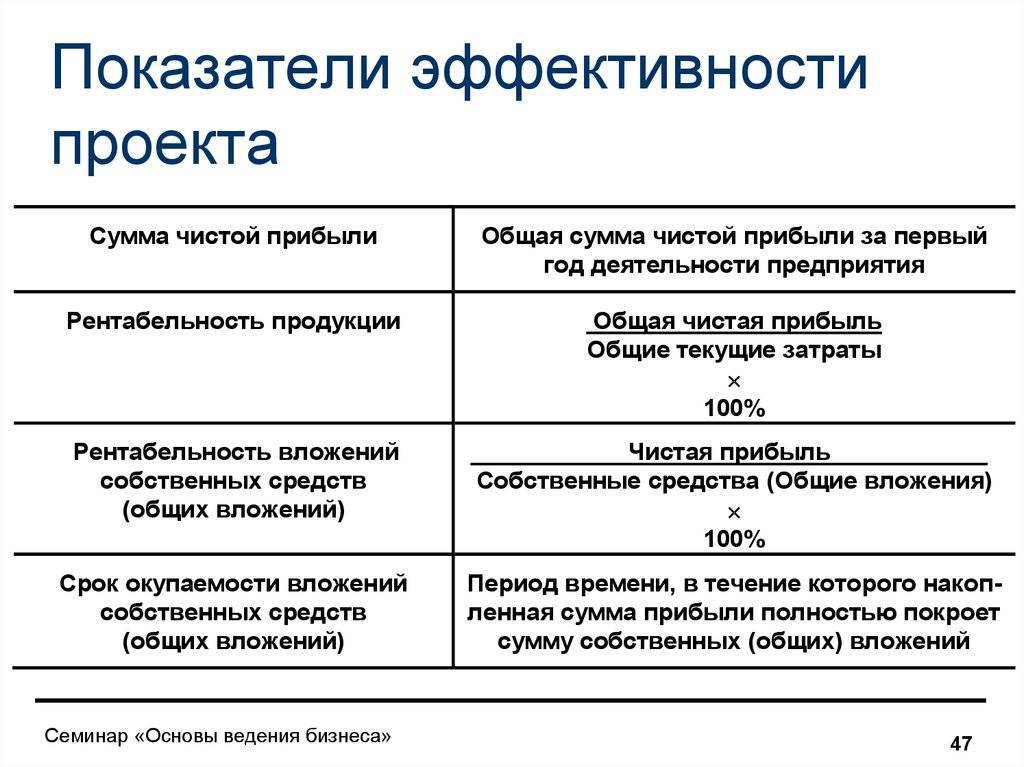

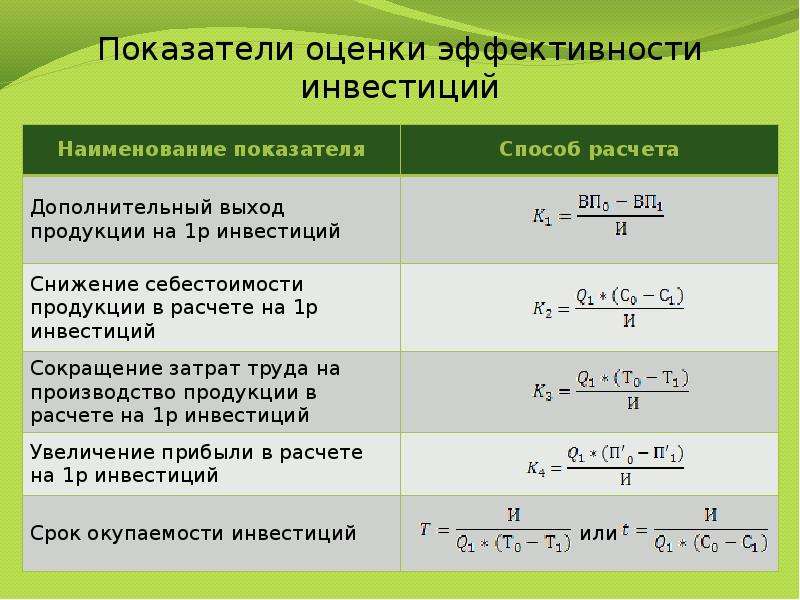

Важным показателем оценки эффективности мероприятий, связанных с капитальными вложениями являются срок окупаемости и коэффициент эффективности.

Согласно типовой методике оценки эффективности мероприятий в отношении определения экономической эффективности капитальных вложений нормативный коэффициент установлен на уровне не ниже 0,12 (срок окупаемости не выше 8,3 года). Применительно к новой технике последняя типовая методика устанавливает нормативный коэффициент на уровне не ниже 0,15 (срок окупаемости не выше 6,7 года, что подтверждается практикой различных компаний).

Для отдельных мероприятий могут применяться показатели, выражающие отношение прироста прибыли к капитальным вложениям, вызывающим этот прирост, или отношение прибыли к производственным фондам. Наиболее полным и наглядным является показатель фондоотдачи. Он определяется как отношение годового объема реализации продукции и услуг к среднегодовой стоимости основных фондов.

Оценка эффективности мероприятий может также опираться на международные методы обоснования проектов. Можно использовать следующие показатели эффективности мероприятий в дилпоме:

- чистая текущая стоимость рассматривается как норма минимального дохода, подтверждающая целесообразность осуществления капвложений;

- рентабельность капитала – отношение чистой прибыли (за вычетом налогов) к собственному капиталу. В условиях рынка этот показатель более стабильный, чем рентабельность продукции;

- внутренний коэффициент эффективности представляет собой такое пороговое значение рентабельности капитала, при котором становится возможным равенство притоков и оттоков наличных средств, а сама чистая текущая стоимость превращается в нулевую величину. Проект мероприятий считается рентабельным, когда внутренний коэффициент эффективности не опускается ниже этой исходной нормы окупаемости вложений;

- максимальный денежный отток – это наиболее отрицательное значение чистой текущей стоимости, рассчитанной нарастающим итогом. Этот показатель отражает общую стоимость предлагаемых мероприятий с указанием источников финансирования затрат;

- точка (норма) безубыточности – это минимальный размер выпуска продукции, при котором достигается “нулевая прибыль”, то есть равенство доходов от продаж и издержек производства. Дальнейшее увеличение объема продаж приводит к появлению прибыли. Точка безубыточности находится графическим и аналитическим способами.

Таким образом, оценка эффективности мероприятий может проводиться различными методами, каждый из которых может быть применим в рамках научного или прикладного исследования.

Комментарий эксперта:

Анжелика Горох — кризис-менеджер:

Из собственной практики: 9 из 10 малых бизнесов не занимаются финансовым планированием, потому что не понимают, как учет денег может повлиять на результат бизнеса.

Если вкладывать деньги в маркетинг и продажи, растет денежный поток. Если уволить сотрудника, можно сэкономить на расходах. Чтобы избежать штрафов и неприятностей с банками и проверяющими органами, предприниматель нанимает бухгалтера, полагая, что тот отвечает за финансовую стабильность предприятия. Но это не так. Обанкротившиеся бизнесы тоже имели в штате бухгалтера и платили налоги.

Неприятные открытия, после которых начинаются изменения, наступают после первых кассовых разрывов. Приходят деньги от клиентов, но нет денег, чтобы рассчитаться с поставщиками. Разговор с бухгалтером не приносит ясности. Обычно он только подтверждает, что денег на счете нет и может показать движение денежных средств за период.

Но предприниматель хочет другого. Он хочет понять, что нужно сделать, чтобы деньги на счете были, и еще понять, как он может контролировать финансовую стабильность бизнеса простыми инструментами.

Ему нужен тот, кто скажет: денег в этом году было получено на 20% больше, чем в прошлом за счет роста выручки по 2 менеджерам и 10 клиентам. Рост продаж привел к росту доходов, но не привел к росту прибыли, потому что выросла зарплата вот по этим сотрудникам, а еще траты вот по этим статьям увеличились на 40% по сравнению с прошлым годом. К тому же поставщики снизили отсрочку платежа, что привело к росту кредиторки. А вот дебиторка выросла за счет просрочки по 3 клиентам. Если ничего не делать, то через три месяца мы не сможем заплатить вот этим поставщикам и не получим товар.

На основании этих фактов предприниматель примет решения, а финансовый анализ приобретет ценность в его глазах. Если анализ и выводы делать не раз в год, а чаще, то появится планирование, ведь лучше спланировать все расходы заранее, чем оказаться перед угрозой срыва поставок. А еще можно отказаться от спонтанных расходов и начать на них влиять. Это приведет к росту прибыли без дополнительных вложений.

Чтобы ввести у себя привычку смотреть только нужные данные не отвлекаясь на мелочи, важно построить систему управленческой отчетности, которая и даст ответы. Поддерживать систему на порядок проще даже силами обычного бухгалтера

Применение программы ЛидерТаск для оценки эффективности персонала

Оценка деятельности, результативности сотрудников компании – сложный процесс, требующий больших затрат времени и терпения от представителей руководящего звена

Чтобы сделать работу персонала успешной, важно ставить перед сотрудниками понятные и достижимые цели. Контролировать исполнение задач и давать соответствующую оценку действиям исполнителя

Надёжным помощником в организации рабочего времени персонала станут специализированные программы, разработанные для систематизации и оперативного решения любых задач. Например, современный планировщик ЛидерТаск от российских разработчиков, получивший множество положительных оценок пользователей за эффективность и комфортность использования.

Залог успешной работы любого коллектива – рациональное распределение задач компетентным сотрудникам. Чтобы добиться эффективности от работников необходимо:

- поручать им работу, соответствующую их профессиональным навыкам, умениям и опыту;

- наделять исполнителей полномочиями, соответствующими их рангу;

- закреплять за каждой группой руководителя.

Полезность, результативность работников нужно контролировать. Это удобнее сделать с инструментами ЛидерТаск:

- удобной системы постановки и контроля задач. Добавление задачи в систему, назначение ответственного, установка срока её исполнения выполняются в несколько кликов.

- Наглядного отображения эффективности персонала. Руководитель может увидеть результаты деятельности каждого сотрудника на графике или в статистических отчётах и сделать соответствующие выводы.

- Расстановки задач по приоритету. Важным заданиям присваивается особый статус. Это позволяет не отвлекаться на второстепенные задания, выполняя работу более продуктивно.

В функционал приложения входят такие опции, как: программа контроля исполнения поручений, органайзер, планировщик задач для iPhone и других устройств

Используя программу, можно избежать потери важной информации и пустых затрат времени в ключевых бизнес процессах, сделать процесс выполнения поручений понятным и доступным для всех сотрудников

Исследования экономической эффективности инвестиционных проектов

Вопросам исследования экономической эффективности инвестиционных проектов в современной литературе уделяется значительное внимание. Вместе с тем, отсутствует и единое мнение относительно выбора методов и показателей эффективности при оценке объектов реального инвестирования

Так, например, И. А. Бланк методы оценки разделяет на две группы: традиционные и новые. При применении традиционных способов предлагается рассчитывать коэффициент эффективности и срок окупаемости инвестиций; к новым методам он относит расчет периода окупаемости, внутренней нормы доходности. А. А. Преувеличенов считает, что оценка эффективности инвестиционных проектов может даваться с помощью таких методов: расчета прибыли, учета чистой конечной стоимости капитала, чистой приведенной цены капитала, предельной эффективности. Изучение предложенных в специальной экономической литературе подходов к оценке эффективности инвестиционных проектов свидетельствует, что наиболее обоснованы они в работе Я. Д. Крупки. Он выделяет два направления, по которым целесообразно давать оценку эффективности проектов в процессе включения их инвестором в инвестиционный портфель:

1. Простые статические методы, не учитывающие временного фактора.

2. Новые динамические методы, основанные на дисконтировании будущих финансовых потоков, приведении их к настоящей стоимости.

Среди традиционных показателей крупнейшее распространение получили: коэффициенты эффективности (отношение среднегодовой суммы прибыли к объемам капитальных вложений) и период окупаемости (обратный от него показатель). Несмотря на простоту расчета, оба эти показателя имеют определенные недостатки. Во-первых, они не учитывают фактора времени. В результате этого при расчете как коэффициента эффективности, так и периода окупаемости определяются пропорции по явно несопоставимым величинам — сумме инвестированных средств в настоящей стоимости и ожидаемой прибыли в будущей стоимости. Учитывая то, что разрыв во времени между вложением средств и получением будущих выгод может быть значительным, на такое сравнение существенное влияние может иметь инфляция, другие виды инвестиционного риска. Во-вторых, недостатком указанных традиционных методов расчета эффективности капитальных вложений является то, что за основной критерий возвращения инвестору вложенного капитала принимается только сумма прибыли. Особая трактовка в прошлые времена понятия амортизации (как способа аккумулирования средств для будущего воспроизведения изношенных объектов) не позволяла рассчитать амортизационные отчисления. В рыночных же условиях амортизация расценивается как способ возврата вложенного инвестором капитала. Она вместе с чистой прибылью, как отмечалось, является источником формирования денежного потока.

Расчет экономической эффективности

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

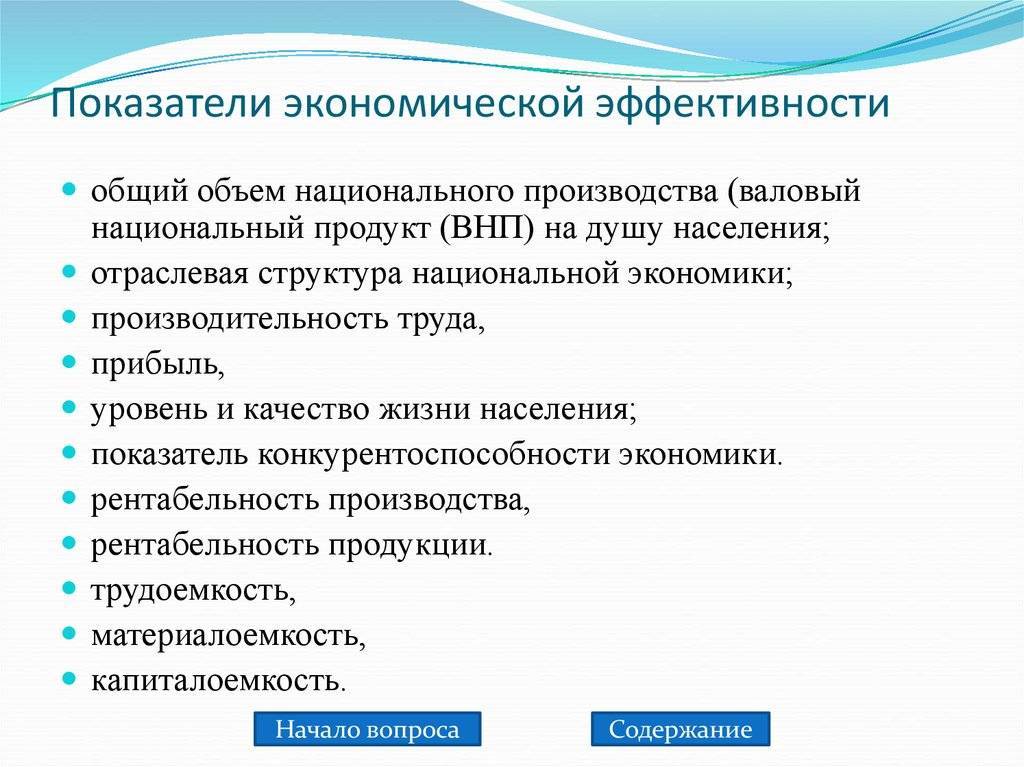

Расчет экономической эффективности (далее ЭЭ) основывается на соотнесении результатов деятельности компании к затратам. Прежде чем проводить оценку, необходимо понять, какой конкретный параметр желает исследовать компания при помощи вычисления показателя ЭЭ. Например, если требуется оценить доход, для анализа следует отобрать критерии, которые оказывают прямое влияние на его формирование.

Принципы системы показателей экономической эффективности

Для анализа ЭЭ требуется отобрать показатели, каждый из которых должен соответствовать нескольким принципам. Критерий обязан:

- отражать экономическую эффективность;

- показывать плодотворность ресурсов, которые использует компания;

- выявлять продуктивность руководства;

- оказывать влияние на рациональное распределение ресурсов.

Формула для расчета экономической эффективности

Для расчета ЭЭ используют формулу, которая отражает отношение результатов деятельности компании к расходам на производство продукции и осуществление бесперебойной работы предприятия.

ЭЭ = РД / ЗД * 100,

где ЭЭ – экономическая эффективность;

РД – результат деятельности предприятия (прибыль, доход от реализации продукции, объем продаж и другие показатели);

ЗД – затраты, использованные для получения результата.

Общая формула модифицируется и подстраивается под анализируемый параметр. Например, если определяется эффективность производства, за результат принимается прибыль от продаж, а за расходы принимаются затраты на изготовление товаров. Чтобы определить экономическую эффективность всего предприятия, чистую прибыль делят на совокупные траты фирмы.

Показатели, используемые для определения экономической эффективности

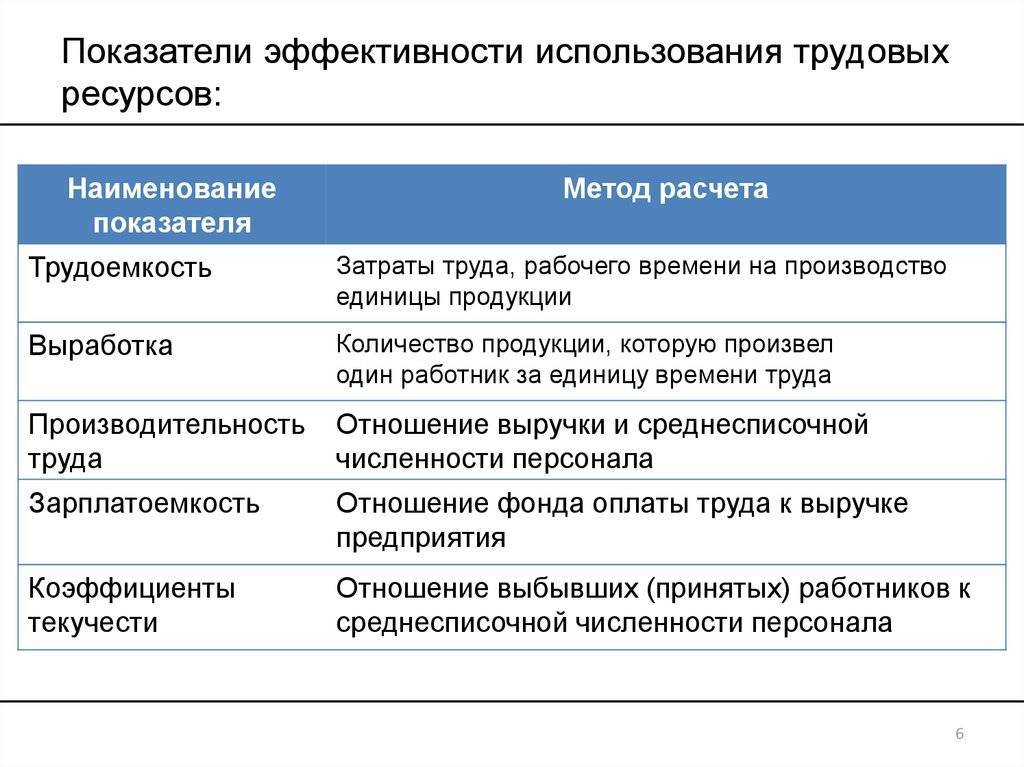

Полный анализ экономической эффективности предприятия не заканчивается нахождением отношения результата к затратам. Требуется провести оценку и других показателей, оказывающих влияние на продуктивность работы. Для их расчета используют формулы:

| Показатель | Формула | Расшифровка формулы |

| Выработка | ОП / ЗВ | ОП – объем изготовленной продукции; ЗВ – временные затраты |

| Трудоемкость | ЗВ / ОП | |

| Фондоотдача | Д / ОС | Д – доход компании за операционный цикл; ОС – стоимость основных средств |

| Капиталоемкость | СК / ОП | СК — стоимостное выражение капитала, необходимого для плодотворного производства; ОП – объем производства |

| Капиталоотдача | ОП / СК | |

| Затратность | СМПЗ / СОП | СМПЗ – сумма использованных МПЗ; СОП – стоимостное выражение объема производства (стоимость произведенной продукции) |

| Рентабельность… | ||

| … предприятия | Д / РА | Д – доходы предприятия; РА – ресурсы и активы компании |

| … активов | Д / А | Д – доход; А — активы |

| … оборотного капитала | Д / ОА | Д – доход; ОА – оборотные активы |

| … производства | Д / ЗП | Д – доход; ЗП – затраты на производство |

| … инвестиций | Д / И | Д – доход; И – инвестиции. |

Для удобства оценки результатов можно сгруппировать результаты расчета показателей в таблицу.

Порядок расчета эффективности стартапа

Кроме экономической эффективности деятельности компании, можно оценить показатель будущего бизнеса. Для этого используются данные бизнес-плана. Коэффициент вычисляется при помощи формулы:

Д / И * 100,

где Д – доход компании по плану;

И – объем инвестиций в стартап.

Показатель измеряется в процентах и носит абстрактный характер, так как не может отразить точных результатов.

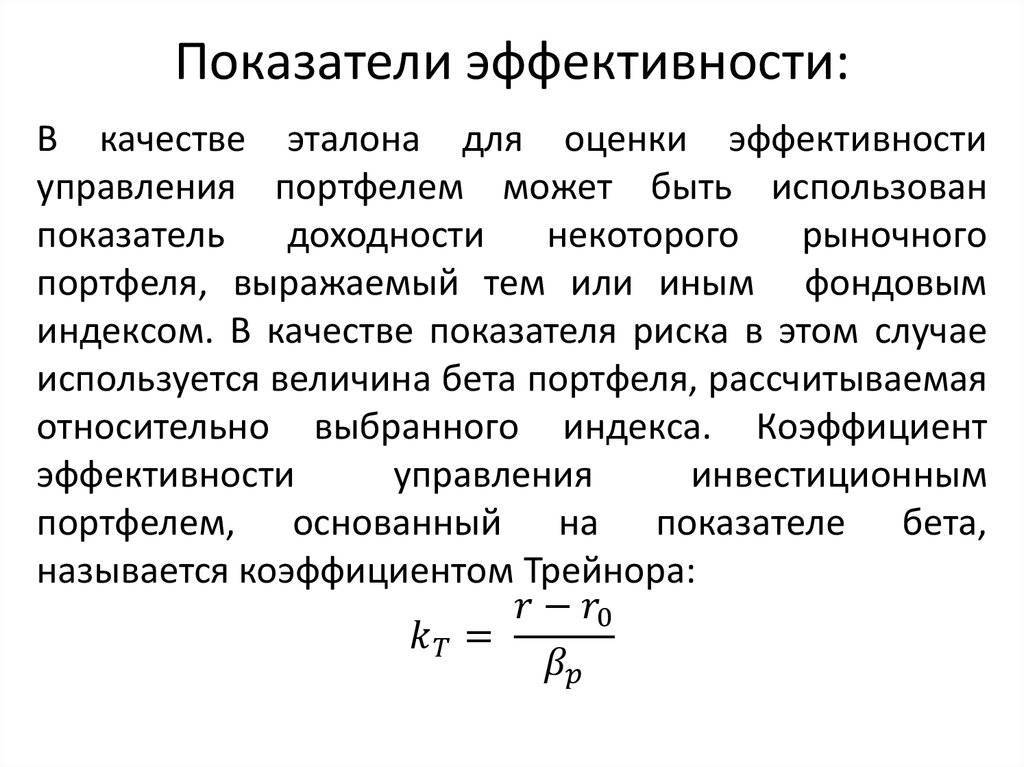

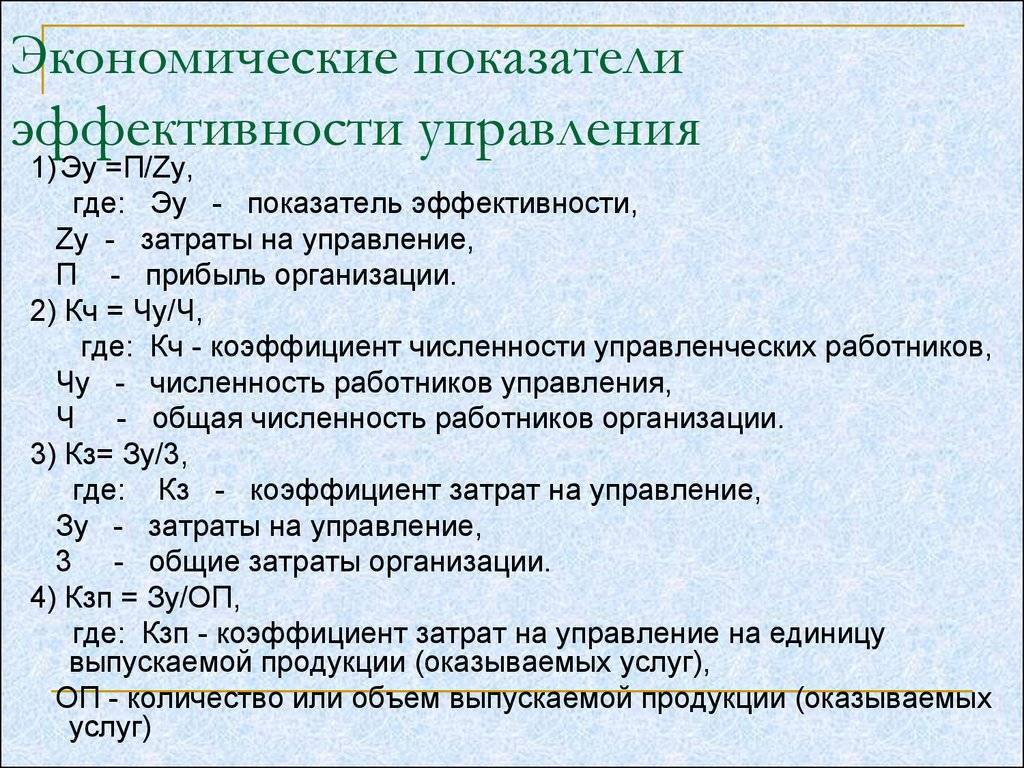

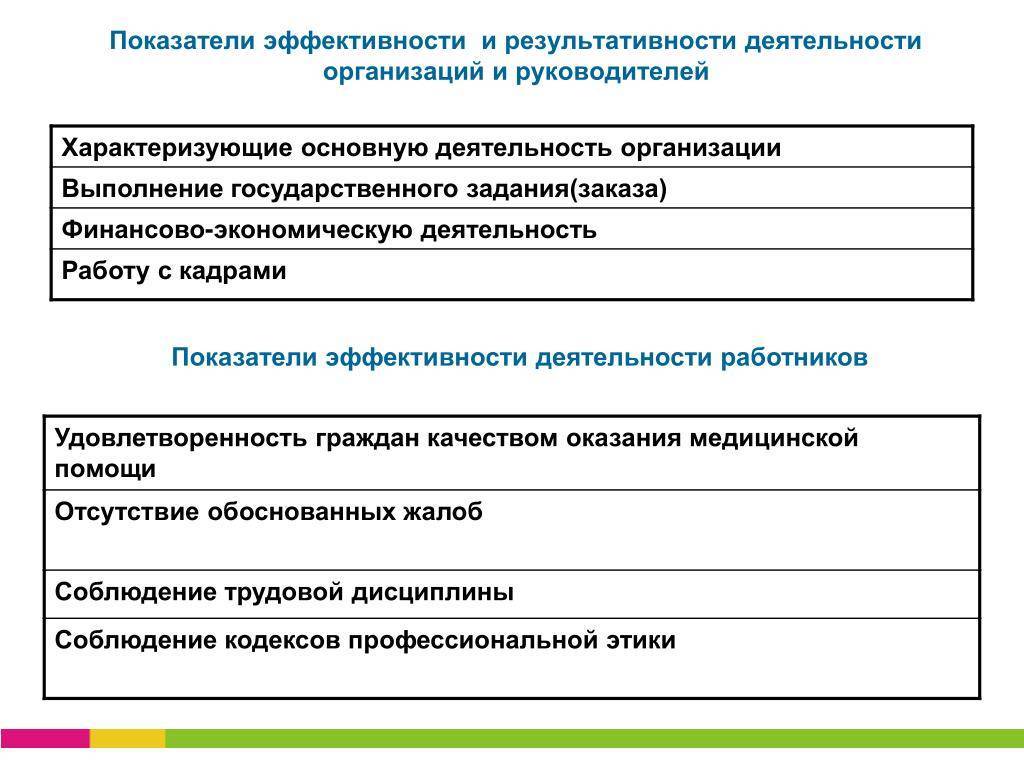

Эффективность управления

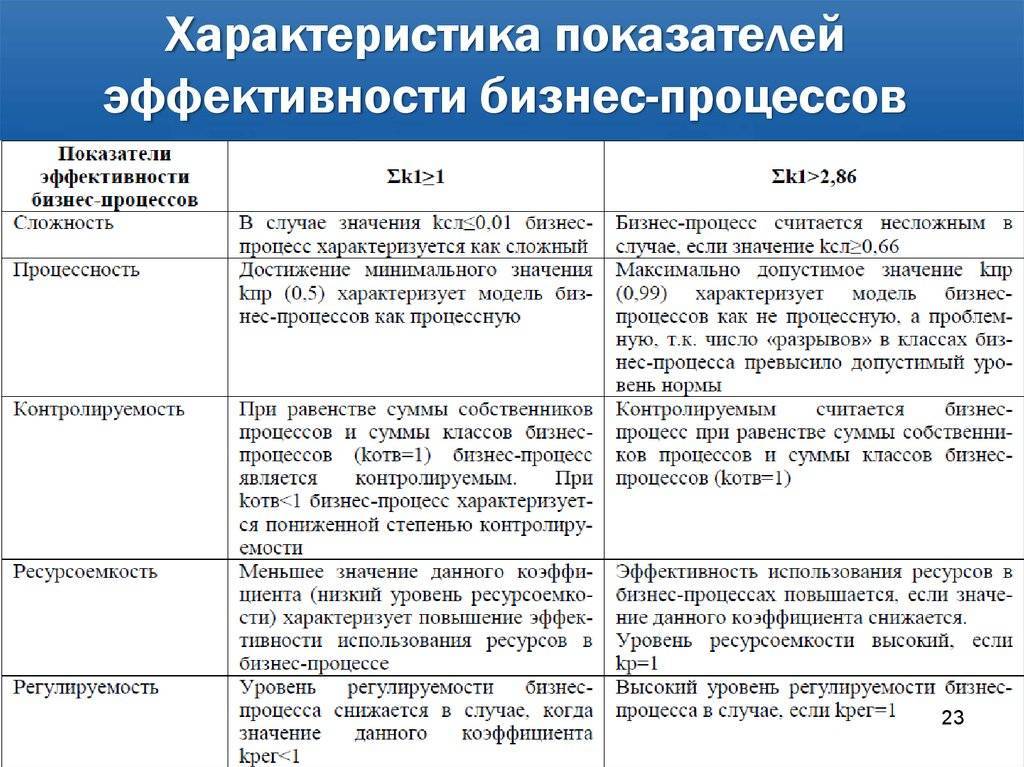

Оценить эффективность управления можно, разделив полученную прибыль на затраты на управление. Показатели бывают количественными и качественными.

Количественные — это экономия живого труда с помощью сокращения трудоемкости работы, сокращение расходов на управленческий персонал, экономия затрачиваемого времени через внедрение информационных технологий и организационных процедур.

Качественные — отражают квалификацию менеджеров, наличие или отсутствие корпоративной культуры, управляемость системы, удовлетворенность работников и уровнем социальной ответственности.