Преимущества и недостатки

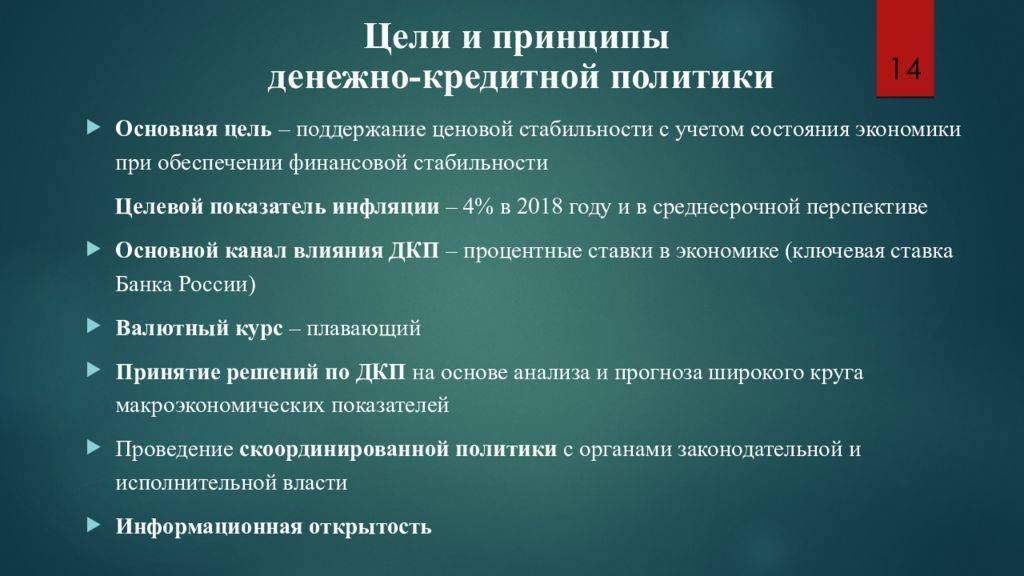

Денежно-кредитная политика банка характеризуется:

- Быстротой и гибкостью по сравнению с фискальной политикой.

- Слабой зависимостью от политического давления.

- Монетаризмом. Изменение предложения оказывает влияние на уровень экономической активности.

Денежно-кредитная политика Банка России имеет свои недостатки:

- Циклическая асимметрия. Реализация политики «дорогих» денег приведет к точке, в которой банки должны будут ограничить объем займов, то есть предложение ресурсов на рынке. В обратной ситуации мелкие финансовые учреждения смогут сформировать резервы. Средства, направленные на приобретение облигаций у населения, могут быть использованы для погашения ссуд. Такая асимметрия в периоды кризиса может стать помехой. В нормальных условиях повышение резервов увеличивает предложение средств на рынке.

- Во время инфляции скорость обращения денег склонна к возрастанию, в результате кредитная политика банков перестает эффективно функционировать.

- Влияние инвестиций. Кредитная политика банков может оказаться в замороженном состоянии из-за большого спроса на инвестиции. Но спад может подорвать доверие к предпринимательству и свести на нет эффект «дешевых» денег.

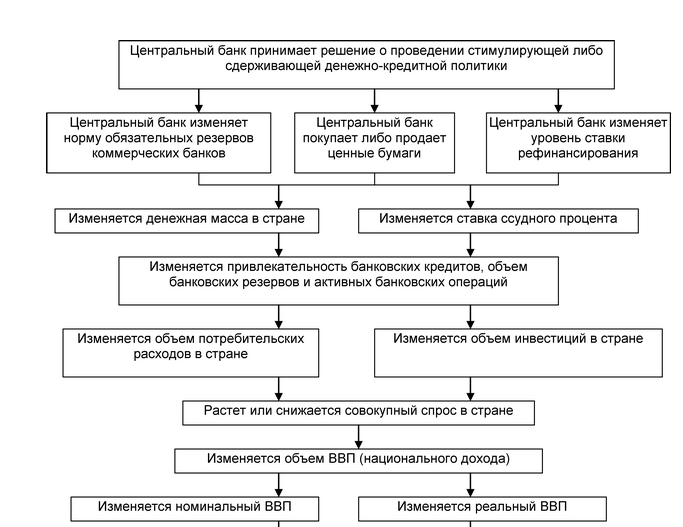

Центробанк

Банк России является главным финансово-кредитным учреждением страны. В процессе выполнения своих функций он руководствуется Конституцией, Гражданским кодексом, одноименным Федеральным законом. Он не отвечает по обязательствам правительства и все расходы покрывает за счет собственных доходов.

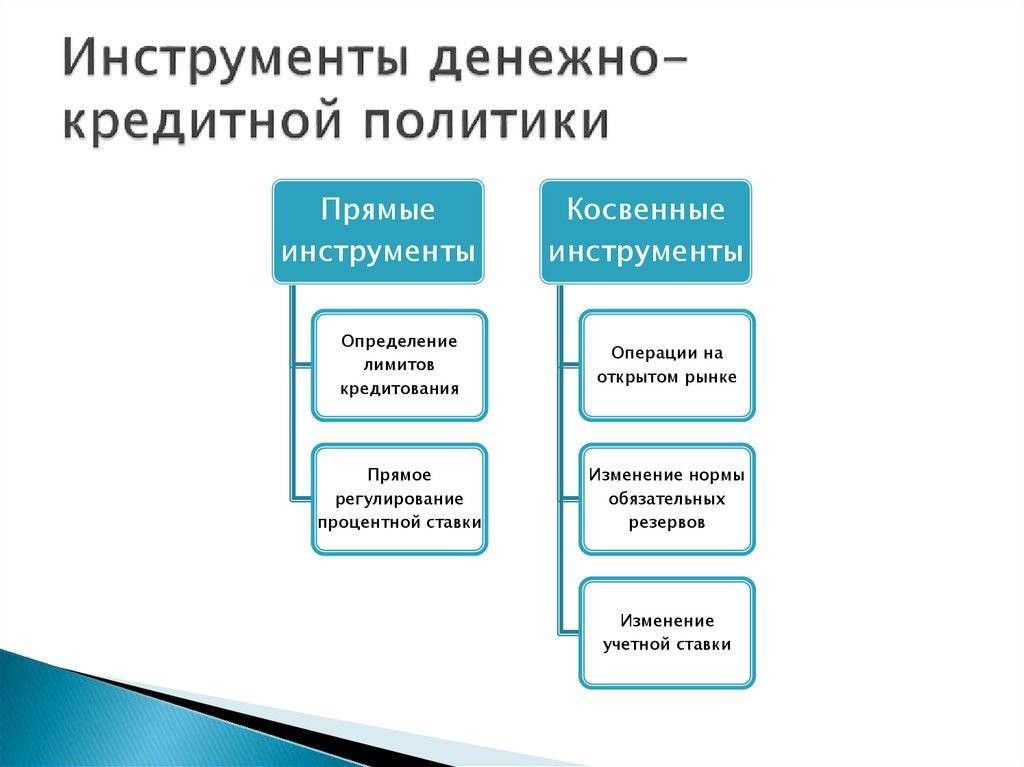

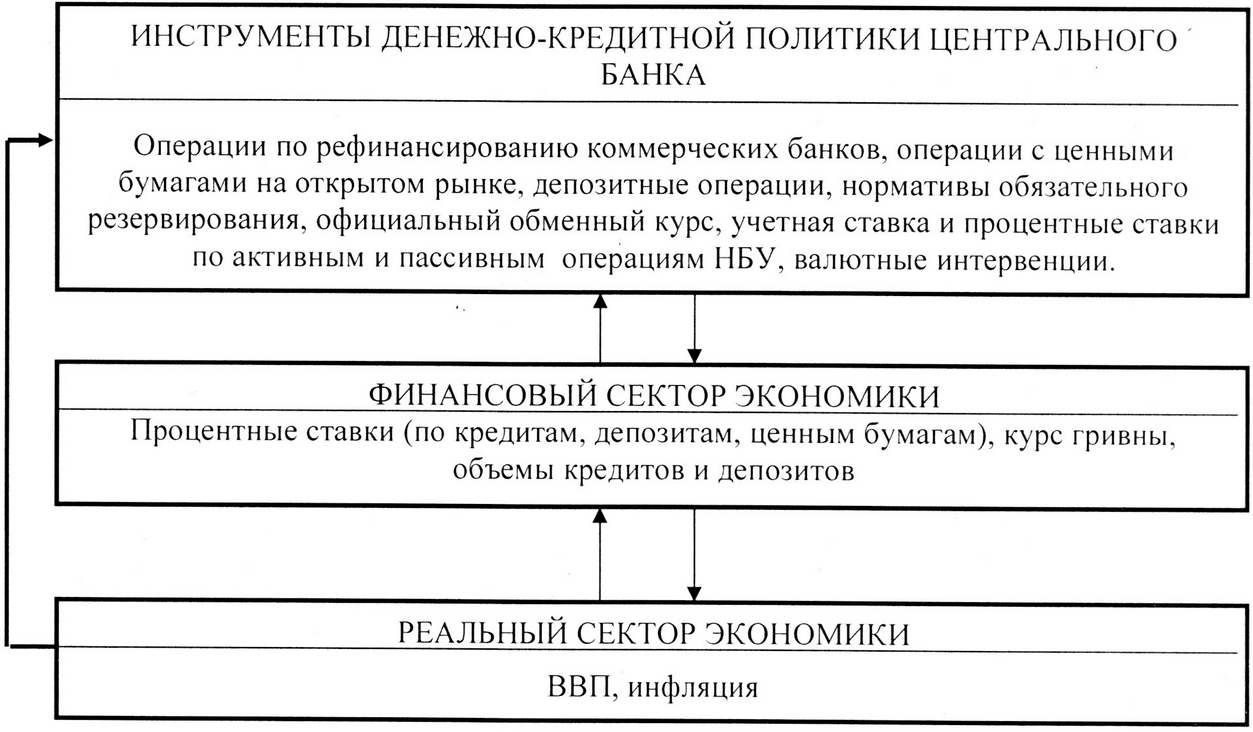

Инструменты кредитной политики центрального банка:

- процентные ставки;

- нормативы резервов;

- депозитные операции;

- сделки на открытом рынке;

- валютный менеджмент;

- установление ориентиров роста средств;

- количественные ограничения;

- эмиссия облигаций.

О процентных ставках, операциях на открытом рынке и нормах регулирования уже было сказано ранее. ЦБ привлекает средства банков с целью поддержания уровня ликвидности всей системы. Под валютным регулированием понимается купля-продажа иностранной денежной единицы с целью воздействия на курс рубля и предложение денег в целом. Объем средств регулируется также путем установления лимитов на количество проведения определенных операций.

Скоринг

Автоматическая система расчета риска невозврата займа чаще используется российскими банками. Она представляет собой статистическую модель, которая строится на кредитной истории клиента. Она зависит от особенностей банка, законодательства, традиций в стране.

Самая распространенная методика скоринга – модель Дюрана. Она включает группы факторов, которые определяют степень риска по различным коэффициентам. Они характеризуют физических лиц по таким параметрам: возраст, пол, профессия, срок проживания в данном регионе, финансовые показатели. В упрощенном виде модель состоит из суммы этих характеристик. Чем она выше, тем более надежным считается клиент. Сложность заключается в том, что бальные оценки требуют постоянного подтверждения и обновления. А это может дорого стоить банку. Сейчас финансовые учреждения требуют в среднем от 5 до 9 документов для оценки платежеспособности заемщика. Поскольку официального алгоритма работы с ними не существует, то бумаги должны содержать максимум информации о клиенте.

Преимущества скоринга заключаются в быстром и беспристрастном принятии решений, отсутствии затрат на обучение персонала, возможности управлять кредитным портфелем. Основной недостаток – низкая адаптируемость. В США человек, поменявший много мест работы, считается более востребованным. В России это свидетельствует о его неспособности уживаться с коллегами или малоценности как специалиста.

Проблема заключается также в том, что параметры, по которым происходит отбор, делятся на «хорошие» и «плохие». В Европе более рискованным считается клиент, который задерживает платежи более чем на три месяца, а также тот, который быстро погашает долг. Во втором случае банк не успевает на нем заработать. Этот же параметр перенесен на отечественный рынок.

Основные принципы кредитной политики

Основными принципами кредитной политики являются:

а) кредитование заемщиков на условиях возвратности, срочности, платности, контроля за целевым использованием со стороны банка;

б) соблюдение оптимальной сбалансированности кредитного портфеля и ресурсной базы банка по суммам, срокам, валютам и т.д.;

в) максимальное удовлетворение потребностей клиентов в кредитных продуктах банка при поддержании приемлемого уровня кредитного риска;

г) кредитование при наличии обеспечения (имущественного и неимущественного) обязательств клиента как потенциального источника покрытия потерь, связанных с возможным ухудшением качества активов;

д) приоритет источника погашения обязательств клиента перед банком (выручка от основной деятельности).

Кредитная политика распространяется на все виды сделок, несущих кредитный риск, является обязательной для исполнения сотрудниками, уполномоченными органами (кредитным комитетом, председателем правления и т.д.), определяющими цели, задачи, основные принципы и ограничения при совершении банком сделок, несущих кредитный риск.

Как правило, кредитная политика принимается на бессрочный период и подвергается актуализации в случае изменения:

- стратегических направлений развития бизнеса банка;

- подходов к управлению кредитными рисками;

- рыночного позиционирования банка;

- правовой/нормативной базы, регулирующей банковскую деятельность в РФ;

- по итогам анализа достигнутых результатов реализации действующей кредитной политики.

При этом кредитная политика не является чем-то раз и навсегда определенным в банке, некой догмой. Она должна пересматриваться в зависимости от изменения экономических реалий в государстве, “правил игры” на банковском рынке.

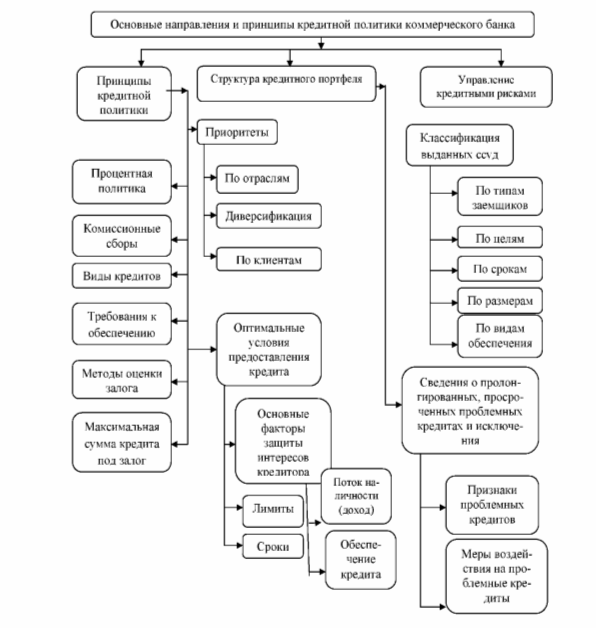

Исходя из устанавливаемых кредитной политикой задач, а также имеющихся ресурсов, кредитная организация определяет текущие задачи:

- направления кредитования;

- технологию осуществления кредитных операций;

- управление кредитным риском;

- контроль в процессе кредитования.

Кредитная политика коммерческого банка

На уровне конкретного учреждения она представляет собой стратегию и тактику в области финансовых операций, то есть набор принципов и инструментов, используемый организацией для выполнения поставленных задач. Цель кредитной политики банка – создание условий эффективного размещения ресурсов, обеспечение роста прибыли. Структура:

- организация финансовой деятельности;

- управление портфелем;

- контроль за кредитованием;

- принципы делегирования полномочий;

- общие критерии отбора займов;

- лимиты по отдельным сделкам;

- сопровождение кредитных договоров;

- резервирование.

Кредитная политика банков создает предпосылки для эффективной работы персонала, объединяет их усилия, уменьшает вероятность ошибок. Она содержит требования к заемщику (минимальный уровень финустойчивости, собственного капитала и т. д.), структуре и предмету залога (лимиты принятия товарного кредита) и т. д.

Ценовая стратегия включает условия изменения ставок по действующим договорам, формы и цели предоставления займов, предельные суммы. Банк стремится наращивать портфель обязательств до разумных пределов, избегая значительной концентрации риска по отраслям, территориям, видам ссуд. Также предусматривается порядок проведения операций с некоторыми категориями заемщиков, рекомендации к осуществлению сотрудником мониторинга «плохой» задолженности.

Особая роль процесса управления кредитным риском

Несмотря на то что каждый отдельный банк применяет разные методы управления кредитным риском, можно систематизировать основные направления:

- Использование системы лимитов. Может быть использован иерархический принцип построения: совокупный лимит на клиента (на группу связанных клиентов), а также разделение лимита по видам отдельных видов операций. То есть лимит может включать несколько сублимитов (кредитные, документарные, по операциям факторинга и т.д.), а также по целям кредитования (текущее финансирование, проектное финансирование и т.д.).

- Использование обеспечения обязательств клиентов перед банком. Приоритетные формы: залог ликвидного имущества, принятие поручительств платежеспособных юрлиц.

- Формирование резервов по сделкам, несущим кредитный риск, в соответствии с требованиями Банка России. Отражение в отчетности банка информации об объективном уровне кредитного риска по сделкам. Нивелирование негативного влияния производится посредством его распределения в течение срока реализации кредитного риска.

- Другие формы управления кредитным риском:

- синдикация (риски разделяются между участниками синдиката);

- хеджирование с применением производных финансовых инструментов;

- секьюритизация (кредитный риск переходит на инвесторов эмитируемых ценных бумаг).

Как реализуется политика в банках

Политика финансового учреждения постоянно обновляется в зависимости от изменений, происходящих на макро- и микроэкономическом уровне. Особенно чутко реагирует ее практическая реализация, которая включает следующие этапы:

- Рассмотрение заявки, проверка кредитной истории (БКИ, документов, справок) клиента, анализ резервов для компенсации возможных убытков.

- Открытие и ведение кредитного дела.

- Страхование на случай невыплаты, которое может выступать в виде гарантий третьих лиц, залога имущества и т.п.

- Контроль за выплатой займов, соответствием графику платежей. Отслеживание и администрирование проблемных кредитов. Изменение условий по кредиту. Продление срока выплат, рефинансирование, реструктуризация долга, снижение процентной ставки.

- Взыскание средств со злостных должников в судебном или ином порядке.

- Списание кредита по решению руководства на основе предусмотренных программой кредитования случаев.

По каждому этапу создается блок документации, включающий в себя нормы, инструкции, критерии подхода к клиенту и регламент проводимых с ним мероприятий.

Цель и задачи кредитной политики банка

Качественный кредит понимается как обеспеченный кредит, который будет погашен в установленный срок без возникновения проблем и затруднений у заемщика. В этой связи должен соблюдаться баланс между ликвидностью и прибыльностью операций: избыточная ликвидность снижает прибыльность операций, так как чем больше ликвидность, тем меньше средств используется для вложений, справедлива и обратная зависимость.

Задачи кредитной политики банка:

- Выработка единого подхода к операциям кредитования;

- Разработка подходов и принципов кредитования;

- Формирование перечня предоставляемых ссуд и операционных процедур;

- Разработка операционной политики по предоставлению ссуд;

- Регламентирование требований к заемщику (степень финансовой устойчивости, достаточность собственного капитала, доля заемных средств в активах заемщика и т.д.);

- Определение перечня и порядка принятия залога, в том числе допустимых случаев принятия ликвидного имущества в обеспечение кредита;

- Определение конкретных параметров кредитования, в том числе ценовой стратегии, процентной политики, форм и целей кредитования.

Кредитные бюро

«Проблемные займы» возникают из-за отсутствия информации. Поэтому в США появилась практика обмена данными по вопросам предоставления ссудного капитала. В Национальной ассоциации управления кредитом менеджеры разных учреждений обмениваются информацией о заемщиках. В базе содержатся сведения о всех лицах, когда-либо обратившихся за ссудой в любую организацию страны: социально-демографические показатели, судебные решения, данные о банкротствах. Существование бюро было заложено законодательством страны. Только в США действуют 3 тысячи подобных организаций.

Но более ценной является информация, полученная от других банков, обслуживающих этого клиента. Финансовые учреждения предоставляют данные о размерах депозита, части непогашенной задолженности, задержках в платежах и даже о конкурентах организации. По этой информации можно судить о том, из каких средств финансируется оборотный капитал. Распространение полученных сведений может навредить всем сторонам сделки. Если клиент узнает, что банк предоставил нелестный отзыв от поставщика, то он откажется от партнера. А если дело приобретет широкий резонанс, то банк больше не получит таким образом нужные ему сведения.

Какие требования предъявляют к банкам

В своей работе коммерческая организация обязана соответствовать правовым нормам, установленным законодательством, и требованиям ЦБ. Их нарушение ведет к штрафным санкциям вплоть до изъятия лицензии. Обязательны учет внешних факторов воздействия, экономического состояния и потребности страны, прогнозирование вероятных изменений на международном и внутреннем рынке кредитования. Это влияет на размеры займов, их форму и виды, величину кредитной ставки.

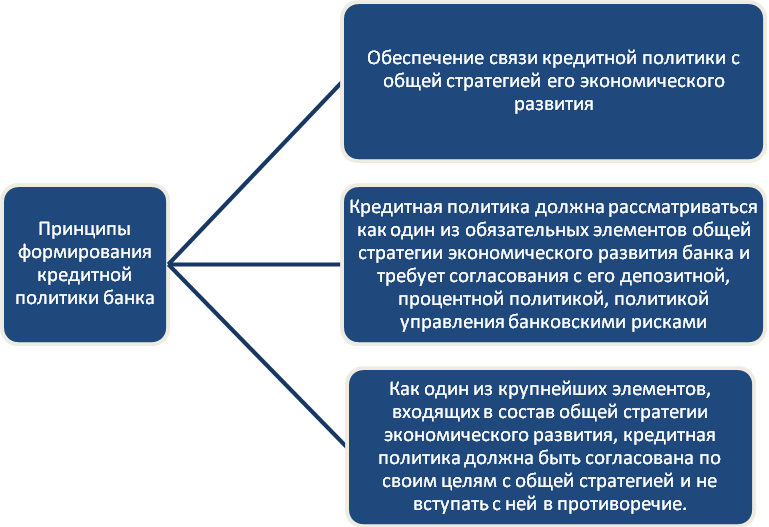

Показателем профессионализма сотрудников и руководителей учреждения является умение соотнести кредитную политику с общей внутриэкономической стратегией банка. КП не должна вступать в противоречие с другими направлениями его деятельности. Выдача займов и ссуд определяется и зависит от объема активов, открытия депозитных счетов, определения и управления рисками, качества исполнения возложенных на коллектив функций.

Работа банка с юридическими лицами.

Работа банка с юридическими лицами.

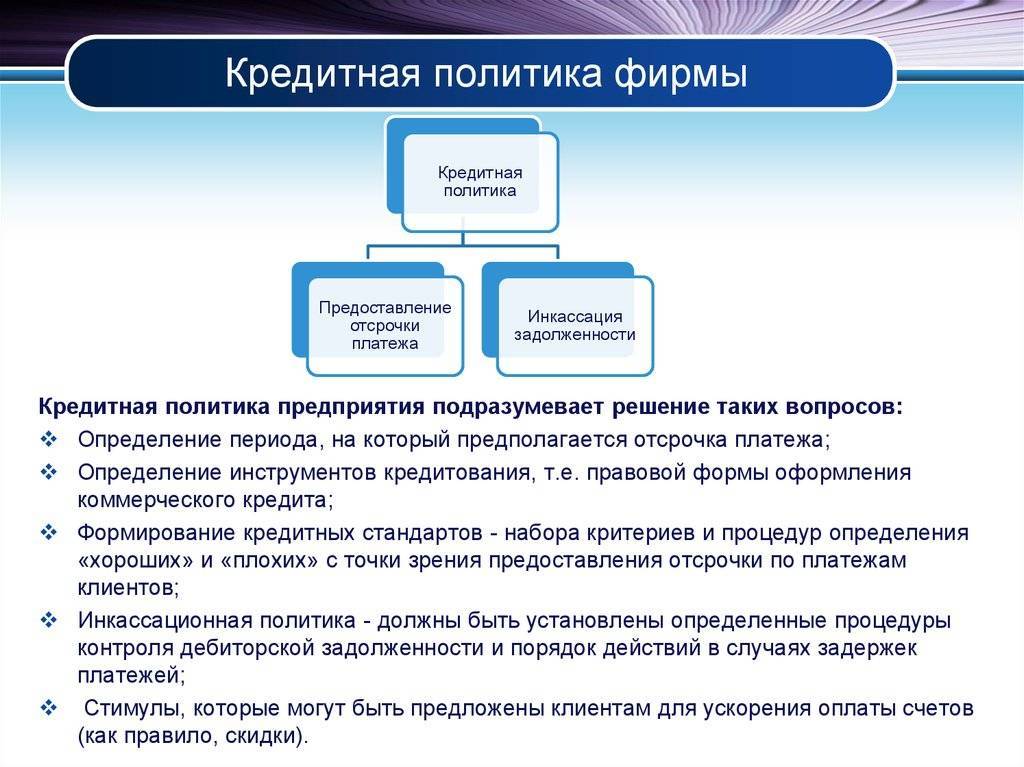

Инструменты кредитной политики

Используемая на предприятии кредитная стратегия подразумевает применение разнообразных экономических инструментов, представляющих собой количественные параметры финансовых взаимоотношений с партнерами. В отношении данных параметров компания имеет возможность влияния на них в целях увеличения выручки, понижения убытков от неплатежей и достижения различных целей, определяемых политикой по кредитам.

К основным инструментам влияния относят:

- Выполнение анализа, касающегося получения и расходования ссудных ресурсов в предыдущем периоде, для выяснения состава, вида и величины привлечения капитала предприятием, а также оценки получаемой от их привлечения эффективности.

- Определение целей, предусматривающих в будущем периоде обращение за привлеченными ресурсами. Эффективность от привлеченного капитала связана с целевым характером привлечения, то есть направления ресурсов на:

- пополнение активов (оборотных);

- восполнение недостающего объема инвестиций для разных проектов (обновления основных средств, строительства, реконструкции фондов);

- обеспечение потребностей сотрудников (кредитование под строительство жилья, приобретение садовых участков).

- Расчет наибольшего объема по привлечению ресурсов.

- Оценка затрат по привлечению капитала в разрезе форм и источников, покрывающих потребности предприятия в привлечении.

- Определение пропорции между величинами ссудных ресурсов, привлекаемых на разные периоды (продолжительный, короткий).

- Выбор вида привлечения средств, с учетом специфики хозяйственной деятельности.

- Выбор основных кредиторов.

- Выработка эффективных условий получения ссуды (времени кредитования, ставки процента за кредит, условий оплаты процентного начисления и долга, необходимость страхования, предоставления залогового обеспечения, оплаты комиссий).

- Обеспечение эффективности использования привлеченного капитала (по показателям оборачиваемости, рентабельности капитала).

- Соблюдение сроков погашения по займам. Ссудные платежи добавляются в платежный календарь для контроля их исполнения в ходе текущей финансовой деятельности.

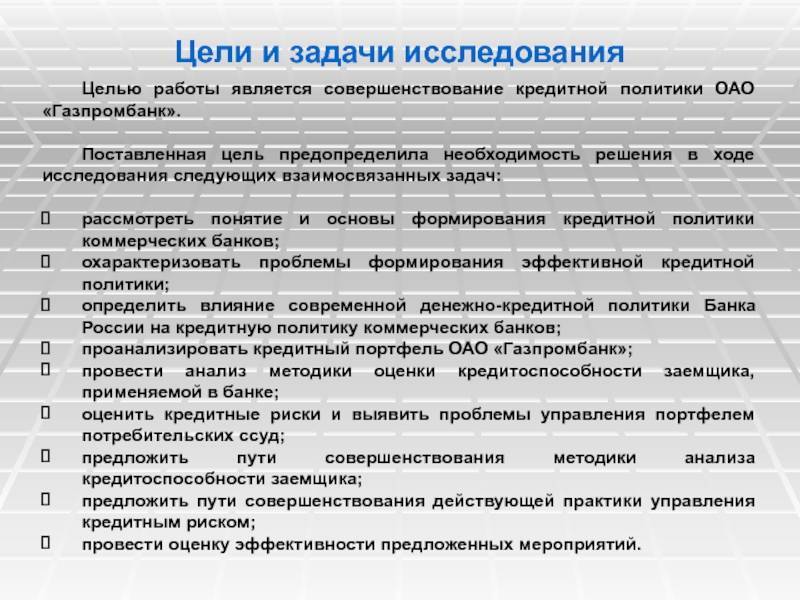

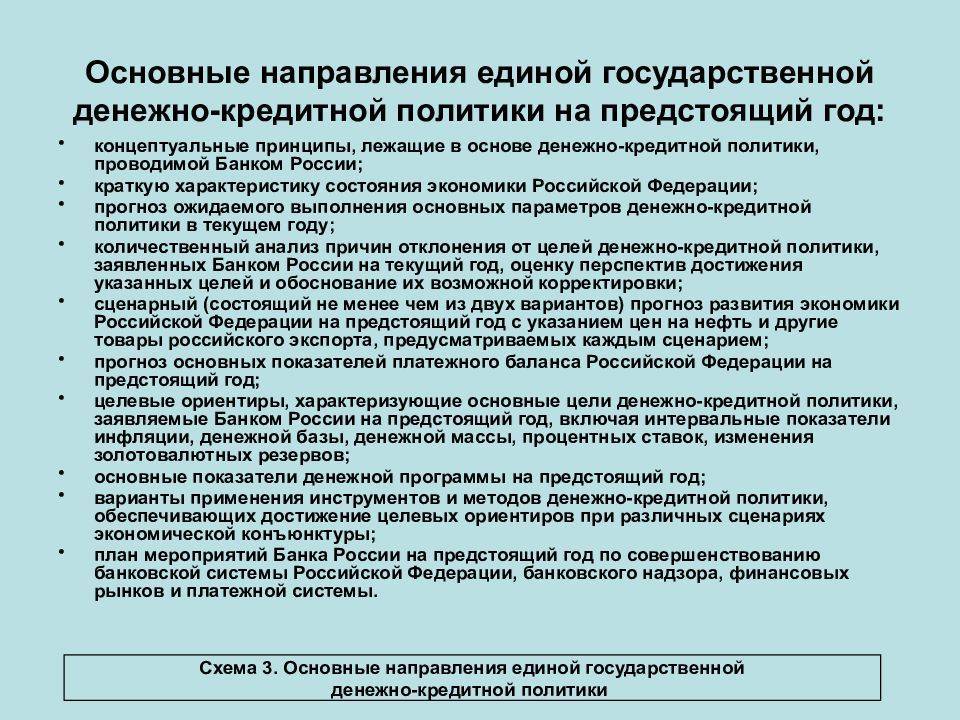

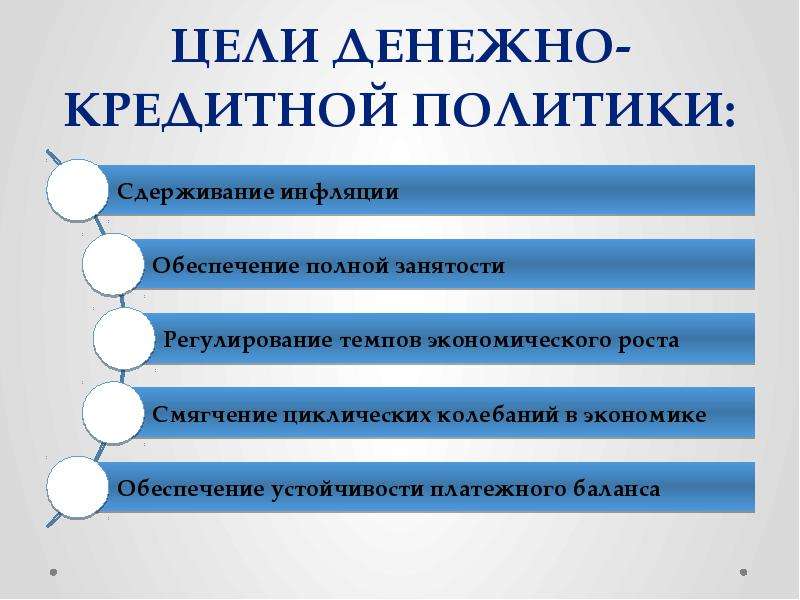

Цели и задачи кредитной политики

Основной целью кредитной политики банка является обеспечение максимальной эффективности деятельности банка, доходности и снижения кредитных рисков.

Приоритетные задачи кредитной политики:

- защита интересов банка, его акционеров, собственников, кредиторов, инвесторов и клиентов;

- высокодоходное размещение пассивов (в т.ч. привлеченных вкладов и депозитов) банка в кредитные продукты при одновременном поддержании определенного уровня качества кредитного портфеля банка;

- снижение реализации кредитных рисков (минимизация их проявления);

- соблюдение соответствия ценовых условий кредитной сделки (платежи по процентам, комиссии) уровню кредитного риска, а также уровню, обеспечивающему конкурентоспособность кредитных продуктов банка на рынке банковских услуг;

- надлежащее управление кредитными рисками в соответствии с требованиями Банка России, рекомендациями Базельского комитета по банковскому надзору, передовой международной банковской практики;

- исключение конфликтов интересов между банком и его клиентами, а также между клиентами банка;

- соблюдение сотрудниками банка законодательства, нормативных документов Банка России и стандартов профессиональной деятельности;

- выработка единого подхода к операциям кредитования, особенно в случае наличия филиальной сети у кредитной организации.

Немного о сложностях

Экономика страны, политика внутри нее самым прямым образом оказывает влияние на кредитную политику банка. И это вполне объяснимо: политическая «прослойка» устанавливает основные направления функционирования банковской системы, дает курс на определенные цели и задачи, устанавливает ограничения. А задача кредитной организации — не только удержаться на плаву, но и повысить свою эффективность (считай — привлечь новых клиентов, увеличить прибыль, расширить сферу действия).

Однако стоит понимать, что, несмотря на видимую эффективность, кредитная политика банка является самым мощным инструментом, который может оказать как положительный эффект, так и отрицательный, усугубив тем самым положение кредитной организации. Именно поэтому работа над ней может быть доверена только самым высококвалифицированным профессионалами, которые будут в состоянии принимать взвешенные решения, основанные на тщательном и всестороннем анализе ситуации. Это одна из основных существующих проблем — отсутствие соответствующих профессионалов в финансово-экономической сфере.

Каким бы самостоятельным ни был Центральный банк на политической арене страны, он не может не реагировать на колебания «извне». Все мероприятия, проводимые государственными органами, так или иначе, прямо или косвенно влияют на денежно-кредитную политику как Центрального банка, так и любого коммерческого банка. Причем краткосрочная политика страны в состоянии оказать отрицательный эффект на долгосрочную концепцию функционирования банка. Кроме того, экономисты, составляющие прогнозы на государственном уровне, не могут быть абсолютно точными. Любые колебания в политической обстановке страны, временные задержки и иные перемены могут нарушить ход денежно-кредитной политики. А значит, придется вносить в нее срочные корректировки.

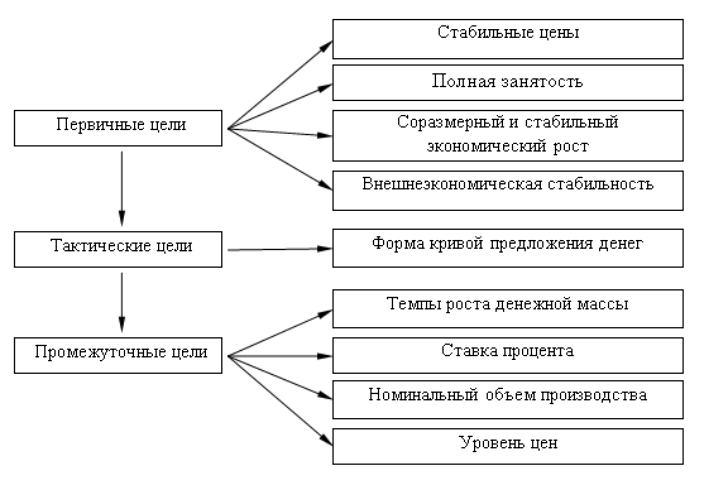

Еще одной сложностью в реализации денежно-кредитной политики является точный выбор промежуточных задач. Ведь именно от них зависит конечный результат. И если такой выбор сделан неправильно, усилия не принесут желаемого конечного результата, и даже более того — могут подорвать всю денежно-кредитную политику. Ведь реализация такой предполагает не только составление сценария на ближайшую перспективу, но и прогнозирование экономических изменений в будущем, с учетом всех возможных рисков.

Влияние на рассматриваемые процессы оказывает инфляция, которая представляет собой общий рост цен на фоне снижения стоимости денежной массы (другими словами — обесценивание денег). Ускорение инфляции может быть вызвано различными факторами: внешне и внутриэкономической обстановкой, повышением мировых цен на сырье (что влечет за собой снижение объемов производства), климатические катаклизмы, низкие урожай, ограничение импорта, экономические санкции и многое другое.

Одним из направлений денежно-кредитной политики как раз и является антиинфляционная политика, которая имеет своей целью сдерживание и минимизацию инфляционных процессов. Направлениями такой политики является повышение эффективности экономики в целом, рост цен, корректировка объема реальной денежной массы. Однако не все меры могут иметь реальный успех, учитывая, что инфляция — процесс многофакторный.

Центральный банк и государство в пределах своих полномочий не могут повлиять на цены, устанавливаемые монополиями, не могут полностью корректировать соотношение спроса и предложения. Оказать влияние эти структура в состоянии только на темп базовой инфляции — на ту часть, которая напрямую зависит от курса валюты и проводимой денежно-кредитной политики. Получается, что контроль над темпами инфляции возможен только при совместной всесторонней работе правительственных структур, Центрального банка и иных финансово-кредитных организаций, а также при соблюдении «правил игры» всеми субъектами промышленности и производства.

Совершенствование кредитной политики банка

В финансово-кредитных учреждениях есть сотрудники, которые занимаются вопросами алгоритма расчета платежеспособности заемщика, отбором конкретных схем и продуктов. Кредитная политика банка разрабатывается на основе сложившейся ситуации в данном регионе. Знание тенденции позволяет свободно использовать средства. Одним из инструментов, который используется для определения уровня потенциальных рисков, являются стресс-тесты. Они показывают, какие убытки может понести банк в той или иной непредвиденной ситуации.

Классификация:

- Однофакторные стресс-тесты – отображают изменения конкретного показателя на стоимости портфеля. Но они не всегда показывают полную картину, так как в стрессовых ситуациях могут измениться несколько параметров.

- Многофакторные стресс-тесты – учитывают большое количество показателей, но основываются на исторических сценариях, не адаптированы под современную инфраструктуру рынка.

Трудности возникают из-за отсутствия данных, которые используются в тестировании, например, оценки кредитного риска. Также не учитывается риск ликвидности, а ведь в периоды кризиса отток капитала сильно влияет на стоимость активов.

В последнее время в РФ широкое распространение получил другой метод оценки – DataMining. Его сущность заключается в построении дерева на основе данных за предыдущие периоды. Класс ситуации зависит от того, были ли возвращены средства в полном объеме или имелись просрочки. Все рассматриваемые ситуации сначала попадают в верхний узел, а затем распределяются вниз в зависимости от дополнительных параметров. Чем их больше, тем дальше продвигаются объекты.

В случае изменения исходных условий дерево можно перестроить. Далее кредитная политика коммерческого банка усовершенствуется путем детализации факторов.

Принципы формирования кредитной политики банка

№ | Принцип | Характеристика |

|---|---|---|

1 | Обеспечение связи кредитной политики с общей стратегией развития банка. | Кредитная политика должна быть согласована с депозитной, процентной и политикой управления рисками. |

2 | Учет социально-экономических условий и состояния национальной экономики в процессе разработки кредитной политики | Необходимо обеспечить связь с внешними условиями деятельности банка. В том числе принцип реализуется через установление процентных ставок, определение форм и видов кредитования. |

3 | Соблюдение правовых норм государственного регулирования кредитной деятельности | Исполнение законодательства. |

4 | Учет потенциала банка | Кредитная деятельность банка должна соответствовать его финансовым возможностям |

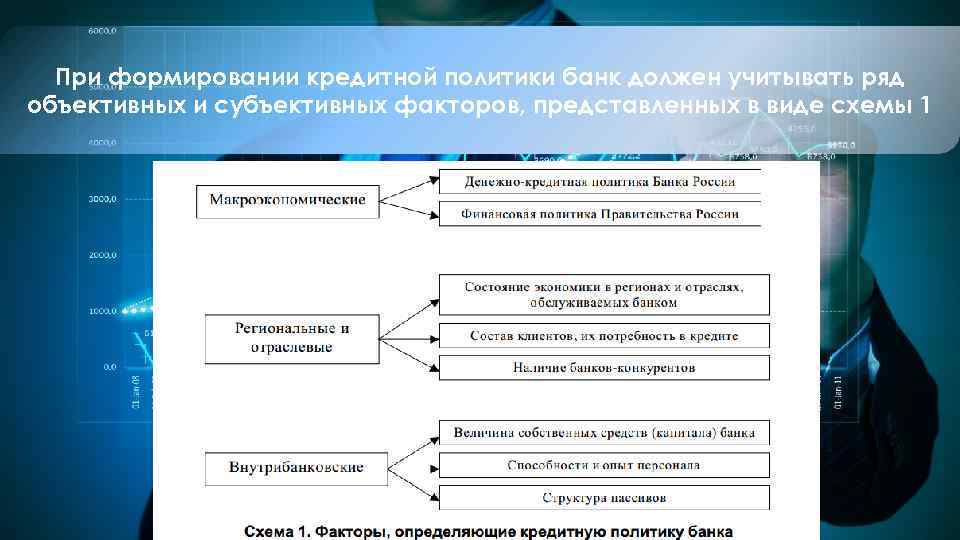

Факторы влияния на кредитную политику

Политика организации, занимающейся кредитованием, постоянно подвергается влиянию внешних и внутренних факторов, без учета которых ее деятельность заранее обречена на провал. Их можно разделить на внешние (макроэкономические) и внутренние (эндогенные). К числу первых относятся:

- общая экономическая ситуация в государстве;

- ступень экономического развития страны (рост, стагнация, кризис);

- размеры государственного долга;

- уровень развития системы кредитования;

- условия, в которых происходит конкурентная борьба между банками;

- степень влияния регулирующих и государственных органов.

Факторы, влияющие на кредитную политику.

Факторы, влияющие на кредитную политику.

Внутренние факторы воздействия, на которые руководство может оказывать непосредственное влияние, включают:

- ресурсы, находящиеся в распоряжении учреждения;

- сторонние активы, привлеченные для осуществления ссудной деятельности;

- способность и возможности исполнять взятые на себя обязательства;

- количество клиентов и их платежеспособность;

- подбор квалифицированного персонала.

Совершенствование кредитной политики банка

№ | Направление | Характеристика |

|---|---|---|

1 | Снижение кредитных рисков | Повышение требований к оценке кредитоспособности заемщиков. Совершенствование механизма кредитования. Повышение требований к целесообразности кредитования и оценке потенциальных возможностей заемщика. |

2 | Совершенствование процесса кредитования | Организация кредитования в банке на новых принципах с учетом новых технологий. |

3 | Повышение эффективности управления ликвидностью банка | Внедрение метода оценки ликвидности банка на основе денежных потоков. Внедрение антикризисных методов управления ликвидностью банка в условиях макроэкономической нестабильности. Применение моделей Фехнера и Давида. |

Роль мониторинга и сопровождения кредитных сделок в минимизации кредитного риска

Мониторинг должен осуществляться непрерывно с момента заключения сделки до момента погашения своих обязательств клиентом перед банком.

Цель мониторинга – своевременное выявление негативных изменений уровня кредитного риска, принятие предупредительных мер и максимально безболезненное устранение последствий его реализации.

Если банк можно отнести к типу универсального, жизненной необходимостью является построение рейтинговой системы оценки кредитного риска. Особенностью является выделение основных клиентских сегментов корпоративных клиентов (крупнейшие, крупные, средние, прочие, кредитные организации, финансовые компании, страховые компании и т.д.). Для всех клиентов банка вводится унифицированная рейтинговая шкала, а методология оценки разрабатывается в разрезе клиентских сегментов

Особенно важно, чтобы результаты рейтинговых оценок документировались в единой базе данных. В ней должны быть обеспечены сбор (накопление), анализ данных по количественным и качественным характеристикам кредитных рисков

Мнение. О.Ю. Иванова, ОАО “Банк ВТБ”, департамент внутреннего контроля, отдел аудита головной организации, главный аудитор

Безусловно, кредитная политика банка должна разрабатываться в соответствии с федеральным законодательством, рекомендациями Базельского комитета по банковскому надзору, а также в соответствии с внутренними нормативными актами. Прежде всего кредитная политика банка должна определять комплекс целей, задач, принципов и практических мер в части проведения сделок, связанных с принятием кредитного риска.

Кроме названных в статье, целями кредитной политики банка могут являться: обеспечение сбалансированного соотношения риска и доходности кредитного портфеля; создание эффективной организационной структуры для активного управления кредитными рисками, повышения качества кредитных процедур, определения фундаментальных принципов для управления кредитными рисками; создание четких правил, определяющих полномочия в рамках системы управления кредитными рисками; выполнение требований законодательства и внутренних распорядительных документов.

Таким образом, в подходах к управлению рисками кредитная политика должна соответствовать экономической ситуации в России, стратегическим направлениям развития бизнеса банка, нормативно-правовой базе, регулирующей банковскую деятельность, и задачам, поставленным акционерами банка, с учетом достигнутых результатов реализации кредитной политики в прошлых периодах.

Типы политики кредитования компании

Исходя из соотношения получаемого организацией дохода и риска ее кредитной деятельности, разделяют типы политики кредитования:

- Агрессивный. В качестве главной цели определяется максимизация дополнительного дохода за счет наращивания величины реализации товара в кредит. При этом мало учитывается высокая степень риска, присущего подобным операциям. Кредит распространяется в отношении более рискованных категорий приобретателей продукции, а срок для возврата ссуды достигает предельно допустимого (при возможности продления срока).

- Консервативный. Варианту присуща выраженная направленность на понижение кредитного риска путем:

- значительного уменьшения числа приобретающих товар с отсрочкой оплаты из групп повышенного риска;

- снижения сроков по кредитованию и его объемов;

- ужесточения условий получения займа и повышения его цены;

- ужесточения критериев для возврата задолженности (дебиторской).

- Умеренный. Используемые в организации условия по кредитованию ориентированы на соблюдение усредненного показателя риска кредитования при реализации с применением отсрочки оплаты за товар.

Возможные риски

Возникновение ситуации, когда заемщик не исполняет свои обязательства, — результат неверного прогнозирования и оценки клиента. Сотрудники банка должны уверенно определять уровень опасности и исключать возможность неблагоприятного для организации исхода, приводящего к убыткам. Поэтому одним из важнейших рисков в системе кредитования являются непрофессионализм банковских служащих и недостаточная работа с персоналом.

Неопытное управление и отсутствие внимания к стратегическим задачам могут привести к созданию низкодоходных активов, а неверная оценка экономической ситуации — к потере возможности работы на развивающихся и прибыльных направлениях. Кроме того, на продуктивность КП влияет умение выстраивать долгосрочные отношения с экономически выгодными клиентами.

Стратегические ошибки при определении кредитной политики учреждения ведут к снижению доходности, конкурентоспособности, финансовым и кадровым потерям.

Подбор оптимальной политики кредитования для предприятия

Выбирая политику для ведения кредитных операций, кредитор анализирует результаты сравнения потенциальных доходов от прироста реализации со стоимостью оформления торговых займов и возможных рисков непогашения долга на базе критериев формальных и неформальных, в числе которых:

- Платежная история потенциальных клиентов-покупателей. Информация может поступать через неформальные контакты с контрагентами клиента, с банковскими структурами.

- Платежеспособность клиентов, оцениваемая по истории его взаимоотношений (кредитных) с кредитором.

Текущий анализ и оценивание финансовой стабильности клиента в перспективе на основе разных источников информации (данные специализированных агентств, независимых аналитиков).

Немаловажным в процессе выбора является учет следующих влияющих факторов:

- текущее состояние экономики, исходя из которого определяются финансовые показатели клиентов, степень их платежеспособности;

- существующая конъюнктура рынка товаров, показатели спроса на предложение компании;

- возможности компании по наращиванию производимых объемов при росте сферы ее реализации за счет выдаваемой ссуды;

- правовые положения, обеспечивающие эффективное взыскание своевременно не оплаченного долга;

- финансовые условия предприятия, касающиеся размера отвлечения капитала в дебиторскую задолженность;

- отношение руководителей компании к выработке допустимой степени риска в ходе производственной деятельности.

К сведению! При определении необходимого типа политики кредитования важно учитывать, что следствием жесткого варианта оказывается негативное воздействие на устойчивость коммерческих контактов, повышение расходов по операционной деятельности. Мягкий тип может стать причиной излишнего вывода финансовых ресурсов и понижения показателя платежеспособности самого предприятия, что в дальнейшем станет причиной значительных трат по взысканию проблемных долгов, понижения рентабельности капитала

Организация, осуществляющая предпринимательскую деятельность в сложных условиях экономической нестабильности, должна ответственно подходить к выбору решения, затрагивающего интересы самого кредитора и его партнеров.

Кредитные операции банка

Осуществление кредитных операций банка производится согласно кредитной политике. Кредитные операции относятся к активным операция банка и состоят в предоставлении банком клиенту денежных средств на основе принципов кредитования.

№ | Признак | Виды кредитов |

|---|---|---|

1 | Обеспечение | – без обеспечения (бланковый); – под обеспечение (под вексель, под товары и фонды, под залог недвижимости); – гарантированные; – застрахованные. |

2 | Срок погашения | – до востребования (онкольный); – краткосрочный; – долгосрочный. |

3 | Способ погашения | – единовременным платежом; – в рассрочку. |

4 | Метод удержания процентов | – в момент предоставления; – в момент погашения. |

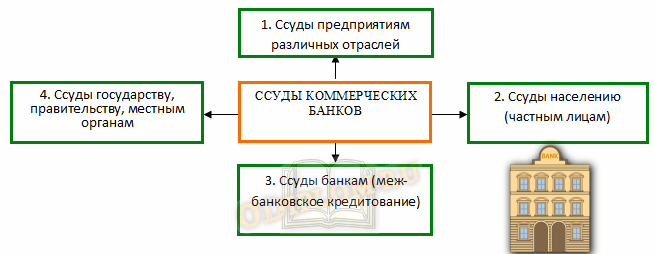

В зависимости от типа заемщиков виды банковских ссуд можно разделить на 4 группы.

Виды банковских ссуд по категориям клиентов

Проблемы

Преимущества кредитных бюро очевидны:

- Увеличивается база сведений о потенциальных заемщиках.

- Отсеиваются недобросовестные клиенты. У кредитора снижаются риски, уменьшается резерв, повышается ликвидность.

- Уменьшаются расходы на получение информации.

Однако банки не спешат делиться полученной информацией о клиентах. Участники процесса не умеют правильно пользоваться данными. Механизм информирования о мошеннических операциях вообще отсутствует. Несмотря на это, количество обращений в бюро кредитных историй в последние годы непрерывно растет. Поэтому в 90 % случаев клиенту отказывают в займе из-за плохой кредитной истории в прошлом. Еще 10 % зависит от профессии, возраста и отзыва. А если в кредитной истории будет обнаружен факт принудительного взимания долга или просрочки платежа более чем на 180 дней, рассчитывать на очередной займ не следует.

Разновидности и инструменты кредитной политики

В зависимости от принципов работы банка и направлений его развития различается несколько разновидностей кредитной политики. Они зависят от определения приоритетов деятельности по следующим ее видам:

- субъект кредитования (юридические или частные лица);

- сроки выдачи займов (кратко- или долгосрочные);

- цели (целевые, нецелевые, потребительские);

- формы кредита (государственный, ипотечный, банковский, международный);

- степень рискованности (агрессивный, традиционный, классический);

- цена (стандартный, проблемный, льготный);

- отраслевая направленность (производственный, военно-промышленный, сельскохозяйственный, торговый и т.д.);

- обеспеченность (необеспеченные ссуды, обеспеченные имуществом, активами, ценными бумагами).

Инструменты кредитной политики.

Инструменты кредитной политики.

Виды займов охватывают весь диапазон деятельности банка на рынке кредитования, а выбор приоритетов определяет стратегические направления его развития. Для решения тактических вопросов руководство финансовой организации использует набор инструментов, который состоит из мер по установлению кредитных ставок, их рефинансирования в изменяющихся условиях, определения сроков возврата и выплат процентов по ссудам и т.д.