Как найти инвестора для своей бизнес-идеи

Бывает обратная ситуация: идея есть, а денег на реализацию нет. Можно взять кредит в банке. Для этого нужно:

- зарегистрироваться как индивидуальный предприниматель (минимум);

- кроме стандартных банковских требований по документам, предъявить бизнес-план.

Деньги даются не на покупку бытовой техники, а под реализацию проекта. Поэтому разработка инвестиционного плана должна быть продумана до мелочей.

Еще один вариант – краудфандинг. Описание проекта выкладывается в интернет. Желающие перечисляют деньги. Есть сайты, специализирующиеся на поддержке проектов. Там публикуются:

- проекты;

- количество необходимых средств;

- этапы реализации (с фото- , видеоотчетом).

По этому же принципу можно запустить видеопроект. А внизу предложить желающим перечислить донаты.

Общественные организации часто предоставляют гранты. Если бизнес-идея заинтересует, получите необходимую сумму.

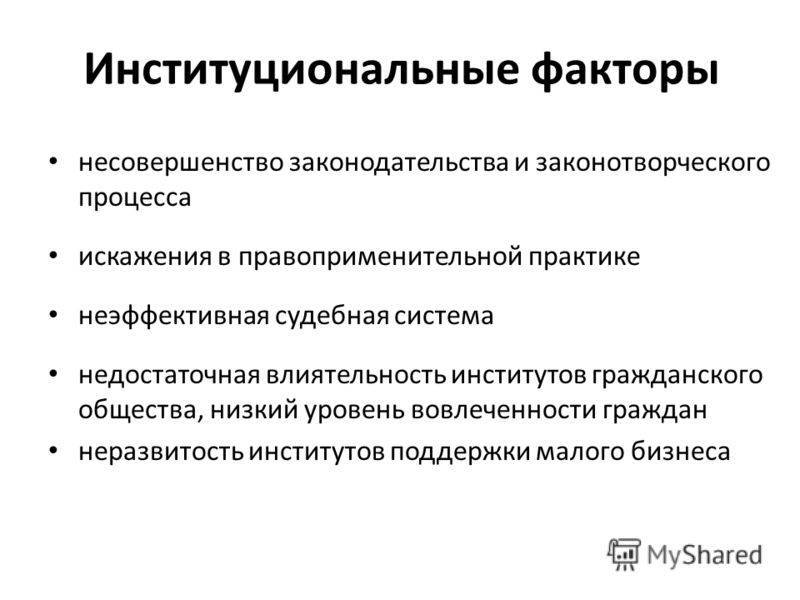

Кто такие институциональные инвесторы

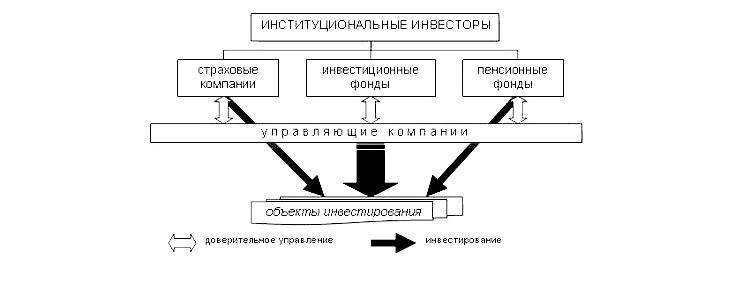

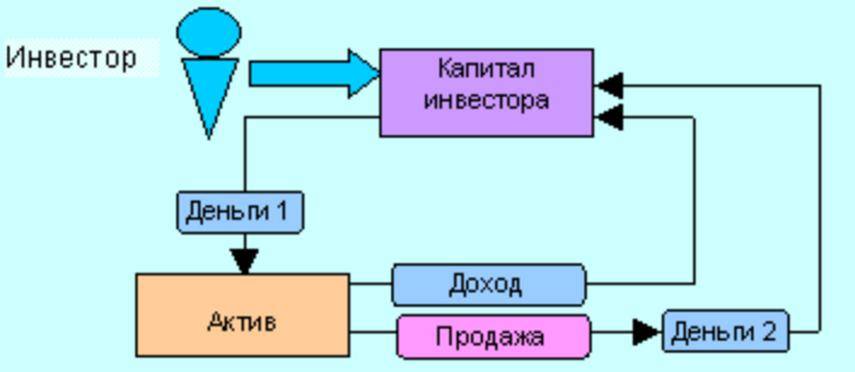

Институциональные инвесторы — это организации, в распоряжении которых находятся огромные суммы денег и которые зарабатывают на инвестициях. Денежных средств у них так много, что фактически институциональные инвесторы являются богатейшими игроками на фондовых рынках. Эти фантастические капиталы формируются за счет взносов простых граждан. Многие люди отдают свободные деньги в доверительное управление и рассчитывают получать пассивный доход за счет прибыли от финансовых операций. Для этого они заключают договор с институциональным инвестором, где указано, в какой срок и сколько будет возвращено денег.

С прибыли институциональные инвесторы берут свой процент. Проще говоря, они являются финансовыми посредниками между вами и биржей. Но, в отличие от других посредников — брокеров, дающих доступ на фондовый рынок, институциональные инвесторы еще и сами проводят за вас все финансовые операции. Для наглядности приведем пример.

Александра Базак, независимый финансовый советник:

— Проще говоря, институциональные инвесторы — это юрлица, состоящие из нескольких организаций, выступающих в роли посредника между разными игроками фондового рынка. Такой инвестор вкладывает средства в приобретение, например, акций и получает стабильную прибыль. То есть более крупный инвестор собирает большие суммы денег, что позволяет совершать торговые операции в особо крупных размерах. Такие сделки не может осуществить физическое лицо или предприниматель по причине отсутствия достаточных сумм.

В США есть такое понятие, как квалифицированный институциональный инвестор. Это компании, под управлением которых находится как минимум 100 млн долларов. А еще они не обязаны регистрировать свои операции в SEC.

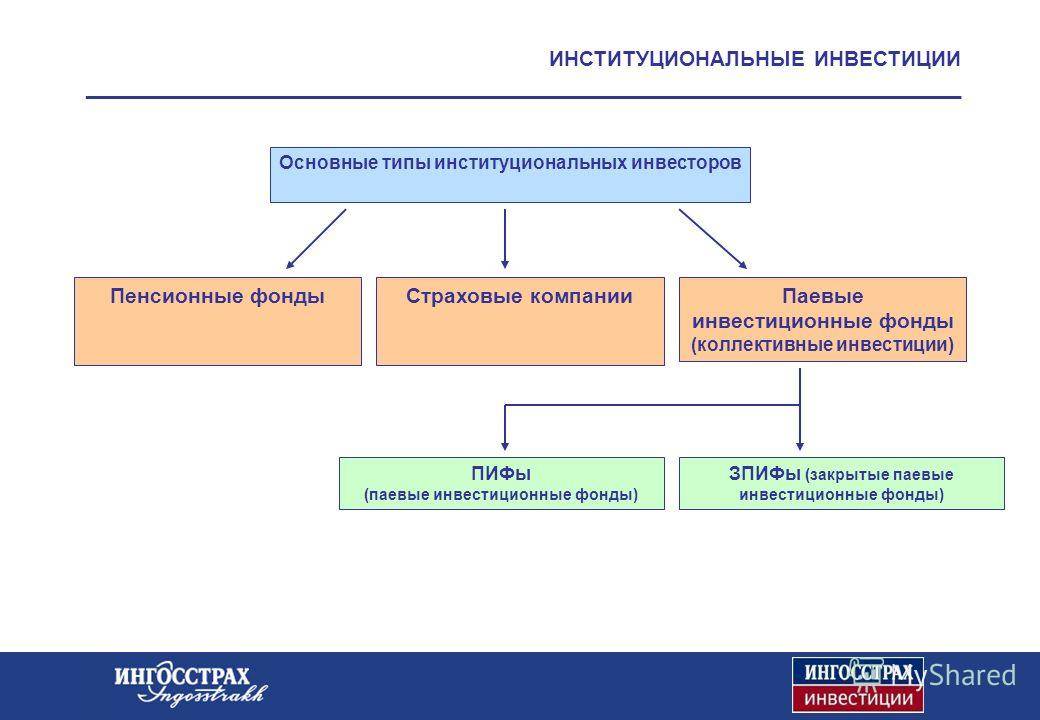

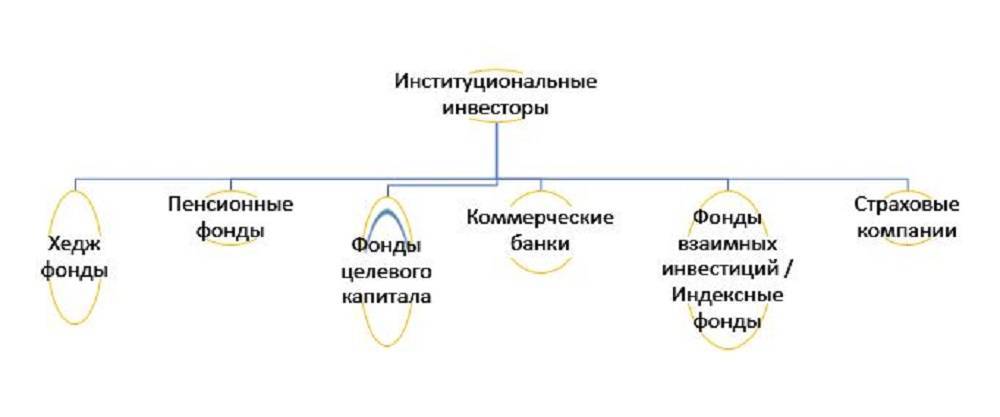

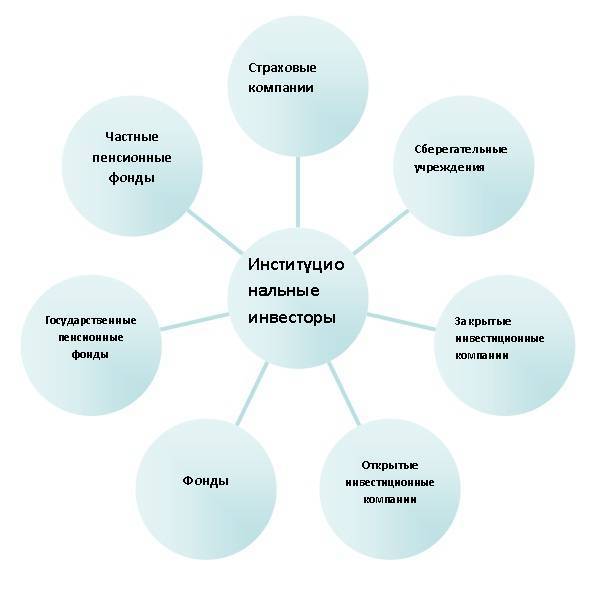

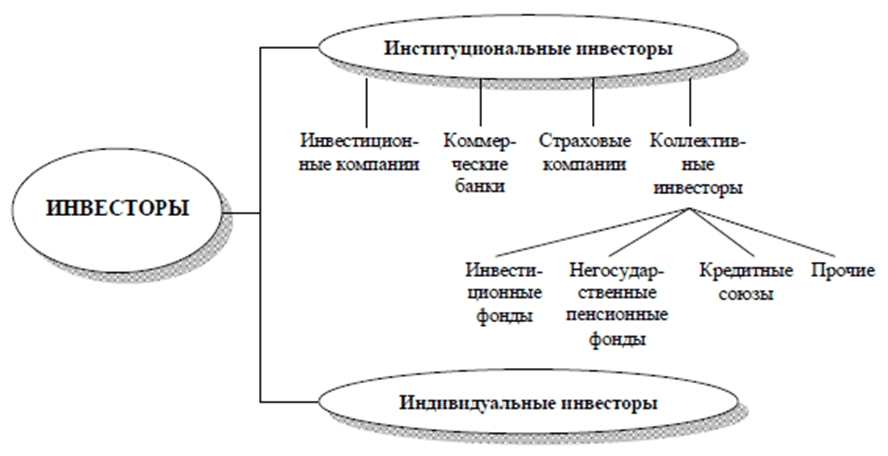

На фондовых рынках встречаются разные институциональные инвесторы.

Какие бывают инвесторы?

Условно, всех инвесторов можно разделить на следующие виды:

Профессиональные инвесторы– то есть такие, кто сделали инвестирование своей профессией. Соответственно, основной доход они получают за счет инвестирования.

Спекулянт – это такой тип инвесторов, который получает доход за счет разницы между ценой покупки и продажи, на короткой дистанции. Его главная задача, купить дешевле и продать по-дороже. Характеризуется большим количеством сделок в течение дня. Главная особенность, рискует только своими деньгами.

Управляющий – это такой тип инвесторов, который берет под управление средства других людей. Как правило, это юридическое лицо, либо индивидуальный предприниматель, оказывающий свои услуги на платной основе. Его задача, преумножить средства вкладчиков. Он отлично разбирается в законах рынка, имеет определенную стратегию, а также необходимые знания и опыт.

Управляющий, также может совершать большое количество сделок купли-продажи ценных бумаг в течение дня, но, его основное отличие от спекулянта заключается в том, что он рискует чужими деньгами.

Кому даром книгу ‘7 профессий для быстрого заработка в Интернете’?

Познакомьтесь с книгой, которая разрушит стереотипы и подскажет, с чего начать! Получите книгу прямо сейчас и узнайте, как сделать жизнь ярче уже в ближайшие дни! Получить.

Существуют определенные законы, регламентирующие деятельность таких лиц, либо организаций. Поэтому, если вы не владеете достаточными, для самостоятельного инвестирования знаниями, то лучше отдать свои средства в управлению специалисту.

Непрофессиональные инвесторы – то есть такие инвесторы, для которых инвестирование не является профессиональной деятельностью.

Самостоятельный – это такой тип инвесторов, который имеет знания в области инвестирования, и предпочитает распоряжаться своими накоплениями по своему усмотрению. Самостоятельные сами принимают решения о том, в какие активы стоит вкладывать свои средства. А также, полностью берут на себя все риски, связанные с данной деятельностью.

Их отличие от профессиональных инвесторов заключается в том, что инвестирования для них – как хобби. Такие люди зачастую работают по найму, ведут свой семейный бюджет, откладывают определенную часть своих доходов, которую направляют на создание активов. Собственно этим, самостоятельные занимаются в свободное от основной деятельности время.

Они характеризуются небольшим количеством сделок. Предпочитают делать долгосрочные вложения, с периодическим пересмотром своего инвестиционного портфеля.

Несамостоятельный – это такой тип инвесторов, который слабо разбирается в вопросах инвестирования, либо разбирается хорошо, но просто не имеет свободного времени, для того, чтобы заниматься инвестированием самостоятельно.

Поэтому, такие инвесторы предпочитают передавать свои средства в управление профессионалам. Это может быть, как обычный студент, делающий свои первые накопления на банковском депозите. Так и серьезный бизнесмен, владеющий крупным бизнесом, отнимающим у него основное время.

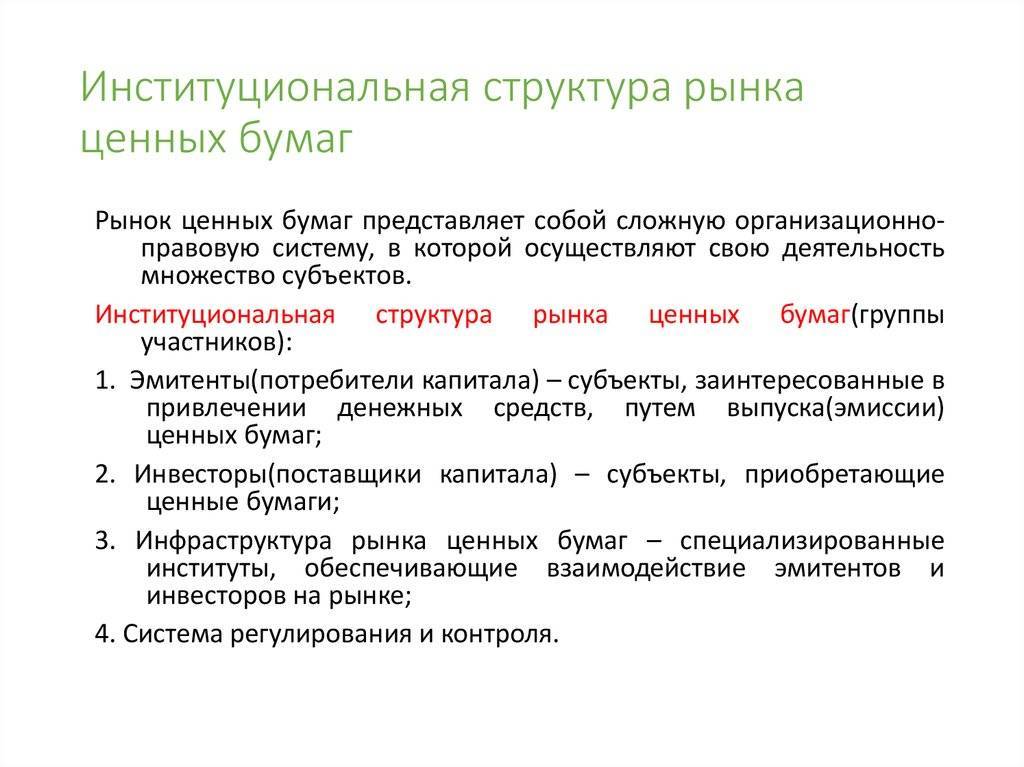

Тема 7. Институциональные участники РЦБ;

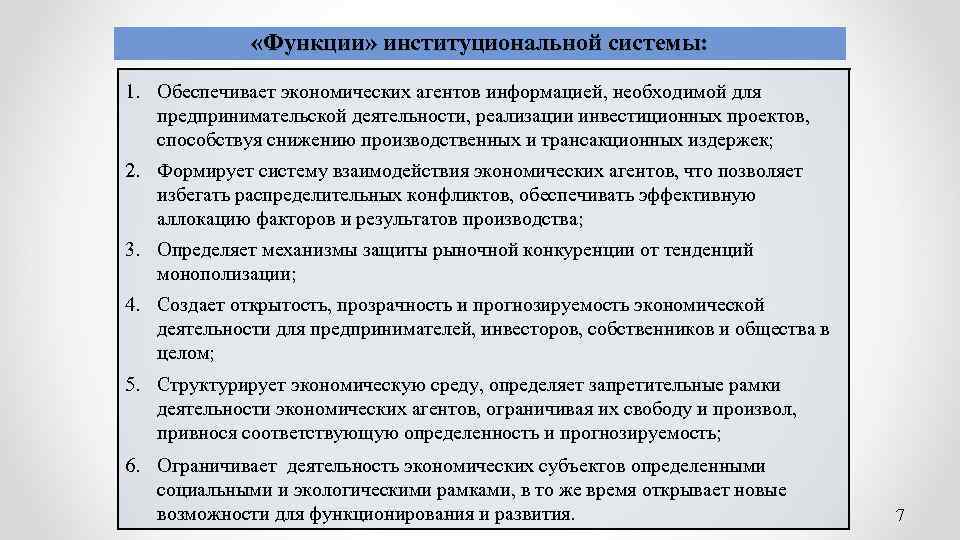

Важное место на фондовом рынке занимают различные институциональные участники: инвестиционные компании и фонды, страховые компании и пенсионные фонды, паевые инвестиционные фонды и др. Рассмотрим специфику деятельности некоторых из них на современном рынке ценных бумаг

Инвестиционные компании – это относительно молодой в мировом масштабе финансовый институт по сравнению с прочими, т.к. первые инвестиционные компании появились в США в 40-е годы ХХ века. Однако сегодня они являются непременными участниками финансовых рынков многих стран и служат одним из важных рычагов финансирования различных отраслей экономики. Они, в отличие от инвестиционных фондов, не могут привлекать средства физических лиц, и работают исключительно с ценными бумагами. В остальном их функции схожи: накопление средств и выгодное их вложение. Инвестиционные компании выпускают собственные акции, а полученные от их продажи средства помещают в акции различных предприятий и компаний. Таким образом, их доход, а следовательно и доход акционеров инвестиционные компаний зависит от грамотного помещения средств: при падения курса акций предприятия падают и дивиденды. Часто средства инвесторов вкладываются инвестиционными компаниями в так называемый диверсифицированный портфель ценных бумаг, то есть в акции и облигации предприятий самых разных отраслей экономики, находящихся как в данной стране, так и за рубежом. Это уменьшает финансовые риски инвесторов, т.к. при падении стоимости некоторых ценных бумаг общая доходность не падает за счет повышения стоимости других. При этом, в отличие от инвестиционных банков

, которым важно получениепроцентов с инвестиций, инвестиционные компании заинтересованы во вложениях в наиболее прибыльный бизнес. Другим преимуществом для инвесторов становится фактическое получение услуг финансового управляющего, в роли которого выступает, по сути, инвестиционная компания, без дополнительных издержек, связанных с индивидуальным финансовым менеджментом

И наконец, такой способ инвестирования – один из самых удобных, т.к. не требует самостоятельного анализа рынка ценных бумаг и их приобретения. Единственный риск для инвестора – это неудачный выбор инвестиционной компании. Основными признаками надежности инвестиционной компании являются: Наличие лицензии на осуществление брокерской, дилерской деятельности и деятельности по управлению ценными бумагами (выдается ФСФР). Наличие значительных собственных средств. Отсутствие обещаний доходности, превышающей средние значения в несколько раз. Открытость сведений о вложениях, вложения в собственные проекты. Нужно заметить также, что компания не вкладывает денежные средства инвесторов в акции чужих компаний. Вложения денег происходит в группу собственных компаний, поэтому не приходится отслеживать динамику цен, искать скрытые риски, а политические риски отсутствуют. Отчетность работы каждой компании открыта для доступа каждому клиенту, рыночные колебания фондового рынка никак не могут повлиять на прибыльность работы, что гарантирует стабильность вложений и гарантию финансовой прибыли при доверительном управлении деньгами.

Появление первых российских инвестиционных компаний относится к 90-м годам ХХв.. В России с середины 1991г. – 1992г. действовали несколько крупных финансовых структур : ВПИК- военно-промышленная инвестиционная компания, РИНАКО- Российское инвестиционное акционерное общество, НИПЕК- Народная нефтяная инвестиционно-производственная евроазиатская корпораций и др. В момент их образования они собрали значительные по тому времени капиталы (0,8 – 1,2 млрд.руб.), которые в условиях высокой инфляции (2500-2600% в год) и при задержке приватизации, и кризисе рынка ценных бумаг, превратились в быстро обесценившуюся денежную массу. (за год в 25-26 раз). Кроме того, структура активов и операций этих компаний полностью не соответствовали требованиям к этим институтам со стороны российского законодательства. По инфляционной необходимости это компании должны были вкладывать свои деньги не только в ценные бумаги, но и осуществлять прямые денежные вложения в недвижимость, в капиталы действующих предприятий, и в в большей степени – в краткосрочные коммерческие проекты. Такая стратегия привела к тому, что по итогам 1992г. НИПЕК и РИНАКО не выплатили дивиденды, капитализировав их (возможный их уровень не превышал 50 – 100% при темпах инфляции 2500-2600%), платежи ВПИК по дивидендам составили для различных категорий акционеров 8 -55%.

Влияние на экономику

Все перечисленные выше виды институциональных вкладчиков оказывают влияние на рыночную ситуацию вокруг конкретного эмитента, сектора рынка, национальную экономику и общее положение на бирже.

Например, продажа огромного пакета бумаг из рук ИИ резко даст о себе знать на графиках цены.

Волатильность – это способность стоимости актива резко менять свое направление в течении короткого промежутка времени. И волатильность, в данном случае, будет не всегда в пользу остальных владельцев эмитированных ЦБ.

В целом, присутствие на рынке конкурентных крупных финансовых групп крайне положительно влияет на общую модель рынка. Они формируют общую капитализацию рынка, то есть, всю сумму вложенных средств. За ними по пятам идут частные инвесторы с меньшими деньгами. Все это хорошо для оборота внутри экономики государства.

Тем не менее, вопросы банкротства никогда нельзя исключать. В случае закрытия крупного фонда, свои активы он может продать по заниженным ценам, которые будут быстро раскуплены. Такая ситуация снизит цены на акции всех компаний, входивших в портфель злополучного фонда или банка.

Пошаговое руководство, как стать хорошим инвестором с нуля

В самом начале необходимо придерживаться некоторых принципов:

- не бросать основной вид деятельности. Пока доход от вложений не станет стабильным, разумнее воспринимать инвестиции как дополнительный, пассивный доход;

- инвестировать то количество денег, потеря которого не станет крахом для вашего бюджета. Пусть это будет 10 % от общего дохода. Это максимум, что можно потерять наименее болезненно;

- учиться на неудачном опыте. Чужие провалы помогут принимать решения с позиции, как можно делать, а как нельзя;

- на этапе изучения не следует рисковать и доверять обещанием высоких процентов. Эффективнее будут вклады в стабильные и малорисковые проекты;

- разработать стратегию инвестирования. Обозначить цели и инструменты для достижения. Определиться со сроками и объемом вложений.

Книги по инвестированию для начинающих

Самообразование способно заполнить нишу отсутствующих знаний начинающего инвестора.

Предлагаю книги, которые будут не только полезными, но и интересными:

- «Разумный инвестор» Бенджамина Грэхема;

- «Создай свой личный капитал» Владимира Савенка;

- «Руководство богатого папы по инвестированию» Роберта Кийосаки.

Особенности деятельности институциональных инвесторов

Институциональный инвестор распоряжается большим капиталом, так как управляет не только своими, но и чужими финансовыми средствами. По этой причине на финансовых рынках они являются наиболее крупными игроками. Принято считать, что инвесторы данного типа обладают высокой способностью управлять деньгами в отличие от обычных людей. Это обусловлено тем, что они обладают доступом к самой актуальной информации. В основном они имеют возможность напрямую вести переговоры с руководством компаний, ценные бумаги которых находятся в обращении на бирже. Институциональный инвестор способен нанять финансовых аналитиков для выполнения оптимизации финансовых вложений и прогнозирования рынков.

Стоит отметить, что ввиду инвестирования крупных сумм эти инвесторы имеют меньше свободы, нежели розничные вкладчики. Это обусловлено тем, что они ориентируются лишь на долгосрочные тенденции, не улавливая все колебания рынка.

Крупные инвестиционные фонды могут потратить несколько месяцев на формирование позиции, не слишком разгоняя ее котировки. Такое же время может уйти на выход из позиции, не обрушив стоимость ценной бумаги. По этой причине фонд учитывает все тренды и факторы, которые оказывают влияние на цену, по определенным финансовым инструментам.

Влияние

Частный инвестор — самостоятельное лицо. Он также называется розничный инвестор. Его сделки меньше регулируются: особенно свобода чувствуется в мире криптовалют. Инвестиционные фонды не так свободны, поскольку отчитываются на другом уровне.

На традиционном финансовом рынке для крупных фирм доступно больше возможностей. Сравните это с розничным и оптовым покупателем. Но в криптовалютах эта разница стирается. Более выгодные условия могут быть на ICO, так как крупный игрок покупает больше (но это связано только с количеством денег, а не правовым статусом).

Большие обороты влияют на рынок в целом. Особенно восприимчив к новостям мир криптовалют, который ждет институциональные деньги. Новости о ETF тому пример, как и другие упоминания в СМИ про то, что какой-то фонд или банк заинтересовался биткоином. Это дает надежду частникам, и курс начинает расти.

Но любые киты опасны для небольшой капитализации: вывод даже 100 млн значительно меняет ландшафт и прогнозы по монете.

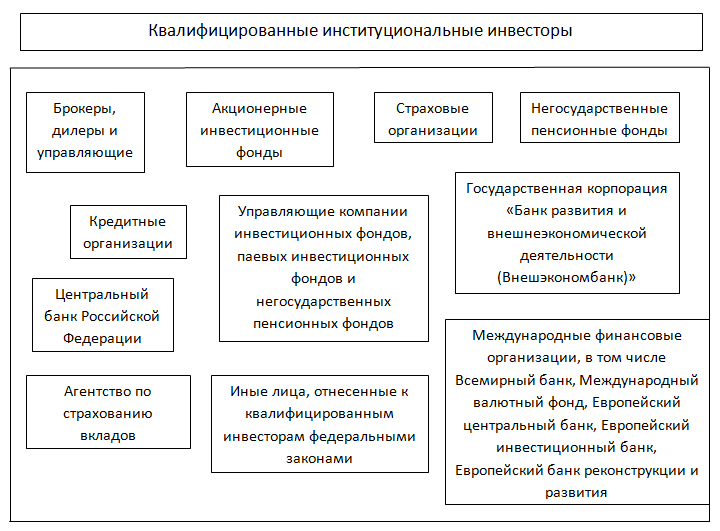

Что такое квалифицированный институциональный инвестор

Квалифицированным называют институционального инвестора, который выполнил определенную квалификацию для вложений в ценные бумаги. Квалификационные программы есть в США, Китае, России.

Так, в США квалифицированным может считаться инвестор, под управлением которого находится более $100 млн активов.

В России, чтобы юрлицу стать КИ, необходимо выполнить хотя бы одно из перечисленных требований:

- Иметь выручку за последний отчетный год не менее 2 млрд рублей

- Иметь сумму активов стоимостью от 2 млрд рублей и выше.

- Иметь собственный капитал от 200 млн рублей

- Совершать сделки с ценными бумагами или деривативами в течение года каждый квартал не менее 5 раз в квартал, не реже раза в месяц, а совокупная цена сделок должна составлять от 50 млн рублей и выше.

КИ имеет право и возможность приобретать ценные бумаги, которые обычный, в том числе институциональный инвестор приобрести не может (еврооблигации, ETF (пакеты) зарубежных акций, паи в закрытых ПИФах). Как только ИИ становится квалифицированным, он может совершать сделки такого рода.

Частное лицо тоже может стать квалифицированным инвестором при выполнении ряда условий, прописанных в Указании Банка России от 29.04.2015 N 3629-У «О признании лиц квалифицированными инвесторами и порядке ведения реестра лиц, признанных квалифицированными инвесторами».

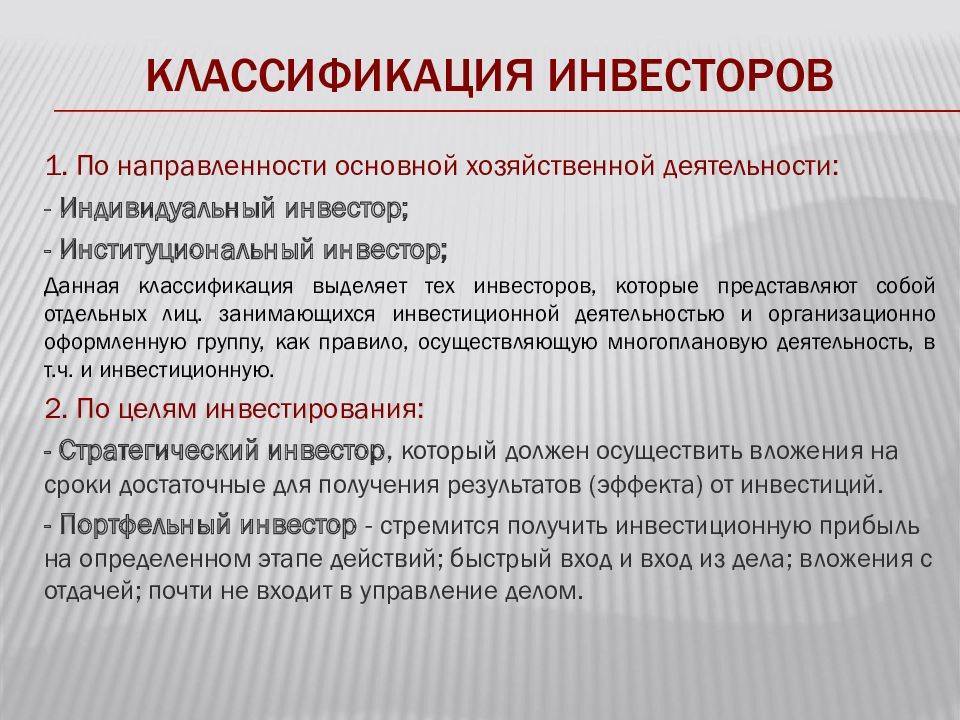

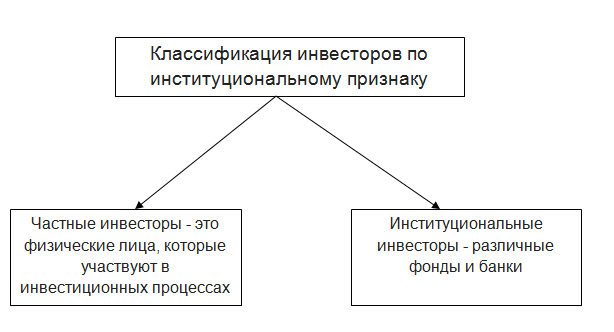

Классификация инвесторов

По институциональному признаку все виды инвесторов можно разделить на две группы:

- Институциональные;

- Частные.

К первой группе можно отнести любые юридические лица, которые от имени фонда или компании делают вложения в какой-либо проект. Институциональные инвесторы чаще всего вкладывают деньги в:

- Недвижимость;

- Ценные бумаги и металлы.

К слову, практически половина всего денежного объема на Нью-Йоркской фондовой бирже вращается вокруг данного типа инвесторов, где они торгуют крупными пакетами акций различных компаний.

Первая группа инвесторов проявляет больший профессионализм и имеет много опыта в вопросах вкладывания денег, чем, например, вторая. Этот аспект делает ее более популярной на финансовом рынке. Также институциональные инвесторы способны вкладывать большие суммы, чем частные.

К этой группе можно отнести страховые фонды и компании, пенсионные фонды негосударственного характера, кредитные союзы, инвестиционные фонды. Крупнейшим в мире институциональным инвестором на данный момент принято считать Международный валютный фонд (МВФ).

Денежные средства для инвестирования образуются в результате профессиональной деятельности юридического лица (компании). Инвестирование данной группой проводится постоянно, зачастую являясь одной из основных форм дохода компании.

Однако в этой группе есть определенные ограничения в инвестировании, например, для банков. Хотя банки играют огромную роль в инвестировании, свод определенных документов регулирует их деятельность:

- Банки не имеют возможности выкупать более 10 процентов от общего количества акций любого акционерного общества;

- Не более 5 процентов акций АО должно находиться в списке активов банка.

Чтобы обойти данные нормативные документы, банки создают дочерние компании. Их используют для того, чтобы осуществлять торговлю ценными бумагами и производить инвестирование.

Вторая группа – это частные инвесторы. Представителями данной группы являются любые физические лица, то есть обычные граждане, которые зачастую не имеют даже образования в финансовой сфере. Чаще всего в виде частных инвесторов в нашей стране выступают люди, уже имеющие свой бизнес или являющиеся его совладельцами.

Представители данной группы делают вложения в недвижимое имущество, какие-либо некрупные проекты либо осуществляют вклады в банки.

При этом доход, получаемый от вложений, называется пассивным. Таким образом, правильно сделав вложение личного капитала, можно получать постоянный приток денежных средств. Такой доход для частных инвесторов редко бывает основным, чаще это дополнительное средство обогащения.

Большинство людей думает, что стартовый капитал должен быть очень большим, иначе не получится инвестировать во что-либо. Данное мнение является ошибочным. Даже самые незначительные средства можно пустить в оборот положив, например, на депозит в банке.

Данная классификация инвесторов не единственная. Также их принято классифицировать по таким признакам, как:

- Профессиональному уровню (непрофессионалы, профессионалы);

- Инвестиционным приоритетам (стратегические и финансовые).

Любой тип инвесторов работает на перспективу. Никто не может обладать даром предвидения и сказать на сто процентов уверенно, оправдаются ли в этот раз вложения, или данный проект закроется. Поэтому чтобы снизить риск потери материальных благ, частному и институциональному инвестору нужно повышать уровень своей финансовой грамотности. Это позволит трезво оценивать шансы успешности вложений и риски, связанные с этим.

Во время своей деятельности любые виды инвесторов совершают ошибки и теряют деньги. Это нужно воспринимать как опыт, на основе которого нужно делать выводы о своей деятельности. Инвестирование – это путь постоянного саморазвития и самосовершенствования для любого из инвесторов, поэтому требует упорства и желания учиться на своих и чужих ошибках.

Участие институциональных инвесторов в корпоративном управлении

Активная роль институциональных инвесторов может стать одним из возможных вариантов решения проблем корпоративного управления. Если оправдание пассивности акционеров обусловлено небольшим размером их инвестиций, оно в наименьшей степени подходит для институциональных инвесторов, так как размер их инвестиций в компанию значителен. Несмотря на процент акций, принадлежащих институциональным инвесторам, на практике большинство институциональных акционеров принимает пассивное отношение в корпоративном управлении .

Основная цель корпоративного управления состоит в максимизации доходов акционеров.

Институциональные инвесторы обладают двумя вариантами повышения или сохранения стоимости их акций:

возможность продать их и изменить направление инвестирования в сторону компании с более высоким ожидаемым доходом от акций или

возможность напрямую влиять на менеджмент компании посредством участия в корпоративном управлении .

Активность акционеров проявляется в участии в общих собраниях, переговорах между институциональными инвесторами и менеджерами. Было отмечено, что улучшения в получении доходов от инвестиций могут быть достигнуты только путем активности акционеров (shareholder activism) . Существуют противоположные мнения о взаимосвязи активности акционеров с результатами деятельности компании .

Позитивная роль институциональных инвесторов в корпоративном управлении обусловлена их независимостью и должна подкрепляться возложением на таких инвесторов обязанности принимать участие в голосовании. Однако в США требование о голосовании по акциям на практике стало неисполнимым <7>. В некоторых европейских странах, в частности в Англии, существует рекомендация, но не обязанность реализации права голоса <8>. Во Франции такая обязанность не имплементирована до сих пор, а ее исполнение порождает проблемы <9>. В Германии существование обязанности по голосованию является спорным вопросом . Для большинства же стран участие в голосовании является больше правом акционера или участника, но не его обязанностью.

<7> ERISA, § 404 (a)(1)(A) and (B).<8> Cadbury Report, paras 6.11.2 and 6.12; Hampel Report, paras 5.7 – 5.10.<9> See art. 58 Loi no. 96/597 (July 2, 1996) de modernisation des activites financieres.

Ссылки

- Мошенский С. З.Рынок ценных бумаг: трансформационные процессы. — М .: Экономика, 2010. — С. 103. — ISBN 9785282030433

- Чем отличается институциональный инвестор от не институционального? (англ.) . Investopedia. Архивировано из первоисточника 14 февраля 2012.Проверено 24 января 2011.

Wikimedia Foundation . 2010 .

Смотреть что такое «Институциональный инвестор» в других словарях:

Институциональный инвестор — юридическое лицо, активно вкладывающее средства в акции и другие финансовые инструменты. Институциональными инвесторами являются: страховые компании, пенсионные фонды, инвестиционные компании, взаимные и благотворительные фонды. По английски:… … Финансовый словарь

Институциональный инвестор — финансовая структура (банк, инвестиционный фонд, страховая кампания и т.п.), размещающая собранные у населения средства (сбережения) в инвестиции приобретая для этого акции и другие ценные бумаги..Собственно, в этом… … Экономико-математический словарь

институциональный инвестор — Финансовая структура (банк, инвестиционный фонд, страховая кампания и т.п.), размещающая собранные у населения средства (сбережения) в инвестиции приобретая для этого акции и другие ценные бумаги..Собственно, в этом смысл широко распространенного … Справочник технического переводчика

ИНСТИТУЦИОНАЛЬНЫЙ ИНВЕСТОР — кредитно финансовый институт, выступающий в роли держателя акций, организация, основной целью которой является инвестирование собственных средств или средств других компаний, которыми она владеет в качестве доверенного лица. Данное понятие… … Энциклопедический словарь экономики и права

институциональный инвестор — Организация, ведущая операции с ценными бумагами в крупном объеме. Некоторыми примерами являются взаимные фонды, банки, страховые компании, пенсионные фонды, профсоюзные фонды, планы участия в прибылях, корпорации, а также фонды, в которые… … Финансово-инвестиционный толковый словарь

ИНСТИТУЦИОНАЛЬНЫЙ ИНВЕСТОР (ИНСТИТУТ) — (institutional investor, institution) Большая организация, например страховая компания, паевой траст, банк, профсоюз или пенсионный фонд крупной компании, располагающая значительными суммами денег, которые она может вложить на фондовой бирже. Ин … Финансовый словарь

институциональный инвестор (институт) — Большая организация, например страховая компания, паевой траст, банк, профсоюз или пенсионный фонд крупной компании, располагающая значительными суммами денег, которые она может вложить на фондовой бирже. Институты обычно нанимают своих… … Справочник технического переводчика

ИНСТИТУЦИОНАЛЬНЫЙ ИНВЕСТОР, институциональный вкладчик — (англ. institutional investor) – юридическое лицо, аккумулирующее денежные средства (в виде взносов, паев) и осуществляющее их вложение (инвестирование) в ценные бумаги, недвижимое имущество и(или) права на недвижимое имущество с целью извлечения … Финансово-кредитный энциклопедический словарь

Квалифицированный институциональный инвестор — Эта статья или раздел описывает ситуацию применительно лишь к одному региону. Вы можете помочь Википедии, добавив информацию для других стран и регионов. Квалифицированный институциональный инвестор (англ. qualified institutional investor)… … Википедия

Инвестор — Инвестор лицо или организация (в том числе компания, государство и т. д.), совершающее связанные с риском вложения капитала, направленные на последующее получение прибыли (инвестиции). Если тот или иной проект будет убыточным, то… … Википедия