Пластиковые и виртуальные карты

Банковская карта, как мы уже отметили, просто является ключом к банковскому счёту. Поэтому, совсем необязательно она должна иметь конкретный вид. На данный момент пользователям доступны следующие виды банковских платежных карт:

- Пластиковая карта. Обычный вариант, с которым знаком каждый из нас. По крайней мере, видели её точно все. Она используется при оплате в специальном устройстве – терминале, при снятии или внесении наличных в банкомате.

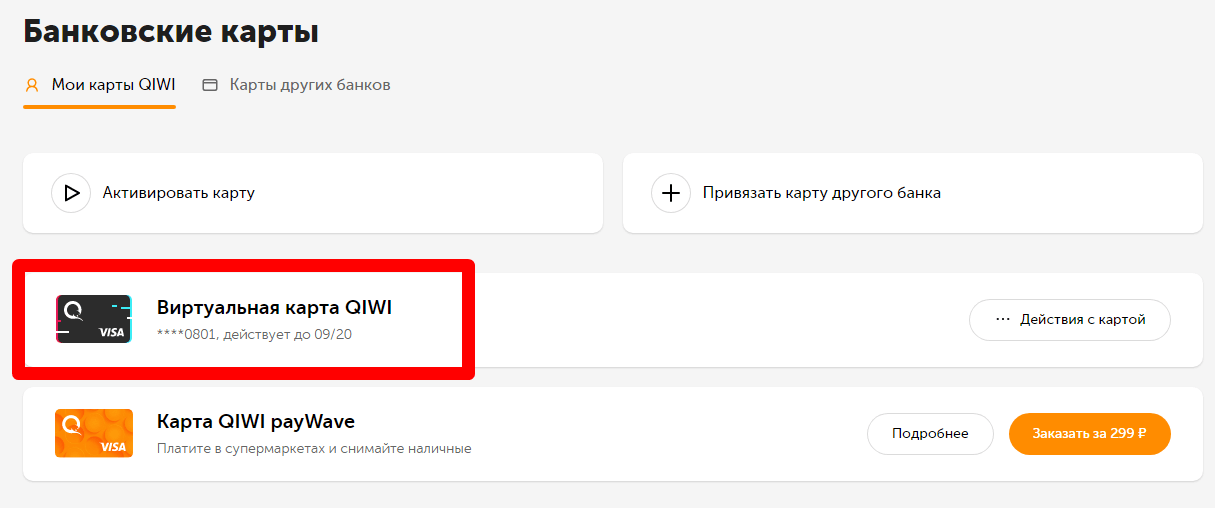

- Виртуальная карта. Это точно так же зарегистрированная в системе банковская карта, которая просто не имеет физического носителя. То есть у неё есть номер, срок действия, но при этом она просто числится в базе. По сути, особых отличий нет, кроме того, что она обычно используется для работы в интернете.

Самый распространённый метод работы с виртуальными картами – электронные кошельки. Например, Qiwi предлагает использовать свои виртуальные карты с привязкой к счёту кошелька, что очень удобно в контексте работы, допустим, фрилансера. Человек получает оплату на карту, и эти деньги сразу же доступны в кошельке.

Но ничего не мешает использовать её и как обычную карту. С неё можно оплатить заказ доставки еды, товар, в общем, что угодно. Регистрация происходит в считанные минуты, владельцу доступны все реквизиты. Лимиты нужно уточнять в каждом отдельном случае, в рамках кошелька они совпадают с самим кошельком. Получается, что виртуальная карта просто является банковским отражением какой-либо платёжной системы. Это позволяет сэкономить на переводах, конвертациях и прочем, если оплатить можно только через карту.

Банковские карты по типу носителя

Пластиковые карты

Пластиковые карты изготавливаются из специальной, устойчивой к механическим и термическим воздействиям пластмассы. Используется для оплаты товаров и услуг – онлайн и с использованием бесконтактной технологии, переводов и снятия наличных.

На поверхности карты присутствуют логотип и защитная голограмма платёжной системы, указаны номер карты, срок её действия, магнитная полоса с подписью владельца, а также CVV- или CVC-код. На именных картах также указано имя держателя.

Где получить: в любом банке

Как получить: см. описание условий получения дебетовых и кредитных карт.

Можно ли взять заём на пластиковую карту: да.

Виртуальные карты

Виртуальная карта – это банковская предоплаченная карта без материального носителя, предназначенная для осуществления операций исключительно физическими лицами в интернет-пространстве.

Среди достоинств виртуальных карт – мгновенное оформление и защищённость (как правило, по виртуальным картам установлен лимит, преодолеть который нельзя, и кроме того, можно не бояться, что ваши реквизиты попадут в руки мошенников).

Где получить: большинство крупных банков предоставляют такую услугу (Тинькофф Банк, Альфа-Банк, Сбербанк, Почта Банк и другие).

Как получить: оформить виртуальную карту можно в дополнение к пластикой, на которую у вас открыт активный счёт в соответствующем банке. Для выпуска карты необходимо предоставить банку денежные средства в размере желаемого лимита.

Можно ли взять заём на кредитную карту: нет.

ФК Открытие

Opencard по праву вошла в топ дебетовых карт. Держателям доступно бесплатное снятие наличных в любых банкоматах. Обслуживание также бесплатно. За выпуск карты взимается комиссия 500 руб., которая возвращается на бонусный счёт в виде бонусных рублей при достижении общей суммы покупок по карте 10 тыс. руб.

В рамках программы лояльности держатель карты может выбрать один из вариантов начисления бонусных рублей – до 3% за все покупки или до 11% в категориях. Категорию можно менять бесплатно раз в месяц. Максимальное вознаграждение – 15 тыс. бонусных рублей в месяц (суммарно по всем картам тарифа Opencard) из них не более 3000 за покупки в выбранных категориях.

Плюсы:

- бесплатное обслуживание;

- бесплатное снятие наличных в банкоматах любых банков;

- высокий процент начисления бонусов.

Минусы:

максимальное вознаграждение доступно при выполнении трёх условий одновременно.

Альфа-Банк / Альфа-Карта

Альфа-Банк предлагает 3 вида этого продукта. На мой взгляд, достойна внимания Альфа-Карта с преимуществами. Ее и рассмотрим в нашем обзоре.

Условия обслуживания

Ежемесячная плата за обслуживание составляет 100 ₽. Бесплатная услуга будет при соблюдении одного из условий:

- расходные операции до 10 000 ₽ за расчетный период;

- неснижаемый остаток от 30 000 ₽.

На остаток по счету начисляется либо 1 % при тратах от 10 000 ₽, либо 6 % при ежемесячных покупках от 70 000 ₽. Можно открыть Альфа-Счет, который позволяет копить деньги под 5,5 % годовых.

Снимать наличные без комиссии можно без ограничений, в том числе и за границей, в банкоматах партнеров. В других банкоматах – при условии трат на 10 000 и более руб. или остатке не менее 30 000 ₽ за расчетный период. В противном случае комиссия составит 1,5 % (минимум 200 ₽). Переводы на карточки других банков стоят 1,95 % (минимум 30 ₽), по номеру телефона или реквизитам – бесплатно.

Бонусная программа

Кэшбэк возвращается в размере 1,5 %, если сумма покупок была не менее 10 000 ₽, и 2 %, если более 70 000 ₽ в месяц. Максимальное количество баллов, которое может быть начислено, – 15 000.

После получения баллов клиент выбирает расходные операции, по которым хочет получить возврат средств за счет накопленных бонусов. Банк в течение 3 дней производит выплату.

Как выбрать банковскую карту

Сейчас банковская карточка есть почти у каждого. Банковские карты бывают двух видов — дебетовые и кредитные. На дебетовые можете заранее положить определенную сумму денег, на кредитной карте в отличие от дебетовой лежат не твои деньги, а деньги банка.

Как выбрать кредитную банковскую карту

При выборе кредитной карты необходимо обратить внимание на ряд важных моментов. В первую очередь, следует выяснить, насколько надежен банк, выпускающий карту

Еще одним ключевым вопросом при выборе кредитной карты является процентная ставка за пользование займом.

При выборе кредитной карты необходимо обратить внимание на ряд важных моментов

Ее размер может существенно отличаться в разных банках

Обратите внимание на бонусные программы. Лучшие кредитные карты часто «укомплектованы» выгодными предложениями: например, cash back или программами лояльности в компаниях-партнерах

Как выбрать дебетовую банковскую карту

При выборе дебетовой карты стоит учесть те же нюансы, что и при подборе кредитной. Но, в отличие от кредитного продукта, в дебетовом важна не процентная ставка а стоимость годового обслуживания.

При обслуживании дебетовых карт широко распространены также различные бонусные программы. Обычно это скидки при оплате авиационных, железнодорожных и туристических услуг, а также товаров в ряде торговых сетей. Также особого внимания заслуживают карты cash back.

Какая карта МИР самая выгодная: ТОП 5 предложений

Сравнение карт МИР 12 крупнейших российских банков показывает, что их стали выпускать практически во всех кредитных организациях. Однако реальные преимущества обслуживания можно получить далеко не в каждом случае. Наиболее выгодными предложениями являются:

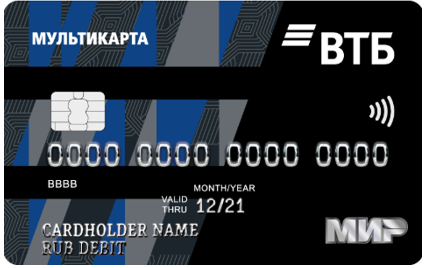

- Мультикарта ВТБ – клиент может сам выбирать, на чем он будет экономить: снизить ставку по кредиту, увеличить процент по вкладу либо подключить большой кэшбэк в конкретной категории. К тому же карточка обслуживается бесплатно при выполнении 1 несложного условия – минимальная сумма ежемесячных трат от 5000 руб.

- Карта «Пятерочка» от Почта Банка позволяет экономить несколько тысяч в месяц (в год около 30 тыс.) за счет кэшбэка при покупке продуктов в одноименной сети магазинов.

- Карта Тинькофф и Хоум Кредит подойдет тем клиентам, которые регулярно переводят средства на счета в других банках. В первом случае можно перевести бесплатно до 20 тыс. в месяц, во втором взимается комиссия всего 10 руб.

- Карточка от Россельхозбанка будет особенно удобна москвичам для оплаты проезда по сниженным ценам. Аналогичное предложение есть и у ВТБ.

- По классической карточке МИР от Сбербанка можно снимать довольно большую сумму не только в день (150 тыс.), но и в месяц (до 1 млн.). Поэтому она подойдет тем клиентам, которым часто необходимо получить наличные.

Наглядное сравнение условий обслуживания и преимуществ всех рассмотренных представлено в таблице.

| Карта | Банк | Обслуживание | Кэшбэк | % на остаток |

| Сбербанк | 750/450 руб. | до 30% | — | |

| ВТБ | 0* | до 16% | до 6% | |

| Альфа-Банк | до 20% | до 6% | ||

| Газпромбанк | 1000 руб. | — | — | |

| Почта Банк | до 10% | до 6% | ||

| Россельхозбанк | до 30% | — | ||

| ЮниКредит Банк | 500 руб. | — | — | |

| Связь-Банк | 450 руб. | до 5% | — | |

| Росбанк | 0* | до 20% | до 8% | |

| Хоум Кредит | 500 руб. | — | — | |

| Банк Открытие | — | — | ||

| Тинькофф | 0* | до 10% | — |

*При соблюдении определенного условия.

2021

Рекордное оформление кредитных карт

В денежном выражении объем российского рынка кредиток вырос с 624 млрд рублей в 2020 году до рекордных 963 млрд рублей год спустя.

Россияне в 2021 году оформили рекордное количество кредиток

Россияне в 2021 году оформили рекордное количество кредиток

| Подобными темпами не могут похвастать ни ипотека, ни потребительские кредиты, которые, как видно из статистики, уступают место другим кредитным инструментам, – отмечается в докладе. |

Согласно исследованию, за пять лет выдачи кредитных карт выросли на 92% в количественном выражении и на 163% — в денежном. Средний лимит по кредиткам повысился с 53 тыс. руб. в 2017 году до 73 тыс. руб. в 2021 году.

При этом доля используемого лимита по кредитным картам к концу 2021 года составила в среднем 35%. Лидерами по этому показателю стали Республики Тыва (47,1%), Ингушетия (44,4%) и Дагестан (41,8%). В пятерку лидеров также вошли Кабардино-Балкария, где заемщики используют лимиты своих кредитных карт на 39,8%, и Москва — 39,7%.

По данным сервиса по подбору кредитов «Кредистория», в 2021 году резко выросло количество клиентов с активными кредитными картами. Число таких заемщиков без дефолта увеличилось на 20,5%, до 20,5 млн, в то время как в первый год пандемии коронавируса COVID-19 показатель даже снизился на 1%, а в 2019-м повысился только на 9%.

Глава «Эквифакса» Олег Лагуткин считает, что кредитные карты стали массовым продуктом отчасти благодаря повышению финансовой грамотности населения и ответственности россиян за взятые на себя кредитные обязательства. Кроме того, сказывается то, что банки активно продвигают данный продукт по различным каналам продаж, предлагая привлекательные условия и бонусные программы, добавил он.

Рост среднего лимита на 23% и задолженности более 90 дней на 7,8%

Средний лимит по кредитным картам в декабре 2021 года составил 82,7 тыс. рублей, что на 23% больше, чем годом ранее, и является рекордом за всю историю наблюдений, сообщили в бюро кредитных историй «Эквифакс».

По итогам 2021 года у держателей кредитных карт была совокупная задолженность более 90 дней в 156,8 млрд рублей. Это на 7,8% больше, чем в 2020 году.

Связь-Банк

Классическая карточка от Связь-Банка обслуживается за 450 руб. в год. Основные плюсы предложения:

- бесплатное получение наличных в банкоматах банка;

- в день можно снимать до 200 тыс., в месяц – до 600 тыс. руб.;

- кэшбэк до 5% у партнеров;

- скидки до 20% у партнеров;

- возможность заказать дополнительную карту (стоимость годового обслуживания – 300 руб.).

Особых недостатков у этой карточки нет

Однако для получения крупных сумм наличными клиенту лучше обратить внимание на другие предложения – например, на классическую карту Сбербанка (в месяц можно получить до 1 млн. руб.)

Рис.8. В Связь-Банке можно заказать одну из самых недорогих карточек МИР, которая обслуживается за 90 руб. в год.

Банковские карты и их классификации

Банковская карта представляет собой как бы “ключ” к некоторому банковскому счёту. Как правило, это обычная пластиковая карта, которую мы используем для оплаты покупок. Весь обмен информацией происходит через сеть, нет никакой необходимости возиться с платёжными документами – всё происходит через доступ по банковской карте.

Она обладает следующими параметрами:

- Номер карты. Он уникален, состоит из 16 цифр (иногда 18), разделённых на группы по четыре.

- Срок действия. После окончания производится перевыпуск.

- Имя владельца.

- Специальный код. Находится на обратной стороне.

Перед тем, как перейти к рассмотрению различных видов банковских карт, скажем, что внешнее оформление стандартизировано только в отношении указанных параметров и размеров. Это сделано для того, чтобы все банковские карты можно было использовать в платёжных терминалах, банкоматах. На саму карту может быть нанесён различный принт, иногда по цвету определяется статус карты, например, серебряная, золотая.

Существует множество разных особенностей, по которым внешне схожие банковские карты отличаются друг от друга. Это может быть как устройство самой карты и физический носитель, так и принцип работы в рамках банковского обслуживания. В принципе, для тех, кто просто снимает приходящие от работодателя деньги и тратит их в наличном виде, нет никакой разницы. Но часто мы сталкиваемся с необходимостью иметь возможность взять кредит, заграничные организации тоже могут предъявлять требования к клиенту, поэтому имеются различные доступные виды банковских карт.

Кредитные карты

Кредитные карты, что следует из названия, обеспечивают держателю доступ к кредитным средствам – то есть к деньгам банка. По сути, вы занимаете деньги и возвращаете их в условленный срок с процентами.

Большинство банков также взимают отдельную комиссию за обналичивание средств с кредитной карты.

Где получить: в любом банке.

Как получить: сформировать заявку предоставить банку необходимый пакет документов (как правило, это паспорт, регистрация по месту жительства и документ, подтверждающий доход). Кредитный лимит обычно зависит от кредитной истории клиента.

Можно ли взять заём на кредитную карту: да, требования к карте те же, что и в случае с дебетовой.

Предоплаченные карты (формата prepaid)

Предоплаченные карты выпускаются на определённый номинал и, как правило, не все они имеют возможность пополнения (в случае, если на такую карту можно внести средства, она называется пополняемой предоплаченной картой). Оплата за обслуживание не взимается, однако обычно предусмотрена комиссия за выпуск карты.

Предоплаченные карты могут быть виртуальными или выполнены в пластике.

Главный плюс таких карт в том, что она используется однократно (и на всю сумму установленного лимита), и держатель ничем не рискует, даже в случае кражи реквизитов мошенниками. Все платежи по предоплаченным картам – электронные, перерасход средств по карте невозможен. Могут быть выпущены на любое имя (речь о подарочных предоплаченных картах), но большинство таких карт – неименные.

Максимальный лимит карты prepaid в соответствии с законодательством РФ – 600 000 ₽. Карты с лимитом до 15 000 ₽ не требуют подтверждения личности клиента и и при оформлении не требуется предоставлять никакие документы. Наибольшей популярностью в России пользуются VISA myGift Masterсard myGift.

Как получить: купить.

Можно ли взять заём на предоплаченную карту: нет.

Альфа-Банк 100 дней без процентов

Основные параметры:

- Кредитный лимит – до 1 000 000 рублей

- Беспроцентный период в первые 30 дней с момента подключения опции – 365 дней

- Беспроцентный период с 31-го дня с момента подключения опции – 100 дней

- Процентная ставка – от 11.99% годовых

- Снятие наличных – 3,9% от суммы снятия + 390 ₽

- СМС-оповещение – 159 руб/мес при совершении операций (в первый месяц – бесплатно)

- Обслуживание карты – бесплатно

- Кэшбэк – до 33% у партнеров банка

Для оформления платежного инструмента потребуется паспорт, если лимит не превосходит 150 тыс. Если нужна сумма до 200 тыс., требуется в пакет документов, на выбор клиента, включается СНИЛС, права, карта другого банка. При максимальном лимите в 1 млн. от заемщика требуется еще справка о доходе.

Заявка рассматривается за пару минут. Карта активируется в отделении банка, после подписания соглашения. Доставка осуществляется в отделение либо банковским курьером в указанное место.

Беспроцентный период в первые 30 дней с момента подключения опции – 365 дней. Беспроцентный период с 31-го дня с момента подключения опции – 100 дней

Минимальный платеж – до 10%.

Если хотите моментально и без комиссий пополнять карту, используйте следующие варианты:

- Банкоматы компании, её интернет-банк и приложение

- Банкоматы МКБ

- Юмани

Дебетовые и кредитные карты

Это самый главный отличительный параметр. Тот, кто открывал счёт и делал карту, наверняка, сталкивался с вопросами менеджера на тему типа банковской карты. Рассмотрим каждую карту по отдельности:

- Дебетовая карта. Эта карта позволяет нам делать все привычные операции, но при этом она используется в рамках счёта, на котором мы храним деньги. Если деньги заканчиваются, то дальше мы не сможем тратить. Суть заключена уже в самом названии – используем только положительный баланс, пока есть деньги – можно пользоваться. Большинство выдаваемых карт – дебетовые, это относится в том числе и к зарплатным. То есть работодатель сам часто открывает счёт и заказывает карту для работника, аналогично и со стипендией для студента.

- Кредитная карта. Она обладает всем тем же функционалом, что и дебетовая, но при этом она оформляется для ссудного счёта. Это отдельный счёт в банке, который предполагает снятие с него средств “в минус”. На практике это можно рассмотреть как простой кредит, который доступен в любой момент. И после того, как использовали некоторую сумму, мы потом её возвращаем. После этого снова вся сумма доступна для использования. Практически всегда имеется лимит, так что тратить можно в определённых рамках, установленных банком.

Итак, основное отличие – возможность уходить в зону отрицательного баланса. Понятное дело, что получить кредитную карту не так и просто – условия достаточно жёсткие. Нужно подтвердить платёжеспособность, банк обязательно проверит кредитную историю.

Виды банковских кредитных карт обычно отличаются лишь по условиям – какой объём кредитных средств доступен владельцу, какой процент начисляется на долг, какая длительность беспроцентного периода. Это особенно удобно – можно как бы “брать в долг” на некоторое время и при этом не платить проценты за пользование.

Те, кто ездят за границу, наверное, сталкивались с тем, что бронирование отеля или какой-либо другой платёж может быть совершён только с кредитной карты. То есть сама карта должна быть привязана к кредитному счёту. Делается это в целях проверки – за рубежом наличие кредитной карты как бы указывает на то, что клиент удовлетворяет условиям предоставления кредита и платёжеспособен.

В общем, этот нюанс следует учитывать. Но в России кредитки не очень распространены, не смотря на то, что одно время такие виды банковских карт активно предлагали везде.

Кредитная карта: может ли она быть выгодной

Люди, уже бравшие кредиты, не сомневаются: сиюминутный комфорт в скором времени будет перекрыт убытками из-за переплаты. Потратив определенную сумму, вернуть придется на 20, а то и 40% больше. Однако выгодные кредитные карты с кэшбэком, грейс-периодом и другими бонусами могут опровергнуть эту истину.

Чтобы процентная ставка не стала непосильным бременем, важно правильно выбирать карту и внимательно читать условия ее использования. Льготный период позволяет отложить платеж и вернуть потраченную сумму в комфортном для владельца карты режиме

Важно уложиться в указанные 50 или 100 дней, не забывая вносить минимальный платеж каждые 21 день. При соблюдении этих условий платить проценты не придется, а льготный период будет возобновляться до конца действия карты. Клиент может сделать перерыв: новый грейс-период начнется лишь после очередной покупки. Такая система выгодно отличает современную кредитную карту от классического банковского кредита.

Хоум Польза – то чем пользуюсь я

Безусловно, эту карту я буду ставить на первое место. Не сколько потому что я сам ей пользуюсь, а сколько потому что она действительно удобная. И я не просто расскажу об этой карте в порядке очереди, я постараюсь дать действительно полезную информацию.

Дебетовая карта Хоум Кредит банка Польза – условия

Дебетовая карта Хоум Кредит банка Польза – условия

Во-первых за то время, что я пользуюсь картой был только один момент, который не то чтобы меня разочаровал, а скорее наоборот стал приносить больше ощутимой пользы. Я говорю о лимите кэшбэка. Раньше было как: набираешь 100 баллов и меняешь их на рубли, теперь же эта сумма возросла до 500 баллов. Вроде неудобно, но с другой стороны, у меня эти баллы, как мини накопления

Я их не трачу, а обмениваю на рубли, только тогда, когда это действительно важно. Ведь где 100 рублей, а где 500?

Второе. Скорее это то, что меня и сподвигло к оформлению. И я говорю о стоимости переводов. Здесь они составляют 10 рублей за штуку. Сейчас, конечно, это не актуально во многом, но раньше я платил так кредиты. Во-первых это экономило время и деньги, ведь без комиссии я мог внести платежи, только в банкоматах банка, до которых, как минимум нужно было доехать.

Третье. Снятие наличных. Я делаю это редко, но даже когда доходит до этого, то проблем не возникает от слова совсем. Ну то есть, я просто нахожу любой ближайший банкомат и просто туда иду. Без комиссии снять могу до 5-ти раз в банкоматах других банков

Что касается других аспектов. Мобильное приложение в целом хорошее, достаточно удобнее. Только не очень понимаю, почему их 2, но стоят оба на всякий. Процент на остаток. Этим я не пользуюсь, ибо тупо нет таких денег на карте. Обслуживание у меня бесплатное, если трачу свыше 5000 рублей в месяц – на сегодняшний день, с такой стоимостью продуктов это вообще не проблема. Один поход в магазин -3к. И это по лайту.

В целом она мне нравится. Менять пока не собираюсь. Тут можно почитать обзор на карту.

Условия и стоимость обслуживания

По условиям банковского обслуживания обратиться в ВТБ могут резиденты и нерезиденты РФ 18 лет и старше. Также компании для подписания контракта на зарплатные карты. Для резидентов установлен минимальный пакет документов, в большинстве случаев достаточно паспорта. Нерезидентам следует прийти в офис ВТБ, где менеджеры расскажут подробнее о выпуске.

Банк ВТБ предлагает два вида мультикарты:

- дебетовую Мир – используют для платежных операций на территории Российской Федерации, Беларуси, Казахстана, Абхазии, Армении, Турции;

- кобейджинговая Мир-Maestro – предусмотрена для безналичного обслуживания в России и за рубежом.

Дебетовая Мир

Данный вид мультикарты успешно применяется многими клиентами. Ценят ее за универсальность, удобство оплаты покупок в магазине и на интернет-ресурсах. Обналичивание доступно в распространенных точках

Данный вид мультикарты успешно применяется многими клиентами. Ценят ее за универсальность, удобство оплаты покупок в магазине и на интернет-ресурсах. Обналичивание доступно в распространенных точках

города через банкоматы ВТБ и сторонние банки.

Согласно банковским условиям:

- дебетовую Мир выпускают бесплатно и за годовое обслуживание тоже не платят;

- снимают деньги в устройствах любых банков без комиссии;

- карточные переводы на карты других банков абсолютно бесплатные;

- расчетная валюта – российский рубль;

- по запросу клиента открывают до 5 дополнительных карт;

- на остаток на счете начисляется до 9% годовых;

- участие в бонусной программе с процентами до 16% в разделе «Коллекция»;

- повышенный Cashback до 10% от покупок у банковских партнеров.

Кобейджинговая Мир-Maestro

Для заграничных поездок подходит Мир-Maestro, в них предусмотрена российская платежная система и международная. Переключаются системы автоматически в зависимости от страны обслуживания. Чтобы ее открыть не нужно дополнительных манипуляций, весь процесс оформления проходит стандартно – в офисе или на сайте ВТБ.

Банковские условия предусматривают:

- выпуск стоит 500 рублей, по некоторым программам бесплатно;

- стоимость обслуживания не предусмотрена;

- установлена бесконтактная технология для оплаты товаров в одно касание;

- обслуживание в устройствах ВТБ по нулевой процентной ставке;

- разрешено открытие 5-ти дополнительных мультикарт;

- внутренний и внешний перевод между картами совершенно бесплатный;

- действуют специальные промо-предложения по программе «Привет Мир»;

- за каждый месяц зачисляется сумма на остаток на счете до 9% годовых;

- Cashback и бонусы от 2-10% на любые категории товаров и сервиса в партнерской сети.

Особенности подарочных карт

Подарочные банковские карты неименные, при их покупке нет необходимости предъявлять какие-либо документы.

Их баланс либо фиксирован, то есть установлен эмитентом, либо определяется покупателем самостоятельно в пределах определенного диапазона (обычно это 15000 рублей) путем внесения нужной суммы на счет.

Стоимость предоплаченных подарочных карт стандартно устанавливается в районе 50-100 рублей за 1 бланк. В итоге цена подарка определяется как величина баланса счета плюс некоторая комиссия эмитента.

Преимущества таких продуктов:

Недостатки большинства предоплаченных карт такие:

- получение наличности зачастую не предусмотрено;

- операция перевода средств со счета подарочной карточки на другой свой счет или счет другого физлица тоже, скорее всего, не пройдет;

- сложно использовать баланс полностью, до нуля;

- нет СМС-информирования;

- возможность пополнения счета – редкость;

- чипы на бланках почти не встречаются;

- расчет осуществляется только в рублях;

- оплата за границей, в том числе на иностранных интернет-порталах, исключена;

- восстановления карточки, поскольку она неперсонифицирована, и не осуществлялась идентификация держателя, при ее утрате не будет;

- возврат средств на счет, например, при возврате товара, невозможен;

- используется универсальный пин-код для большинства бланков (0000 или 1111);

- срок действия ограничен. Большинство карт действуют в течение не более чем 1 года;

- нужно отдельно уточнять у эмитента срок действия карточки – он может отличаться от того, что указан на бланке.

Деньги, зачисленные на счет подарочной карточки, по истечении срока ее действия будут недоступны держателю. Большинство эмитентов остатки по подобным картам после наступления этой даты засчитывают в свою пользу.

Visa или Mastercard

Сегодня мировое пространство карточных платежей представляют две крупнейшие компании – Visa International и MasterCard International. Какая банковская карта лучше: Visa или MasterCard? По данным статистики, платежную систему Visa предпочитают в использовании порядка 56 %, а MasterCard – примерно 24 % пользователей. Несмотря на эти показатели, все же желательно использовать платежную систему MasterCard, и вот почему:

- охват – более 200 стран, ею можно пользовать за границей, не опасаясь блокировки или невозможности снятия средств;

- около 100 банков-партнеров в России;

- 30 миллионов торговых точек, которые принимают такие карты, по всему миру;

- безопасная оплата товаров через Интернет;

- защита Mastercard MoneySend;

- наличие мини-карт, функционал которых во многом схож с обычными за исключением того, что их нельзя использовать в банкоматах;

- программа бонусов Mastercard Rewards — оплачивая покупки картой Mastercard, клиент получает бонусные баллы, а в дальнейшем может обменивать их на призы из каталога программы — в настоящий момент в нем более 250 различных подарков.

ВТБ / Мультикарта

Банк ВТБ активно рекламирует свою дебетовую Мультикарту.

Условия обслуживания

Название говорит само за себя. Карта открывается в трех валютах: рублях, долларах и евро. По обслуживанию одна из самых дорогих из нашего обзора:

- 0 ₽, если были расходные операции от 5 000 ₽ за расчетный период;

- 0 ₽ в 1-й месяц обслуживания при оформлении заявки онлайн;

- 249 ₽ в остальных случаях.

Размер процента на остаток зависит от суммы трат в течение расчетного периода:

- 1 %, если траты 5 000–15 000 ₽;

- 2 %, если траты от 15 000 до 75 000 ₽;

- 6 % (7 % по платежной системе МИР), если траты более 75 000 ₽.

Комиссии за снятие наличных и переводы также зависят от суммы трат:

Бонусная программа

ВТБ предлагает разнообразную бонусную программу. Накопленные бонусы расходуются на товары и услуги из специального каталога банка. Клиент может подключить одну из опций.

Коллекция. Позволяет получать бонусы за любые покупки, конкретный процент зависит от суммы ежемесячных трат и остатка денег на счетах.

Сбережения. Позволяет увеличить доходность по накопительному счету и вкладам.

Cash Back и Авто. Возвращает процент за траты на АЗС, парковках.

Путешествия. Клиент получает мили за свои расходы и может потратить их на путешествия (отели, билеты, аренда авто и др.) из каталога банка.

Заемщик. Клиент получает снижение процента по кредиту, в том числе и ипотечному.

Cash Back и Рестораны. Повышенный кэшбэк за оплату счетов в ресторане, кафе, кино и театрах.