Образец расчета декретных больничных листов в 2022 году

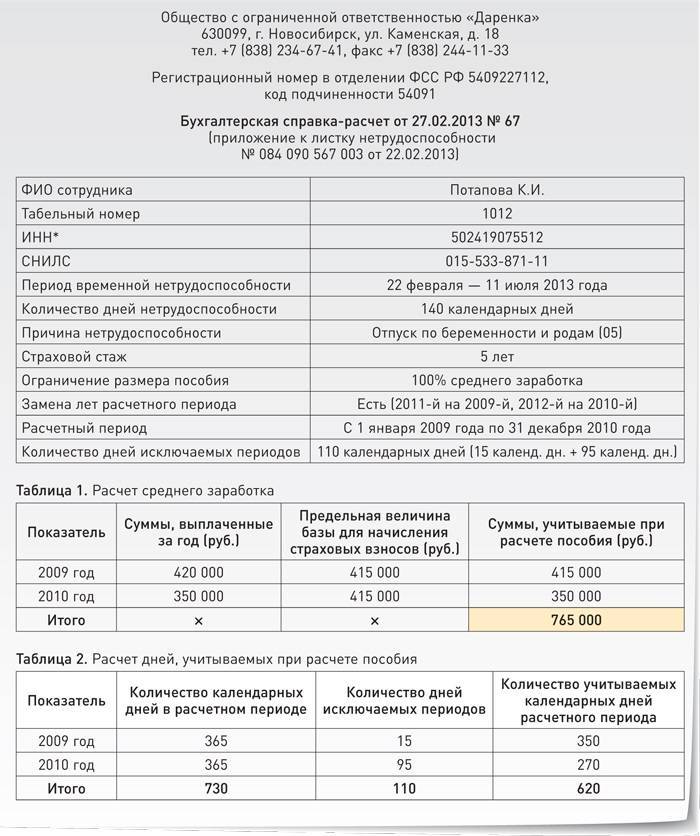

Декретная выплата рассчитывается иначе, чем обычный больничный. Правила изменены при определении периода работы, за который берется доход. Статья 14 Закона 255-ФЗ разрешает женщинам менять этот период для расчета:

Замену лет можно осуществить только на период, предшествующий времени нахождения в декрете. Процесс автоматической замены не является обязанностью организации, поэтому декретнице необходимо написать заявление и обратиться с ним в бухгалтерию предприятия.

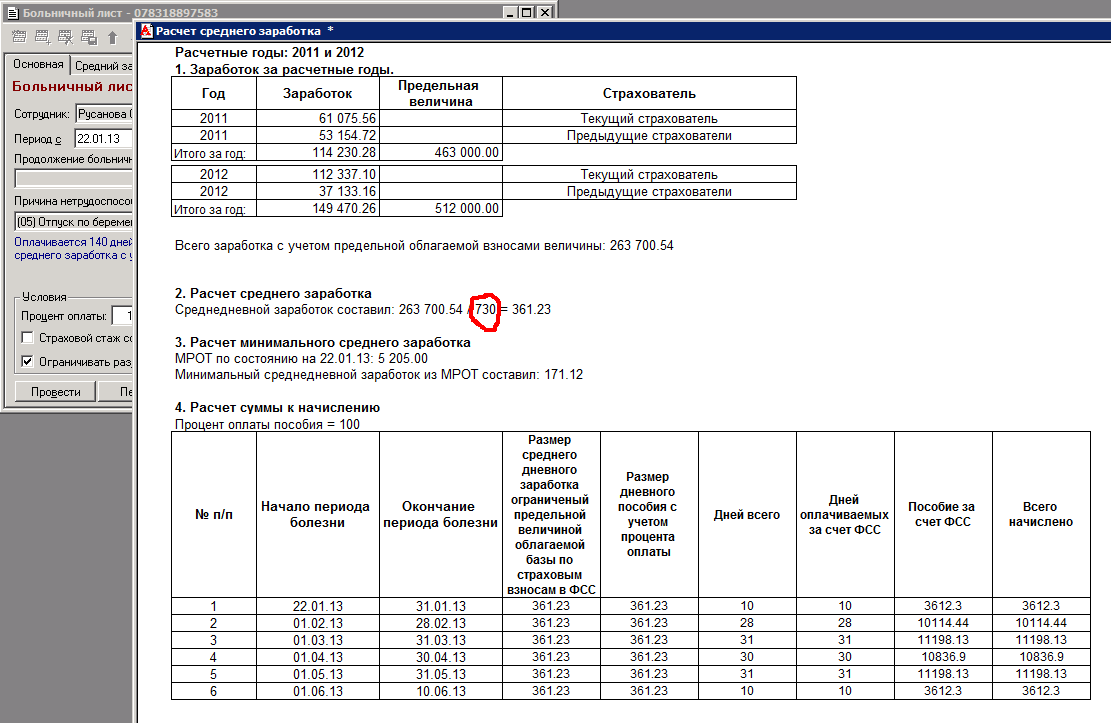

Также различается период, который определяет величину дневной выплаты. Берется не среднее, а фактическое число дней в годах, которые будут использоваться для расчета. Если попадает високосный год, учитывается 731 день.

Законодательно оговорено и время, не входящее в расчет среднедневного заработка. Оно оговаривается п.3.1. ст. 14 Закона 255-ФЗ:

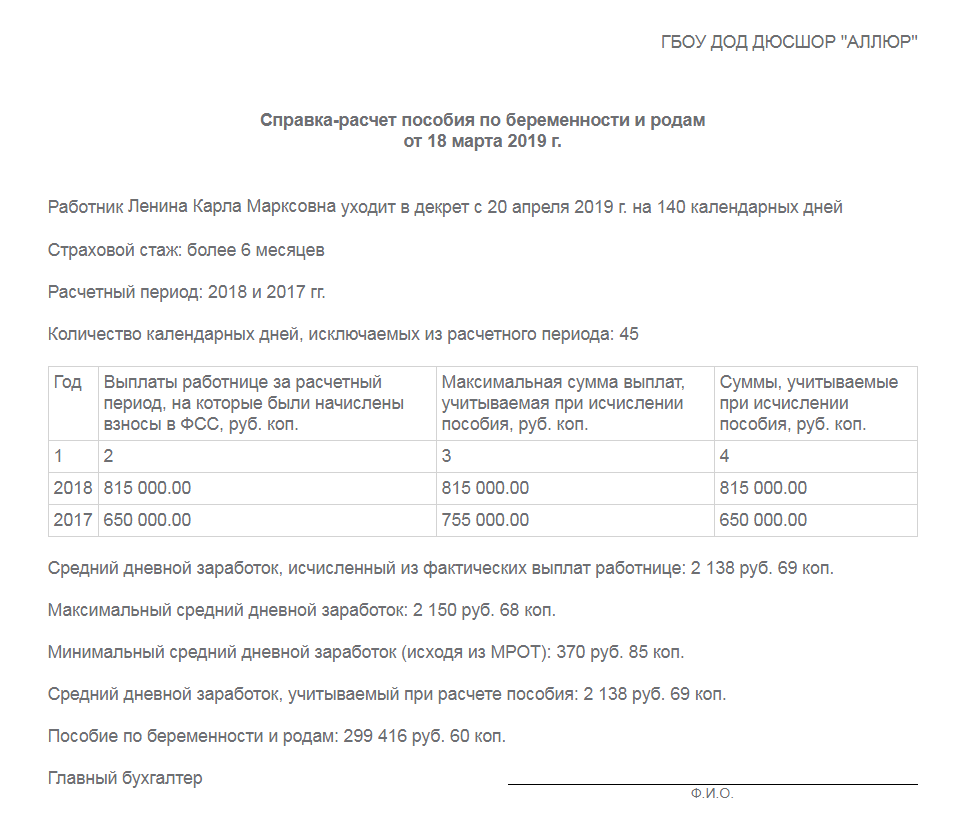

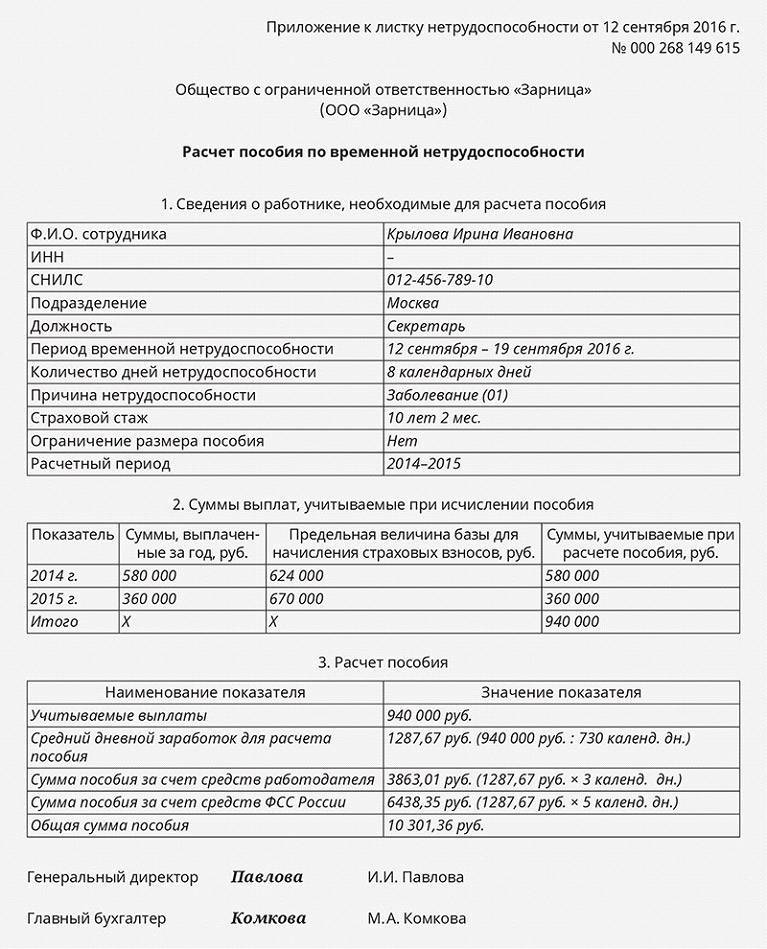

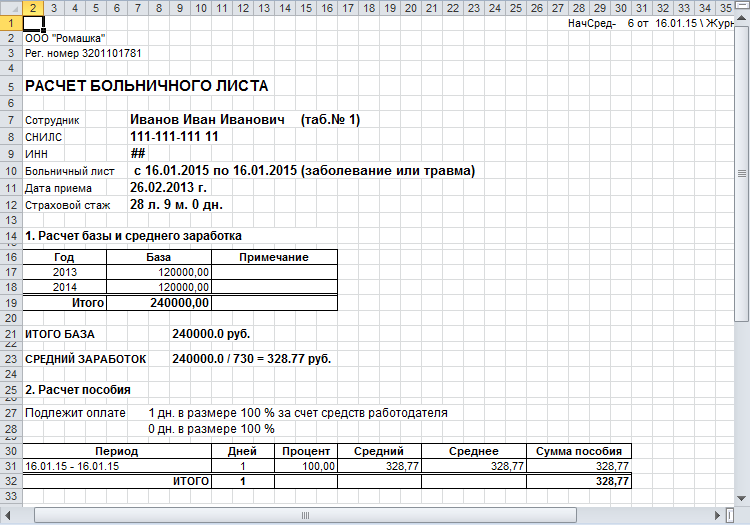

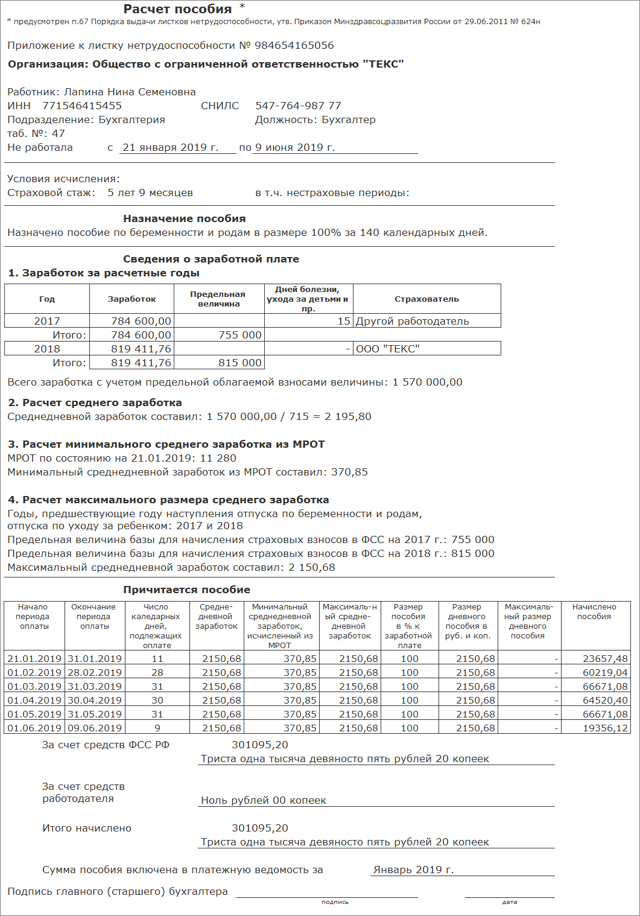

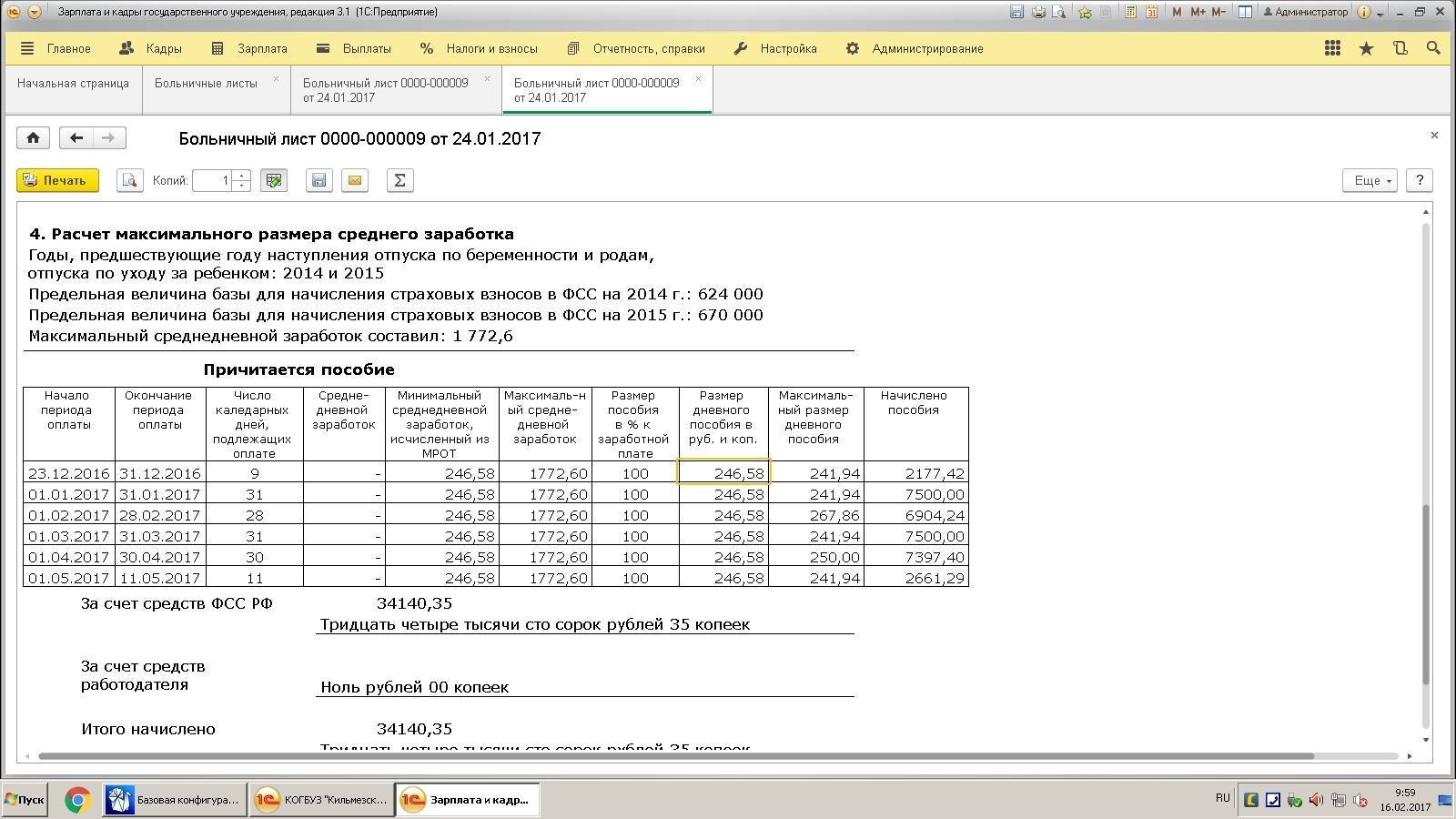

Рассмотрим, как рассчитать декретный больничный лист в 2017 году на примере:

Работница открывает декретный больничный лист с 15.08.2017 года. С 3 февраля 2015 г. по 21 января 2017 г. она находилась в декрете. Ее заработок составил:

- 2013 год – 238 830 руб. 238/830/730 = 327,16 руб.;

- 2014 год – 274 920 руб. 274/920/730 = 376,60 руб.;

- 2015 год – 24 340 руб. 24/340/32 = 760,62 руб.;

- 2016 год – доход отсутствует.

Поскольку в 2015 году женщина практически все время находилась дома и занималась ребенком и заработная плата ей за это не начислялась, при расчете денежной выплаты учитываются только 32 календарных дня. Остальное время исключается. Очевидно, что для исчисления пособия сотруднице выгоднее заменить периоды и выбрать для начисления 2014-2015 годы.

Как производится расчет больничного листа?

На сегодняшний день согласно законодательству выплаты по больничному листу производят по двум параметрам:

- среднему значению заработной платы за последние два года;

- страховому стажу.

Средний заработок

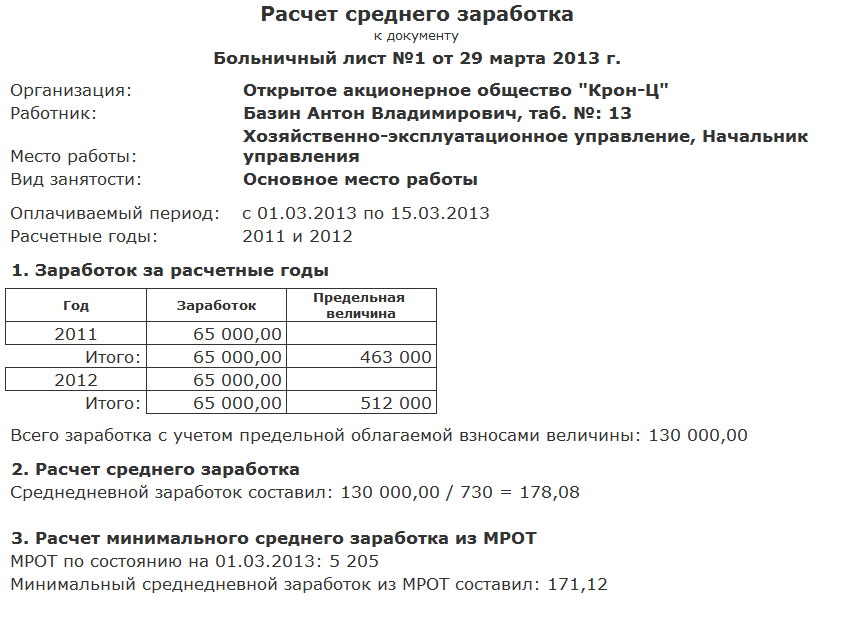

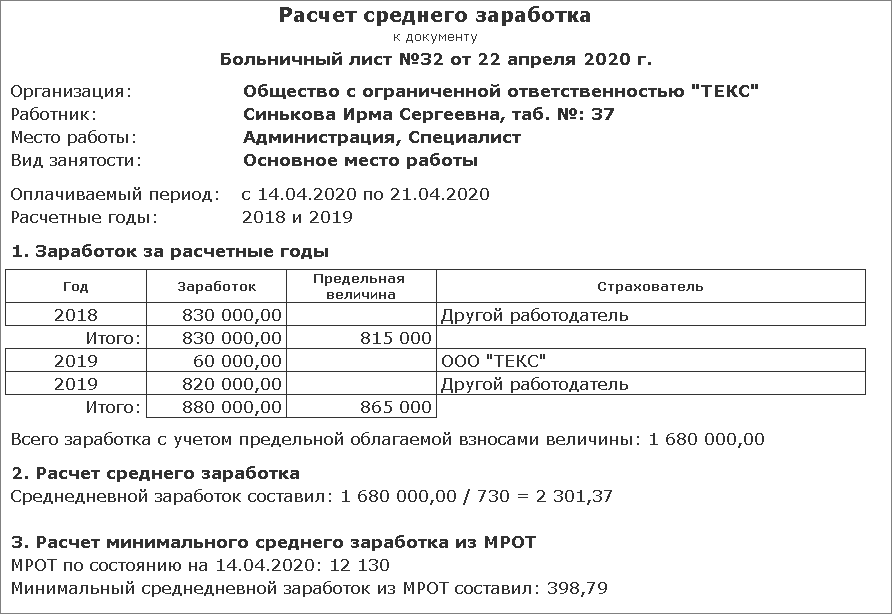

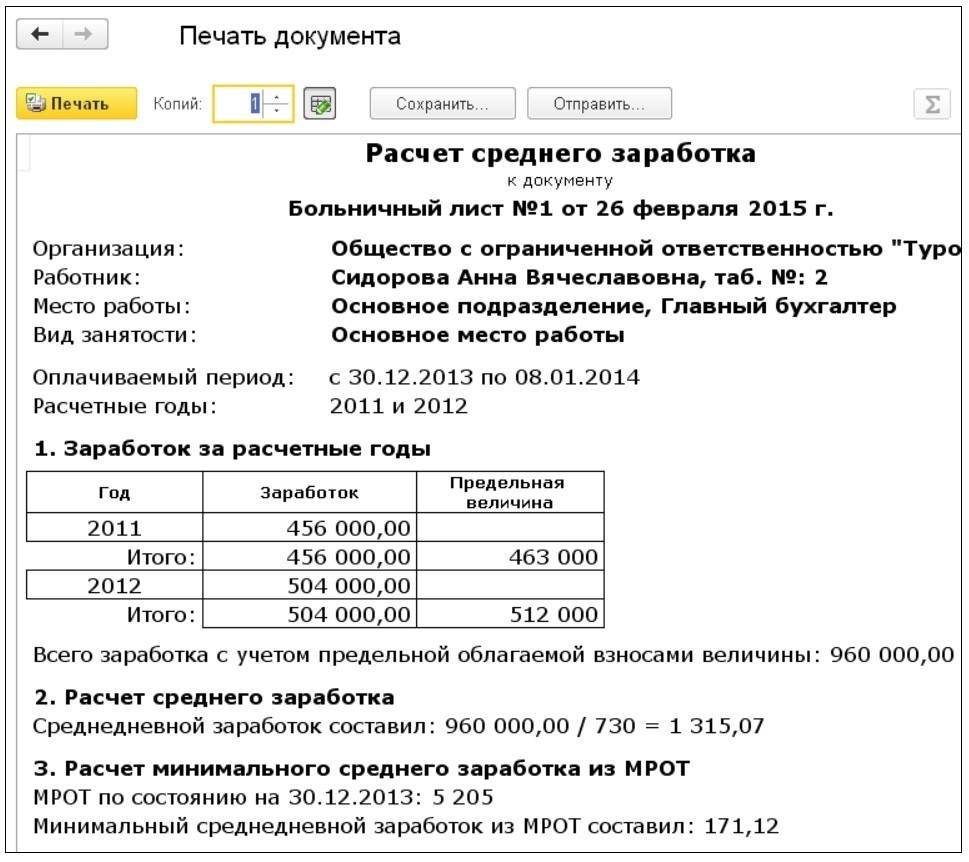

Значение средней заработной платы за последние два года высчитывается на основании справки для оплаты больничного и производится следующим образом. Берутся все суммы выплат, облагаемых налогом – то есть считающихся доходом, которые были произведены работнику за последние два года помесячно (заработная плата со всеми надбавками и коэффициентами, премиями и так далее) и делятся на количество отработанных календарных дней, исключая дни ежегодного оплачиваемого отпуска и временной нетрудоспособности. Полученная сумма не должна быть ниже минимального значения оплаты труда, установленного в регионе.

Страховой стаж

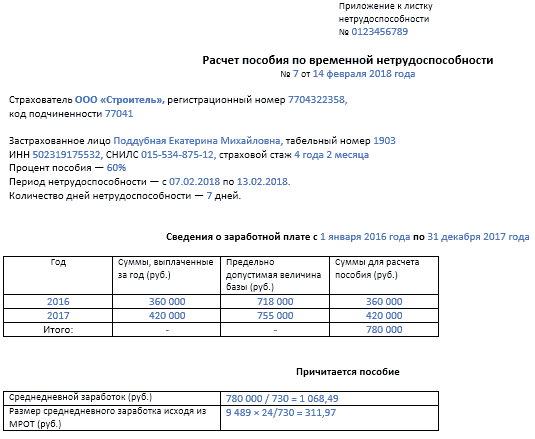

Справка о доходах для больничного на страховой стаж не влияет, а влияет на него период, отработанный работником на каком-либо предприятии. То есть страховой стаж – это, по сути, трудовой стаж, в период которого производились отчисления в Фонд социального страхования. В зависимости от его продолжительности выплачивают:

- 60% среднезаработной платы (если стаж меньше пяти лет);

- 80% среднезаработной платы (если стаж от пяти до восьми лет);

- 100% среднезаработной платы (если стаж больше восьми лет).

Если же работник, например, только устроился на работу после учебного заведения, выплаты производят из расчета минимальной оплаты труда.

Как рассчитать больничный лист в онлайн калькуляторе — инструкция

Для расчета размера пособия по листку временной нетрудоспособности нужно заполнить 4 поля калькулятора. Инструкция по заполнению представлена в таблице ниже:

| Поле калькулятора | Инструкция по заполнению | |

Шаг 1 | В поле 1 указать заработок за расчетный период | При открытии листа нетрудоспособности в 2021 году расчетные годы:

Необходимо указать общий заработок за указанные годы, при этом включать только суммы, облагаемые страховыми взносами. Не входят в расчет доходы, освобожденные от страховых начислений. Прежде всего, это больничные пособия, декретные выплаты. За каждый расчетный год можно учесть доход в пределах установленной базы по взносам на ВНиМ:

|

Шаг 2 | В поле 2 указать страховой стаж | Необходимо выбрать один из трех вариантов продолжительности стажа, от которого зависит процент оплаты больничного:

|

Шаг 3 | В поле 3 вписать количество дней больничного | Поле заполняется согласно листку временной нетрудоспособности. |

Шаг 4 | В поле 4 внести районный коэффициент | Если в регионе установлен повышающий районный коэффициент, то он вносится в данное поле. Этот показатель пригодится при расчете минимального больничного пособия с учетом новых правил. |

Важно, что при расчете пособия по нетрудоспособности нет исключаемых дней из расчетного периода

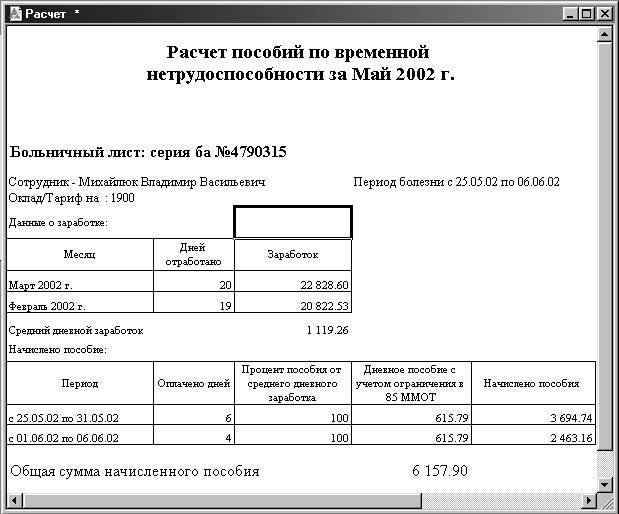

Пример расчета пособия по нетрудоспособности в 2021 году

Разберем, как рассчитать оплату больничного листа на примере ниже.

Исходные данные:

Работница была на больничном, лист нетрудоспособности открыт с 09.04.2021 по 18.04.2021.

Ее страховой стаж составляет 5 лет 4 месяца. Заработок за 2019 = 520 000, за 2020 = 430 000. Регион — Новосибирск, где установлен коэффициент 1.2.

Заполняем поля онлайн формы:

- 1 — 520 000 для 2019 и 430 000 для 2020;

- 2 — отмечается второй пункт от 5 до 8;

- 3 — 10 дней больничного (с 9 по 18 апреля);

- 4 — коффициент 1.2.

Результаты расчета калькулятора:

пособие = 10 410,96 руб.

Формулы и новые правила оплаты листка

В 2021 году действуют следующие изменения в расчете больничного листа:

- Повышена минимальная сумма пособия до МРОТ * Районный коэффициент (страховой стаж не имеет значение). МРОТ в 2021 году равен 12 792 руб.

- Минимальная оплата производится при условии, что средний заработок за месяц ниже МРОТ с учетом районного коэффициента (ранее о применении коэффициента не говорилось конкретно, были спорные моменты).

- Повышена максимальная сумма среднего дневного заработка для выплаты до величины 2 434,25 руб. (было в прошлом году 2 301,37).

- Часть оплаты листа, которая производится за счет ФСС, фонд с 2021 года выплачивает самостоятельно напрямую, для чего работодатель передает нужные сведения в отделение ФСС. Работник листок нетрудоспособности по-прежнему отдает по месту работы.

Чтобы самостоятельно рассчитать размер оплаты больничного листа в 2021 году без использования онлайн калькулятора, необходимо воспользоваться порядком из ст. 14 Закона 255-ФЗ.

Формула для расчета:

Рассчитаем оплату больничного самостоятельно на примере, приведенном выше:

- заработок за 2019 = 520 000, за 2020 = 430 000.

- стаж — 5 л. 4 м.;

- нетрудоспособные дни — 10;

- районный коэффициент — 1.2.

Пособие = (520 000 + 430 000) / 730 * 80% * 10 = 10 410,96 руб. — то есть ответ полностью совпал с полученным в онлайн калькуляторе.

Можно проверить, что сумма не выходит за отведенные границы.

Минимально возможное пособие для Новосибирска за месяц = 12 792 * 1.2 = 15 350,4. За 10 дней больничного в апреле = 15 350,4 * 10 / 30 = 5 116,80.

Максимально допустимое за 10 дней с учетом стажа = 2 434,25 * 10 * 80% = 19 474.

Рассчитанная сумма за 10 дней, исходя из доходов = 10 410,96 руб., что находится в допустимых пределах — больше 5 116,80 и меньше 19 474.

Порядок выдачи

Согласно действующему законодательству РФ, данная справка в обязательном порядке без каких-либо напоминаний работодателю должна быть выдана сотруднику в тот день, когда он увольняется.

Если же, сотрудник по каким-либо причинам не смог забрать справку в день своего увольнения, предприятие, где он осуществлял свою трудовую деятельность, может выслать ее по почте в виде заказного письма (при этом изначально предприятие высылает по почте уведомление о необходимости забрать этот документ). Но это возможно исключительно с письменного согласия получателя.

Если же, сотрудник по каким-либо причинам не смог забрать справку в день своего увольнения, предприятие, где он осуществлял свою трудовую деятельность, может выслать ее по почте в виде заказного письма (при этом изначально предприятие высылает по почте уведомление о необходимости забрать этот документ). Но это возможно исключительно с письменного согласия получателя.

В случае, когда уже прошел какой-то период времени с того момента, когда было увольнение, и у бывшего сотрудника появилась острая необходимость в этой справке, достаточно обратиться на предприятие и написать заявление с просьбой ее предоставления.

Необходимо помнить о том, что работодатель не иметь никаких юридических основания для отказа в предоставлении этого документа. После подачи заявления на выдачу справки, у работодателя есть максимум 3 дня для оформления и предоставления заявителю этого документа.

В случае, когда работодатель по каким-либо причинам отказывается выдавать документ, сотрудник имеет полное право обратиться в правоохранительные органы с соответствующим заявлением.

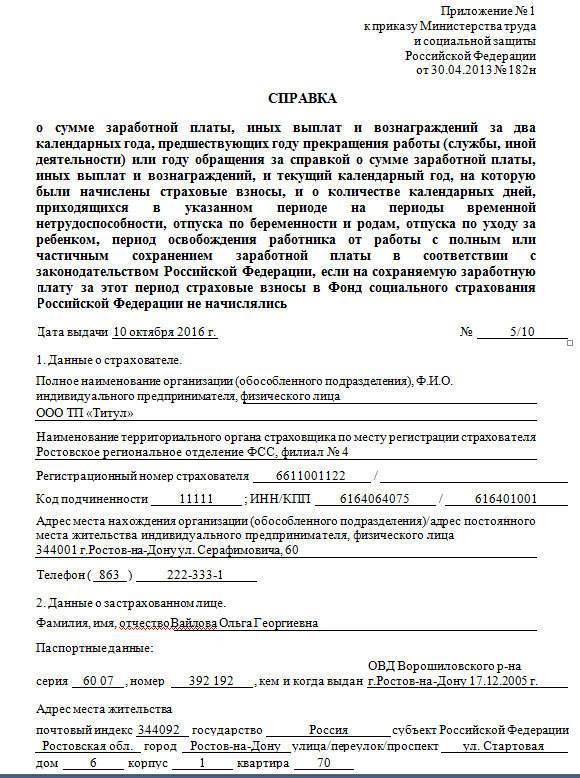

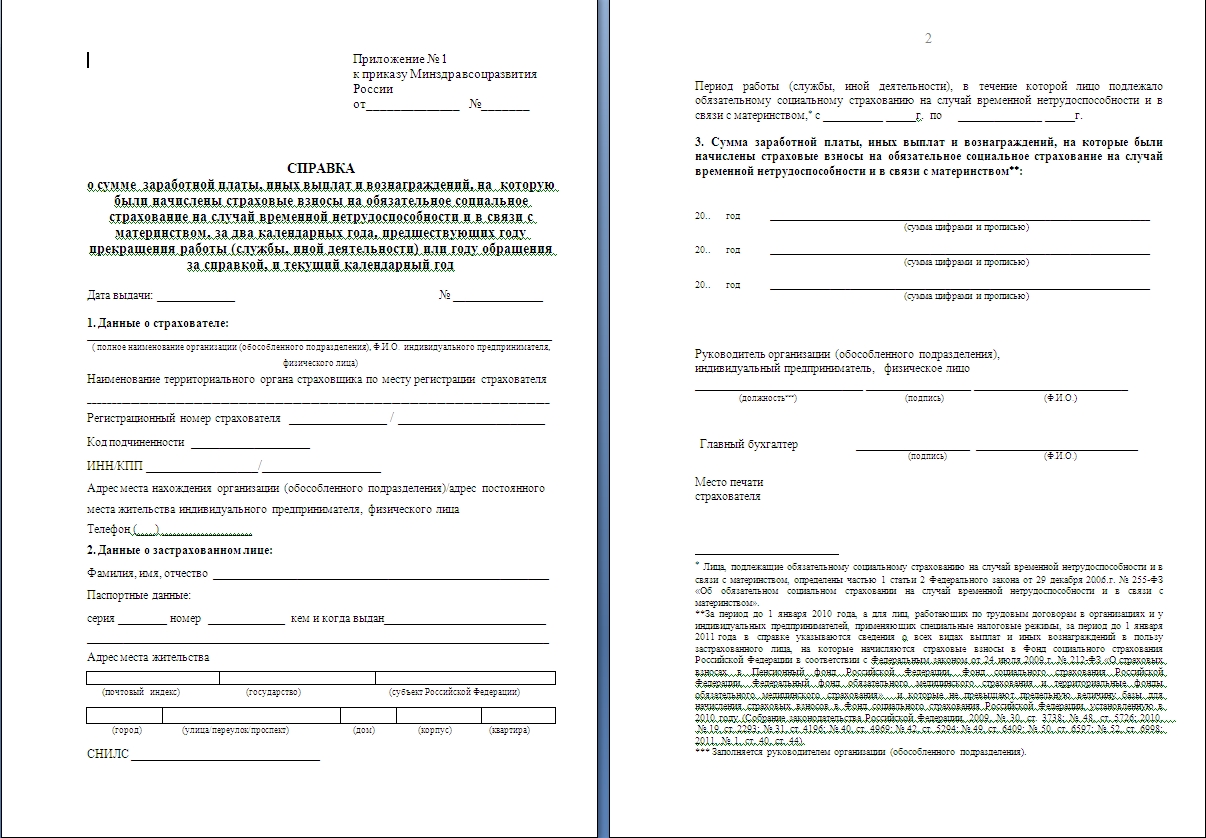

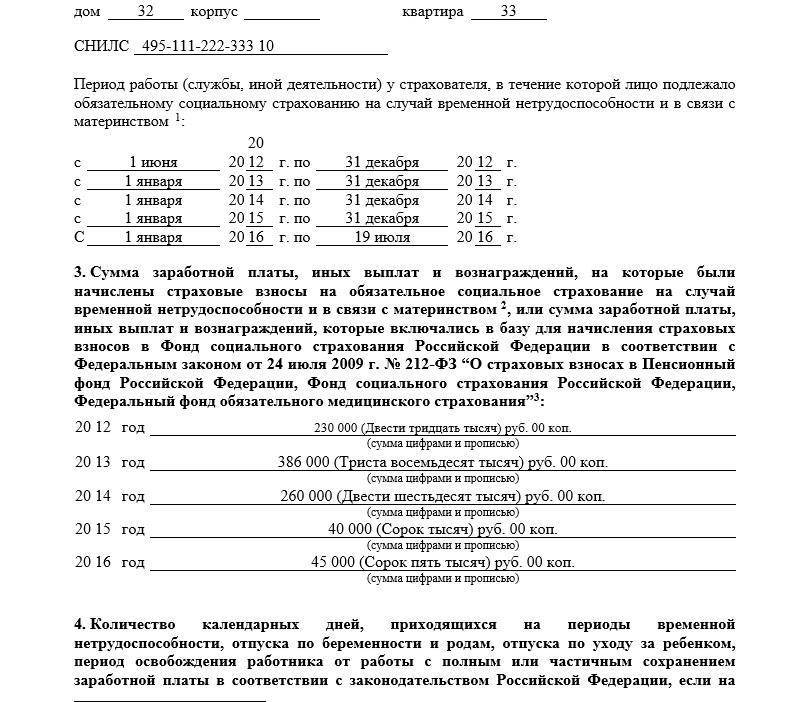

Порядок заполнения

Заполняем форму 182н пошагово.

Шаг 1. Выдаваемому документу необходимо присвоить порядковый номер и проставить дату создания.

Шаг 2. Заполняем данные организации в разделе 1.

Шаг 3. Заполняем данные работника в разделе 2.

Шаг 4. В разделе 2 указываем сроки работы в организации.

Шаг 5. В разделе 3 приводим сведения о заработке за 2020–2022 гг. Учитываем, что указывается только доход, который облагался страховыми взносами.

Шаг 6. Указываем наименование периода в справке 182н — периоды нетрудоспособности отражаем в разделе 4.

Шаг 7. И в заключение документ отдается на подпись ответственным лицам, при наличии ставится печать организации. С 20 февраля справку о сумме заработной платы, иных выплат и вознаграждений за два календарных года главный бухгалтер организации не подписывает. Новый бланк содержит строку только для подписи руководителя организации.

2020-02-25 06:14:46

А вот и не правильный пример. 815000 было за 2018 год. В 2019 – 865000. Не вводите народ в заблуждение.2021-10-18 21:30:22

А кто-нибудь объяснит зачем она вообще нужна? На госуслугах можно запросить справку об отчислении в пфр, и ежеквартальные доходы с прошлых мест работы. Но для бухгалтерии это не катит, нужна справка именно от вашего бывшего – работодателя.2021-11-15 06:47:59

А может ИП сделать такую справку сам на себя?2022-02-19 03:35:43

А если за 2 последних года было три места работы. То с каждого надо брать сравку?2022-02-24 13:09:18

Для чего справка 182н? Чтобы новый работодатель и ФСС смогли начислить и выплатить пособие по болезни. Если справки нет, то пособие назначат исходя из МРОТ.2022-05-26 11:22:26

Если устраивается работник, который является ИП с УСН 6% и платит фиксированный налог, то какую справку он должен предоставить для подтверждения заработка за 2021-2022 год для расчета больничного листа и оформление налогового вычета на ребенка? Достаточно ли будет предоставить документ из ФСС РФ об уплате страховых взносов и 2НДФЛ для налогового вычета?

Порядок оформления

С целью предупреждения подделок больничных листов были введены в действие специальные бланки голубоватой расцветки со штрих кодами, водяными знаками с логотипом и микротекстами.

При заполнении документа существуют определенные нормы и правила:

- заполнение бланка допускается разборчивым почерком с печатными символами, без исправлений и только черной ручкой;

- все данные вносятся работниками медицинского учреждения и предприятия, на котором работает заболевший;

- при внесении в бланк неверной информации, он считается недействительным, в такой ситуации нужно оформлять новый документ.

Представители работодателя обязаны заполнить информацию в бланке:

- полное название организации;

- регистрационный номер компании, реквизиты и коды;

- специальность работника, на которого оформлен лист нетрудоспособности;

- индивидуальные данные работника, такие как идентификационный номер, информация о трудовом стаже, наличии страховых перерывов;

- сумма пособия за один день и за весь период болезни.

После заполнения бланка работодатель должен поставить свою подпись, заверить ее печатью и передать документ в бухгалтерию для начисления выплат и уведомления ФСС.

Правила оплаты больничных листов рассмотрены здесь.

Порядок получения социального налогового вычета на лечение представлен в следующей статье.

О том, что такое прожиточный минимум, рассказано в данном материале.

Общие положения об оплате больничного листа

Порядок предоставления больничного пособия регламентируется ФЗ № 255 в редакции от 01.05.2017 г. Нормативный акт определяет, что источниками оплаты больничного листа являются две инстанции: наниматель и фонд социального страхования. Так, оплата происходит по такой схеме:

- На основании предоставленного в бухгалтерию предприятия больничного документа управленец должен оплатить подчиненному первые три дня болезни. Источником средств является прибыль компании, либо специально сформированный для подобных ситуаций резерв.

- Все последующие дни болезни также оплачивает наниматель. Это обуславливается тем, что начисление средств пособия должно происходить не позднее 10 дней (а в некоторых случаях, исходя из локальных актов компании, в день предоставления больничного документа). Однако, в последующем управленец может правомерно запросить у ФСС РФ компенсацию рассматриваемых издержек. Для этого потребуется составить официальное заявление в локальное отделение соцстраха, подкрепив документ больничным листом подчиненного.

Если субъект уходит на больничный ввиду необходимости ухаживать за больным отпрыском или недееспособным родственником, выплату пособия осуществляет ФСС в полном объеме за все дни временной нетрудоспособности лица.

В обстоятельствах, когда субъект был снят с должности, но на протяжении первых 30 дней с даты увольнения заболел, он вправе претендовать на больничное пособие в объеме 60% от своего предыдущего заработка. Данное положение зафиксировано в ст. 7 ФЗ № 255.

Специфические нюансы при оформлении больничного листа

Как посчитать больничный лист? Для начала необходимо его верно заполнить, но даже при заполнении бланка медицинским работником могут возникнуть некоторые спорные моменты, которые необходимо учитывать пациенту:

- врач имеет право не вписывать наименование организации, эту строку должен заполнить сам руководитель (черной гелевой пастой);

- врачом допускается наличие только двух исправлений (с указанием приписки «исправленному верить» и подписью);

- в обязательном порядке на бланке должна иметься печать медицинского учреждения (определенных требований к ней законом не предусмотрено);

- различные технические оплошности, в том числе, выход печати на текстовую форму, помарки, лишние знаки препинания, заполнение неодинаковым шрифтом, не являются причиной для отказа в принятии справки, при условии, что написанное можно прочитать.

Когда документ не подлежит корректированию, оформляется дубликат. Прежний бланк считается недействительным и уничтожается. Пациент получает другой, верно заполненный лист.

Возможна ситуация, когда работодатель делает ошибку в справке при указании названия предприятия. Эта проблема решается таким же способом, что и в случае с другими исправлениями — неверное зачеркивается, а на обратной стороне указывается верный вариант с пометкой, подписью и печатью учреждения.

Учитывая эту специфику, вы сможете грамотно ответить на вопрос, как правильно посчитать больничный лист?

Расчет больничного при работе на полставки совместителя неполный рабочий день

При расчете пособий надо делить пополам средний заработок из МРОТ, если работник трудится на полставки. Если же компания считает пособие из фактического заработка, уменьшать его не требуется.

Письмо ФСС РФ от 16.11.15 № 02-09-14/15–19990

Сотрудникам, которые работают на полставки, пособия по нетрудоспособности надо рассчитать так же, как и всем остальным. Зарплату за два года необходимо разделить на 730. А полученный средний дневной заработок умножить на число дней болезни и процент в зависимости от стажа (ст. 14 Федерального закона от 29.12.06 № 255-ФЗ). Но в некоторых региональных фондах требуют делить пополам средний дневной заработок, рассчитанный из фактического дохода. Такое мнение ошибочно, и это подтвердил ФСС в комментируемом письме.

Заработок надо корректировать лишь тогда, когда он рассчитан исходя из МРОТ (5965 руб. — в 2015 году, 7500 руб. — в 2016 году). Например, компания использует минималку для расчета пособия, если у работника два предшествующих года не было доходов или стаж меньше шести месяцев (ч. 1.1 ст. 14 закона № 255-ФЗ). Тогда заработок нужно уменьшить пропорционально отработанному времени. Например, если сотрудник работает полдня, то формула такая: МРОТ × 24 месяца × 0,5. Если же компания считает пособие из фактического заработка, его уменьшать не надо.

При расчете больничных пособий сотрудникам, которые работают неполный день, есть еще одна особенность. Фактический заработок надо сравнить с минималкой, уменьшенной пропорционально графику работы (письмо ФСС РФ от 30.10.12 ). И при расчете необходимо взять большую сумму. Иначе можно занизить пособие.

Ограничения законодательства в части расчета больничного пособия

Законодательство, регулирующее выплату пособия по больничному листу, устанавливает некоторые ограничения:

- Величина, принимаемая за базу расчетов, то есть объем доходности за предыдущие два рабочих года субъекта, не должна быть более установленного лимита. Данное положение зафиксировано в ст. 14 ФЗ № 255. Так, за 2016 год предельный уровень доходов составил 718.000 руб., а за 2017 год – 755.000 руб. Таким образом, в 2018 года лимитом двухгодичного дохода субъекта является 1.473.000 руб. (718.000 + 755.000). Отсюда максимальный среднедневной заработок составляет 2018 руб.

- Обусловленные наличием в больничном документе приписок о несоблюдении установленного врачом режима. Например, лицо покинуло стационар без разрешения медика, либо не являлось на приемы к доктору в установленное время по неуважительным причинам. Такое нарушение означает, что за дату, когда больной пренебрегало правилами, пособие будет исчислено на основании МРОТ, какой бы доход у него ни был.

- Определение страхового стажа, обуславливающего размер выплат (конкретные проценты представлены выше).

- Ограничение длительности оплачиваемого ухода за нетрудоспособным или недееспособным членом семьи ( ст. 6 ФЗ № 255). Так, если субъект опекает заболевшего подростка в возрасте от 7 до 15 лет, максимальная длительность одного больничного составляет 15 дней (за год таких дней может быть максимум 45). А в случае, если опека осуществляется за больным взрослым, то лимит определяется в 7 дней.

На основании п. 1 ст. 422 НК РФ, а также ст. 20.2 ФЗ № 125 от 24.07.1998г., больничное пособие не облагается страховыми взносами.

Кому и когда дают больничный лист?

Больничный лист, или листок нетрудоспособности, — это документ, который подтверждает, что человек не может работать по состоянию здоровья и имеет право получить компенсацию.

Рассчитывать на такие выплаты могут все, кто официально работает и за кого перечисляются взносы в Фонд соцстрахования (ФСС). За наёмных сотрудников деньги вносит работодатель, а ИП придётся платить за себя самому. Оплачиваемый больничный могут получить и официально трудоустроенные иностранные граждане, если ФСС получает за них взносы.

Оформить оплачиваемый больничный можно в случае:

- болезни;

- ухода за больным ребёнком, родственником;

- производственной травмы;

- беременности и в некоторых других ситуациях.

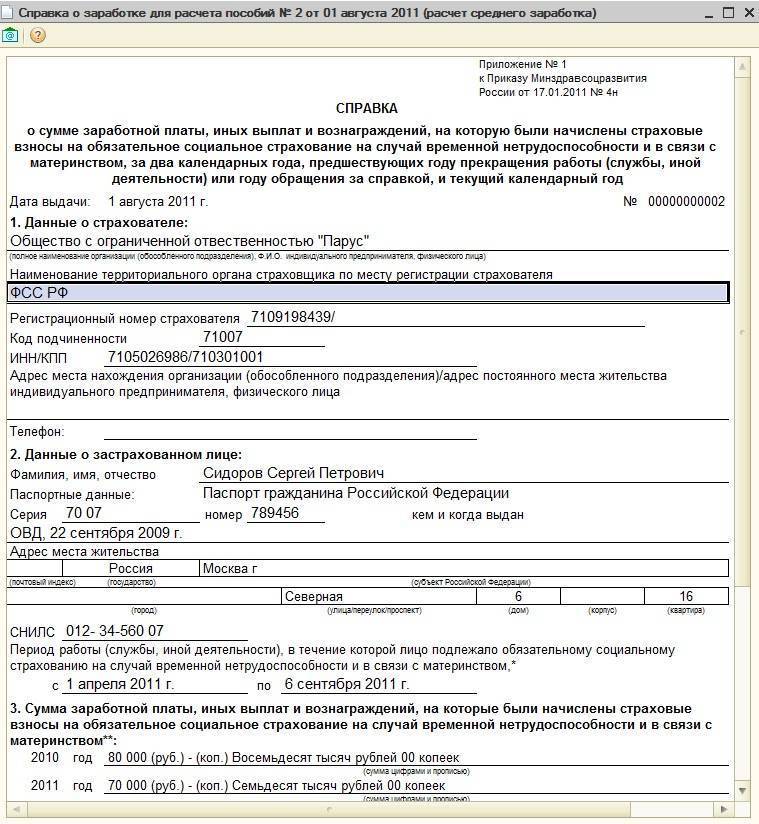

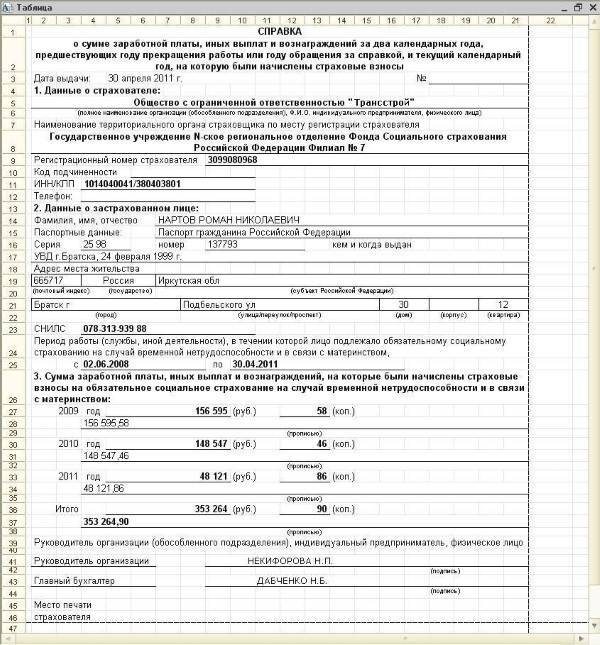

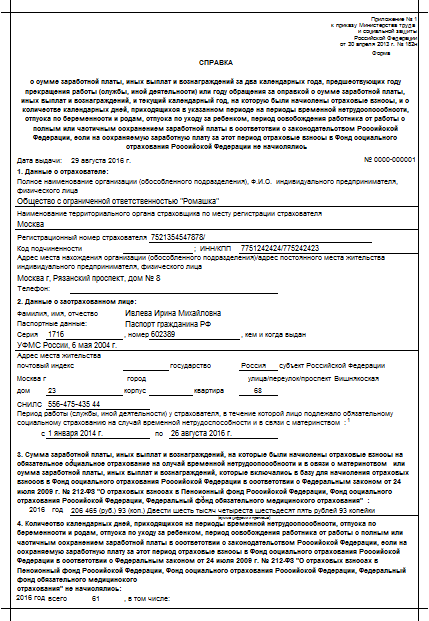

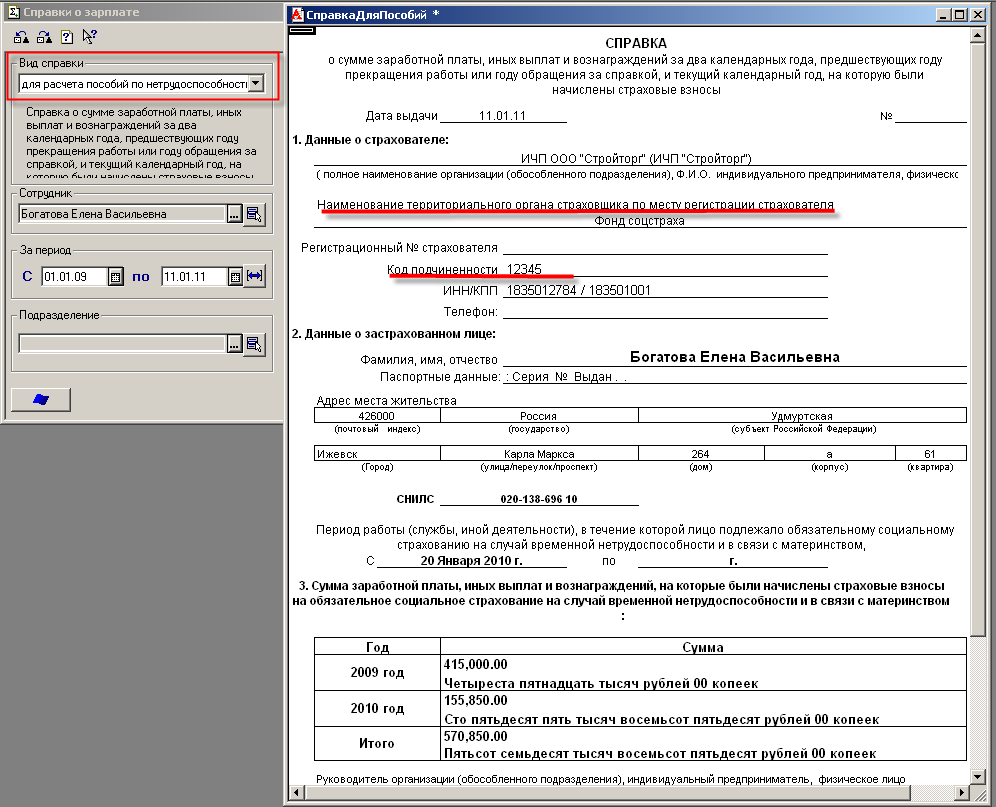

Справка о доходах

Согласно законодательству (приказ Министерства здравоохранения Российской Федерации от 17.01.2011 года №4н) с 2011 года при увольнении сотруднику выдается справка о доходах за последние два года, она же справка для больничного листа. Полностью этот документ называется «Справка о сумме заработной платы, иных выплат и вознаграждений, на которую были начислены страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой, и текущий календарный год».

Образец справки для больничных листов можно посмотреть в приложении №1 к приказу Министерства здравоохранения №4н от 17.01.2011 года. Данная справка служит для работодателя основанием для расчета выплат по листу временной нетрудоспособности, врачу, выписывающему больничный лист, такая справка ни к чему.

Также образец больничной справки можно легкой найти в Интернете.

Как рассчитать больничный?

На сумму выплаты будет влиять средняя дневная зарплата (СДЗ):

СДЗ = сумма зарплаты за расчётный период / 730 (общее число дней за два года).

При этом база для расчёта ограничена лимитами: для 2020 года — 912 000 рублей, для 2021 года — 966 000 рублей, а для 2022 года — 1,032 миллиона рублей.

Расчёт больничного листа производится по формуле:

Сумма пособия = (СДЗ * срок больничного листа) минус НДФЛ, где:

- СДЗ — средняя дневная зарплата.

- Срок больничного листа — количество дней болезни.

- НДФЛ — 13%.

Если в расчётный период сотрудник нигде официально не работал, его зарплата была ниже МРОТ или трудовой стаж меньше шести месяцев, в расчёт берётся МРОТ с учётом .

От чего зависит размер компенсации

Величина пособия формируется зависимости от срока трудовой деятельности. При этом за основу берется длительность всей деятельности

Неважно, как давно в организации трудится работник. Важность имеет общее количество трудовых лет

Это правило распространяется как на компенсацию по болезни, так и на пособие при выходе в вынужденный отпуск по болезни родственника или ребенка.

Если стаж составляет меньше 6 полных месяцев, выплата не может превышать минимальный размер зарплаты, установленный за 12 месяцев. Величину МРОТ устанавливают власти регионов самостоятельно, учитывая стоимость продуктов первой необходимости, цены квадратного метра жилья и других социально-экономических аспектов.

Сколько процентов от зарплаты входит в компенсацию

Размер пособий по временной нетрудоспособности. Статья 7 ФЗ N 255-ФЗ

Статья 7 закона №255-ФЗ определяет размер выплат по больничному. Он зависит от длительности стажа. Базой считается сумма страховых платежей за последние два года. Размер пособия определяется по следующему принципу:

- до 5 лет – 60% среднего заработка;

- от 6 до 8 лет – 80%;

- более 8 лет – 100%.

В 2019 году максимальный размер среднего заработка для определения величины пособия составляет 1 570 000 рублей. Она складывается из максимального показателя за 2017 (755 000 рублей) и 2018 (815 000 рублей) годы. Таким образом, при превышении официальной заработной платы в расчет будет вноситься только предельные показатели.

Размер пособия определяется по размеру среднего заработка

Длительность рабочей деятельности определяется по трудовой книжке. Если она потеряна или уничтожена, величину стажа можно установить по договорам найма или иным подтверждающим документам. Устное соглашение не принимается в качестве доказательства трудоустройства

Длительность рабочей деятельности определяется по трудовой книжке

Сроки назначения выплаты по больничному листу

Глава 4 ФЗ описывает порядок назначения пособия, в том числе сроки обращения и предоставления выплат. И в том, и в другом случае на эти мероприятия отводится 10 календарных дней. При этом регистрация больничного проходит в указанный срок, начиная с даты обращения, а выплата производится в ближайшие даты выдачи заработной платы.

Оформлением больничного, как правило занимается работодатель. Однако если у застрахованного лица нет на момент обращения постоянного места работы, заявитель должен самостоятельно обратиться в органы социального страхования. При отсутствии справки о доходах заявителя специалисты Фонда социального страхования принимают решение о величине пособия на основании имеющихся у него данных о заработке. Если гражданин ранее не имел опыта работы, за основу берется показатель минимального размера оплаты труда.

Продолжительность листа нетрудоспособности

Сроки получения пособия

В законодательстве нет четкого ограничения по количеству дней, отведенных на получение медицинской помощи. Это значит, что прекратить выплаты только на основании длительного больничного не получится. Однако для ухода за ребенком или больничным по беременности определено пороговое событие, после наступления которого размер оплаты или уменьшится, или вовсе прекратиться.

| Длительность выплат | |

|---|---|

| Болезнь | Без формальных ограничений |

| Больничный по родам и беременности | 70 дней до родов и 70 дней после. Срок увеличивается при многоплодной беременности и составляет 84 дня до и 110 дней после родов |

| Уход за ребенком при болезни | Не более 15 дней за один раз и не более 45 дней в календарном году |

Отказы в оплате больничного

Заявителю может быть отказано в оплате больничного. По тому же закону №255-ФЗ в следующие периоды не производится оплата:

- частичное или полное освобождение от работы, произведенное в соответствии с законом;

- время, проведенное под стражей или потраченное на проведение медицинской экспертизы;

- период простоя;

- иные периоды времени, в которые не производились выплаты в пользу гражданина в Фонд социального страхования.

Федеральный закон N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности..». Статья 9

Если есть основания сомневаться в законности отказа, следует обратиться в суд. На начальном этапе рекомендуется проконсультироваться с юристом. С его помощью удастся сократить время на оформление документов.

Заявитель может самостоятельно отказаться от больничного. В таком случае он берет на себя риск, связанный с возможным ухудшением здоровья. В таком случае ввиду отсутствия больничного листа выплаты не могут быть произведены.

Новшества при расчете пособия

Как посчитать сумму больничного листа? Стоит учитывать возможность поправки в законодательстве. В январе изменения коснулись расчетного периода. За 2016 год в расчет берется сумма до 718 000 рублей, за 2017 год – не более 755 000 рублей. Самый большой средний заработок в день может составлять – 2017,81 руб., минимальный – 311,97 руб.

На начало 2018 года МРОТ установлен в размере 9489 рублей. По сравнению с прошлым годом, размеры выплат по больничному листу увеличились.

По закону, после предъявления сотрудником всех необходимых документов, в том числе справки с медицинского учреждения, ему обязаны назначить и оплатить весь период нетрудоспособности. В случае обращения по истечении 6 месяцев, выплаты не могут быть произведены.

Поэтому, отвечая на вопрос, как посчитать количество дней больничного листа, стоит учитывать нюансы и нововведения.

Где и как взять справку для расчета пособия по временной нетрудоспособности?

Справка для расчета пособия оформляется бухгалтерией предприятия. Поэтому для получения данных о зарплате за последние два года надо обращаться в данный отдел организации. Штатному работнику не нужно для расчета больничного пособия каждый раз запрашивать такой документ.

Справка для расчета пособия оформляется бухгалтерией предприятия. Поэтому для получения данных о зарплате за последние два года надо обращаться в данный отдел организации. Штатному работнику не нужно для расчета больничного пособия каждый раз запрашивать такой документ.

Лица, ответственные за заполнение листка о временной нетрудоспособности, сами берут все данные, необходимые для расчета денежной компенсации.

В случае утери справки о зарплате за последние два года, выданной при увольнении, гражданину надо обратиться к бывшему работодателю. В бухгалтерии компании на основании письменного заявления оформят дубликат.

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:Вам не нужно будет тратить свое время и нервы — опытный юрист возмет решение всех ваших проблем на себя!

Как должна выглядеть справка для расчета больничного листа формы 182н, и как ее заполнять

Подобные справки и конкретно 182н необходимо заполнять пошагово, то есть, пункт за пунктом, в этой справке нельзя допустить ошибки, иначе информация будет недостоверной и искаженной, за чем и последует отказ в каких-либо выплатах.

Каждый пункт должен содержать определенную информацию:

- В первом разделе необходимо указать все данные и контактную информацию организации, вплоть до ее ИНН.

- Во втором разделе сотрудник должен уже указывать те сведения, которые касаются конкретно его самого.

- Третий раздел подразумевает все данные и информацию, касающуюся доходов.

- А вот в четвертом сотруднику необходимо указать конкретные даты и все данные, связанные с периодом нетрудоспособности, также с указанием причины невозможности выхода на работу.

Это все основные моменты, которые мы хотели раскрыть в статье, осталось только дать некоторые советы, чтобы процедура оформления и получения пособий прошла максимально безболезненно:

- Мы советуем вам контролировать выдачу справки при увольнении, удостоверьтесь в том, что с пакетом документов вам ее выдали.

- Внимательно заполняйте саму форму, чтобы не возникло сложностей с вашей идентификацией и расчётом суммы пособий.

Выплачивать сотруднику больничное пособие можно, только

если он представил листок нетрудоспособности. Такой листок выдает медорганизация (ч. 5 ст. 13 Закона от 29 декабря 2006 № 255-ФЗ и п. 1 Порядка, утвержденного приказом Минздравсоцразвития России от 29 июня 2011 № 624н).

А как рассчитать больничный если нет справки с предыдущего места работы ?

При этом важно, чтобы изначально больничный листок был заполнен правильно. Во-первых, его должны выписать на действующем бланке – форма утверждена приказом Минздравсоцразвития России от 26 апреля 2011 № 347н

А во-вторых, данные в листке нетрудоспособности должны быть отражены по установленным требованиям. Если выплатите пособие по неправильно оформленному бюллетеню, то ФСС России может не компенсировать такие расходы.

Вопросы и ответы

Начальство потеряло справку с прошлого места моей работы, чтобы зачислить больничные, поэтому зачисляет деньги на основании МРОТ. Как мне быть?

Естественно, без данного документа количество «больничных» денег ощутимо сократится. Был ли письменно зафиксирован перечень предоставленных начальнику документов, когда вы поступали на работу? Если да, можно написать жалобу в прокуратуру. Если нет, лучше посетите прошлое место работы, тогда вам должны будут выплатить разницу.

Если справка была утеряна, но факт ее предоставления подтвержден, можно обратиться в прокуратуру

Для исчисления больничного просят предоставить справку с прошлой должности за 2 года, однако я там не числюсь уже более двух лет. Зачем она мне тогда нужна? На новой должности тружусь уже полтора года. Общий трудовой стаж составляет 6 лет.

Справка эта нужна, чтобы объективно рассчитать компенсацию по больничному листу. Если ваш стаж от 8 лет, платят 100% от заработка, от 5 до 8 лет – 80% заработка, меньше 5 лет – 60%.

Где я могу получить справку для вычисления листа нетрудоспособности, если с прошлой работы меня сократили, и на данный момент это предприятие ликвидировано?

Если фирма, где вы ранее работали, перестала существовать, нужные вам сведения можно получить в муниципальном архиве по месту нахождения предприятия.

Если предприятие было ликвидировано, можно обратиться в муниципальный архив или Пенсионный фонд

Должна ли я взять справку 182н для подсчета декретного с прошлой фирмы, если я там числилась только 4 месяца?

Данный документ требуется для вычисления декретных.

Подскажите, для предоставления компенсации по больничному требуется ли мне документ с прошлой работы о заработной плате (если на новой работе пребываю только год). Как получить этот документ, если я проживаю в другом городе?

Напишите заявление о предоставлении справки по форме 182н и отправьте его по почте. Ответ придет аналогичным образом. Вообще, вы должны были взять ее при увольнении, однако есть вариант еще посетить ФСС по текущему месту проживания.

При увольнении

В случае прекращения трудовых отношений между сотрудником и работодателем, в обязанности последнего входит оформление и выдача нескольких документов. В это число входит и справка о доходах.

Согласно нововведению, вступившему в силу с 2011 года и принятого Министерством Российской Федерации, документ, свидетельствующий о доходах физического лица (за период 2х лет), должен быть предоставлен со стороны работодателя абсолютно каждому увольняющемуся сотруднику, причем даже если последний этого не требует.

Справка о доходах при увольнении должна быть выдана не позднее срока равного трем календарным дням.

Как рассчитать больничный по справке 182н смотрите в видео-ролике:

Образец

Если работник недавно устроился на работу и внезапно заболел, то для того чтобы ему начислили денежную помощь в полном размере обязательным условием является предоставление справки о доходах.

Если работник недавно устроился на работу и внезапно заболел, то для того чтобы ему начислили денежную помощь в полном размере обязательным условием является предоставление справки о доходах.

Действующая форма данного документа должна содержать следующие данные:

- Дату выдачи и соответствующий порядковый номер документа.

- Данные о физическом или юридическом лице, которое вносит взносы страхового характера (зачастую им является работодатель).

В эту категорию входят всевозможные сведения о предприятии, его наименование, личные данные работодателя, регистрационный номер, код филиала регионального отделения фонда, который зарегистрировал страхователя, идентификационный номер, код причины постановки на учет, адрес страхователя и контактный телефон.

Сведения о сотруднике, который обладает статусом застрахованного лица.

В этой графе необходимо указать фамилию, имя и отчество работника, а также паспортные данные, место жительства и страховой номер гражданина в системе обязательного страхования пенсионного типа.

Данные, отображающие информацию о суммах всех денежных средств, которые выплачивались работнику, а также точные даты их получения.

В этом пункте нужно указать не только размер среднего оклада, но итоговую зарплату, подсчитанную за период последних двух лет. Также обязательно прописывается число календарных дней за двухлетний срок.

Даты, на протяжении которых физическое лицо отсутствовало на работе и не выполняло свои обязанности.

Зачастую это происходит по причине вынужденных отпусков, связанных с рождением ребенка и последующим уходом за ним, в связи с получением серьезных травм или болезней, а также в результате каких-либо других весомых обстоятельств.

Бланк справки о доходах можете скачать здесь.

Когда работник может получить справку для расчёта больничного листа

Далеко не все работники знают, что справку 182н можно взять в любой момент. Эта справка выдаётся работодателем по требованию работника, даже если последний обратился за ней через некоторое время после увольнения. Причём, если работник не имеет возможности забрать справку самостоятельно, то работодатель может отправить её заказным письмом. Но для этого необходимо получить согласие работника.

Мнение эксперта Мария Богданова Стаж более 6 лет. Специализация: договорное право, трудовое право, право социального обеспечения, право интеллектуальной собственности, гражданский процесс, защита прав несовершеннолетних, юридическая психология

Никакого заявления о выдаче справки в связи с увольнением работник писать не должен. Однако если такую справку работодатель всё же не выдал или работник, скажем, потерял её, он может запросить справку в любое время после увольнения, подав работодателю соответствующее заявление. Работодатель обязан будет выдать бывшему работнику справку не позднее 3-х рабочих дней со дня подачи работником заявления (п. 3 ч. 2 ст. 4.1 Федерального закона от 29.12.2006 № 255-ФЗ, п.п. 2,3 Порядка, утв. Приказом Минтруда от 30.04.2013 № 182н).

За нарушение срока выдачи справки или за отказ в её выдаче работодатель и его должностные лица могут быть привлечены к такой ответственности (ч. 1 ст. 5.27 КоАП РФ):

- предупреждение или штраф на должностных лиц, а также работодателя-ИП в размере от 1 000 до 5 000 рублей;

- штраф на работодателя-организацию от 30 000 до 50 000 рублей.

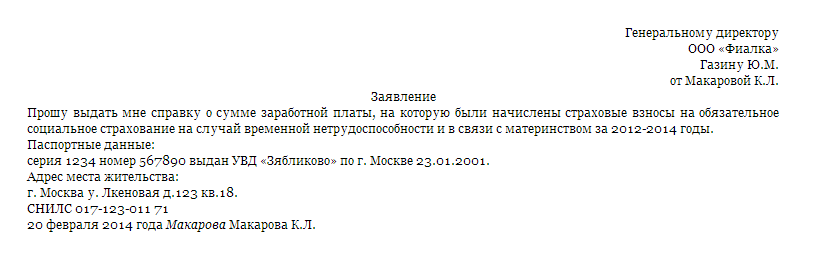

Образец заявления на выдачу справки о сумме начислений за время работы

Заявление на выдачу 182н пишется бывшими сотрудниками компании

Заявление на получение справки по форме 182н можно написать в свободной форме. Предоставить её работодатель обязан в течение трёх дней после получения соответствующей письменной просьбы.