Порядок расчёта таможенных платежей по формуле

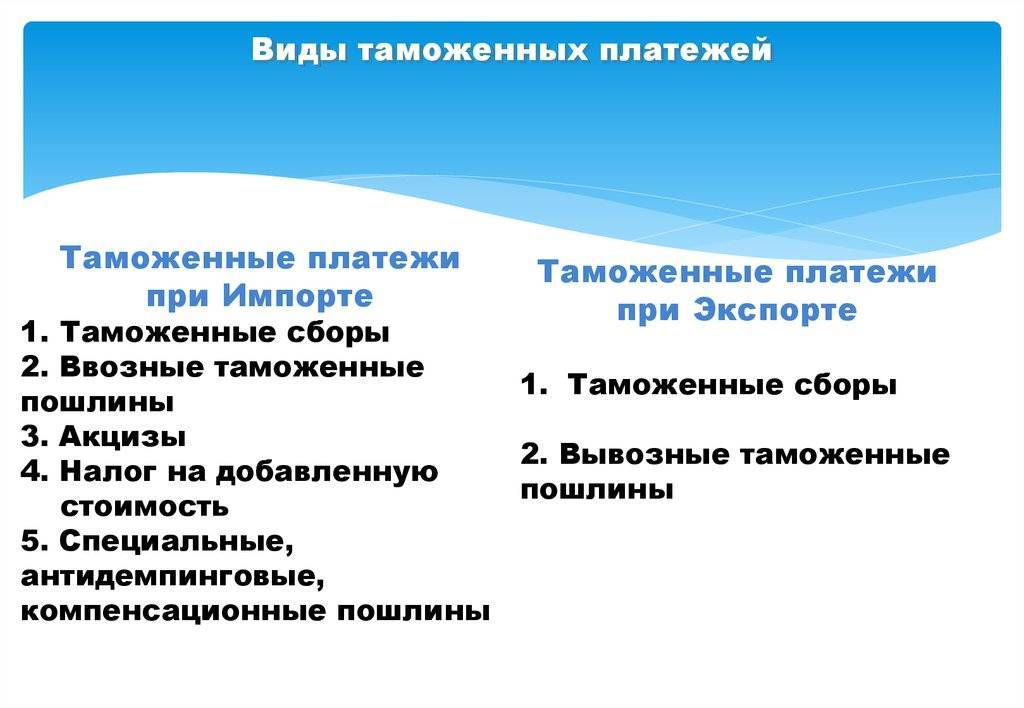

- При экспорте: если товар не включён в перечень, по которому устанавливается экспортная пошлина, то таможенные платежи ограничиваются сбором за оформление (минимальный 500 руб.).

- При импорте: тоже всё просто, если товары не облагаются пошлинами, акцизами и не подразумевает преференций.

Формула расчёта буквально выглядит так: берём таможенную стоимость товара, прибавляем к ней сбор за оформление и на основании этой суммы считаем НДС. Полученный НДС вместе со сбором за оформление и составят таможенные платежи.

Однако, чтобы перестраховаться, лучше воспользоваться услугами брокера или профессиональным онлайн калькулятором таможенных платежей, где платежи рассчитываются по коду ТН ВЭД.

При экспорте подакцизных товаров данный акциз не взимается.

Пример расчёта

Посмотрите видео, содержащее полезную информацию о порядке расчёта таможенных платежей:

Приведём пример расчёта на небольшой партии чилийского вина.

Предположим, нам удалось купить 500 л. вина чилийского происхождения за 2000 дол. уже с доставкой в РФ.

- Определяем код товара 2204 10 980 1 (вина игристые с фактической концентрацией спирта не менее 8,5 об.%)

- Справка по товару даёт нам пошлину 15% и акциз в размере 25 руб/л.

- Вводим все известные данные в калькулятор и получаем результат:

| Расходы по таможенной очистке | Виды платежей | В валюте контракта поставки | В валюте таможенных платежей |

|---|---|---|---|

| Таможенная стоимость товара | — | 2000.00 USD | 138351.00 руб.* |

| Таможенная пошлина | 12.5% | 250.00 USD | 17193.88 руб. |

| Акциз | 25 руб/л — Вина игристые | 180.70 USD | 12500.00 руб. |

| НДС | 18% | 437,53 USD | 30266.08 руб. |

| Таможенный сбор | 500 руб. | 7.23 USD | 500.00 руб. |

| Итого — расходы по таможенной очистке | — | 875.46 USD | 60559.96 руб. |

| *Расчёт произведён по курсу 1 USD = 69.1755 руб. |

| Страна-контрагент | Коэффициент импортной пошлины | Коэффициент импортной пошлины при подтверждении страны происхождения | Режим наибольшего благоприятствования |

|---|---|---|---|

| ЧИЛИ | 1.00 | 0.75 | Да |

- Из приятных неожиданностей: ставка пошлины для поставок из Чили снижена на 25%, т.е. при подтверждении происхождения товара (обычно сертификатом происхождения) вместо 300 USD будет уплачено только 250.

- Из малоприятного: таможенный платежи в данном случае увеличили стоимость товара более чем на 40%.

Заблаговременный расчёт таможенных платежей позволяет провести взвешенный финансовый анализ конкретной сделки и способствует более точному планированию бюджета предприятия.

Дополнительные сведения по теме вы найдёте в рубрике «Таможенные платежи».

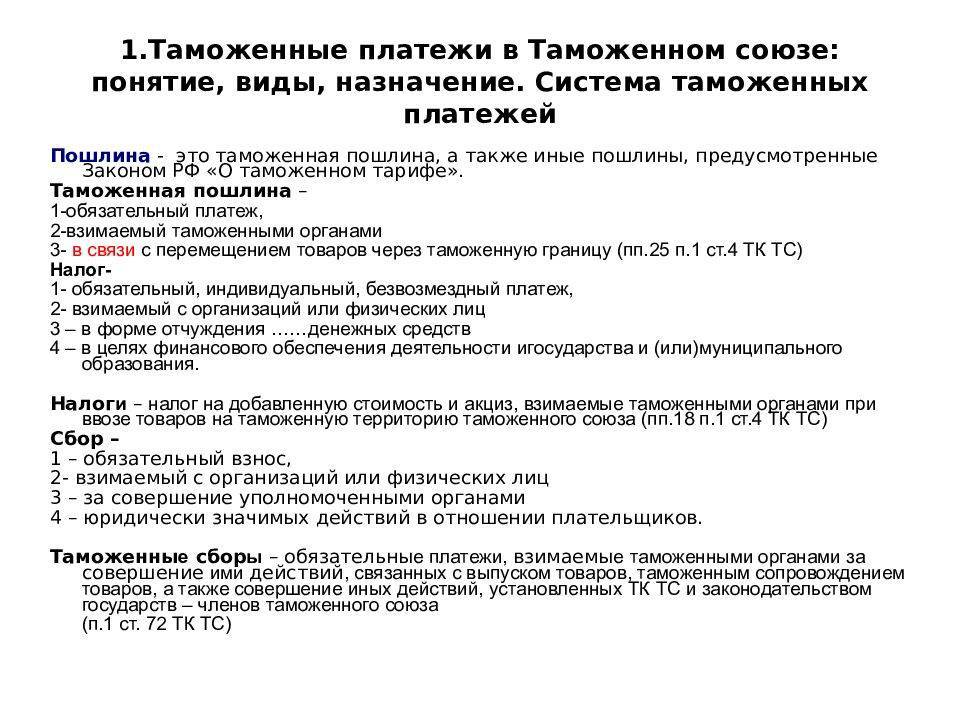

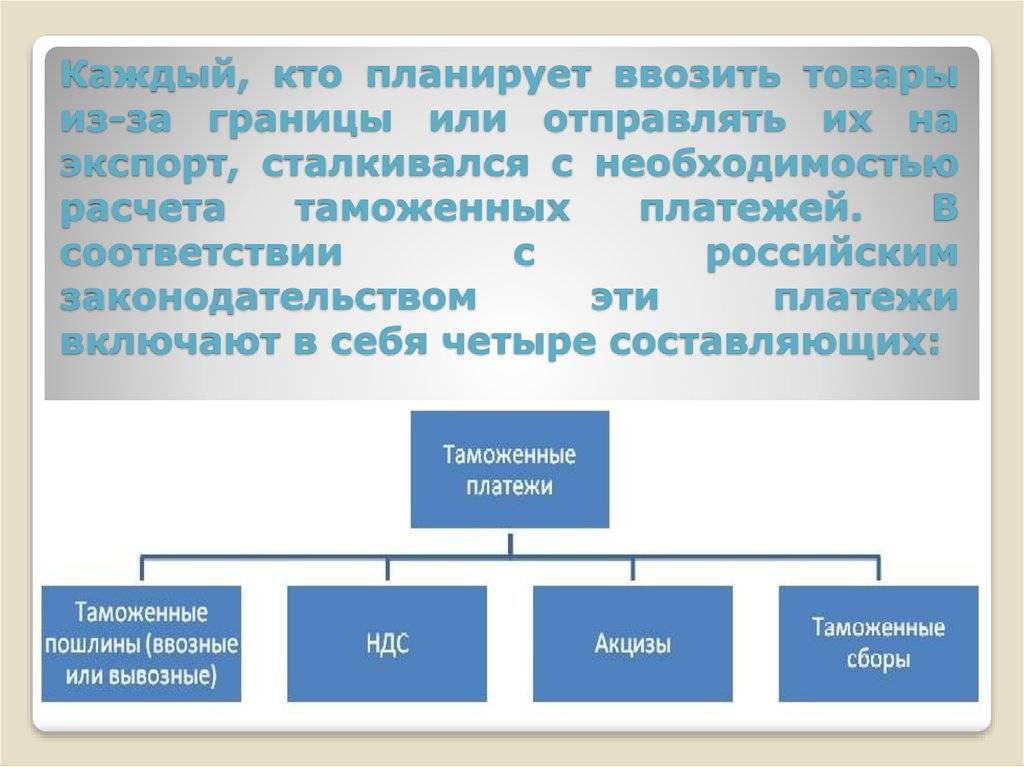

Что представляют собой таможенные платежи?

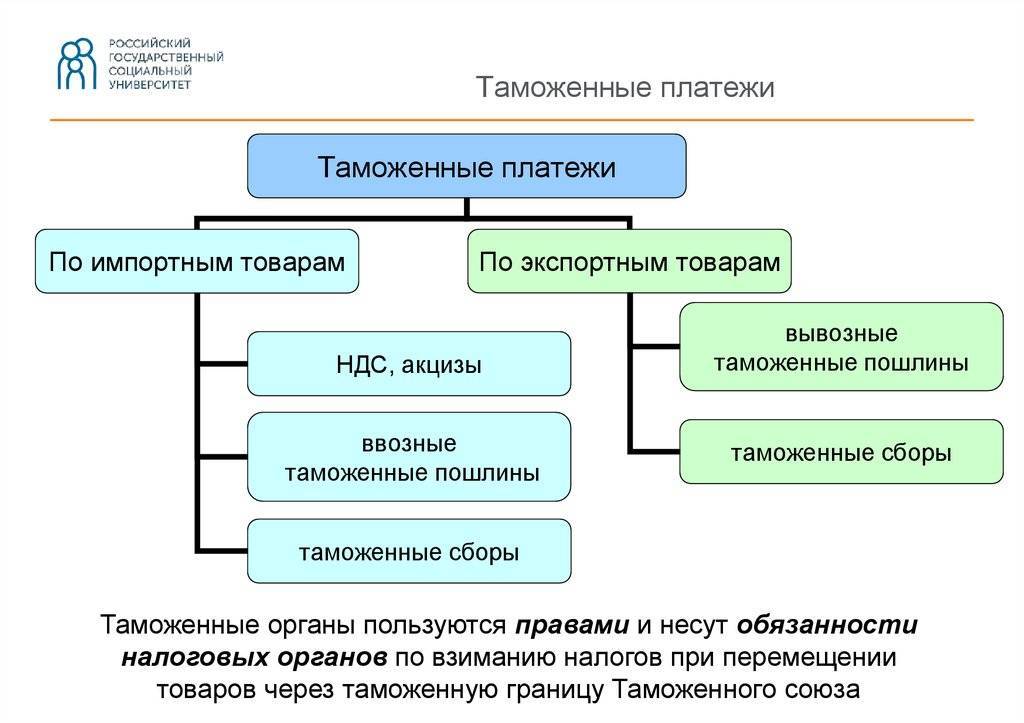

Таможенные платежи — это общее название для пошлин, налогов и сборов, взимаемых таможенными органами с участников внешнеэкономической деятельности при перемещении ими товаров, грузов, а также транспортных средств через границу. В зависимости от направления движения товаров различают импортные и экспортные сборы.

Начисление таможенных сборов зависит от заявленной стоимости товара, которая, в свою очередь, связана с условиями поставки, указанными в контракте в соответствии с ИНКОТЕРМС-2010. Например, по условиям сделки вы приобрели товар на условиях FCA (free carrier / франко перевозчик: продавец передает товар покупателю на своем складе или в ином четко указанном месте). Тогда при его импорте стоимость, которую вы будете заявлять таможне, должна включать стоимость товара по инвойсу + стоимость доставки до границы.

Важный момент: таможенная стоимость всегда рассчитывается в рублях. Вернемся к нашему примеру — даже если в инвойсе указана стоимость в иностранной валюте, за доставку до границы вы также заплатили не рублями, то для таможни придется перевести эти суммы в рубли по курсу Центробанка на дату подачи декларации.

Правильно рассчитать платежи поможет код ТН ВЭД (товарной номенклатуры внешнеэкономической деятельности). Определить его вы можете сами или с помощью опытного декларанта. Если однозначно определить код не удается, то всегда можно отправить официальный запрос в таможню. Они, ориентируясь на ваше описание, определят код товара.

Похожие термины:

совокупность действий плательщика, направленных на добровольное и своевременное исполнение обязанности по уплате таможенных платежей, возникшей в связи с перемещением товаров через таможенную

действия таможенных (налоговых) органов, направленные на получение денежных средств от плательщика (в случае их добровольной уплаты), а также применение принудительных мер по взысканию задолженн

декларант или иные лица, на которых возложена обязанность по уплате таможенных платежей в соответствии с ТК, международными договорами государств – членов Таможенного союза и Законом о таможенн

установленный ТК, международными договорами или национальным законодательством государств – членов Таможенного союза период времени, исчисляемый годами, месяцами, днями, часами, или момент врем

уплата таможенных платежей может обеспечиваться: 1) залогам товаров и транспортных средств; 2) гарантией третьего лица; 3) внесением на депозит причитающихся сумм. В первом случае товары и транспорт

умышленное уклонение от уплаты таможенных платежей в крупных и особо крупных размерах физическим лицом, должностным лицом либо лицом, осуществляющим предпринимательскую деятельность без образо

привилегия, на которую в исключительных случаях могут рассчитывать лица, не пытавшиеся уклониться от уплаты таможенных платежей; предоставляется по решению таможенного органа Российской Федера

взыскание неуплаченных таможенных платежей; осуществляется таможенным органом Российской Федерации в бесспорном порядке независимо от времени обнаружения факта неуплаты, за исключением взыска

косвенный налог, одним из объектов налогообложения которого является ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией (подп. 4 п. 1 ст. 182 НК). Право

возврат денежных сумм, подлежащих возврату по требованию лица в течение одного года с момента уплаты или взыскания таких платежей. При возврате таможенных платежей проценты с них не выплачиваютс

разновидность государственного финансового контроля, осуществляемого таможенными и налоговыми органами за правильностью исчисления, соблюдением порядка и сроков уплаты таможенных платежей. Ис

ст. 194 УК РФ), — преступление, объектом посягательства которого является порядок уплаты таможенных платежей, а также финансовые интересы государства.

Ответственность за неоплату таможенных платежей

Неуплата таможенных платежей предусматривает административную и уголовную ответственность.

Таким образом, базой для определения наказания за неуплату является Кодек РФ об административных правонарушениях (далее по тексту – КоАП) и уголовный кодекс РФ (далее по тексту – УК РФ). Глава 16 статьи 16.22 КоАП предусматривает наложение штрафа за нарушение сроков уплаты таможенных пошлин, налогов, подлежащих уплате в связи с перемещением товаров и (или) транспортных средств через таможенную границу Российской Федерации.

- На граждан в размере от пятисот до двух тысяч пятисот рублей.

- На должностных лиц — от пяти тысяч до десяти тысяч рублей.

- На юридических лиц — от пятидесяти тысяч до трехсот тысяч рублей.

Уголовная ответственность за уклонение от уплаты таможенных платежей определена в статье 194 УК РФ.

- Стоит отметить, что уголовную ответственность при неуплате таможенных платежей возникает только в том случае, если сумма задолженности превышает один миллион рублей.

- Если эта сумма более трех миллионов рублей уклонение от уплаты таможенных платежей признается в особо крупных размерах. Наказание в этих случаях назначается от штрафа в размере от 100 000,00 до 500 000,00 рублей, до лишения свободы на срок до двух лет.

- В случае незаконного перемещения товара через границу таможенного союза существует практика принудительного начисления всех, полагающихся, помаженных платежей с указанием виновного лица, которое будет уплачивать их.

Обязанность по оплате начисленной пошлины, в этом случае, признается лица осуществлявшее незаконное перемещение товара.

Сторона, которая принимала такой товар, так же может быть призвана к оплате таможенных платежей, но только в том случае если доказано, что она (сторона) знала или не могла не знать о совершаемом незаконном действии (статья 81 ТК ТС).

Какие ставки?

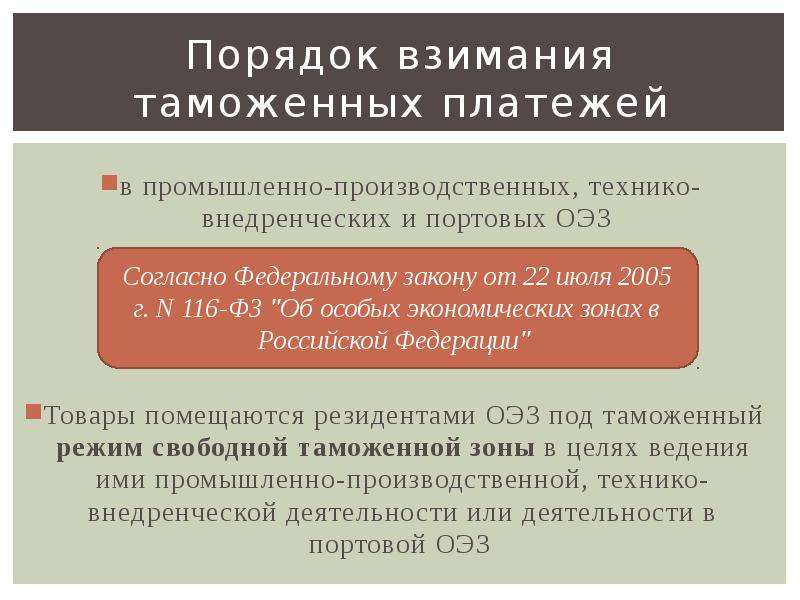

Понятие и виды таможенных платежей предусматривают оплату установленных сумм на специализированный счет Федерального казначейства в валюте РФ. При этом стоит отметить, что физические лица, перевозящие товары личного пользования, могут оплачивать установленные суммы в специальную кассу, что предусматривает сама их сущность. Виды таможенных платежей оплачиваются каждый отдельно, поэтому лучше заранее ознакомиться с тем, что и где вам нужно предоставить. Также следует сказать о том, что общий размер таможенных сборов за проведение различных процедур ограничивается приблизительной стоимостью услуг, но при этом не может быть более 100 000 рублей.

В случае вывоза из России каких-либо товаров, которые не облагаются вывозными таможенными пошлинами, сборы за проведение различных операций вне зависимости от процедуры, под которую размещаются вывозимые товары, должны оплачиваться в соответствии со ставкой 1000 рублей при условии того, что декларация включает в себя исключительно ту товарную продукцию, которая входит в список не облагаемой вывозными пошлинами. Ставки сборов за различные операции также зависят от того, какой используется транспорт для перемещения такой продукции. К примеру, если осуществляется оформление товаров, перевозимых при помощи железнодорожного транспорта по территории РФ в соответствии с установленным режимом международного транзита, все сборы за проводимые операции оплачиваются в размере 500 рублей за каждую партию товаров, перевозимых по конкретной накладной в данном транспортном средстве.

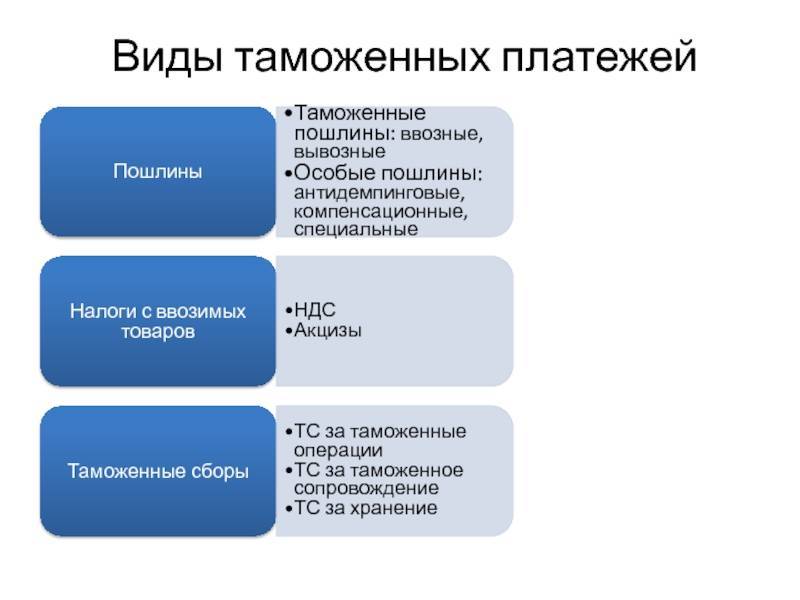

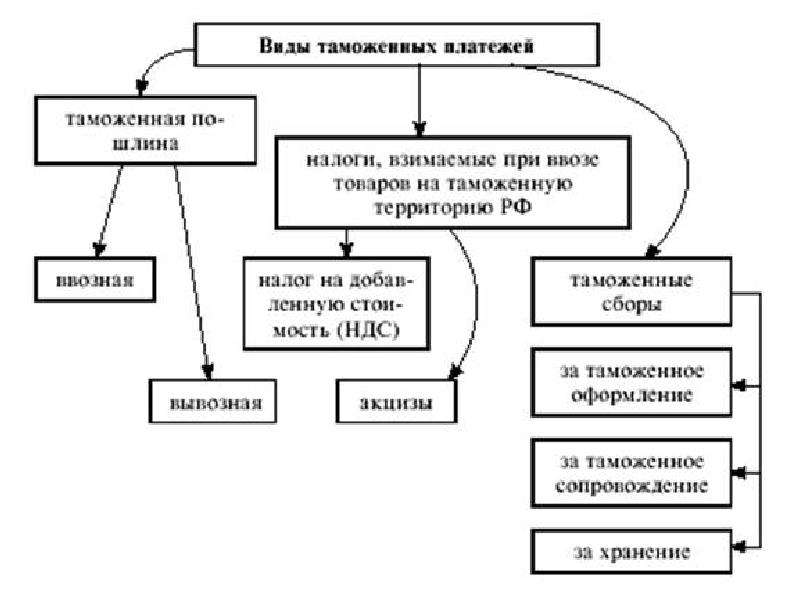

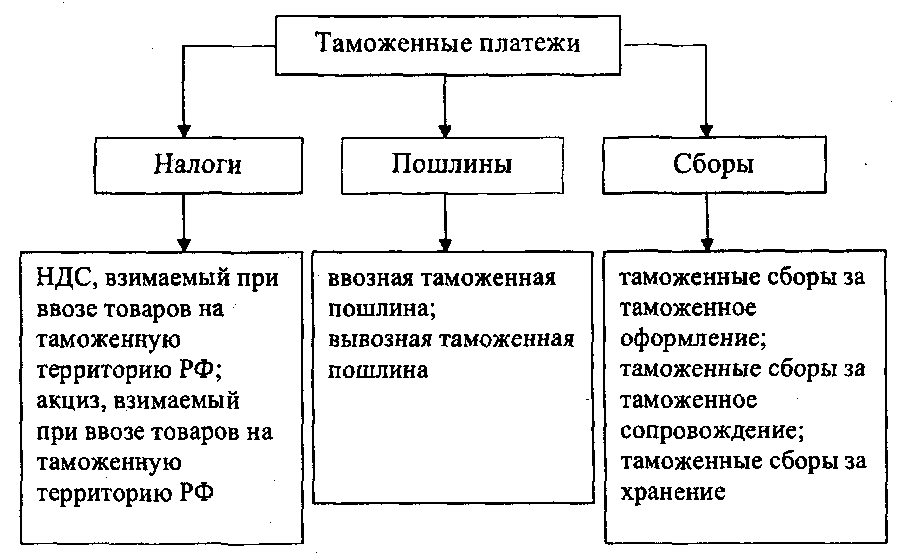

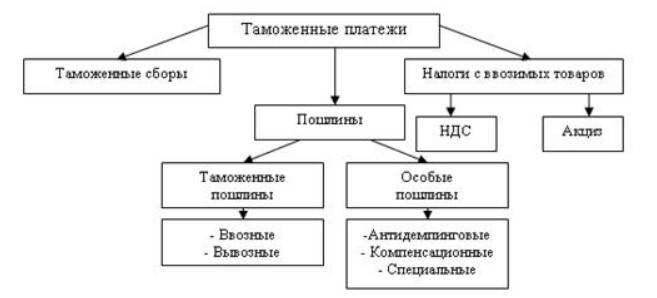

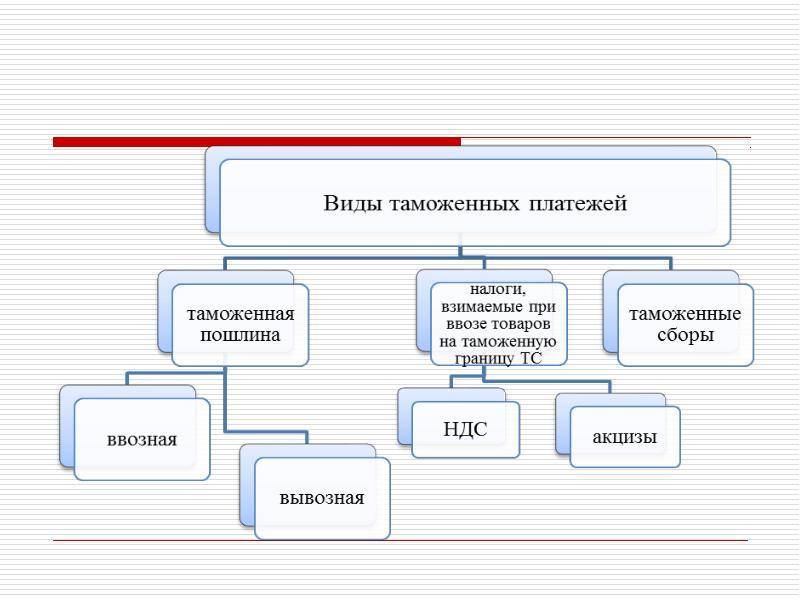

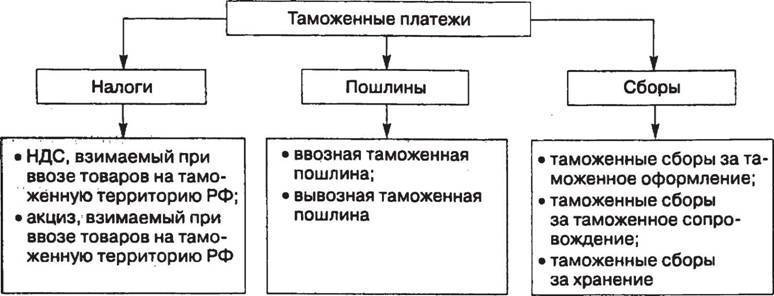

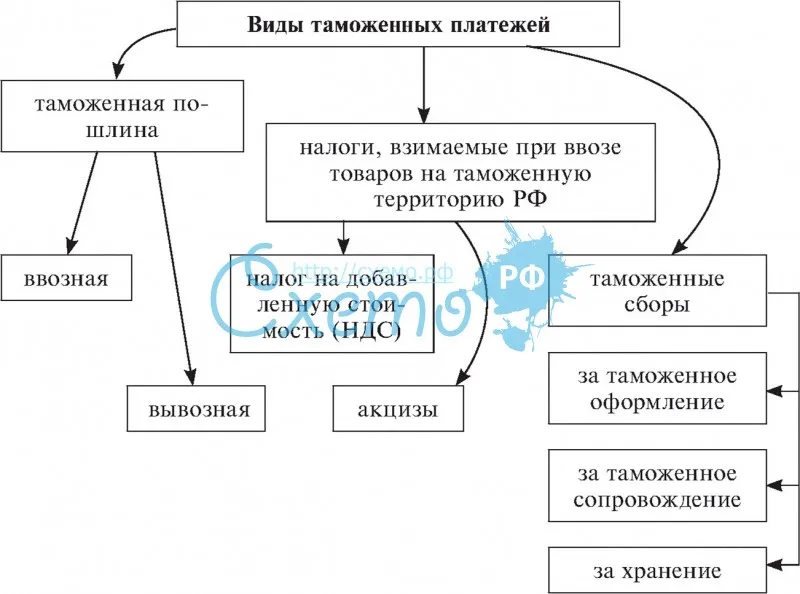

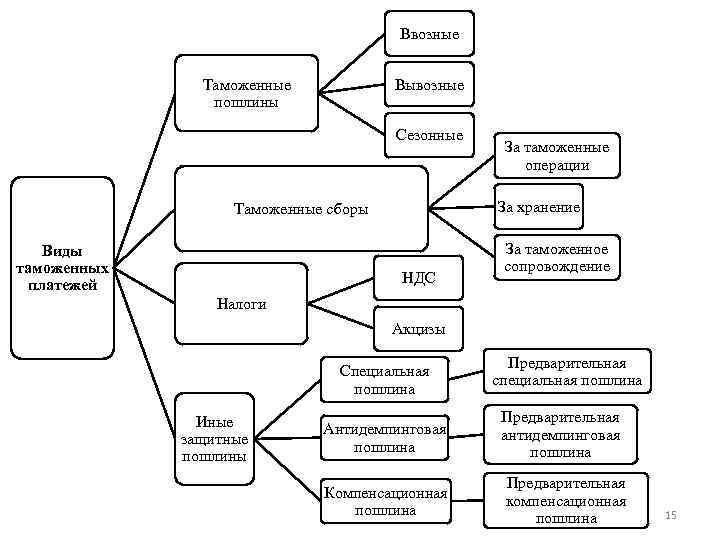

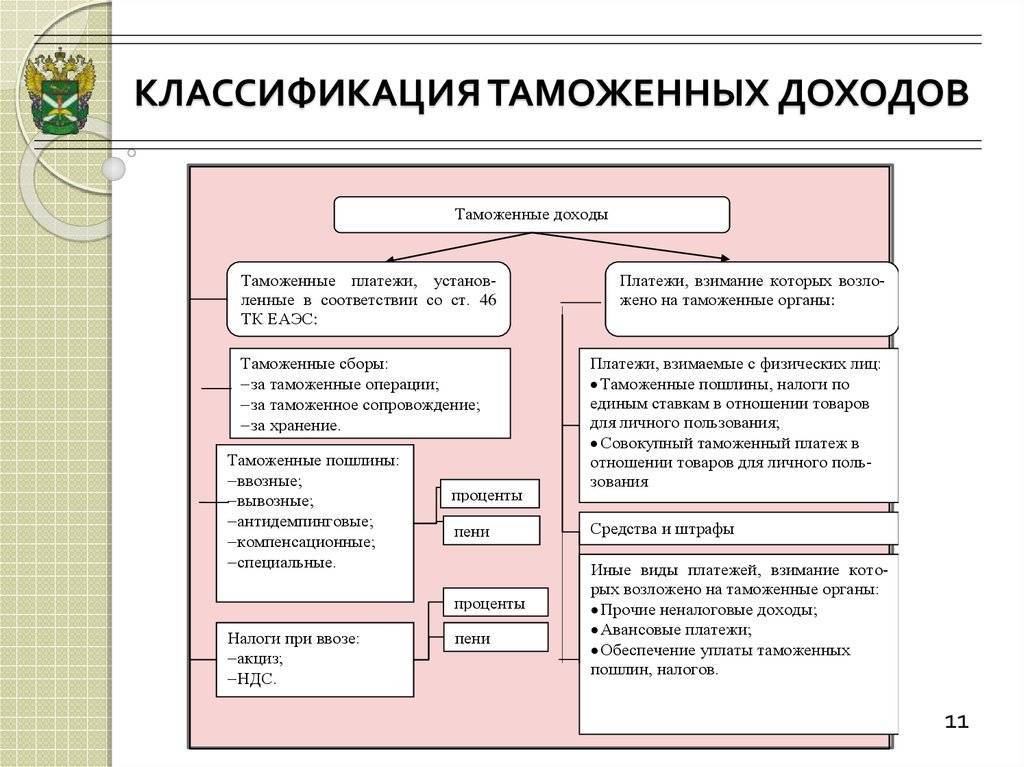

Виды таможенных платежей

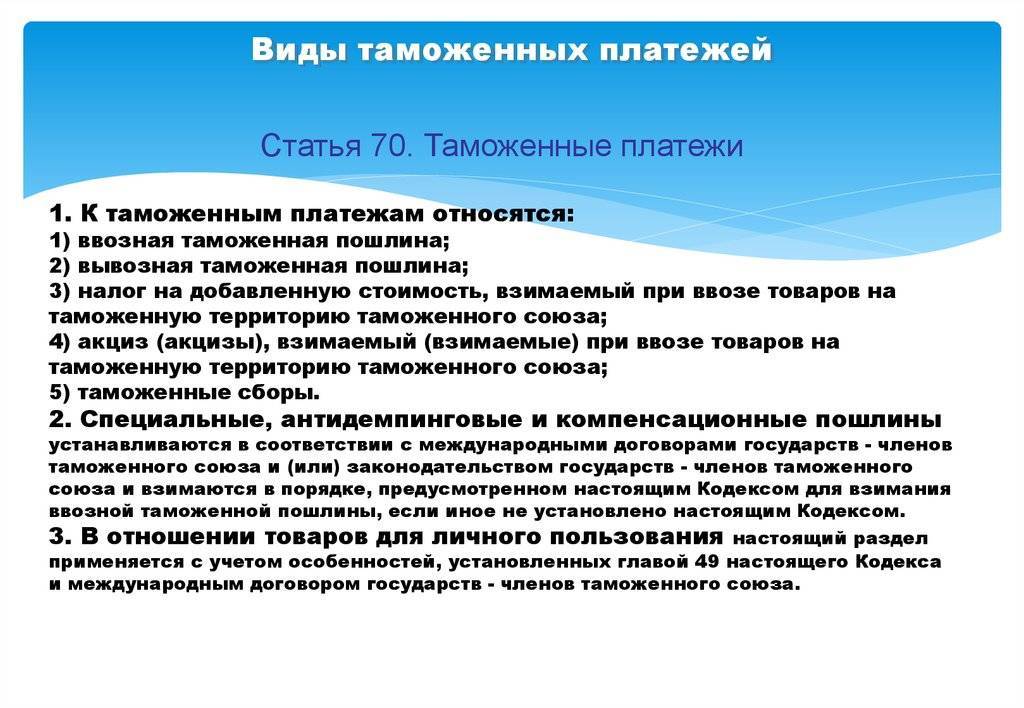

Основным документом, регулирующим действия в отношении таможенных платежей, является Таможенный кодекс таможенного союза (далее по тексту – ТК ТС), который был принят Решением Межгосударственного Совета ЕврАзЭС на уровне глав государств от 27.11.2009 № 17.

В статье 70 ТК ТС расписаны платежи, которые законом отнесены к таможенным:

- НДС, который начисляется при ввозе товаров на территорию таможенного союза – это разновидность налога, который начисляется на товар импортируемый (ввозимый) на территорию стран таможенного союза (в апреле 2017 года в состав стран-участниц таможенного союза входят: Россия, Казахстан, Белоруссия, Армения, Киргизия).

- Акциз (акцизы), начисленный по тем же причинам, что и НДС – это разновидность налога, который начисляется на товар импортируемый (ввозимый) на территорию стран таможенного союза.

- Ввозная таможенная пошлина – это платежи, которые выплачиваются при ввозе товаров на территории России.

- Вывозная таможенная пошлина – это платежи, которые выплачиваются при вывозе товаров из страны.

- Таможенные сборы (например: сбор за таможенное оформление, сбор за хранение товаров, сбор за таможенное сопровождение товаров).

Таким образом, при использовании термина «таможенный платеж» могут подразумевать каждый из перечисленных видов. Это основной перечень платежей, однако на практике встречаются выплаты к казну государства, связанные с перевозом товаров через границу, которые не прописаны в ТК ТС. Такие платежи можно отнести к сопутствующим таможенным платежам. К ним относятся: оплата консультаций, сбор за лицензию, оплата за участие в таможенных аукционах и т.д.

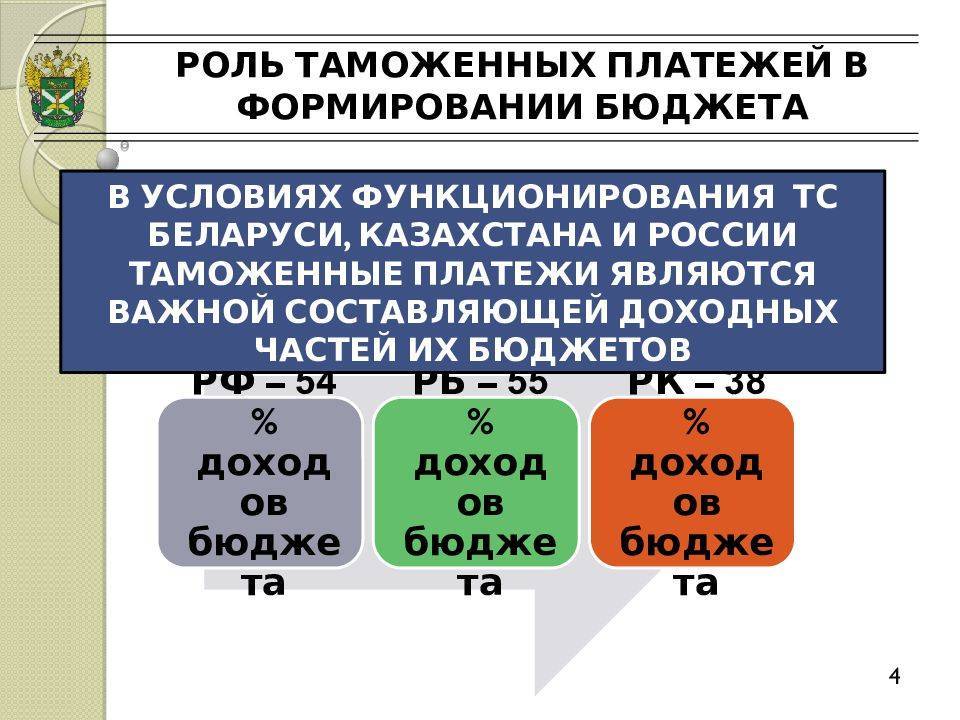

Большую долю в бюджете государства любой страны являются оплаты ввозной и вывозной таможенных пошлин, а так же НДС и акциза на импорт (ввоз) товаров через границу страны. Соответственно, можно сделать вывод, что эти платежи будут основной составляющей расходной части, в результате перевоза товара через границу. В результате чего, судебная практика распространена среди неуплаты (или уклонения от уплаты) этих таможенных платежей.

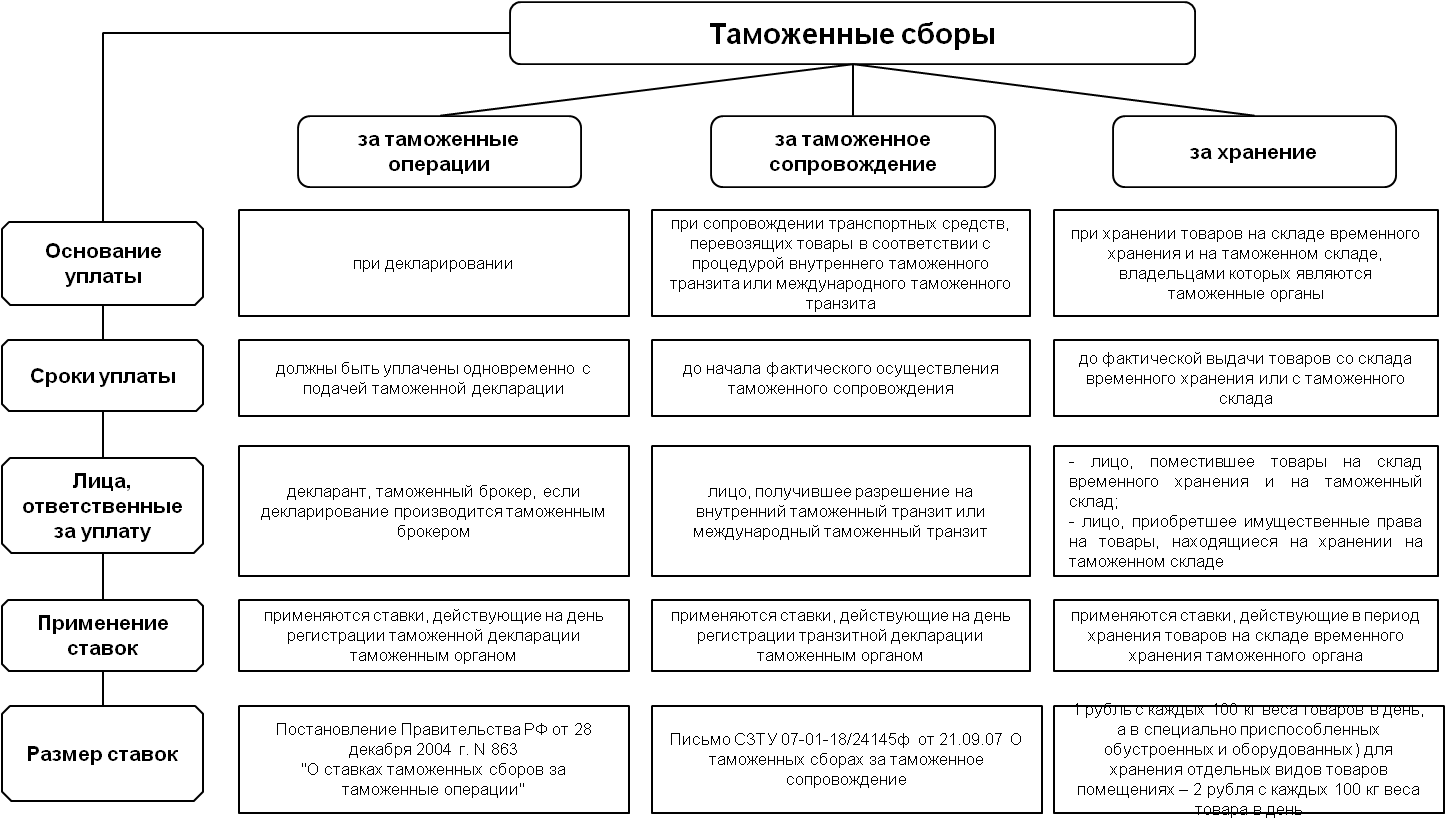

Таможенный сбор

Данная категория платежей характерна и для экспорта, и для импорта. Основной таможенный сбор, который придется заплатить всегда при подаче декларации — сбор за оформление. Его величина напрямую зависит от стоимости товара по декларации. За товары по одной декларации стоимостью менее 200 000 рублей вы будете должны заплатить минимальную сумму — 500 рублей. Если же стоимость товаров свыше 10 000 000 рублей, тогда вы заплатите 30 000 рублей. Однако, если вы будете подавать декларацию в электронном виде, то получите скидку 25% на оформление. Соответственно, размер этого сбора будет варьироваться в пределах 375–22 500 рублей.

Также существует сбор за сопровождение. Его оплата актуальна только в том случае, если вам требуется транспортировка товара по территории страны под таможенным контролем. Для автомобильного и железнодорожного транспорта сумма сбора зависит от расстояния.

Если контроль нужен на протяжении 50 км — заплатите 1 000 рублей, если контроль нужен на протяжении более 200 км — ставка составит 1 000 рублей за 100 км, но не менее 6 000 рублей. А вот если контроль требуется для перемещения товаров на водном и воздушном транспорте, то, независимо от расстояния, придется заплатить 20 000 рублей.

И последний сбор — за хранение. Он применим, когда требуется хранение товара на складе таможни. Ставка за 100 кг составит 1 рубль в сутки. Если же требуется специально оборудованный склад, то стоимость хранения повышается в два раза.

Виды

Все виды таможенных платежей различаются между собой по своему экономическому содержанию, а также юридической природе. Среди всех существующих типов стоит выделить платежи, в которых используется налоговая природа формирования в виде акциза и НДС, а также всевозможные неналоговые доходы федерального бюджета, представляющие собой стандартную таможенную пошлину и сборы.

Все виды таможенных платежей представляют собой обязательные взыскания, которые осуществляются таможенными органами за совершение определенных действий, связанных с отпуском товаров, сопровождением различной продукции, а также за проведение некоторых процедур, которые устанавливаются в соответствии с действующим законодательством государства или же ТК ТС.

Уплата таможенных пошлин и иных платежей, взимание которых возложено на таможенные органы

Таможенные сборы за таможенные операции должны быть уплачены до выпуска товаров, за исключением случаев, предусмотренных частью 2 статьи 43 Федерального закона № 289-ФЗ.

Ставки таможенных сборов за таможенные операции установлены постановлением Правительства Российской Федерации от 28 декабря 2004 г. № 863.

Информация о кодах таможенных органов содержится на официальном сайте ФТС России.

Информация о кодах бюджетной классификации, а также актуальная информация о реквизитах счета размещается на официальном сайте ФТС России.

Уплата таможенных сборов юридическими лицами может осуществляться с расчетного счета юридического лица, открытого в кредитной организации, в том числе с использованием программных и (или) технических средств (устройств) в рамках платежной системы, оператором которой является оператор таможенных платежей.

Денежные средства могут быть внесены:

1) безналичным способом через кредитные организации;

2) с использованием программных и (или) технических средств (устройств)в рамках платежной системы, оператором которой является оператор таможенных платежей;

3) наличными денежными средствами (только для физических лиц) через:

– кредитные организации;

– кассы таможенного органа.

Информация о технологиях уплаты таможенных и иных платежей с использованием электронных средств платежа содержится на сайтах операторов таможенных платежей (http://www.customscard.ru; http://www.payhd.ru).

Таможенные сборы и вывозные таможенные пошлины налоги могут быть уплачены за счет авансовых платежей, внесенных на счет Федерального казначейства.

У плательщика имеется возможность получения справочной информации о движении уплаченных им денежных средств с применением информационного сервиса «Лицевой счет» «Личного кабинета участника ВЭД», а также на сайтах операторов таможенных платежей.

применяется со дня вступления в силу международного договора Российской Федерации, предусматривающего внесение изменений в приложения № 5 и 8 к Договору о Евразийском экономическом союзе от 29 мая 2014 года.

НДС и акцизы в качестве таможенных пошлин

На сегодняшний день порядок, по которому взимается НДС и акцизы по отношению к товарам, перемещаемым через таможенные границы ТС и между странами-участниками ТС, может определяться на основании налогового и таможенного законодательства, а именно на основании 4 статьи Закона о таможенном регулировании в области таможенных правоотношений по взиманию и уплате таможенных платежей, относящихся к налогам, также на основании законодательства Российской Федерации о таможенном деле, которое может применяться в части, не урегулированной законодательством России о налогах и сборах. Основной документ ТС, на основании которого регулируются правила, по которым взимается НДС и акцизы, — это Соглашение между Правительством Российской Федерации, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 «О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе» и Протоколы, принятые к нему.

Определение 7

НДС и акцизы — это косвенные налоги, которые выполняют фискальные функции относительно мобилизации доходов федерального бюджета РФ.

Определение 8

Налогами на добавленную стоимость являются косвенные налоги, которые представляют из себя форму изъятия в федеральный бюджет той части добавленной стоимость, которая может создаваться на каждой из стадий процесса изготовления товаров, работ или услуг и которую вносят в бюджет по мере того, как реализуют.

Ставки НДС относительно налога добавленной стоимость устанавливаются на основании 164 статьи Налогового кодекса РФ.

Определение 9

Акцизом являются косвенные федеральные налоги, устанавливаемые на предметы, которые используются для массового потребления.

Данная цена включена в цену товара и должна уплачиваться покупателем. Акцизом могут облагаться только некоторые группы таких товаров. Положение об акцизах может регулироваться на основании 22 главы Налогового кодекса РФ, 181 статьи, в которой определяются исчерпывающие списки подобных товаров 10 видов, объединяющихся в 4 подкатегории:

- алкоголь;

- табачные изделия;

- автомобили;

- горюче-смазочные материалы.

Таможенный сбор является обязательным платежом, который взимается таможенным органом за совершение юридически значимых действий, которые связаны не только с тем, как товары выпускаются, но и с тем, как хранятся, как происходит их таможенное сопровождение. Таможенные сборы являются фискальными сборами, которые выполняют компенсационные функции относительно возмещения затрат, произведенных в лице таможенных органов.

Вид и ставка таможенного сбора может устанавливаться на основании законодательства государств, которые являются членами ТС. На основании положений 14 главы Закона о таможенном регулировании могут быть выделены такие виды таможенных платежей:

- таможенный сбор за таможенную операцию может уплачиваться за таможенную операцию во время декларирования товаров и включает подачу в таможенные органы неполной, периодической, временной или полной таможенной декларации;

- таможенный сбор таможенного сопровождения может уплачиваться за сопровождение транспортного средства, которое перевозит товар на основании таможенной процедуры таможенного транзита;

- таможенный сбор за хранение может уплачиваться во время пребывания товара на складах временного хранения таможенных органов;

- ставка таможенного сбора за таможенные операции может устанавливаться Правительством Российской Федерации. Размеры таможенного сбора могут ограничиваться только на основании примерной стоимости услуг, предоставляемых таможенными органами на основании 130 статьи Закона о таможенном регулировании.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Комментарий к статье 71 Таможенного кодекса Таможенного союза ЕврАзЭС: Виды ставок таможенных пошлин

В ст. 71 ТК определены виды ставок таможенных пошлин – адвалорные, специфические и комбинированные. Отметим, что перечисленные в ст. 71 виды ставок могут относиться не только к таможенным пошлинам, но и акцизам.Адвалорная ставка (ad valorem) устанавливается в процентах к таможенной стоимости облагаемых товаров. Таможенная пошлина в отношении товаров, облагаемых по адвалорным ставкам, рассчитывается как произведение таможенной стоимости товара на соответствующую ей ставку.

Специфические ставки таможенной пошлины устанавливаются в денежном выражении в зависимости от физических характеристик в натуральном выражении – количества, массы, объема или иных характеристик.

Денежным выражением специфической ставки служит евро или доллар США. Например, в Едином таможенном тарифе Таможенного союза ставка ввозной таможенной пошлины для автобусов, предназначенных для перевозки более 120 человек и с момента выпуска которых прошло более 5 лет (код ТН ВЭД – 8702 10 192 2), выражена в евро за 1 куб. см, а для тростникового сахара (код ТН ВЭД – 1701 13) – в долларах США за 1000 кг.

Величина таможенной пошлины, рассчитываемой по специфической ставке, не зависит от цены товара, ввозимого на таможенную территорию Таможенного союза или вывозимого с этой территории. Использование специфических ставок делает поступления в бюджет от взимания таможенных пошлин менее зависимыми от ценовой конъюнктуры. Кроме того, использование специфических ставок позволяет бороться с уклонением от уплаты таможенных платежей путем занижения контрактных цен на импортные и экспортные товары.

Комбинированная ставка предполагает сочетание адвалорного и специфического обложения. В этом случае используются как стоимостные, так и количественные показатели товаров, перемещаемых через таможенную границу.

В зависимости от содержащихся в таможенном тарифе специальных указаний при расчете ввозной таможенной пошлины по комбинированной ставке адвалорная и специфическая компоненты могут складываться (кумулятивная комбинированная ставка) либо взиматься та из них, которая имеет наибольшую величину (альтернативная комбинированная ставка). В Едином таможенном тарифе Таможенного союза используется альтернативная комбинированная ставка – “С1 в процентах, но не менее С2 в евро за количество товара”.

При применении альтернативной комбинированной ставки (например, 10%, но не менее 3 евро за 1 шт.) сначала исчисляется размер таможенной пошлины по адвалорной ставке в процентах к таможенной стоимости, а затем исчисляется размер таможенной пошлины по специфической ставке. Для определения суммы таможенной пошлины, подлежащей уплате, используется большая из двух полученных величин.

При исчислении сумм таможенных пошлин, взимаемых по специфическим ставкам, установленным за килограмм массы товара, или комбинированным ставкам со специфической составляющей в евро за килограмм массы товара, в качестве основы используется масса товара с учетом его первичной упаковки, то есть упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи.

К оглавлению: Комментарий к Таможенному кодексу Таможенного союза ЕврАзЭС

Таможенное право, Таможенные пошлины, Ставки таможенных пошлин

Ответственность за неуплату таможенных платежей

Обязанность по уплате таможенной пошлины лежит на декларанте — лице, декларирующем товары или от чьего имени они декларируются. Обязанность по осуществлению платежа возникает в тот момент, когда пересекается таможенная граница (ст. 319 ТК РФ).

Декларирование производится таможенным представителем (брокером), он же и выступает ответственной стороной за уплату пошлины.

Таможенный брокер — это лицо, которое совершает таможенные операции от имени декларанта и согласно его поручению или поручению другого лица, на ком лежит обязанность совершать таможенные операции. Брокер и иные заинтересованные лица взаимодействуют в соответствии с условиями договора.

Ответственность за уплату несут:

- владелец склада хранения;

- владелец таможенного склада;

- лицо, которое перевозит груз;

- другие лица, несущие обязанность соблюдать таможенный режим.

За незаконное перемещение товаров и транспорта через границу ответственность по оплате таможенных налогов лежит на тех лицах, которые участвуют в таком перемещении, если им было известно о незаконности действия или они должны были знать об этом.

Также при осуществлении незаконного ввоза ответственность за уплату пошлины лежит на лицах, приобретших в собственность или владение незаконно ввезенные товары/транспортные средства, если они знали о незаконности деяния или должны были знать об этом.

Таможенный кодекс РФ предусматривает случаи, при которых налоги и пошлины не выплачиваются. К примеру, общая таможенная сумма товаров ввоза в течение недели в один адрес не должны превышать 5 тыс. руб. (ст. 319 ТК РФ). Декларанты освобождены от выплаты НДС.

За неуплату таможенной пошлины предусмотрены два вида ответственности:

Административная, наступающая за несоблюдение сроков оплаты, — ст. 16.22 КоАП, грозит выплатой штрафа до 2 500 тыс. руб. для граждан; для должностного лица — до 10 тыс. руб.; для юридического лица — до 50 тыс. руб.

Оплата

Исчисление и дальнейший порядок оплаты, взыскание, всевозможные изменения сроков выплат и дальнейший возврат таможенных сборов должны осуществляться в соответствии с правилами, которые установлены ТК ТС. По этим правилам определяются все существующие виды таможенных платежей и их характеристика.

Данные сборы могут не взыматься за проведение различных операций в тех ситуациях, когда уполномоченные органы не производят никаких действий, связанных с оформлением определенной продукции, включая также изъятие, аннулирование ГТД и другие, а также если эти органы принимают решение запретить выпуск данного товара. Общий перечень, в который входят все виды таможенных платежей и их характеристика, можно найти в Законе о таможенном регулировании.

Комбинированные

Эти пошлины вбирают и пропорциональную, и твёрдую части.

В отличие от налоговых аналогов — к примеру, акцизов, таможенные пошлины с комбинацией исчисляются не только путём складывания твёрдой и процентной элементов (кумулятивная пошлина), но и по схеме выбора той части, которая больше (альтернативная пошлина).

В тарифах ЕАЭС используются альтернативные пошлины: в группе табака прочие табачные изделия исчисляются по ставке 20 %, но не меньше 2 евро за 1 тысячу штук.

Разница между двумя составляющими смешанной пошлины невелика, что достигнуто совместными усилиями стран-участников евразийской интеграции.