С 2021 года установлена прогрессивная шкала для НДФЛ

Комментарий

Федеральным законом от 23.11.2020 № 372-ФЗ (далее – Закон № 372-ФЗ) с 2021 года введена прогрессивная шкала ставок при налогообложении НДФЛ. Поправками предусмотрен ряд нововведений.

Новые ставки НДФЛ для резидентов и нерезидентов

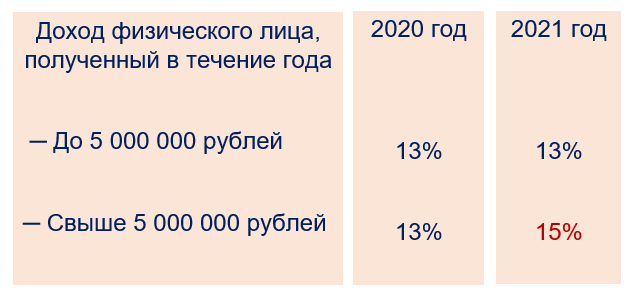

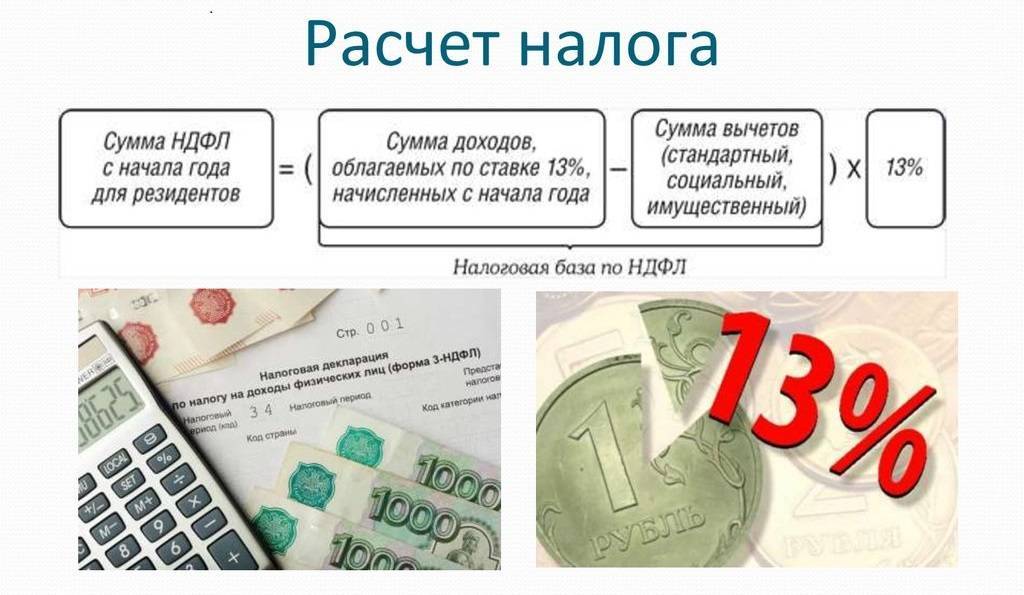

Для резидентов РФ установлены следующие ставки НДФЛ:

- 13 процентов – с суммы доходов в пределах 5 млн рублей за налоговый период (год),

- 15 процентов – с суммы доходов, превышающих 5 млн рублей за налоговый период (год).

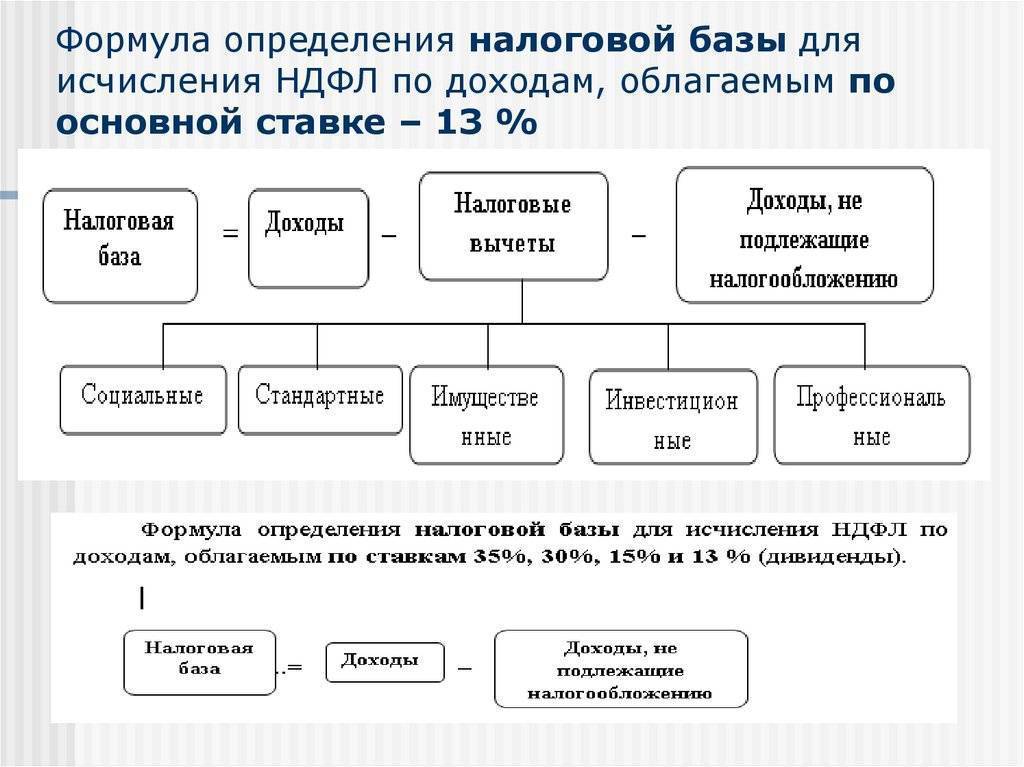

Эти ставки применяются к следующим суммарным доходам резидентов (налоговая база по которым определяется отдельно – новый п. 2.1 ст. 210 НК РФ):

- доходы от долевого участия (исчисляются с учетом вычетов по пп. 2.5 п. 2 ст. 220 НК РФ);

- доходы в виде выигрышей, полученных участниками азартных игр и участниками лотерей (с учетом ст. 214.7 НК РФ);

- доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами (с учетом ст. 214.1 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

- доходы по операциям РЕПО, объектом которых являются ценные бумаги (с учетом ст. 214.3 НК РФ);

- доходы по операциям займа ценными бумагами (с учетом ст. 214.4 НК РФ);

- доходы, полученные участниками инвестиционного товарищества (с учетом ст. 214.5 НК РФ);

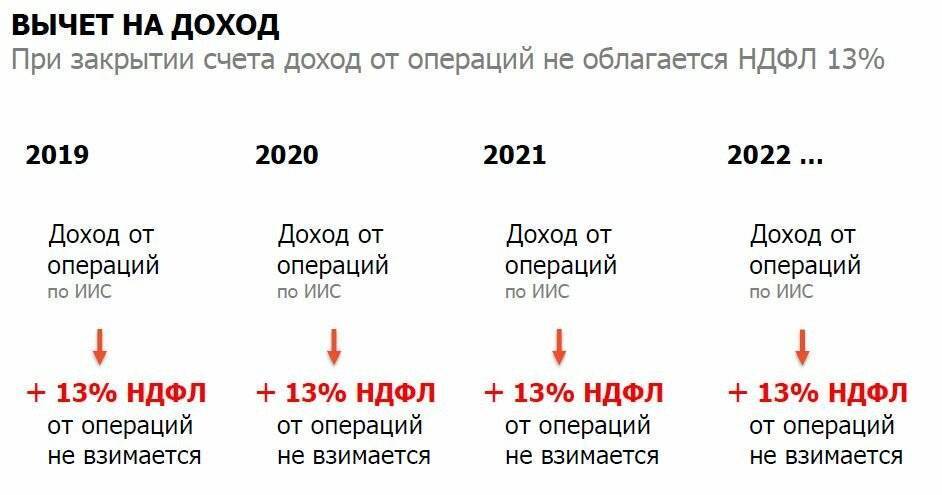

- доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемыми на индивидуальном инвестиционном счете (с учетом ст. 214.9 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

- доходы в виде сумм прибыли контролируемой иностранной компании;

- иные доходы резидентов, кроме облагаемых по иным ставкам: 35 % по п. 2 ст. 224 НК РФ, 9 % по п. 5 ст. 226 НК РФ и 30 % по п. 6 ст. 226 НК РФ. Эти доходы названы основной налоговой базой. При ее расчете учитываются стандартные по ст. 218 НК РФ, социальные по ст. 219 НК РФ, имущественные по ст. 220 НК РФ и профессиональные вычеты по ст. 221 НК РФ, на которые налогоплательщик имеет право.

Однако агенты по НДФЛ будут определять ставку исходя из всех выплаченных налогоплательщику доходов только с 2023 года(п. 3 ст. 2 Федерального закона от 23.11.2020 № 372-ФЗ). В 2021 и в 2022 году они расчитывают ставку 13 или 15 (т.е. предел 5 млн руб.) по каждой из перечисленных налоговых баз.

При этом доходы граждан-резидентов от продажи недвижимого имущества (долей в нем), а также от получения недвижимости в дар по-прежнему будут облагаться по ставке 13 процентов, без увеличения до 15 процентов (новый п. 1.1 ст. 224 НК РФ).

Отметим, что доходы некоторых нерезидентов, которые сейчас облагаются по ставке 13 процентов, будут облагаться по новой прогрессивной шкале (новый п. 3.1 ст. 224 НК РФ). Речь идет о доходах от трудовой деятельности следующих лиц:

- высококвалифицированных иностранных специалистов,

- участников Государственной программы по переселению в РФ,

- работающих в РФ по патенту иностранцев,

- членов экипажей судов, плавающих под госфлагом РФ.

Исчисление НДФЛ налоговым агентом

Законом № 372-ФЗ установлены единые правила исчисления налога с применением прогрессивной шкалы (по ставкам 13 и 15 процентов) как для резидентов, так и для нерезидентов. Налог должен рассчитываться на дату получения дохода (определяется по правилам ст. 223 НК РФ) нарастающим итогом с начала налогового периода (года) с зачетом ранее удержанных сумм. В настоящее время так исчисляется налог только по доходам резидентов, облагаемых по ставке 13 процентов. С доходов нерезидентов НДФЛ (в том числе по ставке 13 процентов) НДФЛ рассчитывается при каждой выплате как произведение суммы дохода на налоговую ставку без учета прежних удержаний (п. 3 ст. 226 НК РФ).

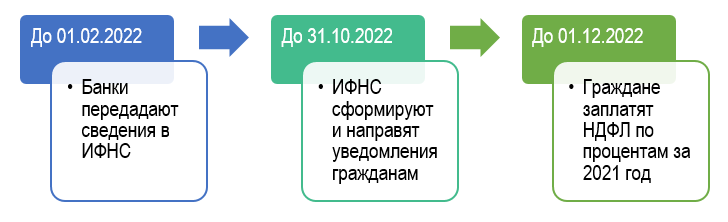

Если налогоплательщик получает доход от нескольких налоговых агентов (каждый в пределах 5 млн рублей), то по окончании года налоговая рассчитает налог с совокупной суммы, превышающей 5 млн рублей, и направит гражданину налоговое уведомление.

В заключение

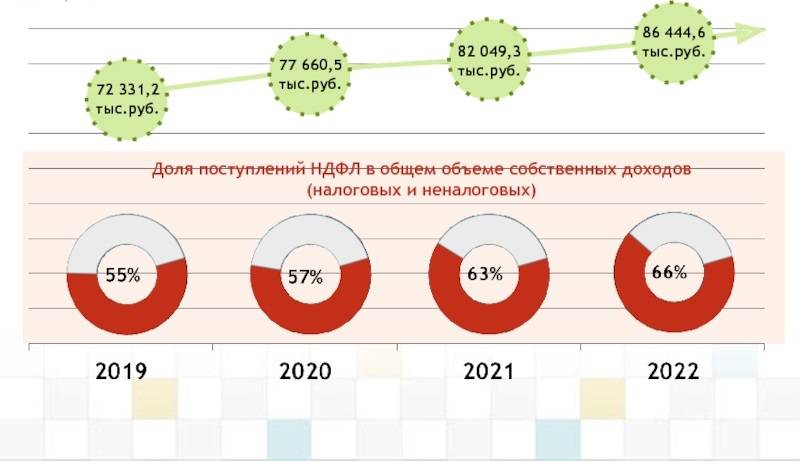

По задумке законодателя, увеличение ставки НДФЛ с 13 до 15 % в отношении доходов граждан, превышающих 5 млн рублей за год, приведет к дополнительному поступлению налога в размере 60 млрд рублей в год. Зачисляться эти суммы будут в федеральный бюджет и по поручению Президента РФ от 08.07.2020 № Пр-1081 направляться на лечение детей с тяжелыми жизнеугрожающими и хроническими заболеваниями.

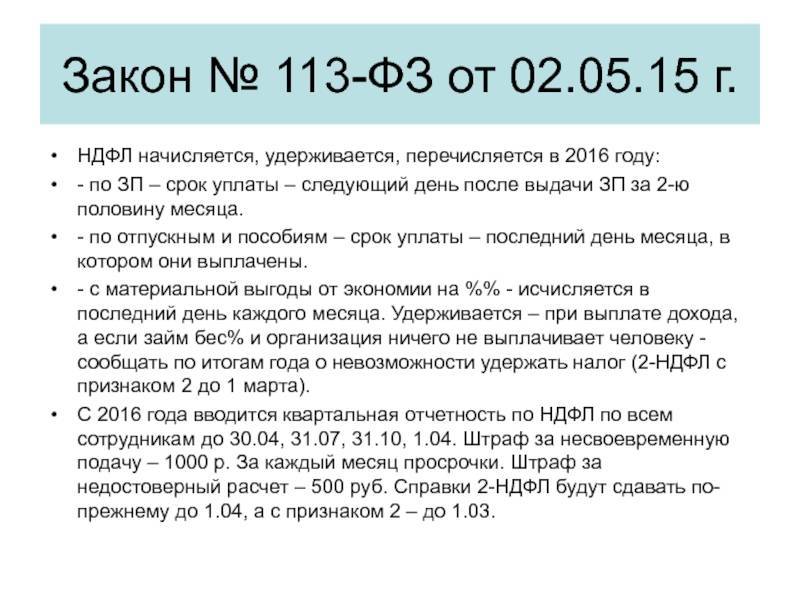

Основные изменения по НДФЛ с 1 января 2022 года

Два документа 2-НДФЛ и 6-НДФЛ были скорректированы и объединены в один. Справка 2 НДФЛ в 2022 году претерпела изменения и оформляться как самостоятельный документ не будет. Вместо этого работнику обязаны выдать приложение к форме 6-НДФЛ.

Какие изменения в 2022 году произойдут с оформлением справки 6 НДФЛ? С 1 января эта форма будет содержать в себе приложение в виде справки о доходах и налогах физического лица. Правила ее заполнения определены приказом Федеральной налоговой службы России. Новый вариант оформления формы включает в себя 2 раздела:

- В первом разделе указываются перечисленные налоговые отчисления с указанием даты.

- Во втором разделе определен доход физического лица, начисленные суммы налога, удержанного, неудержанного, возвращенного.

Кроме того, в справке появилось больше информации о налоговом агенте. Данные об организации размещаются на титульном листе.

Стандартный вычет

Порядок его оформления и получения регулируется Налоговым кодексом РФ (ст. 218 п. 4), где предусматривается уменьшение налогооблагаемой базы для физических лиц, имеющих детей.

Для трудоустроенного родителя такой базой является зарплата, из которой производятся ежемесячные отчисления в размере 13%.

Как правило, льгота предоставляется работодателем в автоматическом режиме, когда бухгалтерия предприятия самостоятельно оформляет соответствующую документацию.

Если же этого не произошло, налогоплательщик вправе обратиться в инспекцию с просьбой о предоставлении компенсации. Сделать это можно через личный кабинет на сайте государственного органа.

Вернуть часть затраченных средств может и неработающий родитель, если он платит со своих доходов НДФЛ. Для оформления возврата в ФНС необходимо представить следующие документы:

- заявление-анкету;

- копии паспорта заявителя, свидетельства о рождении ребенка, свидетельства о браке;

- документы, подтверждающие установление опекунства, усыновление;

- справку об инвалидности ребенка (при наличии);

- справку из учебного заведения, если ребенок является студентом (аспирантом, практикантом).

Налоговый вычет для единственного родителя

Согласно нормам НК РФ, единственному родителю (попечителю, опекуну, усыновителю) полагается компенсация в двойном размере.

Единственным родителем закон считает мать, если отцовство не установлено в юридическом порядке. Такое может произойти, когда ребенок рожден вне брака, а сведения об отце внесены со слов матери либо отсутствуют вовсе.

При наличии документального подтверждения отцовства женщину нельзя признать единственным родителем, даже если брак не зарегистрирован.

Итоги

На получение налогового вычета могут рассчитывать только родители, имеющие доход, с которого производятся отчисления в государственный бюджет.

Законодатель устанавливает несколько видов налоговых вычетов на детей, которые применяются в зависимости от ситуации.

Особые правила расчета в 2022 году

Двухступенчатая система подсчета налога состоит в разделении общего дохода на две суммы, к которым будет применен разный процент налоговых отчислений.

Рассмотрим пример начисления налога для работника с заработной платой 600 000 руб. в месяц. За 12 месяцев его доход составит 7 200 000 руб.

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ), российский паспорт, ручка и деньги

С января по август на сумму 4 800 000 начисляется налог:

4800000 × 0,13 = 624000 руб.

В сентябре доход превысит 5 000 000 на 400 000. На недостающие до пяти миллионов 200 000 будет начислено 200000 × 0,13 = 26 000, на зарплату 400 000 – 60 000 по ставке 15%. С октября по декабрь заработная плата составит 1 800 000, на которую начисляется налог 15%:

1 800 000 × 0,15 = 270 000 руб.

Общая сумма выплат составит 980000 руб.

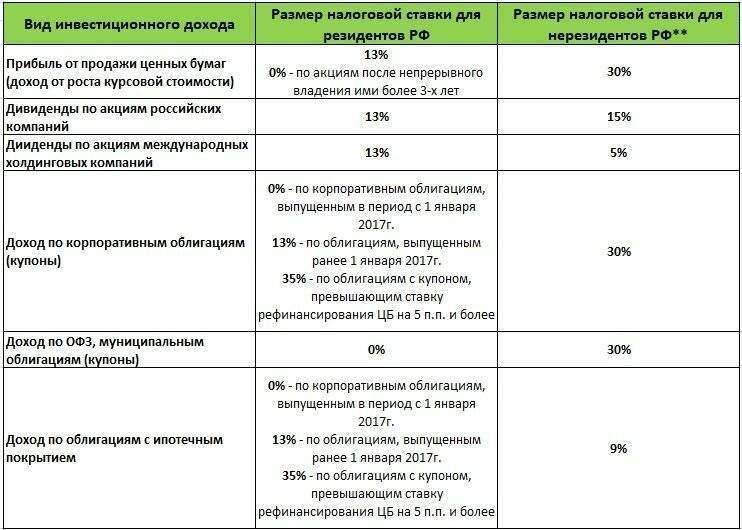

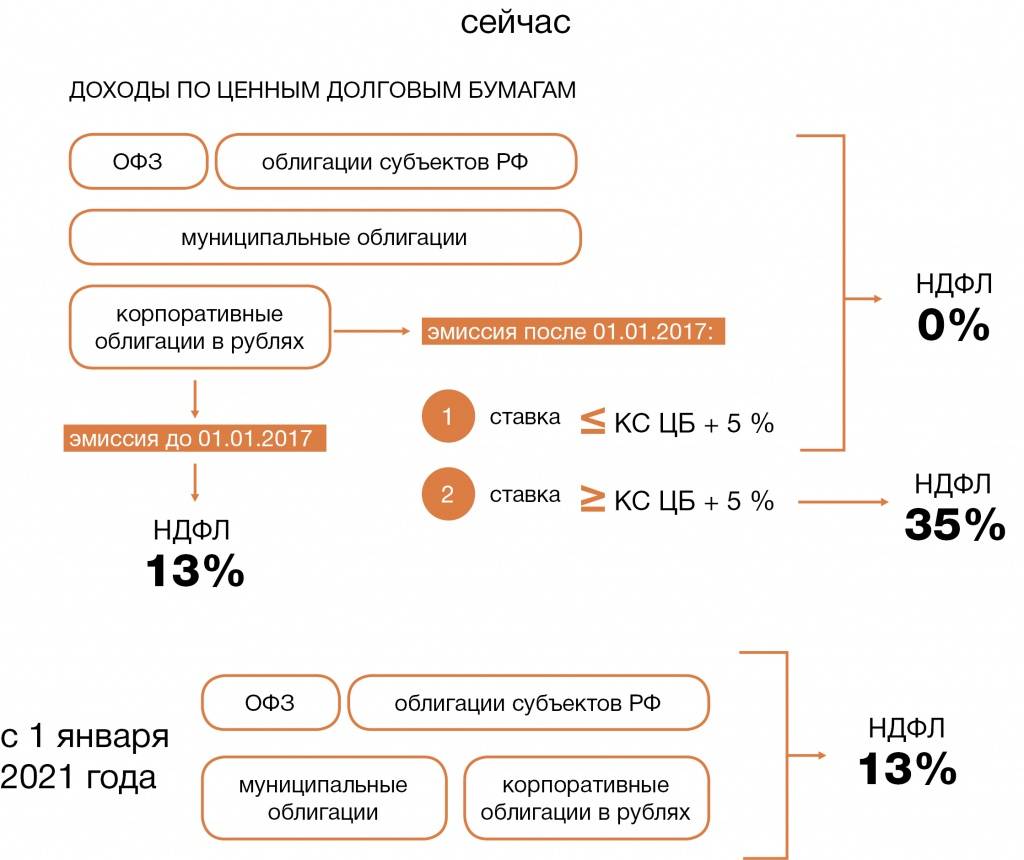

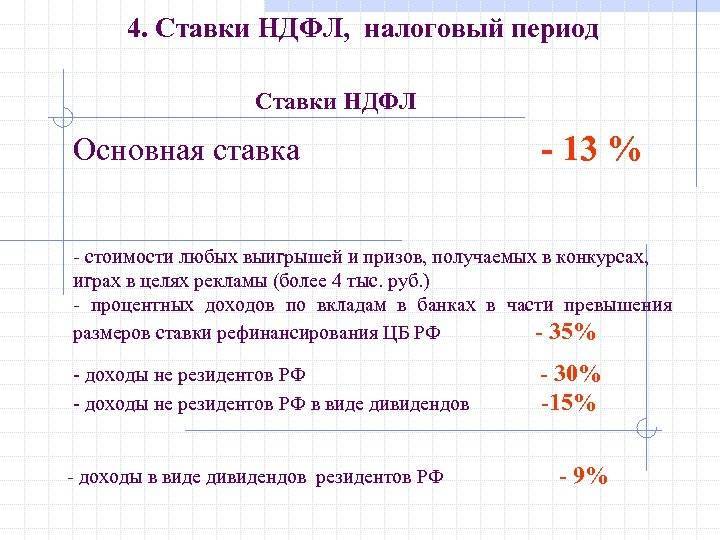

Налоговые ставки по НДФЛ

Ставка налога на доход физического лица, согласно поправкам в российском налоговом кодексе, имеет два значения: 13% и 15%. Правительство определило базовый доход, к которому применяется 13% для расчета отчислений в казну государства. Изменение ставки НДФЛ в 2022 году коснется тех, кто имеет доход более определенной базы. Они должны будут платить налог по повышенной ставке 15%.

Российские граждане, получающие зарплаты, премии, выигрыши в лотерее, дивиденды от размещения на бирже ценных бумаг, облигаций, банковских вкладов свыше 1 млн руб., использования прочих финансовых инструментов, подпадают под прогрессивную шкалу налогообложения.

Другие виды налогового вычета на детей

Кроме стандартной льготы, родителям предоставляются другие виды налоговых вычетов на детей в 2022 году. До какой суммы дохода действует льгота, зависит от конкретной ситуации.

На лечение

Федеральная налоговая служба напоминает, что налогоплательщик имеет право обратиться за компенсацией по затратам, связанным с оплатой медицинских услуг, которые были оказаны лично ему либо членам семьи. Законодатель четко устанавливает перечень лиц, считающихся членами семьи:

- родители налогоплательщика;

- несовершеннолетие дети до 18 лет;

- супруг/супруга.

Из категории получателей исключаются совершеннолетние дети, а также родители супруга.

Суммарный размер компенсации за лечение и реабилитацию не должен превышать 120 тыс. внутри отчетного периода, исключение — вычеты в размере суммы, затраченной на дорогостоящее лечение. Для таких случаев ограничений по максимальному размеру выплаты не предусмотрены.

На оплату спортивных занятий

Госдума приняла правительственный закон, согласно которому каждый трудоустроенный гражданин РФ вправе вернуть часть средств, затраченных на спортивные занятия. Получить такой вычет можно и на детей. Его размер составляет 13% от общей суммы расходов на спорт и фитнес. При этом суммарный объем денежных средств, потраченных на спортивные занятия, не должен превышать 120 тыс. руб. Таким образом, максимальная величина выплаты составит 15,6 тыс. руб.

Для оформления необходимо предоставить документацию, которая может подтвердить фактические затраты на оплату рассматриваемых услуг: копию договора, кассовый чек в электронном или бумажном виде.

Изначально нормы закона касались только взрослого населения, но в процессе рассмотрения народными избранниками было принято решение распространить налоговые вычеты и на детей до 18 лет, включая подопечных и усыновленных. Закон вступит в силу с момента старта очередного налогового периода, то есть с 1 января 2022 года.

Интересно! Единый налог на вмененный доход в 2022 году

На обучение

Изменения коснулись и размеров компенсации по оплате за обучение. Выплата не индексировалась уже на протяжении 10 лет, ее действующий размер не соответствует стоимости образовательных услуг. Таким образом, поправки предусматривают увеличение вычета:

- до 80 тыс. руб. — в 2021 году;

- до 100 тыс. руб. — в 2022 году.

До какого возраста будет начисляться компенсация, зависит от конкретных обстоятельств. Льгота распространяется на родителей, чьи дети:

- обучаются на дневном обучении (до 24 лет);

- занимаются с педагогом в индивидуальном порядке (до 18 лет).

Государство компенсирует расходы на образование только в случае обучения ребенка в учреждении, имеющем лицензию на оказание услуг такого рода.

При удержаниях из зарплаты учтут прожиточный минимум

Основание:

Это изменение напрямую не связано с налогообложением, но оказывает важное изменение на доходы россиян, имеющих задолженность перед банками или другими организациями. В 2022 году должникам обязаны сохранить минимальный доход в размере прожиточного минимума

Если в отношении человека открыто исполнительное производство (например, из-за долгов по кредитам или коммунальных услуг), то он может подать приставкам заявление с просьбой сохранить ему доход в размере прожиточного минимума. При наличии иждивенцев можно защитить от взыскания в счет долгов и большую сумму. Если приставы удовлетворят просьбу должника, новые правила удержаний должны учесть работодатели при выплате зарплаты.

Ограничения не затронут исполнительные листы по взысканию алиментов.

НДФЛ

Обязательства по расчету налога на доход с зарплаты ложатся на плечи работодателя, поскольку он является налоговым агентом. На руки сотруднику выдают заработную плату с учетом этого вычета, который для резидента РФ составляет 13% или 15% от всего дохода.

В случае, когда доход получают, например, от сдачи квартиры, игры в покер, выигрыша, продажи квартиры, физическое лицо платит НДФЛ самостоятельно.

Таблица ставок НДФЛ в 2022 году

| Ставка (в процентах) | Виды доходов |

|---|---|

| 9% | Облигации с ипотечным покрытием, выпущенные до 01.01.2017. Доход, полученный в результате приобретения ипотечных сертификатов участия (выданы с покрытием до 01.01.2007). |

| 13% | Зарплата, премиальные выплаты, различные виды надбавок и доплат, выплата по ГПД, доход от предпринимательства суммарно не превышающий 5 млн рублей. Продажа имущества (ценные бумаги сюда не входят). Имущество, полученное в порядке дарения. Пенсия, выплаты по договорам страхования. Трудовая деятельность иностранных специалистов высокой квалификации. Процент по вкладу, остатку на счетах в банках на территории РФ. |

| 15% | Суммарный доход резидента превышает 5 млн рублей. Доход нерезидента (кроме специалиста высокой квалификации). Дивиденты нерезидента (выплачены организацией на территории РФ). |

| 30% | Ценные бумаги организаций на территории России. Доход нерезидента, не подпадающий под ставку в 13 или 15%. |

| 35% | Выигрыш и доход от рекламной деятельности свыше 4 000 рублей. Проценты по банковским вкладам в части превышения установленных размеров. Плата за пользование деньгами пайщиков. |

Некоторым категориям предоставляется право на налоговый вычет. Вычет в 3 000 рублей может получить инвалид I, II, III группы из числа военнослужащих, инвалид ВОВ, ликвидатор Чернобыльской катастрофы. Вычет в 500 рублей положен инвалиду с детства, Герою Советского Союза и РФ, родителям и супруге (супругу) погибшего при исполнении служебных обязанностей военнослужащего. Чтобы получать такой вычет, необходимо написать заявление работодателю и предоставить документ, подтверждающий право.

Существуют и другие виды стандартных вычетов — на детей. Если детей двое, то на каждого делают вычет в 1 400 рублей, если три и более, то 3 000 рублей на каждого.

Где получить вычет?

Получить имущественный вычет и вычет по уплаченным процентам можно двумя способами: в налоговой (лично или онлайн через на сайте ФНС) или у работодателя. При первом варианте вычет будет перечисляться единоразово каждый год по окончании налогового периода. Второй вариант предполагает, что работодатель не будет вычитать из зарплаты НДФЛ в рамках суммы вычета.

Вычет в налоговой по окончании года:

- оформляется самостоятельно в налоговой по месту жительства или онлайн через личный кабинет налогоплательщика на сайте ФНС;

- срок проверки — до 30 дней после подачи заявления;

- деньги поступают в течение 15 дней на расчётный счёт после камеральной проверки;

- этот вариант подходит для возврата НДФЛ за предыдущие периоды и одной суммой;

- подать декларацию можно в любое время в течение трёх лет после того, как состоялась сделка и был оформлен ипотечный договор. За каждый год необходимо предоставлять отдельную декларацию.

Иван Барсов

Директор розничного кредитования МТС Банка

При личном посещении налоговой захватите с собой оригиналы всех необходимых документов и распечатайте декларацию 3-НДФЛ в двух экземплярах (один экземпляр — для налоговой, на втором — вашем экземпляре — сотрудник налоговой службы поставит отметку о принятии документов).

Вычет у работодателя

Михаил в 2020 году приобрёл комнату в квартире на вторичном рынке за 3 миллиона рублей (вычет в этом случае будет максимальным — 260 000 рублей). Он хочет получить вычет у работодателя. Зарплата Михаила — 100 тысяч рублей в месяц до вычета налога. Значит, с него не будет удерживаться НДФЛ в размере 13% (13 000 рублей в течение 20 месяцев, до тех пор, пока он не получит все 260 000 рублей вычета).

Для получения вычетов у работодателя до окончания налогового периода налогоплательщику необходимо:

- собрать копии необходимых документов (список такой же, как и для получения вычета через налоговую);

- написать заявление на получение уведомления на имущественный вычет и предоставить его в налоговую по месту жительства или подать онлайн через на сайте ФНС, приложив копии документов, подтверждающих право на получение вычета;

- по истечении 30 дней получить в налоговом органе уведомление о праве на имущественный вычет;

- предоставить работодателю выданное налоговым органом уведомление;

- работодатель уменьшит налогооблагаемый доход за год на сумму вычета и не будет удерживать НДФЛ. Вы будете получать его вместе с зарплатой.

Подавать декларацию по форме 3-НДФЛ не нужно. Если за год использовать весь вычет не получилось, остаток переносится на следующий год, но уведомление нужно будет предоставить заново.

Если вы приобрели жильё в 2021 году, то обратиться за вычетом к работодателю можно уже в текущем году, а получить вычет через налоговую — не ранее 2022 года. Срока давности для получения имущественного вычета не существует. Но заявить его можно только за три последних года.

Страховые взносы

С выплат, положенных сотруднику за трудовую деятельность, работодатель обязан отчислять страховые взносы (СВ) в государственный бюджет. Кроме зарплаты в расчет берется премия, отпускные, компенсация за неиспользованный отпуск, материальная помощь свыше 4 000 рублей в год.

Уплата СВ производится из бюджета организации, из зарплаты их не вычитают. Плательщиком выступает юридическое (организация, ИП) и физическое лицо. Если гражданин является ИП, то взнос за себя тоже платит. Если наступает страховой случай, то из СВ производят необходимое возмещение.

Виды взносов:

- пенсионные;

- медицинские;

- социальные (пособия по уходу за детьми, компенсация за травму на производстве, профзаболевание и др.).

Ставки налогов с зарплаты на СВ в 2022 году: таблица в процентах

| Вид взноса | Размер ставки |

|---|---|

| Пенсионный | 22% — доходы не превышают предельную базу (1 565 000 рублей). 10% — доходы выше предельной базы. |

| Медицинский | 5,1% — основной тариф. |

| Социальный (болезнь, материнство) | 2,9% — доход не выше предельной базы (1 032 000 рублей). 1,8% — тариф для иностранного сотрудника, не являющегося специалистом высоко профиля. 0% — доход выше предельной базы. |

Не подлежат обложению различные виды государственных пособий и компенсационных выплат, единовременная материальная помощь, матпомощь менее 4 000 рублей (на одного сотрудника).

Изменения в налоговых и социальных вычетах по НДФЛ с 2022 года

С 2022 года можно предъявлять к вычету затраты на занятия спортом, физкультурно-оздоровительные мероприятия для самого налогоплательщика и его детей до 18 лет. Реестр оздоровительных услуг регламентирован. Максимальный размер расходов ограничен суммой в 120 000 руб. Предельная сумма вычета составит 120000 × 0,13 = 15 600 руб. Также разработаны требования к организации, оказывающей услуги. Она должна входить в перечень Министерства спорта, дающих право на налоговый вычет.

Также к вычету можно будет предъявить затраты на приобретение путевок для круглогодичного отдыха детей до 18 лет и студентов очного отделения университетов до 24 лет. В течение 12 месяцев воспользоваться данной льготой можно один раз.

Введение прогрессивной шкалы налогообложения повлекло за собой двухэтапное начисление налоговых выплат для физических лиц, получающих доход на территории нашей страны свыше 5 млн руб. В тоже время правительство разрешило учитывать расходы, потраченные на сохранение здоровья и ведение здорового образа жизни, для возврата из налоговых отчислений.

Как платить НДФЛ с 2022 года

Оплата отчислений производится после свершившегося факта получения дохода. В реквизитах НДФЛ в 2022 году появился новый код бюджетной классификации КБК, введение которого обусловлено изменениями, связанными с введением прогрессивной шкалы налогообложения. Код был принят на основании приказа Министерства финансов. Начисления по ставке 15% должны быть учтены по новому КБК.

Изменения, связанные с перечислением НДФЛ в 2022 году, обусловлены введением второй ставки в 15%. Уплата налога в размере 650 000 руб. или менее производится по месту учета агента, производящего начисления и выплату. Если начисленная сумма превышает указанную, перечисление производится двумя платежами:

- первый платеж на сумму по ставке 13% с указанием КБК 18210102010010000110;

- второй – по ставке 15% по вновь введенному коду 18210102080010000110.

Начнет действовать новый спортивный вычет

Основания: ст.219 Налогового кодекса

С 2022 года россияне, которые посещают фитнес-клубы, бассейны и спортивные секции, смогут воспользоваться новым налоговым вычетом на спорт. Государство начнет компенсировать часть затрат на оплату физкультурно-оздоровительных организаций.

Максимальная сумма расходов в рамках спортивного вычета 120 тысяч рублей в год. Размер вычета — до 15,6 тысячи рублей (120 000 *13%).

Для оформления спортивного налогового вычета требуется одновременной соблюдение 5 условий:

- Спортивная секция оплачена из личных средств. Если абонемент в фитнес-клуб предоставил работодатель или секция – бесплатная, то вычет не положен.

- Получатели вычета – налоговые резиденты (то есть жили в России не менее 183 дней в году).

- Они получают зарплату или имели иные доходы, которые облагаются по ставке 13% НДФЛ.

- Оплаченные спортивные услуги входят в перечень, утвержденный Правительством.

- Организация или ИП, оказывающие физкультурно-оздоровительные услуги, включены в список Минспорта.

Подробнее о порядке предоставления налогового вычета — в отдельном материале: Сколько можно сэкономить благодаря налоговому вычету за спорт и как его получить

Размер стандартного вычета

Сумма налогового вычета определяется очередностью появления детей. В 2022 году из общей суммы, подлежащей налогообложению, будет вычитаться:

- по 1,4 тыс. руб. — за первого и второго ребенка;

- 3 тыс. руб. — за третьего и последующих детей;

- 12 тыс. руб. — за ребенка с инвалидностью.

Норма применяется до даты исполнения ребенку 18 лет.

В отдельных случаях (обучение на дневном отделении) срок увеличивается до 24 лет.

Также необходимо учитывать тот факт, что компенсация начисляется за месяцы, когда суммарная величина дохода меньше 350 тыс. руб. По достижении указанной суммы действие льготы прекращается.

Какие взносы ИП платит за себя

Индивидуальный предприниматель, независимо от того, есть ли у него наемные работники, обязан вносить за себя пенсионные и медицинские страховые взносы. Их размер фиксирован и не привязан к величине дохода.

Таблица взносов на 2022 год

| Вид взноса | Годовая сумма (руб.) | Срок уплаты |

|---|---|---|

| Пенсионный | 34 445 | 31.12.2022 |

| Медицинский | 8 766 | 31.12.2022 |

| Пенсионный с доходов свыше 300 000 рублей за 2022 год | 1% от дохода, превысившего 300 000 рублей. Суммарно все платежи ограничены суммой 275 560 рублей. | 01.07.2023 |

В случае, если предпринимателем принято решение о прекращении деятельности и снятии с учета в налоговой службе, то не позже 15-ти дней с даты снятия с учета он должен уплатить взносы.

- Налоги для ИП в 2022 году

- Заявление на возврат НДФЛ в 2022 году

- Оклады военнослужащих в 2022 году

Что ожидается в 2022 году

Переходим к рассмотрению новшеств в налоговом законодательстве, которые уже приняты и ожидают всех нас в 2022 году.

Вычет за фитнес

Разговоры про данный налоговый вычет за спорт ведутся уже много лет. И вот, наконец-то, закон принят! Но, как обычно, у нас бывает: вычет в теории есть, а как это будет действовать на практике… пока не очень понятно.

Поэтому пока теория. К концу 2021 года должны быть сформированы списки спортивных секций, кружков, фитнес-залов, при занятии в которых возможно будет оформить возврат НДФЛ.

Если в течение года (начиная с 2022) Вы оплачиваете спортивные занятия в данных учреждениях, то сможете вернуть 13% от уплаченных сумм.

Но нужно не забывать про лимиты. Вычет за фитнес входит в состав социального налогового вычета. Он составляет 120 000 руб. В эту сумму входят также оплаты за лечение, обучение, добровольные пенсионные и страховые взносы. Поэтому максимально за год можно будет вернуть только 13% от указанного лимита. А это 15 600 руб.

Если же все социальные вычеты составят менее данного максимума, то возврат будет 13% от оплаченных сумм.

Продали квартиру или авто: когда НЕ нужна декларация 3-НДФЛ

С 2021 года ведены правила для продажи объектов, стоимостью менее определенного лимита налогового вычета. Это относится к жилым объектам, сумма продажи которых составляет 1 млн руб. или менее, а также к нежилым помещениям и транспортным средствам, если они были проданы менее 250 000 руб.

Теперь по сделкам продажи таких объектов, начиная с 2021 года не нужно будет заполнять декларацию 3-НДФЛ о полученном доходе.

Пример. Продали в 2021 году автомобиль за 80 000 руб. и комнату за 800 000 руб. Отчитываться в ИФНС не нужно!

Но… помним о подводных камнях. Про которые почему-то все радостно забывают.

- Учитываем кадастровую стоимость объектов недвижимости.

Например, продали комнату за 800 000 руб., а ее кадастровая стоимость 2 млн руб. Нужна ли декларация? Конечно! Ведь в данном случае доходом будет считаться 70% от кадастра, т.е. 1.4 млн руб.

Так же и, например, с гаражом. Продали его за 150 000 руб., а его кадастровая стоимость – 1 млн руб. Доход составит 700 000 руб., а минимальный порог, чтобы не платить налог и не сдавать 3-НДФЛ – 250 000 руб. (для нежилых помещений). Декларация будет нужна.

- Не забываем, что речь идет о годовом доходе при продаже. Если, например, вы решили продать 10 машин по 100 000 руб. и считаете, что теперь можно не отчитываться, то в этом случае ИФНС сильно может разочаровать. Ведь в данном примере годовой доход составит 1 млн руб., а определенный порог составляет 250 тыс. руб. Поэтому без 3-НДФЛ здесь не обойтись.

А вот платить или не платить налог – тут уже нужно смотреть индивидуально. А если получится, что «платить», то всегда можно поискать возможные варианты уменьшения НДФЛ. Контакты для выгодного расчета есть внизу статьи.

Новые правила имущественного вычета при покупке жилья по ДДУ

С 2022 года начнут работать изменения по Федеральному закону от 20 апреля 2021 г. № 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации». В частности, они коснутся сроков получения имущественного вычета при покупке жилья по договорам долевого участия (ДДУ).

В п.3 ст. 220 добавляется новый подпункт 2.1, который определяет, что получить вычет по договорам долевого участия возможно только после регистрации собственности в Росреестре.

При этом право на вычет по-прежнему возникает с года получения Акта приема-передачи объекта. Что это означает?

Пример. Как было раньше. ДДУ от 2017 года, Акт получен в 2020 году. В 2021 можно было составлять первую декларацию за 2020 год на получение возврата НДФЛ. При этом не имело значения, оформлено ли данное жилье в собственность.

Пример. Как будет теперь. ДДУ от 2017 года, Акт получен в 2021 году. Право на вычет возникло, однако, пока нельзя оформлять 3-НДФЛ, нужно дождаться регистрации объекта в Росреестре. Например, документ о собственности получен в 2022.

Вот теперь можно приступать к оформлению возврата НДФЛ. В 2023 году можно будет составить декларации за 2021 (год получения Акта, когда возникло право), а также за 2022 год (год оформления собственности).