Водный налог

Компании, организации, и юр лица, которые используют воду, принадлежащую РФ для осуществления бизнеса обязаны оплачивать налог на использование водных ресурсов страны. Сюда же относятся пользователи, которые используют подземный воды.

К объектам налогообложения относятся такие ситуации:

- Если закачка воды производится из водных объектов, которые принадлежат РФ.

- Использование на собственное усмотрение акваторий.

- Использование воды, без выкачки воды, для целей гидроэнергетики.

- Использование воды с целью сплава дерева на плотах и кошелях.

Особами, которым не нужно уплачивать налог относятся организации, компании, или физические лица, которые осуществляют использование водных ресурсов на основе договоров или решений о предоставлении водоемов в пользование.

Основные характеристики налогов

Налоги – важнейший элемент управления экономикой. Как правило, именно они становятся основным ресурсом государства при формировании бюджета. Налоги могут взиматься как с физических, так и с юридических лиц в соответствии с положениями законодательства. Основные их элементы:

- субъект (физлицо либо юрлицо, которое обязано заплатить тот или иной налог);

- объект (налогооблагаемая база в виде дохода либо имущества);

- ставка (определенный законом процент от объекта либо иная величина, определяющая размер налоговых платежей государству).

Существует большое количество оснований для классификации налогов. В числе таковых – отнесение платежей к твердым, прогрессивным, регрессивным либо пропорциональным. Рассмотрим их специфику подробнее.

НДФЛ

НДФЛ – это налог, которым облагаются все физические лица, поэтому он так интересен не только представителям организаций и предприятий, но и простым работникам. НДФЛ часто называют подоходным налогом, поскольку он начисляется именно на прибыль. Это может быть зарплата, доход от премии, продажи, и других.

- Дивиденды или проценты, которые были насчитаны на ваше имя.

- Прибыль, полученная от сдачи жилья арендаторам.

- Если пенсия выплачивается в несколько этапов, или если гражданин имеет несколько видов пенсии.

- Компенсация, выплаченная по трудовому контракту.

Но, в некоторых случаях НДФЛ не нужно оплачивать. Происходит это по решению суда или в таких ситуациях:

- Компенсация стоимости питания сотрудников.

- Если выплаты компании производятся единоличному собственнику.

- Если гражданину вернули его собственные деньги, которые раньше были внесены в качестве начального капитала предприятия или организации.

- Если выплата производится иностранцам, то выплачивать НДФЛ не нужно.

Вся информация, которая касается объекта, и налога, который учитывается или не учитывается, можно найти в регистрах налоговой службы.

Уровень налогообложения

Классификация налогов в РФ может осуществляться, исходя из отнесения сбора к тому или иному уровню (федеральному, региональному либо местному).

К первым относятся платежные обязательства, которые устанавливаются правовыми актами, принимаемыми высшими структурами власти РФ. К федеральным налогам относятся НДФЛ, НДС, налог на прибыль, на трейдинг, таможенные пошлины.

Региональные сборы устанавливаются на уровне правовых актов, принимаемых в субъектах РФ. В числе соответствующих платежных обязательств – налог на имущество организаций, на добычу полезных ископаемых.

Местные сборы – те, что устанавливаются на уровне муниципалитетов РФ. В числе соответствующих платежных обязательств – земельный налог, имущественный сбор для физлиц.

Чуть позже мы рассмотрим специфику федеральных, местных, а также муниципальных платежных сборов подробнее.

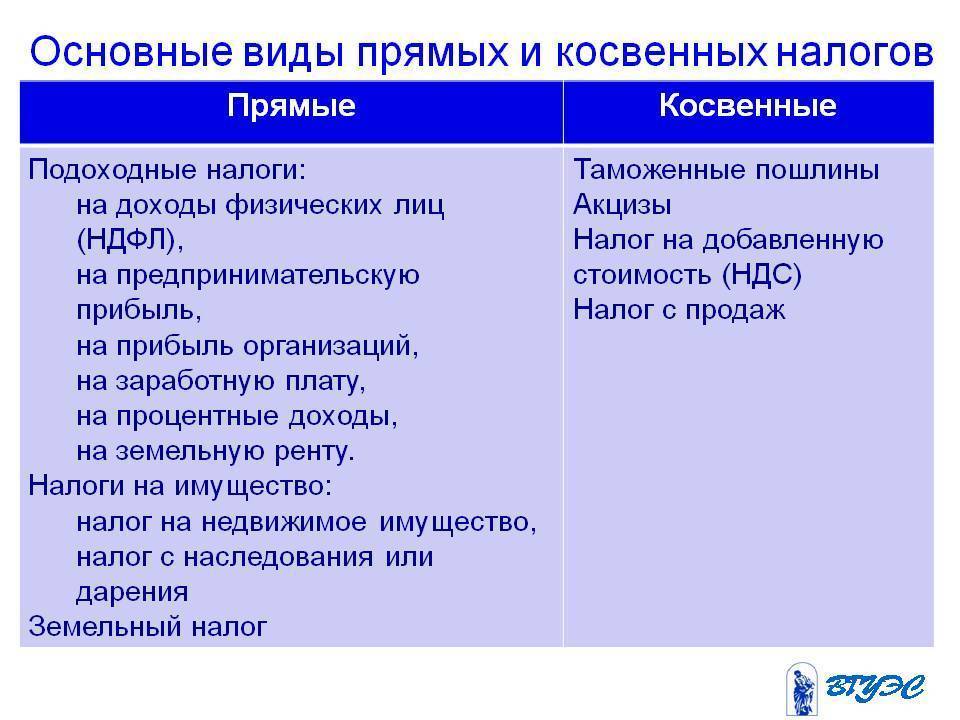

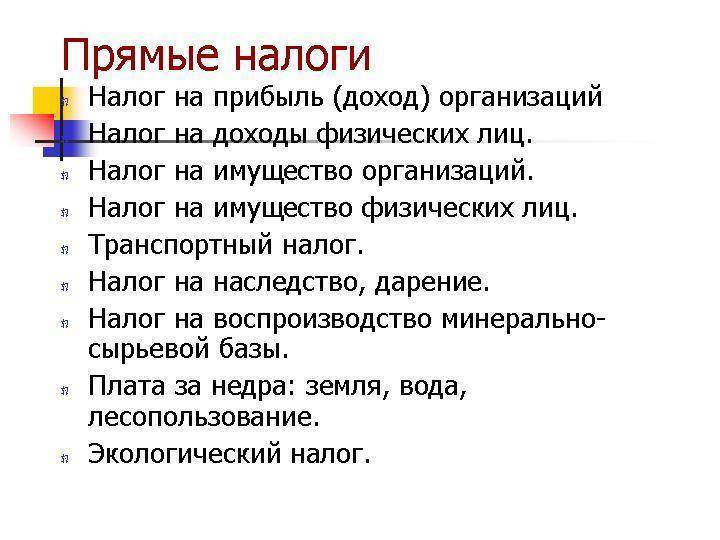

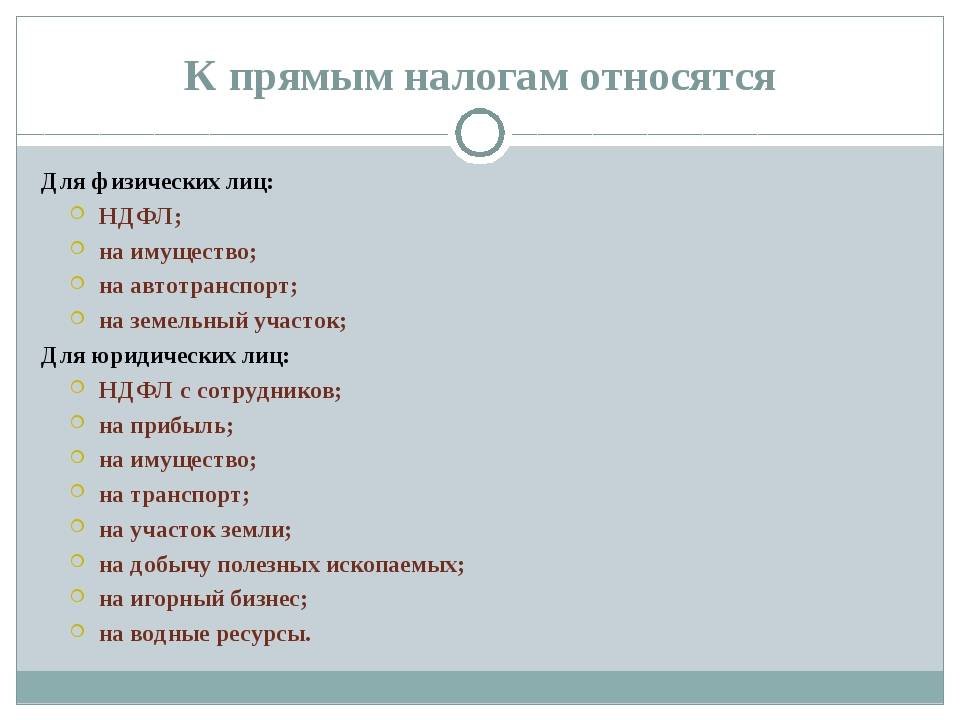

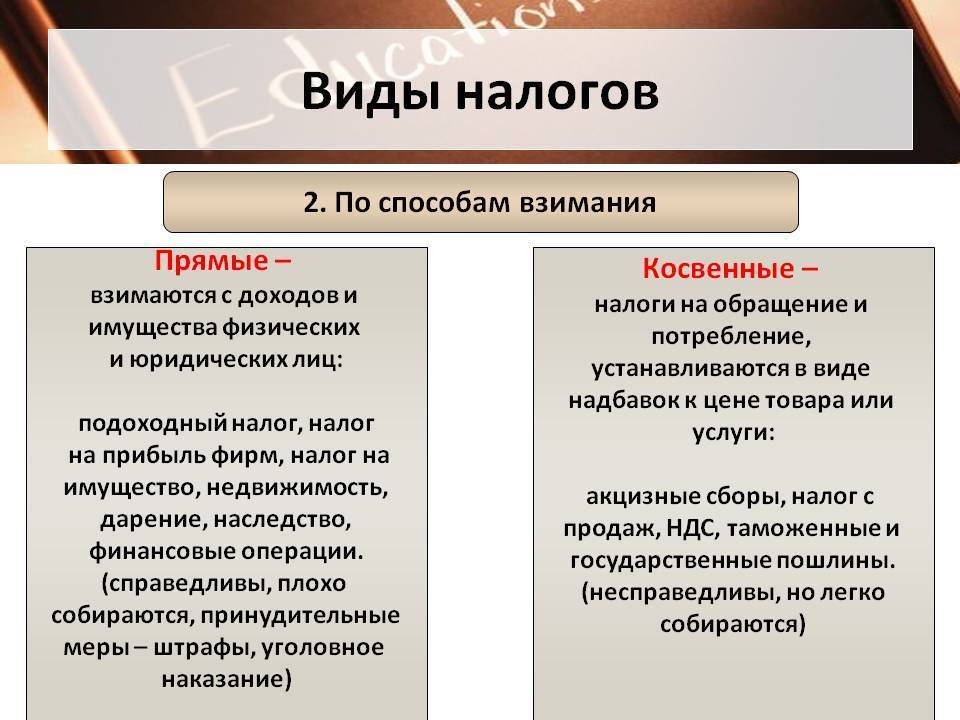

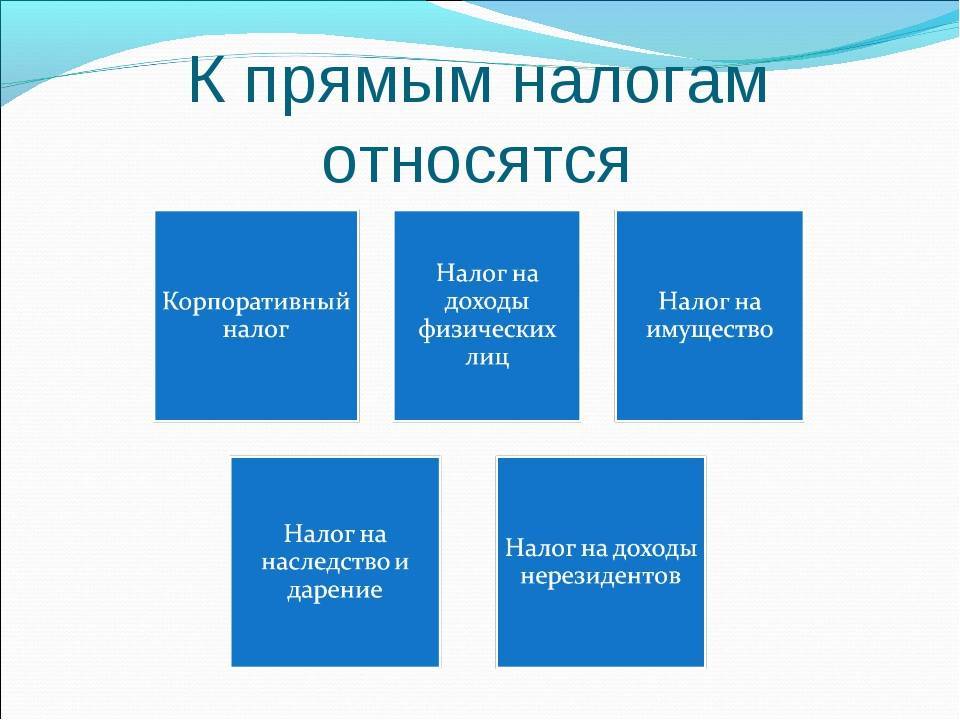

Какой налог является прямым ↑

По возможности необходимо обязательно ознакомиться не только с полным списком прямых налогов, но и с их подробной их характеристикой. Это касается в первую очередь должностных лиц, осуществляющих расчёт величины налоговой базы.

Перечень

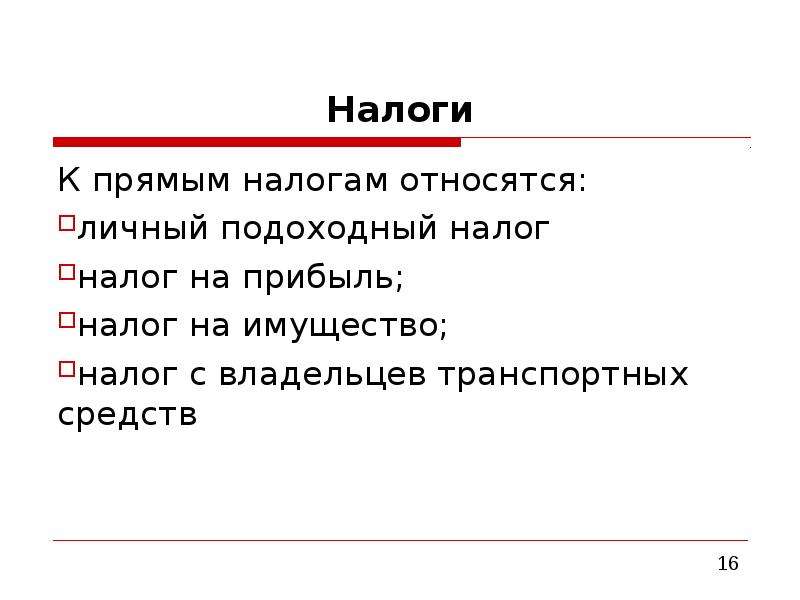

Все прямые налоги, взимаемые на территории Российской Федерации, можно разделить на две основные категории по виду налогоплательщиков:

| Для юридических лиц | подоходный; поимущественный; транспортный; |

| Для физических лиц | на прибыль (корпорационный налог); на имущество; земельный. |

При этом из данного налога вычитаются суммы расходов по операциям рассматриваемого типа.

Их характеристика

Под подоходным налогом понимается сбор, налоговой базой которого является доход физического лица. При этом оно может быть как резидентом, так и нерезидентом Российской Федерации.

Вводится какой-либо коммерческой деятельности с целью извлечения прибыли. Необходимо в любом случае уплачивать данный прямой налог. Величина ставки по нему может быть различной. Минимальная составляет 12%, максимальная – целых 45%.

Видео: сущность налогов и сборов

https://youtube.com/watch?v=GOBdlZNdpHc

Налог на прибыль предприятий уплачивают только те организации, которые имеют статус юридического лица. При этом данный сбор представляет собой большую часть выплат организации в бюджет государства.

При этом налог высчитывается только из чистой прибыли, без учета расходов. Средняя величина ставки составляет 35% и может изменяться в зависимости от различных условий налогообложения.

Также к прямым налогам всегда относят всевозможные взносы в различные внебюджетные государственные фонды. Выплачивают их:

- работники;

- работодатели.

Причем основную финансовую нагрузку на себе несут именно работодатели. К фондам рассматриваемого типа, в которые делаются отчисления, относятся следующие — ОМС, ПФР, ФСС.

Отдельной категорией прямых налогов является поимущественные. Основное их назначение — перераспределение богатства.

Налоговой базой, с учетом которой осуществляется вычисление величины платежа, является стоимость:

- имущества;

- недвижимости;

- наследства;

- объекта дарения.

Размер налогового сбора всегда определяется в индивидуальном порядке.

Налоги на различного рода товары и услуги также являются прямыми. К ним относятся:

- таможенные пошлины;

- акцизы;

- всевозможные налоги с продаж;

- НДС – налог на добавочную стоимость.

Фактически, все обозначенные выше сборы в пользу государства выплачивает потребитель. Так как цена акцизов и других сопутствующих трат включается в стоимость приобретаемого покупателем товара.

При этом прямые налоги устанавливаются на определенный перечень доходов, услуг, продуктов. Имеется также список, закрепленный на законодательном уровне, включающий в себя исключения.

В него входят следующие услуги:

- в сфере образования;

- религиозных и культурные;

- развлекательного характера:

- Спортивные.

- Театрально-зрелищные.

- по уходу за престарелыми людьми, больными;

- в сфере народного образования.

Также от налога на добавочную стоимость в обязательном порядке освобождаются исследовательские и конструкторские работы

Но имеется важное условие – они должны финансироваться из средств государственного бюджета

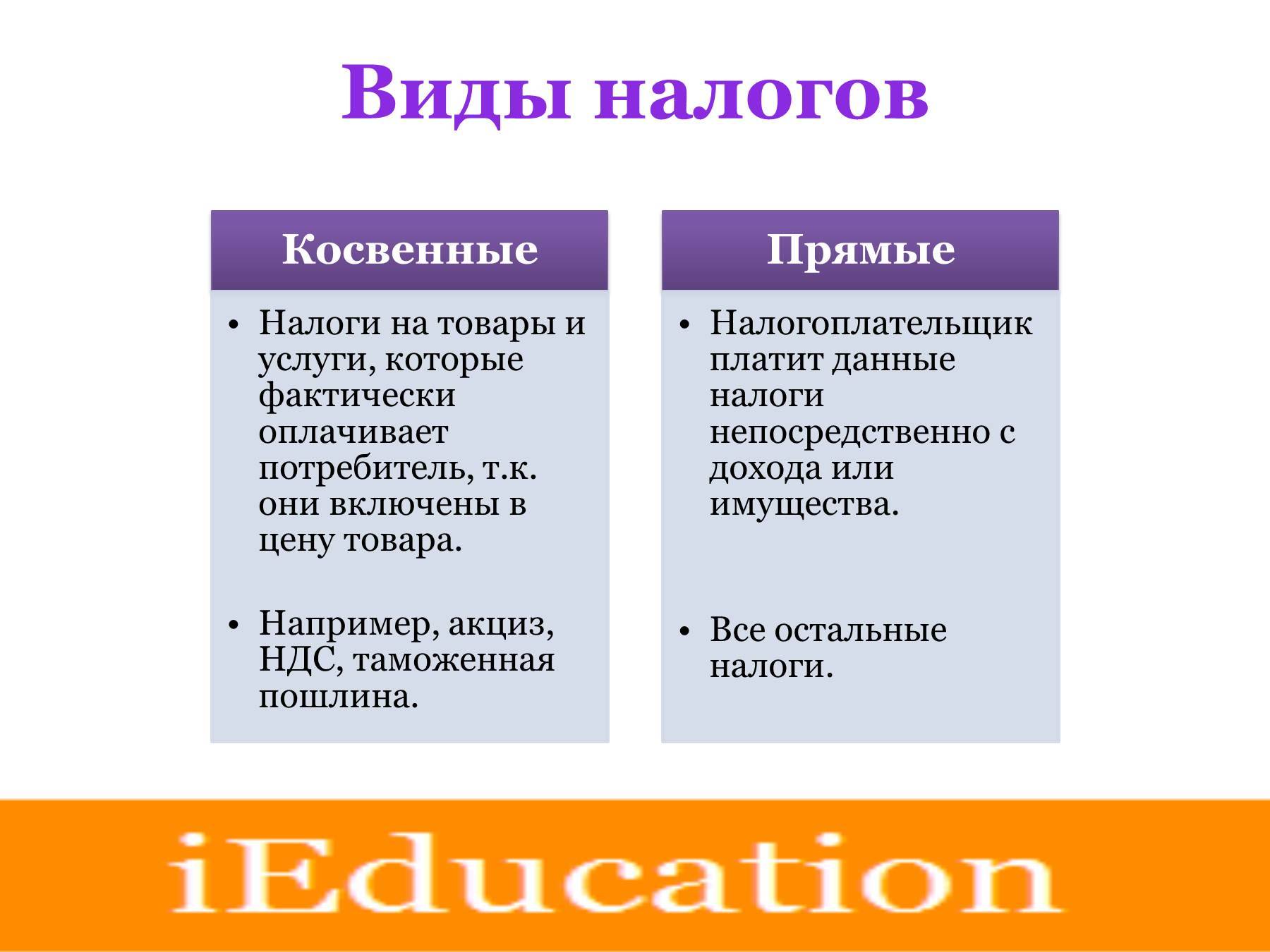

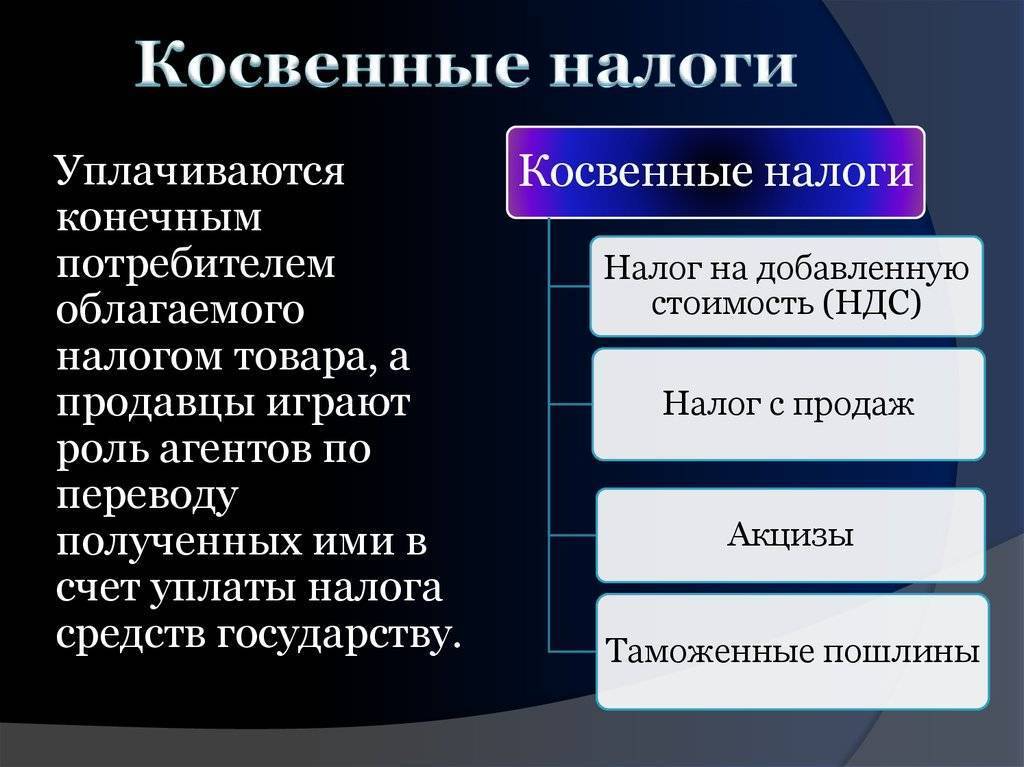

Виды косвенных налогов

Косвенные налоги бывают нескольких видов, о каждом из которых будет написано ниже.

Акциз

Налог, включаемый в цену товаров из списка, утвержденного государством. Он обычно представляет собой фиксированную величину для какого-то конкретного товара, например, единицы, литра и т. п. В нашей стране акциз включается в стоимость сигарет, алкоголя и топлива, причем единой ставки не существует – она устанавливается на группы товаров в отдельности.

НДС (налог на добавленную стоимость)

Является самым часто встречающимся косвенным налогом в России. Обложению данным налогом подвержены практически все товары и услуги, продаваемые на российской территории. Кроме того НДС используется и для ввоза продукции из-за границы.

Этот сбор играет ключевую роль в формировании казны государства и, согласно статистическим данным, доходы от сбора НДС составляют примерно 40% от общих поступлений в государственный бюджет.

Важно, что уплату НДС должен производить каждый субъект российского предпринимательства и бизнеса, который занимается реализацией товаров и услуг с учетом данного налога. Статьей 149 НК РФ утверждено, что НДС не облагаются такие виды товаров и услуг:

Статьей 149 НК РФ утверждено, что НДС не облагаются такие виды товаров и услуг:

- Некоторые товары медицинского назначения и услуги по осуществлению медицинского ухода за гражданами, утратившими работоспособность.

- На услуги, которые предоставляются компаниями по дошкольному воспитанию.

- Когда помещения предоставляются в аренду зарубежным компаниям.

- На пассажирские перевозки в городе и ритуальные услуги.

Весь список товаров и услуг, облагаемых НДС, утверждены в п.п. 1-34 п. 2 статьи 149 НК РФ. На все остальные категории устанавливается НДС трех видов:

- 0% – для льготных групп, таких как, операции экспорта, международные перевозки, осуществление транспортировки газа и нефти, космическая сфера.

- 10% – для некоторых типов продукции, таких как продукты питания, детские товары, лекарства, периодическая печать, авиаперевозки.

- 20% – на все остальные товары и услуги.

Стоит отметить, что с начала 2019 года базовая ставка НДС была увеличена с 18 до 20% до настоящего времени. НДС подразделяется также на:

- Исходящий – это когда продавец закладывает налог для потребителя в стоимость товара.

- Входящий – когда продавцы расплачиваются за товар с поставщиками.

При верно оформленной отчетности входящий НДС принимают к вычету, то есть снижают за счет него сумму исходящего НДС. Таким образом, в госбюджет необходимо внести только разницу – сбор с добавленной стоимости той или иной продукции.

Таможенные сборы

Этот тип налогообложения применяется в отношении предпринимателей и организаций, которые занимаются ввозом товаров в нашу страну из-за границы. Для таможенных сборов не предусматривается фиксированной ставки тарифа, поскольку суммы выплат в государственный бюджет зависит от условий международных договоров, которые заключает Российская Федерация с зарубежными странами. Налоговые декларации, заполняемые импортерами, являются основанием для налогового вычета.

Государственные пошлины

Представляют собой непрямые отчисления в государственную казну. Они взимаются как плата за оказание тех или иных услуг государственными ведомствами, если у потребителя возникает необходимость в пользовании этими услугами. Сюда относятся: регистрация брака, оформление паспорта гражданина, постановка транспортного средства на учет в ГИБДД и т. п.

Помимо этого, косвенные налоги имеют такую классификацию:

- Индивидуальные (акцизы) – облагается продукция, обладающая повышенным спросом, для того, чтобы в бюджет страны мог поступить определенный процент от сверхприбыли продавцов или производителей. Ими же происходит обложение продукции, которая способна нанести вред здоровью людей при злоупотреблении, например, табак и алкоголь. Сюда же относятся и предметы роскоши. Эти сборы представляют собой определенный процент от стоимости реализуемой продукции.

- Универсальные, начисление которых происходит с учетом установленной наценки на товар или услугу на различных стадиях ее производства и продажи. Например, НДС, которым облагаются многие товары, за исключением некоторых категорий.

- Фискальные, представляющие собой взнос, уплату которого производит физическое лицо или компания за оказание определенных услуг в рамках законодательства. Например, налог на выдачу лицензии, разрешения, регистрацию и оформление документов и налог с оборота.

Что относят к косвенным налогам

Косвенные налоги относятся к таковым потому, что взимаются они не с производителя, а с конечного покупателя. Косвенный налог включают в стоимость товара или услуги. Применение этих налогов позволяет собирать значительные средства на государственные расходы. Косвенные налоги используют для обложения товаров повышенного спроса.

К косвенным налогам относятся:

- налог на добавленную стоимость;

- акцизы.

Косвенные налоги в виде НДС обеспечивают более 35% всех поступлений в бюджет страны. Это федеральный налог, суть которого заключается в том, что им облагается не вся стоимость произведенного товара или услуги, а только добавленная, появляющаяся на разных стадиях производства.

Данным налогом облагают реализацию большинства товаров и услуг. Налог не взимается со следующих категорий товаров и услуг (ст. 149 НК РФ):

- с некоторых товаров и услуг медицинского назначения (подп. 1 п. 2);

- при предоставлении в аренду помещений для иностранных организаций (п. 1);

- с услуг по медицинскому уходу за гражданином, имеющим соответствующее медзаключение (подп. 3 п. 2);

- с услуг организаций, осуществляющих дошкольное воспитание детей (подп. 4 п. 2);

- с продуктов питания столовых в организациях медицинского и образовательного характера (подп. 5 п. 2);

- с услуг, оказываемых архивными учреждениями (подп. 6 п. 2);

- при перевозке пассажиров в городе или другом поселении (подп. 7 п. 2);

- при оказании ритуальных услуг (подп. 8 п. 2);

- с других видов услуг (подп. 9–34 п. 2).

Список товаров, реализация которых освобождена от НДС, приведен в п. 3 ст. 149 НК РФ. При наличии операций, облагаемых и не облагаемых НДС, фирма обязана осуществлять их раздельный учет. Это же необходимо и в случае использования различных ставок обложения НДС. Используемые для обложения НДС ставки (ст. 164 НК РФ) следующие: 0, 10 и 20%.

Льготную ставку 0% применяют при экспортных операциях, международных перевозках, в космической отрасли, при транспортировке нефти и газа (п. 1).

Ставка 10% предназначена для обложения реализации товаров и услуг:

- продуктового назначения (подп. 1 п. 2);

- для детей (подп. 2 п. 2);

- медицинского назначения (подп. 4 п. 2);

- периодической печати (подп. 3 п. 2);

- при перевозке самолетами и другим воздушным транспортом;

- при приобретении племенного скота.

Реализацию всех остальных товаров и услуг (кроме вышеупомянутых) облагают налогом по ставке 20%.

При доходе за квартал ниже 2 000 000 руб. фирма или ИП имеет право подать заявление и получить освобождение от уплаты НДС .

О том, как получить освобождение от НДС, читайте здесь.

Косвенные налоги в виде НДС самые сложные и противоречивые в применении. Поэтому по ним достаточно много судебных исков.

Косвенные налоги в виде акцизов первоначально предполагали использовать только для обложения товаров, спрос на которые отрицательно сказывается на здоровье приобретающих их людей. Это относится к табачным изделиям и алкоголю. Введением этого налога хотели уменьшить потребление вредных продуктов. Дополнительно его предполагали распространить и на предметы роскоши.

В настоящее время акцизы включены в стоимость следующих товаров (ст. 181 НК РФ):

- алкогольные напитки;

- табачные изделия;

- легковые автомобили;

- мотоциклы;

- бензин и дизельное топливо;

- различные масла для двигателей;

- керосин для заправки самолетов;

- газ природный;

- топливо для печей.

Способы и формулы для расчета величины акцизов см. здесь.

Налоговые ставки на каждый вид подакцизного товара закреплены в ст. 193 НК РФ. В настоящий момент ставки в Налоговом кодексе указаны до 2022 года включительно. Косвенные налоги в виде акциза исчисляют по налоговой базе каждого из подакцизных товаров. Сумма акциза исчисляется по итогам каждого месяца реализации (ст. 192 НК РФ).

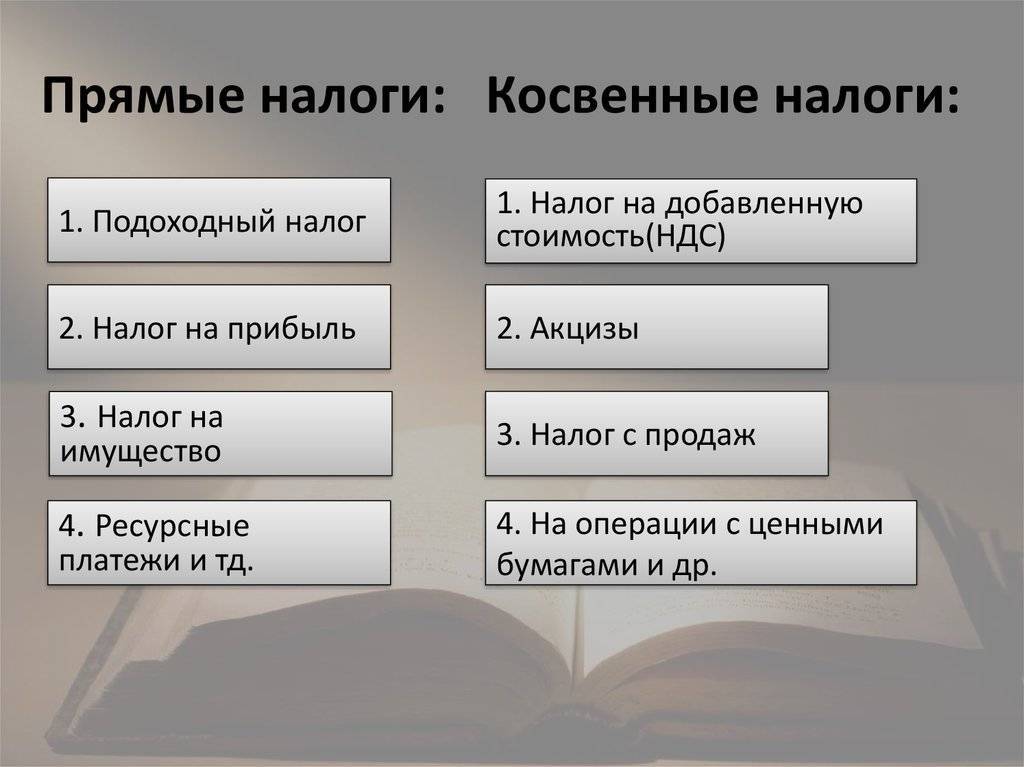

Что входит в прямые и косвенные налоги, рассмотрим в таблице.

Особенности косвенных налогов

Каковы ключевые особенности налогов, причисляемых к косвенным? Прежде всего это оперативность перечисления в казну. Как только предприниматель продал товар или оказал услугу, в скорейшие сроки положенная сумма налога оказывается на счетах ФНС. Если брать НДС, то в зависимости от размера выручки периодичность перечисления — один квартал или месяц.

В сопоставлении со сроками, в рамках которых переводятся в бюджет косвенные налоги, налог на прибыль перечисляется в казну, как правило, реже. Различаются также и сроки отчетности для каждого из типов сборов. Например, налоговая декларация по косвенным налогам некоторых типов (того же НДС) сдается раз в квартал. Аналогичный документ для УСН, к примеру — раз в год.

Хотя, как отмечают многие эксперты, этот фактор, по мере модернизации российского законодательства в последние годы, понемногу становится все менее значимым, так как фактические сроки уплаты всех типов сборов унифицируются. В определенных случаях тот же налог на прибыль бизнес обязан перечислять столь же часто, что и НДС, то есть раз в месяц.

В свою очередь, суммы многих прямых налогов, исчисляемых бизнесами, часто занижаются (а то и вовсе сводятся к нулю). Многие бизнесы включают в базу издержек (которая во многом влияет на итоговый налог на прибыль) «косвенные» расходы. Они с точки зрения закона полностью попадают под критерии ФНС. Как результат, чистая прибыль бизнеса минимизируется. Получается, что прямой налог брать не с чего. В результате собираемость ниже, чем для НДС.

Косвенные налоги, как правило, взимаются с продаж товаров или оказания услуг массового характера. А именно: с реализации продуктов питания, электроники, парикмахерских сервисов, салонов и т.д. Бизнесы, ведущие работу в этих сферах, как правило, всегда имеют клиентов и финансовый оборот вне зависимости от экономической обстановки в стране и на мировых рынках.

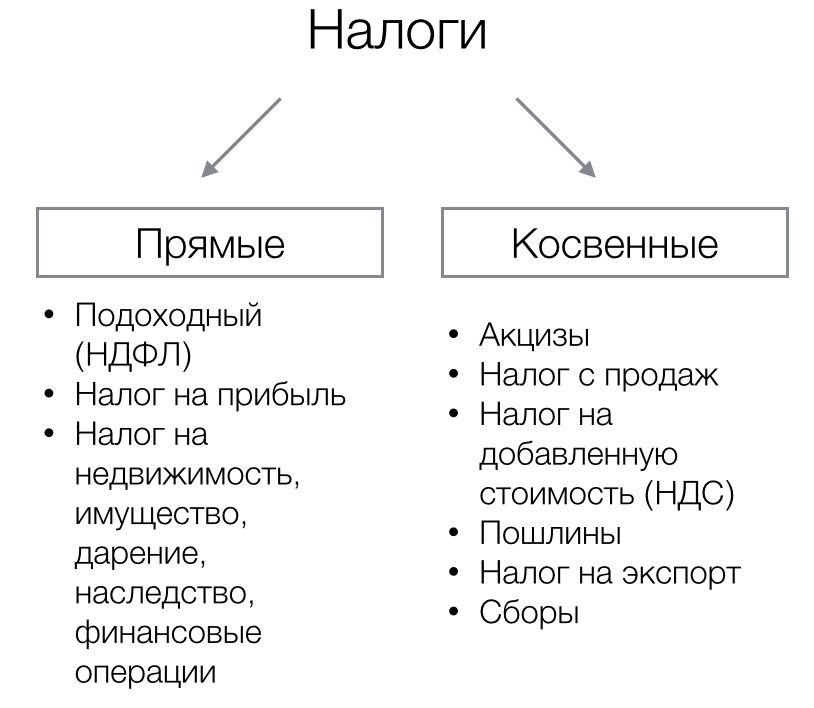

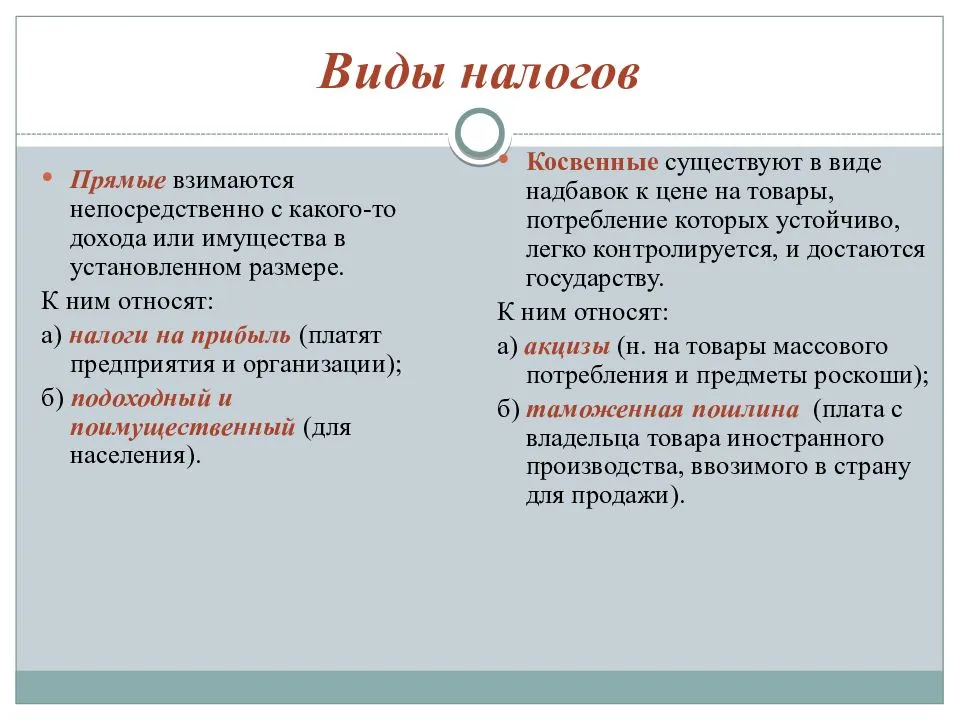

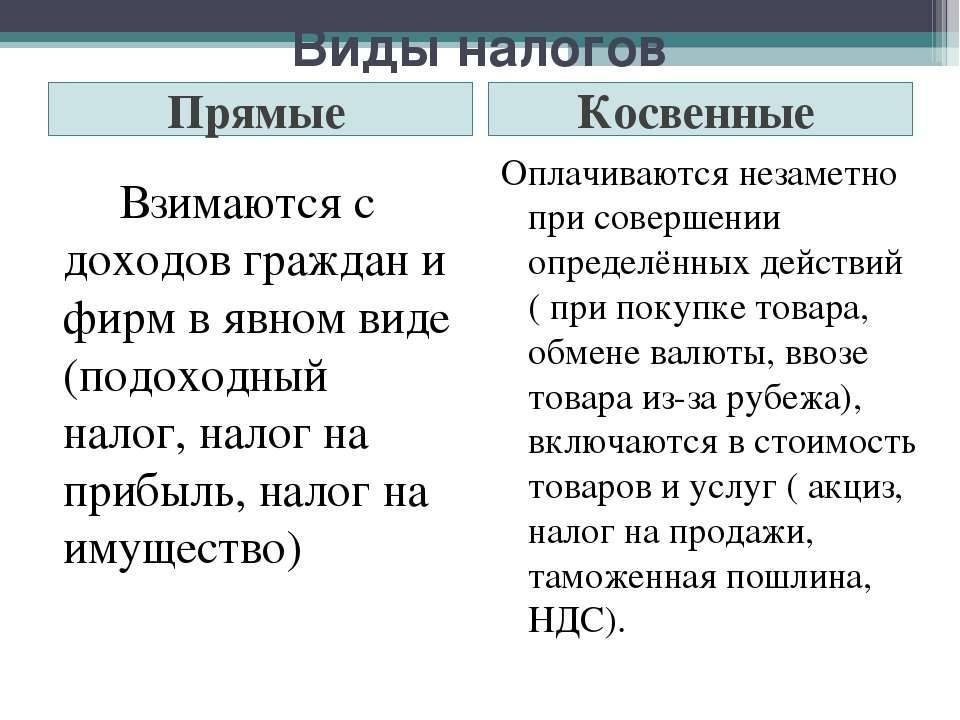

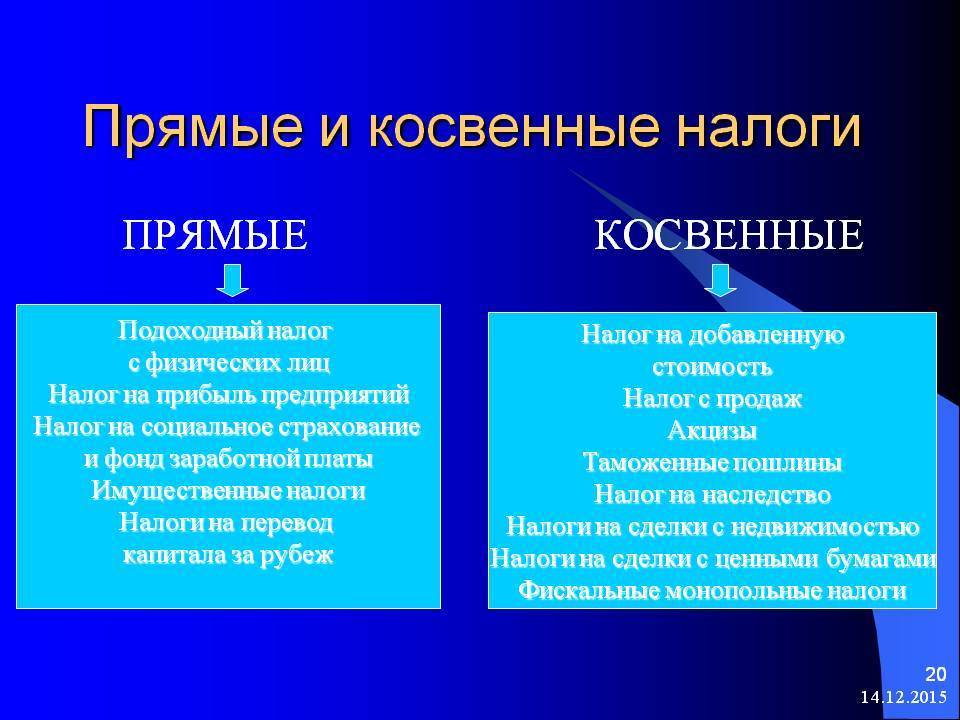

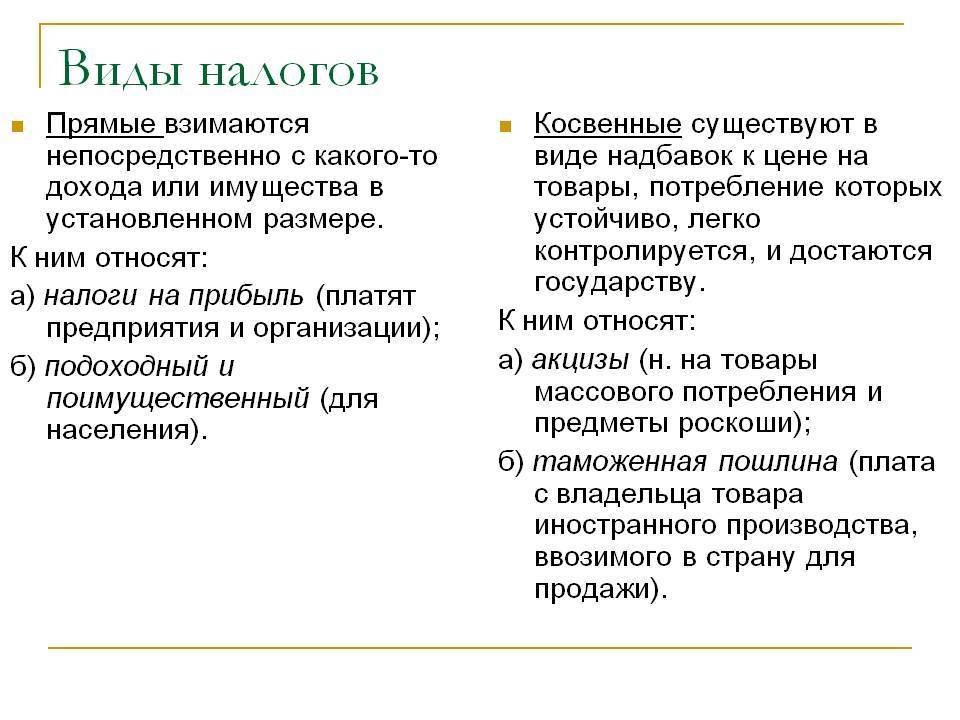

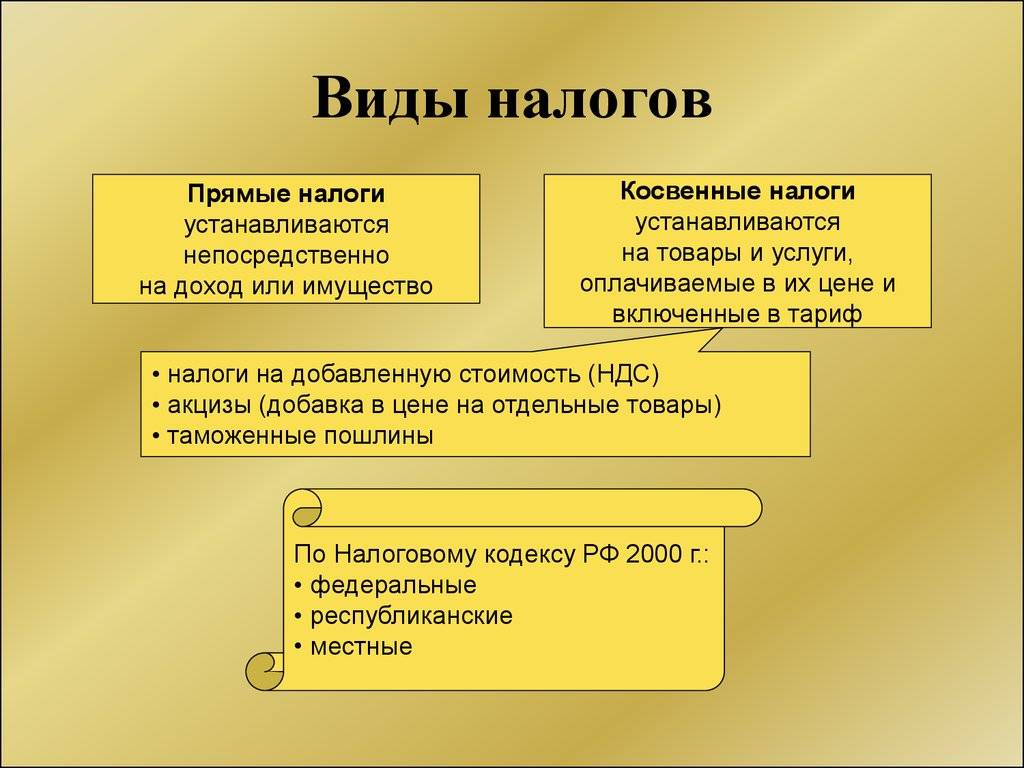

Виды налогов

Есть несколько классификаций налогов. В зависимости от того, в какой бюджет идут налоговые отчисления, налоги бывают федеральными, региональными и местными. Больше всего федеральных налогов – к их числу относят НДС (налог на добавленную стоимость), НДФЛ (налог на доходы физических лиц), налог на прибыль организаций, акцизы и госпошлины, а также водный и налог на добычу полезных ископаемых.

К региональным относятся транспортный, налог на имущество компаний и на игорный бизнес. Местные налоги – торговые сборы, налог на имущество физлиц и земельный налог.

Отдельно выделяют специальные налоговые режимы – УСН, ЕСХН, патент и другие.

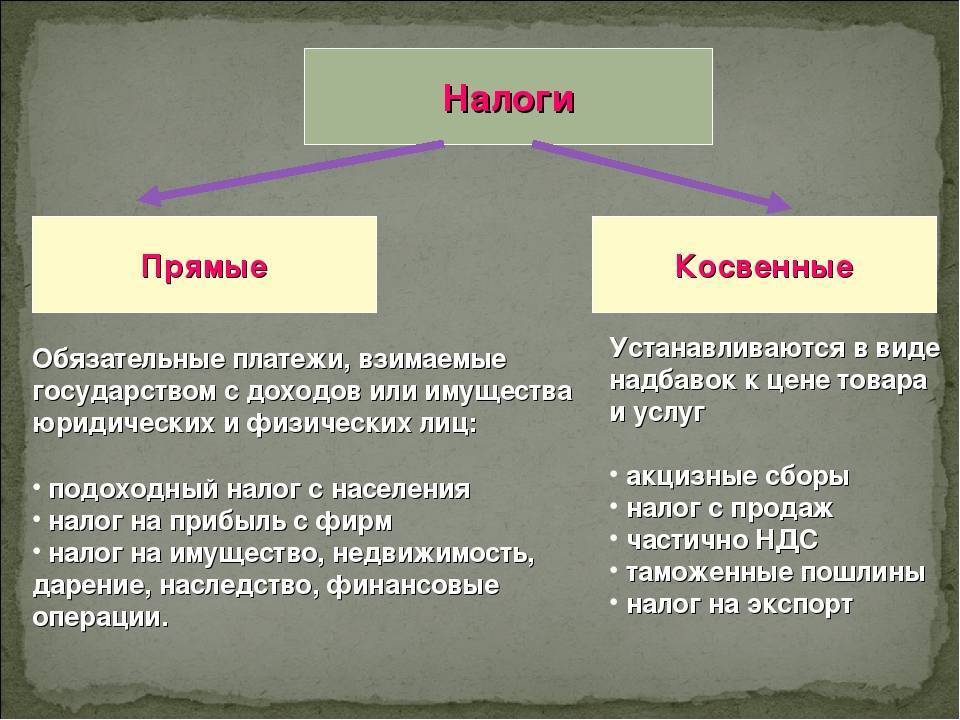

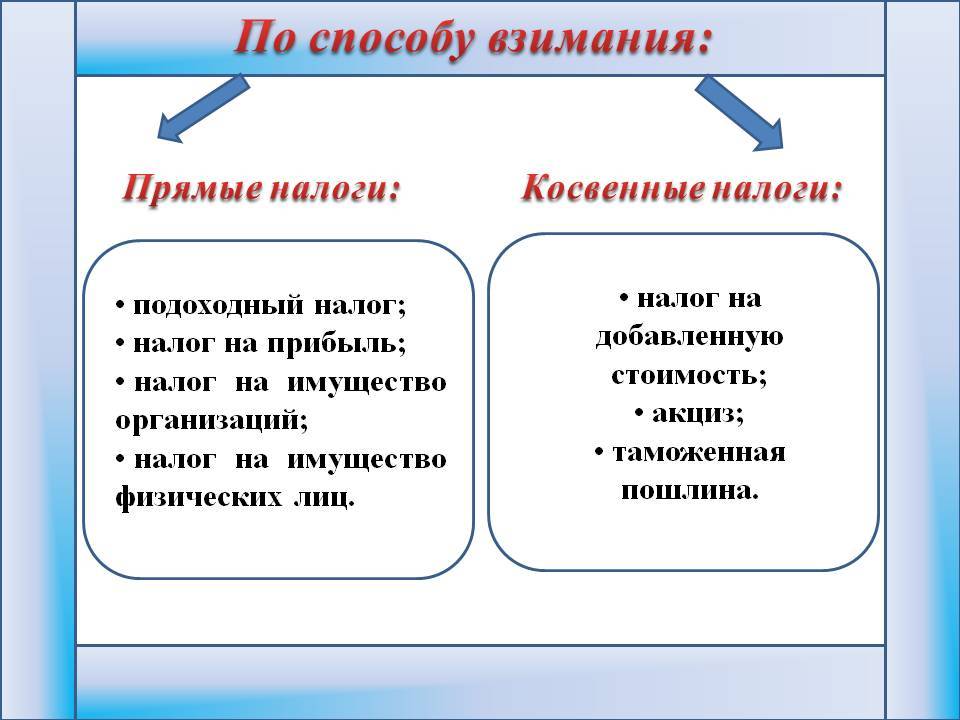

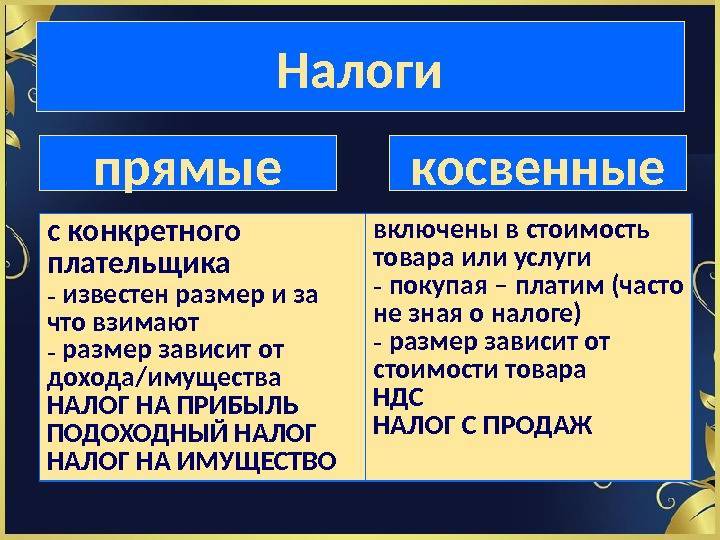

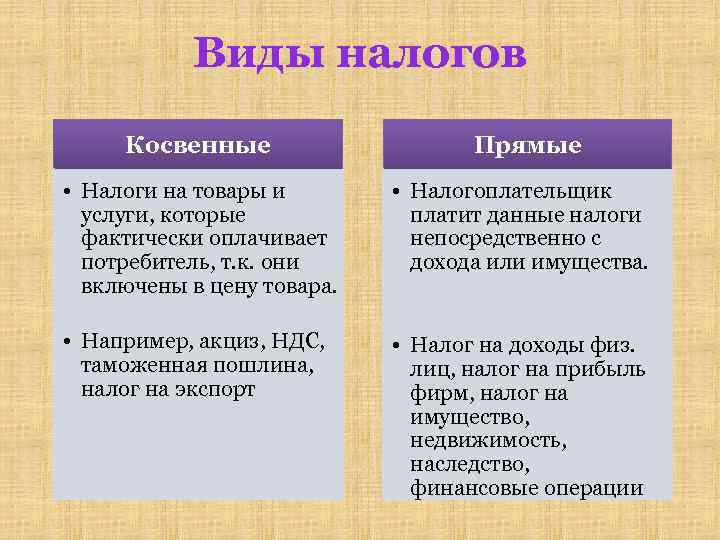

Действующий в России НК не разделяет налоги на прямые и косвенные. Такое деление принято для удобства, исходя из специфики каждого вида сборов.

Базой для налогообложения прямых налогов является доход субъекта и стоимость его имущества. Что касается косвенных налогов, их в неявном виде платят конечные потребители. По сути, это прибавка к себестоимости товара или услуги.

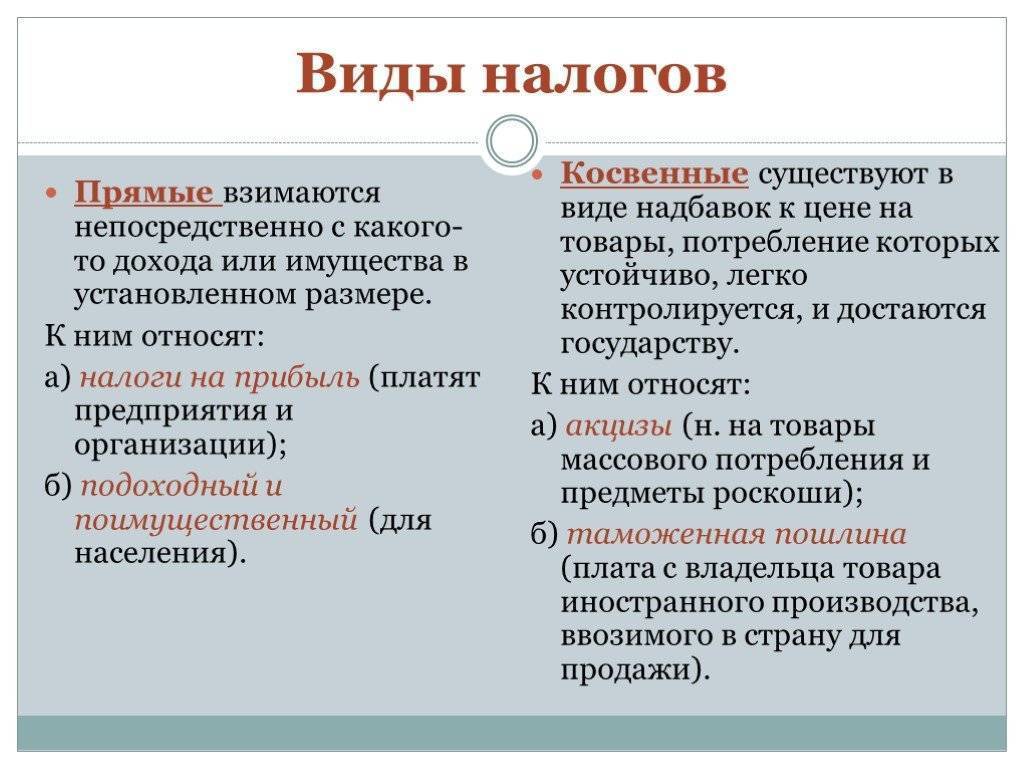

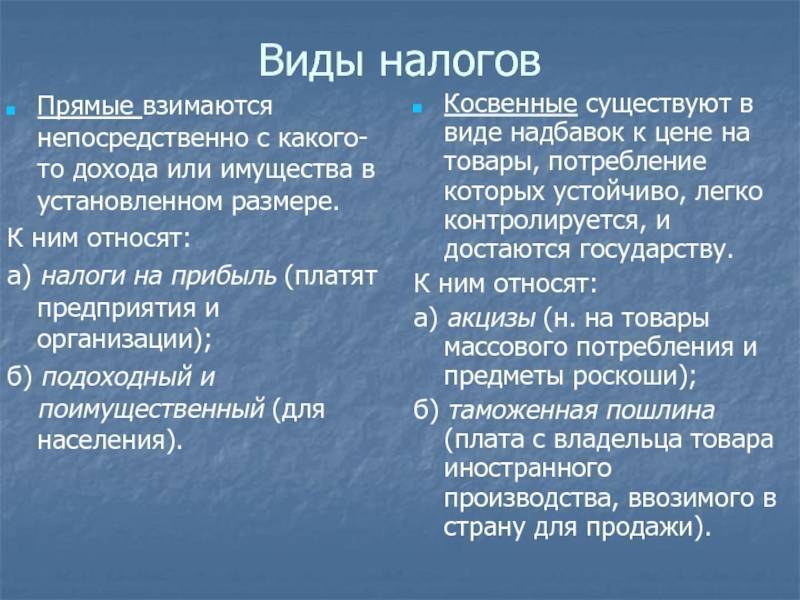

Прямой налог – что это

Прямой налог гражданин или организация выплачивает самостоятельно. Эти отчисления идут с доходов, полученной прибыли и процентов (например, с процента по вкладам, если он превышает определенный установленный законом уровень). Объект налогообложения в таком случае – суммарный или общий доход человека.

Вот два основных прямых налога физлиц:

- НДФЛ, или подоходный налог,

- налог на автомобиль.

Размер налога прямо пропорционален размеру дохода человека. Если у него ничего нет (имущества и зарплаты), то платить налог не нужно. Если же человек получает высокую зарплату, имеет в собственности дорогое имущество (недвижимость, автомобиль), то ему будут начислять налоги.

Вот некоторые прямые налоги юрлиц:

- налог на имущество юридических лиц,

- налог на доходы юрлиц,

- налоги на землю или водные объекты.

Основной недостаток такой модели – есть вероятность, что субъект налогообложения занизит реальный уровень доходов и таким образом снизит сумму налога. В результате государство недополучит налоги.

Обратите внимание, что в НК РФ есть понятие налогового резидента – это человек, который живет в России на протяжении как минимум 6 месяцев + 1 дня в течение года (двенадцати месяцев подряд). Иностранные граждане также могут быть резидентами РФ и платить налог в соответствии с российской налоговой системой

В то же время гражданин РФ теряет статус резидента, если живет в стране меньше 183 дней в году.

Косвенный налог – что это

Косвенные налоги не взимаются напрямую с субъекта хозяйственной деятельности. Их плательщики – сторонние лица, хотя виртуальными плательщиками обычно являются компании производители. Реальным плательщиком налога могут выступать – покупатели, заказчики. Закон дает им право снизить финансовую нагрузку в определенных случаях. К примеру, владелец торговой точки имеет право включить акцизный сбор в цену продаваемого алкоголя – тогда налог будет платить не он, а покупатель. Также акциз может быть включен в налоговый вычет; в этом случае государство частично возместит размер налога.

Размер косвенного налога включается в стоимость товара или услуги. Когда кто-то покупает товар или заказывает услугу и производит оплату, он отчисляется автоматически.

Основные характеристики косвенных налогов:

- срок поступления в бюджет – гораздо меньше. Если говорить об НДС, этот срок по закону – от 30 до 90 дней. В случае с прямыми налогами государство обычно получает их со значительной задержкой;

- большой процент выплаты. Именно косвенные налоги – базовая финансовая часть системы. Уплату этих налогов легче отследить, а размер налогооблагаемой базы сложно занизить. Если кто-то уклоняется от уплаты налогов – его быстро выявят и оштрафуют.

Преимущества косвенных налогов:

- не имеют надбавок;

- начисляются регулярно и стабильно;

- отчисление имеет закрытый характер.

Минусы:

влекут рост цен, поскольку “плюсуются” к розничной стоимости большинства товаров и услуг.

Определение косвенного налога

Косвенный налог упоминается как налог, взимаемый с человека потребляющего товары и услуги, оплачивается косвенно правительству. Бремя налога может быть легко перенесено на другое лицо. Налог носит регрессивный характер, увеличивая спрос на товары и услуги, и наоборот. Налагается на каждого человека, одинаково богат он или беден. Администрация налога осуществляется либо с помощью центрального правительства или управления области.

Есть несколько видов косвенных налогов:

- Налог с продаж.

- НДС (налог на добавленную стоимость).

- Акциз.

- Таможенная пошлина.

- Сельскохозяйственный налог на прибыль.

- Налог, который уплачивает человек, на которого он наложен, известен как прямой налог. Налог, который оплачивается налогоплательщиком косвенно — косвенный налог. Прямой налог взимается с дохода и благосостояния человека, в то время как косвенный налог взимается с человека потребляющего товары и услуги.

- Основным различием между прямым и косвенным налогом является бремя прямых налогов, оно не может быть передано другому лицу, в то время как обязательство косвенных налогов может быть сдвинуто.

- Уклонение от уплаты налогов возможно в случае прямого налога, если надлежащее введение сбора не производится, но в случае косвенного налога, уклонение от уплаты налога не представляется возможным, так как сумма налога начисляется на товары и услуги.

- Прямой налог взимается с физических лиц, фирм, организаций. С другой стороны, косвенный налог взимается с потребителя товаров и услуг.

- Характер прямого налога является прогрессивным, косвенный налог — регрессивный.

- Прямой налог помогает в снижении инфляции, но косвенный налог иногда помогает в продвижении инфляции.

Прямые и косвенные налоги: отличия, таблица сравнений в 2019 году

Налоговая система в России включает прямые и косвенные налоги. Это две большие группы, составляющие налоговую нагрузку на физических и юридических лиц страны. Что относится к прямым налогам, а что к косвенным? Чем они отличаются и зачем нужны? Таблица сравнения по данным группам приведена ниже, также рассмотрены конкретные примеры.

Система налогообложения играет ключевую роль в формировании доходной части бюджета. Одним из показателей финансовой стабильности государства считается уровень развития налоговой системы. Рядовые граждане часто путают термины налог и сбор, воспринимая сбор как налог. Однако это совершенно разные формулировки. Для того чтобы простому гражданину было легче сориентироваться в налоговой схеме нашего государства рассмотрим основные параметры налогов, а также его виды.

Отечественная система налогообложения дифференцирует налог на две большие группы:

Прямой налоговый платеж характеризуется отсутствием каких-либо посредников в установлении налоговых платежей. При прямом способе изъятия налогов объем платежа устанавливается пропорционально размеру объекта обложения. К примеру, такой распространенный взнос, как налог на прибыль устанавливается соразмерно полученной прибыли за определенный период.

Совсем иная структура у косвенной системы изъятия. Косвенный налог в отличие от прямого заранее включается в стоимость товара или услуги, и потребитель вместе с приобретением предмета уплачивает и налог. Ярким примером косвенного взноса является НДС. Практически каждый человек хоть раз в своей жизни уплачивал этот налог. Он включается в стоимость любого товара. Обычно на чеке так и пишут « стоимость 100 рублей с учетом НДС». НДС в этом случае является косвенным налогом.

Ключевые различия и примеры

Налоги, как уже говорилось, отличаются обширными классификационными возможностями. Исходя из уровня установления, они могут считаться федеральными, региональными, местными. На основании категорий, осуществляющих выплаты, они бывают для физических лиц и коммерческих структур. По способу взимания данные выплаты могут носить прямой и косвенный характер. Виды прямых налогов обширны и многогранны, и все они имеют свои плюсы и минусы. Современным законом не устанавливается того факта, что налоги могут быть прямыми и косвенными. Такая градация произошла, скорее всего, на том основании, что суть и характеристика плательщиков разительно разнятся между собой.

Прямой взнос подразумевает тот факт, что его исчисление осуществляется из дохода или стоимостного критерия имущества. Выплата производится из собственного кармана. Если рассматривать аналог – косвенный налог – то он выступает в качестве установления надбавки к стоимости товаров и услуг, уплачиваемой конечным покупателем.

Современная система налогов в РФ

Основу налоговой системы государства представляет соотношение прямых и косвенных налогов

Для оптимального соотношения важно, чтобы их доли выступали равноценными. Размер налогов должен строго соответствовать реальным доходам юридических и физических лиц

Путем уравнивания прямых и косвенных налогов происходит стабилизация ситуации и достигается равновесие среди различных сегментов рынка.

На сегодняшний день налоговые сборы, подлежащие уплате физическими лицами меньше, чем сборы для предприятий. Прямые налоги почти в два раза меньше, чем косвенные

Для того, чтобы фискальная система была наиболее оптимальной, учитывающей интересы всех сторон, важно добиться равноценного вклада каждого вида налогов

В мировой практике существует несколько систем, отображающих соотношение прямых и косвенных налогов. Фискальная система РФ в основном представляет собой латиноамериканскую модель (основана на косвенных налогах в государственный бюджет, при росте цен и инфляции увеличиваются размеры налоговых отчислений), имеющую отдельные элементы евроконтинентальной модели (с высоким уровнем отчислений на социальное развитие и страхование). Доля сборов от предпринимательской деятельности составляет 70%.

Необходимо подобрать материал для учебной работы? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

Страховые взносы

Дискуссионным остается вопрос: каким же фискальным сбором являются страховые взносы — прямым или косвенным. Взносы на социальное страхование, уплачиваемые ИП за себя, являются классическим вариантом прямого фискального платежа. А вот классификация страховых взносов, уплачиваемых работодателями, достаточно сложна. Проблема в том, что в РФ плательщиком страховых взносов является работодатель, но высчитывает их из выплачиваемой зарплаты работкам.

С одной стороны, они уплачиваются непосредственно с выплачиваемой заработной платы работникам. Но с другой стороны, если бы работодатели не уплачивали данные взносы сами, то, вероятнее всего, эти суммы стали бы частью выплачиваемой заработной платы.

В тех налоговых системах, где плательщиком на социальное страхование (в том числе пенсионное) является работник — получатель дохода, такое противоречие отсутствует. В этом случае либо отчисления на пенсионное и медицинское страхование вообще исключено из системы налоговых сборов (они перечисляются в страховые компании), либо такой сбор классифицируется как прямой.

Итог

Для пополнения бюджета страны весомое значение имеют все типы налогов. Их комбинации позволяют более эффективно осуществлять экономическое регулирование деятельности всех предприятий в стране.

Но государству приходится постоянно совершенствовать свои методы сбора налогов. Дело в том, что существует значительное количество граждан, которые просто уклоняются от их отчислений. Поэтому также приходится изымать их принудительными методами.

В чем основное различие между прямыми и косвенными налогами – смотрите тут:

Дорогие читатели! Мы постоянно пишем актуальные и интересные материалы на наш новостной портал FBM.ru, подписывайтесь на наши новости в Яндекс-Новостях и Telegram Добавьте FBM.ru в избранное