Какие документы нужны для открытия расчётного счёта ИП

Собрать полный пакет документов можно за несколько часов. В некоторых банках сотрудники приезжают по удобному для предпринимателей адресу или регистрируют счёт удалённо. В последнем случае понадобится электронная цифровая подпись.

Для открытия расчётного счёта ИП вам понадобится следующий перечень документов:

- паспорт или иной документ, удостоверяющий личность;

- идентификационный номер налогоплательщика (ИНН);

- свидетельство о регистрации в качестве индивидуального предпринимателя или лист записи ЕГРИП;

- лицензии на осуществление деятельности, если имеются;

- печать, если планируете ею пользоваться.

Как открыть счет

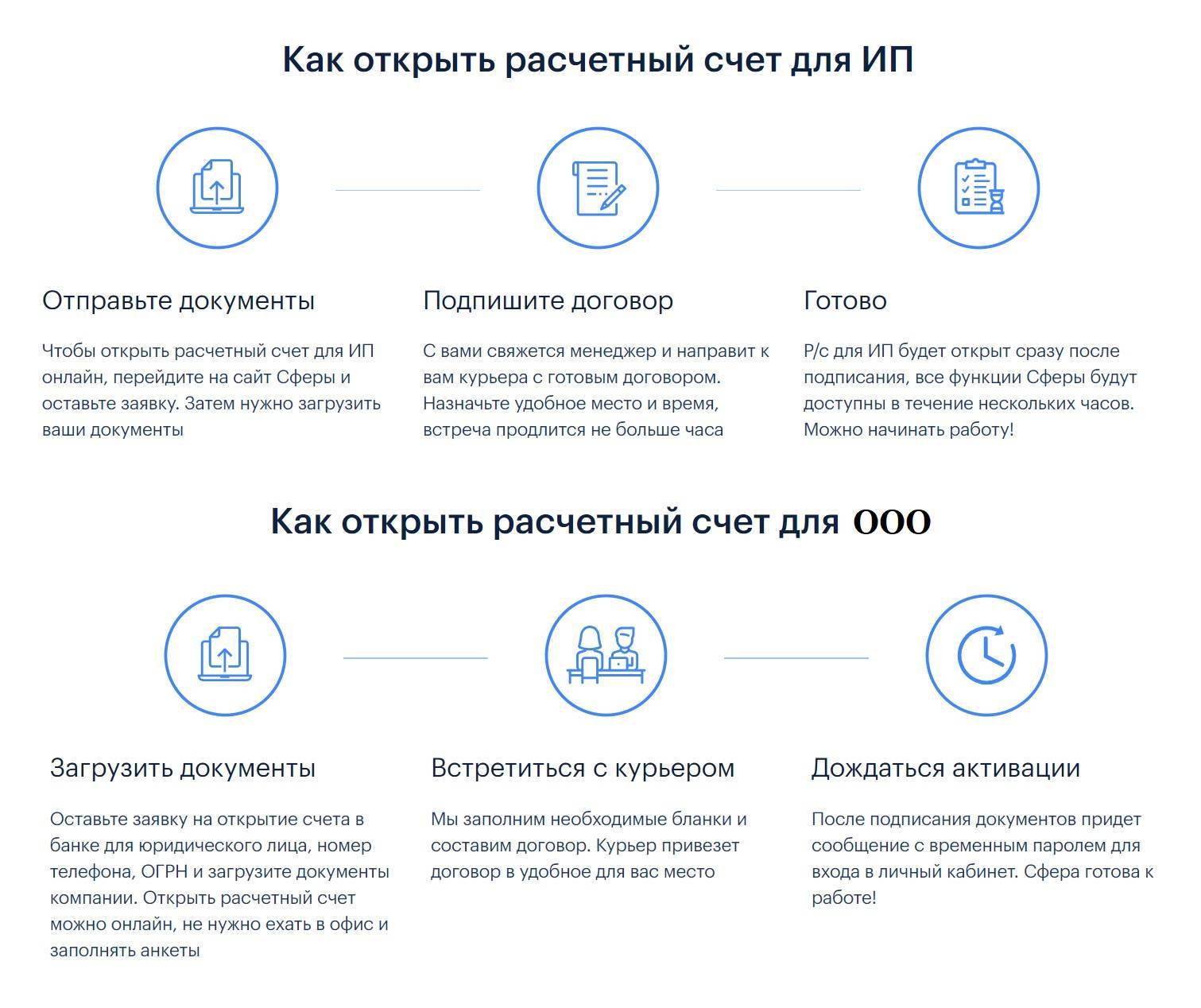

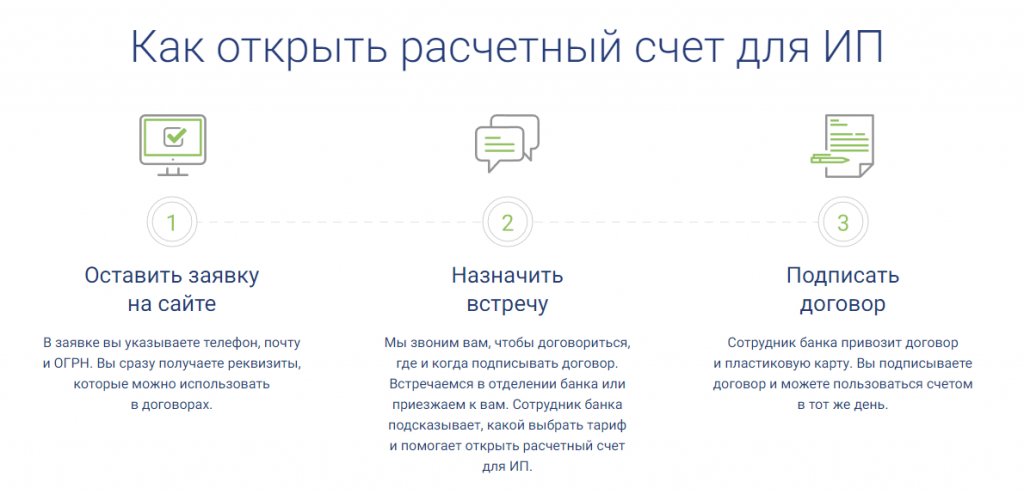

Сегодня есть два способа для открытия расчетного счета и клиент вправе выбрать любой из них. Можно собрать все документы и подать заявку в операционном офисе банка. Однако многие банки предлагают заполнить заявку на сайте, загрузить все требуемые документы онлайн и определиться с тарифом, в соответствии с которым будет производиться обслуживание расчетного счета.

В этом случае, при визите в банк останется лишь подписать договор обслуживания и карточки с образцами подписей. Некоторые банки, например, Тинькофф, привозят договор в офис компании. Таким образом, счет можно открыть вообще без посещения отделения банка.

Где именно открывать?

В качестве примера рассмотрим несколько наиболее подходящих для этого банков. Мы перечислим ключевые преимущества и условия крупных финансовых учреждений России по состоянию на 2016 год.

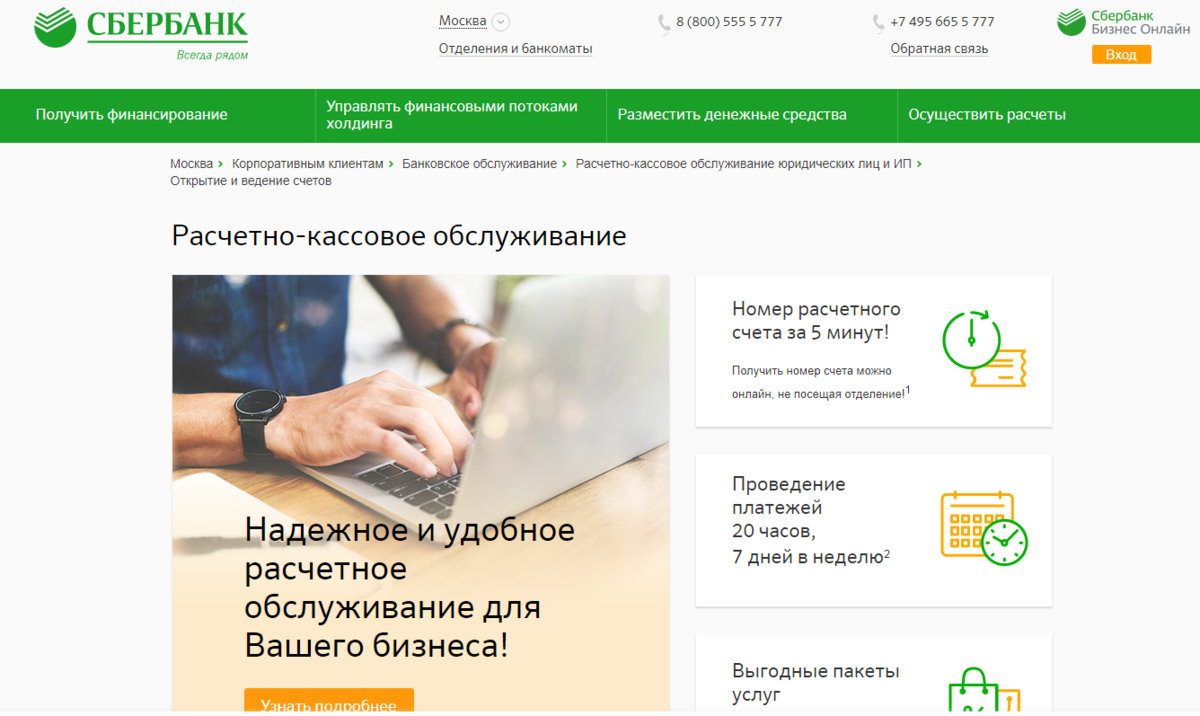

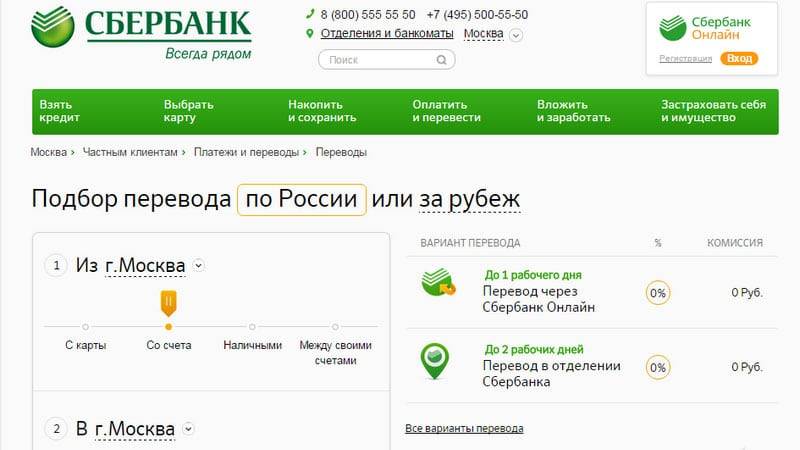

Сбербанк

Самое крупное финансовое заведение в России, которое обслуживает порядка 75% всех жителей страны. Имеет множество отделений практически в каждом городе, огромное количество банкоматов, высокий рейтинг и надежность. Открывает счет за два дня (в некоторых случаях — за 5 минут после обращения с заявлением). Тариф у Сбера плавающий, в зависимости от регионов. Так, открытие счета в Москве вам обойдется в 2,4 тысячи, а месячное обслуживание в цифровом виде — 600 рублей. Бумажное сопровождение дороже — 1800 рублей в месяц, каждый перевод — 30 рублей.

Онлайн-банкинг сильно облегчит вашу жизнь

Онлайн-банкинг сильно облегчит вашу жизнь

Альфа-Банк

Это заведение считается одним из наиболее крупных в России. Имеет множество зарубежных филиалов (всего работает более 115 отделений). Обслуживает физических и юридических лиц, открывает счет на протяжении трех рабочих дней. Стоимость открытия — 2,5 тысячи рублей за первый, 1 тысяча — за последующий. Месячное обслуживание — 800 рублей в электронном формате, 7000 в бумажном виде. Дополнительно за каждый перевод снимается комиссия в 30 рублей.

ВТБ 24

Наиболее привлекательный коммерческий банк России, имеющий отличные рейтинги, развитую сеть филиалов и банкоматов. Открывает счет за 4 часа (стоимость — 4,5 тысячи рублей) или за два дня (2,5 т.р.). Месячное обслуживание — 1,1 тысячи рублей в месяц, каждая операция внутри системы — 6 рублей, внешняя — 30 рублей.

Банк Москвы

Данный банк состоит в группе ВТБ, поэтому считается надежным и проверенным. Достаточно интересный банк с большим количеством удобных тарифов. Подробнее вы сможете познакомиться с ними на сайте, поскольку учреждение периодически меняет тарифы и проводит различные акции для привлечения клиентов. Примечательно, что банк оказывает пакетные услуги, оформляя заверения печати, подписей, выдавая чековые книжки и пр.

UniCredit

Юникредит — надежный и крупный банк, в котором задействован иностранный капитал. Оформиться в нем обойдется в 1,2 тысячи рублей (второй и последующие счета — 650 рублей). Месячная плата за электронный вид — 1000 рублей, бумажный — 1500, разовая комиссия за перевод — 25 рублей.

Вы можете открыть расчетный счет в валюте или оформить новый на каждый свой филиал

Вы можете открыть расчетный счет в валюте или оформить новый на каждый свой филиал

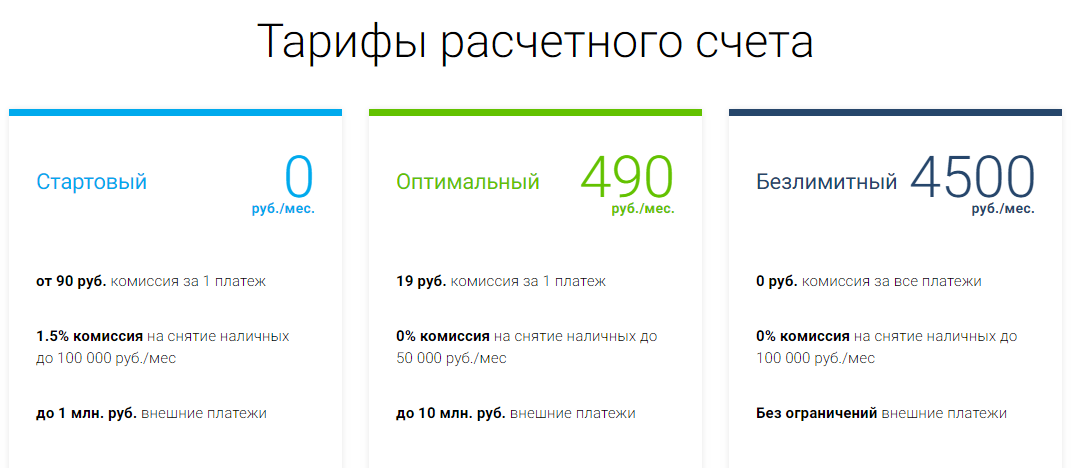

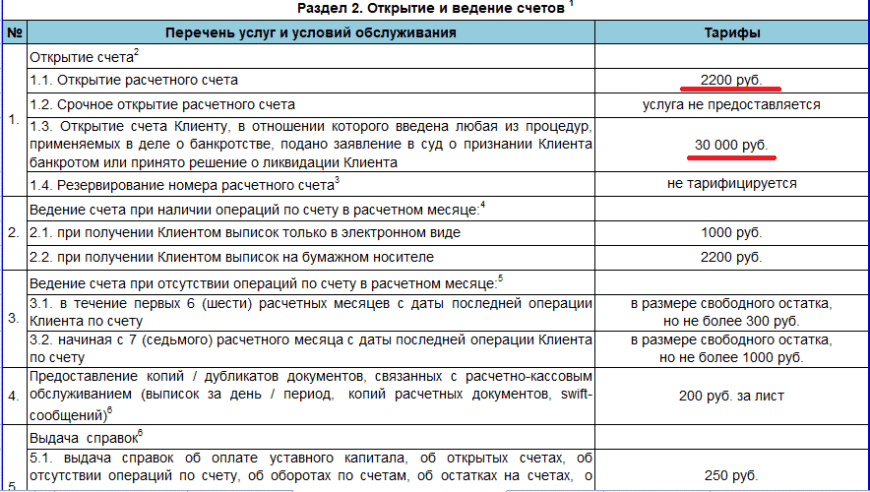

Что влияет на выбор тарифного плана

После определения банковского учреждения необходимо подобрать тариф, который будет удовлетворять всем потребностям организации или ИП. Выбор будет зависеть от следующих факторов, которые необходимо тщательно проанализировать:

1. Ежемесячный оборот, то есть все денежные средства, которые поступят на расчетный счет;

2. Количество исходящих платежных поручений. Многие тарифные планы имеют какое-то количество включенных платежек. Но надо учитывать, хватит ли этого для проведения всех необходимых платежей и не придется ли платить за «сверхнормативные» операции. Ведь в противном случае расходы на ведение расчетного счета могут существенно возрасти.

3. Снятие денежных средств со счета. Различные тарифные планы определяют процент, либо фиксированную сумму, а также лимит на месяц на снятие. Поэтому необходимо выбрать тариф с нужными параметрами, исходя из планируемых объемов работы с «наличкой».

4. Размер процента по эквайрингу и быстрота расчетов

Это важно для компаний, занимающихся розничной торговлей. Если клиенты в основном расплачиваются картами, то необходимо искать наиболее низкий эквайринговый процент

К тому же некоторые банки предлагают зачисление денежных средств на расчетный счет всего лишь в течение 2-х часов, а не на следующий день, что тоже является несомненным преимуществом.

5. Условия по зарплатному проекту. Большинство организаций производят перечисление заработной платы на карты сотрудникам через тот банк, клиентом которого являются сами.

Обязаны ли индивидуальные предприниматели иметь расчетный счет?

Нормативные акты дают однозначный ответ на этот вопрос – нет, не обязаны. Но не торопитесь закрывать статью, если вы – ИП. Все ли нюансы оплаты наличными вы предусмотрели? Давайте разберем некоторые из них:

- По одному договору ИП может иметь дело с наличностью только в объеме не более 100 тыс. руб. Если договор заключен на сумму, превышающую лимит, ИП обязан рассчитываться безналичным путем. Даже если предусмотрена поэтапная оплата. Конечно, можно договориться на меньшую сумму или разбить один договор на несколько. Но вы уверены, что вас не кинут и вообще найдутся желающие работать по такому принципу?

- Вы ограничиваете себе круг компаний для сотрудничества. Серьезные ИП и юрлица не согласятся работать на условиях оплаты наличными.

- Вы не сможете участвовать в тендерах по госзакупкам.

- Вы сможете продавать свои товары и услуги только клиентам, которые расплачиваются наличными. Но таких с каждым годом все меньше и меньше. Дебетовые и кредитные карты, онлайн-платежи через электронные кошельки берут свое и отвоевывают рынок наличного оборота.

- Вы снижаете свою оперативность и мобильность. С расчетным счетом управлять бизнесом можно откуда угодно.

В любом случае каждый индивидуальный предприниматель принимает решение самостоятельно. В первую очередь он исходит из оборотов по бизнесу, перспектив его развития и существующих договоров с партнерами. Счет можно открыть в любой момент, когда почувствуете на себе негативное влияние ограничений наличного расчета.

Открываем для ООО

Законодательство не обязывает общества с ограниченной ответственностью непременно иметь расчетный счет.

Но странно представить подобных бизнес-гигантов без счета. С его помощью происходит накопление прибыли от деятельности, оплата расходов на ведение дел, выплата зарплат сотрудникам, отчисления в социальные фонды, оплата налогов и многое другое.

ООО имеют дело с суммами, значительно превышающими 100

тысяч рублей в рамках одного договора, следовательно, возможен только

безналичный расчет.

Как и в случае с ИП, наличие расчетного счета подчеркивает авторитет и успешность организации.

От общества с ограниченной ответственностью

потребуется внушительный набор документов, поскольку их уровень организации на

порядок сложнее, чем у ИП. Нужно предоставить в банк:

- нотариально заверенную копию устава;

- свидетельство с ИНН (оригинал);

- выписку (ЕГРЮЛ);

- доверенность представителя и паспорт (если счет открывает не директор);

- нотариально удостоверенные карточки предприятия с образцами подписей и печатей;

- лицензии (если есть);

- копии документов: директора, сотрудников, наделенных правом 1 или 2 подписи, а также сотрудника, который будет руководить движением денежных средств на РС.

Порядок открытия для юрлица, по сути, ничем не отличается. Также, главное не напутать с документами и подписями и внимательно проверить договор.

После подписания договора, возможно, придется

подождать пару дней, пока счет активизируется.

Кстати, обязанность информирования Пенсионного фонда и налоговой об открытии расчетного счета, отныне возложена на банк.

Что такое счет в банке для ИП и ООО

Расчетный счет в банке – это счет для ведения бизнеса и несмотря на форму собственности бизнеса я рекомендую всем иметь открытый счет для своего ИП или ООО. С помощью расчетного счета производится оплата за товары и услуги поставщиков.

Помимо этого счет нужен для получения оплат за товары или услуги от заказчиков юридических лиц и бюджетных организаций.

Открыв расчетный счет в банке Вы так же можете у данного банка взять терминал оплаты по карточкам. У меня в магазине расчеты через терминал составляют приблизительно 30%.

Для предпринимателя счет в банке иметь не обязательно, НО я настоятельно рекомендую абсолютно всем предпринимателям иметь свой расчетный счет в банке.

Чем отличается платеж с расчетного счета и просто оплаты через банк как от частного лица:

Плюсы открытия расчетного счета

- Размер комиссии. Это пожалуй самый важный плюс открытия расчетного счета. Платежи с расчетного счета имеют фиксированную банком стоимость 15-40 руб. в зависимости от банка. В случае если Вы будете платить как частное лицо, то тут придется оплатить от 1% до 3%, опять же в зависимости от банка. И если допустим нам надо перевести 100 000 руб. поставщику или оплатить какие-то услуги, не сложно посчитать, что максимальная оплата за услуги расчетного счета будет 40 руб., а для оплаты как физ. лицо придется заплатить минимум 1000 руб.;

- Посещение банка. Еще одним плюсом открытия расчетного счета является отсутствие необходимости посещения банка и выстаивание очередей, которые довольно не маленькие. С помощью программы интернет-банкинг все действия с расчетным счетом можно проводить удаленно через компьютер. При этом Вы видите полностью все движения по своему расчетному счету;

- Получение терминала для пластиковых карт. Имея свой расчетный счет в банке Вы можете получить терминал для оплаты пластиковыми картами. Терминалы бывают разные, есть даже портативные, что очень удобно для бизнеса;

- Пластиковые карты работникам. Имея расчетный счет в банке Ваши работники могут бесплатно (во всяком случае у нас так) получить пластиковую карту на которую будет перечисляться его заработная плата, очень удобно;

- Работа с контрагентами. То есть с организациями которые покупают у Вас товары или услуги. Организации практически никогда не работают с наличкой и предпочитают производить оплаты именно на расчетный счет организации или ИП;

- Зарплатная карта ИП. Как понятно из названия – этот пункт относится только к ИП, предприниматель может открыть так называемую зарплатную пластиковую карту на которую Вы можете переводить со своего расчетного счета все заработанные Вами деньги и уже пользоваться ими по своему усмотрению, данная зарплатная карта выдается бесплатно по заявлению ИП;

- Корпоративная карта ООО. Этот пункт относится только к ООО. Вы можете открыть корпоративную пластиковую карту которая будет привязана к расчетному счету ООО. Данной картой пользуются для приобретения текущих и необходимых для бизнеса товаров (канцелярские товары и т.д.), предупреждаю что данная карта платная;

- Оплата налогов и взносов. ООО и предприниматели могут оплачивать со своего расчетного счета все платежи, в том числе и взносы в ПФР и ФОМС с ФСС, а так же оплачивать налоги.

Вот основные плюсы наличия у предпринимателя или организации своего расчетного счета.

Теперь рассмотрим какие минусы могут быть от открытия расчетного счета ИП и ООО:

Минусы открытия расчетного счета ООО и ИП

Оплата за ведение счета. У каждого расчетного счета есть фиксированная сумма которую ИП или ООО должны платить ежемесячно. У каждого банка размер платежа за ведение расчетного счета разный. Я допустим плачу 500 руб. в месяц

ВАЖНО! Если по счету не было никаких движений денег, то банк не берет денег за ведения счета;

Арест расчетного счета. У ПФР и налоговой есть право заблокировать Ваш расчетный счет если у Вас есть задолженность по налогам и взносам

Сразу стоит отметить что если у ИП или ООО несколько расчетных счетов, то блокируются все счета и потом придется бегать чтобы их открыть;

Банкротство банка. В случае если Вы открыли счет в неблагонадежном банке, то он попросту может обанкротиться и все деньги организации и предпринимателя могут сгореть, так что пользуйтесь услугами только, известных банков.

Расчётный счёт – что это такое

Говоря простыми словами, расчётный счёт – это банковский счёт, созданный специально для бизнеса. Он призван обеспечить удобство проведения взаиморасчётов, оплаты товаров и взносов, выполнения других финансовых операций. Обойтись без него может только микробизнес, работающий исключительно с наличными деньгами.

Расчётный счёт – это счёт для бизнеса, и использоваться он может только для нужд бизнеса. Типичный пример – магазин закупает продукцию у поставщика, и ему нужно оплатить приобретение товаров. Сделать это необходимо с расчётного счёта, так как использование личных счетов в бизнес-целях банки не разрешают. К тому же, на личных счетах лежат личные деньги, а на расчётных – деньги компании.

С учётом бурной цифровизации экономики и развития онлайн-платежей, бизнесу нужен торговый эквайринг – это возможность принимать платежи по картам. Их доля в России к концу 2021 года ожидается на уровне 75%, к концу 2022 года – до 80%. Говоря другими словами, примерно 3-4 человека из пяти платят картами. Для приёма платежей бизнесу нужен не только терминал, но и расчётный счёт – именно на него будут поступать вырученные средства.

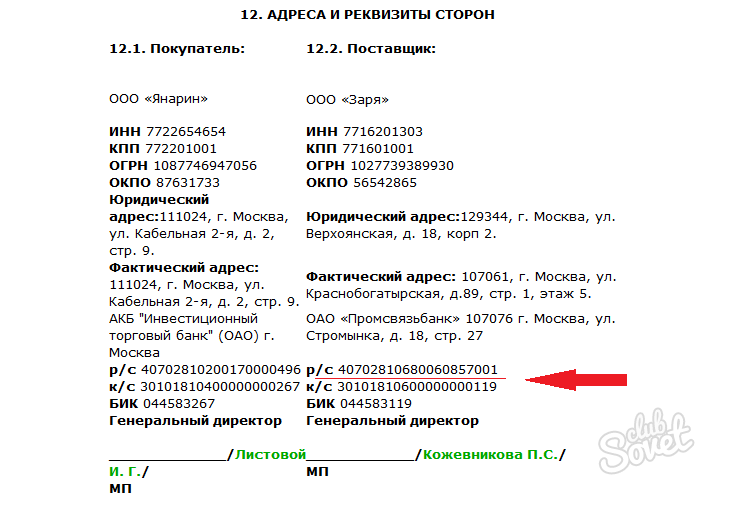

Структура расчётного счёта

Каждый расчётный счёт состоит из шести цифровых групп:

- первые три цифры – указывают на назначение счёта;

- следующие две цифры – указание специфики работы ИП или юрлица. Например, 01 – это финансовый сектор, 02 – открытые и закрытые общества, 03 – некоммерческие организации и объединения;

- следующие три цифры – код валюты. Для рублёвых счетов – 810, для долларовых счетов – 840, для счетов в евровалюте – 978;

- следующая одиночная цифра – служебный символ, вроде контрольного числа;

- следующие четыре цифры – код подразделения банка, где открыт счёт;

- последние семь цифр – порядковый номер расчётного счёта в конкретном банке.

У юридических лиц и индивидуальных предпринимателей расчётные счета начинаются с цифр 407.

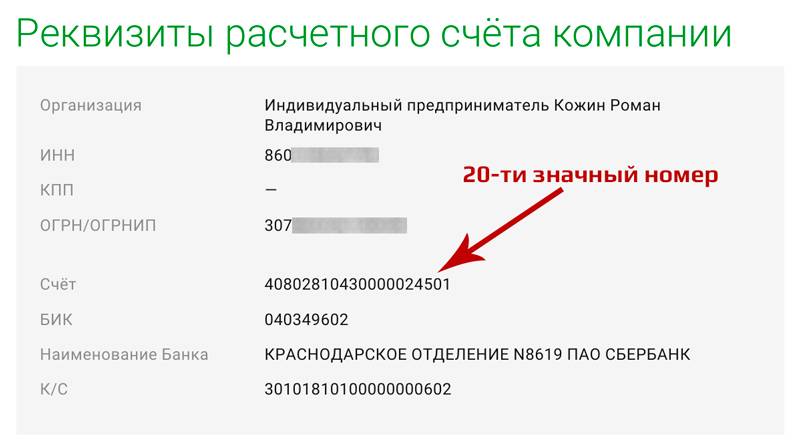

Реквизиты расчётного счёта

Чтобы получить деньги на свой счёт, необходимо сообщить контрагенту его реквизиты. Они включают:

- полное наименование юридического лица или индивидуального предпринимателя – например, ИП Иванов Иван Иванович;

- ИНН – индивидуальный номер налогоплательщика, 10 цифр для юридических лиц и 12 цифр для индивидуальных предпринимателей;

- КПП – код причины постановки на налоговый учёт, имеется только у юридических лиц, индивидуальным предпринимателям не присваивается;

- ОРГН/ОГРНИП – основной государственный регистрационный номер (индивидуального предпринимателя в случае с ОГРНИП);

- счёт – номер расчётного счёта, открытый в выбранном банке;

- БИК – банковский идентификационный код, присваиваемый каждому банковскому отделению;

- наименование банка – полное наименование банковского отделения, в котором был открыт бизнес-счёт;

- корреспондентский счёт банка – данный счёт принадлежит банку и используется для проведения межбанковских операций.

Все эти реквизиты будут обозначены в договоре, заключенном между клиентом (ИП или юридическим лицом).

Внимание! Не меняйте реквизиты открытого для вас банковского счёта, не сокращайте наименование вашего предприятия и наименование банка

Виды расчётных счетов

Если бизнес ведётся в России, предприниматели и юридические лица пользуются рублёвыми расчётными счетами. Они называются основными, с их помощью оплачиваются налоги и взносы, производятся взаиморасчёты с российскими контрагентами, проводятся иные операции. Также предприниматели и юрлица могут открывать валютные счета для расчётов с зарубежными контрагентами – платежи по таким счетам проходят валютный контроль.

Дополнительные виды счетов, доступные для ИП и юрлиц:

- депозитные – используются для накопления и преумножения средств за счёт начисления процентов на остаток;

- инвестиционные – открываются для инвестирования денежных средств в различные проекты, сулящие прибыль;

- карточные – используются для распоряжения полученной прибылью, обеспечивая удобство совершения покупок;

- бюджетные – открываются для получения государственных субсидий, обеспечивая прозрачный контроль над тратами со стороны государства.

Существуют и многие другие виды счетов, но используются они гораздо реже.

ТОП-8 банков с бесплатным открытием расчетного счета

Рассмотрим банки, на которые стоит обратить внимание, предлагающие нулевую стоимость открытия расчетного счета

Тинькоффбанк

Предлагает открыть счет всего за 1 день без визита в банк. Все необходимые документы загружаются в личном кабинете на сайте банка. Один из самых мобильных и гибких банков. Часто проводит акции. Для новых клиентов предлагает бесплатное обслуживание в течение первых двух месяцев. Работает круглосуточная горячая линия для поддержки клиентов. По мнению агентства MarksWebb у банка самые выгодные тарифы. Также предоставляет услуги овердрафта начиная с 4-го месяца обслуживания.

Помимо этого предлагает следующие привлекательные условия:

- до 78 000 рублей на рекламу;

- до 6 % на остаток по счету (в зависимости от выбранного тарифа);

- длинный операционный день с 01.00 до 20.00;

- бесплатный интернет-банк;

- совместимость интерфейса с бухгалтерским программным обеспечением;

- простая линейка тарифов, включающая всего 3 тарифных плана, которые подойдут для малого, среднего и крупного бизнеса.

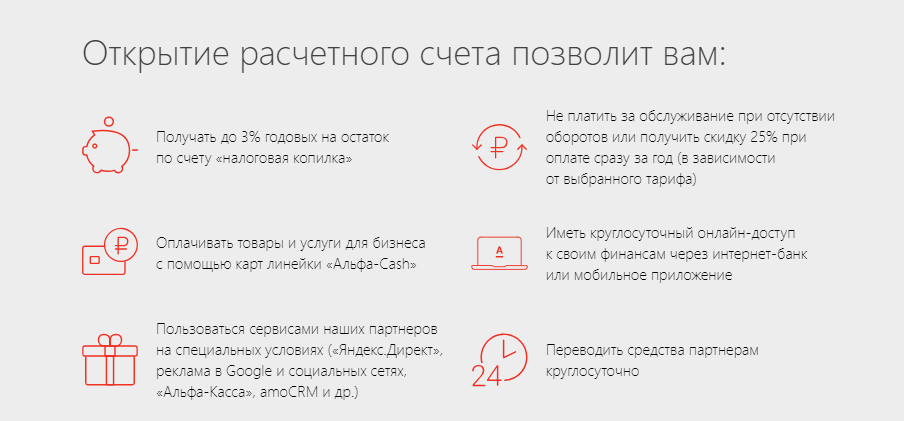

Альфа-банк

Признавался лучшим интернет-банком в 2015 году. Предлагает расширенную линейку тарифных планов, среди которых организация может выбрать наиболее приемлемый вариант. Помимо тарифов с ежемесячной оплатой у Альфа-банка есть удобный тарифный план, который предусматривает обслуживание расчетного счета без оплаты. Дополнительные бонусы:

- до 62 000 рублей на рекламу;

- бесплатная онлайн-бухгалтерия;

- продолжительный операционный день с 01.00 до 19.50, а для перечислений между клиентами Альфа-банка временных ограничений нет;

- есть тарифные планы с бесплатным внесением и снятием наличных денег;

- при оплате годового обслуживания стоимость значительно снижается;

- до 3 % годовых на остаток по счёту.

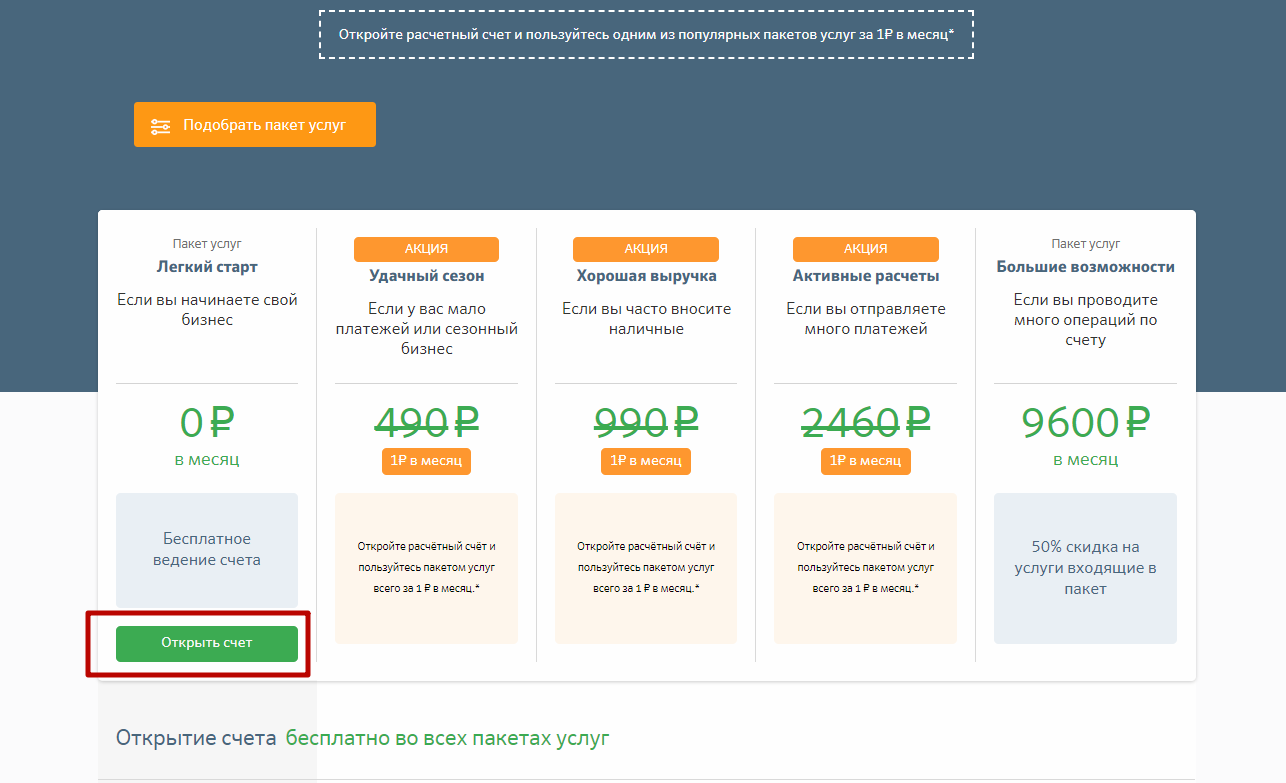

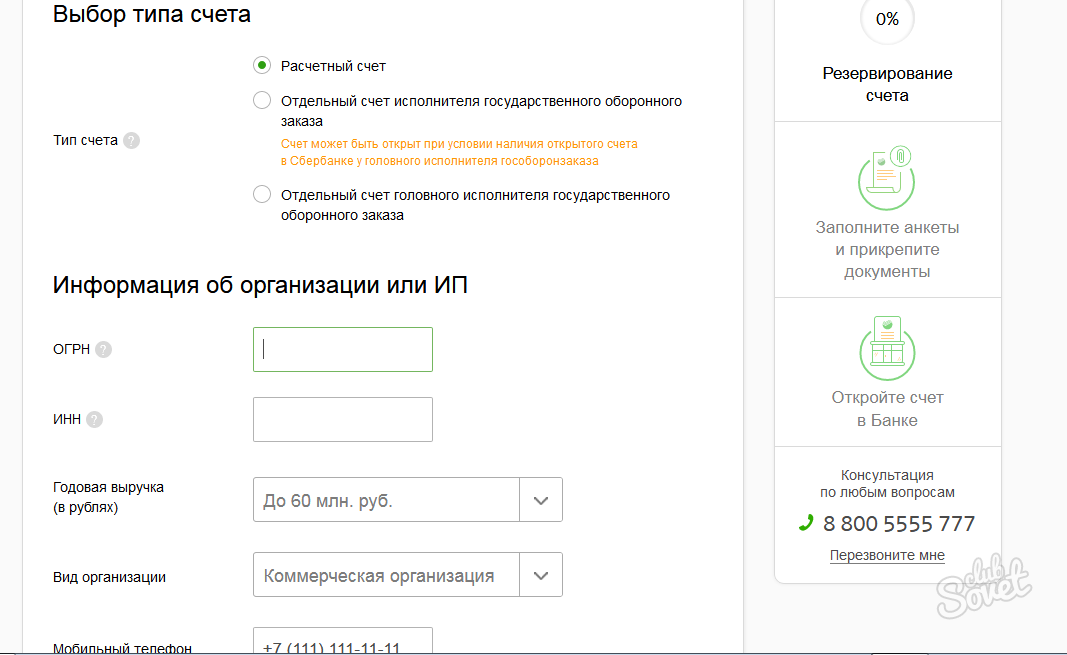

Сбербанк

Предлагает 5 тарифных планов, один из которых подойдёт для начинающих бизнесменов, обслуживание счета на нем бесплатно. Тарифные планы составлены с учетом сезонности бизнеса, внесения и снятия наличных, а также по количеству операций. Дополнительные опции, которые предлагает Сбербанк:

- удвоение платежей на рекламу в Яндексе и Вконтакте;

- бесплатный интернет и мобильный банк;

- электронный документооборот и проверка контрагентов на благонадежность;

- удобный зарплатный проект;

- мобильный банк в часах.

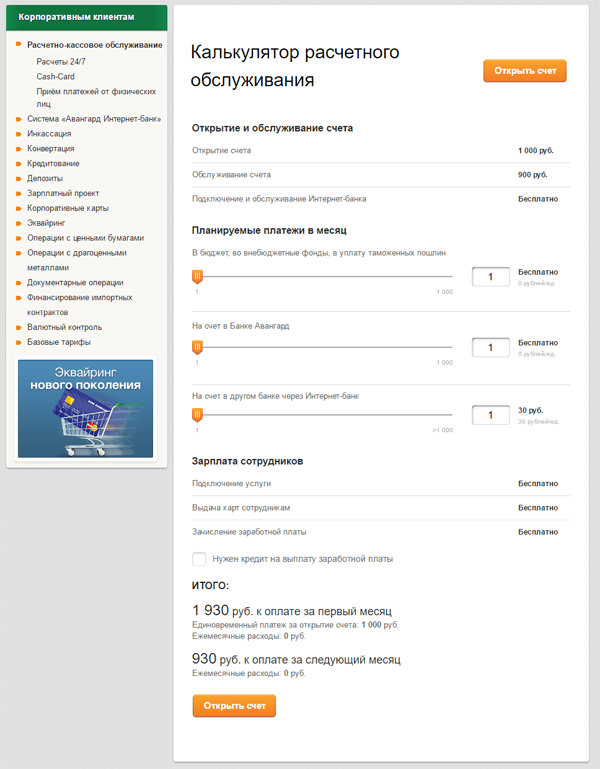

ВТБ

Тарифные планы ВТБ зависят от регионов. Объединяют их следующие моменты:

- 7 000 рублей на рекламу в интернете;

- зарплатный проект;

- возможность проведения платежей в послеоперационное время;

- бесплатный интернет и мобильный банк;

- бесплатное СМС-информирование по расчетному счету.

Открытие

Предлагает 3 тарифных плана, включающие первые 2 месяца с бесплатным обслуживанием. Также есть тарифный план без ежемесячной оплаты. Бонусы при открытии расчетного счета:

- открытие счета за 4 часа;

- 2 000 руб. на рекламу от Гугл.

- 3 месяца интернет-бухгалтерии в подарок;

- 3 месяца свободного доступа к тендерам

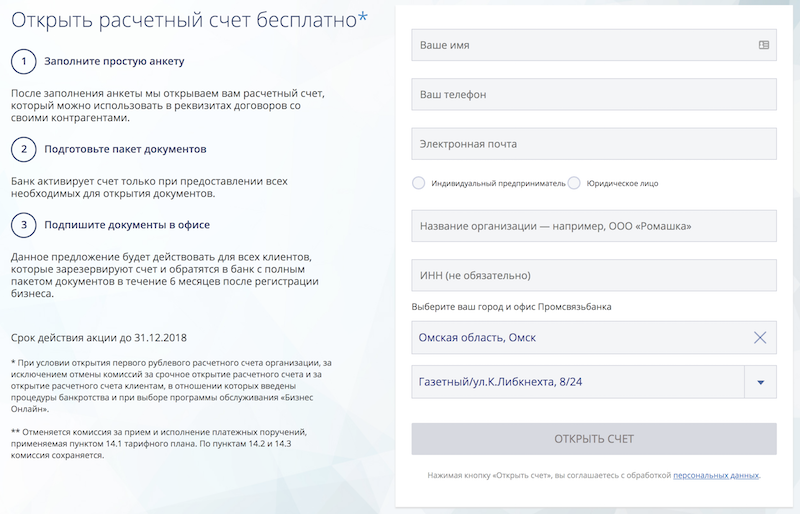

Промсвязьбанк

Победитель национальной премии «Золотой Меркурий» в номинации «Лучшая банковская программа МСП-2018». Предлагает 3 тарифных плана, один из которых без ежемесячных платежей за ведение счета. При открытии счета предоставляется:

- бесплатный интернет банк;

- 6 месяцев обслуживания бесплатно.

Точка

Работает полностью дистанционно. Работник банка выезжает в офис компании для подписания документов. Преимущества обслуживания:

- без абонентской платы, если нет движения по счету;

- встроенная бухгалтерия;

- круглосуточные платежи;

- бесплатный мобильный банк.

Райффайзен

Предлагают полностью дистанционное обслуживание без визитов в офис. В тарифной линейке 4 тарифных плана с ежемесячной оплатой, включающие в себя:

- СМС подтверждение платежей;

- минимальный пакет документов для открытия (для ИП лишь паспорт);

- партнерская программа лояльности;

- моментальные платежи.

Нюансы выбора банка

Определяющий фактор для выбора кредитно-финансового учреждения при наличии необходимости открыть расчётный счёт – стоимость обслуживания (оформления продукта, его сопровождения, дополнительных опций и сервисов и т.д.). Этот момент мы уже изучали довольно подробно в статье “В каких банках сколько стоит открыть расчетный счет для ООО и других юрлиц?”.

Однако сейчас нас интересуют не ценовые вопросы, а скорость открытия платёжного инструмента от момента подачи заявки до предоставления необходимых документов и подписания договора. Также крайне важным в этом контексте является тема онлайн-банкинга, ведь в одном банке можно открыть и несколько РС, а тогда хорошо бы знать, какие процедуры нужно будет проходить и в каком объёме – полном или уже урезанном.

Итак, на какие вещи следует обращать внимание при выборе банковской компании?

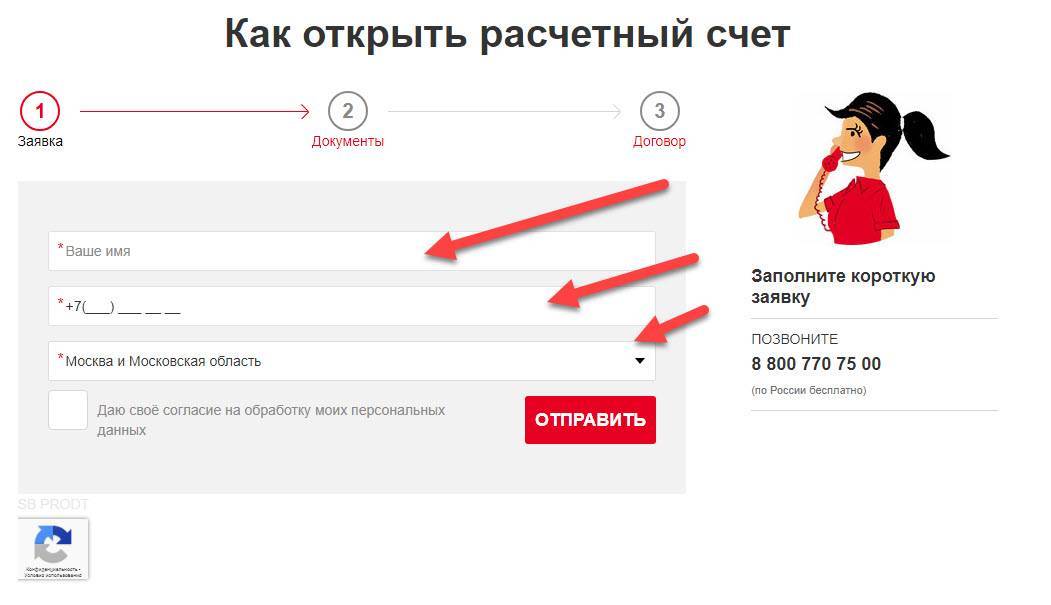

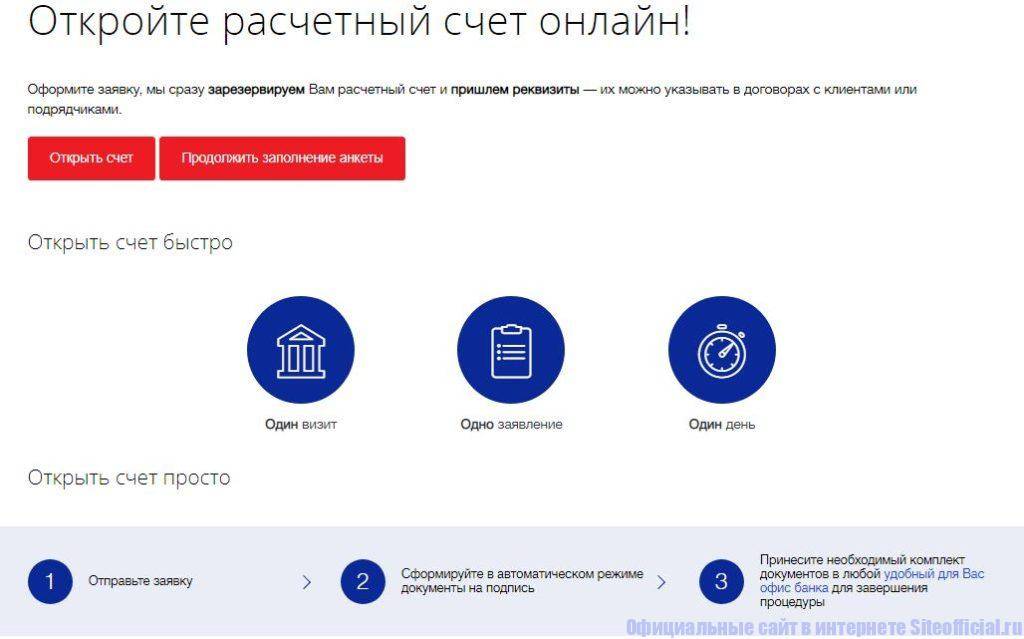

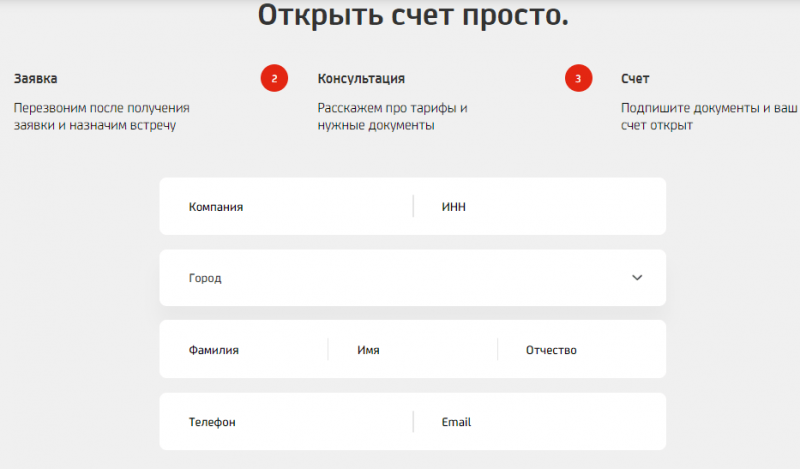

Опция онлайн-заявки

Как мы уже отмечали выше, её можно найти в разделе РКО на официальном сайте банка.

Большинство организаций (особенно крупных вроде Сбера и ВТБ) имеет интерес в ускорении процесса взаимодействия с клиентами с помощью продвижения дистанционных сервисов. Это удобно для самого учреждения, поскольку разгружаются его сотрудники, и это удобно для пользователей, поскольку экономится их время.

Говорить об интернет-банках (вроде Тинькофф и Точки) вообще не приходится – они по определению предоставляют физическим и юридическим лицам максимум возможностей для проведения любых действий в режиме онлайн.

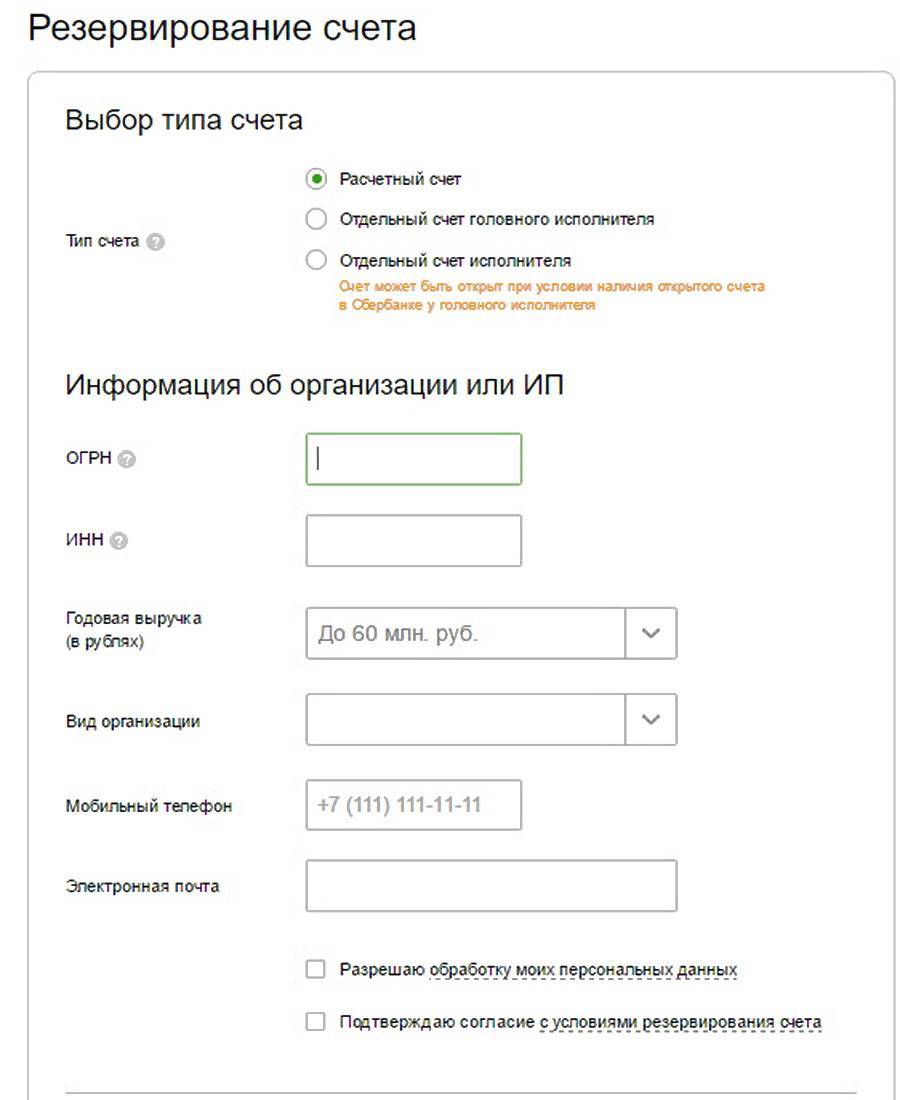

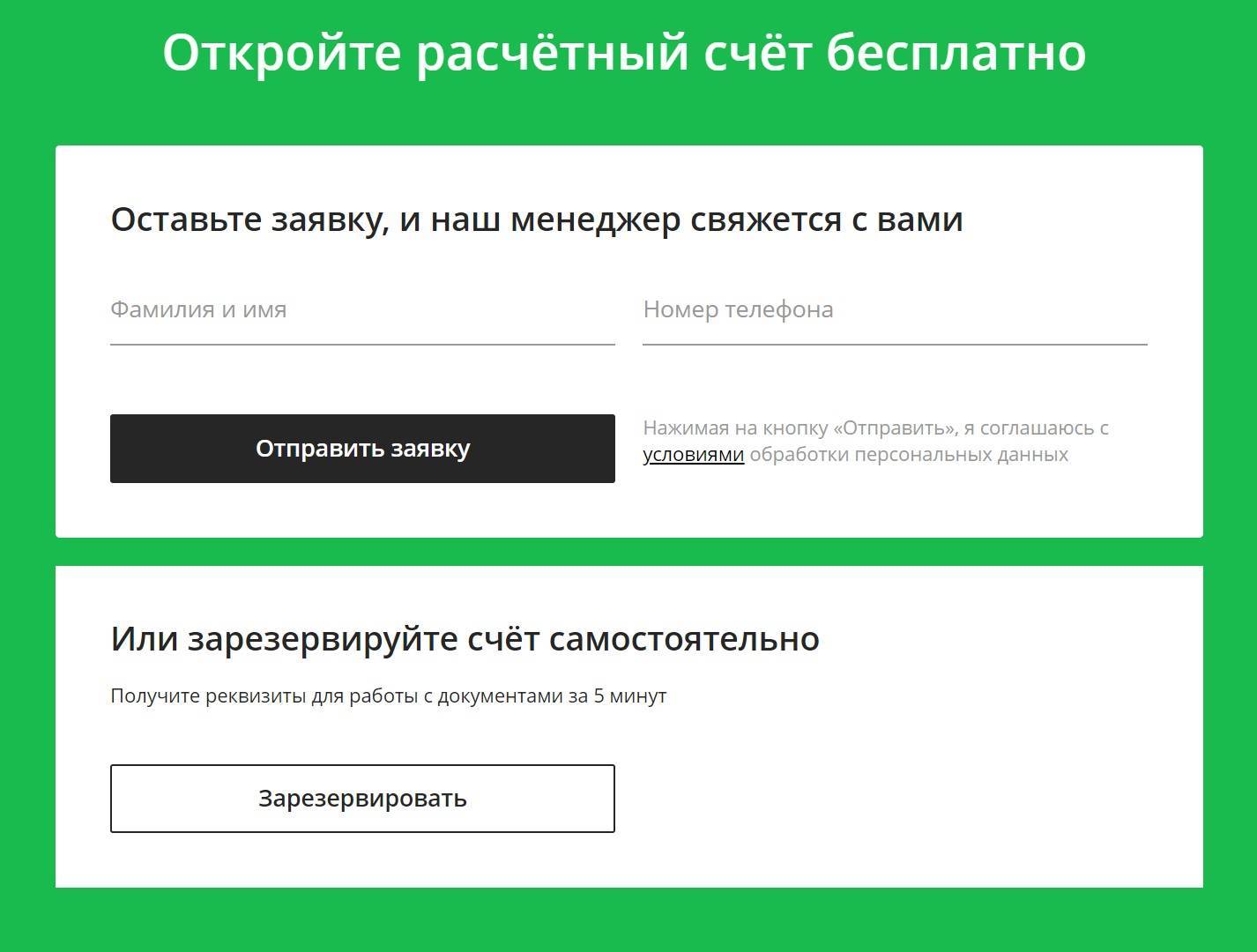

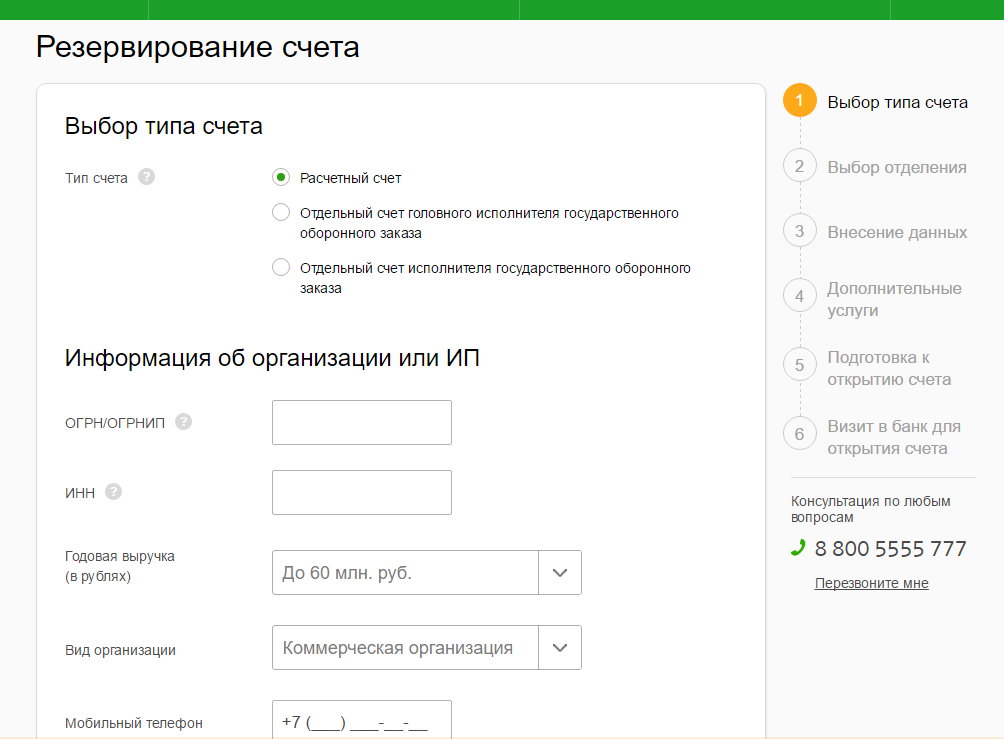

Опция онлайн-резервирования

Является своего рода дополнением к заявлению. Её назначение состоит в оповещении поставщика услуг о своём намерении открыть счёт. Также доступна в разделе РКО на сайте банка.

Когда потенциальный клиент нажимает кнопку резервирования, запрос тут же отправляется, и формируются реквизиты расчётного счёта. При этом, пока бизнесмен занимается заполнением онлайн-заявки и подготовкой документов, запрос уже обрабатывается, и через непродолжительное время перезванивает банковский специалист, готовый проконсультировать по любым вопросам.

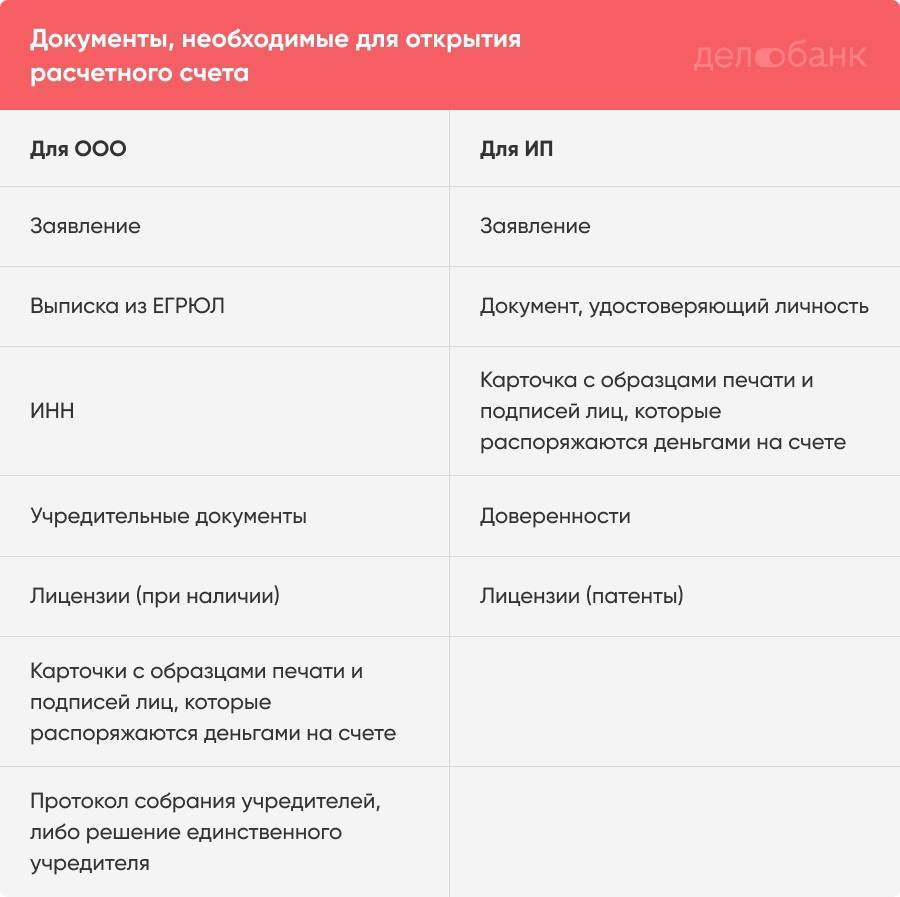

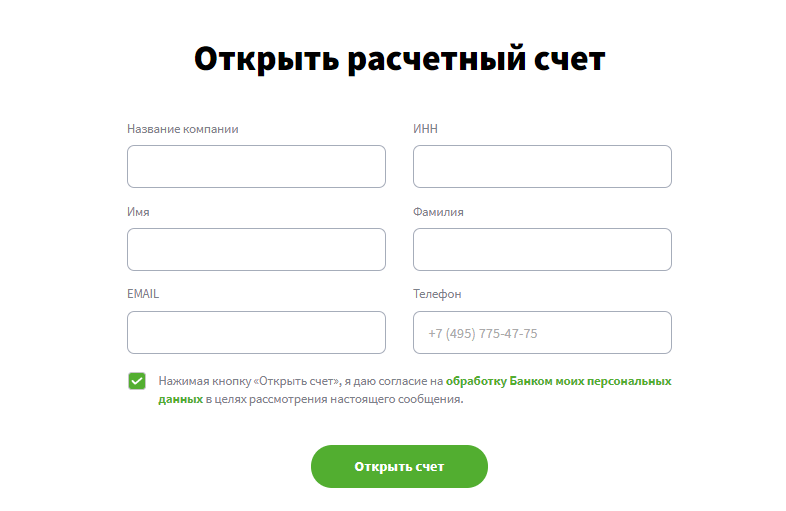

Требуемый пакет документов

Мы уже обсуждали эту тему в статье “Открытие расчётного счёта ИП и ООО – какие документы необходимы?” и давали исчерпывающее описание имеющихся нюансов.

В контексте же оперативного оформления РС следует или изучить на сайте перечень бумаг, или позвонить на горячую линию и уточнить данный момент у оператора.

Приоритет, разумеется, нужно отдавать тем учреждениям, которые запрашивают минимальный пакет. Ниже Вы можете посмотреть список банков, которые позволяют быстро оформить счёт – это автоматически означает, что они требуют меньше документов, чем другие аналогичные структуры.

Веб-банкинг

Он интересен не только тем, насколько удобен и функционален. Вопрос использования этого онлайн-сервиса – это вопрос экономии времени и оперативного управления финансами.

Если качество обслуживания в выбранной банковской компании устраивает юрлицо/ИП, может возникнуть желание и потребность в оформлении дополнительных расчётных инструментов. Тут-то и важны возможности онлайн-банкинга: если он позволяет при уже имеющихся банковских продуктах быстро, без резервирования, повторной подачи документов и новых проверок открыть счёт, это Ваш выбор.

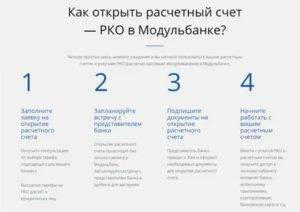

Процедура открытия счета

Сам по себе процесс оформления отношений тоже имеет свои особенности в каждом банке. Однако в большинстве случаев вся процедура происходит следующим образом:

Сначала проверяется наличие всех необходимых документов, и пишется заявления об открытии р/с. Бланк заявления выдают сотрудники банка.

После написания заявления оформляется специальная карточка, в которой проставляются подписи всех лиц, уполномоченных на подписание финансовых документов организации или ИП.

Важно!

Если директор ООО или индивидуальный предприниматель наделяет третьих лиц (бухгалтера или иных людей) правом подписи финансовых документов, то кредитную организацию при открытии счета должны посетить все указанные лица.

Образцы подписей и оттисков печати необходимы для защиты от незаконного завладения денежными средствами клиента. Оформление карточек регламентировано Инструкцией Центрбанка РФ №153-И от 30 мая 2014 года.

После этого заключается договор на рассчетно-кассовое обслуживание. В нем предусматривается возможность подключение дистанционного управления денежными средствами, клиент-банка и другие дополнительные опции. Бланк договора также предоставляет банк, клиенту лишь необходимо ввести свои паспортные данные и поставить на соглашении подпись.

Открывается расчетный счет обычно в течение этого же дня или на следующий рабочий день.

Ранее после открытия р/с предприниматели обязаны были оповестить о данном факте налоговую инспекцию и внебюджетные фонды. Сегодня такая информация передается налоговым органам из банка, где был открыт счет.

Полезный материал? Поделись ссылкой!

Какие документы нужны для открытия расчетного счета

Для оформления договора на расчетно-кассовое обслуживание могут потребоваться разные документы, в зависимости от выбранного банка, поэтому мы рассмотрим только основную документацию, которая вам пригодится.

Для ИП

Первое, что нужно принести в банк — заявление на открытие РС. Дополнительно к нему нужно приложить копии:

- всех страниц паспорта;

- свидетельство о регистрации вашей компании;

- ИНН;

- уведомление из Росстата с кодами статистики;

- печать ИП;

- лицензию (если есть).

Как правило, заявление представляет собой бланк, который нужно заполнить. У каждой кредитно-финансовой организации он свой. Документ можно распечатать через онлайн-банк или на официальном сайте банка, а также получить при личном визете в отделение.

Для ООО

Владельцам ООО также нужно заполнить бланк-заявление и прикрепить к нему:

- копии всех страниц паспортов учредителей;

- выписку из ЕГРЮЛ;

- ИНН;

- нотариально заверенные ксерокопии учредительной документации;

- приказ о назначении вас руководителем компании;

- нотариально заверенные карточки с образцами подписей тех, кто наделён правом подписывать документы.

В целях привлечения новых клиентов, банки иногда упрощают пакет документации, а поэтому, прежде чем обратиться в кредитную организацию, позвоните на горячую линию и уточните перечень необходимых бумаг.

Вывод

Таким образом, большинство банков предлагают бесплатное открытие и иногда даже обслуживание расчетного счета. Поэтому стоимость открытия расчетного счета не отличается для ООО и ИП. Бизнесмену необходимо определиться с важными для него параметрами тарифного плана, и выбирать кредитное учреждение под свои потребности.

Для большого бизнеса подойдут крупные государственные банки, которые вместе с открытием расчетного счета для ООО и ИП могут предложить выгодные кредитные программы

А малый и средний бизнес, который требует большей мобильности и гибкости от банковских учреждений, может обратить свое внимание на такие банки как Тинькофф и Альфа-банк. Ведь для юридических лиц и ИП очень важным является то, кому доверить обслуживание расчетного счета

А в этих банках можно не только выбрать удобный тарифный план с учетом специфики бизнеса, но и уменьшить свои расходы, получая процент на остаток по счету.