Рефинансирование ипотеки другого банка в Сбербанке: пошагово

Рефинансирование ипотеки других банков в Сбербанке – это возможность получения нового займа для погашения старого. При этом процентная ставка снижается, ежемесячный платеж уменьшается, а срок оплаты сокращается. Процесс рефинансирования ипотеки другого банка является довольно сложным, он сопровождается своими нюансами и особенностями. Следует иметь в виду, что шансы добиться беспроблемного перекредитования ипотеки в одном и том же банке намного выше.

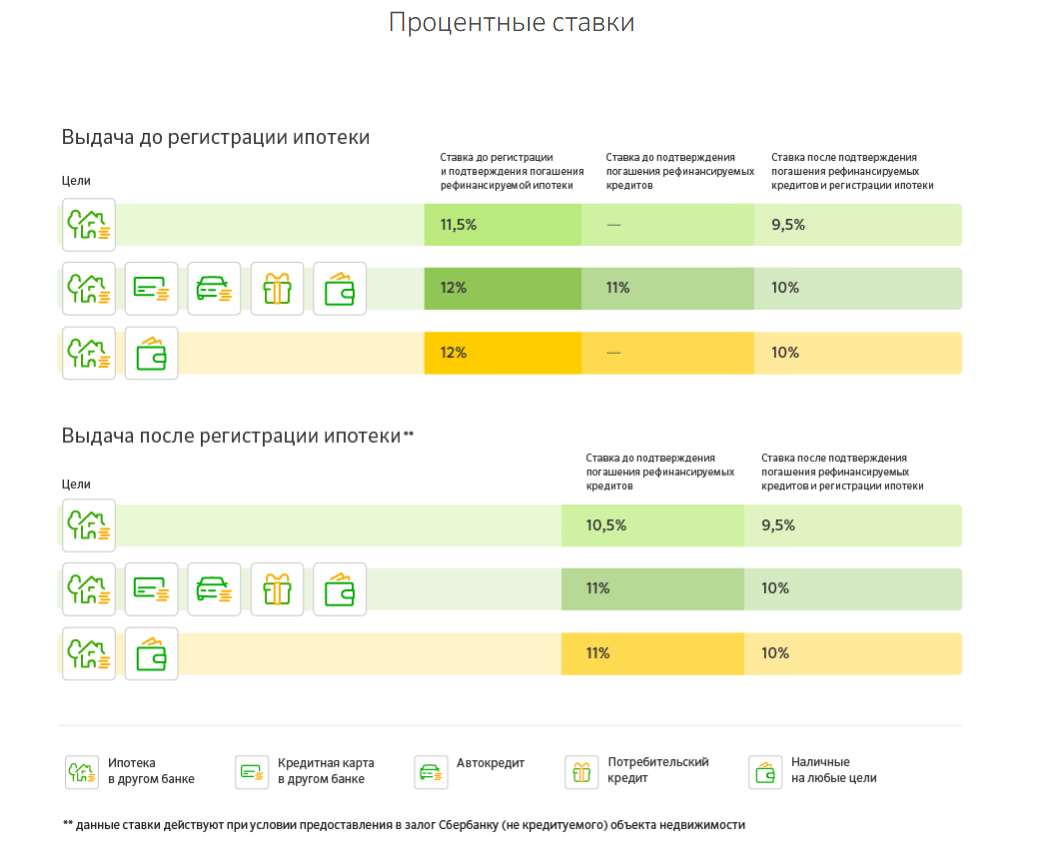

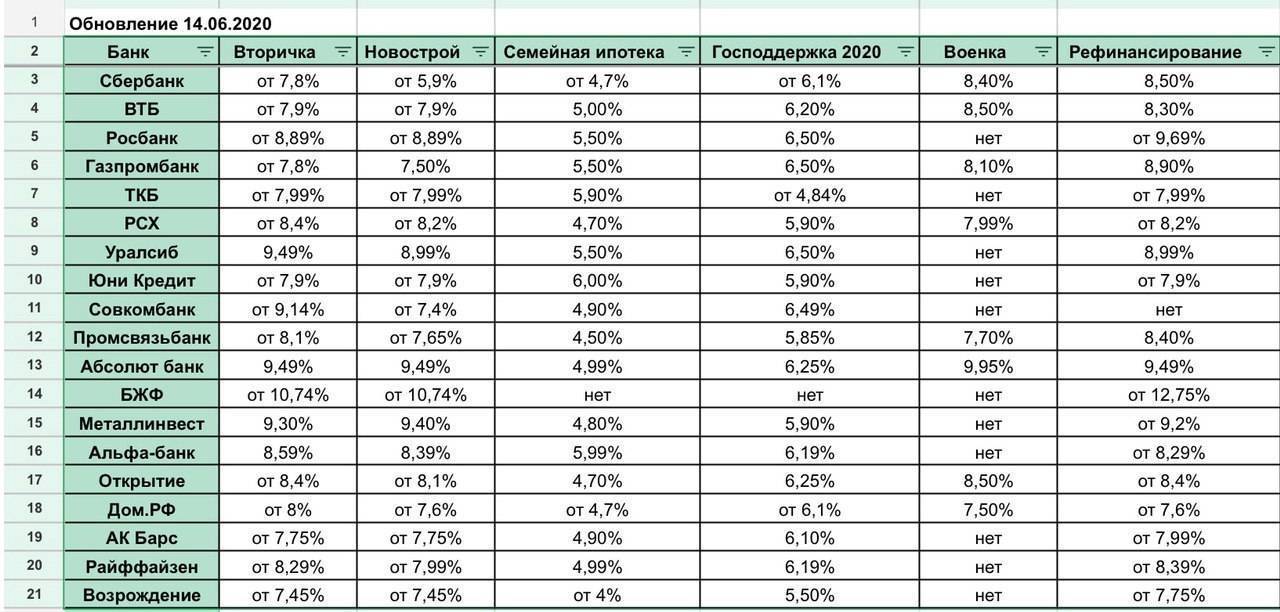

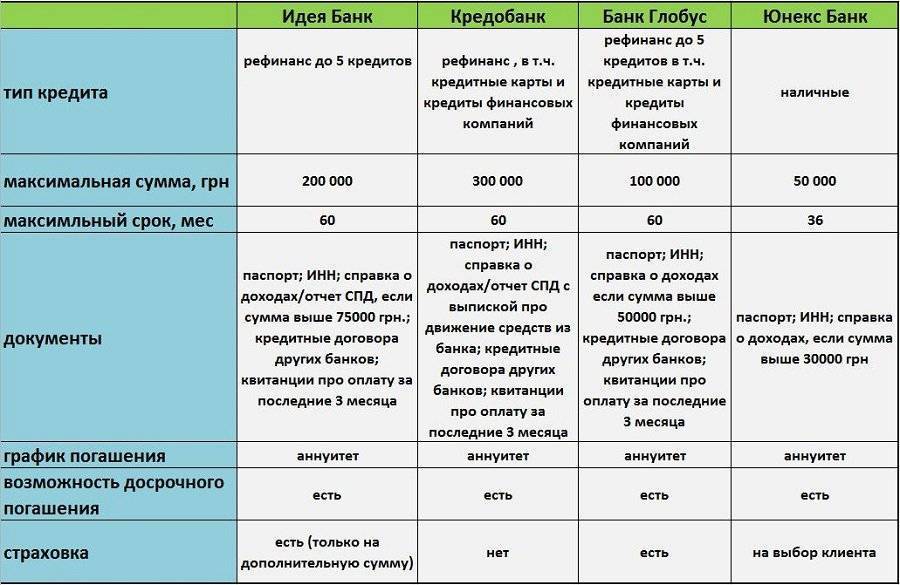

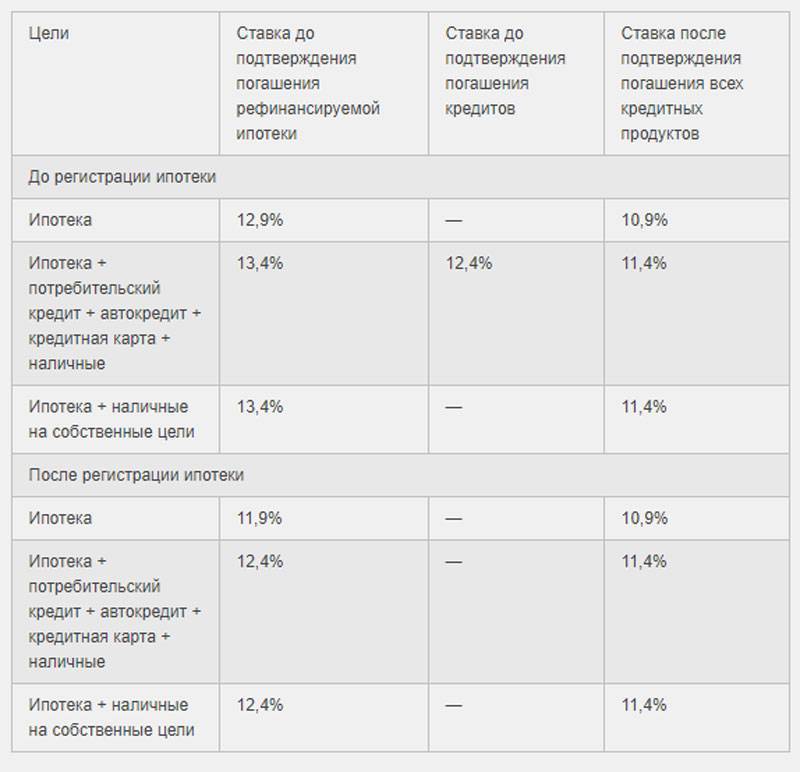

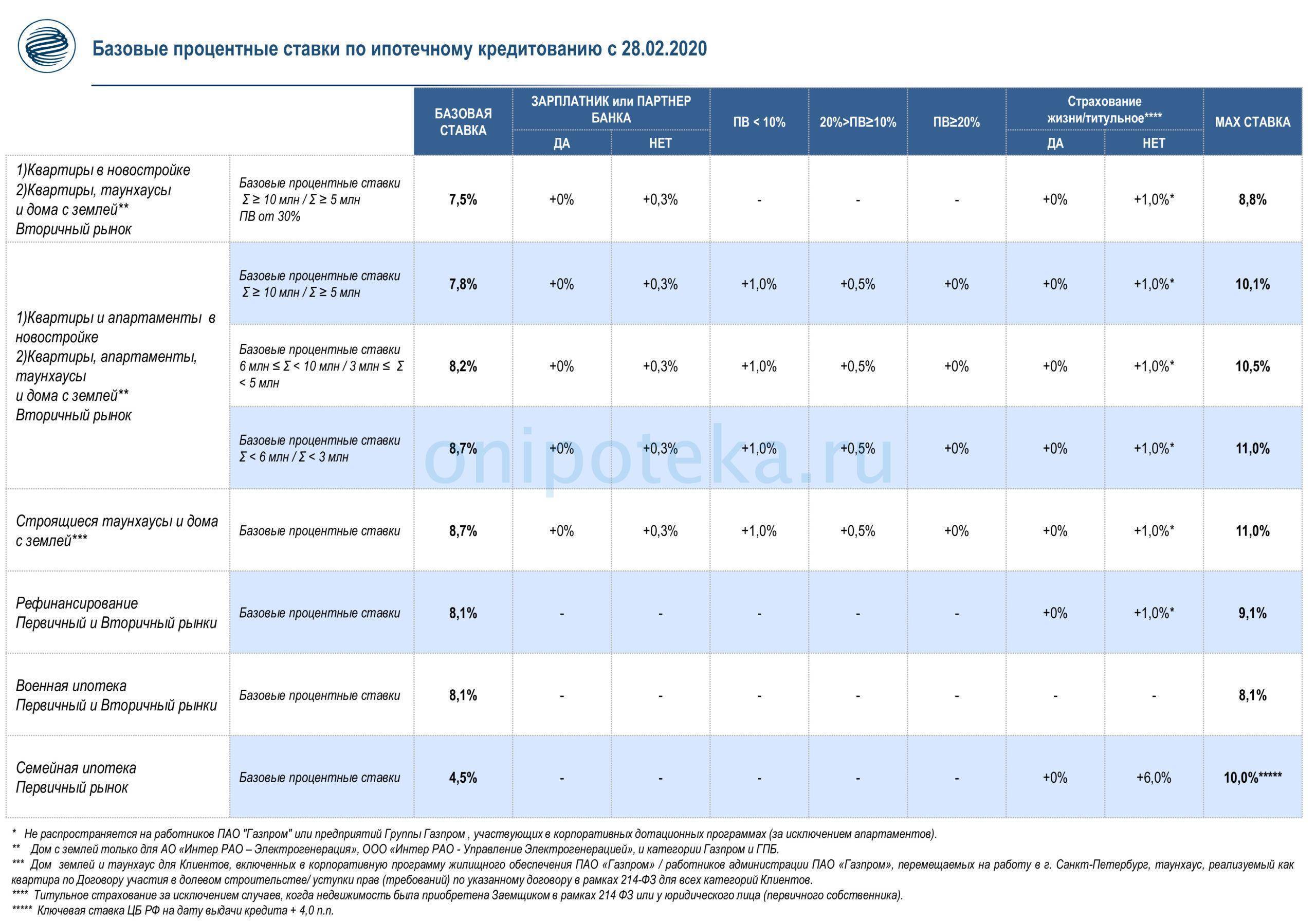

В 2019 Сбербанк увеличил процентные ставки на перекредитование ипотечных займов других банков. Сегодня рефинансировать действующий ипотечный кредит, оформленный в стороннем банке, можно минимум под 10,9% годовых. Когда одновременно с ипотекой рефинансируется потребительский займ, минимальная ставка будет 11,4% годовых.

Общие условия перевода ипотеки другого банка в Сбербанк:

- Минимально допустимая сумма при реинвестировании ипотеки других банков составляет 500 000 рублей. Максимальная граница зависит от данных конкретных целей рефинансирования;

- Все переводы Сбербанка для нового займа осуществляются исключительно в рублях;

- Срок погашения не может быть более 30 лет;

- Максимальный размер ссуды для ипотеки другого банка равняется 5 миллионам рублей. Для выплаты других кредитов эта сумма составляет 1,5 миллионов рублей, а для личных целей — 1 миллион рублей.

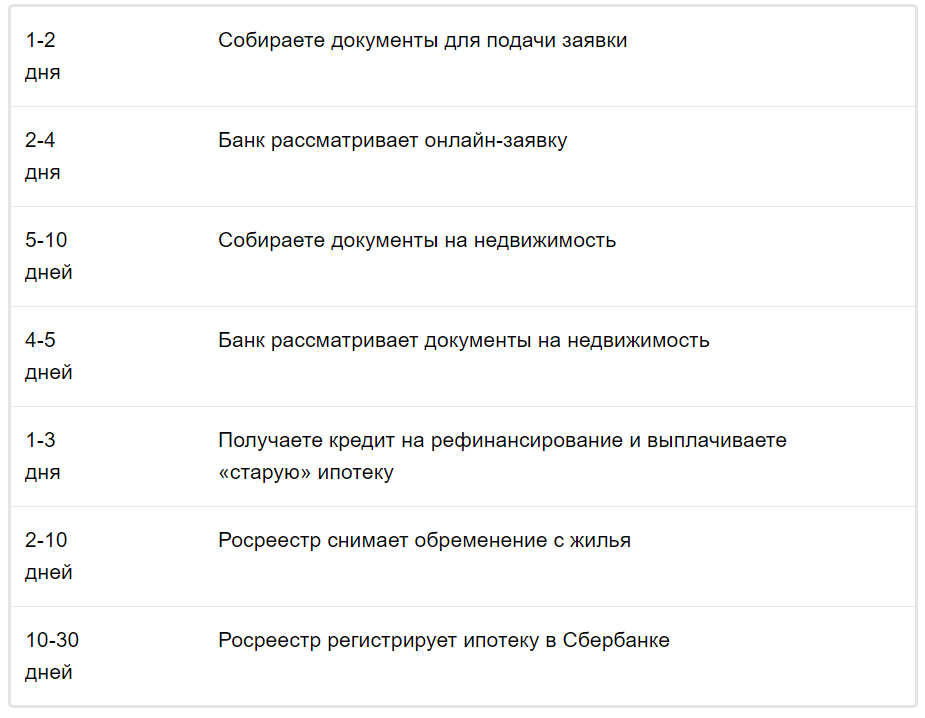

Общий порядок рефинансирования ипотеки из другого банка в Сбербанк:

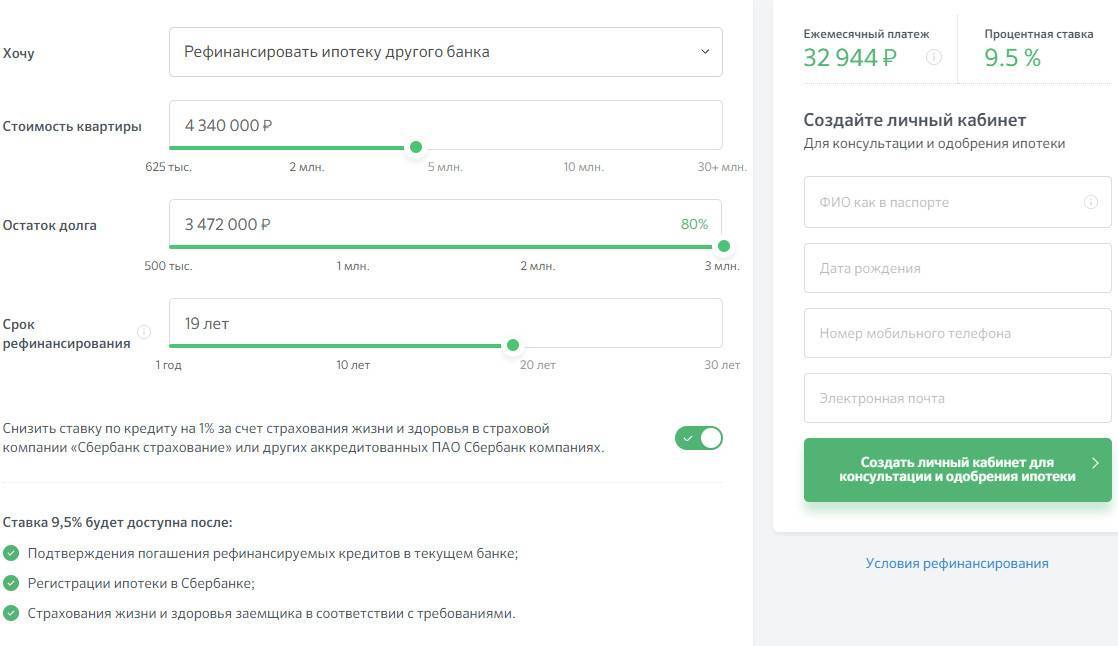

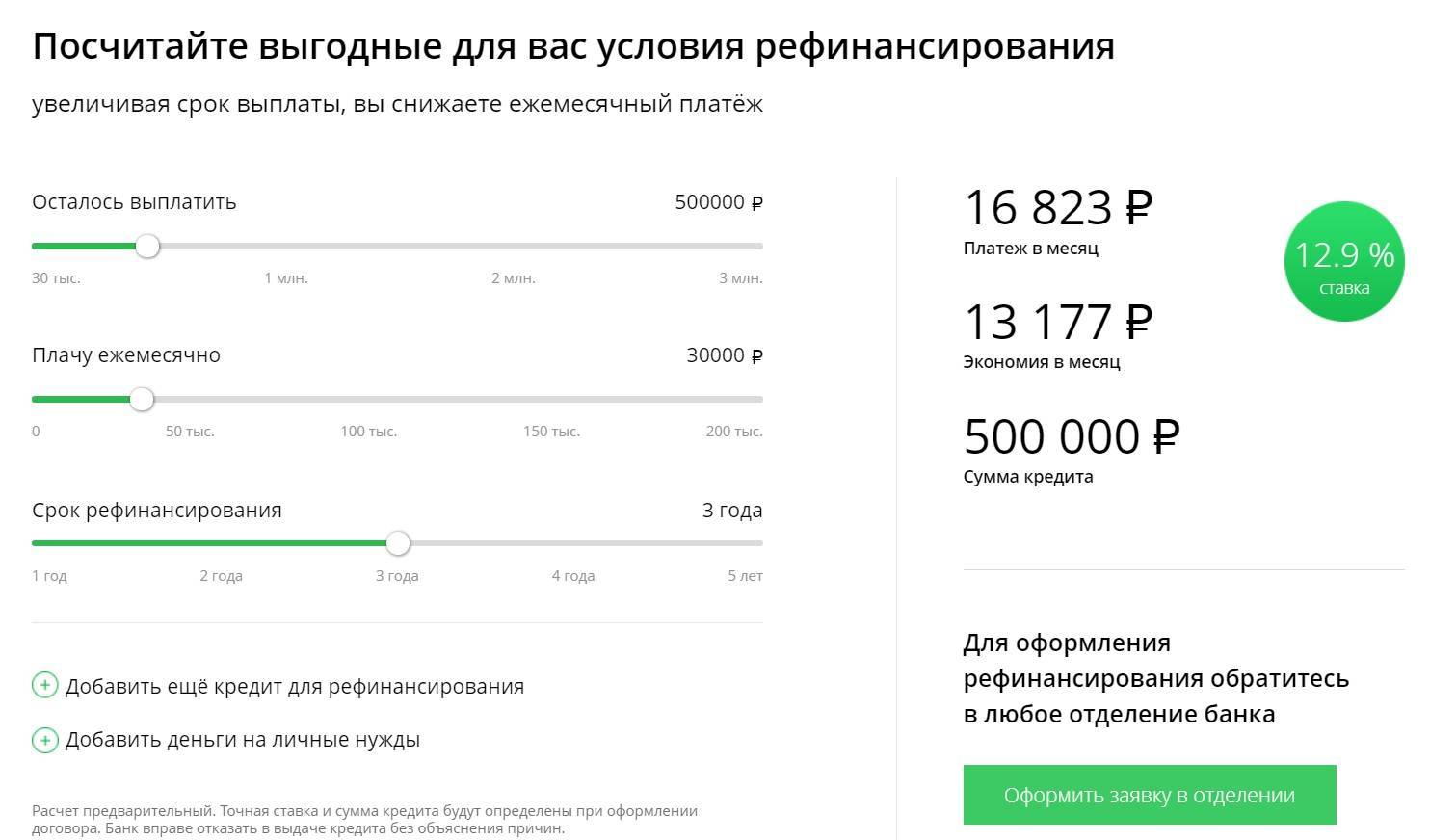

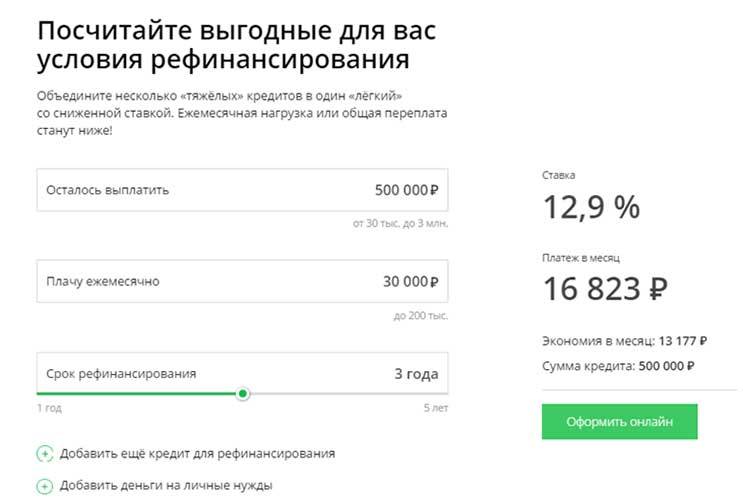

- Шаг 1: Подсчет возможной выгоды и требуемых затрат с помощью калькулятора на официальном сайте Сбербанка. В зависимости от полученных результатов составляется заявка на рефинансирование;

- Шаг 2: После одобрения заявки, которую сотрудники банка рассматривают на протяжении 90 дней, необходимо собрать все запрашиваемые документы. Точный список с последними изменениям указан на официальном сайте Сбербанка;

- Шаг 3: Если все в порядке, то с заявителем связывается менеджер и договаривается о дате подписания договора;

- Шаг 4: Клиент получает кредит на рефинансирование. Он получает сумму, которой хватит на погашение действующей ипотеки стороннего банка;

- Шаг 5: Заемщик гасит ипотеку в старом банке. Для этого он пишет заявление на досрочное погашение ипотеки, вносит всю оставшуюся сумму и берет справку о том, что больше ничего не должен. Данную справку человек приносит в Сбербанк. Это необходимо сделать не позже чем через 2 месяца после получения кредита.

В завершении всего процесса клиент вновь возвращается в отделение Сбербанка. Теперь необходимо заключить новый ипотечный договор на рефинансирование, на сей раз в новом банке.

Условия программы рефинансирования

Заемная сумма по этому кредитному продукту доступна исключительно в национальной валюте. Однако условиями предполагается рефинансирование валютной ипотеки в рубли Сбербанком.

Заемная сумма по этому кредитному продукту доступна исключительно в национальной валюте. Однако условиями предполагается рефинансирование валютной ипотеки в рубли Сбербанком.

Кредит имеет признаки целевой программы, которая может использоваться только в целях рефинансирования ипотеки. Средства по кредиту перечисляются на счет банка, выдавшего ипотеку ранее.

Одним из достоинств этой кредитной программы является отсутствие требований в отношении обязательного приобретения страхового полиса заемщиком.

Зато выдвигается обязательно требование в отношении созаемщиков – в этой роли непременно должен выступать супруг основного заемщика. Общее число созаемщиков не должно превышать трех человек.

Банком установлен лояльный возрастной ценз для своих клиентов по этой кредитной программе – стать ее участником могут граждане Российской Федерации в возрасте от 21 года. Предельно допустимый возраст на момент последнего платежа по погашению кредита не должен превышать 75 лет.

Предложенное рефинансирование ипотечного кредита в Сбербанке сопровождается мораторием на досрочное погашение без ограничений и комиссий. Но в отношении просроченных платежей в этом продукте Сбербанк предусмотрел жесткие санкции, выраженные комиссией размером 20% от величины просроченного платежа.

Заявка заемщика рассматривается в течении 2-5 дней.

Основные требования в отношении заемщики и приобретаемого им объекта недвижимости:

- Наличие гражданства и отметки о регистрации в паспортных данных;

- Наличие стабильного источника дохода;

- Отсутствие серьезных нарушений, зафиксированных в кредитном досье заемщика;

- Наличие права собственности на объект недвижимости;

- Ликвидность приобретенного имущества.

Одновременно с этим применяются классические параметры и условия кредитования:

Процентная ставка

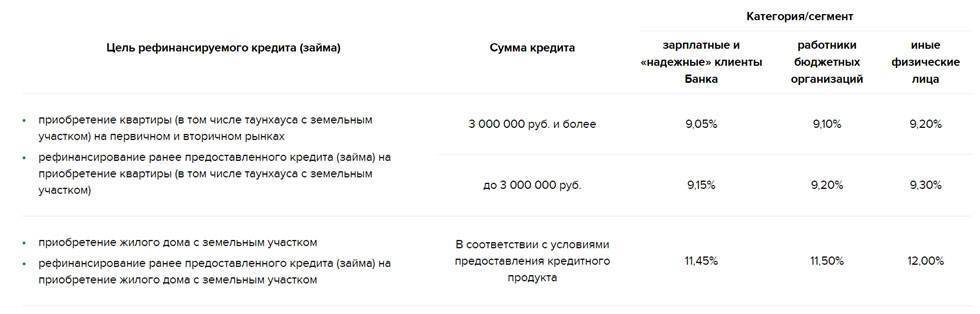

Величина процентной ставки по программе рефинансирования ипотеки в Сбербанке зависит от установленного периода погашения:

Величина процентной ставки по программе рефинансирования ипотеки в Сбербанке зависит от установленного периода погашения:

- При пользовании заемными средствами до 10 лет размер ставки составляет 13,75% в год;

- Предоставление средств на период от 10 до 20 лет включительно сопровождается ставкой 14,0%;

- 14,25% годовых придется платить при кредитовании на срок от 20 до 30 лет включительно.

Однако эти условия актуальны лишь для тех категорий заемщиков, которые обслуживаются в Сбербанке, получая зарплату на карту банка или размещая свои сбережения на депозитных счетах.

Величина заемной суммы

Минимальный размер доступных средств по программе ипотечного рефинансирования – 300 тысяч рублей. При этом максимальный показатель не должен превышать:

Минимальный размер доступных средств по программе ипотечного рефинансирования – 300 тысяч рублей. При этом максимальный показатель не должен превышать:

- 80% общей стоимости приобретенного недвижимого имущества;

- Сумму оставшегося непогашенного объема долга по ипотеке;

- 80% оценочной стоимости недвижимости, выступающей в качестве обеспечения кредита рефинансирования.

В качестве обеспечения может выступать как приобретаемый объект, так и имеющаяся недвижимость, на которую есть право собственности заемщика.

Пакет документов

Перед тем, как сделать рефинансирование ипотеки в Сбербанке, заемщику требуется подготовить документальные подтверждения прав собственности, своей платежеспособности и выполнить ряд других требований.

Перед тем, как сделать рефинансирование ипотеки в Сбербанке, заемщику требуется подготовить документальные подтверждения прав собственности, своей платежеспособности и выполнить ряд других требований.

Пакет документации включает:

- Два заявления, составленные от имени заемщика и созаемщика либо залогодателя;

- Паспорт с отметкой о прописке и гражданстве;

- Для нерезидентов Сбербанка – необходимо подтверждение финансового состояния и наличия стабильного источника дохода.

К владельцам депозитных счетов и зарплатных карт это требование не относится.

Расчет выгоды

Прежде чем подавать документы на рефинансирование ипотеки, нам пришлось просчитать выгодна ли эта процедура, так как большинство выдаваемых кредитов аннуитетные (то есть заемщик сначала платит проценты, и только к концу ипотеки большую часть ежемесячного платежа составляет погашение основного долга).

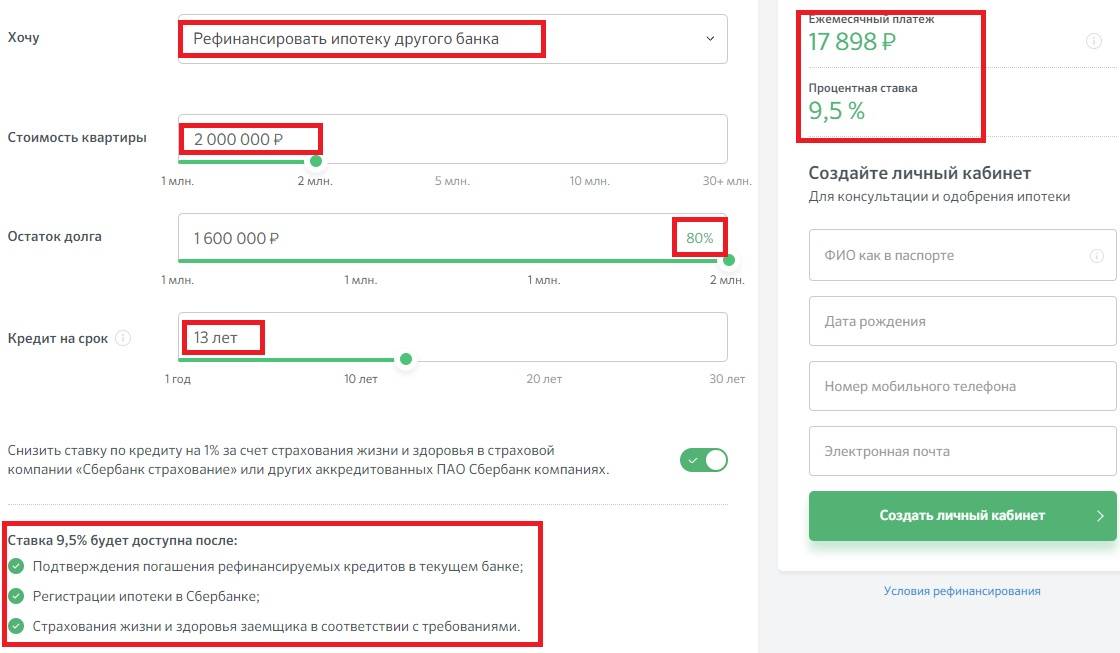

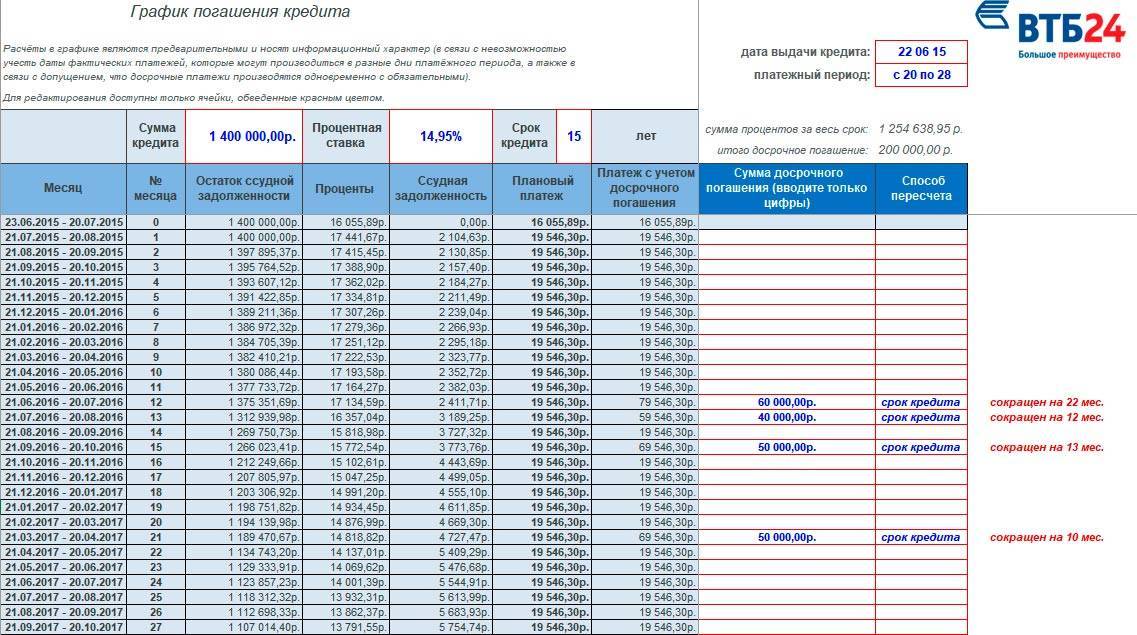

Для покупки квартиры, стоимостью 1 950 000 рублей мы взяли ипотеку в банке ВТБ24 в июле 2015 года под 14,95% годовых на сумму 1 400 000 рублей на 15 лет. Переплата по кредиту на момент подписания составила 2 134 000 рублей за весь кредитный период. За 2,5 года нам удалось внести 200 000 рублей на основной долг и снизить срок погашения кредита с 15 лет до 11 лет, что уменьшило переплату до 1 254 000.

Нажмите для увеличения изображения

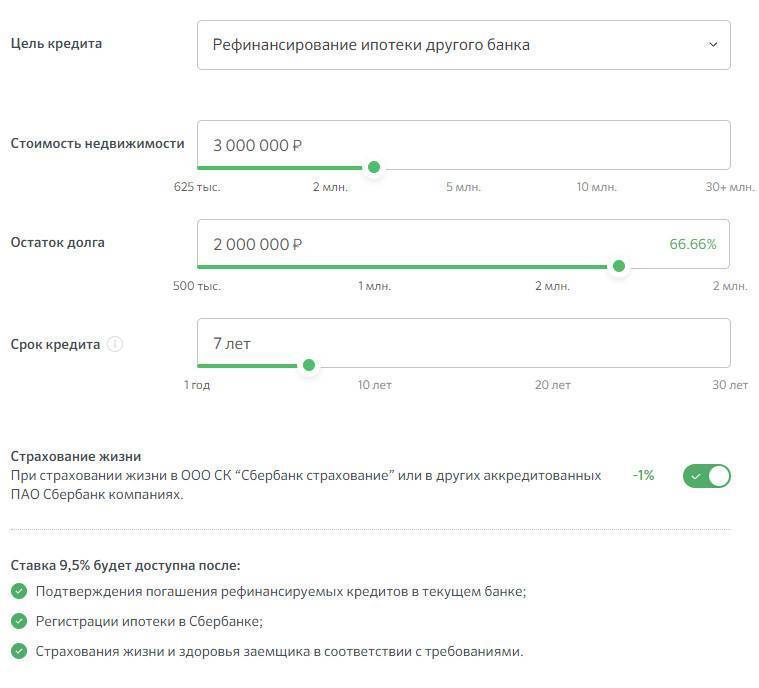

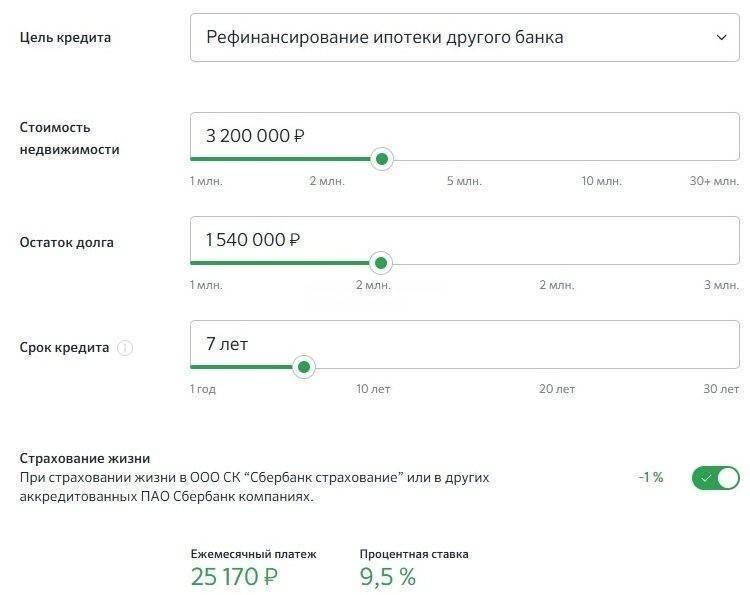

Чтобы определить срок рефинансирования и указать его в заявке мы отталкивались от комфортного ежемесячного платежа, решив оставить его тем же (от 19600 до 21000).

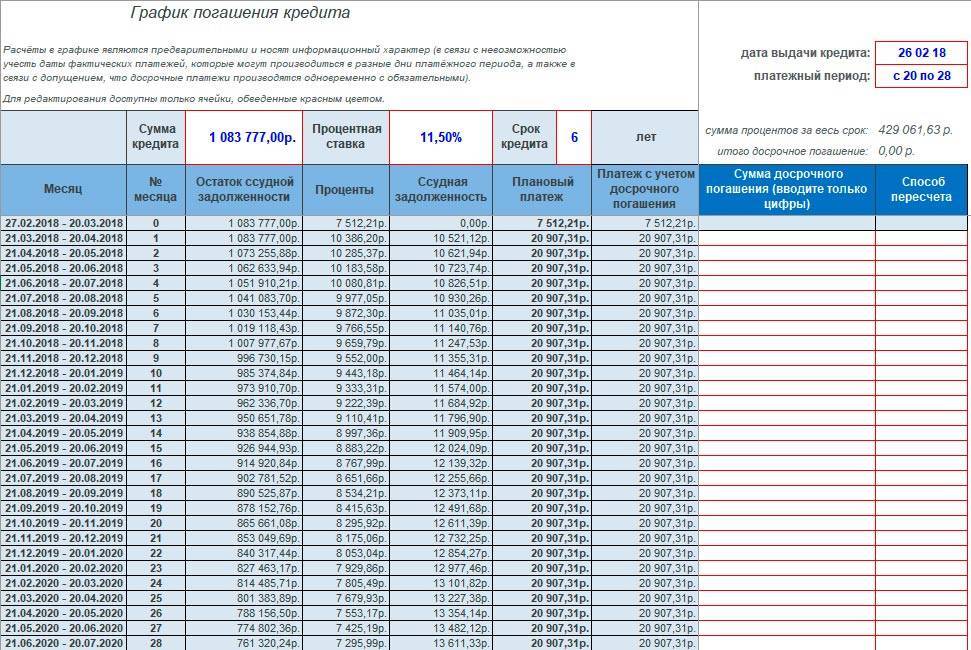

На сайте Сбербанка есть ипотечный калькулятор, но он не расписывает все детали так досконально, поэтому мы внесли новые данные в калькулятор ВТБ24, который представляет из себя файл Exel, скачанный с сайта банка, где называется «калькулятор досрочного погашения» и получили следующие цифры:

Нажмите для увеличения изображения

Если посмотреть на сумму переплаты, то видна разница в 800 000 рублей, но так считать неправильно. За 2,5 года мы уже выплатили 500 000 рублей по процентам (брали справку в ВТБ24 об уплаченных процентах по ипотеке) и, таким образом, на момент рефинансирования ипотеки основной долг составил 1 083 000 рублей, а оставшаяся переплата (сумма по процентам, которую еще должны банку) — 746 000 рублей: 1 254 000 (общая сумма переплаты) — 500 000 (сумма, выплаченная за истекший период).

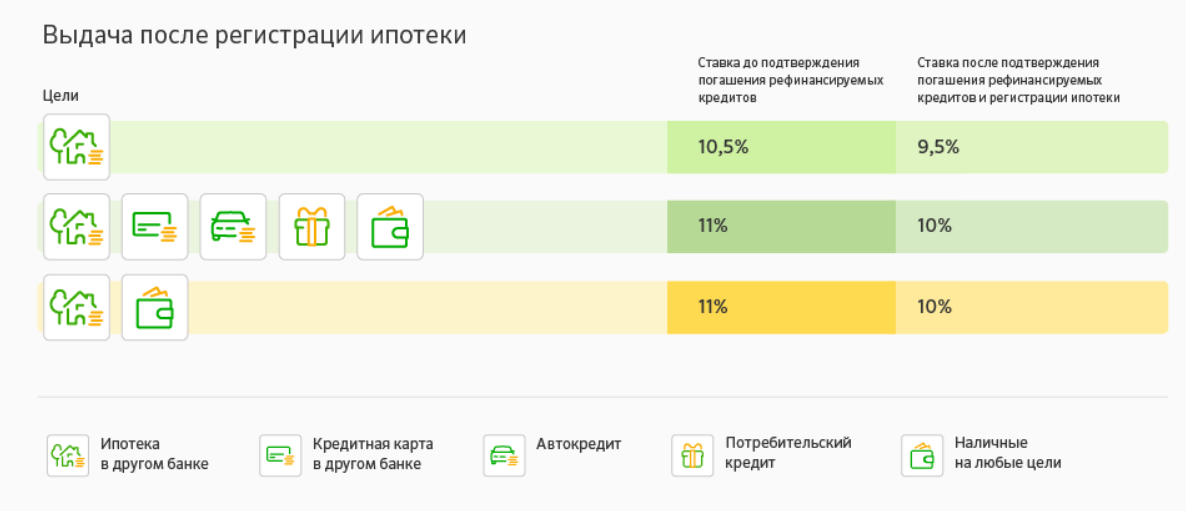

Рефинансировав ипотеку в Сбербанке в феврале 2018 года под 11,5% нам удалось уменьшить срок кредитования еще на 2 года, оставив ежемесячный платеж в размере 20 800 рублей и снизить переплату по процентам до 429 000 рублей. После передачи закладной Сбербанку (документы в данный момент в МФЦ) процент снизится до 9,5%, а с ним и переплата (348 000 рублей) и ежемесячный платеж (19 700 рублей).

В итоге мы экономим около 400 000 рублей (746 000 – 348 000) и сокращаем срок кредитования на 2 года, оставив ежемесячный платеж относительно прежним (19 600 рублей).

Какую ипотеку можно рефинансировать в Сбербанке

Рефинансирование ипотеки других банков в Сберегательном банке является распространенной процедурой, так как финансовое учреждение предлагает относительно выгодные условия по займам. Вопрос, можно ли рефинансировать ипотечные кредиты в этой организации, распространен. Перекредитование целевых займов на жилье возможно в том случае, если заемщик и кредит соответствуют условиям, которые предъявляет банк.

Основные условия получения кредита:

- Заем оформлен в российских рублях.

- Размер займа должен превышать 300 тысяч рублей.

- Максимальная сумма займа на погашение ипотеки в сторонней организации – до 7 000 тысяч рублей, на закрытие прочих займов – 1500 тысяч рублей, для личного использования – 1 000 тысяч рублей.

- Не предусматривается взятие комиссий.

- Ссуда выдается на срок от 12 месяцев до 30 лет.

Допускается перекредитование ипотечной ссуды на приобретение или строительство жилья, либо его покупку и последующий ремонт. Сбербанком предлагается изменение условий выплат до 5 займов – потребительских ссуд других банков, займов на покупку ТС, кредитных карт, а также потребительских ссуд на прочие нужды.

В качестве обеспечения по ипотечному займу может выступать квартира, дом, комната, жилье с земельным участком, на котором оно построено. В соответствии с условиями кредитора осуществляется страхование. Минимальная ставка составляет 9,9%, в случае оформления полиса на защиту жизни и здоровья заемщика.

В 2018 году в Сберегательном банке можно рефинансировать военную ипотеку. Для этого потребуется предоставить сведения об условиях займа у первичного кредитора, все полученные справки представляются вторичному кредитору. После сбора необходимых сведений сделка может быть заключена.

Дополнительно потребуется паспорт, а также военный билет, сведения о доходах, договор о взятом займе, подтверждение участия в системе НИС, разрешение «Росвоенипотеки» на перекредитование.

Подать заявку на рефинансирование ипотечного займа можно через сайт Сбербанк онлайн. На Домклик потребуется ответить на некоторые вопросы – о сроках займа, собственниках, отсутствии задолженности и т.д. Для консультации онлайн и получения сведений об одобрении будет предложено создать ЛК.

Преимущества и недостатки рефинансирования ипотеки в Сбербанке

Процедура будет выгодна для заемщика, попавшего в тяжелую материальную ситуацию. Основное достоинство – уменьшение долговой нагрузки. Никто не застрахован от внезапной болезни, сокращения на работе и других обстоятельств. Рефинансирование ипотеки в Сбербанке на меньшие проценты поможет выплачивать посильные суммы без просрочек.

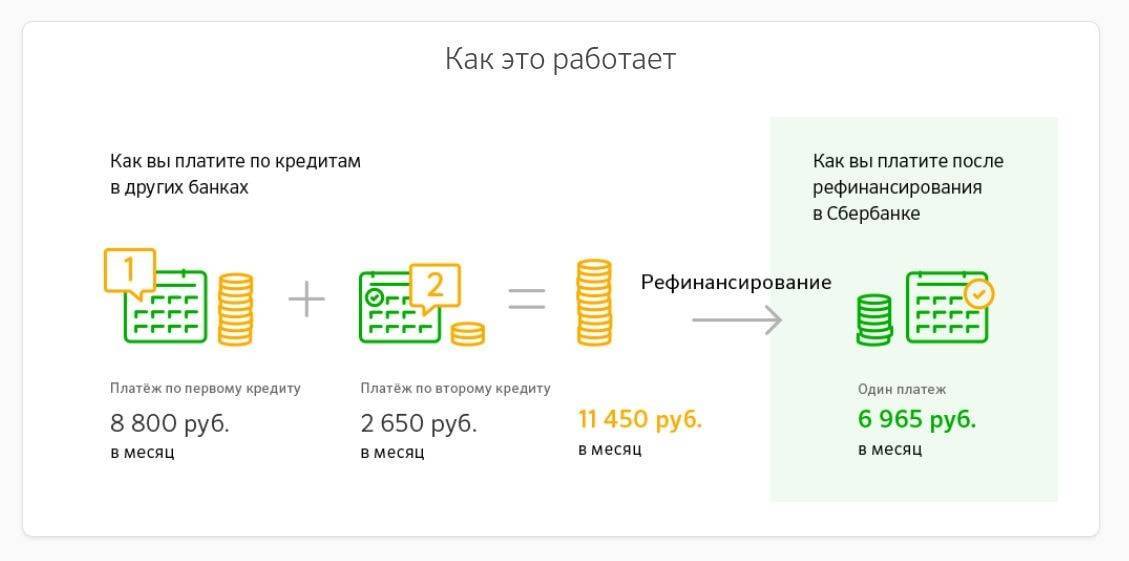

Еще одно достоинство – вы можете объединить несколько займов в один и вносить регулярные платежи только раз в месяц. Вам придется запоминать, в какой именно день нужно заплатить очередную сумму. Это удобно для клиентов, имеющих сразу несколько кредитов (ипотеку и потребительский).

Это – один из немногих шансов сохранить благоприятную кредитную историю. При просрочках информация о вас заносится в банки данных, после чего взять займ в другой организации будет сложно, кредиторы перестанут вам доверять.

Основной минус снижения процентной ставки по действующей ипотеке в Сбербанке или потребительскому займу – обязательства все равно придется выполнять, просто их срок откладывается. Далеко не всегда кредитор может согласиться на такое условие. Если у вас нет уважительных обстоятельств, рефинансирования вряд ли удастся добиться. Для получения возможности потребуется представить подтверждающие документы. Даже с учетом льготы не всегда удается погасить займ вовремя. В этом случае приготовьтесь к штрафным санкциям за каждый день просрочке и передаче дела судебным приставам в рамках исполнительного производства.

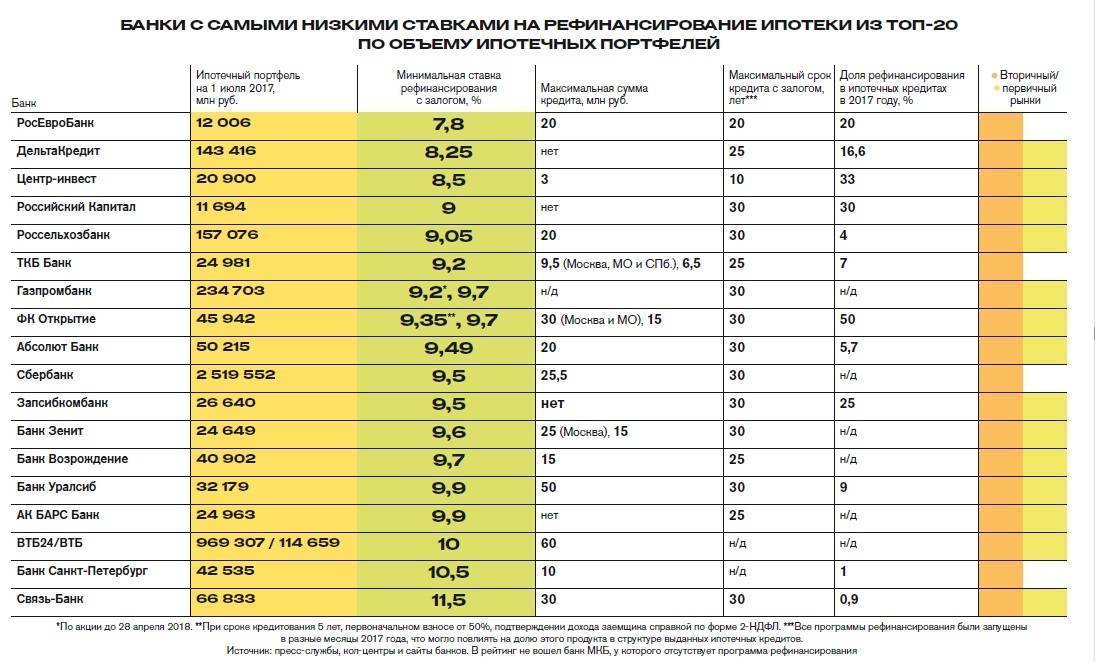

Почему выбор пал на Сбербанк

К сожалению, банки не рефинансируют собственные кредиты, а если подать заявление на реструктуризацию, то потребуется предъявить основания для реструктуризации. Кроме того, определять размер процента будет банк, а не вы, поэтому рефинансирование гораздо выгоднее.

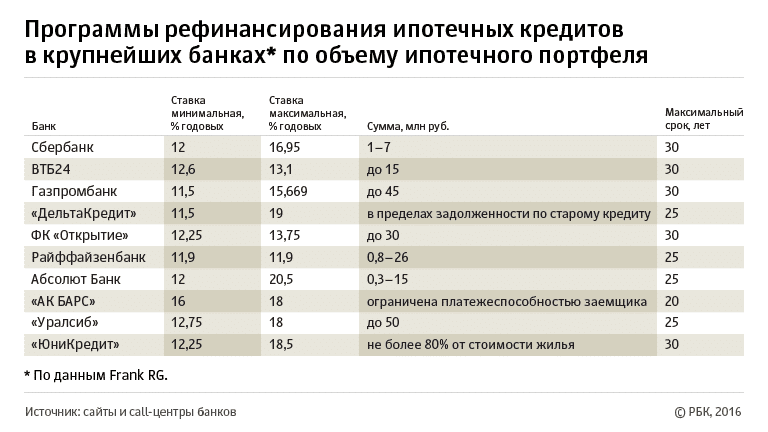

На фоне новостей о периодическом отзыве лицензий у ряда банков наш выбор пал на Сбербанк, тем более что и предложения по рефинансированию в разных банках в среднем равнозначны.

Кроме того, на этот раз зарплатный проект у меня со Сбербанком (руководитель организации принял решение о смене банка-партнера по зарплатному проекту в связи с необходимостью перехода на платежную систему Мир для всех бюджетников), что позволило мне сэкономить время на сборе документов (копия трудовой и 2-НДФЛ не потребовались). А благодаря системе ДомКлик, подача заявки максимально упрощена и доступна любому заемщику. Сформировать ее можно из дома или офиса в любое время и в любой день.

Как рефинансировать ипотеку под 6 процентов?

Условия

Пользуются льготами заемщики, в семье которых произошло пополнение до конца 2022 года. Имеется в виду рождение второго и последующих детей. Субсидия предоставляется в случае рефинансирования займа, взятого в период с 01.01.2018 г. или перекредитуемого не ранее 01.09.2018 г. Под действие программы попадают квартиры в домах, введенных в эксплуатацию, а также в недостоях. В перечень прочих условий входит следующее:

- Первичная ссуда бралась на готовое или строящееся жилье.

- Максимальный срок возврата кредитных средств – 30 лет.

- Сумма задолженности определяется в зависимости от региона.

- Долевое участие не отменяет права воспользоваться рефинансированием.

- Минимальный первоначальный взнос при оформлении ипотеки – 20%.

- Обязательная страховка на случай утраты работоспособности.

При этом рассрочкой воспользоваться не получится. Сбербанк устанавливает лимит ипотечной суммы. Для Москвы и Санкт-Петербурга это 12 миллионов рублей, тогда как в других регионах – 3-6 млн. Есть категории лиц, не имеющих права пользоваться рефинансированием от Сбербанка. Услуга недоступна:

- иностранцам, не имеющим гражданства Российской Федерации;

- заемщикам, дети которых имеют гражданство других стран;

- семьям, где дети родились до 01.01 2018 или позже 31.12. 2022 г.;

- безработным или работающим менее полугода на одном месте;

- гражданам, взявшим ипотеку до 01.01.2018 или реформировавшим ее до 01.09.2018 г.;

- владельцам реструктурированных займов, пользовавшихся отсрочкой, «кредитными каникулами»;

- недобросовестным заемщикам, допустившим появление просрочек по платежам.

Участникам других соц. программ с первоначальным взносом менее 1/5 стоимости квартиры (например, «Молодая семья», «Военная ипотека» и др.) рефинансирование Сбербанка под 6% недоступна.

Алгоритм, действия заемщика

Процедура начинается с подачи заявки. Анкету выдадут в отделении Сбербанка, или скачайте ее на сайте. ДомКлик – специальный сервис для оформления рефинансирования, которым также разрешено пользоваться всем желающим. Пошаговый алгоритм такой:

- Заполните поля и графы анкеты согласно подсказкам.

- Перепроверьте правильность, отправьте запрос в Сбербанк.

- Соберите необходимые документы, дождитесь одобрения.

- Подпишите договор рефинансирования с новыми условиями.

Последний шаг предполагает личную явку в офис Сбербанка. При себе необходимо иметь оригинал паспорта, а также всю документацию. Перечень приведен выше. Не забудьте взять с собой свидетельство о рождении всех детей. Одобрение придет в СМС или на электронную почту, указанную в заявке. Для этого придется подождать от двух до пяти дней.

Пошаговая схема процедуры рефинансирования ипотеки

Чтобы не тратить время, и пересчитать займ максимально быстро, придется пройти три этапа. На первом нужно подготовить все необходимое и подать заявку. Второй – обсуждение условий и выбор оптимального варианта. Третий – подписание договора о рефинансировании с последующей выплатой кредита согласно утвержденного графика. При этом следует учитывать, что каждый этап состоит из ряда действий, имеющих специфические особенности. Ошибки, допущенные при оформлении, приводит к проволочкам или к отказу Сбербанке в выделении средств.

Порядок рефинансирования ипотеки в Сбербанке

В пошаговой инструкции говорится о том, что процедура предполагает следующие действия:

- Предварительный расчет на онлайн-калькуляторе с целью определить условия.

- Подсчет затрат с учетом расходов на оформление документации, страховку и т.д.

- Подача заявления лично в Сбербанке, из личного кабинета или на сайте ДомКлик.

- Подготовка документов, пока банк оценивает надежность будущего плательщика.

- Получение средств по стандартной ставке на погашение долга перед кредитором.

- Предоставление в сбербанк справки о полном погашении задолженности по ипотеке.

- Снятие обременение, оформление выписки из государственного реестра недвижимости.

- Подписание договора со Сбербанком с последующей перерегистрацией в Росреестре.

На последнем шаге Сбербанк снизит ставку до максимально возможной. Это зависит от ряда условий, статуса заемщика, участия в программе государственного субсидирования и т.д.

Список документов для рефинансирования ипотеки в Сбербанке

Документация готовится заблаговременно. Чтобы заявка была рассмотрена в указанные выше сроки, побеспокойтесь, чтобы о наличии:

- Действительного паспорта гражданина Российской Федерации.

- Бумаг, показывающих наличие официального трудоустройства.

- Справки о заработной плате 2-НДФЛ, прочих доходах претендента.

- Выписки о размере общего долга по рефинансируемой ипотеке.

- Бумаг, характеризующих залоговое имущество (техпаспорт недвижимости).

- Договор с первичным кредитором с приложениями и допсоглашениями.

- Справки о том, что на момент подачи и в последний год нет просрочек.

На этапе подписания окончательного соглашения с банком потребуется анкета. Ее заполняют при личном посещении. Альтернатива – подача заявки на сайте DomKlik.

Образец заявления на рефинансирование ипотечного кредита

Это официальное обращение к должностным лицам, принимающим решение о рефинансировании. Бланк можно скачать, а образец послужит примером. Изначально указываются достаточные идентификационные данные о соискателе. Указывайте исключительно достоверную информацию. Укажите размер зарплаты, заполните остальные поля и графы. Распечатайте документ, подпишите, предоставьте сотруднику Сбербанка, ответственного за выдачу кредитов. Обязательно внесите контактные данные для обратной связи.

Ошибки, допущенные при заполнении, пагубно сказываются на решении банка. Проявляйте особую аккуратность и внимательность. При малейшем сомнении в правильности обращайтесь за бесплатной консультацией по телефону, электронной почте или в режиме онлайн.

Заявления на рефинансирование ипотечного кредита

Размер: 510,67 КБ

Скачать

Придется подождать, пока предоставленные сведения проверят, произведут необходимые расчеты и вынесут решение. Поданная заявка рассматривается от 5 до 10 рабочих банковских дней. При этом в учет берется сумма, срок, заработок, наличие иждивенцев. Результатом может быть согласие Сбербанка удовлетворить просьбу, отказа в рефинансировании, предложение других условий. Сотрудники кредитного отдела самостоятельно просчитают, какую сумму ежемесячно в состоянии выплачивать претендент без ущерба для семейного бюджета, а также определят оптимальный срок возврата.

Рефинансирование в Сбербанке

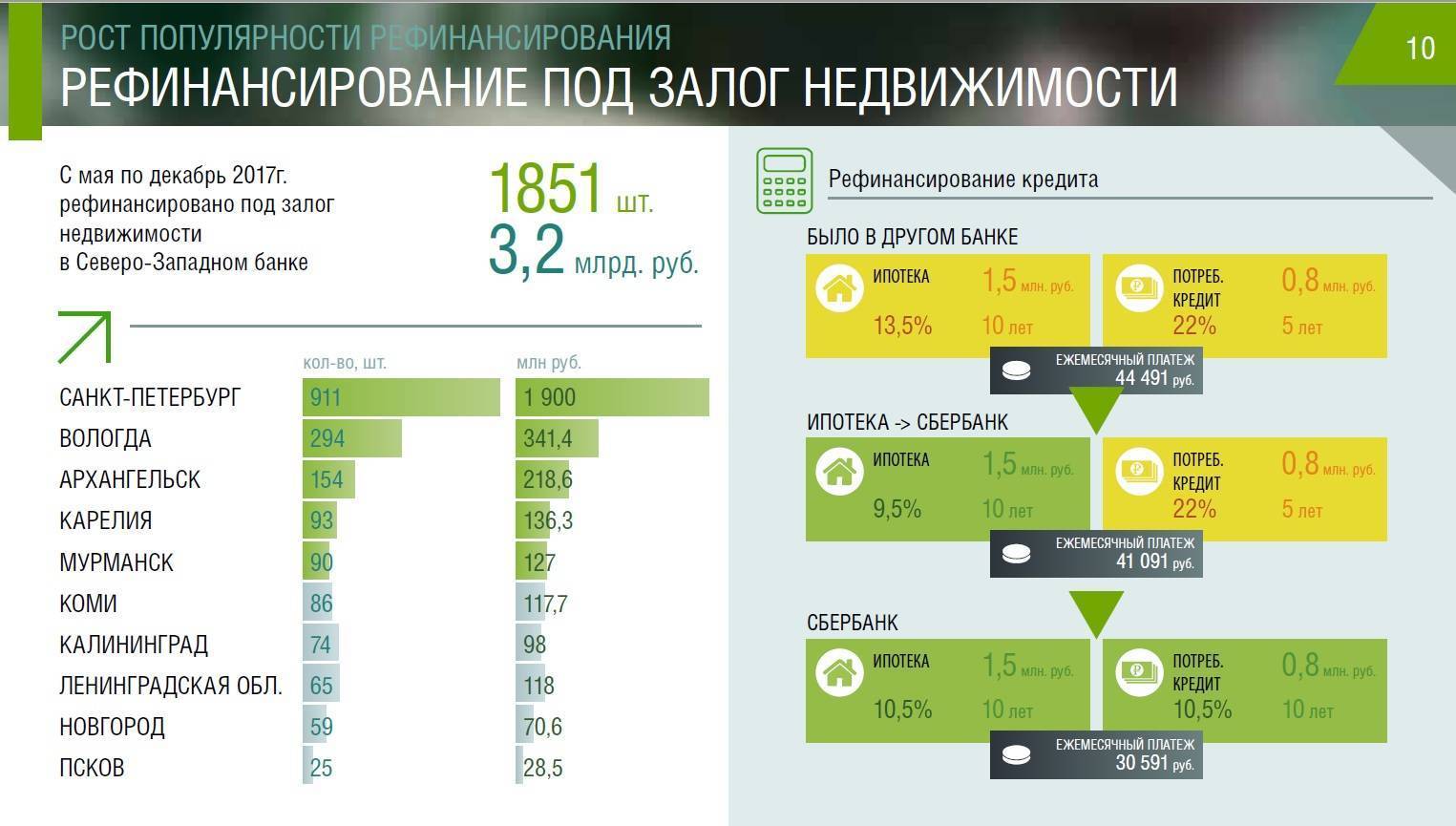

Рефинансирование ипотеки – это оформление и получение займа с более выгодной процентной ставкой с целью погашения кредита в финансовом учреждении с более высокими процентами. По сути, это перекредитование, которое позволяет намного легче и быстрее погасить ранее оформленный кредит. Стоит понимать, что рефинансирование может быть выгодным, если разница между установленными процентными ставками будет составлять 2-3%.

В России достаточно много банков предлагают рефинансирование ипотеки, в число которых входит Сбербанк – один из популярных и доверенных банков страны. Если получится провести рефинансирование в данном учреждении, можно получить серьезную выгоду. Самое главное соответствовать определенным требованиям и выполнить установленные банком условия.

Рефинансирование в Сбербанке позволяет:

- Объединить ипотеку с другими видами кредитования, в том числе и кредитную карту, в один большой кредит и перевести их все в Сбербанк;

- Снижается долговая нагрузка на семью за счет снижения ежемесячного платежа;

- Повышается удобство обслуживания кредитов – оплачивается все в Сбербанке единым платежом в одну дату и на один счет;

- Можно получить еще 1 млн. рублей на личные цели, ремонт, например, под ипотечную ставку, которая гораздо выгоднее потребительского кредита;

- Рефинансирование можно провести без согласия первичного кредитора и без промежуточного обеспечения;

- Не надо представлять справку об остатке задолженности по кредитам;

- Принять в залог готовый дом с землей;

- Допустимо изменение валюты, что позволяет перевести валютный кредит в рублевый.

Преимущества рефинансирования в Сбербанке

Процедура рефинансирования выгодна для физических лиц, которые оформляли кредиты под высокие проценты. Перекредитоваться в Сбербанке можно под минимальный процент.

Главные преимущества рефинансирования в Сбербанке:

- Возможность объединения до 5 кредитов в общий;

- Под программу рефинансирования подходят кредиты, полученные в других и собственном банке, кредитные карты, автокредиты, дебетовые карты с овердрафтом;

- Банк предлагает оформить деньги не только для погашения всего ипотечного кредита, но и для получения дополнительной суммы.

К недостаткам программы можно отнести тот факт, что если в рассматриваемом кредите были допущены просрочки, то его нельзя будет перекредитовать.

Нюансы рефинансирования ипотеки в Сбербанке

при оформлении подписывается новый договор – документ, определяющий порядок выплаты остатка задолженности. При этом Сбербанк погашает кредит за счет собственных средств. Рефинансированию подлежат договоры, по которым срок возврата – 180 месяцев. До даты последнего платежа должно оставаться не менее трех месяцев. Повторное перекредитование не возможно. Если в течение последних 12 мес. заемщик имел просрочки, в предоставлении услуги Сбербанк откажет. Такое же решение примут по заявкам, поданным лицом, имеющим просрочку на момент обращения.

Какому банку Вы доверяете больше всего?

Сбербанк 48.25%

ВТБ 16.08%

Газпромбанк 8.5%

Альфа-Банк 6.08%

Россельхозбанк 7.96%

Банк «ФК Открытие» 4.41%

Московский кредитный банк 2.69%

Банк «Траст» 2.37%

ЮниКредит Банк 1.45%

Райффайзенбанк 2.21%

Проголосовало: 1859

Еще одна особенность заключена в том, что дети, которых воспитывают заемщики, после погашения ипотеки становятся равноправными собственниками на равных правах с родителями. Использование материнского капитала иногда вызывает сложности. Сотрудники Сбербанка после мониторинга платежеспособности потенциального клиента сомневаются, что впоследствии семья будет в состоянии вносить ежемесячные платежи в полном объеме. Согласно законам РФ конфисковать квартиру, где проживается ребенок, банк не может.

Очередная сложность – применение сертификата на маткапитал после рефинансирования. Проблема в том, что при перекредитование меняется целевое назначение кредита. Теперь это не ипотека на строительство или покупку готового жилья, а погашение материальных обязательств перед третьим лицом (другой банк, выдавший первичный заем). Законодательно определено, что маткапитал разрешено использовать для оплаты покупки недвижимости или его строительства. Но есть жесткое правило, гласящее, что сертификат должен быть выдан после оформления первичного кредита.

У родителей есть два пути:

- Получить материнский капитал, и использовать выданные средства на погашение задолженности перед первичным кредитором. Это автоматически исключает возможность дальнейшего рефинансирования.

- Обратиться в Сбербанк, чтобы получить более выгодные условия по кредитному договору, выплачивать ссуду, а маткапитал использовать для других целей, не связанных с погашением задолженности.

Сложности выбора возникают практически во всех случаях, когда используются государственные средства из бюджета. Исключение – военная ипотека. В этом случае процесс оформления проводится по стандартной схеме, и особых условий не предусматривается.

Выдача кредита и ставка

Рефинансирование предполагает добровольное согласие сторон: банк и заемщик. На момент подписания кредитного соглашения со Сбербанком процентная ставка стандартная – 12,9%. Однако она сразу же снизится до 10,9%, как только первичная задолженность будет погашена. Многие ошибочно считают, что рефинансирование нецелесообразно, так как придется понести расходы, связанные с оформлением. Но при больших суммах и сроках снижение ставки на 1,0-2,0% приводит к значительной экономии.

Оформляя рефинансирование в Сбербанке вы можете снизить процент, увеличить срок, изменить валюту. Новый кредит будет погашаться в национальной валюте, что исключает убытки, связанные с колебаниями курса рубля на валютном рынке.

Быстрое рефинансирование ипотеки

Перекредитование – процедура, занимающая много времени, и требующая издержек. Требуется время на сбор документации, обсуждения условий и т.д. Предложить ускорить процесс означает вызвать подозрение Сбербанка. Дни идут, и приближается следующий платеж. Просрочки допускать нельзя, а деньги нужны, чтобы оформить рефинансирование. Однако есть ряд рекомендаций, позволяющих быстро пересчитать кредит:

- Заранее проверьте, вся ли документация. Если чего-то неватает, немедленно восполните пробел. Это необходимо сделать сразу после подачи заявки, чтобы при подписании соглашения не было проволочек.

- Проверьте качество кредитной истории. Главное – отсутствие просрочек по ссудам в течение последнего года. Учитывайте не только долги по ипотеке. При рефинансировании Сбербанк оценивает состояние всех оформленных кредитов.

- В заявке указывайте все имеющиеся источники дохода. Официальная зарплата – хорошо. Но если вы получаете деньги, скажем, с аренды, патента, других источников, и можете это подтвердить документально, увеличивается шанс получить одобрение.

После заполнения и отправки анкеты не теряйте времени. Пока материалы рассматривают, готовьте недостающую документацию, собирайте деньги, которые потребуются при оформлении договора рефинансирования.