Как продлить освобождение

Уведомление об освобождении “работает” двенадцать месяцев, главное — не превысить лимит по выручке. Чтобы продлить освобождение, подайте через год в налоговую повторное заявление и такой же пакет документов. Сделайте это до 20 числа месяца, в котором нужно возобновить право на льготу. Если не сдать подтверждающие документы, вам могут заблокировать счет, назначить штраф и пени, доначислив НДС за год.

ФНС проведет проверку по вашим отчетным документам: не было ли случая превышения лимита за один из трехмесячных периодов в течение прошедшего года и двух месяцев до него. Ответа вы точно так же, как и при первом заявлении, не получите, но если нарушение все же было, вам доначислят НДС и вы обязательно узнаете об этом.

Оформление и получение

Если предприниматель знает, что он подпадает под условия, позволяющие ему не платить НДС, он может оформить льготу с первого числа любого месяца. Об этом необходимо оповестить налоговый орган. В срок не позднее 20 числа месяца, с которого организация или ИП начала использовать налоговую льготу.

ИП

Предприниматель предоставляет выписку из бухгалтерского баланса, книги учета доходов и расходов. Выписки составляются в произвольном виде, но так, чтобы налоговый орган понимал из этих документов размер выручки. Ее считают за три предыдущих месяца.

Юридические лица

Организации тоже уведомляют налоговый орган, а также собирают счет-фактура, документы учредительного характера, выписку формы №1 и №2 из баланса для уточнения размера НДС, документацию правоустанавливающего характера. В обоих случаях документы подаются лично или через почту.

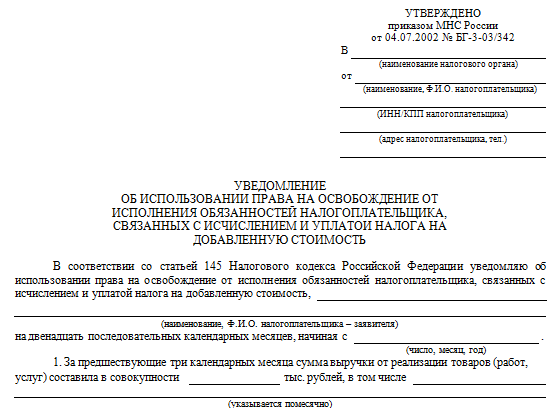

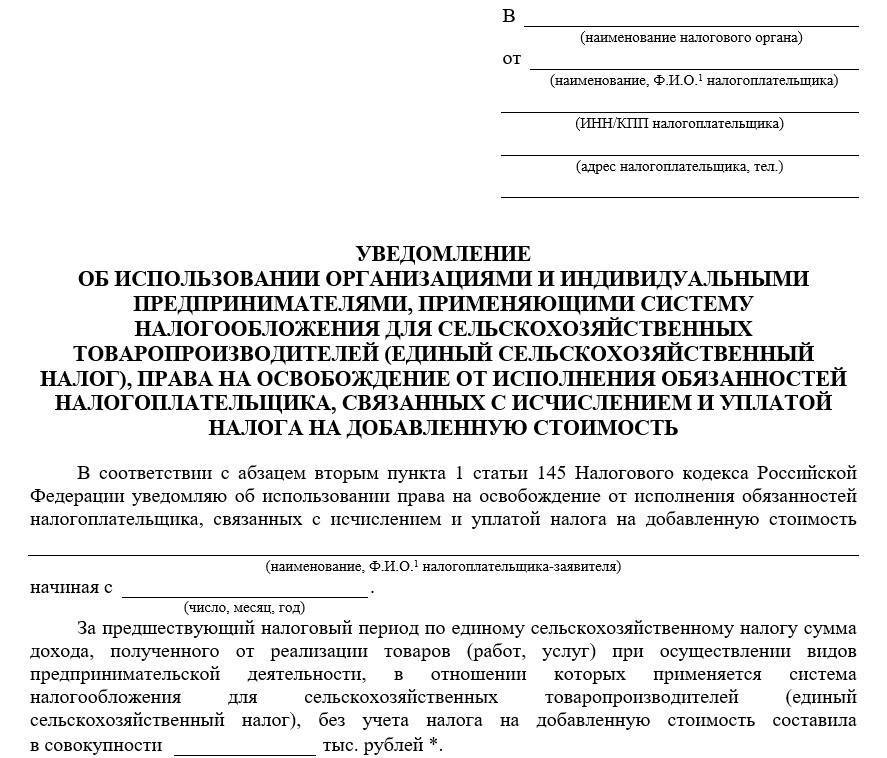

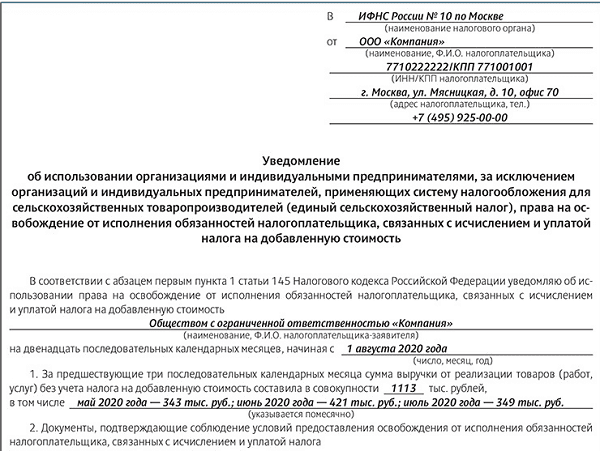

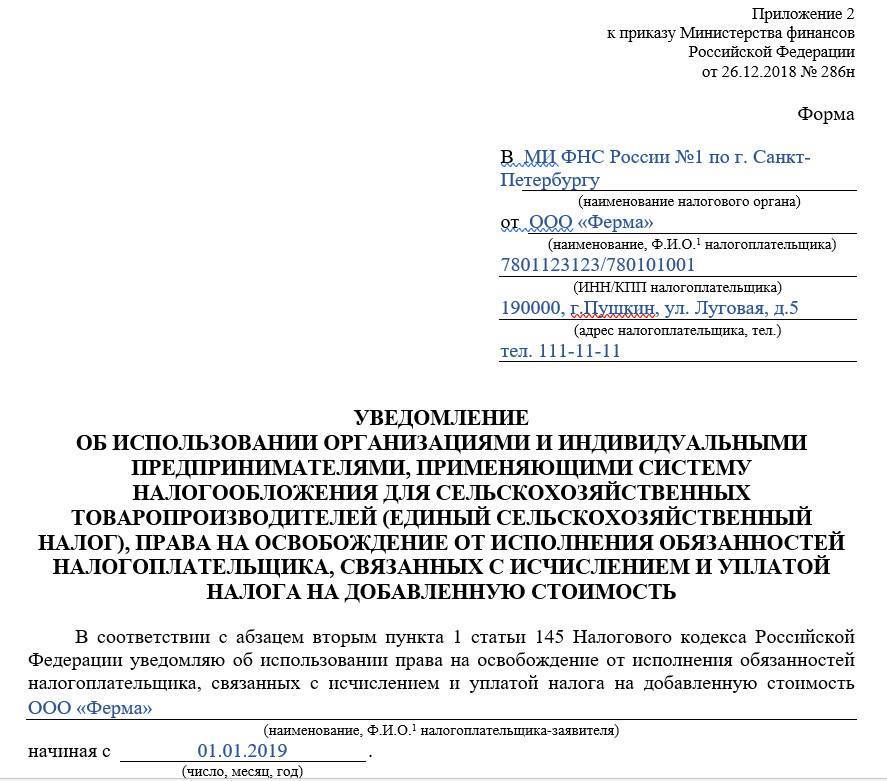

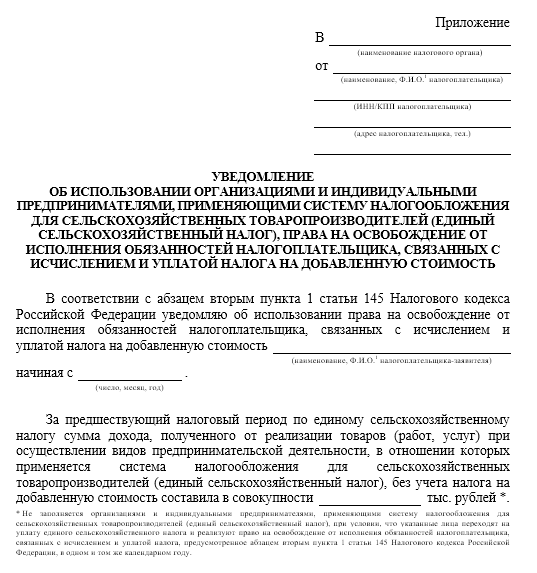

Уведомление, подаваемое в налоговый орган – бланк унифицированной формы. Он должен быть полностью заполнен. Реквизиты:

- в шапке указываем регистрационный номер;

- наименование компании;

- ИНН, КПП, контакты;

- юридический адрес фирмы.

Отрывная часть заполняется должностным лицом Налоговой службы и отдается налогоплательщику.

В содержании документа нужно прописать, с какого месяца начинается льготный период, отразить общую сумму дохода за предшествующие 3 месяца, зафиксировать сумму выручки, поставить подписи предпринимателя и его главного бухгалтера.

Что делать при утрате права на освобождение от НДС? Инструкция представлена ниже.

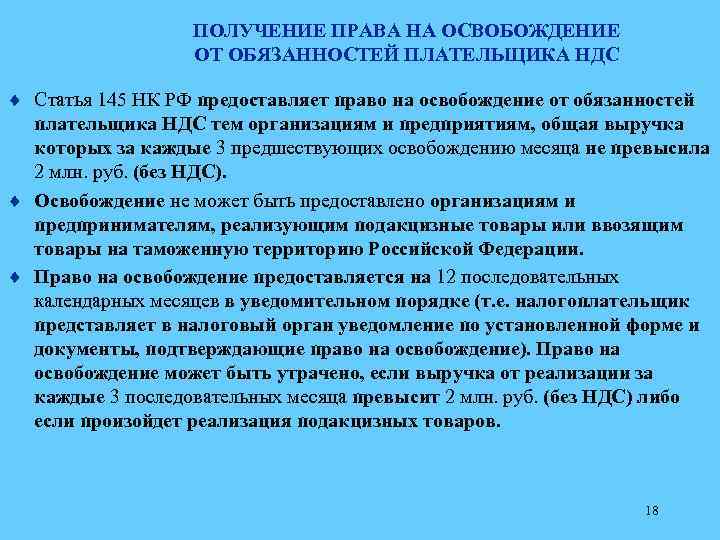

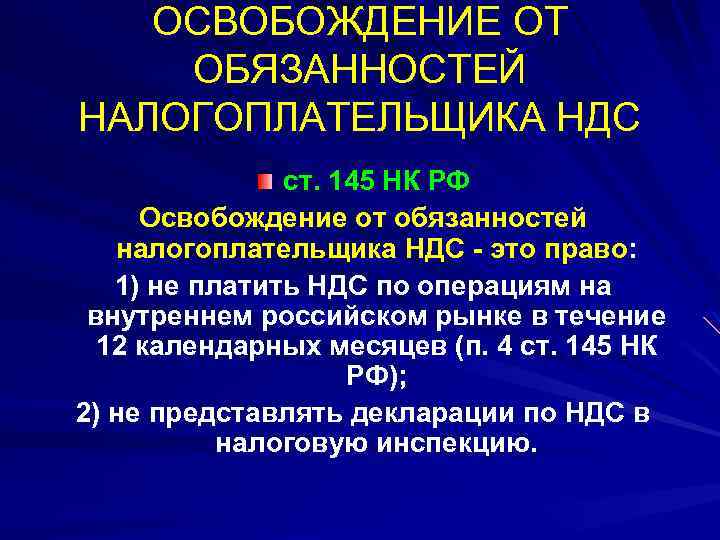

Освобождение от НДС по ст. 145 НК РФ

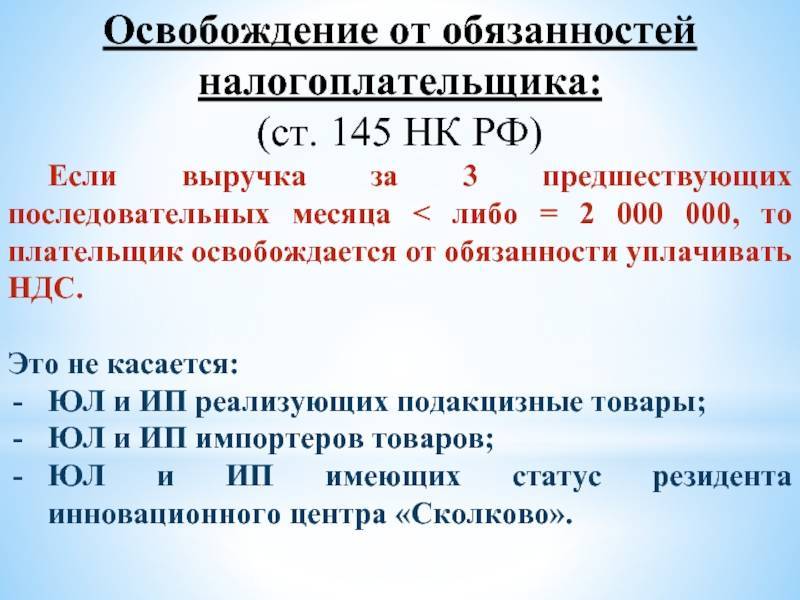

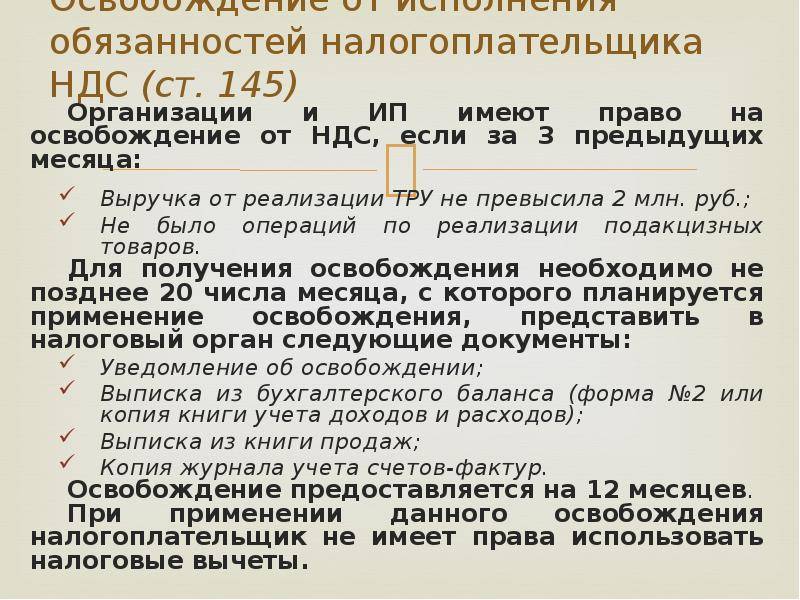

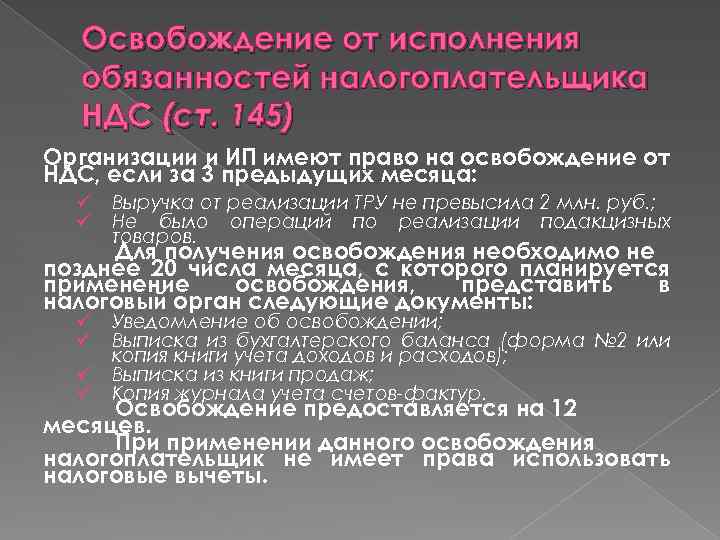

Чтобы получить освобождение от НДС, важно уложиться в лимит по выручке от продажи товаров, работ, услуг (далее — ТРУ) без НДС. Она должна быть не более 2 млн

руб. за три предшествующих месяца подряд перед месяцем применения освобождения (п. 1 ст. 145 НК РФ).

Отсутствие выручки в расчетном периоде — не помеха в получении льготы по НДС (Письмо Минфина РФ от 23.08.2019 N 03-07-14/64961).

Отказываться от исполнения обязанностей по начислению и уплате НДС по ст. 145 НК РФ для юр. лиц и ИП не обязательно. Это добровольная льгота.

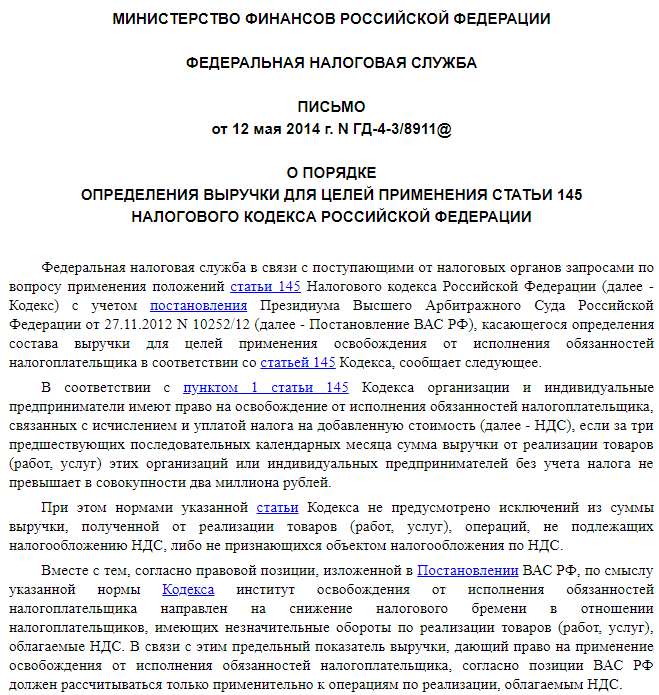

Расчет лимита выручки

Чтобы применить льготу, нужно найти величину выручки для сравнения ее с обозначенным пределом.

Выручка рассчитывается по правилам бухучета (Письмо Минфина РФ от 10.03.2020 N 03-07-07/17431), следовательно, при ее определении не учитывайте:

- НДС и другие аналогичные обязательные платежи (п. 1 ст. 145 НК РФ, п. 3 ПБУ 9/99);

- полученные авансы, предварительную оплату за ТРУ, задаток и залог (п. 3 ПБУ 9/99, п. 12 ПБУ 9/99);

- поступления, в т.ч. оплату за ТРУ, по договорам комиссии, агентским и прочим подобным договорам, если выступаете как посредник (п. 3 ПБУ 9/99);

- ТРУ, переданные безвозмездно (Письмо Минфина РФ от 06.04.2016 N 03-07-11/19488).

Ограничения на освобождение от НДС

Применять льготу нельзя, когда:

- занимаетесь продажей подакцизных товаров (п. 2 ст. 145 НК РФ) — исключение, если организован раздельный учет выручки,

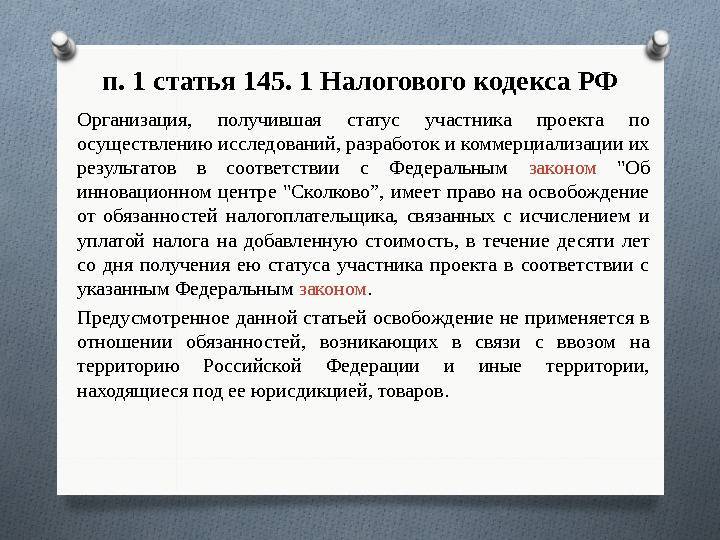

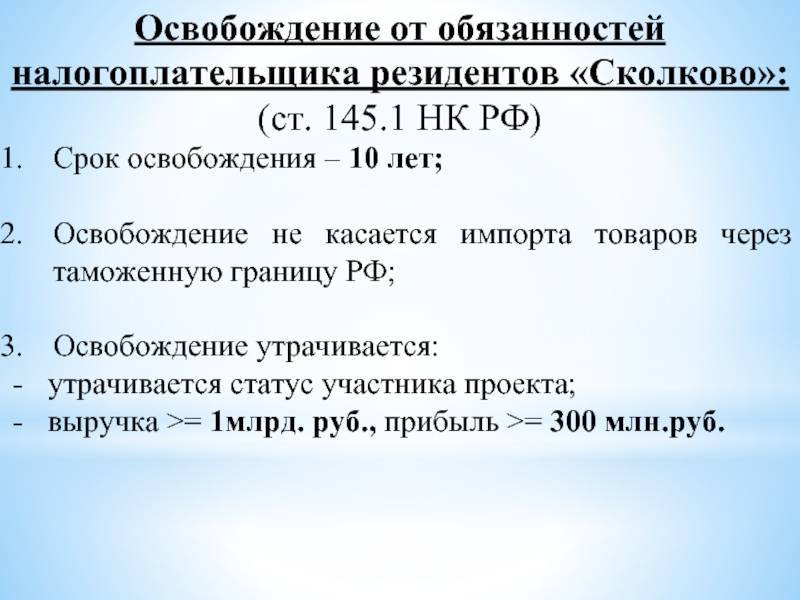

- участвуете в проекте Сколково и не платите НДС в соответствии со ст. 145.1 НК РФ.

Также освобождение не распространяется на ввозной импортный НДС (п. 3 ст. 145 НК РФ) и уплату НДС, налоговым агентом.

Как получить освобождение от НДС

Не позднее 20-го числа месяца, с которого начинаете пользоваться льготой:

- оповестите ИФНС в письменном виде (п. 3 ст. 145 НК РФ);

- для подтверждения права подкрепите к уведомлению выписки из (п. 6 ст. 145 НК РФ):

- баланса (для юр. лица), либо книги учета доходов и расходов (для ИП);

- книги продаж.

Освобождение от НДС распространяется на 12 месяцев подряд. В этот отрезок времени отказаться от него нельзя, если только право не будет утрачено (п. 4 ст. 145 НК РФ).

По прошествии года не позднее 20-го числа следующего месяца передайте в налоговую:

- уведомление об использовании права на следующие 12 месяцев или об отказе от него;

- документы, удостоверяющие, что выручка без НДС в прошлом периоде за каждые три последовательных календарных месяца не превышала 2 млн. руб.

Что делать после получения освобождения от НДС

Уведомив налоговую об освобождении, восстановите принятый к вычету НДС по ТРУ, ОС и НМА, которые приобретались для деятельности, облагаемой НДС, в части стоимости, оставшейся на балансе:

- в налоговом периоде перед применением льготы — если воспользовались ей с начала квартала,

- в налоговом периоде, в котором применяете отказ от НДС — если право на это реализуете, начиная со 2-го месяца квартала.

Рассмотрим специфику учета НДС после получения освобождения от налога:

| Событие | Особенность |

| Исходящий НДС | Не исчисляется и не уплачивается (п. 1 ст. 145 НК РФ) |

| СФ исходящий | СФ покупателям оформляется с пометкой «Без НДС» в графе «Налоговая ставка». При выставлении СФ с НДС необходимо исчислить и уплатить налог в бюджет (п. 3 ст.169 НК РФ, п. 5 ст. 173 НК РФ) |

| Книга продаж | Ведется (п. 3 ст.169 НК РФ, п. 6 ст. 145 НК РФ) |

| Входящий НДС | Не принимается к вычету. Включается в стоимость ТРУ (Письмо Минфина РФ от 11.11.2019 N 03-07-07/86820) |

| Книга покупок | Не ведется (письмо ФНС РФ от 29.04.2013 N ЕД-4-3/7895@) |

| Декларация по НДС | Не сдается. Исключение: выставлен СФ с НДС, либо юр.лицо (ИП) — налоговый агент по НДС (п. 5 ст. 174 НК РФ, Письмо Минфина РФ от 11.11.2019 N 03-07-07/86820) |

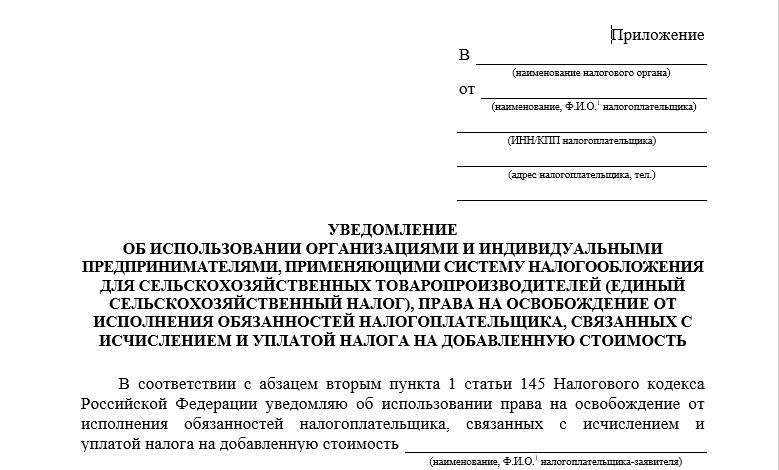

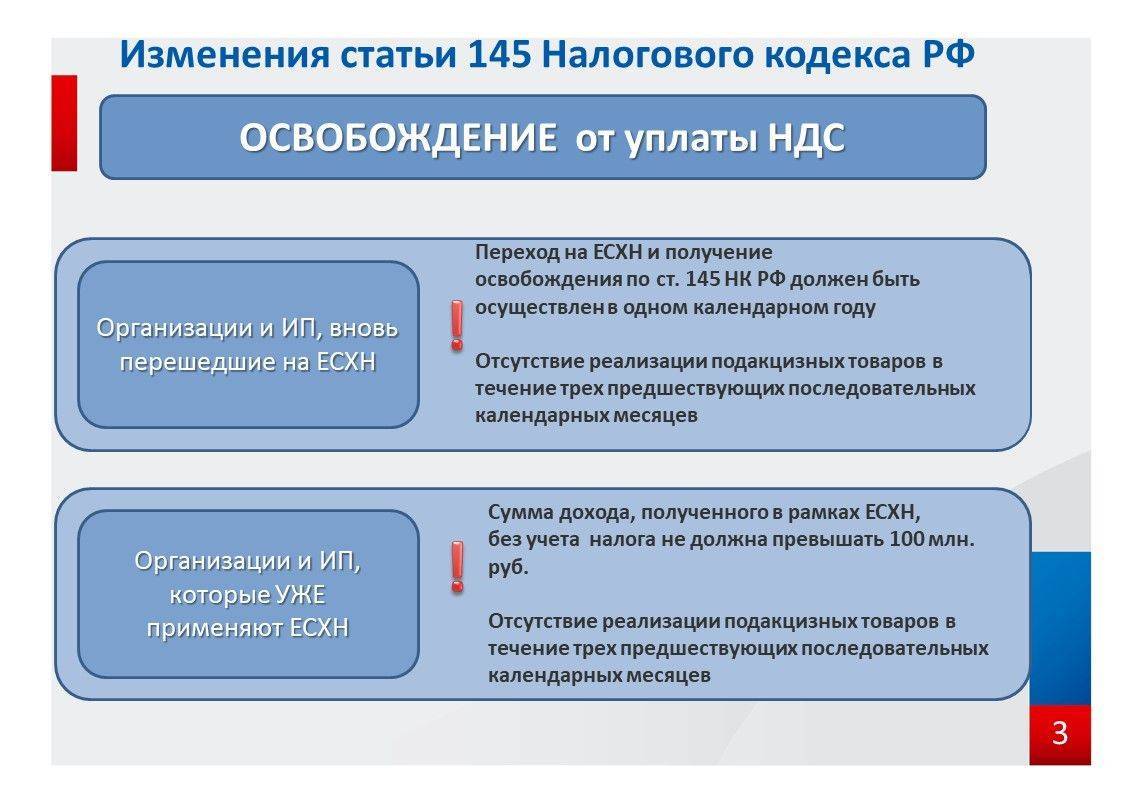

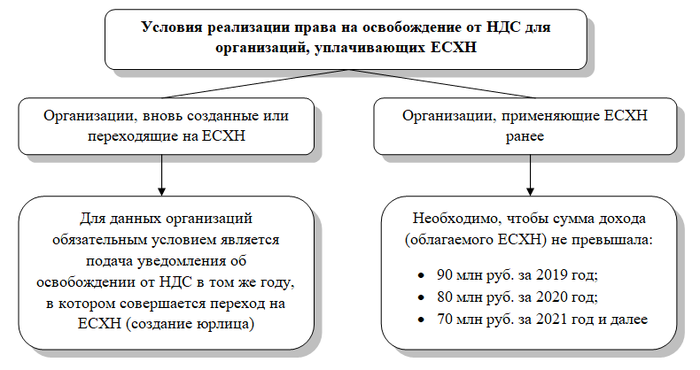

Особенности освобождения от НДС для ЕСХН

Плательщики ЕСХН вправе отказаться от НДС при выполнении условий:

переход на режим ЕСНХ и право на льготу реализуются в одном календарном году,

либо

доход без НДС, полученный от продажи ТРУ при ведении деятельности, облагаемой ЕСНХ, не превысил обозначенный предел:

Выбрав режим ЕСХН при создании юр. лица (регистрации ИП), одновременно можно уведомить и об освобождении от НДС.

Оповестите налоговиков не позднее 20-го числа месяца, с которого пользуетесь льготой.

ЕСНХ-плательщики, в отличие от остальных, не обязаны каждый год подтверждать право не исчислять НДС.

Еще одна особенность для плательщика ЕСХН состоит в том, что, применив освобождение от НДС, нельзя от него отказаться до того времени, пока:

доход не стал выше установленного порога,

либо

не реализован подакцизный товар.

Утратили возможность использовать льготу — исчислите НДС с начала того месяца, с которого лишились права применять освобождение, и уплатите налог в бюджет.

Лишившись права на освобождение от НДС, ЕСНХ-плательщик больше не сможет воспользоваться им повторно (п. 5 ст. 145 НК РФ).

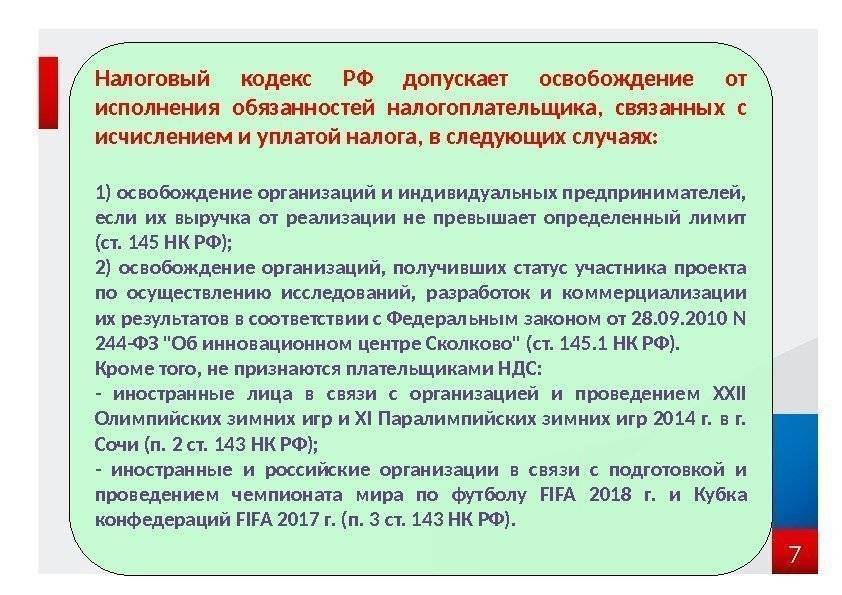

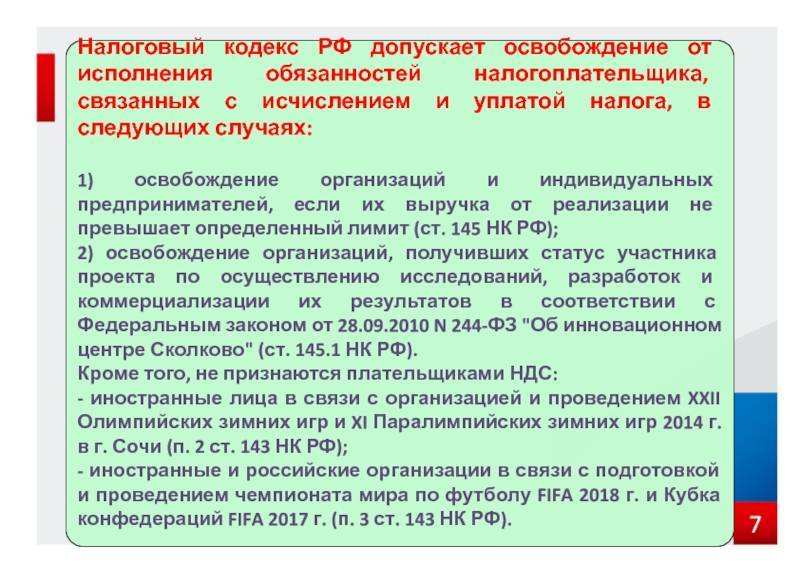

Основания для освобождения

Освобождение от уплаты НДС получают предприниматели:

- Статья 145 НК РФ: организации и ИП вправе рассчитывать на освобождение от уплаты налогов, если за 3 календарных месяца, предшествующих уплате, доход от реализации продукции (услуг) без учета налогов не выше 2 млн. рублей.

- Статья 145 НК РФ: участники проекта «Сколково».

- Статья 18 НК РФ: плательщики налогов, которые в работе применяют специальные режимы.

- Статья 149 НК РФ: при реализации отдельных категорий товаров (услуг).

Освобождение от обязанности по уплате налога применяется к предприятию в целом, так и к отдельным операциям, проводимым бизнесменом. Освобождение получают согласно определенным условиям: объем выручки, численность персонала, количества активов, направления деятельности.

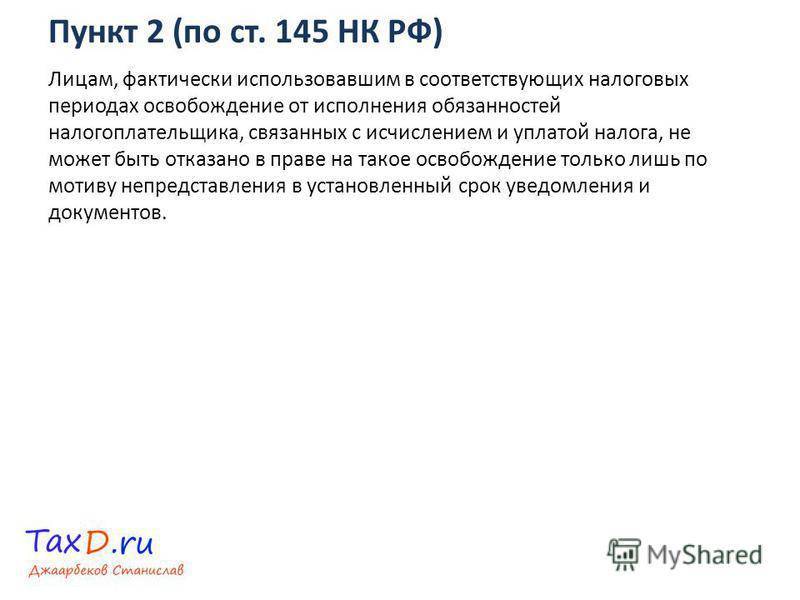

Важные позиции судов

Постановление Пленума ВАС РФ от 30.05.2014 N 33 “О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость”:

2. В силу пункта 3 статьи 145 НК РФ организации и индивидуальные предприниматели, использующие право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, должны представить в налоговый орган по месту своего учета письменное уведомление и документы, подтверждающие, что объем полученной ими выручки не превышает предельный размер, установленный пунктом 1 статьи 145 Кодекса.

При толковании данной нормы судам необходимо исходить из того, что по ее смыслу налогоплательщик лишь информирует налоговый орган о своем намерении использовать указанное право на освобождение, а последствия нарушения срока уведомления законом не определены. При этом в силу закона такое уведомление может быть произведено и после начала применения освобождения.

Поэтому лицам, фактически использовавшим в соответствующих налоговых периодах освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, не может быть отказано в праве на такое освобождение только лишь по мотиву непредставления в установленный срок уведомления и документов.

Аналогичным подходом следует руководствоваться и в случае ненаправления (несвоевременного направления) в налоговый орган уведомления о продлении использования права на освобождение и необходимых документов (пункт 4 статьи 145 Кодекса).

3. В соответствии с пунктом 6 статьи 145 НК РФ по общему правилу для организаций документами, подтверждающими право на освобождение (продление срока освобождения), являются выписка из бухгалтерского баланса, выписка из книги продаж и копия журнала полученных и выставленных счетов-фактур.

При этом, поскольку названной статьей не установлено иное, источником сведений о выручке организации за соответствующие периоды являются регистры бухгалтерского учета.

Следовательно, при исчислении размера выручки от реализации товаров, работ и услуг в целях применения статьи 145 Кодекса надлежит исходить из предусмотренных законодательством о бухгалтерском учете правил ее признания и отражения в бухгалтерском учете.

4. При разрешении споров, связанных с определением размера выручки в целях применения статьи 145 НК РФ, судам необходимо исходить из того, что предусмотренное данной статьей освобождение от исполнения обязанностей налогоплательщика обусловлено нецелесообразностью исчисления и администрирования налога в отношении лиц, которыми совершается незначительный объем облагаемых налогом операций.

Поэтому поступления по операциям, не облагаемым налогом (освобожденным от налогообложения), учитываться при определении размера выручки не должны.

Также не учитываются при решении вопроса о наличии оснований для использования права на освобождение от исполнения обязанностей налогоплательщика доходы, полученные от совершения операций по реализации подакцизных товаров, поскольку на основании пункта 2 статьи 145 Кодекса в отношении таких операций организации и индивидуальные предприниматели не вправе применять освобождение.

Рубрики:

Освобождение от уплаты НДС в 2021 гг

Применять освобождение от НДС можно с первого числа любого месяца в течение календарного года

При этом важно проинформировать свою ИФНС не позднее 20-го числа месяца, с которого вы начали использовать освобождение. То есть, если вы начали применять его 6-го июня, то до 20-го июня важно подать информацию об этом

Форма сообщения сегодня — это уведомление об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС.

Вместе с уведомлением нужно представить следующие документы:

- выписку из бухгалтерского баланса (для юридических лиц);

- выписку из книг учета доходов и расходов и хозяйственных операций (для ИП);

- выписку из книги продаж.

Выписки оформляются в произвольной форме, но с учетом того, что должно быть четко видно размер выручки за 3 предыдущих месяца.

Что не учитывается?

В прибыль не включается оплата, полученная при реализации услуг, работ, продукции субъектами, использующими ЕНВД по определенным типам деятельности. При расчете в налоговую базу не входят авансовые и прочие платежи, которые получены в счет будущих поставок продукции, выполнения работ или оказания услуг, которые облагаются по нулевой ставке. При этом продолжительность производственного цикла для них более полугода. Если предприятие использует учетную политику по оплате в процессе определения базы по НДС, то в расчете прибыли принимаются только оплаченные суммы. Это обусловлено п. 50 Методических указаний. В нем, в частности, говорится о прибыли, которая фактически получена в натуральной либо денежной форме, в том числе и оплате в ценных бумагах.

Банковская гарантия возмещения НДС

Гарантия банка должна быть безотзывной и непередаваемой. Срок действия банковской гарантии должен истекать не ранее чем через 10 месяцев со дня подачи налоговой декларации, в которой заявлена сумма НДС к возмещению. Кроме того, гарантия должна допускать бесспорное списание средств со счета компании, если она не исполнит требование об уплате. Выдать гарантию может только банк, включенный в соответствующий перечень кредитных организаций, который ведется Минфином России.

Для внесения в этот перечень банк должен отвечать следующим требованиям: иметь лицензию Банка России; вести деятельность не менее 5 лет; иметь собственные средства в размере не менее 1 млрд рублей; соблюдать нормативы, обязательные для кредитных организаций, и не иметь требований Банка России о принятии мер по финансовому оздоровлению.

Сумма, на которую выдана банковская гарантия, должна обеспечивать исполнение обязательств по возврату в бюджет в полном объеме суммы налога, заявляемой к возмещению.

Эксперт по налогообложению Б.Л.Сваин

Утрата права

Если на протяжении срока, в течение которого индивидуальный предприниматель или организация пользовались освобождением от налога, выручка за каждые 3 идущих последовательно месяца в совокупности превысила 2 млн руб., или если субъект реализовывал подакцизную продукцию, он, начиная с 1 числа того временного промежутка (месяца), в котором было превышение или продажа, до окончания периода действия льготы теряет возможность ею пользоваться. Сумма налога за тот месяц, в котором доход был больше установленного предела, подлежит восстановлению и последующей уплате в бюджет в законодательном порядке. Если субъект не предоставил подтверждающие документы или в направленной отчетности присутствуют недостоверные сведения, дополнительно к недоимке лицу вменяются штрафы и пени. Аналогичные санкции применяются и в случае установления контрольным органом фактов несоблюдения субъектом ограничений, предусмотренных ст. 145, п. 1 и 4.

Бухгалтерские проводки НДС

Работа с НДС на товар становится заботой бухгалтера, одной из важнейших его рабочих задач. Работая с бухгалтерией, необходимо отметить, что согласно современной системе счетов под НДС рассчитано два пункта. Это счет 19, который позволяет открыть произвольное число субсчетов. Называется эта графа НДС по приобретенным материальным ценностям, субсчеты могут открываться произвольные.Вторым является счет 68 Расчеты по налогам и сборам, где он выделяется в качестве субсчета.

Дополнительная информация

Необходимо отражать и проводить начисление НДС согласно всем правилам, при реализации всех товаров, которые этим налогом облагаются, отражая детали посредством инструментов бухгалтерского учета.

Что делать, если уведомление подано не вовремя

Для получения освобождения от уплаты НДС лицам, которые соответствуют установленным критериям, необходимо направить в налоговый орган соответствующее уведомление. В нем указывается размер выручки, допускающий такую налоговую льготу. Уведомить налоговую инспекцию требуется до 20-го числа того месяца, с которого вы рассчитываете получить освобождение от НДС.

Следует отметить, что ранее, а именно до середины 2014 года, налоговики предъявляли жесткие требования к своевременному представлению уведомления и в случае нарушения установленного срока отказывали в применении положений ст. 145. Однако в 2015 году было вынесено беспрецедентное постановление Пленума ВАС РФ № 33, в котором было указано, что нарушение срока представления уведомления не может являться основанием для отказа в освобождении от НДС, поскольку важен сам факт того, что налоговики были проинформированы. Поскольку подобные разъяснения указанных инстанций обязательны к применению налоговыми органами вне зависимости от иного мнения Министерства финансов РФ и ФНС, это стало хорошим подспорьем в деятельности претендующих на освобождение организаций. В особенности благоприятно данный факт отразился на субъектах предпринимательства, которые:

- не уплачивали НДС ранее, полагая, что их деятельность является льготной по ст. 149 НК РФ;

- осуществляли операции без начисления НДС после утраты права на использование спецрежимов, например ЕНВД или УСН.

Эти организации и лица, в случае соответствия требованиям ст. 145, могут заявить свое право на освобождение от НДС и таким образом избежать последствий, связанных с неуплатой НДС (штрафов, пеней). Кроме этого, не нужно будет представлять налоговую декларацию.

Отметим также, что правом на освобождение от НДС по ст. 145 хозяйствующий субъект может воспользоваться даже в период проведения в отношении него контрольных мероприятий.

Льготы по НДС

Прежде всего, стоит сказать о том, что большинство налоговых специалистов ко льготам по НДС относят:

- право предприятий и ИП переносить прошлые убытки на будущие периоды;

- возможность применять амортизационные премии;

- при оказании услуг не на территории РФ (при самом факте отсутствии объекта налогообложения) возможность не начислять НДС.

Но вопреки сложившейся практике, строго говоря, перечисленные здесь пункты в полной мере отнести ко льготам по НДС нельзя, поскольку на них имеют право и другие налогоплательщики. Поэтому главной льготой НДС является только возможность освобождения от его уплаты.

Права и обязанности налогоплательщика

Освобождение от НДС носит характер уведомления. Поэтому согласие на льготу от налогового органа не требуется. Предприниматель, который освобожден от рассматриваемого сбора, не должен:

- рассчитывать и уплачивать НДС: исключения составляют случаи, когда он формирует счет-фактуру;

- сдавать в налоговую декларацию с НДС.

Плательщик, который не платит НДС, не может быть освобожден:

- от выставления счетов-фактур покупателям: в документах он не выделяет налог, а просто использует надпись – без НДС;

- от ведения книги продаж;

- если НДС включается в стоимость товаров при предъявлении их поставщикам.

Расчет выручки

Субъекты, желающие воспользоваться правом, предусмотренным ст. 145, в извещении указывают величину прибыли. Расчет выручки осуществляется в соответствии с правилами, закрепленными в учетной политике. При этом в вычислениях используются прибыли, полученные как от облагаемых (по нулевой ставке в том числе), так и не облагаемых налогом услуг, товаров, работ, и в денежной и натуральной формах. В расчетах учитывается и оплата ценными бумагами, а также прибыль от продажи продукции, выполнения работ, оказания услуг на территориях, не относящихся к РФ. Только в этом случае можно воспользоваться правом, которое предоставляет статья 145 НК РФ. Практика арбитражных судов подтверждает данное положение. При определении выручки, от суммы которой зависит возможность получения права по рассматриваемой норме, следует учитывать все виды поступлений субъекта.

Важный момент

Он касается отправки уведомления. В форме документа, утвержденной приказом Минфина, предусматривается отрывная часть. В ней должна проставляться отметка контрольного органа о том, что им было получено извещение от субъекта. Данный корешок считается разрешительным документом для предпринимателя или организации. но в ряде случаев налоговая инспекция устанавливает требования, касающиеся приема всех документов. В частности, субъектам предписывается опускать бумаги в специальный почтовый ящик в самом контрольном органе. В таком случае необходимо выяснить телефон отдела, осуществляющего регистрацию поступившей корреспонденции. Его сотрудники располагают информацией о входящем номере документации. В предусмотренных в п. 3 и 4 рассматриваемой нормы случаях допускается направлять бумаги и уведомление заказным письмом, воспользовавшись услугами почты. Днем их предоставления в таких ситуациях будет считаться шестой день с даты отправки корреспонденции. Этот момент необходимо учитывать и корректировать сроки отправки. Как правило, хозяйствующие субъекты приносят уведомление и подтверждающие документы лично.

Бух учет при освобождении от НДС

После освобождения от уплаты налога НДС по ст. 145 НК РФ, компания или ИП обязана выставлять счета-фактуры своим покупателям. В этих счетах-фактурах делается пометка «Без НДС». Налог, который предъявлен исполнителями, учитывается в цене купленных товаров. Принимать к вычету входной сбор нельзя, следовательно, книга покупок может не вестись.

В результате входной сбор, который был принят к вычету до оформления льготы, может потребоваться восстановить. Согласно статье 145, потребуется восстановить платеж по материалам, которые не были переданы в производство, непроданным товарам, не окончательно амортизированным ОС и НМА. Лицо, получившее освобождение от внесения НДС, должно вести книгу продаж. Это делается для подтверждения права применения преимущества и возможности продлить период льготы.

https://youtube.com/watch?v=c_rBg8MbJJw

Порядок продления, преимущества и недостатки

Если условия и критерии, которые содействовали предпринимателю по получении льготы, остались прежними, он имеет право пролонгировать льготу во времени и уведомить об этом налоговый орган соответственно.

Если выручка превысила 2 млн. за период действия льготы или предприниматель стал реализовывать подакцизные товары, освобождение заканчивается. Предприниматель обязан начислять и выплачивать налог с 1 числа месяца, в котором случилось превышение указанных лимитов или был продан подакцизный товар.

Преимущества:

сокращение налогового бремени на организацию;

Недостатки:

экономическая выгода предпринимателя, связанная с освобождением от уплаты НДС, обусловлена конкретными условиями осуществления им своей деятельности.

Субъекты, имеющие право на освобождение от НДС согласно НК

Размер выручки рассчитывается по данным бухгалтерского учета, помимо тех организаций, которые перешли на основной режим с упрощенного. Они представляют выписки. У ИП выручка устанавливается по информации из книги учета.

При расчете выручки и определении обоснованности применения права на невнесение платежей, учитывается только выручка от процедур, которые облагаются налогом. То есть, доход от операций, отображенных в статье 149 НК, не учитывается. Если лицо занимается продажей подакцизных товаров, выручка от их реализации не включается в сумму. Для получения освобождения следует вести двойной учет по торговле подакцизной продукцией и иной деятельности. По операциям продажи продукции с акцизами нельзя применять возможность не платить налог.

Чтобы получить освобождение, нужно представить ряд документации. К ней относят уведомление, выписки из баланса, книги доходов и расходов. Данная возможность предоставляется на один год, по истечении срока можно заявить на продление. Право применения льготы по налогообложению теряется, если не предъявлять подтверждающие документы.

Образец заявления на освобождение от НДС ст.145

Чтобы получить льготу по НДС, необходимо составить заявление в налоговую службу Российской Федерации. Если оформление льготы производится по 145 статье, предусматривается два вида бланков. До 2019 года документ-извещение для налоговых органов был единым и мог быть использован лицами, работающими на ОСН.

В состав плательщиков впоследствии вошли ЕСХН, круг лиц, которые имеют право на льготы, был увеличен. В связи с этим появилась необходимость создания еще одной формы заявления. В ней должны в обязательном порядке отображаться данные о ФИО отправителя, ИНН, контактных данных. Ставится дата, когда начинает действоватьльгота, прописывается размер дохода.

В приказе 286 утверждается бланк уведомления для лиц на ЕСХН и ОСН. В заголовке должны присутствовать данные о том, что документ предназначен для плательщиков сбора, за исключением лиц на ЕСХН. Данный документ практически не обновляется, и в него не вносятся коррективы.

Особенности освобождения

Вопросы, касающиеся порядка уплаты НДС, а также алгоритма освобождения от налога, регламентируются ФЗ №117.

- Бюджетное учреждение: могут получить льготу по аналогии с обычными предпринимателями по статье 145 НК РФ. Какие-либо особенности отсутствуют, несмотря на бюджетный статус предприятия.

- ЕСХН: определяющим фактором в приобретении льготы выступает выручка (годовая). Например, обратиться за освобождением могут фермерские хозяйства, чей доход без НДС за год составил 100 млн. рублей – 2021 год. Далее, в 2021 и 2021 гг. по 90 млн. и 80 млн. соответственно.

- ЕНВД, ОСНО, УСН – это специальные режимы, с переходом на которые налогоплательщик вправе освободиться от уплаты НДС. Но для применения самого специального режима налогоплательщик должен соответствовать критериям, которые существуют для каждого режима налогообложения. В основном, они касаются численности, объема выручки малого предприятия.

- При импорте оборудования: освобождение от уплаты налога при ввозе товаров в Россию возможно, если они не облагаются налогом, а также ввозится технологическое оборудование, аналоги которого в России отсутствуют.

- Частичное освобождение: статья 149 НК РФ предусматривает возможность освобождения некоторых операций предпринимателя от НДС. Например, не облагаются этим налогом некоторые посреднические операции, реализация продукции, связанная с результатом интеллектуальной деятельности (только при наличии лицензии).

- Медицинское оборудование: льготный режим предусмотрен для жизненно необходимых медицинских товаров. Обязательным критерием, по которому происходит освобождение, выступает регистрационное удостоверение, выданное Минсоцздравразвития.

Кто освобожден от уплаты НДС

- Малые предприятия. Бизнесмены, которые имеют небольшие обороты по выручке, могут не уплачивать НДС. Если сумма выручки за три предшествующих месяца не больше 2 млн. рублей. Не вправе пользоваться льготой предприятия, реализующие подакцизные товары, и те, которые уплачивают НДС в связи с ввозом в РФ товаров.

- Бизнесмены, использующие в своей работе специальный налоговый режим. В настоящее время их пять: они установлены статьей 18 НК РФ. Освобождение действует при ЕСХН, УСН, ЕНВД, ПСН. Внутри использования этих режимов на предприятиях льгота не действует, если предприниматели проводят следующие операции: ввоз товаров, исполнение обязанностей налогового агента, проведение операций по договору простого товарищества.

- Участники проекта «Сколково». Резидент проекта «Сколково» может рассчитывать на освобождение от выплаты НДС в течение 10 лет с момента получения им этого статуса. В рамках этого послабления резиденты «Сколково» не освобождаются только от уплаты налога при ввозе в Россию товаров.

- Реализация отдельных категорий товаров. Это товары, которые относятся к социальной сфере, значимая продукция. Суть применения льготы состоит в том, что категории социально значимых товаров не должны быть вовлечены в конкуренцию, иначе это может отразиться на финансово незащищенных слоях населения. Кроме того, в настоящий момент применение этого сбора неактуально для тех сфер предпринимательской деятельности, которым необходима поддержка со стороны государства.

Товары, не облагаемые НДС:

- питание;

- конверты для почты;

- марки;

- открытки;

- руды;

- ценные металлы;

- алмазы без обработки;

- товары из Дьюти Фри;

- драгоценные монеты, не являющиеся средством платежа;

- товары медицинского предназначения согласно специальному перечню;

- товары, которые используются для оказания безвозмездной помощи;

- книги и товары религиозного назначения.

Что делать, если уведомление подано не вовремя

Для получения освобождения от уплаты НДС лицам, которые соответствуют установленным критериям, необходимо направить в налоговый орган соответствующее уведомление. В нем указывается размер выручки, допускающий такую налоговую льготу. Уведомить налоговую инспекцию требуется до 20-го числа того месяца, с которого вы рассчитываете получить освобождение от НДС.

Следует отметить, что ранее, а именно до середины 2014 года, налоговики предъявляли жесткие требования к своевременному представлению уведомления и в случае нарушения установленного срока отказывали в применении положений ст. 145. Однако в 2015 году было вынесено беспрецедентное постановление Пленума ВАС РФ № 33, в котором было указано, что нарушение срока представления уведомления не может являться основанием для отказа в освобождении от НДС, поскольку важен сам факт того, что налоговики были проинформированы. Поскольку подобные разъяснения указанных инстанций обязательны к применению налоговыми органами вне зависимости от иного мнения Министерства финансов РФ и ФНС, это стало хорошим подспорьем в деятельности претендующих на освобождение организаций. В особенности благоприятно данный факт отразился на субъектах предпринимательства, которые:

- не уплачивали НДС ранее, полагая, что их деятельность является льготной по ст. 149 НК РФ;

- осуществляли операции без начисления НДС после утраты права на использование спецрежимов, например ЕНВД или УСН.

Эти организации и лица, в случае соответствия требованиям ст. 145, могут заявить свое право на освобождение от НДС и таким образом избежать последствий, связанных с неуплатой НДС (штрафов, пеней). Кроме этого, не нужно будет представлять налоговую декларацию.

Отметим также, что правом на освобождение от НДС по ст. 145 хозяйствующий субъект может воспользоваться даже в период проведения в отношении него контрольных мероприятий.

Важный момент

Он касается отправки уведомления. В форме документа, утвержденной приказом Минфина, предусматривается отрывная часть. В ней должна проставляться отметка контрольного органа о том, что им было получено извещение от субъекта. Данный корешок считается разрешительным документом для предпринимателя или организации. но в ряде случаев налоговая инспекция устанавливает требования, касающиеся приема всех документов. В частности, субъектам предписывается опускать бумаги в специальный почтовый ящик в самом контрольном органе. В таком случае необходимо выяснить телефон отдела, осуществляющего регистрацию поступившей корреспонденции. Его сотрудники располагают информацией о входящем номере документации. В предусмотренных в п. 3 и 4 рассматриваемой нормы случаях допускается направлять бумаги и уведомление заказным письмом, воспользовавшись услугами почты. Днем их предоставления в таких ситуациях будет считаться шестой день с даты отправки корреспонденции. Этот момент необходимо учитывать и корректировать сроки отправки. Как правило, хозяйствующие субъекты приносят уведомление и подтверждающие документы лично.