В каких ситуациях страховка не работает?

Оформить страховку от несчастных случаев можно с минимальным пакетом документов. Однако, для получения страховой выплаты уже могут потребоваться дополнительные документы. Подписывая договор, внимательно изучите полисные условия. В них перечислены исключения из страховых рисков — ситуации, в которых страховая выплата не осуществляется.

Стандартную страховку не оформят, если человек уже является инвалидом, психически болен, служит в армии, полиции или охране, работает на ядерном или добывающем производстве, под землёй или на высоте, занимается профессиональным спортом или болен ВИЧ. Во всех перечисленных случаях потребуется договор с расширенным перечнем рисков — он будет стоить дороже.

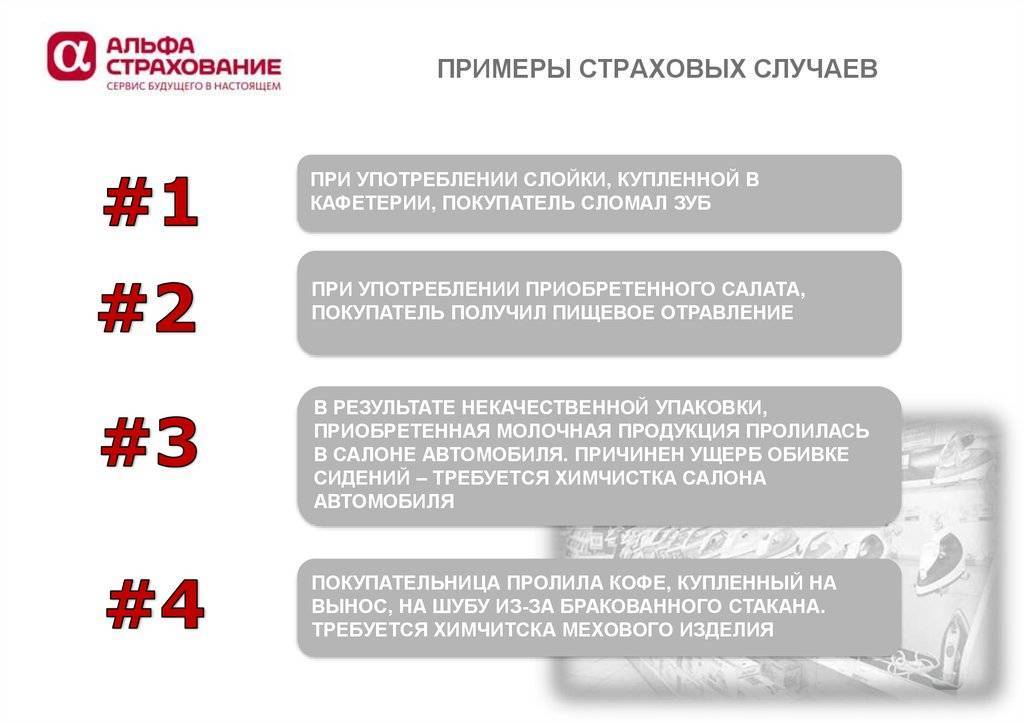

Есть и случаи, которые не считаются страховыми. Приведём примеры:

- Застрахованный сам нанёс себе травму умышленно или по причине психического отклонения, либо травму застрахованному причинил выгодоприобретатель по договору страхования.

- Травмы были получены в состоянии алкогольного или наркотического опьянения, исключая прописанные врачом лекарства в корректной дозировке.

- Травма получена в местах лишения свободы или предварительного заключения, либо при совершении застрахованным лицом уголовного преступления.

- Травма получена в ДТП, когда водитель не имел права управления транспортным средством.

- Повреждения стали результатом пилотирования летательного аппарата или занятий экстремальными видами спорта (авто– и мотоспорт, гонки на гидроциклах, парашютный спорт, дельтапланеризм, иные воздушные виды спорта, альпинизм, боевые единоборства, стрельба, бокс, конный спорт, подводное плавание, рафтинг, спелеология, охота и так далее) — в таких случаях нужна отдельная страховка.

- Застрахованный сам отказался от медицинской помощи, в результате чего пострадал.

Вред здоровью в результате заболеваний, аллергических реакций, беременности или родов обычно не входит в страхование от несчастных случаев и входит в другие типы страховок.

При заключении договора сообщите страховой компании всю информацию о своём здоровье и занятиях, особенно чреватых рисками. При наступлении страхового случая вам потребуются подтверждающие документы. Если выяснится, что вы утаили или забыли о чём-то сообщить, вам могут отказать в выплате. Это стандартный пункт в договорах страхования жизни.

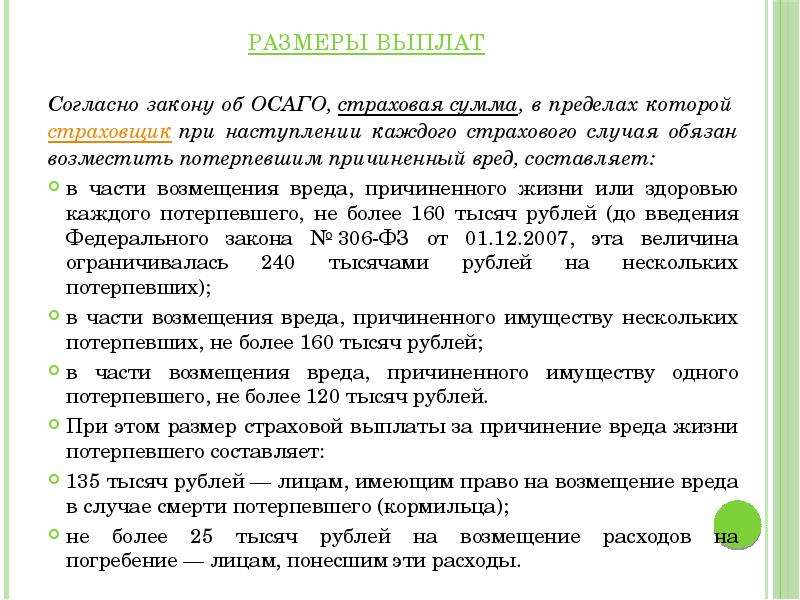

При каких условиях положена страховая выплата по ОСАГО

Перечислим несколько условий, при которых возможно получить денежную компенсацию вместо ремонта:

- Автомобиль уже не подлежит восстановлению – произошла полная гибель транспортного средства. Либо нанесённый ущерб превышает 400 000 рублей;

- В аварии пострадали люди (нанесён вред здоровью или жизни);

- Пострадавший в аварии является инвалидом I или II группы. В этом случае пострадавший имеет право выбрать: получить денежную выплату или ремонт автомобиля.

Расскажем о важных правилах, которые помогут без проблем получить компенсацию:

Фиксируйте все обстоятельства произошедшего и соблюдайте правила поведения после аварийной ситуации. Забудьте об эмоциях и скрупулёзно соберите все детали происшествия, снимите всё на телефон.

Составьте европротокол в случае, когда оба участника ДТП согласны с тем, кто виноват в аварии, и сумма ущерба не превышает 400 000 рублей. Либо, если европротокол вам не подходит, вызовите ГИБДД.

Прежде, чем обратиться в страховую компанию, проверьте, все ли документы, необходимые для страховой выплаты по ОСАГО, у вас есть. К таким документам относятся:

Документы, фиксирующие объёмы и характер повреждения автомобиля;

Медицинские документы, если в аварии пострадали люди. Обязательно собирайте все выписки, назначения, чеки на лечение

Важно сохранить документы, связанные с затратами как на лечение, и в период восстановления.

Откажитесь от самодеятельности. Например, не ремонтируйте автомобиль самостоятельно. Иначе ни о каком возмещении или ремонте по страховому полису не может идти и речи.

Сроки обращения в страховую компанию после ДТП

Важно как можно скорее посетить страховую компанию виновника аварии. Сделать это нужно не позднее 5-ти дней с момента регистрации вашего ДТП

Если срок упущен, вы рискуете остаться без возмещения ущерба.

Что делать, если отказали в выплате

В первую очередь необходимо определиться с правомерностью решения страховщика. Дело в том, что во многих ситуациях причиной отказа в выплате денег по страховке становится сам страхователь или его неверные действия. К таковым можно отнести:

- Подача всех требуемых документов в страховую организацию с нарушением прописанных в договоре сроков.

- Нехватка документации в предоставленном пакете.

- Преследование злого умысла с использованием мошеннических схем для получения денежной выгоды.

- В договоре прописана страховая ситуация, которая не попадает под зафиксированный специалистами случай.

- Нарушение каких-либо отдельных пунктов подписанного страхового договора.

К сожалению, довольно часто добросовестные страхователи сталкиваются с безответственными страховыми организациями. Они прикладывают все силы для отказа в положенной страховой выплате. При попадании в такую ситуацию понадобится решать проблему через судебные инстанции. При этом не стоит ничего бояться и переживать, если вы уверены в своей правоте.

Для защиты своих прав рекомендуется использовать услуги профессионалов. Дело в том, что представитель страховой организации будет пытаться добиться отказа или занижения суммы по выплате клиенту. Он будет основываться на несоблюдении отдельных пунктов договора, а также на возникновение страхового случая непосредственно по вине страхователя, в том числе в умышленном порядке для получения денежной выгоды по страховке.

Доказать обратное легко сможет опытный специалист. Это позволит вам сохранить свои нервы и время, а также добиться возврата полагаемой выплаты.

При принятии решения в вашу пользу, страховая организация будет обязана выплатить не только денежные средства непосредственно по страховому случаю, но и погасить такие затраты истца:

- За использование услуг профессиональных юристов, адвокатов и так далее.

- Понесенный материальный ущерб из-за отказа в выплате средств по страховому случаю.

- Возврат денежных средств в виде образовавшейся неустойки.

При этом бывают ситуации, когда отказ поступает исключительно из-за невнимательности самого страхователя. Поэтому для исключения подобного развития событий рекомендуется:

- До подписания страхового договора произвести его тщательное изучение. В нем четко прописаны условия, по которым осуществляется отказ в выплате страховой суммы. Для большей уверенности можно воспользоваться помощью грамотного юриста.

- Для уменьшения вероятности прямого обмана следует заключать договора исключительно с проверенными, крупными страховыми организациями. При этом не стоит увлекаться выгодными на первый взгляд предложениями от представителей мелких страховщиков.

- Вы можете настоять на своих условиях по различным пунктам договора, которые не меняют достоверности о застрахованном имуществе.

Значение страхового случая при страховании имущества играет главную роль. Именно по этому факту страхователю назначаются выплаты при условии выполнения всех условий договора. Поэтому при оформлении страховки необходимо четко определиться с тем, что именно будет считаться страховым случаем, и подобрать наиболее подходящий вариант.

Форма компенсации по ОСАГО

Ранее пострадавшая при ДТП сторона могла выбрать форму предоставления компенсации: денежную или материальную. Однако с апреля 2017 года приоритетной формой возмещения ущербы был установлен ремонт (то есть натуральная форма компенсации). Такое решение было принято в целях препятствования реализации мошеннических схем, связанных с необоснованным получением материальной компенсации.

Натуральная форма возмещения по ОСАГО позволяет не учитывать износ машины, но вместе с тем на практике при ее реализации водители сталкиваются со множеством проблем. Например, сервисы часто используют неоригинальные детали или устраняют повреждения не полностью. В таком случае водитель может провести независимую экспертизу и требовать у страховой возмещения ущерба через суд.

Что такое страховой иск?

Страховой иск – это официальный запрос держателя полиса в страховую компанию о покрытии или компенсации за покрываемый убыток или страховой случай. Страховая компания подтверждает претензию (или отклоняет претензию). Если он будет одобрен, страховая компания произведет выплату застрахованному или утвержденному заинтересованному лицу от имени застрахованного.

Страховые претензии охватывают все: от пособий в случае смерти по полисам страхования жизни до обычных и комплексных медицинских осмотров. В некоторых случаях третья сторона может подать претензии от имени застрахованного лица. Однако в большинстве случаев только лица, указанные в полисе, имеют право требовать выплаты.

Ключевые выводы

- Страховой иск – это официальный запрос держателя полиса в страховую компанию о покрытии или компенсации за покрываемый убыток или страховой случай.

- Страховая компания подтверждает претензию и после ее утверждения выплачивает застрахованному или утвержденной заинтересованной стороне выплату от имени застрахованного.

- Для страхования имущества от несчастных случаев, например, для вашего автомобиля или дома, подача иска может привести к повышению ставок ваших будущих взносов.

Где найти полный список страховых случаев?

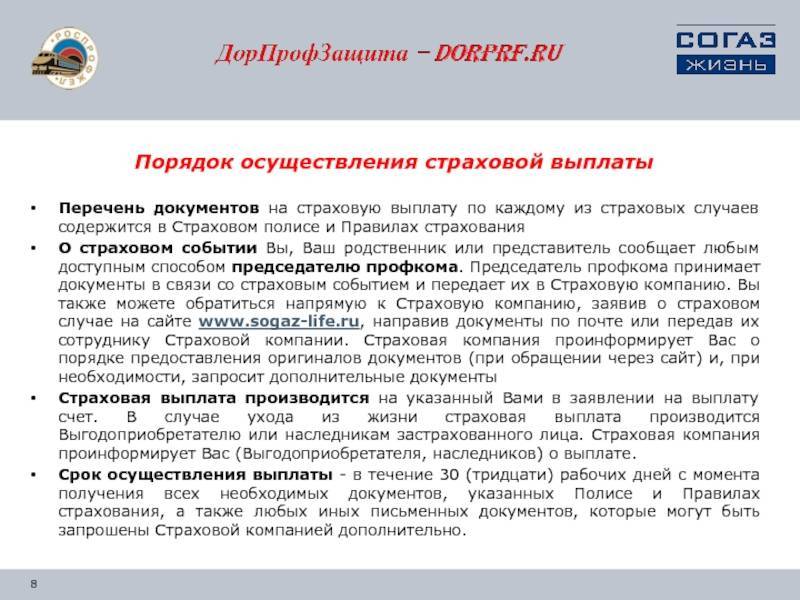

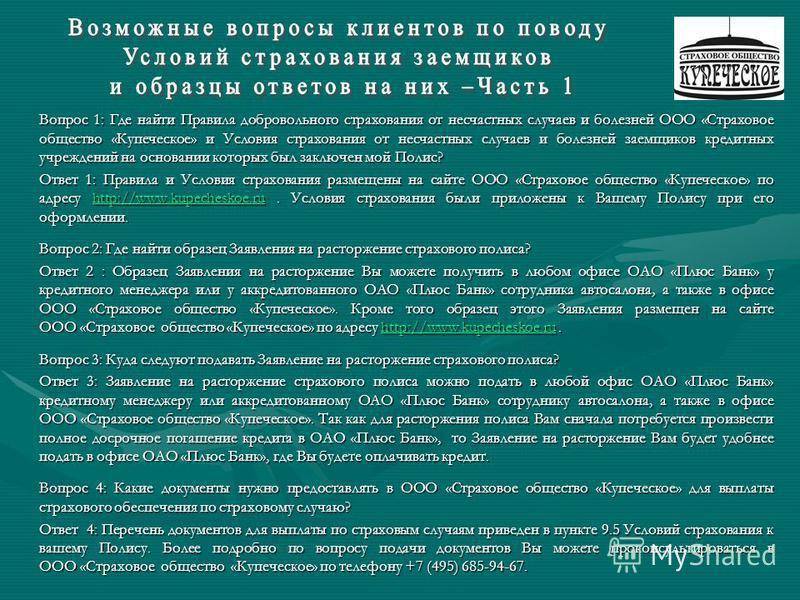

В этой статье мы рассказали только про возможные или общие положения и правила наступления страхового случая. У каждой страховой компании есть свой полный список страховых случаев для разных событий. Его можно найти на сайтах компаний, там, где указаны все необходимые документы. В отдельных случаях риски могут корректироваться под отдельную ситуацию: их полный список будет указан у вас в договоре. Внимательно изучите страховые случаи, которые указала компания и все исключения из них. При наступлении страхового случая, необходимо уведомить страховщика о его наступлении в тот срок, который указан в договоре, а также:

- обратиться в страховую организацию, с которой у вас заключен договор или действует полис;

- заполнить письменное заявление установленной формы для получения страховой выплаты;

- предоставить полис и/или договор страхования;

- предъявить все документы, удостоверяющие личность застрахованного;

- собрать весь перечень документов, которые удостоверяют факт случившегося страхового случая.

При соблюдении всех необходимых правил и внимательном изучении документов, вам без проблем выплатят все нужные денежные компенсации, согласно договору страхования.

Больше интересных статей на нашем информационно-аналитическом ресурсе Calmins.com!

NEO-волонтер Liza L.

Calmins.com

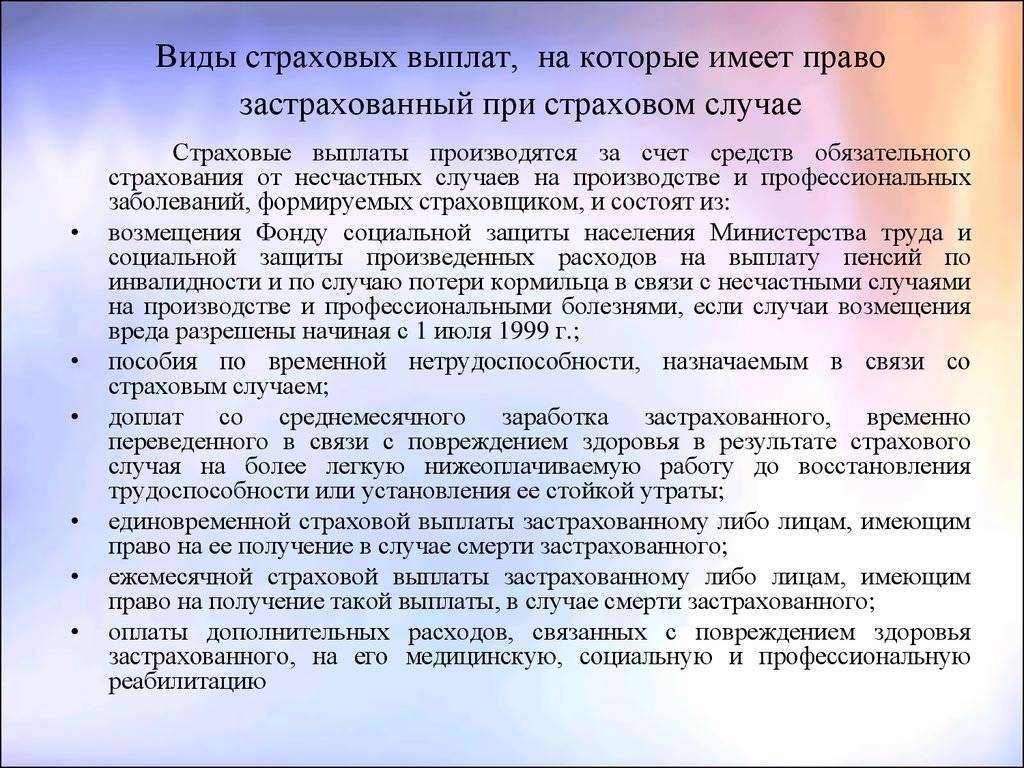

Базовые условия выплаты возмещения

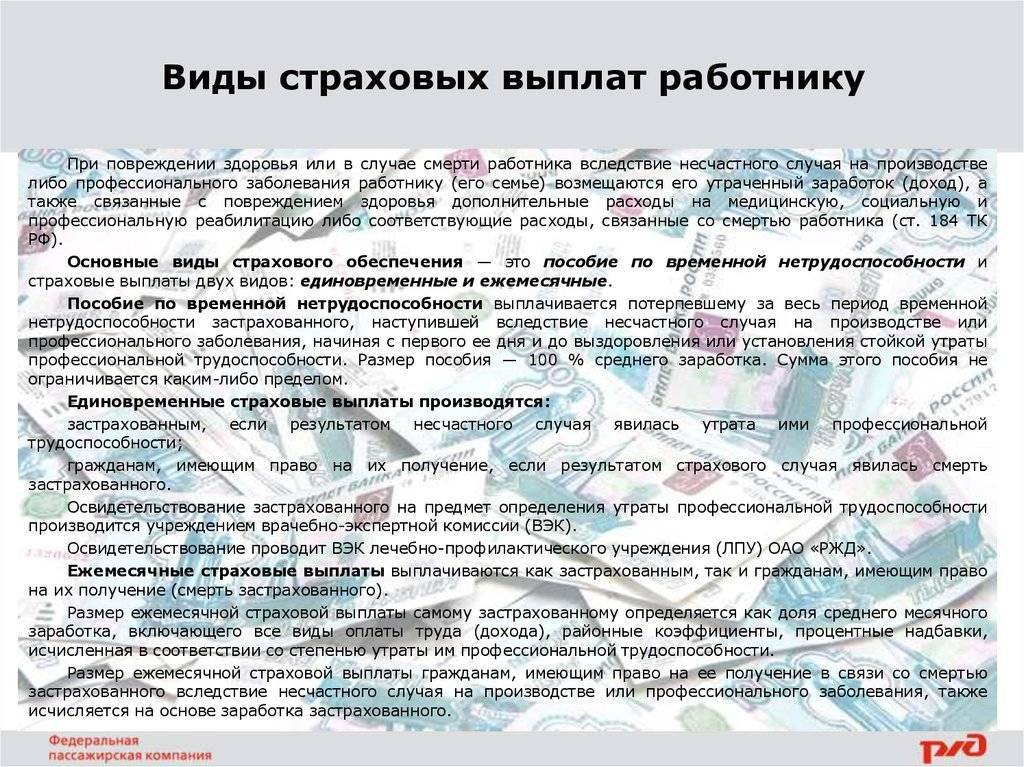

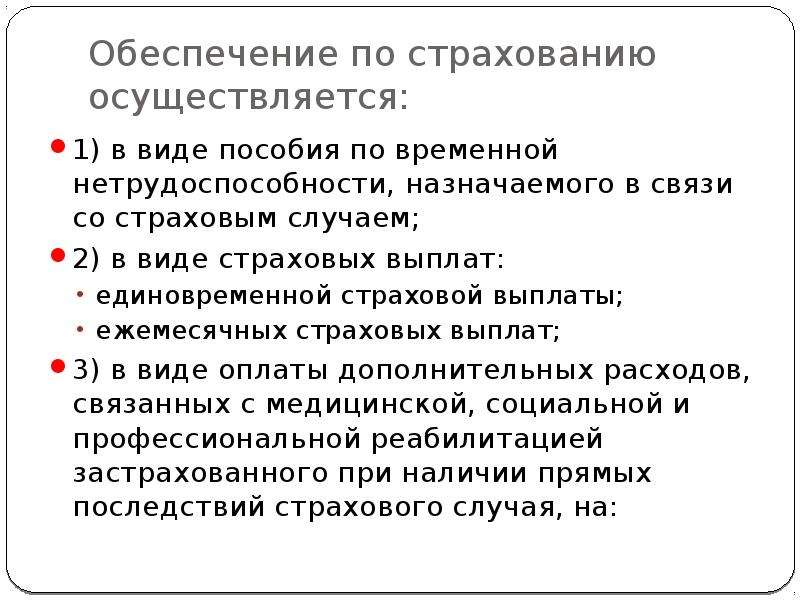

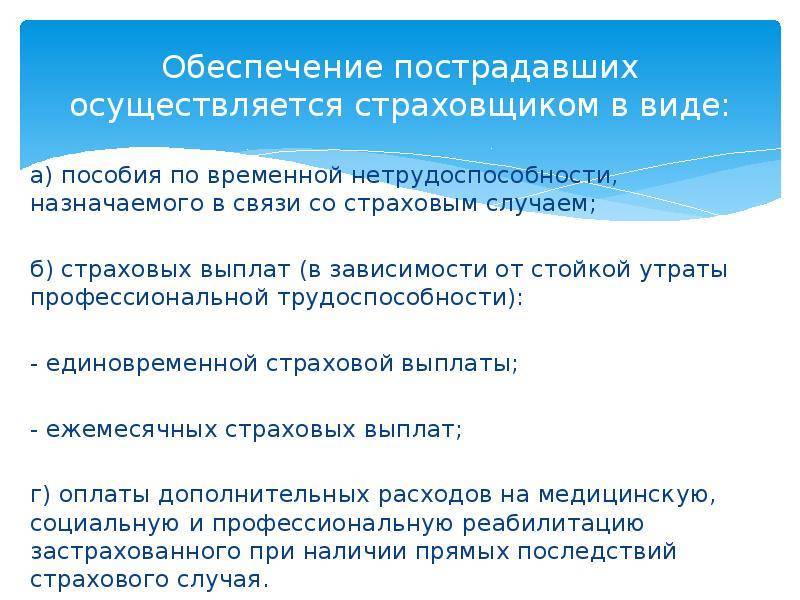

Условия выплат по каждой страховке подробно описываются в соглашении и страховании и могут отличаться в зависимости от типа выбранной программы. Тем не менее, существуют общие страховые события, которые могут послужить требованием для выплат. К ним относят:

- гибель застрахованного по независящим от него причинам;

- утрата трудоспособности после травмы или заболевания;

- временная утрата трудоспособности;

- диагностирование критического заболевания/состояния;

- получение серьезных травм в результате несчастного случая;

- необходимость экстренного хирургического вмешательства;

- дожитие до окончания действия договора.

Перечень документов, подтверждающих факт наступления страховых случаев и их идентификацию условиям страхования

Основание для осуществления выплаты положенного страхового возмещения – наступление страховых случаев, соответствующих договору страхования. Их наступление, а также идентификация условиям страхования в дальнейшем подтверждается следующими документами:

- заявлением страхователя касаемо наступления страхового случая;

- списком уничтоженного, либо похищенного, либо повреждённого имущества;

- специальным страховым актом об уничтожении (повреждении либо хищении) имущества.

Последний документ из вышеуказанных обязательно оформляется в соответствии с правилами страхования. Он подтверждает сам факт, обстоятельства и причины страхового случая. Исключительно на его основании может быть исчислена сума ущерба, нанесенного имуществу страхователя, рассчитана величина положенного страхового возмещения, а также установлено право страхователя относительно его получения.

Какие еще нужны документы?

Что ещё понадобится, зависит от страхового случая. Если застрахованный получил травму, перелом, ожог или тяжелые повреждения, страховая компания потребует следующие бумаги:

- заключение врача из травмпункта;

- копию акта о несчастном случае на производстве;

- оригинал постановления о возбуждении уголовного дела или об отказе;

- справку о ДТП.

Обратите внимание, что выписка из карты или копия медкарты должна быть заверена должностным лицом медицинского учреждения и печатью. При утрате трудоспособности из-за несчастного случая или болезни дополнительно предоставьте в СК:

При утрате трудоспособности из-за несчастного случая или болезни дополнительно предоставьте в СК:

- копию акта о несчастном случае на производстве (форма Н1) или копию акта расследования несчастного случая по пути на работу/с работы, заверенную сотрудником отдела кадров;

- копии закрытых листков нетрудоспособности, также с печатью отдела кадров.

Если установлена инвалидность, потребуются:

- нотариально заверенная копия справки бюро МСЭ об установлении группы инвалидности или категории «ребёнок-инвалид»;

- копия направления на медико-социальную экспертизу;

- копия медкарты за весь период наблюдения;

- копии закрытых листков нетрудоспособности;

- копия акта о несчастном случае на производстве.

В случае, если застрахованный скончался, родственники должны собрать следующие бумаги:

- письменное заявление родственника на страховую выплату;

- оригинал свидетельства о смерти;

- справка о смерти из ЗАГСа с указанием установленной причины смерти или копия акта судебно-медицинской экспертизы;

- оригинал распоряжения застрахованного о том, кого он назначил получателем страховой выплаты;

- копия свидетельства о праве на наследство.

Что такое страховой случай

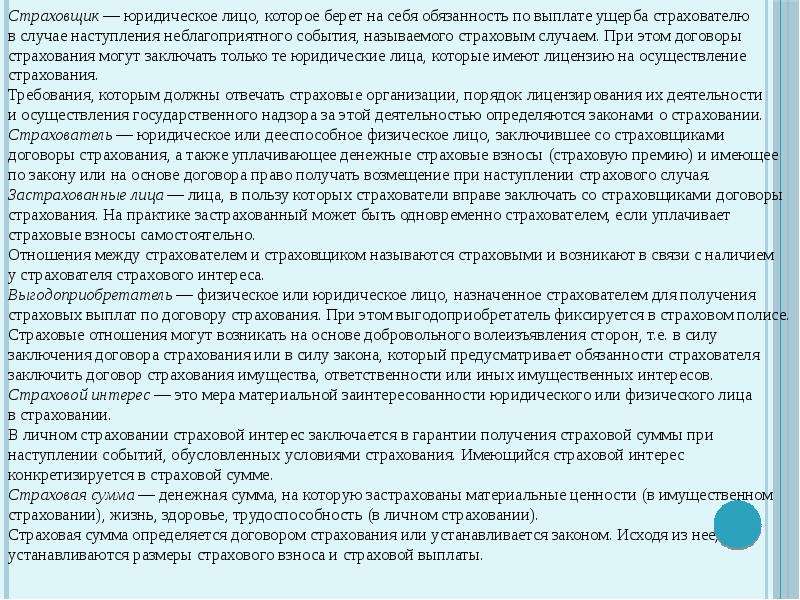

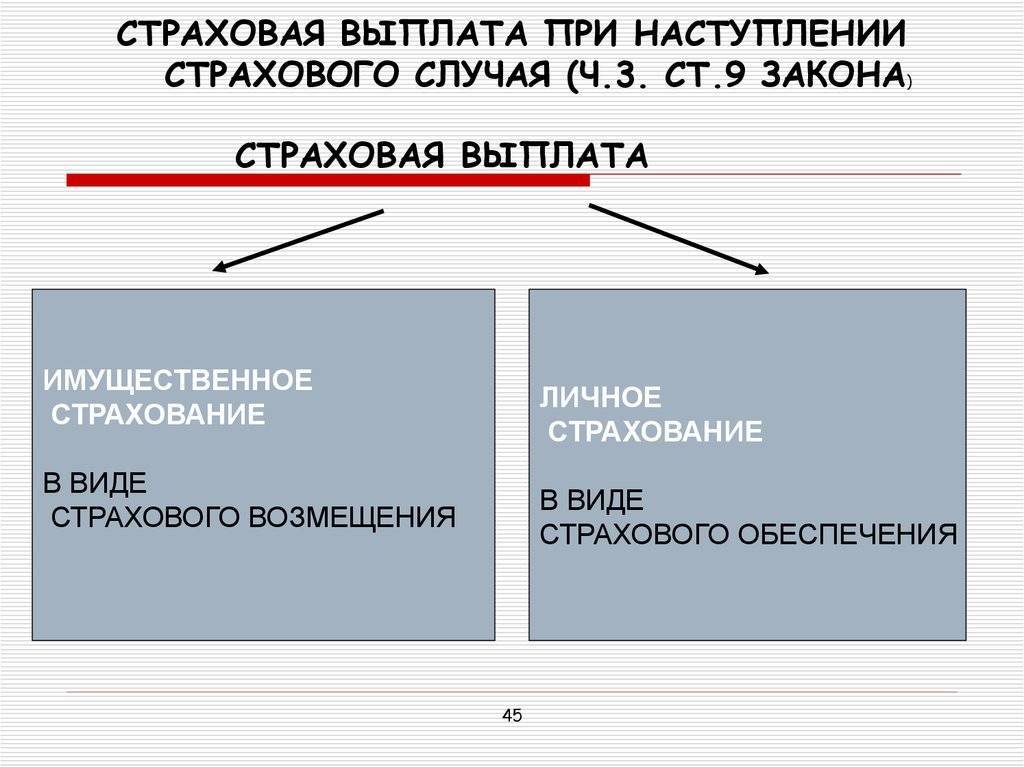

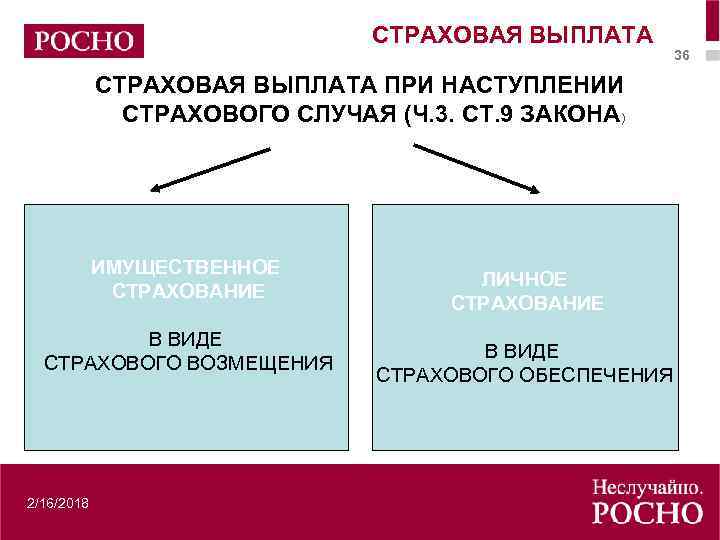

Согласно ст. 9 закона РФ от 27.11.1992 №4015-1, страховым случаем является реализованный риск, прописанный в страховом полисе или предусмотренный по закону, который обязывает страховщика выплатить компенсацию, либо иным способом возместить причиненный ущерб (вред).

Страховому случаю присущи определенные признаки:

- Вероятностный характер. Наступление страхового случая не может предугадать никто, но покупатель полиса надеется на компенсацию при его реализации. В этом состоит суть оформления страхового договора для клиента. Компания получает мгновенную выгоду от продажи страховки – финансовое вознаграждение в виде страховой премии.

- Причинение вреда (ущерба) объекту страховой защиты. Если наступление страхового случая не повлияло на первоначальное состояние объекта, клиенту незачем обращаться в страховую. Компенсация выплачивается только по факту причиненного вреда.

ПРИМЕР. Владелец полиса КАСКО попал в ДТП: машина зацепила бордюр. Ущерб транспортному средству нанесен не был. Бордюр остался без видимых повреждений. В получении выплаты в размере 10 000 рублей (за ремонт без посещения СТО) клиенту было отказано.

Зависимость от риска. Нельзя получить выплату за случай, который не указан в договоре страхования.

ПРИМЕР. Покупатель застраховал квартиру от затопления, грабежей, взломов и стихийных бедствий. Скачок напряжения вызвал замыкание электросети, что привело к локальному возгоранию. У клиента сгорела микроволновая печь и тостер. Страховая отказала в возмещении ущерба в размере 12 700 рублей, так как пожар, в том числе из-за проблем с электричеством, не входил в список рисков по договору.

Страхование рисков предпринимательской деятельности

Страхование предпринимательских рисков – это мера защиты на случай непредсказуемого поведения контрагентов или других непредвиденных ситуаций, не зависящих от бизнесмена. Такой вид страхования является полностью добровольным. Страхование рисков предпринимательской деятельности имеет самый длинный список случаев. Его обычно оформляют индивидуальные предприниматели или организации.

Страхование рисков предусмотрено ГК РФ Статьей 933. Эта правовая норма уточняет, что договор заключают только в пользу самого страхователя. Отсюда следуют такие правила страхования предпринимательских рисков:

- предметом договора не может выступить чужой риск;

- если в документе указан риск, не связанный с деятельностью страхователя, он признаётся недействительным;

- выгодоприобретателем выступает только сам предприниматель, выступающий стороной договора;

- даже если в тексте указан иной выгодоприобретатель, таковым автоматически становится страхователь.

Классификация происходит на основе различия предметов и последствий страховых событий. Наиболее часто встречаются такие виды страхования предпринимательских рисков:

- в отношении убытков по сделкам (от потери прибыли, от невыполнения договорных обязательств);

- в отношении имущества (от вынужденного простоя, от повреждения или уничтожения оборудования);

- в отношении инвестиций (от изменения рыночной конъюнктуры, от ухудшения условий).

Обычно проводится страхование предпринимательской деятельности на случай:

- признания компании банкротом;

- стихийных бедствий, не позволивших исполнить обязательства;

- остановки деятельности контрагента из-за непреодолимых факторов;

- изменений условий ведения бизнеса.

Как и всегда, следует внимательно изучать условия и случаи наступления страхового случая. В договоре часто прописывают и те ситуации, которые не рассматриваются как страховые случаи. Наряду с такими ситуациями, которые никак не зависят от действий страхователя (гражданская война, ядерный взрыв или военные маневры), приводят и случаи фальсификации или введения в заблуждение – сознательные действия страхователя, из-за которых договор может быть расторгнут.

Страховой случай при страховании вкладов:

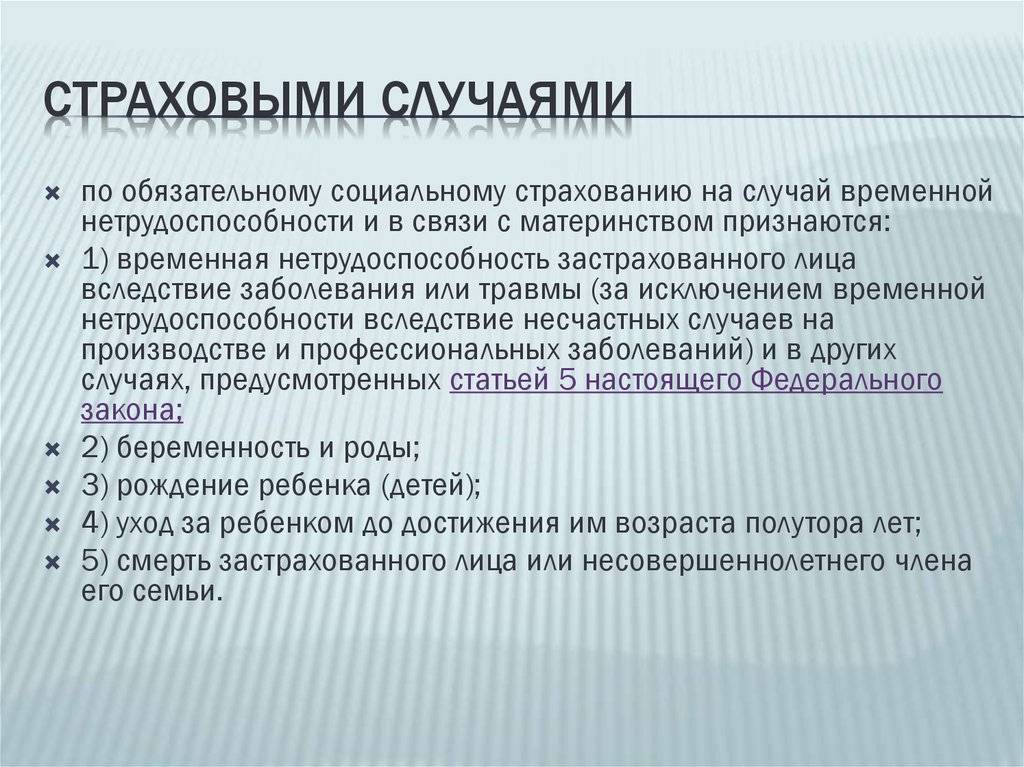

Страховым случаем признается одно из следующих обстоятельств:

- отзыв (аннулирование) у банка лицензии Банка России на осуществление банковских операций (далее – лицензия Банка России) в соответствии с Федеральным законом “О банках и банковской деятельности”, если не реализован план участия Агентства в урегулировании обязательств банка в соответствии с Федеральным законом от 26 октября 2002 года N 127-ФЗ “О несостоятельности (банкротстве)” (далее – Федеральный закон “О несостоятельности (банкротстве);

- введение Банком России в соответствии с законодательством Российской Федерации моратория на удовлетворение требований кредиторов банка… (п. 1 статьи 8 Федерального закона от 23.12.2003 N 177-ФЗ “О страховании вкладов физических лиц в банках Российской Федерации”)

Что грозит страховой компании за задержку выплат?

Юридическая неграмотность большинства водителей представляет собой довольно эффективный инструмент в руках СК. Дело в том, что далеко не каждый автолюбитель примется за практические действия, к примеру, на 21 день с момента подачи заявления о возмещении. Срок выплаты страхового возмещения по закону для этого и установлен, чтобы страховые компании не могли затягивать с этим на долгие месяцы.

Но если автолюбитель обратиться в компетентные органы вовремя, то помимо судебных санкций, СК может попасть также и в опалу к главному контролирующему органу – Банку России. Естественно, что из-за нескольких судебных процессов ничего кардинально серьезного с СК не случится, но если это перерастает в систему, то в перспективе она может быть внесена в черный список с последующим отзывом лицензии. Подобная мера позволяет вести контроль рынка и исключает возможность присутствия на нем неблагонадежных игроков.

Выплаты страховой компании ДТП сроки не могут быть изменены ни одной из сторон самостоятельно, ни путем совместного решения. Есть диспозиции закона, которые обязательны для всех. Если сроки вышли, а СК просит «еще немного подождать», то нужно сразу приниматься за кардинальные меры, а не ждать, пока в компании надумают выплачивать вам положенное возмещение.

Штрафы и неустойки

Нарушение срока страховой выплаты по ОСАГО несет для компании довольно серьезные финансовые затраты. В соответствии с пунктом 21 ст. 12-ой ФЗ «Об ОСАГО» на досудебной стадии предусмотрены два вида санкций:

- если СК никак не реагирует на обращение автолюбителя, то в таком случае за каждый день будет насчитываться неустойка в размере 0,05% от максимально возможной суммы (т.е. от 400 тыс. рублей)

- если заявление принято, и выплата одобрена, то с 21 дня с момента подачи обращения в отношении страховой компании будут применяться санкции в размере 1% от суммы возмещения по акту осмотра (пеня будет насчитываться вплоть до подачи иска в суд, в котором будет фигурировать уже конечная сумма)

Другие санкции

Но и это далеко не все. На правоотношения между СК и водителем, помимо профильного закона распространяются так же и императивные положения о защите прав потребителей. Получается, что в силу ст. 13 указанного нами закона, в случае принятия судом стороны автолюбителя, страховая должна будет ему выплатить еще и 50% от всей стоимости иска. Т.е. нарушение сроков выплаты страхового возмещения для СК в финансовом плане грозит следующим: компенсируется вред машине (и водителю) + выплачивается указанная неустойка + 50% от общей суммы + моральный вред (сумма рассчитывается самим истцом).

Срок выплаты по исполнительному листу страховой компании указывается непосредственно в этом самом листе. Но обычно суд постановляет исполнение решения незамедлительно – т.е. начиная с первого дня. Как правило, в таком случае много зависит от действий судебного пристава-исполнителя (СПИ) и от величины СК. Крупные СК выплачивают возмещение сразу, в течение 2-3 дней. Более мелкие фирмы – в течение 10 дней.

Сроки выплат по ОСАГО при ДТП 2020 после судебного решения контролируются непосредственно СПИ. Водителю просто необходимо представить исполнителю свои банковские реквизиты и дожидаться исполнения судебного решения.

Надеемся, что данный материал будет для вас полезным, и теперь вы знаете, в течение какого срока выплаты по ОСАГО должны быть произведены.

Юрист Коллегии правовой защиты. Специализируется на ведении административных и гражданских дел, связанных с нарушением ПДД, возмещением ущерба, спорами со страховыми компаниями, обжалованием постановлений и решений ГИБДД, защитой прав потребителя.

Особенности полиса защиты здоровья от несчастного случая

Если случай привел к смерти, это будет относиться уже к иному виду защиты — страхованию жизни.

Несчастный случай происходит внезапно и провоцирует нарушение целостности человеческого организма, нарушения его работы либо ограничение функционирования.

Список общепринятых травм, относящихся к страховым случаям, включает в себя следующее:

- костные переломы;

- ушибы тканей, гематомы, разрывы нервов, нарушения целостности сухожилий, вывихи;

- повреждения внутренних органов по причине падения или удара, частности, органов зрения и слуха, полная или частичная их утрата.

- отморожения и ожоги;

- оперативные вмешательства, сделанные в результате травмы.

Более подробный список составляется в конкретной страховой компании с указанием процентов от конечной суммы выплаты по договору.

Виды

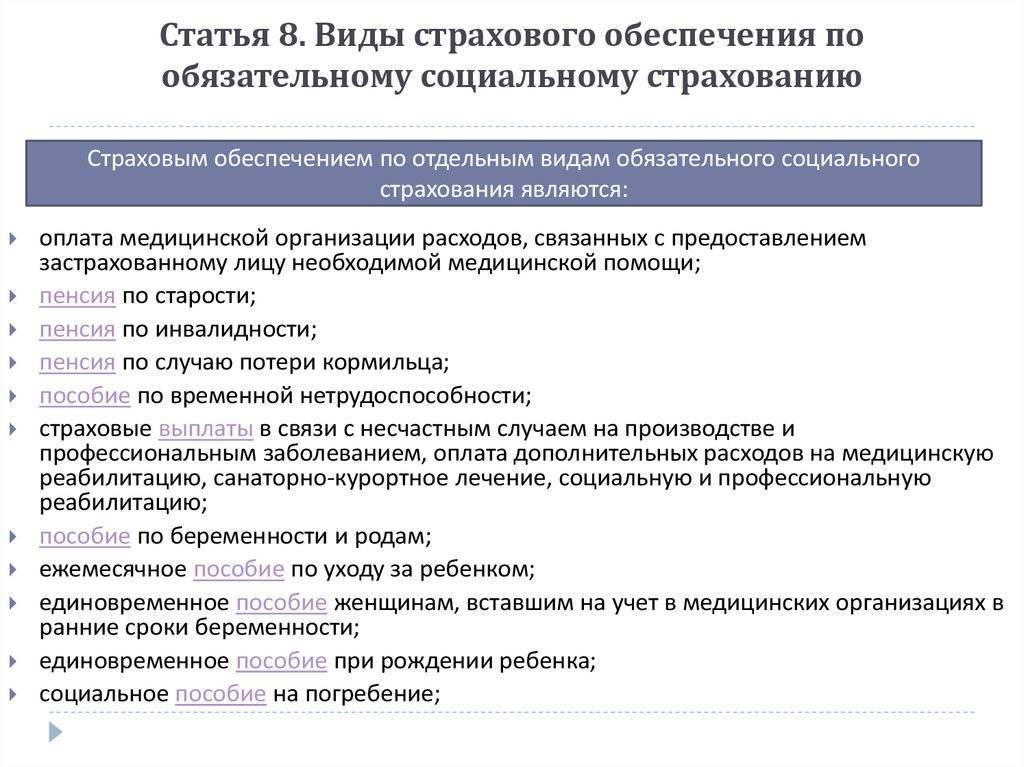

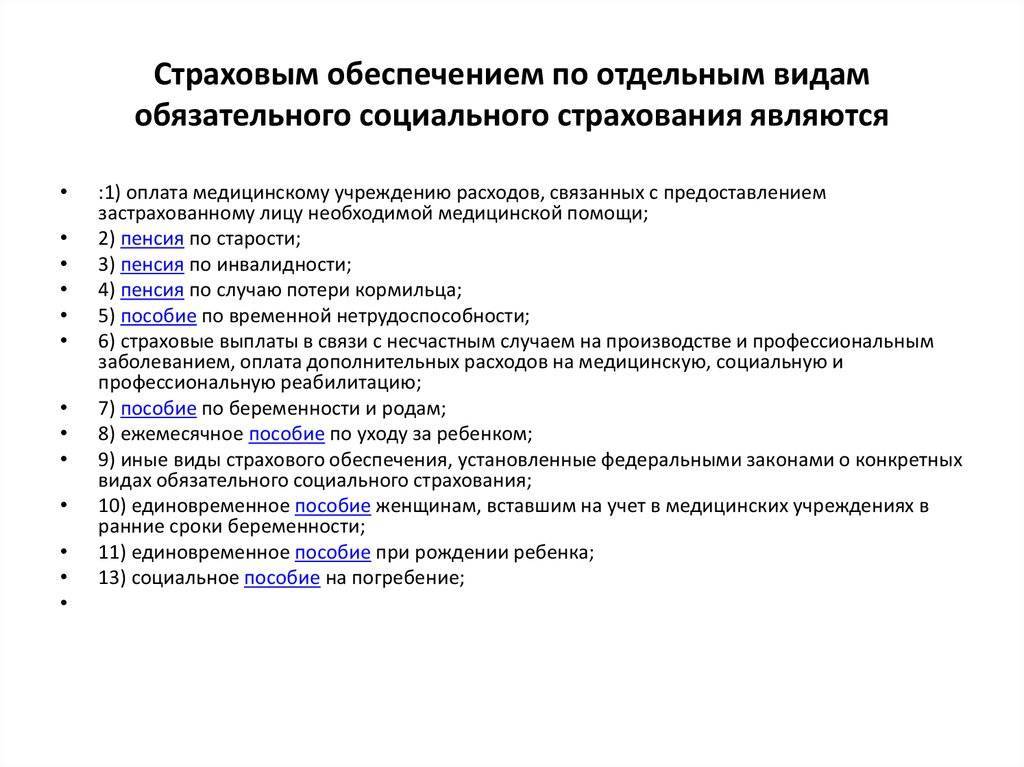

Страхование разделяется на два основных вида:

- Обязательное. Закон предполагает обязательное страхование от несчастных случаев для конкретных категорий граждан: военных, сотрудников суда, правоохранительных органов и МЧС. Оно вступает в силу при полной или временной утрате трудоспособности.

- Добровольное. Данный вид позволяет страхователю при заключении договора самому выбирать риски, от рисков наступления которых он хочет застраховаться.

Обязательное социальное страхование определенных категорий граждан регулируется Законом РФ №4015-1.

Добровольное страхование имеет две формы: коллективную (групповую) и индивидуальную.

Коллективное страхование обеспечивает работодатель своим сотрудникам.

Индивидуальное же предполагает заключение договора отдельным лицом и внесение им взносов самостоятельно, как правило, оно страхует на случай травмы в быту.

Распространен также вид индивидуального страхования от несчастных случаев для лиц, выезжающих за место постоянного проживания.

Кто может получить возмещение

На это имеет право несколько сторон, конечно, в зависимости от типа страхования и пунктов договора.

Но в целом возмещение могут получить:

- Сам страхователь;

- Лицо, которое вы застраховали (допустим, ваш ребенок);

- Наследники (в том случае, если страхователь ушел из жизни);

- Другие лица (если речь о страховании гражданской ответственности).

Перечень случаев, являющихся страховыми, фиксируется в договоре. Этот документ носит закрытый характер, то есть после момента подписания изменить его или дополнить нельзя.

В большей части полисов также оговариваются и не страховые случаи, то есть те, что привели к возникновению ущерба, но в список оплачиваемых не включаются.

Бывают страховые случаи, которые можно назвать нетипичными. В качестве ущерба они не рассматриваются. Сюда относятся страховки накопительного типа, когда страховщик осуществляет выплату, если у страхователя юбилей, или он поступил в институт.

Необходимые документы

Первоначально потребуется составить заявление о наступлении страхового случая. В нем нужно подробно изложить понесенные убытки. В большинстве случаев, для подачи такого заявления отводится срок до 5 суток. При этом точные сроки обозначены в условиях составленного при страховании договора. Помимо заявления понадобится в дальнейшем предоставить следующий перечень документации:

- Паспорт гражданина РФ для идентификации личности.

- Действующее страховое соглашение, платежные документы о внесении денег по страховке, заявка на оформление полиса и так далее.

- Документ об установлении факта собственности на пострадавшую недвижимость.

- Акт о подтверждении нанесения ущерба от специализированных государственных служб.

- Перечень поврежденного или полностью утраченного имущества.

- Платежные документы о несении затрат по возникшей страховой ситуации.

- Заключение оценщика от страховой организации.

- Другая документация, которая подтверждает несение затрат или наступление страхового случая.

Имущественное страхование

Застраховать можно любое имущество, которым вы владеете. Это может быть и недвижимость, и бытовая техника, и личный транспорт, и мебель, и даже домашнее животное (по российским законам ваш питомец считается имуществом). Условий для страхования всего два:

- У вас есть право собственности на имущество, которое вы хотите застраховать.

- Можно определить стоимость этого имущества, чтобы адекватно оценить размер страховой выплаты.

Страхование имущества – это добровольное решение. Но в некоторых случаях без страховки вы не сможете получить кредит. Например, страхование недвижимости может быть обязательным пунктом ипотечного договора. Подробнее об этом мы писали в наших статьях Ипотечное страхование: добровольное или принудительное? и Страхование ипотеки: основные условия договора и что включает в себя страховка?

Чаще всего имущество страхуют от пожара, затопления или кражи. Но среди страховых рисков могут быть и другие – например, стихийные бедствия, взрывы или падение летательных аппаратов. Все страховщики в основном всегда составляют полный перечень случаев, при которых вы получите страховое возмещение. Все случаи, не включенные в этот перечень, страховыми не считаются. Или же страховая компания перечисляет ситуации и риски, при которых страховое возмещение выплачиваться не будет. Все остальные происшествия подпадают под страховой случай.

Каждая страховая компания по-своему определяет и границы страхового случая, на это нужно обязательно обратить внимание. Например, при страховании домашнего имущества от огня могут не считать страховым случаем пожар, который произошел из-за короткого замыкания или проблем с бытовыми приборами

Страховка от затопления может покрывать только бытовую ситуацию – например, когда в доме прорвало трубу. А вот наводнения и разливы, которые тоже могут стать причиной затопления, чаще относят к стихийным бедствиям, и это отдельный пункт в договоре. Если ваша страховка на такой случай не распространяется, выплату вы не получите.

Все детали должны быть прописаны в договоре и в приложении к нему – в правилах страхования имущества. Необходимо внимательно изучить документы и условия, при которых вы сможете получить возмещение.

Какие случаи не являются страховыми

К не страховым ситуациям относятся две условные подгруппы. Первая состоит из разных чрезвычайных происшествий, вследствие которых страховщик не обязан выплачивать деньги. К ним можно отнести боевые действия в результате гражданского или межгосударственного столкновения, забастовки или бунт народа.

Вторая подгруппа состоит из ситуаций, возникающих в результате нарушения договорных обязательств страхователем. Среди них:

Зафиксирован факт бездействия для минимизации развивающегося ущерба, когда такая возможность была.

Человек самостоятельно спровоцировал наступление страховой ситуации вследствие злых намерений или по факту грубейшей неосторожности.

Страховщик не был оповещен в установленные договором сроки.

Также отказ в выплате страховки может поступить при законном постановлении об аресте, конфискации или ликвидации имущества. Страховая организация вправе прописать отдельные случаи в договоре, фиксация которых означает отказ в выплате.

Что такое страховой случай

Каждый страховой полис содержит описание одного или ряда событий, при наступлении которого страховая компания должна сделать выплату по этому контракту. Эти события и называют страховыми случаями.

Мы не знаем, что нас ждёт в будущем. Однако в любой жизни есть вероятность опасных событий, которые могут нанести огромный финансовый ущерб человеку и его близким. К числу подобных рисков, например — можно отнести пожар, уход из жизни, инвалидность — и ряд других.

Чтобы защититься от огромных убытков — люди страхуют наиболее опасные риски. И за небольшую страховую премию перекладывают на плечи страховых компаний ответственность за погашение огромных убытков, если они возникнут. Смерть наносит семье огромный ущерб. Восполнить его помогает страхование жизни.

Однако не стоит думать, что страховой случай — это обязательно негативное событие. Существуют и счастливые страховые случаи — об этом чуть ниже.

Законодательная база

Все нормы, касающиеся обязательного автострахования, в нашей стране регулирует Федеральный Закон № 40 «Об обязательном страховании гражданской ответственности владельцев транспортных средств», который был принят в 2002 году и постоянно изменяется путем внесения поправок в него.

Последние поправки к этому законодательному акту вступили в силу с 1 июня 2018 года и заключаются в следующем:

- Сумма страхового возмещения при оформлении европротокола была увеличена в 2 раза с 50 до 100 тысяч рублей (для Москвы и области, а также для Санкт-Петербурга и Ленинградской области она осталась равной 400 тысячам рублей)

- Появилась возможность оформить европротокол, даже если стороны ДТП не пришли к компромиссу. Но для этого автомобили должны быть оборудованы системой ЭРА-ГЛОНАСС.

- Владельцам автомобилей не будут выдавать дубликаты электронных полисов ОСАГО, а для контроля инспектору ГИБДД достаточно будет предъявить полис в электронном виде.

- Была принята новая форма бланка извещения о ДТП

С1 октября 2019 года должны вступить в силу изменения, которые уравнивают выплаты, доступные к получению при оформлении ДТП с привлечением ГИБДД или без него. Максимальный размер страховой выплаты (и по европротоколу тоже) составит 400 тысяч рублей для всех регионов России.

Несчастный случай в страховании — что это?

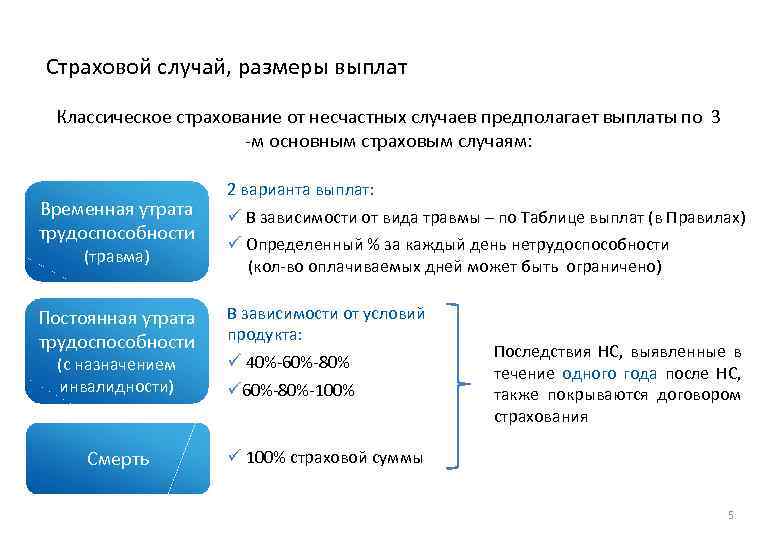

В страховании несчастным случаем считают внезапное кратковременное внешнее событие, которое нанесло вред здоровью застрахованного или привело к его гибели. В страховании от несчастных случаев такое событие будет основанием для выплаты возмещения застрахованному лицу или выгодоприобретателю. Страховая компания выплатит деньги, если происшествие привело к травме, временной нетрудоспособности или инвалидности, госпитализации, гибели застрахованного в соответствии с застрахованными рисками выбранной программы страхования.

Перед заключением договора внимательно прочитайте полисные условия: там перечислены происшествия, которые являются основанием для выплаты возмещения, а также исключения, по которым выплата не производится.

Чаще всего страхование от несчастных случаев предусматривает выплату при наступлении следующих последствий:

● ушибы, вывихи и переломы,

● сотрясение мозга и черепно-мозговые травмы,

● отравление некачественной пищей, продуктами бытовой химии или ядовитыми растениями, произошедшее по неосторожности,

● энцефалит в результате укуса клеща,

● ожоги и обморожения,

● раны и повреждение внутренних органов,

● летальный исход.

Также в договор может входить выплата при ударе током, укусах диких животных, нападении преступников. Чем шире перечень страховых рисков, тем выше будет стоимость страхования. Профессиональные спортсмены или экстремалы имеют более дорогие страховки, но и шанс получить травму у них выше.

Событие, которое вызвало потерю здоровья, также имеет значение. Большинство договоров покрывают бытовые травмы, повреждения в результате ДТП, случайные отравления некачественными продуктами или бытовой химией, ожоги во время пожаров, обморожения.