При каких условиях положена страховая выплата по ОСАГО

Перечислим несколько условий, при которых возможно получить денежную компенсацию вместо ремонта:

- Автомобиль уже не подлежит восстановлению – произошла полная гибель транспортного средства. Либо нанесённый ущерб превышает 400 000 рублей;

- В аварии пострадали люди (нанесён вред здоровью или жизни);

- Пострадавший в аварии является инвалидом I или II группы. В этом случае пострадавший имеет право выбрать: получить денежную выплату или ремонт автомобиля.

Расскажем о важных правилах, которые помогут без проблем получить компенсацию:

Фиксируйте все обстоятельства произошедшего и соблюдайте правила поведения после аварийной ситуации. Забудьте об эмоциях и скрупулёзно соберите все детали происшествия, снимите всё на телефон.

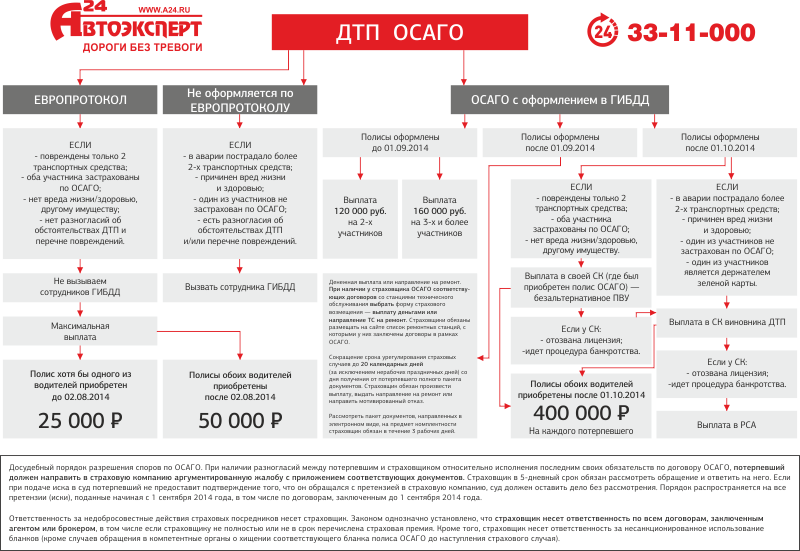

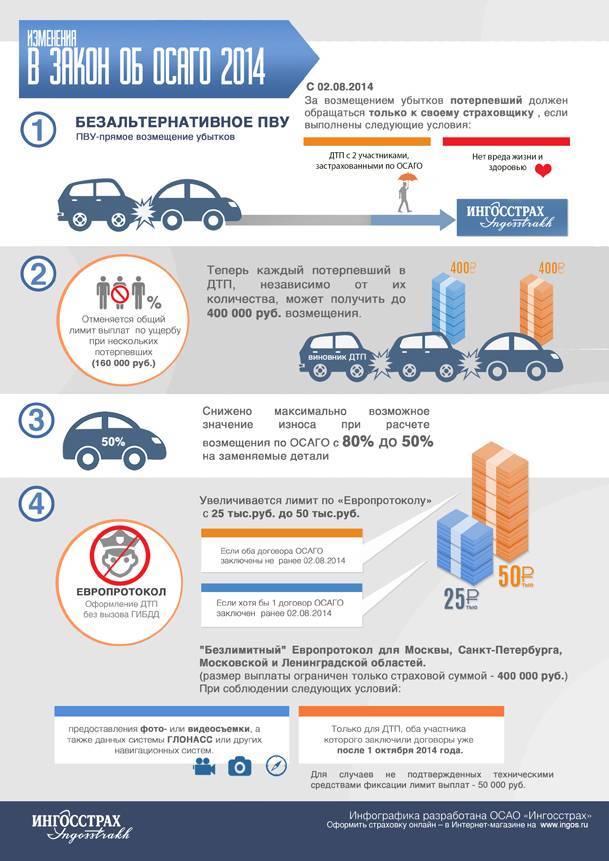

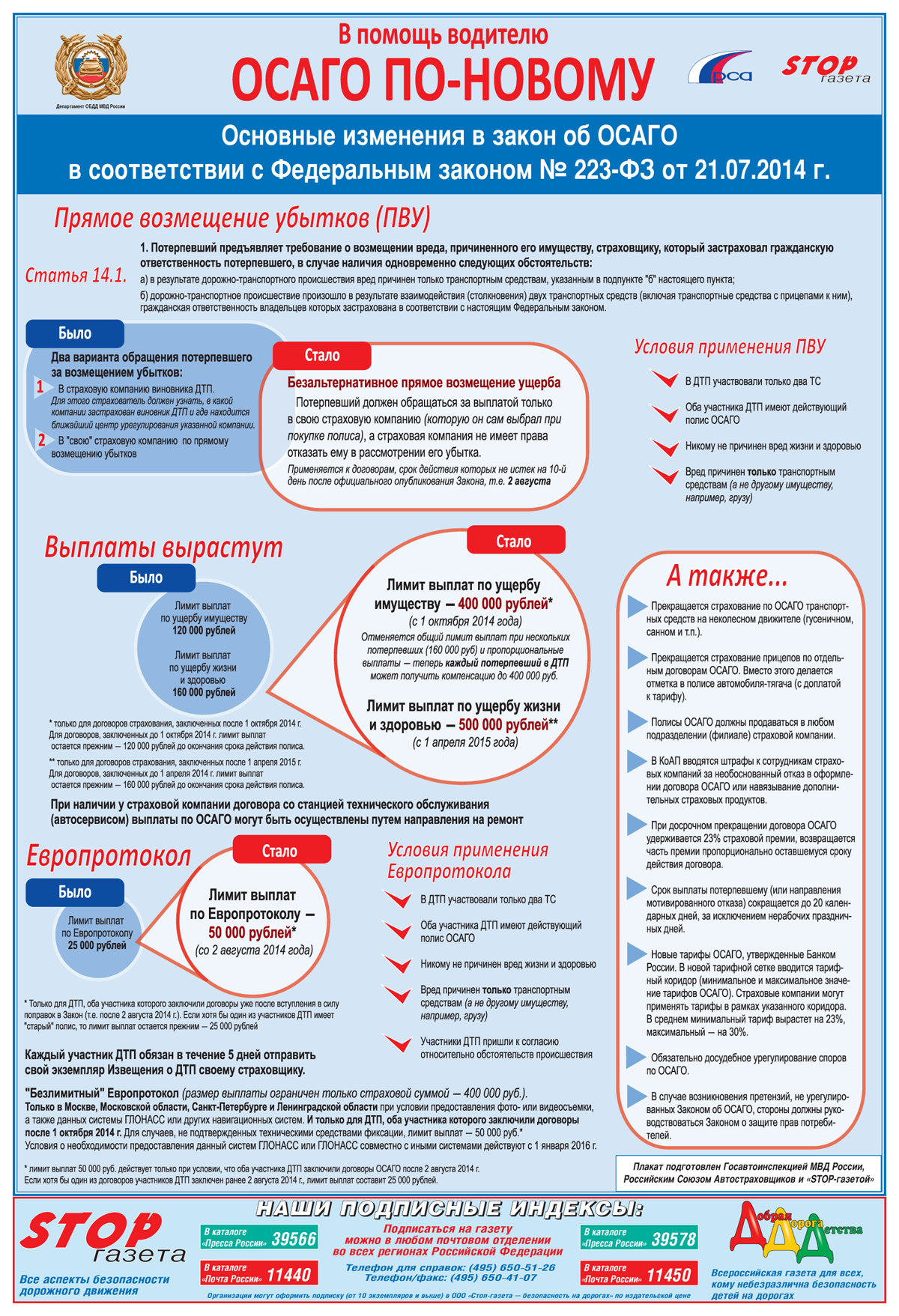

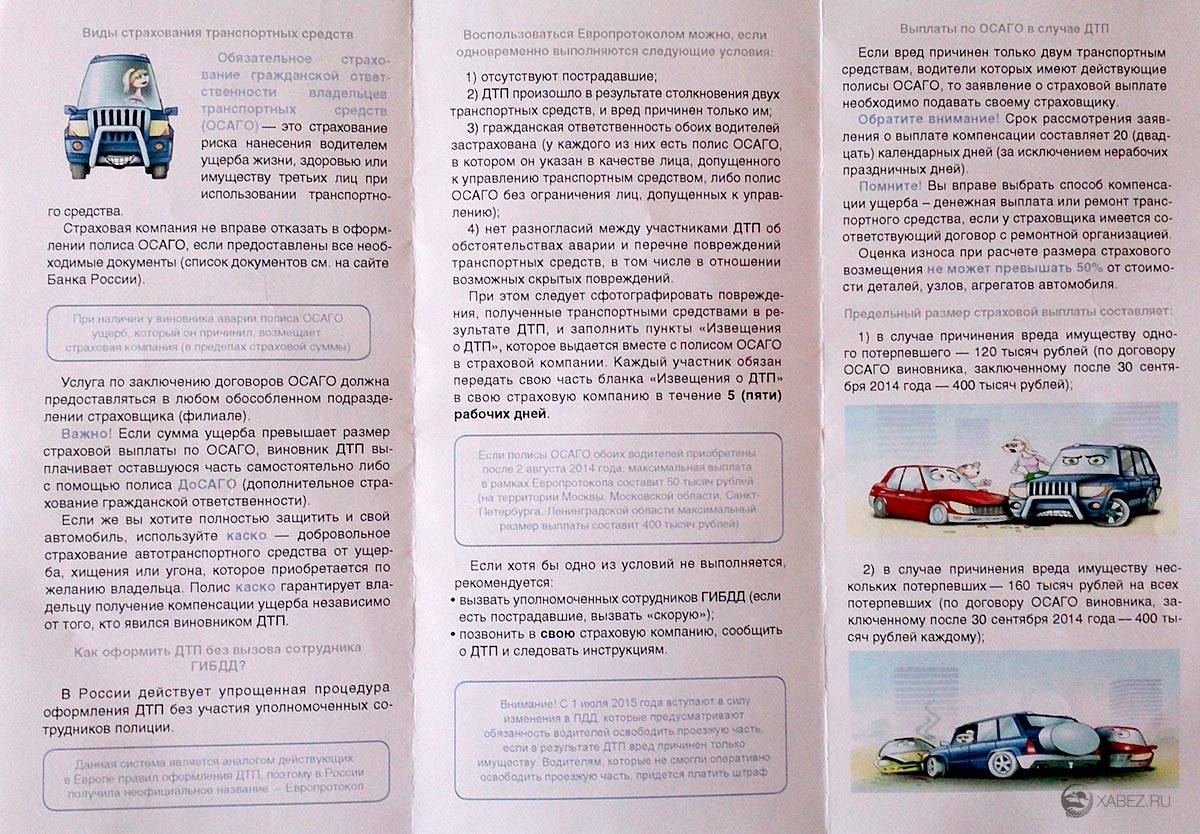

Составьте европротокол в случае, когда оба участника ДТП согласны с тем, кто виноват в аварии, и сумма ущерба не превышает 400 000 рублей. Либо, если европротокол вам не подходит, вызовите ГИБДД.

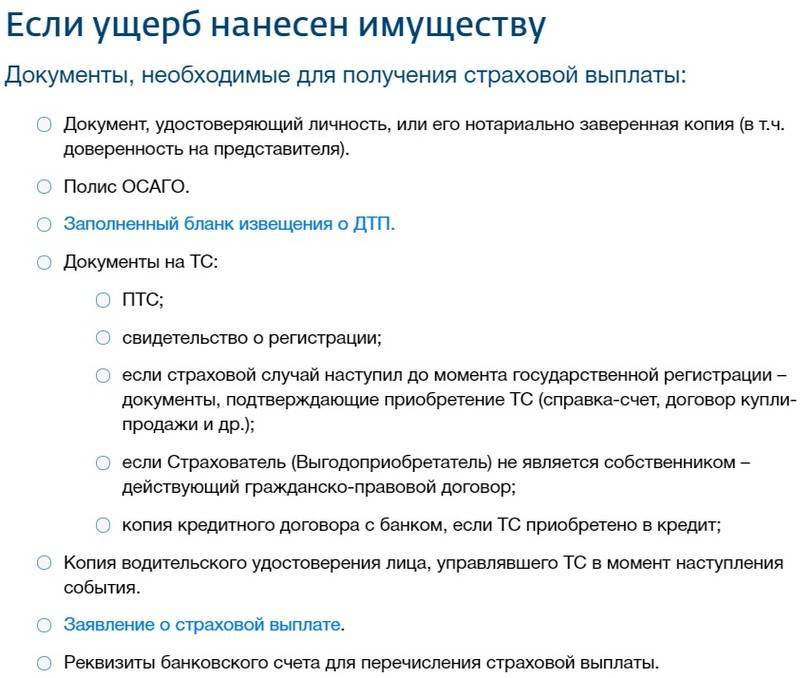

Прежде, чем обратиться в страховую компанию, проверьте, все ли документы, необходимые для страховой выплаты по ОСАГО, у вас есть. К таким документам относятся:

Документы, фиксирующие объёмы и характер повреждения автомобиля;

Медицинские документы, если в аварии пострадали люди. Обязательно собирайте все выписки, назначения, чеки на лечение

Важно сохранить документы, связанные с затратами как на лечение, и в период восстановления.

Откажитесь от самодеятельности. Например, не ремонтируйте автомобиль самостоятельно. Иначе ни о каком возмещении или ремонте по страховому полису не может идти и речи.

Сроки обращения в страховую компанию после ДТП

Важно как можно скорее посетить страховую компанию виновника аварии. Сделать это нужно не позднее 5-ти дней с момента регистрации вашего ДТП

Если срок упущен, вы рискуете остаться без возмещения ущерба.

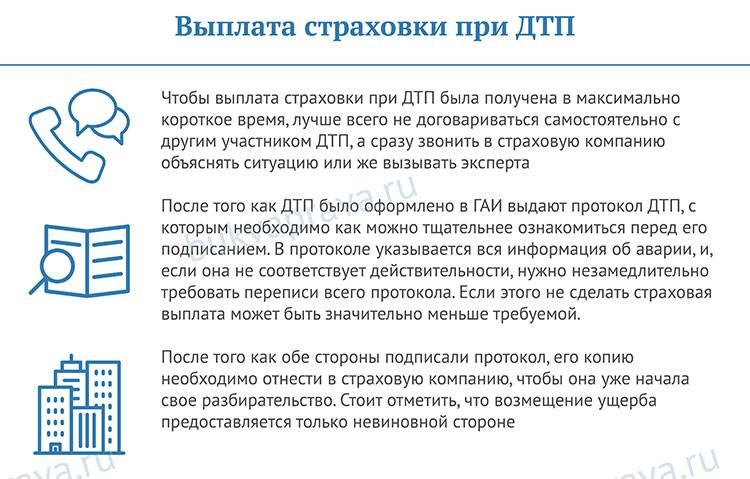

Действия после ДТП

Чтобы быстро и беспрепятственно получить выплаты после аварии, нужно выполнить установленный порядок действий:

- Уведомить сотрудников ГИБДД и страховые компании виновника и пострадавшего, обменяться личными данными со второй стороной ДТП (паспортными данными, номером и серией полиса ОСАГО, номером спецзнака).

- Получить подтверждение о дорожно-транспортном происшествии – протокол об административном правонарушении или постановление по делу.

- Предоставить страховой компании установленный требованиями пакет документов.

- Получить судебное решение по делу. С итогом разбирательства можно ознакомиться по истечении 5 дней. Рекомендуется лично забрать документ и предоставить его страховой, чтобы ускорить процесс получения компенсации.

- Ознакомиться с результатом экспертизы. До момента осмотра запрещается производить работы по ремонту автомобиля. Для получения независимой оценки лучше пригласить независимого специалиста, оценщик страховой фирмы будет стремиться свести расходы компании к минимуму.

- Получить компенсацию. Срок перевода средств – 90 дней. В случае просрочки со стороны компании, клиент имеет право в судебном порядке требовать выплаты не только установленной суммы, но и пени.

Существуют три нестандартных ситуации, при которых алгоритм действий может отличаться от установленного:

- отсутствие полиса у виновника;

- отсутствие полиса у пострадавшего;

- отсутствие полиса у обеих сторон.

Если у потерпевшего нет ОСАГО, не стоит скрывать этот факт от сотрудников ГИБДД. Причиненный вред будет оплачиваться страховой организацией виновника происшествия. Однако невиновность не освобождает участника от штрафа за езду без полиса обязательного страхования.

Нужно написать заявление с прошением о компенсации в страховую фирму виновной стороны, после чего страховщик проведет экспертизу и выплатит компенсацию. Если на территории нет доступных офисов страховой организации, отправить заявление можно с помощью заказного письма.

Если у виновника нет ОСАГО, ситуация становится более серьезной. Самый благоприятный исход – добровольное решение конфликта. При досудебном разбирательстве необходимо проследить, чтобы инспектор зафиксировал факт отсутствия полиса у виновной стороны

Также важно получить следующую информацию:

- ФИО виновника ДТП;

- телефонный номер;

- адрес проживания.

В случае, если виновник не согласен на добровольную передачу сведений, пострадавший может обратиться к сотруднику ГИБДД. Инспектор на законных основаниях предоставит все перечисленные данные.

Если автомобиль получил серьезные повреждения и не подлежит восстановлению, составляется отчет об утере товарной стоимости ТС. Цена такого документа может составить 2000-5000 рублей

Важно учитывать, что при получении любого из перечисленных подтверждений нужно уведомлять виновника аварии с помощью заказного письма

Предлагаем ознакомиться: Список страховых компаний ОСАГО онлайн. 50 компаний, оформляющих электронный полис

Следующий шаг – составление досудебной претензии. Написать такую бумагу можно самостоятельно, не прибегая к помощи юриста. В тексте необходимо указать все обстоятельства аварии, место ДТП и направление маршрута. Сумма ущерба и размеры сопутствующих затрат указываются в конце претензии.

Нередко после направлении досудебной претензии виновнику дорожно-транспортного происшествия соглашается на добровольное возмещение. Причина проста: в ходе судебного разбирательства могут возникнуть дополнительные издержки, которые он будет обязан выплачивать.

Причины нарушения срока выплаты по ОСАГО при ДТП

Принципиально причинами нарушения установленных сроков является некачественная работа страховщика, плохая организация взаимодействия страховой компании со своими представителями.

Страховщики ОСАГО обязаны в каждом регионе иметь собственный филиал или представительство. Если компания работает на региональном уровне, в целях обеспечения прав потерпевших на страховку она должна обеспечить возможность приёма документов через представителей.

Такими представителями являются крупные страховые компании с федеральной филиальной сетью. Понятно, что конкретным работникам таких федералов не особо нравится дополнительная нагрузка в пользу неизвестной им страховой компании. Задержки в пересылках документов от представителя к непосредственному страховщику, а порой их потеря или неполная комплектация, часто и являются причинами просрочек.

Другими причинами являются:

- плохая организация взаимодействия структурных подразделений страховщика;

- несвоевременная подготовка отчёта техэкспертом;

- злоупотребление потерпевшим своими правами с целью спровоцировать задержку и взыскать неустойку и штрафные санкции.

Наступил страховой случай при ДТП – что делать?

ОСАГО выплата страховки при ДТП предполагает определение виновного лица. Именно указанное лицо будет нести ответственность за причиненные его действиями убытки. При этом выплата возмещения будет происходить за счет средств компании – страховщика.

Выяснение виновного лица возможно только с помощью сотрудников полиции. Поэтому, вызывать сотрудников ДПС рекомендуется во всех случаях. Даже, если участники аварии не имеют претензий друг к другу и одна сторона добровольно согласна возместить ущерб другой стороне, данная ситуация может измениться в любой момент.

Это может быть связано с обращением участника аварии к адвокату или переоценкой им своей виновности.

В таких случаях, компенсация может затянуться или оказаться спорной. В силу указанного обстоятельства, привлечение к разрешению ситуации сотрудников ДПС представляется необходимым во всех случаях.

Как выплачивается страховка при ДТП – порядок выплаты страховки

Компенсация страховки по ОСАГО осуществляется в соответствии с определенным порядком. Его следует изложить поэтапно:

- непосредственно после аварии, следует вызвать сотрудников полиции. Они зафиксируют сам факт, проведут нужные замеры и оформят соответствующие документы. Они станут важными доказательствами при последующем судебном разрешении спора;

- после оформления документов, с целью извлечения выплаты страховки, следует обратиться в свою компанию либо компанию виновного лица. Такое право по страховке ОСАГО принадлежит только пострадавшей стороне. Виновное лицо не имеет право на выплаты;

- в ходе рассмотрения заявления застрахованного лица, проводится осмотр автомобиля и оценка полученных повреждений;

- на основании собранных сведений, компания рассчитывает размер выплаты и осуществляет перечисление денег.

Такой алгоритм действий возможен, если процедура проходит бесконфликтно. Однако практика показывает, что несоответствие интересов страхователей и страховщиков имеет место в большинстве случаев.

Сроки выплаты страховки после ДТП

Стандартный период, в течение которого осуществляется выплата страховки по ОСАГО, составляет 10 дней. Указанный срок возмещения начинается с момента окончания оформления документов.

К этому дню уже будут готовы результаты оценки и рассчитана выплата.

Документы для страховой после ДТП по ОСАГО

Порядок получения оплаты с фирмы, предполагает сдачу ряда документов. Учитывается факт, что договор предусматривает максимальную сумму перечисления.

Для получения причитающейся суммы, потерпевший водитель должен представить в компанию следующие документы:

- документы о факте дорожно-транспортном происшествии. Ключевым будет постановление о признании соответствующего лица виновным;

- акт об осмотре автомашины;

- нужна копия полиса и личных документов.

Остальные документы необходимо будет заполнить непосредственно в офисе компании по предложенному образцу.

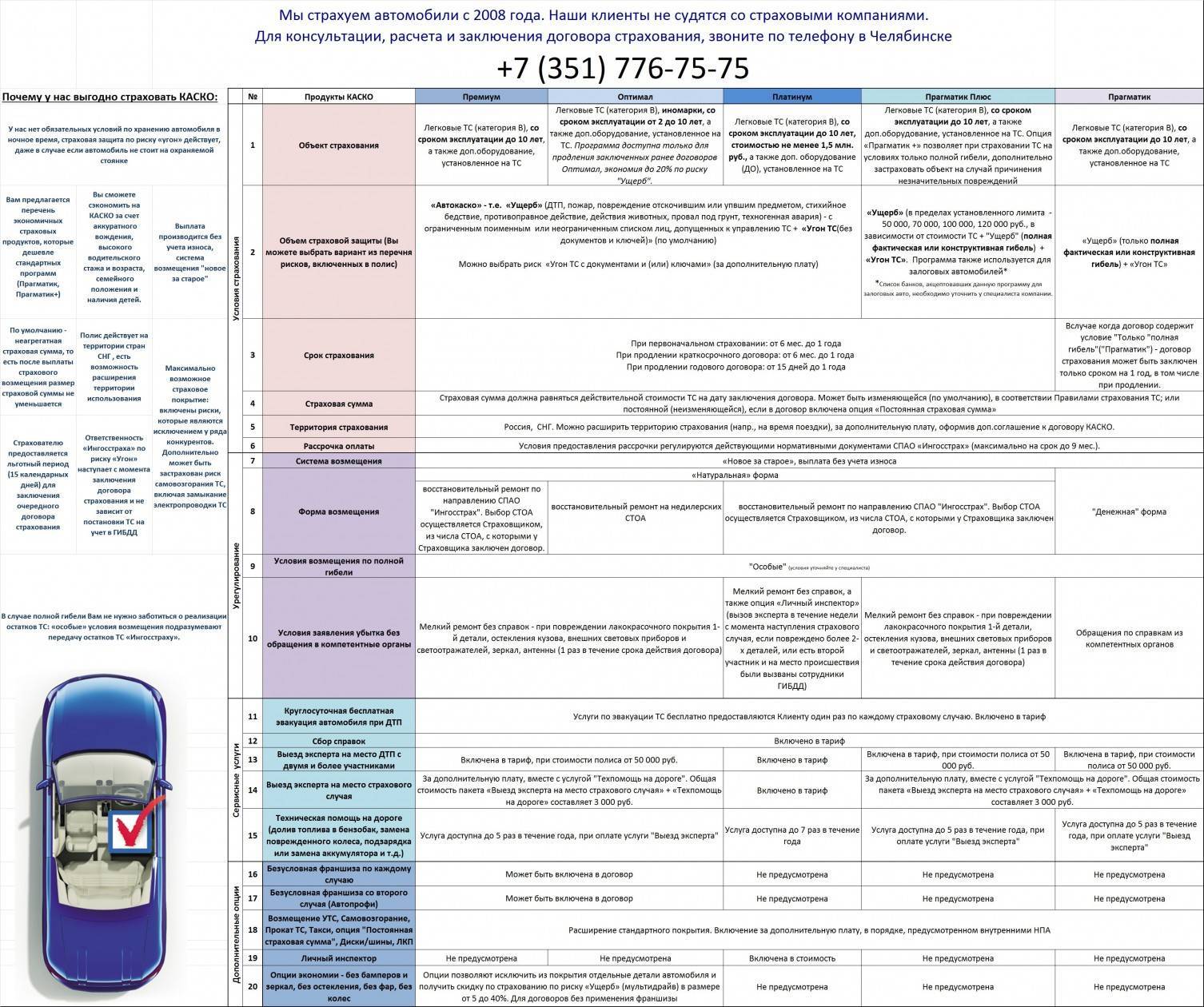

Как выплачивается страховка при ДТП если есть ОСАГО и КАСКО?

В этом случае, потерпевший вправе самостоятельно выбрать полис для осуществления выплаты. Очевидно, что покрытие КАСКО гораздо шире, чем у ОСАГО.

Поэтому, рекомендуется пользоваться именно этим полисом. К тому же, справедливую выплату по КАСКО получить будет проще.

Причины задержки выплаты по страховке

Поводов, по которым страховые компании медлят с материальным возмещением, множество, однако, основные из них:

- у фирмы нет финансовых ресурсов для осуществления необходимой выплаты;

- страхователь имеет проблемы с предоставленной документацией;

- эксперт-оценщик не удосужился оформить необходимые бумаги вовремя.

Мелкие организационные проблемы не стоят детального рассмотрения, а вот указанные выше обстоятельства достойны внимания.

Как быть, если страховая компания оказалась неплатежеспособной? Если у фирмы нет ресурсов для выполнения своих обязательств перед клиентами, возможен следующий ход событий:

руководство компании справится с финансовыми трудностями, поскольку они носят временный характер. Вы получите причитающиеся средства, но только через некоторое время. Как бы ни был неприятен такой вариант, он все равно в итоге приведет к положительному решению вопроса;

страховщик будет признан банкротом в судебном порядке.

Несмотря на то, что по итогам судебного разбирательства вы одержите верх, денежные средства вы вряд ли получите: банкроту взять их неоткуда. Даже если у стороны есть какие-то активы, по закону очередь застрахованных лиц на получение компенсаций не входит в число первых.

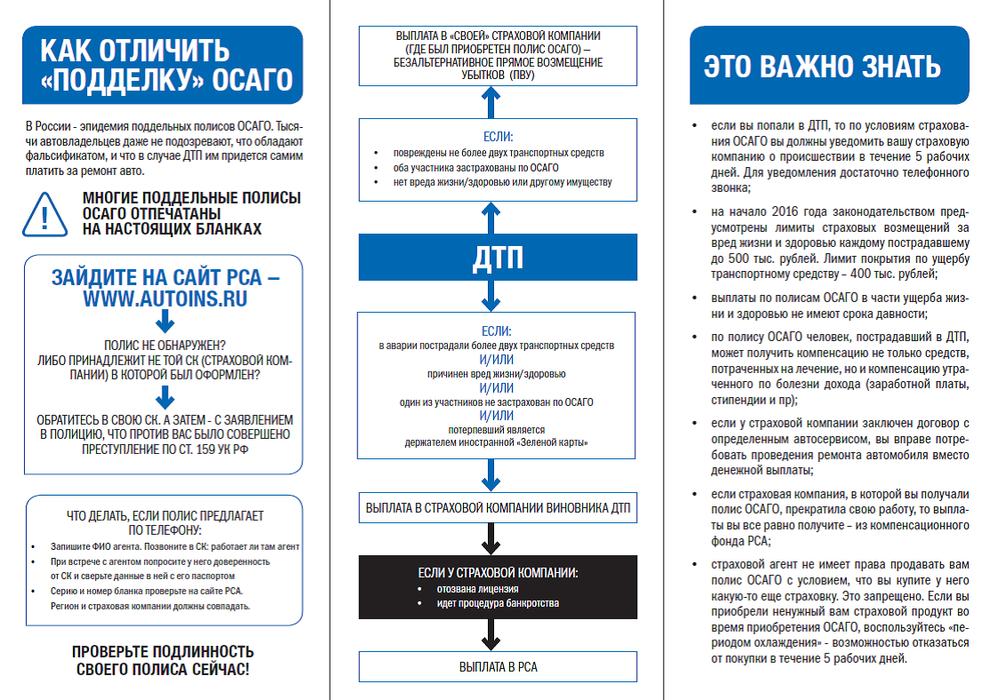

Обратите внимание! Компенсацию по полису ОСАГО, в случае банкротства страховщика, вам выплатит государство. Какой алгоритм действий, если компания просрочила выплату из-за предоставления неполного пакета документов?

Какой алгоритм действий, если компания просрочила выплату из-за предоставления неполного пакета документов?

Во-первых, страховая уведомит вас об этом и обязательно отправит соответствующие запросы в компетентные органы.

Во-вторых, все, что вам остается – это только ждать, ведь правила страхования закрепляю право компании медлить с выдачей денежных средств, если бумаги предоставлены не в полном объеме. Спорить в этом случае бесполезно, ведь руководство фирмы закон не нарушает.

Не стоит отчаиваться, эта ситуация довольно безобидна. Большинство автомобилистов даже радуются тому, что причина невыплаты кроется только лишь в недостатке документов, а не в чем-то более серьезном.

Тем не менее, не стоит и расслабляться. Обратитесь к юристу и вместе проанализируйте требования страховщика. Возможно, правовед признает их необоснованными. Доводы специалистов компании можно будет считать лишь очередным оттягиваем сроков выплаты денежных средств.

Что предпринять в ситуации с нерасторопным экспертом? Вы должны понимать, что фирма не может повлиять на работу независимого оценщика, поэтому ваши нападки на страховую будут полностью необоснованными.

С другой стороны, Гражданский кодекс РФ обязывает страховщиков произвести компенсацию в разумные сроки, поэтому не соглашайтесь ждать выводы экспертизы и причитающиеся денежные средства месяцами.

Может случиться и совсем неприятная история. Иногда фирма медлит со страховкой несколько месяцев, в то время как автовладелец с жалобами оббивает пороги контролирующих органов, составляет претензию, готовится к судебному разбирательству.

Спустя полгода деньги все же поступают, но в значительно меньшем объеме, чем ожидалось

Проблема решаема, однако клиенту недобросовестной страховой важно вовремя заручиться юридической поддержкой. Неоценимую помощь могут оказать и фирмы, которые содействуют ускорению компенсационных выплат

Действуйте, ведь закон на вашей стороне!

Особенности

Часто встречаются ситуации, когда менеджеры страховых компаний ищут любой повод для того, чтобы отказать в выплате, либо снизить её размер до минимума. При таком подходе часто возникают споры со страховщиками, несостыковки при решении вопросов. Лучше всего заранее нанять адвоката, это избавит от лишних хлопот.

При заключении договора на КАСКО главное – внимательно изучить список страховых случаев, подлежащих оплате. Тогда будет больше шансов избежать неприятностей, связанных с переводом компенсаций. Правоохранительные органы становятся незаменимыми помощниками при определении нанесённого ущерба. Рекомендуется обращаться именно к ним сразу после происшествия на дороге. Стоит задуматься и о том, как исключить появление повышающих коэффициентов.

Как ускорить выплату по ОСАГО?

Главным принципом, гарантирующим максимально быстрое получение компенсации, является осознание факта, что вы единственный кто заинтересован в скорейшем ее возмещении.

Вот что поможет выиграть вам несколько дней, или недель на пути к возмещению ущерба:

- Не пользуйтесь услугами почты при передаче документов из одной инстанции в другую, форму 11 полученную в ГИБДД заберите лично и отвезите ее в секретариат страховой компании. Когда дело дойдет до подачи предварительной жалобы, ее тоже лучше отнести самостоятельно, узнав входящий номер вашего обращения, что бы держать процесс под контролем;

- Со всех документов отправленных страховщикам снимите копии, это понадобится в случае утери ими ваших бумаг и сократит процесс их восстановления;

- Привлеченные специалисты для независимой экспертизы со стороны страховщиков могут вызвать у вас недоверие. В таком случае вы можете отказаться от их услуг и привлечь других экспертов. Обязательно следует уведомить об этом страховщика в письменном виде, вы можете отправить заказное письмо, указав в нем дату и место проведения экспертизы;

- Хорошим способом ускорить процессы рассмотрения вашего обращения будут регулярные звонки в офис компании. Просто напоминайте о себе чаще, узнавайте, как обстоят дела с вашим обращением и спрашивайте когда можно прийти за ответом;

- Если ответ по обращению не поступил своевременно, то следует передавать дело в суд, документы лучше подготовить заблаговременно, и обязательно уведомите страховщика об обращении.

Максимально быстро вы сможете получить компенсацию по ОСАГО, обратившись к юридическим организациям, которые помогут с бумажной волокитой, но следует учитывать, что их услуги не бесплатны. Однако весь ущерб удастся компенсировать после вынесения решения суда.

Юридические организации оказывают услуги такого характера:

- Консультации;

- Подготовка иска для обращения в суд;

- Опытный юрист ходит на все заседания по вашему делу;

- Иные услуги связанные с аварийными ситуациями.

При выборе адвоката следует опираться на его опыт в решении задач в сфере автострахования, к тому же их услуги часто обходятся дешевле, чем у других специалистов.

Документы для получения страховой выплаты

Для получения страховой выплаты по ОСАГО необходимо предоставить страховой компании следующие документы:

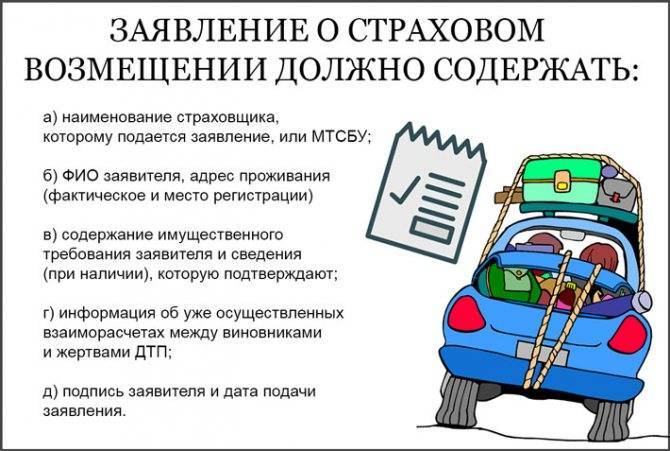

- Заявление о предоставлении страховой выплаты. Форму заявления можно скачать на сайте РСА или же получить в офисе страховой компании. К этому заявлению должен быть приложен документ в указанием реквизитов для перечисления компенсации;

- Паспорт гражданина;

- Полис ОСАГО;

- Справка из ГИБДД по форме № 154. Там же Вам выдадут протокол об административном правонарушении и постановление о ДТП;

- Извещение о ДТП;

- Документы на автомобиль (ПТС или свидетельство о регистрации ТС);

- Водительские права;

- При проведении независимой экспертизы – ее результат и все документы, подтверждающие расчеты с оценщиками (договор, квитанции, чеки).

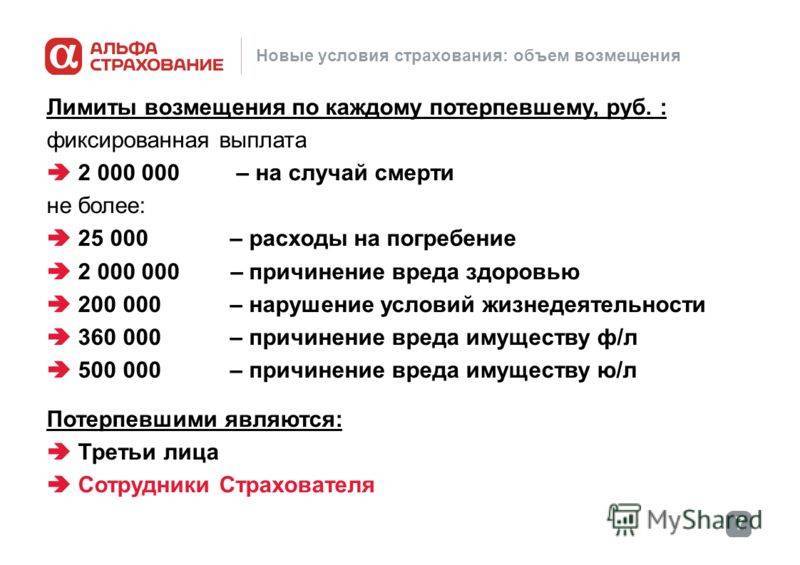

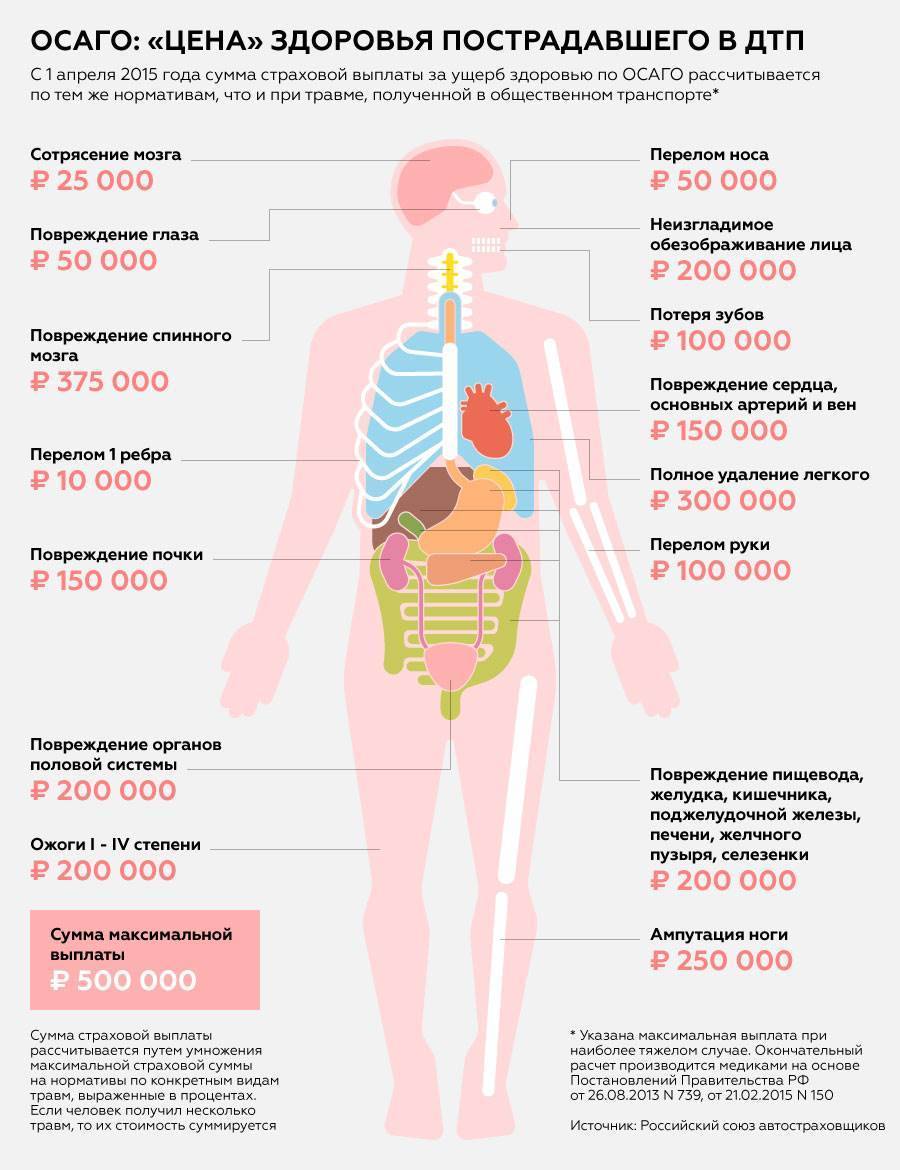

Выплаты по ОСАГО при ДТП с пострадавшими

Когда есть пострадавшие в аварии, необходимо сделать все для того, чтобы направить их в больницу. И если водителю, у которого пострадает машина, будет выплачена компенсация в соответствии с повреждениями, то людям выплаты осуществляются в соответствии с нанесенными травмами.

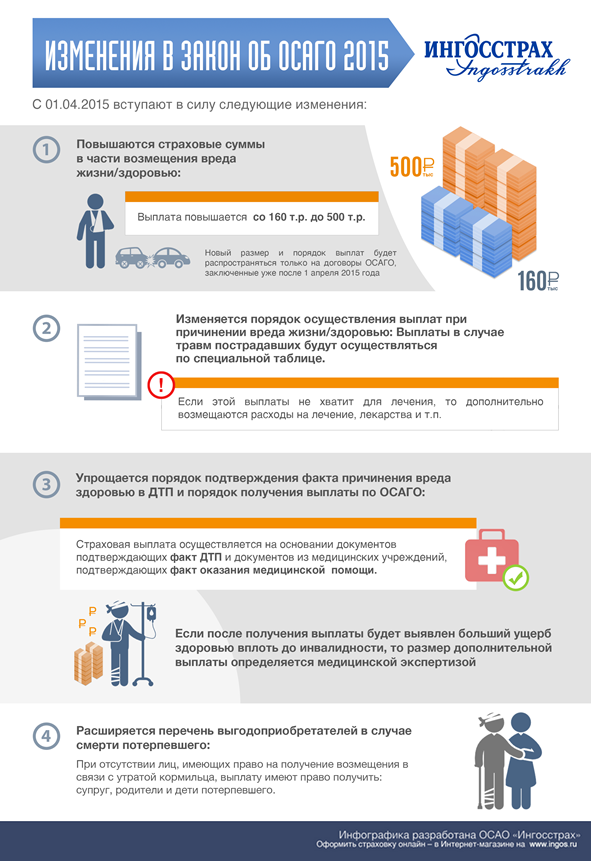

Итак, сколько покрывает ОСАГО в случае нанесения вреда жизни и здоровью, мы уже знаем, это 500 000 рублей, однако при наступлении определенных случаев, страховая компания платит строго фиксированную сумму.

| Нанесенный ущерб | Размер компенсации в % | Сумма выплат для участников ДТП |

|---|---|---|

| Инвалидность 1 степени | 100 | 500 000 руб. |

| Инвалидность 2 степени | 70 | 350 000 руб. |

| Инвалидность 3 степени | 50 | 250 000 руб. |

| Ребенок-инвалид | 100 | 500 000 руб. |

Правила возмещения ущерба по ОСАГО при ДТП пострадавшим подразумевает под собой некие денежные выплаты в зависимости от степени повреждений. Например, при внутреннем кровотечении до 1000 мл, размер компенсации составит 7%, что равнозначно сумме 35 000 рублей. Тогда сколько выплачивает ОСАГО, если крови будет потеряно больше? Выплаты составят 10%, то есть 50 000 рублей.

Как видно из примеров, в некоторых ситуациях компенсация несколько заниженная, хотя в некоторых случаях это все же лучше, чем ничего.

Чего делать нельзя?

Конечно же, нельзя покидать место дорожно-транспортного происшествия. Иначе помимо отказа страховщика от своих обязанностей по страховым выплатам водителю будет грозить еще и уголовная ответственность. Даже если одна из сторон не виновата и является потерпевшей, то ей также следует оставаться на месте аварии до прибытия сотрудников ГИБДД.

В некоторых случаях водители самостоятельно договариваются о том, на какую сумму причинен ущерб. Если повреждения небольшие, то водители могут на месте решить проблему будущего ремонта, чтобы не портить свою репутацию. Как правило, пострадавший берет с виновной стороны определенную сумму, на которую требуется отремонтировать повреждения, и стороны разъезжаются, так и не вызвав ни инспектора ГИБДД, ни свои страховые компании. На самом деле лучше этого не делать, потому что недобросовестный пострадавший через время может перевернуть ситуацию не в пользу виновного водителя и последнему придется отвечать по своим обязательствам и понести еще большие финансовые потери.

Таким образом, лучше не выяснять самостоятельно стоимость ущерба без вызова профессиональных сотрудников либо брать письменную расписку в том, что пострадавшая сторона не имеет претензий к виновной.

На что могут рассчитывать пассажиры аварии

Выплаты по страховке пассажирам в результате автокатастрофы включают в себя следующие составляющие:

- оплату лечения, включая покупку медицинских препаратов, протезирование, реабилитацию;

- оплату сиделки, если требуется дополнительный уход;

- покупку продуктов питания, если врач в ходе лечения назначил диету;

- компенсацию утраченного заработка.

Все затраты потерпевший должен подтвердить документами. Рекомендуется фиксировать срок передачи документов страховой компании и оставлять себе их копии. Также потерпевшему необходимо предоставить документы по ДТП (справку, протокол, постановления), справку о зарплате и заявление. Установлен срок – 5 дней с момента аварии. Однако при наличии уважительных причин (например, нахождение в больнице после ДТП) срок может быть продлен.

Компенсация утраченного заработка рассматривается как дополнительные расходы и вычисляется как разница между заработной платой, которая могла быть получена потерпевшим за период нетрудоспособности, и стоимостью лечения. Если зарплата выше, делается доплата. Например, за период нетрудоспособности пострадавший должен был получить доход в размере 45 000 рублей, страховые выплаты на лечение составили 17 500 руб. Значит 27 500 руб. страховщик должен дополнительно выплатить человеку в качестве компенсации за утраченный заработок.

Что грозит страховой компании за задержку выплат?

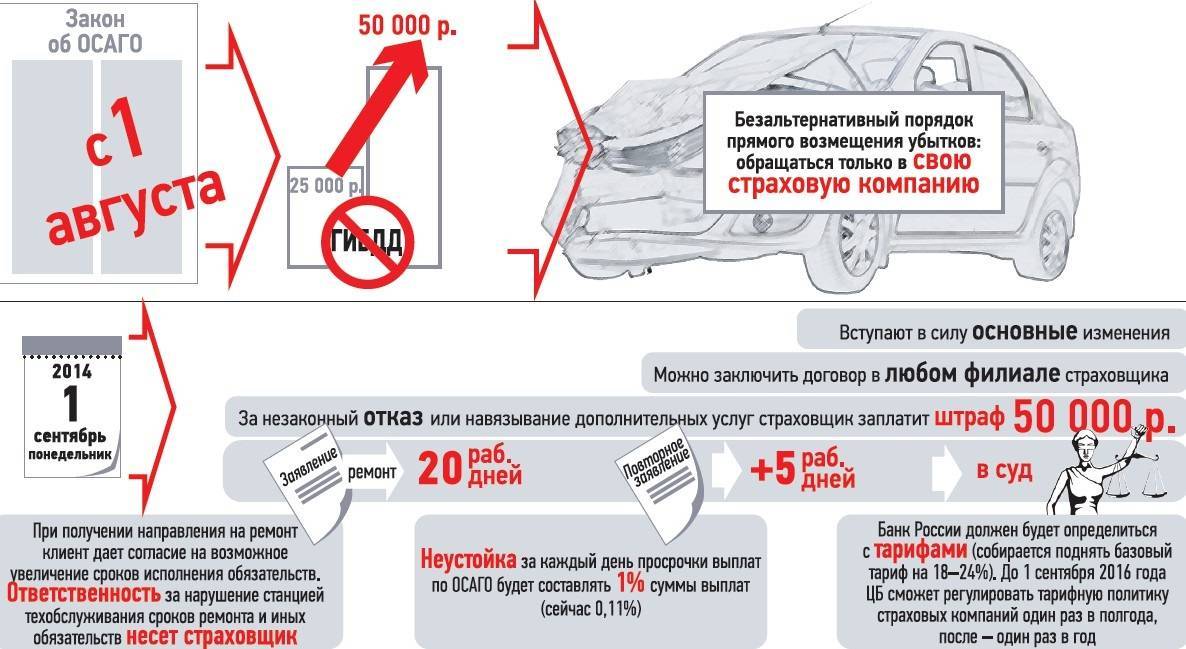

Юридическая неграмотность большинства водителей представляет собой довольно эффективный инструмент в руках СК. Дело в том, что далеко не каждый автолюбитель примется за практические действия, к примеру, на 21 день с момента подачи заявления о возмещении. Срок выплаты страхового возмещения по закону для этого и установлен, чтобы страховые компании не могли затягивать с этим на долгие месяцы.

Но если автолюбитель обратиться в компетентные органы вовремя, то помимо судебных санкций, СК может попасть также и в опалу к главному контролирующему органу – Банку России. Естественно, что из-за нескольких судебных процессов ничего кардинально серьезного с СК не случится, но если это перерастает в систему, то в перспективе она может быть внесена в черный список с последующим отзывом лицензии. Подобная мера позволяет вести контроль рынка и исключает возможность присутствия на нем неблагонадежных игроков.

Выплаты страховой компании ДТП сроки не могут быть изменены ни одной из сторон самостоятельно, ни путем совместного решения. Есть диспозиции закона, которые обязательны для всех. Если сроки вышли, а СК просит «еще немного подождать», то нужно сразу приниматься за кардинальные меры, а не ждать, пока в компании надумают выплачивать вам положенное возмещение.

Штрафы и неустойки

Нарушение срока страховой выплаты по ОСАГО несет для компании довольно серьезные финансовые затраты. В соответствии с пунктом 21 ст. 12-ой ФЗ «Об ОСАГО» на досудебной стадии предусмотрены два вида санкций:

- если СК никак не реагирует на обращение автолюбителя, то в таком случае за каждый день будет насчитываться неустойка в размере 0,05% от максимально возможной суммы (т.е. от 400 тыс. рублей)

- если заявление принято, и выплата одобрена, то с 21 дня с момента подачи обращения в отношении страховой компании будут применяться санкции в размере 1% от суммы возмещения по акту осмотра (пеня будет насчитываться вплоть до подачи иска в суд, в котором будет фигурировать уже конечная сумма)

Другие санкции

Но и это далеко не все. На правоотношения между СК и водителем, помимо профильного закона распространяются так же и императивные положения о защите прав потребителей. Получается, что в силу ст. 13 указанного нами закона, в случае принятия судом стороны автолюбителя, страховая должна будет ему выплатить еще и 50% от всей стоимости иска. Т.е. нарушение сроков выплаты страхового возмещения для СК в финансовом плане грозит следующим: компенсируется вред машине (и водителю) + выплачивается указанная неустойка + 50% от общей суммы + моральный вред (сумма рассчитывается самим истцом).

Срок выплаты по исполнительному листу страховой компании указывается непосредственно в этом самом листе. Но обычно суд постановляет исполнение решения незамедлительно – т.е. начиная с первого дня. Как правило, в таком случае много зависит от действий судебного пристава-исполнителя (СПИ) и от величины СК. Крупные СК выплачивают возмещение сразу, в течение 2-3 дней. Более мелкие фирмы – в течение 10 дней.

Сроки выплат по ОСАГО при ДТП 2020 после судебного решения контролируются непосредственно СПИ. Водителю просто необходимо представить исполнителю свои банковские реквизиты и дожидаться исполнения судебного решения.

Надеемся, что данный материал будет для вас полезным, и теперь вы знаете, в течение какого срока выплаты по ОСАГО должны быть произведены.

Юрист Коллегии правовой защиты. Специализируется на ведении административных и гражданских дел, связанных с нарушением ПДД, возмещением ущерба, спорами со страховыми компаниями, обжалованием постановлений и решений ГИБДД, защитой прав потребителя.

Водитель не был вписан в полис КАСКО при ДТП

По этому вопросу было выпущено официальное разъяснение Верховного суда. В нём говорится, что компенсация КАСКО после аварии выплачивается в любом случае

Не важно, кто именно находится за рулём к этому моменту, вписан ли водитель в полис КАСКО при ДТП или нет. Данное положение стало законным ещё в 2014 году

Любые возмещения выплачиваются тому, кто официально числится в качестве владельца ТС.

Но в случае с КАСКО чаще всего сразу отказывают в компенсации, если обнаружится, что водитель при ДТП не был вписан в страховые документы. Для доказательства разбирательства в деле, и учитывая индивидуальность случаев, лучше проконсультироваться с юристом.

Документы для получения страховых выплат

Потерпевший на момент подачи заявления о страховой выплате или о прямом возмещении убытков прилагает к заявлению:

- заверенную в установленном порядке копию документа, удостоверяющего личность потерпевшего;

- документы, подтверждающие полномочия лица, являющегося представителем выгодоприобретателя (при подаче документов по доверенности);

- документы, содержащие банковские реквизиты для получения страхового возмещения, в случае, если выплата страхового возмещения будет производиться в безналичном порядке;

- согласие органов опеки и попечительства, в случае, если выплата страхового возмещения будет производиться представителю лица (потерпевшего (выгодоприобретателя), не достигшего возраста 18 лет (при необходимости);

- справку о ДТП, выданную подразделением полиции, отвечающим за безопасность дорожного движения, по форме, утвержденной приказом Министерства внутренних дел Российской Федерации от 1 апреля 2011 года N 154 (зарегистрирован Минюстом России 5 мая 2011 года, регистрационный N 20671), если оформление документов о дорожно-транспортном происшествии осуществлялось при участии уполномоченных сотрудников полиции;

- извещение о ДТП;

- копии протокола об административном правонарушении, постановления по делу об административном правонарушении или определения об отказе в возбуждении дела об административном правонарушении, если оформление документов о дорожно-транспортном происшествии осуществлялось при участии уполномоченных сотрудников полиции, а составление таких документов

Кроме того, потерпевший в зависимости от вида причиненного вреда здоровью представляет страховщику подтверждающие документы.

В течение 5 рабочих дней с даты подачи заявления и прилагаемых к нему документов потерпевший обязан представить страховщику поврежденное транспортное средство или его остатки для осмотра и (или) независимой технической экспертизы.

Зачастую страховщик по результатам осмотра поврежденного автомобиля оценивает нанесенный ущерб ниже реальной стоимости восстановительного ремонта. Если потерпевший не согласен с размером предлагаемого страхового возмещения, страховщик обязан организовать своими силами и за свой счет независимую экспертизу.

В случае несогласия с выводами экспертизы, проведенной по инициативе страховой компании, потерпевший вправе самостоятельно провести независимую экспертизу (проводится за счет лица, являющего инициатором экспертизы, то есть за счет потерпевшего) и обратиться в суд.

Важно. В случае непредставления потерпевшим поврежденного транспортного средства или его остатков для осмотра и (или) независимой технической экспертизы, независимой экспертизы (оценки) в согласованную со страховщиком дату потерпевший не вправе самостоятельно организовывать независимую техническую экспертизу или независимую экспертизу (оценку), а страховщик в этом случае вправе вернуть без рассмотрения представленное потерпевшим заявление о страховом возмещении или прямом возмещении убытков вместе с документами, предусмотренными правилами обязательного страхования

Обмен необходимыми документами о страховом возмещении для проверки их комплектности по желанию потерпевшего может осуществляться в электронной форме, что не освобождает потерпевшего от представления страховщику документов в письменной форме о страховом возмещении по месту нахождения страховщика или представителя страховщика. Страховщик обязан обеспечить рассмотрение обращения заявителя, отправленного в виде электронного документа, и направление ему ответа в течение срока, согласованного заявителем со страховщиком, но не позднее трех рабочих дней со дня поступления указанного обращения.

Сроки принятия решения о выплате страхового возмещения

В течение 20 календарных дней, за исключением нерабочих праздничных дней, со дня принятия к рассмотрению заявления потерпевшего о страховом возмещении или прямом возмещении убытков и приложенных к нему документов, предусмотренных правилами обязательного страхования, страховая компания обязана произвести страховую выплату потерпевшему или после осмотра и (или) независимой технической экспертизы поврежденного транспортного средства выдать потерпевшему направление на ремонт транспортного средства с указанием станции технического обслуживания, на которой будет отремонтировано его транспортное средство и которой страховщик оплатит восстановительный ремонт поврежденного транспортного средства, и срока ремонта либо направить потерпевшему мотивированный отказ в страховом возмещении.

Подготовлено “Персональные права.ру”