Виды и особенности КО

Все кредитные организации различны между собой совокупностью разрешенных к предоставлению услуг.

Виды кредитных организаций зависят от рода их деятельности:

- банки (к ним же относят зарубежные банки);

- небанковские организации.

Банк – это кредитная организация с исключительными правами, переданными лицензией ЦБ, на проведение всех банковских операций. Среди них самые важные:

- Разрешение на привлечение денег от юр и физ лиц для открытия вкладных операций.

- Размещать полученные деньги от своего имени и за собственный счет на условиях возвратности, срочности и платности.

- Открывать и вести счета для юр и физ лиц.

Стоит заострить внимание, что все три операции могут проводить исключительно банки, небанковские учреждения могут выбрать для деятельности только одну. Что же касается иностранных банков, то они выполняют те же функции и имеют те же права, только действуют на территории другого государства и получают на это дополнительную лицензию

Что же касается иностранных банков, то они выполняют те же функции и имеют те же права, только действуют на территории другого государства и получают на это дополнительную лицензию.

По территориальному размещению банки могут быть:

- региональными (действуют в пределах региона);

- федеральными (охватывают все субъекты РФ).

Что же касается небанковских КО, то они, согласно закону, получили право на осуществление только одной операции, список которых расписан в 5 ст. закона «О банках».

Помимо трех ранее перечисленных операций, небанковские организации могут выбрать для деятельности одно из направлений:

- осуществлять переводы по банковским счетам от имени заявителя;

- проводить именные переводы без открытия специализированного счета (Корона, Юнистрим);

- предоставление услуг инкассации;

- покупка-продажа валюты налом и безналом;

- обеспечение вкладных операций для драгоценных металлов;

- предоставление банковских гарантий.

При этом все небанковские КО должны иметь одну из форм собственности: ЗАО, ООО или ОАО. И непременно должны работать по лицензии, полученной в ЦБР.

Следовательно:

- Страховая компания, хоть она и дает гарантии, не может быть КО, так как это ее не основная функция.

- Основная функция ломбардов – финансовое посредничество или хранение, что тоже исключает их из списков кредитных учреждений.

Только наличие указанных этих трех критериев дают основание для получения организацией статуса НКО.

К ним относят:

- Клиринговые организации (посредник между покупателем и продавцом);

- Расчетный центр рынка ЦБ (проведение расчетов и ведение операций по ЦБ);

- НКО по депозитно-кредитным операциям (банки без права открывать вклады – лизинговый центр, МФО);

- Расчетные небанковские КО (Яндекс.Деньги, Western Union)

- Инкассация (перевозка валюты, ценных бумаг и металлов с обеспечением их сохранности).

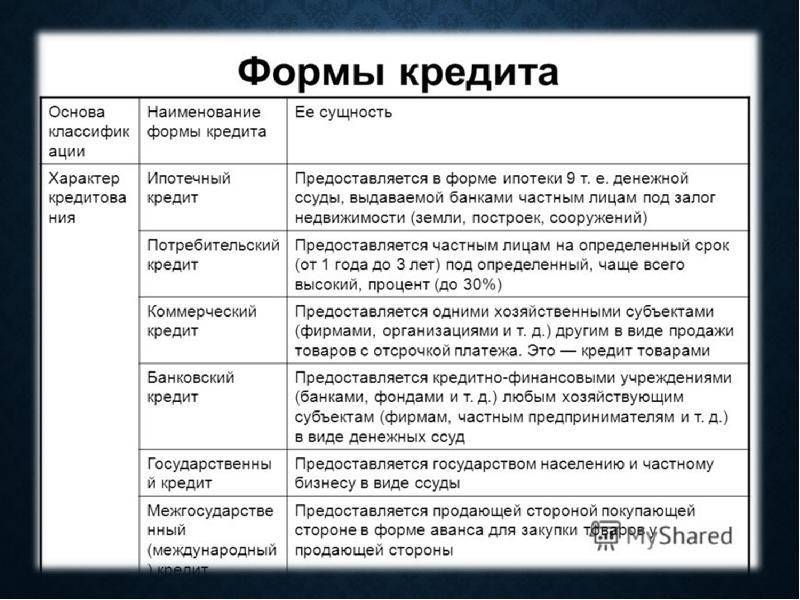

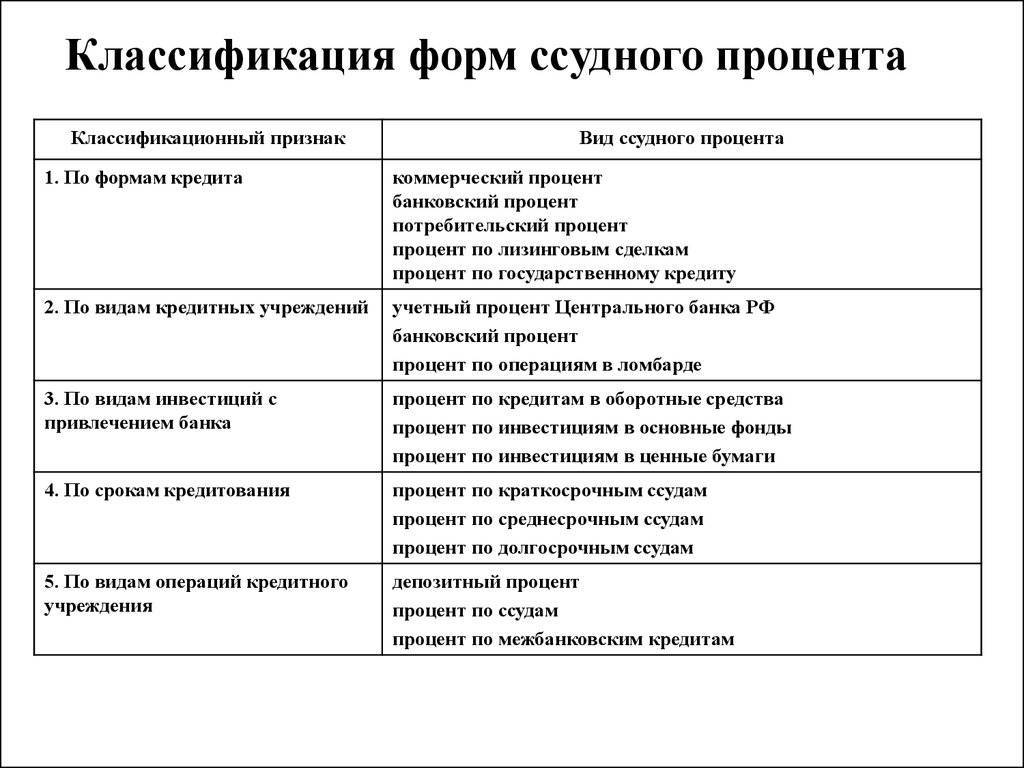

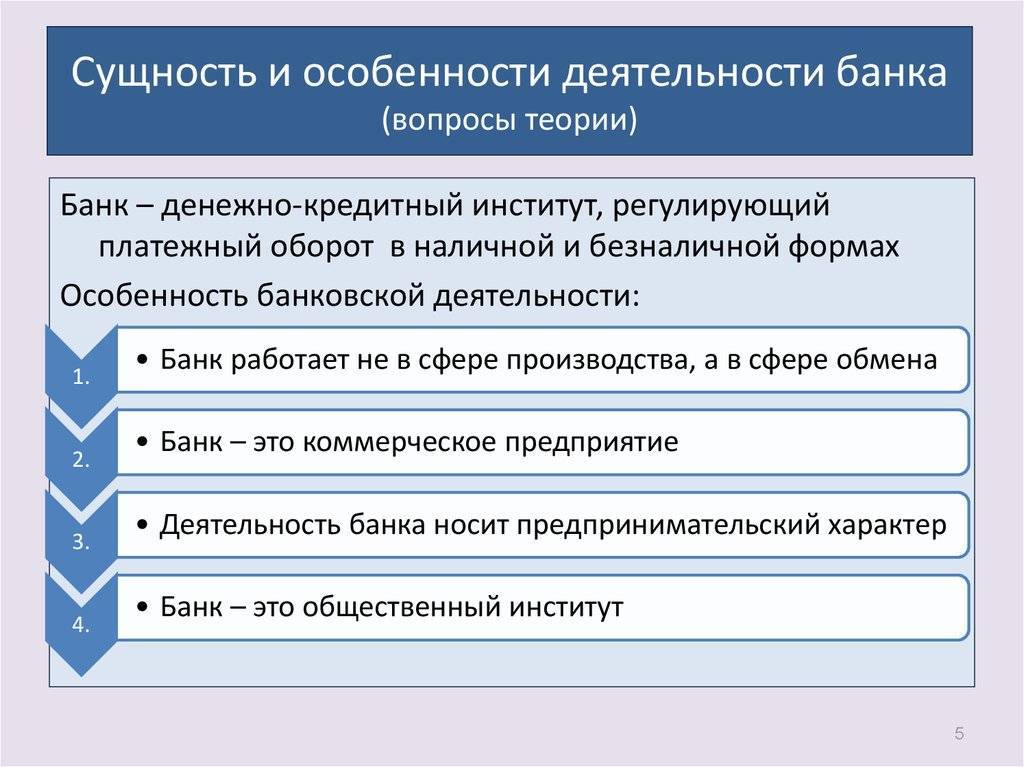

Банковский кредит: понятие, особенности, роль в экономике

Одной из наиболее доходных активных операций банка является кредитование. Банковский кредит

– это такой кредит, при котором владельцы свободных

денежных средств предоставляют их в ссуду заемщикам через посредство банков. Его субъектами являются,

с одной стороны, банк как

кредитор, с другой – предприятие, организации, другие банки, население как заемщики. Банковский

кредит выступает всегда в денежной форме и объектом кредитования предстает денежный капитал

(ссуженная стоимость).

Банковский кредит выполняет различную роль в процессе общественного воспроизводства.

Если он используется предприятиями и корпорациями на расширение производства, для вложения

в основной и оборотный капитал заемщика, то банковский кредит называют ссудой капитала. Такой

кредит способствует росту производства и увеличивает размер капитала, которым располагает

товаропроизводитель.

В тех случаях, когда банковский кредит используется для совершения платежей, погашения старых

долговых обязательств, имеет место ссуда денег. Ссуда денег лишь опосредует кругооборот капитала,

но не обеспечивает его расширения.

Банковский кредит населению предоставляется в денежной форме на различные цели: приобретение

дорогостоящих товаров, жилья, капитальный ремонт жилых домов, получение образования и т.п.

Кредитование местных органов власти осуществляется в случае кассового разрыва между

поступлением налогов

и других доходов в местные бюджеты и осуществлением бюджетных расходов, а

также на инвестиционные проекты, осуществляемые местными органами власти.

Особая разновидность банковского кредита – кредит, предоставляемый одним банком другому,

или межбанковский кредит. Главная цель таких кредитов – мобилизация средств для управления текущей

ликвидностью. Предоставляются они обычно на очень короткие сроки (от нескольких часов до нескольких

дней).

Основные особенности банковского кредитования:

- Добровольность кредитной сделки.

- Договорной характер кредитных отношений. Обязательным фактом банковского кредита является кредитный

договор. - Объем кредитных вложений обусловлен возможностями кредитной базы банка.

- Границы кредитования определяются разработанной кредитной политикой банка и регулирующими

нормативными актами ЦБ РФ. - Целевая направленность кредита.

Этапы кредитного процесса в банке:

1. Рассмотрение кредитной заявки, поданной физическим или юридическим лицом, желающим

получить кредит.

2. Анализ кредитоспособности заемщика.

3. Оформление кредитного договора (предмет договора, условия договора, механизм погашения,

обязанности и права кредитора и заемщика, срок действия договора, адреса и реквизиты сторон, и др.).

4. Кредитный мониторинг.

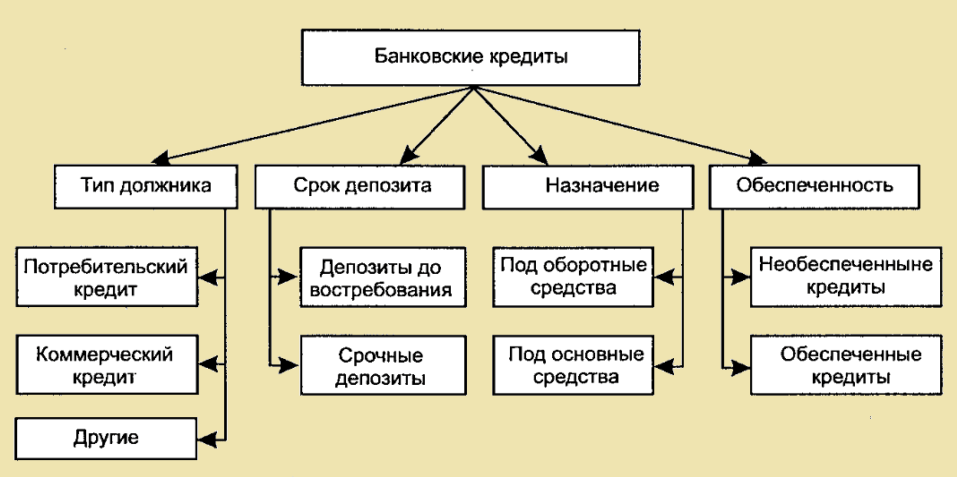

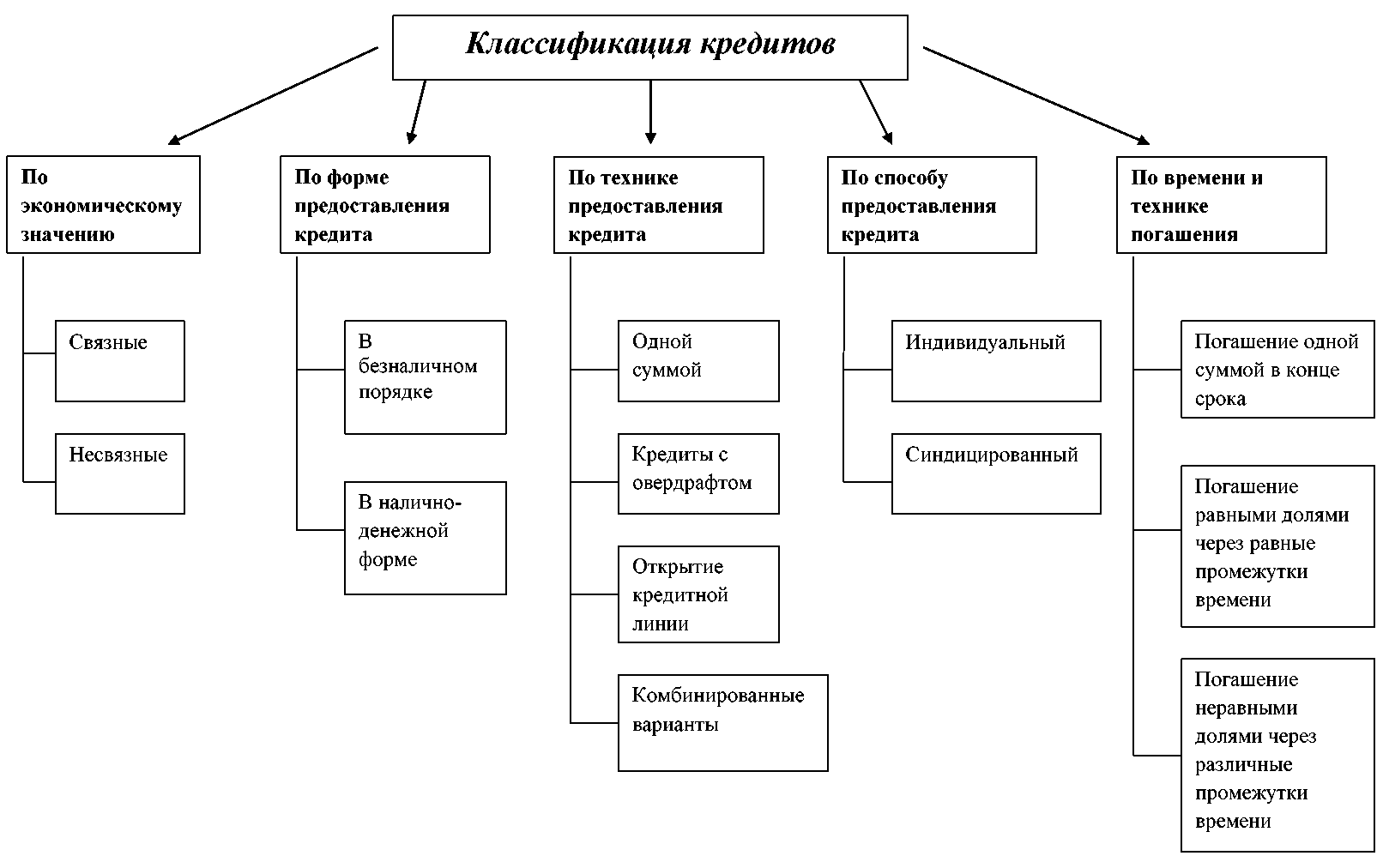

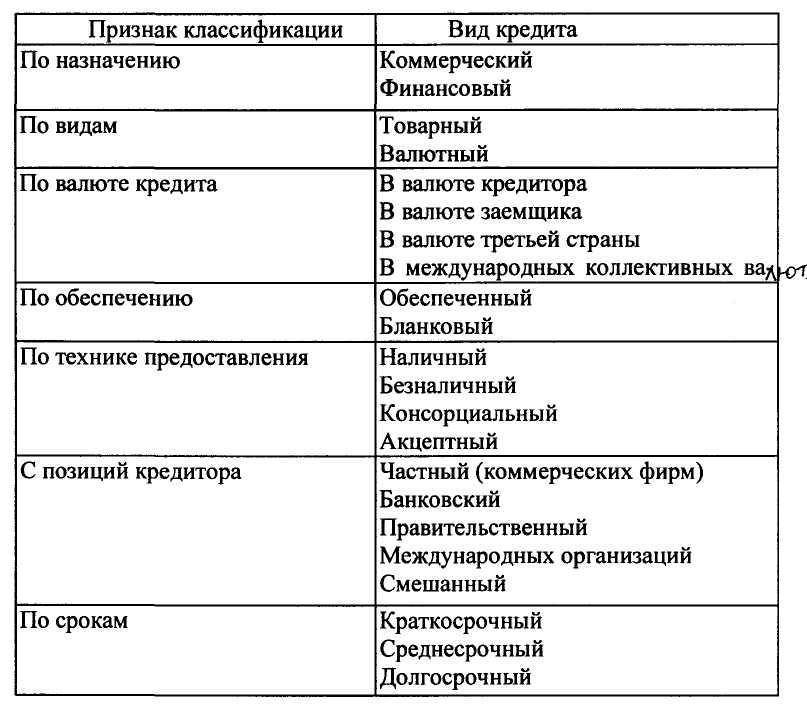

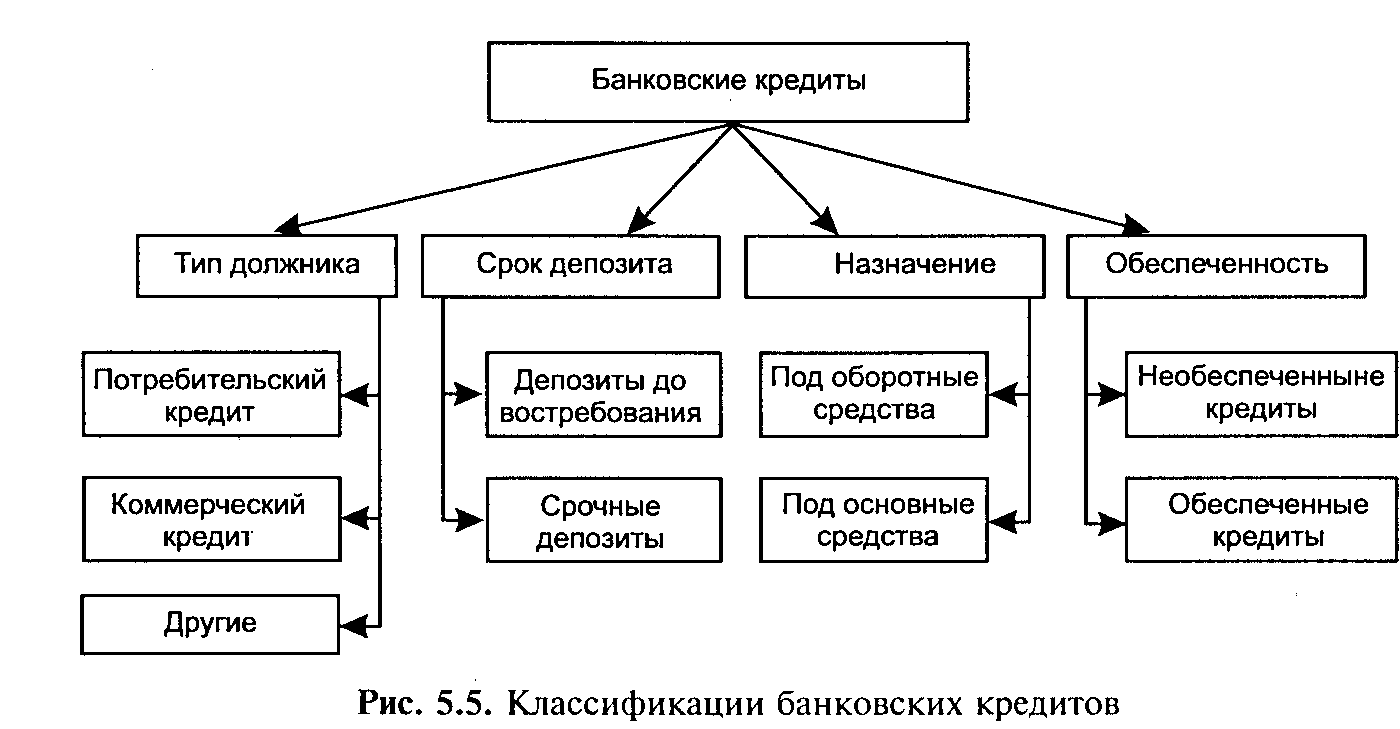

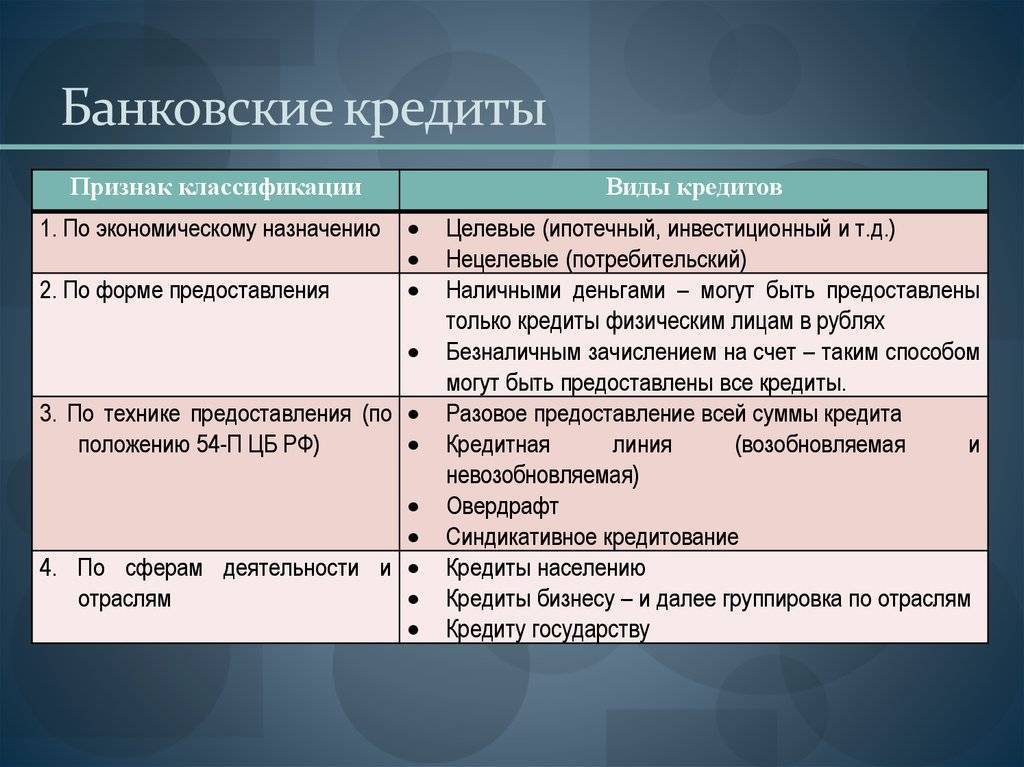

Классификация банковских кредитов в зависимости от сроков погашения

В зависимости от сроков погашения банковские кредиты классифицируются на:

- срочные;

- до востребования;

- просроченные;

- отсроченные (пролонгированные).

Срочные кредиты представляют собой кредиты, которые согласно условиям кредитного договора предоставляются на чётко указанный срок. В структуре кредитного портфеля банка срочные кредиты занимают львиную долю.

Кредиты до востребования (бессрочные кредиты) – это кредиты, по которым не установлен чёткий срок погашения. Такие кредиты погашаются либо по усмотрению заёмщика, либо по требованию банка.

Просроченные кредиты – это кредиты, по которым наступил срок оплаты, но они не были погашены заёмщиком. Непогашенная заёмщиком задолженность по кредиту (или её часть, если заёмщик осуществил частичную оплату) учитывается в бухгалтерском балансе банка на отдельных ссудных счетах, предназначенных для учёта просроченной задолженности. Наличие просроченной задолженности несёт для заёмщика определённые финансовые санкции в виде применения повышенной процентной ставки по кредиту и/или штрафных санкций, в частности начисления пени.

Отсроченные (пролонгированные) кредиты – это кредиты, по которым по взаимному согласию кредитора и должника были изменены (продлены) сроки первоначального погашения кредита. Пролонгация является одной из разновидностей реструктуризации задолженности в случае возникновения у заёмщика временных финансовых трудностей. Пролонгация оформляется путём подписанием дополнительного соглашения к кредитному договору, в котором фиксируется новый график погашения кредита.

Ресурсы

Любой банк ценен в первую очередь своими ресурсами, т. е. тем капиталом, который находится в его распоряжении и обеспечивает выполнение активных операций. Денежные ресурсы выполняют в деятельности банка такие функции, как:

- защитная, т. е. гарантируют обеспечение операций – вкладов, депозитов, страхуют интересы кредиторов;

- регулирующую, правовая и нормативная регуляция деятельности банка происходит по оценке его ресурсов;

- оперативную, ресурсы обеспечивают материальную базу банка.

Классификация ресурсов банка может осуществляться по нескольким основаниям. Главным основанием для выделения видов ресурсов является их источник, в этом случае можно говорить о собственных, заемных и приобретенных ресурсах. К первым относится уставный капитал, фонды банка (страховой, резервный) и нераспределенная прибыль. Ко вторым – займы банка на недепозитарной основе. К третьим относятся привлекаемые от разных лиц средства (вклады и депозиты). Также ресурсы можно разделить по возможности использования на постоянные и временные и по месту мобилизации – на полученные в других банках и мобилизованные самим банком.

Как пользоваться и получить доход?

Финансовые инструменты позволяют получать дивиденды (пассивный доход), с их помощью реально накопить на крупную покупку, обеспечить привычный образ жизни на пенсии. Инвестировать может каждый, включая использование специализированных инвестиционных сервисов от ведущих банков страны. Нужно лишь найти своего брокера. Можно взять активы с низким риском и получать небольшой доход или рискнуть ради большей прибыли. Инвестировать можно практически с любой суммы. Многие брокеры принимают даже тысячу рублей. Но для стабильного дохода лучше войти минимум с 30 тысячами. Однако надо понимать: чудес в инвестициях не бывает. Получив доход в 20% за год (это в два с лишним раза выше, чем от депозита) от 30 тыс. руб., вы получите в абсолютном значении всего 6 тыс. руб. Вряд ли эта сумма радикально способна изменить чью-то жизнь.

Выбрать можно и готовое решение — подобранный пакет акций, сформированные профессионалами стратегии, или торговать самостоятельно, отдавая поручения брокеру.

Закрыть

Куда обратиться в зависимости от цели получения кредита?

Желая получить кредит, клиент должен учитывать сразу несколько факторов:

- цель получения денег;

- сумма;

- срок;

- возможность предоставить гарантии;

- наличие подтвержденных доходов и их размер.

Считается, что самым привлекательным и надежным способом получить кредит является обращение в банк. Банки в отличие от небанковских кредитно-финансовых организаций предоставляют более лояльные условия. Но при этом, они выдвигают более существенные требования. Так, если вам нужно получить займ на длительный срок с большой суммой, к примеру, на покупку квартиры, тогда выгоднее прибегнуть к услугам банка и получить нужную сумму под привлекательный процент.

В ситуации же НКО, в частности МФО, рассчитывать на длительные крупные займы сложно, да и переплата по ним будет слишком превышать реальную стоимость покупки. По этой причине более рационально будет обращаться в подобные предприятия исключительно при необходимости получить небольшой займ на срок до одного месяца. Требования у микрокредиторов лояльнее, что позволяет обращаться за кредитом даже людям без официального дохода. Правда, не стоит забывать о процентах, ведь месяц такого кредита грозит, в среднем, 30% переплаты.

Ценные бумаги в контексте российского законодательства

Выпуск и оборот ценных бумаг в России регулируются:

Гражданским кодексом РФ. Глава 7 «Ценные бумаги»;

ФЗ № 208-ФЗ «Об акционерных обществах»;

ФЗ № 39-ФЗ «О рынке ценных бумаг».

Кроме того, правоотношения профессиональных участников биржи регламентируют другие нормативно-правовые акты и различные документы. Основным сводом правил, влияющем на рынок, является ФЗ «О рынке ценных бумаг».

Если необходимо узнать больше о том, что такое ценная бумага с точки зрения законодательства, то лучше расскажет глава 7 Гражданского кодекса. Например, ее статья 142 дает четкое определение, что можно отнести к ценным бумагам, а статья 143 расскажет, какие их виды действуют на территории России.

Закон о рынке ценных бумаг

Закон регламентирует выпуск, обращение, куплю/продажу ЦБ и другие действия участников рынка:

роль банка РФ;

требования к профессиональным участникам;

обращения;

информационное сопровождение;

права и обязанности брокера и дилера;

определяет реестр ЦБ.

Нормы закона защищают начинающих инвесторов и организации, регулируя взаимодействие вкладчиков и брокерских компаний. По ним гарант во всех сделках с ценными бумагами в России — Центробанк, который отвечает за:

справедливость и корректность работы фондового рынка, предотвращение мошенничества с ценными бумагами и проведения махинаций с ними;

регистрацию и одобрение новых выпусков бумаг;

выдачу лицензий участникам рынка: брокерам, клиринговым операторам, депозитариям;

выпуск ценных бумаг и соблюдение прав акционеров.

Также функции контроля рынка ценных бумаг выполняют некоммерческие организации, защищающие интересы профессионалов на финансовом рынке. Они помогают государству эффективнее регулировать торговлю на бирже ценными бумагами. Подробнее об их функциях — см. ФЗ №39.

Свойства ценных бумаг

Ценные документы обладают рядом свойств:

Обращаемость. Бумага может выступать в качестве товара или платежного средства.

Доступность. Возможность покупки и продажи, законность сделок.

Серийность. Выпуск ценных документов осуществляется частями, партиями.

Наличие стандартов. Ценная бумага должна выглядеть в соответствии с законом. Иметь определенные сведения и степень защиты.

Ликвидность. Спрос на товар, приводящий к быстрой продаже.

Рискованность. Приобретение ценных бумаг может привести к доходам или к потере вложенных средств.

Гарантия исполнений обязательств. При нарушении договорных обязательств можно обратиться в суд.

Государственное признание. Оборот на территории страны, предполагающий возможность продажи, покупки, дарения, передачи в наследство.

Приведенные признаки закрепляют право на приобретение части компании, доли собственности организации или предприятия.

Такие свойства как ликвидность или рискованность зависят от ситуации на рынке, определяющей ценность бумаги в данный момент.

Ставки по привилегированным акциям

Владельцы привилегированных акций получают ряд льгот:

- Часть прибыли компании в виде получения дивидендов в первоочерёдном порядке. Выплата дохода может быть установлена или как фиксированная к номиналу акции (например, 4%), тогда дивиденд не зависит от того, сколько заработала компания.

- Второй вариант – определяется алгоритм расчёта дивиденда и прописывается в уставе и проспекте эмиссии. Например, в АО ¼ всех акций — привилегированные. В Уставе сказано, что дивиденд по ним определяется как 10% чистой прибыли, поделённой на число привилегированных акций.

Ставки по привилегированным акциям (алгоритм расчёта) — величина постоянная. Акции же существуют, пока компания-эмитент действует

Поэтому определять их нужно осторожно. Например, в период высокой инфляции частные инвесторы не хотят покупать ценные бумаги с низкой ставкой

А если выпустить привилегированные акции с высокой ставкой, то через несколько лет, когда ставки на кредитном рынке упадут, может оказаться, что АО тратит слишком много на выплаты держателям привилегированных акций.

Исключение составляют ситуации, когда зафиксирован убыток за отчётный период; права на долю имущества компании при его ликвидации в приоритетном порядке до того, как его начнут делить между владельцами обычных акций.

Но данный актив лишает владельца права управлять компанией, голосовать на собраниях акционеров. Если компания не может гарантировать привилегии, владельцу предоставляется право голоса.

Рейтинговый лист

Наиболее мощные коммерческие банки России, рейтинг которых приведен ниже, обслуживают более 80% всех клиентов страны. Именно эта группа банков формируют костяк финансовой системы государства.

На 1 марта 2020 года к наиболее сильным принадлежали:

ОАО «АЛЬФА-БАНК» — оказывает услуги по открытию счетов, предоставлению кредитов, страхованию жизни. Имеет хорошую репутацию.

ПАО «АК БАРС» БАНК — позволяет клиентам открывать депозиты, занимать средства, осуществляет ипотечное кредитование населения.

АО «Банк Русский Стандарт» — выдает различные кредиты, открывает счета, осуществляет перевод денежных средств.

ОАО «Банк Москвы» — работает с малым и корпоративным бизнесом, частными лицами. Предоставляет денежные займы, позволяет открывать депозитные счета.

ПАО «БАНК УРАЛСИБ» — один из самых удобных интернет-банков. Активно предоставляет ипотеку, хранит вклады, обслуживает банковские карты.

ПАО «Банк «Санкт-Петербург» — предоставляет возможность воспользоваться бонусной программой и стандартным набором банковских услуг.

Банк «Возрождение» — сотрудничает с крупным и средним бизнесом, привлекает частных лиц своей выгодной ставкой по потребительским кредитам.

ПАО «БИНБАНК» — имеет программу лояльности, позволяет реструктуризировать долги, выдает кредиты и хранит вклады.

Банк ВТБ (ПАО) — имеет широкий выбор платежных карт, депозитов, кредитов.

ПАО КБ «Восточный» — кредитует население и промышленность, гарантирует безопасность вкладов.

ВТБ 24 (ПАО) — специализируется на работе с малым и средним бизнесом, частными лицами. Предоставляет различные варианты кредитования и хранения денег в депозитарии.

Банк ГПБ (АО) — самая надежная лизинговая компания России. Сотрудничает как с частными лицами, так и корпорациями.

ПАО «МинБанк»- надежный партнер бизнеса и физических лиц

Имеет продвинутую систему интернет-банкинга.

ПАО «МДМ Банк» — равноценно уделяет внимание и физическим, и юридическим лицам. Предлагает широкий выбор кредитов и депозитов.

ПАО «Промсвязьбанк» — надежное хранилище депозитов

Кредитует клиентов на очень выгодных условиях.

Банковские кредиты: виды и условия

В этом разделе многие понятия покажутся знакомыми. Новички в теме узнают новые для себя понятия, а профессиональные и подкованные люди закрепят известные знания, дополнив их новыми фактами.

Этот раздел также подходит к понятию классификации кредитования, но, применительно к физическим лицам. Основными видами банковского кредита являются:

- потребительский заем;

- кредитная карточка (линия);

- ипотека;

- на транспортное средство.

Каждый из них имеет особенности.

Потребительский заем

Может быть, как целевым, так и нецелевым. Денежные средства перечисляются на счет обладателя единоразово или выдаются наличными в кассе. Такой заем получают люди с положительной кредитной историей и хорошей репутацией.

Потратить денежные средства можно по своему усмотрению. Условия:

- размер суммы от 5-10 тыс. р., до 3 млн., в зависимости от характеристик кредитора и должника;

- срок до 5-7 лет;

- быстрый срок рассмотрения в пределах рабочего дня;

- процентная ставка от 6 до 20% в зависимости от банка.

Условия на потребительские займы регулируются государством и Центральным банком.

Кредитная карточка

В пределах одной кредитной линии пользователь может снимать деньги и пополнять счет по своему усмотрению. Отличительные черты:

- договор подписывается 1 раз вне зависимости от количества снятий, пополнений;

- беспроцентный период 30-90 суток;

- накладываются ограничения на съем наличных и денежные переводы. За такие операции взимается внушительный процент;

- высокая процентная ставка, которая может доходить до 60% годовых;

- быстрый срок рассмотрения заявки, в пределах рабочего дня.

Кредитными карточками удобно пользоваться, но также легко попасть в долговую яму. Принимать решение о получении карточки следует обдуманно, и делать это при острой необходимости. Хотя у ответственных людей получается экономить при использовании карт. Многие магазины предоставляют скидку или кэшбэк (частичный возврат денег) при оплате кредиткой.

Ипотека

Приобретение собственного жилья связано с высокими тратами и гражданам России приходится прибегать к помощи банков.

Отличительные черты:

- долгий срок от 5 лет;

- пониженная процентная ставка;

- могут быть ограничения по выбору застройщика;

- высокие суммы от 1 млн;

- обязательный первоначальный взнос;

- имущество остается в залоге;

- в 90% случаев требуется поручитель и страхование.

Несмотря на безвыходное положение, люди опасаются брать ипотеку, их возмущает конечная сумма переплаты в 2-3 раза от первоначальной стоимости квартиры.

Кредит на транспортное средство

Автокредит схож с ипотекой. Исключение составляет то, что в качестве цели и залога выступает не недвижимость, а транспортное средство. Условия:

- обязателен залог в виде приобретаемого авто;

- низкая процентная ставка;

- условия могут действовать только на конкретную модель;

- первый взнос 10-20%.

Резюмируя, стоит отметить, что государство регулирует деятельность банков и ситуация заметно улучшилась к 2019 году. Люди могут брать займы под небольшой процент, главное, рассчитывать силы и подходить к взятию долга с трезвой головой.

Функции банков

Первоначальной и базовой функцией банков является сохранение денежных средств в безопасности. Позже к этому добавляется такой важный вид деятельности, как обеспечение расчетов между различными людьми и организациями. Клиентам банков не нужно беспокоиться о том, как будут доставлены деньги в нужную точку – это забота банка. Инкассация денег и ценностей – еще одна функция банковских учреждений. Кредитование – источник доходности для банка и его важная роль в финансовой системе. Выдача кредитов способствует увеличению денежной массы в экономике и приводит к ее росту. Банк выполняет функцию привлечения денег от физических и юридических лиц для последующего размещения в целях достижения дохода. Все это не только дает возможность банкам заработать, но и влияет на развитие производства и экономики в целом. В зависимости от того, на каком рынке работает финансовое учреждение, могут изменяться его функции и классификация финансов банка. Он может обслуживать публичные денежные потребности или корпоративные. В первом случае банку присущ полный набор возможных функций, во втором случае – обычно банку предписывается выполнение ограниченного их набора.

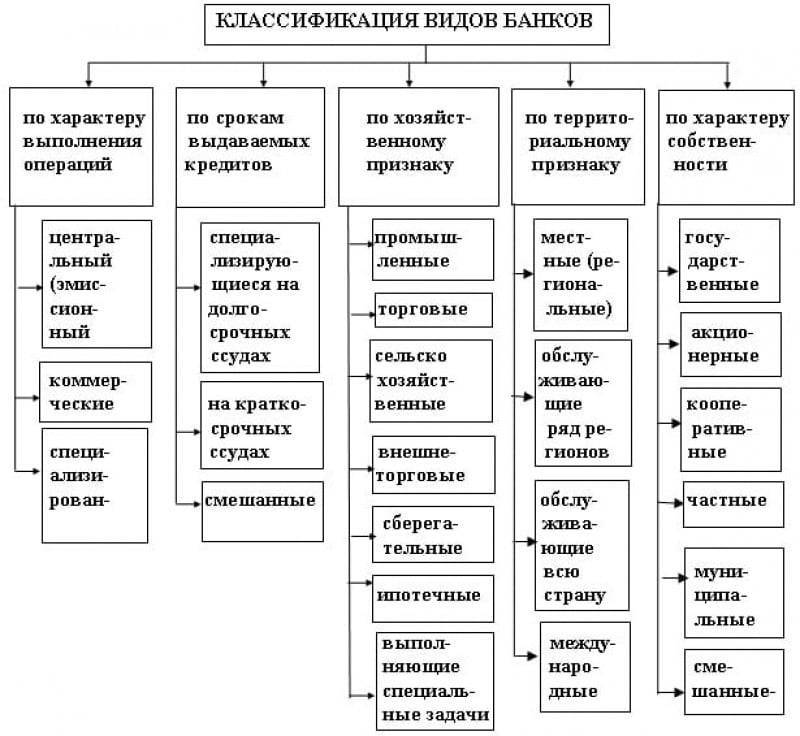

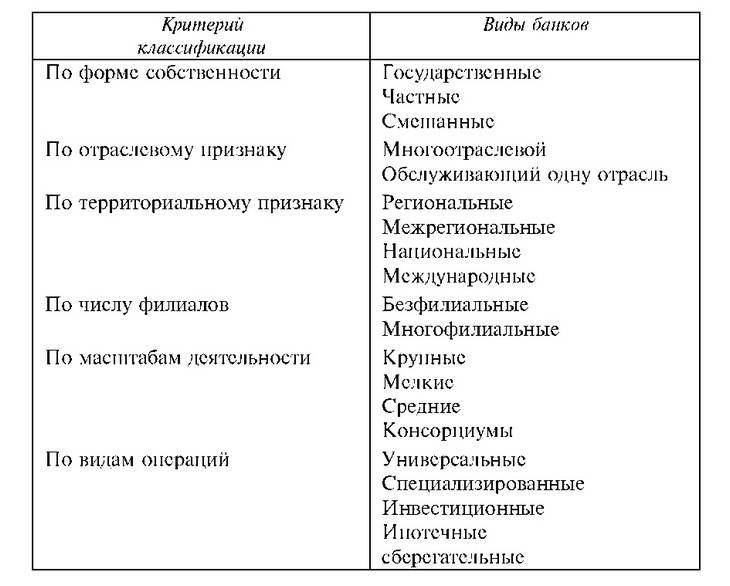

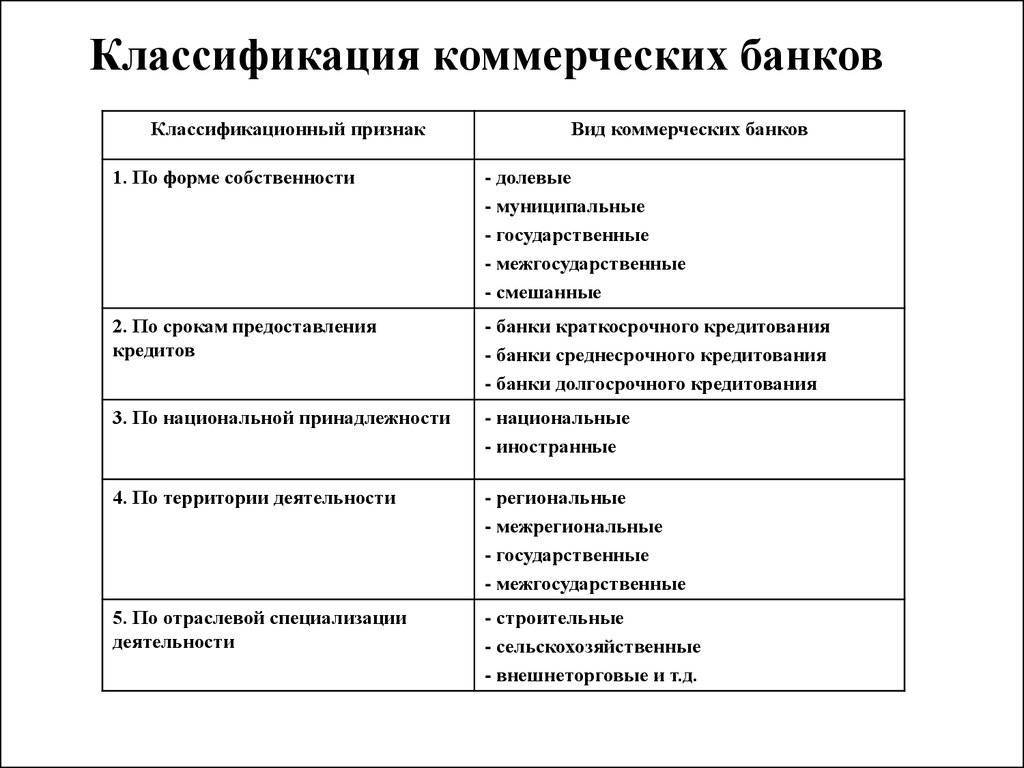

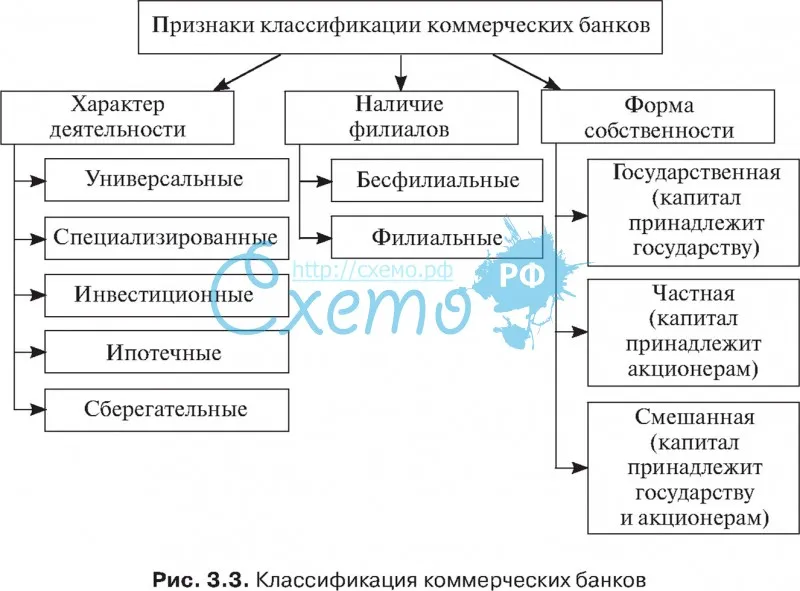

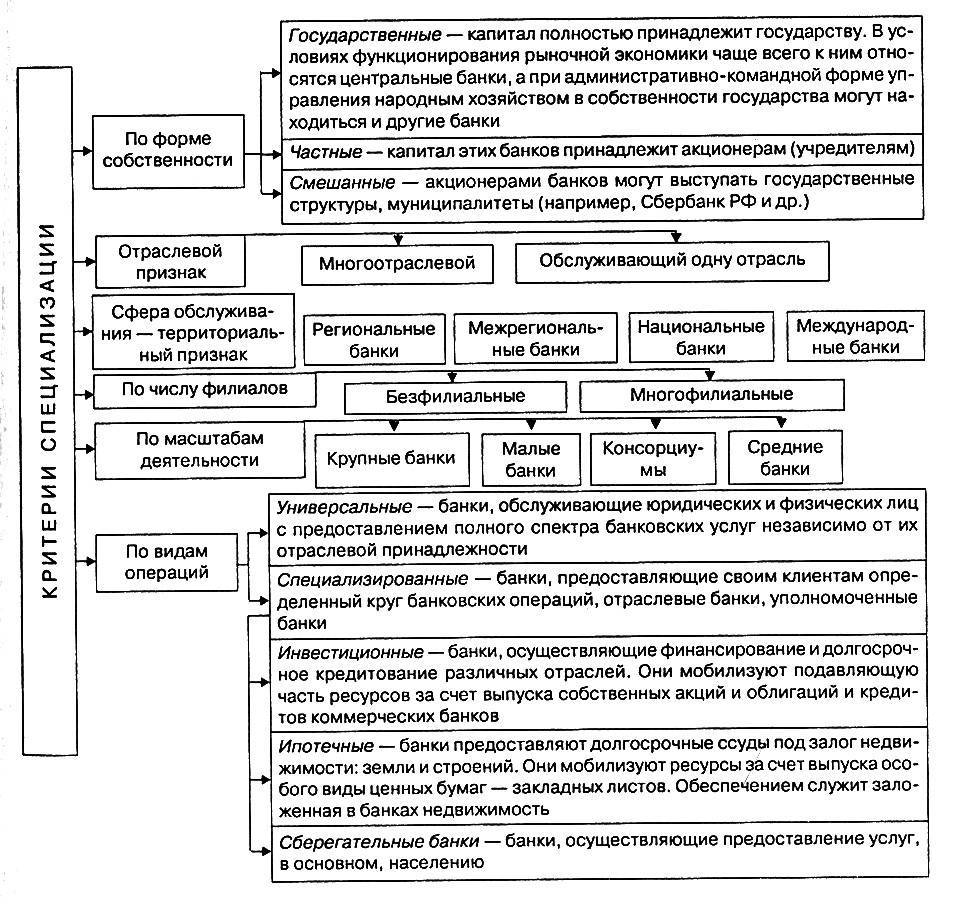

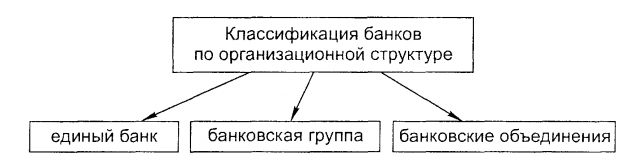

Классификация банков по форме собственности

По форме собственности банки делятся на государственные, кооперативные, акционерные, муниципальные, смешанные, совместные. Государственные банки — это коммерческие банки, капитал которых принадлежит государству. Они обеспечивают проведение политики государства в области кредитования хозяйства, оказывают влияние на инвестиционные , посреднические и расчетные операции, а через них — и на экономическое состояние клиентуры, обслуживают важнейшие отрасли хозяйства, определяющие положение страны в системе международных экономических отношений, кредитование которых недостаточно выгодно частному капиталу. В настоящее время такие банки встречаются достаточно редко.

Кооперативные (паевые) банки — это банки, капитал которых формируется за счет реализации паев. Как правило, они небольшие по размерам и поэтому встречаются в банковской практике довольно редко.

Акционерные банки — самая распространенная форма собственности банков на данный момент. Их собственный капитал формируется за счет продажи акций. Акционерные коммерческие банки подразделяются на отрытые акционерные общества, когда происходит открытая продажа акций всем желающим, и закрытые акционерные общества, акции которых распределяются только среди его учредителей или иного заранее определенного круга лиц. Акционерная форма собственности прогрессивна, так как дает возмож¬ность расширения капитала банка посредством дополнительного привлечения денежных средств за счет выпуска акций и соответствующего увеличения собственного капитала.

Муниципальные банки формируются за счет муниципальной (городской) собственности или находятся в управлении города. Основная их задача — обеспечение потребностей города в банковских услугах. Смешанные банки — это банки, собственный капитал которых объединяет разные формы собственности, например акционерные банки с участием государственной собственности.

Совместные банки, или банки с участием иностранного капитала, — это банки, уставный капитал которых принадлежит иностранным участникам или филиалам банков других стран.

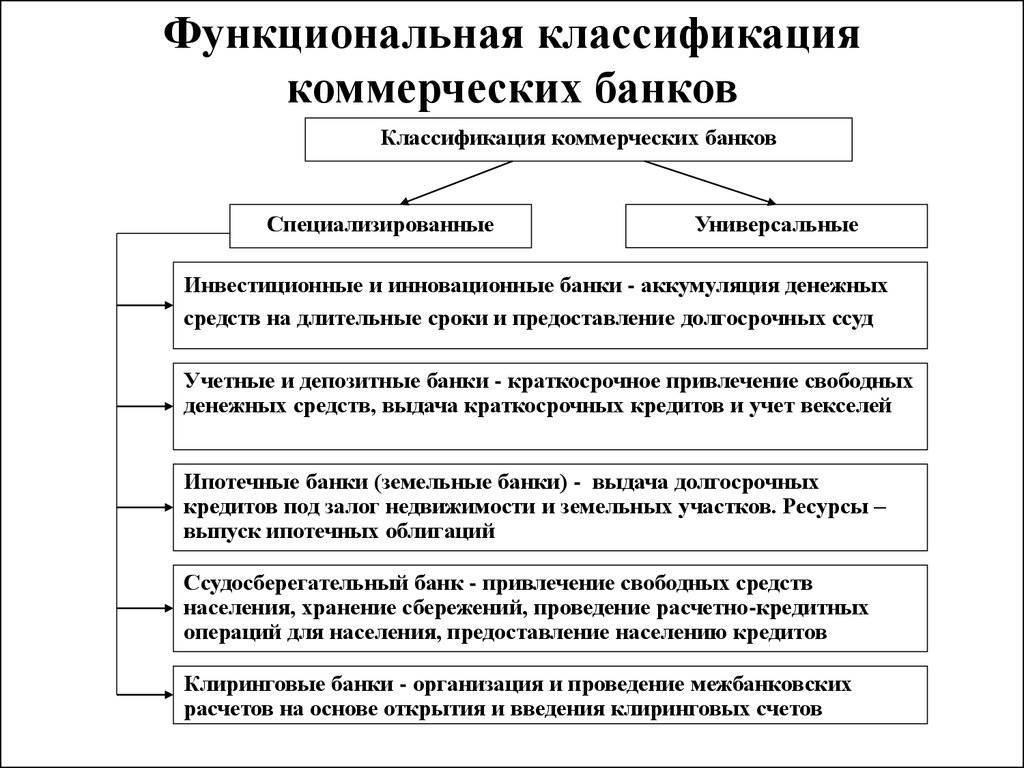

Другие классификации банков

По срокам выдаваемых кредитов банки делятся на долгосрочного кредитования, например ипотечные, которые выдают кредиты на срок свыше пяти лет, и банки краткосрочного кредита, выдающие кредиты на срок до трех лет (это, как правило, универсальные коммерческие банки).

По хозяйственному признаку банки делятся на промышленные банки (обслуживают промышленность), торговые банки (обслуживают торговлю), сельскохозяйственные банки (обслуживают сельское хозяйство).

По территории: местные, или региональные, банки, федеральные, республиканские и международные банки.

По размеру: крупные, средние и мелкие банки. Причем критерии такого деления имеют страновые различия.

По наличию филиальной сети: банки с филиалами и банки без филиалов.

В настоящее время наибольшее распространение (значение) получили универсальные коммерческие банки. В силу своей меньшей рискованности (в результате диверсификации риска) они более устойчивы и надежны, а в силу выполнения большого количества операций находят больший спрос у клиентов.

Права, закрепляемые ценными бумагами

У держателей ценных бумаг могут быть следующие права:

Требование уплаты определенной суммы за владение ими (при предъявлении). Такое право возникает при покупке облигаций, чеков, векселей, сберегательных сертификатов.

Вещное право — дает возможность получить определенные товары или распоряжаться ими. К таким ценным бумагам относятся коносаменты, свидетельства товарного склада.

Право на участие в управлении компанией или получения от нее дивидендов — его можно получить, покупая акции.

Чаще всего ценные бумаги покупают для владения, инвестирования и последующей продажи. Поэтому большее распространены те варианты, которые дают право получить деньги за владение или дивидендов — облигации и акции.