Некоторые дополнительные обстоятельства при договоре займа между физ. лицами

При составлении договора займа необходимо указать возможность внесения в сделку изменений. Если они случатся, стоит их оформить дополнительным образом, в письменном виде. Все это обусловлено статьями Гражданского Кодекса, действующими и в 2022 году.

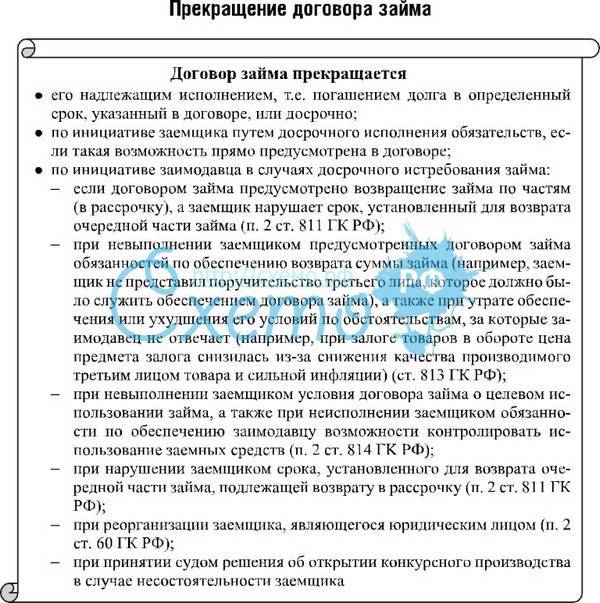

Что касается досрочного прекращения действия договора займа по инициативе одной из сторон – такая возможность должна быть зафиксирована в соглашении между физ лицами. Досрочно расторгнутым считается договор, срок действия которого не подошел к концу и по если не были выполнены все обязательства до конца. Причиной расторжения может быть нарушение условий, либо какие-то претензии одной из сторон.

В обязательном порядке необходимо прописать выплату причитающихся кредитору процентов, если они имеют место быть. Ставка может быть строго прописана в теле договора займа, либо подразумевать привязку в ставке рефинансирования, применяемой Центробанком. Отдельным приложением можно расписать проценты, их расчет, особенно это удобно, если возврат осуществляется в несколько этапов.

Сегодня для расчета можно воспользоваться каким-либо онлайн-сервисом. Специализированные калькуляторы для различных видов займов можно найти на просторах интернета. В 2022 году такие сведения и вспомогательные программы легко обнаружить в глобальной сети.

Дабы стороны соглашения точно определились с проводимой сделкой, продумали будущие отношения между собой, без взаимных претензий, стоит отнестись внимательно к подтверждению проводимых операций документальным образом. Отношения между людьми складываются по-разному, особенно когда речь идет о крупных или средних суммах денежных средств. Из всего вышесказанного можно почерпнуть много полезной информации о том, как заключить и правильно оформить договор займа между физ лицами в 2022 году.

Как правильно составить договор займа между физическими лицами в 2021 году?

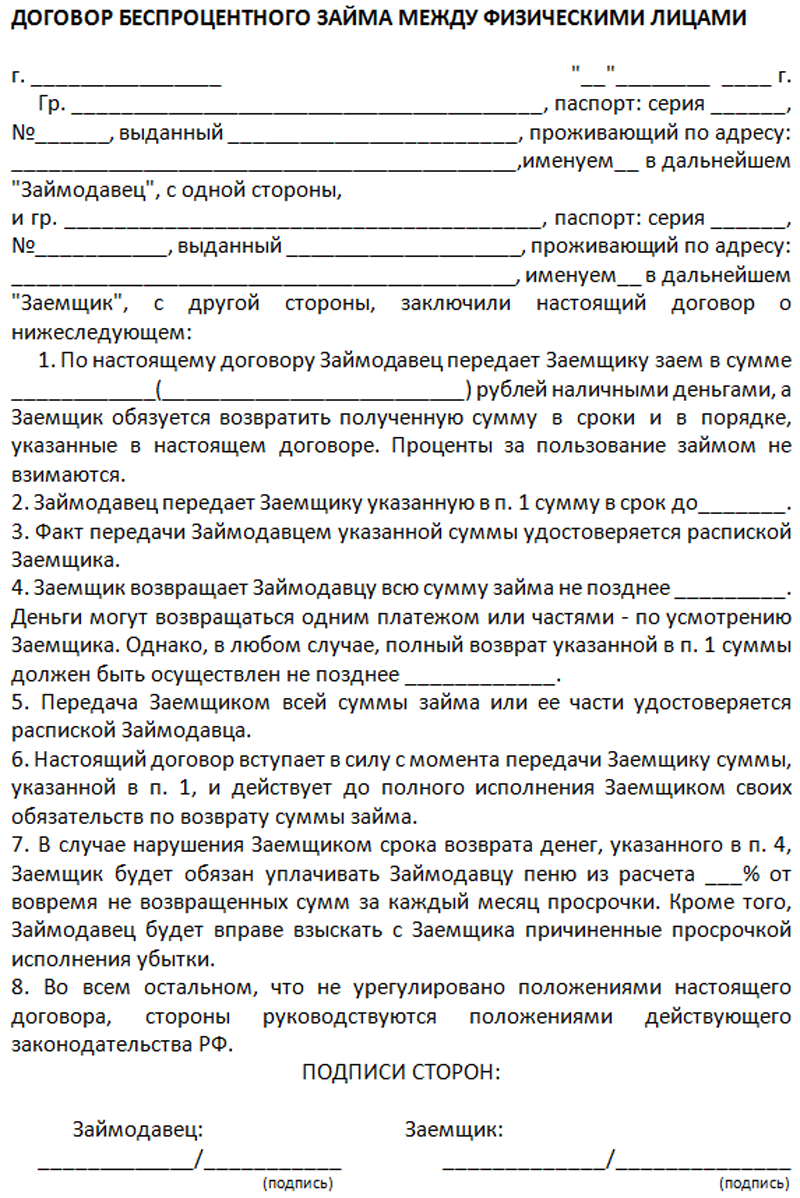

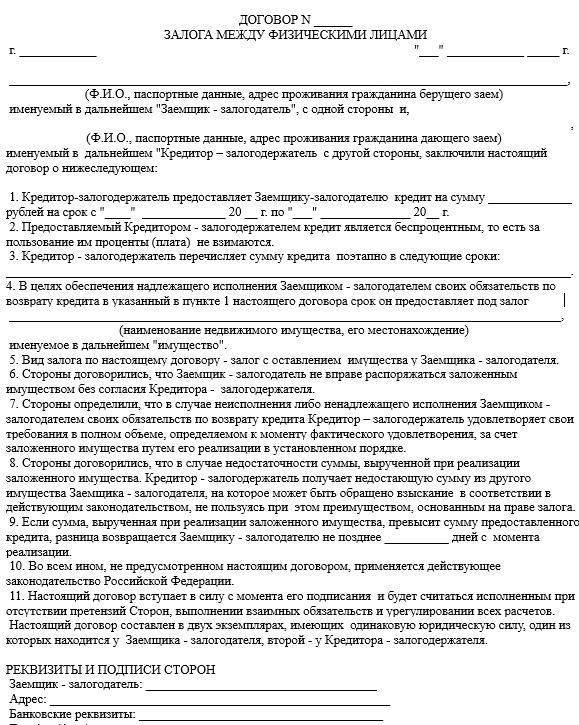

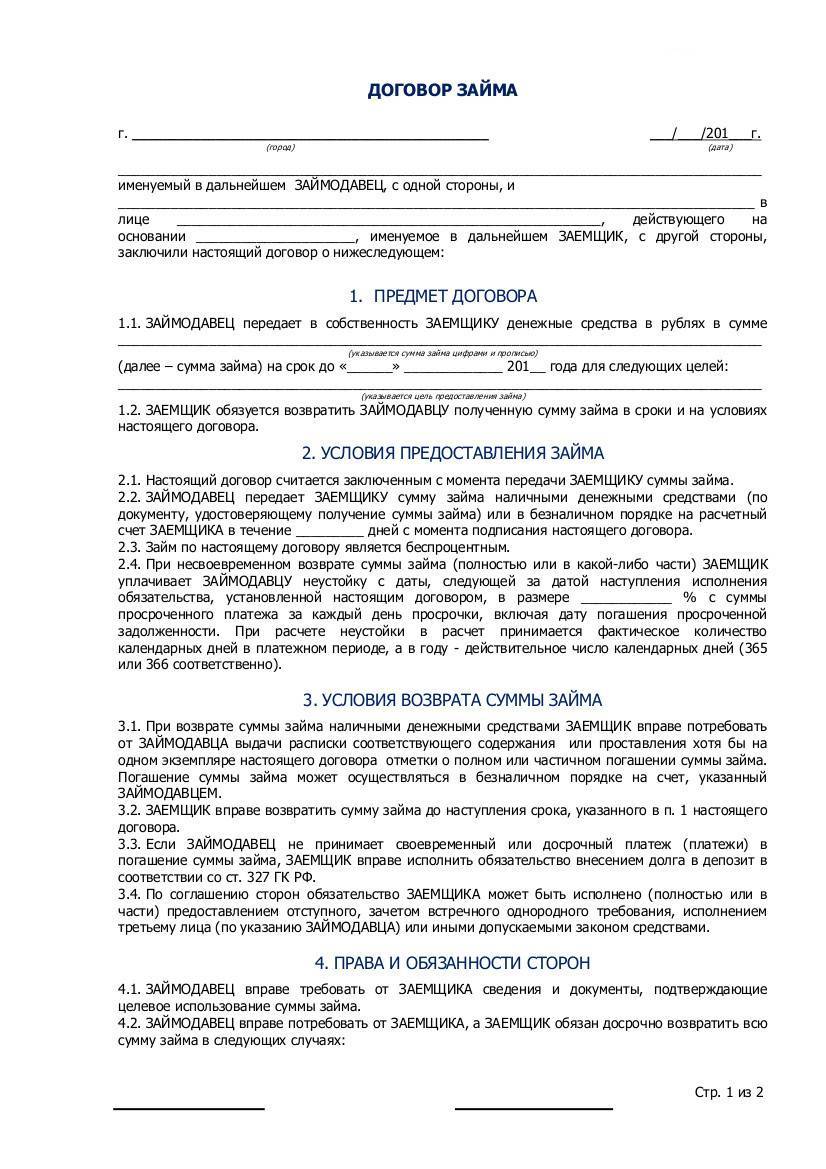

Оформляя письменный ДЗ, нужно принимать во внимание требования, предъявляемые законодательными нормами РФ к таким соглашениям. При этом, участники соглашения имеют право при оформлении ДЗ пригласить свидетелей, с подтверждением факта его заключения их подписями, или заверить ДЗ нотариально

Составлять ДЗ можно самостоятельно, используя бланк, который можно скачать в данной статье ниже, или воспользоваться услугами нотариуса, или юриста. При обращении к профессиональным специалистам вероятность ошибок при оформлении ДЗ сводится к минимуму.

Особенности оформления ДЗ между физлицами:

1) Содержание ДЗ обладает важным значением, так как оформленный документ получает такой же юридический статус, как и договор, оформленный юр. лицами.

2) ДЗ между физлицами не требует госрегистрации и составляется, обычно, в 2-х экземплярах с обоюдной подписью участников сделки.

3) Законодательными нормами РФ предусмотрена возможность выдачи не только финансов, но и ценностей, поэтому при оформлении ДЗ требуется руководствоваться ст. 808 и 809 ГК РФ, в которых отмечено:

- Ст. 808 ГК РФ предусматривает обязательное письменное оформление ДЗ между физлицами, если величина займа превышает 10 000 рублей.

- В ст. 809 ГК РФ предусмотрено, что ДЗ является процентным, если другое не отмечено в соглашении. Здесь же отмечено, что физлица вправе получать прибыль от выдачи ценностей в долг.

После завершения действия ДЗ выданная заемщику ссуда или ценности возвращаются полностью займодавцу с начисленными процентами за их использование.

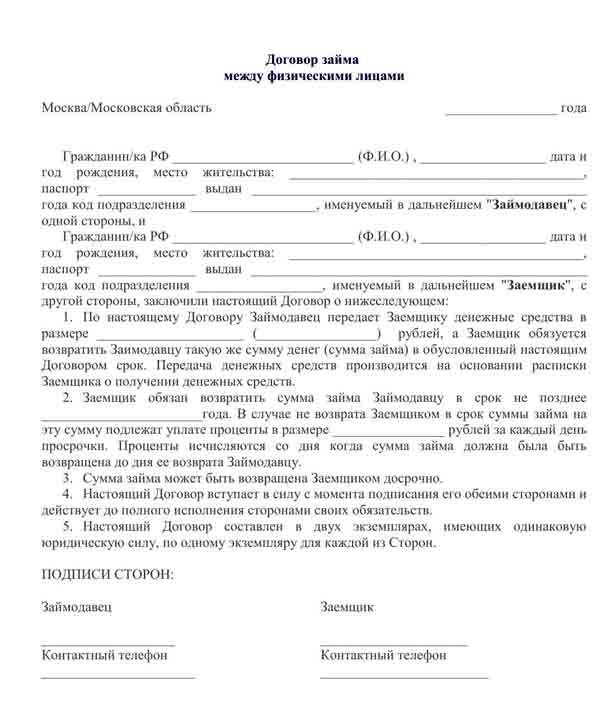

В тексте оформляемого соглашения непременно должно быть отображено:

- Название документа.

- Место и дата его оформления.

- Реквизиты сторон, с указанием паспортных данных и адресов проживания.

4) Дальнейший текст документа должен соответствовать общепринятой структуре подобных соглашений, состоящий из следующих разделов:

- Предмет договора.

- Порядок расчетов.

- Ответственность сторон.

- Форс-мажорные обстоятельства.

- Порядок разрешения спорных моментов.

- Правила расторжения ДЗ.

- Заключительные положения.

- Реквизиты сторон с отображением их подписей.

Стороны могут включать по своему усмотрению другие пункты, которые не противоречат законодательным нормам РФ.

К ДЗ могут прикладываться документы:

- График выплаты процентов.

- Протокол разногласий (если таковой составлен).

- Расписка о передачи и получении займа.

- Копии паспортов.

Рассмотрим более подробно порядок заполнения разделов ДЗ между физлицами.

(Видео: “Как признать недействительным договор займа”)

Предмет договора

Также может указываться промежуток времени, на протяжении которого такое соглашение действует с указанием даты полного погашения долга, а также возможность досрочного погашения займа.

Если дата возврата займа не указана, заёмщику понадобиться возвратить долг на протяжении 30-ти календарных дней.

Проценты по договору займа

Участники соглашения вправе сами определиться со ставкой начисления процентов. При отсутствии такого расчета, проценты будут рассчитываться по учётной ставке рефинансирования ЦБР, действующей на дату оформления ДЗ по месту проживания займодавца (ст. 809 ГК РФ).

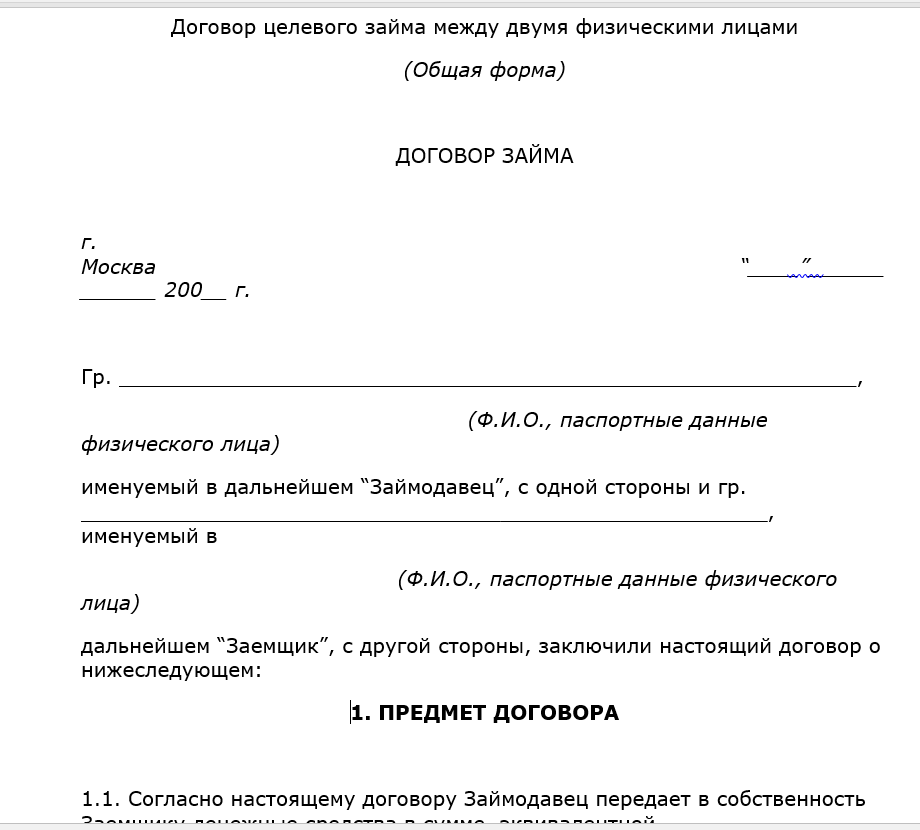

Порядок составления

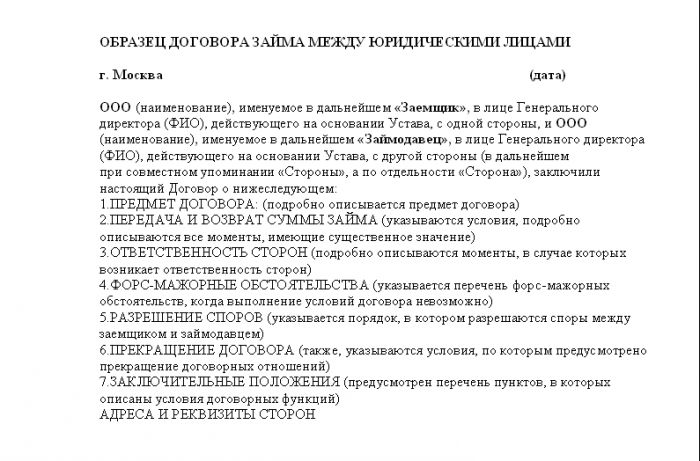

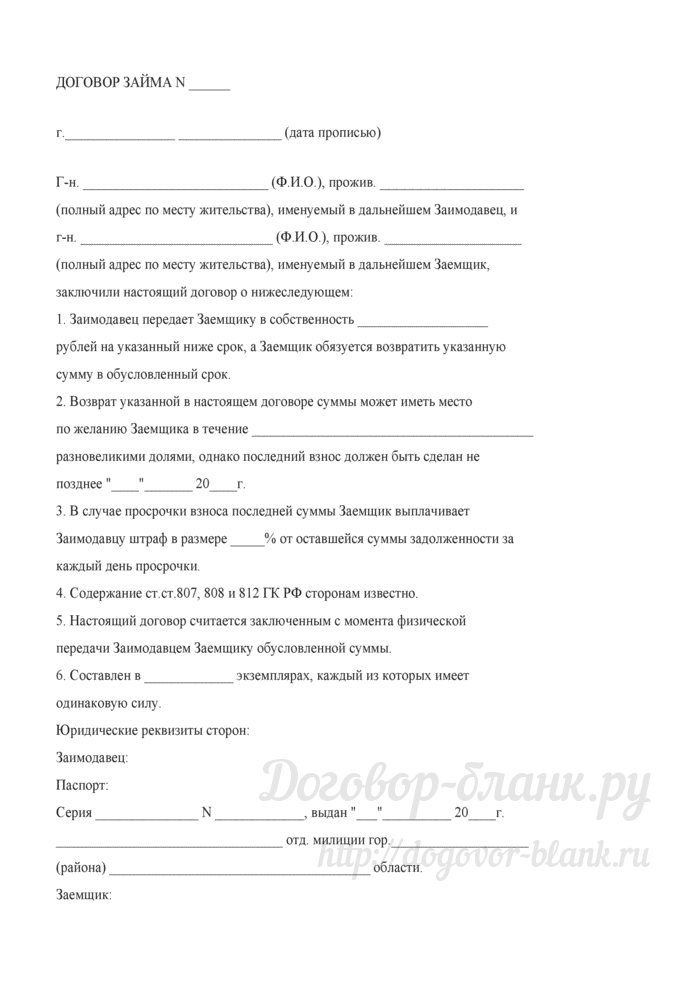

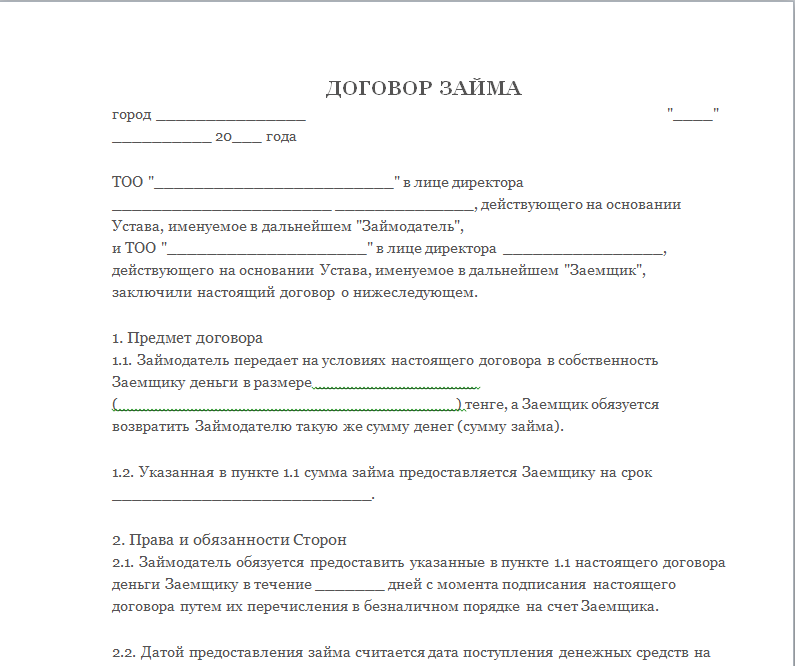

Обязательной формы законом не установлено. Стороны вправе определить все условия, не противоречащие общим нормам законодательства о займе. Структура и содержание договора займа 2022 года не претерпели изменений, документ включает в себя следующие части:

- Вводная (наименование сторон, идентификационные данные, дата и место заключения сделки).

- Предмет (сумма или описание основных характеристик вещи с указанием идентификационных данных).

- Передача и возврат займа (срок возврата, момент возврата и передачи денежных средств или вещи, условия о подтверждении передачи распиской).

- Ответственность (меры и размер ответственности в случае нарушения условий, указывается в процентном соотношении или в фиксированной сумме).

- Заключительные положения (количество экземпляров документа, перечень приложений).

- Реквизиты (наименование и основные идентификационные данные сторон: ИНН, ОГРН, наименование, данные документа, удостоверяющего личность, адрес регистрации, ставится подпись полномочного представителя).

Обязательная регистрация и нотариальное удостоверение соглашения не предусмотрены

Обращаем внимание, что сторона соглашения вправе вернуть переданную сумму денежных средств досрочно, даже если об этом не указанно в договоре

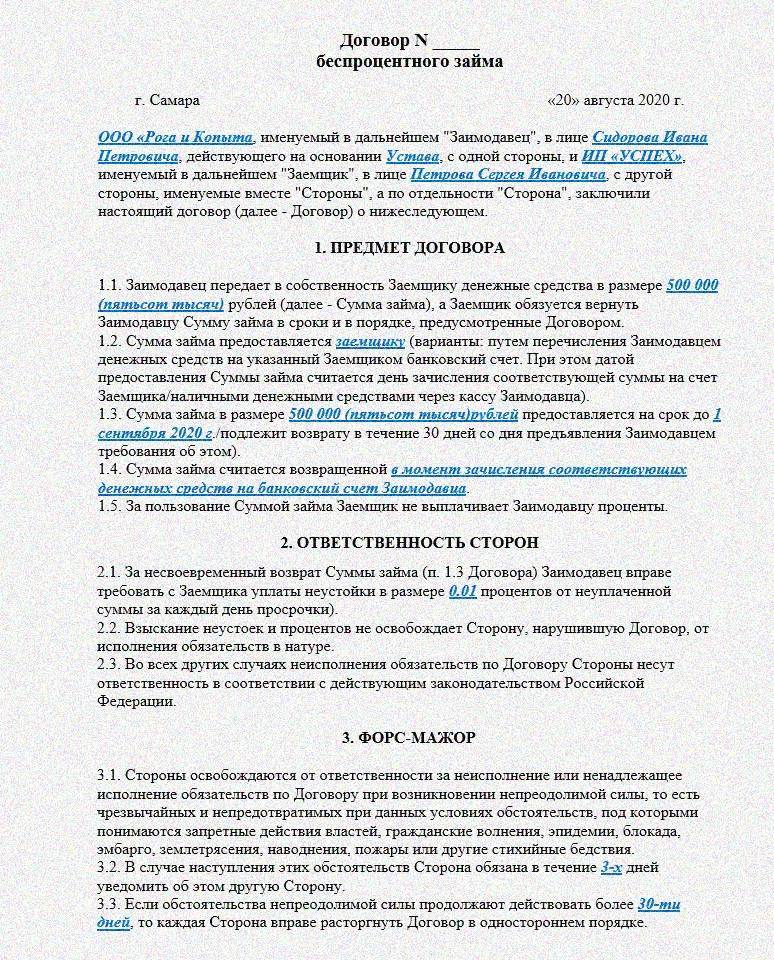

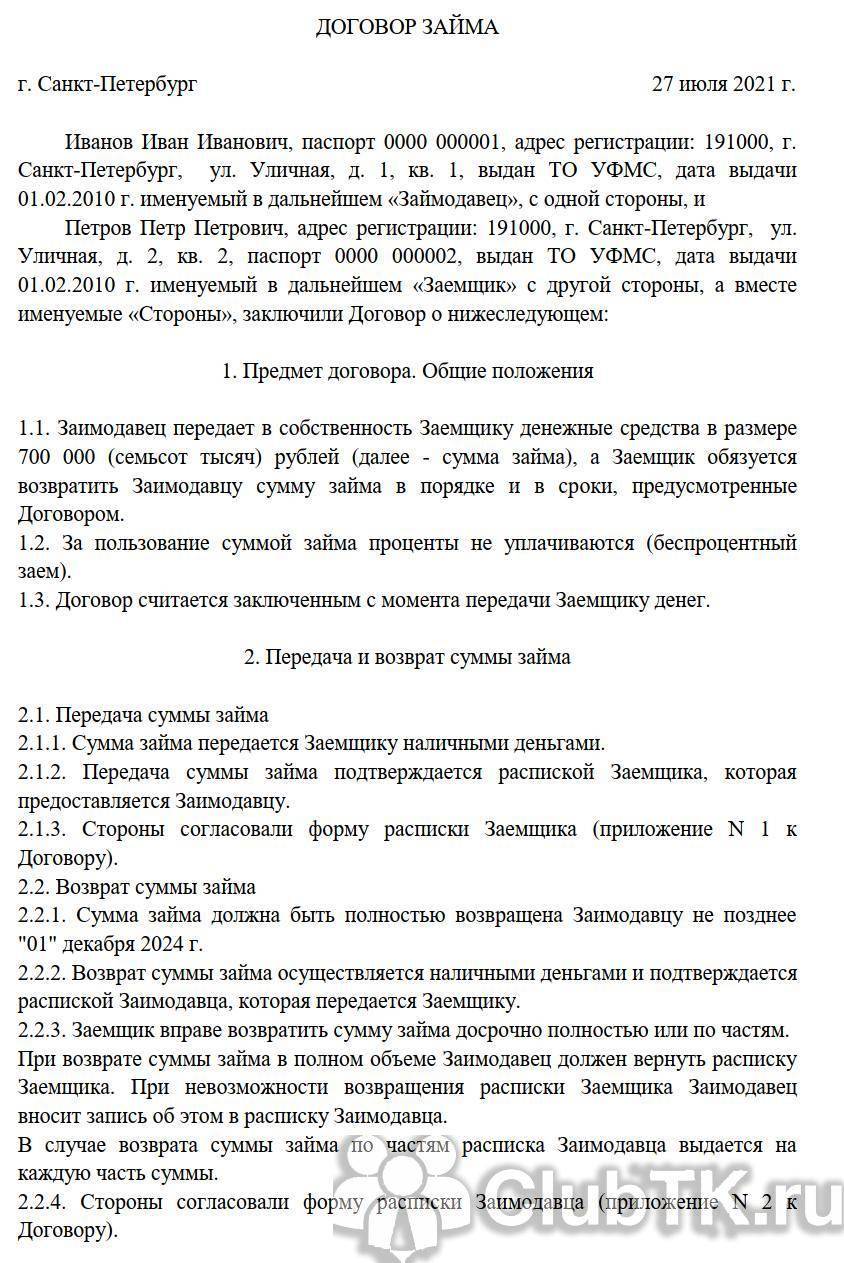

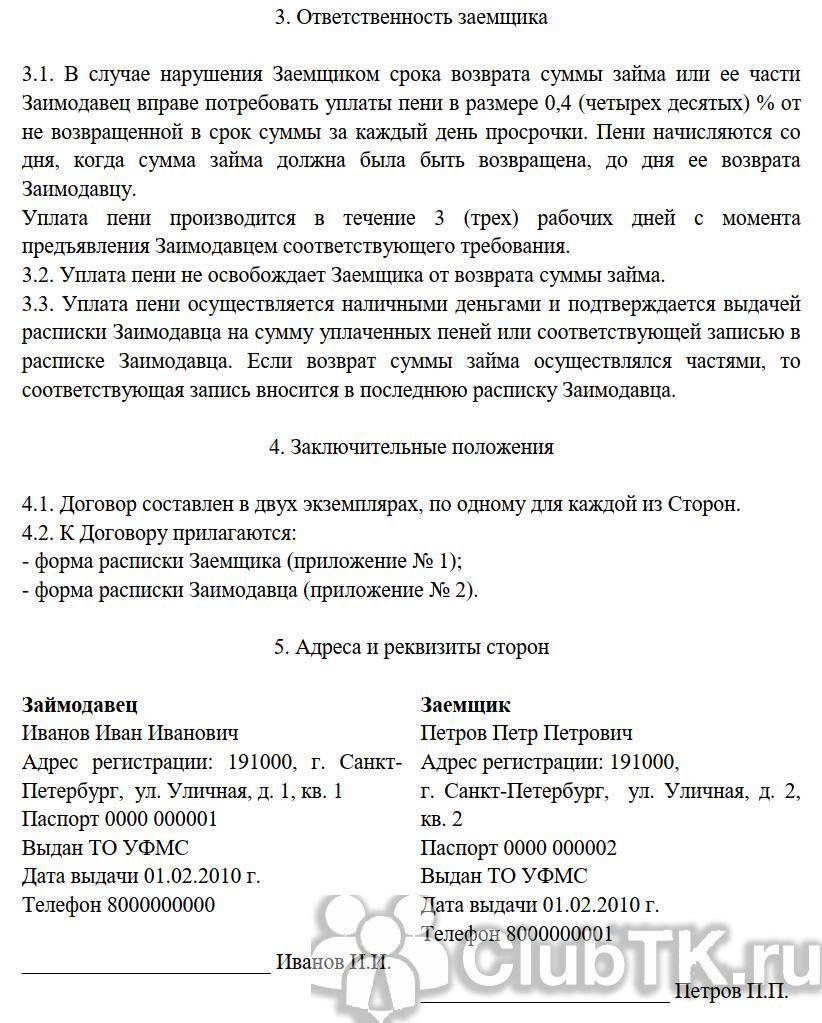

Договор Займа

Гражданин Российской Федерации __________________ (Ф.И.О.), именуемый в дальнейшем «Заимодавец», с одной стороны, и гражданин Российской Федерации ___________________ (Ф.И.О.), именуемый в дальнейшем «Заемщик», совместно в дальнейшем именуемые «Стороны», заключили настоящий договор (далее — Договор) о нижеследующем: 1. Предмет договора. Общие положения 1.1. Заимодавец передает в собственность Заемщику денежные средства в размере ______ (____________) рублей (далее — денежные средства), а Заемщик обязуется возвратить Заимодавцу сумму займа в порядке и в сроки, предусмотренные Договором. 1.2. За пользование суммой займа проценты не уплачиваются (беспроцентный заем). 1.3. Договор считается заключенным с момента передачи Заемщику денег. 2. Передача и возврат 2.1. Передача денежных средств 2.1.1. Денежные средства передаются Заемщику наличными деньгами. 2.1.2. Передача подтверждается распиской Заемщика, которая предоставляется Заимодавцу. 2.1.3. Стороны согласовали форму расписки Заемщика (приложение № __ к Договору). 2.2. Возврат денежных средств 2.2.1. Денежные средства должны быть полностью возвращены Заимодавцу не позднее «__» ___________ 20__ г. 2.2.2. Возврат осуществляется наличными деньгами и подтверждается распиской Заимодавца, которая передается Заемщику. 2.2.3. Заемщик вправе возвратить денежные средства досрочно полностью или частично. При возврате в полном объеме Заимодавец должен вернуть расписку Заемщика. При невозможности возвращения расписки Заемщика Заимодавец вносит запись об этом в расписку Заимодавца. В случае частичного возврата денежных средств расписка Заимодавца выдается на каждую часть суммы. 2.2.4. Стороны согласовали форму расписки Заимодавца (приложение № __ к Договору). 3. Ответственность заемщика 3.1. В случае нарушения Заемщиком срока возврата денежных средств Заимодавец вправе потребовать уплаты пени в размере ______ (___________) % от не возвращенной в срок суммы за каждый день просрочки. Уплата пени производится в течение ___ (________) рабочих дней с момента предъявления Заимодавцем соответствующего требования. 3.2. Уплата пени не освобождает Заемщика от возврата денежных средств. 3.3. Уплата пени осуществляется наличными деньгами и подтверждается выдачей расписки Заимодавца на сумму уплаченных пеней или соответствующей записью в расписке Заимодавца. Если возврат денежных средств осуществлялся частями, то соответствующая запись вносится в последнюю расписку Заимодавца. 4. Заключительные положения 4.1. Договор составлен в двух экземплярах, по одному для каждой из Сторон. 5. Адреса и реквизиты сторон

|

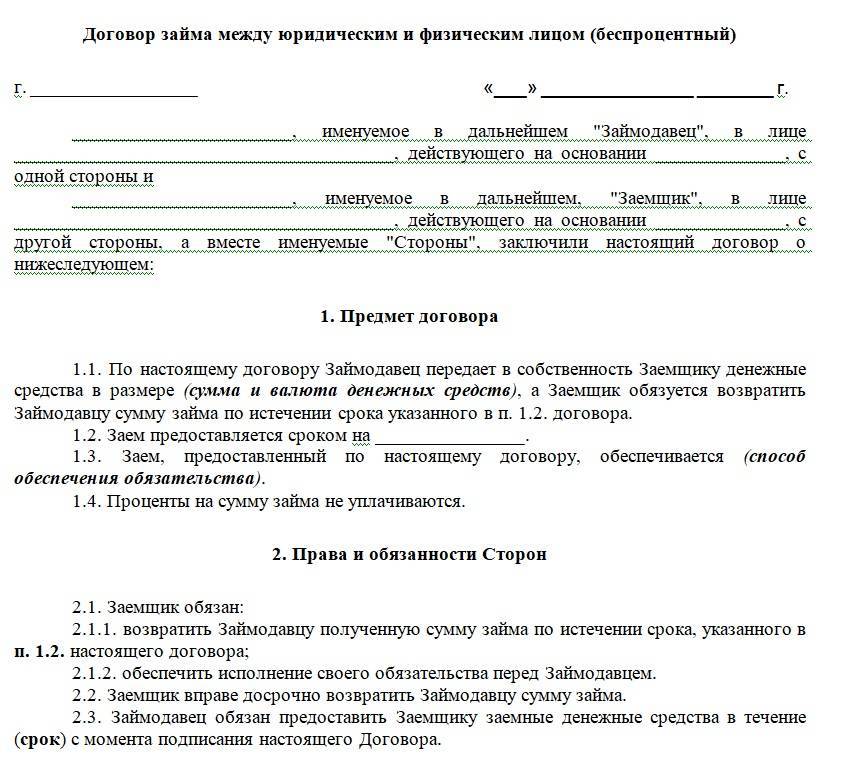

Как составить договор займа между физическими и юридическими лицами?

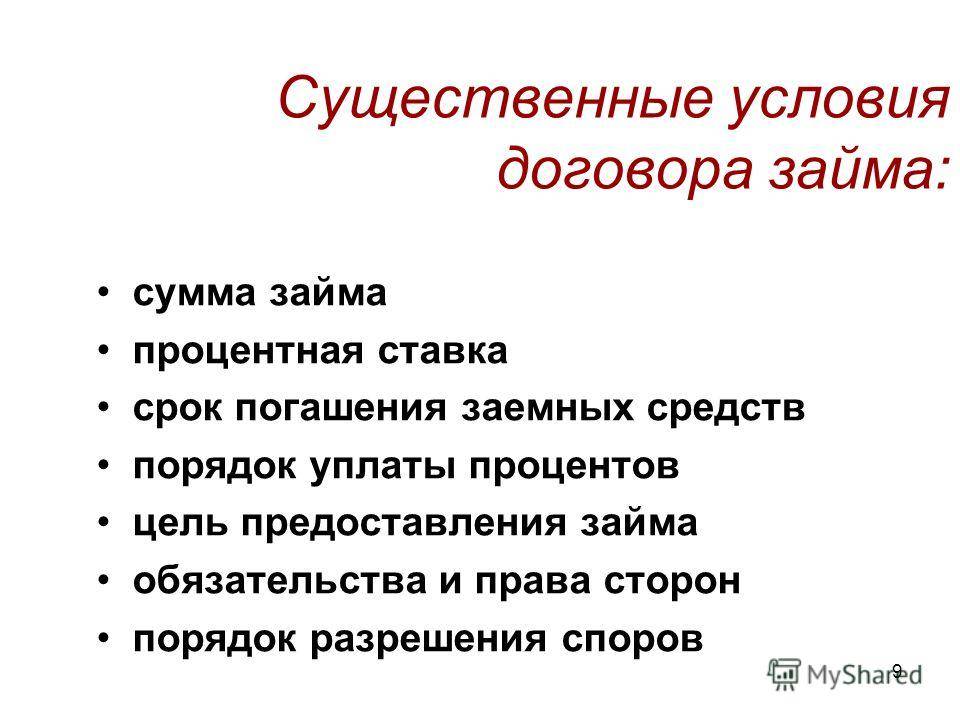

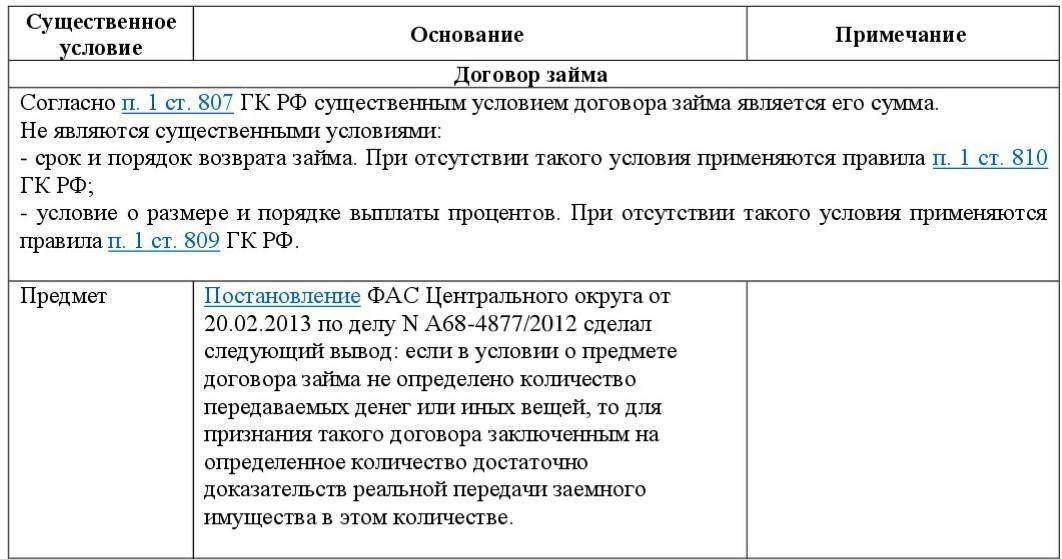

Существенные условия договора займа

При заключении сделки Вам важно не упустить следующие моменты, которые очень важны, это:

- Предмет договора. То, что передается в займы, денежная сумма с указанием размера, валюты в которой осуществлен перевод или передача.

- Условие о возврате. Необходимо прописать, что данная передача денег идет под условием возвратности, иначе данный договор может быть признан дарением, или иным обязательством, что затруднит получение обратно Ваших кровно заработанных.

Остальные условия не являются существенными, не влекут столь неблагоприятных последствий, как указано выше, но все же требуют урегулирования, для исключения последующих споров между сторонами договора займа:

- процент за пользование денег. Любой договор, даже если не указать плату за пользование будет считаться процентным, в таком случае вступает в силу ставка рефинансирования и займодавец имеет все права насчитать проценты. Поэтому, если вы проговорили условие о беспроцентном займе, то его требуется прописать и зафиксировать непосредственно по тексту.

- срок возврата. Не думайте, что если не указать срок возврата, то и возвращать нужно будет деньги, как проговорите устно. Всегда следует внимательно прописать дату, к которой займ должен быть полностью погашен. Иначе, первое требование, которое заявит займодавец о возврате будет подлежать исполнению, что не очень удобно при планирование Вашего бюджета и платежеспособности в отдельный период времени.

Для интересующихся тем, как составить договор займа между юридическими лицами, важно помнить о том, что он может быть оформлен только письменно во избежание спорных ситуаций и проблем с бухгалтерскими проводками организации. Все дело в том, что отношения по регулированию заемных обязательств прописаны в ст

808 ГК РФ, где предусмотрен письменный порядок данных сделок.

Советы по составлению договора в видео:

Сложно переоценить то, насколько важна верная подготовка такого документа, ведь легкомысленное поведение и отношение к данному делу может привести к неспособности взыскать долг. Благодаря быстрому развитию компьютерных технологий сейчас появилась прекрасная возможность создать договор займа онлайн, что очень сильно упрощает данный процесс. Наши адвокаты настоятельно рекомендуют брать расписку или, что надежнее, заключить с должником договор займа.

Не стоит пренебрегать подобной процедурой, если нет желания потерять собственные деньги или столкнуться в будущем с судебным спором, который может затянуться на месяцы.

Автор статьи:

адвокат, управляющий партнер АБ “Кацайлиди и партнеры”

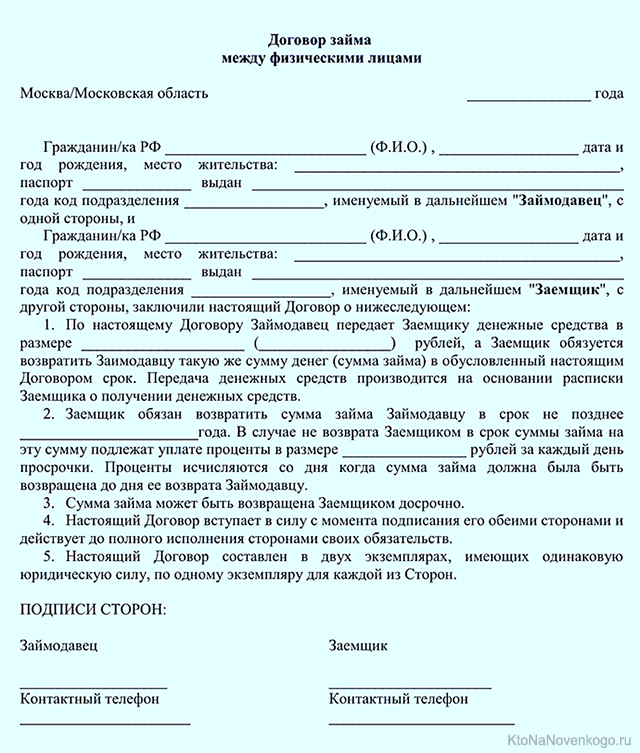

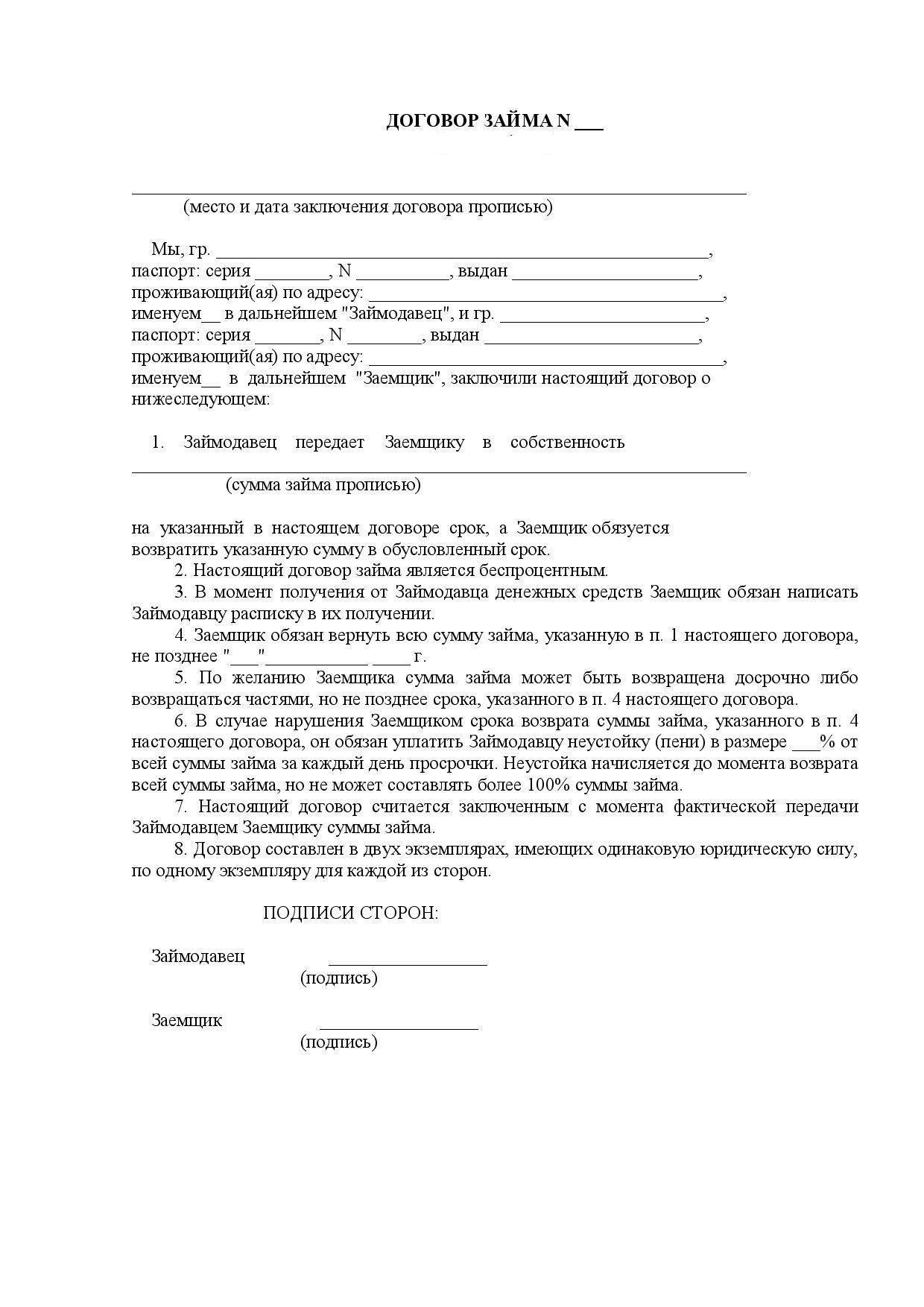

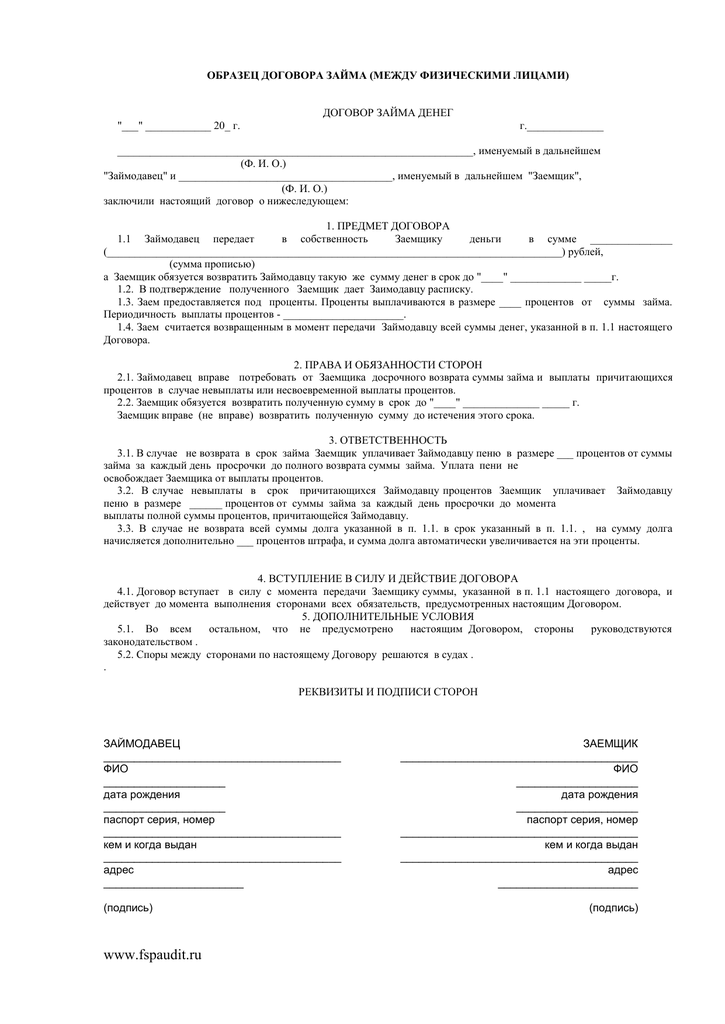

Как заполнить договор займа между физ. лицами?

Заполнение договора займа не требует специальных знаний и навыков. С этим справится любое лицо. Главное – нужно быть предельно внимательным дабы не допустить ошибки, которая может негативно отразиться на материальном состоянии.

В договоре займа потребуется заполнить пустые графы, в том числе:

- личные данные сторон;

- сумма займа;

- размер процентной ставки;

- дата погашения займа;

- ответственность сторон за несоблюдения условий договора;

- обязанности и права участников сделки.

Перед подписанием договора рекомендуем еще раз как можно тщательнее изучить все условия договора и проверить корректность внесенных данных.

Образец соглашения

добавить образец соглашения (это я сам сделаю)

Различные нюансы

Когда составляется любой договор, необходимо быть уверенным в том, что он будет действительным. При составлении договора займа стоит учитывать некоторые нюансы:

| Если сумма превышает 1 000 рублей | то составляется исключительно в письменной форме |

| Сторонами могут быть как физические лица, так и юридические, и индивидуальные предприниматели | от этого зависят особенности сделки, правила составления документа, и налоговые последствия выдачи займа. Последствия в сфере налогообложения могут возникнуть при заключении соглашения между юридическими лицами. Поэтому стоит быть внимательным |

| Желательно, указать, на какие цели выдаётся | особенно это касается предприятий и предпринимателей. Если же сторонами по договору являются граждане, то предмет займа может быть использован только для личных нужд, но не коммерческих |

| Можно вернуть средства досрочно | даже если такое условие не прописано в договоре. Особенно это касается беспроцентного займа. Это обусловлено тем, что сделка носит неприбыльный характер, поэтому от срока возврата средств никак не зависит сумма неполученной прибыли |

| Максимальная сумма беспроцентного займа в рамках одного договора не может превышать 5 000 рублей | в противном случае, займ должен быть с процентами |

| Если предметом является некая вещь | то она должна иметь достаточно родовых признаков для опознания |

| Если сторонами сделки являются юрлица | то документ, желательно, зарегистрировать в Росреестре. Это также необходимо сделать, если залогом по займу выступает некая недвижимость |

| Есть и иные нюансы | которые зависят от особенностей самой сделки |

Преимущества при заверении сделки у нотариуса

Закон не обязывает заверять договор займа у нотариуса. Но, многие предпочитают это сделать, так как:

| Нотариус проведёт правовую экспертизу представленных документов и составленного договора | то есть, он проверит все пункты на их правомерность, актуальность указанных сведений, на предмет того, не унижают ли они права противоположной стороны сделки. Нотариус не имеет право заверять документ, который изначально имеет предпосылки к недействительности |

| Он является дополнительным свидетелем того, что стороны заключили между собой договор | кроме того, при нотариусе можно передать предмет займа противоположной стороне и составить долговую расписку |

| Нотариус может стать свидетелем в суде | и запись о заверении сделки будет занесена в регистрационный журнал. Это также является дополнительной гарантией того, что сделка совершалась |

| Документы в архиве нотариата хранятся довольно долго | поэтому при различных неблагоприятных обстоятельствах всегда можно попросить документы из архива |

Начисление процентов за пользование средствами

Как уже упоминалось, договор займа может быть процентным или беспроцентным. Займодатель имеет право требовать от заёмщика уплаты ему процентов за пользование его вещью или деньгами. Сумма процентов устанавливается по соглашению сторон.

Но, если в договоре не указаны проценты, а также нет прямой ссылки на то, что займ является беспроцентным, то они могут начисляться в размере 2/3 от ставки рефинансирования ЦБ РФ на день возврата долга. Если заёмщик отказывается платить проценты по кредиту, то займодатель может взыскать их через суд.

Мошенничество при заключении

Недобросовестным может оказаться как займодатель, так и заёмщик. Чтобы свести к минимуму риски, необходимо правильно составить договор, показать его компетентному специалисту и заверить (желательно) у нотариуса.

Наиболее распространенные ошибки сторон при заключении документа:

| Стороны невнимательно читают, особенно «мелкий шрифт» | это может привести к тому, что одна из сторон потребует досрочного прекращения соглашения и выплаты всего долга единовременно |

| Не указывают срок договора | тогда выплата долга должна произойти в течение 30 дней после получения заёмщиком письменного уведомления от займодателя |

| Не указывают проценты по займу или же не делают прямое указание на то, что он является беспроцентным | это может привести к тому, что займодатель по суду взыщет проценты за пользование денежными средствами, а также пени и штраф за их неуплату |

| Займодатель может | включить в договор скрытые проценты и комиссии и может указать запрет на досрочное погашение долга |

Чтобы не стать жертвой мошенничества, необходимо пригласить на заключение договора компетентного юриста или показать ему документ, прежде чем его подписывать. Если такой возможности нет, то нужно внимательно читать сам договор, или настоять на том, чтобы заверить его в нотариате.

Кредитные организации должны обеспечить потребителя полной информацией об условиях займа

Отдельные требования закон предъявляет, если стороной договора становится физическое лицо. Кредитная организация, которая предоставляет средства потребителям:

- отвечает за содержание договора займа как профессиональная сторона отношений, в том числе за проработку обязательных и дополнительных условий;

- не должна включать в соглашение условия, которые ущемляют права заемщика.

Закон запрещает навязывать потребителям условия о страховании

Необходимо ориентироваться на законодательство о защите потребителя (ст. 16 закона № 2300-1). Нельзя навязывать условия, без которых можно заключить договор.

Недобросовестная кредитная организация может включить в договор с потребителем дополнительные условия (например, обязать его подписаться под условиями о страховании жизни и т. д.). Чтобы Роспотребнадзор не привлек к ответственности, банк не должен навязывать такое условие в императивном порядке. Он вправе предложить соответствующий договор.

Специальный закон регулирует порядок и условия, по которым должна работать микрофинансовая организация. Она не вправе выдавать средства, сумма которых превышает 3 млн руб. для компаний и ИП и 500 тыс. руб. для физического лица (п. 8 ч. 1 и п. 2 ч. 3 ст. 9 Федерального закона от 02.07.2010 № 151-ФЗ).

Микрофинансовая организация обязана:

- предоставить информацию о порядке и об условиях предоставления микрозайма;

- разместить копию правил, по которым она выдает средства, в доступном для ознакомления месте, в том числе в сети «Интернет»;

- проинформировать об условиях договора микрозайма, возможности и порядке изменения его условий;

- гарантировать соблюдение тайны об операциях своих заемщиков (ст. 9 закона № 151-ФЗ).

Но заемщик не сможет оспорить условия договора полностью или частично, если заимодавец выполнил требования закона и не вводил контрагента в заблуждение.

Закон определяет условия договора с заимодавцем-ломбардом

Если речь идет займе, который предоставляет ломбард, существенными условиями договора будут:

- наименование заложенной вещи;

- сумма ее оценки;

- процентная ставка по займу;

- срок предоставления займа (п. 3 ст. 7 Федерального закона от 19.07.2007 № 196-ФЗ).

Если ломбард не включит необходимые пункты, антимонопольная служба может привлечь его к ответственности за ненадлежащую рекламу.

Расписка подтвердит, что гражданин получил заем

Если обеими сторонами заемной сделки выступают физические лица, регулирование проще. Расписка о получении займа докажет заключение договора, если стороны включили в нее существенные условия. Суды отмечают, что законодательство не предъявляет особых требований к содержанию расписок по долговым обязательствам (апелляционное определение Брянского областного суда от 10.01.2018 № 33-211/2018 (33-5181/2017) по делу № 2-3316/2017). Тем не менее, чтобы взыскать долг и проценты, необходимо прописать, суммы и срок.

Если стороны не зафиксируют в расписке сумму, доказать передачу средств можно другими документами. Например, платежными поручениями (апелляционное определение Свердловского областного суда от 03.08.2017 по делу № 33-13329/2017).

Исполнение договора займа

Возврат долга по договору займа

Возврат долга должен определяться сторонами и закрепляется в договоре займа. Стороны вправе предусмотреть любой порядок и сроки возврата заемных средств. Деньги могут быть выплачены одной суммой или выплачиваться периодическими платежами. Для процентов по договору займа установлено правило, что они выплачиваются ежемесячно, если иное не установлено в договоре.

Если стороны не указали срок и порядок возврата заемных средств, договор займа считается бессрочным. По бессрочному договору займодавец вправе потребовать возврат долга в любой момент, при этом заемщик обязан их вернуть в период 30 дней с момента получения такого требования.

Если договор займа является возмездным, то досрочный возврат денежных средств может быть произведен только по согласию займодавца. Исключением является ситуация, когда заемщик брал деньги для личного, домашнего или семейного использования, то есть не связанного с предпринимательской деятельностью.

Возврат долга необходимо также закрепить письменно. При передаче средств наличными деньгами составляется расписка. Возврат денег в безналичном порядке подтверждается банковскими документами.

При отказе заемщика от получения денег их можно положить на депозит или открыть счет на имя займодавца в банке. В этом случае обязательно уведомление займодавца, которое можно потом подтвердить в суде.

Нарушение договора займа

За нарушение условий договора займа предусмотрена гражданско-правовая ответственность. В первую очередь это ответственность за последствия просрочки возврата суммы займа. За нарушение установленных договором сроков возврата денежных средств можно предусмотреть ответственность в самом договоре в виде процентов от заемных средств или в установленной денежной сумме.

Если размер ответственности за нарушение сроков возврата долга в договоре не предусмотрен, заемщик должен будет выплатить проценты за пользование чужими денежными средствами, по правилам, установленным статьей 395 Гражданского кодекса РФ. Подробнее здесь: Расчет процентов.

Уплата этих процентов будет производиться без учета процентов за пользование заемными денежными средствами. По договорам, предусматривающим возврат долга периодическими платежами, установлены специальные последствия нарушений сроков выплаты очередного платежа. В этом случае займодавец может потребовать возврат всей суммы займа с процентами досрочно. Такими процентами следует считать проценты, начисленные за весь период, установленный договором для возврата суммы займа, а не только проценты, начисленные к моменту ее досрочного возврата.

Для взыскания долга по договору займа воспользуйтесь: Исковое заявление о взыскании долга по договору займа

Срок возврата займа

Согласно статье 810 ГК РФ заём должен быть возвращен в срок и в порядке, указанном в договоре. Если стороны не предусмотрели это условие, то вернуть заём надо в течение 30 дней со дня предъявления займодавцем такого требования (договор может содержать и другие сроки).

Доказательством предъявления требования займодавца может служить отметка заёмщика о получении на копии или втором экземпляре требования. Если требование выслано почтой, то доказательством будет почтовая квитанция, при этом она обязательно должна быть оформлена от имени займодавца.

Если займодавец по какой-то причине не может предоставить подтверждения того, что он предъявлял требование о возврате займа, это не лишает его возможности обратиться за защитой своих прав с судебным иском.

В случае просрочки возврата займа займодавец имеет право требовать не только возврата самой суммы займа и процентов на нее (если они были предусмотрены договором), но и процентов за пользование чужими денежными средствами.

Если заёмщик утверждает, что он не смог вернуть в срок сумму займа из-за того, что займодавец не сообщил ему свои банковские реквизиты (или стало известно, что они изменились), это не снимает с заёмщика ответственности за просрочку. В таком случае он может исполнить свое обязательство путем внесения денег на депозит нотариуса (ст. 327 ГК РФ).

Денежный заём, выданный под проценты физическому лицу на цели, не связанные с предпринимательской деятельностью, может быть возвращен раньше оговоренного срока. Об этом заёмщик должен уведомить займодавца не менее чем за 30 дней до возврата. Договор займа может предусматривать и другой, более короткий срок. В других случаях досрочный возврат процентного займа возможен только с согласия займодавца.

Что касается беспроцентного денежного займа, то для его досрочного возврата заёмщиком согласие займодавца не требуется, т.к. это не нарушает интересов последнего в получении процентов.

Займодавец имеет право потребовать досрочного возврата долга, если:

- договор предусматривал обеспечение займа, а заёмщик не исполнил это обязательство;

- заёмщик не исполняет в срок обязанности по возвращению частей займа;

- заёмщик не выполняет условие целевого использования займа (если в договоре оговорены способы и сроки контроля за расходованием денежных средств).

Если процентный заём был возвращен досрочно, то заимодавец имеет право получить только те проценты, которые были начислены до возврата займа.

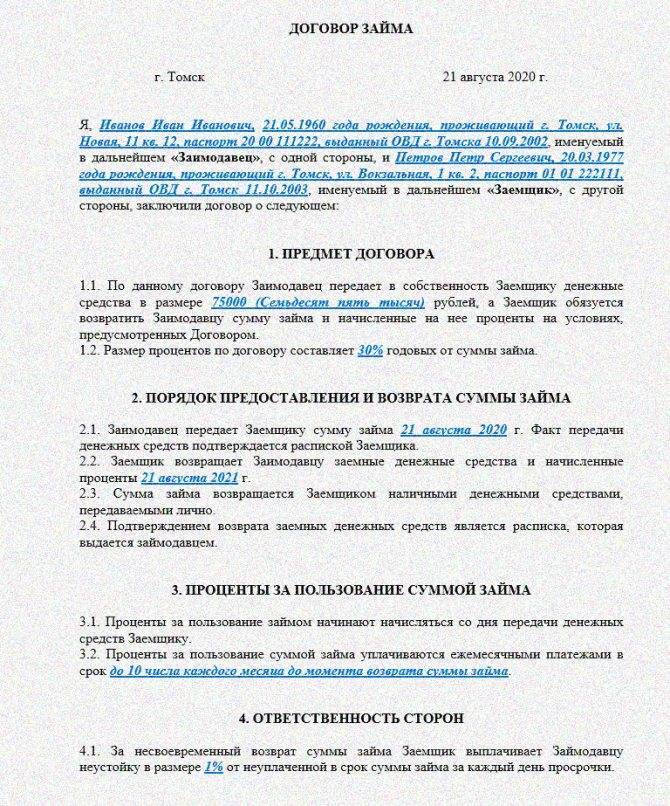

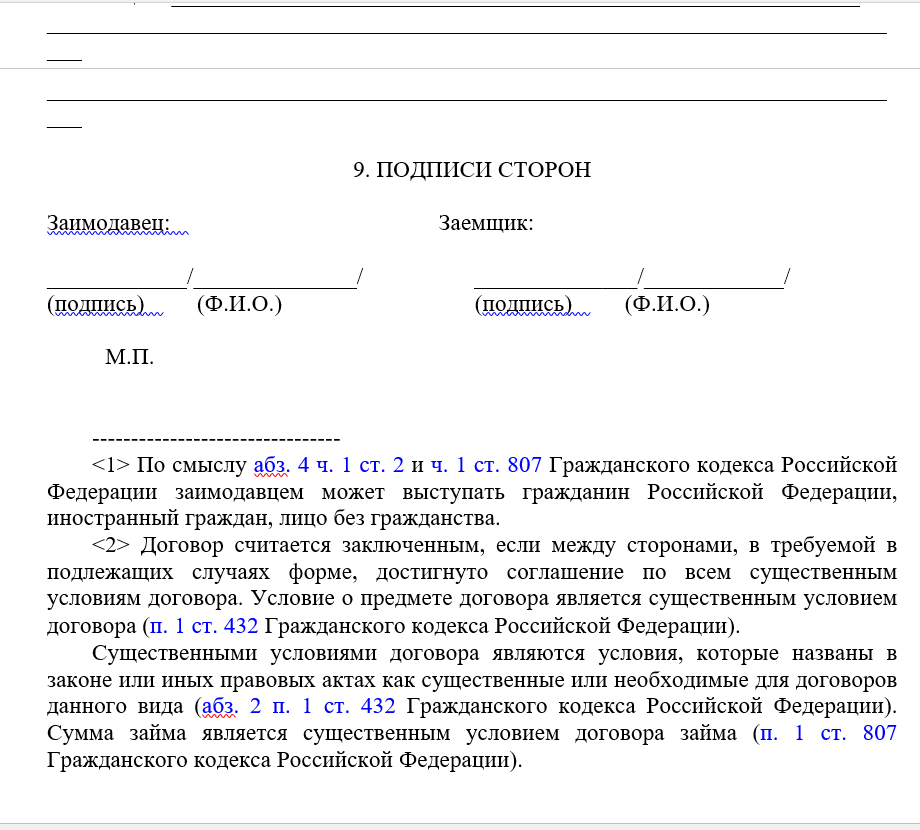

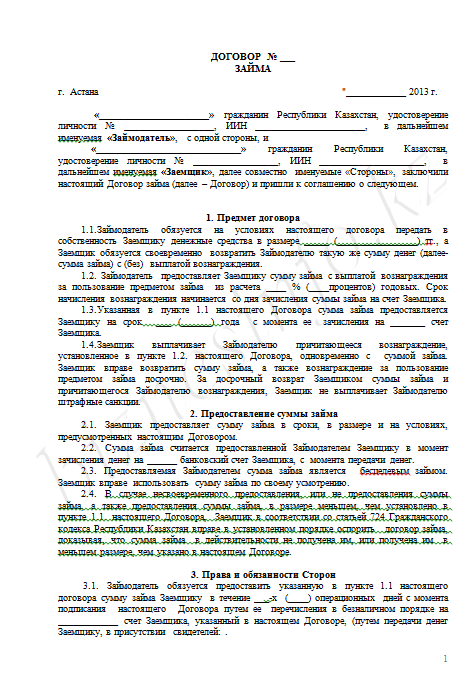

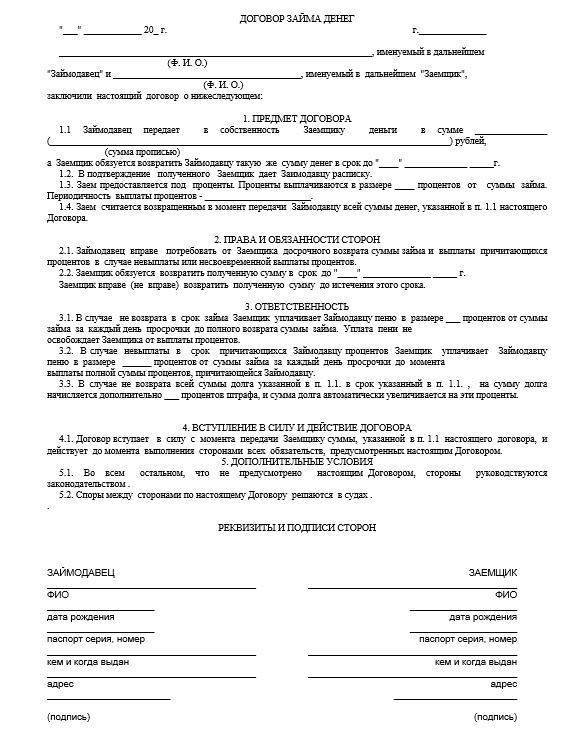

ДОГОВОР ЗАЙМА

г. ________________ «___»__________ ____ г.

Я, _______________________________________, именуемый в дальнейшем «Заимодавец», с одной стороны, и

я, _______________________________________, именуемый в дальнейшем «Заемщик», с другой стороны, заключили договор о следующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. По данному договору Заимодавец передает в собственность Заемщику денежные средства в размере _______ рублей, а Заемщик обязуется возвратить Заимодавцу сумму займа и начисленные на нее проценты на условиях, предусмотренных Договором.

1.2. Размер процентов по договору составляет _______ от суммы займа.

2. ПОРЯДОК ПРЕДОСТАВЛЕНИЯ И ВОЗВРАТА СУММЫ ЗАЙМА

2.1. Заимодавец передает Заемщику сумму займа «___»__________ ____ г. Факт передачи денежных средств подтверждается распиской Заемщика.

2.2. Заемщик возвращает Заимодавцу заемные денежные средства и начисленные проценты «___»__________ ____ г.

2.3. Сумма займа возвращается Заемщиком путем _________.

2.4. Подтверждением возврата заемных денежных средств является расписка, которая выдается займодавцем.

3. ПРОЦЕНТЫ ЗА ПОЛЬЗОВАНИЕ СУММОЙ ЗАЙМА

3.1. Проценты за пользование займом начинают начисляться со дня передачи денежных средств Заемщику.

3.2. Проценты за пользование суммой займа уплачиваются ежемесячными платежами в срок до _____ числа каждого месяца до момента возврата суммы займа.

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. За несвоевременный возврат суммы займа Заемщик выплачивает Займодавцу неустойку в размере _____% от неуплаченной в срок суммы займа за каждый день просрочки.

5. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

5.1. Договор считается заключенным с момента фактической передачи Заимодавцем Заемщику суммы займа в соответствии с п. 2.1 настоящего Договора.

5.2. Договор действует до полного выполнения Заемщиком своих обязательств по возврату суммы займа и выплате процентов, что подтверждается распиской Заимодавца.

5.3. Договор составлен в двух экземплярах, по одному экземпляру для каждой из сторон.

6. АДРЕСА И ПОДПИСИ СТОРОН

Займодавец: _________ (________________________________________)

Заемщик: _________ (________________________________________)

Продление договорных отношений

В ситуации, когда заемщик по уважительным причинам не имеет возможности выплатить заемные средства в нужное время, ему рекомендуется продлить срок действия договора. Сегодня это реально сделать при оформлении банковского кредита либо микрозайма в различных МФО. В обоих случаях заемщику необходимо написать кредитной организации заявление, в котором будет указана просьба о продлении срока погашения. Направлять такое заявление лучше за 3-4 дня до даты оплаты.

Кредитная организация принимает решение самостоятельно. По результатам рассмотрения данного вопроса составляется дополнительное соглашение. Этот документ включает такие сведения:

- наименование заемщика и кредитора;

- актуальные реквизиты договора займа;

- новая дата погашения долга.

Дополнительное соглашение должны подписать обе стороны. Для продления срока в банковской организации заемщику необходимо собрать все справки и другую документацию, которая подтвердит его временные финансовые трудности.

Увеличение срока для оплаты долга повышает общую сумму переплаты. Единственным плюсом является уменьшение размера ежемесячного взноса. В основном, банковские организации не сопротивляются в продлении сотрудничества, поскольку от этого они получают большую выгоду.

Клиенты, оформившие займы в микрофинансовой организации, также могут претендовать на данную услугу. Для этого им необходимо заполнить соответствующее заявление. Иногда подобные действия они могут сделать в режиме онлайн. Однако, перед тем как продлевать время оплаты, микрофинансовые организации выставляют требование заёмщику выплатить всю сумму начисленных процентов.

Не стоит сравнивать понятие срока действия кредитного договора и момента выплаты задолженности, поскольку они имеют разный смысл.

В случае, когда срок закончился, а клиент ещё не выплатил всю сумму активной задолженности, это не говорит о том, что остаточный размер долга будет списан. В реальной жизни, в договоре займа не указано время, по истечении которого он заканчивает своё действие. Прописано, что документ утрачивает юридическую силу после полной оплаты долга.

Разновидности

Из-за того, что существует в жизни достаточно тонкостей и особенностей, соглашения между двумя сторонами могут включать различные особенности, обусловленные обстоятельствами или какими-то пожеланиями.

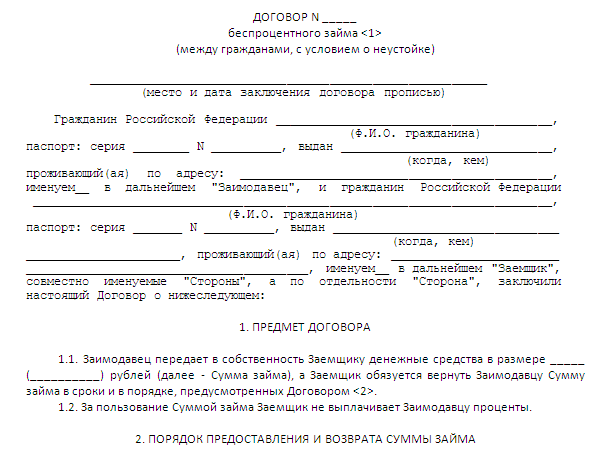

Можно выделить следующие разновидности соглашений по займу, которые отличаются между собой по условиям, предмету, целям и субъектами гражданского права, которые принимают участие в письменном оформлении отношений между Заимодавцем и Заемщиком:

- типовой или стандартный договор займа;

- договор беспроцентного займа;

- договор процентного займа;

- договор займа вещей;

- договор займа денежных сумм;

- договор займа векселей;

- договор целевого займа;

- договор нецелевого займа;

- договор краткосрочного займа;

- договор займа между физическими лицами;

- договор займа от юридического лица физическому;

- договор займа от учредителя организации;

- договор займа от организации учредителю;

- договор займа сотруднику предприятия, учреждения или организации.

И, тем не менее помимо разновидностей, есть и простая письменная форма соглашения между Заимодавцем и Заемщиком.

Простая форма соглашения по займу обговаривает лишь самое основное: стороны, предмет и стандартные условия по возврату, начислению и выплате процентов. Здесь не указываются никакие другие характеристики или особенности.

Поэтому для простых взаимоотношений между Заимодавцем и Заемщиком достаточного заключить простую форму договора займа.

Можно использовать также и дополненный типовой договор, где указывается график выплаты по займу, обговариваются возможные спорные моменты или форс-мажорные обстоятельства.

Такие пункты позволяют хоть немного подстраховаться Заемщику в том случае, когда наступают обстоятельства от него не зависящие, но препятствующие возврату долга Заимодавцу.