Налоговый комплаенс как инструмент уменьшения рисков привлечения к уголовной ответственности по налоговым преступлениям

Налоговый комплаенс – это комплекс мер по оценке налоговых рисков. Он позволяет выявить ошибки при исчислении налогов и сборов, оценить вероятность назначения налоговой проверки, проконтролировать соблюдение критериев должной осмотрительности, проверить поставщиков на добросовестность и т.д. Процедуры налогового комплаенса помогут точно узнать, насколько рискованна применяемая организацией хозяйственная модель. А главное, после проведения таких процедур можно будет выработать план мероприятий для нивелирования рисков и предотвращения возможных негативных последствий, в том числе привлечения к уголовной ответственности.

Рассмотрим пример. Небольшое ООО решило проанализировать, насколько рискованна применяемая им модель хозяйственных отношений с точки зрения ст. 54.1. НК РФ («Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов»). Общество обратилось к сторонним налоговым консультантам. Они предложили провести проверку, при которой выявляются, оцениваются и нивелируются налоговые риски на предприятии. Особенность этой процедуры налогового комплаенса заключается в том, что критериев налоговых рисков по ст. 54.1 в Налоговом кодексе нет. Для определения подобных рисков используются методики, основанные в том числе на опыте сопровождения налоговых проверок и анализе арбитражной практики.

После проведения запланированной комплаенс-процедуры стало ясно, что в зоне риска оказались хозяйственные взаимоотношения организации с индивидуальными предпринимателями. В случае проверки налоговый орган мог переквалифицировать гражданско-правовые договоры с ИП в трудовые и доначислить страховые взносы и штрафы. Такой риск возник из-за ошибок в формулировках условий договоров и оформлении первичных документов.

(Налоговый орган может переквалифицировать гражданско-правовые договоры с самозанятыми в трудовые и доначислить налоги и страховые взносы, которые не выплачивались с даты заключения договоров. А если сумма неуплаченных налогов и сборов окажется крупной, то может встать вопрос и об уголовной ответственности. Почему это возможно и как этого избежать – читайте в статье «Самозанятость: нюансы нового налогового режима»).

Несколько важных нюансов

К примеру, если гражданин не заплатил налог при приобретении квартиры или же в случае умышленного занижения отчисляемого налога на прибыль крупной организацией. При этом налогоплательщик, который умышленно или же случайно совершивший просрочку оплаты своих обязательств перед государством, будет считаться правонарушителем и вследствие чего понесет соответствующие своей провинности наказание.

Внимательно изучайте налоговый кодекс РФ

При этом вся ответственность накладывается на самого налогоплательщика и подразумевает наложение на него штрафных санкций, которые будут должны покрыть всю недостачу. Также может быть применено накладывание на физическое лицо или организацию пени, или же штрафов. Кроме уголовной ответственности лица также могут быть привлечены к административным наказаниям. При этом последняя предполагает возмещение финансового ущерба и покрытие всей задолженности, а первая кроме этого еще и ограничение свободы на установленный в законодательстве срок.

Стоит отметить, что с уголовной ответственностью на протяжении последнего времени налогоплательщики и нарушители сталкиваются все реже. Это связано с изменениями, которые были приняты в налоговый и уголовный кодекс Российской Федерации.

Уголовная ответственность за налоговые правонарушения 2017

В настоящее время физическим и юридическим лицам за выполненные ими налоговые преступления понесут уголовную ответственность в виде: выплаты штрафа в особо крупных размерах, лишение всего полученного дохода организацией за последние три календарных года, наложение трудовой исправительной повинности на трехлетний срок, или же ограничение свободы до трех лет. При этом стоит отметить, что размер наказания напрямую зависит от количества неуплаченных налогов, в особо крупных значениях нарушитель будет посажен в тюрьму. Также в исключительных случаях наказание может быть смягчено или же вовсе вина будет снята.

Какая ответственность за неуплату налогов?

Также для каждого честного налогоплательщика, который не был согласен с решением налоговых органов и судебных инстанций предоставляется право обжаловать это решение в высшей судебной инстанции в случае если права были каким-то образом нарушены. Порядок действий, которые необходимо предпринять расписан в действующем законодательстве. Таким образом свое недовольство налоговыми органами можно выразить путем подачи жалобы в вышестоящие органы самой налоговой инспекции и судебные службы.

Юридические лица имеют полное право обратиться с обжалованием решения в арбитражный суд, а физические лица могут обратиться в суд общей юрисдикции. При этом все судебные иски будут рассмотрены согласно законодательному порядку.

Что же касается дальнейшего обращения в налоговые органы, то главным документом здесь окажется письменная жалоба со всем набором прилегающих к ним набором документов. Однако здесь стоит отметить, что она должна была быть подана не позднее трехмесячного срока с момента, когда было обнаружено нарушение своих прав.

Эти сроки могут быть нарушены только по уважительной причине, и восстановлены только вышестоящими налоговыми органами. Кроме того, сам налогоплательщик имеет законное право направить повторную жалобу.

Ответственность за попытку хищения по статье 158 УК РФ

Кража в соответствии с уголовным законом России – это тайное хищение чужого имущества. Основной состав в правоприменительной практике, составляющий до 60% в структуре преступности России.

Состав кражи закреплен в статье 158 Уголовного кодекса РФ. Покушение на кражу будет квалифицировано соответственно, как ст.158, ч.3 ст.30 УК РФ.

Как уже было описано выше, ущерб, причиняемый собственнику для уголовно наказуемой кражи и покушения на кражу, должен составлять не менее 2500 рублей для неквалифицированного состава первой части 158 статьи.

В структуре статьи 4 части, основной состав и 3 части квалифицированных признаков.

Ответственность за совершение уголовно наказуемой кражи (и ее попытки) наступает с 14 лет.

- Объект состава – охраняемое законом право собственности.

- Субъективная сторона характеризуется прямым умыслом.

- Объективная сторона выражается в виде действия лица, направленного на незаконное, тайное изъятие имущества из законного пользования и наступление возможности распорядиться этим имуществом по своему усмотрению.

К квалифицирующим признакам состава относится попытка кражи:

| Группой лиц по предварительному сговору | Часть 2 статьи 158 УК РФ |

| С проникновением в помещение или хранилище | |

| В значительном размере | |

| Из одежды или сумки, находящихся при пострадавшем | |

| Из жилища с незаконным в него проникновением | Часть 3 статьи 158 УК РФ |

| Из нефтегазопровода | |

| С банковского счета, а равно в отношении электронных денежных средств | |

| В крупном размере | |

| В особо крупном размере | Часть 4 статьи 158 УК РФ |

| Организованной группой |

В таблице ниже мы еще рассмотрим меры наказания, определенные в УК РФ в соответствии с частями ст. 158.

Попытка совершения кражи группой лиц

Групповая попытка хищения применительно к воровству – это совершение кражи группой лиц по предварительному сговору.

Группа в различных составах УК – это 2 и более человека, принимающих участие в преступлении. Под предварительным сговором следует понимать договоренность участвующих в краже лиц о совместных действиях до начала совершения преступления.

Преступлением, совершенным в группе, будет признано любое вне зависимости от роли участия в краже (например, один стоял на улице, наблюдая за действиями охранника, второй воровал в помещении, если умысел и цель были заранее оговорены, будет группа лиц).

Покушение на кражу в крупном размере

Крупный размер для хищений всех видов и в том числе для кражи и покушение на кражу, является размер ущерба, превышающий 250000 рублей.

Понятие крупного и особо крупного размера ущерба устанавливается в примечании к статье 158 и имеет в связи с этим однозначное понимание и применение.

В значительном размере

От перечисленных выше крупного и особо крупного размера, данный признак отличается тем, что не имеет фиксированного значения.

Начинается сумма значительности от 5000 рублей. А дальнейшее значение имеет характеристика имущественного положения потерпевшего собственника (доход по месту работы, наличие в собственности движимого, недвижимого имущества и т.д.).

Например, для владельца завода, имеющего годовую прибыль в несколько десятков миллионов, ущерб и в 200 тысяч рублей может являться незначительным.

А для пенсионера утрата и 5000 тысяч будет однозначно важна и значительна.

| Санкции в УК | Статья 158 УК РФ | |||

|---|---|---|---|---|

| Часть 1 | Часть 2 | Часть 3 | Часть 4 | |

| Штраф | До 80 т. р. | До 200 т. р. | От 100 до 500 т. р. | — |

| Обязательные работы | До 360 часов | До 480 часов | — | |

| Исправработы | До 1 года | До 2 лет | ||

| Ограничение свободы | До 2 лет | — | ||

| Принудительные работы | До 2 лет | До 5 лет | ||

| Арест | До 4 месяцев | — | ||

| Лишение свободы | До 2 лет | До 5 лет | До 6 лет со штрафом либо без него | До 10 лет со штрафом 1 млн или без него |

Как видно из приведенной таблицы, за совершение кражи законодатель предусмотрел весь спектр возможных видов наказаний, предусмотренных уголовным законом. Самым серьезным и распространенным является лишение гражданина свободы на срок до 10 лет по четвертой части состава.

Ответственность за покушение на различные составы уголовного кодекса предусматривает назначение наказания в особо определенном порядке.

Так в соответствии со статьей 66 УК РФ, при покушении, срок и размер наказания не может быть выше трех четвертей от максимального срока или размера наиболее строгого вида наказания.

В рассматриваемом составе – не более 7,5 лет за покушение на кражу в особо крупном размере по ч.3 с.30, ч.4 ст.158 УК РФ.

Что изменилось после внесения поправок в Уголовно-процессуальный кодекс?

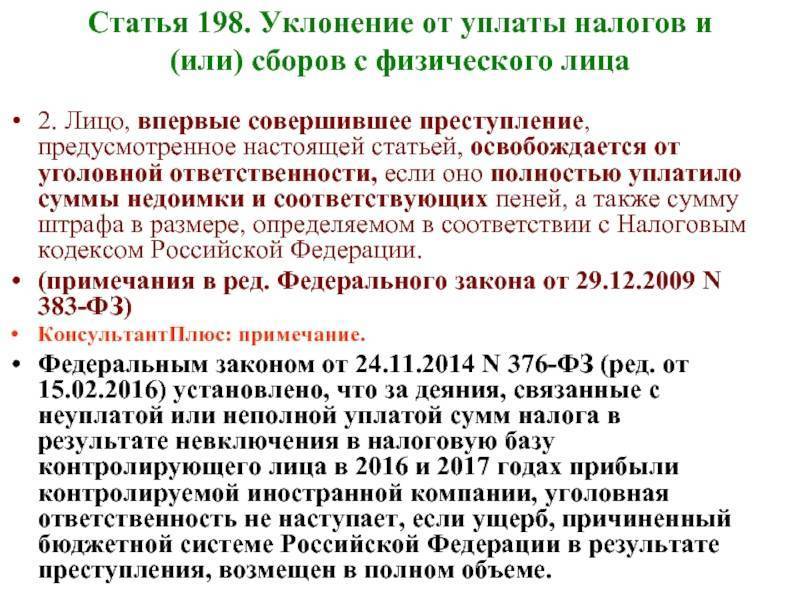

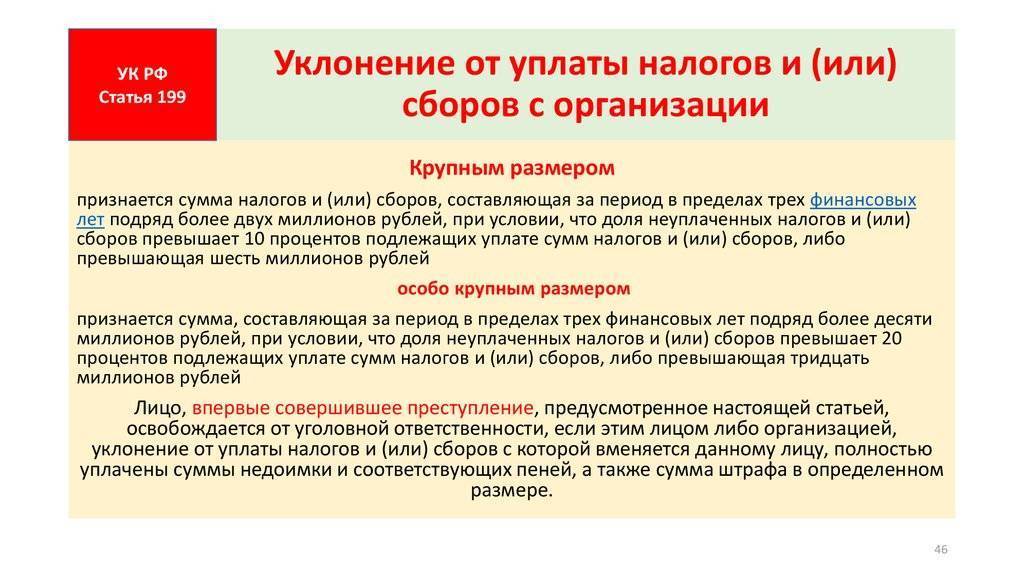

В ст. 76.1 УК РФ указано, что если налоговое преступление совершено впервые, то виновные могут быть освобождены от уголовной ответственности. Для этого нужно полностью погасить недоимку, уплатить пени и штраф. Согласно прежней редакции ст. 28.1 УПК РФ суд, а также следователь прекращает уголовное преследование, если причиненный бюджетной системе ущерб был возмещен в полном объеме до назначения судебного заседания.

Ранее полное возмещение ущерба, произведенное уже после назначения судом первой инстанции судебного заседания, признавалось судами обстоятельством, лишь смягчающим наказание4. Это ставило в неравное правовое положение тех, кто возместил ущерб в ходе судебного разбирательства до удаления суда в совещательную комнату, перед теми, кто возместил его чуть раньше, до назначения судебного заседания. К тому же такой порядок не мотивировал добровольно загладить причиненный преступлением вред.

Когда случай считается уклонением от уплаты налогов?

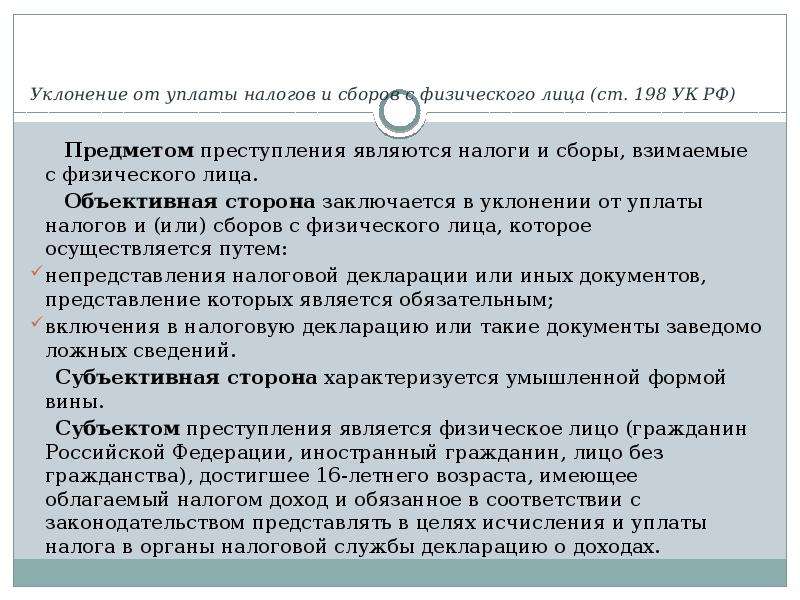

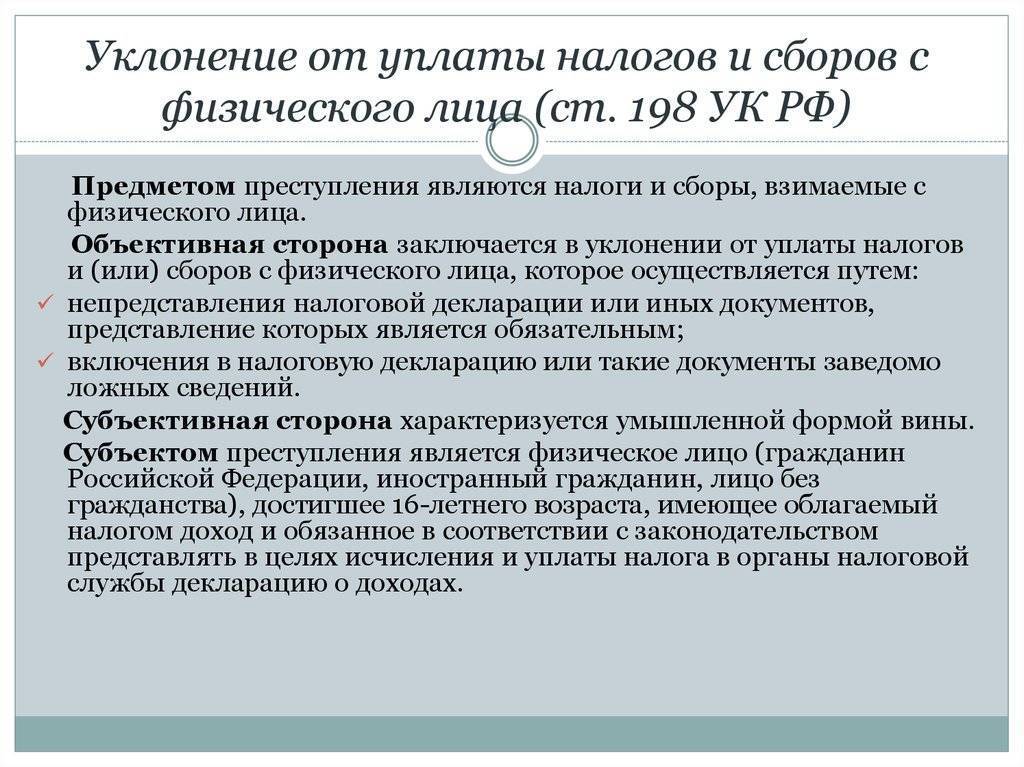

В законодательстве уклоняющимся от налогов и сборов согласно 198 и 199-й статье УК будет признано физическое лицо или организация, если:

- Им сознательно не подавалась налоговая декларация, хотя оно было в курсе ответственности за несвоевременную и полную подачу сведений. Тоже самое касается, если не были поданы все обязательные для налогообложения бумаги, либо искажены данные о текущей налогооблагаемой базе;

- В результате действий злоумышленника государство не получило или недополучило количество денежных средств, которое полагалось по расчетам изначально, исходя из действительного материального состояния субъекта;

- Задолженность по налоговым сборам признана крупной или особо крупной в ходе изучения состава преступления.

Последний тезис имеет четкое разделение ответственности для физических лиц и организаций и суммы, задолжав которые неплательщик может отправиться на скамью подсудимых.

Граждане привлекаются к 198 статье, если задолженность по налогам составила:

- За три года больше 600 тысяч рублей, где должник не выплатил более 1/10 исчисляемой налоговой базы либо свыше 1 800 тысяч рублей;

- В особо крупном размере, когда деяние признается сокрытием денежных средств, из которых должно было поступить в бюджет больше 3 млн. рублей. Либо должник не заплатил больше 1/5 положенных государству налогов.

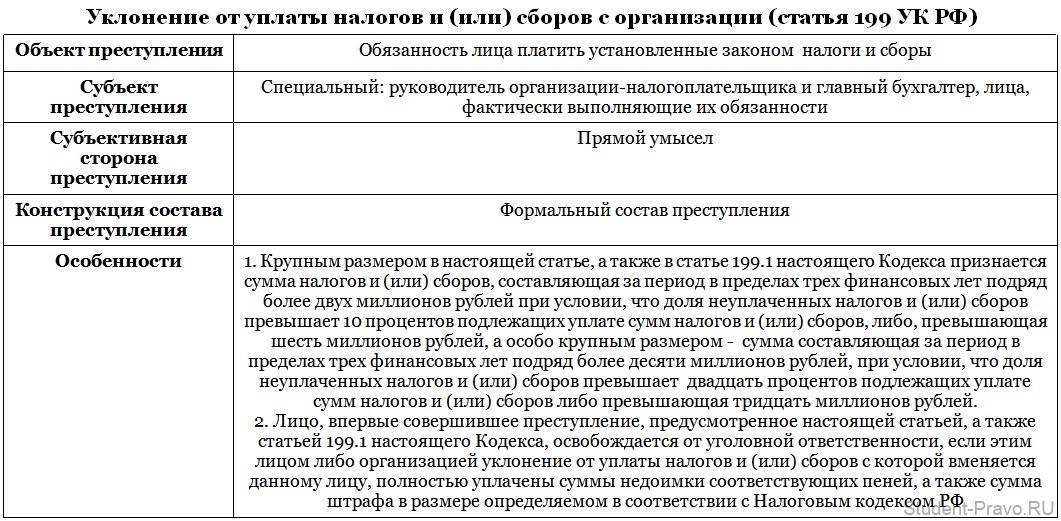

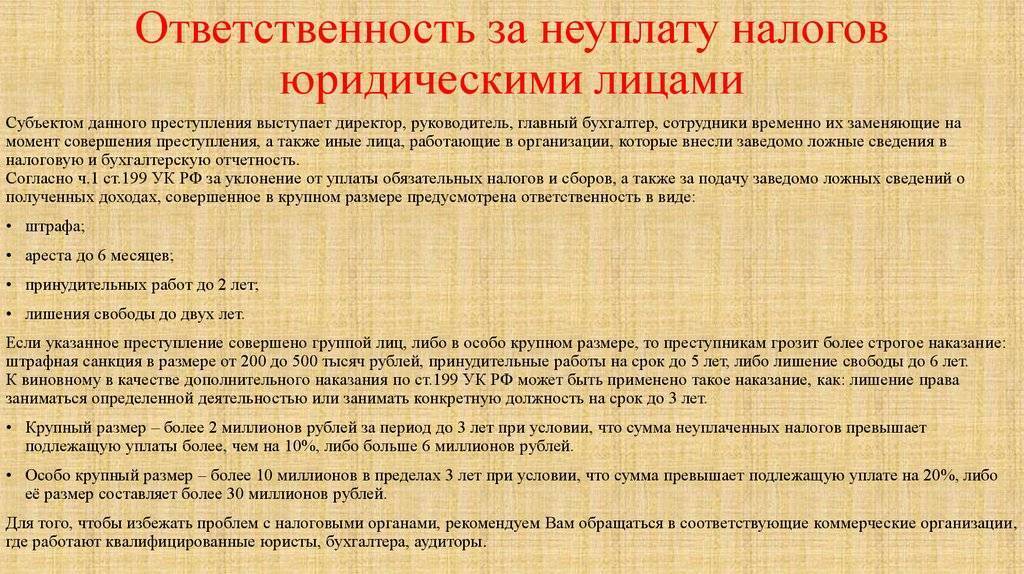

Юридическое лицо ожидают судебные разбирательства по 199 статье, где:

- Уклонением в крупных размерах будет считаться недоплата больше 2 млн. рублей за три года, либо бюджет не досчитается больше 1/10 от фактически скрытых начислений;

- Злодеянием в особо крупном размере, если должник не перечислил больше десяти миллионов или недоплатил в бюджет 1/5 соответственно.

О чем это говорит? В первую очередь, что законодательно считается, что если отсутствует хотя бы один элемент состава преступления, то уголовная ответственность не позволяет причислить деяние к одной из статей и нести по ней наказание. Решающим фактором при определении состава преступления является размер понесенных убытков государством.

Второй момент позволяет не привлекать должника к уголовной ответственности, если злоумышленник не довел преступное деяние до конца. То есть лицо не подало декларацию, но потом опомнилось и перечислило денежные средства в полном объеме. В этом случае суд может причислить действия к добровольному отказу от преступления и судить нарушителя по меньшей строгости, так как состав преступления отсутствует.

Состав мелкого хищения и особенности квалификации

За мелкое хищение в магазине или любом другом месте по закону устанавливается административная ответственность согласно ст. 7.27 КоАП РФ. В редакции данного закона 2017 года установлены следующие формы незаконного изъятия имущества:

Мелкое хищение — противоправное действие, направленное на изъятие чужого имущества в корыстных целях для использования украденного в свою пользу или для последующей передачи третьим лицам.

Мнение эксперта

Михайлов Игорь Константинович

Консультант в области права с 10-летним стажем. Специализируется в области гражданского права. Имеет опыт в экспертизе документов.

По объективной оценке данные преступления не могут содержать признаки правонарушений, за которые предусмотрена уголовная ответственность, за исключением повторного деяния в установленный законом срок (1 год).

Субъективная сторона — прямой умысел при совершении преступления. Субъект — гражданин, достигший на момент кражи 16 летнего возраста.

Обратите внимание!

Несовершеннолетние, пойманные с поличным на месте преступления по ст. 7.27 КоАП РФ, не могут быть осуждены. Чаще всего дела решаются мирным путем на месте, а при оплате штрафа вся ответственность возлагается на опекунов/родителей.

Квалификация мелкой кражи

Нельзя путать мелкое хищение с более серьезными преступлениями — кража, разбойное нападение, грабеж и прочее. Отличие составов — в форме содеянного, намерениях виновного лица и объеме ущерба.

Для квалификации данного деяния требуется определить наличие следующих признаков, отличающих нарушение от уголовно наказуемого:

- нарушение совершается впервые, а общая стоимость украденного не должна превышать 1000 руб. и 2500 руб. по ч. 1 и ч. 2 ст. 7.27 КоАП РФ;

- ранее у подсудимого не было судимости;

- тайное хищение совершалось без взлома и незаконного проникновения в жилище или иное помещение, а при нахождении в помещении на законных основаниях — проведение работ, оказание услуг и прочее.

Основной критерий квалификации состава преступления — размер вреда, который в настоящее время имеет определенный рубеж в 1000 рублей по общим признакам и до 2500 рублей при условии отсутствия отягчающих обстоятельств.

При наличии и доказательстве отягчающих вину обстоятельств по ст. 63 УК РФ даже при сумме нанесенного ущерба менее 1000 рублей квалификация состава преступления по административному регламенту исключается. Подобное дело расследуется более детально, а виновный подвергается уголовному преследованию.

Когда хищение будет расцениваться как уголовное преступление:

- кража группой лиц;

- установлен факт незаконного проникновения в хранилище;

- украдены личные вещи потерпевшего, находившиеся в момент совершения преступления при нем;

- есть доказательства прямой угрозы жизни пострадавшего, нанесения телесных повреждений и т.д.

Обратите внимание!

Если действия виновного имеют отягчающие признаки, то мелкое хищение исключается во всех случаях независимо от величины ущерба.

При определении подсудности преступления следует разграничивать мелкое хищение от прямого разбоя и грабежа, по которым признаки и обстоятельства несколько отличаются.

ВС РФ разъясняет, то что стоимость объекта посягательства устанавливается на момент хищения с учетом рыночных, розничных и комиссионных цен. Если ценность установить невозможно, то назначается экспертиза, по результату которой определяется стоимость предмета.

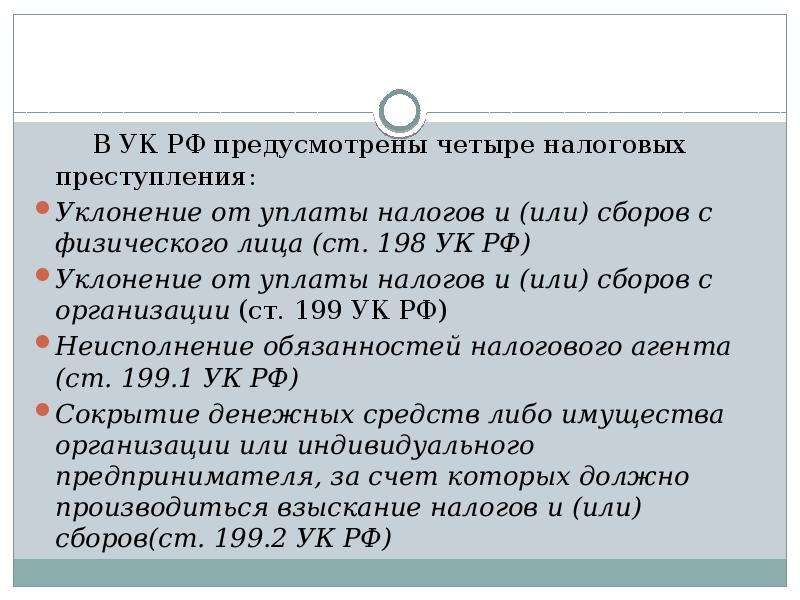

Какими законами регламентируется?

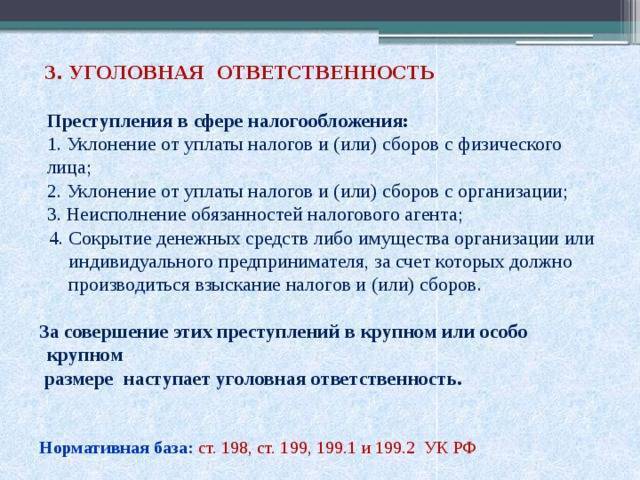

Данный вопрос подробно регламентируется в статьях уголовного кодекса Российской Федерации 198 и 199. В соответствии с ним, уголовная ответственность для физического или юридического лица может наступить при определенных совершенных действиях касающихся налоговой сферы. Согласно им:

- В случае если физическое или юридическое лицо намеренно уклоняется от своевременной уплаты налогов;

- В случае если предприятие не выполняет своих обязанностей как налогового агента;

- В случае если юридическое лицо умышленно скрывает свой уровень прибыли и соответственно намеренно уменьшает уровень налоговых отчислений.

При этом за каждый их перечисленных случаев обязательно будет следовать наказание, но стоит отметить, что суд принимает решение об наказании только в случае точного наличия явных обличающих фактов об преступной деятельности. При этом уклонение от уплаты налогов можно трактовать: юридическое или же физическое лицо специально указывает ложные сведения об уровне своего дохода, либо же с той же целью умышленно не предоставляет налоговую декларацию в налоговую инстанцию. При этом узнать эти факты сотрудники налоговой службы могут узнать эти факты проведя соответствующую досудебную проверку.

Но, также стоит отметить данные которые могут быть выяснены после указанной проверки. Здесь имеется в виду умышленное сокрытие финансовых средств для того, чтобы заплатить как можно меньше налоговых отчислений. Однако говорить о противозаконных действиях можно только при соответствующем решении судебной инстанции.

Что считается преступлением?

Случаев, которые можно рассматривать как налоговое правонарушение, в судебной практике множество: начиная от подачи документов не вовремя в ФНС и заканчивая учинением препятствий налоговой проверке и сокрытием подлежащего уплате налогов имущества. Бывает часто, что в бытовом понятии называется уклонением от уплаты сборов, на практике таковым не считается, и претензий со стороны закона не имеет.

Поэтому в уголовном кодексе РФ четко обозначены тезисы, которые характеризуют состав преступления и относят его к наказуемым, где:

- Объектом является государственный бюджет и его доходные статьи, которые пострадали вследствие деятельности злоумышленника;

- В роли субъекта выступает гражданин или юридическое лицо, сознательно не выплачивающая налоги в бюджет;

- Объективная часть состава преступления – фактически совершенные действия, которые повлекли уменьшение доходов объекта;

- Субъективные моменты, содержащие осознание степени вины, намерение, мотивы и эмоции самого правонарушителя по отношению к совершенному деянию.

Когда наступает уголовная ответственность за неуплату налогов

На законодательном уровне Российской Федерации регламентируется привлечение за совершение налогового преступления, оно наступает только для лиц, которые достигли шестнадцатилетнего возраста. В случае если противозаконное действие было совершенно предприятием, то вся ответственность будет налагаться на главного бухгалтера компании или же главного учредителя организации. Однако, при этом наказание может быть наложено на лицо, в случае если само преступление было совершенно не более чем за три последних года.

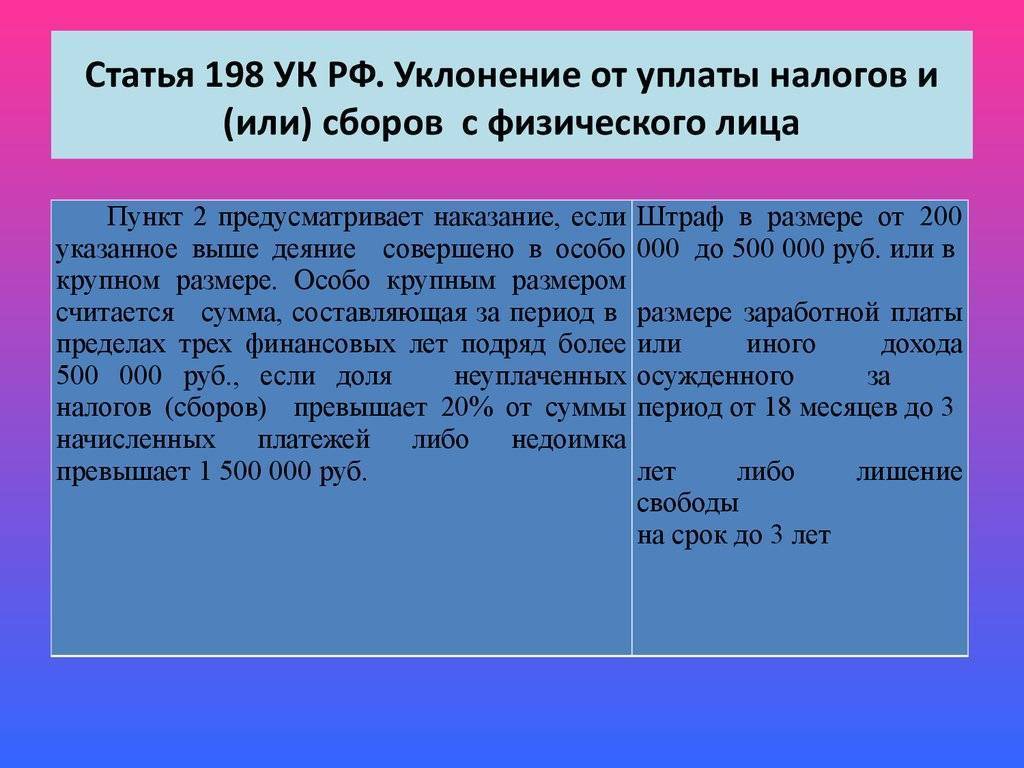

Стоит также отметить, что размер наказания за совершенное налоговое преступление будет зависеть от величины задолженности. Так если физическое лицо имеет задолженность за трехлетний срок более пяти миллионов рублей или же 20% задолженности по уплате налоговых отчислений, то последует одно из нижеперечисленных наказаний:

- Штрафные санкции в размере от двух ста тысяч до пяти ста тысяч рублей;

- Оплатить сумму равную доходу, полученному за последние полтора или три года;

- Наказание в виде принудительных работ на протяжении трех календарных лет;

- Ограничение или же лишение свободы на протяжении до трех календарных лет.

Однако при этом стоит отметить, что уголовная ответственность в настоящее время накладывается далеко не на всех граждан Российской Федерации. На законодательном уровне регламентируется освобождение от уголовного наказания в случае если:

- В случае если подобное нарушение было осуществлено под влиянием угроз или по принуждению;

- Такое действие физическому лицу пришлось совершить из-за служебной или другой зависимости.

Так в случае если одно из вышеописанных обстоятельств сыграло значительную роль, то штрафные санкции, которые будут начислены нарушителю, должны быть уменьшены в двукратной величине.

Стоит также отметить, налогоплательщика не могут привлечь за одно и тоже нарушение несколько раз. Также если его преступления были совершенны более трех лет назад, то он освобождается от всех предъявленных к нему обвинений.

В налоговом кодексе Российской Федерации отражаются положения, благодаря которым с нарушителя могут быть полностью сняты все обвинения:

- Он не смог подать налоговую декларацию в случае наступления в этом регионе природного катаклизма;

- Его психическое состояние не отвечает нормальному состоянию, поэтому он не может отдавать отчет в своих действиях;

- В случае если вина нарушителя не была доказана в ходе судебного разбирательства;

- В случае если факт совершенного налогового преступления не был обнаружен.

Уголовная ответственность за неуплату налогов

Уголовная ответственность за неуплату налогов наступает по ряду статей. Правоохранительные органы выносят постановление о возбуждении уголовного дела по заявлению ИФНС, направленному в десятидневный срок с момента обнаружения нарушений.

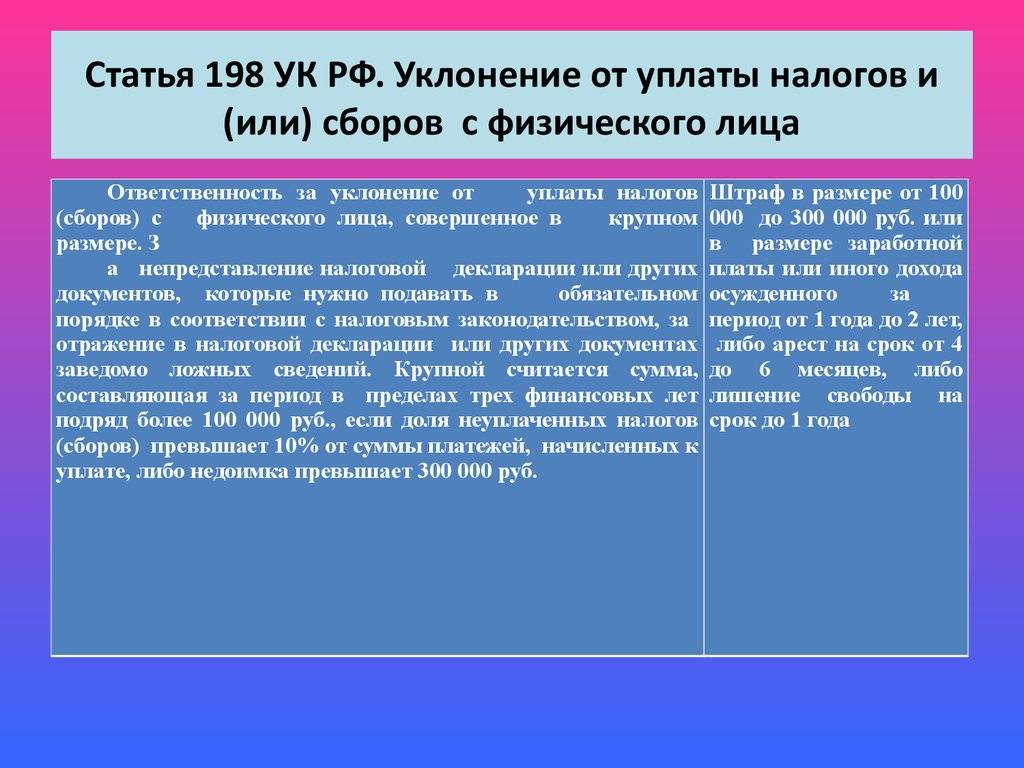

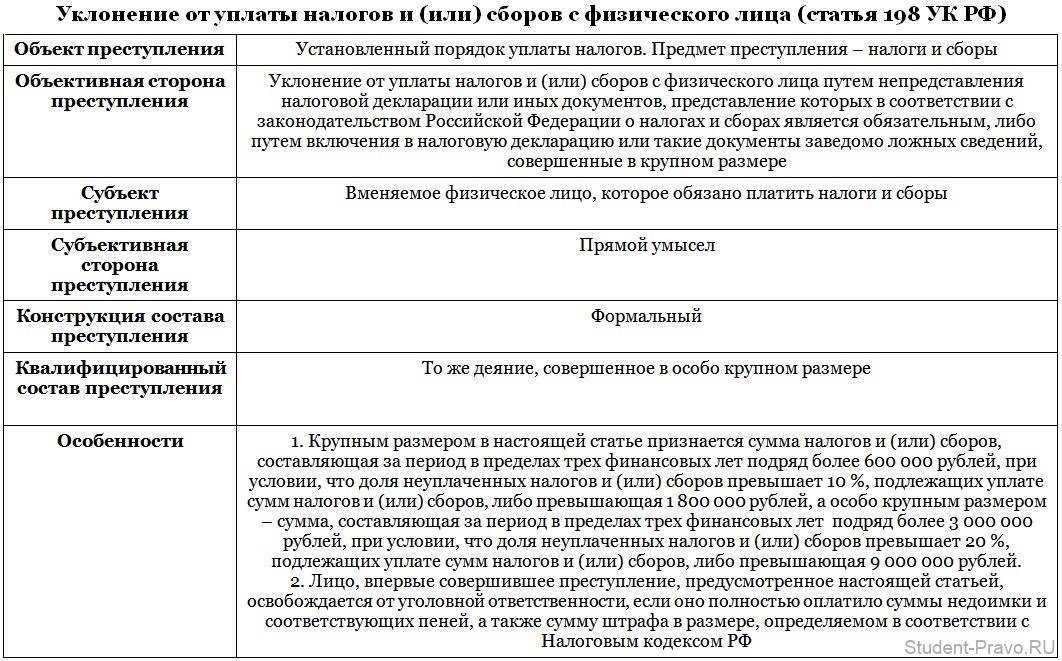

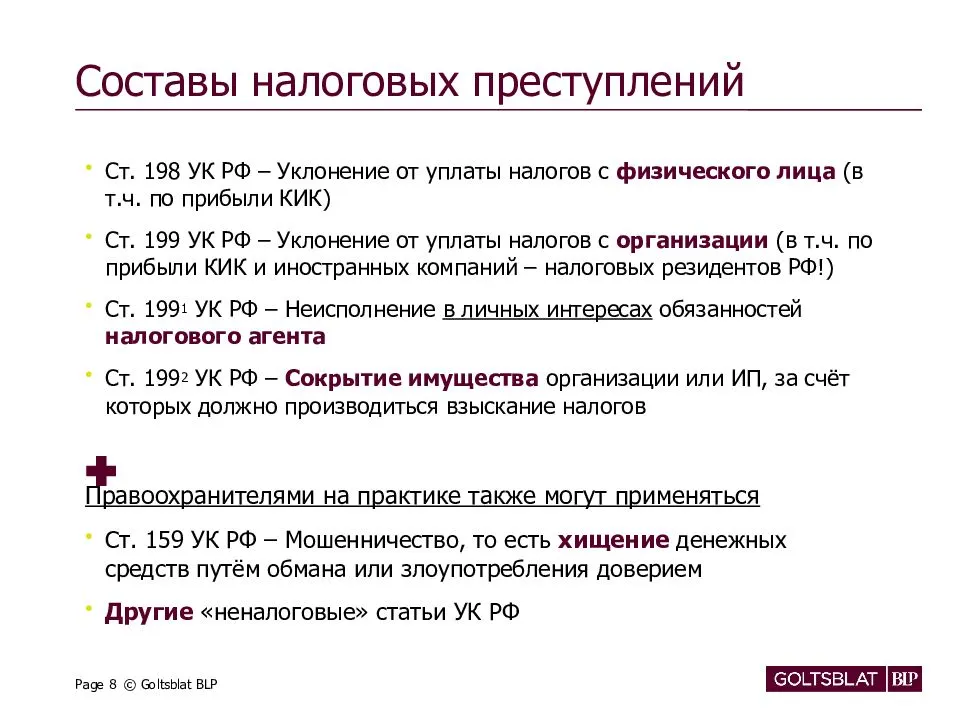

Статья 198 УК РФ

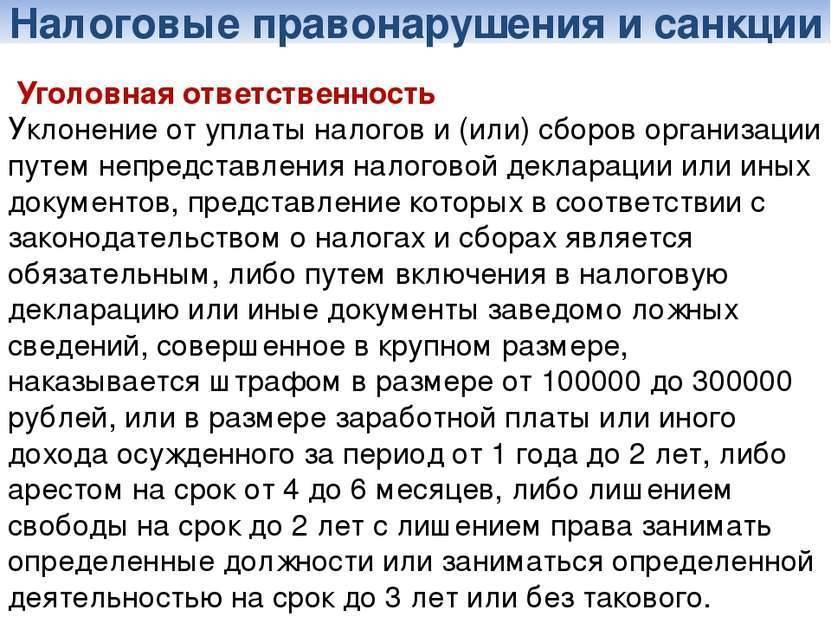

Правонарушение по ст. 119 НК РФ, а именно неподача декларации и прочих необходимых документов, либо подача, но с внесением заведомо ложных сведений начинает квалифицироваться как преступление, если такие нарушения допущены гражданином или ИП в особо крупном размере.

В примечании к ст. 198 Уголовного кодекса РФ указано, что крупным размером в этом случае будет считаться сумма неуплаченного за трехлетний период налога, превышающая 900 000 рублей, если она составляет, как минимум, десятую часть дохода, либо превышающая 2 700 000 рублей за тот же период. Особо крупным размером считается неуплата налога за трехлетний период в размере, как минимум, 4 500 000 рублей, если она представляет собой более 20% от облагаемой налогом суммы.

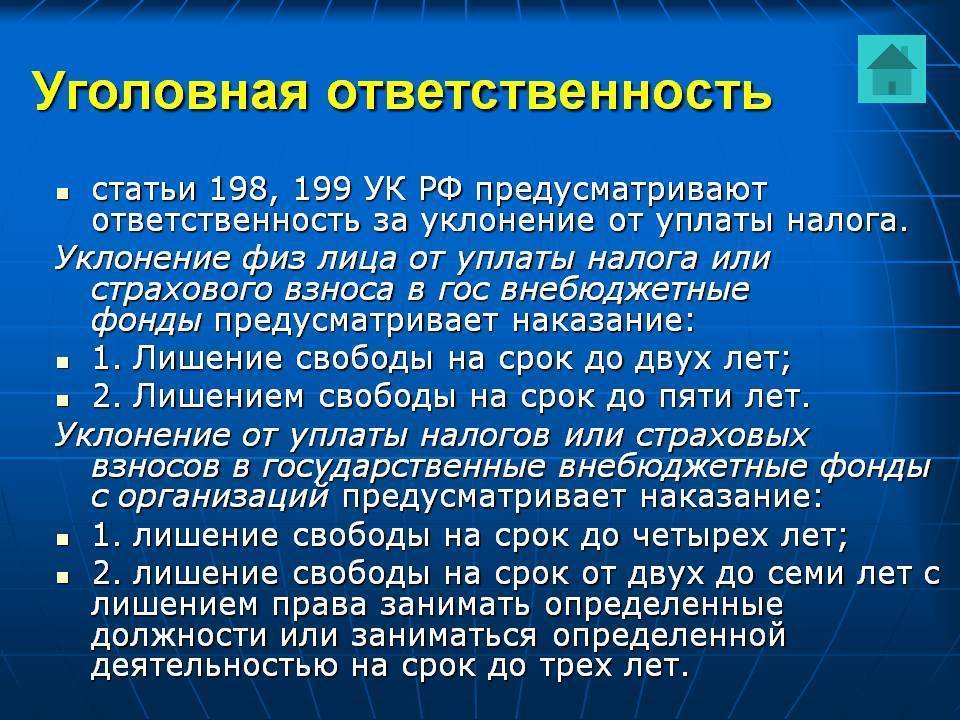

В соответствии с п. 1 указанной статьи, за такое деяние в крупном размере полагается наказание в виде 100000-300000 рублей штрафа или уплата суммы дохода за 2-3 года, а также вплоть до трех лет принудительных работ или до года лишения свободы. За налоговое преступление в особо крупном размере установлено 200000-500000 рублей штрафа, уплату полутора-трехлетнего дохода, а также до трех лет принудительных работ и лишения свободы на такой же срок.

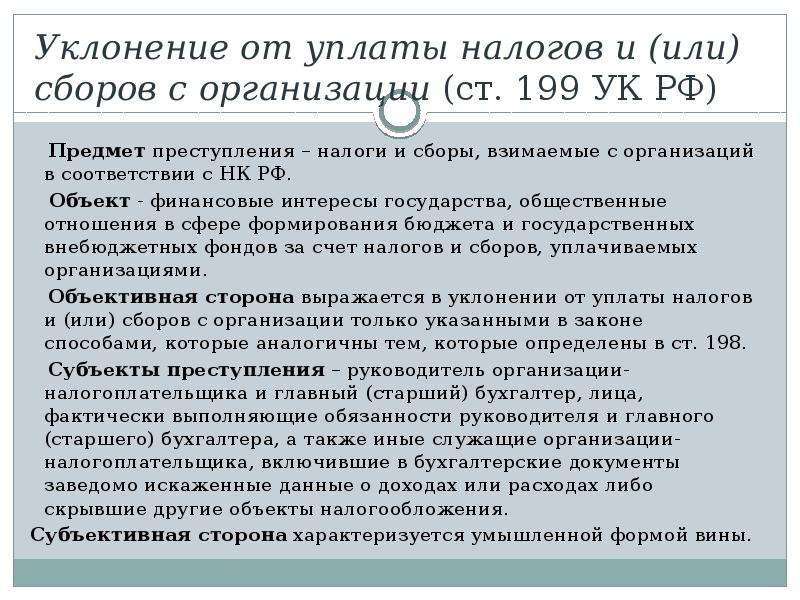

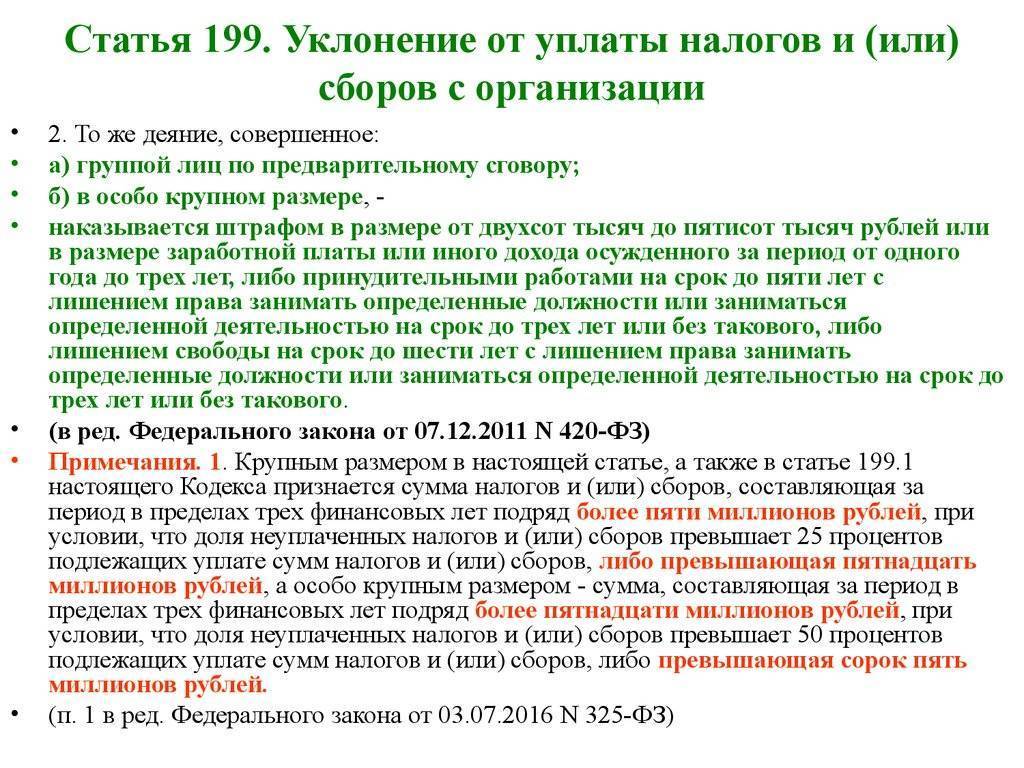

Статья 199 УК РФ

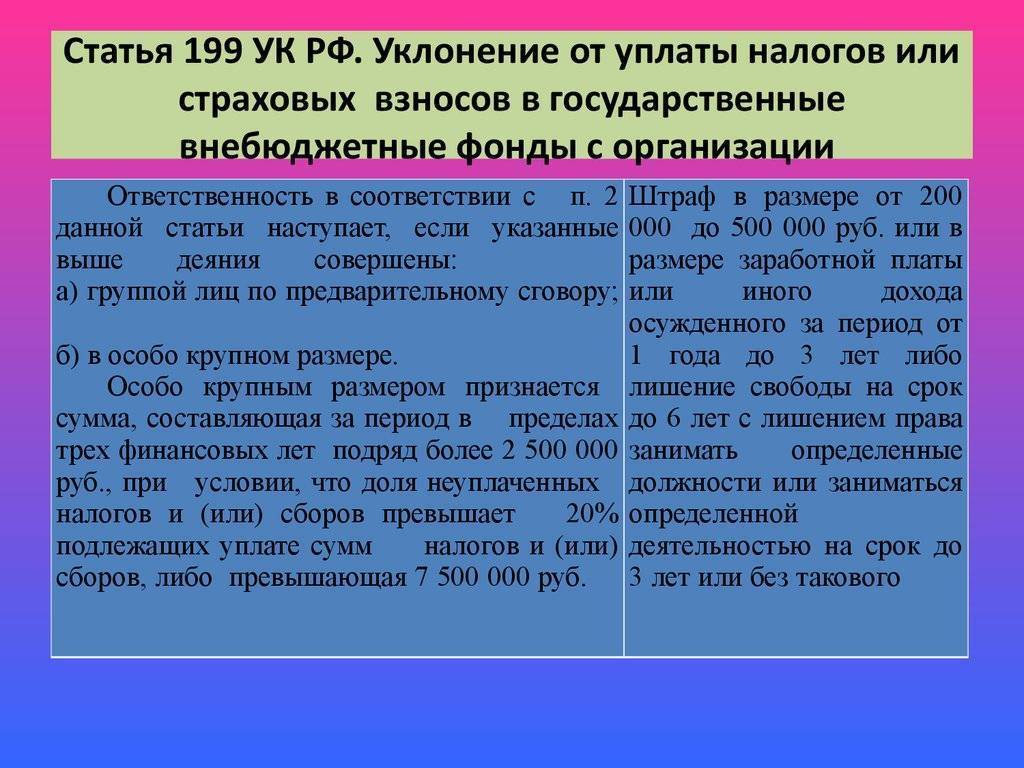

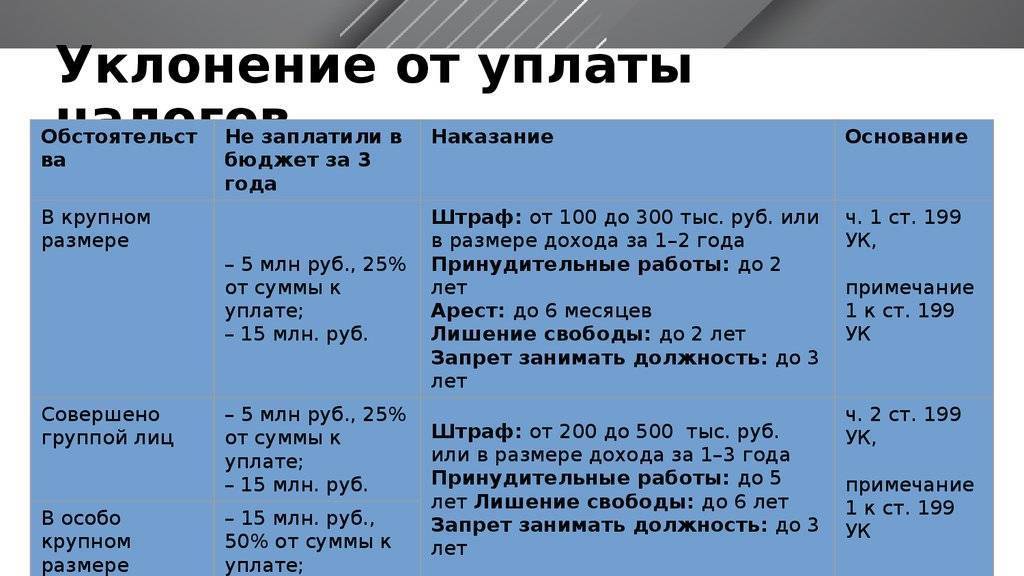

За те же деяния, но совершенные организацией и в других размерах, установлена ответственность по ст. 199 УК РФ. Особо крупным размером будет сумма неуплаченного за трехлетний период налога, превышающая 5 млн. рублей, если она составляет, как минимум, 25% дохода, либо превышающая 15 мл. рублей за тот же период, а особо крупным размером —неуплата налога за трехлетний период в размере, как минимум, 15 млн. рублей, если она представляет собой более половины от облагаемой налогом суммы, либо превышает отметку в 45 млн. рублей.

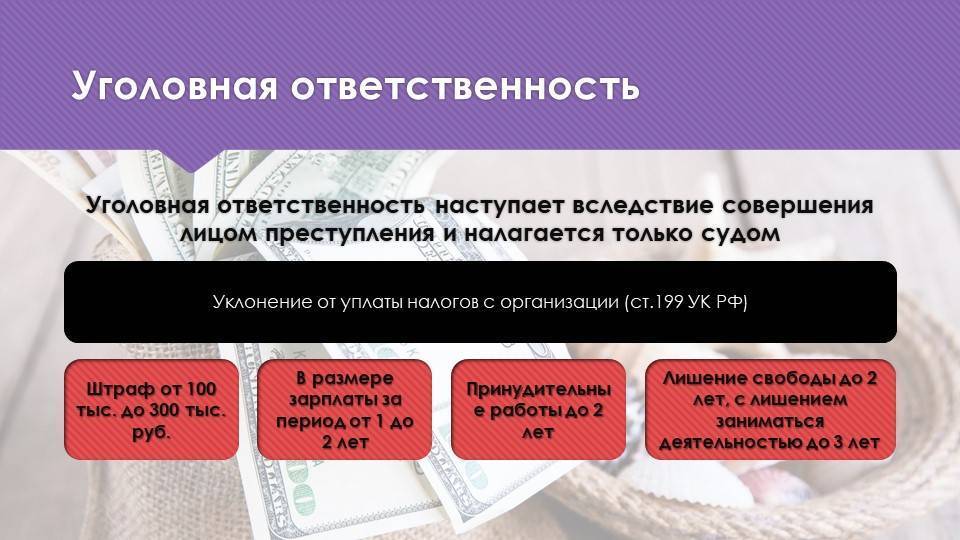

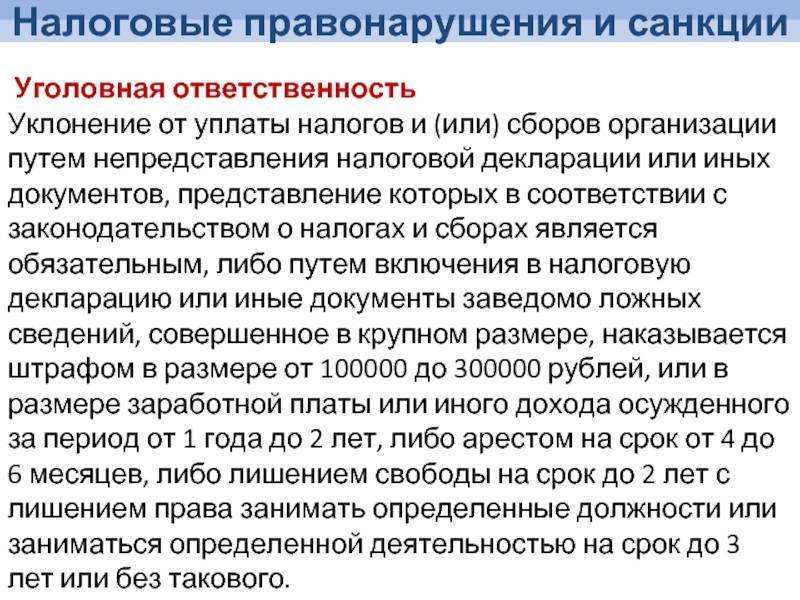

Если деяние повлекло неуплату налога в крупном размере, назначаются 100-300 тыс. рублей штрафа, или уплата дохода за период 1-2 года, до полугода ареста, или до двух лет принудительных работ, а также до двух лет лишения свободы. Последние два вида наказания могут сопровождаться лишением должностного лица права занимать свою должность или заниматься соответствующей деятельностью в течение трехлетнего периода лет.

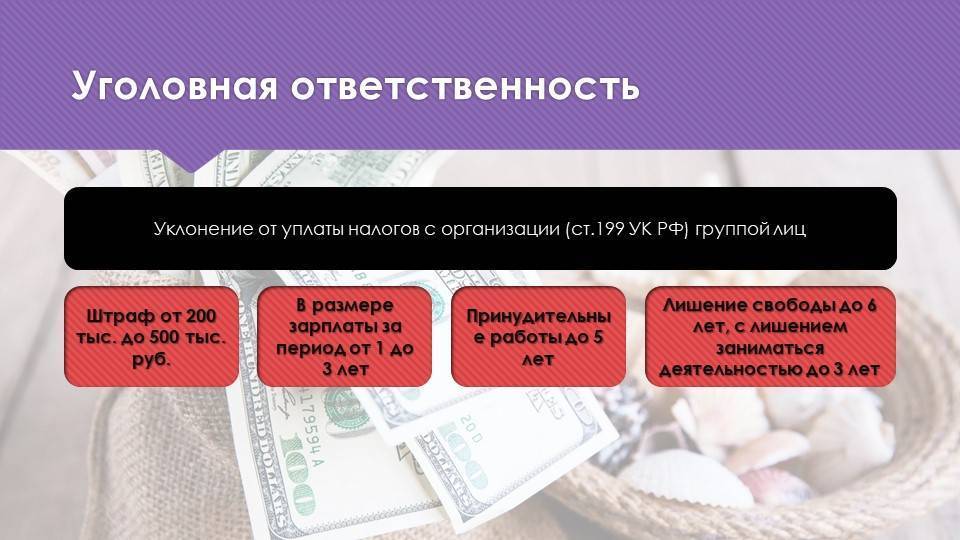

Если преступление совершила группа лиц по предварительному сговору или если оно повлекло неуплату налога в особо крупном размере, назначаются 200-500 тыс. рублей штрафа, или уплата дохода за период 1-3 года, или до пяти лет принудительных работ, а также до шести лет лишения свободы. Последние два также, по усмотрению судьи, могут сопровождаться лишением виновного должностного лица права занимать данную должность или заниматься соответствующей деятельностью в течение трехлетнего периода лет.

Статья 199.1 УК РФ

Если налоговый агент, например, работодатель, не отчисляет налог в личных интересах и сумма неуплаты достигла крупных или особо крупных размеров, то, согласно ст. 199.1 УК РФ, ему назначается наказание, аналогичное тому, которое предусмотрено для физических лиц ст. 198 УК РФ, при том, что крупный и особо крупный размер в этом случае законодатель оценивает так же, как при неуплате налогов организацией по ст. 199 УК РФ.

Срок давности по налоговым преступлениям

Уголовный кодекс связывает продолжительность срока исковой давности с категорией преступления, которая определяется по УК РФ. С учетом этого, максимальный срок лишения свободы, предусмотренный за налоговые преступления по статьям 198 и 199.1 не превышает трех лет, то они относятся к категории преступлений небольшой тяжести, а значит, срок давности по ним истекает спустя 2 года с момента совершения. В случае с налоговым преступлением, максимальный срок лишения свободы за которое составляет 6 лет, что определяет его как тяжкое преступление и влечет установление десятилетнего срока давности.

Причина привлечения к уголовной ответственности – умысел

Проводя предварительное расследование по уголовному делу, следственные органы должны доказать, что деяние было совершено с прямым умыслом, а именно с целью уклонения от уплаты налогов и сборов.

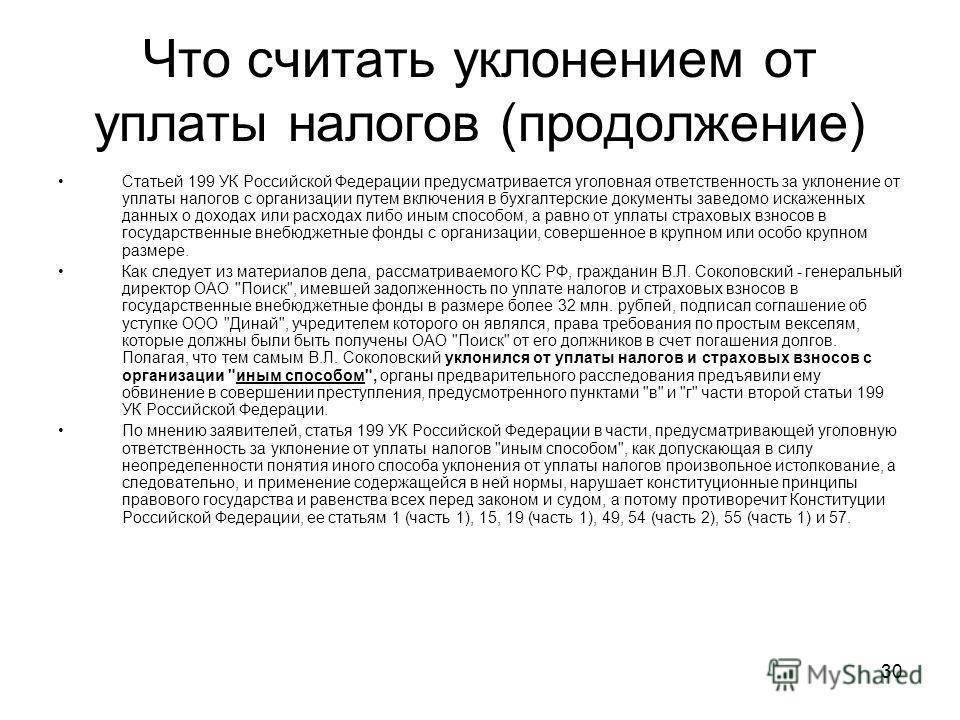

Способами уклонения от уплаты налогов являются умышленное включение в налоговую декларацию или иные документы заведомо ложных сведений и умышленное их непредставление3. При этом лицо, совершившее налоговое преступление, осознает общественную опасность своего действия (бездействия), предвидит возможность или неизбежность общественно опасных последствий и желает их наступления.

Конституционный Суд РФ в Постановлении от 27 мая 2003 г. № 9-П указал, что предусматривается «уголовная ответственность лишь за такие деяния, которые совершаются умышленно и направлены непосредственно на избежание уплаты законно установленного налога в нарушение закрепленных в налоговом законодательстве правил».

Таким образом, причиной привлечения к уголовной ответственности не может быть ненамеренная неуплата налогов и страховых взносов, например случайная арифметическая (техническая) ошибка, ошибка в бухгалтерской программе, методологическая ошибка при исчислении налога.

Разбирательство в суде и ответственность за уклонение от уплаты налогов

Если налогоплательщик все-таки провинился и суд признал его уклоняющимся от налогов, то в уголовном кодексе назначается наказание следующим образом:

- Если задолженность квалифицируется как крупная, то предлагается взыскать штраф в размере 100-300 тысяч рублей, заработок за 1-2 года, арест на 6 месяцев или ограничение свободы под подписку о невыезде на 1 год;

- Особо крупная задолженность повлечет за собой штрафные санкции в размере 200-500 тысяч рублей, а сроки обязательных работ и ограничения свободы соразмерно увеличиваются вдвое.

Особенно если за нарушение налогоплательщик привлекается впервые, то с большей вероятностью его деяние будет квалифицироваться по 198 статье. Однако в этом случае у гражданина есть шанс избежать наказание, если он согласен добровольно выплатить задолженность и начисленные пени со штрафом в полном размере.

На деле оказывается, что не так страшен черт, как его малюют. Чаще в судебной практике органы власти по делам, проходящим по 98-й статье, выносят гражданам меру пресечения в виде штрафов, изредка назначая условное лишение свободы до 1 года.

Зато должностные лица, проходящие по 99-й статье и виновные в уклонении от налогов организации, получают условный срок, теряя возможность в дальнейшем занимать руководящие должности. Под стражу и отбывание наказания в заключении попадает треть осужденных, являвшихся виновниками или соучастниками в сокрытии налоговых выплат.