Как оплатить налог с продажи машины?

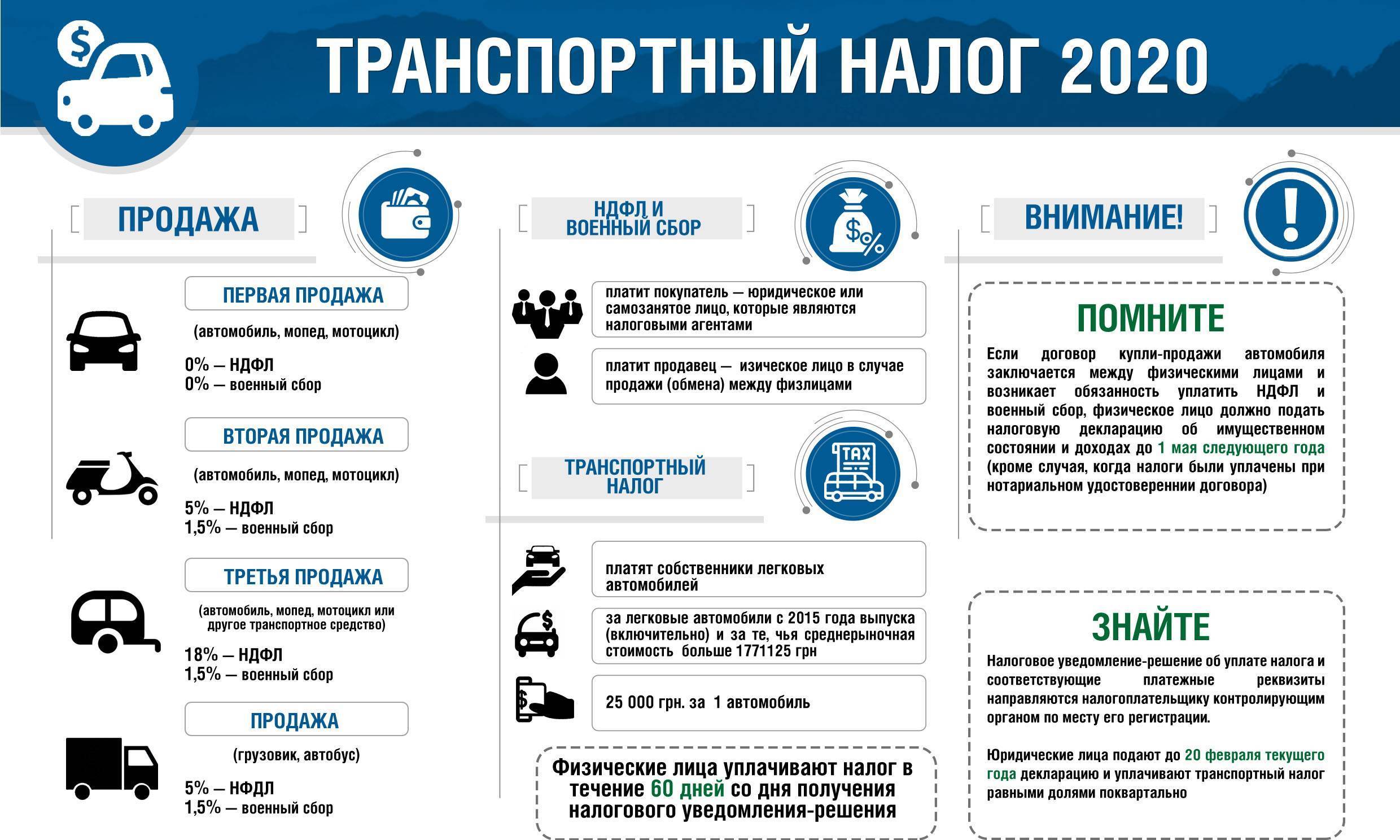

После подачи декларации с начислениями (то есть в случае, когда в ней указана сумма налога, подлежащая уплате) возникает обязанность по оплате налога с продажи авто.

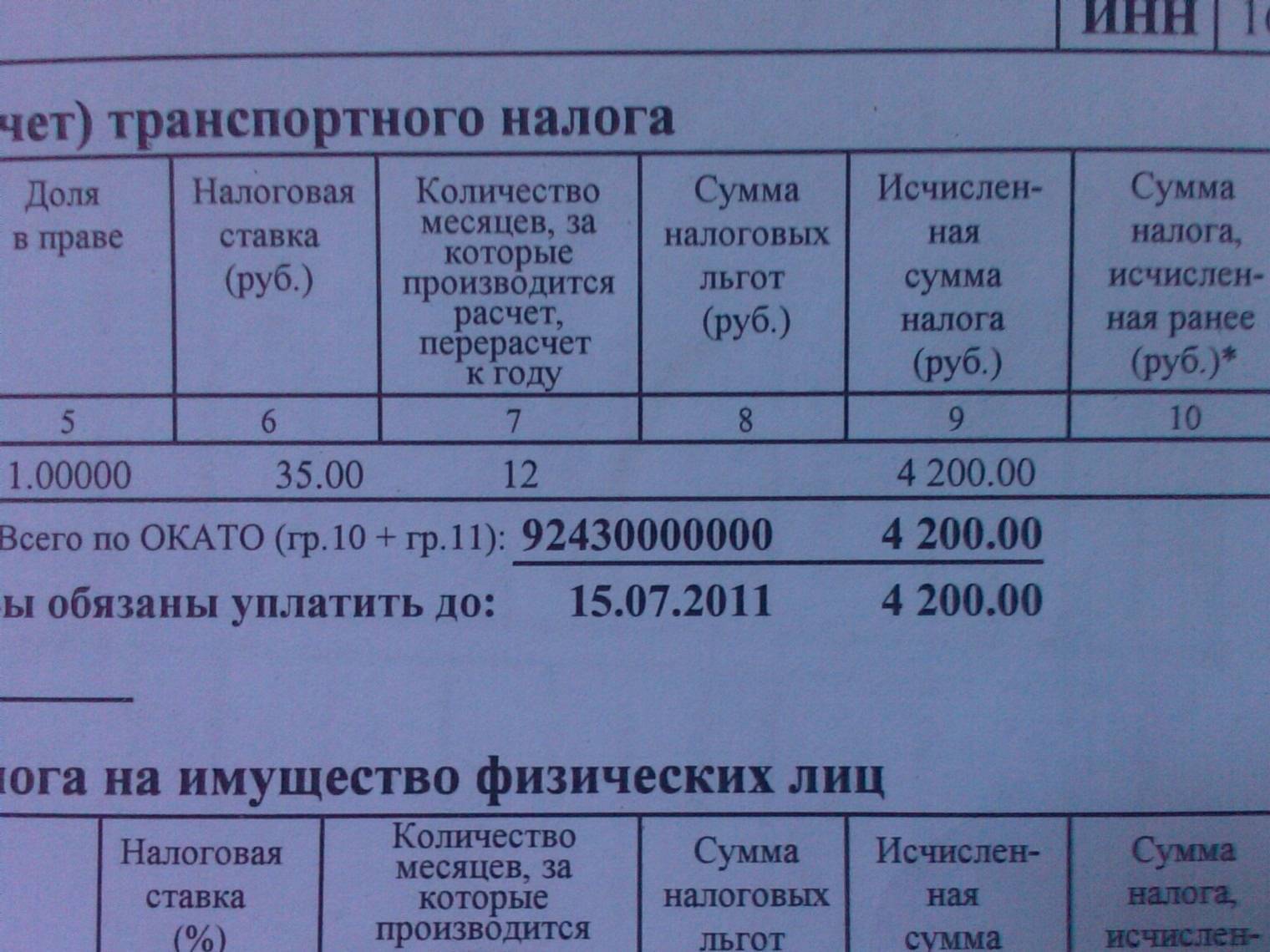

Налог должен быть оплачен не позднее 15 июля года, следующего за годом получения дохода. Например, при продаже машины в 2017 году срок уплаты приходится на 15 июля 2018 года. Оплатить налог раньше указанного срока можно, а вот при просрочке будут начисляться пени.

Реквизиты на оплату налога можно получить в налоговом органе или на официальном сайте Федеральной налоговой службы.

Налоговая декларация

По общему правилу все доходы граждан должны быть задекларированы. Исключение не составляют и доходы, полученные с продажи автомобилей.

Налоговая декларация предоставляется в налоговый орган по месту учета плательщика, а не по месту учета авто (в некоторых случаях это могут быть разные налоговые инспекции). Сдавать ее можно, как на бумажном носителе, так и в электронном виде. Форма декларации называется 3 – НДФЛ. Другие формы налоговых деклараций сдавать нельзя.

В декларации нужно указать:

- Личные данные плательщика:

- фамилию, имя и отчество;

- дату рождения;

- ИНН;

- адрес регистрации;

- телефон (по желанию).

- Сумму полученного дохода.

- Сумму налога, которую необходимо заплатить.

- Налоговый период, то есть тот год, в котором был получен доход.

- Основание получения дохода (продажа имущества).

Заполнить декларацию можно самостоятельно. При наличии затруднений необходимо обратиться в специализированные фирмы по предоставлению такого рода услуг.

Срок сдачи декларации – 30 апреля года, следующего за годом получения дохода. То есть, если машина была продана в 2017 году, то декларацию нужно представить не позднее 30 апреля 2018 года.

В случае несвоевременной подачи декларации налогоплательщику грозит штраф. Его сумма будет не менее 1000 рублей.

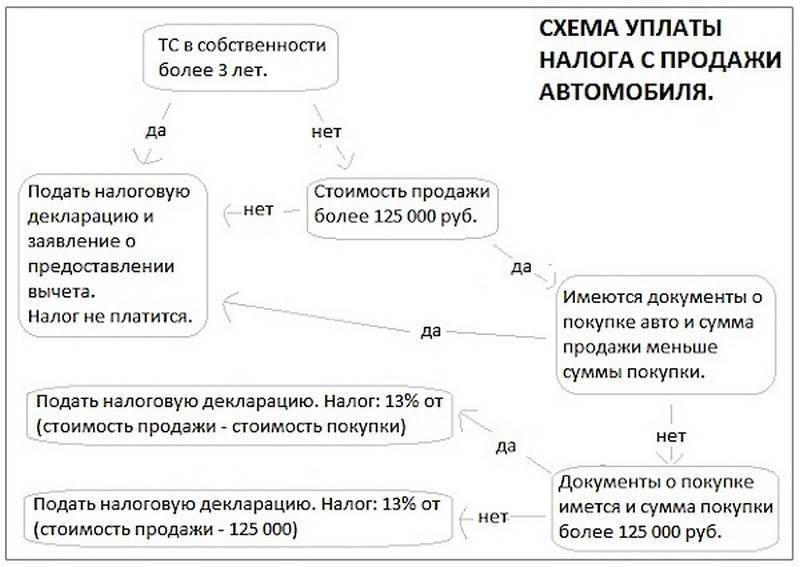

Декларацию можно не подавать в двух случаях:

- когда автомобиль находился в собственности более трех лет;

- когда машина продана не более, чем за 250 тысяч рублей.

В силу незнания законодательства многие не представляют декларации и думают, что в налоговой не узнают о совершенной сделке.

Но это далеко не так. ГИБДД присылает в налоговую сведения о прекращении права собственности на тот или иной вид транспорта. Таким образом, фискальный орган имеет возможность отслеживать, кто и когда получает доход от продажи имущества.

Необходимые документы

Если декларация не предоставлена, лицу, получившему доход от продажи, придет уведомление с просьбой подать декларацию и уплатить причитающуюся сумму налога.

В такой ситуации налогоплательщику необходимо сдать в налоговый орган следующие документы:

- пояснения относительно полученного уведомления. Они не требуют особой формы и могут быть написаны от руки или распечатаны на принтере. В пояснениях нужно указать, сколько лет находилась в собственности машина и за какую сумму была продана.

- копия договора продажи авто.

- копия договора на покупку другой машины (если необходимо подтвердить, что фактически не было получения дохода).

Как не платить?

Итак, выше мы перечислили 3 случая, когда подоходный налог при отчуждении автомобиля не взимается. Рассмотрим их подробнее!

Нет дохода – нет налога!

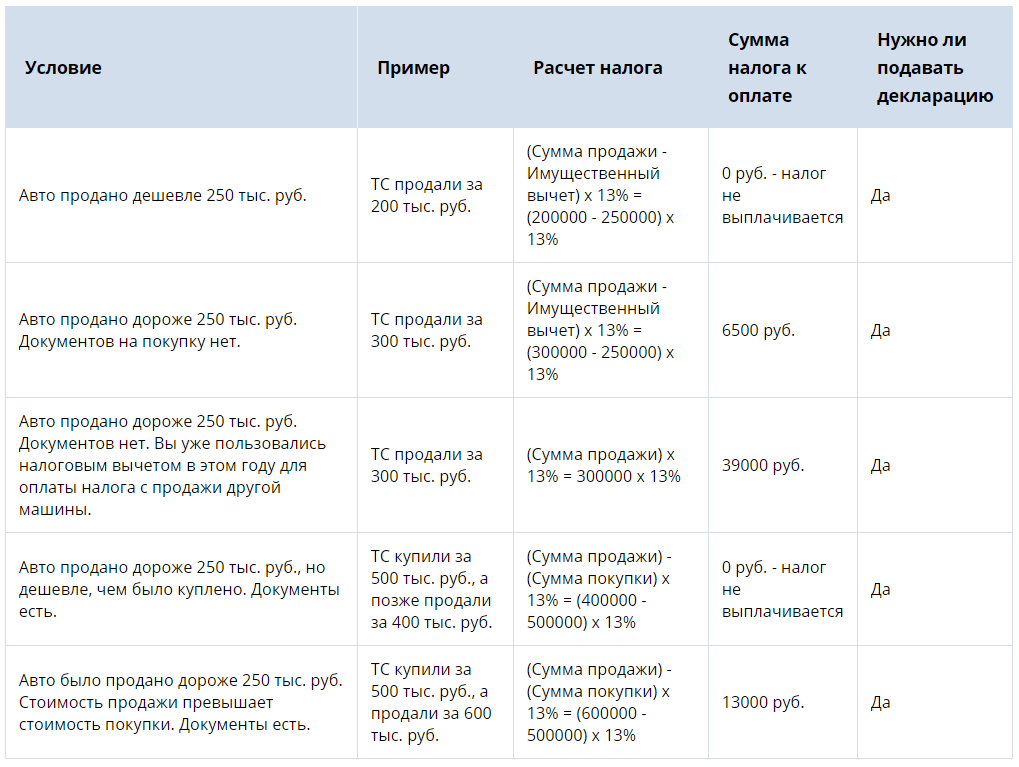

Обратите внимание, налог с продажи транспортного средства платится в 2021 году именно с полученного дохода. Несмотря на некоторую неясность в терминологии Налогового кодекса, под доходом здесь подразумевается более общеупотребительное слово “прибыль”

Это означает, что доходом в контексте уплаты налога нужно считать, на сколько денег вы остались в плюсе в виде разницы между продажей и покупкой машины.

Если вы приобретали авто за 500 тысяч и продали его за эту же сумму, то ничего платить не надо. Но, разумеется, если вы продали дешевле, чем купили, то Налоговая инспекция вам уже ничего не заплатит, ведь речь идёт о налоге, а не сделке по компенсации потери в разнице.

Если автомобиль был менее 3 лет в собственности

Если вы владели машиной в течение более 3 лет, то сделка её продажи налогом не облагается. Посчитайте правильно – речь идёт о сроке между датами покупки вами авто по договору купли-продажи и продажи по аналогичному договору. Именно этот срок должен составлять 3 года.

Это устанавливает статья 217 НК России в своём подпункте 17.1:

Третье условие – налоговый вычет, на самом деле уменьшает налоговую базу (сумму, от которой рассчитывается налог с продажи авто), поэтому его мы рассмотрим в способах уменьшения уплачиваемой суммы. Но, так как вычет имеет фиксированный размер в рублях, то при недорогих автомобилях можно полностью избежать оплаты подоходного налога.

Вас также заинтересует:

- Можно ли и как правильно покупать кредитный автомобиль?

- Можно ли и как восстановить учёт утилизированного автомобиля?

- Всё о запрете на регистрационные действия в вопросах и ответах

Ещё примеры

Выше мы рассмотрели простейший пример без учёта стоимости авто при покупке. Справедливости ради отметим, что он редко применим на практике, так как большинство транспортных средств покупается и только потом продаётся. Поэтому перейдём к более реальным примерам!

1. Вы приобрели машину 1 июля 2016 года, и продали 12 июля 2021 года. В такой ситуации налог с продажи налоговым органом не берётся, так как авто у вас в собственности было более 3 лет, и доход этот получился необлагаемым.

2. Автомобиль приобретался всего 2 года назад за 500 000 рублей, а 22 Ноября 2021 года вы от него избавились, и покупатель заплатил вам за него всего 450 000 рублей. В данной ситуации сделка налогом также не облагается. Ведь продали вы машину дешевле, чем купили. Следовательно, дохода, а вместе с ним и налоговой базы для начисления сбора нет.

Если в ДКП указали сумму меньше?

Довольно распространённая практика, когда вас при покупке вами же автомобиля просят указать в договоре купли-продажи сумму меньшую реальной. Делается это как раз для ухода от налогов.

И снова пример: вы приобрели автомобиль год назад за миллион рублей, но в ДКП прописали сумму 600 тысяч, чтобы продавцу не пришлось платить 13% либо пришлось заплатить гораздо меньше за счёт такого снижения суммы сделки. Теперь вы хотите продать авто за 850 тысяч. Но в этом случае вам придётся заплатить налог с разницы в 250 тысяч, а это уже ощутимый размер сбора – 32 500 рублей.

Если и вы оказались в такой ситуации, то вариантов, на самом деле, здесь немного:

- попросить покупателя также указать меньшую сумму, но сегодня редкий человек согласится, ведь это сопряжено не только с необходимостью с его стороны в дальнейшем продолжать цепочку занижения сумм для избегания налогов, но и риск при возможном расторжении сделки – ведь тогда он вернёт только ту сумму, которая указана в ДКП,

- доказать налоговому органу о фиктивности суммы сделки, но это также связано с большими трудозатратами, так как делать это придётся в суде, ведь у налоговой есть сведения о документально оформленной купле-продаже.

Вывод только один: извлечь урок и предусмотреть на будущее такой исход событий, когда бремя оплаты подоходного налога за прежнего владельца фактически ложится на вас, а лучше впредь всегда указывать реальную сумму.

Но есть всё же и в этой ситуации выход избежать уплаты 13%, о нём и поговорим!

Какую сумму указать в ДКП, чтобы избежать налога?

Некоторые продавцы просят покупателей указать в договоре заниженную сумму покупки. Это нужно для уменьшения налогов. Покупателю не стоит так поступать, и вот почему:

- Увеличенный подоходный налог при последующей продаже транспорта. Решив продать автомобиль, человек будет опираться на цифру, которая написана в ДКП. Если транспорт по факту был продан намного дороже, доказать это будет невозможно, ведь в договоре будет стоять совершенно другая сумма.

- Возможность потери машины и денежных средств. Если впоследствии выяснится, что купля-продажа оказалась недействительной (автомобиль в залоге или был угнан), то возмещать деньги будут на основании ДКП.

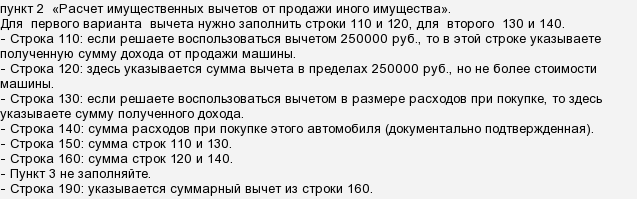

Образец заполнения 3 НДФЛ с помощью программы «декларация 2017»

Итак, если вы не хотите никому платить деньги, то здесь мы наглядно покажем, как заполнить 3-НДФЛ при помощи программы «Декларация». Прежде всего, необходимо скачать программу «Декларация» и установить к себе на компьютер. В этом проблем возникнуть не должно. Теперь рассмотрим ваши действия по шагам.

Шаг 1. «Задание условий»

Начинаем заполнять с поля задания условий – ставим галочку напротив «3-НДФЛ», в том случае, если вы являетесь гражданином России. Выбираем номер налоговой инспекции (состоит из 4- цифр), указав в соответствии с вашим местом жительства ИФНС из открывшегося списка. Если вы первый раз подаете декларацию, то номер корректировки указываем «0», либо указывает очередной номер корректирующего отчета.

поле «признак налогоплательщика»поле «имеются доходы»поле «лично»поле «Представителем – «ФЛ»

Подсказка. Для выбора своей налоговой инспекции необходимо нажать на кнопку справа от графы «Номер инспекции» и найти в списке свою ИФНС.

Шаг 2 заполняем поле «Сведения о декларанте»

Сведения о ФИО и документе, удостоверяющем личность.

Заполнение данных полей не должно вызвать у вас сложности. Все поля заполняем по порядку, как на примере, при этом необходимо обязательно нужно указать свой ИНН. Код страны и документ удостоверяющий личность выбираем из выпадающего списка. И вносим серию, номер, дату выдачи и кем выдан документ.

Сведения о месте жительства.

Здесь указываем ваш адрес регистрации, при этом необходимо указать код ОКТМО, который соответствует вашему месту жительства. Как его узнать описано у нас на сайте. Заполнение остальных граф не должно вызвать сложностей.

Шаг 3. Заполняем поле «Доходы полученные в РФ»

Так как мы рассматриваем вариант заполнения 3-НДФЛ при продаже авто, то мы выбираем доход по ставке «13%» и указываем новый источник получения прибыли – в нашем случае это будет ФИО покупателя вашего автомобиля. Для этого необходимо нажать на ставку 13% (написана желтым цветом), далее на плюсик в графе «Источники выплат».

При продаже автомобиля код дохода в декларации 3-НДФЛ указываем 1520.

В графе «сумма дохода» указываем ту сумму, за которую вы продали свое транспортное средство.

Графа код вычета заполняется следующим образом:

Нет документов, подтверждающих покупку вами автомобиля

Ставим Код 906, если у вас отсутствуют подтверждающие документы на покупку вами данного автомобиля. При этом, у вас есть право на вычет в размере в 250 тыс. рублей. Т.е. если вы продали автомобиль, стоимостью 375 тысяч рублей, то вы имеете право применить вычет в 250 рублей, тогда сумма налога (13%) будет взиматься следующим образом: 375 тыс. руб. – 250 тыс. руб. = 125 тыс. руб. * 13% = 16 250 рублей.

В графе «Сумма вычета (расхода)» в этом случае указываем сумму 250 тыс. рублей, при этом она не должна превышать сумму вашей продажи. Например, вы продаете авто за 375 тыс. рублей, в этом случае можно взять вычет полностью, а если продаете за 150 тыс. рублей, то и сумма вычетов составит 150 тыс. рублей.

Есть документы, подтверждающие покупку вами автомобиля

Если у вас сохранился договор купли-продажи вами своего автомобиля, то указываете код 903. Если стоимость покупки была больше стоимости продажи, т.е. у вас фактические не возник доход, то сумма расхода ставится та же, что и сумма продажи, при этом налог у вас будет равен нулю. Например, если вы купили машину за 700 тыс. рублей, а продаете за 675, в таком случае сумма дохода и вычета будет равна 675 тыс. рублей. Сумма налога равна нулю.

Если сумма покупки вами автомобиля меньше, чем сумма продажи, то возникает налоговая база, с которой взимается 13% налога. Так, например, если вы приобрели автомобиль за 600 тыс. Рублей, а продали его за 650 тыс. рублей, в таком случае в графе «сумма дохода» пишем 650 тыс. руб., а в графе «сумма вычета» — 600 тыс. руб. Таким образом налог будет равен 650 000 – 600 000 * 13% = 50 000 * 13% = 6 500 рублей.

У вас должно быть два договора купли-продажи автомобиля – первый подтверждает сумму вашей покупки и будет являться основанием для вычета, а второй – продажей, которая будет вашим доходом. Копии данных документов необходимо будет приложить к декларации.

Шаг 4. Сохранение и печать

После того, как декларация заполнена и проверена, вы можете ее сохранить в формате tif, чтобы распечатать позднее. Либо можете сразу нажать на печать и распечатать декларацию 3-НДФЛ. Далее вам необходимо будет предоставить в ФНС удобным для вас способом.

Читайте далее:

Раздел 9 декларации по ндс 2015, содержит сведения из книги продаж, образец заполнения

Как получить имущественный налоговый вычет

Ответы на основные вопросы по заполнению формы 6-НДФЛ

Кто может рассчитывать на возврат налога при покупке квартиры

Платит ли пенсионер налог с продажи квартиры в 2020 году, какие есть льготы

В каких случаях платится налог при продаже автомобиля

Налог при продаже автомобиля будет удерживаться, если не возникает оснований освобождения от такой обязанности. Исходя из приведенных выше правил, НДФЛ при продаже автомобиля будет удержаться:

- если машина была в собственности менее 3 лет;

- если цена сделки превысила 250 тыс. руб.;

- если продажная цена выше стоимости приобретения ТС.

Для подтверждения срока владения и стоимости сделки будут учитываться условия договора купли-продажи. В отличие от объектов недвижимости, право собственности на транспорт переходит сразу при подписании договора, передаче ключей и документов. Даже если стороны затянут процедуру переоформления документов в ГИБДД, на возникновение налоговых обязательств это не повлияет.

Новые правила регистрационных действий с транспортом позволяют избежать предпродажного снятия машины с учета. Однако налоговый орган получает сведения о собственниках автотранспорта из реестра ГИБДД. Чтобы избежать ненужных проблем с доказыванием момента перехода права собственности, продавец имеет прав сам подать заявление об аннулировании регистрации ТС на себя. Сделать это можно, если покупатель не зарегистрировал авто на себя в течение 10 дней после заключения договора. Аннулирование регистрации позволит избежать оплаты транспортного налога, и упростит процедуру расчета НДФЛ при продаже машины.

Налог с продажи автомобиля в 2022 году

Налоговое законодательство, как и любое другое, является инструментом, который не стоит на месте. Оно изменяется вместе с новыми реалиями и развивается с обществом и государством. За последние годы в нем появилось множество нововведений. Это касается и компаний, и ИП, и простых граждан.

И можно не сомневаться, что Налоговый кодекс, вместе с сопутствующими нормативными-правовыми актами продолжит меняться.

Что же касается изменений размеров налога с продажи автомобиля в 2022 году, то пока сведений об этом ни из Правительства России, ни из Госдумы не поступало. Хотя это мало, о чем говорит. Так, абсолютно неожиданно было заявлено, что парламент готовится принять в третьем чтении документ, исключающий обязательный техосмотр при заключении договора ОСАГО. Но еще месяц назад никто не мог такого предположить. Думается, что с налогом на средства, полученные от продажи личного автомобиля такого не произойдет.

Налог на продажу автомобиля физическим лицом

Как уже говорилось, в России для физических лиц действует налоговая ставка на продажу автомобиля, которая равна 13 процентам. Исключение составляет владение машиной более 3 лет. Есть моменты, которые позволяют если и не полностью избавиться от обязанности уплаты налога, то существенно уменьшить его размер. О том, кто и как может это сделать, речь пойдет в заключительном разделе статьи. А пока поговорим о различиях в размере платежей между физическими лицами и индивидуальными предпринимателями.

Налог на продажу автомобиля для ИП

Если с налогом на продажу имущества, в том числе транспортного средства, физическим лицом все понятно: размер составляет 13%, при сроке владения менее 3 лет, то с индивидуальными предпринимателями все сложнее. Здесь платеж зависит от следующих факторов:

- в каких целях использовался продаваемый автомобиль;

- срок владения машиной;

- использовались или нет специальные налоговые режимы;

- по какой системе производится уплата налогов.

Если машина использовалась индивидуальным предпринимателем для целей, не связанных с систематическим получением прибыли, то начисление налога от ее продажи должно производиться по правилам начисления НДФЛ. То есть сумма составит 13% от размера полученной прибыли.

Индивидуальный предприниматель может пользоваться одной из нескольких систем налогообложения:

- ОСНО – основная система налогообложения;

- ПСН – патентная система налогообложения;

- УСН – упрощенная система налогообложения;

- НПД – налог на профессиональный доход;

- ЕСХН – единый сельскохозяйственный налог.

В зависимости от этого производится и расчет налога с продажи автомобиля, который использовался непосредственно в целях бизнеса. Это правило будет действовать и 2022 году.

При продаже автомобиля предпринимателем, который находится на общей системе налогообложения, придется заплатить 13% НДФЛ.

Когда ИП продает машину по упрощенной системе налогообложения по схеме «Доходы минус расходы», он сможет вычесть из полученной прибыли расходы на приобретение машины и выплатить 15% от получившейся суммы. Но это можно сделать лишь в случае, если ранее покупка автомобиля не фигурировала в качестве основания для уменьшения налогооблагаемой базы ИП. При продаже машины предпринимателем по УСН «Доходы» нужно будет заплатить 6% от стоимости реализованной машины.

Когда ИП использует в своей деятельности ЕСХН, он должен учесть полученную от продажи автомобиля сумму в качестве дохода для расчета единого сельхозналога. При этом, существующая судебная практика настаивает, что одноразовые продажи машины не могут учитываться, как доход, получаемый при производстве сельскохозяйственной продукции. Поэтому можно применять обычный порядок уплаты НДФЛ. Но часто это право приходится отстаивать в судебном порядке.

Предоставление декларации

Декларация за текущий 2021 год, должна быть подана в начале следующего 2021 года. Крайний срок ее подачи, это 30 апреля. После, уже будут начисляться штрафные санкции.

Для заполнения декларации можно воспользоваться специальной программой через интернет, либо сделать это непосредственно в инстанции по образцу. Делать это необходимо с начала нового года, ранее, эта процедура может оказаться бессмысленной. Поскольку в законодательные акты вносятся изменения, вполне вероятно, что и декларацию нужно будет заполнять по-новому.

Кроме того, что продавец авто должен предоставить в налоговую службу декларацию, также он должен уплатить и подоходный налог. Сделать это можно и после того, как декларация будет подана, но не позднее 15 июля текущего налогового года.

Что требуется наряду с декларацией?

К самой декларации необходимо будет прикрепить:

- В случае, когда передача денежных средств производилась наличными, необходимо предоставить ДКП, а также расписку в получении денег. Если она отсутствует, достаточно будет просто указанной в декларации суммы.

- Когда авто было куплено у индивидуального предпринимателя, либо организации, просто указания суммы будет недостаточно. Это связано с тем, что все организации, как и ИП, должны производить расчеты лишь с наличием платежных документов. Поэтому, к декларации необходимо будет прикрепить справку-счет.

В каких случаях платить налог не нужно

Кто и как бы не критиковал законодательную базу РФ, в налогообложении дохода от продажи ТС есть и логика, и здравый смысл – законодатель четко и, на взгляд редакции сайта ВКредитбе.РУ, вполне справедливо оговорил ситуации, когда НДФЛ при смене «ласточки» не уплачивается.

1. Отсутствие дохода. Даже далекий от автомобильной среды человек понимает, что с каждым годом любой, в том числе и мало эксплуатируемый автомобиль теряет в цене. Примерно 9,8-16,5% в год – зависит от марки и модели машины. Это означает, что при продаже подержанного авто получить доход невозможно.

Но это нужно доказать в налоговой инспекции, чтобы доход не был приравнен к выручке от реализации. Доказательством служат 2 договора купли-продажи: один, по которому машина была приобретена, и второй, по которому продана. Если в первом договоре цена хотя бы на 1 рубль выше, дохода нет.

Проиллюстрируем сказанное на конкретном примере:

В 2017 году гр. А купил за 629 000 руб. автомобиль Chevrolet Niva, а в начале 2019 года смог продать за 628 000 руб. (высокая цена из-за тюнинга). Дохода нет, а, следовательно, нет базы для уплаты налогов. Но это вовсе не означает, что бывший владелец освобождается от подачи декларации. Ее нужно заполнить и предоставить налоговому инспектору вместе с договорами покупки и продажи.

2. Сумма сделки. При отсутствии договора покупки ТС, также можно не уплачивать НДФЛ. Но не все продавцы знают, какая сумма не облагается налогом при продаже автомобиля. Это 250 000 руб. (цифра привязана к налоговому вычету и его возврату).

3. Срок владения. В НК РФ для продавцов движимого и недвижимого имущества установлен так называемое минимальное время владения, в рамках которого уплачиваются налоги при отчуждении имущества по договорам купли-продажи.

Для транспортных средств такой срок составляет 3 года. Это означает, что при продаже автомобиля через 3 года и 1 день, независимо от цены покупки и продажи, налог не будет уплачиваться. Такой вывод вытекает из ст. 217 НК РФ – «не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц от продажи иного имущества, находившегося в собственности налогоплательщика три года и более».

Пример:

Любить старинных автомобилей случайно в 2015 году купил ГАЗ-21 «Волга» 1956 года выпуска за 150 000 руб. Более 3 лет он потратил на восстановление первоначального вида ретро-автомобиля. При этом все работы выполнял самостоятельно. В 2019 году эта машина была продана с аукциона за 15,5 млн. руб. в результате чего владелец смог получить прибыль в размере 15,35 млн. руб. Доход есть, но налог уплачивать не придется из-за срока владения ТС более 3 лет.

Время владения начинается с даты заключения договора купли-продажи, а не постановки ТС на учет в МРЭО или его снятия (это для транспортного налога важно, за кем числится машина). Такая норма появилась после вступления в силу в 2011 г

нормативных актов Госавтоинспекции, позволяющих осуществлять продажу автомашины без снятия с учета.

Если автомобиль получен в собственность по другим основаниям, то датой владения считается:

- при наследовании – день открытия дела о наследстве у нотариуса, т.е. день смерти владельца;

- дарении – со дня подписания соответствующего договора.

4. Вид сделки. При продаже автомобиля, владелец получает денежную компенсацию. А это доход, который подлежит налогообложению. Договор дарения – безвозмездная сделка, не ведущая к возникновению каких-либо обязательств перед ИФНС. Прежний хозяин не должен подавать декларацию о доходах и уплачивать налог.

А вот у получателя подарка как раз такие обязательства возникают, если он не является родственником дарителя. Ведь доход уже получен новым владельцем. Он должен подать декларацию по ф. 3-НДФЛ до 30 апреля следующего года (п. 3 ст. 228, п. 1 ст. 229 НК РФ).

Для жилых объектов

Налог с продажи квартиры в 2020 году уплачивается гражданами в соответствии с рядом принципов. Расчет суммы производится с учетом:

- срока владения имуществом;

- способа получения.

В 2016 г. в Налоговый кодекс внесены существенные изменения. Так, срок владения, учитываемый в целях определения суммы налога, увеличен с трех до пяти лет. Однако срок равен трем или более трех лет, если объект получен в результате:

- дарения или наследования от близкого родственника;

- приватизации;

- исполнения договора о передаче имущества по договору пожизненного содержания с иждивением.

Лица, владеющие жильем в течение этого времени, от уплаты сбора освобождаются. Кроме того, надо учитывать, что срок отсчитывается от момента возникновения права собственности, то есть правила, существовавшие до 2016 года, еще могут быть актуальными, так как закон обратной силы не имеет.

На основании этих данных можно составить таблицу, когда и какой срок учитывается.

Сколько лет в собственности | Обязанность по уплате | |

Количество лет | Дата | |

До 2016 г. | После 2016 г. | + — оплата производится – — не производится |

До 3 | + | + |

3–5 | – | + |

Более 5 | – | – |

Уменьшить сумму сбора можно, воспользовавшись правилом . Если сумма от продажи меньше 70% кадастровой стоимости жилья, за базу для налогообложения можно взять 70% актуальной кадастровой стоимости. Кроме того, не стоит забывать и про налоговый вычет в 1 000 000 рублей в соответствии со ст. 220 НК РФ, предоставляемый, правда, только в отношении одного объекта.

Таким образом, для того чтобы правильно рассчитать сумму сбора и применить все возможные льготы, необходим системный подход к законодательству и анализ норм в совокупности

Кроме того, следует принимать во внимание последние изменения законодательства

Налог с продажи машины в 2018 году новый закон

Вступивший в силу 1 января 2018г закон о налоге с продаж, в большей части коснулся недвижимости. Внесены изменения относительно срока, сколько должен владеть имуществом продавец – покупатель не получит возмещение, если квартира находилась в собственности меньше пяти лет.

Условия налогообложения при реализации автомобилей не изменились.

Освобождение от налога: реальность или разговоры

Возмещение налогового вычета и освобождение от уплаты с продажи автомобиля, является правом налогоплательщика, но совсем не обязанностью. Только если гражданин самостоятельно побеспокоится о защите своих прав, тогда он сможет получить все полагающиеся ему льготы. Следует учитывать такие моменты:

- имущественный налоговый вычет можно получить не более 250 тыс. рублей в год. Например, если уже пересчитан подоходный на возмещение медицинского обслуживания или за покупку квартиры, не получится получить в полном объеме возврат от продажи авто. С другой стороны, если за год совершена продажа двух или даже трех недорогих транспортных средств, их цена суммируется, и начисление не производится до превышения необлагаемой стоимости.

- для получения вычета при нескольких случаях придется приходить в налоговую в обоих случаях. Порядок расчета не предполагает прекращения начисления при одном заявлении. Каждый вопрос решается отдельно: заявление и декларацию надо подавать по каждому. Поэтому, если есть возможность, пошлину на квартиру лучше вернуть за прошедший или следующий период.

- избежать оплаты с продажи не получиться – за неуплату пошлины полагается штраф в 5% от невыплаченной суммы, поэтому, если есть уверенность в наличии льгот, нужно обязательно оформить все документально, т.е. доказать свое право, указывать в декларации полученную прибыль.

Освобождение от НДФЛ доступно только при подаче подтверждающих документов и заявления в ФНС по месту проживания или онлайн на сайте. Этот процесс не совершается автоматически, нужно самим заботиться о получении полагающегося.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Как еще можно уменьшить сумму уплаты налога?

https://youtube.com/watch?v=cxBGK-1P6uo

Помимо самого расхода на покупку авто, учитываются и некоторые другие, за счет которых может быть уменьшена налоговая выплата:

Оплата дополнительных услуг.

К этому относятся услуги третьих лиц по подбору автомобиля, проверки его с юридической точки зрения, а также, помощь в оформлении всей документации. Все эти затраты должны иметь письменное подтверждение в виде платежных документов.

НДФЛ, который заплатил одаряемый.

Если автомобиль был получен в дар от человека, не являющегося близким родственником, то эта сумма будет относиться к расходам при приобретении ТС.

При получении авто в наследство.

Если автомобиль был получен в наследство, новый его владелец уплачивает госпошлину, а также несет расходы на оценку авто, которая нужна для определения размера госпошлины. Эти траты, по платежным документам, можно отнести в разряд расходов.

Порядок расчета и уплаты налога после продажи автомобиля

Итак, вы продали автомобиль, который находился в вашей собственности менее трех лет. В связи с этим вам надо сделать две вещи.

- Первое. Вы должны рассчитать налог, необходимый к уплате.

- Второе. Вы должны подать налоговую декларацию и заплатить налог.

Рассмотрим эти действия подробнее.

Расчет налога. Общая формула расчета налога для физических лиц выглядит так:

НДФЛ = сумма дохода от продажи x 0,13.

Однако, как мы отмечали выше, при расчете налога вы можете уменьшить доход от продажи автомобиля одним из двух способов по своему выбору:

- на расходы, произведенные при покупке автомобиля (наличии подтверждающих документов);

- на имущественный вычет в размере 250000 рублей. Этим вычетом вы можете воспользоваться, если расходы на приобретение автомобиля отсутствуют (он достался вам по наследству, например) или вы не сохранили документы, подтверждающие эти расходы.

Рассмотрим два примера, иллюстрирующих каждый из способов.

Пример расчета налога при уменьшении доходов на расходы.

Гражданин в марте 2019 года купил автомобиль за 1200000 рублей. Имеется договор купли-продажи, а также документы об уплате денежных средств продавцу. Автомобиль продан в 2021 году за 1250000 рублей. При расчете налога доходы от продажи автомобиля уменьшаются на расходы по его покупке. В этом случае сумма налога будет равна 6500 рублей ((1250000 рублей – 1200000 рублей) x 0,13).

Пример расчета налога с учетом вычета.

Гражданин в 2020 году купил автомобиль за 600000 рублей. Подтверждающие документы не сохранились. В 2021 году автомобиль был продан за 550000 рублей.

При расчете налога с продажи машины можно применить имущественный вычет. Облагаться НДФЛ будет сумма дохода, равная 300000 рублей (550000 рублей — 250000 рублей). Гражданину придется заплатить налог в размере 39000 рублей (300000 рублей x 0,13).

Подача декларации и уплата налога. Отметим сразу, что налоговую декларацию по форме 3-НДФЛ вы должны подать в налоговую инспекцию по месту вашего жительства в любом случае, даже если расчетная сумма налога равна нулю. Декларацию надо представить не позднее 30 апреля года, следующего за годом продажи автомобиля.

Полезная информация: заполнить декларацию можно с помощью бесплатного сервиса на сайте ФНС России.

Декларацию вы можете подать лично или через представителя непосредственно в налоговую, направить по почте с описью вложения, а также представить в электронной форме, в том числе через Единый портал госуслуг или личный кабинет налогоплательщика.

Если у вас есть подтверждающие документы и вы решили уменьшить доход на расходы по покупке автомобиля, то приложите эти документы (договор купли-продажи, акт приема-передачи денежных средств и т.п.) к налоговой декларации.

Имейте в виду, что за нарушение срока подачи декларации установлен штраф. За каждый месяц просрочки ее сдачи штраф составит 5 процентов суммы налога, который не уплачен в установленный срок на основании этой декларации. Однако штраф не может быть больше 30 процентов указанной суммы и меньше 1000 рублей. Кроме того, даже если сумма налога, которую вы рассчитали, равна нулю, при несвоевременной сдаче декларации вам будет начислен штраф в размере 1000 рублей.

Заплатить налог вы должны не позднее 15 июля года, следующего за годом продажи автомобиля. Порядок уплаты и реквизиты для уплаты налога вы можете уточнить в налоговой инспекции.

Ответственность на неуплату налога также предусмотрена законом. По общему правилу за неуплату налога в срок предусмотрен штраф. Однако, если вы не уплатили НДФЛ в срок, но правильно его исчислили и представили декларацию, то штраф налагаться не будет, а будет взыскано только пени.

Какие траты нельзя вычесть из налогооблагаемой базы

Существует также ряд траты, непосредственно связанных с машиной, вычесть которые не получится, даже при наличии подтверждающих документов. К ним следует отнести:

- Проценты по кредиту, если покупка совершалась через автокредитование;

- Любые виды автострахования, в т.ч. и КАСКО при покупке авто в кредит;

- Траты на покупку новой машины (их вы сможете вычесть при ее последующей продаже);

- Долги наследодателя, уплаченные при вступлении в наследство;

- Задолженность, которую предстоит выплатить за продаваемый автомобиль если он был куплен в рассрочку;

- Деньги, которые были потрачены в процессе эксплуатации на сервис, ремонт или доукомплетацию.

фото с сайта http://kasko-kupit-v-spb.ru/

Следует прояснить моменты, касающиеся сроков подачи налоговой отчетности. Часто встречаются вопросы вроде «если продаешь машину, нужно ли платить налог сразу же?». Нет, ни сразу же, ни даже в этом году контактировать с ФНС не придется. А вот в следующем году придется исполнить свои обязательства перед государством:

- С 1-го января по 30-е апреля подать в местное отделение ФНС декларацию стандартной формы 3-НДФЛ;

- После того, как налог будет начислен, но не позже, чем до 15 июля оплатить его любым удобным способом.

Если эти действия не будут выполнены в срок, то плательщику будет начислен штраф в 1000 рублей. Дополнительно будут насчитываться 5% от налога за каждый месяц непредоставления декларации, начиная с мая. Штрафные санкции коснутся и несвоевременной уплаты, в виде пени размером 1/300 ставки рефинансирования Центробанка. Кроме того, ФНС, основываясь на данных ГИБДД, самостоятельно насчитает вам НДФЛ, лишив права использовать описанные в этой статье возможности минимизации платежа.

Надо ли платить налог с продажи автомобиля

Согласно российскому законодательству, от любого полученного дохода гражданин обязан внести в бюджет 13% общей суммы. Средства, полученные от продажи машины также относятся к доходам, но вот вопрос их налогообложения зависит от ряда факторов:

- Как долго машина была вашим имуществом. С этой точки зрения имеет значение четкий временной промежуток – 3 года от момента получения в собственность.

- Продажная стоимость автомобиля, от которой будет зависеть, насколько можно снизить НДФЛ, оставаясь при этом в рамках закона.

- Способ получения автомобиля в собственность. Стал автотранспорт вашим по договору дарения, купли-продажи или по факту наследования, также может сыграть свою роль.

- Сумма, за которую вы ранее приобрели имущество в том случае, если имел место факт покупки.

фото с сайта credits-helps.ru

На первый взгляд может показаться, что список довольно обширный. Но если разобрать его по пунктам, окажется, что в каждом конкретном случае существует всего один-два варианта решения задачи, какой налог платить при продаже автомобиля. Останется лишь выбрать наиболее выгодный из них.