Обращение в финансовое учреждение

Количество обращений в текущем году возросло. Дело в том, что ставка рефинансирования была несколько понижена по сравнению с предыдущим годом. Ипотечное кредитование, как и другой любой займ, подешевело. Тем более что правительство активно реализует ряд государственных программ для поддержки различных слоев населения.

Одновременно с этим требования банков к потенциальным заемщикам несколько возросло. И теперь при возникновении вопроса, а где лучше брать ипотеку, стоит опираться и на эти критерии. В кризисное время часто кредиторы не осуществляли платежи на ежемесячной основе, что привело к уменьшению кредитного портфеля. Поэтому теперь можно получить ипотечное кредитование только в рублях.

Другое дело, что нужно ещё знать, в каком банке лучше брать ипотеку. Дело в том, что многие банки теперь просят предоставить только официальное подтверждение получения заработной платы, что для многих несколько усложняет процесс займа денег.

Поэтому, помимо вышеописанных моментов, стоит также знать, какие банки дают ипотеку без официального подтверждения дохода. Из таковых можно выделить:

- ВТБ 24;

- Совкомбанк;

- Почта России;

- МТС банк.

Следует отметить, что где выгоднее взять ипотеку из представленных банков — это тоже немаловажный нюанс. Самым оптимальным решением становится обращение в ВТБ 24, так как именно это учреждение имеет надежную репутацию и государственную поддержку в виде софинансирования.

Какая ипотека самая выгодная по процентам из представленных банков? Самой выгодной считается ипотечное кредитование от Совкомбанка. Процентная ставка варьируется от 12–16% годовых, когда у ВТБ 24 она начинается с отметки 13,5%.

Как выбирать

Выбор ипотечного банка следует делать, основываясь на анализе нескольких факторов:

Стабильность банка. Посмотрите на сайте ЦБ, есть ли у банка лицензия, какое место он занимает по объему капитала.

Выгодная ипотечная программа. Проведите предварительный сравнительный анализ нескольких предложений от разных банков

Обращайте внимание на дополнительные комиссии, сборы, страховку и т.д.

Удобство обслуживания. Посмотрите, прежде всего, на предложения вашего зарплатного банка

Каждый раз ездить в офис не так уж интересно, а тут все списания будут происходить с карты. Узнайте сколько офисов у банка, и есть ли рядом с вами отделение банка. Обратите внимание на возможность обслуживания онлайн. Есть ли возможность делать досрочное погашение онлайн без похода в банк.

В каком банке самая лояльная политика? Посмотрите список банковских учреждений, дающих ипотеку, и прочитайте отзывы о банках. Уточните, подходите ли вы под требования этого банка.

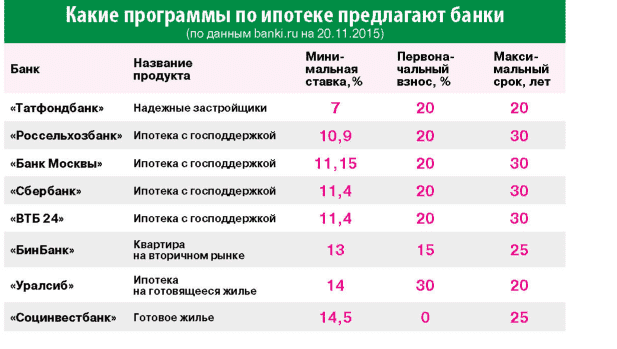

Возьмем ТОП-30 ипотечных банков страны. В этой таблице представлены предложения на вторичном рынке.

| Банк | Базовая ставка, % от | Стаж, мес | Возраст, лет |

|---|---|---|---|

| Сбербанк | 8,3 | 6 | 21-75 |

| ВТБ | 7,9 | 3 | 21-65 |

| Райффайзенбанк | 8,19 | 3 | 21-65 |

| Газпромбанк | 7,8 | 6 | 21-60 |

| Росбанк | 8,39 | 2 | 20-65 |

| Россельхозбанк | 7,95 | 6 | 21-65 |

| Абсалют банк | 9,25 | 3 | 21-65 |

| Промсвязьбанк | 8,9 | 4 | 21-65 |

| Дом.РФ | 8,6 | 3 | 21-65 |

| Уралсиб | 8,19 | 3 | 18-65 |

| Ак Барс | 7,99 | 3 | 18-70 |

| Транскапиталбанк | 8.49 | 3 | 21-75 |

| ФК Открытие | 8,3 | 3 | 18-65 |

| Связь-банк | 9.3 | 4 | 21-65 |

| Запсибкомбанк | 9.8 | 6 | 21-65 |

| Металлинвестбанк | 8,3 | 4 | 18-65 |

| Банк Зенит | 8,49 | 4 | 21-65 |

| СМП банк | 9,5 | 6 | 21-65 |

| Юникредитбанк | 8,4 | 6 | 21-65 |

| Альфабанк | 8,99 | 6 | 20-64 |

| Возрождение | 7,95 | 6 | 18-70 |

| Сургутнефтегазбанк | 8,49 | 6 | 21-70 |

| МинБ | 8,5 | 3 | 22-65 |

| Севергазбанк | 8,5 | 6 | 21-70 |

| Банк Санкт-Петербург | 9 | 4 | 18-70 |

| Совкомбанк | 9,39 | 3 | 20-85 |

На какие моменты при сотрудничестве с банками необходимо обращать особое внимание:

- Давайте возьмём способ расчёта ставки. Она бывает фиксированной или плавающей. В государственных программах она обещает быть постоянной на протяжении всего срока оплаты задолженности. Плавающая ставка зависит от состояния денежного рынка. У фиксированной ставки имеются свои недостатки. Банки нередко применяют индивидуальный подход к каждому соискателю. Итоговая ставка для конкретного человека может значительно отличаться от заявленной сначала.

- Начальный взнос. Чем он меньше, тем выше ставка.

- Требования к заёмщику. Интересует выбор банка для ипотеки по двум документам без подтверждения доходов? Готовьтесь к высоким процентам.

- Банковская комиссия. Нередко взяв займ под низкий процент, приходится платить единоразовый дополнительный сбор за сопровождение сделки. Иногда это бывает целесообразно.

- Услуги страхования. Добровольно страхуется жизнь и потеря трудоспособности заемщика. При отказе от добровольной страховки ставка вырастет на 1-1,5 пункта.

- Срок погашения ссуды. Где выгоднее взять? Идеальная ипотека, по мнению специалистов, оптимальна при 20-летнем периоде. При меньшем сроке регулярный платёж получается выше, при большем возникнет ощутимая переплата по процентам.

Сравнительный анализ ипотечных программ

Я воспользуюсь финансовым рейтингом и рассмотрю 10 крупнейших по активам банков страны. Сравним их по основным параметрам ипотечных программ. Потом выберем самую привлекательную пятерку и рассмотрим подробнее.

Анализ проведем по квартирам в новостройках.

| Банк | Ставка | Срок кредитования | Первоначальный взнос |

| Сбербанк | от 9,1 % | до 30 лет | от 15 % |

| ВТБ | от 10 % | ||

| Газпромбанк | от 9,2 % | ||

| Россельхозбанк | от 15 % | ||

| Альфа-Банк | от 9,79 % | ||

| Банк “ФК Открытие” | от 8,5 % | ||

| Промсвязьбанк | от 9,4 % | до 25 лет | от 10 % |

| ЮниКредит Банк | от 9,5 % | до 30 лет | от 20 % |

| Райффайзенбанк | Нет информации | ||

| Россия | от 9,2 % | до 25 лет | от 15 % |

Как видите, условия по 10 крупнейшим игрокам на ипотечном рынке практически одинаковые. Поэтому надо анализировать дополнительные параметры. Например, в Россельхозбанке можно выбрать способ погашения кредита: аннуитетный или дифференцированный. А в Банке “ФК Открытие” процентная ставка увеличится, если вы не успеете выйти на сделку в течение 30 дней после одобрения кредита.

Процедура получения ипотеки во всех банках стандартная:

- Оформление заявки (срок рассмотрения от 1 до 8 рабочих дней).

- Получение решения о выделении кредита, которое будет действовать 3 месяца, в ВТБ – 4 месяца.

- Поиск подходящей квартиры и оформление окончательного пакета документов на получение ипотеки.

- Оформление сделки.

Не будь бедным, учись управлять своими деньгами и преумножать их.

Подробнее о курсе

Когда я в предыдущих статьях говорила о страховании кредитов, то неоднократно обращала внимание на добровольность этой процедуры. Исключение составляет только ипотечное кредитование

Заемщик обязан застраховать объект залога.

Большинство банков из таблицы участвуют в государственной программе поддержки семей с 2 и более детьми. В этом случае ставка по кредиту составляет 6 %. Также есть программы для военных, бюджетников и молодых семей. Для участников зарплатных проектов условия более лояльные во всех банках.

Предлагаю рассмотреть программы 5 банков, которые по данным на июнь 2018 года выдали больше всех ипотечных кредитов. Среди них есть банк ДельтаКредит, который в общем рейтинге занимает всего лишь 44-е место. Но я решила включить его в обзор, потому что он расположился на 5-м месте по количеству и объему выданных кредитов.

В каком банке самая выгодная ипотека на 2022 год

1. Самая выгодная ипотека с господдержкой в «Тинькофф банке». Клиентам предлагают до 100 млн. рублей, сроком на 30 лет по ставке 10,5%. Первоначальный взнос – 15%.

2

Если вы размышляете о том, какой банк лучше для военной ипотеки, то стоит обратить внимание на программы «Сбербанка». Людям в погонах деньги дадут на 15 лет под 12,5% в сумме до 2 млн

рублей. Потребуется внести из личных средств 20% стоимости приобретаемой недвижимости.

3. Удачно рефинансировать уже существующий ипотечный кредит можно в банке «Открытие». Клиентам предоставляется до 15 млн. рублей по ставке 13,5% сроком на 30 лет.

4. Покупку квартиры на первичном или вторичном рынке на общих основаниях выгодно прокредитует «Юникредит Банк» по ставке 13,5%. Реально получить до 8 млн. рублей на 25 лет. Первоначальный взнос – 20%.

5. Заем на покупку загородной недвижимости охотно выдаст «Сбербанк». Стоить такой кредит будет 14% годовых, деньги дадут на 30 лет, потребовав внести как первоначальный взнос 25% стоимости покупки.

Какие банки оформляют вторичку и новостройки?

С ипотечными программами работают многие финансовые организации, но по сведению аналитиков, наибольшее количество положительных отзывов от клиентов, первые места по рейтингу в списке принадлежат банкам:

- Сберегательному, руководство его взаимодействует с госпрограммами, рассматривает предложения субъектов, является партнером некоторых компаний с реализацией инициатив, исходящих от правительства РФ. Потребителю услуг следует рассмотреть условия по ряду корректировок для процентных ставок

- Внешнему Торговому или ВТБ – организации выгодные условия предлагают педагогам, врачам, таможенникам. Но отказ от страховки повышает процентную ставку. Разрешено оформлять ипотеку по 2 документам, если заемщик готов увеличить общий платеж до 0.7%.

- Российскому сельскохозяйственному – операторы дают клиентам делать выбор среди методов погашения ипотеки, к примеру, аннуитетным или дифференцированным способом внесения платежей.

В каком банке лучше брать ипотеку: на что обращать внимание

Выбирая ипотечную программу, стоит оценивать несколько параметров кредита:

- Процентную ставку и дополнительные платежи (страховки, комиссии),

- Первоначальный взнос,

- Срок займа,

- Схему начисления процентов:

- Перед заключением ипотечного договора нужно попросить предоставить официально заверенный график платежей. Самый низкий процент не всегда означает самый выгодный кредит. С другой стороны, если вам предлагают потратиться на страхование недвижимости или требуют застраховать заемщика, то стоит учесть, что страховка может и пригодиться.

- Первоначальный взнос для многих клиентов банков – неприятное условие. Накопить требуемую сумму очень часто нелегко. Семьи с двумя и более детьми могут использовать для этого материнский капитал.

- Большой срок займа увеличивает переплату по кредиту, но делает меньше каждый конкретный платеж. Кроме того, в случае увеличения дохода всегда остается возможность погасить кредит досрочно.

- Схем начисления процентов бывает две: аннуитетная и «проценты на остаток». В условиях высокой российской инфляции, вероятно, выгодней аннуитет (он предполагает погашение кредита равными платежами), так как в противном случае первые выплаты — большие, а более поздние – меньше.

Идеальный заемщик

Ипотека для банка — не только долгосрочный доход, но и большой риск. Если вы не сможете платить, банку будет сложно вернуть свои деньги обратно. Именно поэтому банки так требовательны.

Размер дохода — главный критерий для банка

Портрет идеального заемщика:

- российское гражданство;

- возраст от 21 до 45 лет (формально можно до 60-65, но на практике людям старше 45 лет одобряют кредит реже);

- с работающей второй половиной и без детей;

- официальная полностью белая работа;

- высокий и постоянный доход;

- ежемесячный платеж составляет 20-30% от зарплаты, но не больше 50%;

- стаж работы не менее года, редко менял работу, работает у одного работодателя не меньше полугода.

Выбор банка и самый выгодный кредитный продукт

Перед пересмотром данных, в каком банке будет выгодно взять ипотеку, выберите недвижимость

Покупать можно квартиры в новостройках и на вторичном рынке, частные дома, это может быть комната, доля в квартире, апартаменты, коттедж, земельный участок, дача, таунхаус.

Обратите внимание на условия специальных программ и программ господдержки. Как выгодно в них поучаствовать? Военная ипотека — возможность получения жилья для военнослужащих, ежемесячные взносы и аванс оплачивает государство

Ипотека “Молодая семья” — возможность оформить льготные кредиты с небольшими процентами и начальным взносом лицам до 35 лет. Вариант приобретения жилья с маткапиталом — самая выгодная ипотека для семей с двумя и более детьми. Социальная ипотека — лояльная процентная политика и поддержка авансом социально значимых профессий.

Оцените собственную финансовую ситуацию. Можно взять ипотеку без внесения аванса, с авансом в размере 5-10%, 15-20% или 30-50%.

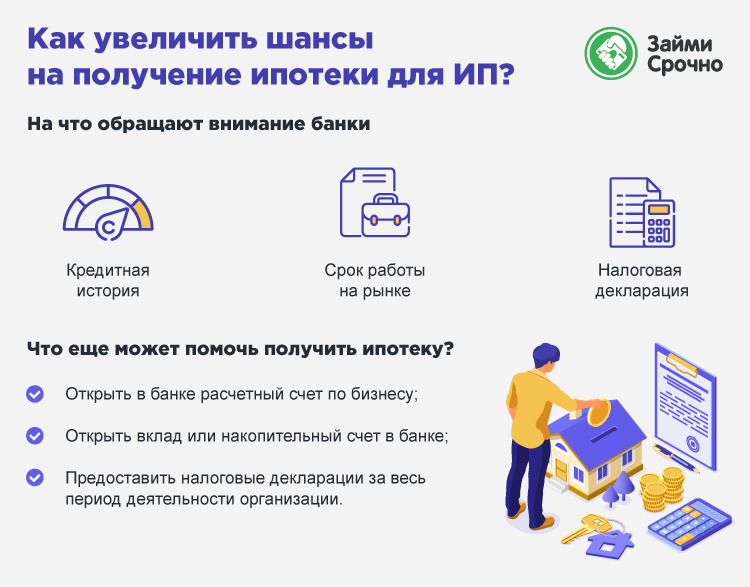

Выясните, каково качество кредитной истории. Желательно проверить досье заёмщика до подачи заявки. Не дают ипотеку людям с испорченным кредитным отчётом.

Определитесь с пакетом документов. Они в банках могут отличаться. В некоторых учреждениях можно оформить сделку на основании справки по форме банка, а в других нет.

Выявите наличие/отсутствие дополнительных комиссий и взносов. Иногда затраты на страхование, выдачу займа бывают большими, итог — совсем недешёвый кредит. Более выгодным вариантом может быть программа с немаленькой ставкой, но с меньшими расходами, касающимися обслуживания кредита.

Подсчитайте необходимую сумму. Примерную стоимость объекта недвижимости нужно сравнить с деньгами в наличии. Разница — это и есть заёмная сумма.

Проверьте себя на соответствие минимальных требований выбранного кредитора к заёмщику.

Проанализируйте предложения по ипотеке. Найдите несколько вариантов, где брать предлагают с небольшой ставкой. В первую очередь стоит обратиться в банк, в котором выдают зарплату. Здесь предложат лояльную ставку и скидку на начальный взнос.

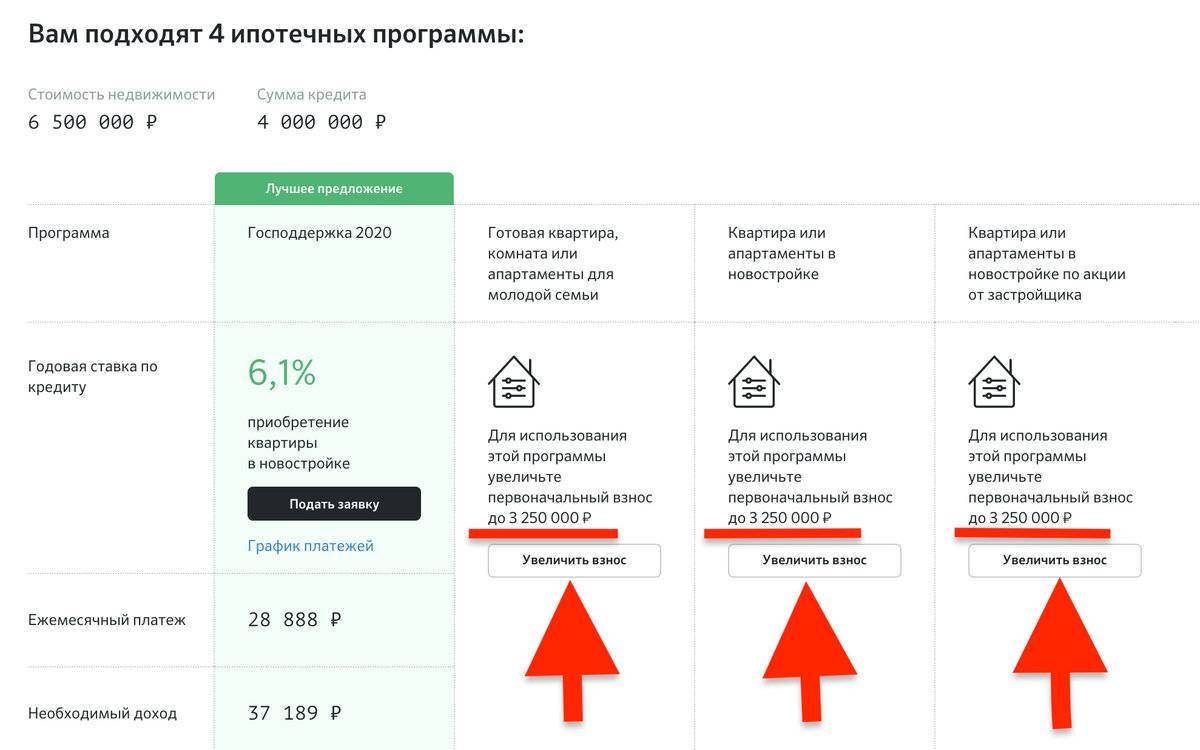

Рассчитайте платёж и необходимый доход. Аннуитетный позволяет вносить ежемесячно равные суммы и повышает вероятность вынесения положительного решения по заявке соискателю даже с небольшим доходом. Дифференцированные платежи по ипотеке предоставляют возможность сэкономить, но первые платежи получатся большими. Подобрать вариант поможет ипотечный калькулятор.

Окончательно определитесь со сроком. Длительный срок позволяет уменьшить сумму ежемесячного платежа, что напрямую влияет на одобрение заявки. При появлении свободных средств погашайте кредиты большими суммами. Банк пересчитает проценты.

Не переоценивайте силы по поводу ежемесячных затрат. Важные для личного бюджета события могут ощутимо повлиять на финансовое положение, так что придётся срочно искать, где взять деньги на очередной платёж.

Подберите выгодный способ подачи запроса на выдачу займа. Оформить ипотеку можно в банковском офисе. Дистанционная заявка, размещённая на сайте кредитного учреждения, даёт скидку на ставку.

Если самостоятельно не хочется разбираться, в каком банке самый низкий процент ипотеки, то проще доверить задачу ипотечному брокеру.

Выбор банка и программы кредитования

Чтобы получить ипотечный кредит на выгодных условиях, необходимо определиться с банковской программой, которая подходит под ваши запросы. Условия оформления зависят от того, какой объект недвижимости приобретается.

Отдельные ипотечные программы с особыми условиями кредитования предусмотрены для военнослужащих (военная ипотека). Также многие банки предлагают упрощенный вариант кредита – ипотека по двум или даже по одному документу. Для ее оформления не нужно подтверждать доход и занятость, но при этом размер первоначального взноса должен составлять не менее 50%.

При выборе банковского учреждения обратите внимание на следующие рекомендации:

Изучите условия того банка, который выпустил вашу зарплатную карту. Как правило, для владельцев карт предусмотрены определенные привилегии в получении ипотеки.

Если вы приобретаете жилье у застройщика, уточните у него, с какими банками он сотрудничает. Строительные компании и кредиторы часто запускают совместные акции, благодаря которым можно приобрести квартиру в ипотеку на льготных условиях.

Оцените банк с точки зрения удобства погашения кредита (в том числе досрочного) и наличия удаленных сервисов (Интернет-банкинг, мобильное приложение).

Что банк потребует от заемщика

Документы:

- паспорт;

- водительское удостоверение;

- военный билет для мужчин;

- справки, подтверждающие доход: 2-НДФЛ, справка по форме банка, справки о ежемесячном получении пенсий или пособий, для предпринимателей – налоговые декларации, для дополнительного дохода — 3-НДФЛ, арендный договор и пр.;

- СНИЛС;

- ИНН;

- Свидетельство о браке;

- Свидетельства о рождении детей;

- Копию трудовой книжки, заверенная работодателем;

- Документы на имущество: выписка из ЕГРН, договор купли-продажи;

- Выписки из банка о количестве денег на счетах.

Первоначальный взнос — 20-50% от стоимости квартиры. Чем более, с точки зрения банка, вы надежный заемщик, тем меньше размер первоначального взноса.

Страхование жизни и здоровья обязательное требование по закону.

Как правильно и выгодно взять ипотечный кредит

Решение купить квартиру в ипотеку для многих становится самым важным в жизни. При этом очень хочется, чтобы займ был максимально выгодным и не стал кабалой.

Где можно получить бонус за оформление карты?

Отвечает автор телеграмм-канала “Заработай на банках!.

2000 рублей за кредитку Альфа-банка «Год без %».15% кэшбэк на ВСЕ и вечно бесплатное обслуживание по кредитке Газпромбанка.3000 рублей за бесплатную кредитную карту Ренессанс Кредит.Бесплатное обслуживание НАВСЕГДА по кредитке Открытие “120 дней без %”. по кредитке Тинькофф All Airlines.3000 рублей за вечно бесплатную Тинькофф Платинум.500 рублей и 10% годовых за Тинькофф Блэк.1000 рублей и кэшбэк 5% на ВСЕ за дебетовую «My Life».1000 рублей за дебетовую Тинькофф Drive.50 000 руб. от Альфа-Инвестиции. Другие БОНУСЫ БАНКОВ И БРОКЕРОВ

Как правильно взять ипотечный кредит? Вопрос этот неизбежно возникает у потенциальных заемщиков. На самом деле есть несколько важных правил, соблюдение которых поможет сделать покупку квартиры радостным событием и не позволит оформлению ипотеки испортить жизнь заемщику.

- Прежде чем оформить ипотеку, следует оценить свои возможности. Желательно, чтобы ежемесячные платежи не превышали одной трети семейного бюджета. Если не соблюсти это правило, тянуть ипотеку может быть очень сложно.

- Лучше всего улучшать жилищные условия постепенно. В этом случае сумма платежа будет ниже. Кроме того, выплатить ипотеку удастся быстрее, а при желании купить в будущем квартиру побольше, можно будет оформить кредит под более выгодные условия.

- Недостаточно просто взять ипотечный кредит в банке. Следует вовремя вносить ежемесячные платежи. Максимальная экономия семейного бюджета поможет создать подушку безопасности. В идеале она должна быть около трех ежемесячных платежей. Это поможет платить ипотеку даже в случае временных трудностей. Когда «заначка» будет создана, можно начинать частично досрочные гашения. Это поможет сэкономить на выплате процентов.

Минимальная переплата может быть достигнута не только тогда, когда подобраны лучшие условия по ипотечному кредиту

Важно покупать квартиру тогда, когда на рынке наблюдается падение. Стоит ли брать ипотеку в этом году, читайте в специальном обзоре

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Иван БлиновАвтор Выберу.ру, [email protected]

Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Ипотека является самым доступным способом приобретения недвижимости, поэтому ипотечные программы пользуются все большей популярностью у заемщиков. На Выберу.ру представлена наиболее полная и актуальная информация по банковским предложениям на покупку жилья, знакомство с которой поможет ответить на вопрос: «Где взять ипотеку?». На странице данные по 749 предложениям ипотеки, которые предлагают 123 банков.

В 2022 году есть возможность выбрать кредитную организацию, в линейке которой присутствуют как коммерческие, так и социальные программы. Сравнив условия по разным продуктам, вы сможете определить, в какой финансовой организации самые низкие процентные ставки и наибольшая лояльность к заемщикам. А воспользовавшись специальным кредитным калькулятором, вы сразу оцените выгоду той или иной программы ипотечного кредитования банка.

Проведя с помощью Выберу.ру взвешенный анализ и подобрав варианты ипотечных кредитов, вы можете оформить заявку онлайн и взять ипотеку на покупку квартиры на выгодных условиях.

Часто задаваемые вопросы

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав пункт меню «Онлайн-заявка», вы получите список ипотечных продуктов, подать заявку на которые можно онлайн.

Как подать онлайн-заявку на ипотеку?

Выбрав выгодный кредит на Выберу.Ру, вы можете перейти к оформлению заявки, нажав кнопку “Подробнее” в карточке продукта. Вы попадете на страницу для оформления заявки. Там вам потребуется ввести интересующие вас сумму, срок и первоначальный взнос ипотеки, а также свои персональные и паспортные данные и контакты для связи. Также нужно дать согласие на обработку данных.

Кому дают льготную ипотеку?

Льготная ипотека выдается для приобретения недвижимости в новостройках. Участвовать в программе могут семьи, с двумя и более детьми. Основное условие — младший ребенок появился после 2018 года.

Кому дают ипотеку с господдержкой под 6,5 процентов?

Воспользоваться новой мерой государственной поддержки могут граждане РФ, имеющие официальное трудоустройство и стабильный доход. У заемщика должна быть постоянная регистрация в регионе обращения в банк. При этом учитывается уже имеющаяся кредитная нагрузка.

В чем плюсы ипотеки в новостройке?

Основные преимущества покупки квартиры в новостройке по ипотечной программе: низкая стоимость недвижимости, отсутствие каких-либо юридических обязательств на приобретаемой жилплощади, низкая ставка от застройщика по сравнению со ставками на готовое жилье.

Как оформить ипотеку?Как рассчитать выплаты по ипотечному кредитуКак рассчитать проценты

Как выбрать условия ипотекиКак получить жилищный кредитОсобенности ипотеки в новостройках

Как получить ипотеку с маленькой зарплатойЧем ипотека отличается от кредитаПять простых шагов к ипотеке

Выберите ипотеку

На строительство дома Квартира в ипотеку Кредит под залог имущества

Ипотека на покупку комнаты Соц. ипотека Ипотечный кредит многодетным семьям

Кредит на жилье по 2 документам Коммерческая

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

проект договора купли-продажи;

кадастровый паспорт;

документы, подтверждающие право собственности на готовое жилье;

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Требования к жилью и заемщику

Перед подачей заявления на ипотечную сделку, потенциальный заемщик посещает банк, предоставляет свои документы, а само учреждение их рассматривает. Требования к гражданам примерно одинаковые, если одно из них будет исключено, кредитор откажет в предоставлении услуги.

Требования, которые банки выдвигают для клиентов в процессе оформления ипотеки:

- Наличие гражданства России. Но некоторые финансовые учреждения предлагают ссуду гражданам стран СНГ.

- Возрастные ограничения: от 21-75 лет. По факту, эта граница составляет 23-60 лет. Пенсионерам жилье дается с меньшей охотой, но при наличии страховки и большого процента.

- Проживать и работать заемщик должен в регионе, где находится банк-кредитор.

- Стаж работы составляет 12 месяцев.

- Отсутствует судимость и просрочки по уже выплаченным или имеющимся займам.

Эти условия выдвинул Центральный Банк России, так как требования предъявляются к потенциальным клиентам и к объектам недвижимости. Покупаемое имущество должно иметь удовлетворительное состояние для проживания, без риска сносов в ближайшие 5 лет. Коммуникационные сети должны иметь рабочее или исправное состояние. Во время нахождения в квартире владелец должен комфортно себя чувствовать. Это залог, предполагаемый к реализации, у банка могут появиться претензии.

Обзор банков

Сбербанк – российская кредитная организация, предлагающая низкую процентную ставку на вторичку в виде 8,9%. Для этого действует программа «Ипотека молодая семья». Максимально можно получить 5 миллионов рублей. Возможна выдача кредитных средств при наличии дополнительного дохода. Ипотека выдается работающим пенсионерам и студентам.

В банке ВТБ24 ипотечная ставка составляет минимально 9%. При первоначальном взносе в 10% можно получить 30 миллионов рублей по более низкому проценту, если через банк получается заработная плата. Банком не учитываются дети и иждивенцы во время расчета дохода. Кредитная сумма будет увеличена.

Ипотека в «Россельхозбанке». Ставка по кредиту составит 9% годовых, при минимальном платеже в 15%. Если заемщики участвуют в программе «Молодая семья», потребуется для взноса 10%. Минимально выдается 100 тысяч рублей. Ипотека может быть выдана наличными или на карту.

Ссуда в банке «Газпромбанк». Минимальный процент составит 10%, для зарплатных клиентов эта сумма уменьшается. Ориентация кредитора происходит на бюджетные слои населения и сотрудников больших предприятий. Действует рефинансирование.

Получение денег в «Дельтакредит». В год превышающая сумма составит 10,75%, процент будет получен сразу, если оплатят 4% комиссии ипотечной суммы и первый взнос в размере 50%.

Вам также может понравиться:

Когда можно идти в банк за ипотекой?

Важно! Идти в банк лучше, как только накопите нужную сумму на первоначальный взнос. До этого там нечего делать, так как условия по ипотеке могут измениться и придется все обходить заново

До этого там нечего делать, так как условия по ипотеке могут измениться и придется все обходить заново.

Данной информации будет достаточно чтобы сравнить в каком банке выгоднее взять ипотеку.

P.S. И не бойтесь ипотеки — это не страшно. Намного лучше, чем кочевать из одной съемной квартиры в другую, отдавая деньги без какой-либо перспективы.

Уже погасил один ипотечный кредит и взял с супругой второй, поэтому хочу поделиться своим подробным отзывом стоит ли брать ипотеку.

Выгодная ипотека в банках России

Ипотечную программу следует подбирать исходя из начальных условий и возможностей заемщика: возраст, гражданство, доход

Важно, планируете вы приобрести новостройку или квартиру на вторичном рынке, загородную недвижимость или нежилое помещение. Помимо ставки у банков отличаются требования к размеру первоначального взноса, пакету документов, а также сроки кредитования

Где самый низкий процент по ипотеке?

Сегодня самый низкий процент по ипотеке можно получить в Совкомбанке – 5,9% годовых. Такие условия действуют при подключении опции «Гарантия отличной ставки».

Как получить выгодную ипотеку?

Основные этапы процесса идентичны: рассчитайте условия, подайте заявку и дождитесь решения

Отдельное внимание уделите подготовке документов, которые должны быть в полной комплектации и отражать достоверную информацию о заемщике. Банк учитывает это при принятии решения по кредиту

Условия и документы

Чаще всего в кредитных программах предоставляется следующий перечень документов.

- Паспорт заемщика, паспорта других лиц (если они выступают поручителями или созаемщиками), в некоторых случаях – свидетельства о рождении детей, не достигших 18-летнего возраста. Также потребуется копия паспорта.

- Для оформления ипотеки необходима временная или постоянная регистрация в РФ. Часто банки требуют, чтобы заемщик был прописан на территории, где есть их банковское отделение.

- Анкета и заявление. Документы для заполнения предоставляет менеджер при первом посещении банка. В анкете указываются персональная информация, место работы, размер получаемого дохода. Есть и несколько других вопросов.

- Документы, подтверждающие уровень дохода. К одному из них относится справка о доходах в формате 2-НДФЛ, заверенная бухгалтером или руководством. Если есть и другие участники сделки, справка требуется от каждого из них.

- Копии трудовой книжки с печатями, датой и подписями на каждой странице.

- Военнослужащие и сотрудники Росгвардии предоставляют справку о выслуге лет, заверенный у нотариуса вариант контракта и ряд других документов.

Данный список может быть расширен менеджером.

После того как банк одобрил заявку на ипотечный кредит, в течение 2-месячного срока требуется предоставить следующие документы:

- заверенное нотариусом согласие супруга на проведение сделки или справка о том, что супруга нет;

- договор купли-продажи жилья;

- сведения по оценочной стоимости недвижимости.

«Альфа-банк»

Ипотека от «Альфа-банка» – это ставка не менее 10,19%. Программа рассчитана на обретение строящегося или готового жилья.

Плюсы:

- частные накопления – от 15%;

- срок – до 30 лет;

- максимальная сумма – 50 000 000 рублей;

- зарплатные клиенты «Альфа-банка» получат дисконт в 0,3% к базовой ставке процента;

- возможно гражданство России, Республики Беларусь, Украины;

- возраст – 21-70 лет.

Минусы:

- минимальная величина кредита – 600 000 рублей;

- ставка растет на 0,5%, если личных средств менее 20%, если покупается жилой дом, если не подтвержден доход;

- стоимость займа при отказе от страхования жизни увеличивается на 1%;

- к базовой ставке прибавят 0,25%, если деньги нужны на таунхаус.

Заключение

Чтобы определить для себя, где взять ипотеку под низкий процент, придерживайтесь советов:

- Выбирайте «свой» зарплатный банк;

- Ищите разные акции и льготные программы;

- Готовьте максимум документов, чтобы предстать перед кредитором платежеспособным заемщиком.

- И не бойтесь подавать заявки онлайн сразу в несколько банков – это удобно и здорово экономит время.

А с какой именно организацией заключить договор, каждый заемщик решает сам, исходя из своих потребностей и ожиданий.

2017 — 2022, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.