Что это за документ

По своей сути бухгалтерская справка является первичным учетным документом, но одновременно выполняет роль и регистра. В ней уполномоченный специалист записывает операции, на которые нет полноценной первички:

- исправление ошибки;

- списание задолженности;

- определение суммы резерва по сомнительным долгам;

- формирование первоначальной стоимости основного средства, которая складывается из нескольких операций;

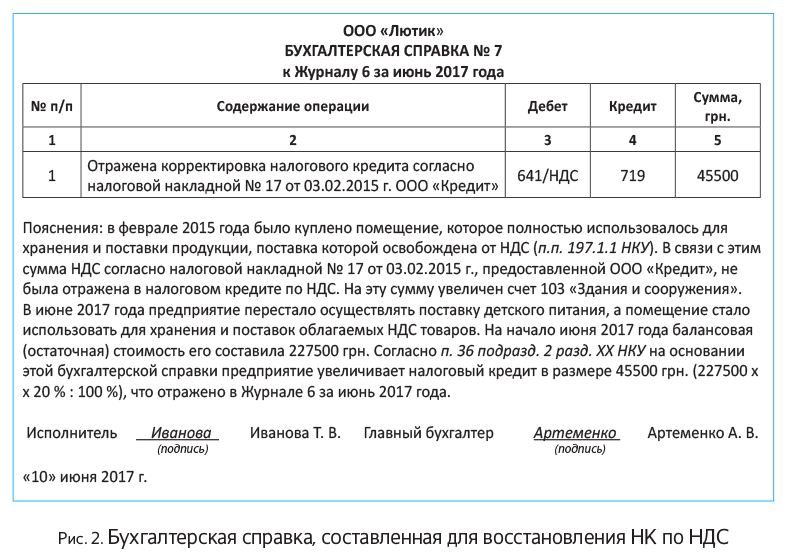

- ведение раздельного учета НДС;

- и т. п.

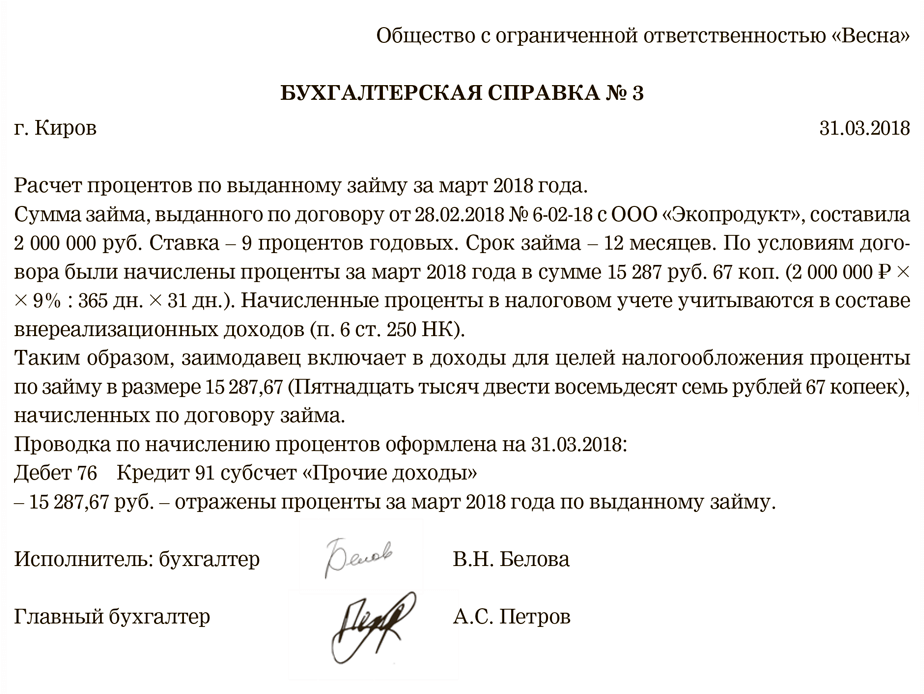

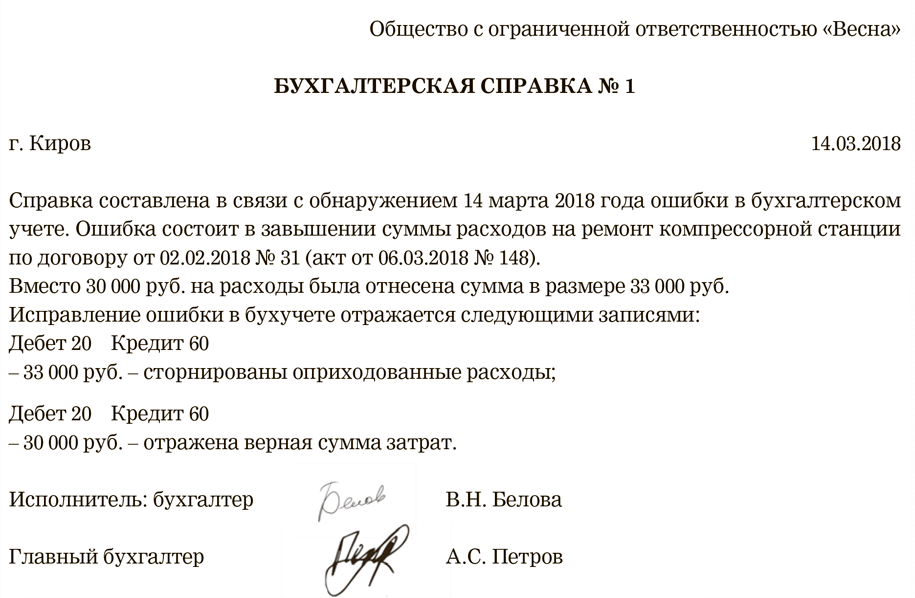

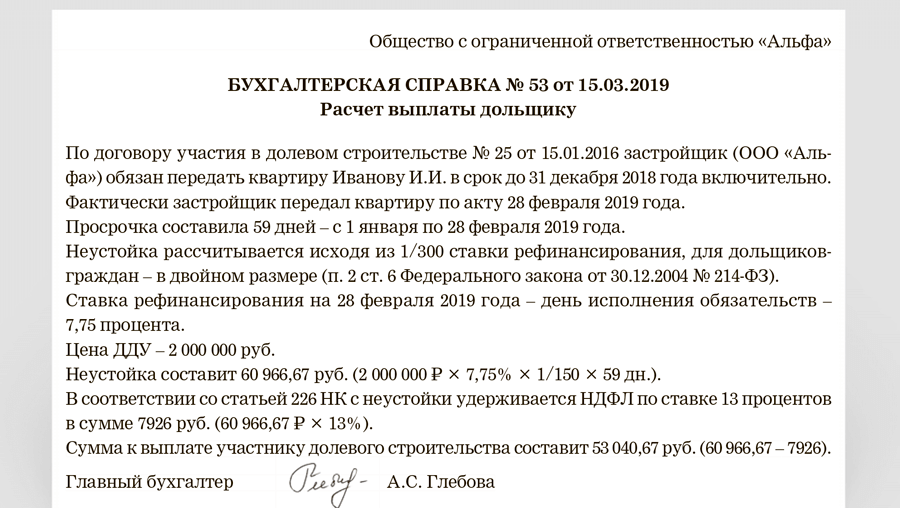

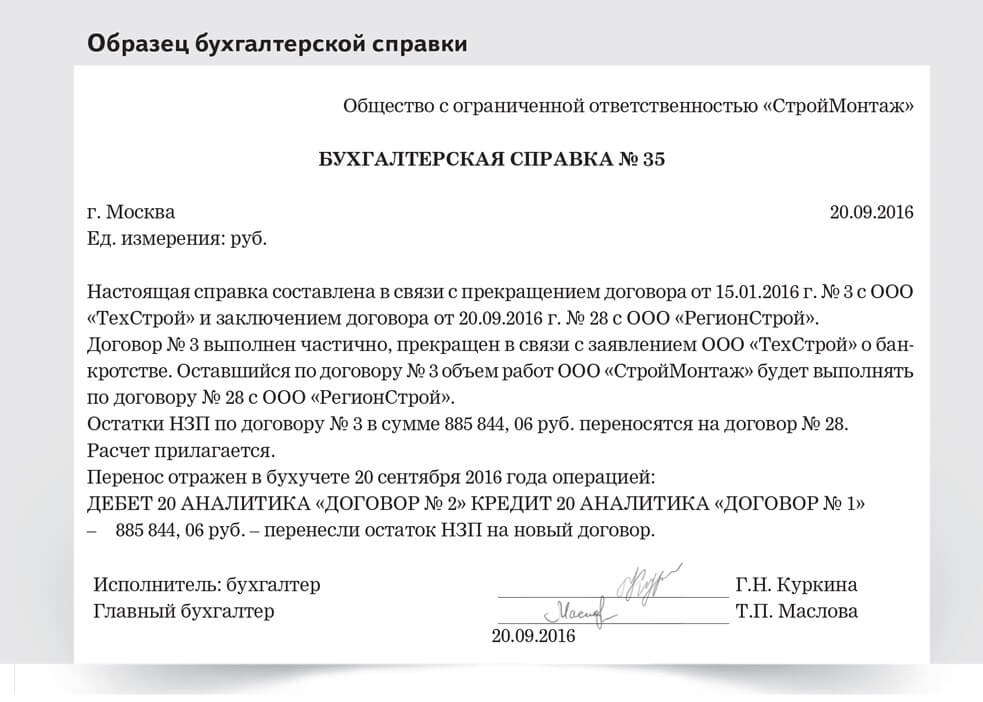

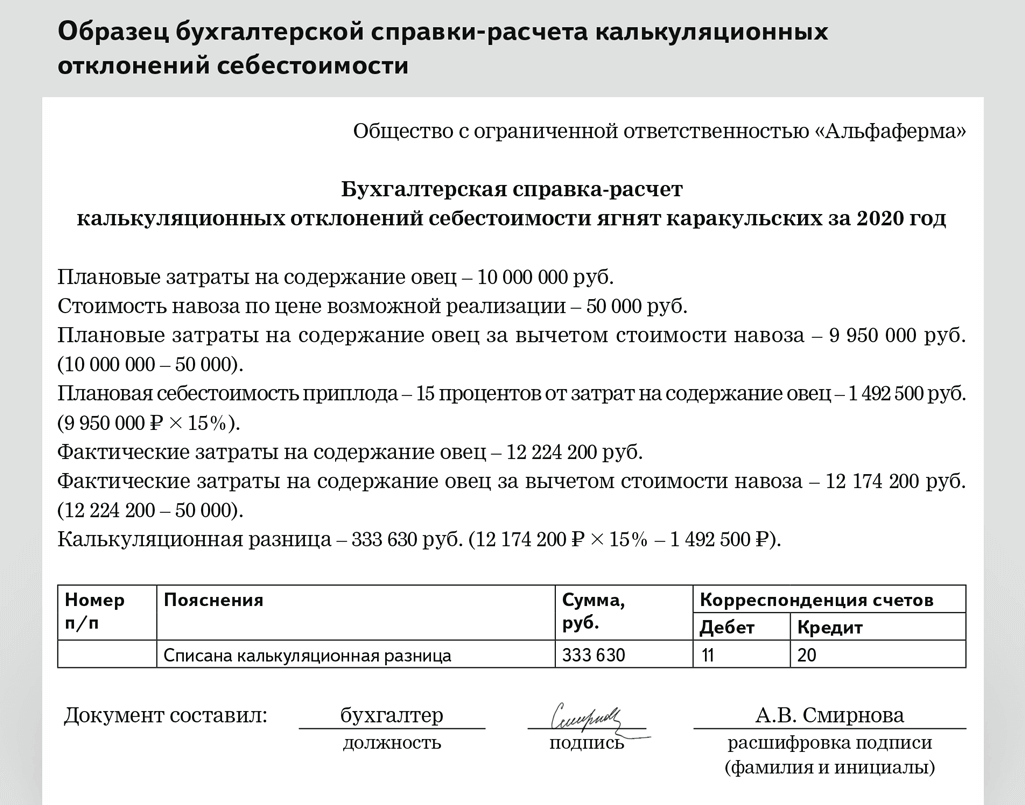

В некоторых случаях требуется обычная бухсправка, а в некоторых только справка-расчет, в которой бухгалтер, кроме самой записи, производит вычисления. Например, образец, как составить бухсправку для формирования первоначальной стоимости основного средства выглядит так:

Кроме того, есть другие разновидности этой важной бумаги, которые к первичке не относятся. В частности, если требуется составить информацию по запросу государственного учреждения или суда, в которой описать данные бухучета, уже отраженные в системе бухгалтером, например по задолженности, также составляется бухсправка

В суде, например, с ее помощью можно подтвердить понесенные компанией расходы или сумму ущерба от чьих-либо действий, а также обоснованность заявленных корректировок. Образец бухгалтерской справки о задолженности для суда можно скачать в конце статьи.

Важно помнить только одно: нельзя составлять эту бумагу на операции по оприходованию или реализации материальных ценностей, если в процессе были задействованы сторонние контрагенты. В этом случае применяется другая первичка

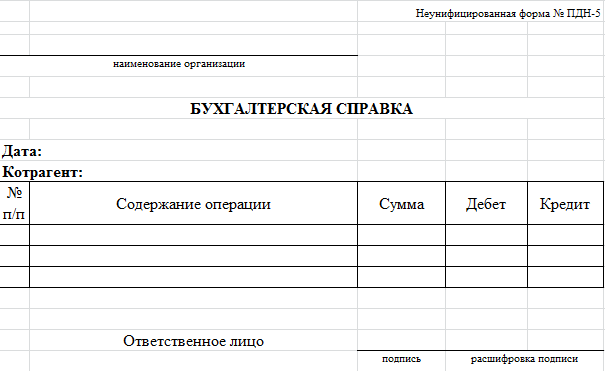

Бланк документа

Для внесения аналогичных записей в бухучете используйте унифицированный бланк справки ОКУД 0504833 либо разработайте бланк самостоятельно. Форму разработанного документа утвердите в учетной политике или отдельным приказом.

Проверьте, бланк должен содержать обязательные реквизиты:

- наименование документа;

- дата его составления;

- полное или сокращенное название организации в соответствии с уставной документацией;

- суть проведенной хозяйственной операции;

- Ф.И.О. ответственного лица, составившего документ.

Независимо от выбранного бланка отражайте операции с помощью бухгалтерских справок с соблюдением хронологического порядка.

В противном случае споров с налоговыми инспекторами не избежать.

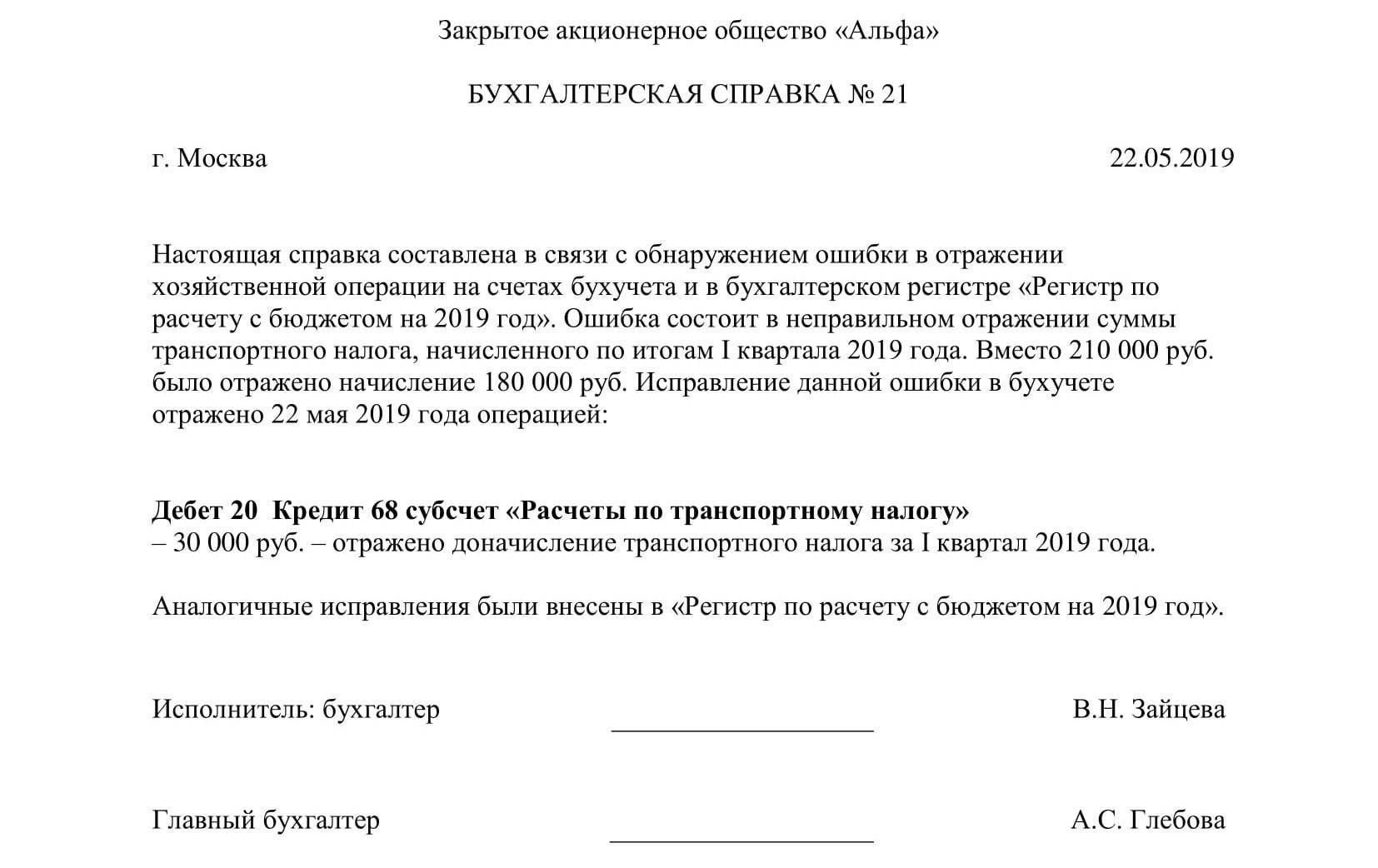

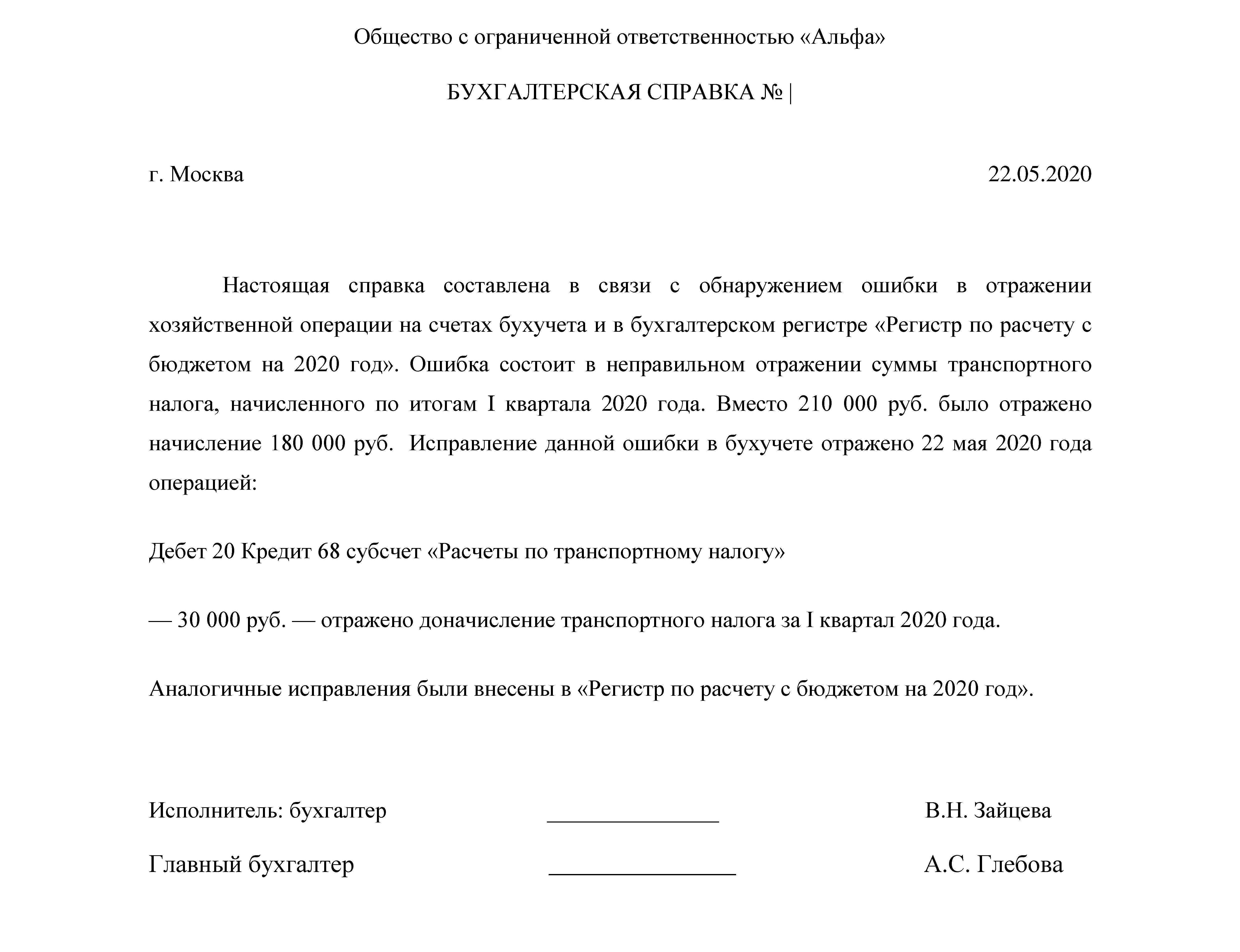

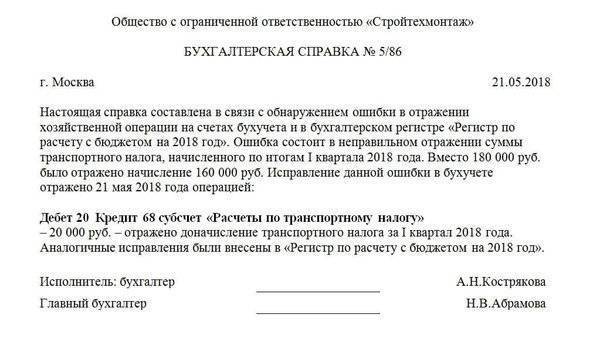

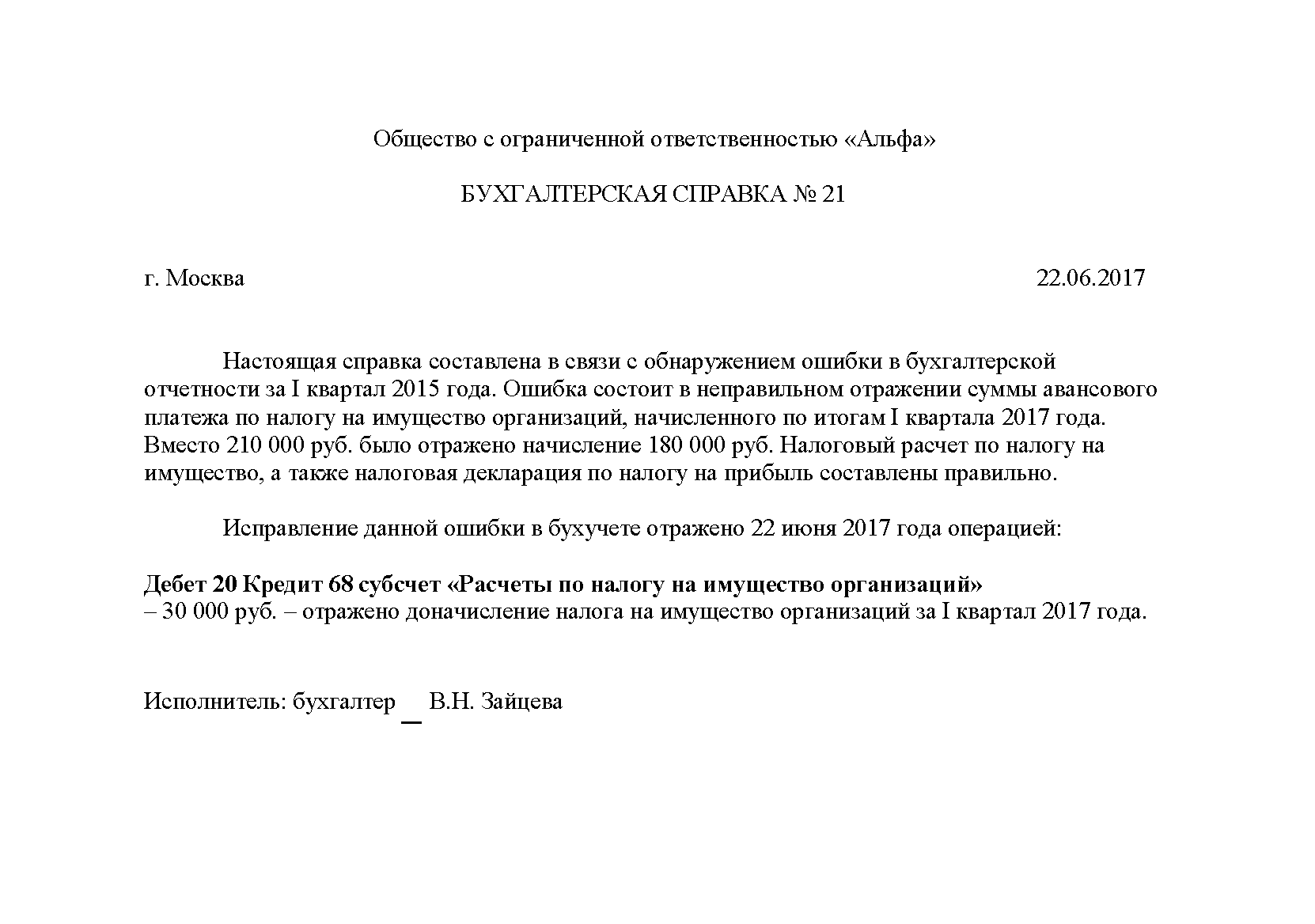

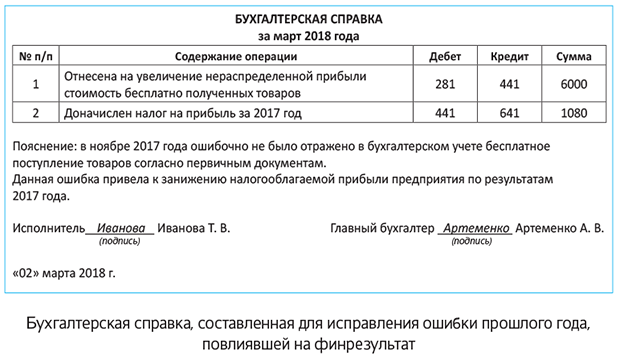

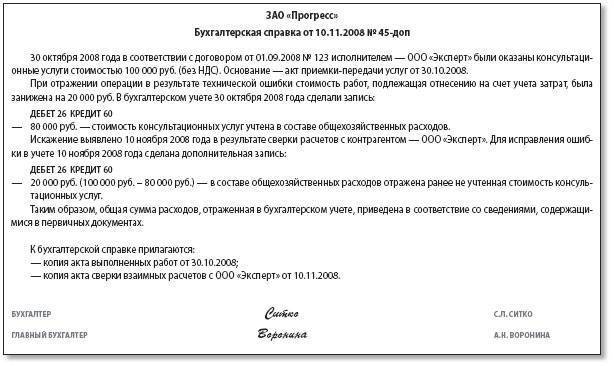

Бухгалтерская справка: подтверждаем исправления

Оформляем документ

Бухгалтерскую отчетность за прошедшие отчетные периоды исправлять нельзя. При обнаружении погрешностей нужно составить бухгалтерскую справку. В ней следует описать характер допущенной ошибки, произвести необходимые перерасчеты сумм и указать порядок внесения исправлений. На основании этого документа бухгалтер вправе делать корректирующие записи на счета учета. Проводки нужно вносить текущей датой, которая указана в справке.

Статья 313 Налогового кодекса относит бухгалтерскую справку к первичным документам, которые являются подтверждением данных налогового учета. Однако унифицированной формы документа нет. Поэтому компании сами разрабатывают такой бланк и указывают его в учетной политике по бухгалтерскому учету. Бухгалтерская справка должна содержать все обязательные реквизиты, утвержденные законом от 21 ноября 1996 г. № 129-ФЗ. А именно:

- наименование документа;

- дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименования должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц.

Поможет в суде

Составление бухгалтерских справок станет хорошим подспорьем в конфликтах с контролерами. В таблице приведена подборка судебных решений, вынесенных в пользу компаний при различных ситуациях. Справка представляет собой пояснение к произведенным коррективам. Чтобы бухгалтеру самому не запутаться в своих исправлениях, в нее стоит включить как можно больше информации. К справке можно приложить копии «первички», по которой допущены ошибки, и документы, где были произведены перерасчеты. Это необходимо для того, чтобы у налоговиков впоследствии не возникали вопросы.

Таблица

Реквизиты дела

Выводы суда

Постановление ФАС Московского округа от 15 декабря 2006 г

№ КА-А40/11448-06

Арбитры пришли к выводу, что налоговики не приняли во внимание исправительные проводки по доначислению и уплате в бюджет суммы налога, которые бухгалтер самостоятельно произвел. В подтверждение представлены первичные учетные документы, а именно бухгалтерская справка

Данные сведения безосновательно не приняты инспекторами по причине отсутствия даты составления документов и проведения исправительных проводок. Суд постановил, что такой отказ является формальным – документы имеют дату их составления, а также содержат сведения о проведении исправительных бухгалтерских проводок.

Постановление ФАС Московского округа от 22 августа 2005 г. № КА-А40/7273-05

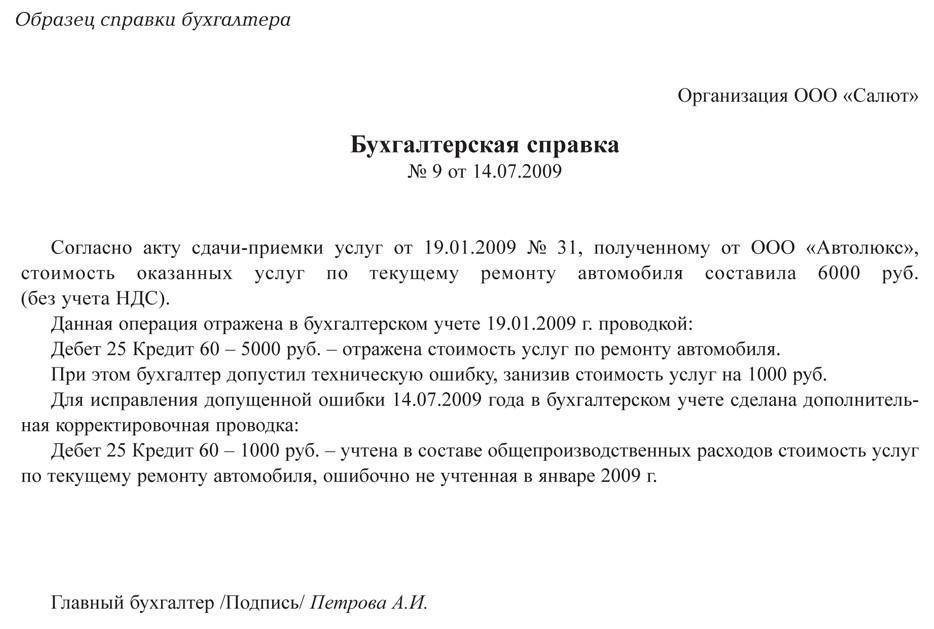

Фирмой была допущена техническая ошибка при регистрации авансового платежа от покупателя. В результате налоговая база по НДС была увеличена на эту сумму. Затем бухгалтерская ошибка своевременно обнаружилась специалистом, и на основании бухгалтерской справки выявленная ошибка была устранена. Доказательства получения аванса и исправления заявителем ошибки путем внесения сторнировочной записи исследованы судом. Претензии налоговиков были отвергнуты арбитрами.

Постановление ФАС Московского округа от 5 марта 2003 г. № КА-А40/576-03

Довод инспекции о неподтвержденности внесенных фирмой в бухгалтерский учет исправлений опровергается бухгалтерской справкой, уточненными декларациями и платежными поручениями на оплату налога и пени.

Ю. Горбик

Какой вид имеет бухгалтерская справка: образец написания по ОС и для ФСС

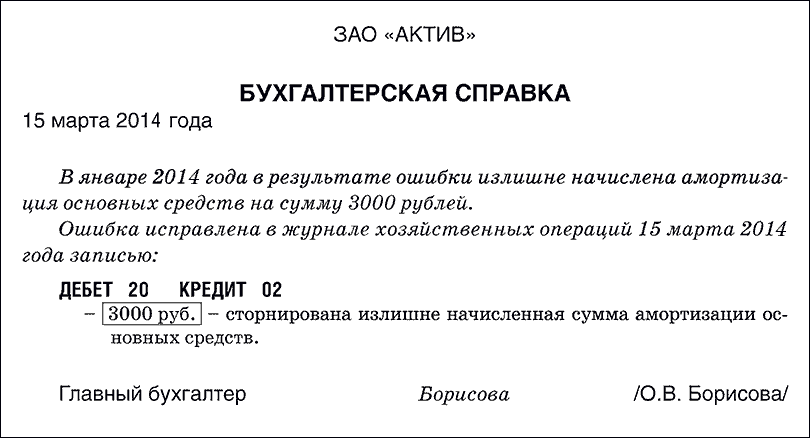

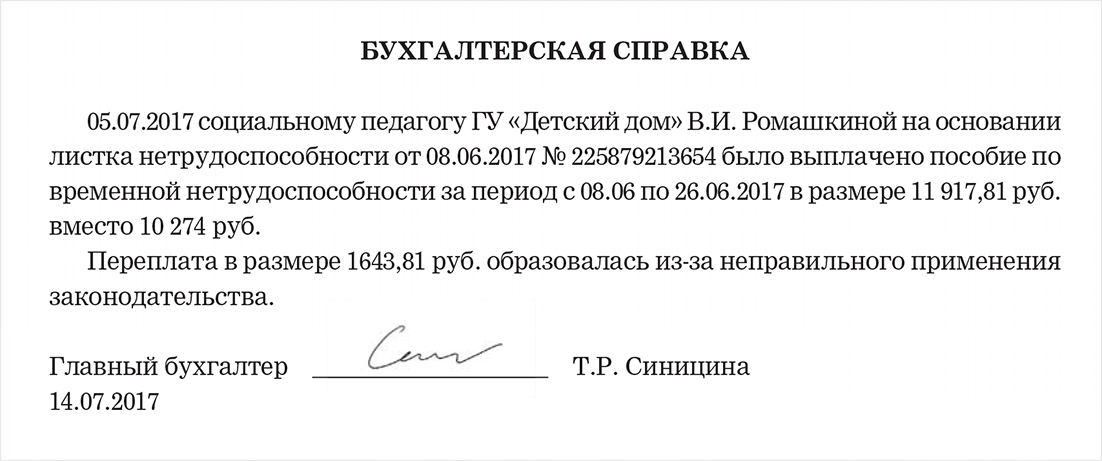

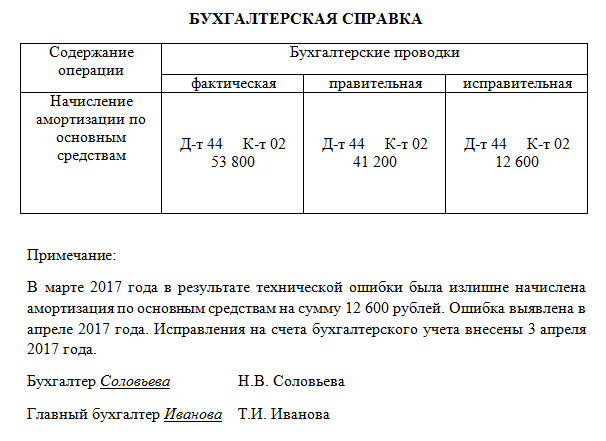

Чаще всего при помощи бухгалтерских справок исправляются допущенные ошибки, (например, по амортизационным отчислениям) либо подтверждается балансовая стоимость основных средств.

Для исправления ошибок в предоставляемых во внебюджетные фонды отчетах также потребуется подавать бухгалтерскую справку. Приведем образец написания бухгалтерской справки в ФСС.

Скачать образец

Структура: как написать образец бухгалтерской справки

Независимо от предназначения, документ должен быть оформлен правильно, поскольку играет роль первичного. Тогда не возникнет лишних вопросов от налоговой инспекции. Рекомендуем использовать внутрифирменный шаблон, поскольку законодательство РФ не предусматривает обязательного бланка бухгалтерской справки.

Процедура оформления этого документа состоит из 3-х этапов:

- Создание «шапки» и указание следующих данных:

- наименование документа;

- дата составления;

- реквизиты компании (название, ИНН, КПП и т. д.);

- совершаемая операция, особенности;

- список ответственных лиц.

- Основная часть может содержать:

- сведения о том, что изменилось;

- предыдущие показатели;

- правильный способ расчета.

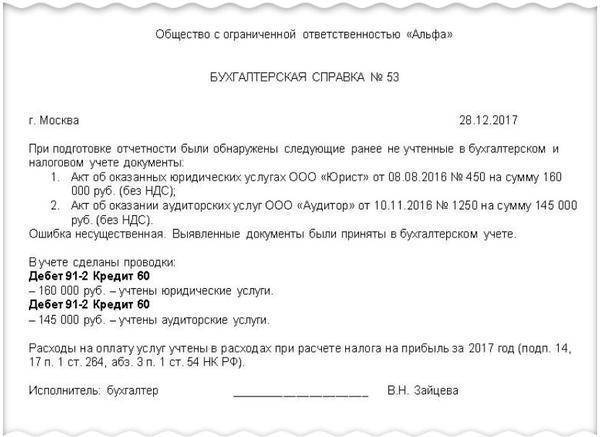

Далее приведен пример бухгалтерской справки с соответствующим текстом:

Как было сказано, руководство компании вправе самостоятельно разработать и утвердить приказом образец справки, чтобы применять его для решения своих хозяйственных задач. При этом его включают в учетную политику предприятия.

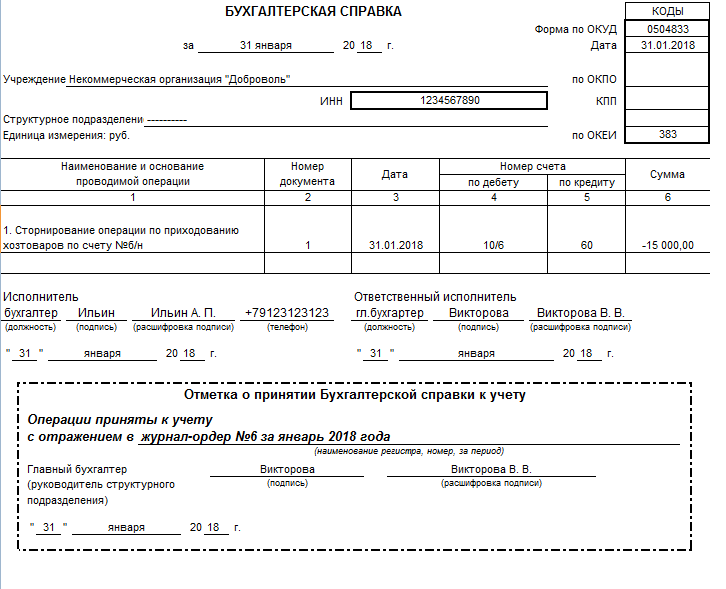

Взять за основу можно бухгалтерскую справку 0504833, которая разработана Минфином для учреждений государственного сектора (приказ 2015 года № 52н).

Обычно этот документ составляют в электронном виде с учетом стандартных требований к оформлению: отсутствие опечаток, заполнение всех реквизитов, точное название организаций и т. д

Важно не допустить ошибку при проставлении дат

Подобные справки могут содержать так называемые красные сторно – проводки с отрицательным числом. Они служат, например, для:

- исправления ошибок;

- списания торговой наценки;

- корректировки показателей материально-производственных затрат.

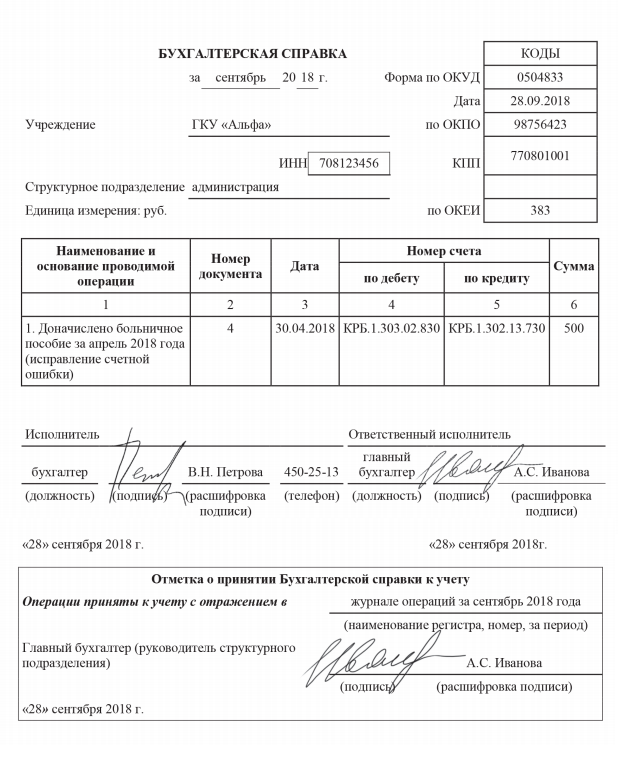

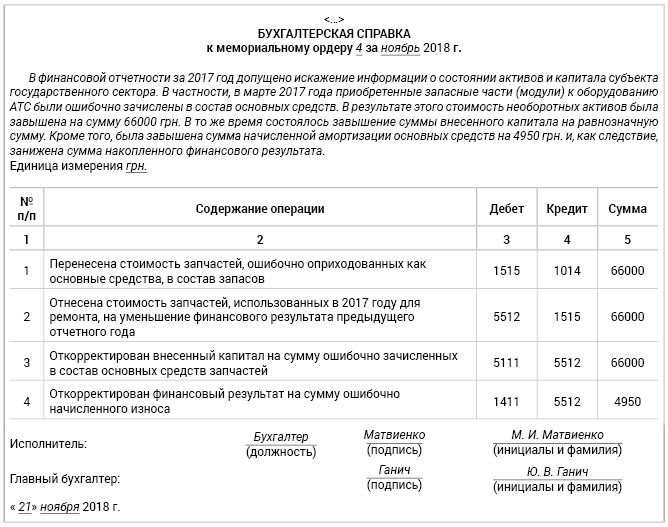

Ниже представлен образец заполнения бухгалтерской справки 0504833.

Существует несколько типов бухгалтерских справок, предназначенных для разных хозяйственных ситуаций:

- расчетные;

- об исправлении ошибок;

- для бюджетной сферы;

- образцы бух. справок по раздельному учету НДС;

- о списании задолженности;

- предназначенные для суда.

Каждая из них имеет свои особенности составления, позволяющие грамотно подтвердить правомерность того или иного факта.

Какие сведения нужно указать в справке:

- наименование истца;

- дата составления;

- наименование суда, в который направляется документ;

- сведения о должнике;

- реквизиты документа, ставшего основанием для возникновения задолженности;

- дата возникновения и срок погашения задолженности;

- подписи руководителя и главного бухгалтера, подтверждающие наличие дебиторской задолженности.

Справка о задолженности контрагента для суда может содержать и другие важные сведения. Информацию о дебиторской задолженности могут потребовать не только судебные органы, но и налоговая служба и вышестоящая структура (если речь идет о подразделении холдинговой компании).

Бланк

Приказом Министерства финансов России от 30 марта 2015 года № 52н вместе с другими формами бухгалтерской «первички» и регистрами утверждена форма бухгалтерской справки 0504833. Данный индекс – это ее номер по Общероссийскому классификатору управленческих документов.

Изначально рассматриваемая бухгалтерская справка (ф. 0504833) предназначена для организаций государственного сектора:

- гос. органов;

- органов местного самоуправления;

- ПФР, ФСС и ФФОМС;

- бюджетных учреждений (государственных и муниципальных).

Однако эти обстоятельства никак не мешают любому предприятию (фирме, компании и т. п.) включить образец бухгалтерской справки 0504833 в свою учетную политику и полноценно применять его. Более того: справку можно взять за основу для разработки собственной формы первичного документа для целей бухучета.

Также см. «Бухгалтерская справка: как правильно составить».

Как видно, бланк бухгалтерской справки формы 0504833 помимо основных реквизитов предприятия и ответственных лиц включает стандартные позиции:

- названии операции и ее правовое основание (документ);

- номер документа;

- дата;

- номер счета по дебету и кредиту (это могут быть счета как бюджетного учета, так и счета, с которыми работают в коммерческой сфере);

- сумма операции.

Основанием отражения в бухучете той или иной операции из бухгалтерской справки (ф. 0504833) выступает заполненная главбухом (или главой структурного подразделения) «Отметка о принятии Бухгалтерской справки к учету». То есть заполнение данной отметки служит одновременным толчком к отражению бухгалтерских записей в соответствующих учетных регистрах.

При отсутствии возможности проставить отметку о принятии первичных (сводных) учетных документов к учету (в т. ч. электронных) и отразить записи в бланке бухгалтерской справки 0504833 указывают:

- название первичного документа;

- основание, номер, дату и наименование хозяйственной операции.

Также см. «Реквизиты бухгалтерских документов: основные и обязательные».

Классификация неверных сведений

Бухгалтерские ошибки бывают следующих видов:

| Счетные дефекты | Неверные сведения, появление которых обусловлено допущенными при вычислительных операциях ошибками либо некорректным занесением/переносом данных в регистрах. |

| Ошибки, образовавшиеся в результате того, что первичная документация была не вовремя зафиксирована | В большинстве случаев их наличие спровоцировано отсутствием слаженности в работе различных департаментов компании. Нередко случается, что попросту не соблюдаются сроки подачи документов в бухгалтерию. Также возможны задержки по вине контрагентов, однако в таком случае факт их неотражения в не будет причисляться к категории ошибок. |

| Недочеты, обусловленные неправильным применением норм законодательства | Подобного рода ошибки возникают из-за того, что ответственные лица нарушают правила ведения документов и раскрытия в них предусмотренной нормативно-правовыми актами информации. |

Компании таким образом могут пытаться скрыть некие факты неправомерных действий со своей стороны. В частности, чтобы скрыть факт хищения сырья целенаправленно завышают объем подлежащего списанию материала, а различного рода финансовые махинации могут скрываться за счет простого непредставления и невнесением в отчетность факта поступления в кассу наличности.

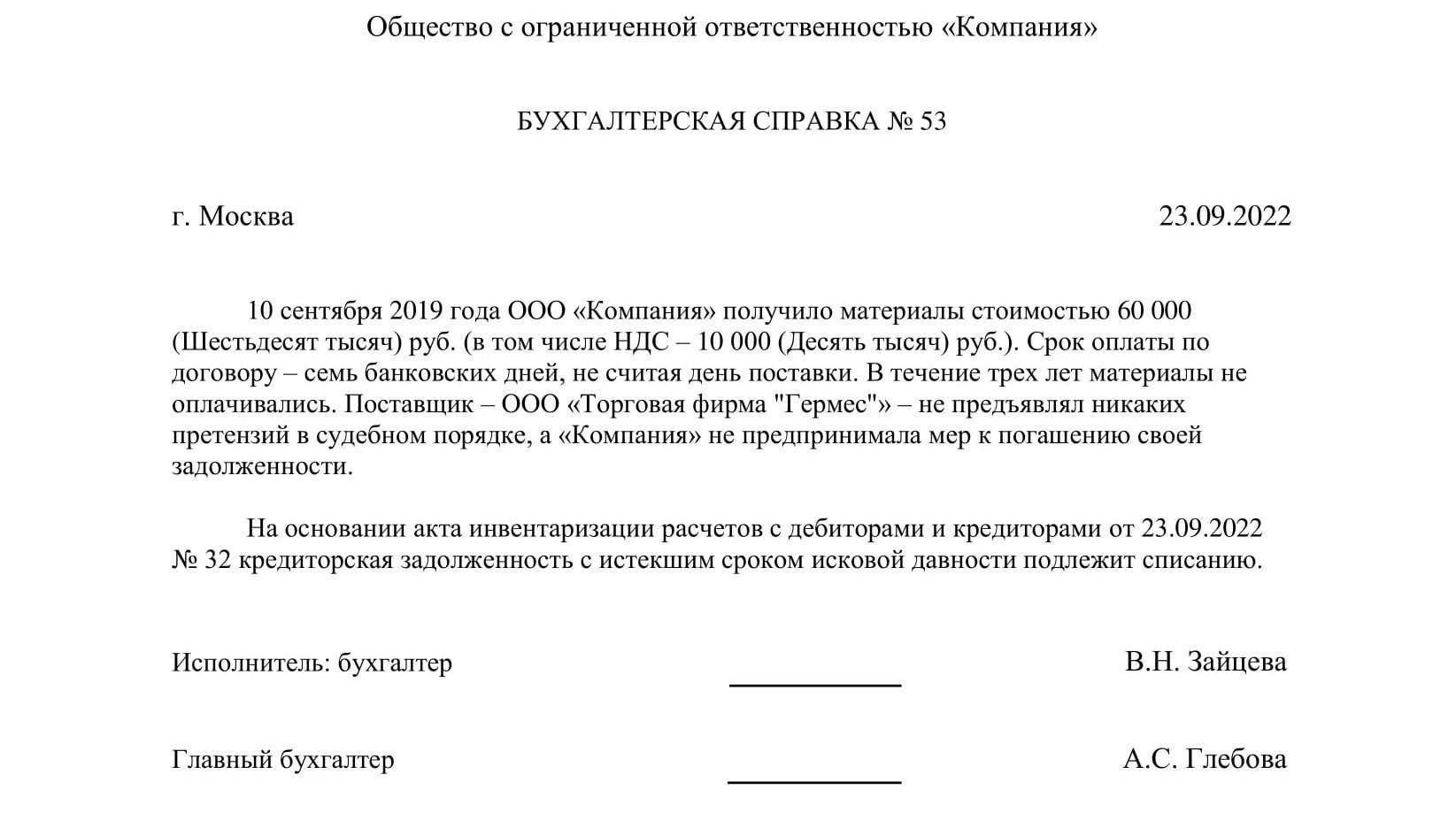

Списание кредиторской задолженности с истекшим сроком исковой давности 2018

Возникшая кредиторская задолженность должна проходить списание, причем в момент установленный законодательством. Так как при не вовремя проведенной и неправильно оформленной процедуре могут возникать трения с налоговой.

На сегодня порядок ликвидации кредиторского долга следующий (дебиторский вид задолженности аннулируется подобным образом):

- Проводится инвентаризация расчетов со всеми имеющимися покупателями, поставщиками — чтобы не пропустить необходимый момент, такая процедура должна выполняться в абсолютно каждый отчетный период. По результатам всегда, без исключений, составляется акт, к нему прилагается объяснительная записка, данный образец документа составляется в, так называемой, произвольной форме. Но должен объяснить руководителю организации, учреждения, откуда появился данный долг, какой его размер.

- Составляется бухгалтерская справка — здесь указываются причины возникновения просрочек, сумма, которая должна быть аннулирована, расчет искового периода. Также указывается рекомендация для руководителя организации, например, если время пришло, то указывается необходимость выполнить списание.

- Издается приказ — когда представлены результаты проведенной специалистами инвентаризации и приложена бухгалтерская справка, тогда руководитель готовит приказ, указывающий, что следует выполнить закрытие кредиторского долга.

- Производится списание, то есть выполняются соответствующие проводки, корректируется налоговый учет.

Списание кредиторской задолженности с истекшим сроком исковой давности при УСН

При УСН точные сроки списания кредиторских обязательств не установлены, поэтому, когда составлен инвентаризационный акт данную процедуру можно выполнить в следующий период времени:

- Как только давность истекла.

- В последний день налогового периода.

Когда закрытие долга выполнено, то вся сумма задолженности незамедлительно включается в имеющиеся внереализационные доходы. Проводки не должны включать сведения об списанным авансах, по которым не были получены товары, услуги.

В РФ при УСН основанием для списания является, причем без исключений, акт инвентаризации, по материалам которого составляется бухгалтерская справка, а затем приказ — данный образец документа всегда пишется произвольно, но с использованием данных с первых двух актов.

Любое бюджетное учреждение в абсолютно каждый отчетный период обязано проводить инвентаризацию своей первичной документации. Если согласно нее выявлены невыполненные обязательства, срок предназначенный для судебного взыскания по которым истек, то составляется образец документа под названием инвентаризационный акт с приложенной запиской.

https://youtube.com/watch?v=M5Eu7deiiyM

На основании данного документа составляется бухгалтерский отчет по данной ситуации. Где прописываются причины возникновения ситуации, точные суммы, рекомендацию руководителю, о том, что делать.

Изучив данный образец документа и акт инвентаризации, руководитель готовит приказ о аннулировании долга.

Акт списания кредиторской задолженности с истекшим сроком исковой давности

Любая имеющаяся кредиторская задолженность поставщикам, по которым истек срок исковой давности подлежит списанию по истечении трех лет с дня, когда закончил действие какой-либо срочный документ (например, договор, другой акт) указывающий, что у организации, учреждения существуют неоплаченные долги, невыполненные обязательства.

Любое документальное подтверждение должно выявляться при инвентаризации, выполненной самой организацией. Чтобы зафиксировать наличие невыполненных обязательств составляется такой образец документа, как акт инвентаризации.

Также данный документ является основанием издать приказ с требованием аннулировать возникший долг. В данной ситуации требуется еще один образец документации — бухгалтерская справка.

Образец акта

На сегодня акта инвентаризации, являющийся основанием для закрытия долгов по невыполненным обязательствам, это документ, составляемый на основании Постановления Госкомстата № 88 от 1998 .

В данном акте указывается кредитор, счета, сумма долга. Такой документ подписывают работники проводившие инвентаризацию.

Акт списания кредиторской задолженности образец

Давность прерывается, если кредитная задолженность была частично погашена, она была признана. В любом таком случае организация, учреждение должны начинать исчислять давности по новой.

НДС при списании кредиторской задолженности с истекшим сроком исковой давности всегда вносится в, так называемый, внереализационный доход.

Как оформить бухгалтерскую справку

Вне зависимости от того, какая информация будет содержаться в бухгалтерской справке, документ нужно оформлять по форме “первички”. В этом случае у контролирующих органов не возникнет сомнений в юридической силе документа. Обязательного к использованию бланка бухсправки законодательством не установлено, а потому компания может самостоятельно разработать шаблон.

Оформление бухгалтерской справки проходит в 3 этапа:

1 этап. Создание “шапки” документа, в которой содержится такая информация:

- наименование и дата составления документа;

- реквизиты организации, в том числе название, ИНН, КПП, ОГРН, юридический адрес, контактная информация;

- список ответственных лиц (кто составляет и подписывает документ);

2. этап. Оформление основной части документа, в которую включаются следующие сведения:

- суть и особенности совершаемой операции;

- информация о том, как было и что изменилось;

- предыдущие показатели;

- верный способ расчета;

3 этап. Формирование заключительной части документа, в которой отражаются дата подписания справки и подписи ответственных лиц. Такая информация необходима для идентификации лиц, ответственных за сведения в бухсправке, а также для подтверждения необходимости осуществления хозяйственной операции.

Совет! Хотя организация самостоятельно разрабатывает бланк бухгалтерской справки, она может взять за основу шаблон бухсправки 0504833, используемый учреждениями госсектора (Приказ Минфина РФ от 30.03.2015 г. № 52н). Главное – разработанный бланк справки необходимо утвердить в учетной политике компании.

Особенности составления справки

Справка подразделяется на несколько частей:

- Заголовок к содержанию справки (прописывается в формате: «Справка о чем-либо…»).

- Основной текст справки. Состоит из 2 частей. Сначала нужно указать основания к составлению документа, а затем – зафиксировать данные, относящиеся к сути вопроса.

Справка может содержать таблицы и прочие элементы систематизации.

В документе, вне зависимости от его типа, должны быть обязательные реквизиты:

- Название компании.

- Указание получателя.

- Место составления.

- Подпись и печать.

Печать требуется не во всех случаях. В частности, она актуальна для справки биографического характера.

Содержание служебной справки включает в себя факты и события, которые стали причиной заполнения документа. Разрешается ссылаться на другие документы, которые подробнее раскрывают суть рассматриваемой проблемы. К примеру, это могут быть приказы, распоряжения, планы деятельности.

Есть свои нюансы заполнения справок, составляемых по результатам проверок. В документе отражается эта информация:

- Предмет проверки.

- Причины и цели контрольных мероприятий.

- Факты, установленные в ходе проверки.

- Найденные нарушения.

- Положительные аспекты.

- ФИО должностных лиц.

Личные справки запрашиваются для подтверждения какого-либо факта, касающегося сотрудника. К примеру, это может быть факт трудоустройства, размер ЗП, трудовой стаж.

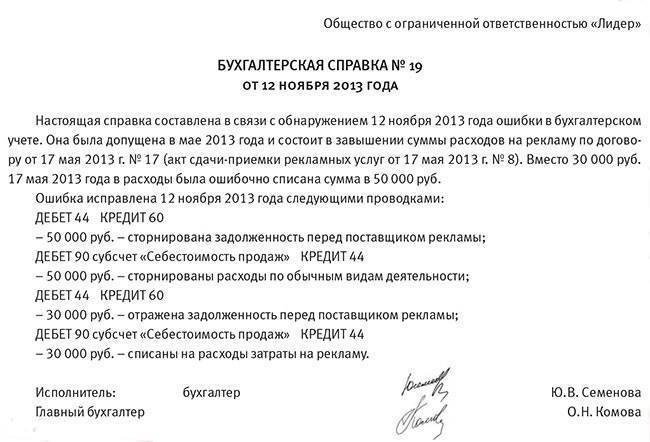

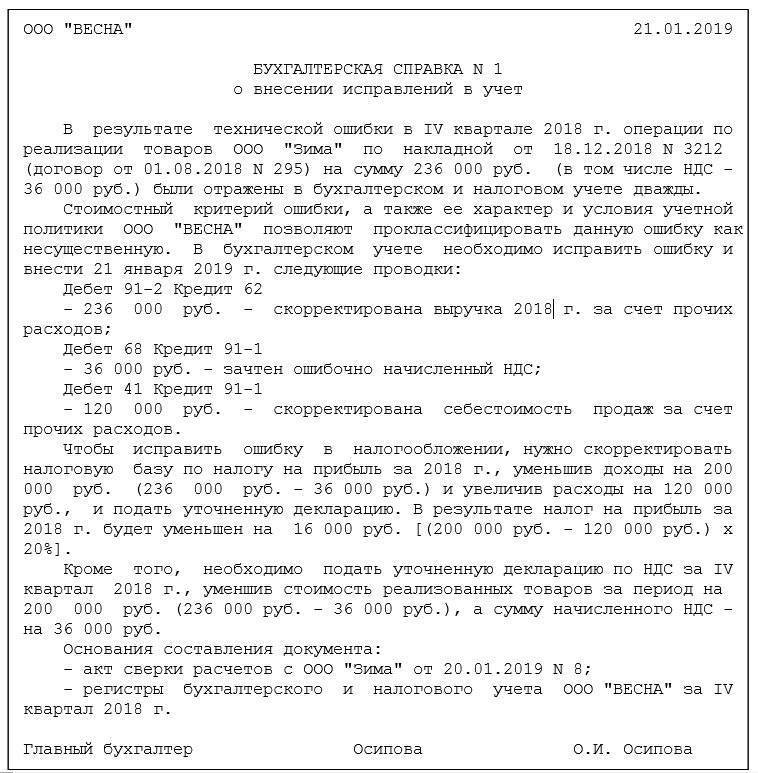

Вносим исправления в учет

При обнаружении ошибок в бухучете вы делаете исправительные записи в том месяце, в котором искажения были выявлены, не корректируя бухгалтерский учет и отчетность за период, когда ошибка была допущена <14>.

Справка об исправительных проводках фиксирует факт неправильного отражения хозяйственных операций на счетах бухучета. На основании этой справки вы внесете в учет исправительные проводки датой, указанной в справке.

Бухгалтерская справка является также первичным документом, на основании которого вы вносите исправления и в налоговый учет. Однако в отличие от бухучета в налоговом учете исправление ошибок производится в том периоде, в котором они были совершены. За исключением случаев, когда допущенная ошибка привела к излишней уплате налога. Тогда допускается корректировать налогооблагаемую базу текущего года <15>.

Поскольку бухгалтерская справка составляется для пояснения произведенных исправлений, следует включить в нее всю необходимую информацию. Вам необходимо описать в справке причины возникновения ошибки и способ ее исправления в бухгалтерском и налоговом учете. Делается это для того, чтобы по прошествии времени не забыть, почему были сделаны исправления.

Пример. Составляем бухгалтерскую справку для внесения корректировок в бухгалтерский и налоговый учет

Условие

В апреле 2010 г. бухгалтер ООО “Деловой мир” выявил ошибку, допущенную в августе 2009 г. Он неверно отразил стоимость консультационных услуг, оказанных ООО “Аудит”. Стоимость услуг, согласно договору от 01.08.2009 N 1-А и акту от 31.08.2009 N 1, составила 150 000 руб.

При этом в бухгалтерском и налоговом учете отражены оказанные услуги лишь в сумме 100 000 руб.

Ошибка была обнаружена 12.04.2010 при проведении сверки взаимных расчетов с ООО “Аудит”.

Решение

На дату обнаружения ошибки (12.04.2010) нужно составить бухгалтерскую справку.

ООО "Деловой мир" 12 апреля 2010 г.

Порядок оформления бухгалтерской справки

При составлении бухгалтерской справки, следует соблюдать следующие правила:

- составляется справка ответственным лицом (это может обычный или главный бухгалтер);

- заполняется справка от руки чернилами синего или черного цвета, либо на компьютере (при наличии в компании специальной программы для бухучета, бланк может быть заполнен именно в ней);

- в справке допускаются исправления (ошибочная запись зачеркивается, а рядом с ней указывается верная информация, которая заверяется ответственным лицом);

- подписывает справку и исполнитель и главбух (в определенных компаниях требуется также подписание справки руководителем);

- подшиваются справки вместе с документами соответствующего регистра (например, если исправляются ошибки в начислении зарплаты, то справку подшивают с соответствующими приказами, табелями и ведомостями).

Составить бухсправку можно на простом листе А4 формата, а также на фирменном бланке компании.Независимо от того, как именно составлена справка – написана от руки или напечатана, на ней должна стоять подпись ответственного сотрудника. Печать в справке ставить не обязательно, так как начиная с 2016 года юрлица вправе отказаться от использования печатей в своей работе.

В справку вносят исключительно достоверные сведения. Если в справке будут допущены ошибки, то несмотря на то, что их можно исправить, лучшим решением будет составление нового документа. После составления определенных видов справок, их следует зарегистрировать во внутренних журналах компании.К примеру, бухсправка указывается в книге продаж, если она отражает НДС остаточной стоимости ОС, переданных в уставный капитал компании.

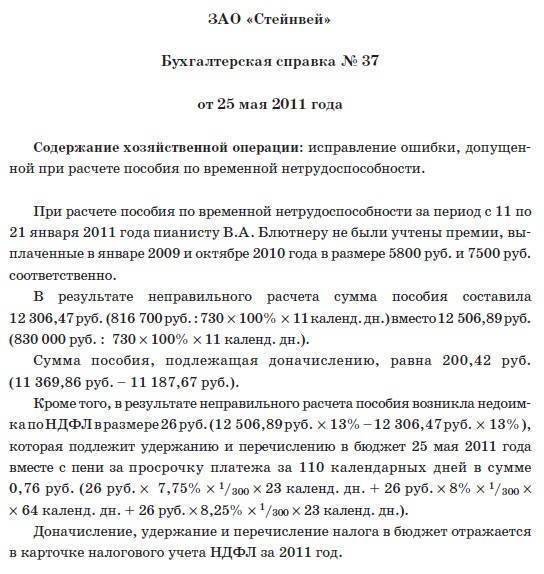

Бухгалтерская справка об исправлении ошибки, допущенной при расчете пособия по временной нетрудоспособности (образец заполнения)

————————————————————————— ¦ ЗАО «Стейнвей» ¦ ¦ ¦ ¦ Бухгалтерская справка N 37 ¦ ¦ ¦ ¦ от 25 мая 2011 года ¦ ¦ ¦ ¦ Содержание хозяйственной операции: исправление ошибки, допущенной при¦ ¦расчете пособия по временной нетрудоспособности. ¦ ¦ ¦ ¦ При расчете пособия по временной нетрудоспособности за период с 11 по¦ ¦21 января 2011 г. пианисту В.А. Блютнеру не были учтены премии,¦ ¦выплаченные в январе 2009 г. и октябре 2010 г. в размере 5800 руб. и 7500¦ ¦руб. соответственно. ¦ ¦ В результате неправильного расчета сумма пособия составила¦ ¦12 306,47 руб. (816 700 руб. : 730 x 100% x 11 календ. дн.) вместо¦ ¦12 506,89 руб. (830 000 руб. : 730 x 100% x 11 календ. дн.). ¦ ¦ Сумма пособия, подлежащая доначислению, равна 200,42 руб.¦ ¦(11 369,86 руб. — 11 187,67 руб.). ¦ ¦ Кроме того, в результате неправильного расчета пособия возникла¦ ¦недоимка по НДФЛ в размере 26 руб. (12 506,89 руб. x 13% -¦ ¦12 306,47 руб. x 13%), которая подлежит удержанию и перечислению в бюджет¦ ¦25 мая 2011 г. вместе с пени за просрочку платежа за 110 календарных¦ ¦дней в сумме 0,76 руб. (26 руб. x 7,75% x 1/300 x 23 календ. дн. +¦ ¦26 руб. x 8% x 1/300 x 64 календ. дн. + 26 руб. x 8,25% x 1/300 x ¦ ¦23 календ. дн.). ¦ ¦ Доначисление, удержание и перечисление налога в бюджет отражаются в¦ ¦карточке налогового учета НДФЛ за 2011 г. ¦ ¦ В бухгалтерском учете начисление суммы пособия было отражено¦ ¦проводками, приведенными ниже. ¦ ¦ ¦ ¦ 4 февраля 2011 г. ¦ ¦ Дебет 26 Кредит 70 ¦ ¦ — 3356,31 руб. (1118,77 руб. x 3 календ. дн.) — начислено пособие за¦ ¦первые три календарных дня временной нетрудоспособности за счет средств¦ ¦организации; ¦ ¦ Дебет 69-1 Кредит 70 ¦ ¦ — 8950,16 руб. (12 306,47 руб. — 3356,31 руб.) — начислено пособие за¦ ¦оставшиеся семь дней временной нетрудоспособности за счет средств ФСС РФ;¦ ¦ Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ», ¦ ¦ — 1600 руб. (12 306,48 руб. x 13%) — удержан налог на доходы¦ ¦физических лиц; ¦ ¦ Дебет 70 Кредит 50 ¦ ¦ — 10 706,47 руб. (12 306,47 руб. — 1600 руб.) — выплачено пособие по¦ ¦временной нетрудоспособности за минусом удержанного НДФЛ. ¦ ¦ ¦ ¦ Ошибка обнаружена 25 мая 2011 г. Для ее исправления в бухгалтерском¦ ¦учете сделаны записи, приведенные ниже. ¦ ¦ ¦ ¦ 25 мая 2011 г. ¦ ¦ Дебет 26 Кредит 70 ¦ ¦ — 54,66 руб. (1136,99 руб. x 3 календ. дн. — 3356,31 руб.) -¦ ¦доначислено пособие за первые три календарных дня временной¦ ¦нетрудоспособности за счет средств организации; ¦ ¦ Дебет 69-1 Кредит 70 ¦ ¦ — 145,76 руб. (12 506,89 руб. — 8950,16 руб. — 3356,31 руб. -¦ ¦54,66 руб.) — доначислено пособие за оставшиеся семь дней временной¦ ¦нетрудоспособности за счет средств ФСС РФ; ¦ ¦ Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ», ¦ ¦ — 26 руб. (12 506,89 руб. x 13% — 1600 руб.) — удержан налог на¦ ¦доходы физических лиц; ¦ ¦ Дебет 91-2 Кредит 68, субсчет «Расчеты по НДФЛ», ¦ ¦ — 0,76 руб. (26 руб. x 7,75% x 1/300 x 23 календ. дн. + 26 руб. x¦ ¦8% x 1/300 x 64 календ.

дн. + 26 руб. x 8,25% x 1/300 x 23 календ. дн.) -¦ ¦начислены пени за просрочку уплаты НДФЛ; ¦ ¦ Дебет 68, субсчет «Расчеты по НДФЛ», Кредит 51 ¦ ¦ — 26 руб. — сумма доначисленного НДФЛ перечислена в бюджет; ¦ ¦ Дебет 68, субсчет «Расчеты по НДФЛ», Кредит 51 ¦ ¦ — 0,76 руб. — перечислены с расчетного счета пени за просрочку уплаты¦ ¦НДФЛ. ¦ ¦ ¦ ¦ 6 июня 2011 г. ¦ ¦ Дебет 70 Кредит 50 ¦ ¦ — 174,42 руб. (12 506,89 руб. — 10 706,47 руб. — 1600 руб. -¦ ¦26 руб.) — выплачено пособие по временной нетрудоспособности за минусом¦ ¦удержанного НДФЛ. ¦ ¦ ¦ ¦ Главный бухгалтер ЗАО «Стейнвей» Абель А.М. Абель¦ —————————————————————————