Как правильно рассчитать ЧДД?

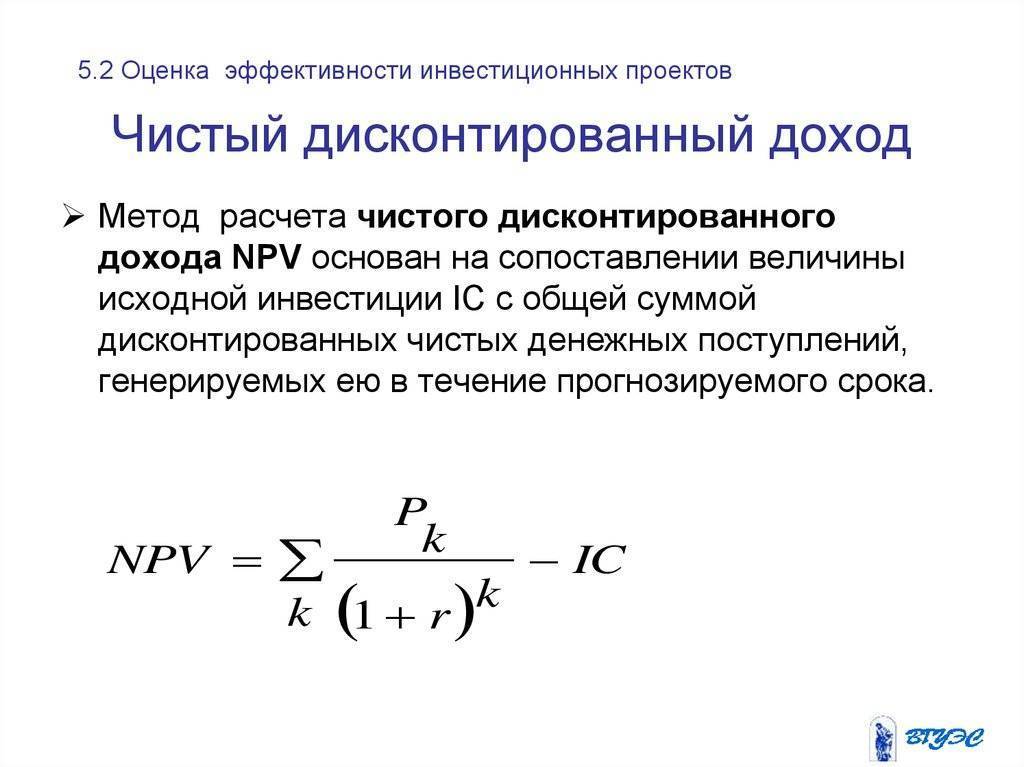

Величину NPV рассчитывают как сумму поступлений и оттоков денежных средств. Подобный расчет показывает, что норма дисконтирования станет допустимой доходной ставкой проекта на 1 рубль для инвесторов.

Очень важно, чтобы норма носила объективный характер, поскольку в данном случае подлежат учету:

- величина инфляции;

- проценты по вкладам;

- усредненный показатель доходности по ценным бумагам;

- прогнозные показатели инвесторов;

- совокупная стоимость всех без исключения капиталовложений, если поддерживают направление одновременно несколько инвесторов.

При этом для расчета используется следующая схема:

- инвестором определяется общая сумма инвестиций для конкретного проекта;

- рассчитывается величина денежных поступлений в ходе реализации направления;

- рассчитывается сумма предполагаемых поступлений с учетом времени первых доходов;

- на заключительном этапе сумма оттоков сопоставляется с размерами дохода.

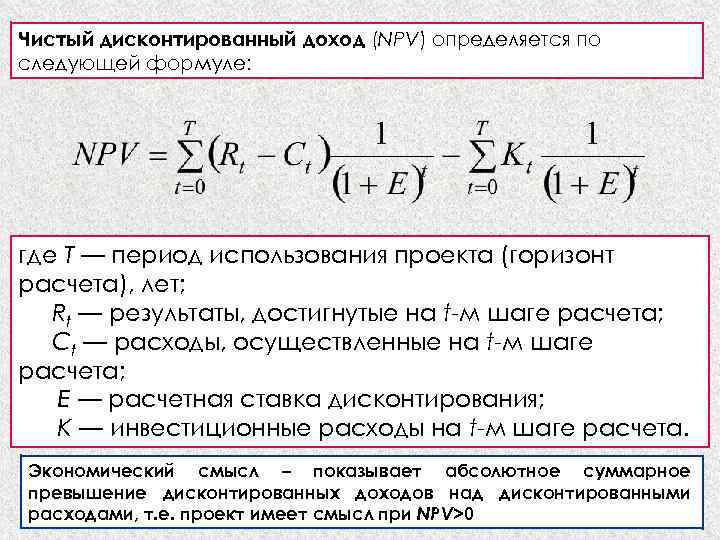

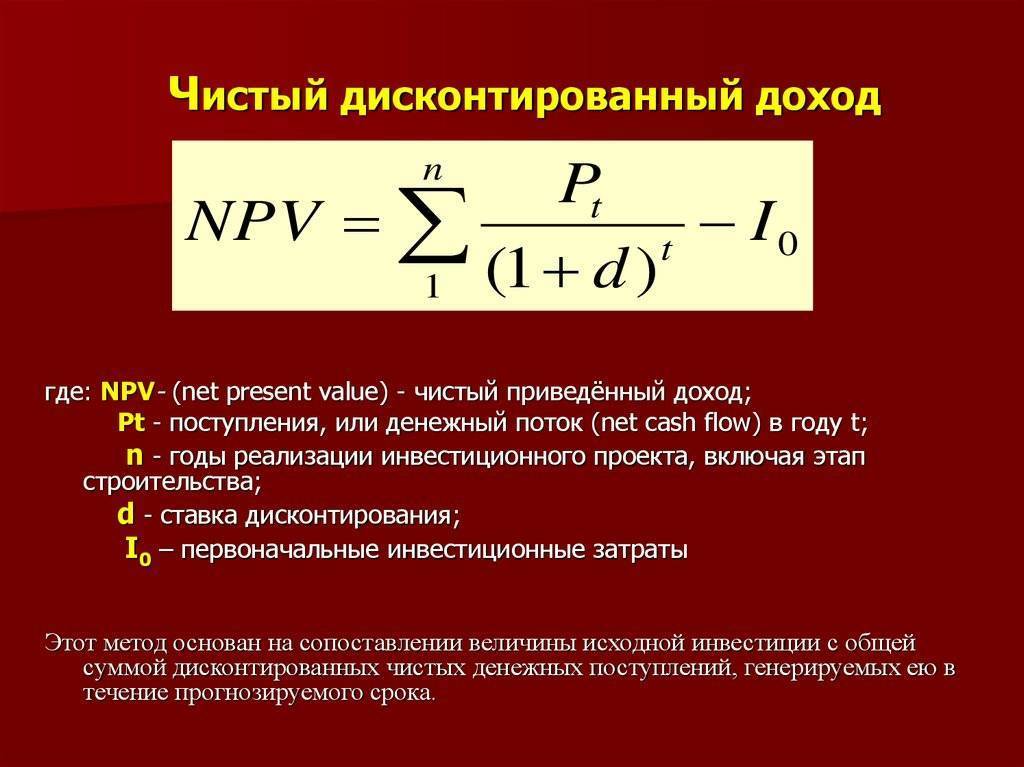

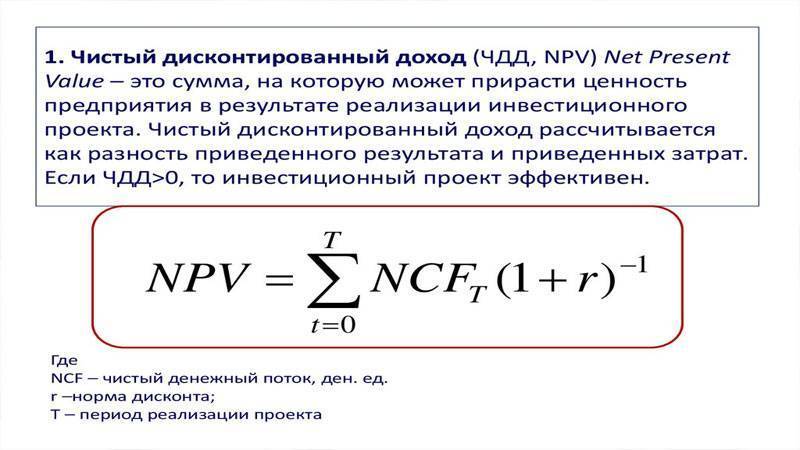

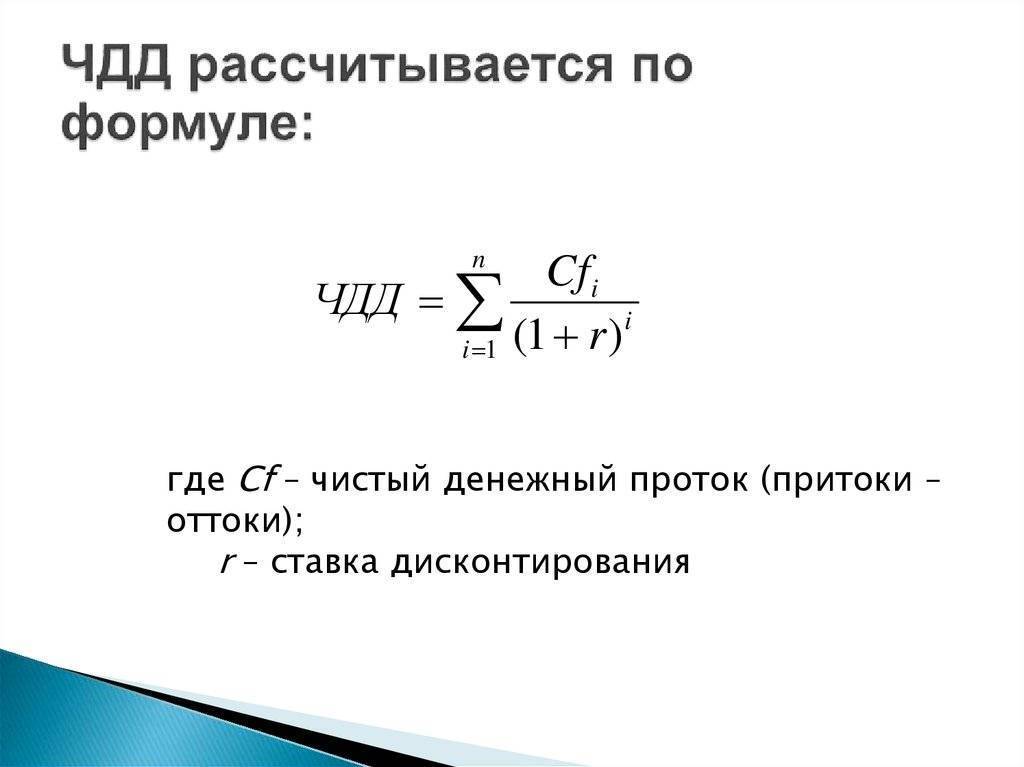

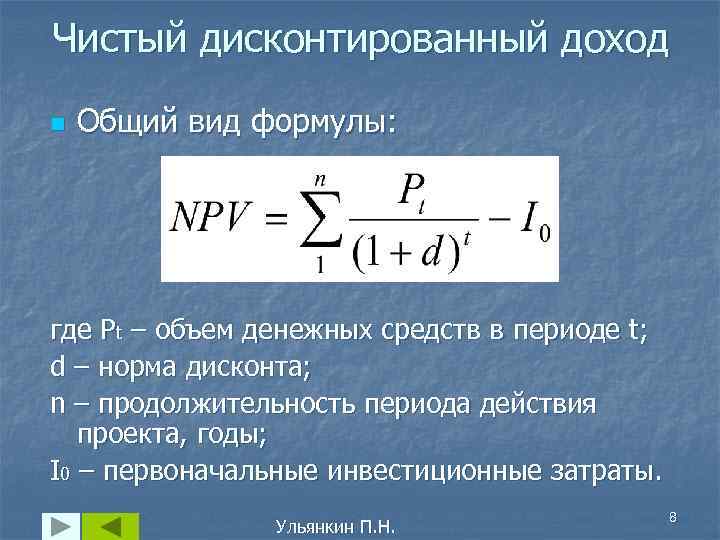

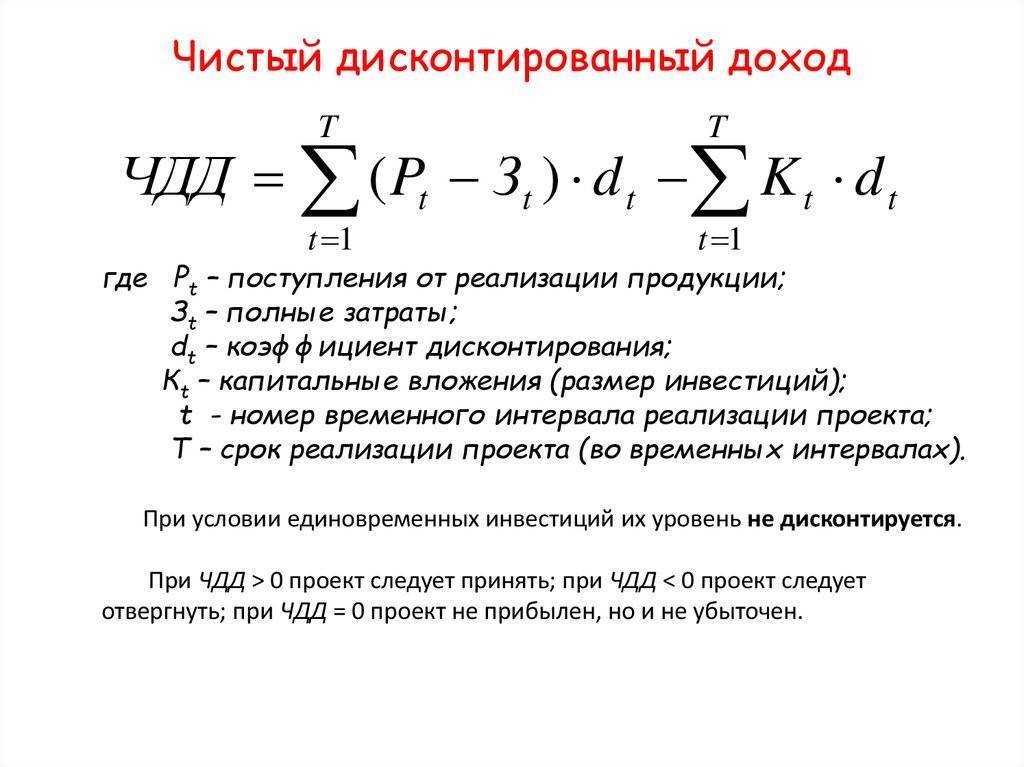

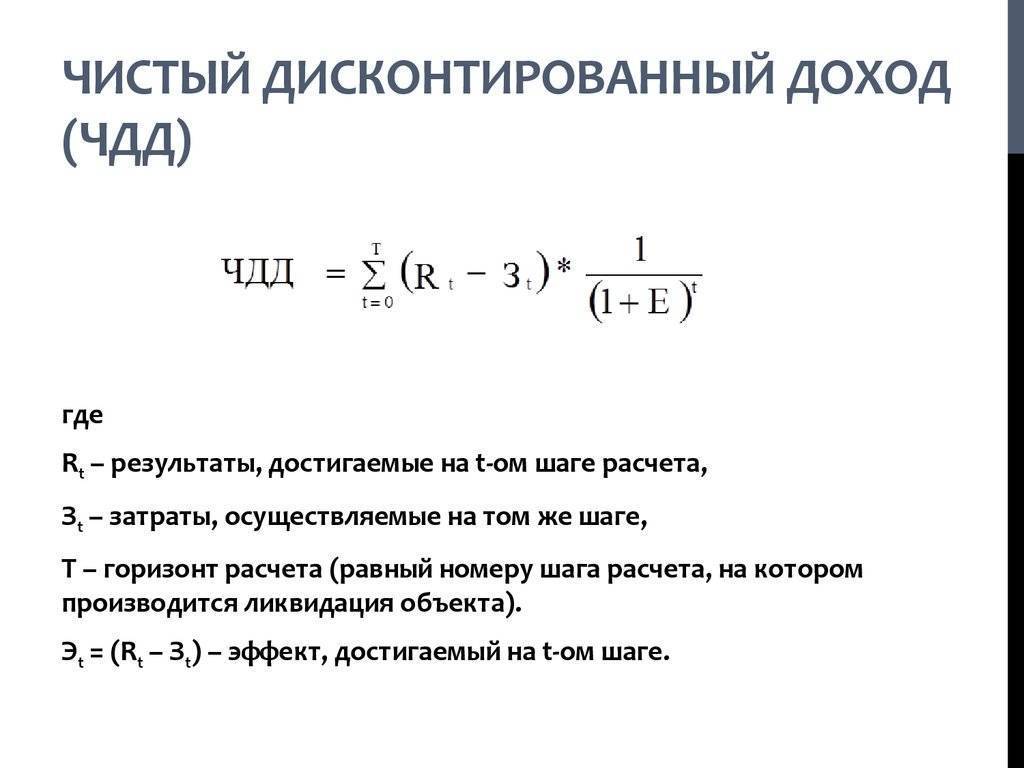

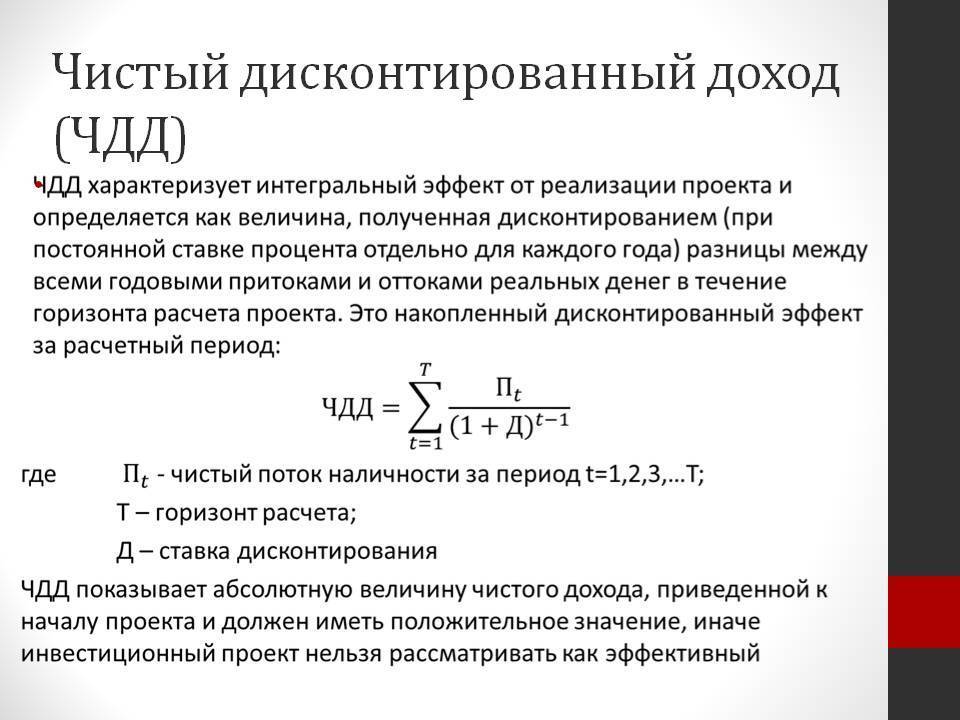

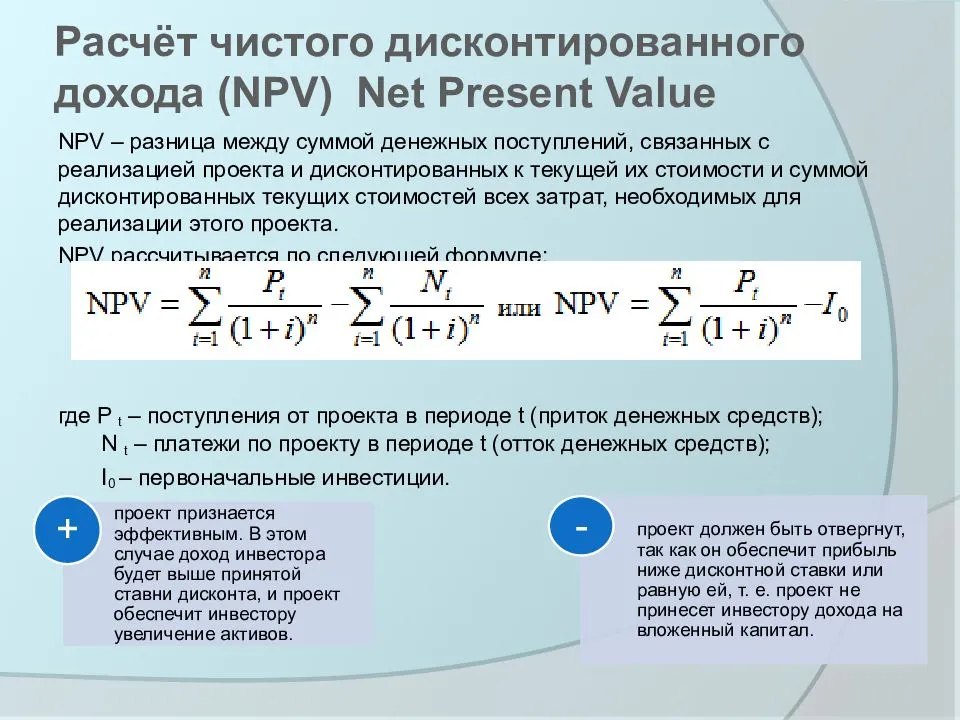

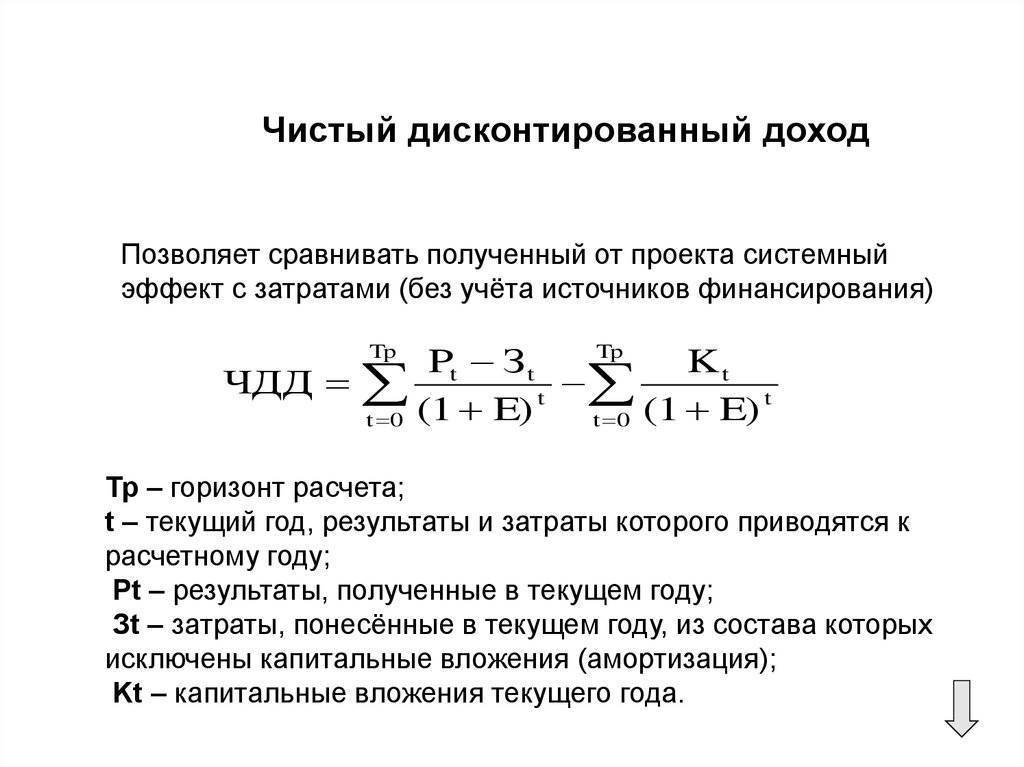

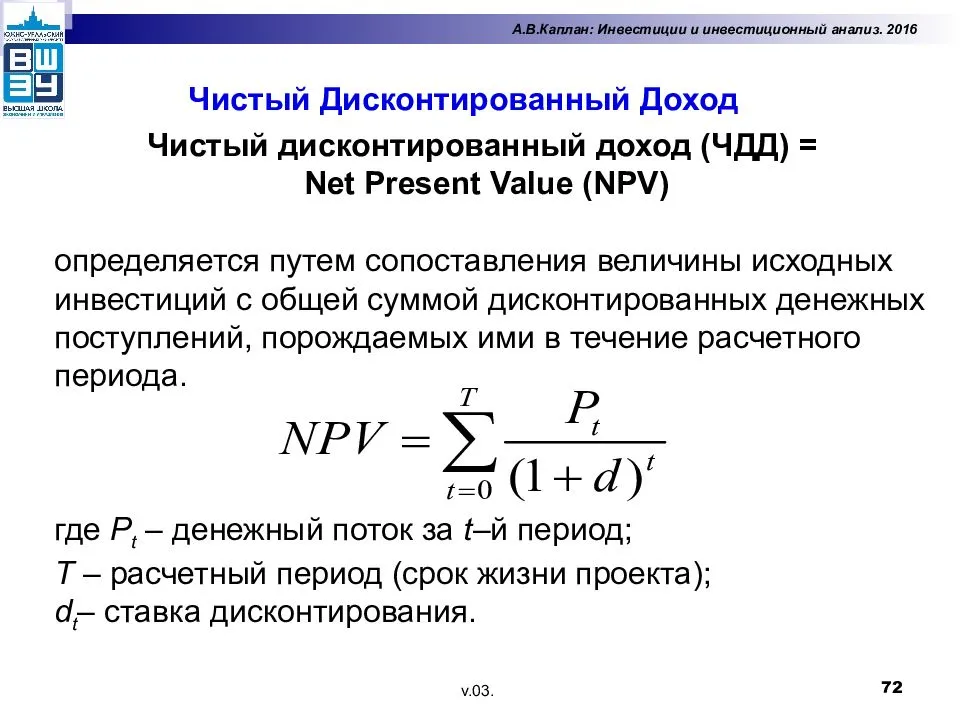

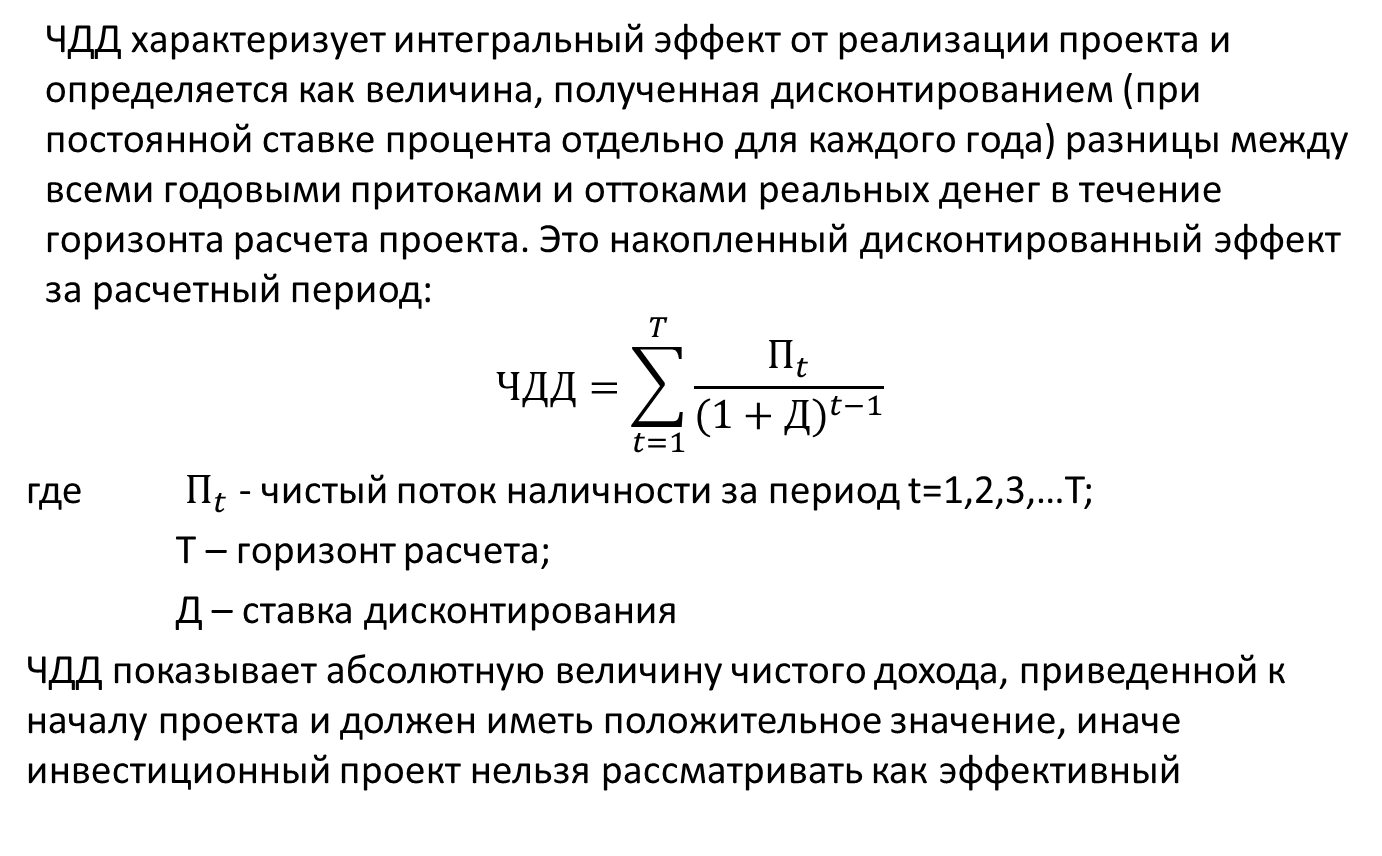

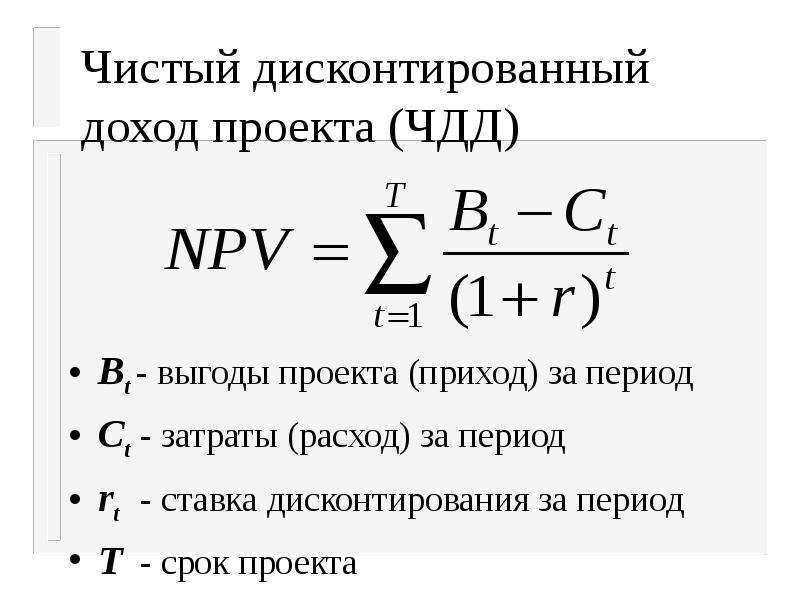

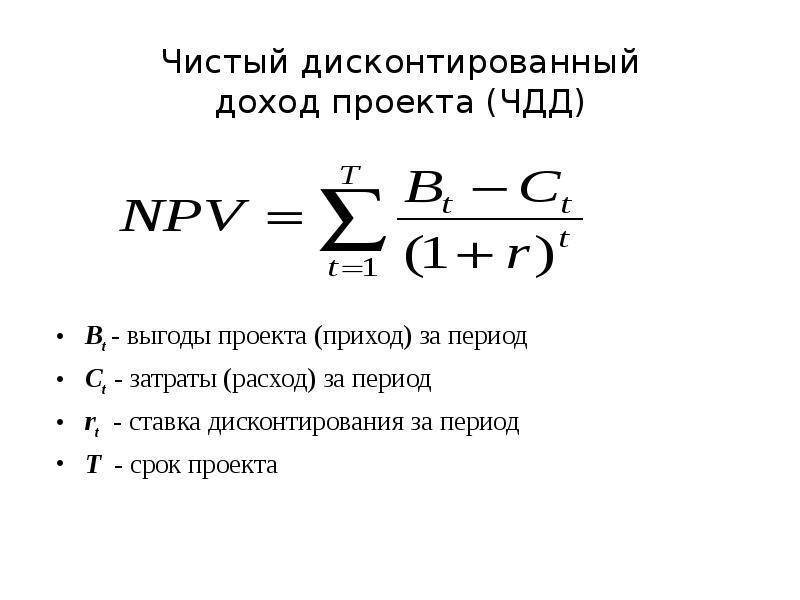

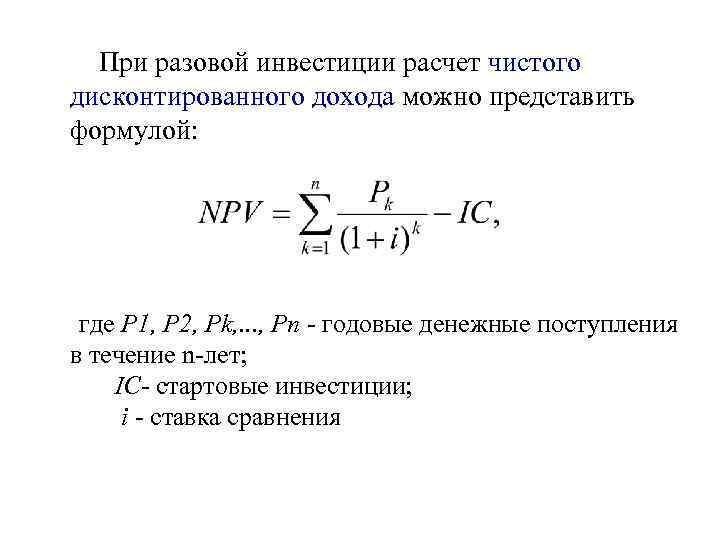

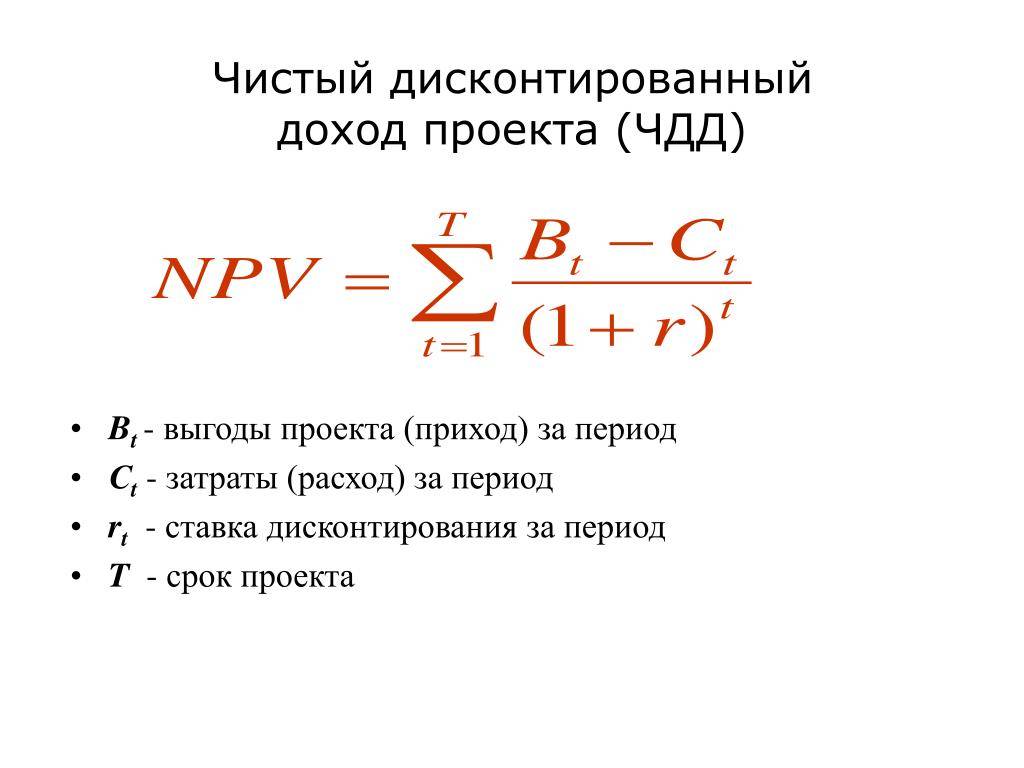

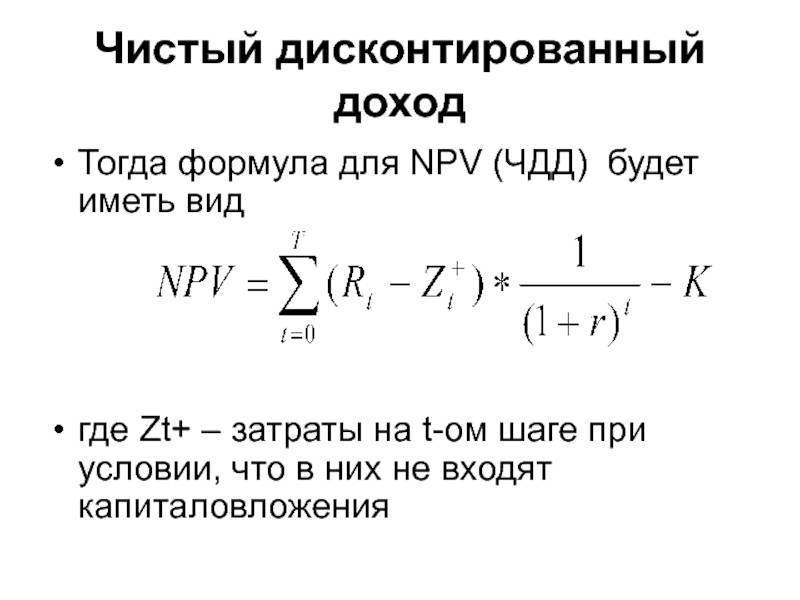

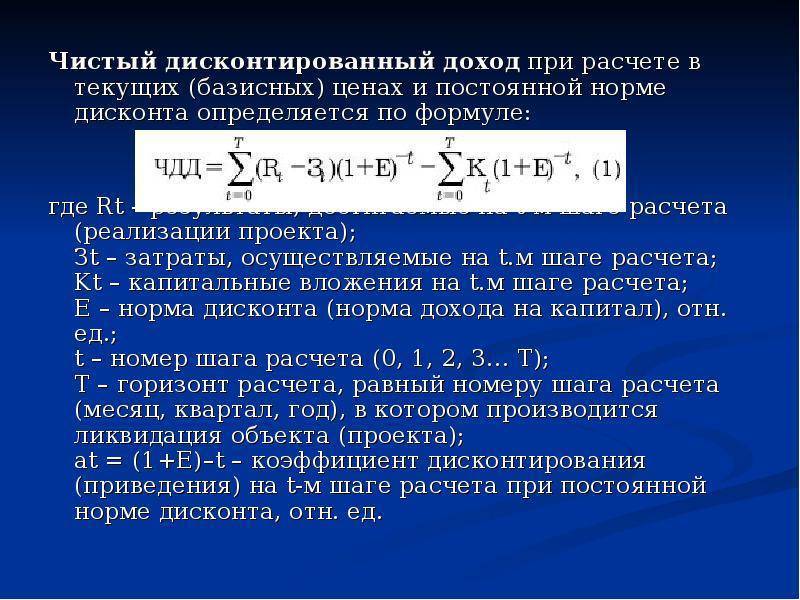

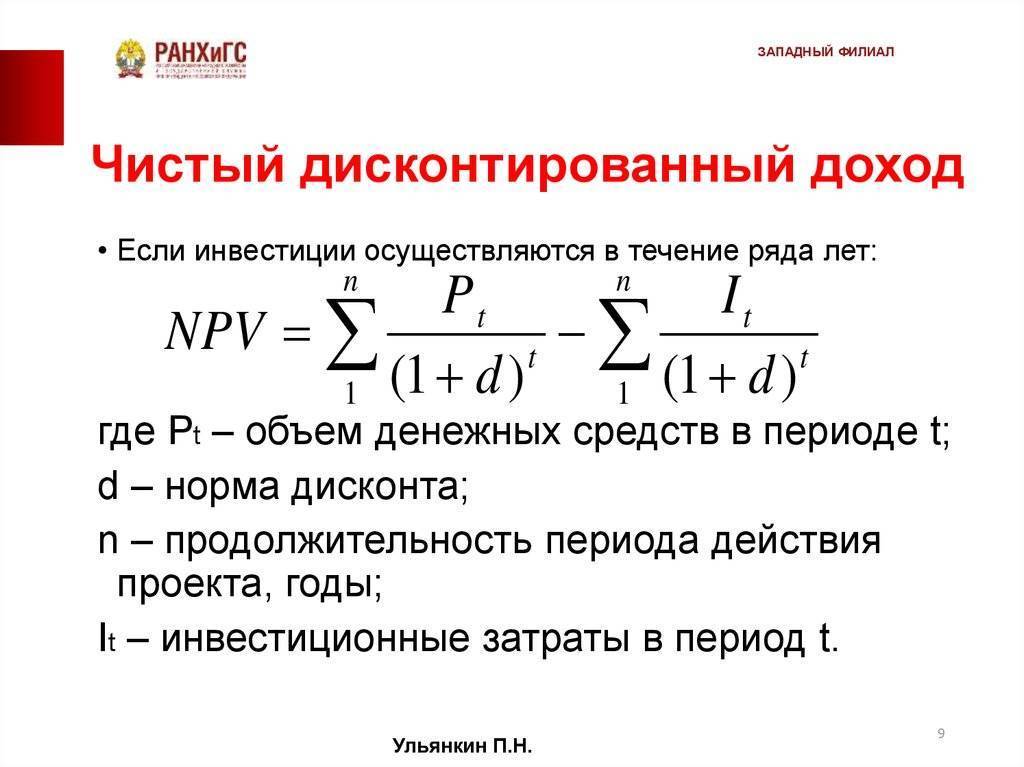

Для расчета пользуются следующей формулой:

NPV = Σ * NCFi / (1 + r) ᶥ — Investment

NCF (Net Cash Flow) – чистый денежный поток.

Investment – совокупная сумма инвестируемых денежных средств.

r – ставка дисконтирования.

n – период исследуемого проекта.

i – расчетный шаг (1 месяц, 3 месяца, 12 месяцев ……) i = 1, 2, ….., n.

Более наглядным порядок расчета будет на конкретном примере, где r = 12%.

Денежные инвестиции в сумме по годам представлены в таблице:

| Год | Показатель вложения |

| — 1 000 | |

| 1 | + 200 |

| 2 | + 300 |

| 3 | + 700 |

Значения подставляют в формулу NPV = Σ * NCFi / (1 + r) ᶥ — Investment:

ЧДД = (- 1000 / (1 + 0,12)°) + (200 / (1 + 0,12)ᶦ) + (300 / (1 + 0,12)²) + (700 / (1 + 0,12)³) = — 1000 + 200 * 0,89286 + 300 * 0,79719 + 700 * 0,71178 = — 1000 + 178,57 + 239,16 + 498,25 = -84,02.

Из расчетов видно, что ЧДД составляет меньше 0. Если инвестор решит вложить денежные средства в такой проект, он не только лишится прибыли, но понесет существенные потери.

Каждая инвестиция должна иметь определенный экономический смысл. Именно поэтому важным этапом является приведение всех вложений к настоящему моменту времени, расчет их суммарного значения. Другими словами, еще до принятия решения о вложениях инвестор прогнозирует все риски и от убыточного проекта, продемонстрированного на примере, откажется.

Чтобы получить обоснованный коэффициент ЧДД, подставляемые данные должны быть очень точными. Их берут из различных планов подразделений предприятия, где вся информация является максимально приближенной к реальному времени.

Однако на прибыль от инвестиций влияет также уровень инфляции. Поэтому вопрос, как спрогнозировать данный показатель на момент окончания реализации проекта, вполне обоснован. Ставка рассчитывается по формуле, представленной ниже:

R = (1 + r) * j, в которой

R – дисконтная ставка.

r – дисконт.

j – показатель инфляции.

Таким образом видно, что рентабельность производства во время инфляции может быть представлена меньшим показателем. Но это поможет сохранить прибыльность и увеличит денежные поступления от его реализации.

Для чего используется чистый дисконтированный доход

Показатель ЧДД – это главный фактор, на который инвестор обращает внимание, планируя свои инвестиции в ту или иную программу. Только расчета дисконтированного дохода принимается решение о целесообразности инвестиций

Выбирая проект для вложения собственных средств, инвестор должен проанализировать:

- срок инвестиции;

- сумму дохода;

- вид бизнеса.

А число ЧДД позволяет узнать реальную эффективность вашей инвестиции, упуская все вышеизложенные факторы. Благодаря этому показателю четко видно, какой из предложенных проектов может принести больше прибыли.

Кроме того, денежная сумма, которою вы сейчас собираетесь инвестировать, до окончания инвестиционного периода может иметь меньшею истинную стоимость, чем на данный момент. Также всегда существует риск, что, несмотря на подробные расчеты, ваши инвестиции могут не принести вам ожидаемой суммы прибыли.

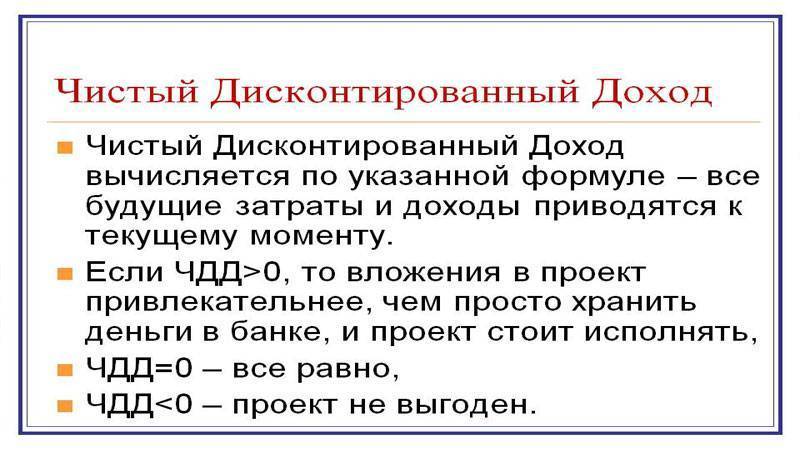

Толкование показателя чистого дисконтированного дохода

Итак, получено какое-то значение. Если оно больше нуля, то инвестиция является прибыльной. Но такого факта мало, чтобы вложить свои деньги. Поэтому необходимо еще решить, стоит ли инвестировать. А с этим помогает уровень доходности. Так, если на момент теоретического окончания срока действия проекта просуммировать все деньги с поправкой на инфляцию и поделить на затраты, то получиться коэффициент, который говорит об эффективности вложенных средств. Так, например, если коэффициент составляет 2,1, то это значит, что на каждый вложенный рубль вы получите 2 рубля и 10 копеек. Как правило, чем больше доходность, тем больший риск не получить ее. Поэтому ЧДД выступает еще и как показатель рискованности. Чтобы лучше усвоить механизм действия, вы можете ознакомиться с расположенным ниже примером.

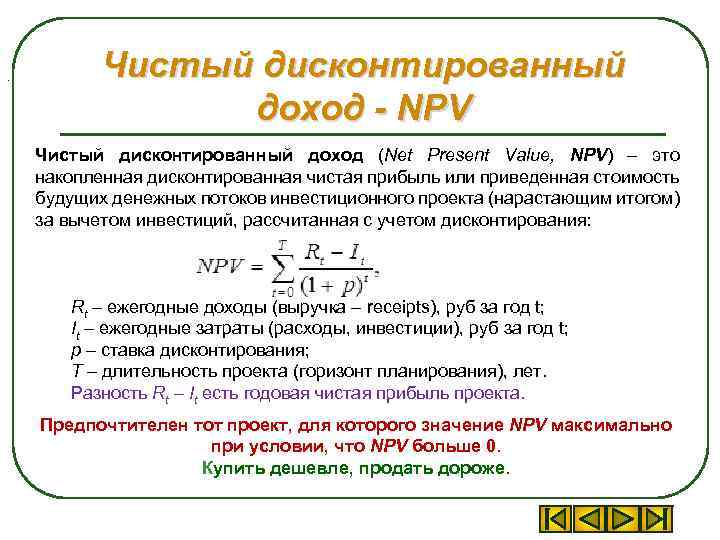

Что такое чистый дисконтированный доход?

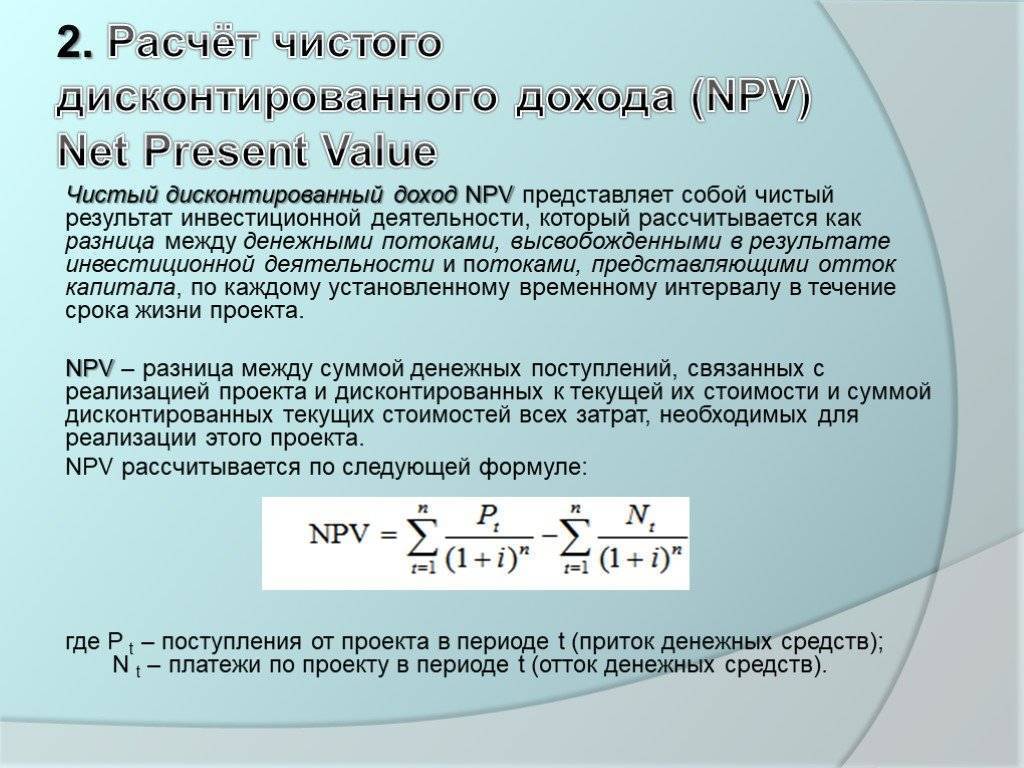

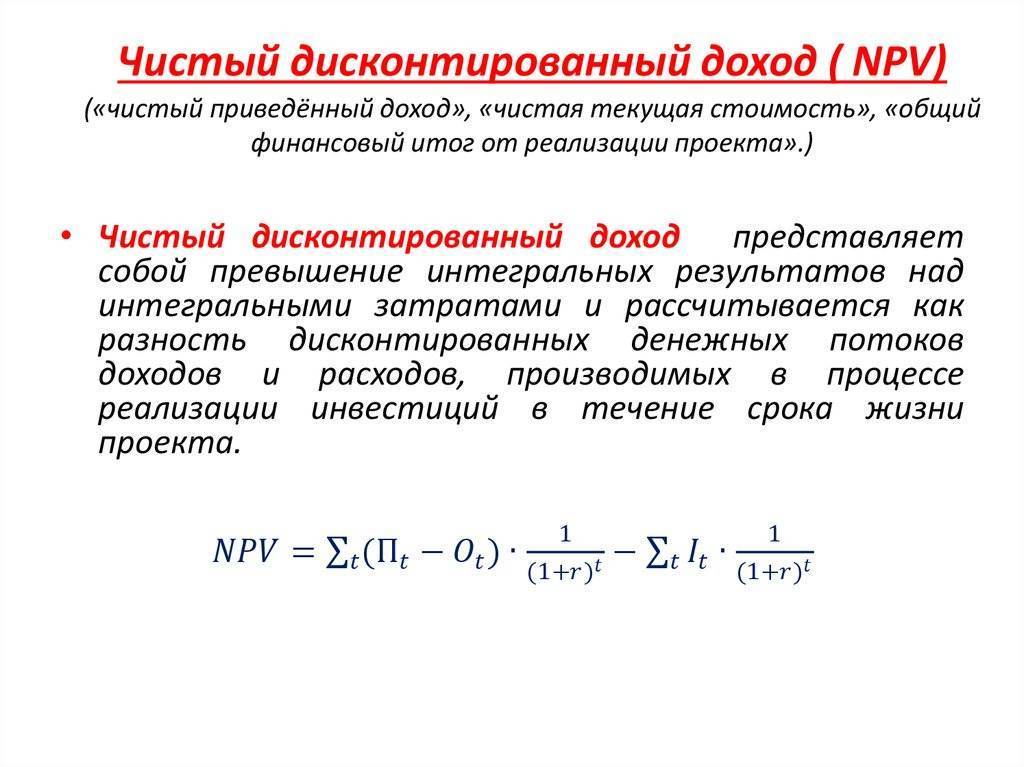

Чистый дисконтированный доход (ЧДД или NPV) – показатель, характеризующий эффективность вложений в развитие конкретного направления, благодаря чему на протяжении срока его реализации можно наблюдать за величиной денежных потоков и анализировать ее.

Благодаря показателю NPV инвестор может сравнить проекты, куда предполагается вложить средства, определить их эффективность, принять окончательное решение о материальной поддержке.

Для чего используется ЧДД?

Главное предназначение NPV заключается в установлении прибыльности направления, в развитие которого будут вложены средства. Чтобы правильно определить эффективность проекта, следует провести его детальный анализ

При этом во внимание принимается не только срок вложений, длительность идеи и величина инвестиций, но также целесообразность данного вида деятельности. Другими словами, ЧДД показывает, нужно вкладывать деньги или нет

Благодаря расчетам временные рамки стираются, а результат приводится к текущему времени. Данный показатель очень удобен и эффективен, поскольку наглядное видение предполагаемой прибыли/убытка вложения денег позволит выбрать альтернативный вариант и станет страховкой инвестора от возможных потерь.

Чтобы определить, насколько перспективным будет инвестируемый бизнес-проект, предстоит пройти несколько этапов:

- провести оценку движения денег по типу «вложение-результат»;

- рассчитать ставку – выяснить реальную стоимость активов;

- провести все потоки финансовых ресурсов через установленную ставку;

- сложить потоки, которые в совокупности и составят величину NPV.

Для чего нужен

NPV — один из показателей эффективности проекта, наряду с IRR, простым и дисконтированным сроком окупаемости. Он нужен, чтобы:

- понимать какой доход принесет проект, окупится ли он в принципе или он убыточен, когда он сможет окупиться и сколько денег принесет в конкретный момент времени;

- для сравнения инвестиционных проектов (если имеется ряд проектов, но денег на всех не хватает, то берутся проекты с наибольшей возможностью заработать, т.е. наибольшим NPV).

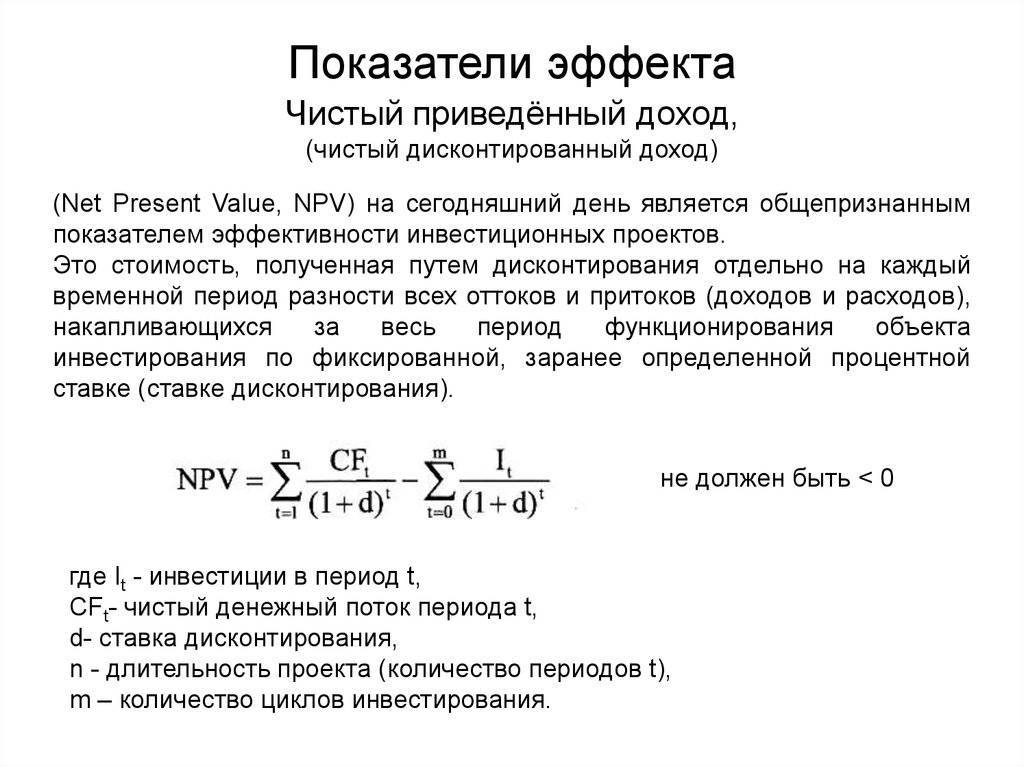

Показатели ЧДД

Выделяют три разных значения показателей ЧДД.

NPV ˃ 0 показывает, что инвестиции окажутся выгодными, но сравнение с другими направлениями вложений финансовых ресурсов должно быть проведено непременно до принятия окончательного решения. Тогда выбирается проект, показывающий наибольшую эффективность и прибыльность.

NPV ˂ 0 – инвестирование окажется нецелесообразным вследствие его убыточности.

NPV = 0 – при нулевом показателе ЧДД риск потери вложенных средств оказывается минимальным, но и сумма прибыли будет практически на нулевом уровне. По мере развития направление может начать постепенно окупаться, тем не менее инвесторы считают такие вложения нецелесообразными и чаще отказываются от них. Исключение имеет место, если преследуется не только финансовая цель, но также предполагается поддержка бизнес-идеи по другим параметрам (например, реализуется социально-значимый проект).

Достоинства и недостатки

К положительным качествам чистого дисконтированного дохода относятся:

- обозначение четких критериев, которыми руководствуются при принятии окончательного решения;

- стоимость денежных вложений учитывается в реальном времени (при помощи специальных формул);

- ЧДД показывает риск проекта.

К отрицательным качествам относятся:

- отсутствует гарантия определенного результата исхода событий. Другими словами, показатель не учитывает риски. Но это не такой уж большой недостаток, ведь именно ЧДД используется для выявления возможных рисков, связанных с инвестированием. Чем выше ставка дисконтирования, тем больший риск ожидает инвестора, и наоборот;

- не учитывает нематериальные ценности и имущество организации;

- ставка дисконтирования рассчитывается довольно сложно. Это может оказать влияние на итоговую величину дисконтированного дохода, исказить его результаты. Особенно часто такие ситуации возникают при реализации сложных проектов, сопряженных с большим количеством рисков.

Положительные и отрицательные стороны данного показателя

Любой анализ показателей на предприятии несет в себе какой-либо экономический смысл и это очень важно, когда существует отдельный сотрудник, который может этим заниматься. Так, например, если возникает ситуация в поиске инвестора, для того, чтобы наладить обстановку в организации, очень наглядно будет представить ему расчет чистого дисконтированного дохода, который, во-первых продемонстрирует ситуацию на данный момент и в будущем, за счет вливания потоков средств инвестора и тогда будет ясно, стоит ли вкладывать средства в данное предприятие или лучше его закрыть и не погружаться в убытки и дальше

Так, например, если возникает ситуация в поиске инвестора, для того, чтобы наладить обстановку в организации, очень наглядно будет представить ему расчет чистого дисконтированного дохода, который, во-первых продемонстрирует ситуацию на данный момент и в будущем, за счет вливания потоков средств инвестора и тогда будет ясно, стоит ли вкладывать средства в данное предприятие или лучше его закрыть и не погружаться в убытки и дальше.

| Плюсы | Минусы |

| Позволяет рассчитать практически все возможные риски связанные с вкладыванием средств в данный проект | Неточности расчетов, ведь невозможно все предусмотреть заранее точно, всегда есть доля погрешности |

| Инвестор наглядно видит всю картину, от ликвидности и рентабельности до убытков | Показатель инфляции так же влияет на расчет |

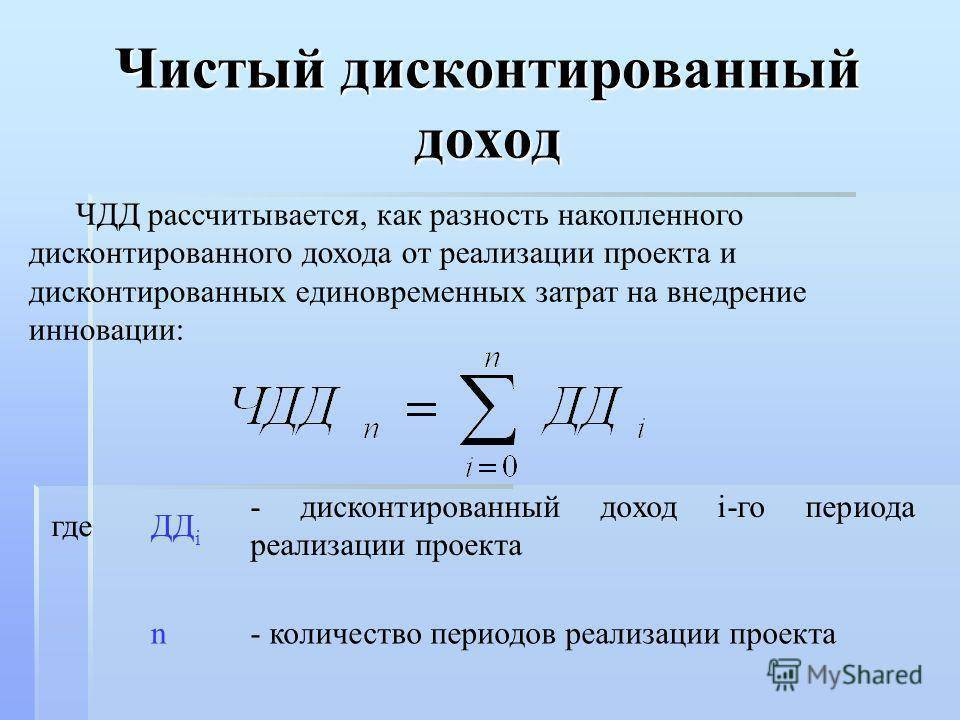

Размер чистого дисконтированного дохода тесно взаимосвязан с таким инструментом анализа как ИПП (индекс прибыльности проекта). Этот параметр наглядно демонстрирует выгоду инвестора от участия в выбранном бизнесе. Для того чтобы определить величину ИПП, необходимо разделить совокупность дисконтированного дохода на размер запланированных трат.

Для этой цели используется формула: «ƩCFt/(1 + i)t/IC».

- В том случае, когда значение ИПП превышает «0», инвестор окупит все вложенные средства.

- Когда данный параметр имеет отрицательное значение, существует высокий риск потери имеющегося капитала.

Для того чтобы лучше понимать значение рассматриваемого параметра, следует рассмотреть практический пример. В качестве примера возьмем производственную компанию, которая внедряет на рынок новый ассортимент товаров (поэтапно на протяжении трех лет). Стоимость реализации данного проекта составляет два миллиона рублей на первом этапе (период при котором «t» равняется нулю). На следующих этапах, длительностью двенадцать месяцев, инвесторам необходимо затратить по одному миллиону рублей (t=1–3).

ЧДД= «-2/(1+0.1)0+(2-1)/(1+0.1)1+(2-1)/(1+0.1)2+(2-1)/(1+01.3)3=-2+0.9+0.83+0.75=0.48

По приведенным расчетам видим, что размер прибыли, составит 480 000рублей. Данный проект положителен и в него можно инвестировать средства, что выгодно инвесторам.

Плюсы и минусы DPP-показателя

В числе выраженных преимуществ необходимо указать следующие пункты:

- Высокую эффективность параметра при определении проектов повышенного риска. Именно ДПО дает возможность спрогнозировать вероятное обесценивание денег в перспективе, что особенно актуально для динамичных рынков развивающихся государств. По сравнению со сроком окупаемости без учета дисконтирования, он выявляет изменения состояния валюты, что позволяет просчитать вероятные убытки заранее.

- С его помощью можно вычислять различные дисконт-ставки для соответствующих временных промежутков.

Теперь следует перечислить имеющиеся недостатки, которых по факту больше чем преимуществ:

- Основным минусом является то, что дисконтная методика делает невозможным фиксирование прибыли и затрат по истечении СО.

- Кроме того, она сильно подвержена влиянию фактической продолжительности периода между начальным инвестированием и моментом активной реализации (получения дохода).

- Вычислить нужный параметр при наличии разнонаправленных финансовых потоков нереально.

- Присутствие субъективности.

Прибыльность проекта на основе NPV и PI

Приведенный доход тесно связан с таким показателем, как индекс прибыльности проекта (Profitability Index). Последний является важным критерием того, будет ли выгоден проект инвестору. Для его определения сумму дисконтированных доходов следует разделить на величину всех планируемых затрат: ƩCFt/ (1 + i)t / IC. Если индекс доходности > 1 (NPV > 0), то вложения окупятся. Если PI < 1 (NPV < 0), то инвестор понесет убытки. Если равен 1, то никакого результата от инвестиций не будет (NPV = 0).

Преимуществом данного показателя является тот факт, что он учитывает стоимость финансовых средств во времени за счет их дисконтирования к одному периоду. Кроме того, ЧДД позволяет включить в расчет риск реализации проекта. Это достигается благодаря применению различных ставок дисконтирования — чем больше ставка процента, тем выше риск (и наоборот). В целом показатель NPV можно назвать достаточно четким критерием принятия решения о финансировании бизнеса.

К минусам применения показателя можно отнести следующее: несмотря на то, что в расчет включаются дисконтированные доходы (и нередко они учитывают уровень инфляции), они являются лишь прогнозными значениями и не могут гарантировать определенный исход событий. Также зачастую сложно с точностью рассчитать ставку дисконтирования, особенно если в оценке участвуют многопрофильные проекты.

Достоинства и недостатки метода IRR

Преимущества использования метода:

- Позволяет рассчитать срок окупаемости инвестиций.

- Показывает максимальный размер издержек при вложениях.

- IRR можно использовать для сравнительного анализа различных проектов, даже если они отличаются по срокам и регулярности денежных поступлений.

- Внутренняя норма доходности нужна для определения маржи безопасности проекта при возможном повышении ключевой ставки ЦБ.

Например, IRR проекта, равная 9% при ставке рефинансирования 7,5%, оставляет некий запас в 1,5% до момента, когда инвестиции станут убыточными. Если Центробанк повысит ключевую ставку до 8%, этот запас сократится до 1%. Следовательно, нужно будет предпринимать определенные действия: бросить больше средств на погашение займов, искать новые рынки сбыта и т.д.

Недостатки метода:

- Метод неприменим к проектам, где нет отрицательных значений денежных потоков.

- Сложно спрогнозировать поступления денежных средств в долгосрочном периоде.

- Поскольку алгоритм вычисления IRR основан на методе подбора, результат может быть неточным.

Расчет по формуле и пояснение значения

Размер ЧДД стоит рассчитывать как сумму всех расходов и доходов. Такой расчет предполагает, что норма дисконтирования будет удовлетворительной ставкой доходности на 1 рубль для инвестора.

Эта норма должна быть объективной, ведь здесь учитываются:

- размер инфляции;

- проценты по банковским депозитам;

- средний доход от ценных бумаг;

- личный прогноз инвестора;

- стоимость всех капиталовложений (это необходимо, когда проект будет инвестироваться не одним инвестором).

Сам показатель ЧДД по следующей схеме:

- для начала инвестор должен определить сумму, которою он готов вложить в проект;

- на следующем этапе необходимо рассчитать сумму планируемых денежных течений от проекта;

- дальше инвестор должен подсчитать общую сумму планируемых денежных поступлений, учитывая время первых ожидаемых доходов;

- и, на конец, сумму всех расходов необходимо сопоставить с размером доходов.

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.

Особенности ключевых критериев эффективности проекта

Поскольку оба метода чрезвычайно популярны в среде экономистов и финансистов, то стоит изучить подробнее, какой из них способен дать более объективную информацию. Сравнительная характеристика критериев NPV и IRR показывает, что у каждого из этих финансовых инструментов есть свои сильные и слабые стороны.

Отличительными чертами NPV являются:

- Прямая зависимость показателя от масштаба бизнеса: чем крупнее инвестиции и больше объем денежного потока, тем выше будет значение показателя текущей стоимости.

- Влияние на значение критерия структуры финансирования по временным отрезкам. Если проект проходит через все этапы затрат (проект, начальные вложения, затраты на ликвидацию), то его величина, скорее всего, будет минимальна.

- Влияние длительности временного лага между инвестированием и сроками начала эксплуатации объекта, чем больше перерыв, тем меньше величина NPV. Кроме того, динамика барьерной ставки может сильно повлиять на дисконтируемую сумму инвестиций.

На численное значение показателя основное влияние оказывают такие факторы:

- Норма дисконта.

- Темпы процесса производства: меньше затраты – больше прибыль – больше объем выручки.

- Масштаб компании, зависимость от количества выпущенной продукции, объемов продаж, суммы вложения.

К достоинствам внутренней нормы прибыльности можно отнести:

- Возможность провести сравнение между проектами, которые имеют различную длительность, темпы производства и масштабы инвестирования.

- Возможность оценивания не только инвестиционных проектов, но и других альтернативных финансовых инструментов (например, вклад на банковский депозит). Если IRR инвестиционного начинания окажется выше процентной ставки по депозиту, то более выгодно инвестировать в проект.

- Быстрое определение целесообразности дальнейшего анализа предложенного проекта после его экспресс-оценки на норму внутренней доходности. При этом производится оценка IRR относительно WACC (стоимости капитала средневзвешенной). Если IRR больше WACC, то начинание обещает прибыль, если же меньше или значения равны, то следует ожидать отрицательного потока денег в будущем.

- Показатель IRR может применяться в качестве ставки дисконтирования. Чем больше разница между внутренней нормой доходности и нормативной рентабельностью, тем более интересно инвестиционное предложение.

Однако есть у критерия внутренней нормы прибыльности и свои недостатки, среди них:

- Невозможность показать рост стоимости проекта в абсолютных величинах.

- Трудность расчета и возможность получения некорректного результата при несистематической структуре денежных потоков (с попеременным отрицательным и положительным значением).

Финансисты в паре NPV – IRR предпочитают больше применять второй метод, поскольку для него нет необходимости высчитывать ставку дисконтирования, как для чистой приведенной стоимости. Кроме того, результат при определении нормы прибыльности внутренней рассчитывается в процентах, поэтому им удобнее пользоваться при сравнении относительных величин (процентов), а чистая дисконтированная стоимость исчисляется в денежных знаках, соответственно, меньше приспособлена для сравнения. Хотя большинство учебников утверждает, что NPV указывает на величину создаваемой инициативой добавленной стоимости, поэтому должно быть предпочтительнее.

Нередко указанные выше ключевые показатели дают результаты, противоречащие друг другу. Причиной этого может быть заложенная в расчет ставка дисконта или нестандартная структура финансовых потоков. При этом NPV характеризует размер будущего дохода, а IRR – темпы его получения. На каком варианте лучше остановиться? Специалисты по финансовому анализу рекомендуют в таком случае выбирать критерий текущей стоимости, поскольку в нем учитывается переменная норма дисконта, а главной целью вложения является объем прибыли, а не скорость ее получения.

Как можно видеть из сказанного, IRR и NPV являются ключевыми показателями эффективности инвестиционного предложения. Взяв их за основу, инвестор или владелец бизнеса может просчитывать и другие вспомогательные показатели, такие как индекс доходности (PI), дисконтированный срок окупаемости (DPP), средневзвешенная ставка инвестиционной рентабельности (ARR).

Дисконтный срок окупаемости

Это ведущий инвестиционный параметр, представляющий время, требуемое для возврата затраченных денежных средств, а также дающий характеристику существующим рискам. Другими словами — это промежуток (неделя, месяц, год), который, согласно вычислениям, необходим для полного оборота.

Основным отличием от простой формулы PP выступает обязательное приведение прибыли к текущему моменту.

Расчет-формула

Имеет вид:

DPP=min n, при котором t=1nCFt(1+r)t>IC

Где:

- IC — первоначальные инвестиции;

- CF — финансовый поток;

- r — дисконт-ставка;

- n — реализационный период.

Пример проведения расчетной операции

Допустим, предприниматель собирается открыть пиццерию и инвестировать в свой бизнес-проект 9 млн рублей. Возможность убытков в течение 3-х первых месяцев тоже учел. В процессе работы он планирует выйти на ежемесячную прибыль в размере 250 тыс. руб. В итоге за 12 месяцев получается 3000000.

Простой СО в данном случае составит 3 года (9 млн/3 млн).

Взяв за образец эти условия, можно вычислить дисконт потока (ставку взять 10%). Для наглядности следует продемонстрировать сведения в таблице:

| Временное значение | Вычисления | Итоговый результат (руб.) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1)2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1)3 | 2 253 944 |

| Итого: 7 460 605 |

Как можно убедиться, общего объема денежных поступлений будет недостаточно для полной окупаемости работы пиццерии.

Если предположить, что компания проработает в равном режиме еще год и получит доход в 2 049 040, удастся определить DPP-показатель. Для этого сначала разделим непокрытую долю вложений (1 539 395) на прибыль, поступившую в последний отрезок времени. Затем прибавим учтенные периоды.

1 539 395/2 049 040+3= 3,75

Таким образом, чтобы предприятие полностью отработало вложенные в него деньги, потребуется 3,75 лет.

Для чего используется ЧДД?

Главное предназначение NPV заключается в установлении прибыльности направления, в развитие которого будут вложены средства. Чтобы правильно определить эффективность проекта, следует провести его детальный анализ

При этом во внимание принимается не только срок вложений, длительность идеи и величина инвестиций, но также целесообразность данного вида деятельности. Другими словами, ЧДД показывает, нужно вкладывать деньги или нет

Благодаря расчетам временные рамки стираются, а результат приводится к текущему времени. Данный показатель очень удобен и эффективен, поскольку наглядное видение предполагаемой прибыли/убытка вложения денег позволит выбрать альтернативный вариант и станет страховкой инвестора от возможных потерь.

Чтобы определить, насколько перспективным будет инвестируемый бизнес-проект, предстоит пройти несколько этапов:

- провести оценку движения денег по типу «вложение-результат»;

- рассчитать ставку – выяснить реальную стоимость активов;

- провести все потоки финансовых ресурсов через установленную ставку;

- сложить потоки, которые в совокупности и составят величину NPV.

Виды и формулы расчета

Денежный поток принято делить на поток от трех видов деятельности: инвестиционной, операционной и финансовой. Для инвестора больший интерес представляют два его вида: чистый и свободный cash flow.

Инвестиционный

Инвестиционный денежный поток (обозначается CFI) связан с инвестиционной деятельностью предприятия. Включает:

- притоки, т. е. выручку от продажи активов;

- оттоки – капитальные вложения в строительство, реконструкцию, модернизацию и прочие работы, связанные с обновлением основных фондов предприятия, покупку основных фондов и нематериальных активов.

Формула расчета:

CFI = Поступления от продажи активов – Капитальные затраты – Затраты на покупку финансовых активов

Операционный

Операционный денежный поток (OCF) связан с текущей деятельностью и отражает способность предприятия получать от нее реальные деньги. Включает:

- притоки – выручку от реализации продукции, работ, услуг;

- оттоки – затраты на приобретение сырья, материалов, топлива, энергии, оплату налогов, выплату заработной платы, внереализационные расходы, оплату процентов по кредитам.

Формула расчета:

OCF = EBITDA – Налоги +/– Изменение оборотного капитала

Финансовый

Финансовый денежный поток (CFF) связан с изменениями в капитале предприятия. Включает:

- притоки – поступления от эмиссии ценных бумаг, полученные кредиты, субсидии, дотации;

- оттоки – выплаты в погашение кредитов, обратный выкуп акций, погашение облигаций, выплаты купонов и дивидендов.

Формула расчета:

CFF = Поступления от эмиссии ценных бумаг + Кредиты и прочие привлеченные средства – Погашение кредитов – Погашение облигаций – Обратный выкуп акций – Выплаты по ценным бумагам (купоны, дивиденды)

Чистый

По каждому из трех вышеперечисленных потоков рассчитывается разность (сальдо) между притоками и оттоками. Она может быть положительной и отрицательной.

Сумма сальдо от инвестиционной, операционной и финансовой деятельности составляет чистый денежный поток, т. е. NCF. Значение показывает, насколько эффективно компания управляет своими деньгами, есть ли у нее средства для выплаты дивидендов акционерам.

Формула расчета:

NCF = CFI + OCF + CFF

Свободный

Свободный денежный поток (FCF) показывает, сколько денег осталось у предприятия после оплаты всех текущих расходов и осуществления капитальных вложений. Он имеет такое название, потому что может быть свободно выведен из бизнеса без снижения его эффективности.

В инвестициях капитальные затраты называют CAPEX, поэтому формула расчета FCF будет выглядеть так:

FCF = NCF – CAPEX

Возможные сложности при расчете NPV

При работе с NPV мало знать, что это такое и как рассчитать, нужно также представлять пару важных тонкостей.

Начнем с того, что данный показатель трудно объяснить тем, кто не занимается финансами.

Фразу «дисконтированная стоимость будущих денежных потоков» нелегко заменить при общении на «нефинансовом» языке. Однако этот показатель стоит того, чтобы потратить силы на его объяснение. Любая инвестиция, которая проходит тест ЧДД, повышает акционерную стоимость. И наоборот, инвестиции, которые этот тест не прошли, точно нанесут урон компании и акционерам.

Также менеджеры не должны забывать: чтобы рассчитать NPV, нужно основываться на нескольких предположениях и оценках. Иными словами, расчет может быть субъективен и содержать ошибки. Можно снизить риски, дважды проверив свои оценки и сделав анализ чувствительности после первоначального расчета.

Ошибочные оценки сильно скажутся на конечных результатах расчета – все они могут возникнуть в трех случаях:

Первоначальные инвестиции. Вы знаете, в какую сумму обойдутся проект или расходы? При покупке оборудования по фиксированной цене такой риск отсутствует. Но если вы обновляете свою ИТ-систему, и ваши затраты на персонал зависят от сроков и этапов проекта, а также вы собираетесь делать предполагаемые закупки, суммы оказываются достаточно условными.

Риски, связанные со ставкой дисконтирования. Вы используете сегодняшнюю ставку, чтобы рассчитать будущие доходы, но может быть так, что на третьем году проекта процентные ставки будут расти, а стоимость ваших средств увеличится. То есть ваши доходы за этот год окажутся менее ценными, чем вы планировали.

Прогнозируемые результаты проекта. Именно здесь финансовые аналитики часто ошибаются в оценке, когда решают рассчитать NPV и PI

Вам важно быть уверенными в прогнозируемых результатах вашего проекта. Обычно прогнозы оптимистичны, ведь люди хотят делать проект или закупать оборудование.

]]> Методы оценки и показатели эффективности инвестиций

Эффективность инвестиций – это соответствие полученных от реализации инвестиционного проекта результатов произведенным затратам.

Каждый инвестор, пытаясь дать объективную оценку собственным вложениям, опирается в своих расчетах на определенные показатели. Кроме того, экономическая наука разработала для решения этой задачи самостоятельную методологию.

Экономическая оценка эффективности инвестиций является основой проведения анализа происходящих инвестиционных процессов.

Определение ставки дисконтирования (r) для инвестиционного проекта

Расчет ставки дисконтирования является важной задачей в расчете текущей стоимости инвестиционного проекта. Ставка дисконтирования представляет собой альтернативную доходность, которую мог бы получить инвестор

Одна из самых распространенных целей определения ставки дисконтирования – оценка стоимости компании.

Для оценки ставки дисконтирования используют такие методы как: модель CAPM, WACC, модель Гордона, модель Ольсона, модель рыночных мультипликаторов Е/Р, рентабельность капитала, модель Фамы и Френча, модель Росса (АРТ), экспертная оценка и т.д. Существует множество методов и их модификаций для оценки ставки дисконта. Рассмотрим в таблице преимущества и исходные данные, которые используются для расчета.

| Методы | Преимущества | Исходные данные для расчета |

| Модель CAPM | Учет влияния рыночного риска на ставку дисконтирования | Котировки обыкновенных акций (биржа ММВБ) |

| Модель WACC | Возможность учесть эффективность использования как собственного, так и заемного капитала | Котировки обыкновенных акций (биржа ММВБ), процентные ставки по заемному капиталу |

| Модель Гордона | Учет дивидендной доходности | Котировки обыкновенных акций, дивидендные выплаты (биржа ММВБ) |

| Модель Росса | Учет отраслевых, макро и микро факторов, определяющих ставку дисконтирования | Статистика по макроиндикаторам (Росстат) |

| Модель Фамы и Френча | Учет влияния на ставку дисконтирования рыночных рисков, размера компании и ее отраслевой специфики | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рыночных мультипликаторов | Учет всех рыночных рисков | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рентабельности капитала | Учет эффективность использования собственного капитала | Бухгалтерский баланс |

| На основе оценки экспертов | Возможность оценки венчурных проектов и различных трудно формализуемых факторов | Экспертные оценки, рейтинговые и бальные шкалы |

Изменение ставки дисконтирования нелинейно влияет на изменение величины чистого дисконтированного дохода, данная зависимость показана на рисунке ниже. Поэтому необходимо при выборе инвестиционного проекта не только сравнивать значения NPV, но и характер изменения NPV при различных значениях ставки. Анализ различных сценариев позволяет выбрать менее рискованный проект.

Про ставку дисконтирования и современные методы и формулы ее расчета, вы можете более подробно прочитать в моей статье: Ставка дисконтирования. 10 современных методов расчета.