Что такое эквайринг — определение простыми словами + особенности эквайринга без кассового аппарата ????

В первую очередь, нужно уточнить понятие эквайринга.

Эта процедура позволяет осуществлять оплату через Интернет и не тратить время на посещение магазина.

Малый бизнес, благодаря данным возможностям, может существенно увеличить прибыль, в связи с тем, что, согласно исследованиям, оплачивая картой, покупатели тратят, в среднем, на 20% больше, чем при наличном расчете.

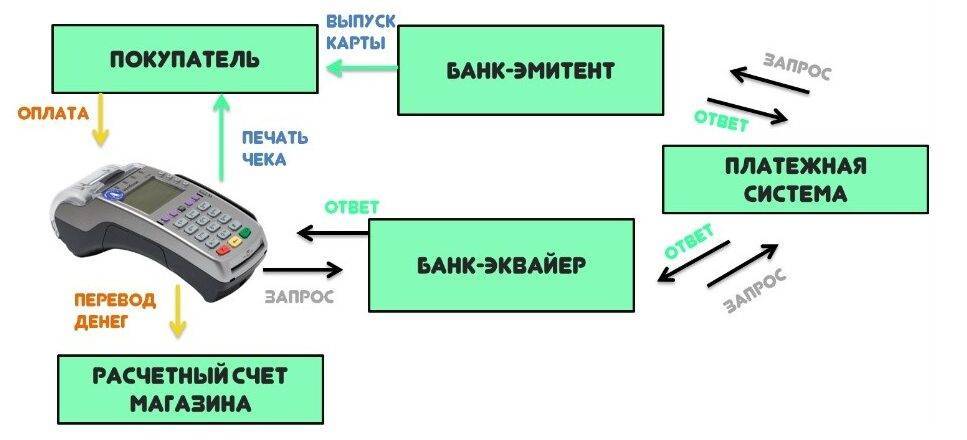

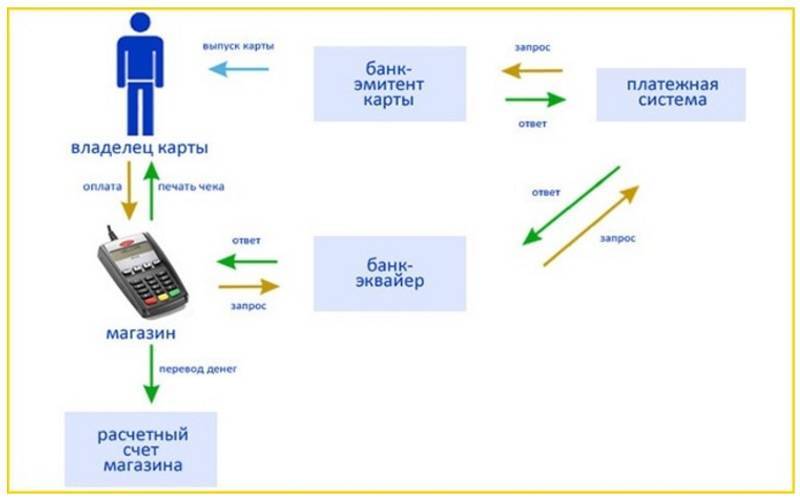

Операция эквайринга осуществляется по определенному алгоритму, который отчетливо видно на примере работы с POS-терминалом:

- Банковская карта активируется в системе, например, после введения владельцем пин-кода;

- Данные о владельце проверяются системой;

- Денежные средства списываются со счета покупателя и перечисляются оператору;

- Выдается два чека: для клиента и для продавца;

- Продавец подписывает чек;

- Из кассы клиенту выдается чек об оплате.

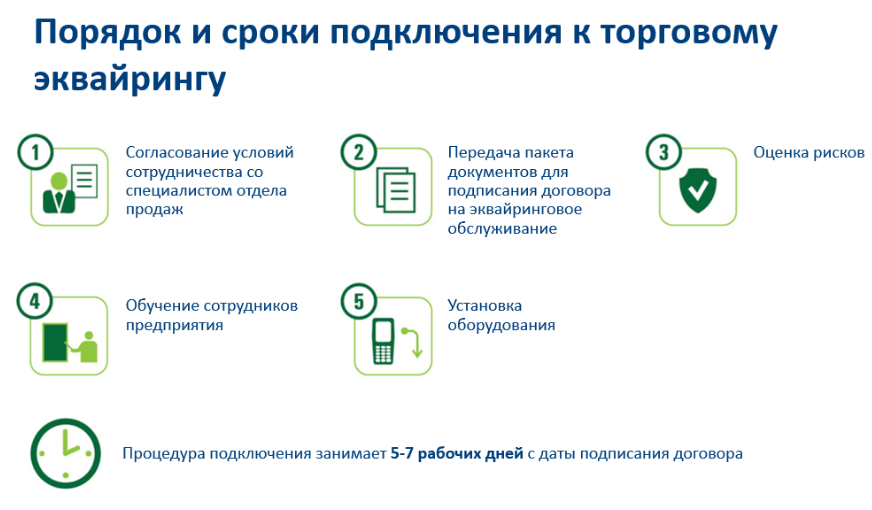

Между торговой точкой (которая выступает клиентом) и банковским учреждением заключается договор на предоставление услуги эквайринга. Причем, банк или агент предоставляют все необходимое для осуществления операций оборудование.

Для данной процедуры, также, может быть использован кассовый аппарат или упрощенный POS-терминал. Комбинация обоих устройств обойдется значительно дороже и используется более успешными и раскрученными компаниями. Так что на первых этапах бизнеса, лучше к расчетно-кассовому обслуживанию пользоваться только POS-терминалом.

Существует 2 (два) способа для проведения эквайринга, не используя кассовый аппарат:

- Стационарный или портативный POS-терминал, который связывается с банком, посредством установленной сим-карты;

- Интернет-сайт, позволяющий проводить безналичный расчёт по реквизитам банковской карты.

Виды карт, считываемых мобильными терминалами:

- дебетовые карты;

- кредитные;

- чиповые;

- оснащенные магнитной лентой

Чтобы оплата была произведена беспрепятственно, обязательно должна быть установлена связь с банком, а также на счету должно быть достаточно средств для оплаты полной стоимости.

Плюсы для торговой компании от использования эквайринга:

- сведение к минимуму рисков, связанных с подделкой денежных купюр;

- отсутствие инкассации и, как следствие, экономия;

- повышение прибыльности;

- расширение более платежеспособной клиентской базы.

Плюсы для покупателя, оплачивающего товары и услуги с помощью банковских карт:

- возможность использования денежных средств со счета карты, без их обналичивания;

- более быстрый и удобный способ оплаты.

Эквайринг в России только развивается, в то время как в всем мире он уже давно сформировался полностью. Одна из причин такого отставания – финансовая безграмотность населения и низкая распространенность пластиковых карт среди населения, которое, наконец-то, активно увеличивается в последнее время.

Часто задаваемые вопросы (FAQ) ????

Вопрос 1. Зачем нужен эквайринг продавцу?

В-принципе, этому посвящена статья, кратко резюмируем преимущества: повышение конкурентоспособности, стимулирование клиентов к спонтанным покупкам, рост выручки, расширение клиентской базы.

Вопрос 2. Какое оборудование выбрать для подключения эквайринга?

Это зависит от суммы, которую вы готовы потратить. Терминал может быть связан с кассой или нет, может быть стационарным или мобильным, с выдачей платежных документов и с выносным блоком для ввода пин-кода.

Вопрос 3. Где взять оборудование?

Его предоставляет банк-эквайер за плату, установленную договором. Помимо этого, можно приобрести терминал у специализированных поставщиков.

Как выбрать банк-эквайер

Эквайринг можно подключить практически в любом банке. Немногие предприниматели знают, что эквайером не обязательно должен быть банк, в котором обслуживается их расчетный счет. Как крупные, так и небольшие региональные банки в большинстве случаев соглашаются установить продавцу терминал и отправлять все поступления на расчетный счет в другом банке.

Если есть выбор, значит, подходить к нему нужно осознанно

Итак, вот основные показатели, на которые стоит обратить внимание при выборе банка-эквайера:

- Оборудование — его характеристики и стоимость. Одним компаниям необходимы мобильные терминалы, другим больше подойдут кассовые системы с эквайрингом. Прежде чем останавливать свой выбор на том или ином банке, нужно убедиться, что его предложение отвечает потребностям вашего бизнеса. Важен и тип связи терминала с банком. Например, терминалу может требоваться GPRS, который часто дает сбои внутри крупных торговых центров или на цокольных этажах.

- Поддерживаемые платежные системы — чем больше, тем лучше.

- Содержание договора с банком — права и обязанности сторон соглашения не должны вызывать вопросов.

- Финансовые условия — стоит учитывать не только размер комиссии, но и стоимость аренды оборудования, его обслуживания и другие расходы.

- Сервис — обучение персонала, предоставление расходных материалов, работа техподдержки.

Функции и особенности

По данным исследования «Mediascope», 90% людей приобретают и оплачивают товары и услуги через интернет, 78% опрошенных оплачивают с электронных кошельков, 45% — с помощью бесконтактных платежей.

Покупатель более внимательно подходит к выбору товаров или услуг, ведь вернуть заказ гораздо сложнее и дольше, чем уделить чуть больше времени на подбор. Так процент возвратов сокращается.

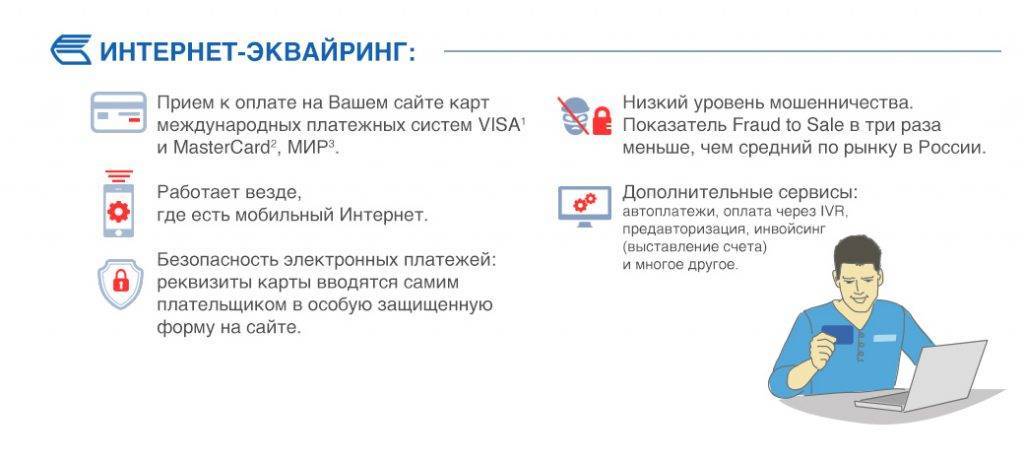

Также интернет-эквайринг позволяет:

- Отказаться онлайн-бизнесу от физических терминалов при отсутствии оффлайн точек. Это позволяет сэкономить деньги на приобретении и обслуживании физического терминала.

- Получать платежи мгновенно — сразу после расчета. У терминалов такой возможности нет. Деньги через них приходит не раньше следующего дня.

- Принимать средства с любых, даже виртуальных, карт и электронных кошельков. в то время, как оффлайн оплатить можно только с помощью пластиковой карты, Apple, Google и Samsung Pay.

- Запрашивать часть суммы внести в качестве предоплаты. Так вы будете уверены, что заказ заберут.

- Продавать товар или услуги в любое время суток, потому что больше не нужно ждать ответа специалиста.

- Расширять территорию продаж. Клиентам не нужно находиться в вашем городе — вы можете принимать расчет через сайт, а затем отправлять товар службой доставки или оказывать услугу удаленно.

Но не всё так радужно, есть и другие особенности:

- Комиссия через интернет-эквайринг больше, чем через торговый, так как банк должен обеспечивать безопасность транзакций и вынужден дополнительно использовать различные инструменты для этого. В среднем, плата за транзакцию через торговый эквайринг в магазине 1,6%, в то время, как за платеж через интернет-эквайринг банки берут минимум 2,6%.

- Платеж может не пройти, если клиент ошибается при вводе данных. Если человеку точно нужен ваш товар или услуга — он введет данные еще раз, однако если человек хотел купить, но был еще в каких-то сомнениях — скорее всего после неудачной попытки он отвалится.

Что такое эквайринг и как он работает

В самом общем виде эквайринг – это обеспечение покупателям возможности оплачивать товары и услуги при помощи банковской карты. Одновременно с этим под эквайрингом понимается специальная банковская услуга, которая позволяет магазинам и другим торговым объектам принимать оплату при помощи платежных карт. Также иногда эквайрингом называют снятие наличных денег через банкомат. Однако в этом значении данное понятие используется крайне редко. Чаще всего под эквайрингом подразумеваются именно расчеты банковскими картами.

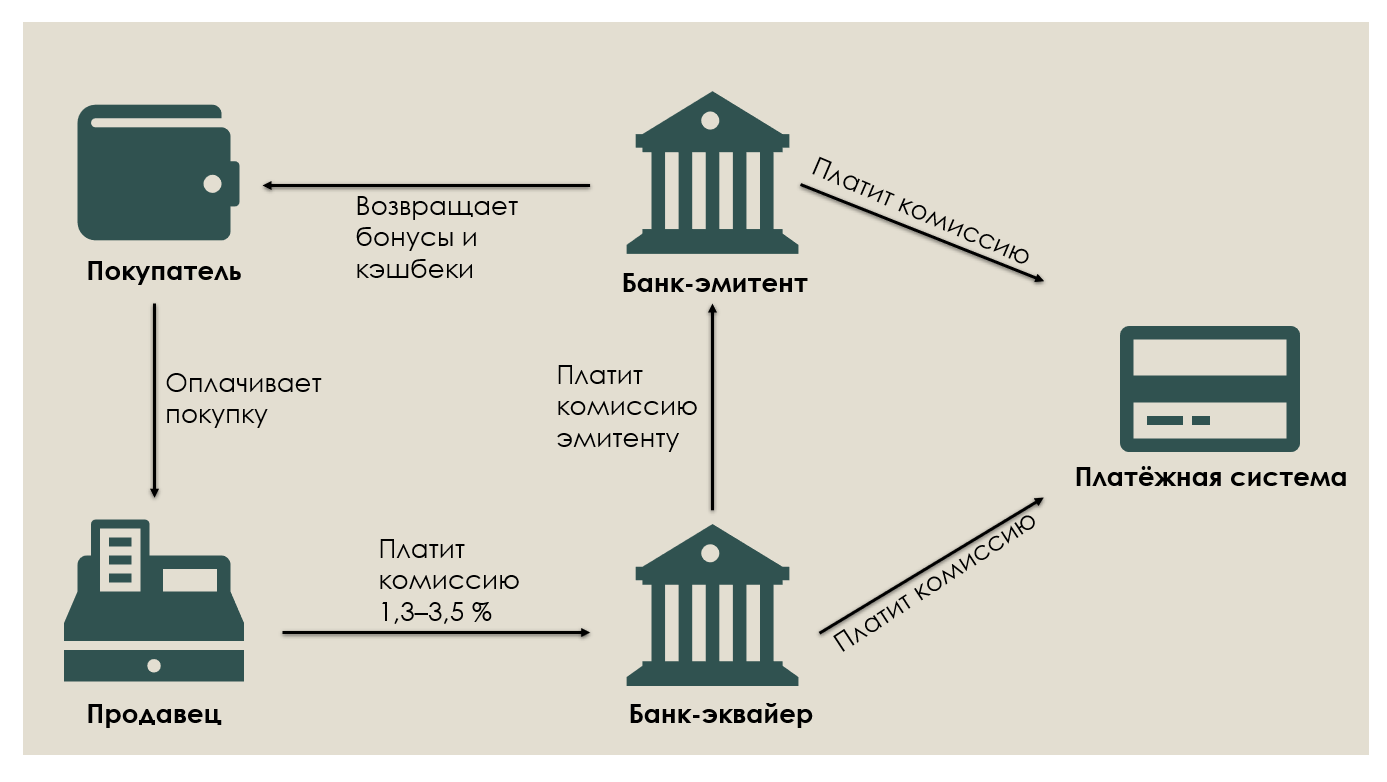

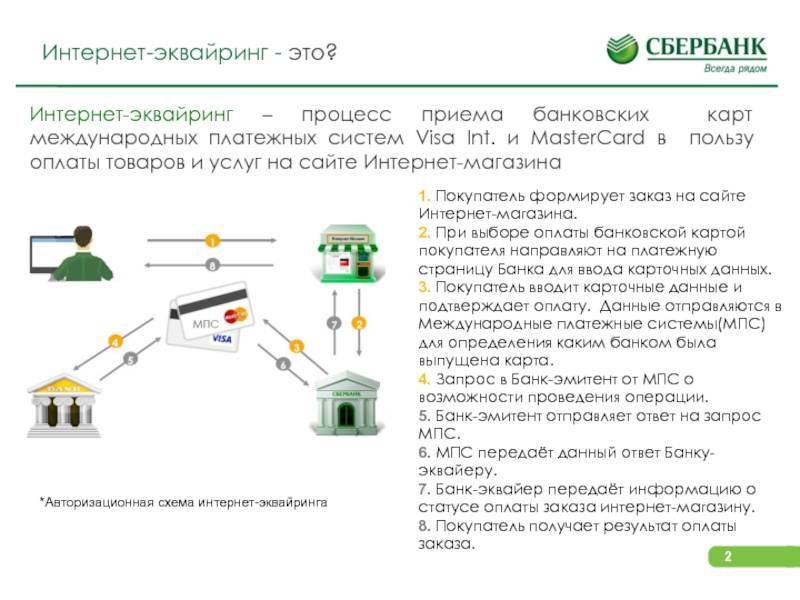

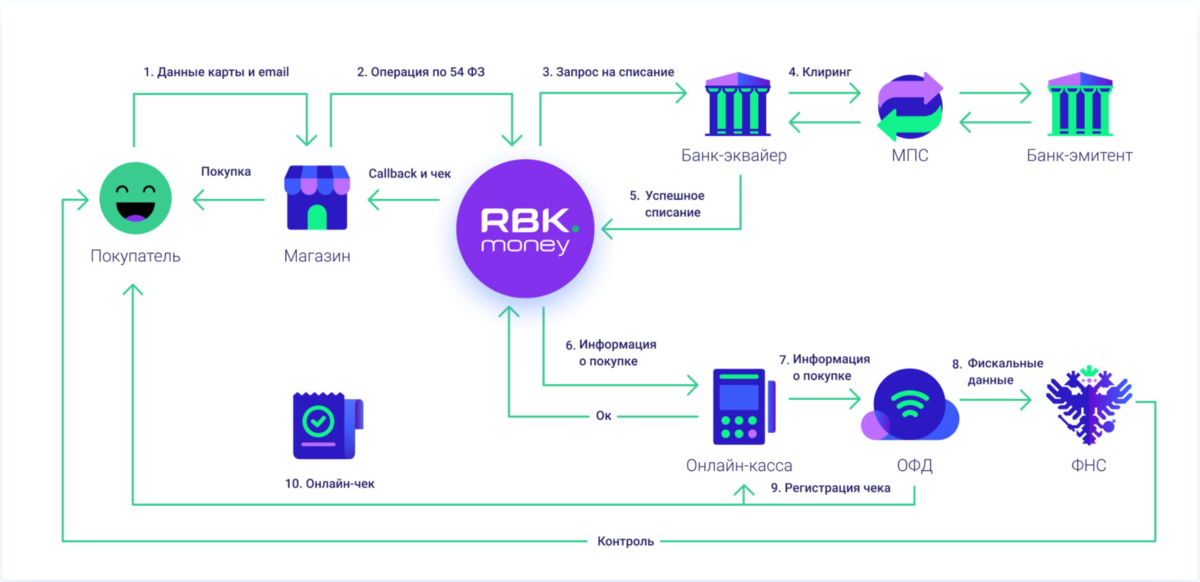

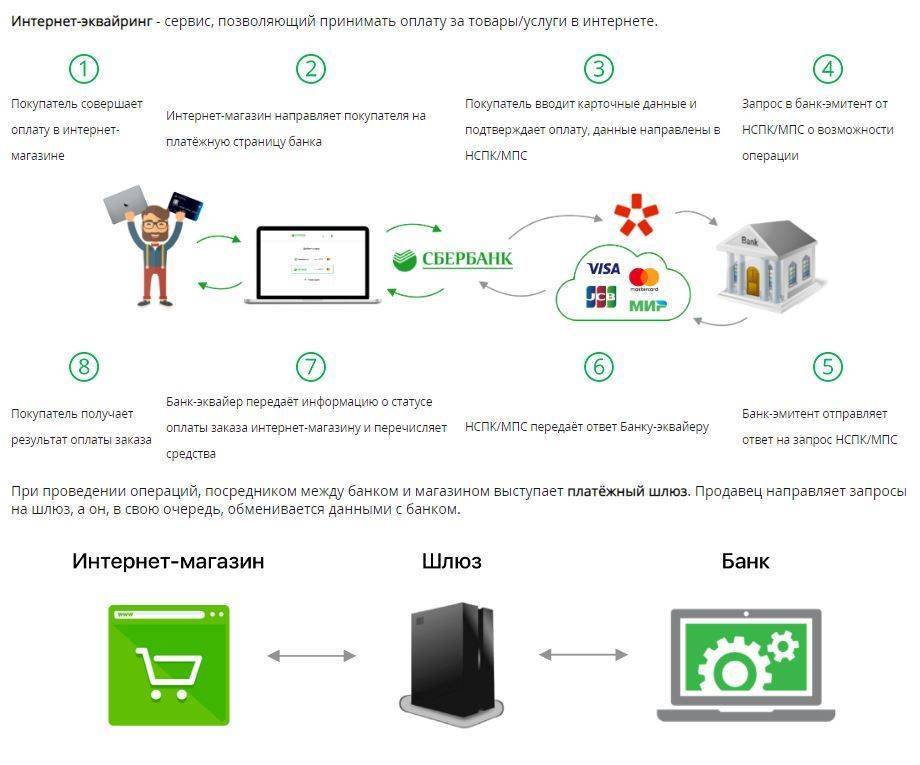

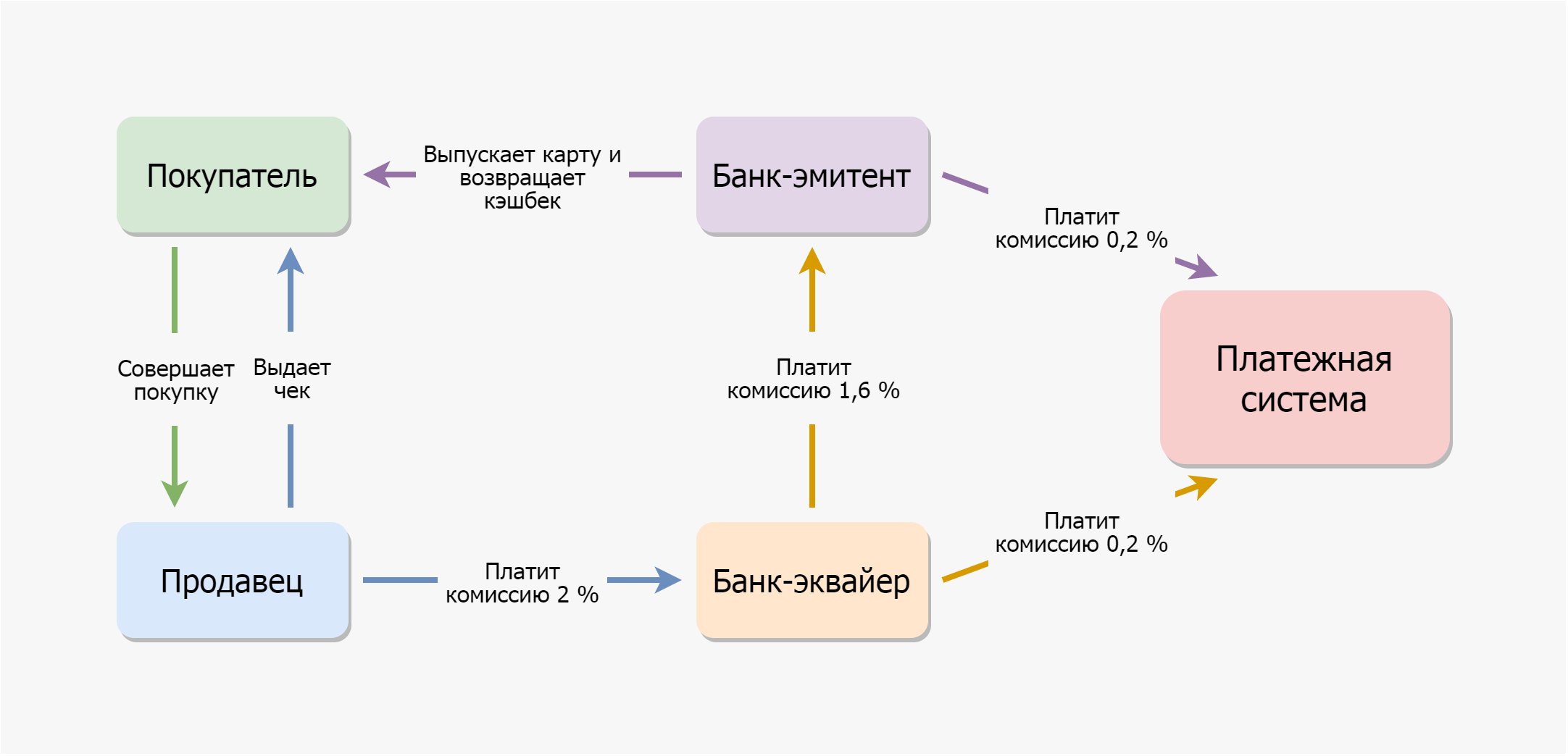

В процессе эквайринга владелец банковской карты, желающий приобрести ту или иную услугу/товар, может их оплатить удобным ему образом: либо через терминал продавца, либо по интернету. Для этого ему необходимо только указать пин-код карты. Далее система сверяет введенный пин-код и отправляет данные карты в процессинговый центр банка, где эта карта была выпущена. Банк проверяет остаток денег на счете владельца карты, после чего списывает необходимую сумму в счет оплаты товара или услуги. Далее списанная сумма за вычетом банковской комиссии перечисляется на расчетный счет продавца.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Продавцы обязаны обеспечить покупателю возможность оплаты товаров и услуг как за наличный, так и безналичный расчет при помощи банковской карты.

2. Обязанность обеспечить возможность оплаты товаров, работ и услуг при помощи платежных карт распространяется на всех продавцов, выручка которых за предшествующий календарный год превышает 40 млн рублей.

3. Если торговая точка находится в месте, где не предоставляются услуги доступа в интернет, продавец освобождается от обязанности принимать к оплате карты.

4. Продавец освобождается от эквайринга в торговом объекте, выручка от реализации товаров в котором за предшествующий календарный год составила менее 5 млн рублей.

5. Услуга эквайринга для организаций и ИП является платной, банк за нее взимает с них отдельную комиссию. Величина комиссии зависит от вида эквайринга – товарный, интернет или мобильный эквайринг.

6. Необеспечение покупателю возможности оплаты товаров (работ, услуг) платежной картой повлечет наложение штрафов на организации, ИП и должностных лиц.

Для покупателя, ожидающего на кассе свой товар, все вышеуказанные действия занимают несколько секунд. При этом до счета продавца деньги идут заметно дольше. Как правило, с момента оплаты товара картой до момента поступления средств на расчетный счет организации-продавца проходит от одного до нескольких дней. Все зависит от банка, с которым продавец заключил договор эквайринга.

Виды эквайринга

В зависимости от сферы деятельности и потребностей компании вы можете выбрать один из трех типов эквайринга:

- торговый;

- мобильный;

- интернет-эквайринг.

Выделяют также АТМ-эквайринг (или обменный эквайринг). Под ним подразумевается оплата через устройства самообслуживания, например, банкоматы. Это самостоятельный тип эквайринга, который не требуется для большинства направлений предпринимательской деятельности, поэтому мы не будем рассматривать его более подробно.

Торговый эквайринг

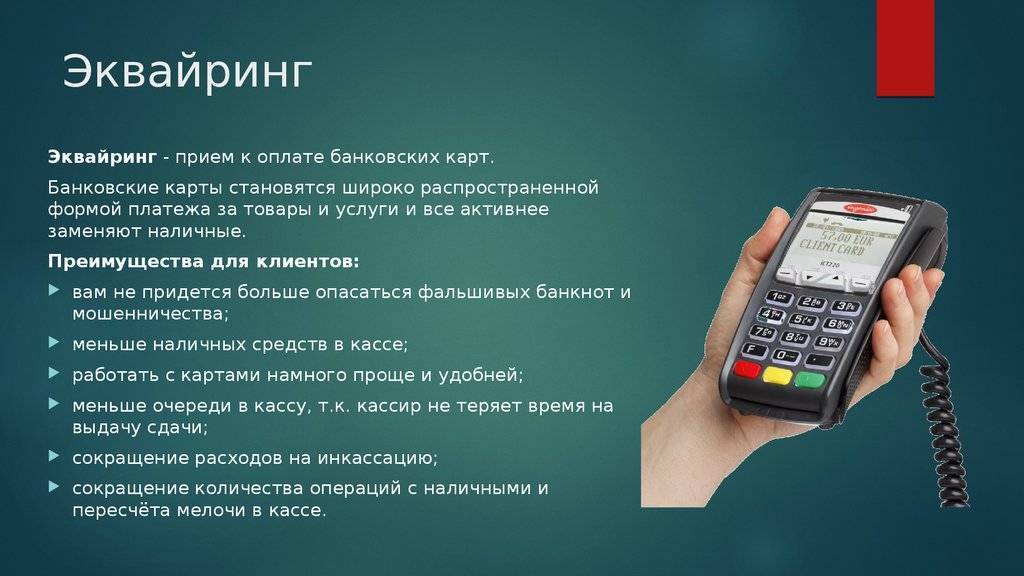

Офлайн-эквайринг предполагает установку POS-терминала для расчетов с покупателями в точке оплаты. Это специальное оборудование, с помощью которого с карты клиента списывается необходимая сумма или, наоборот, осуществляется возврат средств.

Интернет-эквайринг

Безналичные платежи через интернет возможны благодаря специальному web-интерфейсу. Чтобы совершить покупку в онлайн-магазине покупатель должен в соответствующей форме указать реквизиты своей карты (номер, срок действия, имя и фамилию латинскими буквами, а также три секретные цифры с оборота карты). Дальше срабатывает схема, которую мы уже описали выше.

В целях безопасности подобные операции подтверждаются одноразовыми кодами, которые поступают на телефон плательщика в виде SMS. Также происходит шифрование данных, которые передаются по защищенным каналам связи. Это обеспечивает вашу защиту и защиту карты покупателя от мошенников и хакеров.

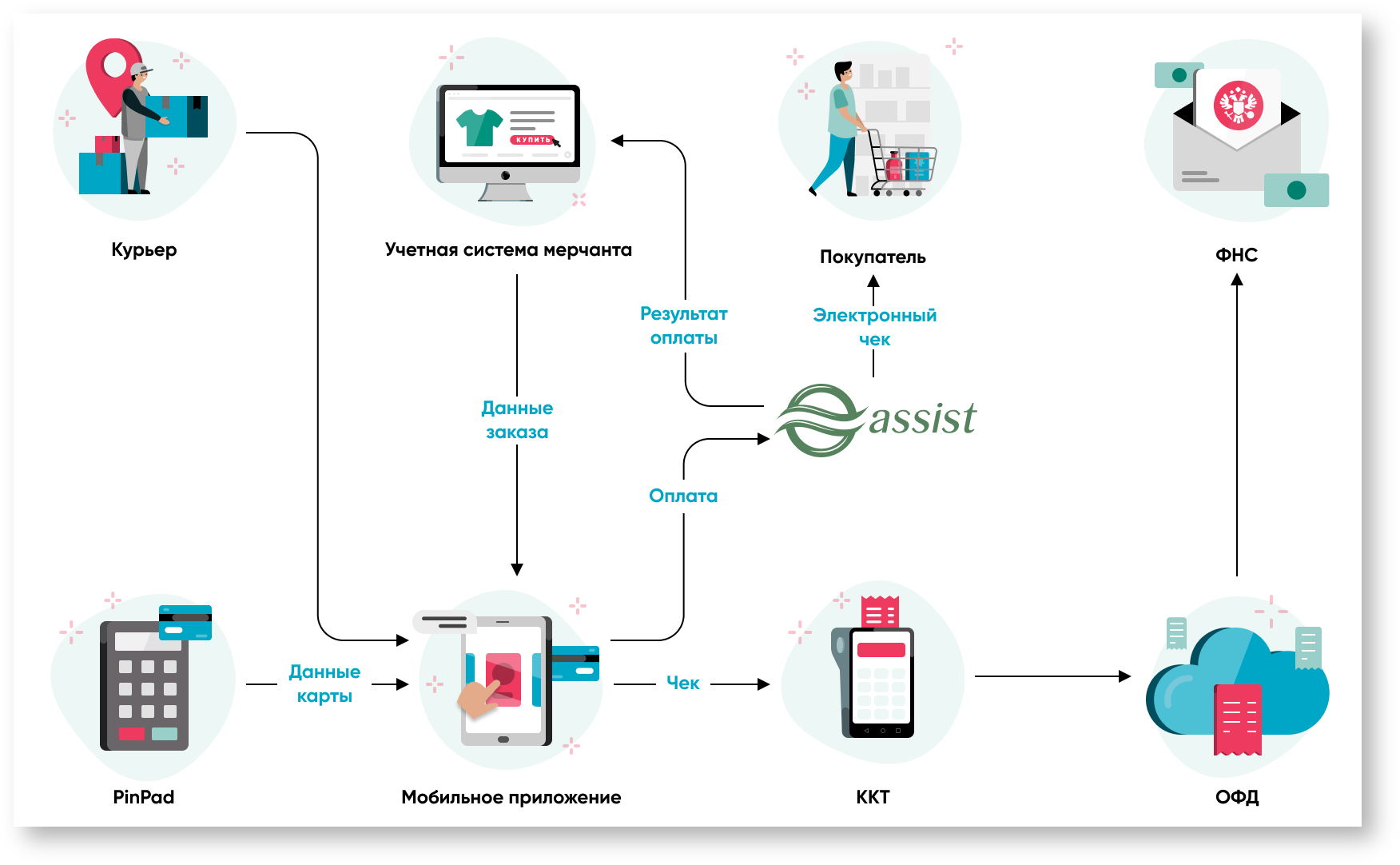

Мобильный эквайринг

Эта услуга идеально подойдет вам, если ваша деятельность предполагает активное передвижение и необходимость принимать платежи в разных местах (такси, доставка пиццы или курьерские услуги).

В рамках мобильного эквайринга для оплаты картами используются компактные mPOS-терминалы, которые легко взять с собой. Подобное оборудование легко управляется с мобильных устройств при помощи приложения. Принцип работы в данном случае такой же, как у обычных торговых терминалов.

Комиссия банка

Банк берет плату за услуги эквайринга — это комиссия за каждую покупку. Процент за операции может зависеть от нескольких факторов:

- вида деятельности;

- ежемесячных оборотов;

- количества терминалов.

При низких ежемесячных оборотах банк может также установить абонентскую плату. Кроме того, сумма комиссии будет отличаться для разных типов эквайринга, например, интернет-эквайринг обойдется дороже.

Оборудование для работы вы можете взять в аренду или приобрести в банке. Стоимость сильно варьируется в зависимости от характеристик терминалов и их количества. Некоторые банки выдают устройства в аренду бесплатно.

Что это такое?

Наверняка вам известна следующая последовательность действий:

- Карта вставляется или прикладывается;

- Вводите код;

- Приходит смс о списании;

- Из терминала печатается чек.

Примерно так и выглядит процедура оплаты картой в любом магазине. С точки зрения покупателя. Но фокус тут в том, что это лишь взгляд со стороны. На деле все куда сложнее и изощреннее, чем может показаться. Терминал это ведь не простая игрушка, привязывающаяся к банковской карте продавца напрямую. Это лишь 1 элемент во всей системе эквайринга, которая как раз и нужна для обеспечения возможности работы с платежными пластиковыми карточками.

Эквайринг это понятие английское (acquire – приобретение или получение). В принципе, от своего изначального лексического значения оно не ушло. Грубо говоря, эквайринг это механизм для торговых точек и полноценных компаний осуществлять:

- Работу с пластиковыми картами;

- Прием средств.

Притом, средства эти безналичные. Кстати, на этом все не заканчивается. Ведь данные еще должны быть обработаны и переданы куда надо. Поэтому эквайрингом можно назвать единую систему обработки таких транзакций, от момента приема карты, до их регистрации.

На территории современной России первые платежные карты подобного вида появились уже больше 40 лент назад. В частности, это было решение для:

- Определенного круга высокопоставленных лиц;

- Иностранцев.

Эмитент тогда был всего один Diners Club. Та самая компания, которая стала по сути первопроходцем и популяризатором карт как полноценного платежного средства. Но историю этого эмитента мы уже сегодня разбирать не будем. Платить подобными картами можно было в:

- Санкт-Петербурге (тогда еще Ленинград);

- Москве.

А действовали карточки в основном в магазинах Березка. В которые как вы сами понимаете, доступ был у очень ограниченного круга лиц.

Кстати, потом еще карты уже от эмитента Visa получат еще советские спортсмены. У них был установленный лимит, а нужны они были для того, чтобы поехать на зимнюю олимпиаду в Канаду (1988 год).

Появление пластиковых карт как массового инструмента случится только после развала СССР. Когда Россия станет частью международного рынка, и наконец законодательные ограничения и некий “забор” окончательно рухнут. С этого и начинается вся история эквайринга в России.

Лучшие поставщики услуги эквайринга

На данный момент существует более 600 кредитных организаций, предлагающих эквайринг юридическим лицам. Выбор должен исходить из индивидуальных потребностей каждой организации, желающей стать участником эквайринга.

Помимо размера комиссионного награждения за использование услуги, необходимо также учитывать следующие критерии:

- Количество и качество оборудования, предоставляемого банком, наличие собственного процессингового центра, отсутствие посреднических организаций. От всего этого зависит стоимость услуги.

- Вид связи, используемый для соединения платежного терминала и банка. Здесь главное скорость передачи данных.

- Возможность обслуживания сразу нескольких видов платежных систем. Это необходимо для обхвата всех составляющих целевой аудитории.

- Уровень сервиса. В данный пункт должны входить: проведение тренингов и обучения персонала торговой организации, использование программ лояльности, возможность покупателей получать оповещения о расходовании денежных средств и техническое обслуживание оборудования.

Сбербанк

Этот банк предлагает самую низкую стоимость обслуживания торгового эквайринга. Комиссия обычно не превышает 0,5%. Это обусловлено наличием собственного процессингового центра и применением новейших технологий связи. Процесс оплаты товара банковской картой занимает не больше минуты. Для подключения услуги предприятию необходимо наличие линии телефонной связи. Все услуги по установке и ремонту оборудования и обучению персонала банк предоставляет совершенно бесплатно.

Сбербанк отдает предпочтение следующим платежным системам:

- Visa;

- MasterCard;

- AmericanExpress.

Стоимость интернет-эквайринга тоже находится ниже средней отметки и колеблется в пределах 1,5-2,5%.

Альфа-Банк

Более 40% доходов от эквайринга «Альфа-банк» получает от интернет-предпринимателей. Банк практикует индивидуальный подход к потенциальным клиентам, и разрабатывает условия предоставления эквайринга, исходя из характеристик потенциального клиента. Жестких тарифных планок нет.

Для обеспечения безопасности операций безналичных расчетов «Альфа-Банк» разработал эффективную систему охраны данных, включающую онлайн-мониторинг платежей и возможность клиентам в любой момент отслеживать безопасность выполняемых операций.

Тарифы же на мобильныйэквайринг утверждены и составляют 2,75% с каждой операции. Устройство для чтения карт обойдется клиентам «Альфа-Банка» в 1400 рублей.

МТС-банк

Он также не устанавливает фиксированных ставок. Банк отличается тем, что он гарантирует быстрый возврат денежных средств на счет клиента. К бесплатным услугам относятся: установка оборудования, тренинги персонала и предоставление рекламных листовок. В стандартный список платежных систем «МТС-Банк» добавил «Золотую корону». Банк не занимается интернет-эквайрингом.

Банк Авангард

В программе действуют следующие тарифы:

- Стандартный. Комиссия составляет 1,7-1,9. Интернет –эквайринг – 2-3%. Банк возвращает деньги на счет клиента в течение 3 рабочих дней.

- Срочный. 1,8-2% и 2,15-3,15% соответственно. Зачисление средств происходит в день покупки.

Размер комиссии зависит от размера ежемесячного оборота предприятия. Банк осуществляет обслуживание двух платежных систем – Visa и MasterCard. Стоимость аренды оборудования – 550-950 рублей в месяц.

Банк Русский Стандарт

У этого банка самый большой список обслуживаемых платежных систем – 16 наименований. Организация имеет собственный процессинговый центр и осуществляет предоставление услуги по всем трем направлениям в течение 24 часов в сутки. Набор бесплатных услуг – стандартный, как и выше перечисленных кредитных учреждений.

Также в список лучших банков-эквайеров можно отнести «Абсолют Банк», банк «УралСиб», «Открытие», «Возрождение», «ВТБ 24», «Банк Москвы» и «Связной Банк». Их тарифные ставки, бесплатные услуги, а также условия предоставления услуги в целом схожи.

Что такое эквайринг?

Согласно данным Forbes, 75% доходов россиян проходит через банковские карты. Аналитический центр НАФИ утверждает, что у 3/4 россиян есть банковские карты. У 69% граждан карта одна, у 24% их 2, а у 6% – 3. 2% россиян полностью отказалось от использования наличных. Они предпочитают всегда расплачиваться картой или использовать электронные кошельки. Соответственно, организации вынуждены решать проблему с приемом безналичной оплаты.

Эквайринг – банковская услуга, позволяющая оплачивать покупки напрямую с карты (то есть, без снятия наличных). Это нужно, чтобы покупать товары или услуги в интернете, а также проводить оплату на кассах супермаркетов, кафе, ресторанов и прочих организаций. Чтобы компания смогла принимать платежи, необходимо иметь расчетный счет в банке и подписать договор о предоставлении услуги и установить оборудование.

За эквайринг с компании, желающей предоставлять своим клиентам возможность расплачиваться картой, взимают комиссию. Так, , в банке УБРиР стоимость услуги составляет 1,9% вне зависимости от оборота. Другие предприниматели , что за эквайринг Сбербанк взимает 500 рублей в месяц при небольших оборотах.

Эквайринг сам по себе несет некоторые преимущества по сравнению с наличной оплатой:

- Удобство. Не нужно носить с собой наличные средства и беспокоиться об их сохранности.

- Скорость проведения операции. Расчёт производится быстрее, чем при стандартных платежах.

- Компания экономит на оплате услуг инкассаторов. Деньги сразу переводят на расчетный счет продавца.

- Эквайринг можно использовать в любой сфере деятельности. Перейти на безналичный расчёт имеет право любая организация или ИП, занимающиеся предпринимательской деятельностью.

Существует 4 разновидности эквайринга. Он бывает:

- Снятие наличных (АТМ). Это тоже эквайринг – классическая его разновидность, позволяющая снимать денежные средства со счёта карты в банкоматах или терминалах. АТМ-операции клиенты освоили в первую очередь. Способ позволяет не только снимать наличные, но и пополнять счет в любое время. Банкоматы работают круглосуточно, они есть почти у всех банков. Причем если операция совершается с помощью банкомата от того же банка, который выпустил карту, операция может проходить без комиссии. В других банкоматах она есть, и часто ее сумма начинается от 100 рублей.

- Торговый. Такой эквайринг самый распространенный – это когда расчёт производится в магазинах, на заправках, в ресторанах или кафе. Практически все современные организации имеют терминалы для приема оплаты. С их помощью выполняют расходные и возвратные операции, если покупатель отказался от товара или услуги. Обычно объем денег, которые будут проходить через терминал, не ограничивается, а комиссия за операцию взимается только с предпринимателя.

- Мобильный. Услуга позволяет использовать в качестве терминала телефон. В результате повышается мобильность персонала, и бизнес может охватить большую площадь. Для использования услуги потребуется установить приложение. Однако отзывы о мобильном эквайринге неоднозначные. Например, один из клиентов пишет, что приложения часто недоработаны, и чтобы добавить в него товар, потребуется зайти на сайт. Дополнительно возникают проблемы с интернет-подключением.

- Онлайн-эквайринг. Его используют, если оплата производится онлайн. На сайт продавца внедряют платёжный интерфейс и программу для совершения операции. Для клиента такой формат комфортнее всего – он может совершать покупки, не выходя из дома.

11. Заключение + видео по теме ????

В данной статье Вы познакомились с определением эквайринга, его основными характеристиками, слабыми и сильными сторонами.

Обратите внимание, что с 2015 года для предприятий, получивших выручку от 60 млн.руб., наличие безналичного способа оплаты является обязательным. В заключение рекомендуем просмотреть видеоролик про автоматизацию торговли и эквайринг (POS системы, POS терминалы) —

В заключение рекомендуем просмотреть видеоролик про автоматизацию торговли и эквайринг (POS системы, POS терминалы) —

И ролик про бесконтактные платежи и сервисные приложения, а также про тренды развития эквайринга —

Теперь Вы знаете основные принципы, которыми следует руководствоваться при выборе банка-партнера, можете сделать выводы об основных участниках рынка эквайринговых услуг и определиться с условиями, на которых захотите сотрудничать с какой-либо кредитной организацией в данном направлении.

Желаем Вам выбрать достойного эквайера и найти максимально комфортные условия для Вашего предприятия, что позволит расширить диапазон предоставляемых Вами услуг, увеличить спрос на Ваш товар и, соответственно, получить максимальную прибыль.

- Об авторе

Сергей Конюшенко

Главный редактор , moycapital.com

Уже более 15 лет я являюсь финансовым аналитиком крупных компаний. Финансы, инвестиции, ведение бюджета – это моя профессиональная деятельность и теперь каждый может пользоваться моими советами для улучшения своего будущего.