Как отразить изменения отложенного налогового актива

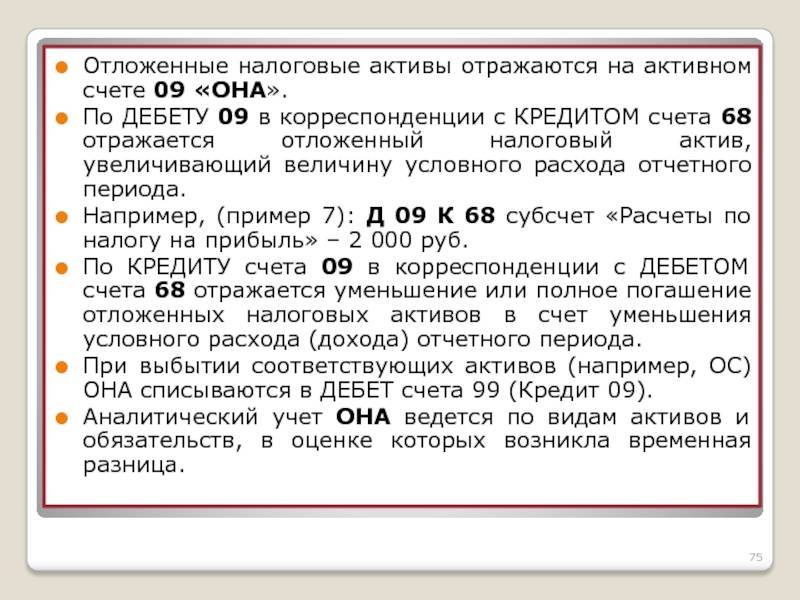

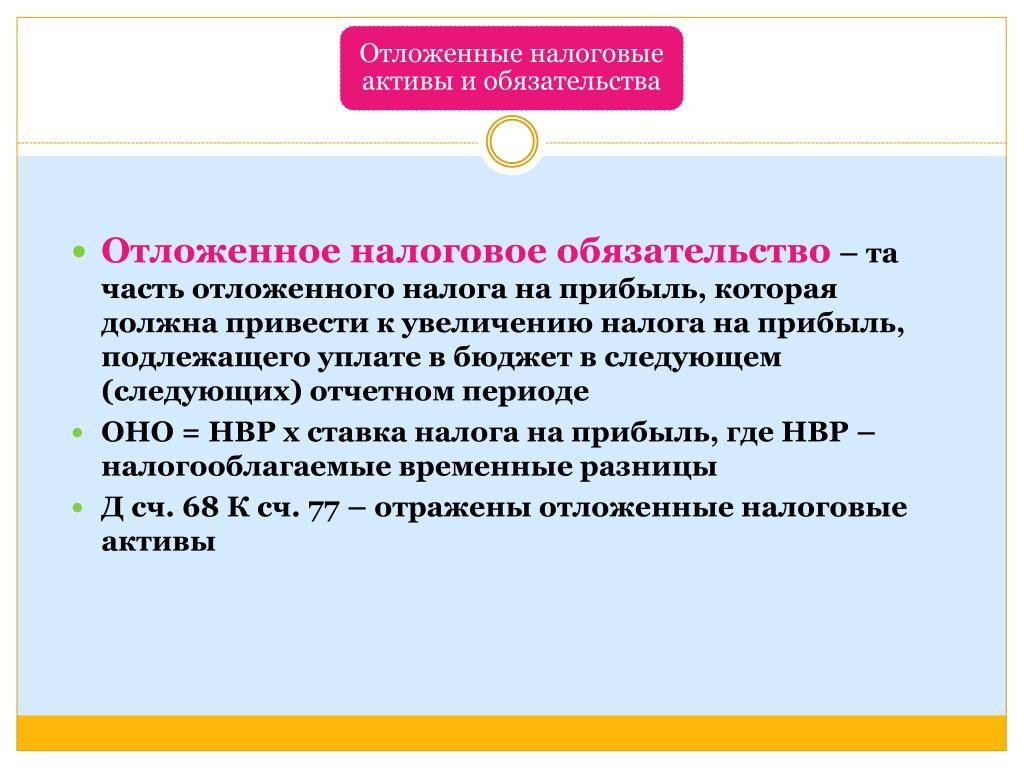

Изменения в активах отражаются в строке 2450. Величина изменений должна быть установлена согласно ПБУ 18/02. Для проведения расчетов нужно вычесть из оборота по дебету (счет 09 «ОНА») оборот по кредиту (счет 09 «ОНА»).

При расчетах не используется оборот по кредиту по счету 09 с корреспонденцией счет 99. Если устранен актив, на основании которого появился ОНА, происходит списание. На установленную сумму списания не снижаются налоги на текущие и последующие периоды.

Увеличение

Актив, который увеличил показатели расходов и доходов, отражается следующим образом:

- ДТ 09 «ОНА»;

- КТ 68 «Расчеты по налогу».

Требуется также указать содержание выполненной операции: начисление ОНА.

Погашение

Погашение ОНА отражается в бухучете следующим образом:

- ДТ 68 «Расчеты по налогу»;

- КТ 09 «ОНА».

Анализ показателей ОНА позволяет уменьшить налогооблагаемую базу. Отложенные суммы помогают управлять постоянной низкой налоговой величиной, которая показана к отчислению. Можно также снизить колебания начислений налогов.

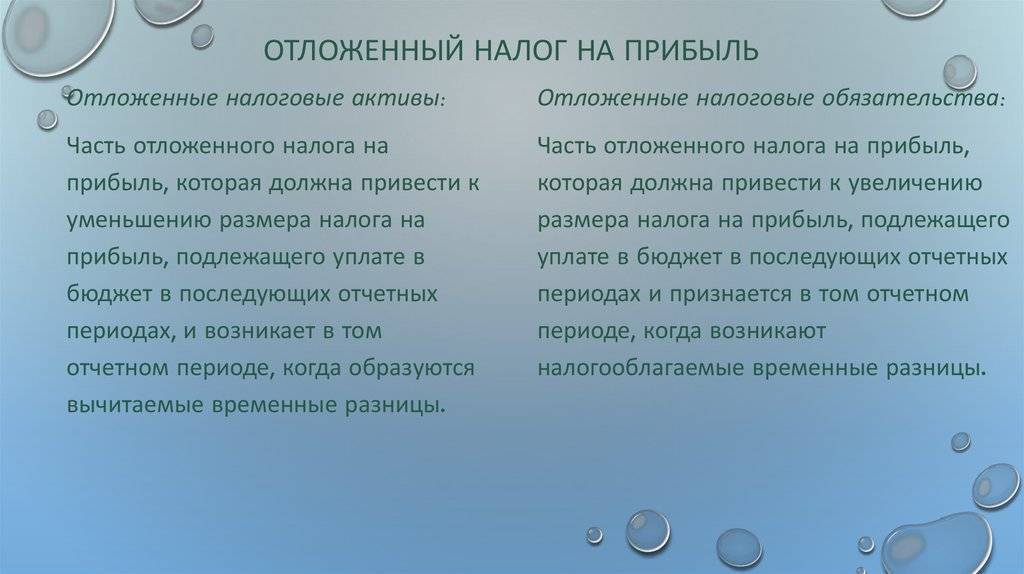

Что создает отложенные активы и обязательства?

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

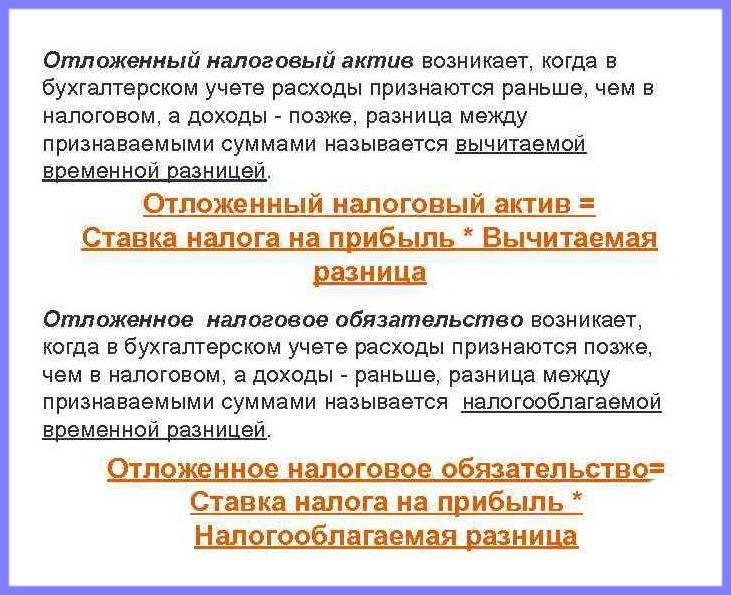

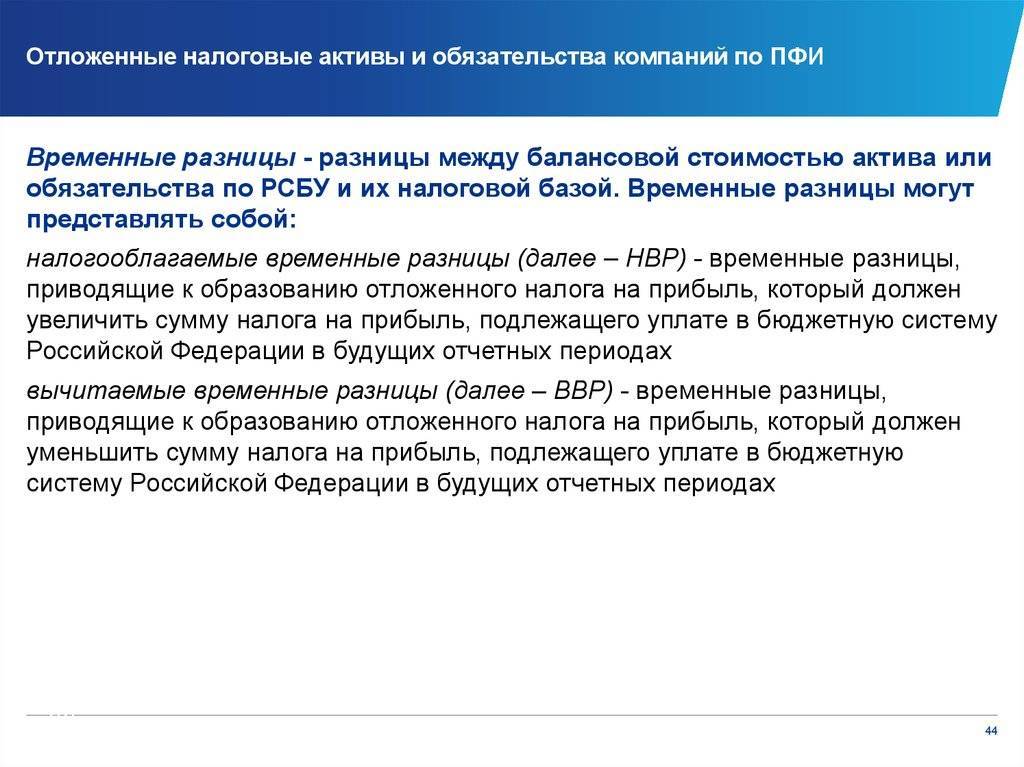

Доходы и расходы, которые указываются в отчете о финансовых результатах, не всегда переводятся в доход и вычеты для целей налогообложения. Налоговый учет и финансовый учет имеют несколько разные правила, поэтому налогооблагаемый доход бизнеса не всегда совпадает с чистым доходом в финансовой отчетности.

Некоторые из этих случаев приводят к постоянным налоговым разницам. Например, процентный доход по муниципальным облигациям исключается из налогооблагаемого дохода. Другие различия являются временными. Эти различия связаны со временем.

Пример № 1. Классическим примером временной разницы является финансовая и налоговая амортизация. Обе системы допускают амортизацию, но налоговые законы позволяют ускорить амортизацию быстрее, чем при финансовой отчетности. Это означает, что в первые годы можно претендовать на амортизационные расходы в размере 5000 руб., даже если в отчете о финансовых результатах указано только 4000 рублей. И наоборот, в последующие годы можно получить амортизацию в размере 3000 руб. только для целей налогообложения, при этом в бухгалтерских документах указать 4000 руб.

Значение ОНА и ОНО в анализе

Как говорилось ранее, само по себе наличие таких разниц не говорит о компании ничего хорошего или плохого, только характеризует особенности ведения учета. Тем не менее, с позиции бухучета такие разницы несомненно связаны с эффективностью распределения денежных средств в компании.

ОНА – это специфический вид дебиторской задолженности, если можно так сказать. Государство в лице ФНС фактически должно данной компании, но возвращать этот долг не собирается – просто сумма налога в будущем периоде уменьшится. Само собой, за этот вид задолженности не начисляются никакие проценты. Поэтому формирование излишнего объема ОНА – это отвлечение средств организации и уменьшение ее прибыли, которое в свою очередь не приносит никакого дохода как вложение, и получается, что компания при убытке.

https://youtube.com/watch?v=5AS6GwixHGc

ОНО в свою очередь представляет собой специфический вид кредиторской задолженности. Фирма фактически должна уплатить эти деньги, но пока что держит их на балансе как пассив, обязательство. По этому обязательству она не выплачивает процентов, но как бы привлекает средства, которые ей не принадлежат, но которыми она пользуется.

Поэтому наличие ОНО в разумных размерах выгодно для компании.

Отмена системы ЕНВД и переход на патент в конфигурации 1С:ERP

В 2021 году произошло изменение в системах налогообложения. В связи с отменой системы налогообложения ЕНВД многие компании столкнулись с проблемой выбора, на какой режим налогообложения перейти. Для организаций существует 3 варианта выбора: ОСНО (общая система налогообложения), УСН (6%), УСН (15%). Причем для перехода на УСН требуется подать заявление в налоговую инспекцию. Если заявление не подано, или подано, но не принято, то организация автоматом переходит на ОСНО. Тонкость перехода с ЕНВД на УСН состоит еще и в том, что при применении УСН организация вынуждена учитывать имеющиеся лимиты по выручке и по численности, тогда как при применении ЕНВД размер выручки был неважен, так как налог считался по расчетным показателям и коэффициентам. В прошлом году эти лимиты были изменены и составляли 200 млн. руб. – выручка и 130 человек – численность.

Налог на прибыль для обособленных подразделений в 1С

В этой статье речь пойдёт о корректном расчёте и уплате налога на прибыль для обособленных подразделений, а также формировании и сдачи отчётности, которая его касается. У данного налога много своих нюансов. Однако для начала рассмотрим само понятие подразделения организации, которое является обособленным. Обособленное подразделение организации – это то, которое территориально находится на некотором расстоянии от здания главного предприятия и, к тому же, на нём есть рабочие места стационарного типа, которые могут служить не менее месяца. Такая формулировка дана согласно 11-ой статье НК РФ.

Отражение в отчете о финансовых результатах

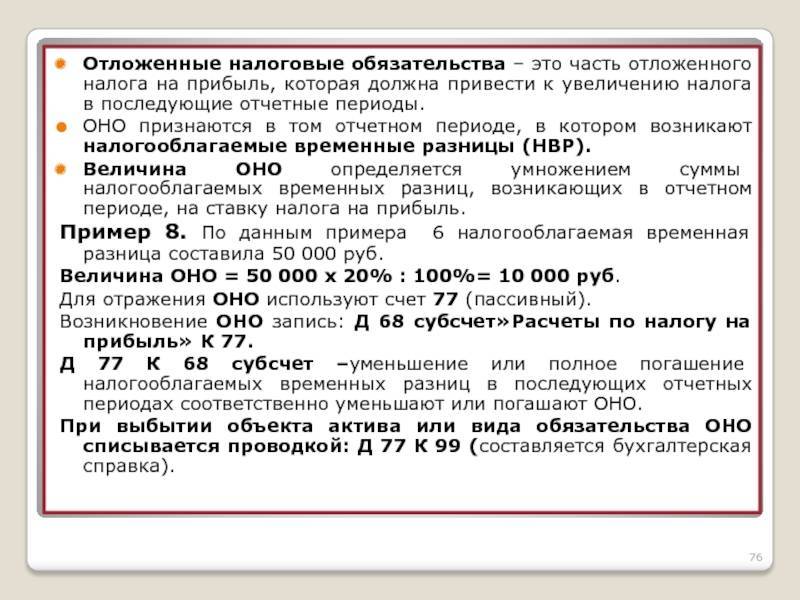

В целях отображения ОНО в документации используется счет 77 (Кт). Он корреспондирует со счетом 68 (Дт). В случае применения отчета о прибыли и убытках происходит отображение по строке 2430, а по балансу – 1420

Важно, чтобы обязательства не смешивались с активами постоянного типа. Источник для их образования и формирования – появляющиеся постоянные расхождения по методикам бухгалтерского и налогового учета

Постоянные активы имеют тесную взаимосвязь с отражением определенных расходов в рамках одного метода – налогового. Например, сумма премии в соответствии с капитальными вложениями не отражается в премии по той причине, что подобный термин в бухгалтерском учете отсутствует.

Чтобы иметь представление о специфике проведения расчетных действий, стоит рассмотреть практический пример.

Пример

Предприятием на основании лизингового договора приобретается инструмент, стоимость которого составляет 750 000 руб. Срок полезного использования равен 7 лет. В соответствии с нормами бухгалтерского учета амортизация этого имущества составила 50 000 руб. Говоря о налоговом учета, она стала равна 150 000 руб. вследствие умножения на коэффициент 3.

До расчета прибыль в первом случае составляла 600 000 руб., во втором – 500 000 руб. Ставка налога при этом равна 20%.

Различие между суммами амортизации, равное 100 000 руб. – временное, т. к. через 7 лет произойдет полный учет. Вследствие появившейся разницы возникает ОНО, которое в рамках примера составляет 20 000 руб. (из-за ставки в 20%).

Тот факт, что расчет осуществлен правильно, должен быть подтвержден идентичными размерами налога в расчете и декларации. Текущее значение в соответствии с ПБУ составляет 100 000 руб. В декларации – аналогично (налоговый расход от прибыли – 120 000 руб. за минусом 20 000 руб.).

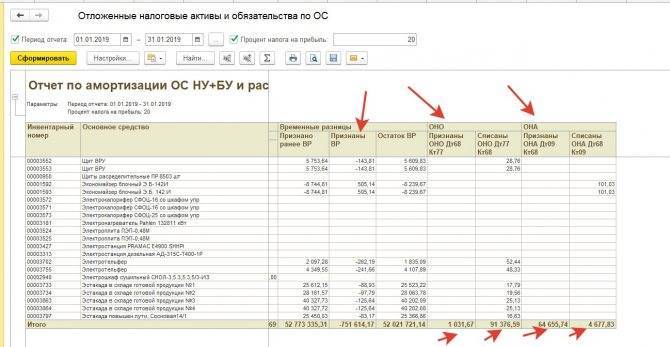

Типовые бухгалтерские проводки по счету 09

Учет ОНА производится с использованием счета 09, а отражение – в бухгалтерском балансе и отчете по прибылям и убыткам. Поскольку объекты, фигурирующие во временных разностях, присутствуют в разные отрезки времени, по счету 09 осуществляются дебетовые и кредитовые записи.

Отражение дебетового сальдо происходит в долгосрочных активах, и оно указывает на величину, приводящую к сокращению оттока финансовых ресурсов. Организацией признаются ОНА в периоде, когда появляются разницы во времени.

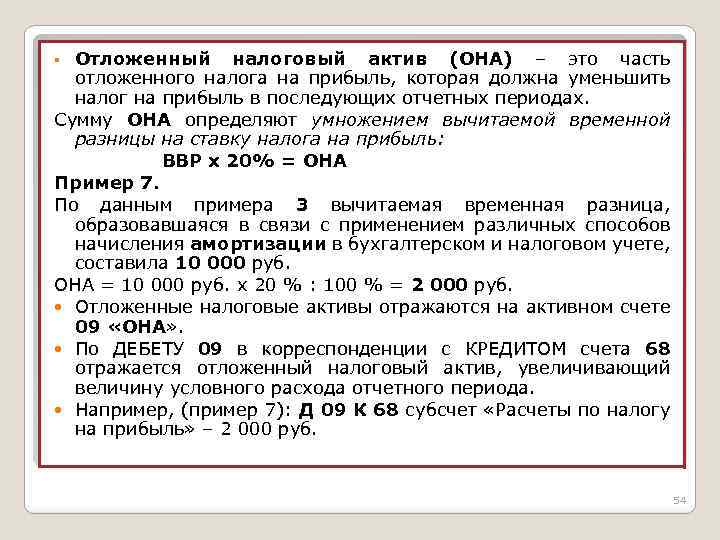

Факт признания ОНА отражается посредством бухгалтерской проводки:

Дт 09 Кт 68

Если происходит уменьшение этой величины, создается проводка:

Дт 68 Кт 09

В бухучете в целях отражения величины ОНА используется специальная строчка под номером 1180. Фирмы, работающие на упрощенной системе налогообложения, отражают активы по строчке 1170.

Дополнительная информация представлена ниже на видео.

Отчет “Анализ начисленных налогов и взносов” в 1С:Бухгалтерии предприятия 3.0

Для бухгалтеров, работающих с расчетом и начислением налогов и взносов с заработной платы и подготавливающих регламентированную отчетность по ним, всегда жизненно важен вопрос проверки базы для начисления этих взносов и оперативный самостоятельный аудит начислений, выполненных в учетной программе автоматическими алгоритмами. Поскольку сейчас в большинстве случаев для расчета заработной платы и связанных с ней налогов и страховых взносов используют программы семейства 1С, рассмотрим на примере 1С:Бухгалтерия предприятия 3.0, как с помощью штатного отчета “Анализ начисленных налогов и взносов”, который существует и в конфигурации 1С:Бухгалтерия предприятия 3.0, и в программе 1С:Зарплата и управление персоналом (более специализированная программа), можно облегчить жизнь бухгалтерам и расчетчикам.

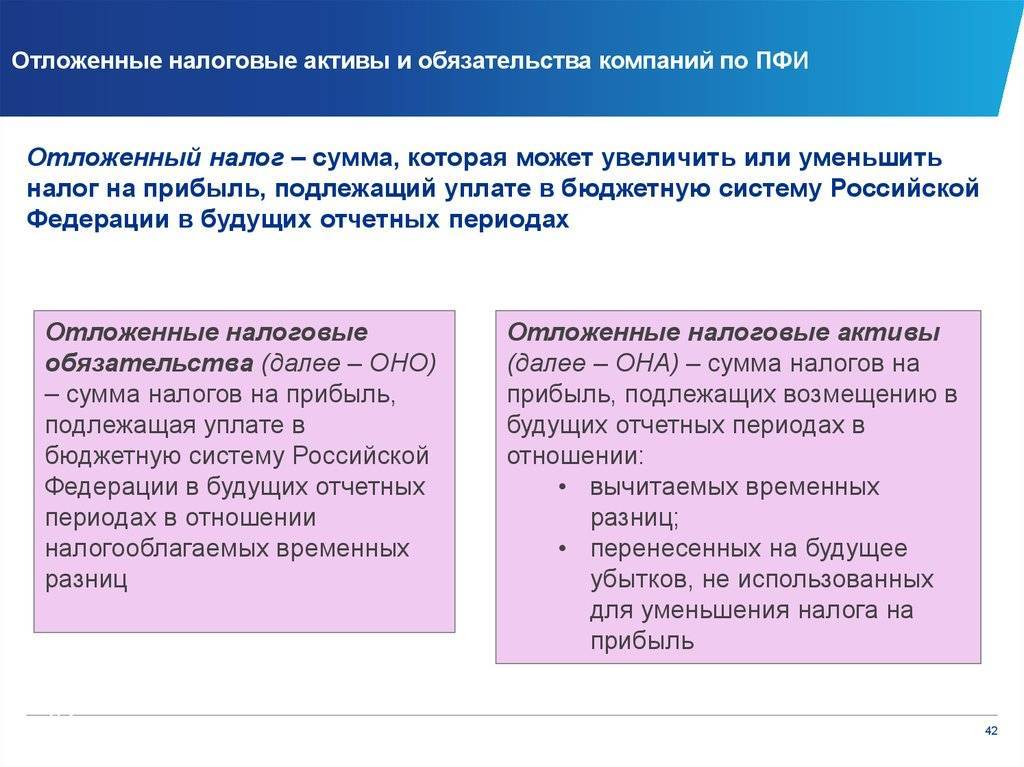

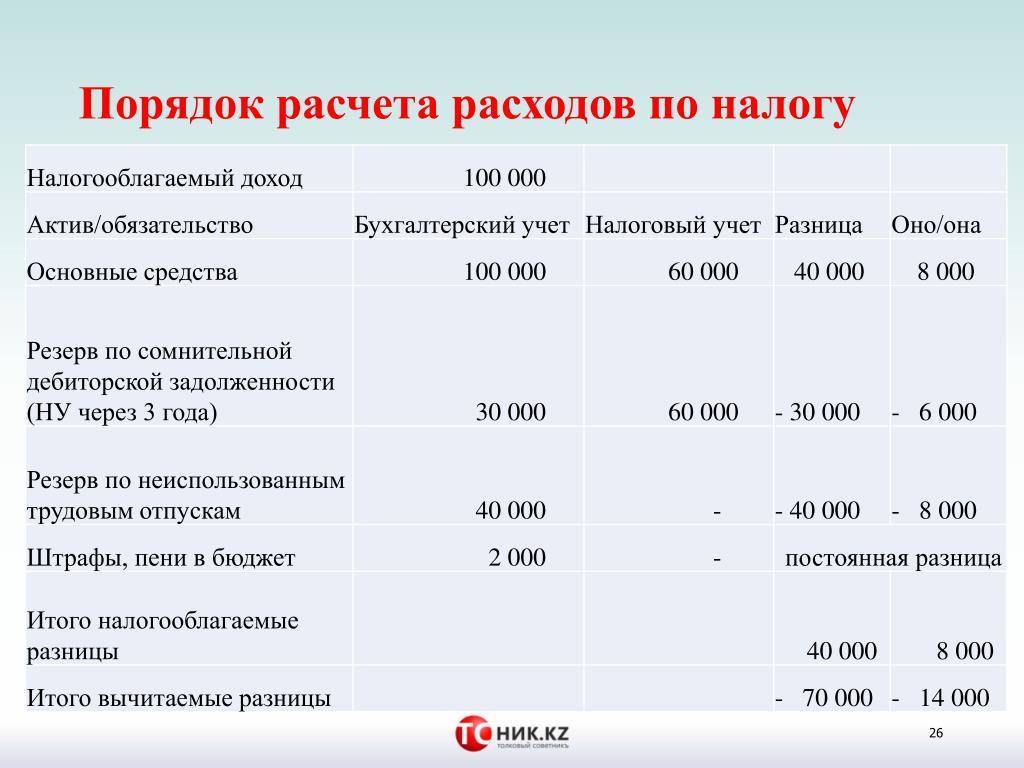

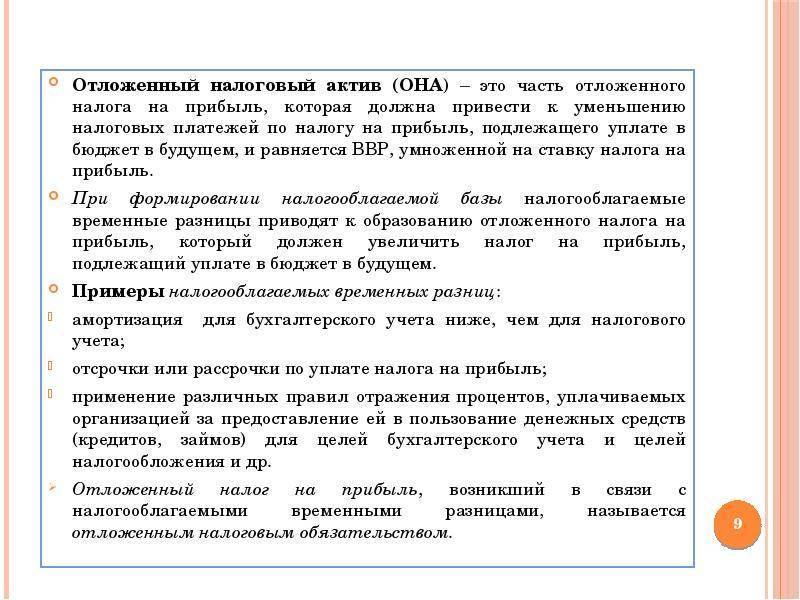

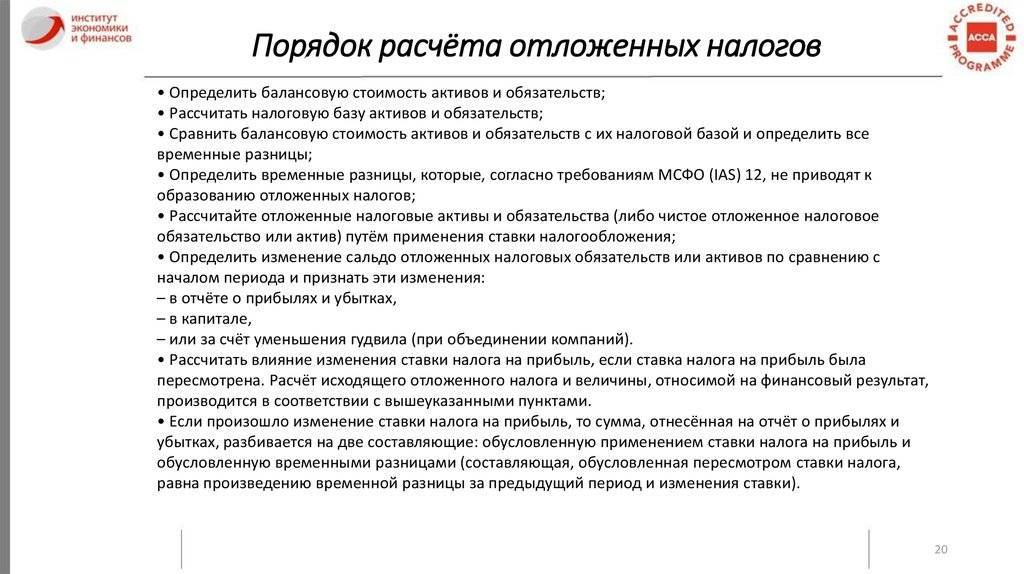

Отложенный налог и налогооблагаемые временные разницы

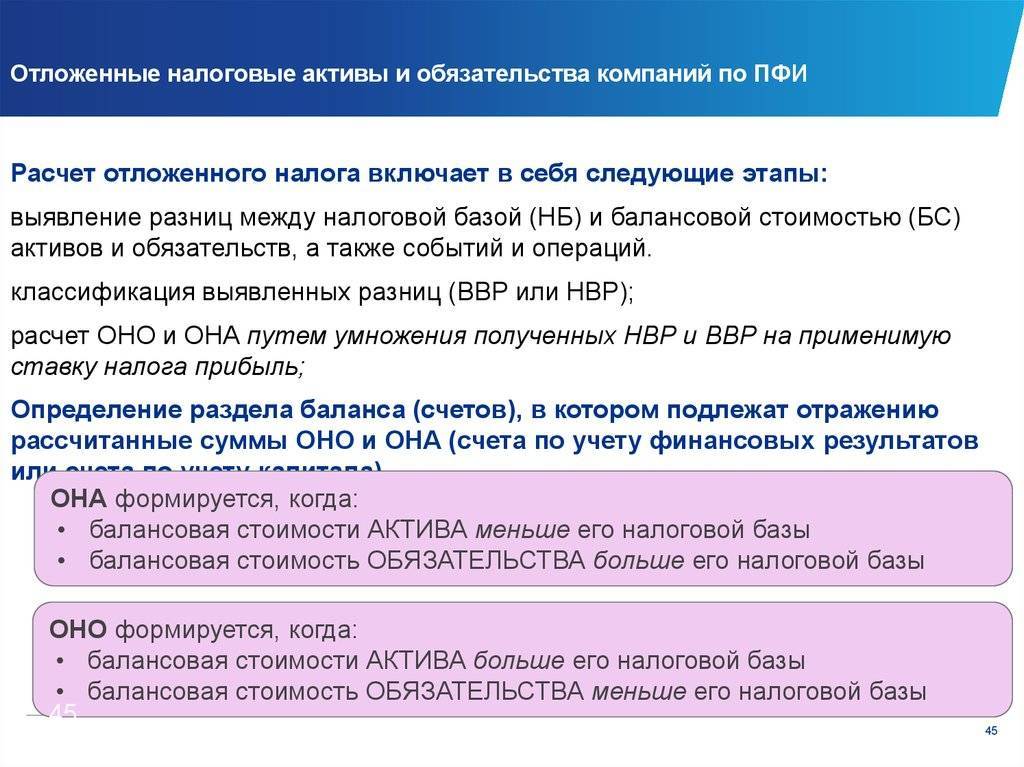

Важной концепцией, которую необходимо понимать в отношении отложенных сумм налога, является концепция налогооблагаемых временных разниц. Это происходит, когда у бизнеса есть актив со значением обязательства, которое не совпадает с текущей налогооблагаемой стоимостью этого актива. Это может произойти, когда учетный подход и налоговое законодательство отличаются в том, как высчитывается амортизация актива. Эти временные разницы могут повлиять на финансовый счет, поскольку они означают, что доходы и расходы появляются в течение одного отчетного периода, но налог подлежит уплате в другой отчетный период. Налогооблагаемая разница может быть как налогооблагаемой, так и вычитаемой

Эти временные разницы могут повлиять на финансовый счет, поскольку они означают, что доходы и расходы появляются в течение одного отчетного периода, но налог подлежит уплате в другой отчетный период. Налогооблагаемая разница может быть как налогооблагаемой, так и вычитаемой.

Как учитываются отложенные активы?

Рассматриваемые активы отражаются в бухучете в счете 09 с соответствующим наименованием.Корреспонденцией по кредиту могут являться следующие счета:

- счёт 68 «Расчеты по налоговым сборам». В данной строчке отражается наличие факта исчезновения налогового актива. Сумма должна совпадать со снижением условных начислений аналогичного периода. Исчезнуть налоговый актив может вследствие проведения уплаты. Активы могут не только исчезнуть, но и уменьшиться;

- счёт 99 «Прибыли и убытки». Списание с основного счета 09 происходит только при выбытии актива из оборота.

Корреспонденцией по дебету является счет 68 «Расчеты по налогам». В данной строке отражается отложенный актив. Он будет увеличивать сумму условных доходов или убытков на отчетный период.

ВАЖНО! Налоговые активы способствуют снижению налоговых отчислений. Связано это с переплатой налога на прибыль за отчетное время

Активы также могут быть основанием для получения компенсационных выплат за переплату.

Примеры расчетов

ПРИМЕР 1. На предприятии амортизационные начисления определяются по способу снижаемого остатка. Они составили 150 000 рублей. Налог на прибыль определяется линейным способом. Он равен 50 000 рублей. Иных несоответствий между данными бухгалтерской и налоговой отчетности нет. Прибыль, до момента исчисления налога, составила 300 000 рублей. Налоговая база составляет 400 000 рублей. Налоговая ставка равна 20%.

Бухгалтеру необходимо вычислить разницу между амортизацией в налоговой и бухгалтерской документации. Равна она 100 000 рублей (из 150 000 рублей вычитается 50 000 рублей). Возникшая разница обладает признаками временной. Суммы в отчетности сравниваются в процессе амортизации. Возникшая разница является причиной появления налогового актива. Связано это с тем, что рассчитанная налоговая база превышает прибыль до момента исчисления налогов в бухгалтерских документах.

Размер отложенного актива составит 20 000 рублей. Для этого полученная разница умножается на налоговую ставку (100 000 рублей умножается на 20%).

ВАЖНО! Правильность вычислений можно проверить. Размер налога на прибыль должен соответствовать размеру налога, прописанного в декларации

Размер отчислений на прибыль нужно определять на основании ПБУ 18/02.

ПРИМЕР 2. Рассмотрим ситуацию с данными из прошлого примера. Проверим правильность вычислений. Размер условного расхода составит 60 000 рублей. Для получения этого показателя требуется умножить прибыль (300 000 рублей) на налоговую ставку (20%). Получившиеся 60 000 рублей умножаются на отложенный актив, составляющий 20 000 рублей. Текущий показатель отчислений на прибыль, согласно бухгалтерскому отчету, составит 80 000 рублей.

Затем требуется вычислить текущий налог, который указан в декларации. Для этого налоговая база (400 000 рублей) умножается на налоговую ставку (20%). Итог вычислений: 80 000 рублей. Оба полученных показателя совпадают. Это значит, что проведенные расчеты были верными.

Литература

- Анализ в управлении финансовым состоянием коммерческой организации / Н.Н. Илышева, С.И. Крылов. М.: Финансы и статистика; ИНФРА-М, 2008. 240 с.: ил.

- Илышева Н.Н., Крылов С.И. Анализ финансовой отчетности коммерческой организации: Учеб. пособие для студентов вузов, обучающихся по специальности 080109 “Бухгалтерский учет, анализ и аудит”, 080105 “Финансы и кредит”. М.: ЮНИТИ-ДАНА, 2007. 431 с.

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению. М.: Эксмо, 2007. 112 с.

- Новые Положения по бухгалтерскому учету. 10-е изд., перераб. и доп. М.: Проспект, 2009. 192 с.

- Приказ Минфина России от 22.07.2003 N 67н “О формах бухгалтерской отчетности организаций”.

С.И.Крылов

Д. э. н.,

профессор

кафедры бухгалтерского учета и аудита

Уральского государственного

технического университета – УПИ

имени первого Президента России

Б.Н.Ельцина

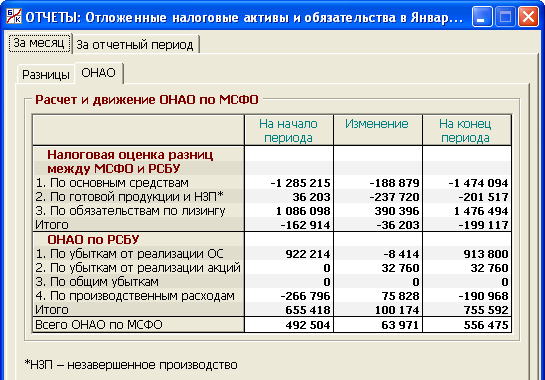

Настройка финансовой отчетности по стандартам МСФО

Формы отчетности по международным стандартам финансовой отчетности (МСФО) хранятся в системе в виде экземпляров отчетов: Отчет о финансовом положении, Отчет о совокупном доходе, Отчет об изменении капитала, Отчет о движении денежных средств, а также все основные необходимые примечания. Конструктор форм позволяет пользователю использовать свободно настройку форм отчетов, изменять формулы расчета показателей, изменять язык отчета, добавлять текстовые данные, использовать корпоративный стиль в отчете. В системе имеется возможность собственноручно формировать Примечания к отчетности. Актуально для 1С:УПП, 1С:УКФ, 1С:ERP.

Текущий налог на прибыль

Все приведённые выше показатели используются для расчёта размера текущего налога на прибыль. Считается он достаточно просто: необходимо прибыль или убыток до налогообложения умножить на ставку по налогу на прибыль (20%).

То есть, все доходы за вычетом всех расходов умножаем на 0,2 и получаем условный доход по налогу на прибыль (УД).

А далее следует скорректировать этот показатель относительно имеющихся активов и обязательств согласно их определению:

- Условный доход нужно увеличить на суммы ПНО и ОНА (1), начисленных в текущем периоде, а также ОНО (2), погашенных в нём же

- Условный доход нужно уменьшить на суммы начисленных ПНА и ОНО (3), а также погашенных ОНА (4)

Формула имеет вид:

ТНП = УД + 1 + 2 – 3 – 4

где цифры – это условные обозначения параметров.

Полученная величина налога должна совпадать с исчисленной суммой налога согласно данным налогового учёта.

Пример

Прибыль до налогообложения составила 400 млн. рублей. Материальная помощь работникам – 5 млн. рублей. Накопления амортизации на имущество по данным БУ – 2 млн. рублей, а НУ – 3 млн. рублей. Получены на безвозмездной основе предметы мебели для офиса от контрагента для последующей реализации на сумму 1,5 млн. рублей. Расходы на командировки составили 10 млн.рублей, в том числе сверх норм – 2 млн. рублей.

Данные удобно привести в виде таблицы.

| Показатель | Бухгалтерский учёт (руб.) | Налоговый учёт (руб.) | Разница (руб.) |

|---|---|---|---|

| Материальная помощь | 5 000 000 | Не учитывается | 5 000 000 |

| Амортизация | 2 000 000 | 3 000 000 | 1 000 000 |

| Предметы мебели, полученные на безвозмездной основе для последующей реализации | 1 500 000 | Не учитываются | 1 500 000 |

| Командировки | 10 000 000 | 8 000 000 | 2 000 000 |

Рассчитаем текущий налог на прибыль

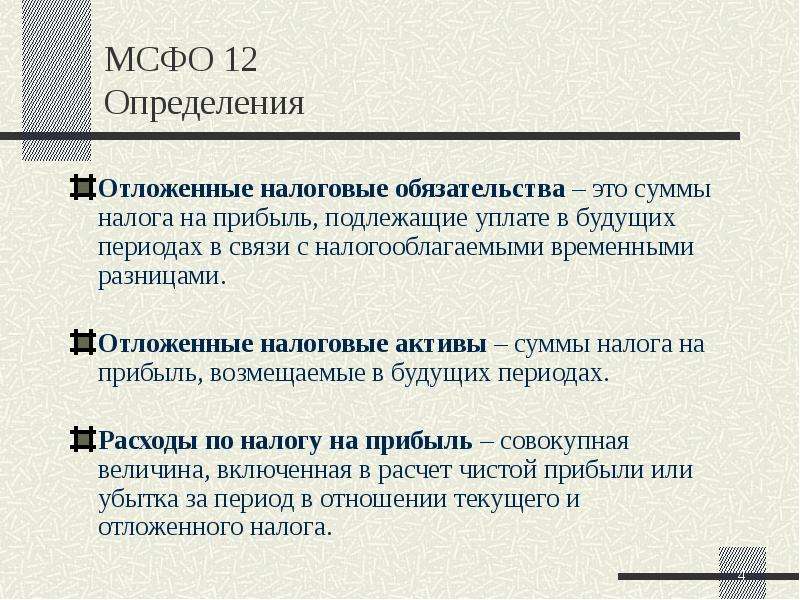

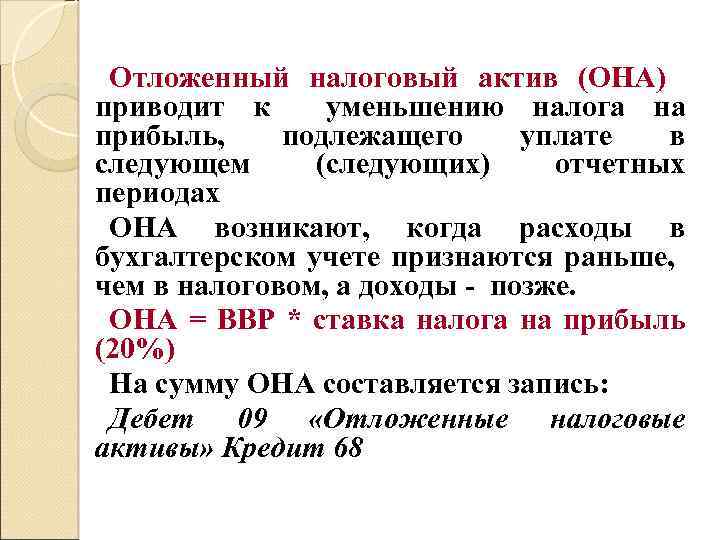

Что относят к ОНА

Согласно ПБУ 18/02, к ОНА следует относить ту часть отложенного налога на прибыль, которая в будущем приведет к уменьшению суммы фискального обязательства к уплате в государственный бюджет. Например, в следующем отчетном периоде или же в последующих периодах времени.

Если говорить простыми словами, то ОНА — это часть расходов предприятия, которые могут быть учтены в составе затрат, уменьшающих налогооблагаемую базу по налогу на прибыль, но в данном отчетном периоде их принять в полном объеме нельзя. Следовательно, такие расходы принимаются частично в этом отчетном периоде, а остаток переносится на последующие.

Также в состав ОНА можно отнести некоторые виды доходов компании, которые в НУ были приняты раньше, чем в бухучете. Такие доходы подлежат списанию при их принятии в БУ.

Требования к составлению и образец акта инвентаризации ОНА

В ст. 11 ФЗ №402 активы и обязательства подразумевают проведение инвентаризации, в соответствии с которой определяется фактическое присутствие тех или иных объектов. Цель проведения заключается в определении фактического присутствия обязательств. Вследствие этих событий может быть найдена временная разница, спровоцировавшая появление ОНА или ОНО.

Инвентаризация проводится в целях определения соответствия между фактическими данными и информацией, представленной на бумаге. Для решения этой задачи составляется акт, в котором прописываются все количественные и качественные значения, позволяющие учесть разницы и решить финансовые вопросы. Есть унифицированная форма документа, которой можно и нужно воспользоваться.

Есть несколько обстоятельств, в соответствии с которыми образуются временные разницы, принимаемые к налогообложению:

- разница в методиках расчета амортизации в двух вариантах учета;

- разные виды применяемого учета по расходным операциям – кассовый и налоговый метод;

- расхождение в методиках, посредством которых отражаются процентные выплаты, производимые в организации в случае пользования заемными средствами;

- перенос сроков выплаты налогов или их внесение по частям.

Часто задаваемые вопросы

Компания отменила большинство командировок по причине эпидемии коронавируса. Можно ли при расчёте налога на прибыль учесть невозвратные билеты?

Да, можно. Если имеются обоснованные причины отказа от командировки и невозможность компенсировать свои расходы, то эти расходы можно учитывать в уменьшение прибыли.

Контрагента исключили из ЕГРЮЛ как недействующего. Нужно ли включать в доходы задолженность перед этим контрагентом?

Все зависит от оснований, по которым организацию исключили из ЕГРЮЛ. Для не отчитывающихся организаций, то есть недействующих, согласно закону предусмотрено исключение из государственного реестра, более того последствия такого исключения приравниваются к ликвидации компании. Соответственно, и налоговые последствия такие же как для ликвидированных предприятий. То есть, задолженность перед ликвидированным контрагентом следует списать и включить в доходы.

Что сегодня предлагает Совет по МСФО?

Приведенный выше пример показал, что признание или непризнание может оказывать очень существенное влияние на отчетность компаний. Совет по МСФО считает, что исключение по признанию не должно действовать в случае с транзакциями, в результате которых одновременно возникают активы и обязательства – как в случае с арендой. Иначе говоря, в данном случае IASB требует от компаний забыть об исключении вовсе и признавать отложенные налоги по временным разницам, возникающим в результате таких транзакций. Тем самым, считает IASB, будут реализованы три ключевые задачи: более правдивое отражение финансовой информации в соответствии с базовыми принципами IAS 12, само собой, уменьшение расхождений в учетной практике, а также снижение риска того, что впоследствии сохраняющиеся сегодня расхождения ухудшатся вследствие внесения каких-либо более существенных изменений в IAS 12 по сравнению с сегодняшними (если подумать, предложенные поправки в самом деле весьма ограничены).

Как создаются отложенные налоговые активы

Не во всех случаях прибыль, которая фиксируется в бухгалтерском учете, соответствует той, о которой информация заносится в налоговые органы.

Зачастую можно столкнуться с тем фактом, что прибыль значительно меньше, а указанные суммы выравниваются с течением времени. Но до того момента, пока этого не произошло, появившуюся разницу нужно абсолютно правильно заносить в учет. Данную часть отложенного налога на доход, подлежащего к уплате в последующих отчетных периодах, именуют как ОНА. Зачем же так необходимы отложенные налоговые активы?

Такие активы сами по себе представляют довольно таки хитрый способ снижения суммы, идущей на счет дохода. Но они исчисляются исключительно в случаях, когда в текущем отчетном периоде возникают временные промежутки, о которых говорилось выше, при условии, что впоследствии ожидается обретение новых финансовых средств, иначе говоря — прибыли. В этот момент исчисляются такие активы довольно таки просто: существующая сумма налога на прибыль обычно умножается на временную по своему типу разницу

Самое важное при расчетах – это следить за суммой налога, которая при этом была установлена на отчетную точку. Временной промежуток или говоря иначе — временная разница — это такие образованные и подтвержденные в своей достоверности расходы и доходы, которые в свою очередь формируют определенную в бухучете прибыль, либо же издержки, по данному отчетному периоду

Они как раз и обязаны образовывать налоговую сводку по денежной прибыли по другим отчетным периодам. Появляться они могут в таких случаях:

- при использовании разных способов счета амортизации;

- дополнительной переплаты налогов на прибыль, который в свою очередь не был возмещен организации;

- издержек, которые были зачислены в будущие периоды;

- создание кредиторских долгов из-за покупки для личного пользования товаров и услуг, в случае пользования компанией кассового метода подсчета доходов и расходов, а также и в других установленных налоговыми законами случаях.

Учет знаний по поводу отложенных активов крайне нужен для бухгалтерского сбора, анализа, равно как и для подвода итогового обобщения информации, касающийся всех остальных совершаемых движений. Одно из возможных исключений это то, что временной отрезок в будущем вовсе не меняется — не пропадает, не растет и не уменьшается. В каких-то случаях, оценочный долг добровольно может выполнять и сама организация.

Хочется отдельно обратить внимание на показатели малого предприятия. Такие налоговые активы в бухучете рассчитываются описанным далее образом

Разницы возникающие за отчетный период, умножаются на существующую ставку налога на сумму прибыли и в расчет берется образованная вследствии этого величина. Бухгалтерия какой-либо организации обязана показать наличие сокращения, погашения или же полного исчезновения отложенного налогового актива, путем уменьшения условной прибыли или же расходов такого же отчетного отрезка времени. В данном случае, со счета обязаны списать определенную сумму, если сам объект актива выбыл из оборота. Должен быть отображен ОНА, который существенно увеличивает сумму фиксированного дохода или же расхода на данный отчетный период времени. Так ОНА, дают возможность либо понизить налоговые платежи, по причине переплаты суммы налога на прибыль по отчетному периоду, либо получить сумму компенсации за произведенную переплату.

В главных положениях, связанных с учетом налоговых выплат в бухгалтерской отчетности, существует понятие отложенного налогового актива. Данное понятие о таком виде обязательств и активов в РФ было создано отредактированным приказом Министерства финансов уже давно. В указе четко проводилась граница между отличиями в понятиях: «налоговый отложенный актив» и «налоговое отложенное обязательство». Первое из этих понятий подразумевает под собой уменьшение уплачиваемой суммы налога в моменты, следующие за отчетным. Однако на определенный отчетный момент времени сумма налоговой выплаты растет, отражаясь при этом на получении предприятием доли чистой прибыли. Отложенное налоговое обязательство, в свою очередь, оказывает прямо противоположное влияние, поскольку влечет за собой увеличение объема налоговой выплаты в периоды, которые следуют за отчетным, но при этом снижает их на момент самого отчета. Вследствие этого, у предприятия возникает возможность заполучения дополнительной доли чистой прибыли.

Зачем требуются отложенные налоговые активы?

Налоговые активы представляют собой метод снижения налогообложения на прибыль. Для вычисления их требуется актуальную сумму налога помножить на временные промежутки.

Временная разница представляет собой совокупность расходов и убытков, которые составляют прибыль, фигурирующую в отчете. Вместо прибыли могут быть убытки. Данные показатели являются основой для создания налоговой сводки. Формируются активы в следующих случаях:

- использование разных методик подсчета амортизации;

- внесение суммы налоговых отчислений, превышающих требуемую сумму. Актуально это в случае, если переплата не была возвращена предприятию;

- наличие убытка, переведенного в счет следующих периодов;

- появление кредиторских долгов, возникших вследствие покупки услуг или товаров;

- применение предприятием кассового метода расчета.

Отложенные активы нужно правильно учитывать. Требуется это для следующих целей:

- Сбор бухгалтерских данных.

- Сбор данных для проведения анализа.

- Возможность обобщенных итогов деятельности предприятия.

Наличие всех учтенных данных позволит обезопасить компанию при проведении налоговых проверок.

Так да или нет?

Совет по МСФО в курсе, как сильно различаются сегодня практические подходы, в случае если компании признают у себя аренду впервые. Если они предполагают, что исключение в силе, то не признают налоговых разниц ни при первом признании аренды, ни впоследствии на протяжении всего срока действия аренды. К чему может привести непризнание в данном случае?

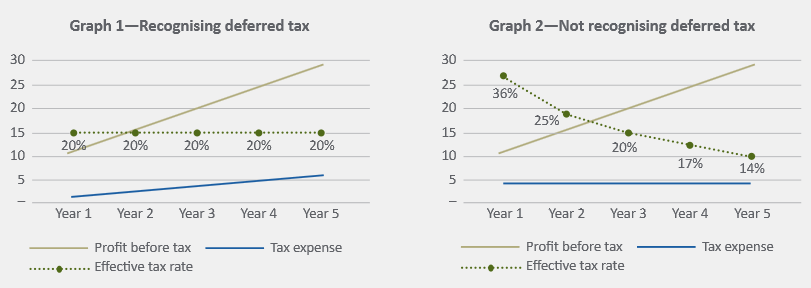

Если компании не принают отложенных налогов, то налоговые расходы за период будут отражать отчисления по налогам в момент их возникновения – в данном случае когда осуществляются арендные платежи, а не тогда, когда компания использует актив с правом на использование или же расплачивается по арендным обязательствам. В примере ниже это различие проиллюстрировано на двух диаграммах.

Предположим, компания берет в аренду здание на 5 лет и начисляет амортизацию линейным методом. В конце каждого года она осуществляет арендные выплаты величиной 100 у.е., которые вычитаются из налоговой базы. В конце каждого года компания признает выручку в 120 у.е. Других расходов она не несет. Ставка дисконтирования составляет 5%, а налоговая ставка – 20%. Более подробно, на конкретных числовых данных, данный пример разобран в конце.

На первом графике показан итог признания отложенных налогов на протяжении всего срока действия аренды (он будет таким, если налоговые отчисления относятся к арендованному активу). В этом случае налоговые отчисления, которые признаются в течение всего срока, пропорциональны доналоговой прибыли, что дает постоянную эффективную ставку налога в течение всего периода. Налоговые эффекты по аренде отражаются в прибылях и убытках по мере использования актива, там же компания признает проценты по арендному обязательству.

На втором графике показан исход в случае непризнания отложенных налогов (он будет таким, если налоговые отчисления относятся к арендному обязательству, и в этом случае действует исключение). На графике видно, что налоговые отчисления постоянны в течение всего срока, что означает разную эффективную ставку налога в каждый год. Налоговые эффекты от аренды отражаются в прибылях и убытках тогда, когда осуществляются арендные платежи.

Произведение расчета

Если речь идёт об отложенном активе, то сразу стоит учесть, что он фактически позволяет уменьшить расчёт, но в будущем. То есть возникает он в одном месяце, а уменьшение налога производится в другом.

Данный фактор позволяет получить некоторое налоговое послабление в последующих периодах. Использовать его сразу не получается из-за разницы в методах расчёта бухгалтерского и налогового учёта.

В остальном расчёт с налоговой службой производится в стандартном порядке. Точно также учитываются внеоборотные активы, обязательства и так далее

Важно соблюдение всех требований ПБУ, в том числе в части расчёта

Расчёт производится при помощи установленных формул, которые закреплены как законодательно, так и на практике. Необходимо будет учесть ставку налога на прибыль и вычитаемую налоговую разницу.

При подаче отчётности расчёт должен быть произведён должным образом. Кроме того, для применения отложенных активов и их переноса на будущие периоды от плательщика должно поступить заявление по установленной форме, в противном случае они не могут быть учтены.

Произведение расчёта осуществляется при помощи общедоступных формул, которые учитывают все известные переменные.

Наличие ошибок, которые приводят к формированию отложенных платежей, не должно стать причиной переплаты или иных последствий.

Если ошибка будет обнаружена позже, необходимо исправить её, подав соответствующее заявление. В противном случае организация или Индивидуальный Предприниматель могут привлекаться к административной ответственности.