Содержание

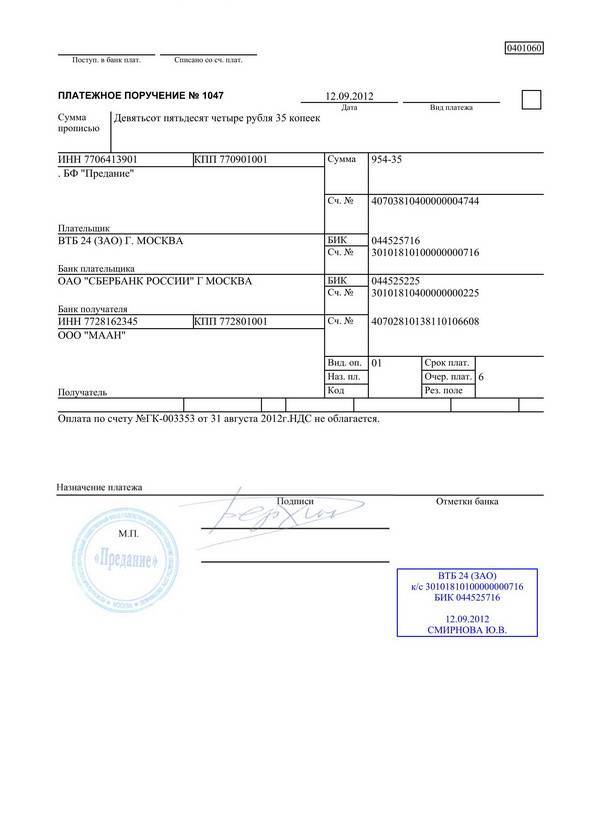

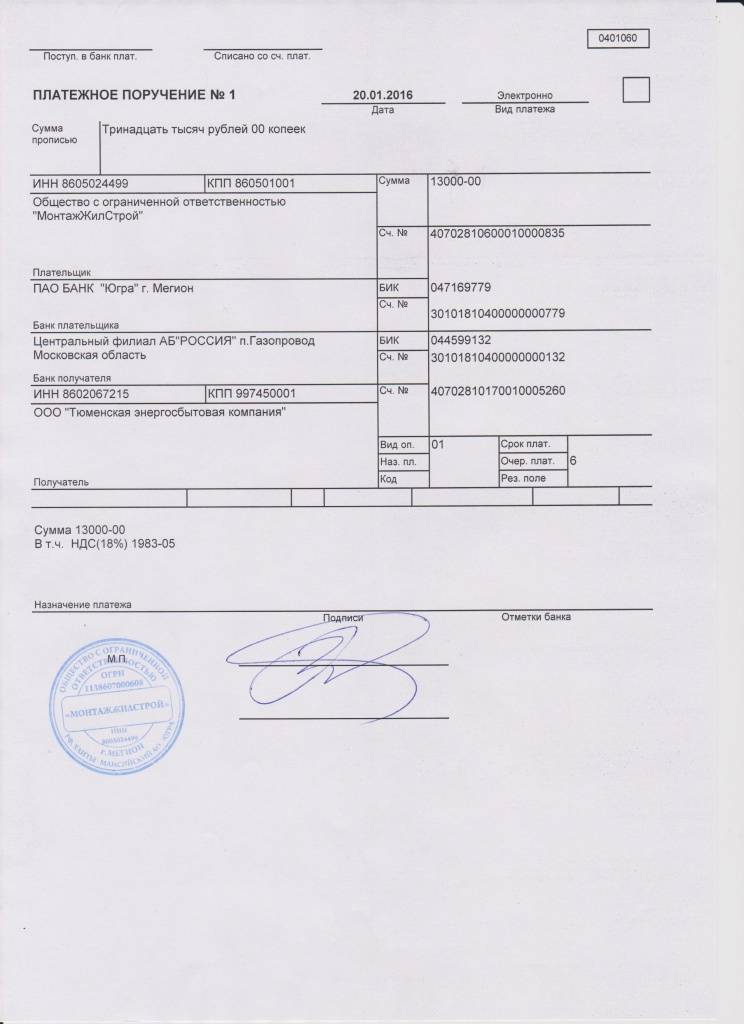

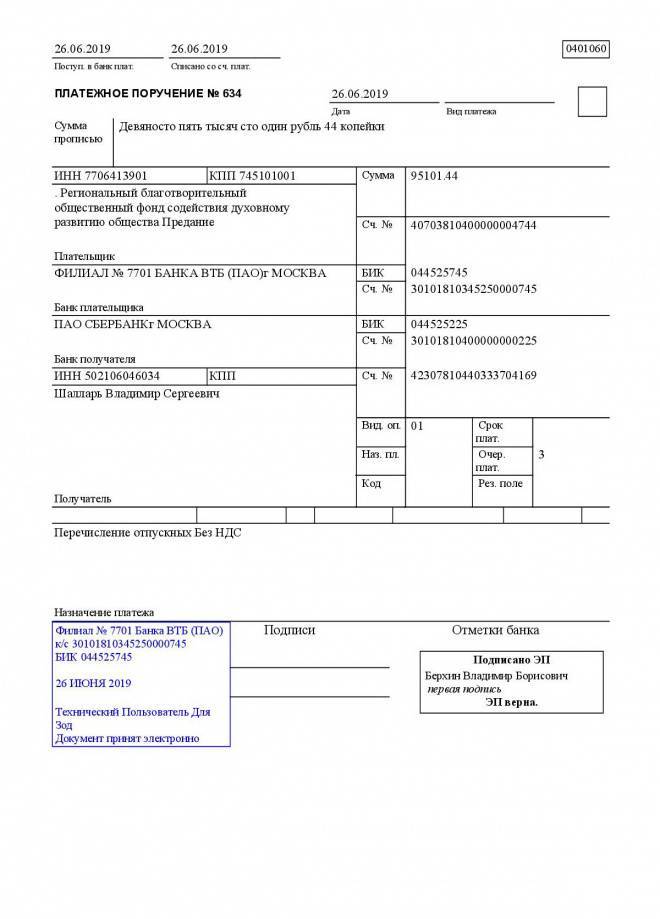

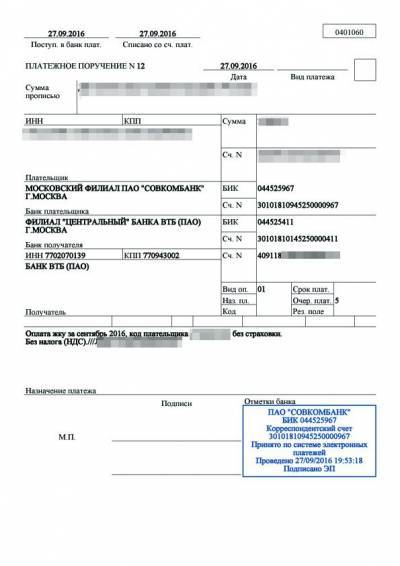

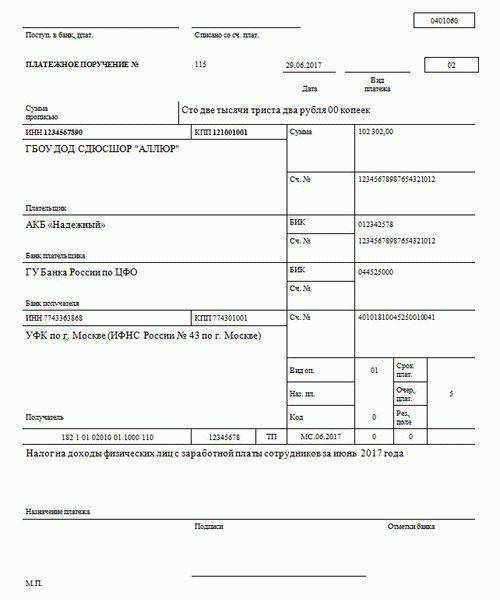

Чтобы понять, что такое платежное поручение и как корректно его заполнять, необходимо знать, что прописывать в определенных строчках.

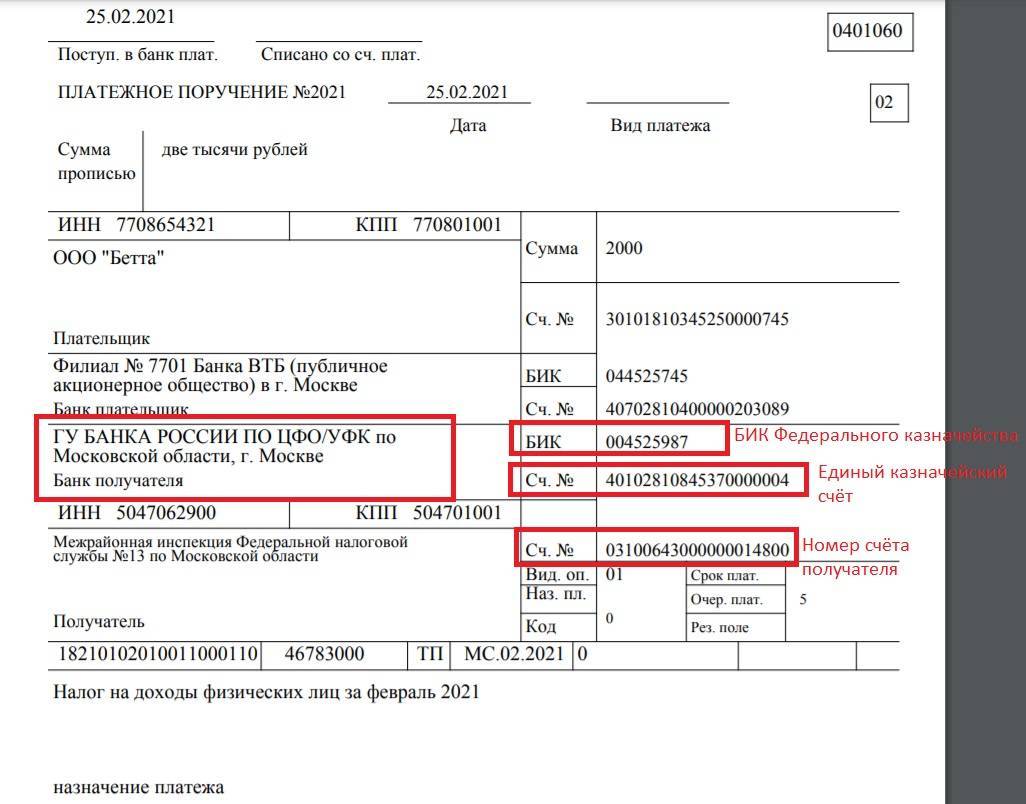

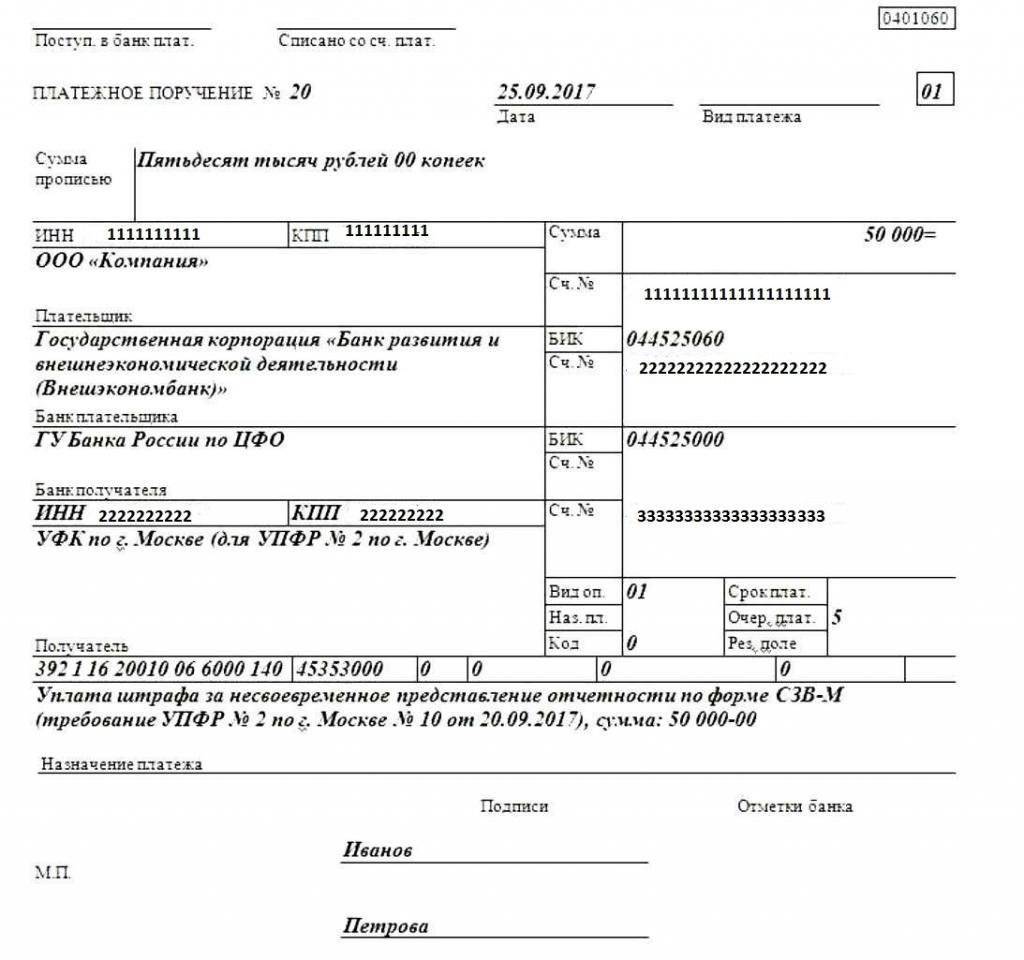

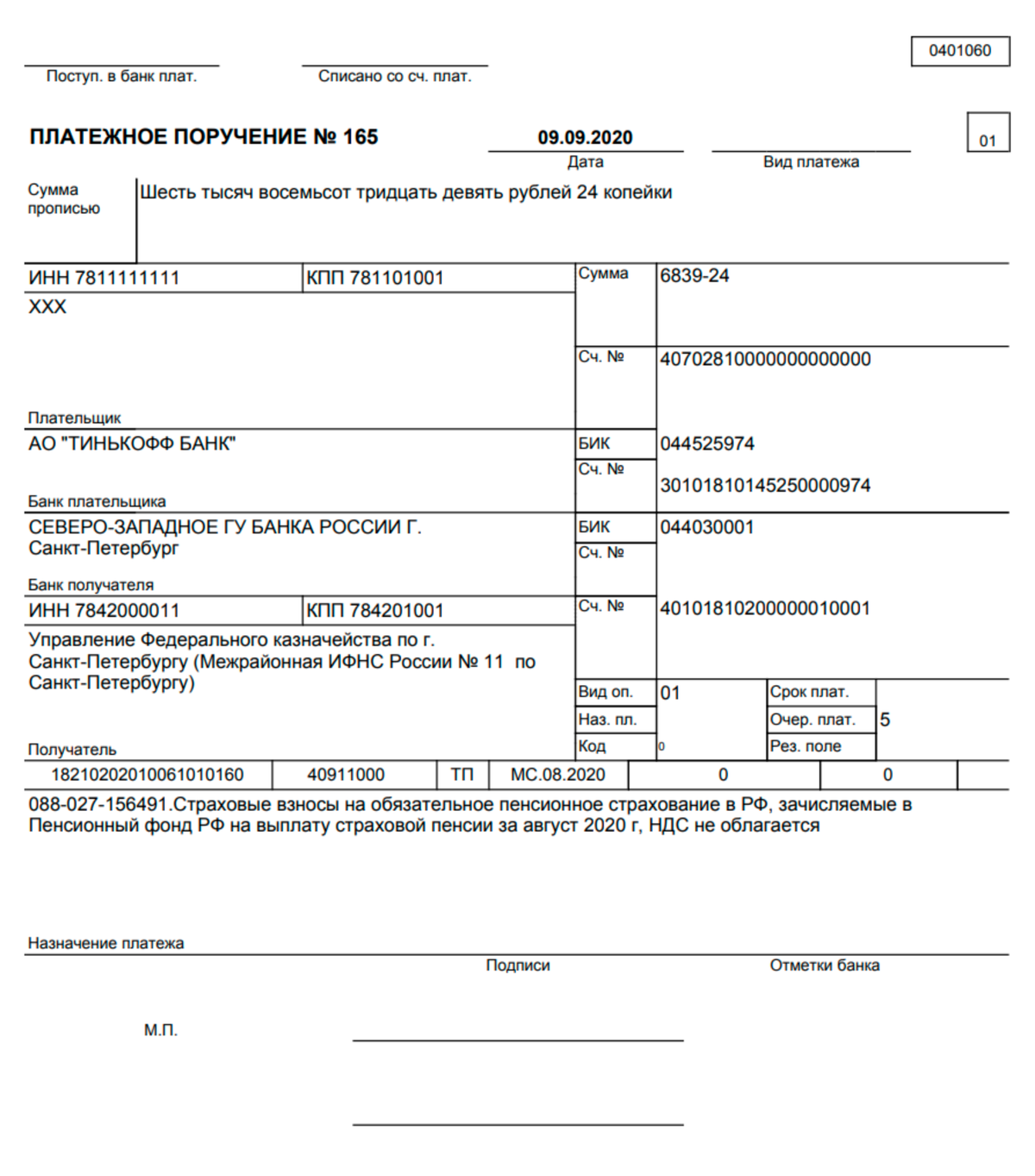

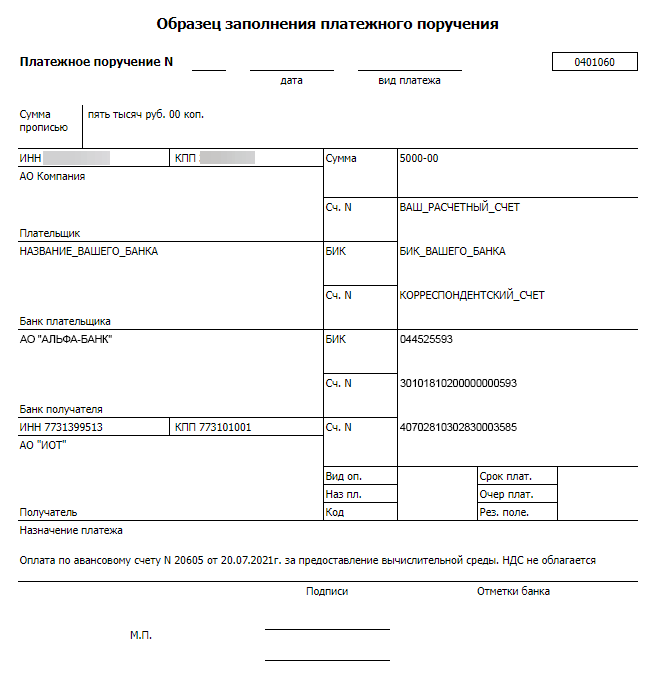

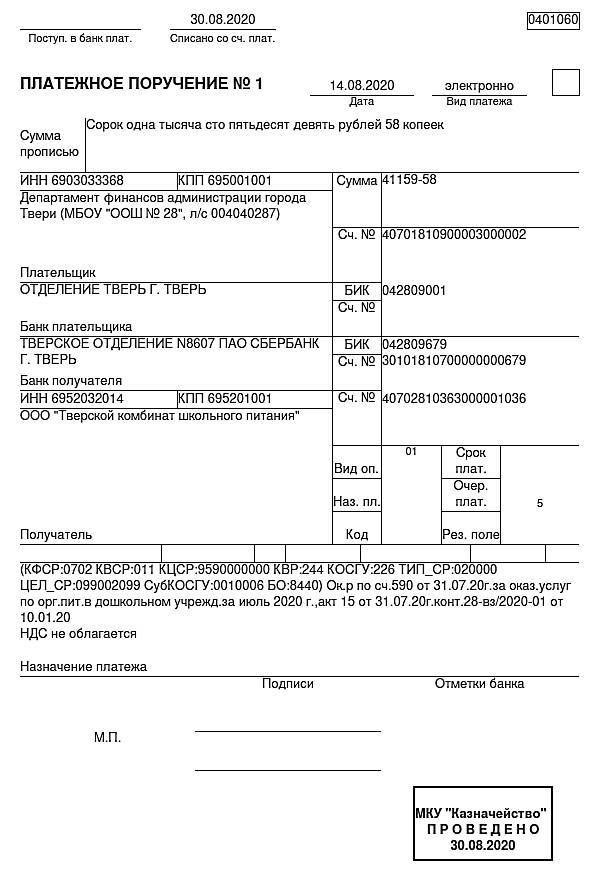

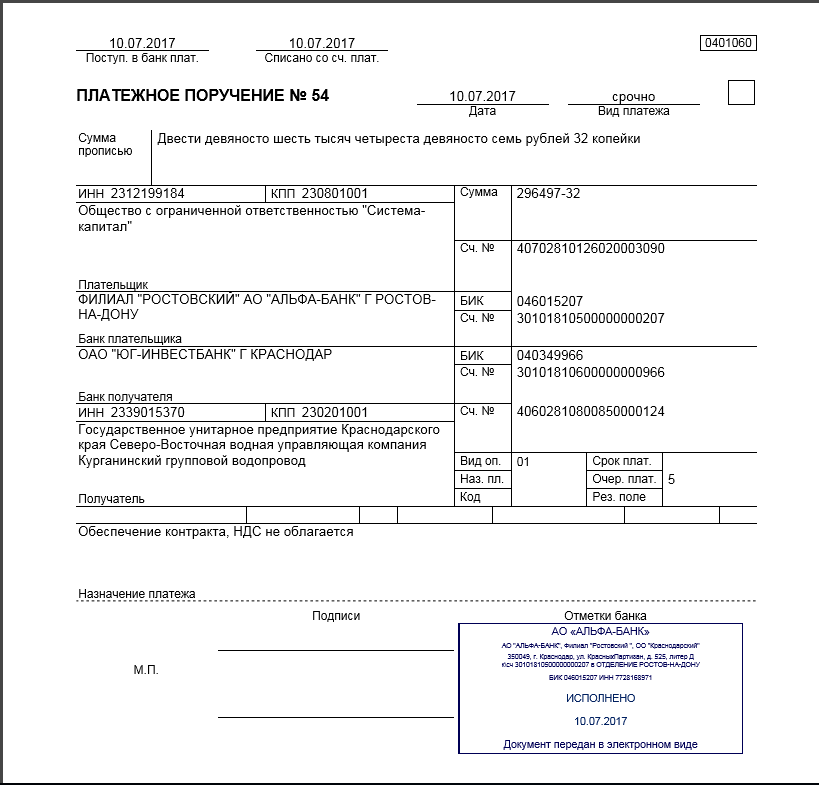

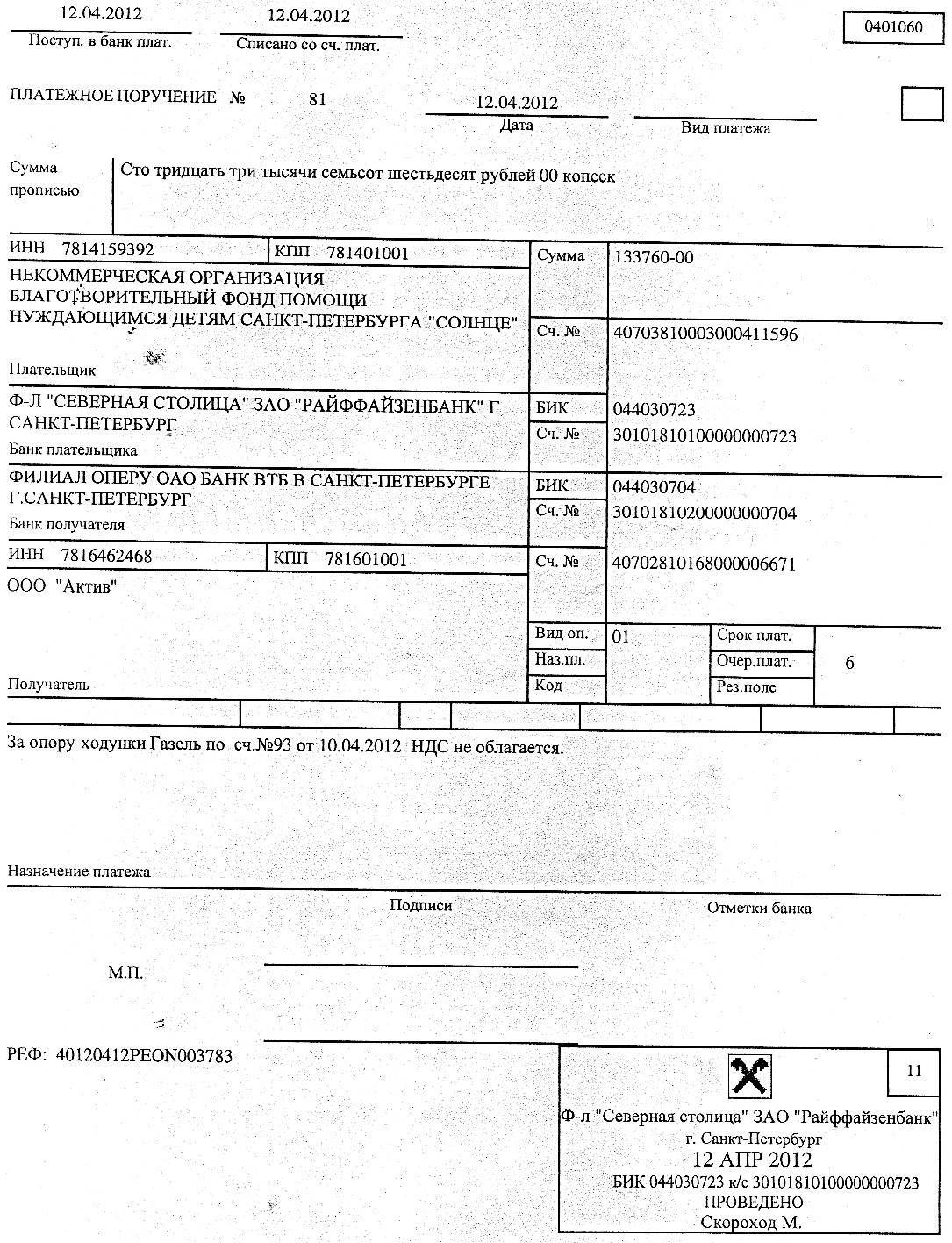

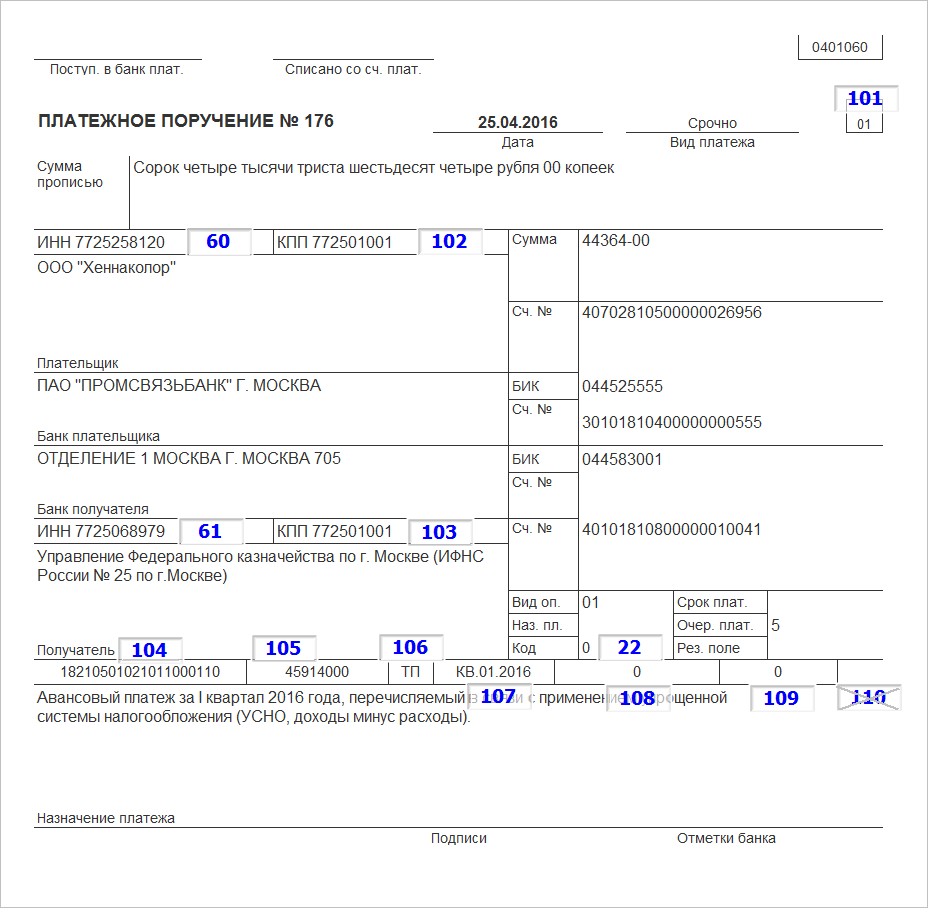

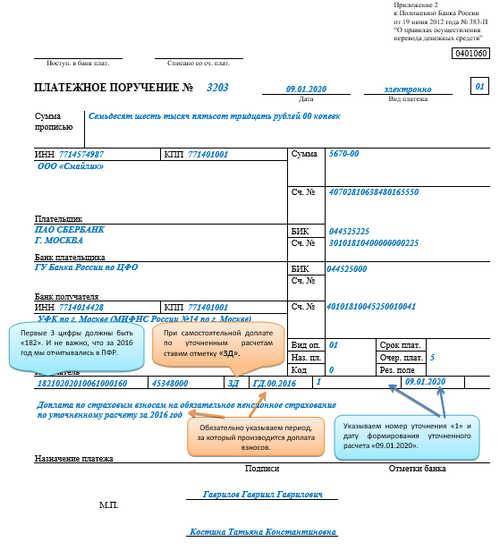

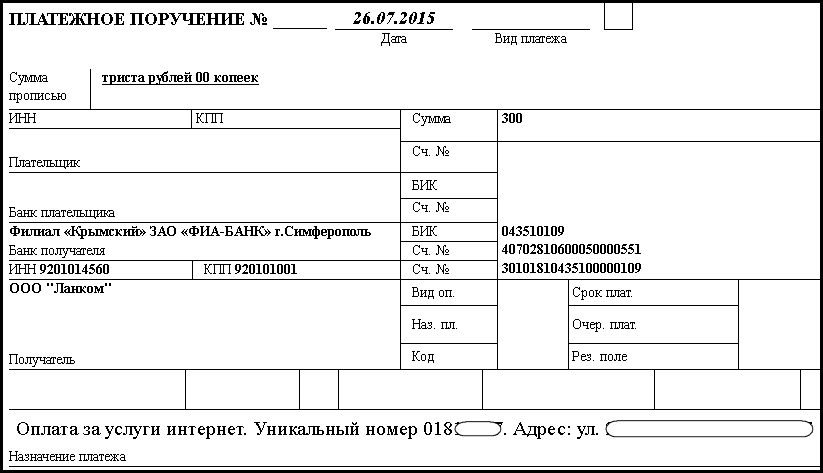

Также нужно сравнить номер, указанный в правом верхнем углу. Там должны быть указаны цифры – 0401060. Они обозначают общий номер бланка. Каждое из полей документа имеет собственное значение:

- Поле 3. Обозначает номер платежки. Также его может прописать и банк.

- Поле 4. Указывает на дату формирования поручения.

- Поле 5. В платежном документе указывает на тип платежа.

- Поле 6. Прописывается сумма заглавными буквами. Значение сокращать не нужно.

- Поле 7. Размер перечисляемой суммы указывается уже цифрами. Она не должна отличатся от той, которая прописана в поле № 6.

- Поле 8. В данной строке нужно указать Ф. И. О. и адрес места регистрации.

- Поле 9. Номер банковского счета. Он состоит обычно из двадцати цифр.

- Поле 10. Следует указать полное наименование банка отправителя. А также город и место его расположения.

- Поле 11. В нем необходимо прописать цифры идентификационного кода. Который относится к банку отправителя денежных средств.

Если рассматривать определенные особенности не только банковских, но и налоговых выплат, то столбец № 16 является очень важным полем, содержащим информацию о наименовании получателя, как правило, местного отделения ФНС России. При заполнении поля № 18 обычно используется код 01, который присваивается налоговым платежам.

Не менее важным считается поле № 2, поскольку в нем содержится информация, которая указывает на статус. В платежном поручении иногда данное поле может заменяться описанием в поле № 5. А вот поле № 22 будет содержать код операции. Можно самостоятельно заполнить реквизиты при помощи образца, который находится в налоговой инспекции или на сайте данной службы.

Сумма налога должна быть прописана в поле 01. В порядке исключения, можно оформить оплату НДФЛ платежным поручением. Только в этом случае сумму необходимо указывать в поле 08.

Также поле № 104 должно содержать в себе КБК. Такая аббревиатура означает код бюджетной классификации. Его можно найти на сайте налоговой инспекции. Есть определенный перечень, в котором следует найти код, подходящий для конкретной платежной операции. Если данные указать неправильно, то деньги уйдут на оплату другой услуги. Перед тем как указывать сведения, нужно удостовериться в том, что внесены актуальные данные в платежное поручение. Налог должен перейти в бюджет. В случае ошибки нужно будет выполнить отмену платежа. На данное исправление может уйти до двух недель. А по текущему платежу будет идти просрочка.

Для чего нужны и как работают платежные поручения

Банк и клиент заключают договор, где первый обязуется переводить средства со счета второго на счета, которые будут обозначены в платежках. При этом клиент будет платить банку комиссии за переводы, обслуживание счета или банковской карты. У каждого банка — свои расценки за услуги.

С помощью таких поручений производят оплаты средств:

- партнерам за отгруженный товар, за услуги, работы;

- налоговой инспекции налоги, пошлины и сборы;

- государственным инстанциям штрафы;

- различным компаниям — кредиты, страховки.

Поручение на совершение платежа исполняет банк, он принимает документ и переводит деньги. Срок, в который он обязан это сделать, определен законодательством или договором, который заключается с клиентом. Обычно на перевод уходит примерно час, но, при загруженности банка — максимум один день.

Банк может перевести средства при наличии их на счете плательщика либо кредитом, то есть — когда эти средства поступят на счет клиента. Обычно в клиентском договоре прописано, что поручение принимается и до поступления нужной суммы. В таком случае она будет переведена, как только появится на счете.

Информация о расчетах платежными поручениями изложена в статье 863 ГК РФ. Там же написано, что для исполнения ПП банк вправе привлечь и другие банки. Это может понадобиться, если в системе банка, например, произошел сбой, или банк находится в другой стране, а специальный коррсчет отсутствует.

Что такое электронное платежное поручение

Платежные документы оформляются и в электронном формате через систему «Клиент-банк». Это сервис, в котором можно узнать сумму средств на счете, снять деньги на карту, отправить сообщение руководству банка. Здесь же клиент может отправить поручение банку (платежку) для перевода денег любому юридическому лицу.

Чтобы отправить в банк платежный документ, нужно открыть «Клиент-банк», выбрать операцию: «Платежное поручение» и заполнить все графы. Электронное ПП заполнять намного проще, чем на бумажном носителе — здесь вы не сделаете помарок, а если будут ошибки, документ просто не отправится.

Но следует очень внимательно вносить номера расчетных счетов и суммы. Если счет указан неправильно, деньги могут попасть к другому получателю, и нужно будет очень постараться, чтобы возвратить их. Электронное ПП заверяется электронной подписью, которая представляет собой набор символов.

Их очень много, и подделать их невозможно. При выводе на печать подпись не будет видна, но она понадобится, если потребует налоговая. Тогда в настройках в личном кабинете при печати нужно будет поставить птичку в графе «Распечатать с подписью».

Платежный документ, составленный в любом формате, имеет свой срок действия. Обрабатываются такие документы обычно в день отправки, но действительны будут еще в течение 10 дней. В бухгалтерии организации платежки регистрируются и хранятся для отчетов. В каком порядке регистрировать ПП, каждое юрлицо решает самостоятельно: в законе об этом не сказано.

Порядок заполнения платежного поручения

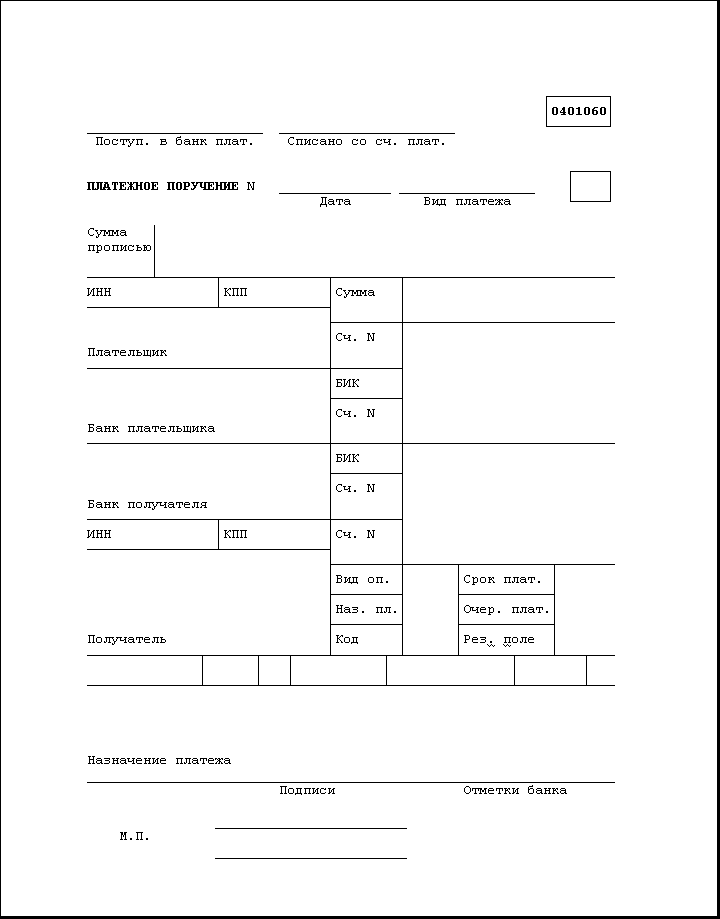

Платежное поручение отправитель формирует самостоятельно.

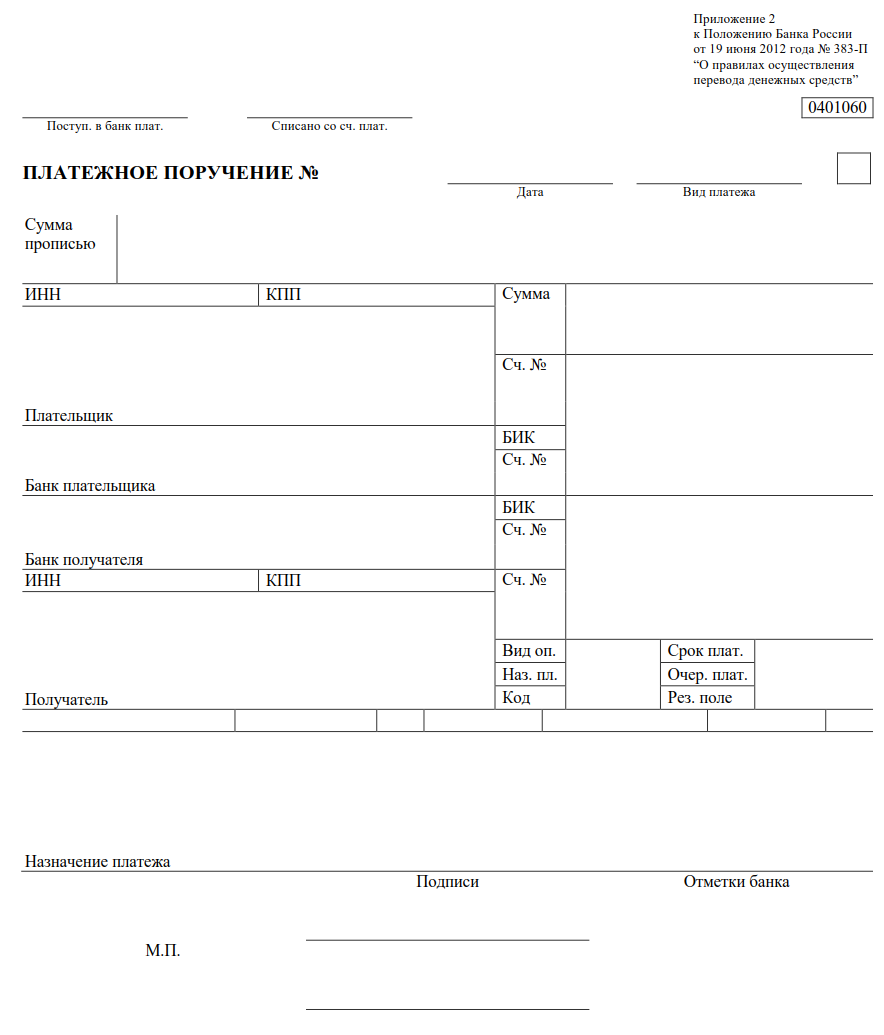

Образец и форма документа утверждается законодательством.

Платежное поручение является бланком строгой отчетности.

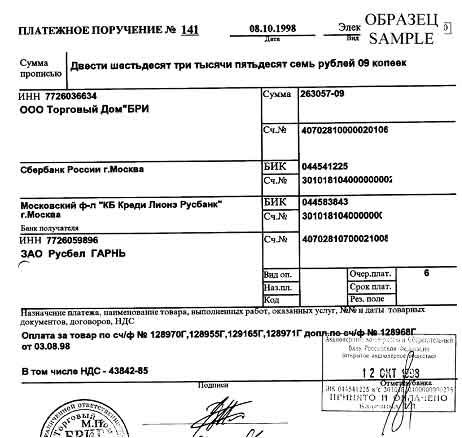

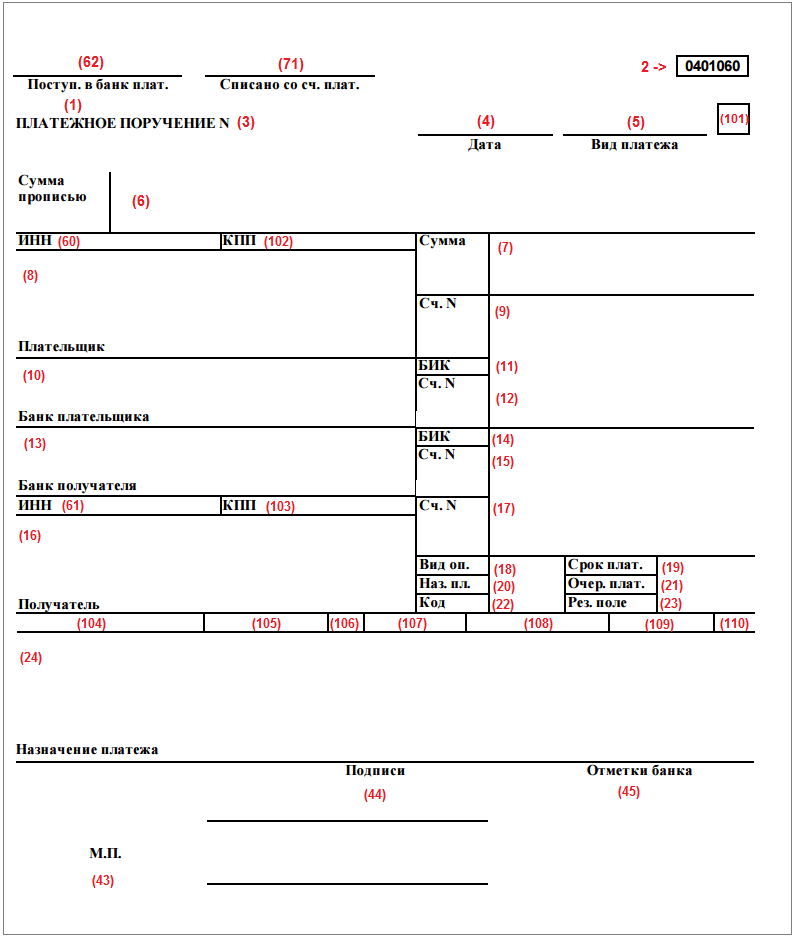

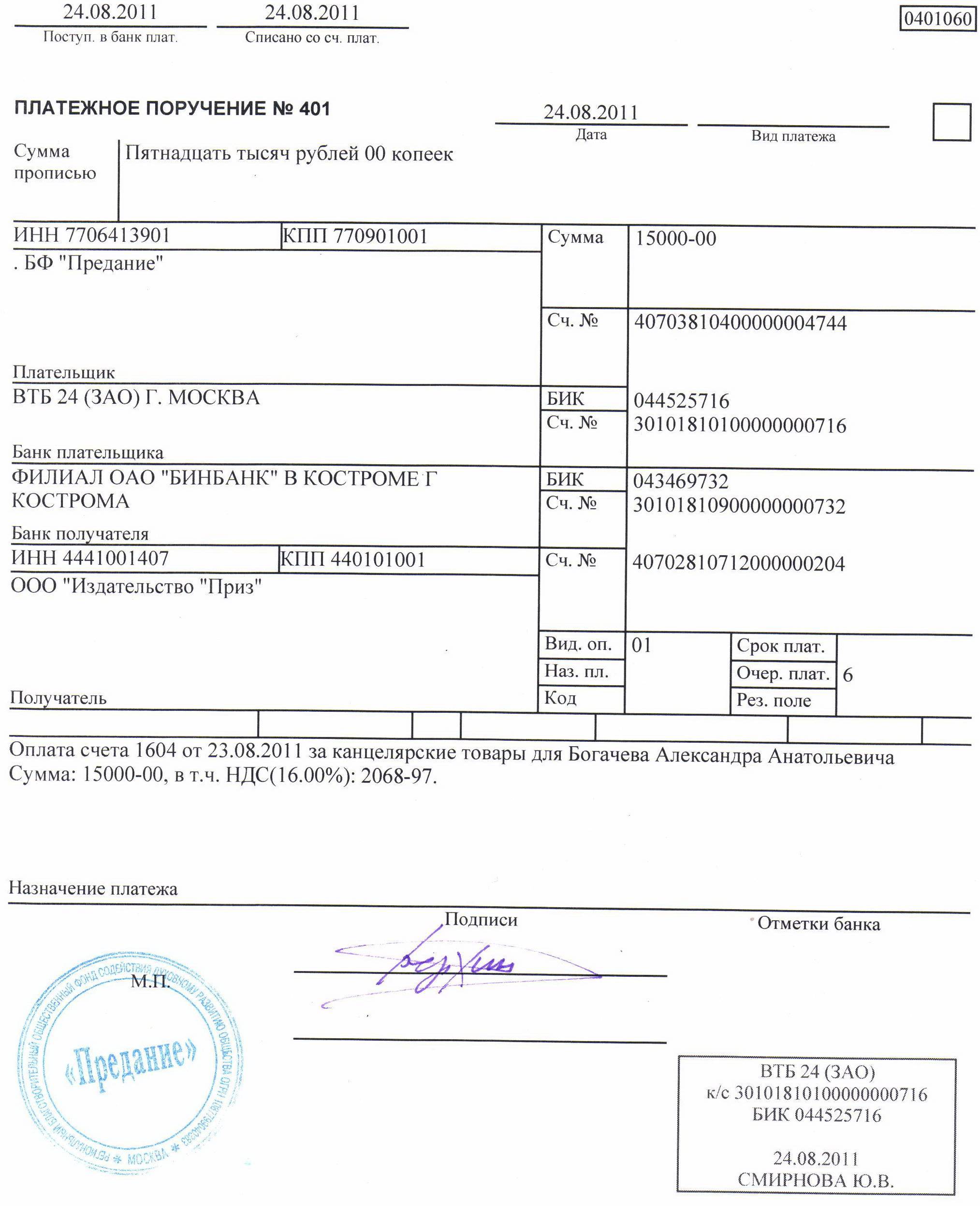

В обязательном порядке следует указать следующие данные платежного поручения:

код по ОКУД, наименование документа;

номер платежки, дата составления в формате ДД.ММ.ГГГГ;

вид осуществляемого платежа;

плательщика и получателя перечисляемых денег и их реквизиты: счета, ИНН, КПП;

банки обеих сторон, их местонахождение, корсчета и субсчета, БИК;

назначение платежа с выделением отдельно суммы НДС (если получатель денег по законодательству не признается плательщиком НДС, то указывается формулировка «не облагается НДС»);

сумма осуществляемого перевода (цифрами и прописью);

очередь исполнения платежа согласно действующим нормативным актам;

вид операции (по правилам осуществления учета в кредитном учреждении на территории Российской Федерации);

все обязательные подписи уполномоченных сотрудников со стороны плательщика и печать (в установленных законом случаях).

При оформлении платежного поручения нельзя допускать исправления и ошибки при заполнении реквизитов.

Банк не принимает к исполнению платежные поручения, не соответствующие требованиям, предусмотренным законом.

Обязательства банка и плательщика

Во время совершения платежа с расчетного счета в банковской организации при использовании платежного поручения возникают обязательства как у плательщика, так и у финансовой организации. Существует определенный порядок заполнения реквизитов, их беспрекословно обязан соблюдать плательщик при совершении безналичных расчетов

Если он умышленно или по неосторожности нарушит это правило платежное поручение могут не исполнить. Эта норма регулируется статьей 864 Гражданского кодекса РФ

Принимая этот документ к исполнению, банк обязуется перевести указанный размер платежа, с счета плательщика на счет получателя по указанным реквизитам. Это обязательство регулируется Гражданским кодексом в статье 863 пункт 1.

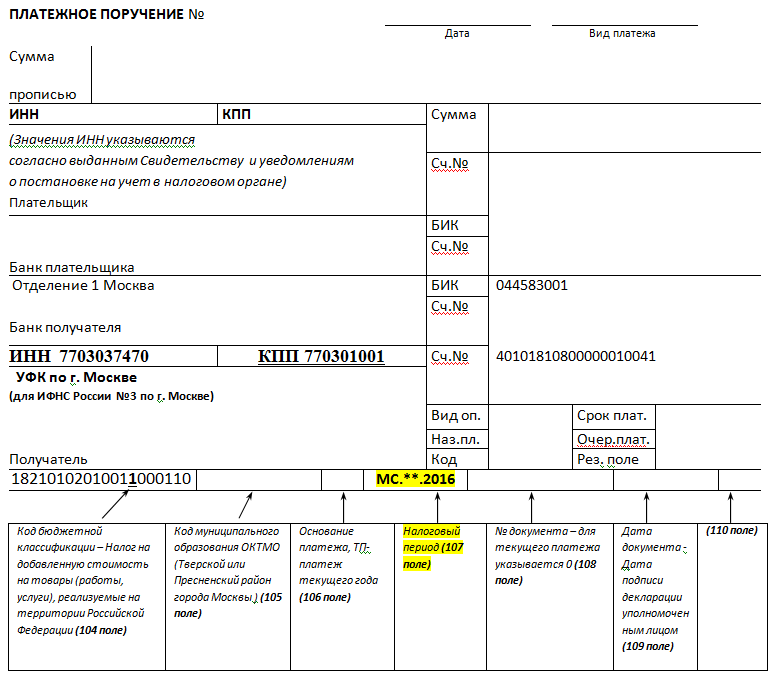

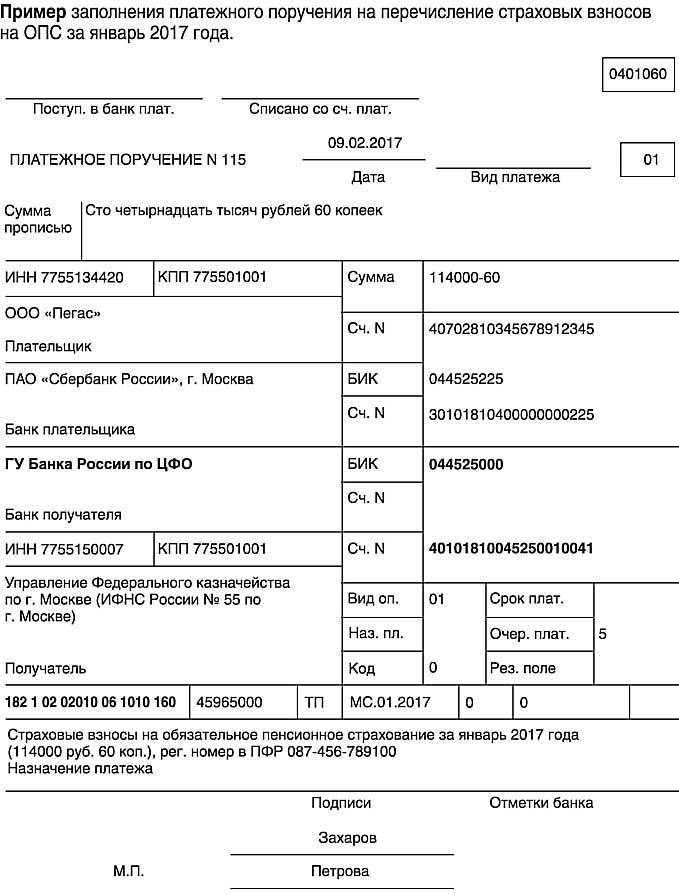

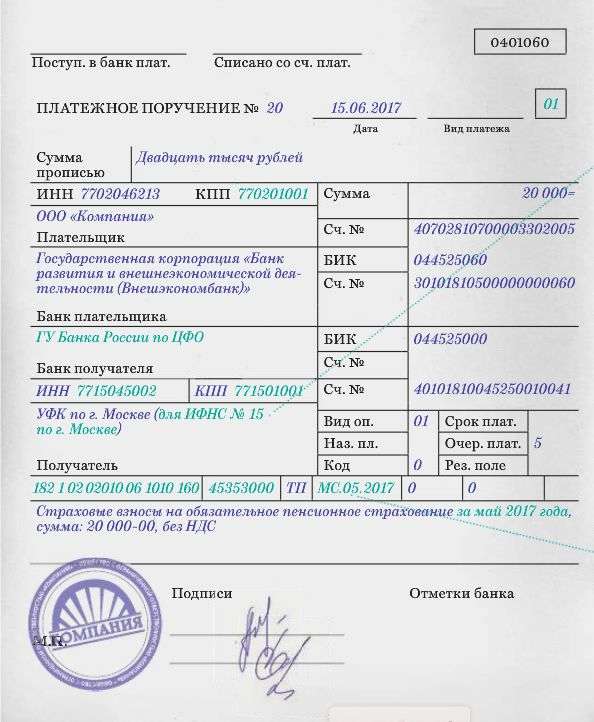

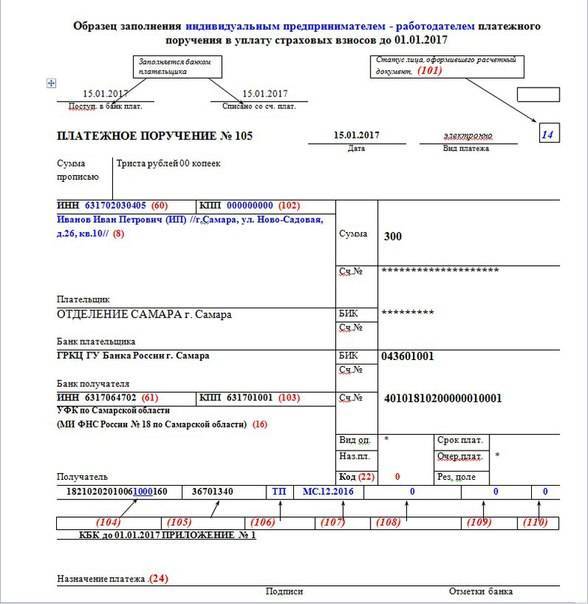

Поля, заполняемые при перечислении денежных средств таможне или налоговой

Существует десять полей, которые необходимо заполнить платежное поручение для налогов или таможенных платежей:

- Поле сто один – статус плательщика денежных средств (здесь указывается код од одного до двадцати).

- Поле сто два – КПП плательщика финансовых средств.

- Поле сто три – КПП получателя платежа.

- Поле сто четыре – КБК (конкретный вид дохода российского бюджета: налог, пошлина, взнос страхового типа, сбор торгового назначения и так далее).

- Поле сто пять – код ОКТМО (вместо предыдущего ОКАТО). Указывается код от восьми до одиннадцати цифр, в зависимости от населенного пункта.

- Поле сто шесть – основание перевода (две буквы). Например, ОТ – оплата просроченной задолженности, ДЕ – таможенный платеж.

- Поле сто семь – показатель период налогового платежа (ежемесячный – МС, ежеквартальный – КВ, полугодичный – ПЛ, ежегодный – ГД) с указанием даты.

- Поле сто восемь – номер основания перевода.

- Поле сто девять – дата документа, являющего основанием для платежа.

- Поле сто десять – тип производимого платежа (не указывается).

Исполнение платёжных поручений

Платёжное поручение на перечисление денежных средств может быть предъявлено в уполномоченный банк как в электронной форме по системе Клиент-Банк, так и на бумажном носителе. Обе формы исполнения платёжных документов одинаковы по силе.

При предъявлении в банк платежного поручения на бумажном носителе их необходимое количество составляет 4 экземпляра.

Платёжное поручение имеет свои сроки: оно действует 10 календарных дней начиная со следующего дня его составления.

При этом датой составления платёжного поручения выступает дата, заполненная в поле 4 документа.

Не всегда на расчётном счете достаточно денежных средств для полного исполнения платёжного поручения. Если нет ошибок в документе, он примется банком, однако провести банк сможет его лишь при поступлении достаточного количества денежных средств. И опять же помним, что документ это срочный, и при недостаточности средств на счёте, на десятый день составления платёжного документа, он будет возвращен клиенту без исполнения.

Если в банк предъявляется на оплату несколько платёжных поручений, при недостаточности средств на счете они исполняются банком согласно очерёдности поступления. Но если в составе распоряжений на оплату имеются платежи по алиментам, выплатам по здоровью, налогам, средства на оплату будут списываться согласно очередности требований, установленных законодательством.

Банкам установлен нормативный срок для исполнения платёжных документов: он составляет один операционный день; режим и продолжительность операционного дня определяется самим банками. В борьбе за клиента и острой конкуренции на рынке банковских услуг эти сроки, конечно, значительно ускоряются. Благодаря современным сервисам банков, платежи доходят за секунды.

Способствует ускорению платежей также принятая Банком России и Национальной платёжной системой Система быстрых платежей (СБП), участниками которой выступают подавляющее большинство российских банков.

Правила оформления платёжного поручения

Бланк ПП в бумажной форме и состав сведений, которые необходимо в нём указывать, утверждены Положением №383-П. Количество реквизитов в документе составляет несколько десятков, в том числе:

- наименование распоряжения;

- код формы документа по классификатору ОКУД – ОК 011-93;

- номер платёжного поручения и дата его составления;

- вид платежа;

- сумма платежа прописью и числом (в рублях и копейках);

- реквизиты плательщика и получателя (наименование юрлица, Ф.И.О. физлица, адрес, ИНН и пр.);

- реквизиты банка-отправителя и банка получателя – наименование, БИК, номер корр. счёта;

- номер счёта, откуда будут списаны деньги;

- номер счёта, на который должны быть переведены деньги;

- вид операции – 01;

- срок, назначение (код, описание) и очерёдность платежа;

- уникальный идентификатор начислений.

Если у плательщика нет открытого счёта, то ПП он заполняет в форме, установленной не ЦБ РФ, а банком-отправителем (заявление, распоряжение и пр.), а затем банк на основании этого документа формирует платёжное поручение классического образца.

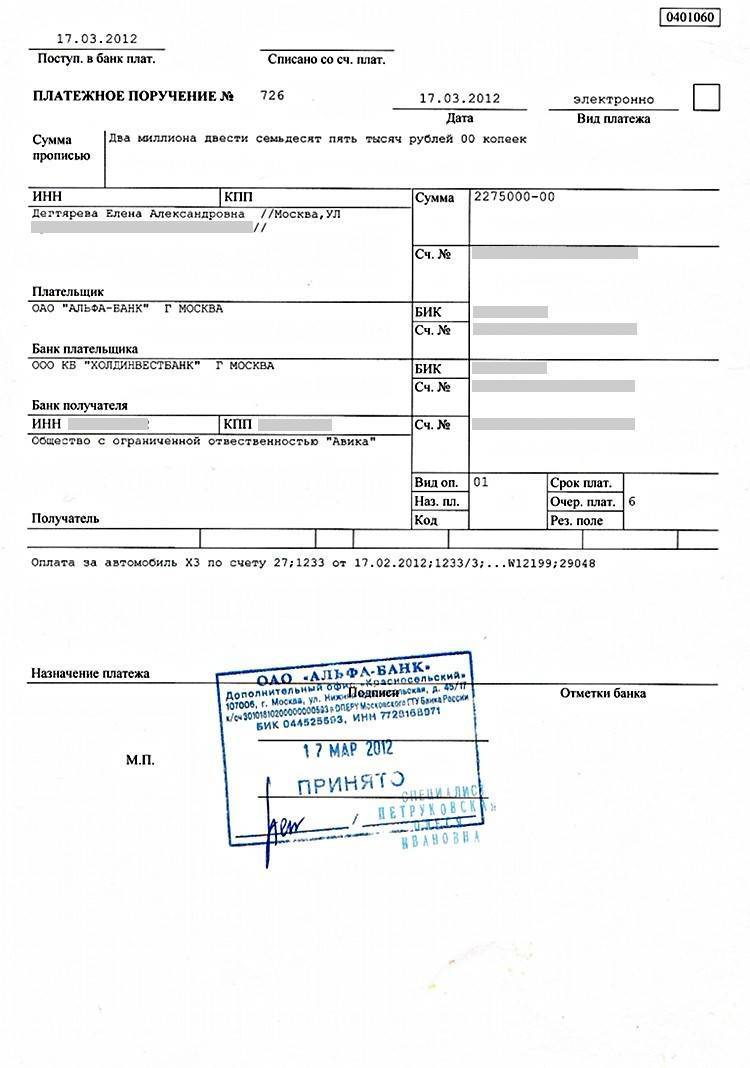

Количество экземпляров ПП зависит от числа участников операции. Как минимум, их четыре – плательщик, банк-отправитель, банк-получатель, конечный получатель денежных средств.

Плательщик (его уполномоченное лицо) проставляет на заполненном ПП печать, подпись, а банк-отправитель – штамп о приёме. При заполнении документа не допускаются исправления. Банки не принимают ПП, которые оформлены с нарушениями предъявляемых к ним требований.

Оформление ПП в электронной форме осуществляется через специализированное программное обеспечение типа «Клиент-банк». Так, электронное платёжное поручение Сбербанку может быть сформировано через систему «Сбербанк Бизнес Онлайн». Для этого отправитель заполняет форму, причём для удобства и сокращения времени она может заполнена на основе готовых шаблонов или ранее сформированных документов. Система осуществляет проверку введённых данных на наличие ошибок и сообщает о них в случае обнаружения.

Электронный формат данных в этом случае может устанавливаться каждым банком самостоятельность, но их структура и содержание должно удовлетворять вышеприведенному перечню. Документ в такой форме подписывается электронной подписью и отправляется в банк по каналу связи.

Срок действия платёжного поручения составляет 10 дней, в течение которых его можно предъявить банку-отправителю.

Поступившие в банк ПП регистрируется в специальном журнале с присвоением входящего номера.

Как оформлять платежное поручение

ПП плательщик оформляет самостоятельно, указывая в графах нужные данные. При этом оформление бумажного и электронного вариантов существенно различается. Заполнение на бумаге отнимает много времени и усилий. Раньше бланки ПП стояли на стойках в банке, а одни клиенты стояли в очереди к операционисты, пока другие переписывали платежные документы.

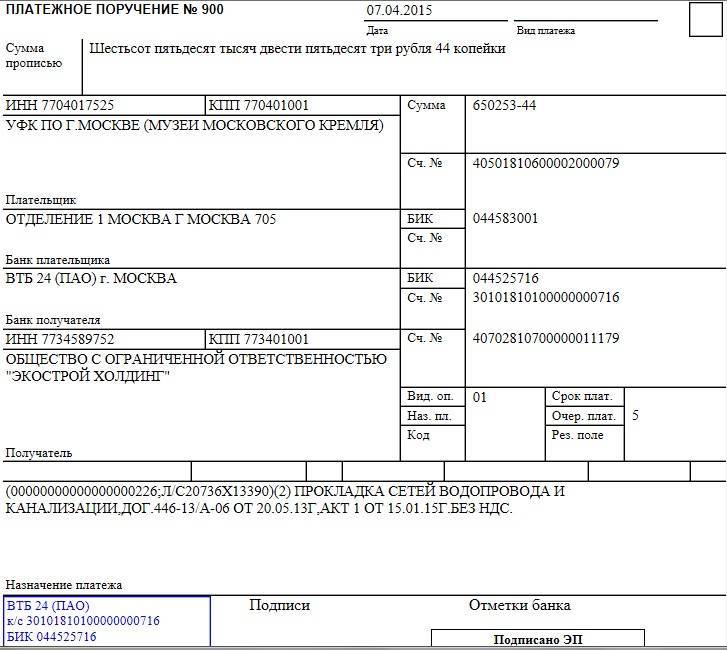

Что и как нужно заполнить:

- Номер платежки обозначается цифрами от 1 до 6 (например, №222111);

- Дата в формате цифр с точками (например, 19.09.2019);

- Вид платежа обозначается кодом (например, код 1 означает срочность)

- Сумма ставится цифрами в формате рубли-копейки (23500-25) и прописью с заглавной буквы, копейки — цифрами (Двадцать три тысячи пятьсот рублей 25 копеек);

- Наименование плательщика (например, ОАО «Московские окна», Индивидуальный предприниматель Козлов Сидор Сидорович);

- Адрес рядом с наименованием плательщика. Для юрлиц это — место нахождения компании, для физлиц — место прописки;

- Номера счетов плательщика и отправителя (20 цифр);

- Назначение платежа (например, оплата за услуги дизайна согласно договору №123);

- Наличие или отсутствие НДС (например, без НДС);

- ИНН (индивидуальный номер налогоплательщика);

- Номера корреспондентского счета отправителя и получателя;

- Банк плательщика — название и полный адрес;

- БИК — банковский идентификационный код (9 цифр);

- Подпись, печать.

Под платежкой операционист ставит штамп банка и дату оплаты. При оформлении данные нужно вносить без ошибок и исправлений (особенно при указании счетов и сумм). Платежные документы относятся к бланкам строгой отчетности. Если допущены две ошибки, документ не примут.

В платежном поручении неверно указано назначение платежа: как исправить

Уточнить назначение платежа можно в несколько шагов:

- Уведомить контрагента о том, что назначение платежа надо изменить. Вы должны получить его письменное согласие.

- Известить банк, попросить его поставить отметку о приеме на копии уведомления.

- Подшить уведомление с отметкой банка к платежному поручению.

- Получить оповещение об изменении назначения платежа от своего банка и подшить его к платежке.

Исправления в документе делать нельзя, поэтому заранее разберитесь, как заполнить платежное поручение, а лучше оформите его онлайн.

Более 1 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад Начать использовать

Часто задаваемые вопросы

Обязательный или нет реквизит КПП в платежном поручении?

При перечислении денег юрлицам КПП указывать необязательно (положение ЦБ РФ от 19.06. 2012 №383-П). Но для определения получателя и плательщика лучше его вписать.

В чем отличия платежного поручения и платежного требования?

Главное отличие в том, что платежное требование — это обращение к банку снять деньги с расчетного счета клиента. Таким образом, поручением вы просите банк перечислить деньги с вашего счета контрагенту, а требованием — со счета плательщика на ваш.

Где находится поле «Код выплат» в платежном поручении?

Это поле 110. Заполнять его нужно только при перечислении физлицам денег из бюджета, например, зарплаты бюджетникам. В этом случае нужно поставить в этой графе 1. Если не знаете, как заполнить в платежном поручении остальные поля, — читайте нашу инструкцию >>

Где указать статус плательщика ИП в платежном поручении в 2022 году?

В поле 101. Если оплата происходит в бюджет, ставьте двузначный числовой код, в остальных случаях — оставляйте его пустым.

Остальные реквизиты платежного поручения в 2022 году смотрите здесь >>

Форма платежного поручения обязательна или мы можем разработать свой бланк?

Свой бланк не подойдет. Форма платежного поручения утверждена Центробанком. Использовать можно только ее. Обязательно посмотрите наше платежное поручение. заполнения-2022 можно здесь. Сверьтесь с ним, чтобы не допустить ошибок.

Что нужно указать в поле 22 (КОД УИН) в платежном поручении в 2022 году?

Код УИН — это Уникальный Идентификатор Начисления. Он состоит из 20 или 25 цифр. Он нужен для перечисления налогов и взносов по требованию. УИН устанавливается для каждого индивидуально. Чтобы узнать свой код, нужно получить официальное требование от инспекции или фонда. УИН находится в его нижней части, рядом с реквизитами.

Что делать, если очередность платежей в платежном поручении указана неверно?

Если денег на счете достаточно, очередность платежей значения не имеет. Если денежных средств не хватает для выполнения всех распоряжений — банк спишет суммы в установленном законом порядке: первый в очереди платеж — алименты и выплаты по здоровью, а задолженность по налогам — под номером 3. Полный список указан в Гражданском кодексе.

заполнения платежного поручения на 2022 год в удобном формате

Выберите удобный для вас вариант: word или excel. Минфин обрабатывает бланки платежных поручений автоматически, поэтому важен порядок заполнения документа, а формат может быть любым.

Бесплатно платежного поручения в word

Вы также можете заполнить платежное поручение онлайн в МоемСкладе. Просто укажите компанию, контрагента, сумму и статью расходов. МойСклад сформирует документ автоматически.

Заполнить онлайн

Для чего необходимо

Платежка — это средство оплаты, которое необходимо любой компании в процессе ее деятельности. Все юридические лица на территории Российской Федерации обязаны платить налог (НДС, НДФЛ), страховой взнос за нанятых сотрудников, денежные выплаты по условиям сделки, контракта и прочие платежи. Это может свидетельствовать о том, что предприятие или индивидуальный предприниматель (ИП) ведет активную деятельность с движениями средств по счетам.

ПП необходимо для того, чтобы составить такие операции и выплаты:

- выплата средств контрагентам за товар, который был отгружен, предоставленные услуги, всевозможные работы, которые были произведены поставщиками;

- выплате налоговых сборов и взносов в бюджеты различных уровней, а также на счета внебюджетных фондов, оплата штрафа или пени, которая была начислена органами проверки;

- переводу денежных сумм для необходимости размещения займов, возвратов или депозитов, а также процентных выплат согласно этим услугам;

- размещению предварительной оплаты услуг, работ, продукции;

- переводу денежных сумм прочим лицам, с которыми выполняются обязательства по договорам, сделкам;

- выполнение периодических выплат, согласно условий и схем контракта.

Согласно списка видно, что ПП применяется компанией практически для всех возможных видов платежей.

Какие бывают платежные поручения

Закон определяет платежки срочные, досрочные и отсроченные. Первые применяются для авансовых платежей (перед отгрузкой товара) и обычных (после отгрузки). Когда отправляется отсроченное ПП, в банке его определяют в папку «Расчетные документы, не оплаченные в срок».

Если на счете нет должной суммы, то средства можно переводить частями, при этом на платежке банк делает специальную отметку «Частичная оплата». ПП могут быть также одноразовыми или регулярными (долгосрочными). Первые совершаются и уходят в архив, вторые — производятся систематически, в оговоренные договором даты.

В последние десять лет жизнь предпринимателей стала намного проще. Практически у всех представителей бизнеса устанавливается система «Клиент-банк», в которой за считанные минуты оформляется и отправляется электронное поручение на вывод средств.

Если платежки оформляются в бумажном варианте, то всего нужно 4 экземпляра. В банке на всех экземплярах операционист ставит штамп и расписывается. Один экземпляр отдает клиенту как свидетельство платежа. Остальные — служат основанием для снятия со счета указанной суммы и для отправления средств в банк получателя.

Затем банк второй стороны зачисляет на счет своего клиента (получателя) указанную сумму. Оба финансовых учреждения отсылают выписки о движении на расчетных счетах. В данном случае первому придет документ о том, что оплата проведена, второму — о том, что получена.

Оформление графы “Назначение платежа” в зависимости от его вида

Платежи физических лиц бывают нескольких видов. В зависимости от этого и текст в поле назначения меняется. Рассмотрим самые популярные операции и примеры заполнения 24-й графы.

Перечисление налогов и взносов

В первую очередь надо указать наименование налога. Например, “Транспортный налог”. Далее, месяц, за который идет перевод. Этой информации вполне достаточно. Если перечисляете взнос в Пенсионный фонд, то разумнее будет указать еще и номер своего СНИЛС. Оплачиваете штраф – напишите основание для этого, т. е. номер и дату документа, по которому вам начислена сумма за нарушение.

Оплата товаров и услуг

Простая фраза “За поставку товара” не пройдет. Надо конкретизировать операцию. Например, “За поставку компьютерной техники по договору от 07.10.2019 № 10. Без НДС.” Или “Аванс за транспортные услуги по договору № 20 от 8.10.2019, включая НДС в сумме 1 000 руб.”.

В последнее время увеличилось количество блокировки р/с со стороны банков ИП и физических лиц, которые принимают оплату без оформления документов. Одни хотят уйти от налогов, другие отслеживают такие подозрительные операции и приостанавливают все движение денег по счету до выяснения причин.

Предприятия и организации часто подсказывают, что именно надо написать в поле 24. Например, я ежемесячно пополняю свой брокерский счет по реквизитам банка. Брокер дает вот такой шаблон, в котором просто копирую текст из поля и вставляю его в платежку.

Перевод самому себе или родственнику

Иногда приходится перебрасывать деньги с одного счета на другой. Они могут быть в одном или разных банках. Чтобы перестраховаться и не нарваться на санкции банков, лучше в поле назначения написать “Перевод собственных средств” или “Перевод на свой счет”.

Сама часто так поступаю и думаю, что не одна такая. Перевожу деньги дочери, маме и прочим родственникам. Как правило, происходит это через мобильный банк или интернет-банк, например, Сбербанк Онлайн. При перечислении на банковскую карту поля назначения платежа нет, но есть графа “Сообщение получателю”. Вот в нем и рекомендую написать цель операции.

Например, “Денежный перевод от мамы”, “Материальная помощь”, “Подарок ко дню рождения” и пр. Налогом на доходы это не облагается, поэтому вопросов у банка не возникнет. Если перечисление делаете по реквизитам, то графа 24 обязательно появится.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Оплата коммунальных услуг

В большинстве случаев мы оплачиваем уже готовые квитанции от обслуживающих организаций. Достаточно их отнести в ближайший расчетный центр, банк, отделение почты или банкомат.

Процедура еще больше упрощается, если воспользоваться кодом услуги в виде штрихкода или QR-кода на квитанции. Заходите в мобильное приложение, сканируете полученный счет телефоном, все данные моментально появляются на экране. Осталось внимательно их проверить и ввести дополнительную информацию (например, показания счетчиков для оплаты за газ, воду, электричество).

Если вы оплачиваете коммунальные услуги по реквизитам организации, то в 24-й графе надо написать, за что платите и за какой период, а также указать номер своего лицевого счета. Например, “За вывоз ТБО за октябрь 2019 года. Лицевой счет плательщика № 12345”.

Реквизиты платежного поручения при перечислении налогов в 2022 году

Для оформления платежки на оплату налогов или страховых взносов необходимо заполнить специально предназначенные для этого поля.

Таблица 4

| № поля | Наименование | Расшифровка |

| 22 | Код | Уникальный идентификатор платежа. Если оплата налога, штрафа или пени происходит по требованию от контролирующего органа (ФНС, ПФ, ФСС), то на нем всегда есть номер и дата. Этот номер и нужно указать. Если вы собираетесь оплатить текущие платежи и взносы, то в поле ставьте «0». |

| 101 | Статус плательщика | Статус указывает, кто собирается платить налоги или взносы. Все статусы перечислены в приложении № 5 к приказу Минфина России от 12 ноября 2013 года № 107н. Самые часто используемые: «01» — для компаний и ИП, уплачивающих налоги и взносы, «09» — страховые взносы ИП за себя, «02» — для налоговых агентов. |

| 104 | КБК | Один из самых важных кодов — ошибаться в нем категорически нельзя. Этот код — цифровое название вашего платежа в бюджетной системе. Ошибка в нем приведет к тому, что платеж зависнет в «невыясненных» платежах, а по налогу окажется непогашенная задолженность. Это приведет к недоимке, начислению пеней и повторной уплате налога. Все КБК перечислены в приложении 1 к Приказу Минфина № 65н от 1 июля 2013 года. |

| 105 | ОКТМО | |

| 106 | Код основного платежа | Это код, который присваивается платежу на основании причины его перечисления. Если это текущие платежи, то указывается «ТП», если задолженность, то «ЗД». |

| 107 | Код налогового периода | Код налогового периода может быть по определенной дате и тогда он указывается в формате «День, месяц, год»: 04.02.2022. Если платеж ежемесячный, то указывается шифр периода «МС», номер месяца и год: «МС01.2022». Для квартальных платежей шифр «КВ», номер квартала и год: «КВ01.2022». Также существуют полугодовые платежи: «ПЛ02.2022». Годовые платежи обозначаются: «ГД00.2022». |

| 108-109 | Номер и дата документа | Имеется в виду документ, по которому осуществляется платеж — требование или распоряжение, акт сверки. Если такого документа нет и вы перечисляете текущие налоги, то ставьте «0». |

| 110 | Тип платежа | При оплате взносов, налогов и других платежей юридическим лицам и ИП это поле заполнять не нужно. Оно заполняется только государственными структурами при оплате труда, стипендий, пенсий и других выплат сотрудникам. |

Что это такое?

За все время существования коммерческой деятельности существовало большое количество различных видов и способов платежей и оплат. Одним из наиболее продвинутых, надежных и проверенных можно назвать оплату посредством платежного поручения (ПП).

Схема расчета

Схема расчета

Этот термин обозначает форму безналичного расчета, во время которого владелец счета или плательщик предоставляет поручения для банковского учреждения, где у него открыт личный счет, перевести указанное количество денежных средств на счет получателя, который отображается в документе. В результате, со счета плательщика указанная сумма снимается и отправляется получателю.

Важно! Заполнение ПП может выглядеть как внесение данных в специальный бланк. Возможно сделать заполнение в персональном кабинете на сайте банка

Банковская структура при указанных видах расчетов берет на себя обязательство согласно поручения компании с применением средств, которые присутствуют на его счетах, отправить необходимую сумму на указанный счет предприятия или лица, отмеченного плательщиком.

Исполнение ПП производится банковским учреждением в срок, который указан в контракте о банковском обслуживании или в порядке составления, установленным законами Российской Федерации. Пример: ПП, которые создаются для перевода денежной суммы от плательщика налогов в систему бюджета РФ, проводятся учреждением на протяжении одного операционного дня.

Обратите внимание! ПП, может быть взято банком в работу и средства переведены только если у плательщика на счете есть в наличии указанная сумма. Исключениями могут быть только случаи, которые отображены в контракте на обслуживание с банком

Исключениями могут быть только случаи, которые отображены в контракте на обслуживание с банком.