Что такое вексель

Анализируя вексельное законодательство, встречаю одну особенность ― нормы правового института, подробно регламентируя процессуальные стороны вексельного оборота, упускают само толкование термина «вексель».

До 2007 г. имелась возможность найти такое толкование в письме ЦБ от 09.09.1991 N 14-3/30.

Согласно позиции ЦБ, вексель ― это ничем не обусловленное обязательство в денежной форме, предоставляемое одним субъектом правоотношений (векселедателем) другому (векселедержателю).

На сегодняшний день письмо утратило силу, однако многие специалисты и сейчас обращаются к документу для разрешения практических вопросов.

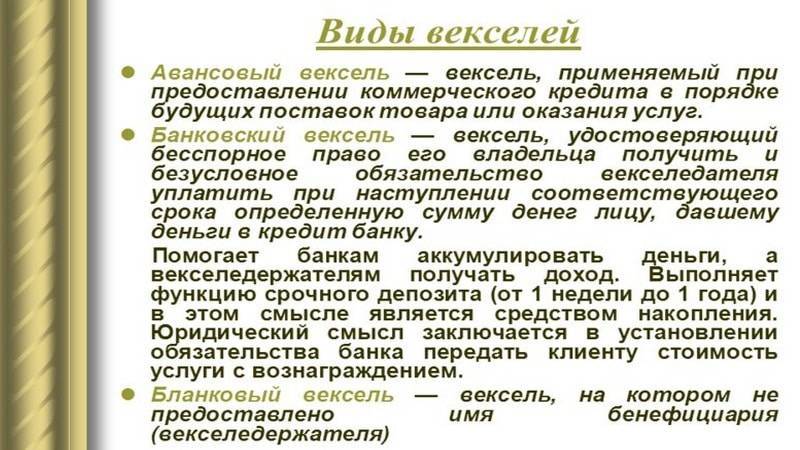

Виды векселей

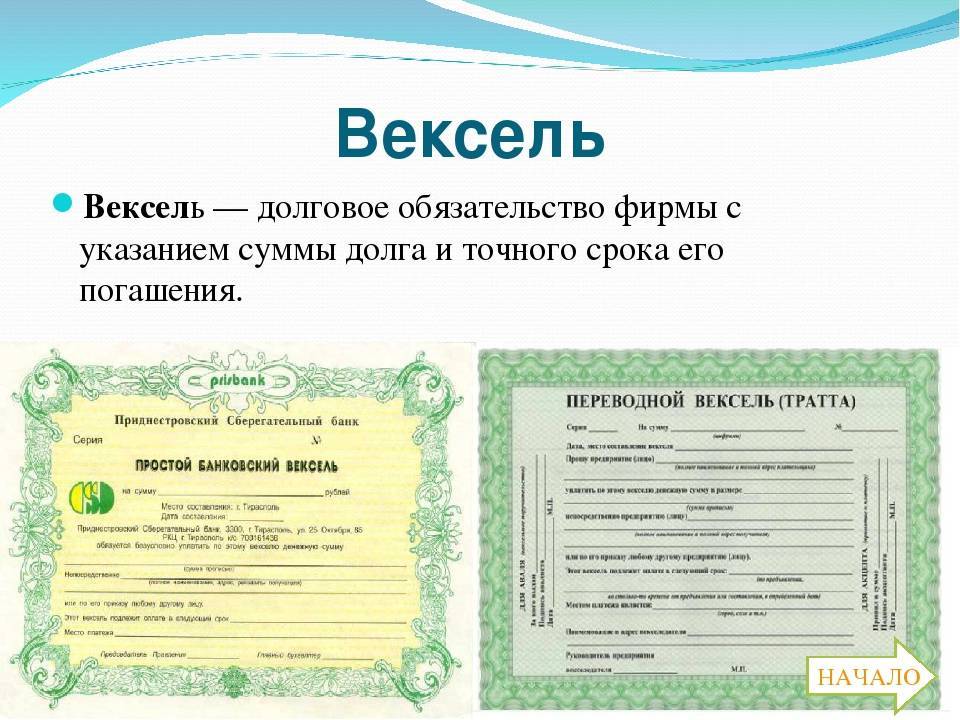

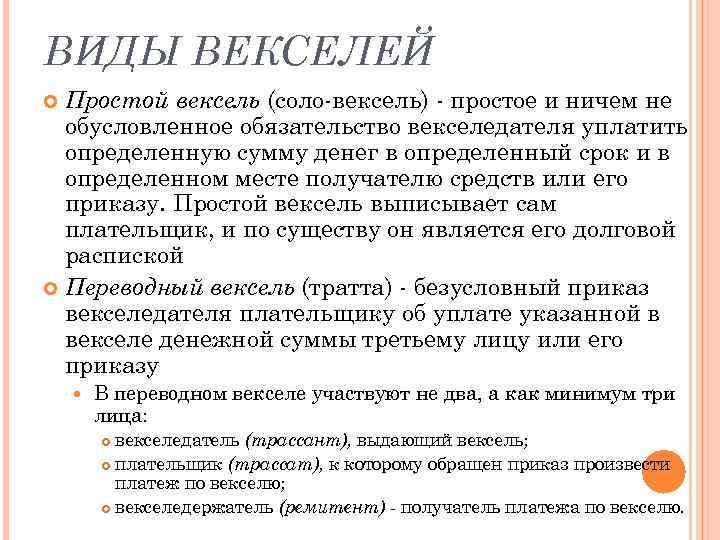

Правовая система России различает две категории векселей:

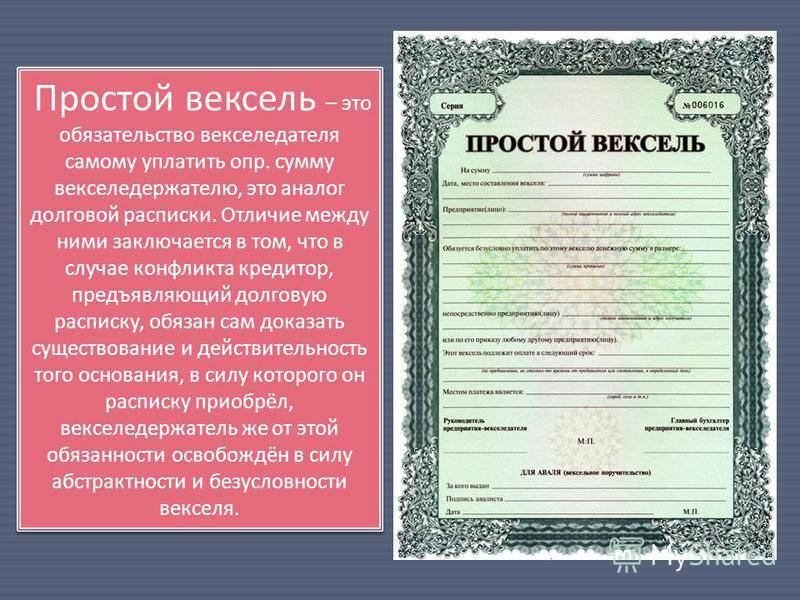

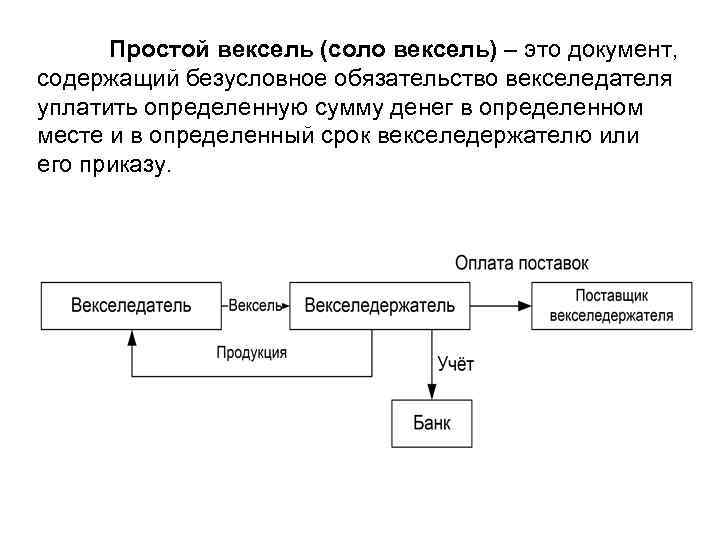

- Простой ― обязательство выполняется непосредственно векселедателем по отношению к векселедержателю.

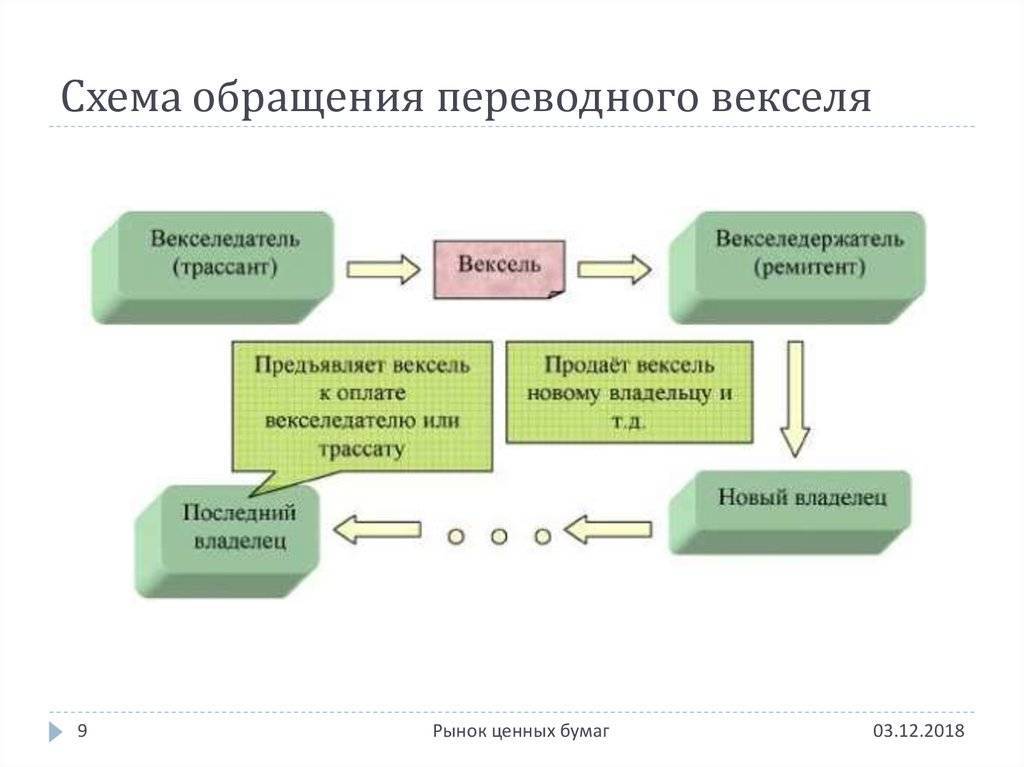

- Переводной ― приказ векселедателя третьему исполнить обязательство по отношению к векселедержателю.

Кроме этого, существует еще несколько условных классификаций.

Так, анализируя начисление процентов на выплачиваемый долг, векселя можно делить на:

- дисконтные;

- процентные.

По типам отрасли, в которой происходит векселеоборот, различают:

- банковские;

- казначейские;

- товарные;

- финансовые.

При изобилии классификаций строго определена форма и есть единые реквизиты.

Реквизиты векселя

С 1937 г. постановлением СНК СССР N 104/1341 были введены в действие жесткие требования к реквизитам.

Отсутствие даже одного из ниже приведенных пунктов делает недействительным обязательство.

Итак, обязательны к внесению:

- название;

- обязательство;

- платежные реквизиты;

- сумма к выплате;

- оговоренные сроки;

- место совершения обязательства;

- дата и место создания бумаги;

- подпись векселедателя.

Следует отметить, что многолетняя практика вексельного оборота выявила восполнительный характер некоторых из них. Так, оговоренные сроки, место создания бумаги и совершения обязательства могут изначально быть не внесены в бланк, но в дальнейшем без проблем восполнены.

Это создает условия, при которых три указанных реквизита в реальном обращении бумаги теряют обязательность.

Особенности передаточной надписи

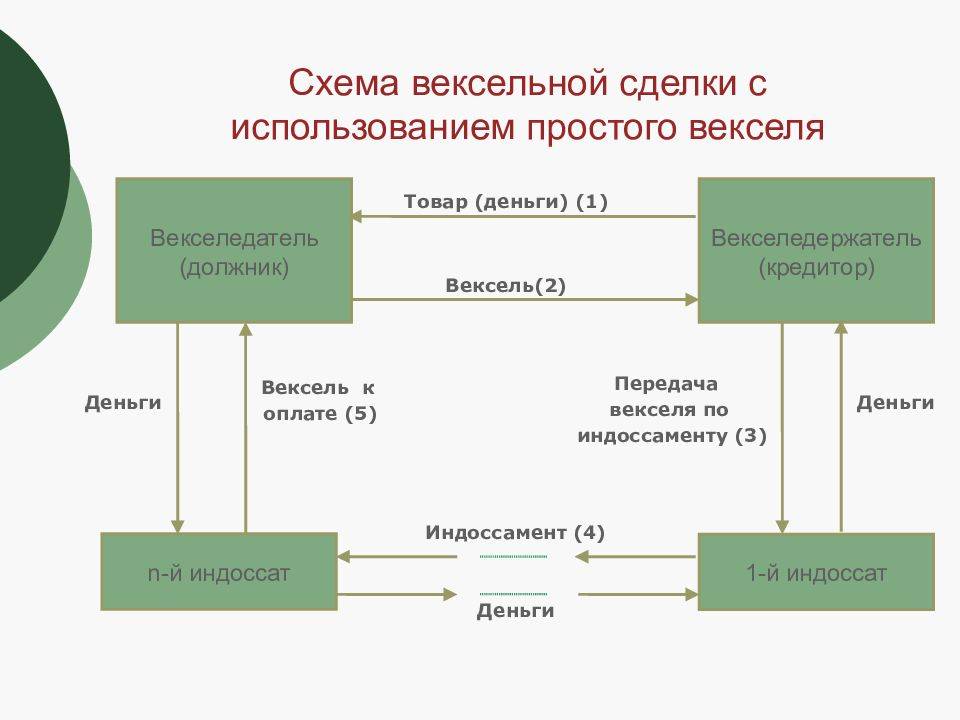

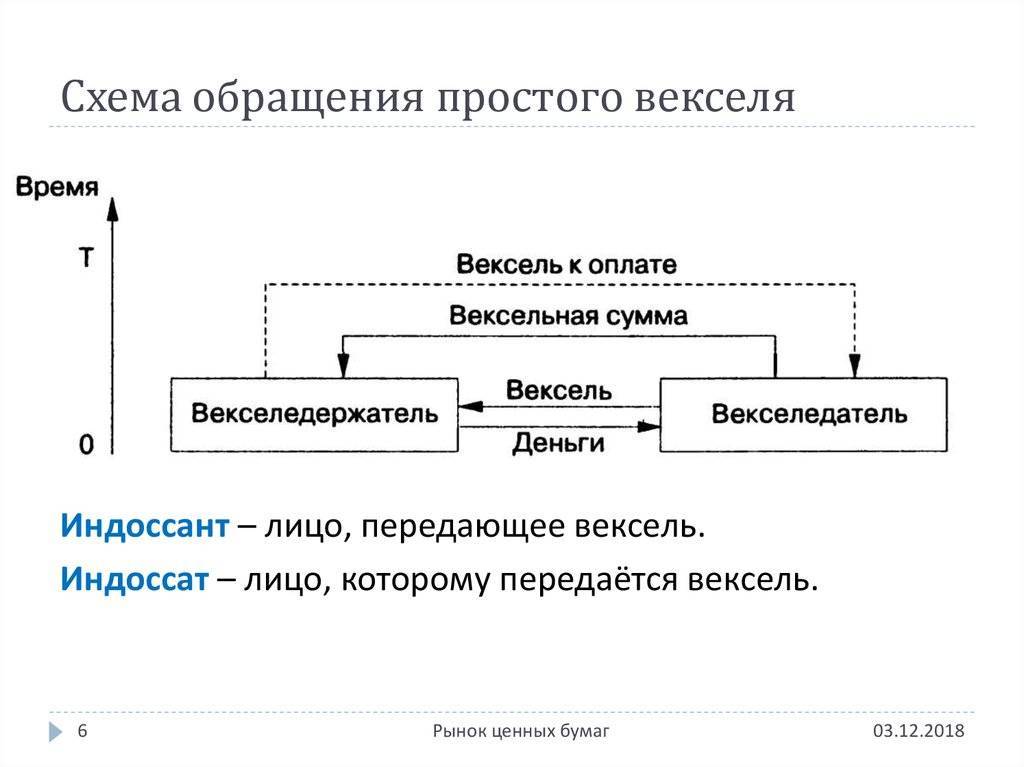

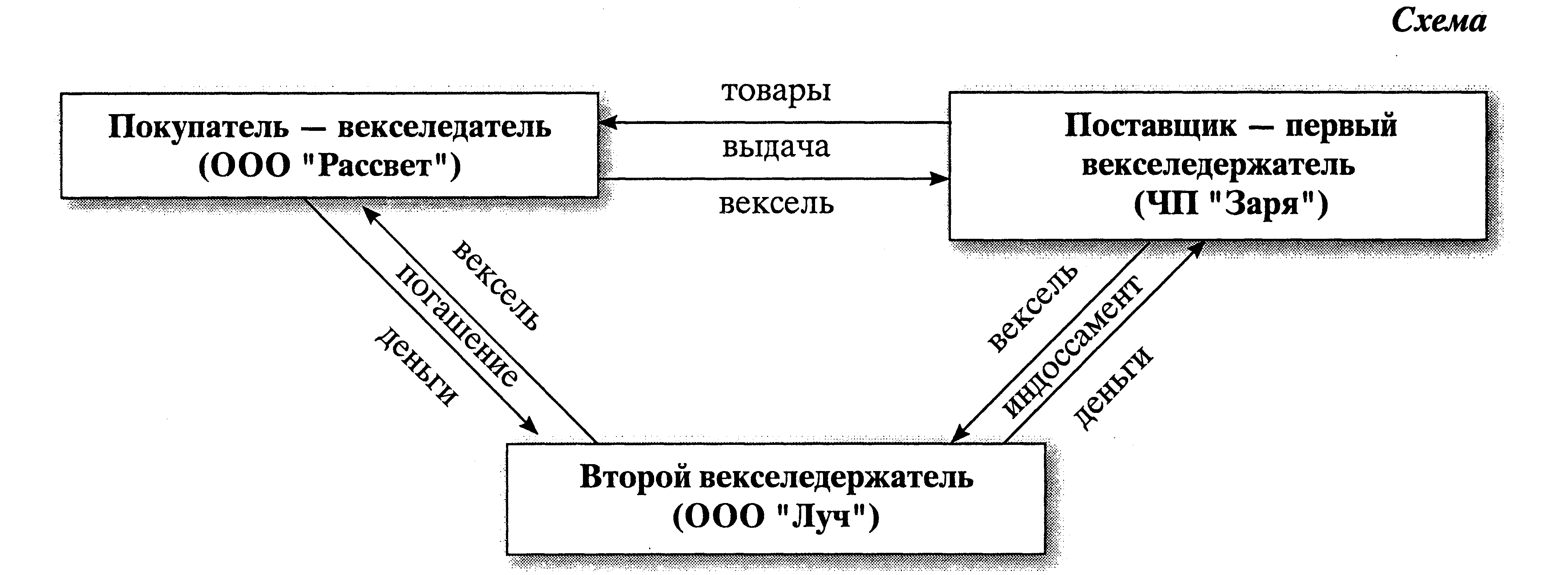

Немаловажное отличие векселя от аналогичных долговых обязательств состоит в том, что он может быть передан от первоначального векселедержателя последующему по передаточной надписи. Такая надпись называется «индоссамент»

Такая отметка проставляется на обороте векселя, и с ее проставлением другое лицо может требовать получения платежа.

Если таких других лиц за время жизни векселя достаточно много, и оборотной стороны уже не хватает для индоссамента, то к векселю оформляется добавочный лист, который называется аллонж, на котором и продолжают фиксироваться передаточные надписи. Если передаточная надпись оформлена на конкретное лицо, то при передаче векселя следующему владельцу необходимо проставить новый индоссамент, где текущий владелец ставит свою подпись в знак согласия на передачу векселя. Этот индоссамент называется бланковым. Если же запись звучит как «на предъявителя», то это значит, что новых индоссаментов для передачи векселя не требуется. Предыдущие владельцы, передавшие вексель посредством индоссамента, несут солидарную ответственность перед последующими владельцами векселя в равной мере с плательщиком по векселю. Но это только в том случае, если в отметке прежнего владельца векселя нет слов «без оборота на меня». В случае наличия такой фразы подразумевается, что человек или организация не берут на себя никаких обязательств по данному долговому обязательству перед последующими владельцами. Последнему векселедержателю придется требовать долг с должника самостоятельно, или, в случае если это переводной вексель, — с плательщика.

Определение

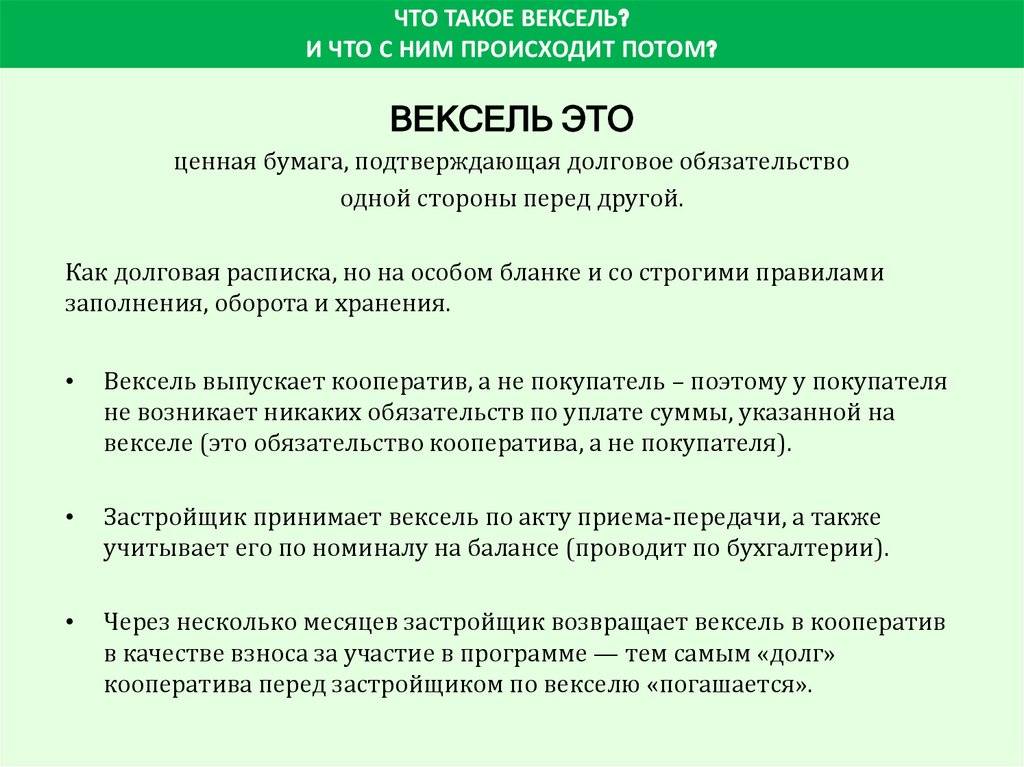

Вексель — это самая первая в товарном мире ЦБ. Он происходит из долговой расписки. В современном мире он используется реже, чем акции и облигации. Их сходство заключается в том, что все эти ЦБ основываются на ссудном капитале. Основные отличия от облигаций:

– вексель – не эмиссионная бумага;

– все выпущенные облигации подлежат госрегистрации;

– вексель – платежный инструмент;

– облигации продаются по договору;

– у векселя нет электронной формы.

Преимущества использования векселей:

- дополнительная гарантия своевременного возврата денег, оформление сделки не требует предоплаты, повышает степень доверия контрагентов, ускоряет оборачиваемость денежной массы;

- как ЦБ вексель можно продавать и покупать, предоставлять в обеспечение кредита;

- вексель способствует развитию коммерческого кредита.

Особенности ЦБ:

- составляется в абстрактной форме;

- бесспорен – заемщик не может возразить против своей обязанности вернуть долг;

- можно использовать как платежное средство;

- у сторон солидарная ответственность.

В условиях развития рыночной экономики популярность векселей возрастает. На это есть ряд причин:

– вексель – ЦБ, которая помогает оперативно решать сложные финансовые проблемы;

– у КБ и крупных предприятий уже есть опыт проведения таких расчетов.

Вексельные расчеты

Прежде всего, если вы пользуетесь услугами банка, то за инкассирование финансовое учреждение потребует определенную комиссию, как правило, от 1 до 3% от заявленной суммы. Домицилиат, в нашем случае банк, выполняет платежные поручения своего клиента. Как правило, тогда в самом векселе указывается, что будет происходить платеж именно в банке.

Постсоветское пространство практически не использует выплату по векселям через банковские отделения. Как и многие мои коллеги, я считаю, что гораздо популярней соло-векселя, которые оплачиваются теми же юридическими и физическими лицами, которые их выписали.

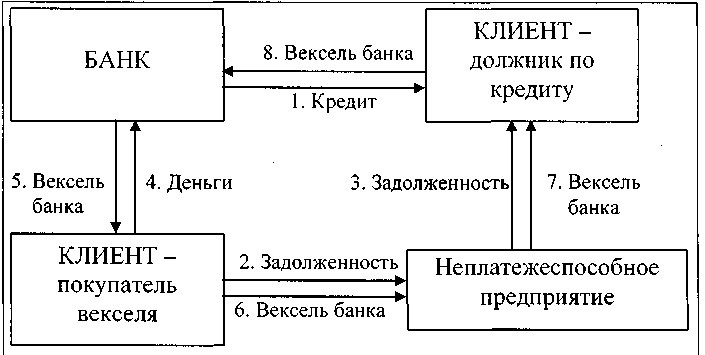

Как наращивают капитал все участники рынка

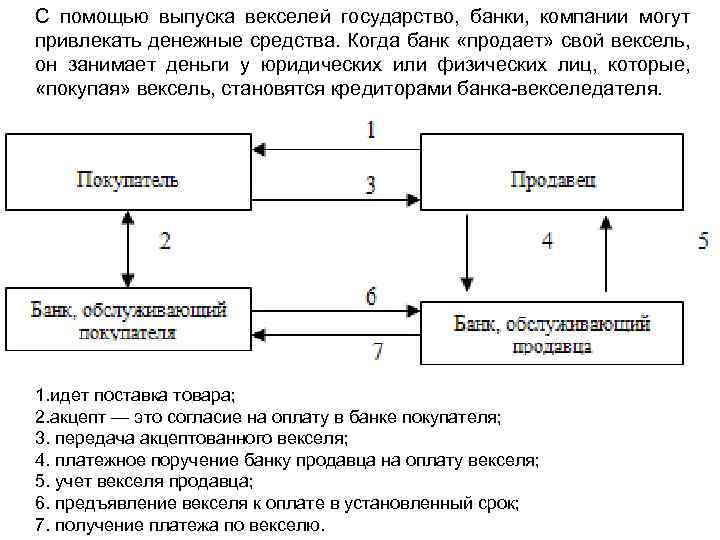

Рано или поздно банк принимает решение провести эмиссию – выпустить одноразовую партию векселей для реализации с целью дальнейшего выкупа у клиентов. Подобная практика хороша для финансовой организации – помогает оперативно привлечь большой объем денежных средств. Используют в странах с высокой оперативностью операций и достаточно неустоявшимся законодательным полем фьючерс на казначейский вексель, что предусматривает выход на рынок вновь эмитированного векселя, разумеется, с дисконтной процентной ставкой.

Вспомните былые 90-е; многие именно на такой схеме хотели «сколотить» миллионы, но, к глубокому сожалению, как правило, только приобрели нервные расстройства. Сегодня ситуация вышла в белое поле и стала намного оптимистичней.

Рассматривая финансовые инструменты, которые в приоритете работы венчурных фондов, остановлюсь на векселях или закладных документах. Средний показатель их доли в чистых активах таких организаций – не менее 30%.

На сегодня правила расчета по векселям строго регламентируются такими документами:

- Конвенция ООН о международных простых и переводных векселях;

- ФЗ «О переводном и простом векселе»;

- Ряд нормативных положений и постановлений Правительства РФ.

Функции векселя

Вексель является важнейшим финансовым инструментом, выполняющим определенные функции:

Вексель в первую очередь является средством для получения кредита. С помощью векселя можно оплатить приобретенный товар или услуги, вернуть полученную ссуду, предоставить кредит. Для кредиторов являются привлекательными формальная и материальная строгость векселя, его легкая передаваемость и быстрота взыскания долгов.

Еще одна функция векселя – возможность его использования в качестве обеспечения сделок. Иными словами, держатель векселя имеет право получить деньги по векселю ранее установленного в нем срока двумя путями: посредством учета векселя в банке или путем получения кредита под залог имеющейся у него ценной бумаги.

Вексель служит инструментом денежных расчетов. Кроме того, он способен ускорять расчеты, поскольку до момента оплаты вексель проходит нескольких держателей, гасит их обязательства и тем самым уменьшает потребность в реальных деньгах.

Погашение вексельной бумаги

По российскому законодательству держатель (лицо, имеющее право на возврат долга) таких долговых ценных бумаг может потребовать погашение взятой суммы только в прописанный в векселе срок.

Векселедержатель обязан получить свои денежные средства обратно согласно тем условиям, что прописаны в векселе. В противном случае он имеет право обращаться в суд с заявлением о непогашении ценной бумаги.

Правила погашения долгов:

- Вексель подлежит оплате в месте, прописанном в ценной бумаге.

- Обязательством выплатить денежные средства является требование векселедателя, которое должно быть исполнено немедленно. Отсрочка получения платежа допускается только при форс-мажорных ситуациях (обстоятельства непреодолимой силы – стихийные бедствия, изменение законодательства и т. д.).

- Если день погашения векселя – нерабочий, тогда возврат долга осуществляется в ближайший рабочий день.

- При наличной форме расчета погашением векселя будет считаться момент передачи денежных средств держателю ценной бумаги.

В случае отказа плательщика возвращать взятый долг наступает протест векселя. Процедура, называемая в российского праве актом протеста, подразумевает под собой письменное заверение непогашения задолженности. Совершения протестов фиксируются нотариусом по инициативе векселедержателя и имеют юридические последствия.

Особенности векселя

Уникальные признаки вексельной бумаги заключаются в таких моментах при составлении:

- Абстрактность ценной бумаги. Простыми словами – взаимоотношения между сторонами имеют исключительно денежное выражение и никак не связываются с прямыми обязательствами участников (например, в договоре поставки);

- Такой документ можно передать третьему лицу без специфического документирования или уведомления контрагента;

- Бесспорность финансового документа. Требования по нему должны выполняться беспрекословно и не должны иметь отклонений.

- Солидарность ответственность – за невыполнение или несвоевременную оплату все лица, причастные к его выдаче отвечают в равных долях.

- Документарная форма. Вексель формируется в виде стандартного бланка бумажной формы с указанными в законе реквизитами.

- Если векселедатель не уплатил средства – можно даже не доходить до судебного разбирательства. В такой ситуации вам поможет нотариальный протест (составленный нотариусом акт, подтверждающий о принудительном взимании средств по векселю с векселедержателя).

Сфера использования

Рассматриваемый документ имеет высокую распространенность в сфере кредитования финансовых организаций, компаний и рядовых граждан. Долговые обязательства, полученные согласно данному документу, имеют большую силу в сравнении с обычным договором. Также довольно часто векселя используются в сфере коммерческой деятельности. Составление данного документа позволяет покупателю получить отсрочку платежа за полученную продукцию. Нужно отметить, что при составлении этого документа долг не подлежит начислению процентов. Помимо этого, следует сказать о том, что векселедержатель имеет законное право продать данный документ как частным лицам, так и банковской организации. Передача бланка подразумевает передачу долга третьим лицам.

В банковском деле, использование векселей позволяет привлечь дополнительные денежные ресурсы. Этот же метод используется крупными компаниями с целью увеличения уставного фонда. Специалисты в области инвестиционной деятельности отмечают выгодность применения векселей. Использование данных ценных бумаг сопровождается минимальными рисками потери денежных средств.

Вексель – это долговая бумага, удостоверяющая право держателя требовать определенную сумму долга спустя определенное время в оговоренном месте у лица, выдавшего вексель

Передача прав

Для того чтобы передать третьему лицу данную ценную бумагу, необходимо внести новую информацию на обратную сторону бланка или добавочный лист. Для того чтобы передать все права, связанные с требованием долговых обязательств, следует указать реквизиты нового векселедержателя. Факт передачи должен быть заверен личной подписью текущего владельца бумаги. Нужно отметить, что частичная передача долговых обязательств не допустима. При необходимости фиксации факта о том, что данный документ не подлежит передаче данным лицам, вносится отметка «не по приказу».

Отдельного внимания заслуживает процедура поручительства по ценным бумагам или аваль векселя. Авалирование векселя обозначает добровольное возложение денежных обязательств на физическое лицо или организацию

Важно обратить внимание, что данный документ не может быть оформлен на лица, несогласных нести финансовую ответственность. Для того чтобы документ получил законную силу, необходимо внести ряд дополнительных сведений

Платеж

Срок действия данного документа начинается с момента составления бланка и заканчивается днем полного покрытия долговых обязательств. Порядок погашения займа и срок, отведенный для этой цели, указываются в самом акте

При составлении бланка очень важно указать порядок возврата денежных средств. Это может быть как окончание определенного периода, так и конкретный день. Отсутствие отметки о сроках покрытия долговых обязательств позволяет векселедержателю в любой момент востребовать возврат кредита

Отсутствие отметки о сроках покрытия долговых обязательств позволяет векселедержателю в любой момент востребовать возврат кредита.

Важно обратить внимание на то, что данная финансовая операция может стать источником дополнительного дохода. Приобретение таких бумаг до окончания срока платежа получило название «Учет векселя». Суть этой операции – досрочная продажа ценных бумаг по меньшей цене в сравнении с размером долга

Суть этой операции – досрочная продажа ценных бумаг по меньшей цене в сравнении с размером долга

Суть этой операции – досрочная продажа ценных бумаг по меньшей цене в сравнении с размером долга.

Протест

При невыполнении обязательств со стороны векселедателя, держатель документа может обратиться к нотариусу для инициации процедуры протеста. Инициировать эту процедуру можно спустя сутки после того как окончится срок, указанный в документах. Обращение к нотариусу позволит грамотно составить требования к дебитору. В случае отказа оплатить долг, составляется специальный акт, а в сам документ вносится дополнительная информация.

Далее данные документы передаются в судебные органы для открытия соответствующего дела

Важно обратить внимание, что в случае с вексельными сделками, у суда отсутствует необходимость в проведении дополнительного расследования. При неуплате долга, суд обязывает векселедателя вернуть денежные средства вместе с процентами, за каждый день просрочки

Обратите внимание, что вексель – это не кредитный договор и не долговая расписка в том плане, что документ не привязан к займу или иной сделке

Обратите внимание, что вексель – это не кредитный договор и не долговая расписка в том плане, что документ не привязан к займу или иной сделке

Учет векселей

Это покупка векселя финансовым учреждением через индоссамент до наступления срока платежа. В обмен векселедержатель получает компенсацию за вычетом процента за досрочное погашение. Он рассчитывается по формуле:

Д = Н × т × р / 100% × 365,

- Д — дисконт;

- Н — номинал ЦБ;

- т — время до погашения, в днях;

- Р — учетная %.

Такая схема используется, если держателю срочно нужны деньги, а срок платежа еще не наступил. Досрочно выкупить ЦБ может только банк. Для финучреждения учет векселей равносилен выдаче ссуды под оправленный процент. Когда ЦБ будет предъявлена плательщику, то в сумму будут включены проценты за пользованием деньгами. Переучет – операция перепродажи финансовым учреждением векселя Центральному банку, если у него возникла потребность в дополнительных средствах.

Типы векселей

На практике различают следующие типы векселей:

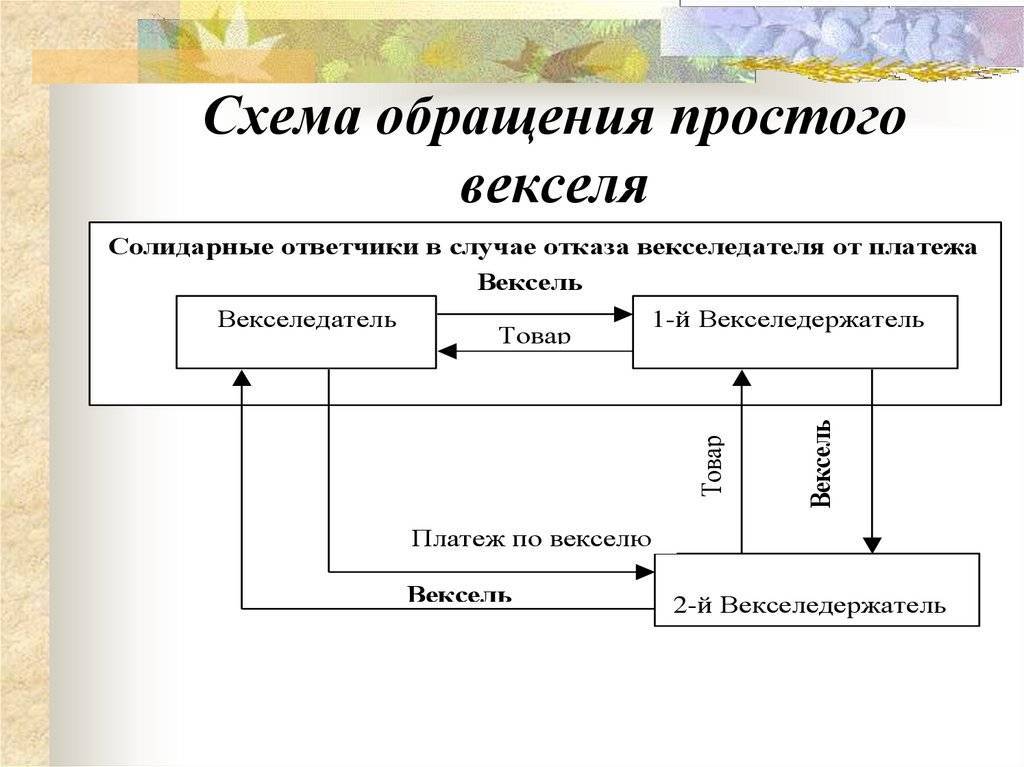

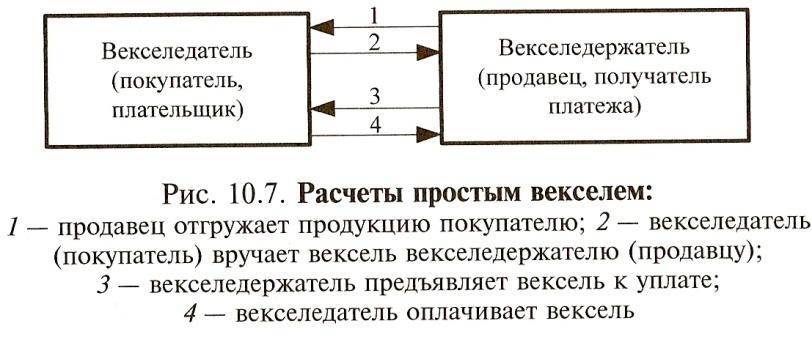

Простой вексель. Вексель содержит обязательство заплатить требуемую сумму в заранее оговоренные сроки, и в адрес кредитора, на имя которого оформлен вексель. То есть вексель выступает в роли аналога долговой расписки. Можно сказать, что простой вексель – это ценная бумага, которая содержит ничем не обусловленное обязательство векселедателя уплатить сумму векселедержателю или его правопреемнику. Обращение простого векселя предполагает наличие двух субъектов: векселедателя и векселеприобретателя (векселедержателя);

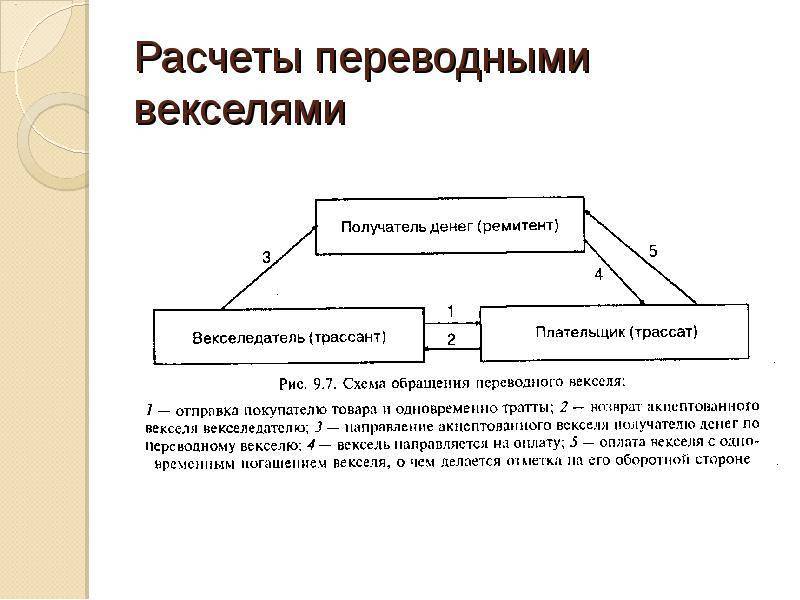

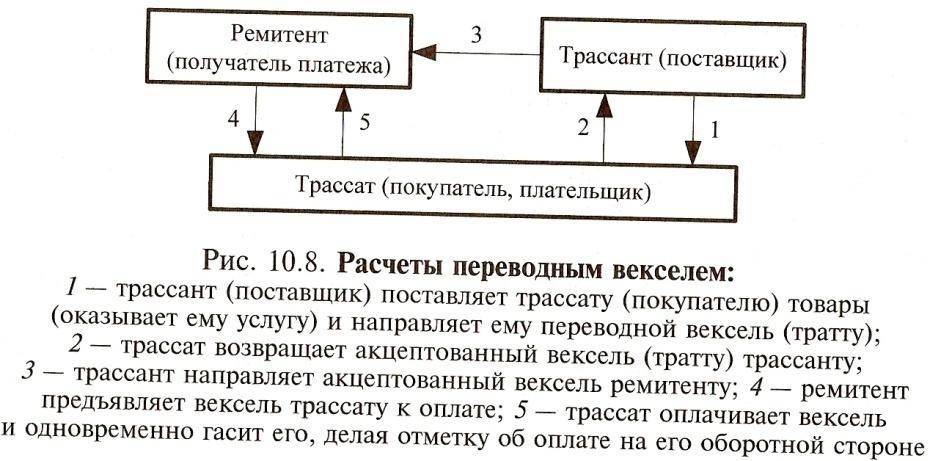

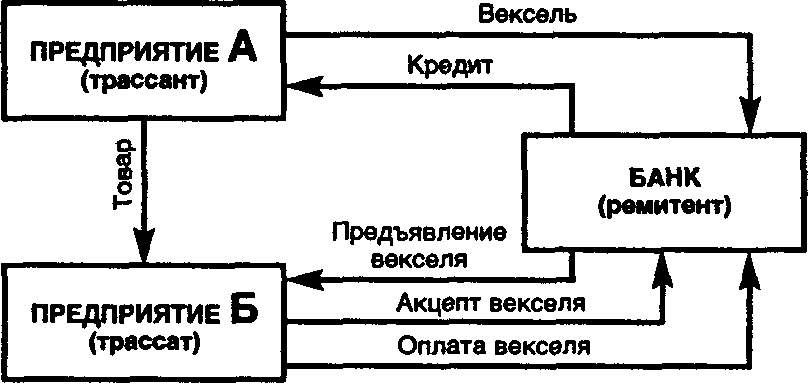

Переводной или тратта (итал. «tratta» – передача) вексель. По такому векселю должник (трассат) осуществляет платеж в пользу третьего лица (ремитента) по его приказу или по поручению лица его выдавшего (трассанта). Переводной вексель является аналогом перевода долга по договору займа. Можно сказать, что переводной вексель, или тратта, – это ценная бумага, в которой содержится письменный приказ векселедателя плательщику уплатить в определенный срок установленную сумму векселедержателю или его правопреемнику. Переводной вексель связывает, как минимум, трех субъектов: векселедателя, векселеприобретателя и плательщика.

Авалированный вексель. Такой вексель предусматривает дополнительную гарантию банка (авалиста) по исполнению платежей. Вексель может быть как простым, так и переводным.

Таким образом, вексельные виды ценных бумаг подразделяются на простые векселя и переводные.

Первый тип предусматривает выдачу кредита и подпись должника в том, что тот обязуется вернуть его кредитору в четко установленный срок в установленном месте. В такой сделке участвует всего два лица: векселедатель и векселедержатель.

Переводной вексель (тратта) выписывается и подписывается исключительно кредитором. Текст такого документа содержит приказ должнику выплатить задолженность в обозначенный срок, но не ему, а третьему лицу (ремитенту).

Отличительные особенности векселя

Отличительные особенности векселя заключаются в следующем:

Абстрактность векселя. То есть обязательства по векселю имеют только денежное выражение и напрямую никак не связаны с конкретными обязательствами векселедателя.

Возможность передачи сторонним третьим лицам без документального фиксирования такой операции;

Бесспорность векселя. То есть требования по векселю являются безусловными к исполнению и реализуются в полном объеме.

Солидарность векселя. То есть ответственность по векселю несут все лица, участвующие в исполнении и обороте векселя.

Документарность векселя. То есть вексель оформляется в виде бланка строгой отчетности в бумажной форме.

В случае неуплаты задолженности в предусмотренный срок не требуется никаких судебных разбирательств. В этом случае достаточно совершить нотариальный протест.

Отличительные особенности векселя и его обязательные реквизиты

В отличие от других схожих финансовых инструментов (например, от долговых расписок), векселя обладают следующим рядом отличительных особенностей:

- Его нельзя оформить в свободной форме, вексель должен содержать в себе ряд обязательных реквизитов (подробнее о них чуть ниже), без которых он будет считаться недействительным;

- Вексель предусматривает солидарную ответственность. То есть, все лица принимающие непосредственное участие в его обороте (чьи подписи на нём проставлены), несут солидарную ответственнось за его исполнение;

- Данный документ представляет собой финансовый инструмент международного уровня (все отношения по нему регулируются положениям Женевской конвенции);

- Обязательства плательщика возникающие из векселя являются бесспорными. То есть, они не требуют доказательства в суде;

- Его можно свободно передавать третьим лицам (с сохранение всех прав по нему) либо без документального фиксирования передачи (в случае векселя на предъявителя), либо с документальным оформлением передачи прямо на бланке векселя в виде простой передаточной надписи — индоссамента.

Для того чтобы считаться полноценным финансовым документом, вексель должен удовлетворять определённым условиям (содержать в себе следующие обязательные реквизиты):

- Он должен иметь наименование «Вексель»;

- В нем должно содержаться обязательство выплатить определённую сумму денег;

- В обязательном порядке должны быть указаны имена плательщика и первого векселедержателя;

- Должен быть указан адрес плательщика и срок исполнения векселя (дата платежа);

- Он должен быть заверен подписью векселедателя;

- Ну и наконец должна быть указана дата составления векселя.

Кроме этого, могут быть указаны такие реквизиты, как:

- Место составления векселя (если оно не указано, то таковым считается адрес векселедателя);

- Место совершения платежа (если не указано, то по умолчанию им считается адрес плательщика).

Акцепт и отказ

По закону плательщик должен поставить акцепт на переводном векселе перед тем, как документ будет отправлен получателю денежных средств. Сам акцепт — обязательство третьей стороны (к примеру, банка) перечислить определенную сумму по запросу векселедержателя. Эта операция актуальна только для документа переводного типа.

Наибольшую популярность имеют векселя с акцептом банка. Они имеют наибольшее доверие и высокую надежность. Если финансовое учреждение согласно со своими обязательствами и подтвердило это в письменном виде, оно обязательно выплатить поставленную задачу. В зависимости от ситуации представитель банка делает определенную надпись, к примеру, «акцептирован» с печатью, подписью и указанием дня своего согласия. Переводную бумагу можно передавать для акцепта с момента выписки.

После отказа имеет место солидарная ответственность всех обязанных лиц перед держателем векселя. По закону рассматриваемый шаг можно опротестовать на следующие сутки после даты проведения платежа. При этом просроченный документ должен удостоверить нотариус

Важно, чтобы в переводном векселе были все необходимые реквизиты (они упоминались выше)

В день передачи бумаги к протесту нотариальный орган передает должнику вексель к оплате. Далее имеется два пути — выплата необходимой суммы или отказ. В последнем случае нотариус регистрирует соответствующий акт и вносит данные в реестр, а на самой бумаге делается пометка «опротестовано» с датой, подписью и печатью. Читайте далее: Как сделать именной кошелек Яндекс Деньги?

Как правильно оформить вексель

Хотите, чтобы документ оставаться правомерным и выполнял возложенные обязательства, составляйте его соответствующим образом. Базовые рекомендации помогут упростить получение денег в дальнейшем и обезопасят две стороны от возможных проблем. Среди них выделяют такие:

- Как правило, заголовок содержит слово «вексель», не отказываются от него и в самом тексте.

- Отсутствие каких-либо строгих условий, поскольку документ простой и ничем не обусловленный.

- Дубляж цифрового значения суммы прописью. Если показатели разные – ориентируются на прописной вариант.

Определяем дату выплат

В документе должны быть указана конкретный день, месяц и год, либо же уточнено, что выплата производится по предъявлению. Часто стороны договариваются прописать момент «не ранее определенного числа». Если же нет четкой установки по дате – за финальную точку расчета принимается 1 год с момента оформления.

Важные юридические тонкости:

- Указать место расчета, как правило, банковская организация;

- Детальная информация о векселедателе;

- Печать организации, подпись директора и главного бухгалтера, если эмитент – юридическое лицо.

Уточню, что в последнее время вовсе отказываются от украшений листа – рамок и вензелей, чтобы не закрыть важную часть самого текста

Господа, внимание к сути, а не к оформлению!. Рассмотрев основные виды и типы документа, предложив несколько основных способов расчета по векселям, можно ожидать рост суммы дивидендов

Обращая внимание на детали составления, на правильность указания суммы и дату погашения, вы максимально защитите себя от неприятных финансовых ситуаций. Параллельно можно делать ставку и на пассивный доход, который детально описан статье блога «Банковские вклады, как инструмент инвестиций»

Рассмотрев основные виды и типы документа, предложив несколько основных способов расчета по векселям, можно ожидать рост суммы дивидендов

Обращая внимание на детали составления, на правильность указания суммы и дату погашения, вы максимально защитите себя от неприятных финансовых ситуаций. Параллельно можно делать ставку и на пассивный доход, который детально описан статье блога «Банковские вклады, как инструмент инвестиций»

Виды векселей

Экономическое развитие мира, появление национальных валют, создание кредитной системы – все это спровоцировало появление документа. Различные классификации ценных бумаг имеют свои особенности. Если же говорить о том, что чаще всего встречалось и встречается в обиходе, так это простой вексель, который фактически преобразовал долговую расписку. Сегодня ценный документ не такой популярный, как облигация или акция, но почему? Ответ на этот вопрос ищут финансисты и банкиры.

Так, в зависимости от процедуры уплаты долга документ представляется в разных видах.

Простой вексель

Первый (соло-вариант) предусматривает, что автор документа будет выплачивать за ним долговые обязательства, как завтра, так и через год

Уточню, что, оформляя такой документ, кредитор может даже потребовать указать место встречи для передачи долга, но как правильно, это слишком хлопотно и поэтому никто из сторон даже не обращает на это внимание

Переводной вексель

Переводный подразумевает, что выплату совершит кто-то – третье лицо, которое имеет долговые обязательства перед эмитентом этого документа. Важная деталь – необходимо письменное подтверждение третьего лица оплатить долг по такой формуле. В тексте всегда уточняется: полную ли частичную сумму будет «гасить» тот самый человек, а также когда и где именно должна произойти эта операция. За счет того, что мировая микроэкономика постоянно развивалась, Вексельный закон, объединивший 25 стран-участниц, принятый практически 90 лет назад, впервые описал документ и его тонкости.

Отличие простого векселя от переводного

Основная разница – непосредственно в переводе долга на другого человека. И опять вспоминаются итальянские корни векселя, ведь переводной вид часто называется «траттой». Главное, чтобы трассант оказался порядочным человеком, что, к сожалению, бывает не так часто. Кстати, различия кроются и в грамматике: текст в переводном виде составляется по типу: «Прошу уплатить того или другого», а вот в простом – «Гражданин N обязуется оплатить такую-то сумму». Юридические последствия от отказа уплатить по векселю одинаковые для всех сторон.