Какие существуют методы признания совершенных доходов и расходов

Согласно установленным законодательно правилам, признать произведенные затраты и полученные расходы можно двумя путями:

- по начислению;

- кассовым.

Первый метод подразумевает принятие расходов в расчет лишь в периоде, подвергающемся предоставлению отчетности, в котором они производились, при этом не важно, когда средства поступили на счет получателя. Согласно кассовому методу, все компании, кроме кредитных организаций, могут самостоятельно определить день, когда был получен доход или совершена затрата, если за предшествующие 12 месяцев общая выручка конторы не получилась больше миллиона на каждые три месяца

Когда используется этот метод, получаемый доход засчитывается при поступлении денег на банковский счет или непосредственно в кассу компании. Расходы учитываются также, при фактически произведенной оплате, при этом имеют место быть следующие особенности:

Согласно кассовому методу, все компании, кроме кредитных организаций, могут самостоятельно определить день, когда был получен доход или совершена затрата, если за предшествующие 12 месяцев общая выручка конторы не получилась больше миллиона на каждые три месяца. Когда используется этот метод, получаемый доход засчитывается при поступлении денег на банковский счет или непосредственно в кассу компании. Расходы учитываются также, при фактически произведенной оплате, при этом имеют место быть следующие особенности:

- затраты на покупку производственных ресурсов принимаются в расчет в полной сумме расходов когда производится их списание в работу;

- процедура признания амортизации признается лишь в момент оплаты налогоплательщиком использующегося в работе амортизируемого имущества;

- затраты на налоговые выплаты и другие сборы также включаются в единый состав расходов компании в полной величине.

Налоговый период

Для рассматриваемой разновидности налогового отчисления налоговым периодом являются 12 месяцев, то есть целый год. Предоставление отчетности производится по:

- первым трем месяцам;

- полугодичному сроку;

- девяти месяцам;

- двенадцати месяцам.

Если налогоплательщик каждый месяц производит платежи авансового характера, согласно реальному размеру полученной «на руки» прибыли, то для него сроки предоставления отчетности будут отличаться от указанных выше. Его ожидает ежемесячное предоставление отчетов.

Определение размера выплаты по окончанию каждого отчетного периода производится компанией самостоятельно, с помощью действующей налоговой ставки.

Кто является плательщиком налога

Выплатить данное налоговое отчисление обязана каждая фирма, которая была создана согласованно с законодательными актами России. Это определение означает обязательное наличие регистрации в конкретном отделении налоговой службы и изначальное применение общей системы налогообложения.

Компани также имеет право на переход к специализированным режимам налогообложения:

- единый налог на вмененный доход;

- единый сельскохозяйственный налог;

- упрощенную систему налогообложения.

Все вышеперечисленные режимы лишают организацию обязательства по выплате налога прибыль, однако их применение доступно не каждой фирме, так как требуется ее соответствие некоторым, указанным в законе, характеристикам.

Те фирмы, которые остаются на применении общей системы обложения налогами, могут заниматься любой деятельностью и при этом сохранять обязанность по выплате налога на прибыль. Кроме того, не обязательна принадлежность организаций к России, они могут быть и иностранными, при этом все равно являться налогоплательщиками.

Не облагаются обязательством по выплате налога на прибыль:

- компании со специальным режимом налогообложения;

- члены предприятия ИЦ «Сколково»;

- компании, занимающиеся подготовкой мировых спортивных соревнований, проходящих на территории РФ.

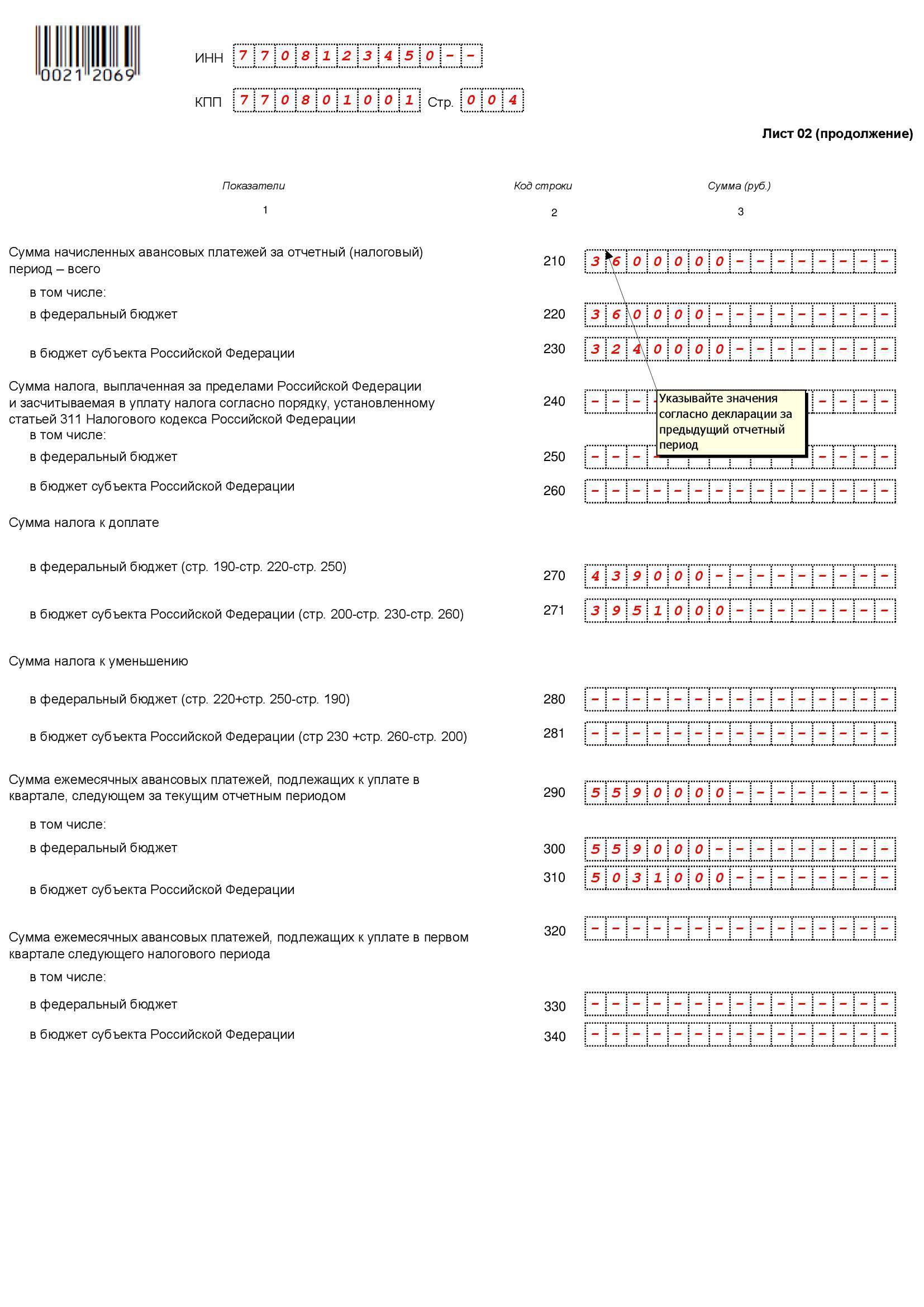

Кто заполняет строку 290 декларации по прибыли

ВАЖНО!

В строке 290 продолжения листа 02 налогоплательщики указывают сумму авансов, учитывая сведения за предыдущие отчетные периоды. Ее заполняют организации, которые перечисляют ежеквартальные платежи и в дополнение ежемесячно вносят авансовый платеж в течение квартала, который следует за отчетным.. Правила уплаты аванса закреплены в Налоговом кодексе ()

Такое авансирование исчисляют по результатам отчетного периода и засчитывают в следующую оплату налога на прибыль ()

Правила уплаты аванса закреплены в Налоговом кодексе (). Такое авансирование исчисляют по результатам отчетного периода и засчитывают в следующую оплату налога на прибыль ().

Есть и исключения. Строку 290 не заполняют:

- те, кто платят в бюджет раз в квартал ();

- те, кто подали уведомление и добровольно перешли на оплату налога по фактическому доходу.

К первой категории по относятся:

- налогоплательщики со средней квартальной выручкой за последние четыре квартала меньше 15 миллионов рублей;

- зарубежные организации, которые действуют в РФ через постоянные представительства;

- бюджетники и автономные учреждения;

- некоммерческие организации, которые не занимаются реализацией продукции, работ и услуг;

- участники товариществ, соглашений о разделе продукции, договоров доверительного управления.

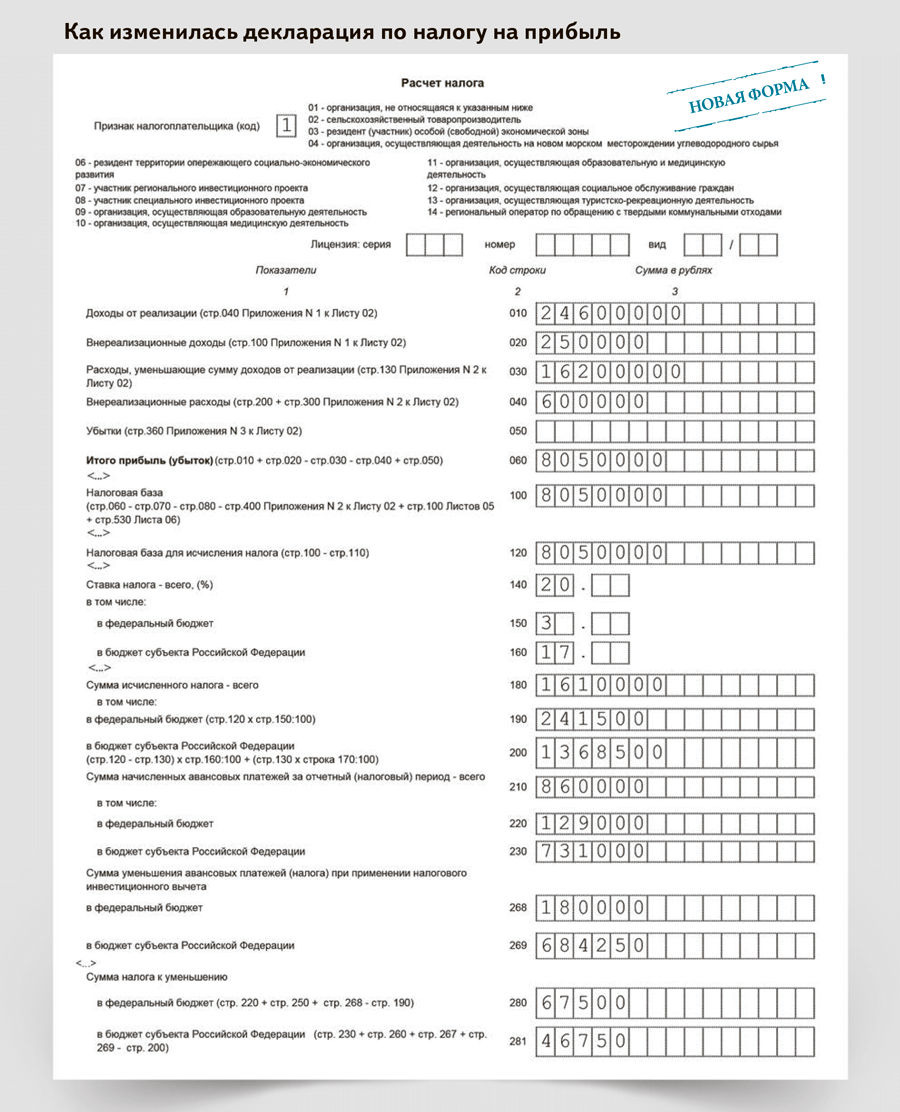

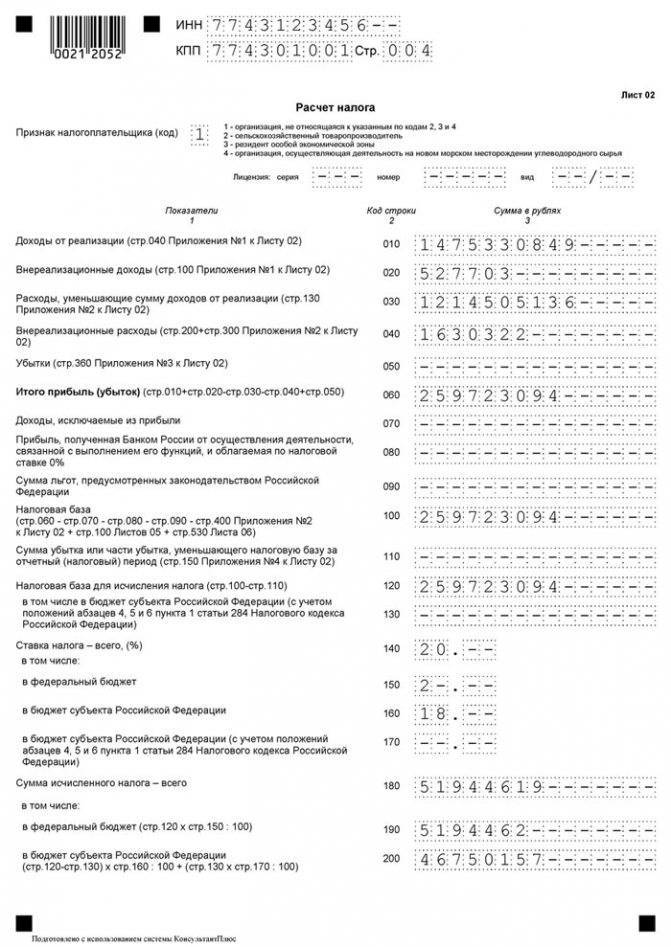

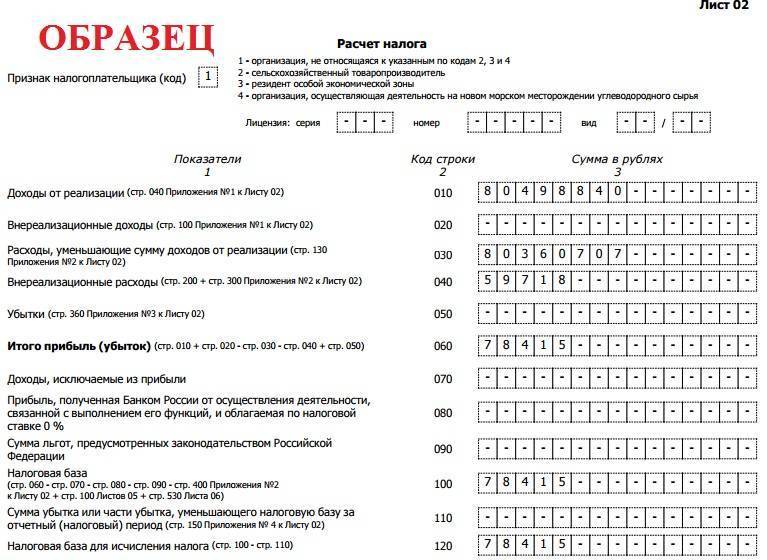

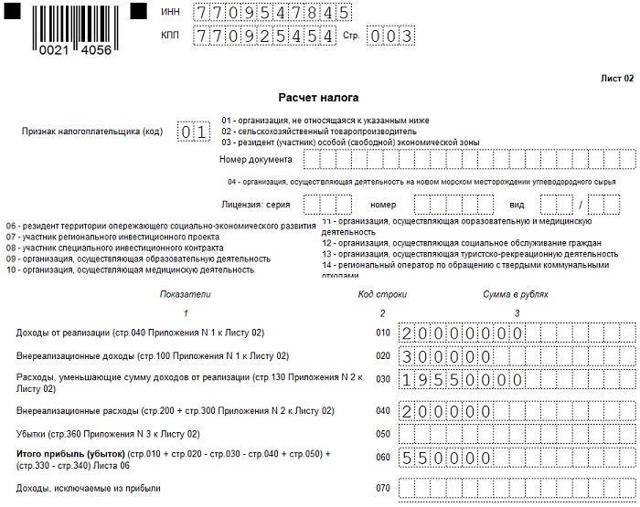

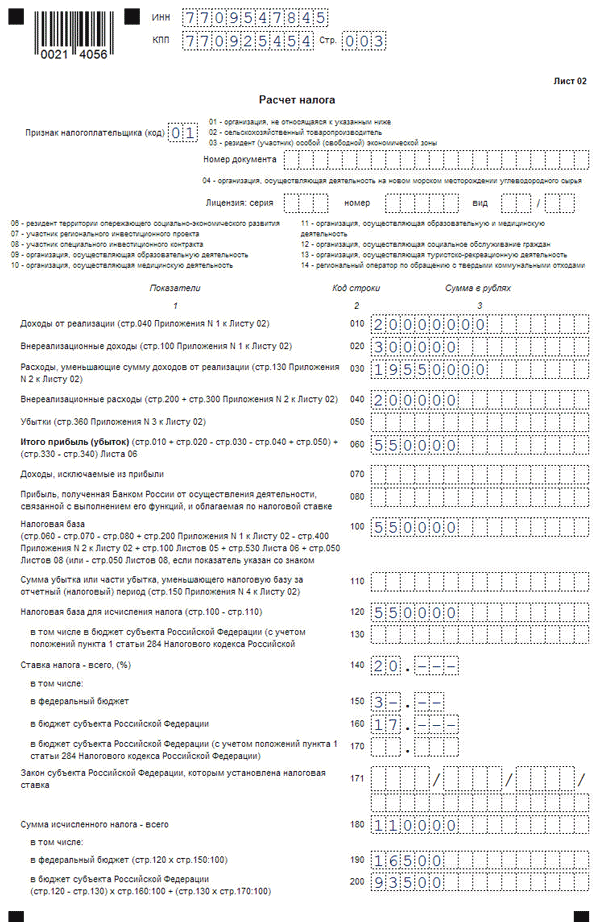

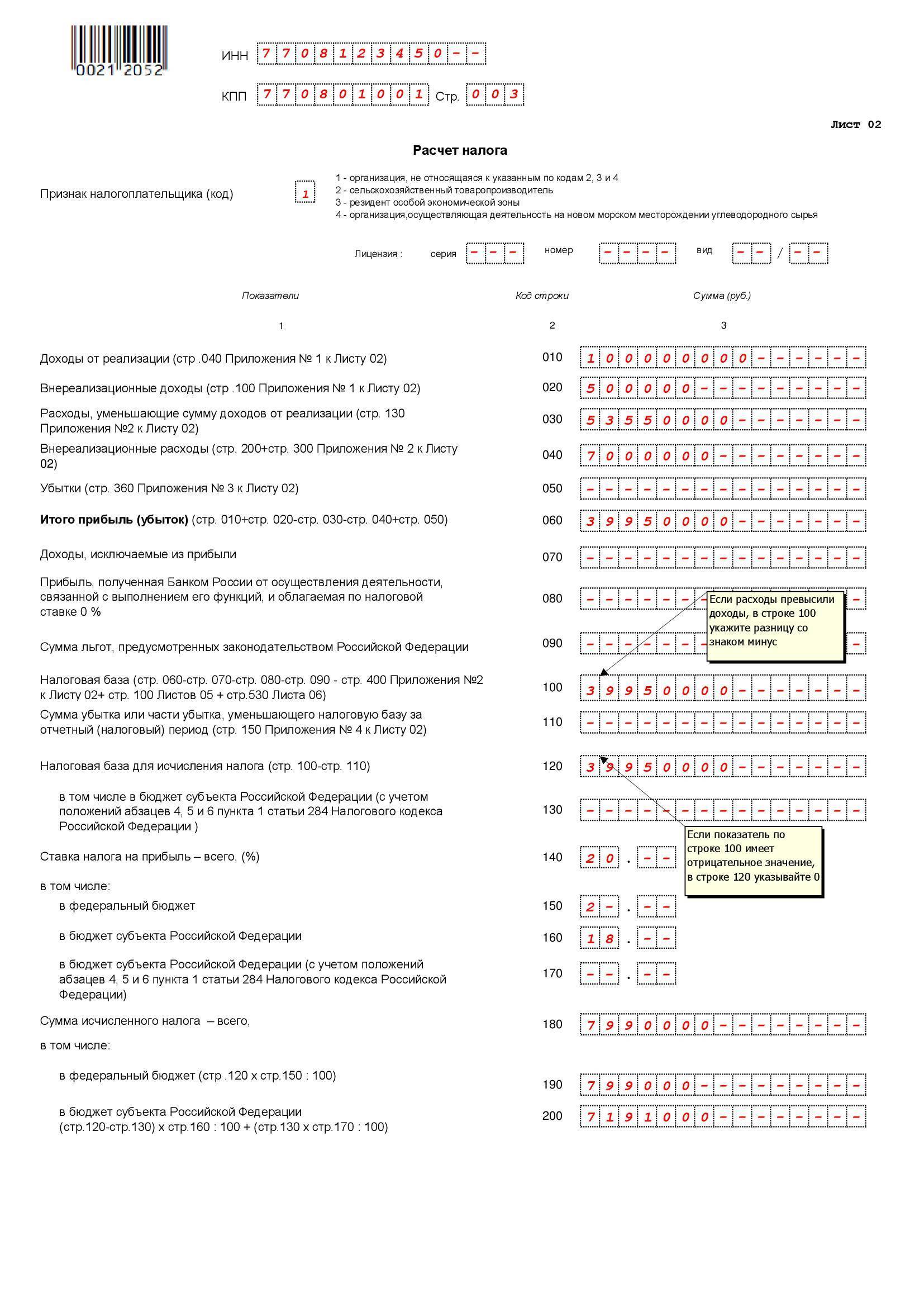

Лист 02 Расчет налога на прибыль и авансовых платежей

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I квартал и суммы ежемесячных авансовых платежей на II квартал.

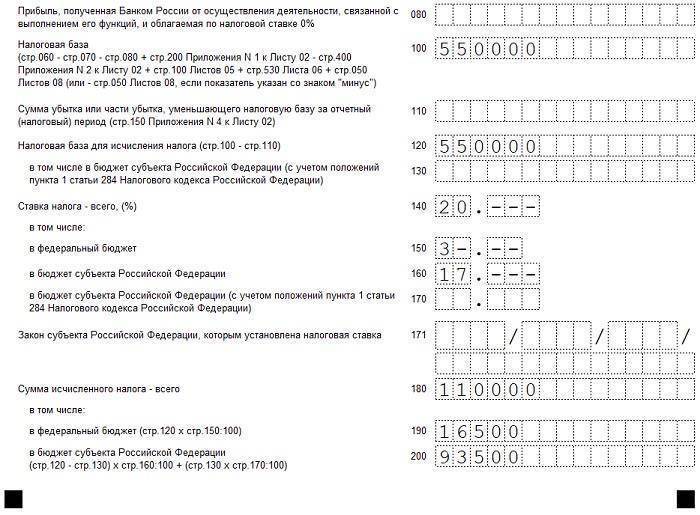

Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверку расчета за I квартал осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 1 000 000 х 20% = 200 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 1 000 000 х 3 % = 30 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 1 000 000 х 17 % = 170 000 руб.

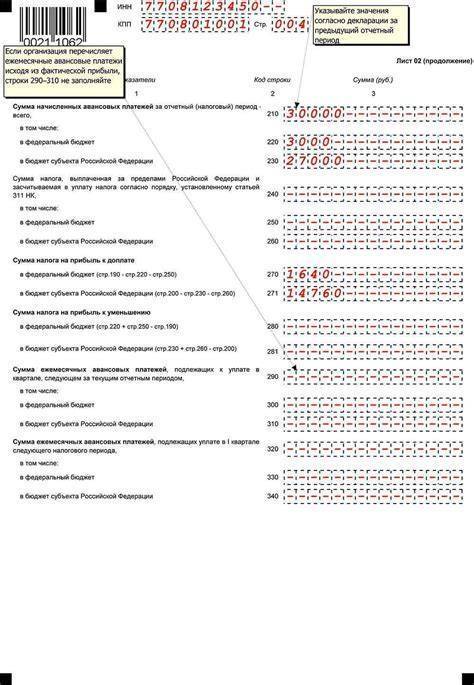

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Поэтому в строки 220, 230 вручную введите авансовые платежи из строк 330, 340 декларации за 9 месяцев.

Должно выполняться следующее равенство:

В нашем примере в декларации за 9 месяцев прошлого года сумма начисленных авансовых платежей всего (стр. 320) — 20 000 руб., в т. ч.:

- федеральный бюджет (стр. 330) — 3 000 руб.;

- бюджет субъекта РФ (стр. 340) — 17 000 руб.

Следовательно, аналогичные цифры укажите в стр. 210 (220, 230) декларации за I квартал.

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации заполнятся в 1С автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I квартал данные строки заполняются следующим образом:

стр. 265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 30 000 руб.

- стр. 266 – в декларации за I квартал не заполняется, т.к. должна указываться сумма торгового сбора, на которую был уменьшен налог в предыдущих кварталах отчетного года.

- стр. 267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I квартал в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

Подробнее

В 1С в строке 267 автоматически заполняется сумма уменьшенного налога на прибыль на торговый сбор за I квартал, т.е. это оборот:

- Дт 68.04.1 (уровень бюджета — Региональный бюджет, вид платежа — Налог начислено/уплачено).

- Кт 68.13 (вид платежа — Налог начислено/уплачено).

В нашем примере стр. 267 равна 30 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

- суммы налога, исчисленные по результатам I квартала (стр. 190, 200);

- суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в I квартале (стр. 220, 230) с учетом торгового сбора (стр. 267).

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 30 000 руб.) больше стр. 220 (сумма 3 000руб.), следовательно, налог в федеральный бюджет по итогам I квартала будет к доплате:

стр. 270 = 30 000 — 3 000 = 27 000 руб.

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 170 000 руб.) больше суммы строк 230 и 267 (47 000 = 17 000 + 30 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I квартала будет к доплате:

стр. 271 = 170 000 — 17 000 — 30 000 = 123 000 руб.

Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I квартала рассчитать авансы, подлежащие уплате во II квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате осуществите по формуле:

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале (стр. 290) берется из стр. 180 (200 000 руб.), в т. ч.:

- в федеральный бюджет (стр. 300) = стр. 190 = 30 000 руб.;

- в бюджет субъекта РФ (стр. 310) = стр. 200 = 170 000 руб.

Как заполнить

Основные правила заполнения третьего листа НД закреплены в разделе 11 приказа ФНС.

ВАЖНО!

Как правильно заполнить первую страницу 3 НД (раздел А)

Этот раздел листа 03 заполняют организации, которые непосредственно перечисляют дивиденды своим акционерам, собственникам (эмитенты), либо фирмы, которые эмитентами не являются, например, депозитарии. В зависимости от вида налогоплательщика проставляется код: 1 — эмитент, 2 — неэмитент.

В поле ИНН значения указывают только компании-неэмитенты, остальные ставят в поле прочерк.

Далее указываем:

- Вид дивидендов. Если выплаты идут по итогам за год, то ставим 2, для промежуточных перечислений доходов — прочерк.

- Налоговый или отчетный периоды указываем в соответствии с приложением № 1 к порядку.

- Отчетный год — прописываем год, за который производились расчеты.

Теперь заполнение осуществляем построчно:

Код строки | Значение |

001, 010 | Суммарный показатель начисленных доходов в виде дивидендов (ДВ) |

020 | Сумма ДВ, начисленная всем компаниям-акционерам |

021 | Сумма ДВ, которые облагаются по ставке 0% |

022 | ДВ, облагаемые по ставке 13% |

023 | Прочерк |

024 | Прочерк |

030 | Сумма ДВ, которая была начислена в пользу физических лиц |

040-070 | Прочерк |

080 | Сумма всех полученных ДВ |

081 | ДВ, с которых уплачивается ННП (значение строк 080-021) |

090 | Разница строк 001 и 081 |

091 | Значение, рассчитанное по формуле: строка 091 = стр. 022 / стр. 001 × стр. 090 |

092 | Значение, рассчитанное по формуле: строка 092 = стр. 021 / стр. 001 × стр. 090 |

100 | Равно строка 091 × 13% (налоговая ставка) |

110 | ДВ, указанные в строке 001 и уже выплаченные в предыдущие периоды |

120 | ДВ, указанные в стр. 001 и выплаченные в текущем периоде |

Пример

Заполняем раздел В

Указываем информацию в разрезе каждой организации, которая получила ДВ. Здесь раскрываем сведения обо всех компаниях без исключения, в том числе и получивших доходы по ставке 0%.

В поле «Тип» проставьте 00.

Строка 050 укажите сумму ДВ, которая была начислена участнику.

Стр. 060 — сумма налога, которая была удержана при выплате доходов участнику.

Пример

Заполняем подраздел 1.3 первого раздела листа 01

Указываем суммы налога, исчисленного с ДВ, которые были выплачены в квартале (месяце), по итогам которого была составлена НД по ННП.

Если компания выплачивала доходы по нескольким решениям собственников и в НД было заполнено несколько листов 03, то информацию в подраздел 1.3 вносят только один раз.

Стр. 010 — проставляем «1».

Стр. 040 — суммы ННП, которые подлежат уплате в эти даты.

Пример

Подробнее о НАЛОГЕ НА ПРИБЫЛЬ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

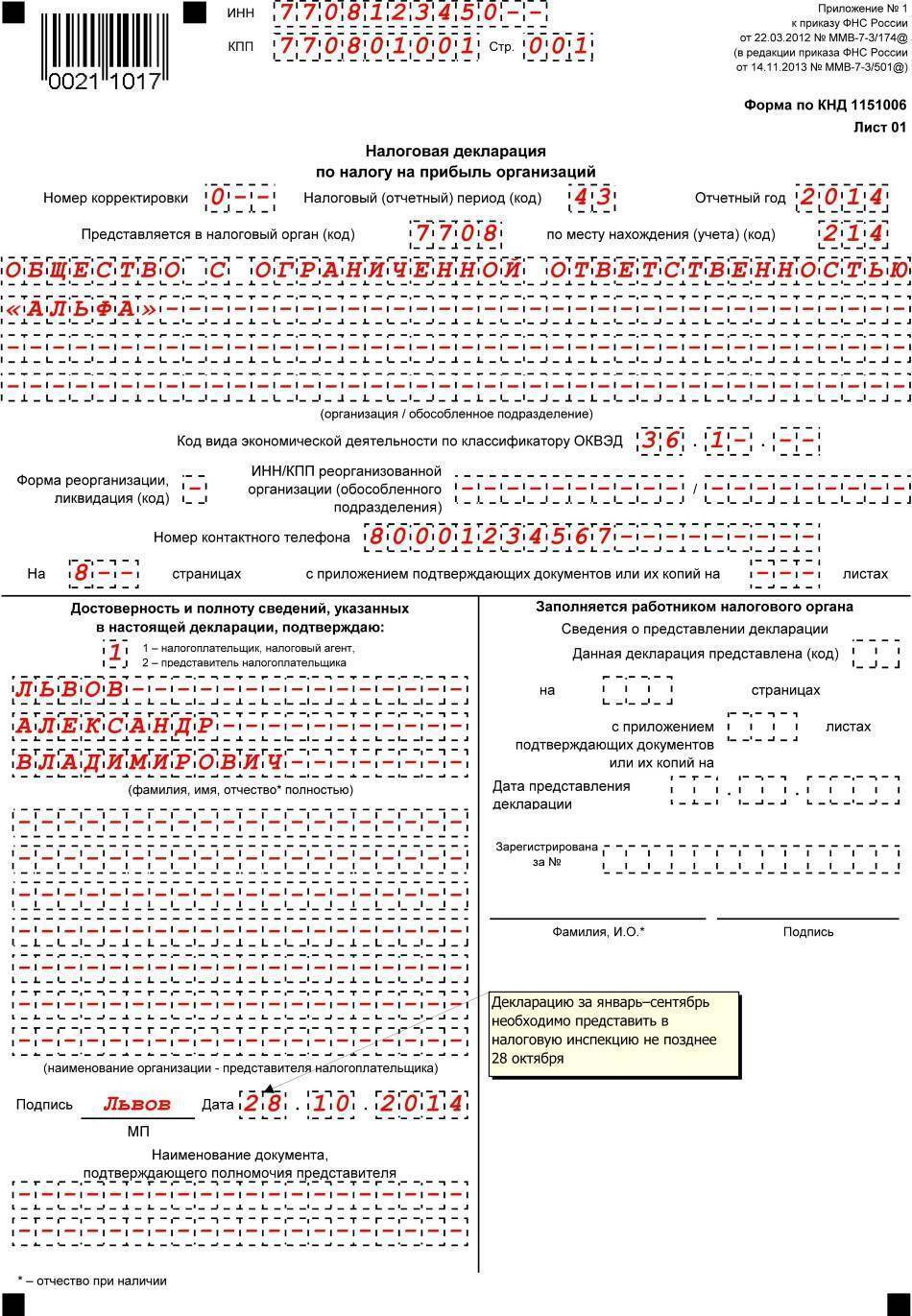

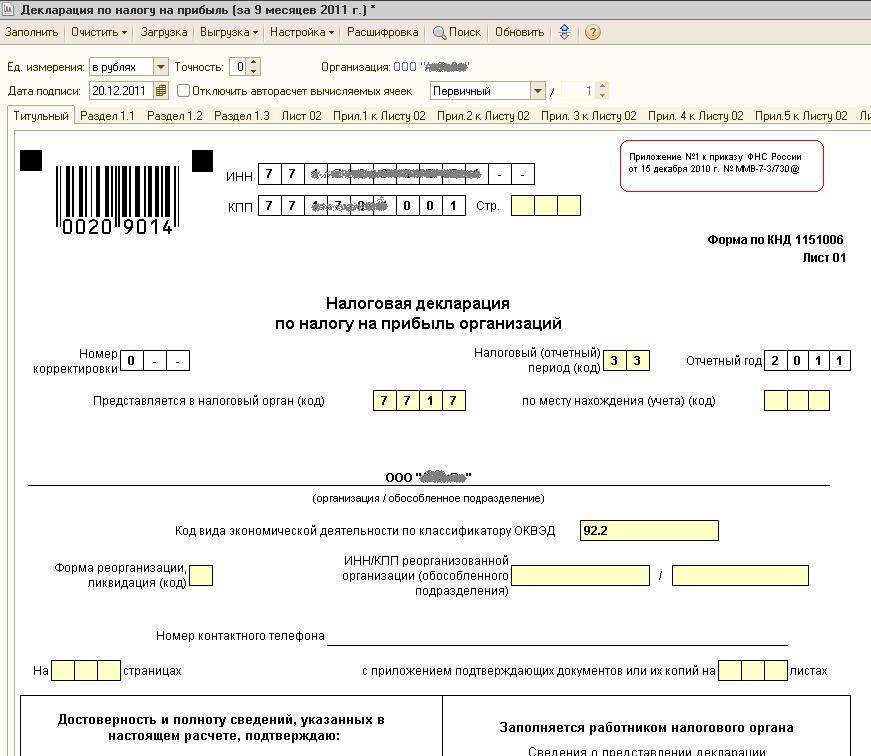

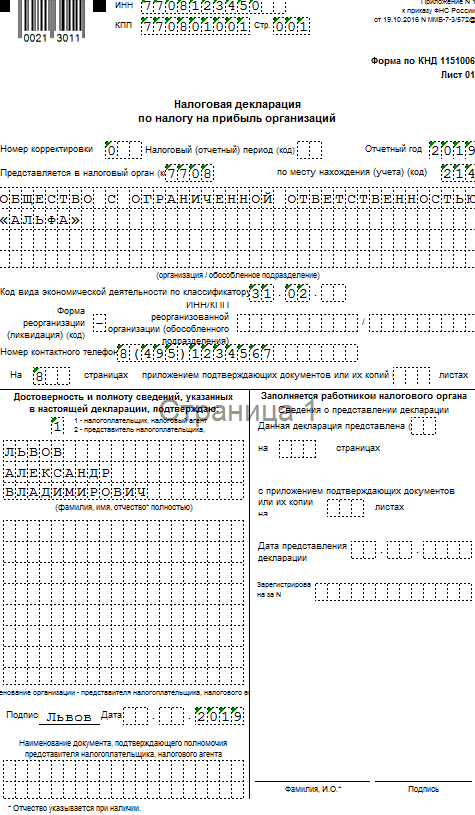

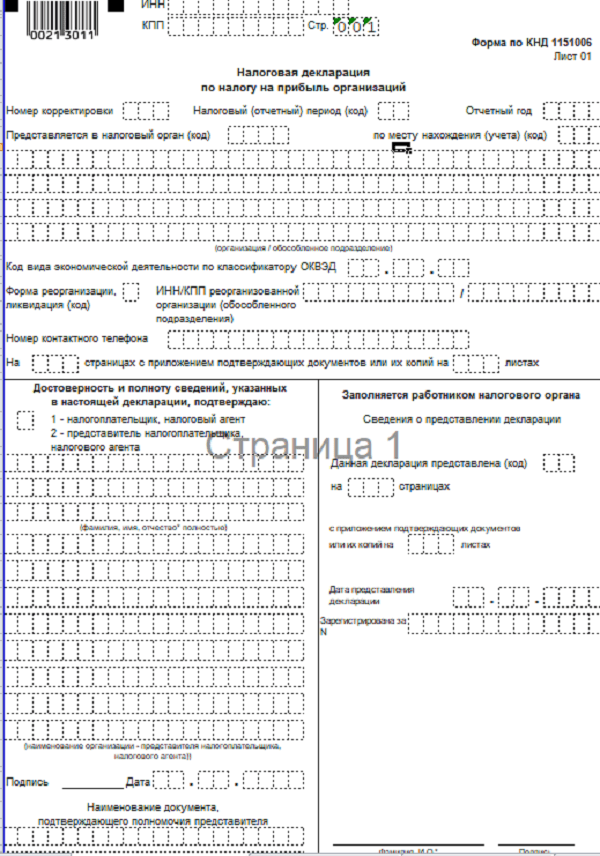

Что представляет собой декларация по налогу на прибыль

Декларация содержит отчет организаций за полученную прибыль периода и налог по ней. Регулируется Приказом ФНС РФ от 19.10.2016. Обязаны предоставлять декларацию все организации РФ, а так же зарубежные фирмы, резиденты, которые находятся на общем налогообложении на территории РФ.

Налог на прибыль (НП) – основные платежи, за счет которых пополняется бюджет страны. Поэтому составляют декларацию и вносят этот платеж все, зарегистрированные в ФНС субъекты бизнеса и предпринимательства.

Документ оформляется за квартал, полгода, 9 месяцев и год. В некоторых случаях, когда организация выплачивает авансы по фактической прибыли, декларация представляется 12 раз в год (за каждый месяц). Порядок выплаты компания выбирает сама.

По закону, годовая декларация должна быть сдана в ФНС не позднее 4 недель после окончания отчетного периода. Документ за 2017 год будут сдавать до 28 марта 2018 года.

Декларация, с 2017 года, может быть и в электронном виде. Это нововведение было утверждено так же, приказом 19 октября прошлого года.

Обновленная форма по КНД 1151006 разослана во все, зарегистрированные в ФНС, компании.

Как сделать анализ налога на прибыль в программе 1С: Бухгалтерия Предприятия – смотрите тут:

Разрешается сдавать декларацию в бумажном формате и в электронном виде, если в компании до 100 сотрудников. Если персонал превышает эту цифру, то компания должна сдавать только электронную версию отчета. В обоих случаях программа 1-С бухгалтерия поможет справиться с задачей.

Содержание декларации

Сейчас декларация соответствует тем изменениям, которые были внесены ФНС. Налог на прибыль (НП), с этого года, распределяется в другом процентном соотношении Те же 20% от базы разделены: 3% в федеральный бюджет и 17% – в региональный. Появились категории компаний, которые могут снизить налоговую базу.

Декларация по НП состоит из 9 листов (с приложениями):

- Все листы, кроме 01,02 заполняются по мере необходимости.

- Приобщены строки по суммам уплаченного торгового сбора, которые уменьшают величину налога на прибыль. В части по уплате в бюджет России, по учету пониженных ставок на прибыль в 2017 г.

- На титульнике с этого года необязательна печать компании.

- В перечне признаков появился код 6 (резиденты опережающего социального и экономического развития.)

- Лист 02 увеличился на строки 350, 351 для компаний – участников региональных инвестиционных проектов.

- Строки 170 больше нет. Вместо нее лист 08.

- 08 лист заполняют, если присутствуют сделки с взаимозависимыми контрагентами. Понятие «взаимозависимый контрагент» трактуется немного по-другому. Уточнениям посвящен отдельный приказ. Взаимозачеты, гарантии банка по кредитам, отношения заемщика и поручителя, если они «взаимозависимые», сейчас немного иные. Отражаться и оформляться они должны по новым требованиям.

- 09 лист заполняют фирмы – контролирующие лица контролируемых иностранных организаций.

Все налогоплательщики заполняют:

- титульник;

- первый раздел;

- подраздел 1.1;

- подраздел 1.2 – для компаний, которые совершают авансовые платежи каждый месяц. Тут вы узнаете, в каком порядке перечисляются авансовые платежи по УСН;

- подраздел 1.3 – для тех, кто платит налог в процентах в виде дивидендов;

- лист 02 с приложениями 1 и 2.

Правила заполнения по листам

По категориям налогоплательщиков:

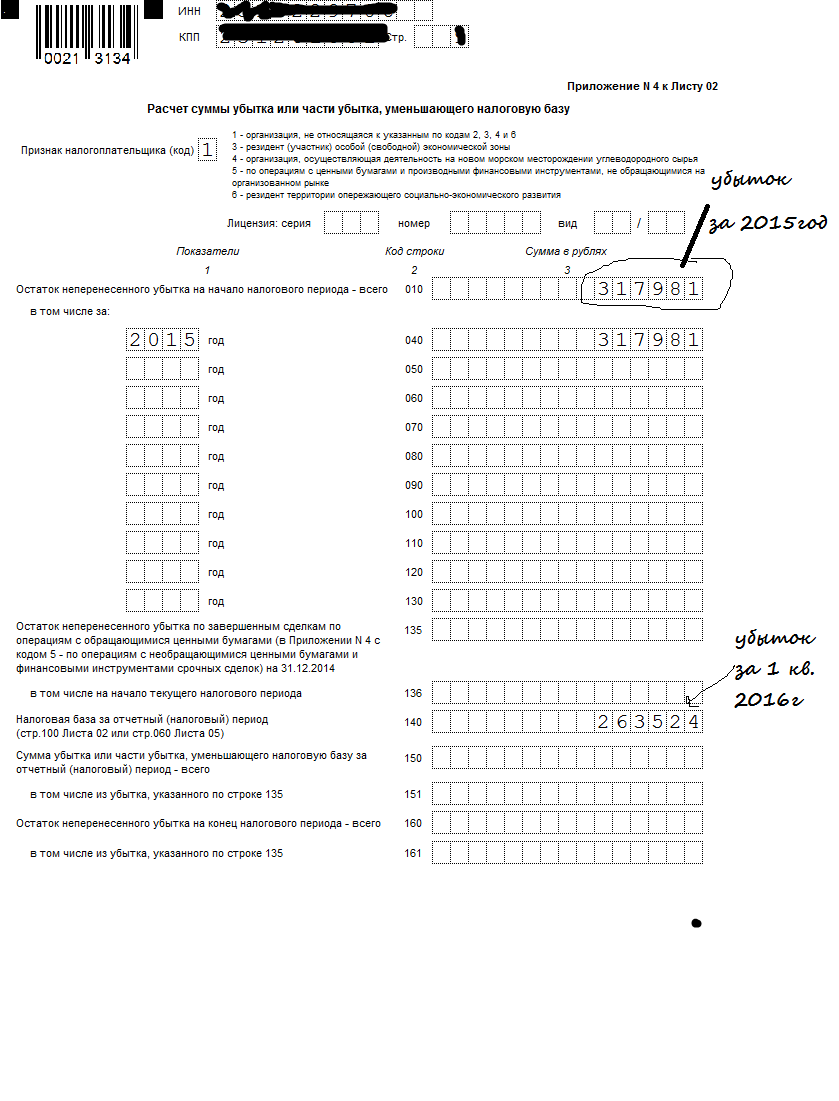

- лист 02 приложение №3 – заполняют те, у кого есть доходы, отражающиеся в этом приложении;

- № 4 – не перенесенный в будущее убыток;

- № 5 – фирмы с обособленным подразделением (новые строки 095, 096, 097);

- № 6 – для членов консолидированной группы (новые строки 095, 096, 097);

- Лист 04 – получатели дивидендов, если заполняющий лист 3 не удержал сумму налога;

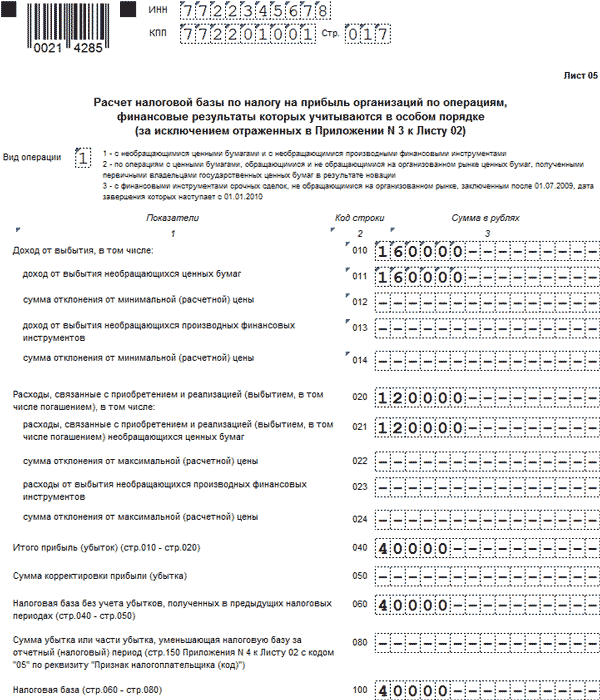

- лист 05 – для занимающихся ценными бумагами;

- лист 06 – для НПФ;

- лист 07 – благотворительные органы;

- 08 лист нужен при самостоятельной, симметричной, обратной корректировках базового налога;

- Для иностранных фирм – 09.

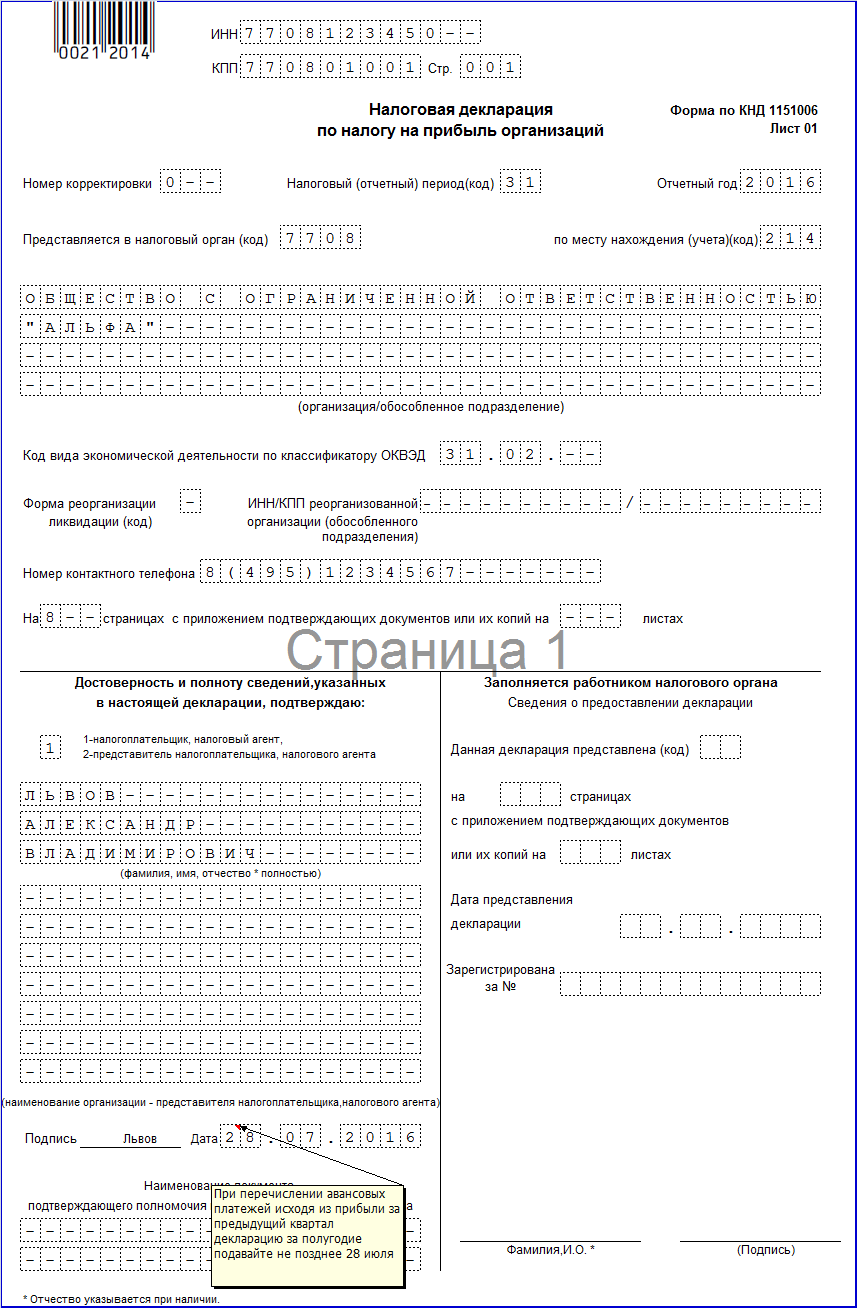

Образец заполнения декларации по налогу на прибыль.

Что это за документ, и кто его сдаёт?

Отчёт по налогу на прибыль представляет собой официальный отчётный документ, в котором предприятие указывает полученную за отчётный период прибыль. Для определения точного размера прибыли необходимо проанализировать и систематизировать все имеющиеся документы и отчёты, которые касаются доходов и расходов организации.

В декларации помимо размера прибыли указывается ещё и сумма налога, который с неё уплачивается по установленной законодательством ставке. Размер прибыли организация показывает в добровольном порядке. Подлинность и точность всей информации, указанной в декларации, подтверждается печатью организации и подписью руководителя.

Согласно статье 246 налогового кодекса, сдавать отчёт по размеру платежа с прибыли должны:

- отечественные фирмы;

- зарубежные фирмы, которые имеют бизнес в России и осуществляют свою деятельность через представительства в нашей стране;

- иностранные предприятия, которые получают прибыль от источников, находящихся на нашей территории.

Осуществлять подачу декларации налогоплательщики обязаны в установленные законом сроки и на соответствующем бланке.

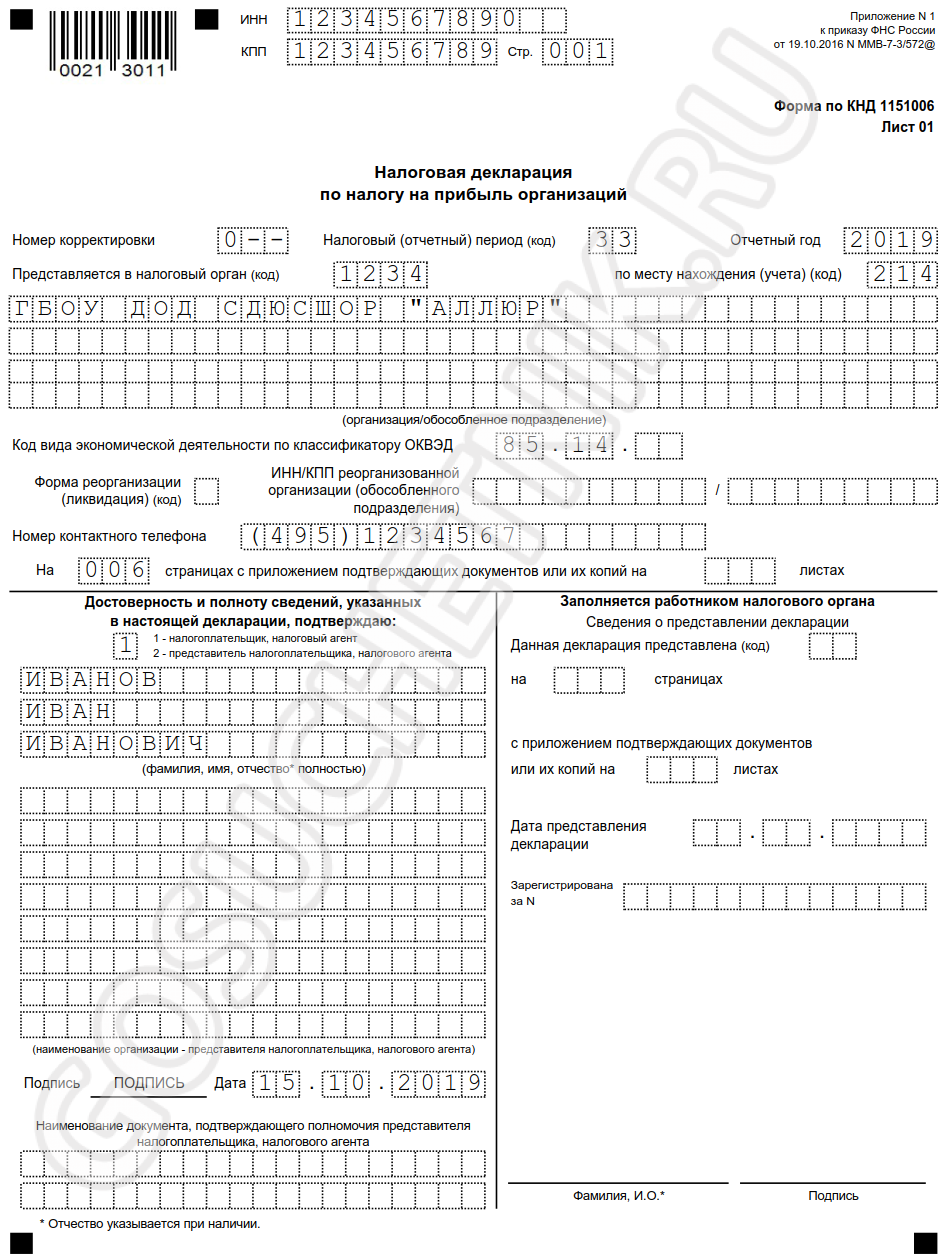

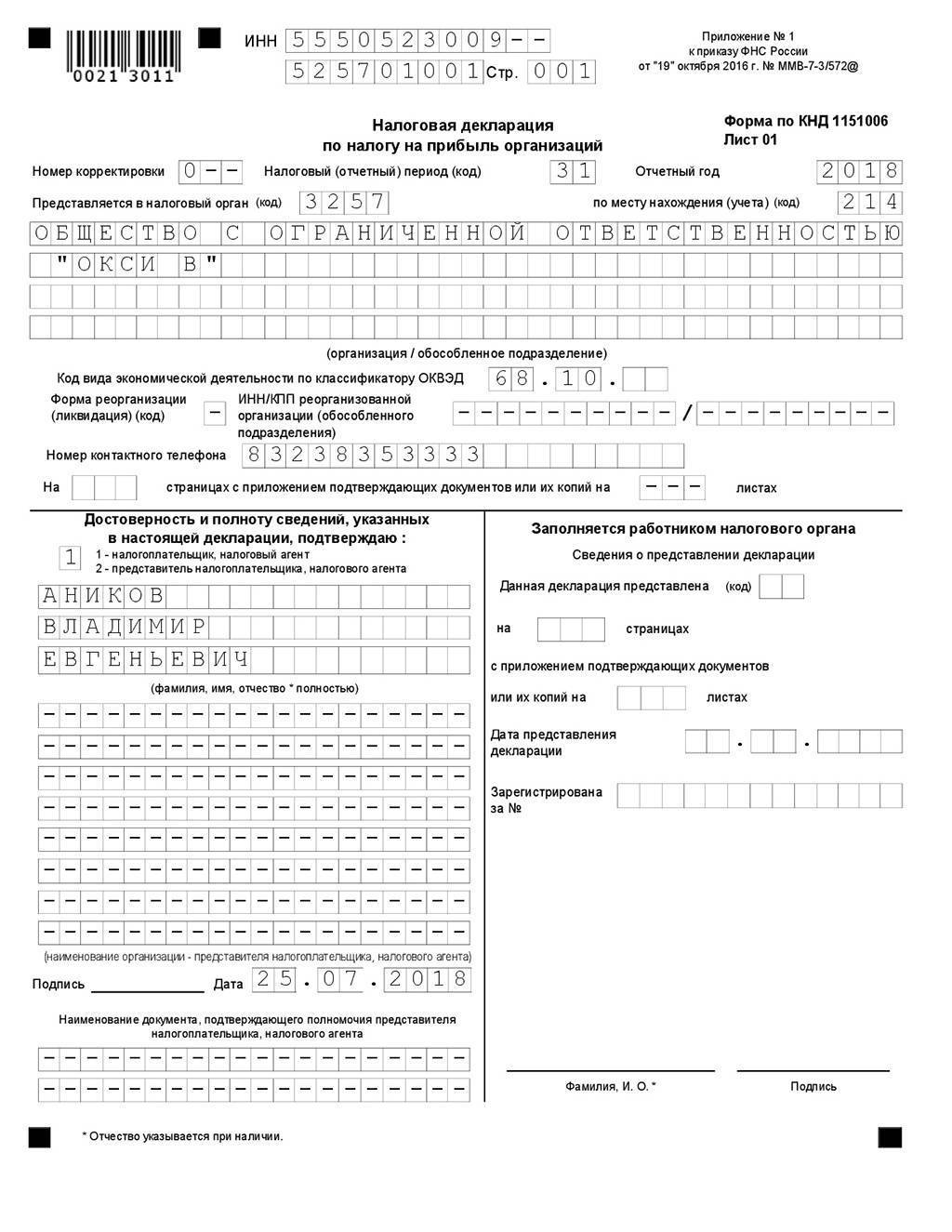

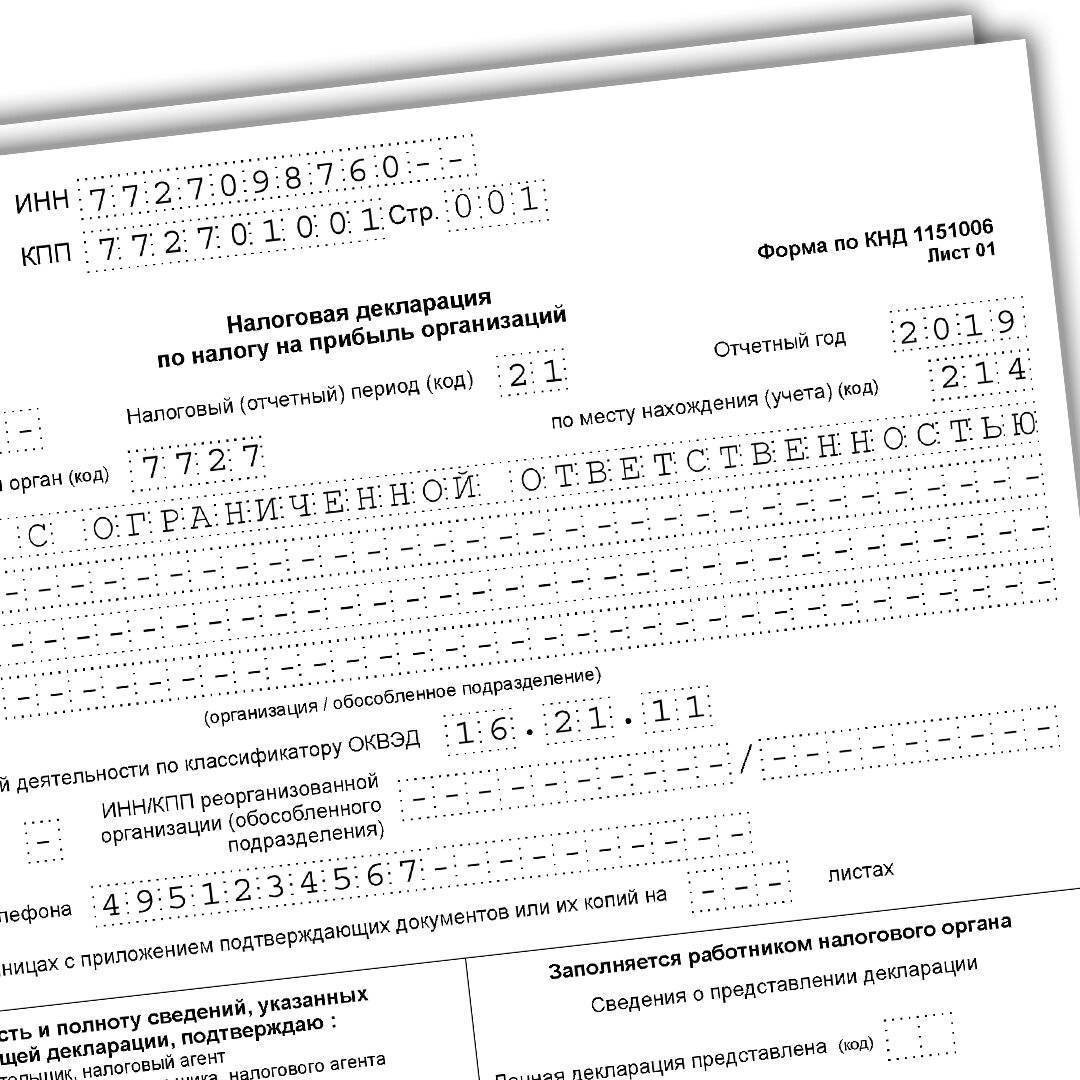

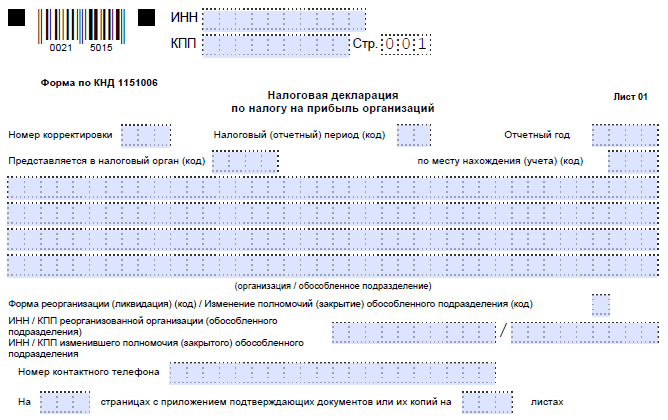

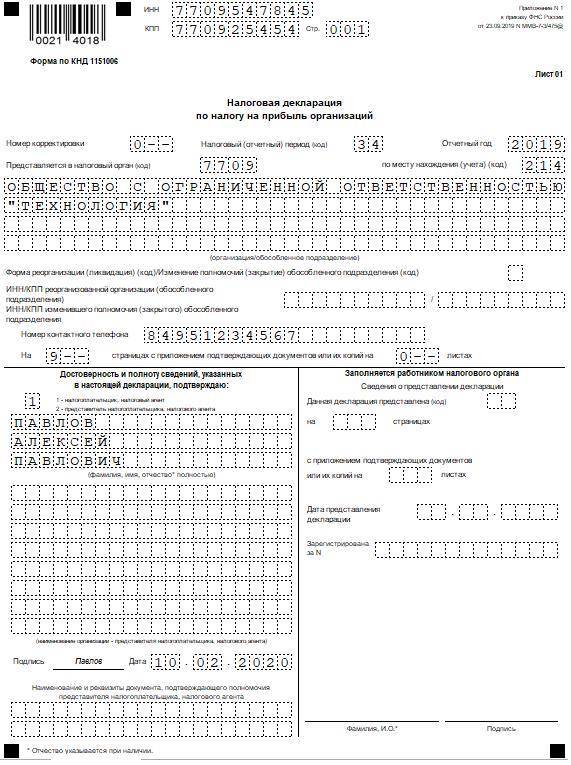

Как формировать декларацию с 2020 года

При заполнении обновленной декларации нужно ориентироваться на Приложение 2 Приказа ФНС № ММВ-7-3/475@. Вообще же данный отчет достаточно объемный, однако непременно для заполнения нужны не все листы. К ним относятся Титульный лист, Подраздел 1.1 Раздела 1, Лист 02, Приложения 1 и 2 к Листу 02. Другие же листы необходимы для того, чтобы плательщик мог детально расписать конкретные поступления или расходы, если такие операции присутствуют в деятельности компании.

Если компания формирует нулевую декларацию, она должна заполнить только Титульный лист и Подраздел 1.1.

При формировании декларации за 2019 год все показатели следует отображать нарастающим итогом с начала года.

Механизм формирования декларации следующий:

- Титульный лист

В него вносятся: ИНН, КПП и название хозяйствующего субъекта; номер корректировки (при первичной подаче ставится 0); налоговый период (34 при сдаче за год). Если отчет сдает обособленное подразделение, информацию по нему нужно внести в строки, которые были добавлены в обновленную форму. На отчете нужно поставить подпись директора и печать организации.

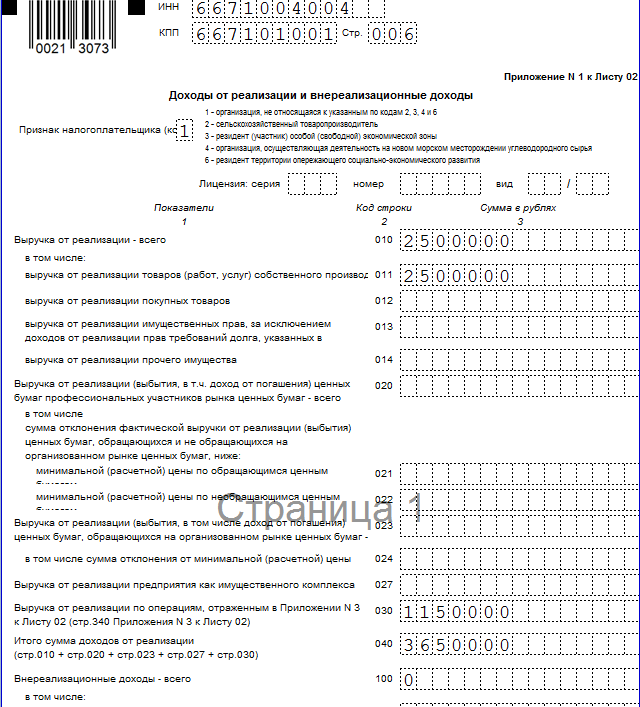

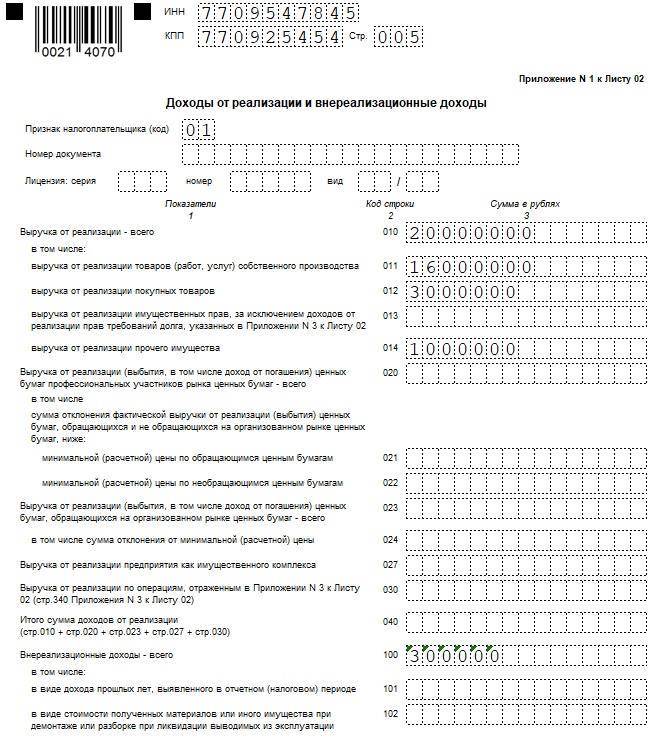

- Приложение 1 к Листу 02

Сначала необходимо указать код налогоплательщика, список которых содержится в верхней части Листа 02. Наиболее часто российские плательщики используют шифр – 01. Затем нужно заполнить строки, наиболее часто используемыми из которых являются:

- 010 – всего доходов от продажи;

- 011 – доходы от продажи своих товаров (для изготовителей);

- 012 – доходы от продажи купленных товаров (для торговых компаний);

- 014 – доходы от продажи прочего имущества;

- 040 – общая сумма доходов от продаж.

Остальные строки Приложения 1 формируются в том случае, если по ним проводились какие-либо операции, например, были внереализационные доходы.

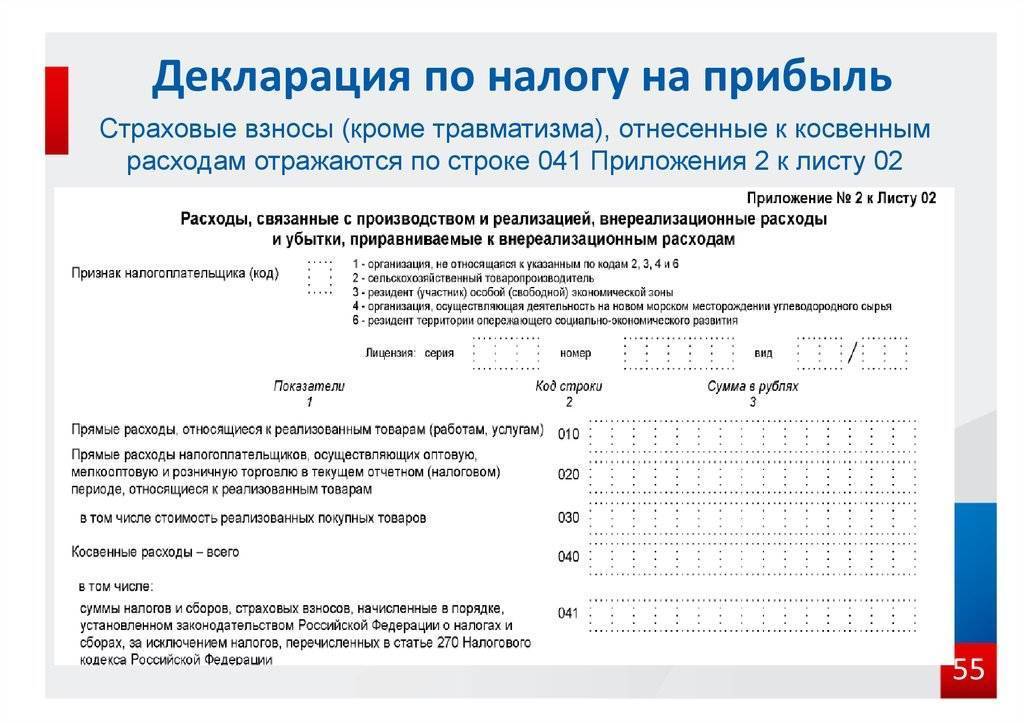

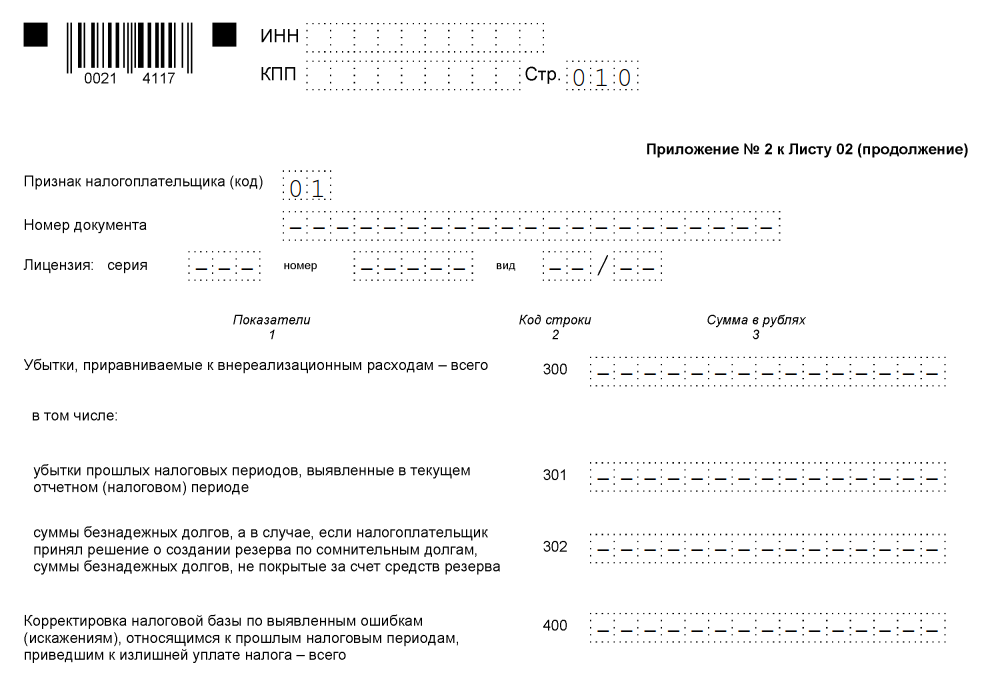

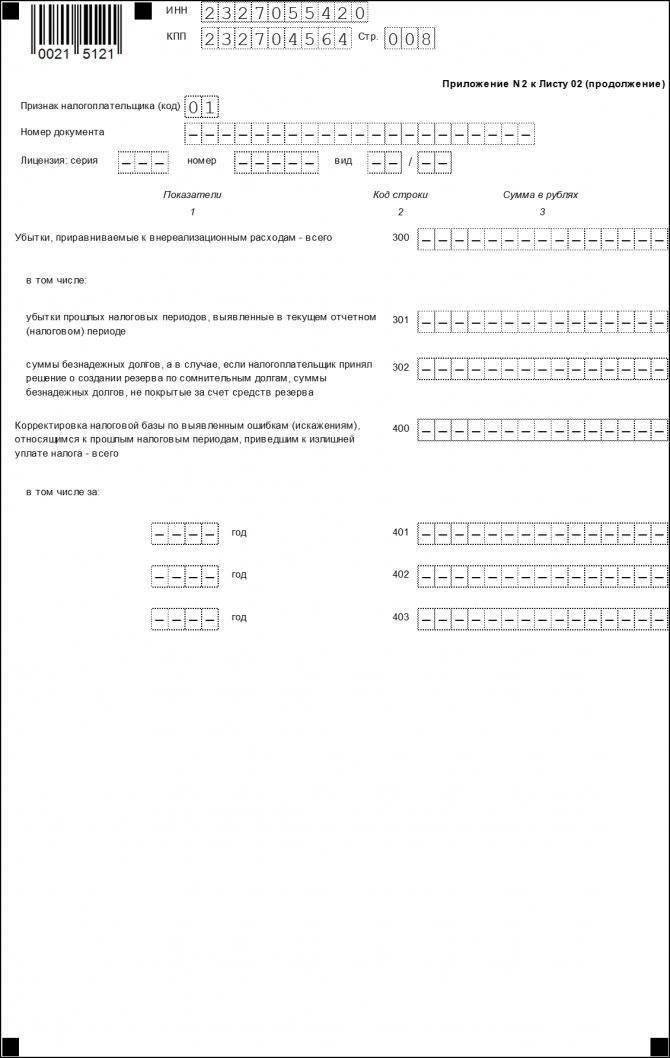

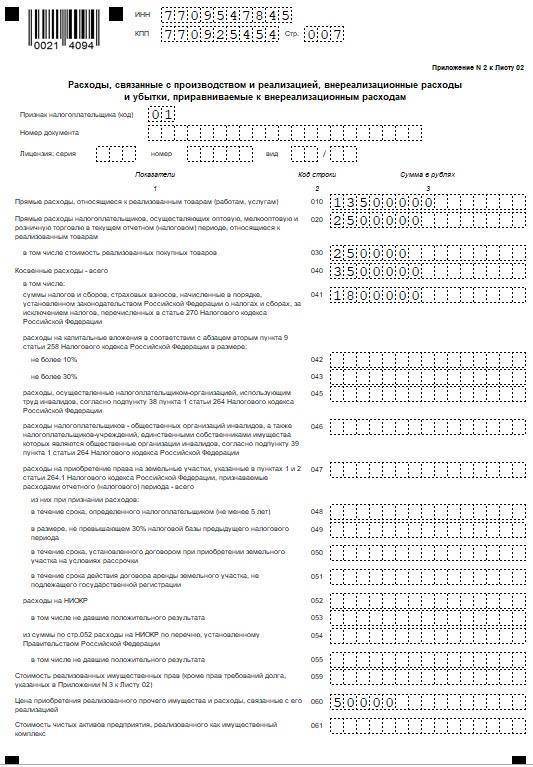

- Приложение 2 к Листу 02

Этот раздел необходим для отражения расходов и убытков, которые понесла организация. Изначально в листе нужно проставить код плательщика аналогичным образом, как и в Приложении 1. После этого нужно последовательно заполнить строки относительно расходов. Наиболее часто налогоплательщики заполняют:

- 010 – прямые затраты при продаже своих товаров;

- 020 – прямые затраты при продаже купленных товаров;

- 030 – в т.ч. стоимость проданных купленных товаров;

- 040 – всего косвенных затрат;

- 041 – в т.ч. налоги, сборы, страхвзносы;

- 130 – общая величина прямых и косвенных затрат.

Остальные строки необходимо формировать в том случае, если в компании проводились соответствующие операции и по ним есть конкретные числовые значения, к примеру, были внереализационные расходы.

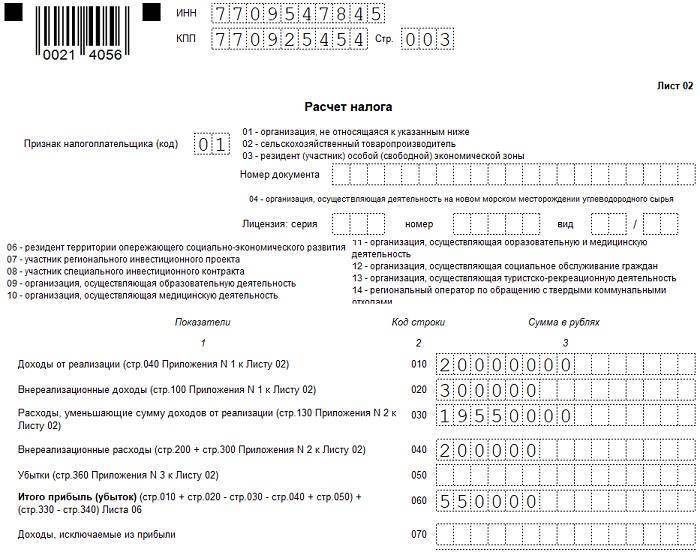

- Лист 02

Изначально в листе проставляется код плательщика, а затем заполнение этого листа осуществляется на основании сведений из Приложений 1 и 2:

- 010 – доходы от реализации;

- 020 – внереализационные доходы;

- 030 – расходы при реализации;

- 040 – внереализационные расходы;

- 050 – убытки;

- 060 – итого прибыль (или убыток);

- 100 – налоговая база;

- 120 – налоговая база для расчета налога;

- 140 – ставка налога;

- 180 – величина рассчитанного налога;

- 190 – в т.ч. в федеральный бюджет;

- 200 – в т.ч. в региональный бюджет;

- 210, 220, 230 – авансы перечисленные (всего и по уровням бюджета);

- 270 – налог на прибыль в федеральный бюджет;

- 271 – налог на прибыль в региональный бюджет.

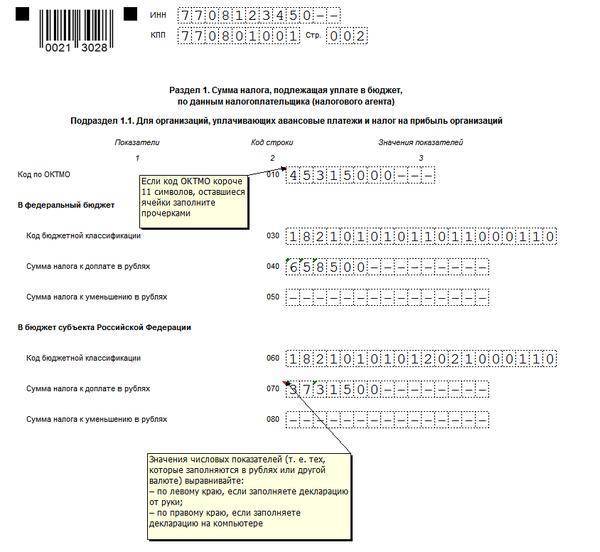

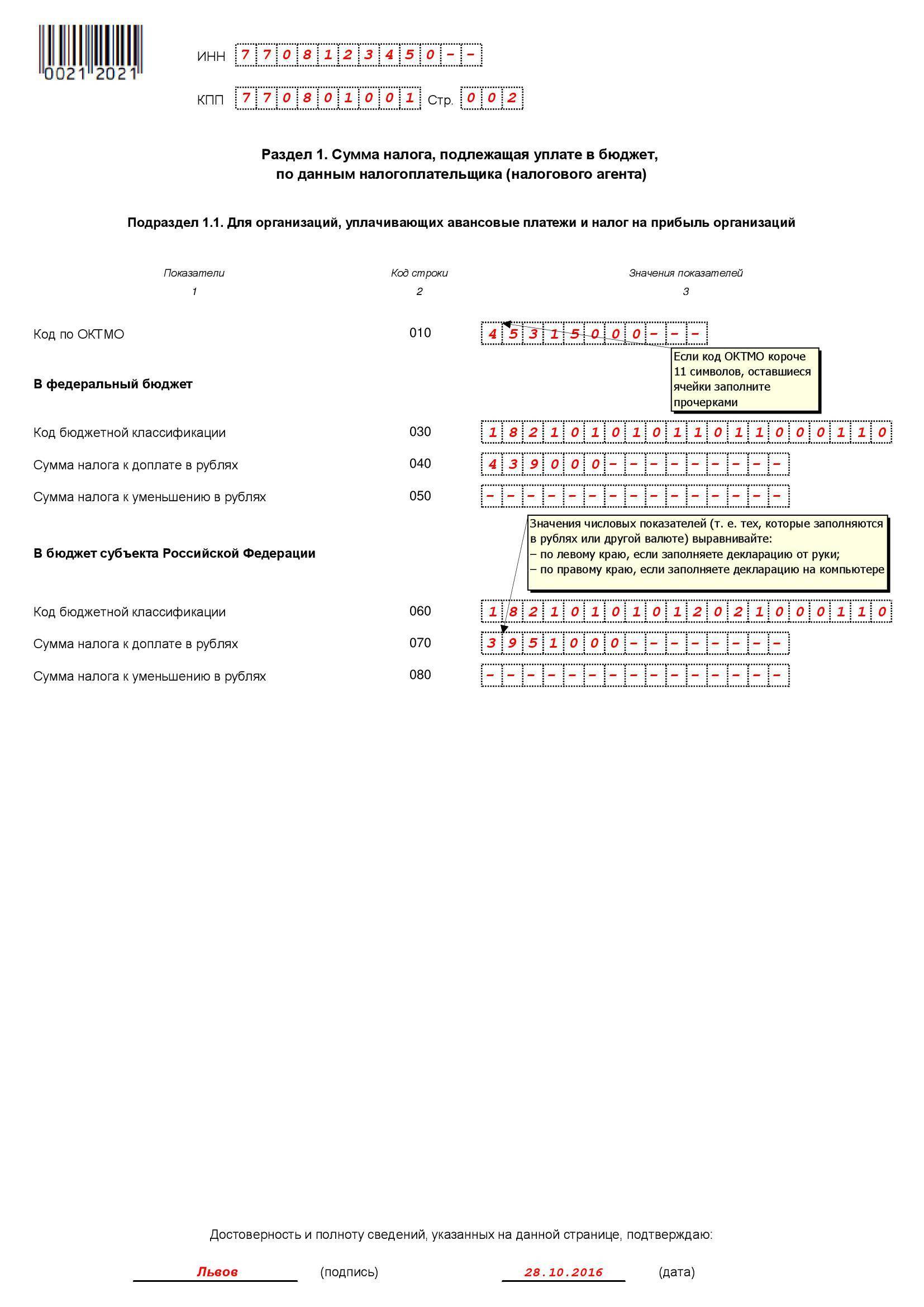

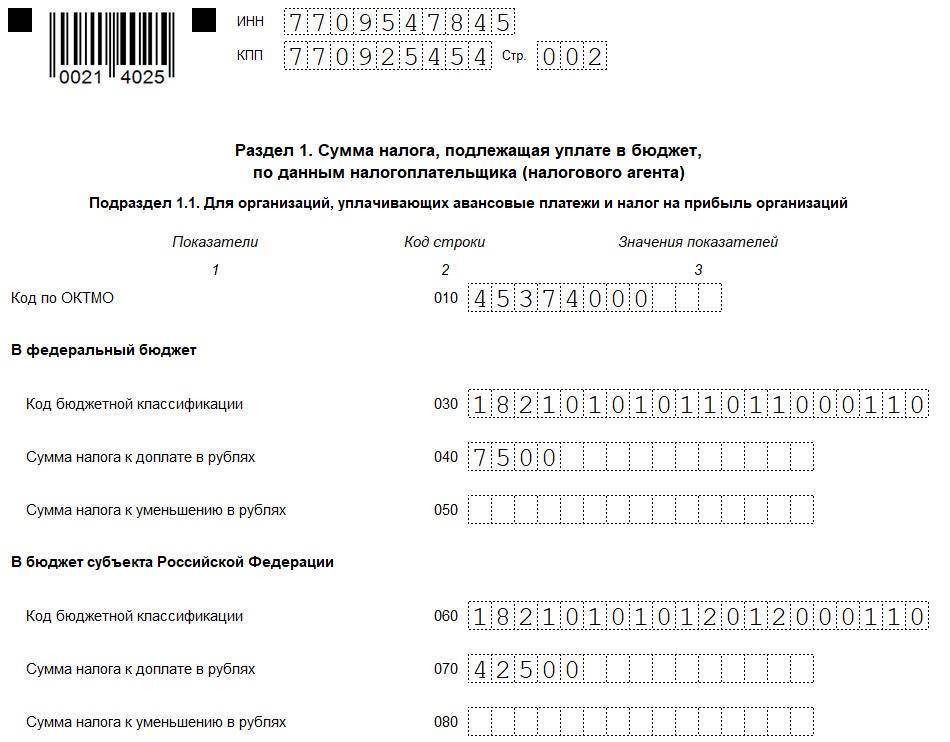

- Подраздел 1.1 Раздела 1 (если авансы уплачиваются ежеквартально)

В нем необходимо изначально заполнить код ОКТМО, а затем заполнить строки:

- 030 – КБК (федеральный бюджет);

- 040 – величина налога к уплате;

- 060 – КБК (региональный бюджет);

- 070 – величина налога к уплате.

- Подраздел 1.2 Раздела 1 (если авансы уплачиваются ежемесячно)

Данный подраздел формируется аналогичным образом, как Подраздел 1.1 Раздела 1. Различие заключается в том, что в строках необходимо раздельно указать суммы ежемесячных авансовых платежей по первому, второму и третьему сроку.

Если компания подает нулевую декларацию, то она формирует Титульный лист и Подраздел 1.1. При этом ввиду отсутствия деятельности (нет выручки и затрат) строки, предназначенные для отражения числовых показателей, будут содержать нули.

Скачать образец заполнения декларации по налогу на прибыль

Инструкция по заполнению

Далее вы можете пошагово ознакомиться с правилами составления документа:

- Лист 1 заключает в себе информацию о фирме. Правопреемники организаций, которые были реорганизованы, пишут ИНН и ЕПП, присвоенные до реорганизационной процедуры. Коды форм реорганизации и ликвидации написаны в приложении 1 правил оформления документа.

- Заполнение листа 8 осуществляют компании, скорректировавшие собственный налог на доход из-за установки расценок меньше рыночных в сделках с зависимыми контрагентами.

- Лист 9 и его приложение 1 заполняются контролирующими лицами при учете прибыли контролируемых зарубежных предприятий.

- Лист 2 включает в себя поля для кодов налогоплательщика. Здесь также прописывается новый код налогоплательщика «6» (пишется резидентами территорий опережающего социального и экономического развития). Кроме того, в листе 2 есть строчки для торгового сбора, который уменьшает платеж, а также строки для заполнения лицами, участвующими в региональных проектах по инвестициям.

- В листе 3 прописывается текущая дивидендная ставка (13 процентов).

- В строках 241 и 242 указываются отчисления на имущество для уставной деятельности.

- Лист 8 предназначается для указания внереализационной прибыли после самостоятельно проведенной коррекции налоговой базы по контролируемым сделкам.

- Приложение 2 листа 8 предназначается для написания кодов налогоплательщиков.

На титульной странице пишется информация о компании:

- ИНН, КПП указывают без сокращений. Пустые клетки заполняют прочерками.

- Если документ оформляется впервые, то в строке с номером корректировки указывается 0. Утонченные декларации нумеруются как 001, 002 и так далее.

- Код расчетного периода зависим от того, за какой квартал/месяц оформляется документ. При сдаче годовой отчетности у налогоплательщиков, которые используют различные способы отчисления авансовых платежей, коды также отличаются.

- Каждому учреждению ФНС присваивается код. Необходимо писать код той инспекции, в которую будет предоставляться декларация.

- Указываются код по месту учета, код типа хозяйственной деятельности.

- Кроме того, пишутся телефон, ФИО лица, уплачивающего налоги, число листов, дата подачи документа.

Приложение 1 листа 2 заполняется построчно:

- 010 – доход за расчетный период;

- 011 – доход от реализации продукции собственного изготовления;

- 012 – доход от реализации купленной продукции;

- 040 – объем всей внереализационной выручки;

- 100 – внереализационная выручка.

Приложение 2 служит для конкретизации затрат. Заполнение строчек 010-030 осуществляют компании, которые используют способ начисления для учета выручки и затрат.

Заполняется документ так:

- 010 – затраты на продажу продукции своего производства;

- 020 – прямые затраты, которые связаны с оптовой/розничной продажей товара;

- 030 – цена товаров, приобретенных для перепродажи;

- 040 – косвенные затраты.

Приложение 3 листа 2 заполняют лишь в том случае, если компания во время расчетного периода выполняла следующие действия:

- продажа амортизируемой собственности;

- продажа дебиторской задолженности, которая не погашена;

- несение затрат на обслуживание производственного процесса;

- получение выручки либо несение затрат по соглашениям доверительного управления собственностью;

- продажа земельных участков, приобретенных в период с 2007 по 2011 гг.