Альтернативный вариант закона о банкротстве от «Справедливой России»

Проект закона о реформе системы банкротства юридических и физических лиц в России был внесен в Госдуму в июне 2021 года, в последний день работы депутатов прошлого созыва. Его автор — народный избранник VII созыва нижней палаты парламента Ирина Чиркова, партия «Справедливая Россия».

Законопроект написан в качестве альтернативы официальным правительственным поправкам в закон «О банкротстве», которые были разработаны Минэкономразвития и внесены в Госдуму в мае 2021 года. Сейчас документ ожидает даты назначения первого чтения.

Совпадения и отличия двух вариантов законопроектов разобрал портал «Федресурс».

В отличие от варианта, предложенного в поправках правительством, депутат Чиркова намерена сохранить сложившиеся на сегодняшний день процедуры наблюдения, финансового оздоровления и внешнего управления в процедуре банкротства юрлиц. Согласно же предложениям правительства в ходе реформы должны сохраниться только две процедуры: реструктуризация долгов и конкурсное производство (ликвидация), по аналогии с процессами, которые допустимы при банкротстве физ лиц.

Государственно-правовое управление президента РФ (ГПУ) тоже считает идею отказа от процедур финансового оздоровления и внешнего управления ошибочной. Год назад ГПУ предлагало рассмотреть перспективы отказа от этих двух процедур при банкротстве через два года после вступления поправок в силу. В итоге в варианте правительства в поправках в закон зафиксирован промежуточный вариант: переход к банкротству согласно новым правилам будет растянут во времени.

В течение первых двух лет действия обновленного закона суды будут вправе принимать решения о применении как прежних, так и новых процедур. Это необходимо для адаптации участников рынка к новым правилам, пояснял весной 2021 года глава Минэкономразвития Максим Решетников.

Некоторые идеи законопроектов правительства и «справедливороссов» совпадают. Например, авторы стремятся одинаково изменить систему реализации имущества банкротов. На смену торгам, в ходе которых цена лота растет, должны прийти так называемые «голландские аукционы» с плавающей системой формирования цены. То есть сначала торги проходят в парадигме повышения цены лота.

Но если желающих купить имущество нет, то цена будет снижаться до поступления первого предложения на покупку. После этого торги снова пойдут с упором на рост цены. Но если никто из участников не захочет поднять котировку, то победителем признают того представителя, кто первым озвучил свое предложение.

Есть совпадения в области отбора и назначения арбитражных управляющих для проведения дела о банкротстве. Чиркова, так же как и МЭР, предлагает законодательно ввести механизм случайного выбора финуправляющего. Для чего необходимо разработать и начать применять балльную систему оценки работы этих специалистов.

Есть и существенные разночтения в обоих законопроектах. В варианте от «Справедливой России» зафиксировано требование кардинально изменить систему обеспечения имущественной ответственности арбитражных управляющих. Сейчас они обязаны страховать свою ответственность, что фактически приравнено к праву заниматься своей работой для этих специалистов. Внесенный Чирковой проект предусматривает альтернативный способ обеспечения имущественной ответственности.

Предполагается, что будет оформляться аналог банковского кредита — выписка независимой банковской гарантии в качестве страховки. Кроме того, документ допускает, что каждая саморегулируемая организация арбитражных управляющих (СРО АУ) может создать свой внутренний целевой фонд для обеспечения ответственности своих членов. «По существу, в данном случае применяется метод резервирования денежных средств (самострахование)», — говорится в пояснительной записке к законопроекту.

Также проект Чирковой в отличие от правительственного предусматривает ежегодную индексацию фиксированных гонораров управляющих на официальный размер инфляции, который подсчитывает Банк России. «Порядок индексации размера вознаграждения арбитражного управляющего устанавливается регулирующим органом», — сообщается в проекте.

Размер суммы вознаграждения для временного и конкурсного управляющего, к примеру, сейчас составляет 30 тысяч рублей в месяц (и 25 тыс. для финуправляющего при банкротстве физ лиц для каждой процедуры).

Реализация предложений будет «способствовать сокращению сроков и издержек на проведение процедур, применяемых в делах о банкротстве, повышению их эффективности и увеличению размера погашения требований кредиторов, а также защите интересов должников», написано в пояснительной записке к проекту.

Признаки несостоятельности

Они раскрываются в 3 статье 127 –ФЗ. О несостоятельности физлица свидетельствует его неспособность погасить требования по денежным обязательствам или погасить задолженность по отчислению налоговых и прочих обязательных сумм в течение 3-х мес. с даты, когда их необходимо было исполнить (выплатить суммы). При этом размер задолженности должен превышать общую стоимость имущества физлица.

Организация признается банкротом при неспособности погасить предъявленные денежные требования или уплатить обязательные платежи в течение 3-х мес. с даты, когда соответствующие требования необходимо было удовлетворить.

Особенности профилактических мероприятий

При возникновении признаков несостоятельности руководитель предприятия должен направить участникам (учредителям), а также собственнику имущества (если это унитарное предприятие) сведения об этом. Указанные лица обязаны оперативно предпринять меры по недопущению банкротства, направленные на восстановление платежеспособности компании. В реализации соответствующих мероприятий могут участвовать кредиторы или другие субъекты по соглашению с предприятием-должником.

При необходимости к осуществлению мер могут привлекаться федеральные, региональные или местные структуры власти.

Участники/учредители компании, а также в установленных случаях собственник имущества унитарного предприятия, кредиторы и прочие субъекты в рамках проведения профилактики банкротства вправе предоставить должнику финансовую помощь в сумме, достаточной для удовлетворения денежных требований и погашения задолженности по обязательным платежам. При этом должник или другие субъекты могут принять на себя обязательства в пользу лиц, оказавших такую помощь.

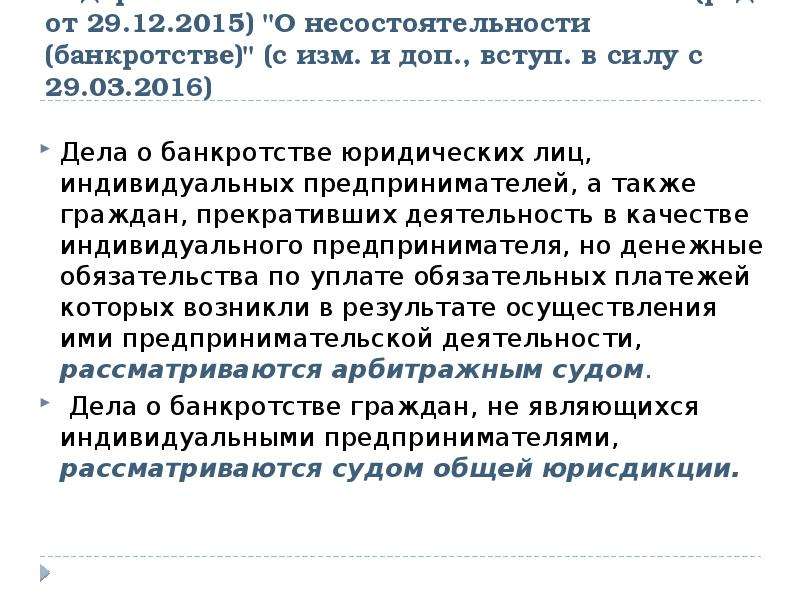

Как работает ФЗ о банкротстве физических лиц № 127-ФЗ?

Когда речь идет о крупных задолженностях, необходимо понимать, какие права и обязанности устанавливает закон для банкрота. Право на списание долгов регулируется Федеральным законом о банкротстве физлиц, точнее — главой X ФЗ №127 «О несостоятельности (банкротстве)».

Текст закона регулирует следующие пункты:

- Порядок осуществления банкротства физических лиц. Банкротиться граждане могут через Арбитражный суд. Либо во внесудебном порядке — через МФЦ. Банк, налоговая инспекция или другое лицо не могут признать человека банкротом;

- Признаки банкротства физлица. В законе четко установлено, что признаками несостоятельности гражданина является долг от 500 000 рублей и больше, и просрочка от 90 дней по кредитам. Банки могут подать на банкротство своего клиента, если сумма основного долга (без процентов) больше полумиллиона рублей. Сам должник — и при меньшей сумме, если ему очевидно, что нет средств для выплат долгов.

Он может подать на банкротство даже заранее, до начала просрочек, если должник понимает, что не сможет рассчитаться со своими обязательствами. Что это за обстоятельства — в законопроекте не уточняется. Это решает суд, исходя из конкретной ситуации: например, установление инвалидности, лишение кормильца — ситуации, когда очевидно, что займы не будут возвращены, и их можно сразу списать;

На практике по итогам уже состоявшихся судов ясно, что суд рассматривает дела при сумме долга от 350 тыс. рублей.

- Последствия банкротства. Последствия перечислены в законодательстве, сюда относятся, в частности, невозможность повторного признания некредитоспособности в течение 5 лет (или 10 лет — если физ. лицо было признано банкротом в упрощенном порядке через МФЦ), запрет быть учредителем или генеральным директором в юрлицах.

Также установлены временные ограничения, наступающие при установлении факта финансовой несостоятельности, с момента первого заседания по делу — это приостановление судебных постановлений, вынесенных ранее, прекращение начислений процентов по кредитным обязательствам;

Обязанности и полномочия финансовых управляющих. Финуправляющие составляют отчеты для суда, подают ходатайства, управляют финансовыми делами должников.

Они также проверяют дело на добросовестность, фиктивность, собирают кредиторов, ищут собственность и проводят торги для реализации имущества должника.

Действующая редакция закона о банкротстве граждан № 127-ФЗ предусматривает 25 000 рублей в качестве фиксированного вознаграждения финуправляющего.

Помимо этого управляющий имеет право на 7% от стоимости реализованной собственности банкрота — если проводились торги.

Применение закона на практике

Внесудебное банкротство физических лиц должно было стать для граждан, попавших в долговую яму, выходом из сложившейся ситуации. Но как показала практика, пусть и не такая большая, все оказалось намного сложнее.

С момента вступления в законную силу правовых норм об упрощенном (внесудебном) банкротстве физических лиц (1 сентября 2020 года) по конец отчетного периода 2020 года (на декабрь 2020), количество заявлений в МФЦ о признании финансовой несостоятельности граждан составило 6412. Из общего количества заявок 4564 были возвращены гражданам. Только 1859 заявлений были одобрены, т.е. в отношении этих граждан были возбуждены процедуры внесудебного банкротства.

Таким образом, менее трети (28,8%), поданных в МФЦ заявлений о признании граждан банкротами, были одобрены. Такой низкий процент специалисты связывают с рядом взаимосвязанных причин.

Во-первых, списать долги по упрощенной процедуре банкротства можно только когда окончены все исполнительные производства в отношении должника (из-за невозможности взыскания денежных средств). То есть, если у должника имеются несколько долговых обязательств и хотя бы по одному из них еще идет исполнительное производство, гражданину будет отказано в признании финансовой несостоятельности по упрощенной процедуре. При подаче заявления через арбитражный суд (судебное банкротство) такой проблемы у должника не возникает.

Во-вторых, возврат заявлений граждан по упрощенному банкротству связывают с низкой информированностью населения о правилах их заполнения и условиях подачи.

В-третьих, так как закон действует всего несколько месяцев, сотрудники МФЦ также допускают ошибки по принятию, обработке и проверке заявлений граждан.

В любом случае, закон об упрощенном внесудебном банкротстве физических лиц при всех своих плюсах и минусах дает надежду должникам на решение своих финансовых проблем. Относительно небольшой процент одобренных заявлений должен дать повод для размышления законодателю для решения возникших проблем при правоприменении.

Реабилитационные мероприятия

В процедуру банкротства могут входить реабилитационные мероприятия (кроме случаев, в которых их проведение невозможно). Их предназначение – восстановить платежеспособность должника, чтобы он мог в полной мере удовлетворить требования кредиторов. В ряде случаев они могут предотвратить банкротство и сохранить возможность возрождения и развития в будущем.

Реабилитационные мероприятия регулирует закон о несостоятельности и соответствующие постановления (если это предусмотрено). Проводятся они внешними или административными управляющими, назначаемыми самоуправляемой организацией арбитражных управляющих. В отдельных случаях – иными лицами, согласно закону. Инициатором проведения может выступать любая из сторон.

Основные определения

Помимо достаточно простых определений (должник, кредитор, денежные обязательства и т. д.), закон о несостоятельности (банкротстве) оперирует и некоторыми более сложными

Важно правильно понимать их значение – это позволит избежать различных ошибок, контролировать ход процедуры и правомерность действий тех или иных лиц самостоятельно

- Наблюдение: анализируется финансовое состояние должника для корректного определения требований к нему; также осуществляется контроль за сохранностью имущества должника.

- Конкурсное производство: пропорциональное распределение активов и имущества банкрота между всеми его кредиторами.

- Федеральные стандарты: определены соответствующими нормативными документами, регламентируют деятельность арбитражных управляющих.

- Мировое соглашение: означает прекращение производства по делу, заключается в любой момент между кредиторами и должником (если достигнут компромисс).

Особенности банкротства физических лиц

Часто физические лица обращаются в банк для того, чтобы им списали все долги. Но каждый гражданин должен знать, что существуют ситуации, когда финансовые организации не могут списать долг. Все эти ситуации описаны в Федеральном законе о несостоятельности и о банкротстве, в главе 10.

Банк не может списать задолженность, если:

- Судебный орган оформил постановление, в котором написана информация о произошедших случаях нанесения физического или психологического вреда;

- Выплачивается компенсация по случаю нанесения вреда в рамках субсидиарной ответственности;

- Физическое лицо выплачивает алименты;

- В случаях неполной выплаты или отсутствия оплаты вознаграждения, зарплаты или выходного пособия, что часто случается у ИП. Тогда суд признает гражданина несостоятельным.

Банкротство физических лиц происходит, если:

- Гражданин имеет официальную задолженность перед кредиторами в размере денежной суммы от 500000 рублей;

- Гражданин уверен, что неплатежеспособен перед кредиторами;

- Лицо не выплачивает коммунальные счета периодически. Банкротство оформляется в случаях, когда не оплачивается в срок от трех месяцев и выше.

Процедура банкротства физического лица имеет минусы, но присутствуют и плюсы совершения подобного поступка. Последствие такого положения — если гражданин, признанный несостоятельным в суде, обращается в ближайшие пять лет в банк, то обязательно сообщает финансовой организации о своей неплатежеспособности. Минусом считается, что в течение трех лет после признания физического лица банкротом, оно не может занять место руководителя ни в одной организации или фирме. Но повторно признать банкротом гражданина могут только через пять лет после первого случая.

При прохождении судебного дела физическое лицо обязано оплатить государственную пошлину в размере 300 рублей. Гражданин также оплачивает все почтовые расходы и услуги финансового управляющего.

Суть закона

Первоначально закон был принят для организаций, которые не сумели остаться в экономическом обороте и обанкротились. Положения НПА регулировали порядок признания ЮЛ банкротом, установили требования, предъявляемые к процедуре, правовой статус участвующих в ней лиц.

После внесения дополнений, в 2015 году положения НПА установили порядок признания банкротом не только ЮЛ, но и граждан. Необходимость закона, который бы регулировал этот вопрос, была очевидной. Количество должников в России резко возросло, особенно, это связано с невыплатой кредитов.

В действующей редакции закона установлены обстоятельства, при которых гражданин может признаваться как несостоятельный. Кроме того, указывается на порядок проведения банкротства, круга участников этого процесса, ответственность сторон, последствия. Суть закона состоит в том, чтобы помочь гражданам разобраться с накопившимися долгами, если у них нет возможности удовлетворить требования кредиторов.

Необходимые требования к гражданину

Закон устанавливает критерии, по которым гражданин может быть признан в качестве банкрота.

- Размер задолженности: общая сумма составляет не менее 500000.

- Невозможность погашать долги в течение 3 месяцев.

- Гражданин осознает, что он не может удовлетворять финансовые требования кредиторов.

- Гражданин еще может платить по обязательствам, но понимает, что через некоторое время он не сможет это делать. Например, это ситуация, когда человек от работодателя получил письменное уведомление о том, что его фирма сокращает персонал. Из этого следует, что работник трудится 2 месяца, а потом остается без работы.

Инициатором несостоятельности может быть кредитор человека, он сам. Обычно кредиторы подозревают, что их должник имеет возможности для погашения финансовых обязательств, но намеренно этого не делает. Для инициирования судебного разбирательства должник, кредитор подает в АС иск. В нем описываются обстоятельства, которые привели человека к долгам. Вместе с иском подаются документы, подтверждающие правоту заявителя.

Текущий закон предъявляет три варианта действий в рамках судебного процесса:

- Реализация имущества и погашение долга кредиторам за счет этой сделки.

- Реструктуризация. Заемщик вступает в новые кредитные отношения. Ему выдают займ на условиях, которые он в состоянии исполнять. Чаще всего пересмотру в новом кредите подвергаются % ставки и срок выплат.

- Мировое соглашение. В нем действует договоренность, достигнутая между сторонами. Это заемщик и кредитор. Согласие достигнуто по предмету выплаты долга, сроков, размера перечислений.

Размер долга

Одним из условий признания гражданина банкротом выступает сумма его долга. По общим правилам, она составляет 500000. Деньги должник не выплачивает кредиторам три месяца.

Гражданин обязан подать на себя в суд для признания его в качестве банкрота, если сумма долга – 500000 и выше, он его не выплачивает три месяца. Причем закон устанавливает для гражданина срок обращения: не менее 30 дней со дня, когда человек понял, что выплатить долги ему не удается. Если он скрыл этот факт, то привлекается к ответственности по КоАП. Это ст. 4.13 Кодекса. В отличие от ЮЛ, заемщик несет индивидуальную ответственность. При банкротстве, например, ООО учредители отвечают субсидиарно.

Закон позволяет гражданину обратиться в АС РФ, если его материальное положение не позволяет оплачивать финансовые обязательства. При этом человек понимает, что в будущем времени ничего не изменится в сторону улучшения и получения прибыли, доходов. Кроме того, заемщик не обладает достаточным имуществом для покрытия всех долгов. Например, реализация его собственности позволит удовлетворить финансовые претензии двух кредиторов. А третий останется без погашения долга. Такое запрещено.

Сумма долговых обязательств прописана в законе достаточно конкретно. Но споры вокруг нее и минимального размера признания банкротом гражданина не утихают. И в законе прописано положение о том, что суммой в 500000 ограничен конкурсный кредитор. Но не сам должник, который фактически может подать иск на банкротство, отталкиваясь от другой суммы. Например, меньше 500000.

Понятие Арбитражного управляющего

Арбитражный управляющий в делах о несостоятельности граждан – это лицо, выполняющее посреднические функции между судебной инстанций и гражданином, который подает туда иск. Во время судебного разбирательства Арбитражный управляющий будет вести финансовые дела должника.

Нужно найти соответствующего специалиста из СРО (он должен быть ее членом), подписать с ним договор. Если человек не предоставил эту единицу в суде, то его дело закроют.

Физические лица (граждане)

Касаемо физических лиц, о несостоятельности федеральный закон гласит следующее: несостоятельным признается гражданин, неспособный полноценно удовлетворить требования кредитора. Сумма задолженности должна превышать порог в полмиллиона рублей.

Если речь идет об обязательствах перед двумя или несколькими кредиторами, сумма задолженности в каждом из случаев рассматривается отдельно. Например: если гражданин должен двум (или более) кредиторам по 450 000 рублей, он не может быть признан банкротом. Но если задолженность хотя бы перед одним из кредиторов превышает полмиллиона рублей, инициируется процедура.

Закон о несостоятельности (127-ФЗ) начнет регламентировать процессы производства (процедуры банкротства), инициируемые в отношении физических лиц, с 1 июля 2015 года. Будет ли это оправдано – пока неизвестно. Соответствующие изменения в закон о несостоятельности были внесены в 2014 году и подписаны президентом.

Дополнительные вопросы

Что влечет за собой получение статуса финансовой несостоятельности для физического лица

На время ведения дела о банкротстве гражданина лишают права:

- осуществлять сделки по покупке и продаже имущества, передаче имущества в залог, выдаче поручительств;

- выезжать за границу (этот вопрос решается на усмотрение суда);

- распоряжаться денежными средствами на банковских счетах.

На 3 года гражданин, признанный банкротом, лишается права занимать любые должности в органах управления юридического лица и каким-то образом принимать участие в управлении компании.

С признанием гражданина банкротом прекращается:

- процесс удовлетворения требований кредиторов по существующим денежным обязательствам, по уплате обязательных платежей (за исключением налогов, сборов, штрафов). Требования к гражданину можно предъявить только в рамках дела о банкротстве;

- процесс начисления неустоек и процентов по текущим обязательствам;

- действие исполнительных листов по взысканию имущества. Иными словами, гражданин, признанный банкротом, не должен выполнять требования кредиторов, оставшиеся неудовлетворенными после реализации имущества должника.

Какие долги не списываются по банкротству

Многим кажется, что действие закона о банкротстве распространено на любые долги физ. лица. Давайте подробнее рассмотрим этот вопрос. Действующая редакция гласит, что списанию через процедуру банкротства не подлежат следующие долги:

- задолженности по алиментным выплатам;

- выплаты для возмещения физического либо морального вреда;

- невыплаченная заработная плата, либо выходного пособия (у ИП);

- выплаты для возмещения вреда по субсидиарной ответственности.

Соответственно, любые иные задолженности можно ликвидировать благодаря закону о несостоятельности (банкротстве).

Какому имуществу не страшно банкротство

Текст закона о банкротстве, а также ГК РФ (статья 446) утверждает перечень имущества, которое не может быть изъято для погашения задолженности. Должники могут гарантированно не опасаться за следующие виды имущества:

- единственная жилая площадь, которое находится в собственности у должника (не ипотечная);

- имущество, необходимое гражданину для выполнения своих обязанностей в рамках работы;

- продукты питания, предметы первой необходимости и сельскохозяйственного назначения.

У вас есть еще какое-либо дорогое имущество помимо перечисленного? Обращайтесь к нам за бесплатной консультацией для возможности сохранить свое имущество при банкротстве физических лиц по закону 2017 года.

Сколько будет стоить процедура банкротства

Информацию о стоимости признания гражданина несостоятельным можно найти на многочисленных форумах, посвященных финансовым темам. Там же можно найти и комментарии людей, которые уже прошли процедуру. Суть заключается в следующем – процедура банкротства не из самых дешевых. Однако, если у вас большие долги, стоит потратиться на оплату процедуры.:

Реальная стоимость банкротства, рассмотрим подробнее, сколько и куда надо платить.

- публикации в издании «Коммерсантъ»;

- госпошлина при подаче заявления на банкротство;

- вознаграждение финуправляющему;

- почтовые расходы;

- услуги юридического консультанта (при необходимости).

Примечателен тот факт, что ранее размер госпошлины для физических лиц составлял целых 6000 рублей – сумма весьма внушительная. Однако уже с января 2017 года госпошлина уменьшилась в 20 раз. Теперь ее размер равен 300 рублям. Примерная стоимость банкротства составит в районе 100 000 рублей. Точная стоимость в конкретном случае может отличаться в большую либо меньшую сторону в зависимости от стоимости услуг финансового управляющего и иных факторов. Обратитесь за помощью в нашу компанию для более подробных расценок по стоимости вашего банкротства.

Имущественная ответственность физического лица

Несостоятельность и банкротство физических лиц — последнее слово в законодательстве. Еще недавно такой институт был предусмотрен только для юрлиц и крупных субъектов хоздеятельности. В настоящее время, законодатель стал на сторону граждан-должников. Последние законопроект редакции закона «О несостоятельности (банкротстве)» дает возможность признания лица банкротом даже при отсутствии имущества.

Сегодня закон предусматривает такую очередность исполнения обязательств банкротом:

- Исполнение требований граждан, чьей жизни и здоровью был причинен ущерб вследствие действий должника;

- Погашение долгов, возникших на почве трудовых правоотношений, например, выплат премий, зарплат, больничных, выходных пособий и т. д.;

- Исполнение денежных обязательств, при которых имущество банкрота было взято под залог;

- Требования, связанные с выплатами в государственную казну, и другими обязательными платежами;

- Расчеты с остальными кредиторами.

Во время конкурсного производства собственность должника обобщается в конкурсную массу, для учета которой привлекаются бухгалтера и аудиторы. После удовлетворения претензий взыскателей, должник освобождается от всех обязанностей, заявленных при открытии производства по банкротству. Для реализации имущества, финуправляющий задействует оценщика, который предварительно определяет стоимость имущества. Исключениями являются выплаты алиментов, личные обязательства, компенсация вреда жизни и здоровью.

Банкротство гражданина и его гражданско-правовые последствия

После принятия заявления, арбитражный суд принимает меры в виде ареста имущества, на которое нельзя налагать взыскание. После признания гражданина банкротом, на протяжении 5 лет невозможно повторно открыть производство о банкротстве.

- Запрет на пересечение границы.

- Потеря права распоряжения имуществом. Простыми словами — запрет на вступления в договора купли-продажи имущества и его отчуждения;

- Запрет на самостоятельное пользование банковскими счетами.

На нашем сайте недавно мы разместили интересную статью о судебной практике физических лиц. Там вы найдете реальные истории и судебные решения по типичным ситуациям. Читайте ее здесь.

Статус банкрота также защищает материальное положение должника, благодаря тому, что:

- Исполнительные документы больше не имеют силу, а судебный пристав не имеет полномочий по отношению к должнику;

- Прекращаются начисления процентных ставок и неустоек;

- Имущественные обязательства перед заимодавцами, чьи претензии не были высказаны в рамках действий банкротства, больше не действительны.

- Долги, возникшие до принятия арбитражным судом необходимых документов, считаются автоматически выполненными.

Ограничения, наступающие после того, как гражданин признан несостоятельным:

- На протяжении трех лет после того, как судом будет принято решение о банкротстве, лицо-банкрот не сможет больше иметь высокие звания в юридическом лице;

- В течение 5 лет не сможет работать в органах страхования и фондах инвестиций;

- Если человека снова признали несостоятельным за пять лет, то установленные правила освобождения от имущественных притязаний кредиторов, возникших до рассмотрения дела, на такого должника не распространяется;

- На протяжении 10 лет житель РФ не сможет управлять компанией, связанной с кредитованием;

- На протяжении пяти лет он имеет права оформиться как ИП;

- На пять лет запрещено оформление договоров на займ и брать на свою личность кредиты.

Если сравнивать всевозможное процессы банкротства, то конечно, банкротство гражданина наиболее прост с юридической точки зрения. Однако подводных камней все же очень много, именно поэтому в начале статьи мы дали возможность ознакомиться с процессом кратко.

Что касаетя банкротства гражданина и его гражданско-правовых последствий – мы предоставили актуальную информацию в полном объеме!

Пользуйтесь нашей статьей, как пошаговой инструкцией при процедуре банкротства! Желаем вам удачи!