Стратегия и тактика финансовой политики бизнес-проекта

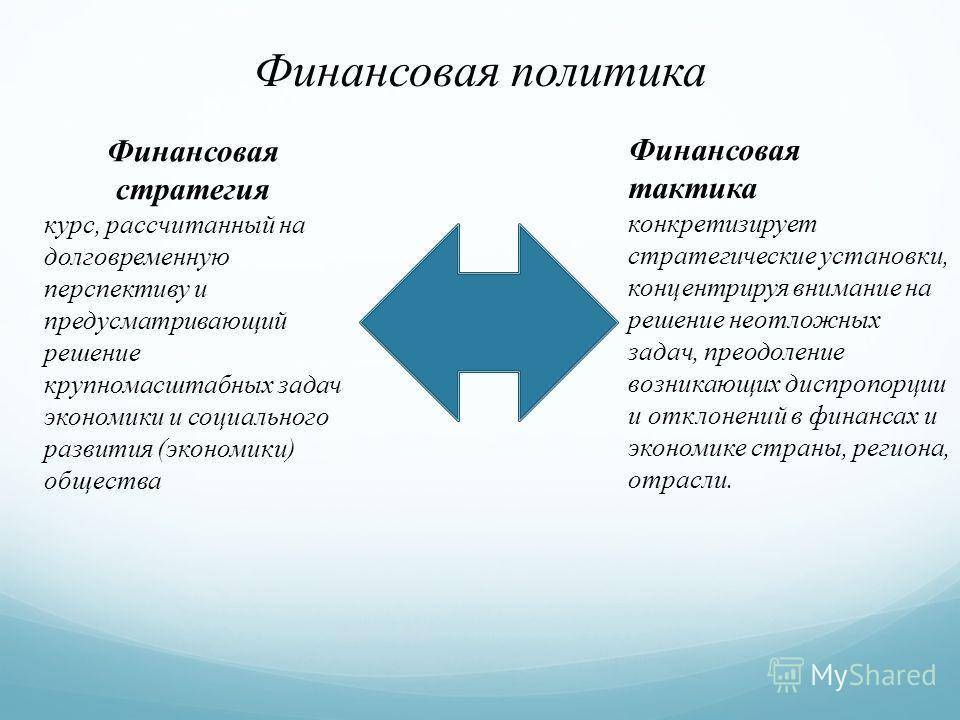

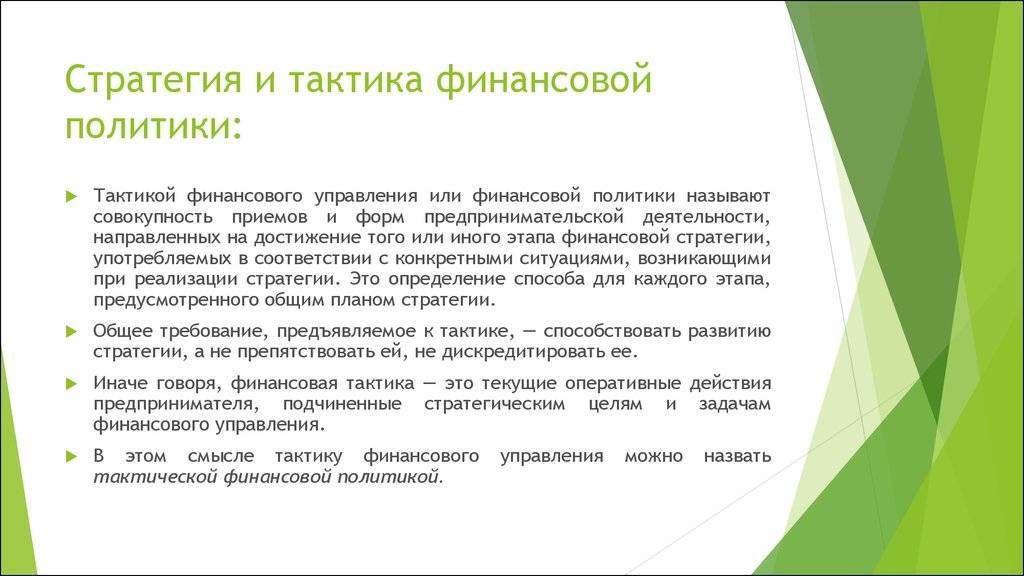

Теперь, когда финансовый механизм, а также организационно-правовые и информационно-методические обеспечения были рассмотрены, можем уделить внимание вопросам стратегии и тактики. Оба они являются смежными понятиями, но при этом имеют они довольно заметные отличия

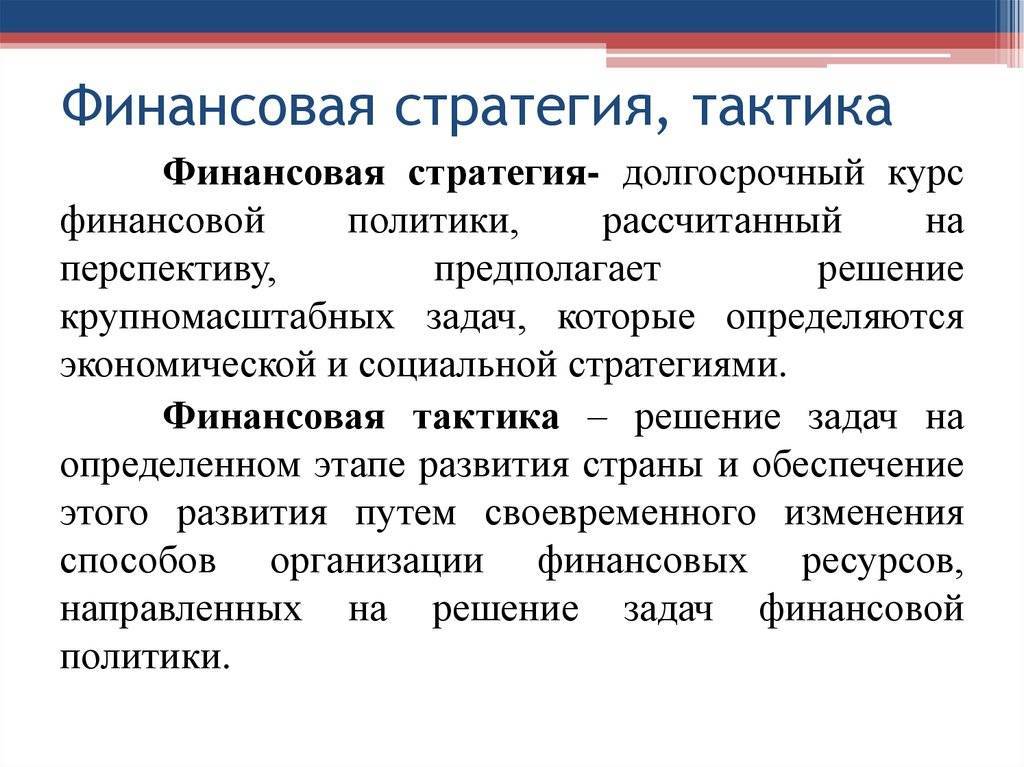

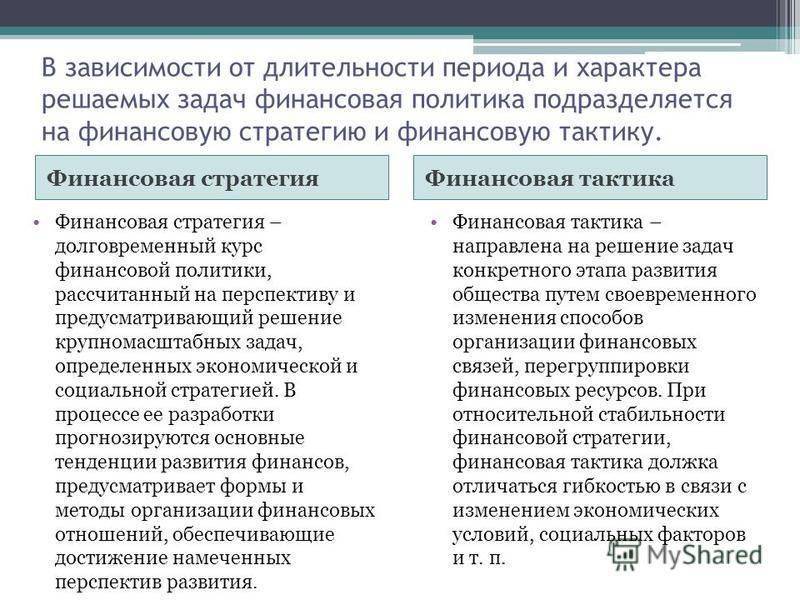

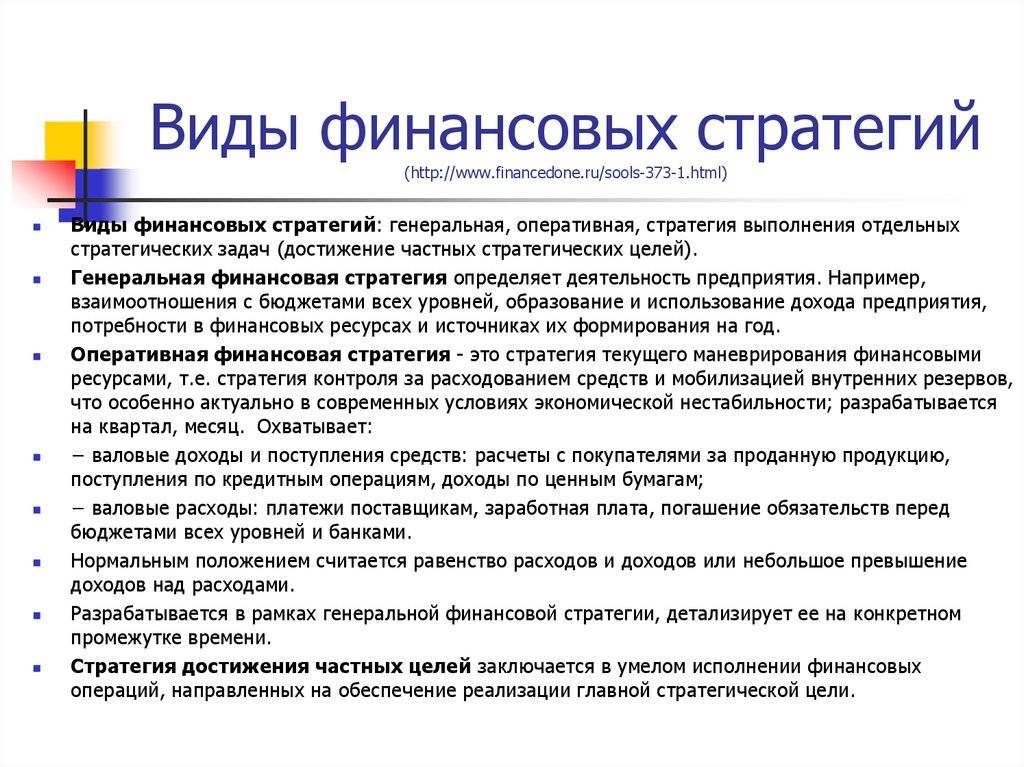

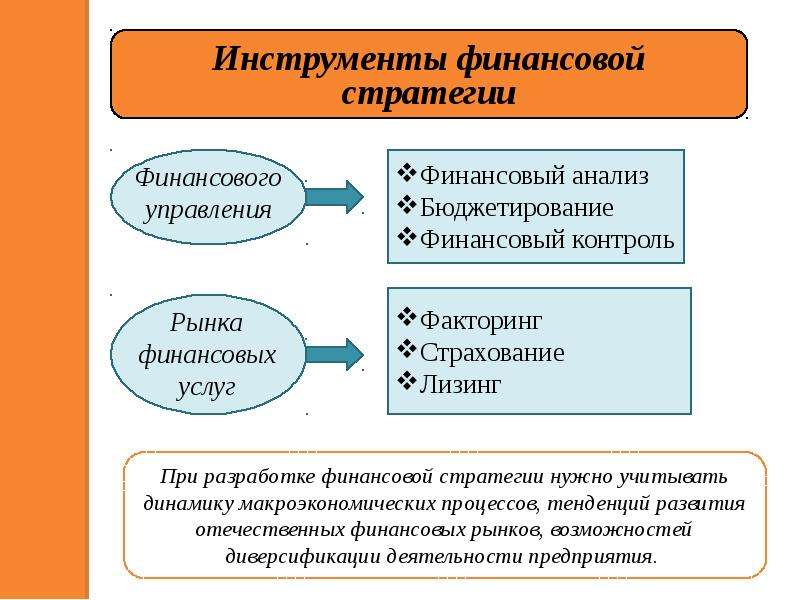

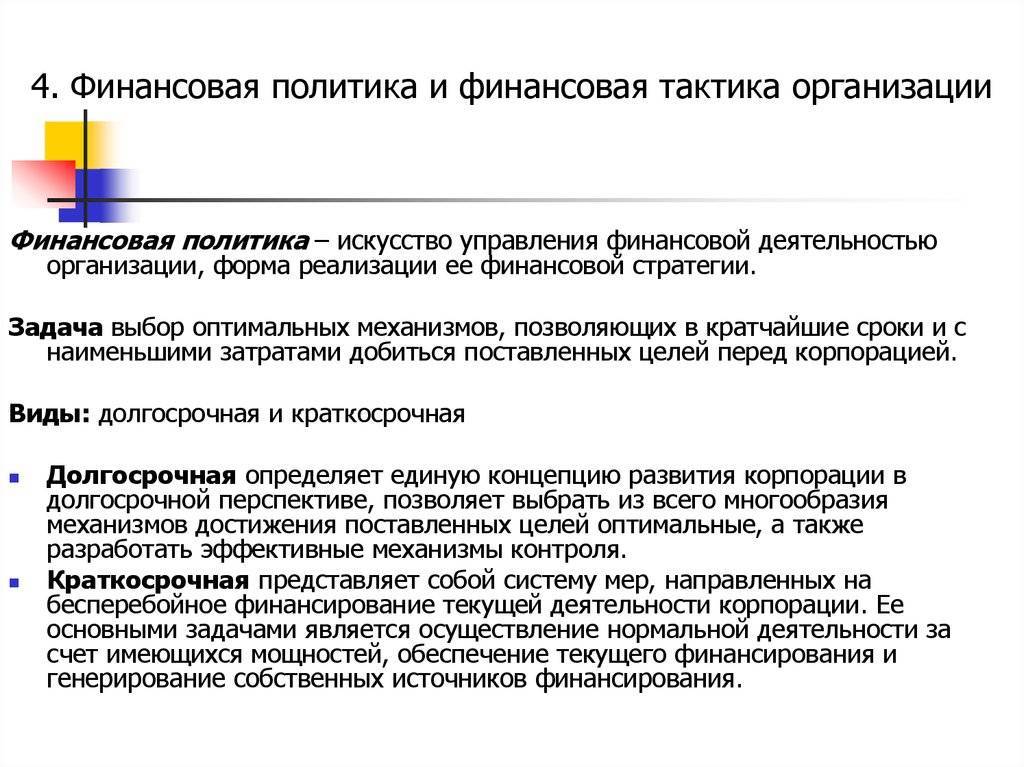

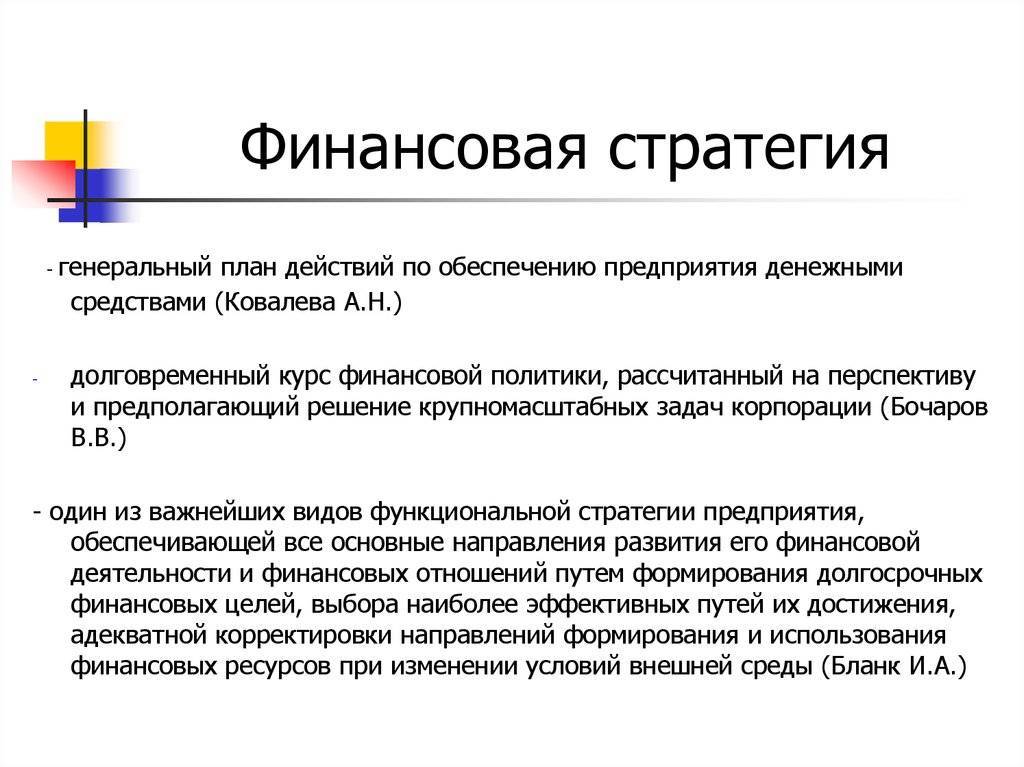

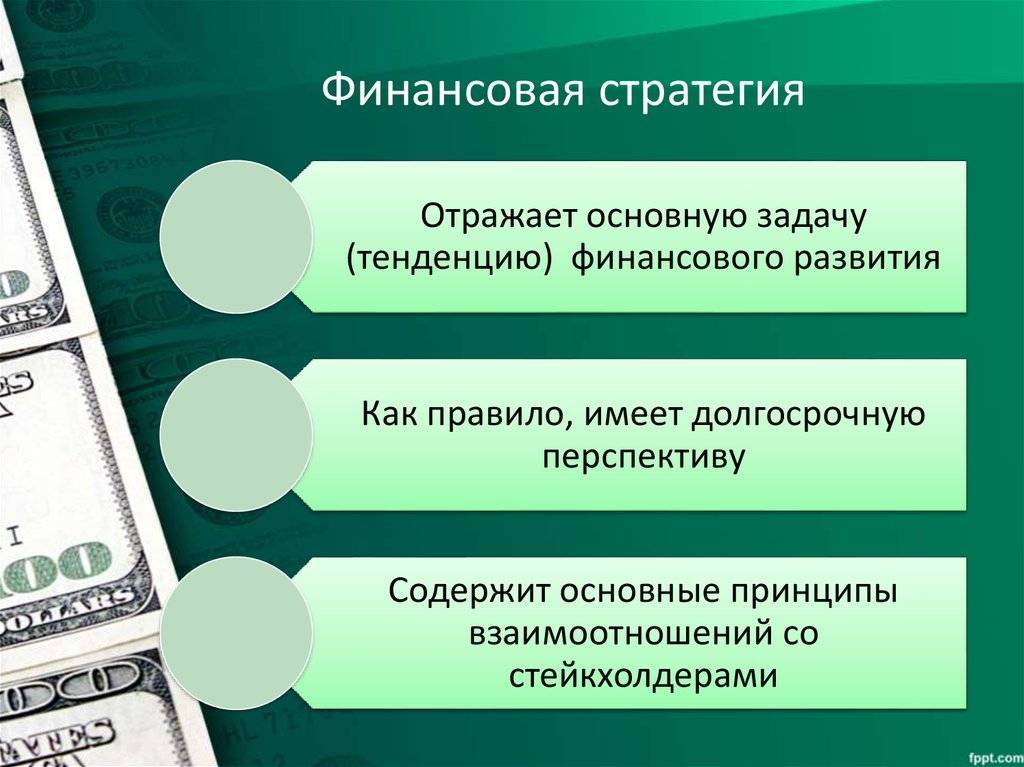

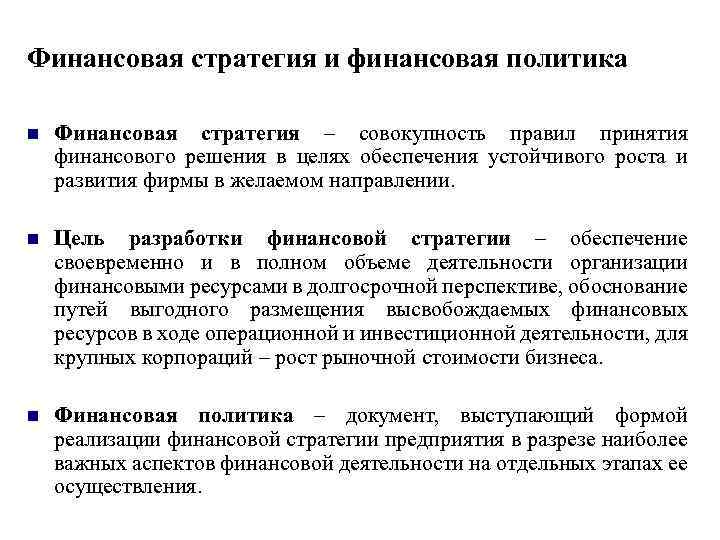

Финансовая стратегия считается долговременным курсом. Рассчитывают стратегию так, чтобы она приносила результат в виде решения крупномасштабных задач. Правда, срок на это у финансовой стратегии достаточно большой — от двенадцати месяцев и выше. Но бывают случаи, когда выставляется период, длительность которого больше чем операционный цикл. В таком случае также можно говорить о финансовой стратегии.

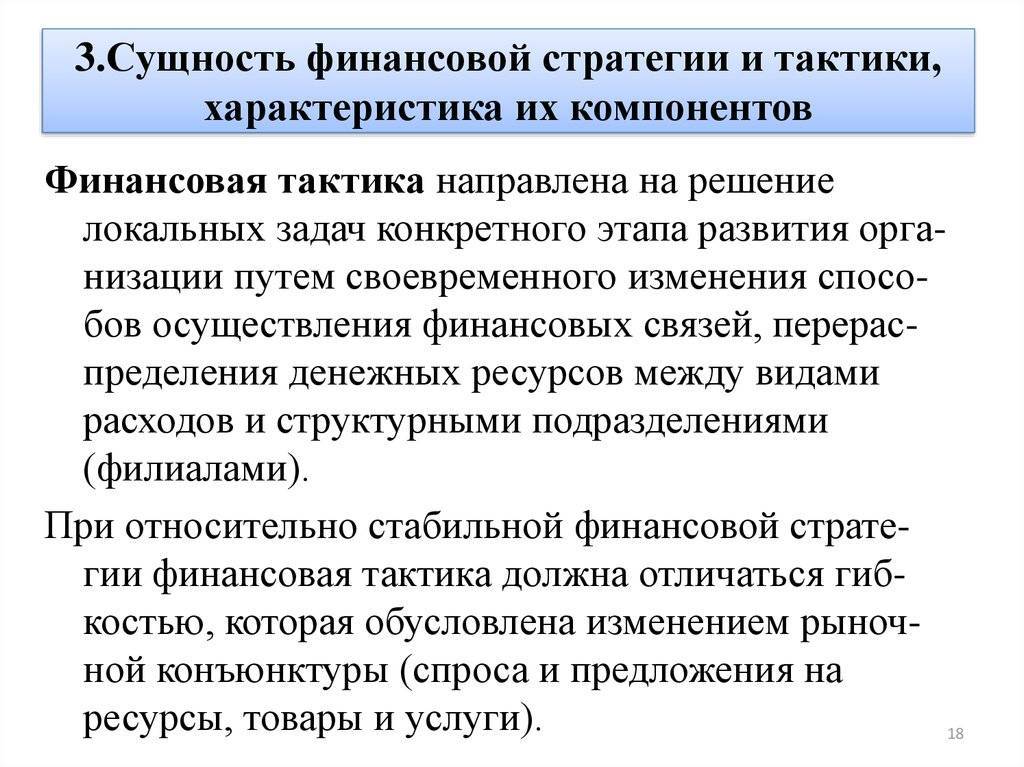

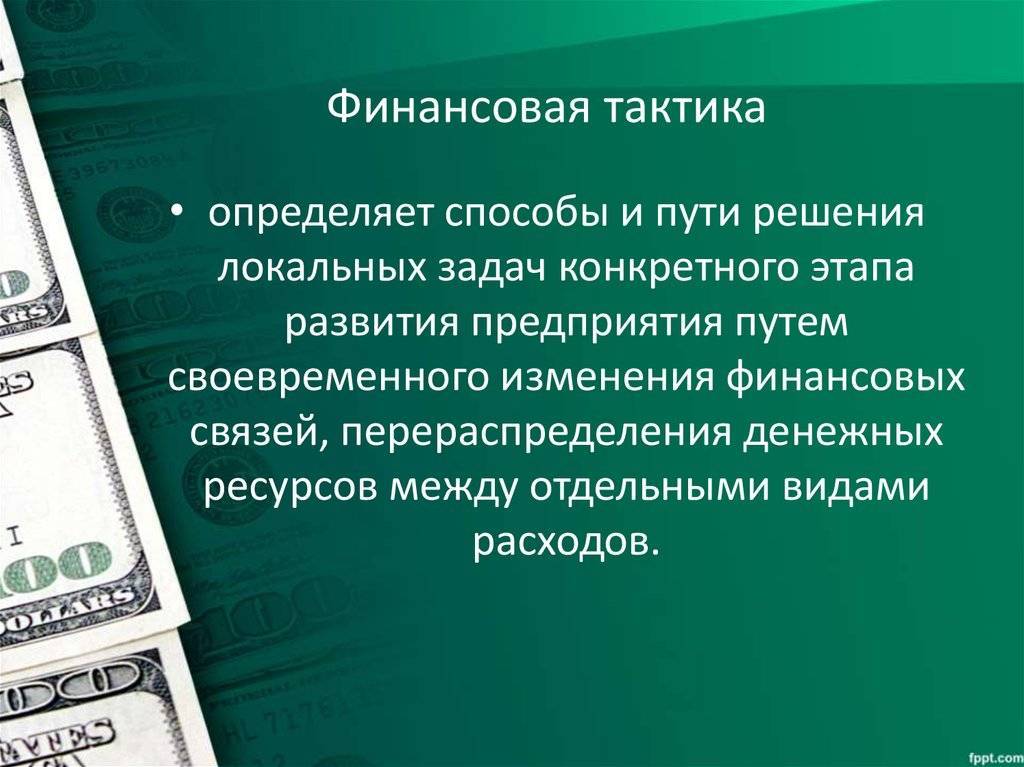

Тактика же отличается от стратегии тем, что она решает только локальные задачи и на конкретном этапе развития. К тому же срок на решение поставленных задач — меньше двенадцати месяцев.

Организационно-правовое обеспечение управления финансами

Данного рода обеспечение, как правило, основано на требованиях действующего свода законов, цель которых — регулировать предпринимательскую деятельность.

Финансово-правовые законы, такие как указы и распоряжения, способны регулировать различные аспекты финансовой деятельности. К ним, как правило, можно отнести налоговые обязательства, а также процедуру банкротства.

Все указы и распоряжения имеют императивный характер. К тому же все они определяют объем предоставляемых участникам финансовых взаимоотношений полномочий, а также то, какие обязанности кому назначаются.

Организационно-правовое обеспечение выражается в создании ряда вещей, таких как:

- ставки;

- инструкции;

- тарифы;

- указания;

- нормативы.

Зачем нужна стратегия и тактика финансового менеджмента

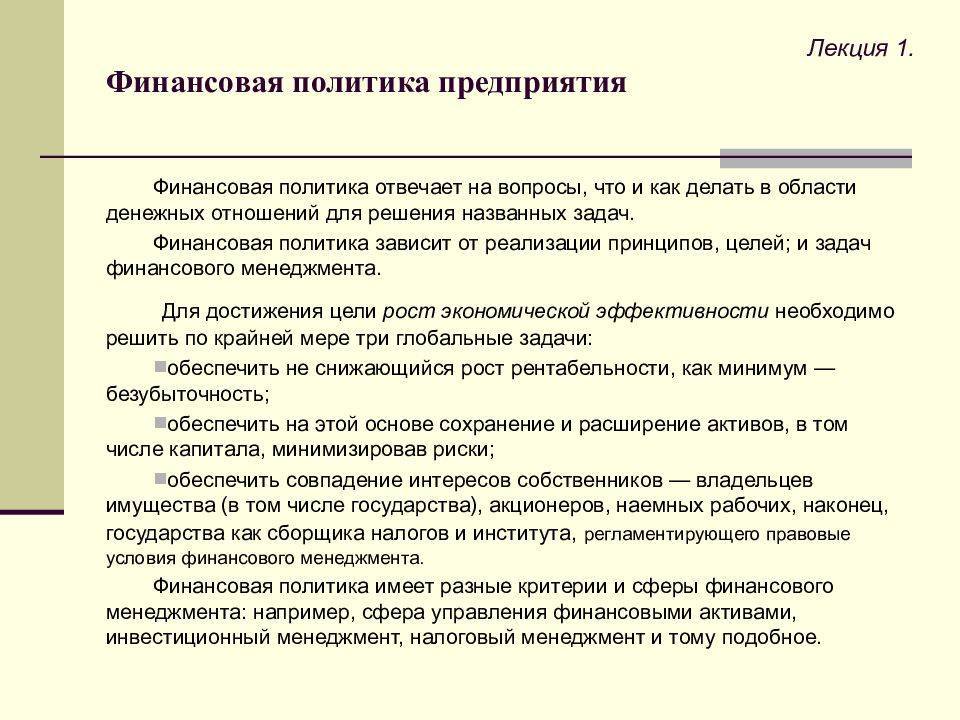

Стратегия — это система долгосрочных целей компании, разработка путей их достижения. Она задает вектор движения, помогает ставить конкретные задачи, делать их понятнее, а поэтому достижимее для сотрудников.

Если стратегия составлена компетентно, вскоре будут достигнуты рост прибыли и рыночной цены компании. Также она позволяет:

- планировать, контролировать финансовое положение;

- формировать, эффективнее использовать ресурсы;

- наладить грамотный учет, документооборот;

- находить наиболее перспективные направления инвестирования;

- рационально использовать сильные и слабые стороны компании;

- прогнозировать, минимизировать риски;

- получать преимущество над конкурентами.

Тактика детализирует стратегический план. Она включает конкретные приемы для выполнения намеченных задач. Для этого подбираются наиболее эффективные инструменты в существующих условиях.

Тактика организации предусматривает:

- повышение платежеспособности;

- контроль за ликвидностью баланса;

- обеспечение возмещения затрат за счет получаемых доходов;

- рационализацию оборота финансов.

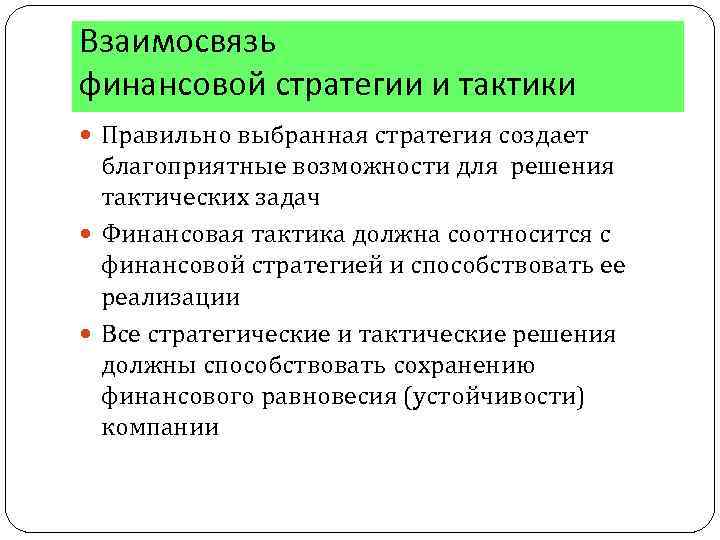

Оперативно-тактический менеджмент помогает достигать цели стратегического. Они тесно взаимосвязаны между собой, поэтому обязательно должны быть согласованы.

Хотите проверить свои знания по финансовому менеджменту?

Пройдите тест бесплатно и получите объективную оценку своих знаний и навыков!

Пройти тест по финансовому менеджменту

Принципы и этапы формирования ФС

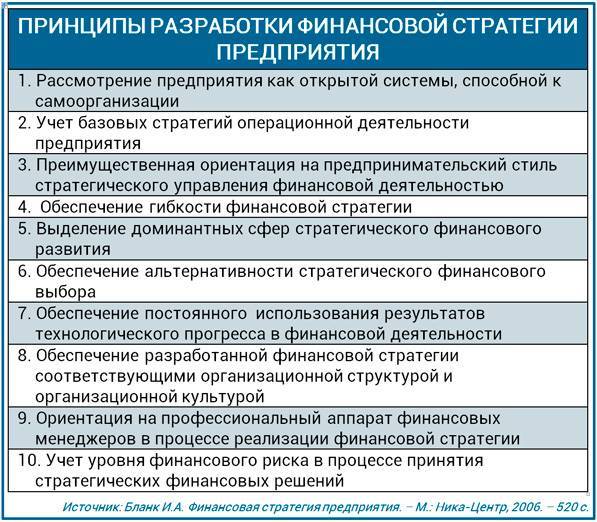

Принципы разработки финансовой стратегии, сформулированные более 10 лет назад Бланком И.А., до сих пор актуальны. Они представлены ниже в табличной форме. Я лишь позволю себе небольшие комментарии относительно нескольких моментов.

Состав основных принципов формирования ФС по Бланку И.А.

Состав основных принципов формирования ФС по Бланку И.А.

- Предлагаю во втором принципе рассматривать учет не базовых стратегий операционной деятельности, а учет реальных материально-вещественных целей, которые занимают главенствующее место в корпоративной стратегии.

- Третий принцип действительно весьма ценен тем, что среди двух подходов стратегического управления (приростного и предпринимательского типа) последний должен иметь преимущество. Именно предпринимательская инициатива обеспечивает интенсивность и новое качество состояния бизнеса в отличие от консервативного приростного, экстенсивного подхода к стратегии.

- В современных условиях десятый принцип формирования ФС обретает все большее и большее значение. Наука рискология развивается активно, особенно в условиях тех вызовов, с которыми сталкивается общество и бизнес. Роль оценки и методологии управления риском непрерывно растет. Многие, особенно крупные компании, выделяют из недр ФС стратегии финансовой безопасности в отдельный документ и зону для реализации специализированного стратегического контроллинга.

- Хотелось бы еще добавить один принцип, который в последнее время стал наиболее актуальным. Принцип инновационности особенно важен для инвестиционного раздела ФС.

В последние годы стало более понятным, по какому алгоритму целесообразно формировать ФС, хотя белых пятен еще достаточно. Например, вопрос обновления и сочетания ФС с рядом финансовых политик: дивидендной, финансовой, инвестиционной, кредитной

Надеюсь уделить данной теме внимание в отдельном материале о задачах финансового директора. Предлагаю разделять процесс выполнения его ключевой задачи на следующие этапы разработки финансовой стратегии

- Идентификация финансового исследования компании. Этап основывается на имеющейся к текущему моменту концепции стратегического развития или уже созданной материально-вещественной составляющей стратегии, включающей проект корпоративной стратегии и бизнес-стратегии.

- Стратегический анализ конкурентных особенностей организации на основе общего SWOT-анализа, локализованных SWOT, PEST, SNW-анализов в финансовой сфере. Выявление ключевой проблемы финансового состояния и динамики бизнеса.

- Финансовый анализ компании, оценка внутренней и рыночной стоимости, использование иных инструментов выработки финансовых решений типа «S» по методологии SOFIA. Подготовка аналитической записки с обоснованием предлагаемых решений.

- Анализ стратегических инициатив, инвестиционных программ и проектов, отбор проектов, подходящих под критерии решений SOFIA. Установление объемов и источников финансирования.

- Уточнение инвестиционной политики компании в случае необходимости.

- Стадия риск-менеджмента в отношении локальных инвестиционных проектов и компании в целом.

- Уточнение кредитной и дивидендной политик компании.

- Выбор техник привлечения ресурсов на фондовом рынке, анализ финансовых компаний и иных посредников.

- Выработка стратегии работы предприятия на долговом рынке. Развитие системы корпоративного управления бизнесом. Рекомендации по IPO на рынках ценных бумаг.

- Разработка или уточнение финансовой политики компании.

- Этап чистового моделирования финансовых стратегий. Подготовка презентации на ССП, в которой представляются и обосновываются итоговые варианты моделей ФС.

Долгосрочный финансовый менеджмент предприятия

Теперь рассмотрим противоположность краткосрочной концепции — долгосрочную концепцию.

Как правило, она представляет собой систему задач и способов финансового развития организации, направленных на достижение двух первоочередных целей: высокого финансового потенциала и обеспечения долгосрочной финансовой устойчивости предприятия.

Управленцы, принимая решение о финансовой политике своего предприятия, отдают больший приоритет долгосрочной концепции.

Поскольку долгосрочную финансовую политику можно считать полноценной частью общего финансового управления, она включает в себя различные направления, каждое из которых действительно важно для любого предприятия:

- бюджетное;

- налоговое;

- кредитное;

- инвестиционное и пр.

Стратегические направления развития фирмы

Полезно будет рассмотреть то, какие ключевые стратегические направления в развитии фирмы выделяют современные исследователи. В числе таковых:

- политика в области оптимизации налогообложения;

- исследование возможностей для формирования наиболее адекватных цен;

- инвестиционная политика.

Первое направление активностей будет связано прежде всего с изучением правовой базы на уровне федерального, регионального либо муниципального законодательства. Что касается политики ценообразования, то определение ее ключевых направлений, вероятнее всего, предопределит необходимость менеджерам делать акцент на изучении внешних рыночных факторов. Инвестиционная политика, в свою очередь, будет в большей степени базироваться на исследовании внутренних бизнес-процессов, выстраиваемых на предприятии.

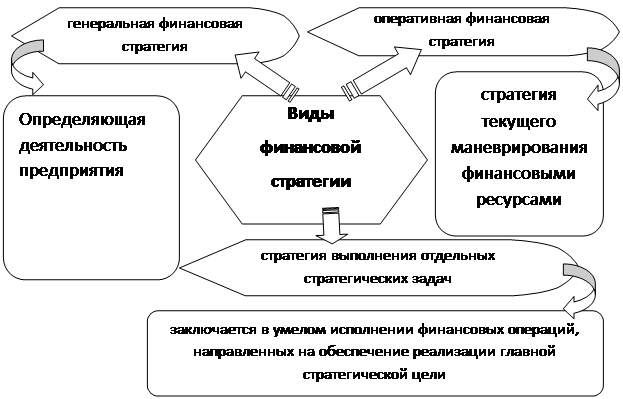

Классификация видов финансовых стратегий

Зададимся вопросом, какими признаками определяется финансовая стратегия? Мы уже ранее отмечали, что только функциональной разновидностью стратегии при характеристике ФС обойтись не удается. Это более емкий интегрированный во всех уровнях стратегического процесса блок планов, зависимый от выводов корпоративной стратегии и одновременно влияющий на нее. Бизнес-стратегии, региональные и другие функциональные стратегии в значительной степени подлежат коррекции по итогам решений, принятых в ФС. В этой связи выделим основные признаки финансовой стратегии:

- расширение функциональной ФС до масштабов «зеркального» стратегического контура вверх (панель ключевых показателей на уровне генеральных целей) и инвестиционной стратегии вниз (уровень инициатив, программ и локальных проектов);

- определенность курса финансовой и иных политик соответствующей управленческой функции;

- развернутое дерево финансовых целей и задач, связанных с системой показателей класса BSC;

- поливариантная модель деятельности компании, адаптирующая ее к прогнозируемым изменениям внешней и внутренней обстановки для поддержания ключевых параметров на безопасном и выверенном курсе динамики;

- ФС служат для выбора альтернатив во время принятия тактических решений в сфере операционного управления, движения финансов и инвестиций.

Рассмотрим несколько оснований выбора видов финансовых стратегий предприятия на стадии формирования. Первая итерация-основание следует в фарватере выбранной корпоративной стратегии, которая, в свою очередь, может быть сформулирована с позиции направленности развития или же с позиции глобального стратегического подхода. С точки зрения направленности развития различаются стратегии роста, стабилизации (ограниченного роста) и стратегии отхода. Например, рост может быть:

- интенсивный или концентрированный;

- интеграционный;

- диверсификационный.

Стратегии ограниченного роста или стабилизации делятся на виды:

- Стратегия удержания.

- Пауза (намеренная остановка увеличения продаж и производства).

- Эволюционное продвижение.

- «Снятие сливок» (прекращение текущих и перспективных инвестиций).

В классификацию с позиции глобальных стратегий входят:

- Стратегия оперативного реагирования.

- Стратегия минимизации издержек.

- Стратегия инноваций.

- Стратегия дифференциации.

- Стратегия фокусирования.

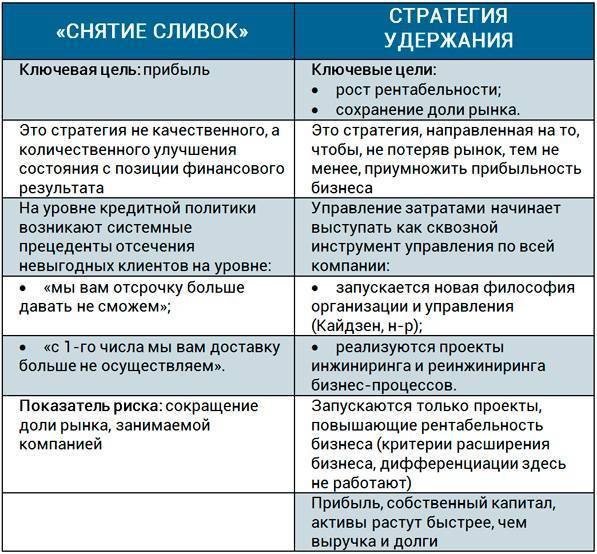

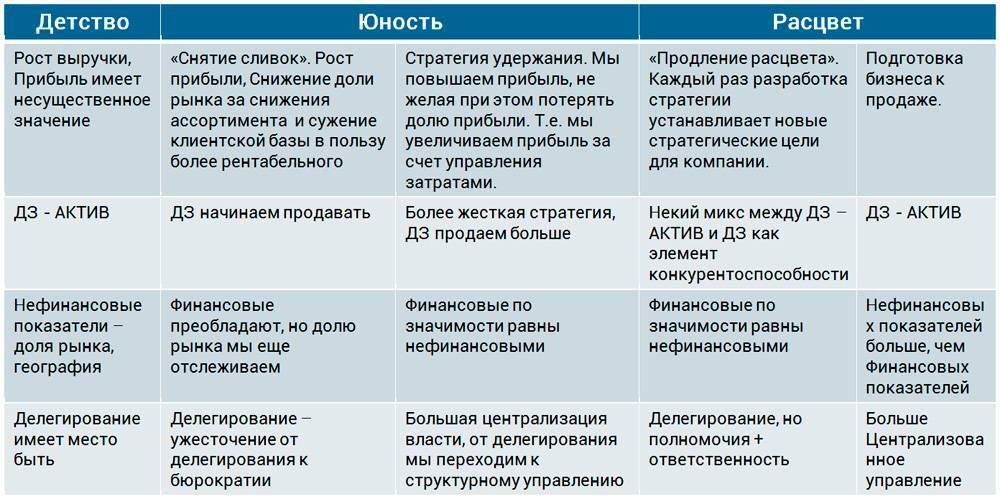

Финансовая регулировка стратегий снятия прибыли и удержания

Финансовая регулировка стратегий снятия прибыли и удержания

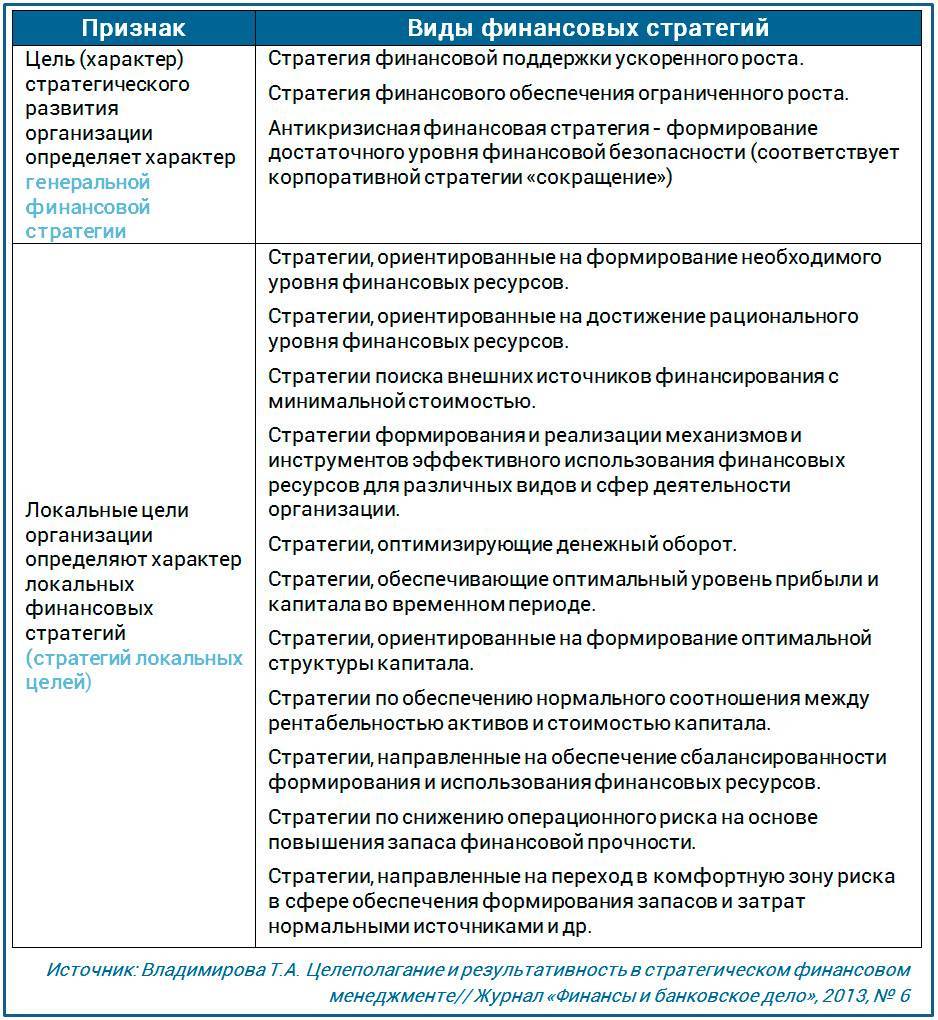

По существу, каждому из названных выше видов сопутствуют те или иные стратегические модели ФС. Представим, например, связь ФС с такими типовыми стратегиями ограниченного роста, как «снятие сливок» и удержание (см. таблицу, представленную выше). В литературе имеют место совершенно разные подходы к классификации видов ФС. Наиболее цельная позиция, на мой взгляд, демонстрируется в предложении Т.А. Владимировой, которая выделяет такой немаловажный фактор для деления ФС на виды, как масштаб финансовых целей компании.

Виды ФС, классифицированные по фактору масштабности финансовых целей (нажмите для увеличения)

Виды ФС, классифицированные по фактору масштабности финансовых целей (нажмите для увеличения)

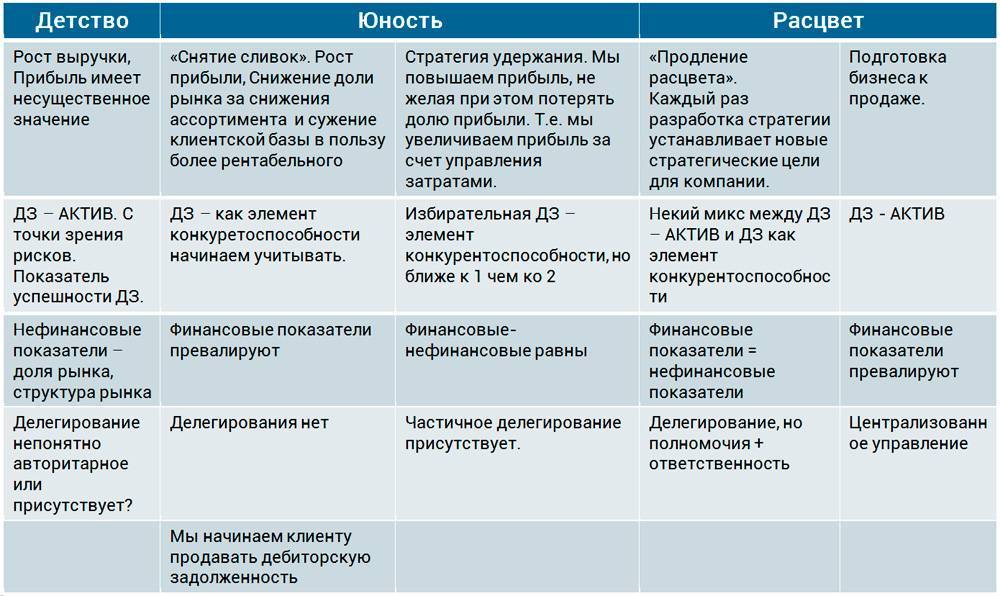

Виды финансовых стратегий целесообразно делить на основе еще одного существенного фактора – стадии жизненного цикла самого бизнеса. Для иллюстрации различий ФС, связанных с периодом ЖЦ, локализуем предметную область до уровня политики компании в сфере управления дебиторской задолженностью. Рассмотрим также три варианта стратегии: минимизации издержек, дифференциации и оперативного реагирования, применяемых на разных стадиях развития организации.

Стратегия минимизации издержек в работе с ДЗ на стадиях ЖЦ компании (нажмите для увеличения)

Стратегия минимизации издержек в работе с ДЗ на стадиях ЖЦ компании (нажмите для увеличения)

Стратегия дифференциации в работе с ДЗ на стадиях ЖЦ компании (нажмите для увеличения)

Стратегия дифференциации в работе с ДЗ на стадиях ЖЦ компании (нажмите для увеличения)

Стратегия оперативного реагирования в работе с ДЗ на стадиях ЖЦ компании (нажмите для увеличения)

Стратегия оперативного реагирования в работе с ДЗ на стадиях ЖЦ компании (нажмите для увеличения)

Кто отвечает за финансовую стратегию?

Бизнес создается собственниками (акционерами) для реализации своих целей, следовательно, постановщиками задачи стратегического планирования они и являются. А разработчиком стратегии должен стать генеральный директор компании, и стратегия служит основной контракта с ним. Именно под ее реализацию CEO и нанимается. Разработка финансовой стратегии предприятия как совокупности долгосрочных целей и замысла их достижения служит инструментом передачи ответственности генеральному менеджеру. В рамках нее руководитель принимает принципиальные решения о финансах, «дает добро» на идеологию и определяет правила игры в финансовой сфере.

Формализовать эти правила и превратить в работающие инструменты должен уже финансовый директор, отвечающий за разработку ФС или финансово-инвестиционной стратегии в более широком смысле. Далеко не в каждой коммерческой организации инвестиционная стратегия выделяется в отдельный документ. Вывод: за ФС отвечает генеральный директор, а создает и представляет финансовый директор или иной топ-менеджер, выполняющий соответствующую функцию.

В предыдущем разделе мы сформулировали гипотезу о параллельности финансово-стратегической подсистемы системы стратегического планирования. Следует заметить, что практика часто подтверждает ее, не отменяя доминирования материально-вещественной части стратегического плана в форме стратегии развития, корпоративной и конкурентной стратегий. Ниже схематично представлен вариант интеграции ФС в иерархию стратегических планов компании в ее наиболее полном варианте.

Модель интеграции финансового контура в стратегию компании (нажмите для увеличения)

Модель интеграции финансового контура в стратегию компании (нажмите для увеличения)

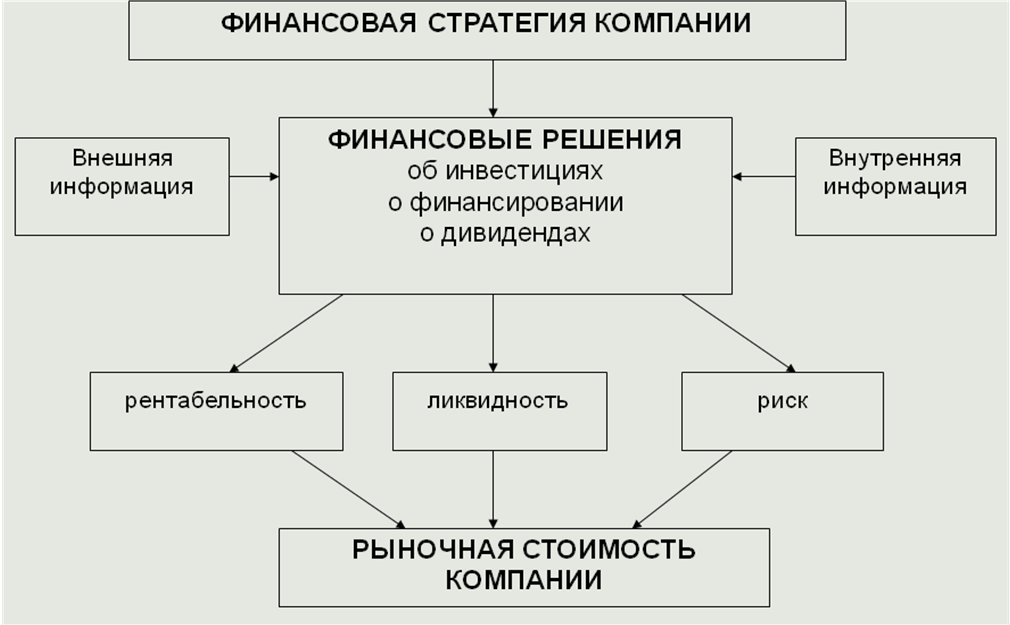

Приняв серию стратегических решений в финансовой сфере, генеральный директор организации на операционной фазе переходит затем на уровень распоряжений казначейского типа в непосредственном управлении текущими финансовыми событиями. Система управления финансами обеспечивает такие распоряжения организационно-контрольной поддержкой через систему бюджетного управления с опорой, опять-таки, на стратегические решения. Следует отметить, что вертикаль финансового стратегического контура по своей структуре очень похожа на состав видов финансовых решений, вырабатываемых в финансовом менеджменте. В этой связи может быть весьма полезна методология SOFIA, разработанная к.э.н. Михаилом Сорокиным (г. Киев), в которой все существенные решения финансовой сферы разделены на пять групп:

- стратегические (S);

- операционные (О);

- по финансированию (F);

- инвестиционные (I);

- аналитические (A).

Список вопросов, на которые отвечают решения методики SOFIA

Список вопросов, на которые отвечают решения методики SOFIA

По существу, все представленные вопросы отвечают стратегическим целям. Михаил Сорокин четко выражает позицию о приоритете максимизации благосостояния собственников при формировании финансовых целей бизнеса. Поэтому стратегия развития бизнеса с точки зрения финансов служит, по мнению ученого, увеличению стоимости компании. Наиболее важными для успешного создания ФС Сорокин М. считает сферы финансовой диагностики, аналитических решений и синтеза. В результате им создана лаконичная и одновременно полноценная классификационная модель видов финансовых решений, которые могут лечь в основу выработки практически любой финансово-инвестиционной стратегии.

Функции и задачи ФС

Отграничим поле внимания средним и крупным бизнесом. Предлагается рассматривать стратегию в качестве документа, плана перспективного развития бизнеса, исполнение которого должно привести компанию к значимому успеху на качественно новом уровне в перспективе 3-5 лет. Качественно новое состояние предполагает изменение места и роли в расстановке отраслевых и региональных сил. В структуре стратегического плана предусматривается, как правило, три больших раздела.

- Генеральные целевые планы.

- Стратегические планы.

- Программы реализации стратегии.

В обозначенных выше разделах присутствует финансовый стратегический аспект. Блок финансовых и стоимостных целей определяет весомую составляющую генеральных целевых планов. Финансовая стратегия относится к уровню функциональных стратегий долгосрочного планирования. Программы реализации финансовой стратегии делятся на операционную, финансовую и инвестиционную части. В этой связи понятие ФС часто расширяется до финансово-инвестиционной стратегии.

Разработка финансовой стратегии предприятия является итогом коллегиальной сессионной практики, и помимо этого ее предваряет серьезный этап подготовительной работы до и контрольно-корректирующей работы после. В подготовке и контроллинге в основном занят финансовый департамент. В данной статье я не ставлю целью определить понятие финансовой стратегии. На эту тему присутствует много публикаций, в том числе и таких признанных авторитетов постсоветского пространства, как И.А. Бланк. Позволю лишь предложить вниманию читателей два принципиальных ориентира, сдвигающих традиционную научную позицию на ФС в несколько иное русло.

- Финансы как функциональная сфера менеджмента может быть представлена в качестве системы отображения реальных процессов и событий бизнеса с разными степенями направленности и глубины проработки. Это метафорически иная область реальности, некое «зеркало». Оно отличается от восприятия процессуалов фронт-офиса (продавцов) и бэк-офиса (производственников), имеющих дело с конкретным клиентом, продуктом, технологией и т.д. Финансы практически всегда живут в нескольких ипостасях: прошлом, настоящем, будущем; в динамике и статике. «Зеркало» может быть только сателлитным по отношению к задачам реального бизнеса, в него можно смотреться и управлять машиной под названием «бизнес» в зависимости от качества картинки и целевых панельных параметров.

- Как любой вид планирования, стратегический процесс может идти только сверху вниз в интересах собственников, однако у него присутствуют две параллельные «нитки»: взаимосвязанные планы реальных задач и планы финансовых показателей. К первым относятся планы продаж, снабжения, производства, маркетинга, персонала и т.п. Ко вторым относятся бюджетные планы, финансовые коэффициенты, индексы и т.д.

Из сказанного следует вывод о том, что финансово-инвестиционную стратегию компании сложно отнести только к типу функциональных стратегий, осуществляя поиск ее места среди стратегии маркетинга, производственной стратегии, стратегии по персоналу. Она носит сквозной характер. Более того, разработка финансовой стратегии предприятия решает задачи моделирования и принятия стратегических финансовых решений в контексте безопасного развития компании, а также ресурсного обеспечения корпоративной стратегии. Отсюда и вытекают две основные функции ФС: моделирующая и обеспечительная.

Функции и задачи финансовой стратегии компании (нажмите для увеличения)

Функции и задачи финансовой стратегии компании (нажмите для увеличения)

5 популярнейших финансовых стратегий: плюсы и минусы

Не стоит целиком перенимать опыт другого, даже вполне успешного, предприятия. Лучше выбрать собственное направление развития, согласовав его со своими целями. В литературе стратегии классифицируются по ряду признаков, но самый комплексный из них — масштаб целей компании. Исходя из него выделяют такие:

| Название | Суть | Из + | Из – |

|---|---|---|---|

| Слияние и поглощение | Предполагает покупку активов конкурентов, объединение их в крупные организационные структуры | увеличение доли на рынке, больше возможностей для получения прибыли | привлечение кредитных средств для покупки активов |

| Повышение оборачиваемости средств | Предполагает увеличение оборачиваемости средств за счет скидок, распродаж, поиска новых рынков сбыта. | увеличение объемов продаж, конкурентное преимущество | увеличение нагрузки на управленческое звено, вместе с доходами возрастают расходы |

| Оптимизация использования кредитных ресурсов | Предполагает выбор лучших кредитных предложений от банков, перераспределение займов внутри предприятия. | сбалансированность кредитного портфеля, сохранение операционной эффективности, рентабельности при падении объемов продаж | неприменима в малых городах, проблематично точно определить нужные размеры кредитов |

| Диверсификация | Предполагает расширение ассортимента продукции, услуг. | увеличение количества источников доходов, рассеивание рисков при падении объемов продаж по одному из направлений | может потребоваться новое оборудование, поиск новых специалистов, рынков сбыта |

| Сокращение дебиторских задолженностей | Предполагает отказ от продаж в долг, увеличение предоплаты, особенно, для предприятий с солидным списком контрагентов. | Снижение кредитной нагрузки, повышение надежности продаж | снижение объемов продаж, клиенты могут предпочесть конкурентов |

На основании выбранного плана действий предприятие должно разработать собственные механизмы и инструменты. При этом нужно учесть конкретные условия рыночной среды, особенности бизнеса и остальные факторы.

Финансовая тактика: практические примеры

Есть и другой тезис, по которому финансовая стратегия и финансовая тактика руководства фирмы могут коррелировать на уровне методов, но предполагать решение разных задач. Например, менеджмент предприятия может принять решение о смене банка, обслуживающего РКО организации. С точки зрения финансовой стратегии каких-либо значимых задач в этом случае не решается. Однако менеджмент предпринимает, очевидно, тактический ход, связанный, возможно, с подписанием контракта с более устойчивым банком.

Еще один пример соответствующего типа решений: корректировка перечня полномочий финансового директора — как вариант — в пользу передачи части таковых генеральному. Опять же, с точки зрения стратегии решение незначительное. Но в аспекте тактики оно может быть исключительно важным в силу того, что генеральный директор, пройдя специализированные обучающие курсы, приобретет больший объем компетенций в части некоторых хозяйственных вопросов, а потому справится с их решением лучше, чем руководитель более узкого профиля.

Источник

МЕТОДОЛОГИЯ РАЗРАБОТКИ ФИНАНСОВОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ

Мы выяснили, что финансовая политика предприятия призвана обеспечить эффективность использования его активов и капитала (как собственного, так и заемного). Отсюда логично предположить, что разработка финансовой политики начинается с анализа финансовой отчетности компании. И действительно, данные анализа финансово-хозяйственной деятельности на основе показателей отчетности служат базой для разработки направлений финансовой политики предприятия. Этот анализ осуществляется в нескольких аспектах:

- анализ показателей отчетности;

- горизонтальный анализ;

- вертикальный анализ;

- трендовый анализ;

- расчет финансовых коэффициентов.

Анализ данных основных форм отчетности (баланса и отчета о прибылях и убытках) заключается в изучении:

- абсолютных показателей имущества компании и источников его формирования;

- величин собственного и заемного капитала;

- размеров дебиторской и кредиторской задолженностей;

- объема выручки и величины прибыли компании.

В ходе анализа также выявляют отклонения фактических и плановых показателей, определяют причины негативных отклонений.

Горизонтальный анализ данных финансовой отчетности направлен на сопоставление показателей отчетности с аналогичными показателями прошедших периодов.

В ходе горизонтального анализа сравнивают отдельные статьи отчетности и в последующем изучают причины резких изменений, выявляют изменения одних статей отчетности по сравнению с изменениями других статей.

Вертикальный анализ данных финансовой отчетности проводят, чтобы изучить удельный вес отдельных статей финансовой отчетности в сумме общего показателя и сравнить полученный показатель с аналогичным показателем прошедших периодов.

Трендовый анализ основывается на изучении изменений относительных показателей (темпов роста) финансовой отчетности за ряд отчетных периодов по сравнению с показателями базового периода.

Расчет финансовых коэффициентов наиболее важен для последующей разработки финансовой политики предприятия, так как он предоставляет информацию о финансовом положении компании по всем составляющим ее имущества и капитала.

ОБРАТИТЕ ВНИМАНИЕ

Число финансовых коэффициентов, используемых при анализе, исчисляется десятками, однако для разработки финансовой политики подробно рассматривать каждый коэффициент не нужно. Достаточно понимать, что все финансовые коэффициенты делятся на нормируемые и ненормируемые.

К нормируемым коэффициентам прежде всего относятся показатели ликвидности и финансовой устойчивости компании. Результаты расчетов нормируемых коэффициентов интерпретируются таким образом, что отклонения от норматива свидетельствуют об ухудшении финансового состояния предприятия.

К ненормируемым коэффициентам относятся показатели рентабельности, деловой активности, структуры имущества и капитала компании. Расчетные показатели этих коэффициентов анализируют в динамике. В зависимости от динамики они оцениваются как «улучшение», «стабильность», «ухудшение».

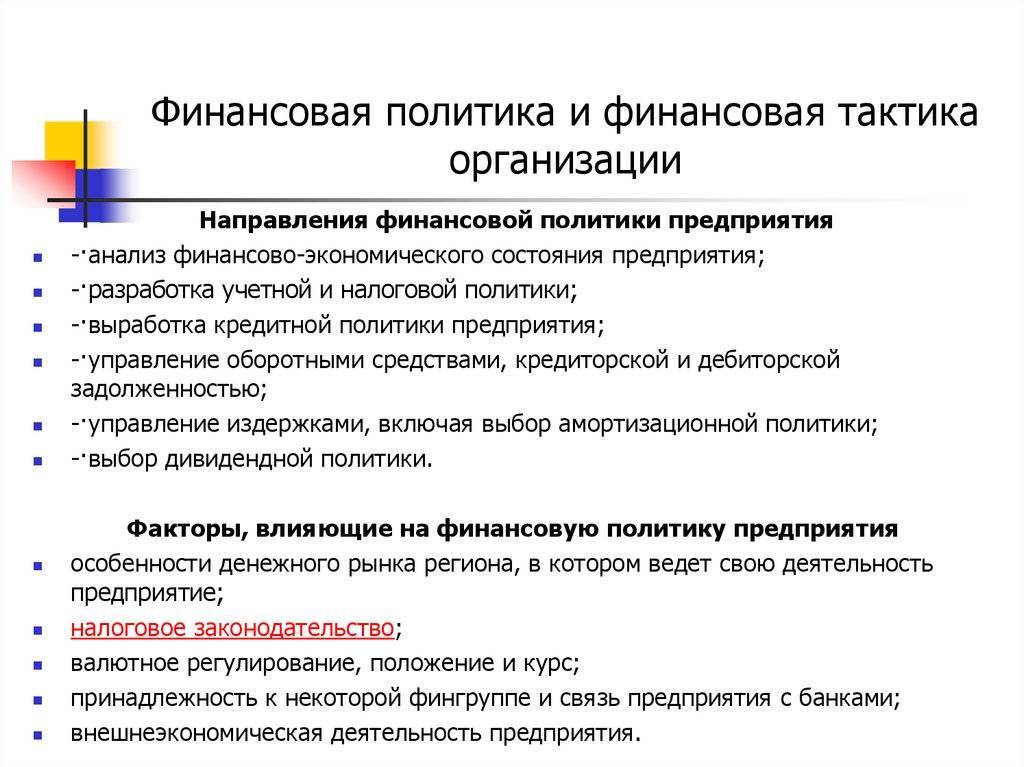

На основе анализа отчетности руководитель финансово-экономической службы разрабатывает основные направления финансовой политики предприятия:

- кредитная политика;

- политика управления оборотными средствами;

- политика управления дебиторской и кредиторской задолженностью;

- управление издержками;

- управление собственным капиталом;

- общее управление финансами компании.

По каждому разделу финансовой политики определяют методы управления и контроля, а также целевые показатели, на основе которых впоследствии будет оцениваться качество управления финансовой политикой.

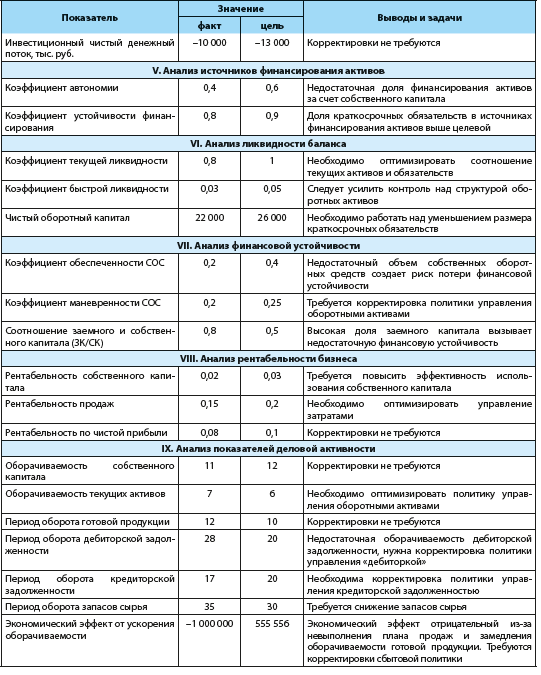

Пример анализа хозяйственной деятельности компании «Альфа» с оценкой достижения целевых показателей по итогам 2019 г. приведен в табл. 2.

Продолжение табл. 2

Важный момент: после разработки или корректировки параметров финансовой политики принятые управленческие решения следует отразить в регламентирующих документах компании.