Право на отказ

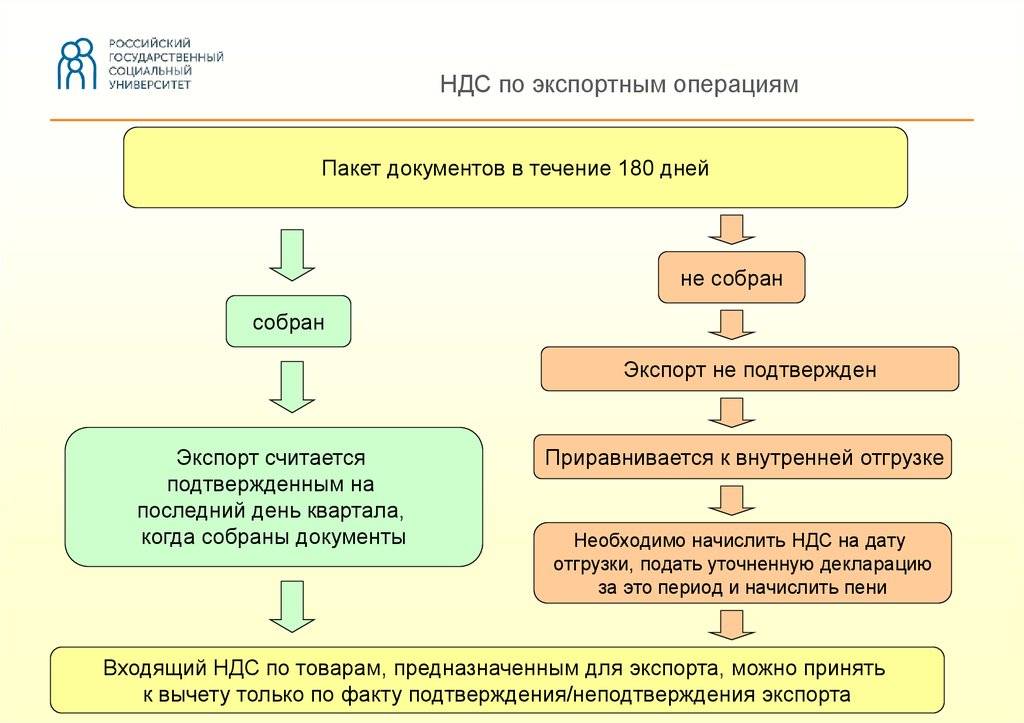

С 2018 года обложение налогом на добавленную стоимость при экспорте по 0% стало не обязанностью, а правом плательщиков. Они получили возможность официально не применять льготу на экспортируемые товары. Отказ возможен по всем экспортным сделкам в комплексе при условии подачи в налоговую службу заявления в срок не позднее 1-го числа квартала, с которого налогоплательщик планирует рассчитываться по НДС по обычным правилам.

ВАЖНО!

Общий срок отказа — не менее чем на год. Плательщикам это необходимо, если они хотят принимать налог к вычету, выставленный по ставкам 20% или 10% теми поставщиками, которые, имея право на нулевую ставку, не хотят ее подтверждать, выделяя в результате в счетах-фактурах обычный налог. Для применения этой льготы фирме придется собирать документы для подтверждения 0 ставки при экспорте и предоставлять их в ФНС.

В прошлые периоды налоговики обращали пристальное внимание на тех, кто регулярно «забывает» собрать нужные документы. Организации хитрили, старались купить документы по НДС, проводили часть экспортных операций по обычной ставке 10% или 20% (18% до 2020 г.), но что-то оформляли под 0%

Теперь прибегать к таким сложностям не нужно.

Законодательство

Основные положения законодательства по НДС:

- Федеральный закон № 335 – НК РФ, статья 174.2. Отмечается, что в 2021 году налоговые агенты не будут признавать таких посредников, как операторы связи и субъекты общероссийской платежной системы.

- В НК РФ статья 170 были внесены изменения, в соответствие с которыми получатели субсидий не имеют права брать вычет на входной налог на добавленную стоимость по тем товарам, услугам, которые приобретены за счет государственных средств. Нет права на вычет и в том случае, если субсидия перечисляется в уставный капитал организации – чаще всего это действенно для ИП.

- ФЗ № 350 – после принятых изменений произошло изменение ставки НДС на нулевую при совершении операций по реализации тех товаров, которые были вывезены в рамках программы по реэкспорту. Но есть обязательное условие для ставки 0% — товары ранее должны были пройти некоторые таможенные процедуры, такие как переработка на территории таможни, свободная зона и свободный склад.

Для того, чтобы не возникло проблем при расчете НДС, следует учитывать все нормы законодательства, в том числе, последние принятые изменения.

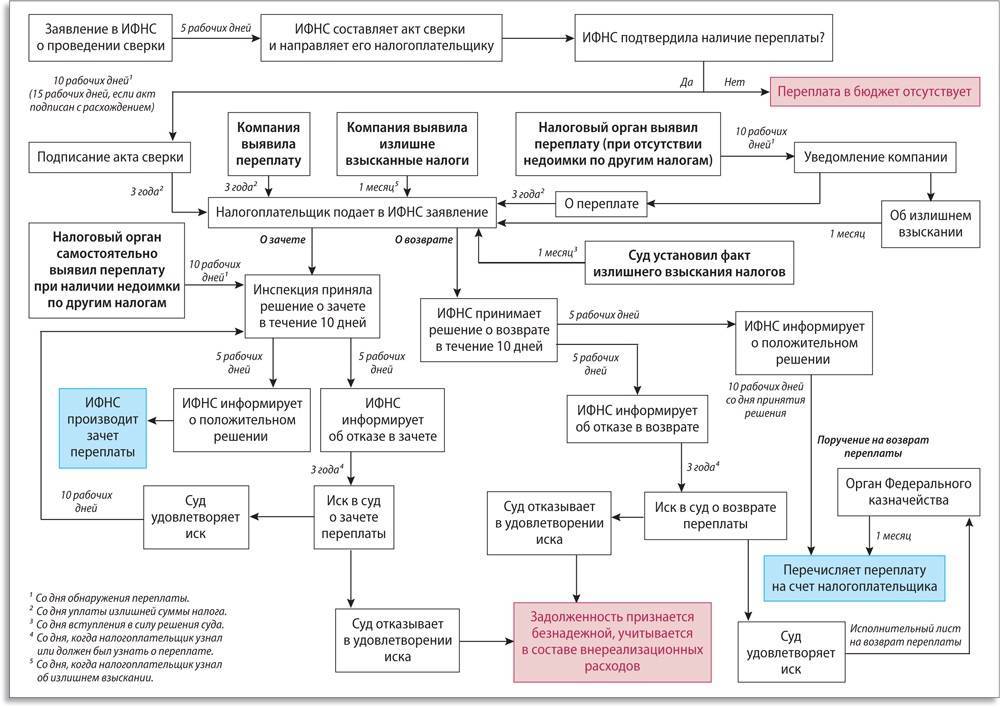

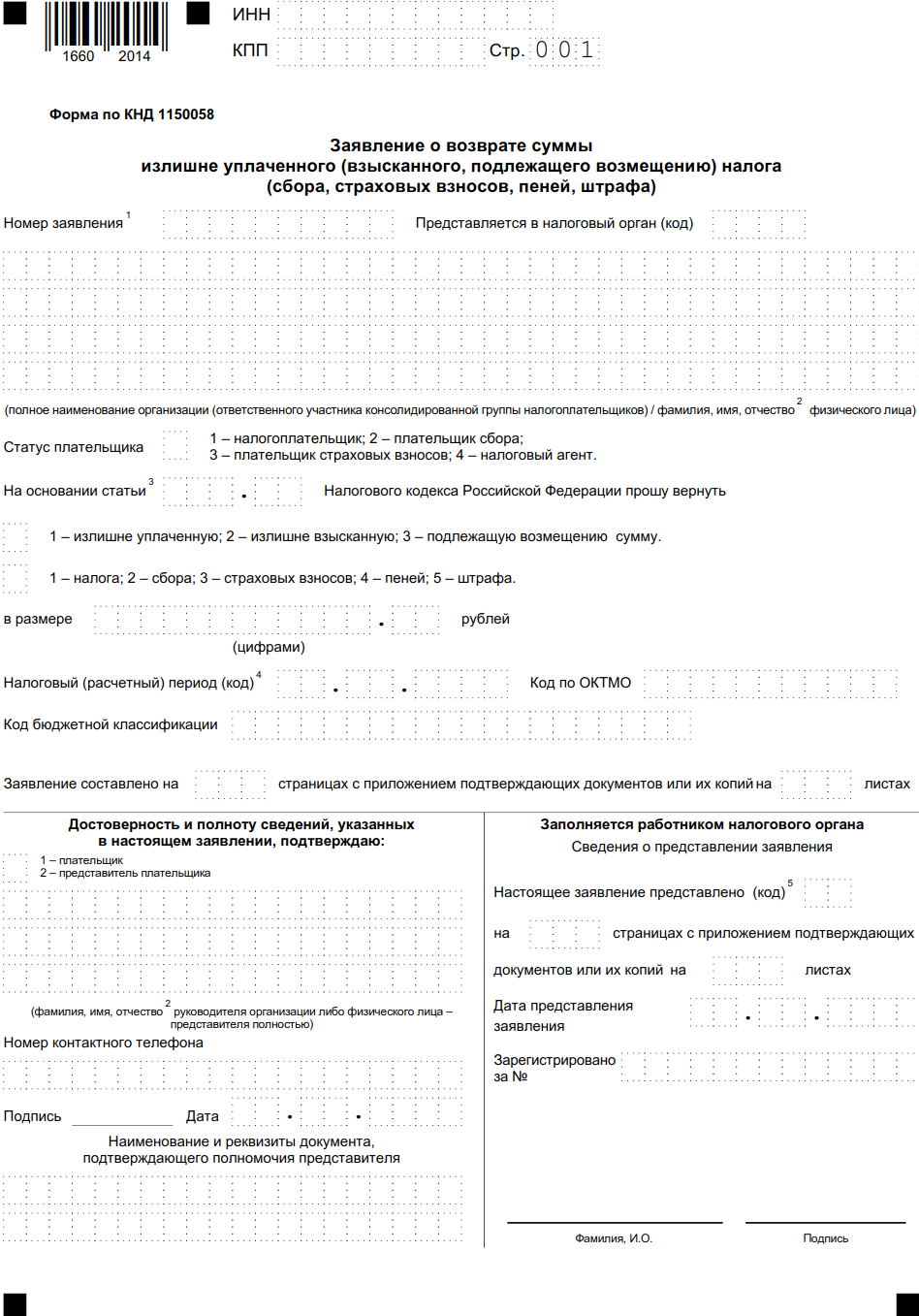

Когда подается заявление на возврат НДС

Если в декларации по НДС за налоговый период сумма налога, предъявляемая к вычету, выше суммы налога, исчисленной к уплате в бюджет, налогоплательщик может подать в налоговые органы заявление на возврат НДС

, подлежащего возмещению (п. 2 ст. 173 НК РФ). В целях возмещения НДС организация (или индивидуальный предприниматель) может показать вычеты в налоговой декларации за любой квартал в течение 3 лет, установленных для заявления вычета п. 2 ст. 173 НК РФ.

Также можно подать уточненную декларацию по НДС с отражением в ней налоговых вычетов и при соблюдении указанного трехлетнего срока возместить налог (п. 27 постановления Пленума ВАС РФ от 30.05.2014 № 33).

Возмещение налога из бюджета осуществляется на основании заявления на возврат НДС

.

Необходимо помнить, что налоговые органы возместят только ту часть налога, заявленного к вычету, которая не покрывается суммой исчисленного НДС.

Зачастую ситуации с возмещением НДС из бюджета связаны с тем, что:

- деятельность налогоплательщиков связана с экспортом продукции,

- налогоплательщики реализуют свою продукцию с применением ставки НДС 10%, но при этом приобретают материалы или товары (работы, услуги), облагаемые по ставке 18%;

- объемы реализации продукции (работ, услуг) налогоплательщиков в налоговом периоде оказываются ниже объемов закупаемых материалов или товаров (работ, услуг).

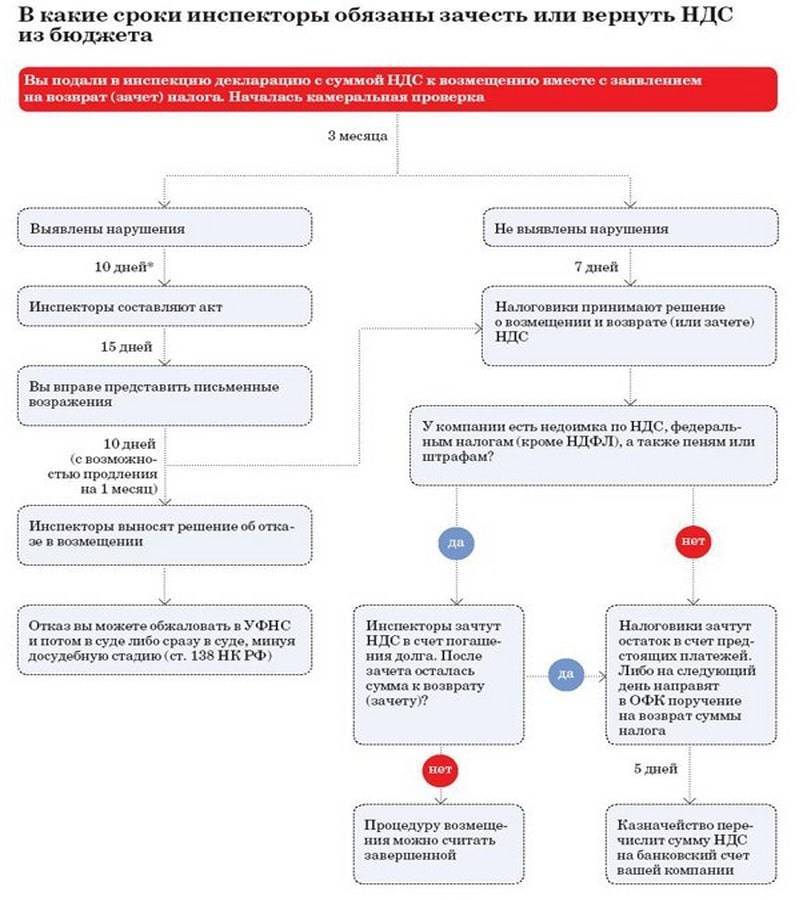

В случае подачи налогоплательщиком декларации, в которой сумма НДС подлежит возмещению, налоговые органы проводят камеральную проверку в соответствии с правилами, установленными ст. 88, 100, 101 НК РФ. На основании камеральной проверки налоговики принимают решение о возмещении либо отказе в возмещении налога. Порядок и сроки возмещения НДС регламентируются положениями ст. 176 НК РФ.

Если у налогоплательщика есть недоимка по федеральным налогам либо по пеням и штрафам, то налоговые органы самостоятельно производят зачет суммы НДС, подлежащей возмещению из бюджета, в счет погашения данной недоимки (п. 4 ст. 176 НК РФ).

Если задолженность по налогам, пеням и штрафам у налогоплательщика отсутствует, то сумма возмещаемого налога может быть зачтена в счет будущих платежей по НДС и другим федеральным налогам либо возвращена ему на расчетный счет (п. 6 ст. 176 НК РФ).

Заявление на возврат НДС

налогоплательщик может подать в налоговую инспекцию как в письменной, так и в электронной форме по телекоммуникационным каналам связи. В последнем случае заявление на возврат НДС

подписывается усиленной квалифицированной электронной подписью (п. 6 ст. 176 НК РФ).

О том, какая ошибка недопустима в заявлении, читайте в материале «Будьте внимательнее, оформляя заявление на возврат».

Что сделать, чтобы вернуть НДС

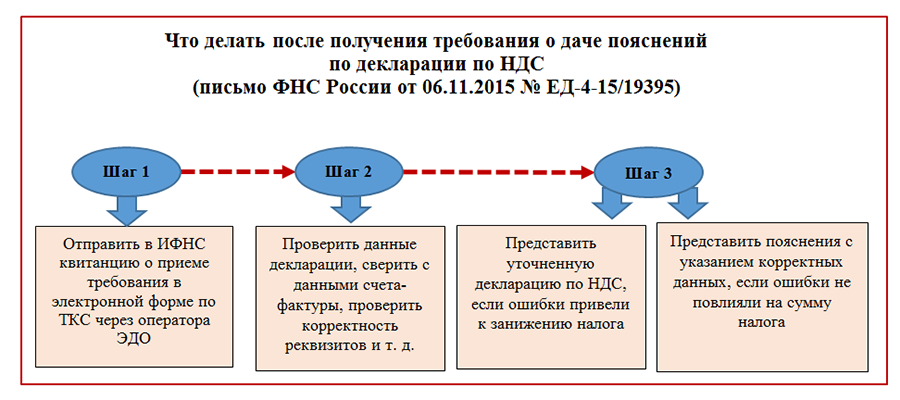

В первую очередь заполните декларацию и сдайте ее в ИФНС.

Прежде чем налоговики примут решение о возврате, они проведут камеральную проверку декларации. И будьте готовы к тому, что декларацию с налогом к возмещению будут проверять особенно тщательно.

Камеральная проверка декларации по НДС в общем случае длится 2 месяца, но инспекторы имеют право продлить срок до 3 месяцев

Если во время камеральной проверки вы сдадите уточнённую декларацию, срок начнёт идти заново. Уточнёнку обязательно сдавать только если в ней нет необходимых сведений, или ошибки привели к занижению суммы налога. Поэтому при незначительных нарушениях, например, опечатке в номере счёта-фактуры, лучше просто предоставьте пояснения.

При получении запроса от ИФНС в течение 6 дней направьте квитанцию о приеме документов, и в течение 5 дней ответьте на сам запрос.

Если нарушите сроки, будут штрафы::

- при нарушении срока отправки квитанции более, чем на 10 дней, налоговики могут заблокировать ваши счета (пп. 1.1 п. 3 ст. 76 НК РФ);

- если нарушите срок ответа на запрос, то вас оштрафуют на 5 000 рублей (п. 1 ст. 129.1 НК РФ).

Если налоговики не получат пояснения, которые их устроят,они откажут в возмещении НДС.

Во время камеральной проверки вас могут вызвать в налоговую для дачи пояснений. При этом в уведомлении обязательно должно быть указано, почему вас вызывают — по какой декларации и по каким вопросам. Чаще всего инспекторы приглашают на беседу, когда по цепочке контрагентов через свою программу «АСК НДС-2» нашли проблемных контрагентов, которые не уплатили налог. Так они пытаются убедить вас уменьшить сумму к возмещению.

Если декларация заполнена без ошибок и все подтверждающие документы в порядке, у налоговиков нет законных оснований для отказа в возмещении НДС.

Узнайте 45 легальных способов снижения налогов для вашей фирмы

Может, вам нужен всего один? Поможем выбрать.

Узнать подробнее

Что такое НДС, в чем его особенности

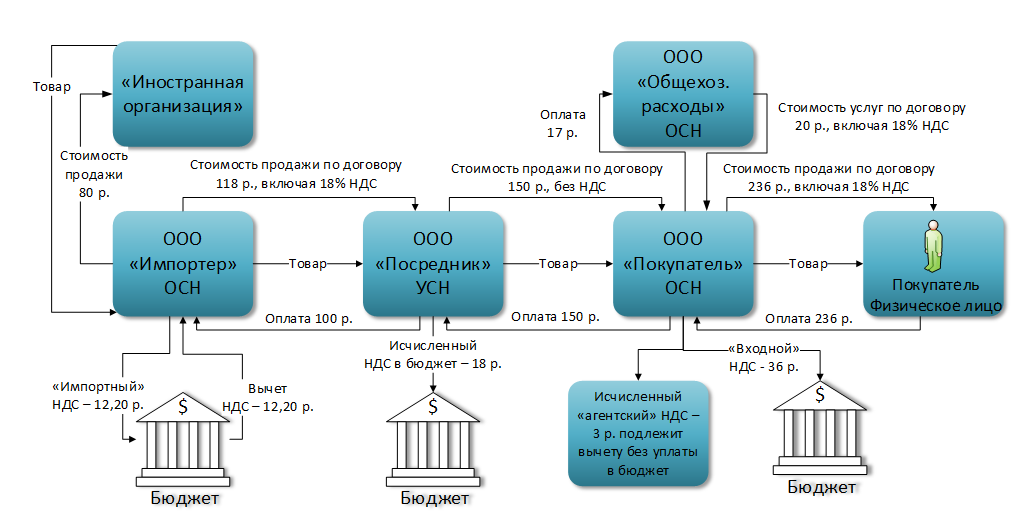

В налоговых справочниках НДС определяется как налог на ту прибыль предприятий, которую они получают, устанавливая на свои товары цены, выше рыночных.

Налог на добавленную стоимость зачисляют в федеральный бюджет. Он считается косвенным налогом из-за того, что его в полном объеме уплачивают покупатели (или потребители товара).

Организация, занимающаяся продажей обязательно должна вести бухучет и учет налогов, которые она сама уплачивает поставщикам.

Чтобы определить налог необходимо использовать налоговую базу, которая определяется ценой на товар. При этом стоимость такого товара при каждой покупке становится больше на 10-18 процентов. Эти цифры обязательно нужно указывать в счет-фактуре.

Обязательство по уплате НДС ложится на:

- организации;

- индивидуальных предпринимателей;

- лиц, которые перевозят через государственную границу РФ определенные товары.

Не нужно уплачивать НДС таким типам налогоплательщиков (кроме тех, которые перевозят товары через границу):

- которые уплачивают ЕСХН и УСН. Как составить уведомление о переходе УСН – читайте тут.

- которые применяют в своей деятельности ЕНВД.

Это специальные налоговые режимы, которые освобождаются от уплаты НДС.

В чем суть налога на добавленную стоимость вы можете узнать в этом видео:

Так как налог уплачивается с вырученной от продажи суммы, то и обязанность по его уплате возникает с самого момента продажи. Это может быть как выгрузка, так и непосредственная уплата денег за предоставленный товар.

Причем, уплата налога происходит в несколько этапов:

- при покупке предприятием у другой организации сырья для изготовления товаров, оно уплачивает НДС, которая включена в его стоимость;

- при определении себестоимости товаров добавляется стоимость НДС, но в этом случае она вписывается в налоговый кредит;

- при формировании окончательной стоимости товара в нее закладывается и размер НДС, который потом придется уплачивать покупателям.

Нулевую ставку применяют к тем товарам, которые вывозятся для продажи за границей. Также ее могут использовать для услуг, которые направлены на международную транспортировку.

Формула расчета НДС. Фото: web-dl.ru

Отказ в возмещении НДС

Государство с неохотой возвращает налогоплательщикам деньги из бюджета, поэтому распространенным исходом камеральной проверки является вынесение отказа в компенсировании НДС.

Отказ должен быть четко мотивирован и содержать перечень обнаруженных противоречий или ошибок. Налоговая инстанция по итогам документального контроля может отказать в возмещении полностью или частично. «Сомнительные» суммы, не принятые к вычету, должны быть перечислены в акте.

В случае полной уверенности налогоплательщика в собственной правоте, за ним сохранено право на опротестование результатов налоговой проверки. Необходимо в письменной форме изложить свои возражения по спорным пунктам акта проверки и передать документ в фискальный орган.

Следует знать: налоговая инспекция обязана принять предоставленные возражения налогоплательщика, но вправе не учитывать их при вынесении окончательного вердикта о полном или частичном отказе в компенсации НДС.

Отказ в возмещении налога может быть сопряжен с еще более серьезными последствиями – налоговая инспекция может не принять заявленные вычеты НДС, доначислить налог и соответствующие штрафные санкции.

Как вернуть НДС — этапы

Чтобы произвести возмещение НДС, необходимо пройти ряд этапов и доказать законность процедуры:

- Для начала подаём декларацию в налоговую для возврата НДС. Налоговики устанавливают камеральную проверку, которая длится три месяца. Во время проверки НИ может потребовать предоставление дополнительных документов. Если были выявлены нарушения, то пишем претензию по выявлению нарушения. Документ отправляют в налоговый орган в течение 1 месяца.

- Если нарушения не были выявлены, налоговый орган в течение семи дней выставляет решение о невыявлении нарушения. НДС возвращается декларанту, если у того нет пени, штрафов и недоимок.

- Налог перечисляется на расчётный счет налогоплательщика в течение пяти рабочих дней.

- Если НДС был перечислен не вовремя, то налогоплательщик обязан получить компенсацию. Если же и проценты за несвоевременную выплату НДС не были вовремя перечислены, то в течение трех рабочих дней НО принимает решение о перечислении оставшихся процентов.

В принципе, сама по себе схема проста, главное, пройти всю камеральную проверку. Законные действия в процессе предпринимательской деятельности помогут вернуть причитающий вычет обратно. Это схема возврата для индивидуальных предпринимателей. Но для того чтобы произвести возврат НДС юридическим лицам, схема та же. Если бизнесмен является налоговым агентом, то он вправе требовать у государства причитающийся вычет.

Часто ФНС, ссылаясь на формальные условия, старается отказать в праве воспользоваться возвратом НДС, поэтому подобные процессы часто рассматривают в суде.

Шаг № 6 – принятие решения о возмещении НДС и возврат налога

Как возвращается НДС? Схема возврата юридическим лицам предполагает дальнейший шаг в виде вынесения решения ИФНС по возмещению НДС. Такое решение выносится, если в ходе камеральной проверки не было выявлено никаких нарушений или после погашения недоимки, штрафов и пеней еще осталась сумма к погашению.

После вынесения соответствующего решения органы ИФНС направляют соответствующее поручение в ОФК (статья 176 НК).

Налог должен быть перечислен на расчетный счет налогоплательщика на протяжении 5 банковских дней с момента получения уведомления органами ОФК, который, в свою очередь, обязан сообщить о перечислении средств налоговой службе.

В случаях, когда никаких нарушений в процедуре нет, она считается полностью завершенной.

В каком случае можно получить отказ в возмещении НДФЛ

Существует

ряд

критериев

, по

которых

налоговый

орган

может

отказать

в

выплате

НДФЛ

:

- Человек

, который

приобрёл

квартиру

и

не

оплачивает

НДФЛ

: домохозяйка

, индивидуальный

предприниматель

, не

работающие

или

трудящиеся

, но

не

получающие

официальный

доход

. - Люди

, купившие

жилую

недвижимость

, но

находящиеся

на

пенсии

более

трёх

лет

. Они

не

работали

, не

уплачивали

налог

, соответственно

возвращать

им

просто

нечего

. - Не

выплачивается

НДФЛ

лицам

, которые

приобрели

недвижимость

у

близких

родственников

. К

ним

относятся

: супруг

, брат

или

сестра

, дети

, родители

, подопечные

или

опекуны

. - Не

выплачивается

возврат

, с

части

материнского

капитала

, за

счёт

субсидии

или

иных

пособий

. Если

недвижимость

была

приобретена

на

всю

такую

сумму

, соответственно

указанный

вычет

предоставляться

не

будет

.

Важно

понимать

, что

нельзя

провести

возврат

НДС. А

вот

НДФЛ

— это

налог

, который

выплачен

или

подлежит

уплате

Если

лицо

не

получает

официального

дохода

, он

не

сможет

вернуть

налог

.

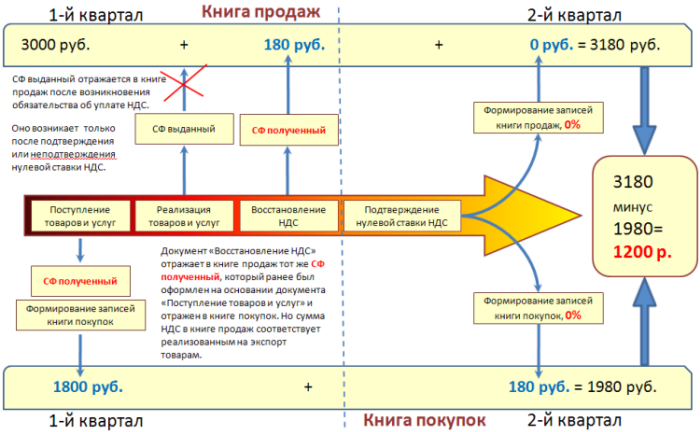

Возврат налога и применение нулевой ставки

Если компания работает внутри страны, то, когда она приобретает товар, НДС рассчитывается и закладывается в стоимость по умолчанию. При продаже или перепродаже такого товара организация обязана начислить к уплате НДС по ставке 10% или 20% от стоимости. Лишь немногим организациям внутри страны предлагаются налоговые льготы. Чаще всего преференциями пользуются в особых экономических зонах и на территориях опережающего развития.

Но дело обстоит иначе, если организация расширяет свою географическую представленность и выходит на внешние рынки. Российские экспортеры не освобождаются от уплаты НДС, но им предоставляется налоговая преференция. Российский экспортер обязуется оплатить налог по ставке 0%. Помимо экспорта, согласно статье 151 Налогового Кодекса, преференция в виде нулевой ставки распространяется на несколько других таможенных операций, связанных с хранением.

Ситуация при продаже товара в России. Если планируется сбыт товара внутри страны, то сумма сделки составит 190 000 рублей, с учетом налога (20%) 38 000 рублей. От такой сделки необходимо перечислить в бюджет страны: 38 000 – 20 000 = 18 000 рублей. Прибыль от рассмотренной сделки — 40 000 рублей. Однако с учетом НДС к уплате чистая прибыль составит 22 000 рублей.

А теперь рассмотрим ситуацию с теми же исходными данными, но в случае продажи за рубеж — например, в Беларусь. Сумма продажи также составляет 190 000 рублей, однако при экспорте, применяя ставку 0%, компания не начисляет НДС к уплате. Помимо нулевой ставки, организация также возвращает входной налог, который был уплачен при закупке. Таким образом, если доход организации составляет 40 000 рублей, можно рассчитать чистую прибыль. Для этого нужно прибавить возмещенный налог и получить величину чистой прибыли в размере 60 000 рублей.

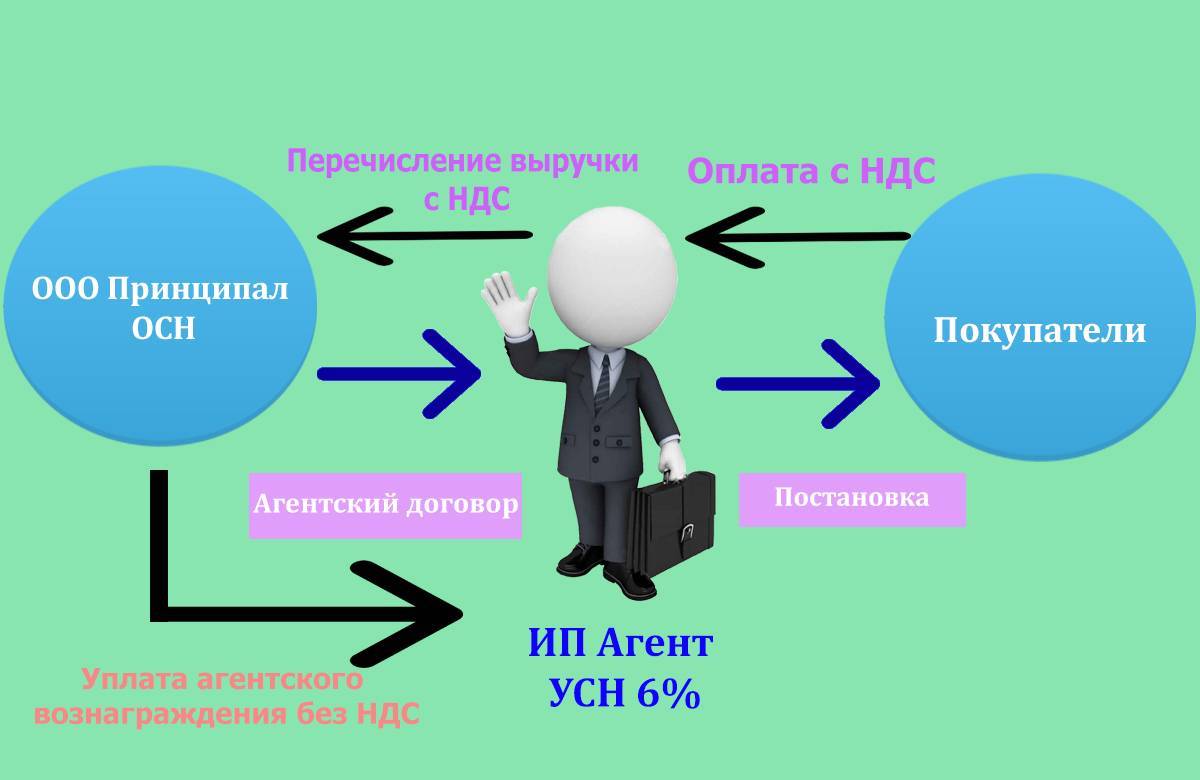

Что делать ИП на УСН

Как вернуть НДС ИП на УСН? Бизнесменам, которые пользуются УСН, больше не нужно платить двойной налог. Не учитывается НДС, если покупателю выставляют счет за товар или услугу. Нулевой налог для предприятия будет при продаже компанией медицинских товаров. Сюда же входят услуги и работы, важные при проведении футбольного чемпионата в будущем году.

На УСН льгота сохраняется, если бизнес связан с пассажирскими перевозками пригородного сообщения. Снижение на 10% происходит при воздушных перевозках. Сюда же относится передача скота или птицы, если в дальнейшем будет лизинг с правом выкупа.

На упрощенке необходимо указывать:

- кто принимает участие;

- цель и условия договора;

- время исполнения;

- цена;

- на основании чего снижают НДС.

Что делать, если получен отказ

Итак, теперь вы знаете, как вернуть НДС юридическим лицам. Далее рассмотрим, что делать, если налоговая по каким-то причинам заблокировала платеж. Первым делом нужно разобраться, что стало причиной: то ли были найдены ошибки в поданных документах, то ли инспектору не понравились результаты камеральной проверки, то ли были выявлены нарушения в ходе выездной проверки. Более того, основания в отказе могут быть и абсолютно формальными, поэтому обязательно свяжитесь с инспекцией и уточните причину.

Если причина надуманная или несущественная, то вы можете составить апелляцию. Ее подают в вышестоящий орган. К примеру, если вы подавали в территориальное отделение, то направляйте документ в региональный центр и пр. Обратитесь к юристам, пояснив им причины отказа — они составят грамотную апелляцию и подскажут, как действовать. Если в областном центре вам также откажут, то не нужно отчаиваться — обращайтесь с документами в арбитраж. Но делать это нужно только в том случае, если вы реально уверены в своей правоте.

Отметим, что частенько суды автоматически занимают точку зрения налоговой, поэтому вам нужно обязательно присутствовать на суде или нанять нормального адвоката, который представит ваши права. Даже если суд первой инстанции отказал вам в апеляции, то вы можете подать бумаги далее в высший орган, дойдя до Верховного суда. Это вполне работающая практика при условии, что речь идет о крупных компенсациях — понятное дело, что ради десятка тысяч нет смысла идти так далеко.

Если суд занял вашу сторону, то судебное решение должно вступить в силу на протяжении 10 дней после заседания. В случае если вы выиграли, то вам не только возместят НДС, но и все издержки, которые вы понесли в ходе судебных разбирательств, в том числе и на услуги юриста-адвоката. Более того, при желании можно подать на возмещение морального ущерба и реально получить его, пусть и сумма будет небольшой. Поэтому не нужно сдаваться и опускать руки, если вам отказали — чувствуете, что вы правы и готовы бороться — боритесь.

Порядок возмещения налога на добавленную стоимость

Правила возврата средств из бюджета, порядок возмещения налога прописан в статье 176 НК РФ. При этом возмещение на оплату товаров и услуг с НДС юридическим лицам является правом плательщиков налогов, которое следует доказать. В связи с этим налоговый орган не может самостоятельно выполнить возврат платежа из бюджета.

Всего можно выделить два способа, как вернуть НДС:

- Обычный вариант используется лицами, которые не могут применять ускоренный способ возмещения.

- Заявительный вариант применяется некоторыми категориями плательщиков сбора, при этом нужно соблюдать обязательные условия.

После того, как все документы готовы, они направляются в ФНС. Если декларация от плательщика получена, проводится камеральная проверка инспекцией, в процессе которой устанавливается обоснованность вычетов и сумм сбора к возврату.

По итогам проверки выносится решение о возможности или невозможности возврата платежа, в полном объеме или частично. Если в процессе анализа были обнаружены нарушения, составляется акт с основаниями в отказе возврата сбора. На данный документ плательщик имеет право представить возражения. Если решение положительное, об этом в течение пяти суток сообщают плательщику. После этого средства перечисляются.

Какие юридические лица имеют право на возмещение в ускоренном порядке:

- Компании, которые внесли за три года налогов на сумму свыше 7 млрд. руб.

- Компании и ИП, которые представили с декларацией банковскую гарантию.

- Компании и ИП, имеющие статус резидента территорий опережающего социального и экономического развития.

- Организации, обязанность которых по внесению платежей прописана в договоре поручительства.

Заявительный порядок возврата налога несколько отличается от общего. Его могут применять только отдельные плательщики, которые отвечают требованиям ФНС. В таком порядке возврат сбора организуется до окончания налоговой проверки.

Условия и порядок возмещения

Итак, возврат НДС из бюджета в каких случаях производится, мы обозначили выше. Теперь разберемся, как получить возмещение из бюджета.

Ключевые условия для возмещения:

Организация или ИП применяет ОСНО. Повторимся, субъекты на иных режимах обложения, даже при условии уплаты НДС в бюджет, не вправе претендовать на возмещение налога на добавленную стоимость из бюджета.

Сумма обязательств меньше налогового вычета

Обратите внимание, что НДС к уплате исчисляется не только со стоимости реализованной продукции, но и ряда других операций. Полный список закреплен в НК РФ.

Право на возмещение подтверждено документально

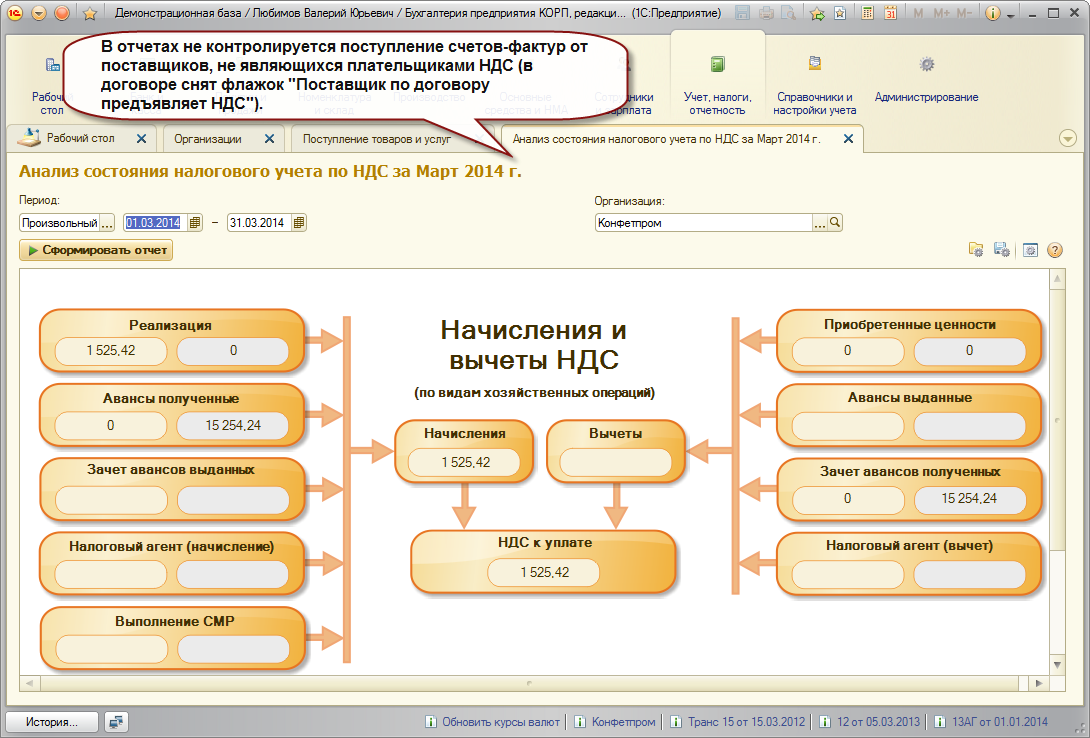

Налогоплательщик подал в ИФНС все необходимые документы:

- налоговую декларацию;

- договор поставки;

- книгу покупок и продаж;

- счета-фактуры;

- таможенные декларации с отметками;

- иные документы.

- Оформлено заявление на возврат НДС для ООО, ИП, НКО или налогоплательщика иного статуса.

Вероятные ошибки при оформлении возврата

Наиболее вероятные основания отказа в возмещении НДС из бюджета:

- Камеральная проверка выявила грубые нарушения;

- Заявление сформировано по недействующей форме;

- Истек срок возврата налога, который ограничивается тремя годами.

Эпизоды, которые повлияли на решение об отказе в возврате НДС сотрудниками ФНС выявляются в ходе камеральной проверки. Учитывается множество нюансов. Это могут быть сомнительные счета-фактуры от ненадежных контрагентов; отсутствие обязательных реквизитов в счетах-фактурах либо найдены ошибки при составлении документов; наличие общего количества уточняющих деклараций по НДС. По убежденному мнению налоговой службы эти факты несут в себе попытку получения необоснованной выгоды плательщика (в данном случае недобросовестного).

Если составлено заявление по недействующей форме, то налоговики, скорее всего, вынесут отказ (либо вовсе не примут заявление в работу) и тут есть шанс своевременно исправить оплошность заявителя. Следует также избегать ошибок и неточностей при заполнении реквизитов компании: ИНН, КПП, наименование получателя, название банка, расчетный счет компании.

Моментом возникновения условия для возврата налога в фирму принято считать декларацию, а точнее день, когда она передана в ФНС и принята к учету. С момента/даты ее предоставления в ФНС отсчитывается трехлетний срок, по истечении которого задолженность бюджета перед налогоплательщиком нивелируется.

Порядок возмещения НДС

НДС может быть заявлен к возмещению в общем и заявительном порядке.

Общий порядок возмещения НДC

Данный порядок применяется всеми налогоплательщиками, кроме тех, что имеют право на возмещение НДС в ускоренном порядке. Возмещение налога данным способом происходит после окончания камеральной налоговой проверки, проводимой ИФНС в течение месяц (срок сокращен с октября 2020 года в рамках пилотного проекта) с даты получения декларации.

С октября 2020 года ФНС проводит эксперимент по сокращению срока проверки декларации по НДС (не в заявительном порядке). Теперь их проверяют в течение 1 месяца с даты представления первичного или уточненного отчета. Проверка может быть продлена до трех месяцев, если возникнет подозрение в наличии нарушений.

Алгоритм возмещения НДС в общем порядке

Процесс возмещения НДС в общем порядке состоит из следующих этапов:

- 1.

- Подача в ИФНС декларации по НДС, в которой налог заявлен к возмещению из бюджета.

- 2.

- Камеральная налоговая проверка декларации (месяц с даты получения декларации).

- 3.

- Вынесение решения о возмещении (если ИФНС не нашла обстоятельств, препятствующих возмещению налога) – в течение 7 дней, с даты окончания камеральной проверки.

- 3.1

- Вынесение акта камеральной налоговой проверки (если в ходе проверки выявлены нарушения) – в течение 10 дней с даты окончания проверки.

- 3.2

- Обжалование акта камеральной проверки в порядке досудебного урегулирования споров.

- 3.3

- Вынесение решения о привлечении (отказе в привлечении) к налоговой ответственности и решения о возмещении (отказе в возмещении полностью или частично) НДС.

- 3.4

- Обжалование решения в вышестоящем налоговом органе в порядке досудебного аудита.

- 3.5

- Вынесение решения вышестоящим налоговым органом.

- 4.

- Направление решения о возмещении налогоплательщику – в течение 5 дней с даты его вынесения.

- 5.

- Получение денежных средств на расчетный счет (отражение в карточки лицевого счета, при зачете в счет будущих платежей).

Заявительный порядок возмещения НДС

Суть данного способа состоит в возмещении НДС до начала камеральной налоговой проверки.

Воспользоваться правом на ускоренное возмещение НДС могут следующие категории налогоплательщиков:

- Организации, уплатившие за три последних года обязательные платежи (НДС, налог на добычу полезных ископаемых, налог на прибыль и акцизы) в сумме более 2 млрд. рублей — если со дня создания организации до дня подачи налоговой декларации прошло не менее трех лет.

- Резиденты территорий опережающего социально-экономического развития при предоставлении договора поручительства управляющей компании.

- Резиденты свободного порта Владивосток при предоставлении договора поручительства.

- Налогоплательщики, предоставившие в ИФНС банковскую гарантию.

- Налогоплательщики, обязанность которых по уплате налога обеспечена поручительством.

- Налогоплательщики, в отношении которых проводится налоговый мониторинг.

- Организации, которые осуществляют производство вакцины для профилактики новой коронавирусной инфекции.

Банковская гарантия

Банковская гарантия – договор поручительства банка за налогоплательщика перед налоговым органом. По данному документу банк поручается перед ИФНС возместить в бюджет сумму НДС, которую получил налогоплательщик, если ИФНС по итогам проверки признает такое возмещение необоснованным.

Указанный документ должен отвечать ряду требований:

- Банк, выдавший гарантию, должен входить в специально утвержденный перечень.

- Гарантия должна быть безотзывной и непередаваемой.

- Срок действия документа – не менее 10 месяцев с даты представления декларации в ИФНС.

- Сумма по банковской гарантии должна полностью покрывать сумму НДС, заявляемую к возмещению из бюджета.

Алгоритм возмещения НДС в заявительном порядке

Процесс возмещения НДС в заявительном порядке состоит из следующих этапов:

- Подача в ИФНС декларации по НДС (где налог заявлен к возмещению из бюджета) и банковской гарантии.

- Направление в ИФНС заявления о применении заявительного порядка возмещения НДС не позднее 5 дней с даты представления декларации.

- Вынесение решения о возмещении (отказе в возмещении) НДС не позднее 5 дней с даты получения заявления от налогоплательщика.

- Направление решения налогоплательщику – в срок не позднее 5 дней с даты его вынесения.

- Получение денежных средств на банковский счет – не позднее 6 дней с даты вынесения решения.

Возможные способы возврата налога

Возврат НДС для юридических лиц может проводиться в двух формах:

- путем зачета;

- путем возврата.

Первый вариант предполагает, что у заявителя есть недоимки по уплате других налогов или присутствуют непогашенные штрафы или пени. В таком случае налоговая служба проводит зачет взаимных требований самостоятельно. Если после погашения недоимки остаются средства, возвращают их непосредственно налогоплательщику. Также у налогоплательщика есть право подать заявление, чтобы переплаченную сумму направили в счет будущих платежей по федеральным налогам, включая НДС.

Возврат излишне уплаченного налога возможен только при условии соблюдения всех норм законодательства предприятием и при отсутствии у него задолженностей.

Подведем итоги

Получить возврат НДФЛ (не НДС!) имеет право каждый житель России, а также отечественные организации, которые находятся в определенных законодательством соответствующих ситуациях. Процесс возврата уплаченных в бюджет страны средств несколько затруднителен ввиду высокой степени бюрократичности, однако не справиться с ним довольно трудно, ведь сегодня придумана масса средств для облегчения налогового бремени плательщика и в техническом смысле.

Получить возврат НДС невозможно

Важно обладать определенным уровнем налоговой грамотности, в противном случае возврата средств вам не видать. В России действует негласное правило: получение государственных компенсаций – дело добровольное

Специалисты налоговой инспекции или бухгалтерского отдела по месту работы не станут бегать за вами с просьбой получить деньги. Будьте внимательны, и знайте права в области налогообложения, тогда благополучие не оставит вас.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!