Вознаграждение финансового управляющего при банкротстве физических лиц

Этот вопрос является предметом большого количества вопросов и споров, потому что является большой долей расходов при банкротстве. Оплата услуг управляющего осуществляет должник.

По закону сумма вознаграждения складывается из двух составляющих:

- единовременной выплаты в размере 25000 рублей за одну процедуру;

- определённого процента от суммы требований (7%).

Первые 250000 рублей вносят в момент подачи подготовленного заявления в суд. Эти средства финансовый управляющий получит после завершения банкротства. Все остальные суммы зависят от тех операций, которые будут выполнены в процессе проведения процедуры банкротства. Также по ходатайству заинтересованных лиц этот размер может быть увеличен. Вопрос решается в арбитражном суде.

Проценты выплачиваются от суммы платежа кредитным организациям при реструктуризации. Например, если ежемесячно должник оплачивает 50000 рублей, то 3500 он должен перевести управляющему.

При продаже имущества 7% берутся от его стоимости. Например, при продаже на 300000 рублей, финансовый управляющий получит 21000 рублей. А оставшиеся средства пойдут на расчет с кредиторами. На практике получить проценты практически невозможно.

С полученного вознаграждения он должен заплатить налог на доходы физических лиц в размере 13%, страховые взносы и взносы ПФ РФ и отчисляет в средства в СРО, в которой состоит. Кроме того, он несет и дополнительные расходы. Поэтому стоимость услуг в 25000 рублей считается очень низкой, поэтому найти управляющего за такую сумму практически невозможно.

Кто такой арбитражный управляющий?

Статус арбитражного управляющего закреплен ст. 20 Федерального закона №127-ФЗ “О несостоятельности (банкротстве)”.

Арбитражный управляющий – это физическое лицо, которое назначается судом в качестве независимого посредника между должником и кредиторами. Основной целью деятельности управляющего является управление финансовыми процессами должника для достижения максимального удовлетворения требований кредиторов на условиях их равенства под контролем арбитражного суда.

Таким посредником может стать не любой человек – он должен быть членом саморегулируемой организации (СРО), а значит, соответствовать ряду требований, установленных законом:

иметь высшее образование;

не менее одного года опыта работы на руководящей должности, и не менее двух лет работы помощником арбитражного управляющего;

сдать профессиональный экзамен;

быть стороной договора обязательного страхования ответственности;

не иметь наказаний: дисквалификации за совершение административного правонарушения или лишения права заниматься определенной деятельностью или занимать определенные должности за совершение преступления;

отсутствие судимости за совершение умышленного преступления;

отсутствие факта исключения из СРО из-за нарушения закона или иных нормативных правовых актов, которые не были устранены в установленный СРО срок или являлись неустранимыми.

СРО – это некоммерческое объединение, целью которого является управление деятельностью арбитражных управляющих. Списки действующий организаций и состоящих в них членов – управляющих можно проверить:

(Единого федерального реестра сведений о банкротстве);

(Федеральной службы государственной регистрации кадастра и картографии);

(Федеральной налоговой службы).

Кредитор или специально уполномоченный орган в рамках банкротства могут предъявить к финансовому управляющему дополнительные требования как то: наличие высшего образования по конкретной специальности; наличие конкретного стажа работы на руководящих должностях соответствующей отрасли; проведение определенного количества банкротных дел.

Кроме требований, законом установлен ряд критериев, которые препятствуют утверждению арбитражного управляющего к участию в деле о банкротстве:

наличие заинтересованности к участникам процесса;

наличие невозмещенных убытков, причиненных участникам дела о банкротстве ввиду неисполнения или ненадлежащего исполнения управляющим своих обязанностей, установленного решением суда;

участие управляющего в процедуре банкротства на месте должника;

отсутствие допуска к государственной тайне, если это обязательное условие допуска;

наличие засиленного (решение, которое выдержало стадию обжалования и его не отменили или не обжаловали, но уже выдали исполнительный документ) судебного акта об отстранении от исполнения обязанностей арбитражного управляющего, если с момента его принятия прошло менее одного года.

Полномочия финансового управляющего при банкротстве физического лица

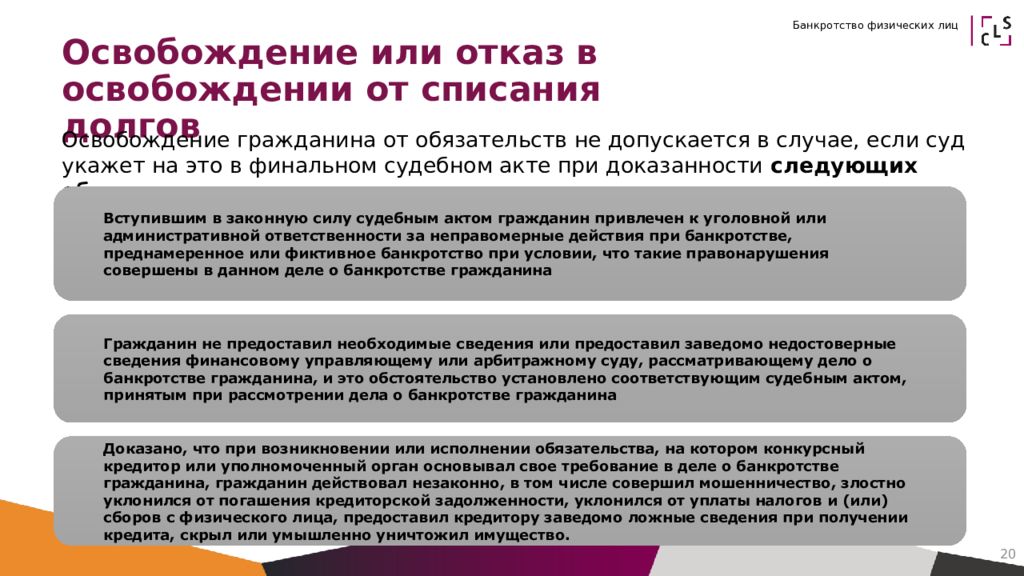

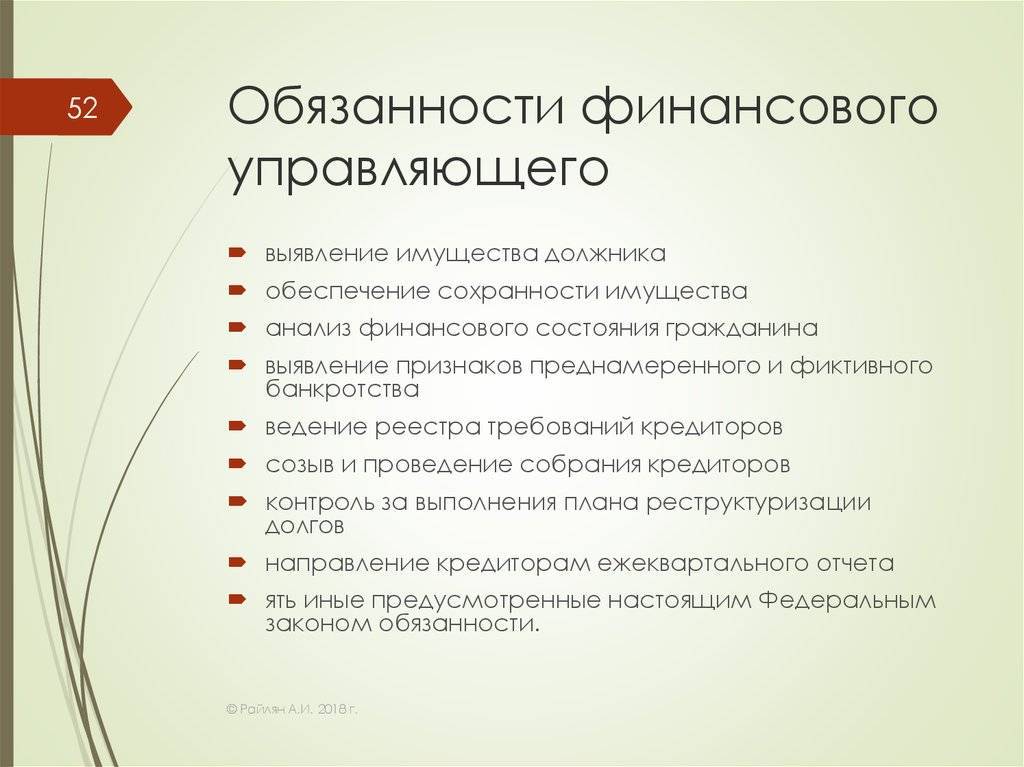

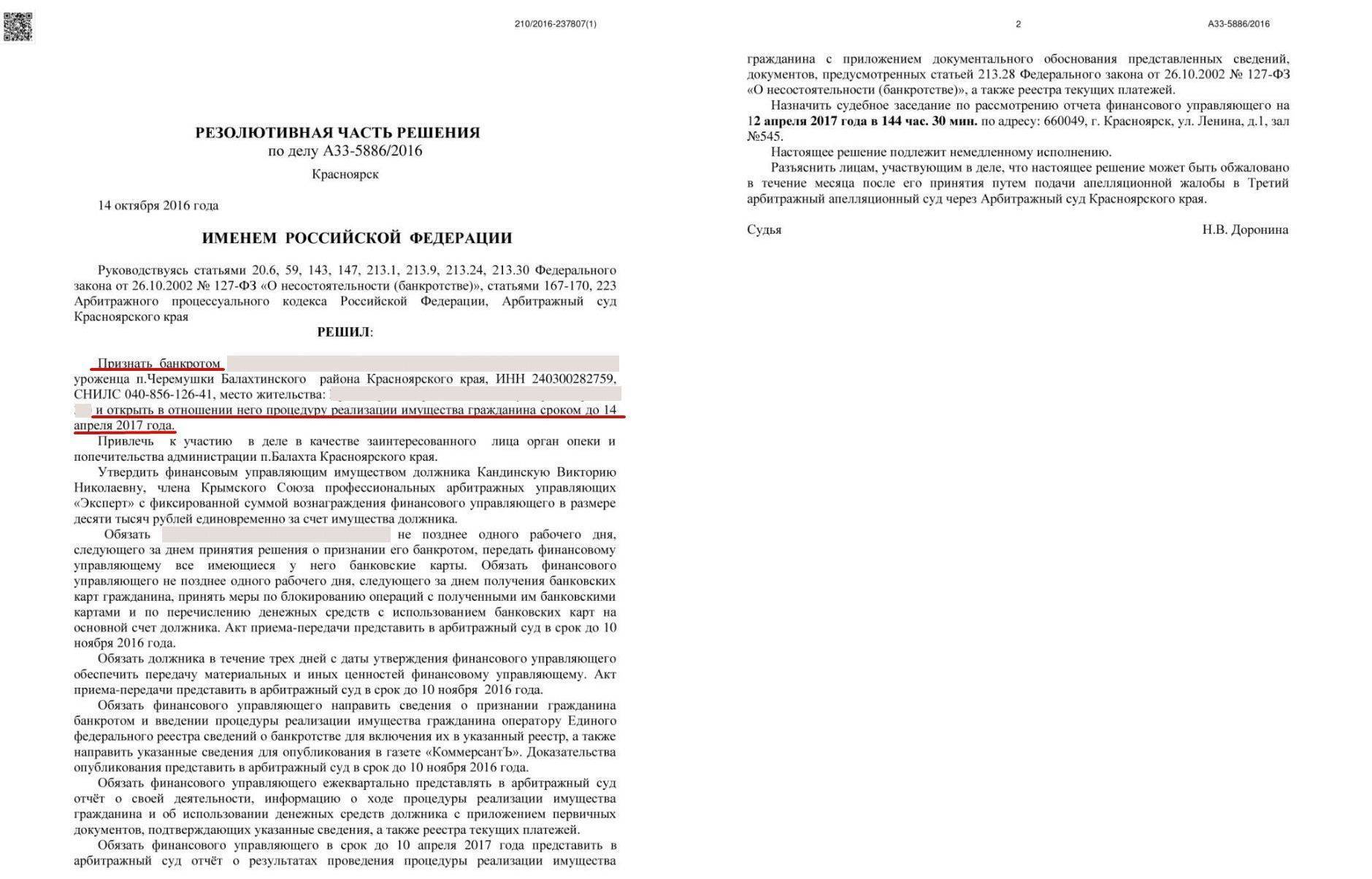

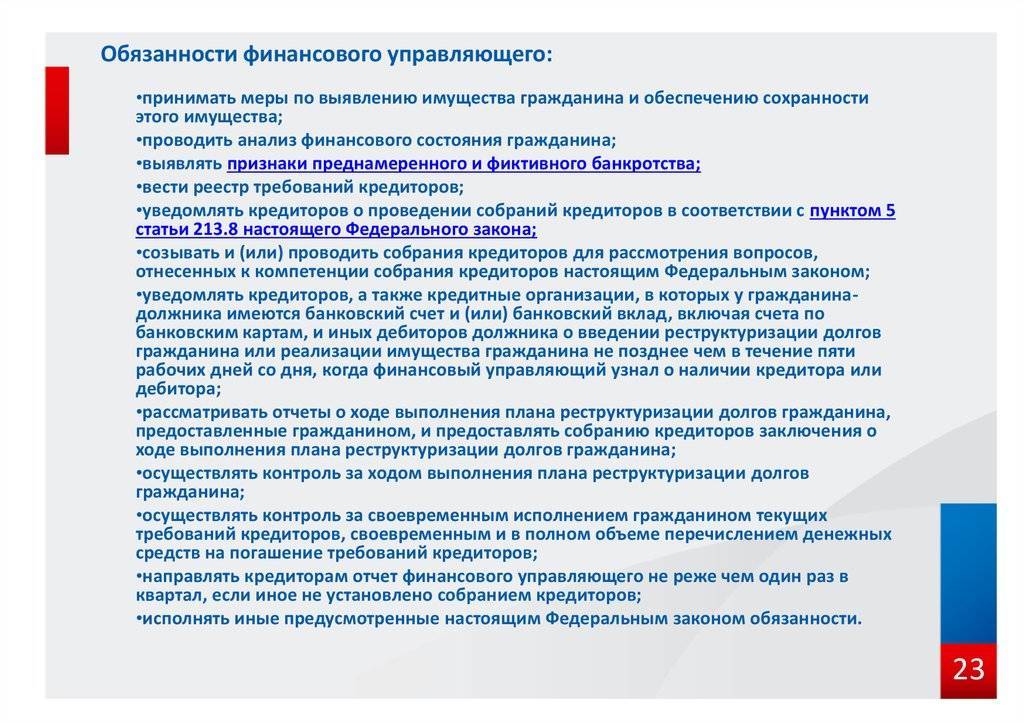

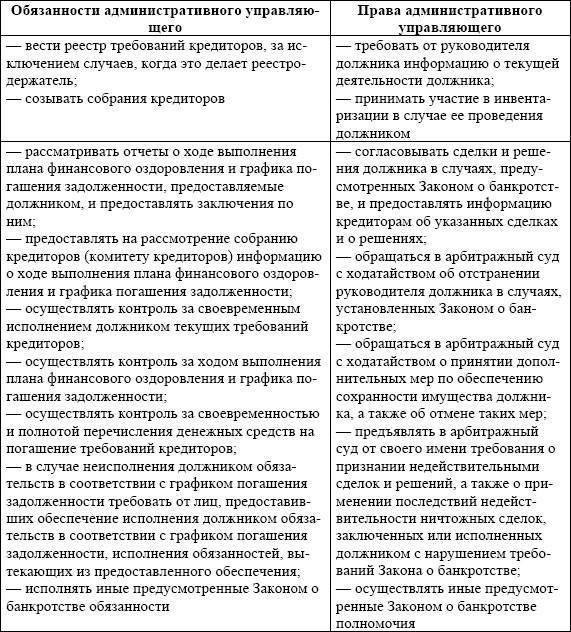

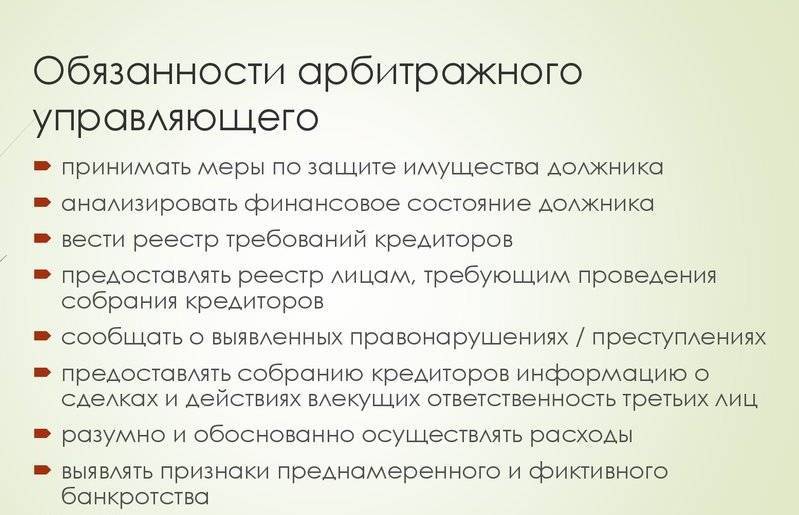

В спектр обязанностей финансового управляющего в деле о банкротстве гражданина входит:

- Выполнение роли финансового наблюдателя. Он наделен правом контроля за счетами, доходами и расходами должника. Он может приостановить перечисление денег кредитору, запретить сделку, аннулировать открытие/закрытие счетов должником.

- Осуществление юридических обязанностей и прав за банкрота.

- Взыскание задолженности с третьих лиц. Если в ходе процесса выяснится, что банкрот давал кому-либо денег в долг, то финансовый управляющий должен предпринять меры для их возврата и последующего перенаправления на оплату задолженности перед кредиторами.

- Проведение описи и оценки имущества физического лица. Если в отношении банкрота вводится процедура реализации, то именно управляющий должен создать конкурсную массу для последующей продажи. Первоначально он составляет список всей собственности гражданина, а затем проводит ее адекватную оценку. При необходимости он вправе привлекать независимого оценщика к данной процедуре (более того, он обязан это сделать, если должник обжаловал проведенную им оценку рыночной стоимости). Залоговое имущество описывается отдельно, так как вырученные от его продажи средства пойдут на приоритетной удовлетворение требований залогодержателя (например, по ипотечному кредиту).

- Обеспечение защиты имущества заемщика. Арбитражный управляющий должен направить усилия на предотвращение продажи, утаивания и попыток скрыть/отписать имущество, которое подлежит реализации, на подставных лиц.

- Организация торгов. Продажа имущества осуществляется через открытый аукцион в электронном формате (предварительно управляющий обязан исключить из числа собственности ту, которая не подлежит продаже: единственное жилье, скот и семена, личные вещи, недорогая техника и пр.). Первоначально торги ведутся на повышение и на последнем этапе неликвидные вещи реализуются на понижение. Все, что не удалось продать, управляющий предлагает кредиторам в счет долга, а то, от чего они отказались, подлежит возврату должнику. Управляющий вправе доверить организацию торгов специализированной компании.

- Погашение задолженности банкрота перед кредиторами. Вырученные на торгах средства распределяются в пользу кредиторов, пропорционально их требованиям.

- Выявление фактов фиктивного банкротства: принятие мер для поиска теневой бухгалтерии и скрытого имущества гражданина.

- Анализ и аннулирование сделок. Должник обязан передать финансовому управляющему все документы о проводимых им сделках за последние три года и при обнаружении в их числе подозрительных, он наделен полномочиями оспорить их и вернуть имущество в конкурсную массу (речь идет о дарственных и сделках, совершенных в пользу близких родственников).

- Информирование кредиторов о ходе процесса и представление отчетности.

За что его можно отстранить

Ст. 145 закона говорит о том, что управляющий может быть отстранен от работы по основаниям:

| ИНИЦИАТОРЫ | ОСНОВАНИЯ |

|---|---|

| собрание кредиторов | неисполнение, плохое исполнение обязанностей |

| жалоба от заинтересованного участника банкротства, поступившая в суд | неисполнение, плохое исполнение обязанностей – условие отстранения – нарушение прав, интересов жалующегося субъекта |

| суд | несоответствие критериям управляющего |

| ходатайство СРО | исключение из состава СРО нарушение законов |

| ходатайство СРО | совершение лицом административного правонарушения |

По обзору судебной практики, Арбитражного управляющего не могут отстранить от исполнения обязанностей за действия:

нарушения, которые были допущены им без умысла, по неосторожности;

несущественные проступки;

нарушения без значительного ущерба.

Важный момент

Банкротство физических лиц – достаточно длительный процесс. Если в итоге будет применена реструктуризация долгов, то она займет срок от 3 месяцев до 3 лет, и все это время ФУ должен будет следить за тем, как должник выполняет свои обязательства. Если было принято решение о признании лица банкротом с дальнейшей реализацией имущества, то такое банкротство тоже может растянуться на полгода – год. Где гарантия, что ФУ не откажется от вашего дела в самом его разгаре? По отзывам тех, кто прошел процедуру, это становится очень болезненным моментом.

По каким бы причинам не ушел управляющий, это плохо. Конечно, если он был квалифицированным специалистом. Может быть, вам просто не повезло – ваш случай такой первый и последний в его практике. Всякое бывает, человек мог решить вообще выйти из профессии, или у него так сложились семейные обстоятельства и т.п. Но есть и группа недобросовестных ФУ, которые в самом разгаре процесса начинают шантажировать банкротов своим уходом, требуя дополнительную плату. Вычислить таких еще на этапе поиска финуправляющего просто: просмотрите историю дел управляющего на сайте bankrot.fedresurs.ru. Там будет видно, имели ли в его практике случаи отказа от ведения дела о банкротстве.

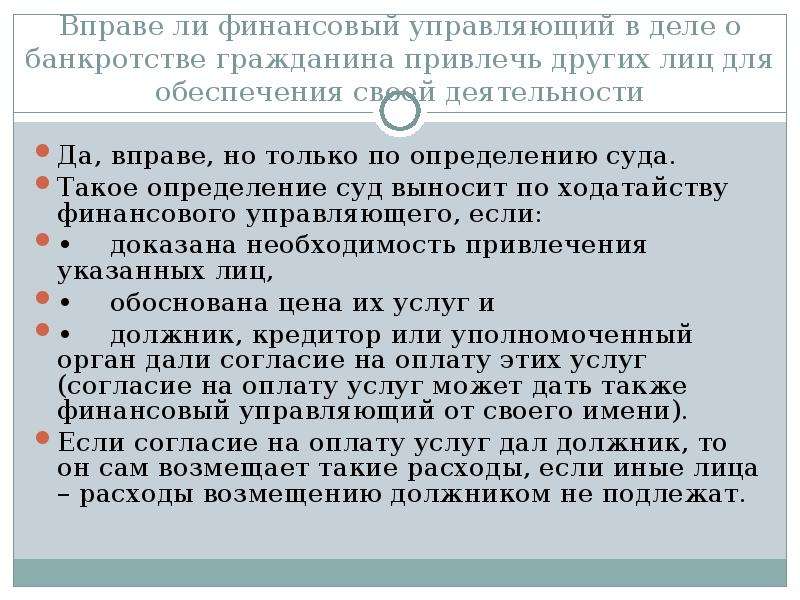

Особенности привлечения сторонних лиц

Согласно пункту 9 статьи 213 закона, ФУ имеет право привлекать других лиц за счет средств должника, если он могут помочь ему осуществлять его полномочия. Свое согласие на это должен дать суд (должно иметься соответствующее определение арбитражного суда) после получения ходатайство управляющего. Размер оплаты услуг сторонних лиц также утверждает суд.

ФУ должен доказать обоснованность привлечения сторонних лиц и обосновать размер оплаты их труда. Ходатайство управляющего рассматривается судом в течение 10 дней, после чего проводится судебное заседание с привлечением лиц, участвующих в деле о банкротстве гражданина.

Согласие на привлечение сторонних лиц должен дать гражданин. Запросы при банкротстве граждан обычно удовлетворяются судом.

Если оплатить услуги сторонних лиц готовы кредиторы или уполномоченные органы, то ходатайство в суд отправлять не нужно.

Издержки специалиста

Чтобы стать финансовым управляющим, придется потратить немало сил, времени и денег. Судите сами:

Получение высшего образования.

Переквалификация по программе арбитражных управляющих (курсы платные, стоят около 50 000 рублей).

Стажировка в СРО (от 15 000 рублей).

Вступление в СРО (порядка 200 000 рублей).

Оплата взносов в СРО (50 000 рублей).

Оплата страховки (60 000 рублей).

Итого, только на этапе подготовки к осуществлению профессиональной деятельности придется потратить 300 000 рублей. Далее придется платить взносы в СРО ежеквартально. Платить в ПФ 30 000 рублей в год (так как финуправляющий занимается частной практикой и нанимателя как такового у него нет). Иметь электронно-цифровую подпись и т.п.

Разрешение споров и жалоб

Жалобу на финансового управляющего при банкротстве физических лиц может подать любое лицо, участвующее в рассмотрении дела о банкротстве гражданина. Например, если он злоупотребляет своими полномочия, исполняет их в ненадлежащем объеме или ущемляет права одной из сторон.

Для обжалования действий управляющего можно составить заявление, ходатайство или жалобу на действия финансового управляющего в деле о банкротстве гражданина. Подать документ можно в одну из следующих инстанций:

СРО,

Арбитражный суд,

Прокуратуру или правоохранительные органы,

Росреестр,

Министерство финансов,

ФНС,

И т.п.

Но чаще всего жалоба направляется в тот же арбитражный суд, в котором рассматривается дело о банкротстве. Именно он отстраняет ФУ от работы.

Смена финансового управляющего при банкротстве физических лиц

Финансовый управляющий (ФУ) представлен арбитражным управляющим, ведущий дело по подтверждению несостоятельности физлица. В обязанности финансового управляющего при банкротстве физического лица входит проведение всех работ по несостоятельности.

Когда физлицо не удовлетворено работой данного специалиста, он вправе как сменить конкурсного управляющего в банкротстве, так и согласиться на его работу. Такая возможность отмечена ст. 83 Закона № 127.

Рассмотрим основные нюансы, из-за которых допускается смена финансового управляющего при банкротстве физических лиц.

Причины замены управляющего

Бывают ситуации, когда ФУ специально затягивают процедуру, чтобы подольше получать стабильную прибыль от обанкротившегося. Они могут на момент реализации владений подавать ходатайство относительно продления. Это выгодно тем, что ФУ получает ежемесячно свой оклад.

Конечно же в подобных случаях задолжавшие граждане, начавшие процесс, стремятся поменять специалиста. Но юристы отмечают, что ежемесячную оплату для КУ; закон не предусматривает. Весь гонорар включает фиксированную сумму + сумму процентов.

Размер фиксированной суммы отличается у каждого управляющего:

- временный — 30 000 р./мес.;

- внешний — 40 000 р./мес.;

- административный — 15 000 р./мес.;

- финансовый — 25 000 р. Выдаются единовременно;

- конкурсный управляющий по банкротству физических лиц — 30 000 р./мес.

Что может стать провоцирующим фактором для смены финансового управляющего при банкротстве физических лиц? В ФЗ «О несостоятельности» отмечено, что при ведении процесса ФУ заменить можно в нижеприведенных случаях:

- неисполнение тех обязанностей, которые возложены законом на специалиста;

- исполнение имеющихся перед судом, заявителем, кредиторами обязанностей ненадлежащим образом.

Арбитражного управляющего (АУ), взявшегося за процедуру несостоятельности, АС вправе отстранить по желанию следующих сторон:

- лица, принимающие участие в процессе;

- АУ;

- саморегулируемые организации.

Обращение к саморегулируемой организации

Согласно Закону о несостоятельности, ст. 20.5 к АС саморегулируемая организация направляет ходатайство по поводу освобождения АУ от обязанностей по ведомому им делу в случае, когда АУ выходит из СРО.

СРО обязана направить суду кандидатуру нового специалиста одновременно с ходатайством предыдущего об отстранении от данного дела.

Организация может не предлагать новую кандидатуру, когда ни один из ее специалистов не огласил согласие на ведение рассматриваемого процесса по несостоятельности.

СРО обязана известить суд, что у нее отсутствует возможность предоставить новую кандидатуру АУ.

Способы замены финансового управляющего

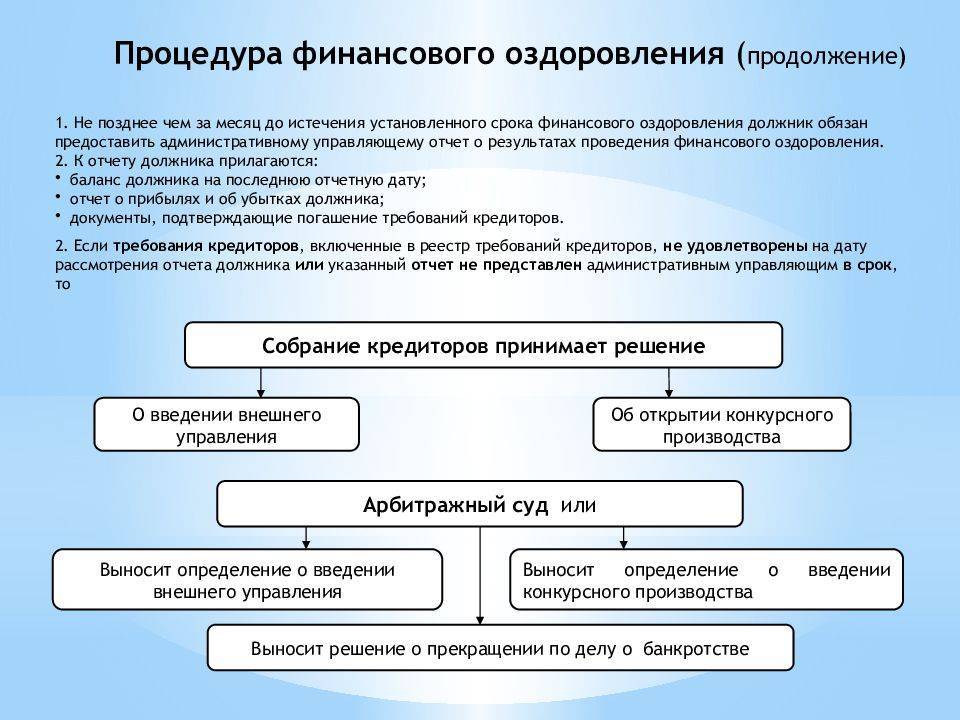

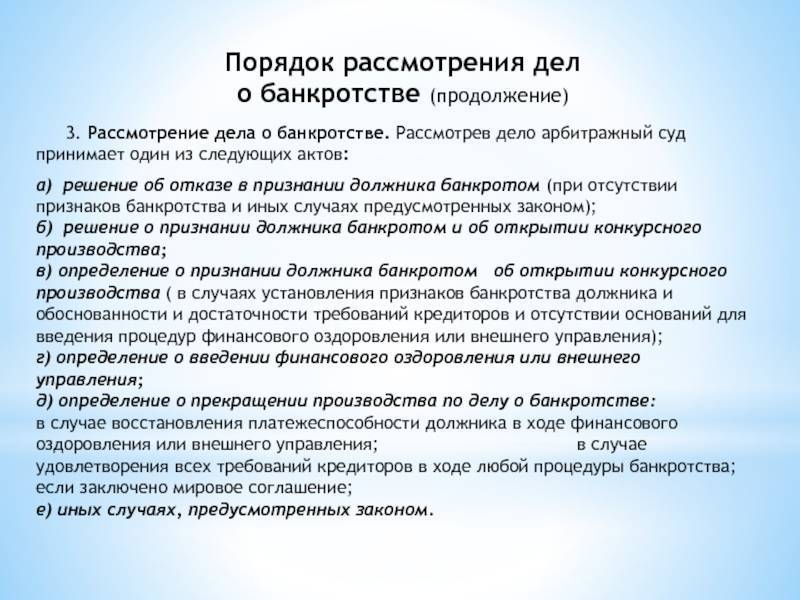

Не следует пугаться, если ФУ угрожает остановкой дела банкротства. Бывают случаи, когда специалисты занимаются вымогательством. Они требуют от обанкротившихся денежные вознаграждения регулярные (ежемесячно), но видимых действий не предпринимают. Не нужно бояться их угроз. Дело суд вправе остановить в нижеприведенных случаях:

- восстановление платежеспособности задолжавшего посредством финансового оздоровления;

- признание требований заявителя необоснованными;

- восстановление платежеспособности задолжавшего посредством внешнего управления;

- отказ кредиторов от требований, которые они заявили;

- удовлетворение всех требований от каждого кредитора;

- отсутствие финансов на расчет за судебные растраты.

Для смены финансового управляющего (если он не устраивает стороны) при банкротстве физических лиц можно обратиться к СРО или же направить заявку АС.

Обращение к арбитражному суду

Чтобы при желании заявителя сменить управляющего АС не прекратил дело, желательно внести около 10 000 р. на депозит суда. Эти деньги предназначены на расходы по делу. Также желательно указать имеющуюся собственность. Суд увидит, что вы владеете определенной собственностью, при реализации которой требования кредиторов могут быть удовлетворены.

Для замены управляющего по вашему делу стоит доказать не только неисполнение им обязанностей. Может понадобиться подтверждение нанесения убытков.

Также можно обратиться к полиции, чтобы подтвердить наличие вымогательства денег управляющим. С этой целью можно использовать меченные деньги.

После возбуждения дела о вымогательстве СРО само направит ходатайство к суду по поводу устранения ФУ.

В процедуре банкротства физического лица, финансовый управляющий обязан:

1. Cделать публикации в газете «Коммерсантъ» и в Едином Федеральном реестре сведений о банкротстве (ЕФРСБ) о том, что в отношении гражданина введена одна из процедур банкротства физического лица:

- реструктуризация долгов гражданина;

- реализация имущества гражданина.

Это обойдется управляющему чуть более 10000 рублей. Законом «о банкротстве» установлены жесткие сроки на публикацию этих (и других) сведений о банкротстве:

- 10 дней с момента введения процедуры банкротства на публикацию в газете «Коммерсантъ»;

- 3 рабочих дня с момента введения процедуры банкротства – в ЕФРСБ.

За нарушение сроков публикации финансовый управляющий несет административную ответственность:

- на первый раз может ограничиться предупреждением;

- на второй и третий раз штрафом от 25 до 50 тысяч рублей;

- при регулярных нарушения финансовый управляющий может быть дисквалифицирован (отстранен от профессии на срок от полугода до 3х лет).

2. Публиковать сведения в ЕФРСБ обо всех значимых событиях, происходящих в процедуре:

- о поступлении требования кредитора;

- о наличии, отсутствии признаков преднамеренного, фиктивного банкротства;

- о продаже имущества банкрота;

- о продлении процедуры;

- о завершении процедуры банкротства.

3. Оценить финансовое положение банкрота:

- Сделать запросы в государственные органы, занимающиеся регистрацией прав на имущество (Росреестр, ГИБДД, Гостехнадзор, ГИМС, ФНС и т.п.) с целью выявления имущества банкрота, которое на данный момент находится в его собственности и принадлежало банкроту в течение 3-х последних лет.

- Проверить наличие признаков преднамеренного и фиктивного банкротства. В случае выявления таких признаков, управляющий должен обратиться в правоохранительные органы. О результатах такого анализа финансовый управляющий должен сделать публикацию в ЕФРСБ.

4. Провести анализ сделок, которые совершил гражданин в преддверии банкротства (в течение 3-х последних лет), и в случае если эти сделки:

- совершены по заниженной стоимости за 1 год до банкротства;

- совершены с близкими родственниками обратиться в суд для их оспаривания (подробнее об оспаривании сделок).

5. Реагировать на каждое поступившее от кредитора требование о включении в реестр требований кредиторов:

- сделать публикацию о получении требования кредитора в ЕФРСБ (только в процедуре реализации имущества);

- проверить обоснованность требования (суммы долга и наличия долга в принципе), а затем подготовить и направить в суд письменный отзыв (возражение) на этот счет.

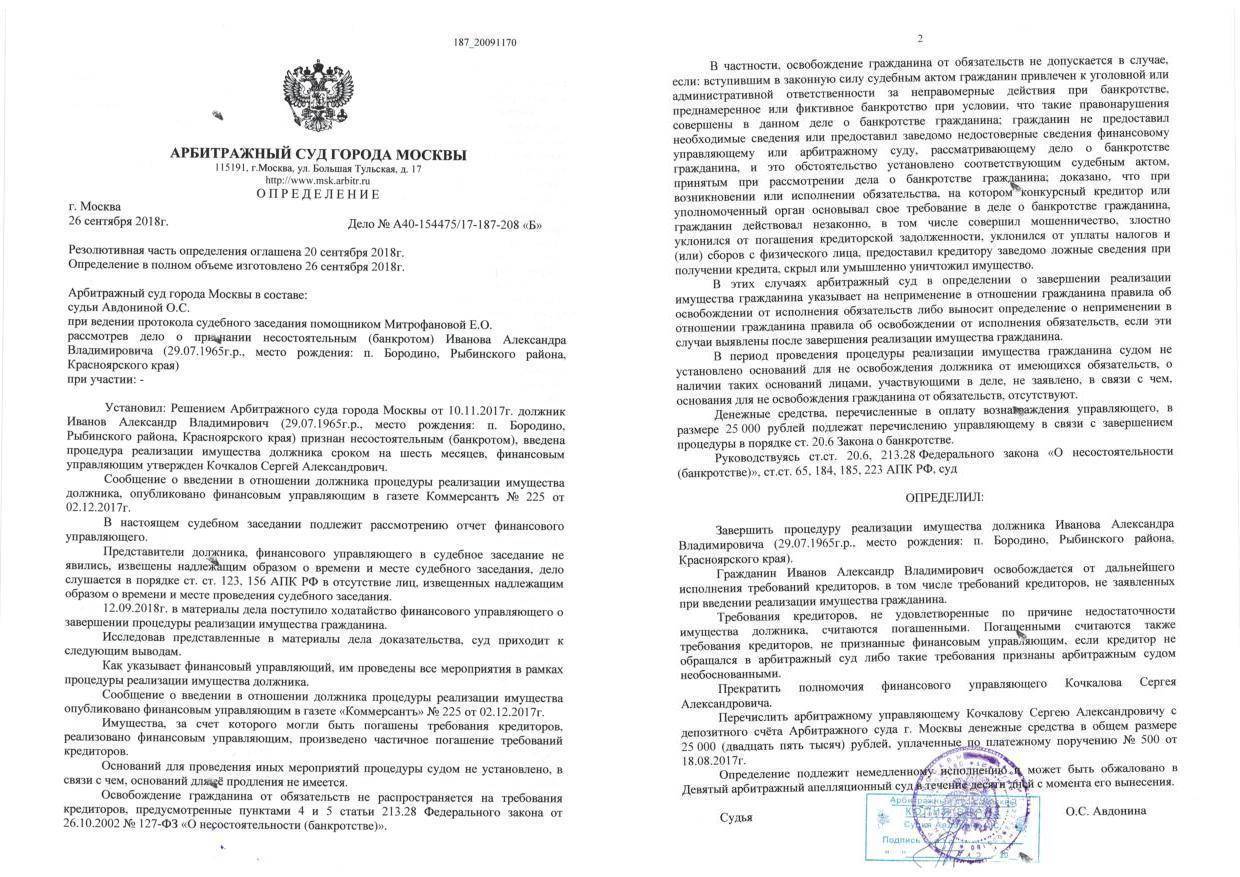

6. Ежеквартально отчитываться перед кредиторами о проделанной работе.

По итогам процедуры направлять в суд и кредиторам финальный отчет о проделанной работе.

7. В процедуре реализации ежемесячно выдавать из заработной платы и пенсии денежные средства на личные нужды. Обычно в размере прожиточного минимума на должника и его иждивенцев.

8. В процедуре реализации имущества произвести опись и оценку имущества. Если им будет выявлено какое-либо имущество, подлежащее реализации:

- разработать и утвердить порядок реализации этого имущества;

- организовать торги по продаже этого имущества;

- если имущество не было реализовано – направить кредиторам предложение принять им это имущество себе на баланс;

- в случае реализации имущества разделить вырученные денежные средства (за вычетом расходов финансового управляющего) пропорционально между кредиторами согласно установленной Законом очередности.

Суд, рассмотрев отчет, если не возникает вопросов, завершает процедуру реализации имущества, о чем финансовый управляющий сообщает через ЕФРСБ.

Это основной, но далеко не полный перечень обязанностей финансового управляющего в процедуре банкротства физического лица.

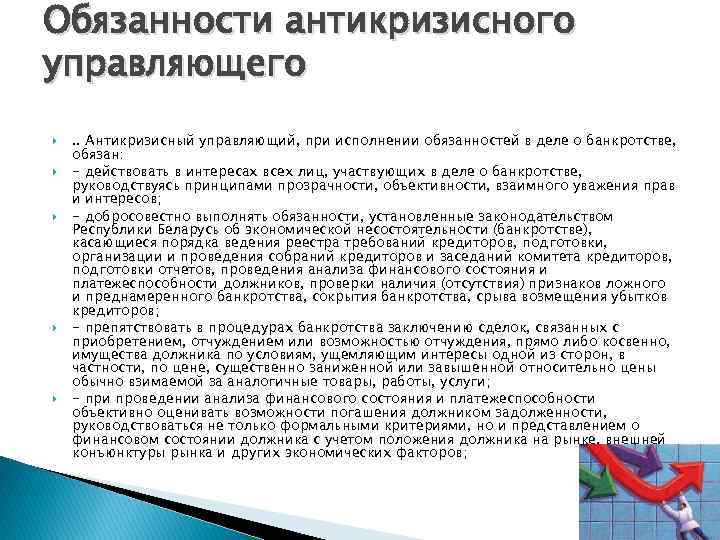

Обязанности конкурсного управляющего при банкротстве

Нередко причиной банкротства компании являются не сложные экономические условия, а именно управленческая некомпетентность топ-менеджеров. В процессе банкротства, особенно на стадии внешнего управления, ведется активная работа по исправлению допущенных прежним руководством ошибок. Поэтому назначенный судом специалист по банкротству просто обязан быть классным топ-менеджером компании, на голову выше прежних управленцев.

Несколько месяцев он осуществляет руководство компанией, пытаясь вернуть ее в нормальный ритм работы. Но нередко все усилия становятся бесплодными.

В дело о банкротстве предприятия конкурсного управляющего вводят, когда уже все попытки спасти тонущий корабль ни к чему не привели.

Роль этого специалиста по банкротству – выгодно продать имущество обанкроченной фирмы, тем самым максимально полно удовлетворив требования из реестра кредиторов. Без высшего юридического или экономического образования в должности специалиста по банкротству делать нечего. Он обязательно должен являться действующим членом СРО финуправляющих.

Управляющий по банкротству обязан:

- сторожевым псом охранять документы и имущество банкрота, предварительно проведя инвентаризацию и оценку стоимости каждого лота;

- занести в ЕФРСБ сведения об имуществе, составляющем конкурсную массу данного банкротства;

- уведомлять посредством публикаций о ходе этапа банкротства заинтересованных лиц;

- информировать трудящихся о грядущем увольнении за два месяца и провести расчеты с ними в последний их рабочий день.

Права конкурсного управляющего при банкротстве:

- оспорить любые подозрительные сделки прежнего руководства фирмы за последние перед банкротством тридцать шесть месяцев;

- продать имущество банкрота или иным образом выгодно реализовать (допустим, отдать кредиторам в счет погашения долга и пр.);

- закрыть все банковские счета компании, попавшей под банкротство, за исключением единственного, куда переводить все деньги для погашения долговых обязательств;

- запрашивать официально любые организации о наличии неучтенного в конкурсной массе имущества банкрота;

- объявить о самоотводе от участия в банкротстве.

Периодичность отчета конкурсного управляющего

Кто и как назначает конкурсного управляющего при банкротстве

Одна из важнейших в ходе банкротства процедур – сбор и предоставление сведений, относящихся к долгам. Основной адресат – собрание кредиторов. Данные может затребовать и арбитраж. Об этом содержатся сведения в действующем ФЗ № 127 от 22. 10 2006 г. «О банкротстве» (п. 3. ст. 143). Что до периодичности составления отчётности конкурсным управляющим, это также регулируется данным законом. Пункт 1 той же статьи нормативно-правового акта устанавливает, что документация должна предоставляться настолько часто, как определено собранием кредиторов, но не реже 1 раза за 3 месяца. Она содержит сведения на тот или иной период времени о подготовке к торгам имеющейся конкурсной массы, об их проведении, расчётах. В завершении процедуры конкурсного производства готовится итоговый отчётный документ. Его назначенное лицо составляет после расчётов с физическими, а также всеми юридическими лицами из реестра. Такой документ должен содержать ряд сведений, кроме информации, стандартно включаемой в периодические отчёты. К примеру, необходимо предоставление документации, подтверждающей завершение всех расчетов, включая сведения, касающиеся реализации собственности должника.