Как получить ипотеку на строительство жилого дома?

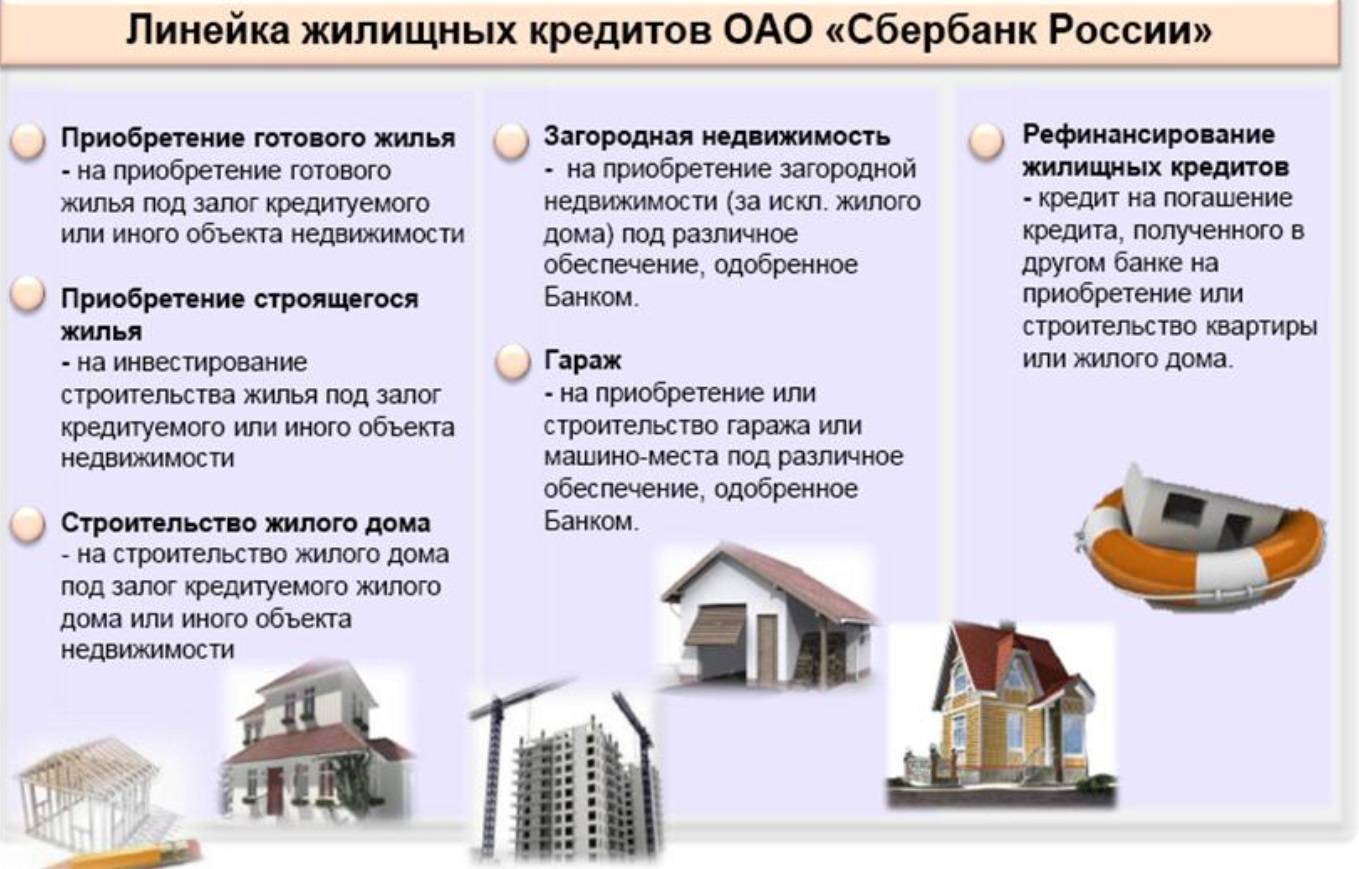

Взять ипотеку на строительство дома можно, но не все банки имеют такие программы кредитования. Любой банк всегда будет страховать возможные риски дополнительными требованиями и условиями. Например, Сбербанк при выдаче ипотеки на стройку, обяжет заемщика привести поручителей или предоставить имеющуюся недвижимость в качестве залога.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Проанализировав ипотечные программы на строительство жилья в различных банках, можно сделать вывод, что практически везде завышены процентные ставки на 1-2 пункта. Первый взнос колеблется в районе 25%. Это опять же связано с рисками кредитора. Но после сравнения цен на квартиры в новостройке и стоимости строительства собственного большого дома, выбор заемщиков часто падает на последний вариант.

Плюсы и минусы ипотеки на постройку собственного дома

Большой дом со своим участком имеет преимущество перед квартирой с кучей соседей. Но что выгоднее: взять ипотеку на строительство или купить уже готовый дом? Ответ на данный вопрос зависит от множества факторов.

Сравнивать необходимо объективно, и изначально сопоставлять между собой одинаковые критерии:

- Статус земли, на которой располагается дом (аренда, пользование, право собственности и др.).

- Квадратные метры.

- Территориальное расположение.

- Наличие коммуникаций.

Покупка готового дома будет преимуществом в том случае, если он уже построен, документы на него в порядке, коммуникации проведены — можно сразу заезжать и жить. Но не всегда удается подобрать жилье, подходящее именно вам. Тут на помощь придет строительство собственного дома. Можно и смету расходов высчитать исходя из имеющегося бюджета, и проект дома составить какой хочется.

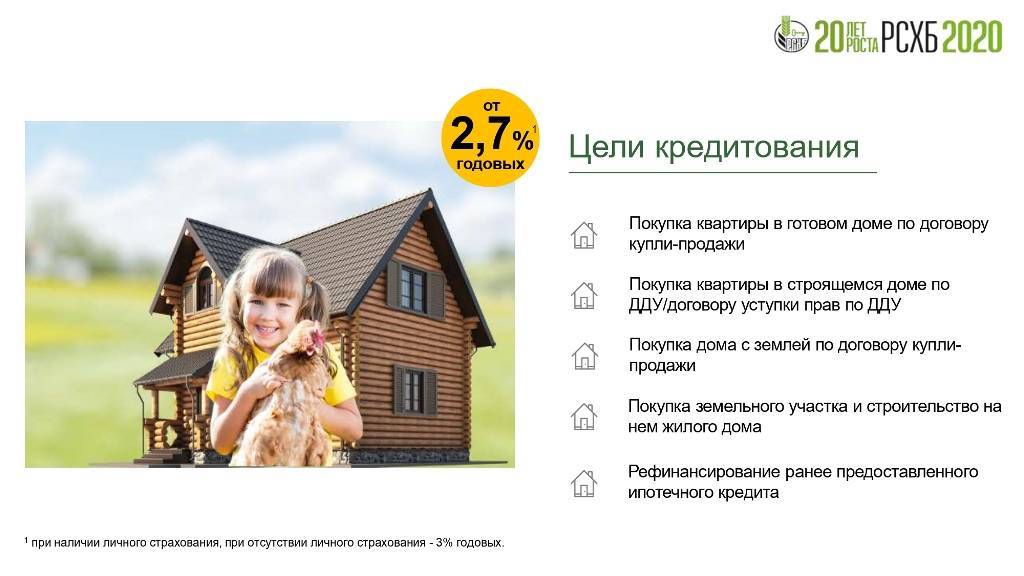

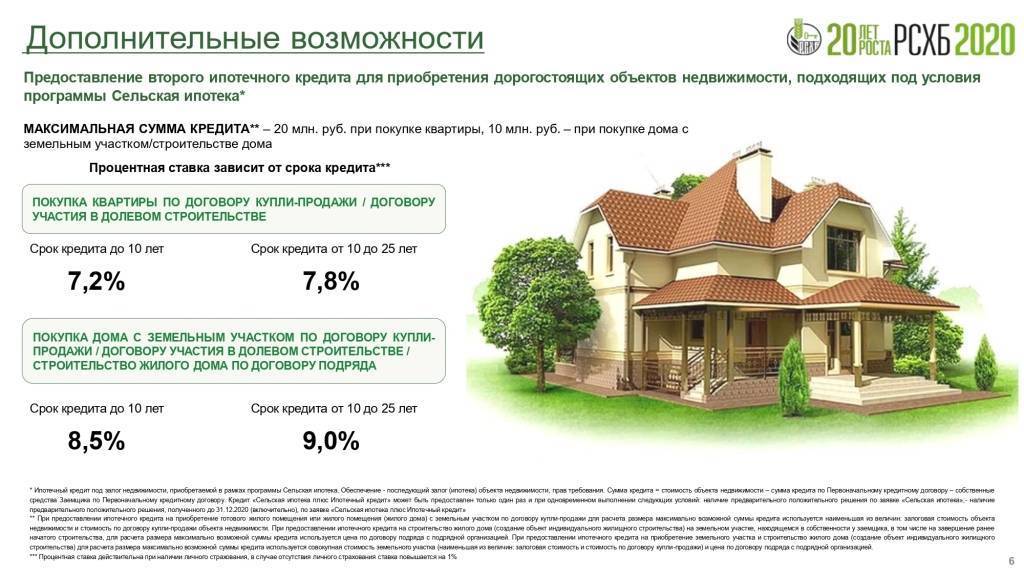

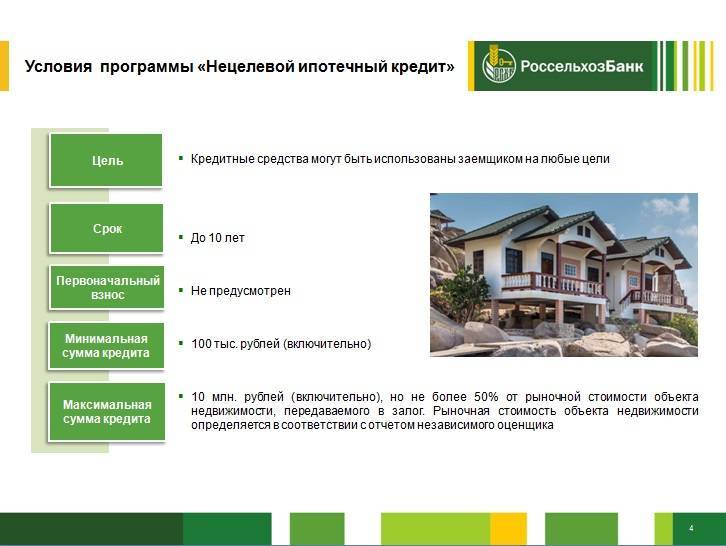

Сравнение условий ипотеки на стройку и покупку готового дома от Сбербанка и Россельхозбанка

В Сбербанке выгоднее взять ипотечный кредит на строительство. Здесь нет специальной программы по покупке готового жилого дома, придется брать нецелевой кредит с залогом другой имеющейся недвижимости. Он уступает ипотеке по 3 пунктам — процентная ставка выше на 2%, сроки кредитования меньше на 10 лет, минимальная сумма займа от 500 тысяч рублей.

Требования банков при выдаче ипотеки на строительство

У всех банков есть общие требования, без которых не обойтись:

- Обеспечение выплат по кредиту. Обычно, до момента окончания стройки кредитор просит заемщика предоставить ему другое имущество в залог. Иногда банк предлагает привлечь поручителей.

- Землю, на которой планируется стройка, передают в залог банку.

- Обязательное страхование объекта залога от рисков утраты/гибели.

- Если в качестве залога предоставляется другое жилье, принадлежащее заемщику на праве собственности, банк попросит на него документы.

Какие документы нужны для оформления займа?

- анкету заемщика (она же и является заявлением)

- анкету от юридического лица, выступающего в роли залогодателя;

- паспорта заемщика, созаемщиков и поручителей (оригиналы необходимо предъявить сотрудникам банка);

- если заемщик (созаемщики, поручители) не получают заработную плату на карту или счет в Сбербанке, то они предоставляют подтверждающие документы о месте работы и заработной плате;

- документы на недвижимость, оформляемую в залог.

После одобрения ипотеки следует предъявить в банк:

- подтверждение суммы, достаточной для оплаты первоначального взноса;

- документы на будущий дом.

Перечень документов может меняться в зависимости от региона или специфики конкретного обращения.

Если заявка подается на ипотеку по госпрограмме «Молодая семья», то к обязательному перечню документов добавляются:

- свидетельство о заключении брака (если семья полная);

- свидетельство о рождении ребенка (детей);

- если в качестве созаемщиков выступают родители, то следует приложить документы, подтверждающие факт родства.

Построить или купить

Этот вопрос следует рассматривать с точки зрения объёма денежных и временных затрат, не упуская при этом и другие факторы. Но основным является финансовый аспект. Рассмотрим его несколько подробнее.

Как известно, при покупке недвижимости в ипотеку заёмные средства переводятся на счёт продавца одним платежом и в полном объёме. С этого момента начинают начисляться проценты за пользование ссуженными деньгами. А вот ипотечный кредит на строительство жилого дома, предлагаемый большинством банков, предусматривает выдачу средств траншами, т.н. кредитными линиями. При этом проценты рассчитываются на каждом этапе отдельно.

В пользу строительства малоэтажной недвижимости говорит факт возможности участия заемщика в одной из многочисленных совместных программ банков и застройщиков. Получить ипотеку на дом в одобренном финансовым учреждением посёлке, по понятным причинам, значительно проще.

Есть ещё один важный момент, который касается вопроса заключения договора не с генеральным застройщиком, отвечающим за все этапы возведения частного дома, а с рядом строительных организаций. Именно такой подход используется при ипотечном кредитовании траншами. Кроме вышеуказанной экономии на процентах, здесь имеется возможность уменьшить затраты путём выбора ответственной строительной компании-контрагента. Для этого достаточно изучить отзывы на интернет-форумах строительной тематики.

Условия ипотеки на строительство

Если оформляется кредит для строительства частного дома, то условия будут жесткими. Заемщик должен быть совершеннолетним и получающим высокий доход. Деньги выдаются в рублях или валюте.

Объект обязательно страхуется, а срок кредитования может достигать 30 лет.

Как обеспечивается исполнение

Обязательно для такой ипотеки требуется обеспечение, которое может быть представлено залогом или поручительством. Залогом может быть земельный участок или другая недвижимость, принадлежащая заемщику.

Какая предоставляется сумма

Сумма зависит от стоимости залога, а также от дохода гражданина

Дополнительно банки могут обращать внимание на смету будущего строительства

Если выбирается стандартный потребительский кредит, то максимально может выдаваться 2 млн. руб.

Какие устанавливаются ставки

Проценты займа на строительство частного дома могут быть разными. Они зависят от того, оформляется ли ипотека или потребительский кредит. Также учитывается, в какой валюте оформляется займ.

Если залог представлен ликвидным имуществом, то проценты могут снижаться. Оптимально обращаться в банк, где человек получает зарплату, так как это может стать причиной получения действительно выгодных условий и низких процентов.

Срок кредитования

Если оформляется ипотека, то она может выдаваться на срок до 30 лет. Потребительские кредиты выдаются на более короткое время, поэтому максимально даются средства на 10 лет.

Дополнительно при выборе этого параметра учитывается возраст заемщика, так как на момент погашения займа ему не должно быть больше 65 лет.

Требования к заемщикам

Заемщиками могут становиться платежеспособные граждане. Они должны иметь хорошую кредитную историю. У них не должно быть других кредитов.

Какие нужны документы

Оформление ипотеки на строительство дома предполагает подготовку документации:

- паспорт;

- справка о доходах;

- другие документы, подтверждающие доходы;

- справка о составе семьи;

- документы на поручителей;

- бумаги на залог;

- проект будущего строительства.

Как получить субсидии на ипотеку на строительство? Советы в видео:

Могут понадобиться и другие документы при необходимости.

Оформите ипотеку

Если собрать деньги на строительство своими силами не удается, стоит оформить ипотеку. Сегодня многие банки выдают займы для возведения недвижимости. Минус в том, что для получения суммы от 1 млн. рублей придется подтвердить платежеспособность или передать ликвидный залог. Выделим ряд альтернативных вариантов:

- Использование маткапитала для стартового платежа.

- Выбор накопительного счета. Сначала клиенты банка собирают определенную сумму, а после берут кредит на недостающие средства.

- Участие в государственной программе для молодых и малообеспеченных семей. В таком случае можно получить субсидию или ипотеку под более выгодный процент.

Если ни один из рассмотренных выше путей не подходит, стоит оформить обычный кредит. Но учтите, что первый этап — сбор денег на строительство, ведь для оформления займа придется внести авансовый платеж в размере 10-20% (иногда больше).

Выделим несколько предложений, актуальных на март 2018 года

- Ипотека «На строительство дома» от Запсибкомбанк. Здесь размер займа не ограничен, авансовый платеж от 20%, а ставка 10,5%. Из требований — возраст от 20 лет, справка о доходах и наличие залога (выступает сама недвижимость).

- Ипотека «Строительство жилья» от банка Центр-инвест. Деньги выдаются под 11,13%. Сумма от 300 тысяч рублей. Авансовый платеж — от 10 процентов и больше. Для оформления заемщик должен быть в возрасте от 18 лет, передать справку о доходах и иметь стаж от полугода на последней работе.

- Ипотека «Строительство дома» от Дельта-Кредит. Плюс этого предложения — низкая процентная ставка (от 8,25%). Минимальная сумма займа от 0,3 млн. рублей. Минус в том, что придется внести авансовый платеж в размере от 50% и более. Период оформления договора — от года до 25 лет. При выдаче займа банк выдвигает ряд условий. В частности, возраст заемщика от 20 лет (не меньше) и справка о доходах.

Преимущества ипотеки на строительство дома

Многие люди сегодня гораздо охотнее выбирают ипотеку на строительство дома, нежели приобретение готового коттеджа. Возможность самостоятельного выбора участка, планировки и т.д. позволяет человеку построить дом своей мечты. А все расходы по материалам, работам и согласованию покрывает сумма ипотеки.

Также такие программы предполагают самостоятельный выбор застройщика. Порой крупные строительные организации сотрудничают с банками, что дает возможность оформить займ на льготных условиях.

Преимущества и недостатки ипотеки

Согласно статистике, банки не выдают кредит без залогового имущества в 99% случаев. Оценке подлежит, как правило, крупная недвижимость: дача, квартира, автомобиль, дом. При этом нужно учитывать, что займ не может превышать 70% от стоимости ликвидного имущества.

Особенности ипотеки на строительство загородного дома

Вопреки достаточно широкому выбору ипотечных займов, у данных программ кредитования существуют определенные особенности, что значительно отличает их от других видов кредитования. И об этом стоит не забывать, прежде чем оформлять такой кредитный продукт.

Зачастую, кредитные организации не выдают такой займ каждому желающему. В большинстве случаев для получения ипотеки требуется и дополнительное обеспечение (залоговые активы, такие как земельный участок, либо любое другое быстрореализуемое недвижимое имущество).

В случае, если заемщик нарушит взятые на себя обязательства, продать недострой и возместить банковские потери будет очень сложно.

И, тем не менее, если заемщик является владельцем земельного участка, на котором строится загородный дом, и есть на это документальное подтверждение, то процент положительного решения по кредиту увеличивается в несколько раз.

Также на повышение вероятности получения ипотеки на строительство загородного дома может повлиять и тот факт, что заемщик может в дополнение к залоговым активам предоставить поручительство третьей стороны (родственников, знакомых и т. д.).

Предоставление кредитной организации дополнительных обеспечений необходимо лишь до завершения строительства, а не до полного погашения данного вида кредитования. Так как построенный дом станет самостоятельным объектом залогового поручения.

И именно это обстоятельство сможет значительно снизить процентную ставку по займу, так как риски связанные с невыплатой ипотеки будут минимальны. Что без сомнения не может не радовать заемщика.

Условия

Условия предоставления такого продукта кредитования в каждом банке индивидуальны. Есть, конечно, и схожие моменты такие как:

- возраст, кредитуемого на момент предоставления займа должен быть не менее 21 года и не превышать 75 лет на момент полного погашения;

- трудовой стаж дожжен быть не менее шести месяцев на постоянном месте работы, либо один год общего стажа за последние пять лет;

- предоставление не менее трех созаемщиков, платежеспособность которых будет учитываться при расчете

- ежемесячного платежа (с недавнего времени супруга или супруг не могут быть созаемщиками);

- первоначальный взнос не может быть менее 25-30%;

- заем выдается по месту регистрации клиента;

- по месту регистрации залогового объекта;

- при сроке кредитования от одного года процентная ставка от 12-16% годовых;

- заем выдается в срок от 3-5 рабочих дней;

- условие выдачи займа – частичное;

Необходимые документы для оформления

- Удостоверение личности.

- Заявление – анкета заемщика и созаемщиков;

- Пакет документов, подтверждающий платежеспособность и трудовую деятельность кредитуемого (если он является клиентом банка и получает в нем заработную плату, то этот пакет документов не нужен).

- Пакет документов по предоставляемым залоговым активам.

- Подтверждение первоначального взноса.

Важно! Пакет документов в каждом банковском учреждении индивидуален и может быть изменен самим банком.

Плюсы

Основными плюсами такого займа можно отметить следующие моменты:

- большой срок кредитования (от 25 до 30 лет);

- низкая процентная ставка (в некоторых регионах от 9%);

- вероятность снижения процентной ставки после регистрации недвижимого объекта (после окончания строительства);

- возможность использования материнского капитала (может быть первоначальным взносом);

- полное, либо частичное досрочное погашение;

- отсрочка, (реструктуризация основного долга, при условии увеличения стоимости строящегося дома, но не более двух лет);

- возможность получения налогового вычета на процентные составляющие займа.

Минусы

Про минусы ипотечного кредитования необходимо уточнить до оформления самого займа, ими могут быть:

- при не погашении займа, появляется вероятность потери строящегося дома;

- на просрочку начисляются большие проценты (от 20% годовых);

- целевое назначение займа (постоянный отчет о потраченных средствах);

- большой процент переплаты;

- обязательное внесение первоначального взноса;

- обязательным условием такого займа является страхование объекта стройки, а это дополнительный

- процент к ежемесячному платежу.

Особенности и риски взятия ипотеки на строительство частного дома

Основными рисками, которыми может быть подвержен заемщик, принято считать:

- возможное наступление неплатежеспособности;

- существенное подорожание строительных материалов уже после того, как была получена ипотека;

- существенное изменение себестоимости недвижимости.

По этим причинам, в договоре ипотечного займа могут прописываться дополнительные условия, которые позволяют видоизменять кредитование при наступлении каких-либо изменений.

Если говорить о самих особенностях, то заемщик должен иметь право собственности на земельный участок, где планирует возводить жилую недвижимость (дом).

Если говорить о самих особенностях, то заемщик должен иметь право собственности на земельный участок, где планирует возводить жилую недвижимость (дом).

Преимуществом будут обладать те заемщики, которые состоят в браке, поскольку в учет берется общий их доход, что существенно повышает шансы на ипотеку.

Правила оформления

Претендентам на получение госсубсидии для строительства частного жилого дома необходимо подготовить полный пакет документов и обратиться в ведомство по месту жительства, принимающее решение о выделении финансовой помощи данной категории граждан.

Куда обращаться

Полная информация о субсидиях на строительство жилых домов в 2022 со ссылками на действующие нормативные документы федерального и регионального значения публикуются на сайтах местных органов власти (области, края, округа, республики, города, района). Там же указываются контакты, адреса и часы работы ведомств, занимающихся приемом заявок у граждан на получение субсидий.

В разных регионах это могут быть:

- центры государственной жилищной поддержки;

- отделы (управления, ведомства) по жилищным программам;

- департамент (комитет) имущественных отношений.

В некоторых регионах часть субсидий на строительство жилого дома граждане могут оформить через сеть государственных многофункциональных центров (МФЦ) «Мои документы».

Пакет документов

Полный перечень документов, необходимых для оформления заявки на получение субсидии, можно получить по месту их дальнейшей подачи.

Стандартно в пакет включаются:

- удостоверяющие личность всех членов семьи документы (паспорта, свидетельства о рождении);

- документы, подтверждающие «льготный» статус (удостоверения, справки, свидетельства);

- справки, подтверждающие доход (с места работы) и наличие собственных средств (банковская выписка);

- подтверждение стесненных условий проживания (отсутствия жилья в собственности в должном объеме) – выписки из реестров недвижимости, БТИ, земельных комитетов;

- подтверждение предоставления кредита или займа (от банка или физического лица) с точным указанием возможной суммы кредитования.

При себе необходимо иметь все оригиналы предоставляемых документов, а также их копии хорошего качества (четкие, без помарок, подчисток и правок). Специалист, принимающий пакет, проверит все оригиналы на подлинность и вернет владельцу, а копии приложит к заявлению на получение субсидии. Заявление заполняется строго по установленной форме, в которой законом не допускается указание неполной либо недостоверной информации.

Материалы по теме

Пред.

След.

1 из 50

Сроки рассмотрения и принятие решения

Обычно срок рассмотрения заявления на выделение субсидии составляет 10-20 календарных дней (может отличаться «на местах»). Положительное или отрицательное решение сообщается заявителям по смс или на электронную почту. Также списки утвержденных на получение бюджетной помощи обычно публикуются на сайте местных органов власти.

Почему это проблема

Ипотечное кредитование в России за последние 3 года находится на подъеме, каждый год заключается порядка 700 тысяч договоров кредитования. Но подавляющее большинство сделок с использованием ипотечных кредитов – покупка квартир (долевое строительство, первичный или вторичный рынок).

Даже по официальным оценкам доля ипотечных кредитов на приобретение частных домов составляет сейчас всего 1%. И это при том, что индивидуальное жилищное строительство дает почти половину всех возводимых в России площадей жилья (32 миллиона квадратных метров из 75,6 миллионов).

Данная проблема кроется в самом принципе ипотечного кредитования. Ипотека – это одна из форм залога недвижимости. В большинстве случаев предметом залога становится непосредственно само приобретаемое жилье. В случае с квартирами это работает, даже для покупки готового дома можно использовать ипотеку.

Но если дом не построен, его нельзя отдать в залог банку. Остается земельный участок, но это очень специфический актив, к тому же его стоимость может быть недостаточной.

Поэтому частные дома в ипотеку практически не строят. Кто-то берет потребительский кредит на небольшой срок и под большие проценты, кто-то оформляет залог на другое недвижимое имущество.

Государство, казалось бы, заинтересовано в том, чтобы решить жилищную проблему в стране – да еще и силами самих россиян. Но до настоящего времени полноценной программы поддержки ипотеки на строительство дома не существует.

В сфере ИЖС в России есть достаточно проблем – это правовые сложности при строительстве или продаже дома в СНТ, дороговизна подведения коммуникаций, отсутствие дорог и т.д. Возможно, поэтому проблема ипотечного кредитования строительства частных домов пока существует.

В частности, остаются нерешенными такие проблемы:

- невозможность заранее определить полную сумму расходов на строительство. Ипотеку в виде кредитной линии пока не предлагал никто;

- из-за этого не получится определить сумму первоначального взноса, а сам порядок ее использования крайне сложно прописать в договоре. Обычно в банках говорят о том, что заемщик должен отчитаться о потраченных деньгах чеками;

- если строить дом будет подрядчик – это дорого и может не вписаться в допустимую сумму кредита. Если сам владелец земли – у него на это не останется времени из-за работы (а работа и зарплата заемщика особо тщательно проверяются банками);

- не каждый банк согласится ждать несколько лет окончания строительства, чтобы оформить построенный дом в залог.

Кстати, не стоит путать ипотеку на строительство дома и на покупку квартиры по договору долевого участия. Во втором случае банк легко принимает в качестве залога права требования дольщика.

Так что пока ипотечное кредитование строительства дома вызывает больше вопросов, чем дает ответов, и в этой ситуации приходится идти на компромиссы.

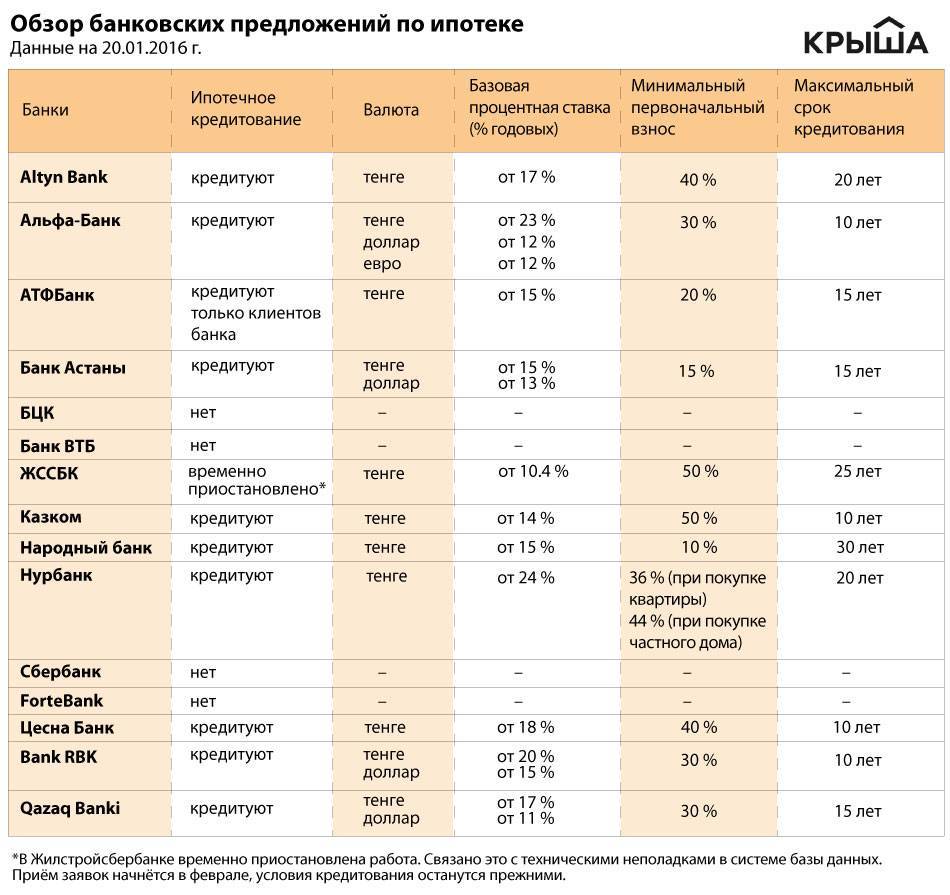

Актуальные предложения банков

Хоть спрос на ипотечные кредиты для строительства частного дома существует, банки предлагают буквально несколько подобных программ.

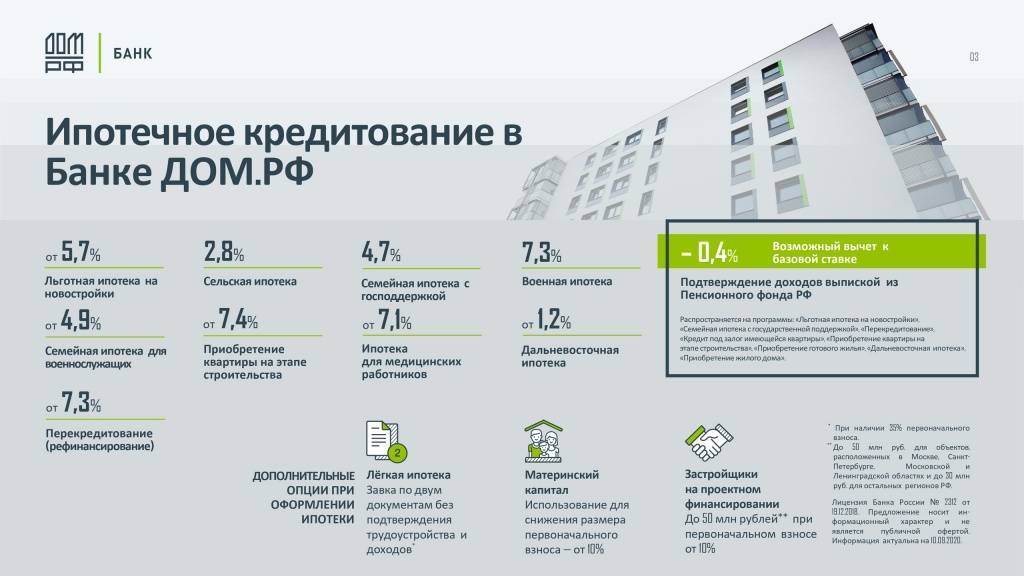

Из них полноценное ипотечное кредитование есть лишь в Банке «Дом.РФ» (бывшее АИЖК). Продукт называется «Ипотека на строительство жилого дома», основные параметры такие:

- процентная ставка: 11-12% годовых (без страховки +0,7%);

- первоначальный взнос – минимум 20%;

- максимальный срок – 30 лет;

- строительство дома должно осуществляться подрядной организацией из списка банка. Таких там всего 3;

- программа работает пока только в Москве и Московской области.

В отличие от всех остальных программ, Банк «Дом.РФ» принимает в залог права требования на строящийся жилой дом (по аналогии с долевым строительством).

Но минусов все равно много – привязка к одному из трех подрядчиков и недоступность программы в регионах.

Остальные программы предполагают, что заемщик оформляет в залог какое-то имущество – земельный участок или другую недвижимость.

Одной из программ является ипотека от Сбербанка. Основные условия программы такие:

- сумма кредита – не меньше 300 тысяч рублей и не больше, чем 75% стоимости залогового имущества (другая недвижимость или земельный участок);

- срок кредитования – до 30 лет;

- процентная ставка – минимум 10,3% годовых (за отказ от страховки и маленький первоначальный взнос будет +2,5%);

- для некоторых регионов ставка снижается до 9,3% годовых;

- первоначальный взнос – 25% (есть возможность снизить его до 15-20%);

- страховка – на залоговое имущество обязательно, личное страхование – по желанию.

В целом, это классический кредит под залог имеющегося недвижимого имущества. Среди плюсов сравнительно низкие ставки и возможность оформить земельный участок в залог.

Другие банки требуют передавать в залог полноценное жилье, и даже выдвигают к нему требования.

Например, Альфа-банк предлагает «Кредит на любые цели под залог имеющегося жилья» с такими условиями:

- сумма: до 3 миллионов рублей;

- ставка: от 11 до 23% годовых в зависимости от суммы и заемщика. Базовая ставка составляет 13,49% годовых;

- срок – до 30 лет.

Основные требования банк предъявляет к недвижимости, которая передается в залог по кредиту. Она должна быть подключена ко всем коммуникациям, иметь исправную сантехнику, двери, окна и крышу; не быть ветхим или аварийным жильем. Дом с земельным участком вообще нельзя оформить в залог.

Росбанк предлагает «Целевой кредит на строительство дома» – также под залог уже имеющегося объекта недвижимости. Условия его такие:

- ставка от 9 до 11,75% годовых (до подтверждения целевого использования средств +2%);

- сумма кредита – от 300 тысяч рублей до 70% от стоимости залоговой недвижимости;

- срок кредита – от 3 до 25 лет;

- обязательные требования к залоговой недвижимости: наличие отдельной кухни и санузла, здание не предназначено под снос или капитальный ремонт.

Аналогичные кредитные продукты есть у Банка жилищного финансирования, Банка «ФК Открытие» и других кредитных организаций. Их объединяет то, что в залог они хотят получить другое недвижимое имущество заемщика, максимальная сумма кредита определяется ее стоимостью.

Так что «настоящая» ипотека на строительство дома есть у Банка «Дом.РФ», но по факту она недоступна для большинства россиян.

Как оформить ипотеку?

Оформление ипотеки под строительство дома процесс не настолько сложный, как многие могут себе представить.

Наиболее простым выходом будет подача заявки онлайн, с помощью чего можно проследить за решением банка, не выходя из дома.

В стандартном процессе заключения договора выделяют несколько шагов:

- Сбор документов и подача их в отделение банка.

- Банк рассматривает заявку клиента и выносит решение. На это может уйти от 5 дней до 1 месяца в зависимости от банка и его загруженности.

- В случае положительного ответа вы выбираете программу, соласно которой будете оформлять договор по ипотеке, а также предоставляете документы, связанные с постройкой, если они не были внесены на первом этапе.

- Подписание договора и государственная регистрация.

- Выдача средств на руки.

Условия банков и особенности

Для того чтоб вам удобнее было сравнить ипотечные программы на строительство частного дома, ниже представлена таблица с условиями кредитования двух рассматриваемых нами банков.

| Сбербанк | АТБ | |

|---|---|---|

| Процентные ставки | 10,5% – 0,5% – если у вас есть зарплатной карты; +1% – на период, пока вы не зарегистрировали ипотеку; +1% – если вы отказываетесь от страхования жизни и здоровья, как требует это Банк | 12,25 -12,5% · +1% при подтверждении части дохода по форме банка; · +1,5% для собственников бизнеса и индивидуальных предпринимателей; · +1,5% если вы будете строить загородный дом · размер процентной ставки увеличен на 2% будет до тех пор, пока не предоставите документы, которые подтверждают целевое использование кредитных средств |

| Срок кредита | до 30 лет | от 3 до 25 лет |

| Минимальная сумма | 300 000 рублей | 600 000 рублей в Москве и Московской; 350 000 – в других регионах |

| Максимальная сумма, руб. | Не выше 75% от оценки залога | Не ограничена, но не более 70% залога |

| Первоначальный взнос | от 25% | от 30% |

| Страхование | Обязательное страхование залогового имущества (кроме земельного участка) | Страхование жизни, здоровья Заемщика и залога Причем, при отказе от одной из страховки, процентная ставка увеличивается от 1 до 1,5% |

Программа «Молодая семья»

Государство запустило ряд программ поддержки ипотечных заемщиков, чтобы помочь максимально выгодно решить жилищную проблему жителей страны. Более подробно о них мы говорили ранее в посте ипотека с господдержкой. А сейчас вкратце обсудим ряд из них относительно стройки.

Воспользоваться программой ипотека «Молодая семья» в Сбербанке может семья, в которой хотя бы один из супругов не достиг 35-летнего возраста на момент подачи заявки на кредит или неполная семья, в которой родитель не достиг 35-летнего возраста на момент подачи заявки на кредит. Кредит по данной программе выдается под 11,25%, первоначальный взнос от 20%.

В АТБ существует подобная программа под названием «Ипотека молодым», но ее условия отличаются от Сбербанковской. Если в Сбербанке льготными условиями «молодая семья» вы можете воспользоваться при получении кредита, то в АТБ льготная программа для молодых семей предназначена для поддержки заемщиков, с которыми уже заключен ипотечный договор после рождения или усыновления ребенка, позволяя в течение льготного периода (один календарный год) оплачивать установленные кредитным договором ежемесячные платежи в уменьшенном размере.

Материнский капитал

Ну и, конечно же, никто не отменял право использование материнского капитала. Ипотека с материнским капиталом подразумевает полное или частичное использование вами данных денежных средств для погашения части жилищной ипотеки. Условия использования капитала также различаются в рассматриваемых нами банках, итак:

– в Сбербанке вы можете использовать материнский капитал для первоначального взноса или его части, а также для частичного досрочного погашения;

-а в АТБ – только на частичное досрочное погашение кредита.

И не забывайте, что решение о переводе средств по мат капиталу принимается в течение двух месяцев, поэтому заранее об этом побеспокойтесь.

Прежде, чем закончить наш ликбез по ипотеке на строительство дома, хочется сказать о дополнительных льготных условиях, которые имеются в рассматриваемых нами финансовых организациях, они конечно разные, но их наличие приятно, в принципе.

В Сбербанке вы можете в течение двух лет воспользоваться отсрочкой по уплате основного долга или увеличить срок кредитования. Для этого вам нужно представить документы о том, что стоимость вашего строящегося жилого дома увеличилась на период стройки.

В свою очередь, в АТБ вы можете снизить ежемесячные платежи по программе «Назначь свою ставку». Смысл заключается в том, что вы вносите единовременный платеж, соответствующий требованиям, соответственно ваша процентная ставка уменьшается. Варианта три:

«Лайт» – единовременный платеж составляет 1% от суммы кредита, ставка снижается на 0,5%;

«Классик»: единовременный платеж – 2,5% от суммы кредита, ставка снижается на 1,0%;

«Премиум»: единовременный платеж – 4% от суммы кредита, ставка снижается на 1,5%.

Налоговые вычеты

Ну, и нельзя не упомянуть о налоговых вычетах. Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета — 13%, максимум – 260 000 рублей. Вычет предоставляется после получения на руки Свидетельства о праве собственности на жилой дом.

Подробнее читайте наш пост: «Налоговый вычет проценты по ипотеке»

Ипотека на строительство частного дома: условия

Условия практически не отличаются от условий при получении других кредитов.

- Возраст не моложе 21 и не старше 75 (в разных банках верхняя граница различная).

- Заемщик должен иметь регулярный доход, о чем предоставляется справка с места работы.

- Конечно, работа должна быть официальной, вы на ней должны проработать не менее полугода, Общий стаж не менее года, учитываются только последние пять лет.

- Наличие определенной суммы для первоначального взноса. В данном случае взнос обычно выше, чем при покупке готового жилья. Это можно объяснить тем, что банк идет на определенный риск, вкладывая деньги в пока еще несуществующий дом.

- Наличие залога. Поскольку дома пока еще нет, он не зарегистрирован, должно быть иное недвижимое имущество, которое банк примет в качестве залога на то время, что дом строится. Это может быть земля, на которой идет строительство, другое готовое жилье или же сам дом, если он уже почти достроен, а кредит берется на окончание работ.

Прежде, чем взять ипотеку на строительство частного дома, внимательно оцените свои возможности и рассчитайте необходимую сумму. Брать больше, чем вам потребуется, нецелесообразно из-за достаточно больших процентов.

Как только дом достроен, вы можете прийти в банк и перезаключить договор, сделав залогом этот самый дом. Тогда банк перерасчитает процент и предложит вам более выгодные условия.

Несмотря на то, что предприниматели обычно зарабатывают гораздо больше наемных работников, взять ипотечный кредит для них самая настоящая проблема. Ипотека на строительство частного дома для ИП имеет ряд особенностей. Во-первых, у ИП нет зарплаты и справки о доходах тоже нет. Такой уж странный факт: предприниматели по сути беззарплатные, их доход зависит от развития бизнеса, вычета налогов и т.д. Банки считают, что их платежеспособность куда более сомнительна, чем у бюджетников, например.

Финансовые организации стремятся защитить себя от рисков, поэтому повышают процентную ставку для таких заемщиков. Однако Сбербанк и ВТБ24 не склонны предъявлять к предпринимателям какие-то иные требования, чем к любым другим заемщикам. Хотя в особую категорию попадают ИП, использующие упрощенную систему налогообложения, так как она не позволяет рассчитать доход. Им кредиты выдают с особой неохотой.

Банк может потребовать огромное количество дополнительных документов: выписки, справки, отчеты о состоянии бизнеса, декларации и т.д.