Как молодой семье взять ипотеку без первоначального взноса

Без первоначального взноса могут взять ипотеку не все молодые семьи. Не все банки хотят рисковать и давать кредит на жилье без первоначального взноса. В виду затянувшегося кризиса, банки ужесточили требования к заемщикам. Но, взять ипотеку все же можно. Главным критерием в этом случае будет совокупный доход семьи.

Как можно получить:

1. Использовать материнский капитал в качестве первоначального взноса. Такие банки, как «Акибанк» и «Сбербанк» готовы принять сертификат клиента за первоначальный взнос. Он есть, но оплачивается за счет бюджетных денег;

2. Транскапитал банк предлагает ипотечный кредит для молодых семей под залог уже имеющейся недвижимости;

3. Быть военнослужащим. Каждый военнослужащий, по истечению трех лет службы, имеет на личном счету средства накопительной ипотечной системы, которые также можно использовать как первоначальный взнос.

Проценты по ипотеке без первоначального взноса могут быть гораздо больше, чем проценты по обычной ипотеке. Потребительский кредит на первоначальный взнос может стоить дешевле, нежели ипотека без него.

Алгоритм получения ипотеки простой: достаточно хорошо подготовиться, собрать необходимые документы и обратиться за помощью. Куда сложнее соответствовать всем выдвигаемым требованиям. Первой сложностью может стать уровень дохода. Эту преграду можно устранить, найдя более высокооплачиваемую работу, как вариант, получить наследство, выиграть в лотерею, а главное успеть до 35 лет.

Государственная программа Молодая семья

Благодаря государственной социальной программе «Молодая семья» правительству удалось значительно удешевить жилье для нуждающихся в этом людей. Данная программа начала действовать с 2011 года. С 2016 года в нее были внесены существенные изменения. Программой предусмотрена выдача жилищного сертификата. Предъявив сертификат в агентство по ипотечному кредитованию, молодые люди могут рассчитывать на компенсацию части своих расходов. Субсидию выдадут для строительства дома или покупки квартиры в новостройках. Что значит покупать жилье на вторичном рынке по этой программе нельзя.

Условия ипотеки для молодой семьи

- Участники программы должны быть моложе 35 лет и быть гражданами РФ;

- Заемщики должны быть официально трудоустроенными;

- Уровень дохода. Рассчитывается на семью. Два человека — ≥ 20 000 рублей, три — ≥ 30 000 рублей, четыре — ≥40 000 рублей;

- Семья может получить помощь в размере 35% от суммы жилья, если в семье нет детей, 40% если в семье есть ребенок. Данное правило распространяется на молодые семьи, где только один родитель и ребенок;

- Требования к площади приобретаемого жилья: семья без детей имеет право на 42 м , молодой семье, которая состоит из трех людей и более – 18 м на каждого члена семьи;

- Наличие обоснованных причин необходимости покупки квартиры или дома. Такую необходимость молодым семьям придется доказывать.

Жилищный сертификат можно использовать как первый взнос на покупку строящегося жилья, самостоятельное строительство или для взятия ипотеки в частных банках. В 2017 году использовать субсидию на погашение ипотеки, взятой ранее нельзя.

ВТБ 24

Банк ВТБ 24 предлагает услугу, когда можно отказаться от внесения первоначального взноса путём использования семейного капитала, залога недвижимости или участия в других программах банка.

Данная услуга может быть представлена следующим категориям клиентов:

- Молодые семьи с неиспользованным сертификатом на материнский капитал.

- Собственники недвижимого имущества, владельцы ценных бумаг.

- Клиенты, желающие поучаствовать в программе рефинансирования.

При появлении второго ребенка по законам РФ у молодой семьи появляется возможность внести материнский капитал в качестве авансового платежа. Банк ВТБ 24 не ограничивает клиентов в выборе жилья – квартира может быть новой, а может быть объектом вторичного рынка.

Этот банк также предлагает вместо авансового платежа внести в залог уже имеющуюся в собственности клиента недвижимость или другое имущество. Это может быть квартира, которая уже находится в собственности, жильё родителей супругов или ценные бумаги.

После оформления такой ипотеки в залоге у банка будет два объекта квартира, которая покупается и недвижимость уже имеющаяся в собственности. Процентная ставка по такому виду кредита будет начинаться от 14.5%, срок кредита ограничивается двадцатью годами.

Если клиенты уже взяли ипотеку и не могут её оплатить, банк ВТБ предлагает взять у них новый кредит для погашения старого. Процент при этом становится более выгодным, а первоначальный взнос не предоставляется. Максимальный срок такого кредита – 50 лет.

Требования к клиентам:

- Возраст от 21 года.

- Постоянная прописка.

- Отсутствие судимости на момент подписания договора.

- Трудовой стаж — минимум 1 год, стаж на последнем месте работы — 4 месяца.

Набор документов для участия в указанных выше программах следующий:

- Паспорт (копии).

- Справки о доходах.

- Сертификат о праве на материнский капитал.

- Документы о праве собственности на недвижимость, которая в дальнейшем будет заложена.

- Договор ипотеки другого банка, в случае рефинансирования.

- Заполненная анкета.

Полный список документов можно найти на официальном сайте финансовой организации.

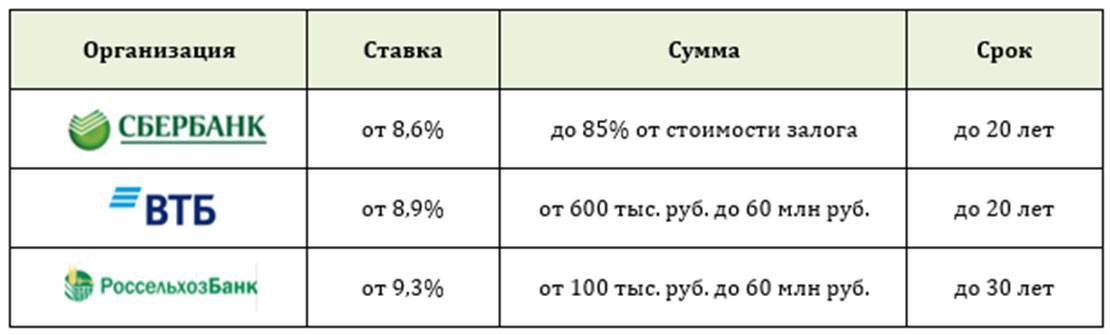

Где лучше оформить ипотечный кредит

Лидерами на ипотечном рынке являются банк «ВТБ 24», а также «Сбербанк». Условия кредитования в данных банках лучше, а также их репутация заслуживает доверия.

В банке «ВТБ 24» самые низкие процентные ставки, однако более высокий уровень первоначального взноса.

Если клиент получает заработную плату в том банке, где собирается взять ипотечный кредит, тогда он получает некоторые преимущества перед другими клиентами в виде возможности отсрочки платежей, отсутствия комиссий.

В любом случае молодой семье необходимо жилье, и хорошей возможностью может быть знакомство с отзывами клиентов о том, в каком банке выгоднее взять ипотеку. Отзывы многих клиентов, уже успевших ознакомиться с условиями конкретных банков, могут расходиться. И причиной тому являются, как правило, не банки, а сами граждане, не рассчитавшие свои финансовые возможности.

Компания – застройщик и её акции

Для поднятия уровня продаж застройщики предлагают выгодные акции для покупателей, чем привлекают к себе их внимание. Акции могут быть следующими: рассрочка уплаты первоначального взноса, скидку по размеру соответствующую первому взносу по ипотеке

Заинтересованные люди обычно следят за текущими предложениями на рынке недвижимости, занимаются мониторингом цен на недвижимость и отслеживают акционные предложения застройщиков

Акции могут быть следующими: рассрочка уплаты первоначального взноса, скидку по размеру соответствующую первому взносу по ипотеке. Заинтересованные люди обычно следят за текущими предложениями на рынке недвижимости, занимаются мониторингом цен на недвижимость и отслеживают акционные предложения застройщиков.

Ипотека «Молодая семья»

Одним из наиболее выгодных вариантов на приобретение жилья в кредит является ипотека «Молодая семья». В данной льготной программе ипотечные займы предоставляются на доступных условиях. Однако для того, чтобы стать участником этой программы и получить возможность взять кредит, необходимо соответствовать следующим требованиям:

- Социальный статус должен быть семейного человека, т. е. нужен официально зарегистрированный брак.

- Возраст не более 30-35 лет.

- Подтвержденная платежеспособность.

- Документально заверенная необходимость улучшения жилищных условий.

Как правило, для того, чтобы участвовать в программе «Молодая семья», необходимо встать на очередь, а это означает, что сразу оформить ипотечный кредит не получится. Соответственно, у молодых семей, не имеющих первоначального взноса на покупку жилья, появится возможность накопить определенную денежную сумму для получения выгодного ипотечного займа. Такая программа работает во многих российских банках. Поэтому, чтобы определиться, в каком банке выгоднее взять ипотеку, достаточно сравнить их условия кредитования.

Ипотека в счет материнского капитала

Согласно действующей с 2007 года государственной программе по поддержке многодетных семей, у граждан появилась возможность приобрести жилье в ипотеку с помощью материнского капитала. По законодательству материнским капиталом можно погасить часть ипотечного долга, либо использовать его как первоначальный взнос.

Чтобы взять ипотеку под материнский капитал, необходимо представить следующие документы:

- Специальный сертификат на право получения материнского капитала.

- Паспорт.

- Документ, подтверждающий сделку на ипотечный кредит.

- Свидетельство о браке.

- Сумму ипотечного долга, указанную в выписке из банка.

- Документ, содержащий банковские реквизиты для перечисления материнского капитала.

Не все банки принимают материнский капитал в качестве первоначального взноса, однако, согласно законодательству, каждая банковская организация обязана принять государственную материнскую субсидию для уплаты ипотечного долга. Чтобы узнать, в каком банке выгоднее взять ипотеку под материнский капитал, сначала необходимо изучить, какие банки работают по таким программам. Например, Банк “ВТБ 24” и Сбербанк создали специальные программы под названием «Ипотека + материнский капитал», соответственно в этих банках можно первоначальный взнос уплатить материнским капиталом.

В каком банке самая выгодная ипотека на 2022 год

1. Самая выгодная ипотека с господдержкой в «Тинькофф банке». Клиентам предлагают до 100 млн. рублей, сроком на 30 лет по ставке 10,5%. Первоначальный взнос – 15%.

2

Если вы размышляете о том, какой банк лучше для военной ипотеки, то стоит обратить внимание на программы «Сбербанка». Людям в погонах деньги дадут на 15 лет под 12,5% в сумме до 2 млн

рублей. Потребуется внести из личных средств 20% стоимости приобретаемой недвижимости.

3. Удачно рефинансировать уже существующий ипотечный кредит можно в банке «Открытие». Клиентам предоставляется до 15 млн. рублей по ставке 13,5% сроком на 30 лет.

4. Покупку квартиры на первичном или вторичном рынке на общих основаниях выгодно прокредитует «Юникредит Банк» по ставке 13,5%. Реально получить до 8 млн. рублей на 25 лет. Первоначальный взнос – 20%.

5. Заем на покупку загородной недвижимости охотно выдаст «Сбербанк». Стоить такой кредит будет 14% годовых, деньги дадут на 30 лет, потребовав внести как первоначальный взнос 25% стоимости покупки.

Банки, способные дать ипотеку без первоначальной суммы

- Альфа – Банк имеет программу, которая предоставляет ипотеку под имеющуюся квартиру или любую недвижимость с годовой ставкой 12,3%.

- Сбербанк работает с материнским капиталом и имеет предложение по ипотеке под 12,5 годовых.

- ВТБ 24 идёт навстречу военнослужащим, по разработанной для них программе, где ставка 13%.

- Дельтакредит выдаёт потребительские кредиты, которые могут пойти в счёт первого взноса, годовая ставка будет достигать 15%.

- Тинькофф Банк имеет два предложения по ипотечному кредитованию: первое связано с вторичным рынком второе с новостройками. Ставки от 8 до 6 %.

- У Банка Жилищного Финансирования нет первоначального взноса, но годовая ставка равна 12,9 %.

Как повысить вероятность одобрения заявки

Ваши шансы увеличатся если:

- Рядом с вами будет надёжный платёжеспособный поручитель;

- Если вы имеете ликвидное имущество;

- Или относитесь к одной из группы, входящих в государственные программы по субсидированию населения.

Услуги “Сбербанка”

Гражданам России предлагается ипотека без первоначального взноса. “Сбербанк” предоставляет подобные услуги с соблюдением нескольких требований. Одобрение заявки происходит в том случае, если в залог предоставлено ценное имущество. Вместо этого могут быть поручители. “Сбербанк” оформляет кредиты для граждан с высоким доходом, а также для владельцев недвижимости.

Действует много льготных программ, по которым выдается ипотека матерям-одиночкам, военнослужащим, молодым семьям. Обычно кредиты предоставляются с использованием средств семейного капитала, а также с наличием поручителя. К таким заемщикам предъявляются жесткие условия по сравнению с теми клиентами, которые оформляют ипотеку с первым взносом.

В каждом городе работают свои банки, где предлагается ипотека без первоначального взноса. Спб, как и другой город, имеет много финансовых организаций. Множество людей обращаются в “Сбербанк”, ведь там предлагаются выгодные условия для заемщиков.

Варианты безавансового ипотечного кредита

Оформление ипотеки — ответственный шаг, который на годы обременяет семьи на крупную ежемесячную выплату.

Брать заём на большую сумму следует после реальной оценки своих финансовых возможностей. И чем меньшим будет первый взнос, тем больше останется размер задолженности.

Чтобы оказаться в числе тех, кому удалось взять ипотеку без первого взноса, необходимо выбрать один из следующих вариантов.

Льготные программы кредитования

Сюда относится категория граждан, которые могут получить средства от государства с возможностью использования в счёт оплаты ипотеки:

- Использование материнского капитала. Материальная помощь от государства в размере около 400 тыс. рублей может быть внесена как первый взнос по ипотеке или в счёт оплаты займа. Деньги из пенсионного фонда на кредитный счёт перечисляются в течение 2-х месяцев с момента подачи документов.

- Военная ипотека. Услуга доступна для военных, которые не менее 3-х лет являются участниками накопительно-ипотечной системы. Гражданские лица не могут воспользоваться программой.

- Социальная ипотека. Лица, которые могут доказать необходимость улучшения жилищных условий, могут подать документы на получение государственной помощи. Услугой могут воспользоваться врачи, учителя и научные сотрудники. После получения жилищного сертификата можно заняться благоустройством имеющейся жилплощади либо оплатить первый взнос по ипотеке. Размер государственной помощи обычно составляет 10% от стоимости жилья.

Данные программы доступны в ограниченном числе банков-партнёров государственного АИЖК. Предложения по социальной ипотеке разрабатываются на лояльных условиях, то есть со сниженной процентной ставкой.

Ипотека с дополнительным обеспечением

Жильё в ипотеке остаётся в залоге у банка до полной выплаты задолженности. Но этого бывает мало, чтобы взять в кредит квартиру без первоначального взноса.

Разные учреждения в качестве залога принимают:

- собственное жильё;

- долю заёмщика в квартире или комнате;

- гараж;

- строения нежилого назначения;

- земельный участок, дача;

- ценные бумаги и драгметаллы;

- автомобиль и прочие ценности.

Основные требования к залогу — высокая ликвидность и право распоряжаться имуществом. Оценка залогового имущества проводится экспертом банка и часто оказывается немного ниже реальной рыночной стоимости.

Основные требования к залогу — высокая ликвидность и право распоряжаться имуществом. Оценка залогового имущества проводится экспертом банка и часто оказывается немного ниже реальной рыночной стоимости.

Ипотечный кредит выдаётся на сумму, не превышающую 70% оценочной стоимости залога.

Перед тем, как взять ипотеку без первоначального взноса, следует изучить такой вариант, как привлечение созаёмщика. В качестве созаёмщика могут выступать не только близкие родственники.

Главное требование к такому лицу — гражданство РФ, возраст от 21 до 55 лет, подтверждённый доход. Всего по одному кредиту допускается 4 созаёмщика, каждый из которых может претендовать на долю приобретённой недвижимости.

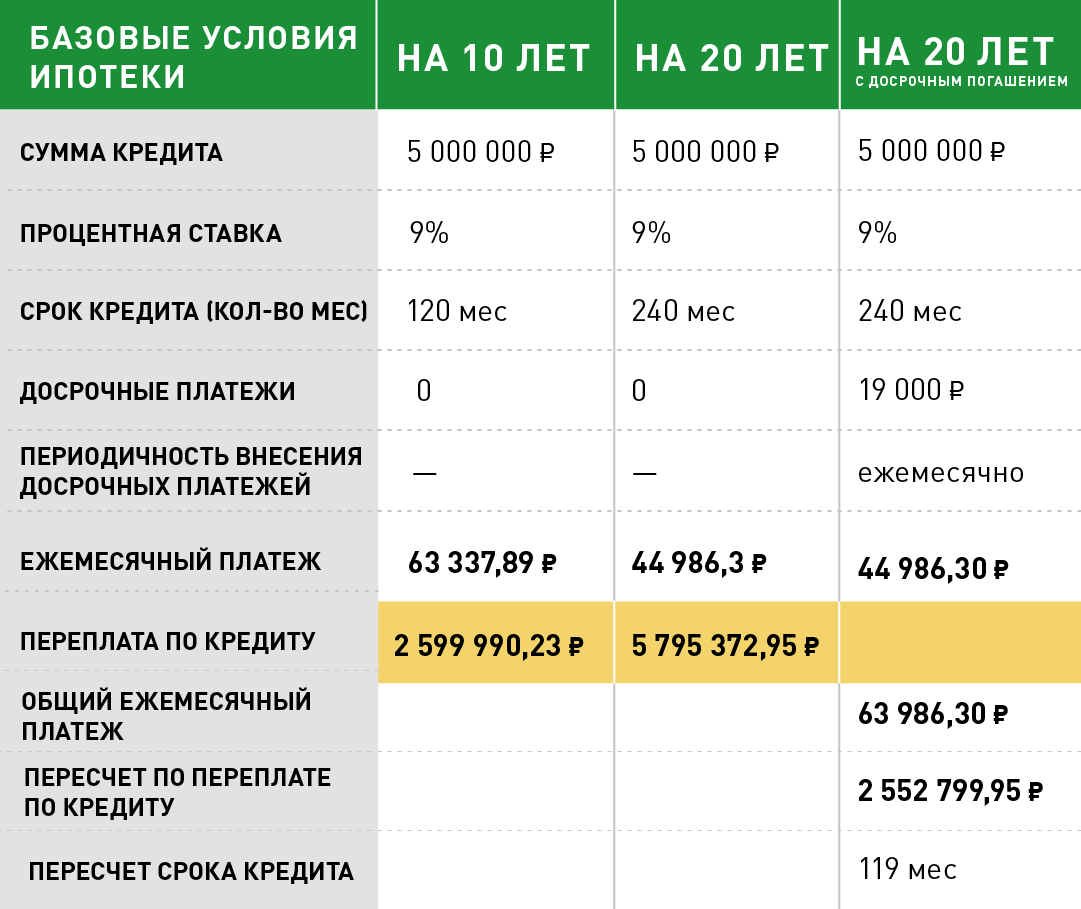

Потребительский кредит для оплаты первого взноса

Если отложить деньги на ПВ не получается или просто нет времени на накопление нужной суммы, можно оформить потребительский кредит в размере аванса.

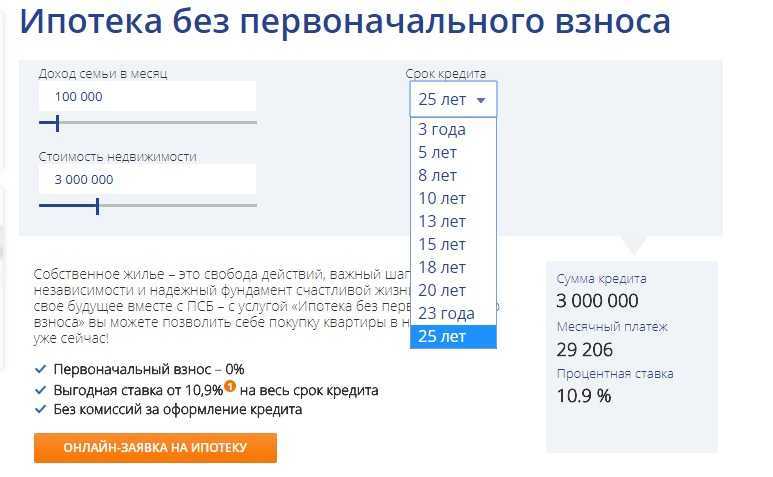

Чтобы понять, как будет выгоднее, необходимо воспользоваться кредитным калькулятором. Не забываем, что в этом случае придётся первые несколько лет оплачивать два кредита: непосредственно платежи по ипотеке и займ на первый взнос.

Если суммарная переплата по двум кредитам будет меньше, чем по ипотеке без первоначального взноса за тот же период, пробуйте такой вариант.

Также сейчас многие банки предлагают провести рефинансирование кредита на более выгодных условиях. Но аннуитетная система платежей не позволит сделать это быстро.

Рефинансирование доступно только на часть долга не более 80-85% от суммы кредита. По аннуитету первые платежи практически полностью состоят из процентов, а тело кредита начинает существенно уменьшаться после оплаты половины долга.

В реальности для рефинансирования либо придётся погашать ипотеку с сильным опережением графика, либо ждать 7-8 лет.

Особенности ипотечного кредитования без первоначального взноса

В Сбербанке, ипотека без внесения первого взноса отличается такими условиями:

Обратите внимание! Кредит оформляется на обоих супругов автоматически. И право собственности на жилье также разделяется на двоих

То есть, условия достаточно выгодные – низкая процентная ставка, возможность взять в кредит большую сумму, и выплачивать ее 30 лет. Вместе с этим требования к заемщикам не слишком жесткие – нужно лишь быть не старше 35 лет, иметь полугодовой опыт работы и являться участником программы «Молодая семья».

Стоит понимать, что некоторые условия ипотечного кредитования могут изменяться, в зависимости от обстоятельств.

А именно:

- Процентная ставка может возрасти, если Вы берете кредит на долгий срок или не выполняете некоторые требования кредитора (к примеру, отказываетесь от страховки);

- Сумма, которую Вы можете взять в кредит, зависит от Вашего дохода. Банк не разрешит брать максимальный кредит, если не будет уверен, что Вы сможете его выплатить;

- При участии в акции «Молодая семья», Вам все же придется внести первый взнос. Однако не за свои деньги.

Касательно последнего, стоит уточнить. При участии в программе «Молодая семья», Вы получаете субсидию от государства. Ее размер будет зависеть от стоимости жилища, так как она выплачивается в сумме 30% от цены квартиры.

А так как Сбербанк устанавливает первый взнос в размере 20%, то у Вас еще останутся лишние деньги на внесение нескольких платежей. Однако есть и несколько альтернативных вариантов для финансово безболезненного внесения первоначального взноса.

Использование материнского капитала

Материнский капитал выделяется в случае рождения второго ребенка. И его можно потратить на улучшение условий проживания. Сейчас его величина составляет около 400 000 рублей, что вполне позволяет Вам не только оплатить первый взнос, но и первые несколько платежей.

Использовать его можно одним из нескольких способов:

- На первый взнос;

- Погасить им уже существующую ипотеку.

Дополнительный кредит для первого взноса по ипотеке

Основные способы замещения своей части взноса по ипотеке

Бывает и так, что для погашения первого взноса по ипотеке приходится брать другой кредит. Это можно сделать в том же Сбербанке, но Вы можете выбрать любого кредитора, условия которого Вам понравятся.

Не обязательно брать дополнительный кредит на оплату первого взноса в том же банке, где Вы и оформляете ипотеку.

Обратите внимание! В таком случае, дохода семьи должно хватать на одновременное погашение двух кредитов. Перед оформлением кредитного соглашения, банк внимательно проверяет уровень дохода заемщиков, и наряду с этим из него вычитывается сумма, которую Вы тратите на погашение первого кредита.

Перед оформлением кредитного соглашения, банк внимательно проверяет уровень дохода заемщиков, и наряду с этим из него вычитывается сумма, которую Вы тратите на погашение первого кредита.

И если итогового дохода не хватит для расчета ежемесячного платежа, то Вам просто откажут в кредитовании.

Санкции при выходе на просрочку

Клиент обязан производить платежи по графику гашения. Стоит рассмотреть санкции, которые применимы к должникам при нарушении условий договора.

Таблица 3. Возможные санкции за выход на просрочку

| Основания | Санкции |

|---|---|

| Кредитный договор | Начисление пени в установленном размере и передача данных о просрочке в БКИ |

| Ст. 235 ГК РФ | Добровольное отчуждение жилья с целью его реализации |

| Ст. 242 – 243 ГК РФ | Принудительное отчуждение недвижимости |

| Ст. 811 ГК РФ | Выставление всей суммы долга для досрочного выполнения финансовых обязательств |

| Ст. 159 и 177 УК РФ | Принудительные работы, штраф и ли тюремное заключение |

Рекомендуется своевременно вносить оплату. Если клиент не может этого сделать по объективным причинам стоит обращаться за рефинансированием. Если банк отказывает несколько раз, а потом обращается в суд, то можно предоставить в качестве доказательной базы отказные письма. Тогда судья, как правило, откажет кредитору в отчуждении имущества и спишет штрафы и проценты, начисленные за время нахождения вне графика.

Нарушение графика внесения платежей грозит уголовной ответственностью и отчуждением жилья

Оформляя ипотеку без первоначального взноса стоит помнить, что ставка будет выше. Поэтому рекомендуется постараться найти от 10% для снижения долгового бремени и использования различных государственных программ. Если не получается это сделать, то нужно обращаться в российские банки федерального уровня за кредитом, так как там ставка ниже.

Где взять ипотеку

Имеется 2 вида ипотеки, которую может получить молодая семья:

- государственная жилищная программа «Молодая семья» (постановление);

- банковские социальные программы для молодых семей (например, кредит от Сбербанка «Ипотека молодым семьям»).

Программа «Молодая семья»

Это единовременная безвозмездная помощь, направленная на улучшение условий проживания граждан

Требования для вступления в федеральную программу для молодых семей:

- каждому члену семьи должно быть менее 35 лет;

- в программе могут участвовать молодые семьи, не имеющие своего жилья или проживающие на жилплощади родителей, если на каждого человека приходится меньше учётной нормы;

- наличие стабильного ежемесячного дохода.

Условия государственного субсидирования ипотеки молодым семьям:

- в зависимости от региона, размер субсидирования может отличаться. Например, в Москве семье без детей дают 42 м2 жилья, если есть дети — по 18 м2 на человека;

- также если детей нет, государство оплачивает до 35% стоимости квартиры. Если есть дети, за каждого доплачивается дополнительно 5%.

Выплату можно потратить на покупку дома, квартиры в новостройке, строительство собственного жилья, а также на первоначальный взнос или погашение ипотеки.

Какие документы нужны?

В каждом случае из списка выше список документов определяется отдельно.

Вот основные:

- паспорт;

- свидетельство о браке;

- свидетельство о рождении;

- справка о доходах;

- документы на жилплощадь, требующую улучшения;

- выписка из домовой книги о составе семьи.

Необходимо подготовить документы и обратиться в жилищную комиссию, которая располагается в районной администрации.

- хотя бы один из супругов должен быть моложе 35 лет;

- процентная ставка 11,5–13,25%;

- срок кредитования до 30 лет;

- первоначальный взнос — 10%, если в семье есть дети; 15%, если детей нет;

- в случае рождения ребенка в период кредитования предоставляется отсрочка: на период строительства жилья — 2 года, при рождении ребенка — 3 года.

Программы доступного жилья

Кроме общегосударственной программы «Молодая семья» существуют федеральные программы, которые направлены на то, чтоб сделать жилье молодым людям еще доступнее.

Среди них:

Программа «Жилище»

Действует с 2016 года и до 2020 года. Одной из целевых аудиторий этой программы являются молодые семьи. Программа позволяет приобрести жилье при поддержке государства. Для того, чтоб получить помощь, семье придется доказывать, что условия, в которых она сейчас живет – непригодные для нормальной жизни. Условия данной программы схожи с программой «Молодая семья».

Программа «Молодой семье – доступное жилье»

Целью программы является сделать жилищные условия молодых семей лучше. В рамках этой программы возможно получение помощи на первый взнос по кредиту, увеличение ипотечного кредитования. Данная программа имеет ряд преимуществ: нет четких ограничений по виду приобретаемой недвижимости (комната, квартира, дом и т.д), возможно погашение уже существующей ипотеки в рамках этой программы.

Программа «Жилье для российской семьи»

Отдельных направлений, связанных с молодыми семьями нет, но условия покупки жилья достаточно заманчивые. Молодые люди могут рассмотреть условия проекта и воспользоваться им. Данная программа подойдет семьям, у которых средний возраст взрослых членов семьи выше 35, но меньше 40. Жилье, предлагаемое программой значительно дешевле среднерыночной цены.

Государство и местные органы власти заботятся о молодых семьях. Последним, в свою очередь, необходимо иметь стабильный заработок, так как ипотека хоть и выдается на льготных условиях, но предусматривает возврат кредитных средств.

Оформление и документы

У каждого кредитора свои требования к оформлению документов. Следует отметить, что частные банки выставляют меньше требований к документам, чем государственные кредиторы. Обычная ипотека оформляется в любом отделении выбранного банка. Государственную субсидию следует оформлять в специальной организации — ОАО «Агентство по ипотечному кредитованию».

Необходимые документы представлены в таблице

Частные финансовые структуры

- Заявление на получение ипотеки

- Паспорт гражданина РФ и его копия для заемщика

- Документ, подтверждающий прописку

- Свидетельство о заключении брака и его копия

- Копии дипломов

- Заверенная копия трудовой книжки

- Копия трудового договора

- Справка по форме 2-НДФЛ

- Справка о доходах заемщика

- Дополнительные документы, на усмотрение банка

Государственная программа «Молодая семья»

- Заявление на получение ипотеки, где обязательно расписать причины, по которым вы обращаетесь за помощью

- Паспорт гражданина РФ и его ксерокопия

- Свидетельство о рождении детей (если есть дети в семье) и его копия

- Свидетельство о заключении брака и его копия

- Копии трудовой книжки

- Справка о совокупном доходе семьи

- Справка о наличии счетов в банках

- Справка о получаемой социальной помощи (если семья ее получает)

- Справка о составе семьи

- Если у молодой семьи уже есть какое-нибудь жилье – подтверждающие документы

Подавать документы следует по месту прописки в соответствующие органы.

Особенности ипотечного кредитования молодой семье без первоначального взноса

На сегодняшний день существует немало кредитных организаций, которые предлагают долгосрочные жилищные займы без первоначального взноса. К ним относится и ипотека для молодоженов. Вот примерный перечень банков с программой ипотеки молодой семье без первоначального взноса:

- Сбербанк;

- Райффайзенбанк;

- ВТБ 24;

- Газпромбанк;

- Первомайский.

При выдаче ипотеки без первоначального вложения банк рискует. Под этим подразумевается тот факт, что в случае неисполнения заемщиком своих долговых обязательств, кредитору придется самому реализовывать заложенный объект недвижимости (ст. 334 ГК РФ). А это чревато финансовыми потерями, поскольку стоимость залога может быть значительно снижена из-за возможного дефолта. Именно по этой причине ипотека без первоначального взноса для молодых семей и остальных граждан выдается под довольно завышенные ставки.

Наряду с этим, при оформлении ипотечного кредита молодой семье без первоначального взноса многие банки требуют предоставить любое ценное обеспечение (помимо приобретаемой недвижимости). Обычно в этом качестве выступает уже имеющаяся в собственности квартира (дом). На подобных условиях без проблем можно взять долгосрочный кредит в Сбербанке и других крупных банках.

При желании взять ипотеку без первого взноса для молодой семьи стоит учесть, что в большинстве банков обязательным потребуется страхование жизни и здоровья заемщика и непосредственно закладываемого объекта. В то время как в случае с потребительским займом такое действие является добровольным. Это необходимо для покрытия убытков, если недвижимость будет реализована по низкой стоимости.

Все моменты по предоставлению ипотечного кредита новобрачным регламентируются на законодательном уровне:

- Гражданский Кодекс РФ: статьи 37, 131, 209, 246, 260, 488;

- ФЗ РФ № 102 (раскрывает суть передачи имущества в качестве залога);

- ФЗ РФ № 122 (оговаривает процедуру регистрации прав на жилье, приобретаемое на ипотечные средства).

Дополнительное обеспечение

Ипотека без первоначального взноса в Москве может быть оформлена другим способом. В залог требуется дополнительное обеспечение. Программы могут содержать особые условия, которые обязательно надо выполнить заемщику. Какие банки дают ипотеку без первоначального взноса? Сейчас такие услуги предоставляются в:

- «Эконом банке».

- «Связь Банке».

- «Бастробанке».

«Газпромбанк» предлагает клиентам программу «Улучшение жилищных условий». По ней не требуется первоначальный платеж, но у нее есть особенность. С оформлением договора клиент обязан за 9 месяцев продать залоговую недвижимость, а средствами погасить за кредит. Сумма не может быть менее 15% от цены купленного жилья.

Особенности программы

Перед тем как подавать заявку на получение ипотеки от Сбербанка, потенциальные заемщики должны внимательно изучить её условия. Самые важные моменты:

- величина процентных ставок начинается от 10,75%;

- требуемый возраст для получения ипотеки по программе – от 21 до 35 лет;

- сумма кредита стартует с 300 тыс. рублей и выдаётся на срок до 30 лет;

- выплата кредита происходит равными суммами каждый месяц;

- требуемый стаж на последней работе для получения ипотеки – более полугода.

Максимальная величина кредита целиком зависит от дохода семьи (по правилам акции созаёмщиком в обязательном порядке должен быть супруг заявителя, если семья полная).

Тем не менее программа содержит требование о минимальном первоначальном взносе – 20%. Что делать, если собственных средств нет, или их не хватает? Возможны три варианта.