Бюро кредитных историй, адреса сайтов

С 31 января 2019 года все граждане РФ могут бесплатно получить полный отчет о своей кредитной истории, а не только узнать не только свой «кредитный рейтинг«, как ошибочно писали многочисленные СМИ. Вступили в силу поправки к 218-ФЗ «О кредитных историях», в соответствии с которым граждане смогут получать свою , т.е. полный и подробный кредитный отчет. Также для удобства предусмотрено использование ЕСИА (gosuslugi.ru) для удалённой идентификации на онлайн-порталах БКИ. Все три основные кредитные бюро позволяют сделать это онлайн (а другие вам и не понадобятся в 99% случаев):

- Эквифакс — online.equifax.ru

- НБКИ — person.nbki.ru

- ОКБ — ucbreport.ru

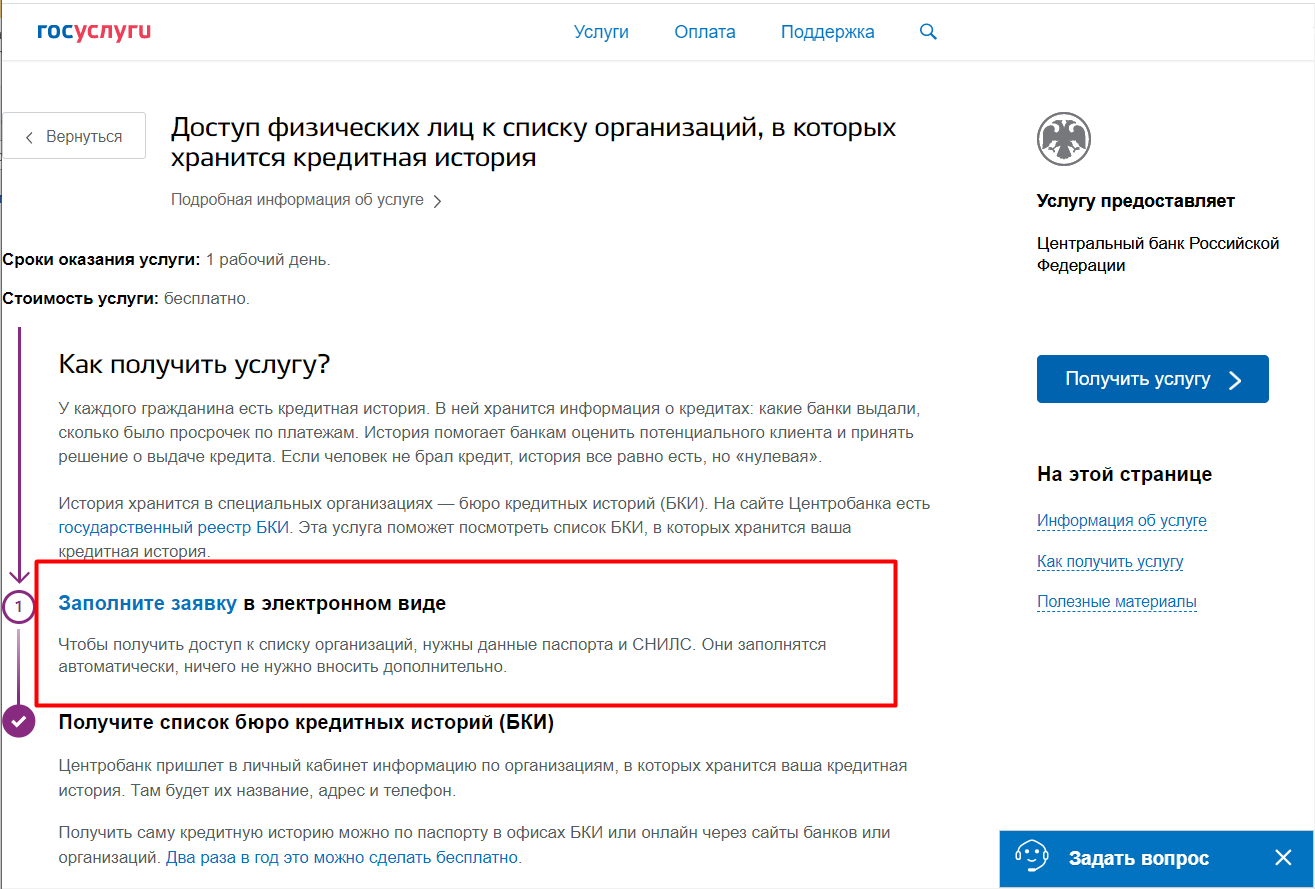

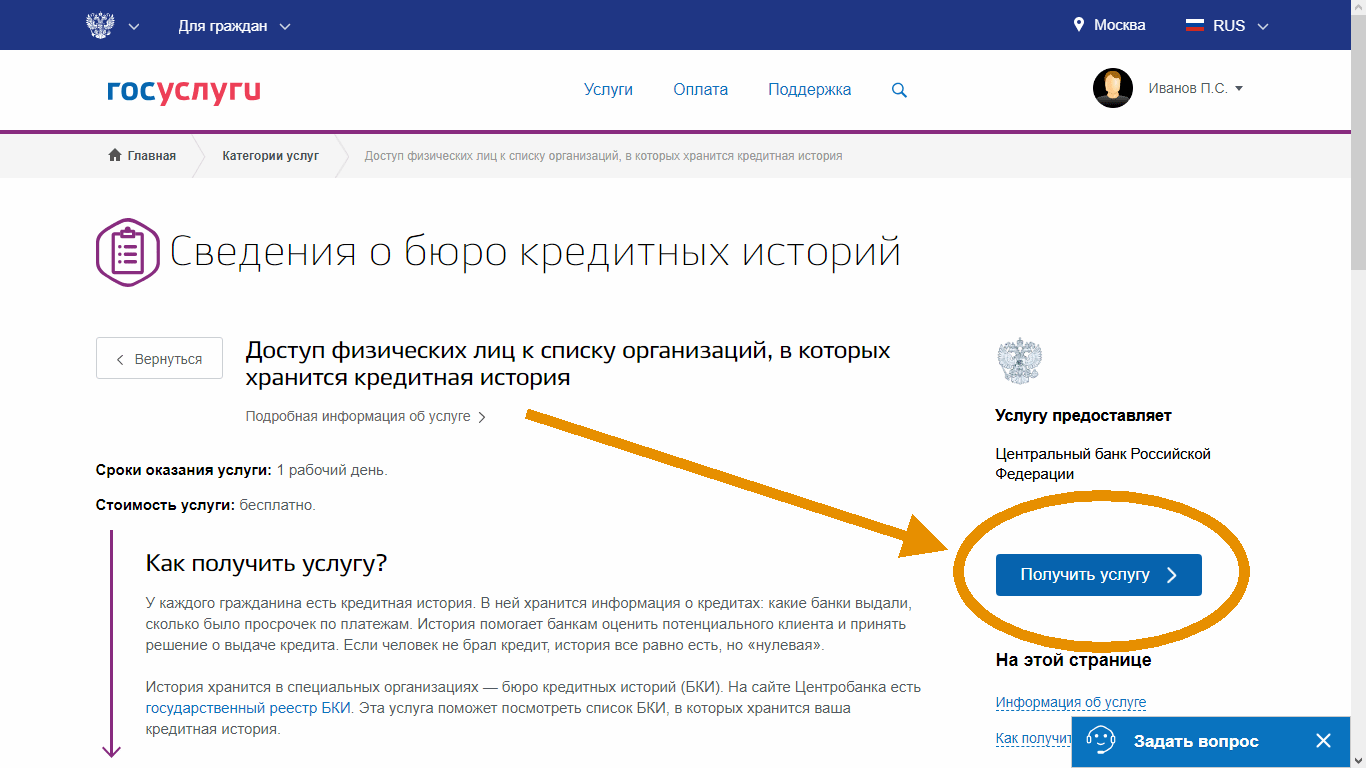

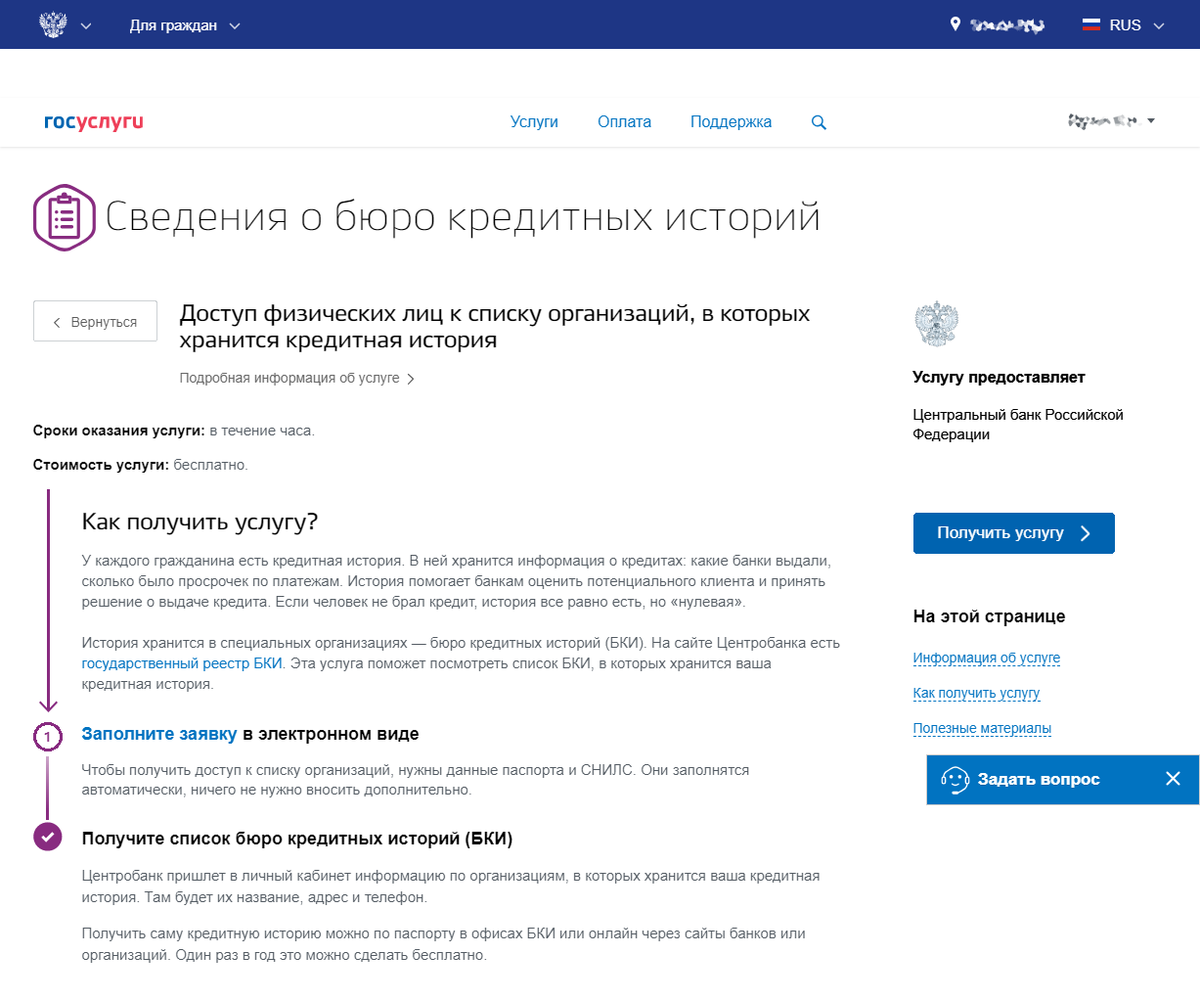

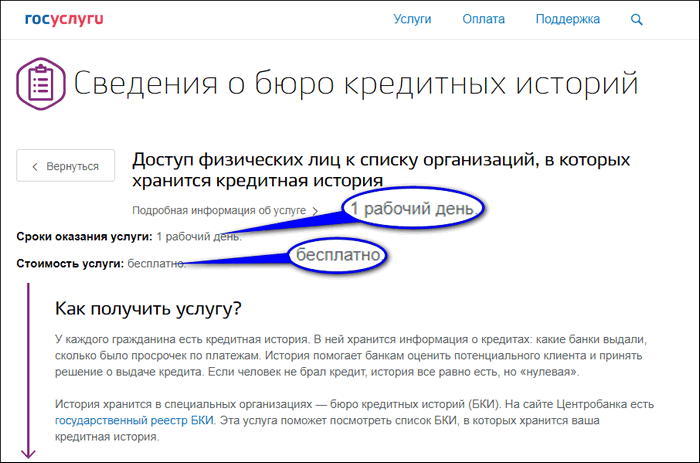

Через сайт Госуслуги можно бесплатно узнать, в каких Бюро Кредитных Историй хранится ваша кредитная история (с 13.11.2018). Наверняка — это 3 основных вышеперечисленных БКИ: НБКИ, Эквифакс, ОКБ и, возможно, еще «Русский Стандарт».

Но сама кредитная история — это не то, что вы можете получить на сайте Госуслуги, и даже не цифра с вашим кредитным рейтингом, это подробный кредитный отчет на 5-25 листах в PDF, а у кого-то и более. Как его получить?

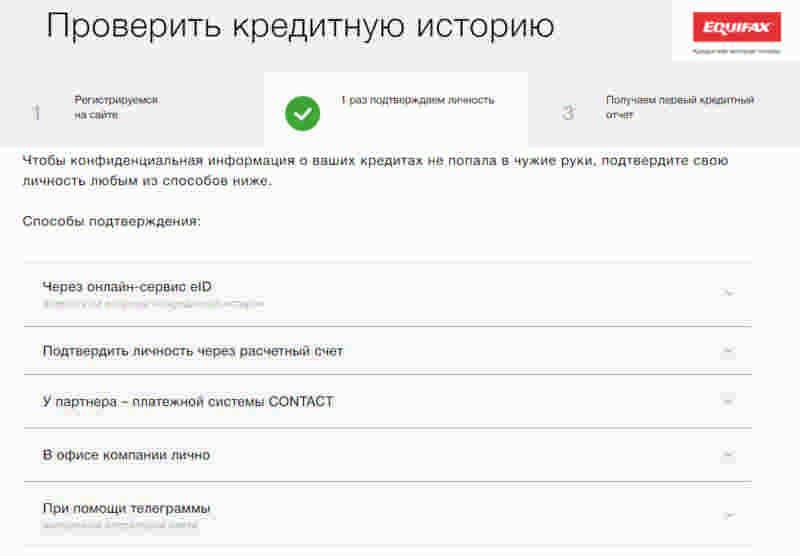

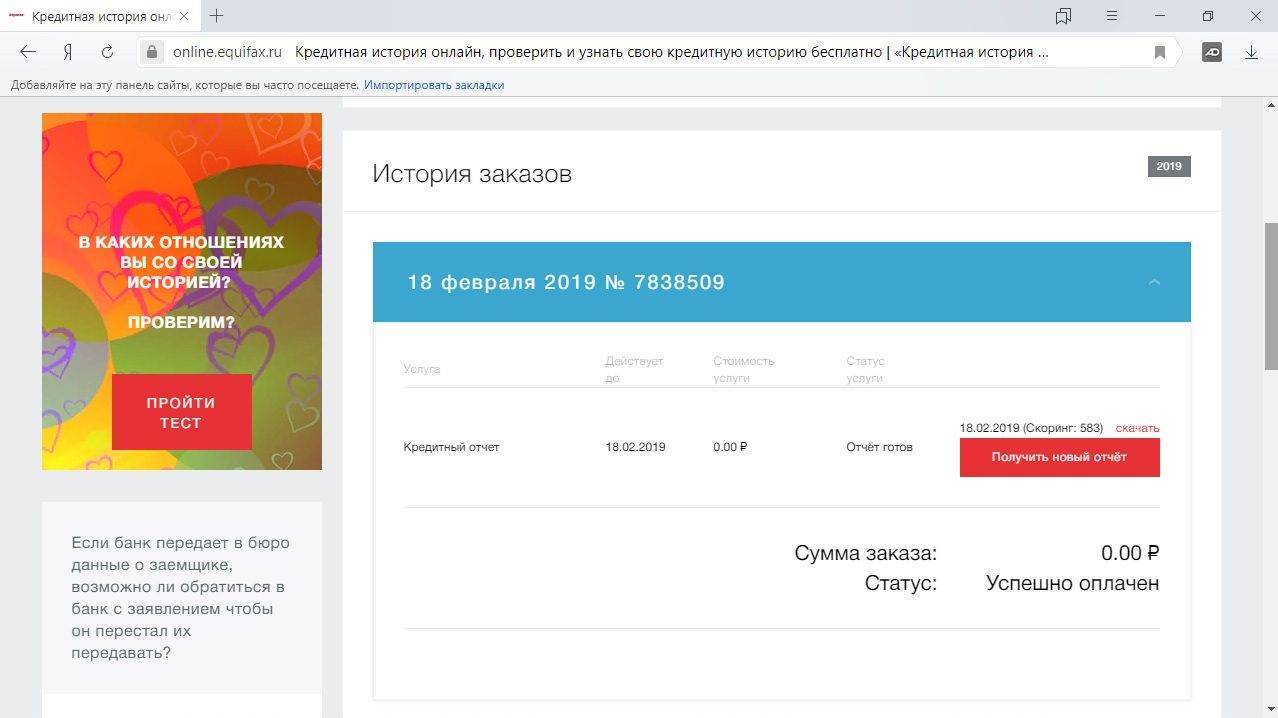

Как узнать свою кредитную историю бесплатно в Эквифакс?

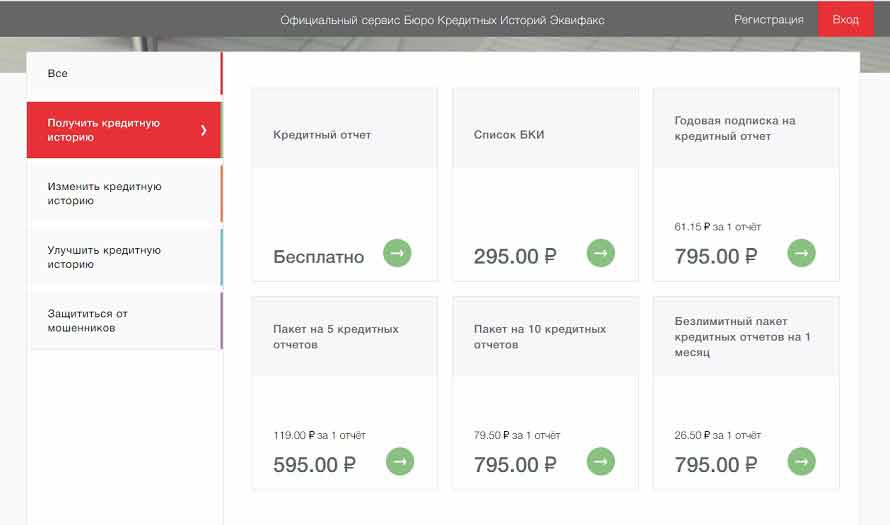

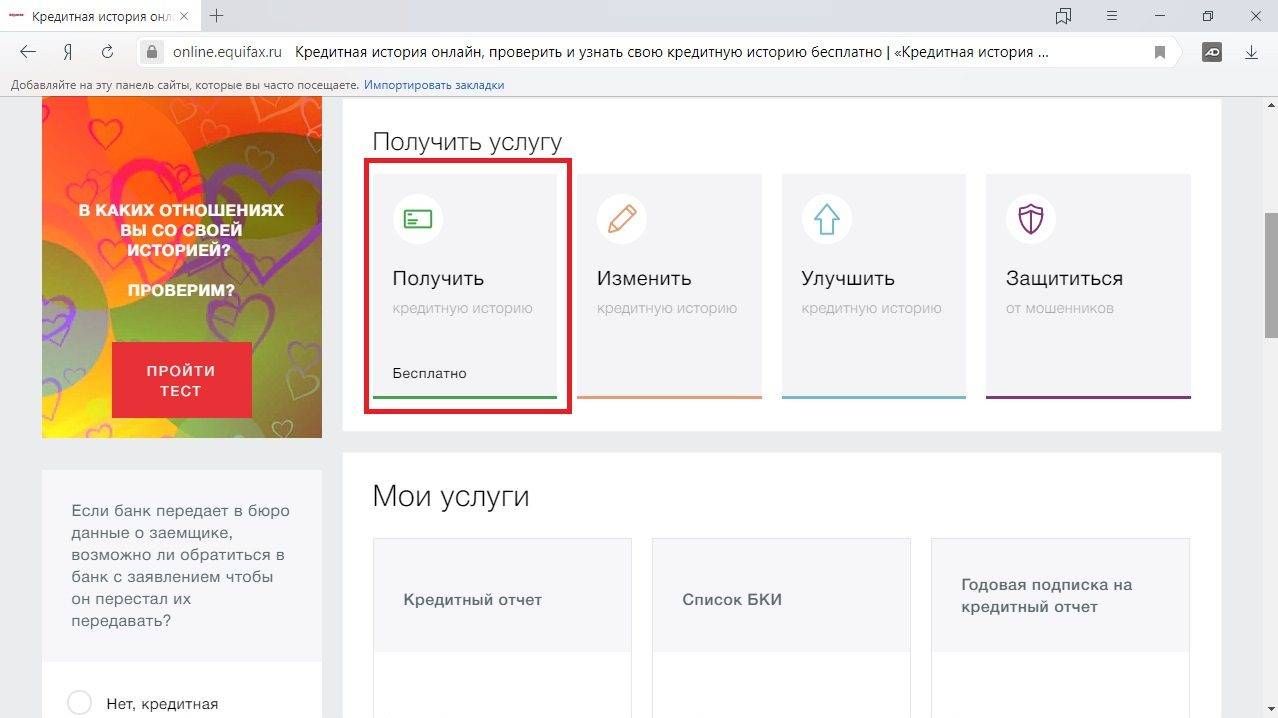

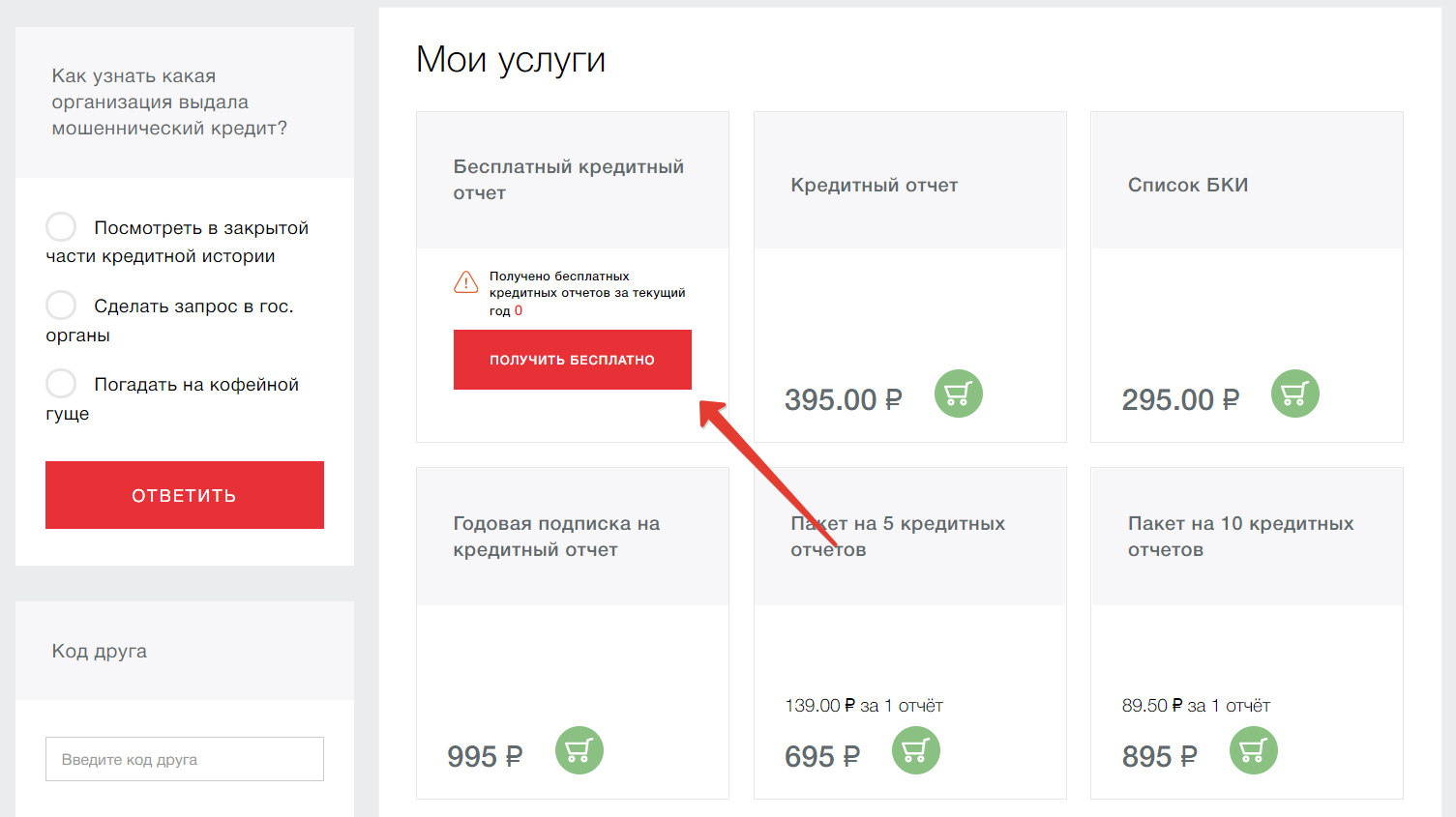

Нужно завести свой личный кабинет на сайте online.equifax.ru, а затем пройти бесплатную идентификацию через gosuslugi.ru. В личном кабинете Эквифакс с 31.01.2019 у соответствующего пункта в списке услуг появилась надпись «Бесплатно», кредитную историю можно получить 1 раз в год онлайн и еще 1 раз в год в виде документа лично. Нас, разумеется, интересует кредитная история онлайн:

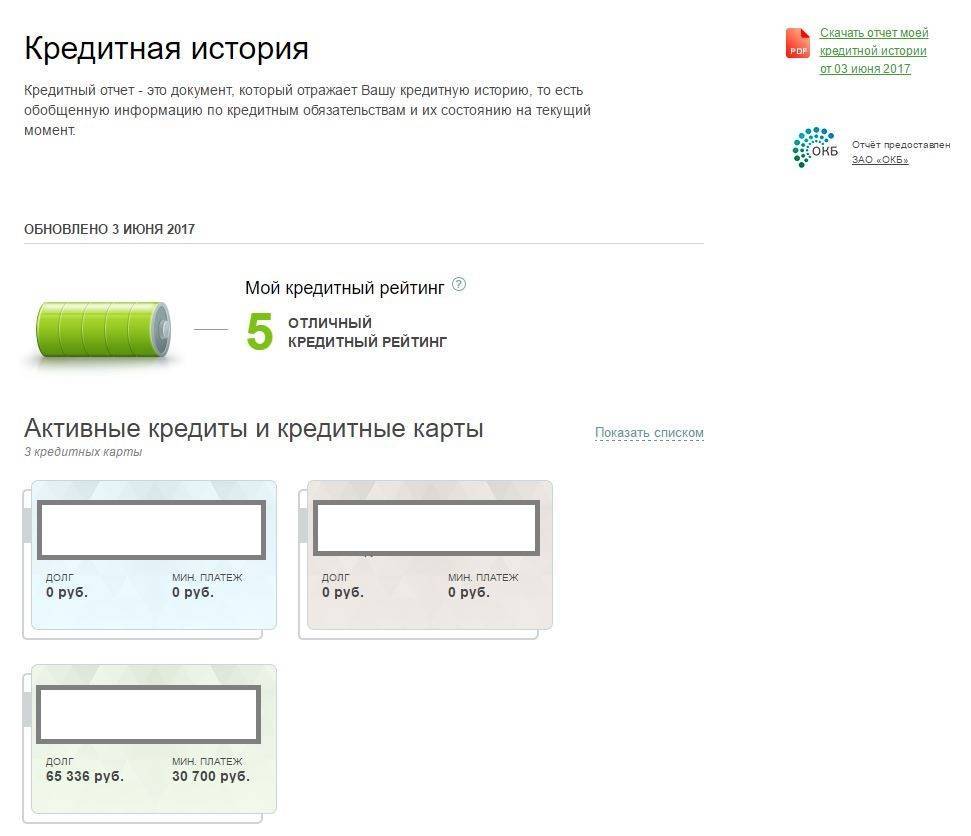

Заказанная кредитная история (кредитный отчет) приходит минут через 10-15, в формате PDF. В моем случае он содержит 8 страниц. Состав документа такой:

- Информация по субъекту кредитной истории (ФИО, паспортные данные)

- Изменения по титульной части

- Суммарная информация по договорам (активные и закрытые договоры)

- Скоринг (кредитный балл, рейтинг)

- Детальная информация по договорам — действующие и закрытые договора, дисциплина платежей по каждому из них, суммы, задолженности, даты.

- Дополнительная информация по субъекту кредитной истории (количество запросов о кредитах в час, в день, в неделю, в месяц, в квартал и в год)

- Информационная часть (Кредитные заявления и выданные кредиты)

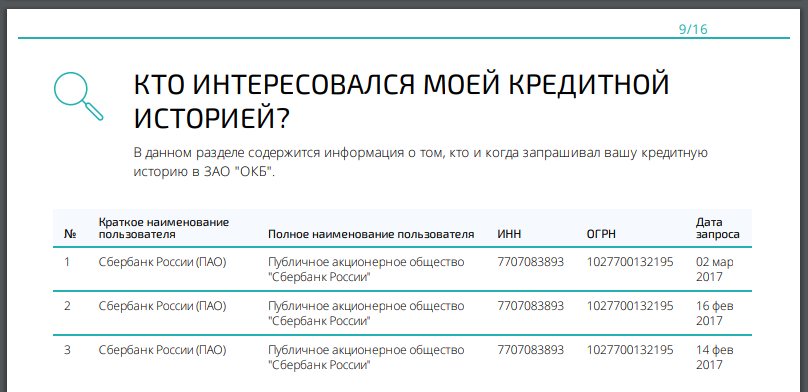

- Закрытая информация (список банков по выданным кредитным продуктам и список всех кто делал запросы о КИ с указанием даты и времени запросов)

Вот несколько фрагментов из моей КИ без персональных данных:

Скоринг, кредитный рейтинг

У НБКИ для онлайн-запросов есть и посредник — akrin.ru, до последнего времени все кредитные отчеты в нем были платные — 450р. Теперь доход через этого посредника резко упадет, им будут пользоваться только те, кому нужно заглядывать в свою кредитную историю несколько раз в год.

Как получить свою кредитную историю через НБКИ

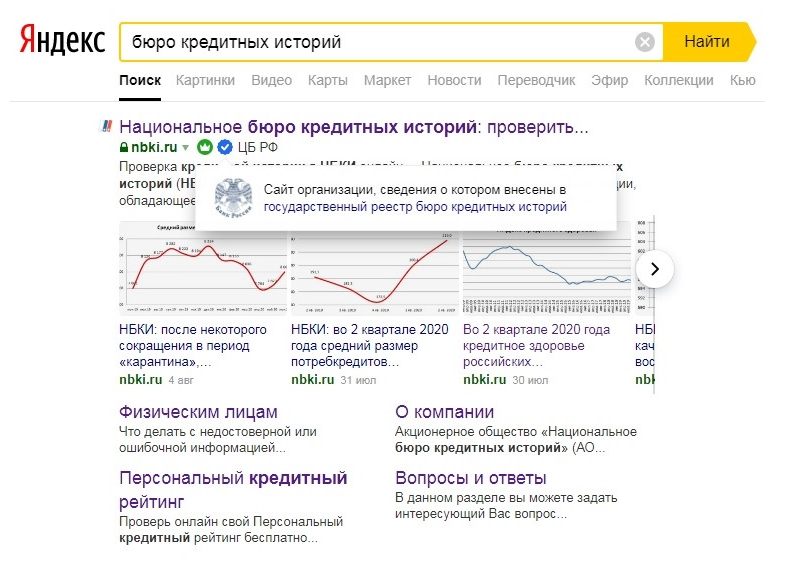

НБКИ — это наиболее крупное бюро кредитных историй, поэтому рекомендуется в нем тоже обязательно проверить свою КИ .

Идентификация как обычно, через Госуслуги.

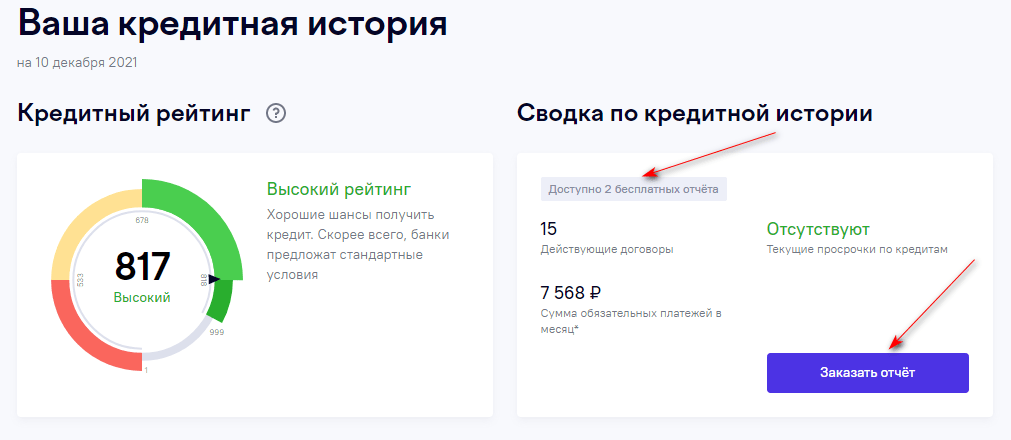

Также в НБКИ появилась услуга «Персональный кредитный рейтинг», она бесплатная, и по ней нет ограничений, можно смотреть хоть каждый день. Минимальное значение рейтинга — 300, максимальное — 850.

Еще один способ — ОКБ (Объединенное Кредитное Бюро)

Интересно, что в кредитном отчете от Эквифакс (online.equifax.ru) и в кредитном отчете от НБКИ (https://person.nbki.ru/) нет моей кредитки Сбербанка. Не потому, что я ей пока не пользовался, а потому что Сбербанк передает информацию о кредитах только в свое карманное ОКБ (Объединенное кредитное бюро, https://bki-okb.ru/ ), на сайте для физлиц https://credistory.ru/ .

«Если ваша кредитная история хранится в Объединенном Кредитном Бюро, вы можете получить её после регистрации и идентификации на портале: https://ucbreport.ru. Подтвердить свои данные можно с помощью учетной записи Госуслуг (ЕСИА)».

Как проверить кредитную историю оффлайн

Самым простым методом для этого, конечно же, будет визит в офис бюро, где клиенту понадобится только паспорт. В этом случае получение услуги будет почти моментальным и, если ранее обращений не зафиксировано, полностью бесплатным. Главным ограничением этого способа становится наличие офиса необходимого БКИ в городе.

Последний способ наиболее долгий и трудоемкий – письмо. Не будем ничего говорить о сроках, потому что в случае с Почтой России это фактор непредсказуемый. Остановимся на том, что в письмо потребуется положить нотариально заверенный запрос и отразить в каком виде необходим ответ: письмом или электронной почтой.

В этом случае придется понести расходы на нотариуса, постоять в очереди на почте, а потом дождаться, когда же БКИ получит запрос. А если ответ необходимо получить в бумажном варианте, то есть возможность, что к тому моменту необходимая информация просто утратит актуальность.

Почему важно проверять кредитную историю

Можно узнать, как получить свою кредитную историю, но не менее важно понимать, чем так важен запрос на предоставление своей кредитной истории онлайн или оффлайн. Полученное клиентом, должно подвергнуться тщательному анализу, а тем более внимательному осмотру на предмет наличия ошибок и просрочек в КИ. Рассмотреть динамику финансовых операций может стать необходимо не только вам

Запрашивает КИ и банк, в котором человек планирует взять ссуду на получение авто или оформить ипотеку.

Для выдачи крупной суммы чаще недостаточно иметь при себе документ, удостоверяющий личность — КИ тоже обязательно проверят. И вот если в ней будут ошибки не в вашу пользу, лучше бы вам найти и исправить их первым. В РФ можно подать заявление на недостоверную подачу информации с приложением доказательств — и отчет поправят без проблем.

Проверьте кредитную историю онлайн:

Аналитика самих финансовых отчетностей организациями рассматривается по-разному: к примеру, банк негативно относится к просрочкам по крупным ссудам, но его мало интересуют просрочки по мелким займам, так как это не его специфика, и благонадежность клиента на краткосрочные займы банки не интересует.

Как исправить плохую КИ

Плохая кредитная история может быть по двум причинам:

- технические ошибки сотрудников кредитных отделов банков и МФО при передаче сведений в БКИ;

- несвоевременное погашение ссуды заемщиком.

Как исправить кредитную историю? В первом варианте придется оспаривать КИ в Бюро путем подачи заявления, а в случае отказа — через суд.

У каждого БКИ своя форма заявления. Посмотреть его можно на официальном сайте. Подается лично или высылается по почте с нотариально заверенными данными отправителя. У Бюро есть 30 дней для проверки изложенных требований и внесения изменений в досье заявителя. Естественно, здесь речь идет только об ошибках технического характера, о которых не может быть споров.

Если заявитель ходатайствует о внесении изменений, противоречащим фактическим данным, то придется обращаться в судебные инстанции, так как полномочия Бюро ограничены. Оно может путем запросов в финансовые организации только проверить достоверность внесенных записей.

Оспаривание внесенных записей в КИ в суде требует серьезной подготовки истца. На его плечи ляжет вся доказательная база. Но суд, в отличие от БКИ, в ходе судебного разбирательства может принудить Бюро к изменению КИ, если будет доказано, например, что задержки возврата ссуды вызваны тяжелой болезнью субъекта кредитной истории.

И только после этого добиваться в суде изменения записей в кредитной истории.

Если Бюро просрочило данные законом сроки для рассмотрения заявления или не внесло изменений по пунктам, не имеющих возражений со стороны кредитора, заявитель может обратиться в суд с иском о возмещении материального ущерба со стороны БКИ.

Во втором случае необходимо предпринять ряд действий, чтобы улучшить свою кредитную историю.

- Оплатить имеющиеся задолженности, отраженные в КИ: услуги связи и ЖКХ, штрафы.

- Оформить новую ссуду и погасить ее с соблюдением всех сроков.

- Приобрести товар в рассрочку и расплатиться без задержек.

- Оформить кредитную карточку и регулярно пользоваться ей. Каждый месяц использовать минимальные суммы с неё, а затем исправно их погашать. Пользуясь преимуществами льготного периода, предоставляемым сегодня практически любым кредитно-карточным продуктом, вы, в конечном итоге, ничего не потеряете на процентах.

Одним кредитом испорченный рейтинг заемщика не исправишь. Только комплекс мер позволяет исправить кредитную историю.

Что делать после того как будет получен кредитный отчет

Получив кредитный отчет, следует начать с изучения всей информации, отраженной в документе, с сопоставления данных базы БКИ с реальным положением дел. Нужно удостовериться в правильности написания ФИО, в актуальности паспортных данных, адреса проживания, телефонных номеров. Также, начиная с 2015 г. в БКИ поступают данные о том, является ли субъект дееспособным.

В отдельной таблице представляют данные обо всех кредитных обязательствах субъекта, включая действующие, погашенные и проданные третьим лицам. Изучая эту часть, можно отследить число договоров, их тип, сумму, валюту. По сводной таблице хорошо проверять наличие просрочек как текущих, так и закрытых. В отдельной графе указывается максимальное по продолжительности нарушение сроков расчета по кредитным обязательствам.

Если по итогам анализа сводной таблицы возникли вопросы, стоит внимательно изучить раздел, в котором представлена детальная информация по каждому договору в отдельности. Здесь будут расписаны все просрочки по периодам, статус кредита (активный или закрытый). Также указывается дата последнего обновления данных по конкретному договору.

Некоторые БКИ, например, «Эквифакс», одновременно с отчетом о кредитной истории предоставляют отчет о кредитном рейтинге. Это дополнение высылают бесплатно.

В последней части отчета указываются списки источников формирования кредитной истории по каждому обязательству, а также перечень тех лиц, которые ею интересовались.

Где и как проверить КИ

Как проверить свою кредитную историю? Обладая данными о местонахождении досье с КИ, его можно востребовать:

- в офисе БКИ;

- у официальных партнеров Бюро;

- в офисах крупных банков;

- салонах «Евросети»;

- нотариальных конторах;

- через почту РФ.

Возможны следующие способы:

- с помощью интернета;

- используя почтовую связь;

- во время личного посещения банков, МФО, Бюро КИ и их партнеров.

Для получения данных из досье существуют общие положения, которые следует соблюдать:

- всегда, при личном обращении, предъявляется документ, подтверждающий личность;

- необходимо знание кода доступа к досье;

- требуется регистрация и авторизация на сайтах, предоставляющих КИ в онлайн-режиме.

Через интернет

Как бесплатно проверить кредитную историю в интернете? При помощи онлайн-сервиса досье можно получить без оплаты только в следующих Бюро КИ:

- НБКИ (nbki.ru);

- Equifax (equifax.ru);

- Объединенное Кредитное бюро (bki-okb.ru);

- Кредитное бюро Русский Стандарт (rs-cb.ru).

Все остальные возможности получения досье в режиме онлайн — платные.

Как узнать свою кредитную историю самостоятельно в режиме онлайн? Обратиться в вышеперечисленные Бюро или к их официальным партнерам:

- Акрин (akrin.ru);

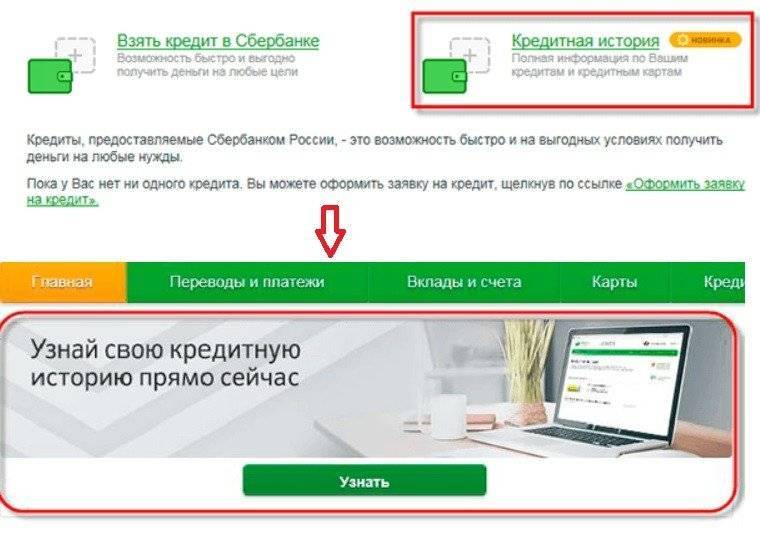

- крупным банкам посредством их систем интернет-банкинга (например, Сбербанк Онлайн).

Механизм получения КИ в онлайн-режиме практически одинаков для всех поставщиков информации. Инструкция приведена ниже.

Наиболее удобный способ получить КИ — с помощью личного кабинета в своем банке. Плюсы:

- нет необходимости регистрации и идентификации;

- возможность списывать оплату комиссионных со счета, открытого здесь же.

Минус один — процедура всегда платная.

В банке

Если нет возможности получить досье с КИ в банке через интернет-банкинг, придется посетить кредитный отдел финансового учреждения лично. Здесь специалист банка попросит оплатить услугу, а затем заполнить заявление-запрос о предоставлении досье и предъявить документы. В течение небольшого промежутка времени история будет получена и распечатана менеджером отдела.

В офисе «Евросеть»

По аналогичной схеме проходит получение досье через офис «Евросети». Здесь также необходимы личное присутствие, наличие паспорта или других подтверждающих личность документов, код субъекта КИ. После оплаты услуги сотрудник фирмы-партнера свяжется с указанными в запросе БКИ и в течение нескольких минут распечатает данные истории или сбросит их на электронную почту.

В Бюро КИ

Получение кредитной истории непосредственно в Бюро КИ возможно через интернет, в ходе личного посещения или же с помощью письменного запроса (телеграммы). Механизм получения КИ онлайн описан выше.

Посещение же офиса требует аналогичных действий, как при получении досье через «Евросеть». Запрос КИ с помощью телеграммы точь-в-точь повторяет действия при запросе кода субъекта кредитной истории. Единственное отличие — необходимо указать код субъекта КИ.

Выбирая способ получения досье с КИ, следует обращать внимание на стоимость услуги. Она может значительно колебаться

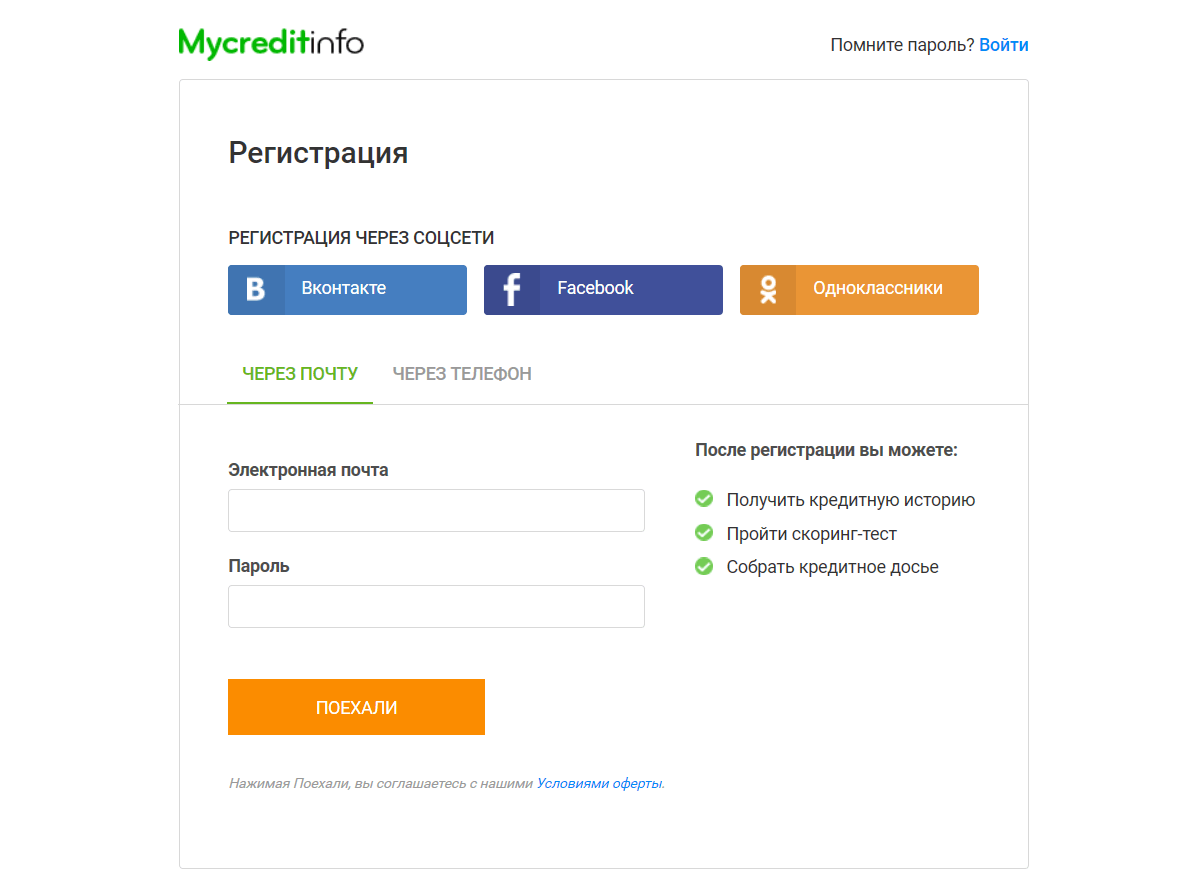

Отметим, что в последнее время банки стали все больше уделять внимание рейтингу заемщика (скоринговый балл). Его рассчитывают и предоставляют всего три организации:

- MoneyMan;

- MyCreditStatus;

- MyCreditInfo.

За услугу необходимо платить, предоставляется через интернет.

Способы проверки КИ

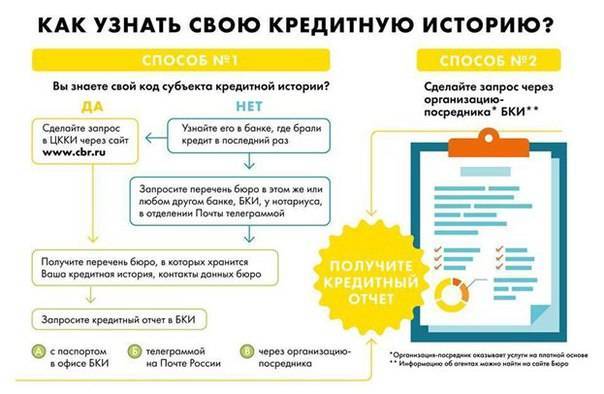

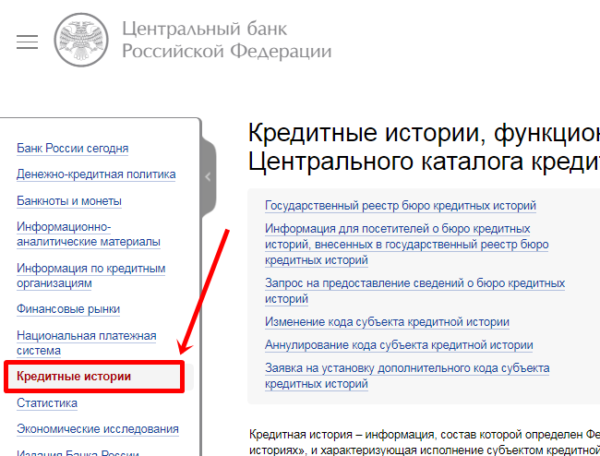

В ответе ЦККИ будут перечислены все бюро, имеющие сведения о заявителе. После этого переходим к истребованию непосредственно кредитного отчёта.

БКИ обязано предоставить кредитный отчёт по заявке субъекта КИ. Отчёт может быть предоставлен в двух вариантах:

- на бумажном носителе с подписью руководителя (заместителя руководителя) БКИ и оттиском печати организации;

- в электронном виде с электронной подписью или иным аналогом подписи.

В заявке на предоставление информации должны быть указаны:

- фамилия, имя, отчество (при наличии);

- серия и номер документа, удостоверяющего личность;

- дата рождения;

- почтовый или электронный адрес, по которому следует направить ответ.

Запрос в БКИ может быть направлен несколькими способами.

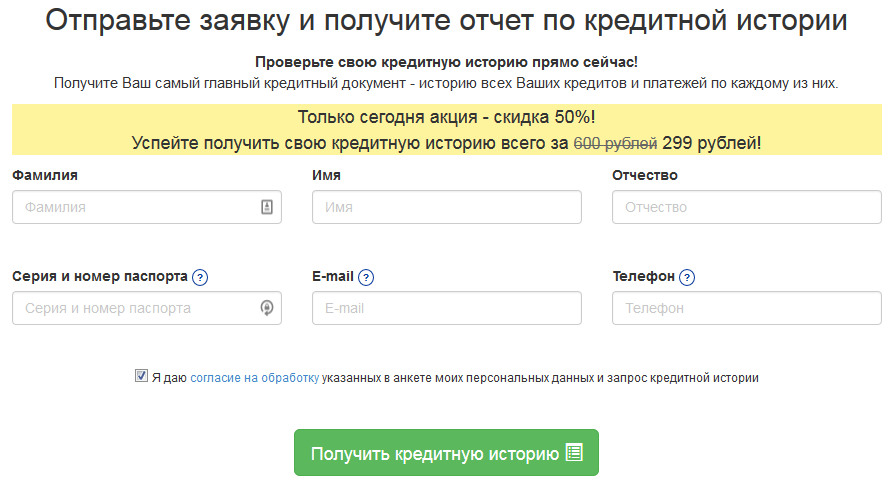

Как узнать КИ бесплатно по фамилии через интернет

В сети иногда попадаются сообщения или реклама организаций, предлагающих оформить запрос в БКИ в онлайн-режиме бесплатно через специальные сервисы. Обращаться к услугам подобных сайтов не стоит, так как, согласно действующему законодательству, такие услуги не могут оказываться третьими лицами, а официальные партнёры не оказывают услуги на безвозмездной основе. При передаче личной информации на такие сайты высок риск того, что эти данные будут использованы в противоправных целях. В лучшем случае вам пришлют на электронную почту скоринговый отчёт, который по большому счёту не имеет практического значения и не содержит информации о конкретных обязательствах. В скоринговом отчёте указывается так называемый скоринговый балл, который субъективно отражает вероятность одобрения кредита в условном банке.

Реальные сайты-посредники, например, БКИ24, действуют на платной основе, стоимость услуг от 300 рублей. Если всё-таки решите действовать через посредника, убедитесь в том, что это действительно партнёр БКИ. Проверить информацию о партнёрах можно на официальном сайте бюро. Далее мы рассмотрим, в каких случаях можно обратиться за помощью к интернету.

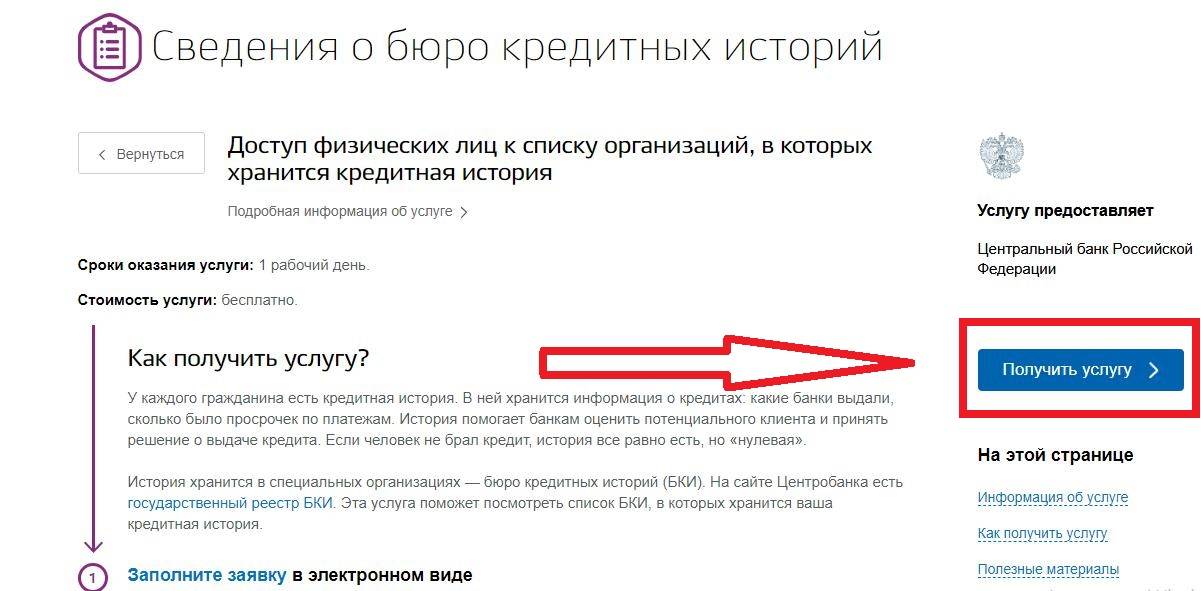

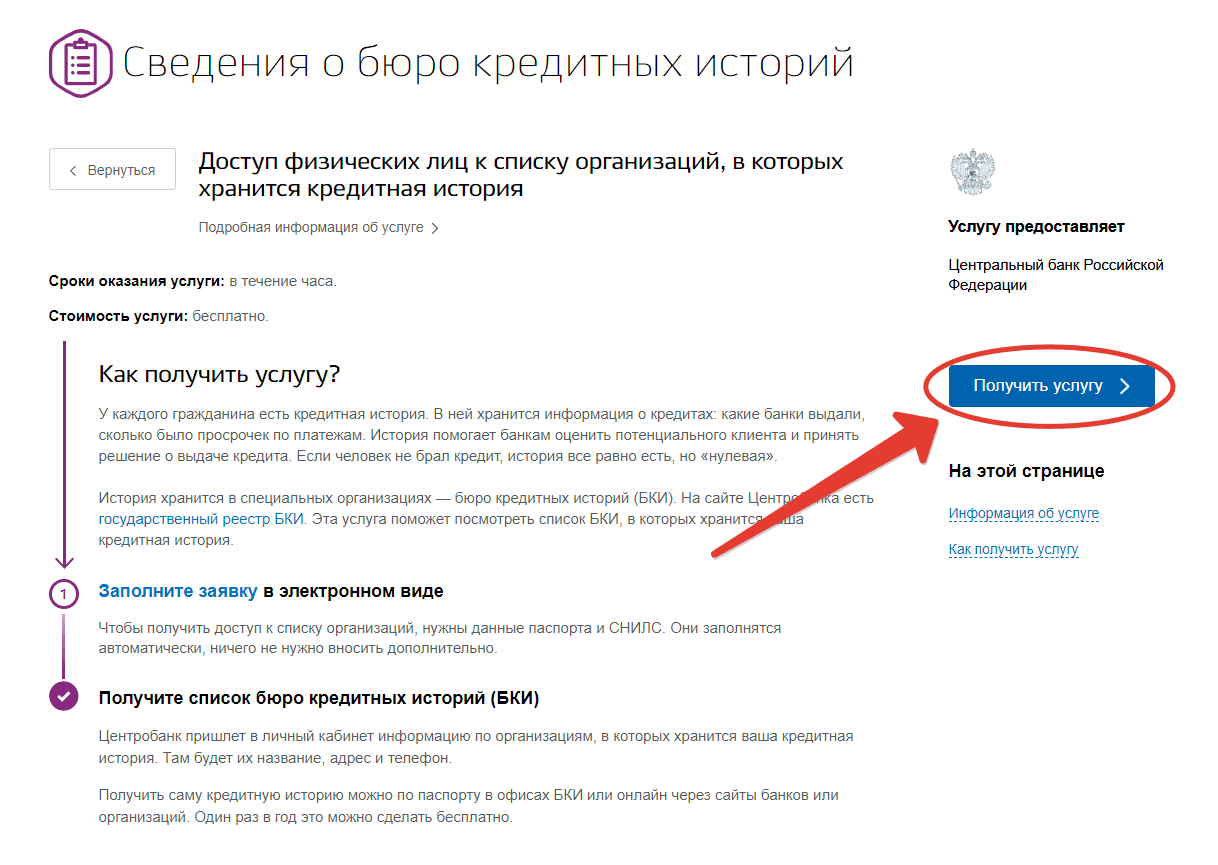

Как проверить КИ бесплатно через портал госуслуг

Ответ аналогичен предыдущему — никак. Несмотря на все свои достоинства и обширные возможности, подобные услуги портал не оказывает. Через портал можно лишь получить информацию о бюро, где находится кредитная история, и далее контактировать напрямую с ними.

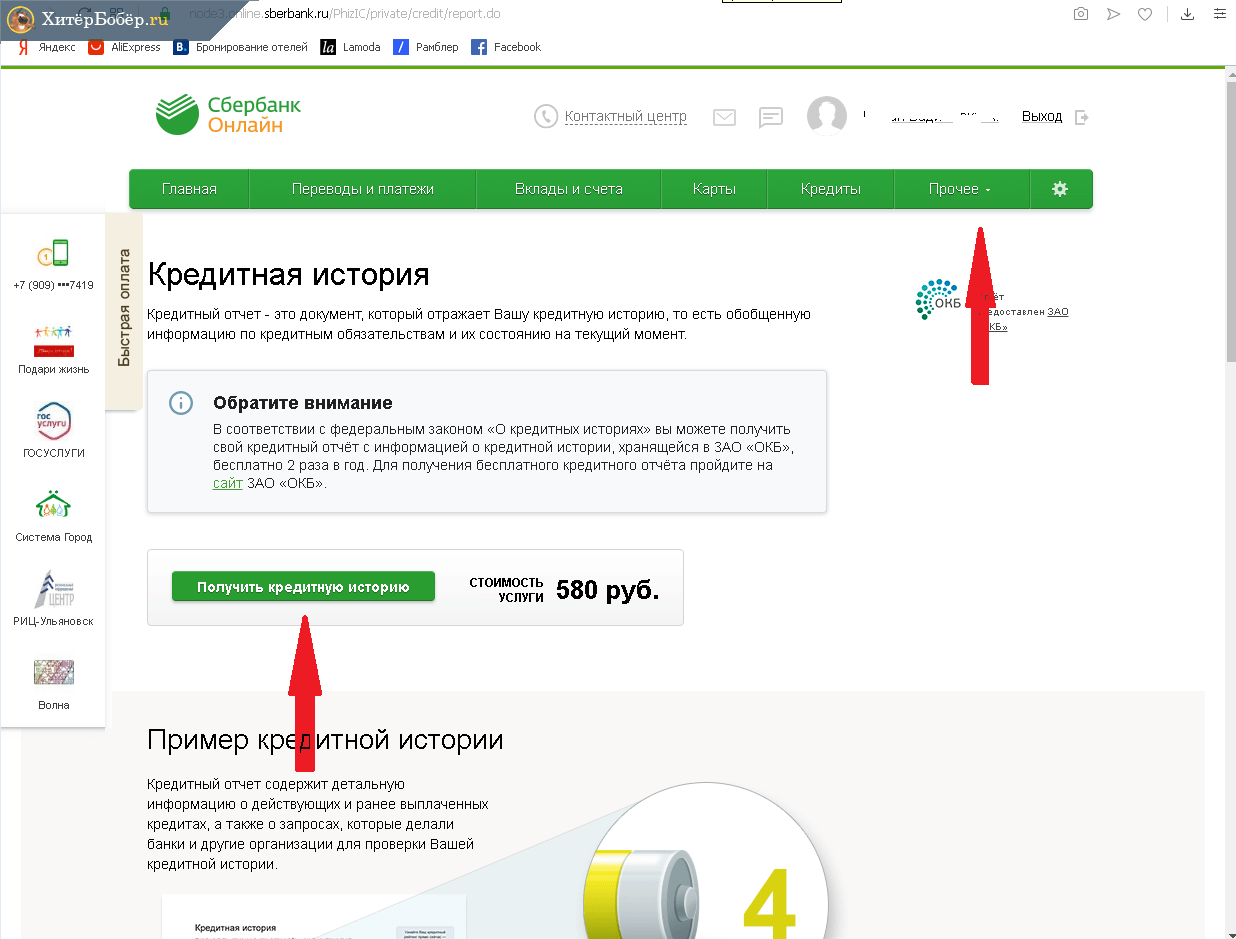

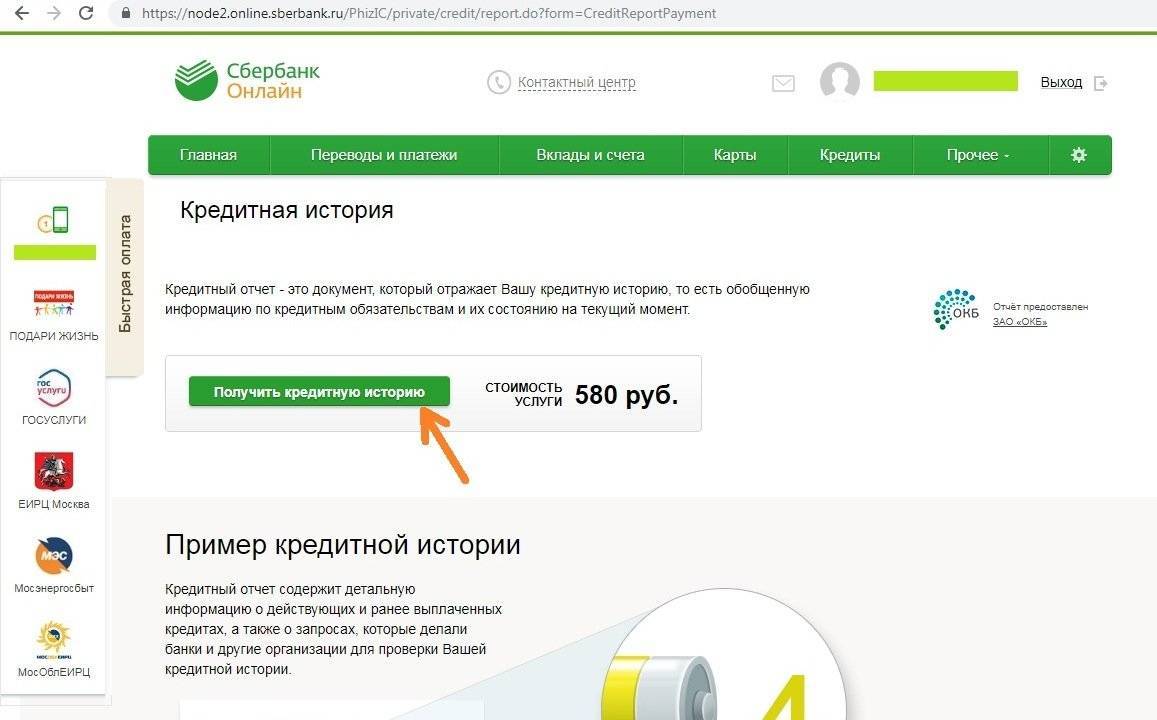

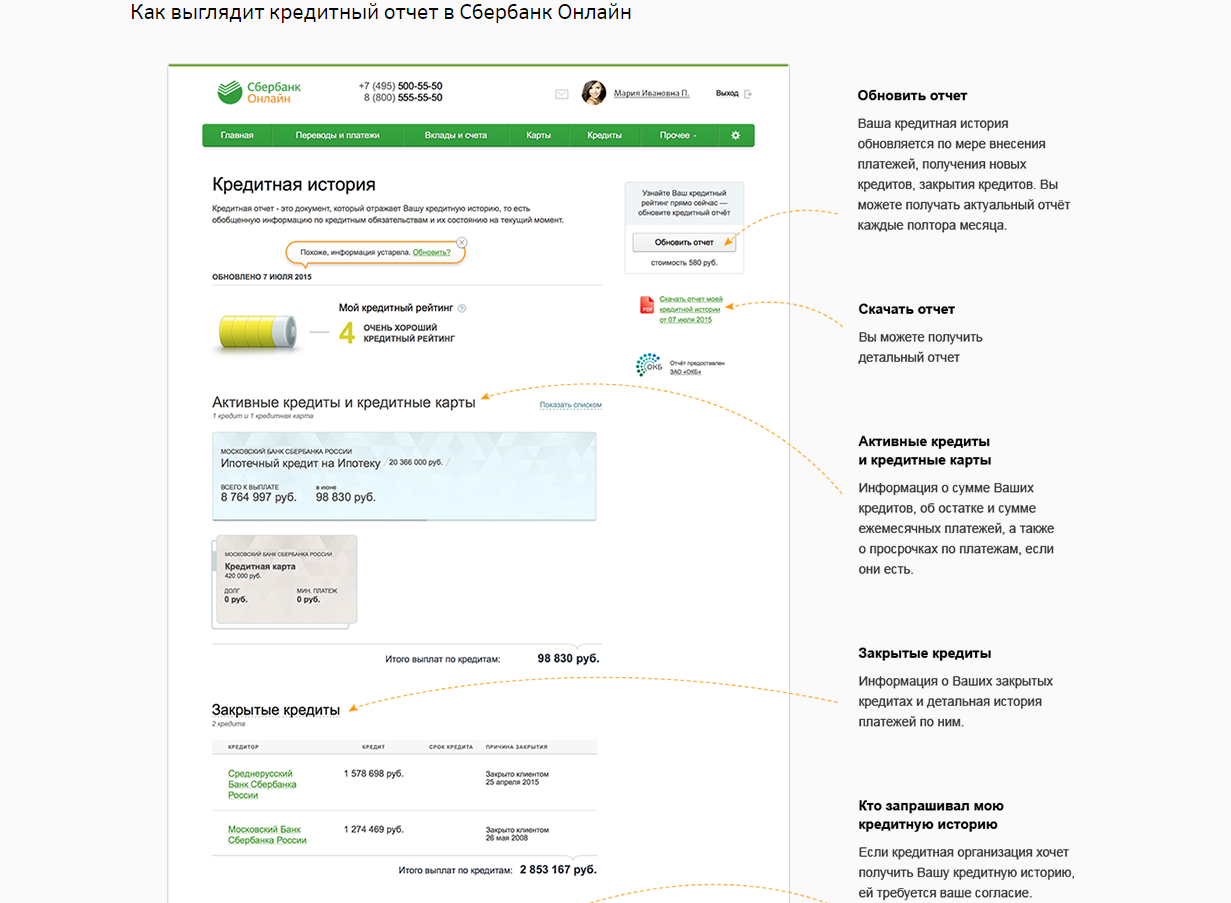

Как проверить КИ через Сбербанк

Сбербанк пошёл по пути формирования собственного БКИ. Информацию о своих клиентах Сбербанк передаёт только в ЗАО «ОКБ», в других БКИ сведений о сбербанковских кредитах, скорее всего, получить не удастся. Но ЗАО «ОКБ» не ограничивается лишь обслуживанием интересов своего фактического учредителя. Информация о субъектах поступает и из других источников.

У Сбербанка есть платная услуга по предоставлению кредитной истории из АО «ОКБ»

КИ предоставляется из АО «ОКБ». Услуга платная, стоимость составляет 580 рублей. Деньги будут списаны с карты. Количество обращений не ограничено.

Как проверить КИ, обратившись в бюро

Проще всего получить кредитную историю можно непосредственно в конкретном БКИ при личном обращении. Отчёт предоставляется бесплатно дважды в год в течение нескольких минут, но в виде документа субъект вправе получить отчёт только один раз в год. При втором обращении информация будет передана в электронной форме.

Но этот способ неудобен. БКИ не имеют филиалов и представительств по стране, и для личного обращения придётся ехать в Москву или другой город, где фактически находится организация.

Запрос в БКИ можно направить по почте, но для этого потребуется нотариальное удостоверение подписи. Форму запроса следует скачать с сайта БКИ. Удостоверение подписи у нотариуса обойдётся в 200 рублей, но, скорее всего, нотариус навяжет какие-нибудь дополнительные услуги на 500–1000 рублей вроде подготовки и распечатки заявки.

Заявку можно также направить телеграммой с заверенной подписью в таком же порядке, как и заявку на предоставление информации о БКИ. Стоимость такой телеграммы составляет около 300 рублей. Заверить подпись в телеграмме можно только при личном посещении почтового отделения при предъявлении паспорта (иного удостоверяющего личность документа).

Понятие кредитной истории

Кредитная история – информация, хранящаяся в базе данных, о том, как субъект исполняет свои финансовые обязательства по кредитным договорам и договорам займа. Эти сведения также используют при формировании кредитного рейтинга, представляющего собой числовое выражение кредитоспособности.

Данные о том, как обслуживался тот или иной кредитный договор, хранятся в течение 10 лет с момента последней операции по ссудному счету.

Официально получить отчет о кредитной истории могут:

- непосредственно сам субъект кредитной истории. Основанием для предоставления информации служит соответствующий запрос. Только субъект вправе получить все части отчета о кредитной истории;

- пользователи кредитной истории, предварительно заручившиеся согласием субъекта. Данный пункт включают в заявления-анкеты на кредитование;

- Центральный каталог кредитных историй (ЦККИ). В нем хранится титульная часть отчета, переданная БКИ;

- суды, если на отправку такого запроса получено согласие прокуратуры.

Если субъект никогда не обращался к услугам кредитных организаций, говорят о «пустой» или «нулевой» кредитной истории.

Многие кредиторы с настороженностью относятся к тем, кто никогда не брал кредит. Ведь при отсутствии этих сведений крайне сложно предсказать, насколько серьезно клиент подходит к исполнению своих финансовых обязательств, а это предполагает высокий риск невозврата полученных средств.

В каких случаях и для чего следует делать запрос на получение отчета о кредитной истории

Источниками формирования кредитной истории выступают кредиторы (банки и МФО), некоторые государственные структуры. Узнать, какие сведения хранятся в базе данных о конкретном субъекте, можно в бюро кредитных историй (БКИ).

Что такое БКИ – это коммерческие организации, формирующие, обрабатывающие и хранящие кредитные истории, предоставляющие отчеты о кредитной истории и сопутствующие услуги.

Чаще всего интерес к собственной кредитной истории возникает после неудачной попытки получить кредит. Но контролировать состояние кредитной истории следует не только для того, чтобы знать задолженность по кредитам физических лиц

Также это важно для:

- анализа своей платежеспособности;

- понимания истинной ситуации в отношении имеющихся долгов;

- того, чтобы своевременно отследить появление в базе данных некорректной информации, что поможет избежать проблем с мошенниками, исправить ошибки, возникшие по вине кредиторов, получить реальную оценку финансовой дисциплины.

Сегодня кредитную историю для изучения репутации физических лиц используют не только кредитные организации, но и:

- работодатели;

- арендодатели;

- поставщики коммунальных услуг;

- операторы связи;

- финансовые управляющие;

- страховщики и прочие.

Для чего используется код субъекта кредитной истории, как его узнать

Код субъекта кредитной истории – это идентификатор, необходимый для запроса отчета о кредитной истории. Эту комбинацию запрашивают у субъекта, когда он самостоятельно заказывает указанный документ. Этот шифр уточняют кредиторы при оформлении заявки на кредитование, поскольку им так проще направлять запрос в БКИ.

Как узнать код субъекта кредитной истории:

- обратиться к любому кредитору, с которым когда-либо заключались кредитные договора. По факту предъявления паспорта предоставят такую информацию;

- если последний займ был получен до 2006 г., то кода может и не быть, поскольку тогда еще не существовала законодательная база, требующая его формирования. Значит, для получения шифра следует обратиться к последнему кредитору или в «Национальное бюро кредитных историй»;

- направить посредством «Почты России» или нотариуса запрос в ЦККИ, предъявив паспорт. Услуга платная.

Как проверить кредитную историю онлайн

Главным и наиболее оптимальным способом получения отчета онлайн остается запрос через сайт именно того бюро, которое хранит данные. И информация о котором была получена с ЦККИ.

На данный момент в России действует 13 официальных бюро, но «держателями» 95% информации считаются лидеры сферы:

- НБКИ;

- Кредитное бюро «Русский стандарт»;

- ОКБ;

- БКИ «Эквифакс».

Помимо этого, проверка доступна на порталах посредниках, ярким примером которых является «Мой рейтинг», стоимость услуги на котором составляет 299 руб.

Из необходимых данных запрашивают только имя, фамилию, серию и номер паспорта. При этом получение продукта невозможно без соглашения с договором офертой, согласно которому никому ничего не гарантируется. А предоставляемая услуга – результат аналитической программы собственного «производства».

Несмотря на наличие негативных отзывов в сети – пробуем лично: отчет сформирован за 1 минуту. Учитывая то, что респондент, на имя которого запрашивался отчет имеют историю в 5 разных БКИ, получается, что система за 1 минуту собрала необходимую информацию и создала отчет. Верится в правильность такого документа, действительно, с трудом.

В итоге убеждаемся в том, что получать услугу онлайн все же лучше через проверенные сервисы, одним из которых можно воспользоваться на портале AllKredits. Хорошим бонусом для пользования услугами самих бюро будет также возможность получения отчета дважды в год абсолютно бесплатно.

Помимо этого, есть возможность получения информации онлайн через обслуживающий клиента банк, но только в том случае, если банк поддерживает сотрудничество именно с теми бюро, которые хранят историю.

Можно ли проверить историю по интернету?

В данный момент в интернете появилась масса заманчивых предложений проверить вашу кредитную историю онлайн. При этом все данные сервисы обязуется это сделать за определенную плату в минимально сжатые сроки. Но стоит ли им верить?

Для этого необходимо помнить о том, что получить подобную информацию можно лишь двумя законными способами: отправить запрос в ЦБКИ (бесплатно один раз в год) либо воспользоваться посредническими услугами банка, МФО или любого доступного вам БКИ. Все остальные методы поиска вашего кредитного досье незаконны и считаются мошенничеством. Т. е. вы заплатите деньги, но это еще не означает, что сомнительная фирма выполнит свое обещание. Посему будьте бдительны и не тратьте деньги на ветер! Например, “Банк Москвы” проверяет кредитную историю официально, но на платной основе.

В заключение отметим, что не стоит доверять свои контактные и личные данные непроверенным организациям. Если вы не знаете, где проверить кредитную историю, смотрите ответы на вопросы на сайте Банка России. В противном случае это чревато неприятностями. Например, пользуясь вашими данными, злоумышленники могут оформить на вас кредит. Доверяйте только официальным источникам, а также государственным органам власти.

Как проверить КИ в БКИ самостоятельно

Более подробно процедуру обращения в БКИ рассмотрим на примере крупнейших бюро.

Проверка КИ в ОКБ

Запрос КИ осуществляется на отдельном ресурсе бюро в режиме онлайн. Для этого не потребуется регистрация личного кабинета. Идентификация субъекта происходит через логин и пароль личного кабинета Сбербанка или портала госуслуг.

Запросить историю в ОКБ можно по данным личного кабинет Сбербанка или портала госулуг

Последовательность действий:

Для получение бесплатного отчёта необходимо произвести соответствующий заказ

Как посмотреть КИ в НБКИ

ЗАО «НБКИ» предлагает 8 вариантов получения кредитной истории:

- Направление запроса с заверенной нотариусом подписью по почте.

- Направление запроса заверенной телеграммой.

- Направление запроса на электронный адрес с усиленной квалифицированной электронной подписью.

- Направление запроса с идентификацией клиента через портал госуслуг.

- Личное обращение к партнёрам бюро (в каждом регионе у НБКИ имеется несколько партнёров — банков или МФО, услуга платная, размер оплаты определяется партнёром, ориентировочно 300–500 рублей).

- Направление кредитной истории курьером.

- Личное обращение в БКИ по адресу: г. Москва, Нововладыкинский проезд, д. 8, стр. 4, подъезд 1, 2 этаж, офис 209, бизнес-центр «КРАСИВЫЙ ДОМ» (пн-пт с 10:00 до 17:00, перерыв с 13:00 до 14:00).

- Получение кредитной истории в режиме онлайн у партнёра ЗАО «Агентство кредитной информации» (услуга платная, стоимость 450 рублей).

Наиболее доступный вариант — запрос с идентификацией через портал госуслуг. Направление запроса возможно, если на портале госуслуг у вас есть подтверждена учётная запись. Для получения отчета:

- Регистрируем личный кабинет на сайте, входим в кабинет.

- Вводим паспортные данные.

- Подтверждаем данные через портал (вводим логин и пароль личного кабинета на портале).

- Направляем запрос, через несколько секунд в личном кабинете станет доступным скачивание кредитного отчёта.

Как узнать КИ в Equifax

ООО «Эквифакс Кредит Сервисиз» (ООО «ЭКС») также предлагает несколько вариантов получения кредитной истории:

- В личном кабинете на сайте, для чего необходимо зарегистрироваться и подтвердить свои данные через портал госуслуг, телеграммой или лично обратившись в офис.

- Электронный запрос с усиленной квалифицированной электронной подписью.

- Электронный запрос с простой электронной подписью.

- Письменный запрос с нотариально заверенной подписью.

- Запрос заверенной телеграммой.

- Личное обращение по адресу: г. Москва, Каланчевская ул., д.16, стр. 1 (2 этаж, офис 2.09), пн-пт с 9:00 до 17:00.

Запрос через личный кабинет совершается аналогично запросу в НБКИ, процедура занимает несколько минут.

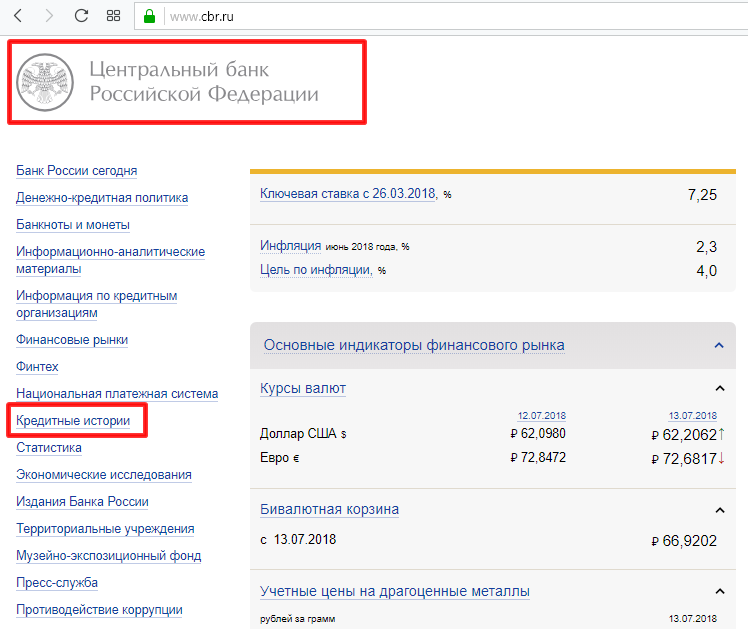

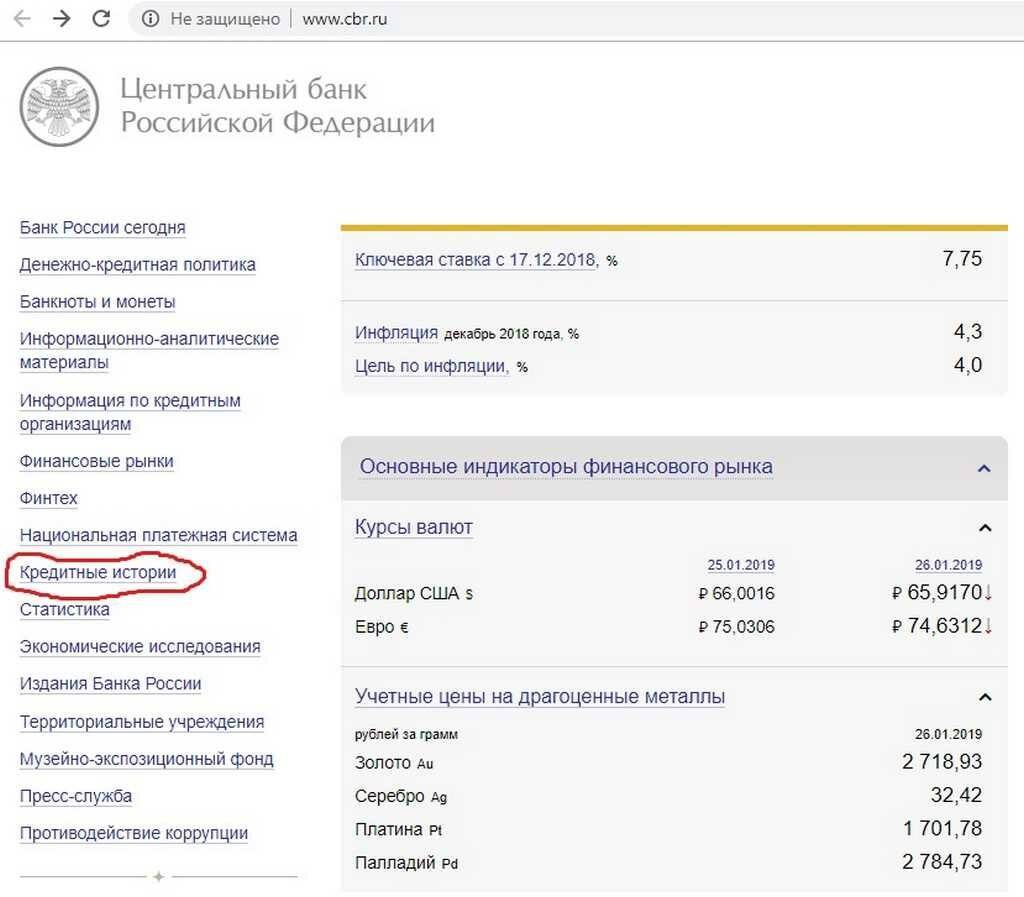

Вариант 1: бесплатно-самостоятельный

Вся необходимая информация находится на официальном веб-ресурсе Центробанка РФ по адресу cbr.ru/ckki. После перехода на сайт необходимо узнать сведения об организациях кредитных историй, для чего следует выбрать соответствующую кнопку. Далее из двух клавиш выбираем вариант «Субъект».

Здесь предлагаются еще два варианта. Если вы знаете необходимый код кредитной истории, жмете верхнюю кнопку. Если не знаете— жмете на нижнюю и читаете инструкцию, что делать в данном случае.

После нажатия на кнопку «Я знаю код» вам предложат вести персональные данные — от фамилии до адреса электронной почты. Внимательно введите информацию, проверьте ее, после чего отошлите запрос, нажав на нижнюю клавишу.

Теперь останется только подождать, пока на ваш имейл придет электронное письмо с данными от ЦККИ. При наличии банковской информации вы получите перечень бюро, где ее можно узнать. В случае отсутствия кредитной истории, то в ответе будет указано, что никаких данных ни в одном БКИ нет. Это означает, кредитной истории пока еще нет по причине отсутствия соответствующих действий с вашей стороны, и вы можете начинать свою работу с банковскими и иными финансовыми учреждениями «с чистого листа».

Что входит в кредитный отчет

Кредитные истории состоят из нескольких частей:

- Титульная часть. В ней указаны общие данные о заемщике (ФИО, паспортные данные, ИНН и СНИЛС).

- Основная часть. Здесь содержатся сведения о текущих кредитах и вступивших в силу решениях суда по долгам, о банкротстве, а также скоринговый балл заемщика, если БКИ его рассчитывает.

- Информационная часть (подавал ли человек заявки на получение займов, а также результаты рассмотрения).

- Закрытая часть. Ее видит только заемщик. В ней указаны все, кто когда-либо запрашивал кредитную историю и кто передавал информацию о заемщике.

Кредитный отчет формируется на основании кредитной истории. В законе прописаны составляющие кредитной истории, при этом четких требований, как ее оформлять, нет. Поэтому многие БКИ публикуют на своих сайтах руководства о том, как читать кредитный отчет.

Итог (ответы на популярные вопросы о проверке кредитных досье)

Можно ли получить кредитную историю бесплатно?

Да, законодательство позволяет заемщикам проверять кредитную историю бесплатно 2 раза в год в каждом бюро (но не более одного раза на бумажном носителе).

Можно ли узнать КИ через портал Госуслуг?

Через Госуслуги можно получить только список БКИ, где хранится кредитная история. Отправить запросы непосредственно через данный сайт нельзя, то есть это придется делать самостоятельно.

Можно ли запросить КИ через банк?

Если банк предоставляет такую услугу, то через него можно также запросить кредитную историю и рейтинг. К примеру, Сбербанк предоставляет такую услугу для своих клиентов.

Можно ли узнать сразу и кредитный рейтинг и историю?

Да, можно.

Влияет ли поручительство на КИ?

Да, влияет.

Как часто происходит обновление информации в кредитном досье?

КИ обновляется в течение 10 дней после поступления информации об изменении.

Сколько времени хранится кредитная история?

БКИ обязаны хранить досье в течение 10 лет.

Можно ли получить кредитный профиль заемщика без его ведома?

Полный кредитный отчет, который содержит все части, в том числе и закрытую, может получить субъект кредитной истории. Основную часть кредитной истории и рейтинг может изучить банк, МФО, страховая компания или работодатель (любое юридическое лицо или ИП) только с письменного согласия заемщика. Информационную часть без согласия заемщика может получить любое юридическое лицо, но только в целях выдачи кредита (займа).

Можно ли удалить из кредитной истории информацию о просроченных платежах?

Нет, кредитная история хранится в бюро кредитных историй в течение 10 лет со дня последнего изменения содержащейся в ней информации. Удалить что-либо из нее нельзя.

Что делать, если БКИ отказывается бесплатно предоставить отчет по кредитной истории?

Согласно ч. 2 ст. 8 Федерального закона «О кредитных историях» субъект кредитной истории вправе в каждом бюро кредитных историй, в котором хранится кредитная история о нем, два раза в год (но не более одного раза на бумажном носителе) бесплатно и любое количество раз за плату. В случае если бюро кредитных историй отказывает вам в бесплатном получении кредитного отчета, вы можете обратиться с соответствующей жалобой в Банк России.

Могу ли я узнать кредитную историю умершего родственника, если я наследник?

Да. Но только через нотариуса на основании документов, необходимых для открытия наследственного дела.

СледующаяЧто такое персональный кредитный рейтинг и как его узнать бесплатно самостоятельно или платно через посредников