Как проверить собственную готовность к инвестированию на фондовом рынке?

На фоне информации о росте рынка за последний год, доходности ценных бумаг и увеличении котировок акций на десятки и сотни процентов, может показаться, что пришло время принять в этом участие. Но как узнать, действительно ли Вы готовы инвестировать в акции?

Хотя инвестиции в отдельные акции или даже криптовалюту выглядят многообещающе, это может сопровождаться огромными рисками. В первую очередь это может быть вызвано резким падением стоимости активов.

Даже имея некоторое представление о том, как работает инвестирование, не спешите. Хотя финансовое положение каждого человека различно, есть несколько явных признаков того, что кто-то не готов начать инвестировать.

Прежде чем открыть брокерский счет, потратьте некоторое время на составление перечня своих целей, расставив их в порядке важности, в частности:

- выход на пенсию;

- оплата обучения ребенка;

- накопление капитала, который можно оставить в наследство;

- иные краткосрочные или долгосрочные планы.

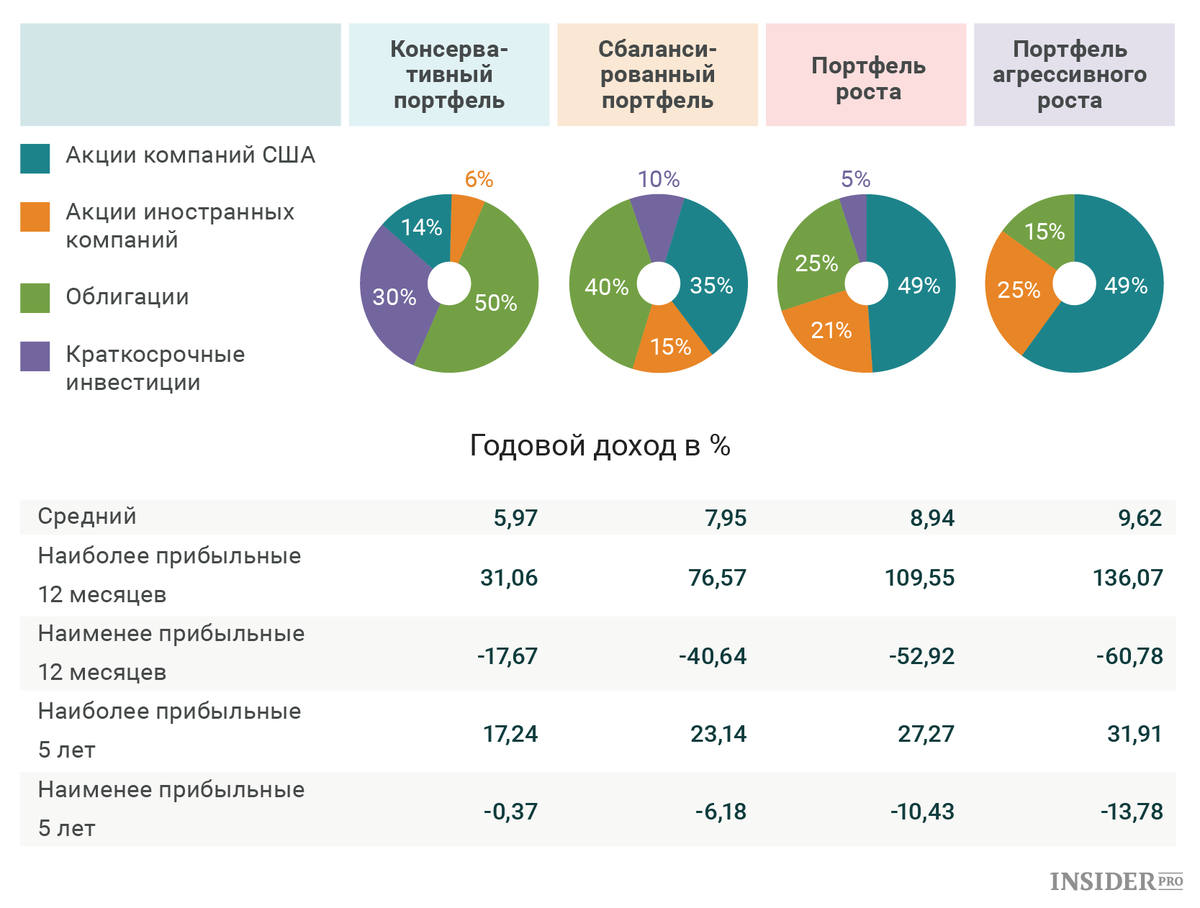

Затем необходимо осознать уровень своей толерантности к риску. То есть, способны ли вы сохранять спокойствие, когда дело доходит до провалов на рынке или ваших инвестиций. Это поможет определить типы активов, которые вам лучше всего подходят.

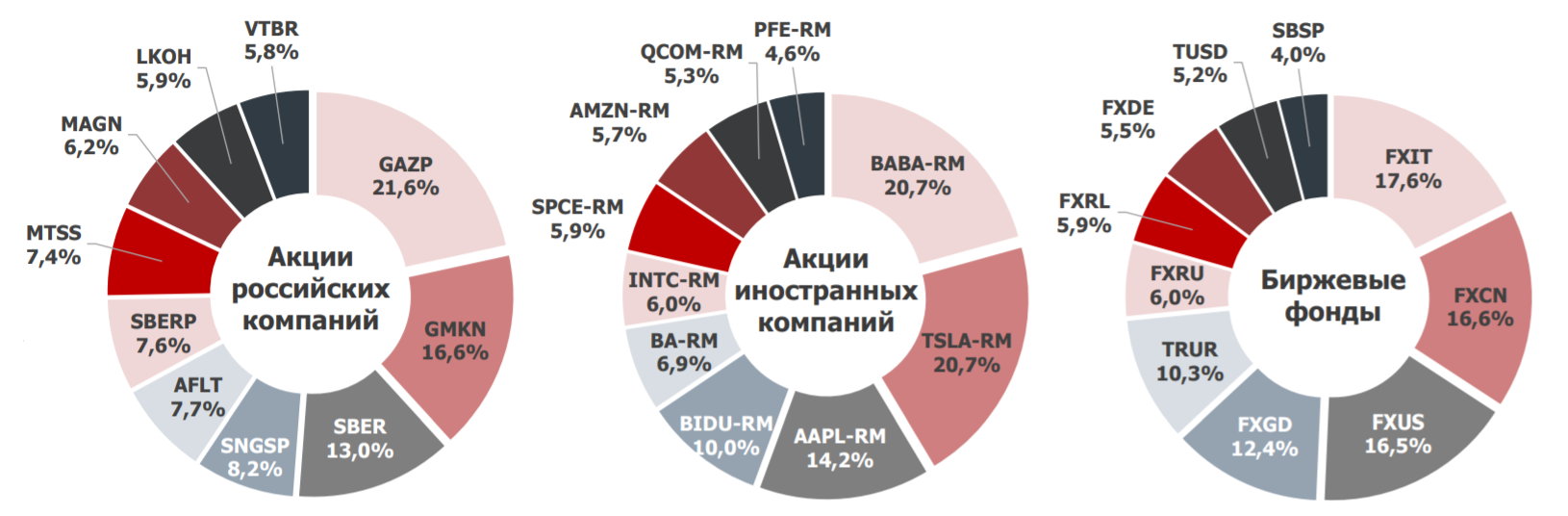

Продумывая свои приоритеты, сроки достижения поставленных целей и толерантность к риску, начинающий инвестор осознает необходимость выбора способов инвестирования. Либо самостоятельного, либо через биржевые фонды (ETF) О них, ниже по тексту.

В то время как сообщения в средствах массовой информации создают впечатление, что многие инвесторы заработали высокую прибыль от своих инвестиций в криптовалюту или мем-акции, реальность такова, что многие также потеряли деньги. Ведь их стоимость сейчас резко упала. Анализ информации поможет понять виды рисков, связанных с инвестированием.

Возможно, вы не сможете предотвратить потерю части инвестированных средств, это неизбежно на первых порах. Начиная свой путь на фондовом рынке в ваших силах грамотно выбрать брокерскую компанию или онлайн-приложение, которые позволят избежать высоких комиссионных за инвестиционные продукты, которые часто съедают прибыль.

Если Вы решите идти по пути самостоятельного (DIY — Do It Yourself) инвестирования, начните с изучения базовой биржевой терминологии, такой как коэффициенты расходов, плата за управление, дивиденды и волатильность. Кроме того, следует понять различие между разными инвестиционными инструментами, такие как акции, облигации, взаимные фонды и биржевые фонды. На моем блоге специально для новичков есть словарь самых важных терминов.

Где и как купить акции (инструкция)

Продаются эти и другие ценные бумаги на биржах. В России действуют две такие торговые площадки, расположенные в Москве и Санкт-Петербурге. А в мире их насчитывается десятки, среди которых наиболее крупные расположены в:

- Чикаго;

- Нью-Йорке;

- Лондоне;

- Франкфурте-на-Майне;

- Сингапуре;

- Гонконге.

Если инвестор выбрал для инвестирования акции российских компаний, то приобретать их целесообразно через биржи России. Соответственно, акции американских компаний лучше всего приобретать на Чикагской или Нью-Йоркской биржах, китайских – на бирже Гонкога и т. д. Каждый брокер взаимодействует только с несколькими биржами. По этому признаку и делается первоначальный выбор подходящих вариантов, а из них уже отбирается тот, который предлагает наиболее выгодные условия сотрудничества (наименьшие комиссии и т. п.).

Инвестор, зарегистрировавшись у брокера, получает личный кабинет. К нему привязывается счет, на котором находится инвестируемый капитал. Инвестировать его можно как из торгового терминала, так и путем отдачи распоряжений менеджеру по телефону или другому средству коммуникации. Приобретенные акции поступают на депозитарий брокера, где они хранятся до момента продажи.

Популярные стратегии

Подходов очень много, приведём самые известные.

Держим акции

Простые инвестиции подразумевают методику покупки и сохранения акций, реинвестирование дивидендов на расширение портфеля. Средний срок накопления — 10 лет.

Стратегия Баффета

Правила инвестирования в акции по методу Баффета — комбинированный подход. Выбираются вклады:

- с низким β-коэффициентом;

- голубые фишки;

- приёмы дешёвых займов в таких целях, как инвестиции в акции, требуют грамотного отбора источников;

- недорогие — с заниженным P/E и P/B, EBIT/EV и EBITDA/EV при условии, что имели место высокие исторические цифры.

Управлять инвестициями помогут правила:

- Гибкий подход к плану — внедрение модификаций, если на маркете резко меняются обстоятельства.

- Изучение эмитента — конкурентности, востребованности продукции, авторитета ведущих руководителей, источники получения прибыли.

- Умение выжидать подходящий объект, оставаясь при деньгах.

- Инвестирование в перспективную структуру вопреки неблагоприятным прогнозам для экономики.

- Работа только с понятной плоскостью. Вкладчик должен понимать модель эмитента и ценность её продукции.

Стратегия Грэхема

Этот инвестор пример как правильно инвестировать в акции, используя математику. Грэхем решает, в какие акции выгодно вкладываться сейчас, отталкиваясь от:

- высокой настоящей ценности ЦБ — ранее бывшие на пиках, недооценённые в данный момент;

- быстрорастущих секторов — информационных и высоких технологий;

- фондов с заниженной стоимостью — бумаг малоизвестных фирм или крупных, испытывающих трудности.

Математика Грэхема применяется для периодического равномерного инвестирования.

Сделки совершаются равными долями через одинаковые промежутки времени. Таким образом, в какие акции вкладывать деньги, решает рынок.

- Когда активы в фазе роста, приобретается меньше ЦБ.

- На период спада — за ту же сумму покупается больше ЦБ.

С первым случаем минимизируется риск, во втором максимизируется возможная прибыль.

Доходность от вложений

Цифры зависят от массы технических факторов. Оценить, как сегодня делать инвестирование, нужно с учётом фона акций, это:

- Отрасли — торговля, транспорт, банки, сельское хозяйство, химия, металлургия, энергетика, множество других.

- Тип акций — по капитализации, ликвидности, дивидендной доходности.

- Срока инвестирования — за год даже голубые фишки могут уйти в минус, за 3 лишь в ноль, за 5 в безубыток.

Чем больше вероятная прибыль, тем выше риски.

Одни люди спокойно относятся к серьёзным потерям, готовы пережидать, когда портфель выйдет из минуса годами. Другие лишаются сна, если капитал подвергается риску минус 1%.

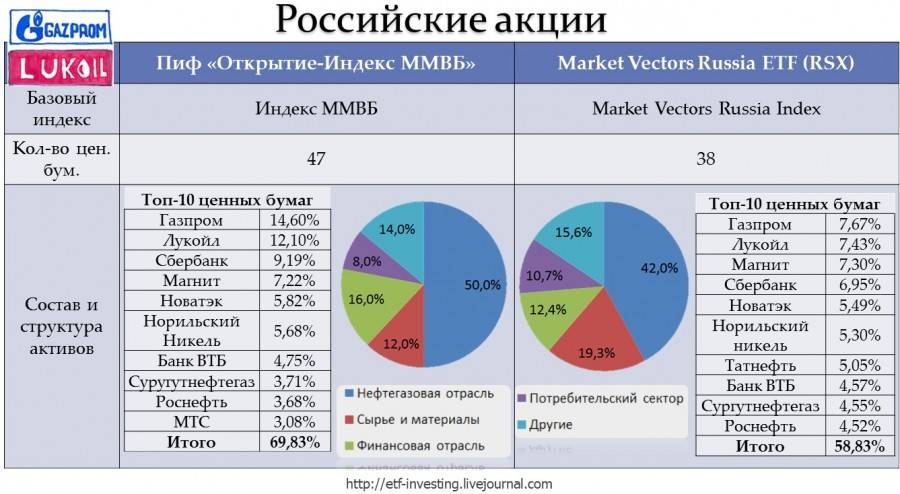

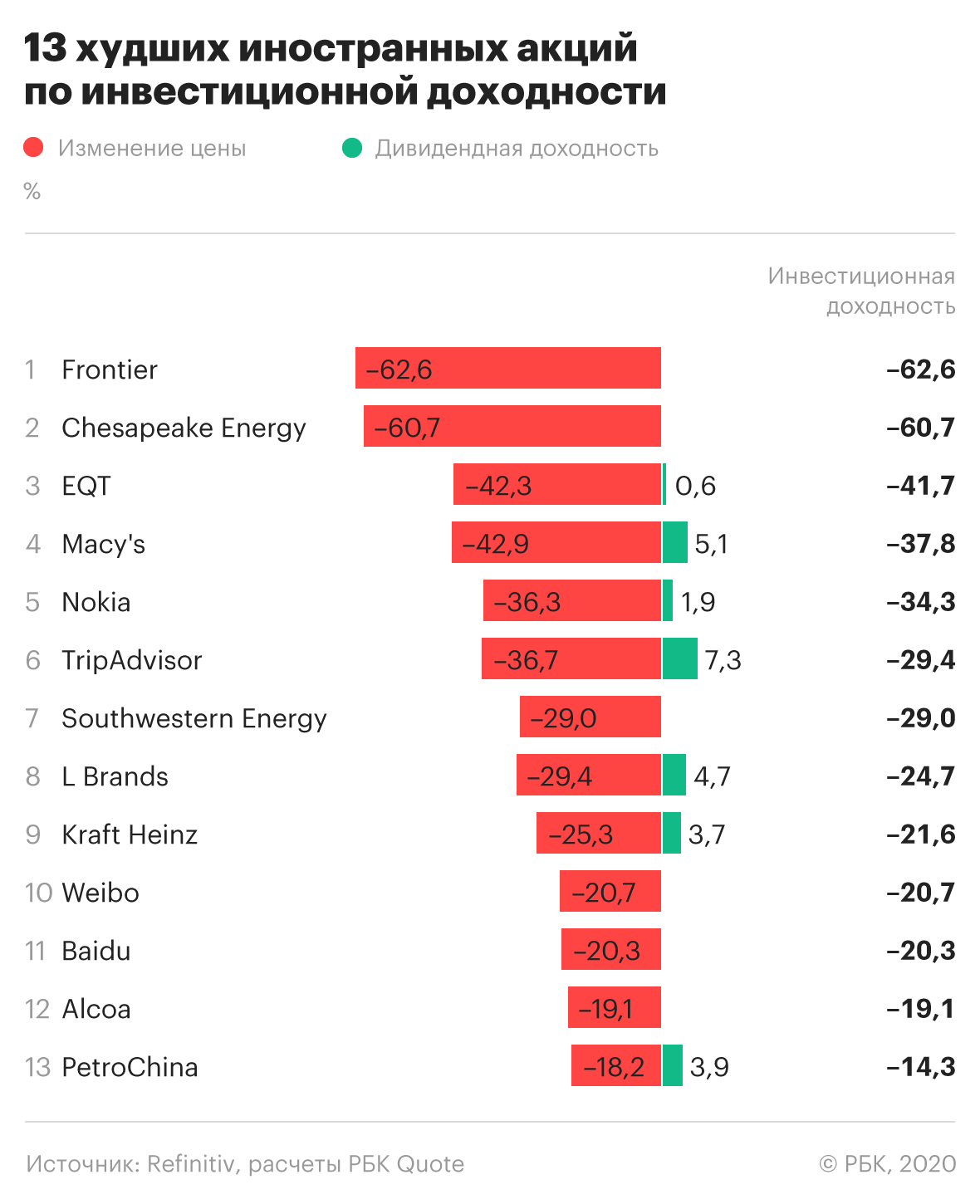

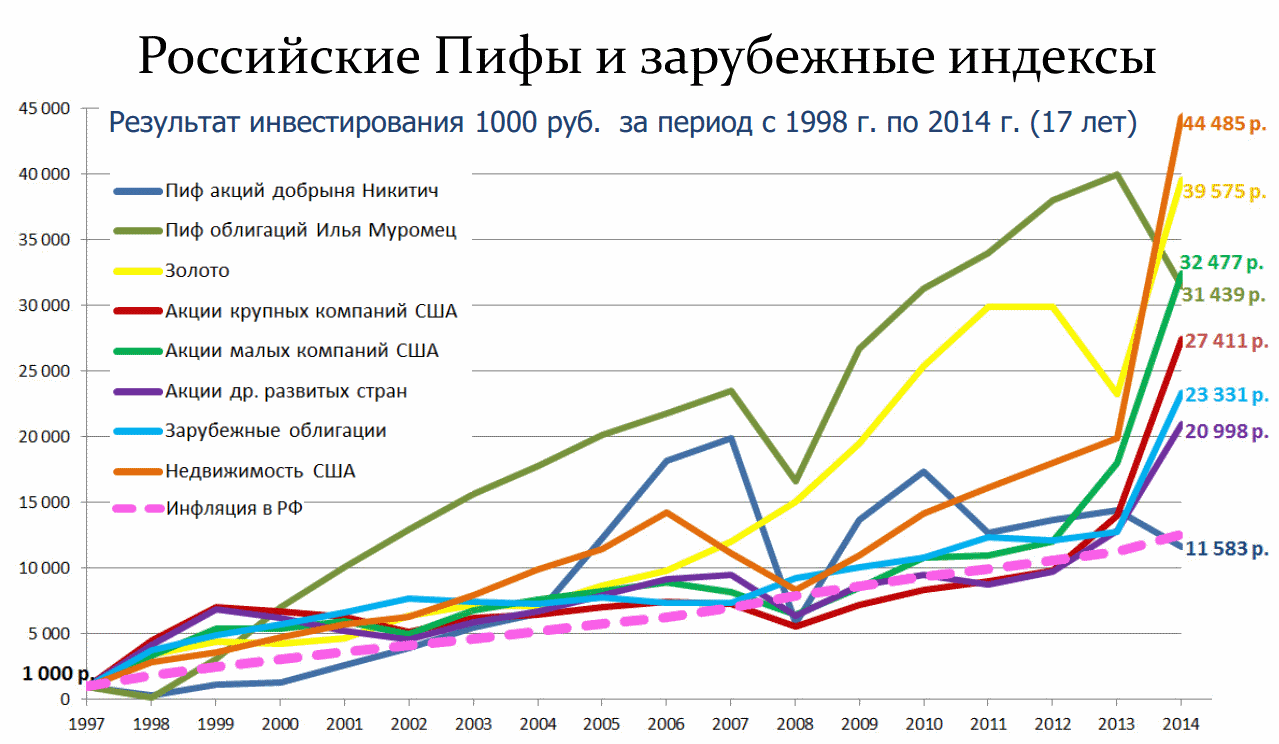

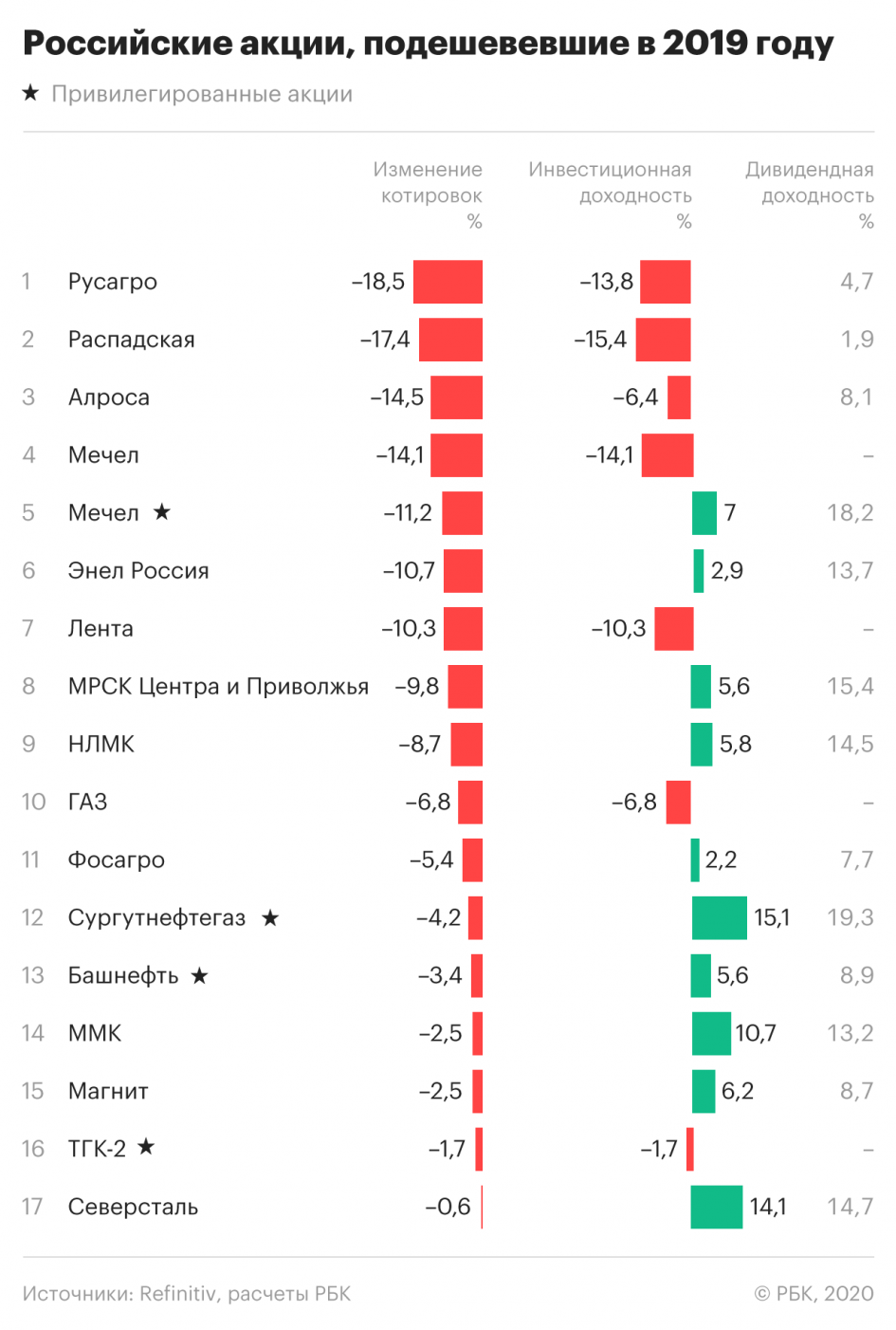

Самый важный фактор — накопление разнопрофильных ЦБ в целях контроля рисков. Если сделать выборку, например, из российских бумаг разных отраслей по годовой выгоде, станет понятно — рассчитывать на положительный результат при низкой диверсификации весьма самонадеянно. Ознакомьтесь, какие периоды бывают — плюсы вложений денег в российские акции демонстрируют не более 25% фирм. Как на иллюстрации, где только 7 из 25 предприятий в плюсе за 2018.

Среднегодовая прибыльность 20% считается хорошим результатом.

С чего начать инвестирование в акции и облигации – 3 практических шага

Перед тем как вкладывать деньги в акции, определитесь со своими финансовыми целями. Если вы хотите получать стабильный доход и обеспечить себе достойную старость, выбирайте долгосрочное инвестирование. Желательно начинать с капитала не менее 60 тыс. руб. Если у вас пока нет такой суммы инвестиций, не беда. Просто не забывайте регулярно реинвестировать полученную прибыль, докупая новые акции.

Если хотите заработать много денег – изучите стратегии краткосрочного инвестирования (в частности, скальпинг), чтобы за короткий срок увеличить имеющийся капитал. Но помните, что и рисков здесь больше.

Шаг 1. Получение знаний

С чего начать изучение фондового рынка? Советуем прочитать следующие книги:

- В. Савенок «Ваши деньги должны работать»;

- Б. Грэм «Разумный инвестор»;

- У. Баффет, Л. Каннингем «Эссе об инвестициях, корпоративных финансах и управлении компаниями»;

- Дж. К. Богл «Руководство разумного инвестора»;

- Ф. Фишер «Обыкновенные акции и необыкновенные доходы».

Они научат вас правильно инвестировать и снижать риски. Помогут понять, какие факторы влияют на стоимость ценных бумаг, когда лучше покупать и продавать акции. Указанная литература больше подходит для тех, кто нацелен на долгосрочное инвестирование.

Чтобы успешно заниматься трейдингом, нужно освоить технический анализ. Самостоятельно разобраться в теме по книгам, блогам и youtube-каналам очень сложно. Лучше пройти обучение на платных курсах или у профессионала.

Шаг 2. Выбор брокера

Если выбрать ненадёжную компанию, есть риск столкнуться с блокировкой аккаунта, невозможностью вывода средств, повторной верификацией и другими проблемами. Чтобы сохранить и приумножить инвестиции, советуем сотрудничать только с легальными российскими брокерами, имеющими лицензию Центробанка и работающими на рынке более 10 лет.

Таблица 3 «ТОП-3 брокера для инвестиций в акции»

Не советуем выбирать брокера, зарегистрированного не на территории РФ. Ведь в случае спорных моментов вам придётся возвращать деньги по законам иностранного государства.

Брокер открывает счёт дистанционно за 5-10 минут. Для этого нужно указать Ф.И.О., номер телефона, адрес электронной почты и выслать сканы паспорта. Затем вам станет доступна покупка акций через терминал, личный кабинет или мобильное приложение.

Шаг 3. Формирование инвестиционного портфеля и покупка ценных бумаг

В какие акции лучше вложить деньги? При выборе рекомендуем придерживаться следующих критериев:

- Знакомая отрасль

Инвестируйте средства лишь в те компании, бизнес которых вам хорошо понятен. Только так вы сможете вовремя определить факторы, способные повлиять на изменение стоимости акций. - Низкий уровень конкуренции

Успешный инвестор Уоррен Баффет предпочитает вкладывать деньги в акции компаний, способных удерживать конкурентное преимущество или положение монополиста на протяжении долгих лет. Примеры: производство уникальных бритвенных станков Gilette (корпорация Proctor&Gamble), выпуск пластиковых карт Visa, Master Card. - Стабильные финансовые показатели

Если вы выбрали инвестиции в организации, существующие на рынке более 5 лет, проанализируйте финансовую отчётность за прошедшие периоды. Резкие колебания прибыли/убытков – это плохой показатель. Желательно, чтобы выбранный вами бизнес не зависел от сезонности и моды на определённые товары.

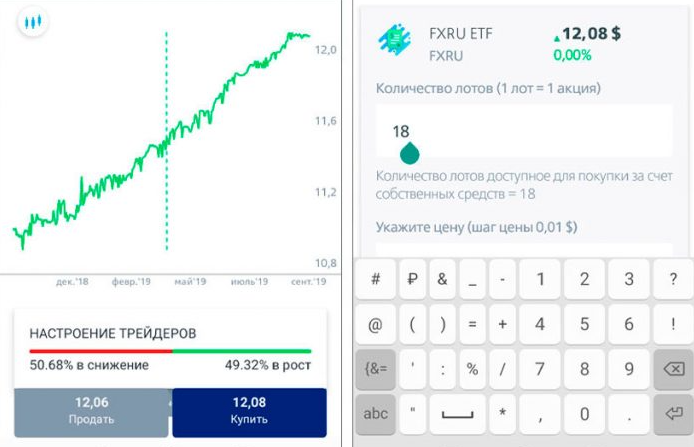

Итак, теперь вы знаете, в какие акции лучше вложить деньги, и открыли счёт в брокерской конторе. Остальное – дело техники. Разобраться в интерфейсе торгового терминала (приложения) и купить акции под силу даже новичку.

Разъяснить неясные моменты поможет служба поддержки брокера.

Почему работать с иностранными брокерами выгоднее, чем с российскими

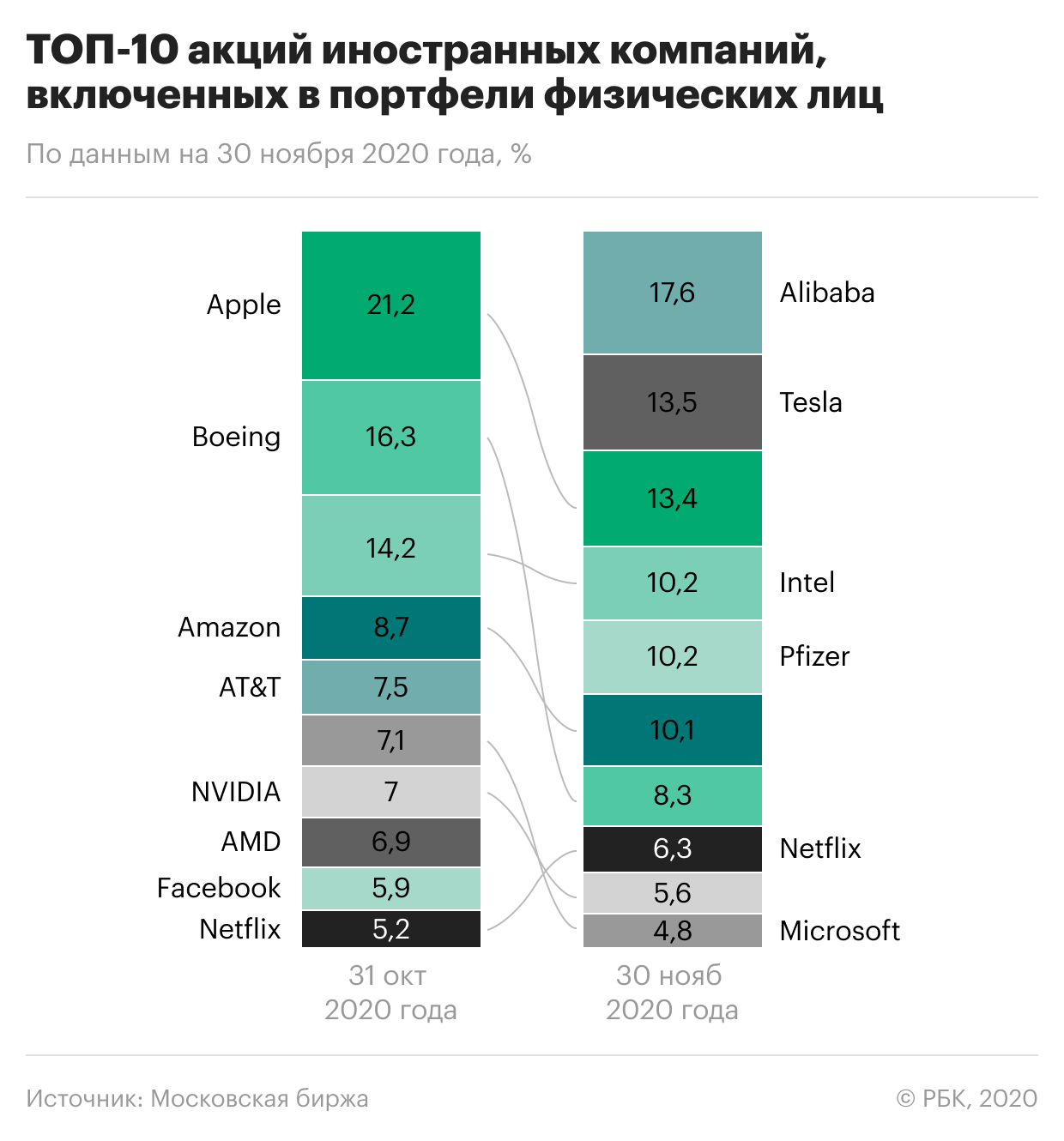

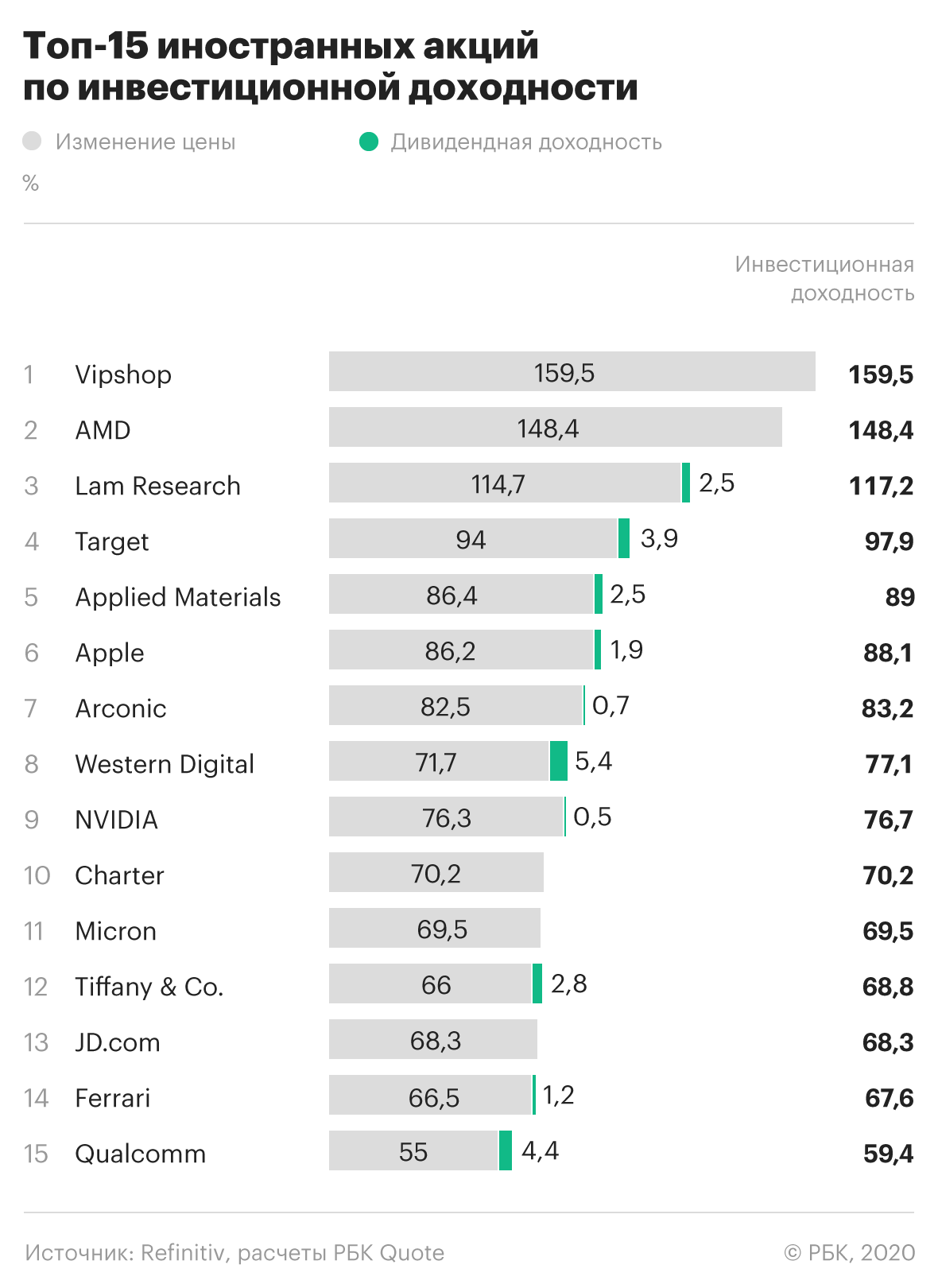

Преимущества инвестиций в иностранные компании через зарубежных брокеров видны из статистики:

- индекс ММВБ дает годовой прирост на 3,3-3,5%, S&P 500 в США — больше 20%, европейский STOXX — больше 10%;

- для брокеров ММВБ доступны 283 вида ценных бумаг, американские биржи дают возможность выбрать из 4 300 бонов, европейские — из 4 000, китайские — из 3 000;

- американские фондовые рынки обеспечивают страховку в полмиллиона долларов, из которых половина отводится на страхование наличных денег инвестора (в ЕС это сумма в 20 000 Евро).

Купить зарубежные акции можно двумя способами: через отечественных представителей или иностранных посредников.

Российские представители

Приобретать ценные бумаги для инвестора на иностранных биржах имеют право российские банки, управляющие компании, брокеры, которые получили соответствующее разрешение.

Можно выбрать другой путь: самостоятельно проводить биржевые операции, получив сертификат квалифицированного инвестора. Его дают тем, кто выполнит одно из трех условий:

- вкладывает в инвестиции не менее 6 млн рублей;

- имеет профильное экономическое образование;

- получил дополнительное образование, подтвержденное сертификатом российской Федеральной службы по финансовым рынкам или аналогичный документ от международной организации Chartered Financial Analyst (ФСФР или CFA).

Российские брокеры могут совершать сделки от лица инвестора, учитывая его пожелания. Давать доступ к торгам, помогать аналитикой. За свои услуги они берут вознаграждение, которое рассчитывается от оборота или по другим параметрам. Каждый брокер диктует свои условия.

Средний размер вознаграждения 0,005%-0,1 дневного торгового оборота по индивидуальному инвестиционному счету (ИИС).

Заключить договор с отечественным брокером можно лично, в его офисе, или дистанционно — через портал Госуслуги. У многих компаний, торгующих на бирже, есть зарубежные филиалы. Через них можно получить доступ к американским или европейским торгам, заключив договор. Минимальная сумма вложений в таких дочерних компаниях — 5 000 USD.

Список зарубежных филиалов:

- Финам: Whotrades Ltd (Кипр) и Whotrades Inc (США);

- КИТ-Финанс: KIT-Finance Europe (Эстония);

- БКС: BCS Cyprus (Кипр);

- Фридом Финанс: FFINRU Investments Ltd (Кипр);

- Цэрих: Zerich Securities Ltd (Кипр);

- Атон: Atonline Ltd (Кипр).

У этих компаний есть сотрудники, свободно владеющие русским языком. Компании, зарегистрированные на Кипре, состоят в кипрском компенсационном фонде инвесторов ICF или Investment Compensation Fund, который возместит инвестору до 20 000 Евро в случае банкротства брокера.

Недостаток работы с таким филиалом — в схеме торгов. Дочерняя компания российской компании является не брокером, а субброкером, который заключил договор с брокером в США, Европе или Китае. А тот уже торгует на бирже. На дивиденды при такой схеме в США действует налог 15%, а не 10% (как для физических лиц). Компенсации при банкротстве брокера выплачивают не инвестору, а субброкеру. Он ими распоряжается по своему усмотрению.

Где лучше покупать акции?

Подведем небольшое резюме вышесказанному (или написанному).

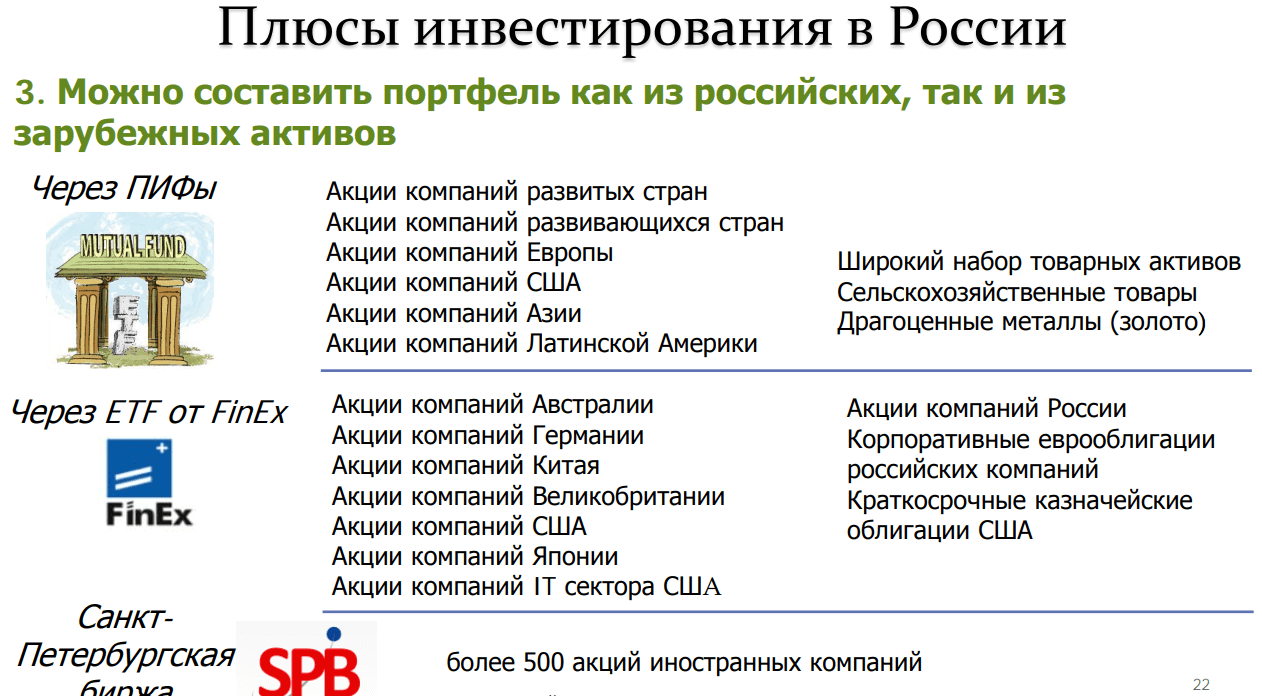

В России или лучше сразу перейти к зарубежному брокеру? Особенно, если речь идет об ETF.

Комиссии за владение ПАЯМИ в несколько раз ниже (условно 0,04 против 0,9%). Угадайте где? (На СШ.. начинается, на ..А заканчивается.)))

Но многие забывают про различные льготы, которые государство “одарило” отечественных инвесторов.

- Это и возможность покупки ETF на ИИС. С получением 13% дополнительной прибыли ежегодно.

- И льгота за долгосрочное владение фондом более 3 лет (освобождение от уплаты налогов на прибыль).

- Брокер сам рассчитывает и списывает налоги (голова не болит).

- Возможность покупки в рублях (экония на валютных переводах за границу).

Если рассматривать покупку отдельных акций.

В России мы заплатим только плату за сделку – в среднем 0,03% + какие то небольшие деньги брокеру ежемесячно (от нуля до 100-300 рублей) за ведение счета и депозитария. Нет сделок – нет расходов.

Иностранные капиталисты хотят от нас денег постоянно – 10 баксов ежемесячно. И это по минимуму.

Снова про ИИС. Так как акции американских компаний торгуются на российском фондовом рынке – мы имеем полное право включить их в свой портфель на инвестиционном счете и получать льготы по налогообложению или делать возврат 13%.

Если рассматривать только “отечественные” способы покупки иностранных акций: ПИФ, ETF и СПБ.

Инструмент для ленивых – это конечно же ПИФ. Плата за это – более высокие комиссии.

Но здесь тоже нужно будет немного “попотеть”. Выбрать управляющую компанию с адекватными комиссиями. И естественно изучить прошлые результаты. Как успешно справляется фонд с задачей по зарабатыванию денег.

ETF – это более низкие расходы. Плюс возможность покупки на ИИС (у ПИФов нет). Доходность – среднерыночная. Можно не зацикливаться только на акциях какой-то одной страны (Америки), а вложиться сразу по всему миру. Для этого хватит тысяч 30.

Если вы начинающий инвестор, обладающий весьма скромными капиталом, целесообразней выбрать первые два способа покупки иностранных акций.

Плюс не забываем про возможный барьер на валютном рынке в 1 000 долларов.

Отдельная покупка акций. Здесь нужно иметь хотя начальное представление об оценке акций. Технический и (или) фундаментальный анализ.

Почему нужно покупать именно эту бумагу? Она на слуху, все ее покупают, по телевизору сказали, аналитики рекомендуют, очень перспективное направление, цена хорошо упала и бумага стоит очень дешево, сильный бренд, надежная, имеет отличные фундаментальные показатели или платит высокие дивиденды.

Какими критериями будете руководствоваться при выборе лично вы?

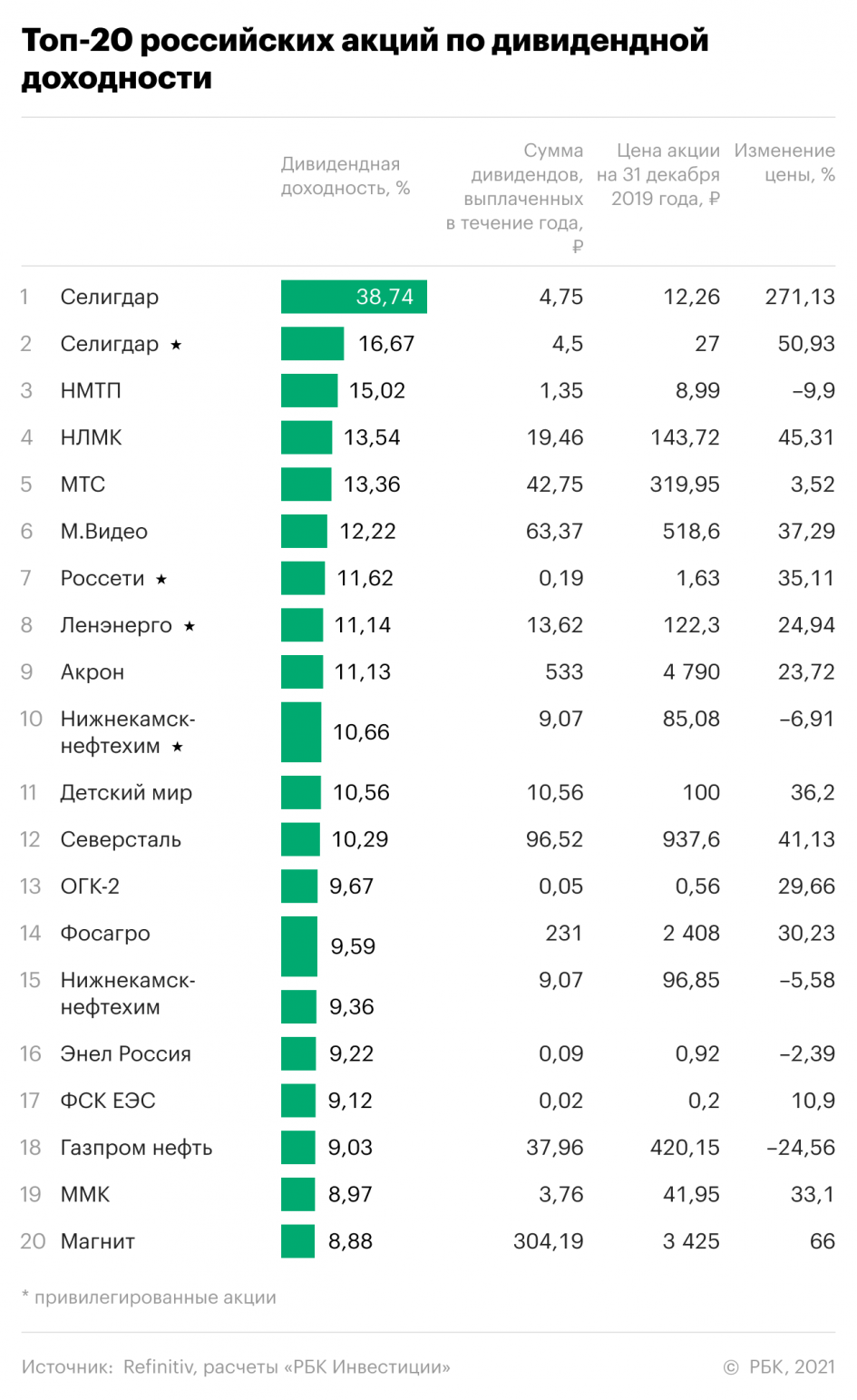

Кстати снова про дивиденды. Огромным плюсом отдельной покупки акций – это получение постоянного денежного дохода. Стоимость акции может снизится, а дивиденды увеличится. Вот такой парадокс.

Можно создать чуть ли еженедельный дивидендный поток. Купить несколько десятков акций. С разными сроками выплат. И дивы будут постоянно поступать на ваш счет (устанете тратить)))

Дополнительно есть возможность самостоятельно выбрать бумаги с высокими дивидендами. И получать не средние 2%, а 3-4 и даже 6-8% в виде дивидендов. В долларах.

Удачных инвестиций!

Ответы экспертов

Начиная инвестиционную деятельность, полезно прислушиваться к советам экспертов фондового рынка. Изучив их наработки, можно избежать многих ошибок.

Популярные вопросы и ответы об инвестиции в акции:

Куда лучше вкладывать деньги начинающим инвесторам? В«голубые фишки», так как они сопровождаются наименьшими рисками. Эти акции дают доходность на уровне 4-6%, а их цена растёт в долгосрочной перспективе.

Как получать дивиденды от купленных акций? Далеко не все эмитенты, имеющие стабильные показатели, платят акционерам проценты

Покупая акции, обращайте внимание на этот нюанс. О том, какие компании платят дивиденды, можно узнать на ресурсах dividend.com и banki.ru — зарубежные и российские соответственно.

Обратите внимание на выплату дивидендов в последние 5-10 лет

Если акционеры регулярно их получали, есть все шансы, что данная традиция будет продолжена.

Что выбрать новичку — краткосрочны или долгосрочные вложения? Вообще инвестиции в акции предполагают долгий срок. Получение стабильного пассивного дохода — идеальная стратегия для новичков. Пустившись в спекуляции, они рискуют потерпеть убытки и потерять вложенные деньги.

Как инвестировать в акции американских компаний? Покупка бумаг США почти не отличается от приобретения аналогов российских компаний. Есть два способа инвестиций — связаться с брокерской компанией. Она должна иметь лицензию США на брокерскую торговлю.

Второй вариант — инвестиции посредством отечественного брокера. Есть компании, которые могут приобретать акции США через посреднические компании. Правда там большой входной порог — 5 тыс. долларов.

Инвестирование давно перестало быть уделом избранных — сегодня вложением денег в ценные бумаги, проекты и прочие инструменты приумножения капитала может заняться каждый. Если подойти к делу с умом, покупка акций может стать надёжным источником пассивного дохода, который обеспечит ваше благосостояние.

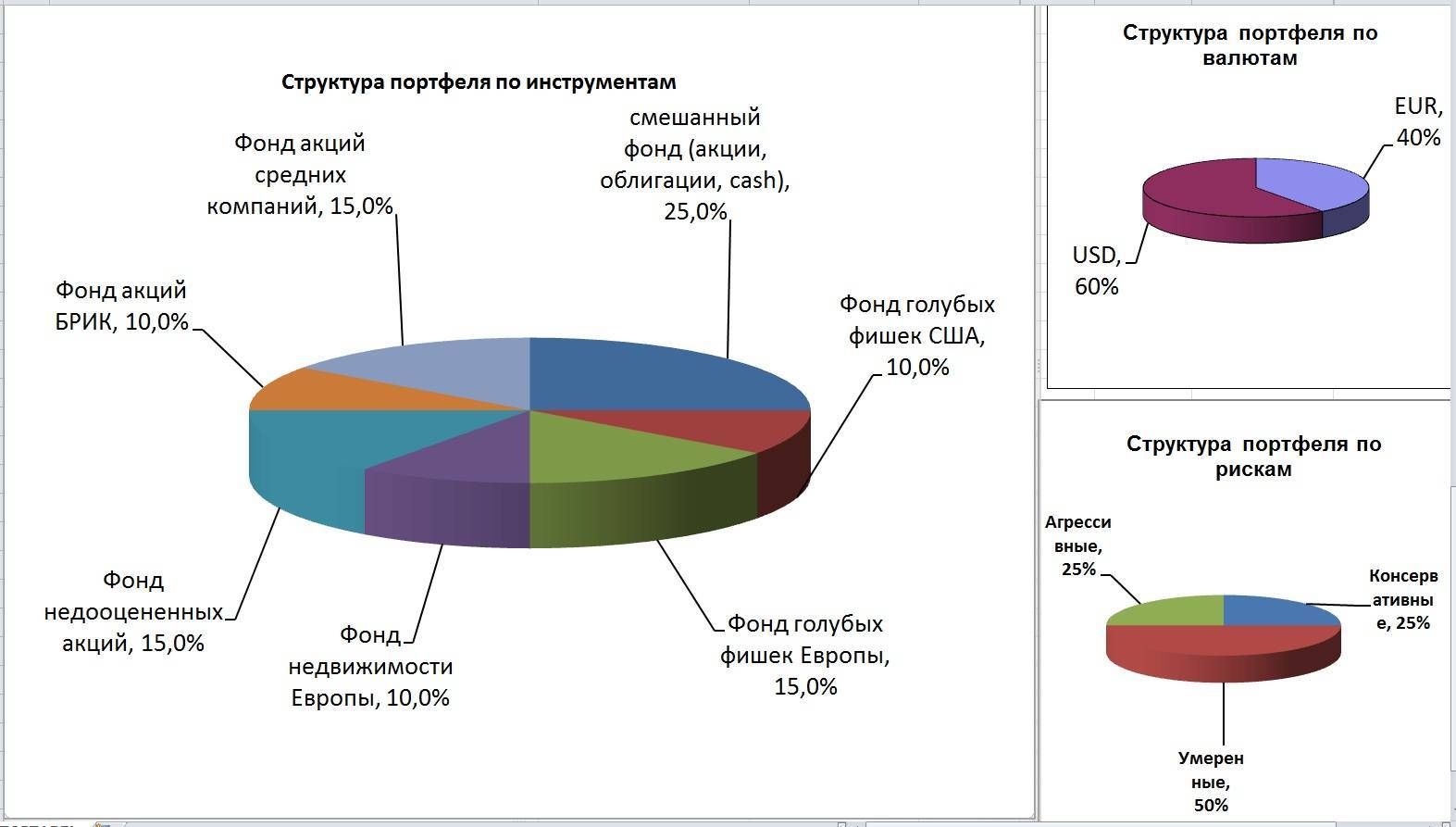

Классический портфель

Для кого: для тех, кто готов пойти на умеренный риск, чтобы наверняка получить доходность выше инфляции.

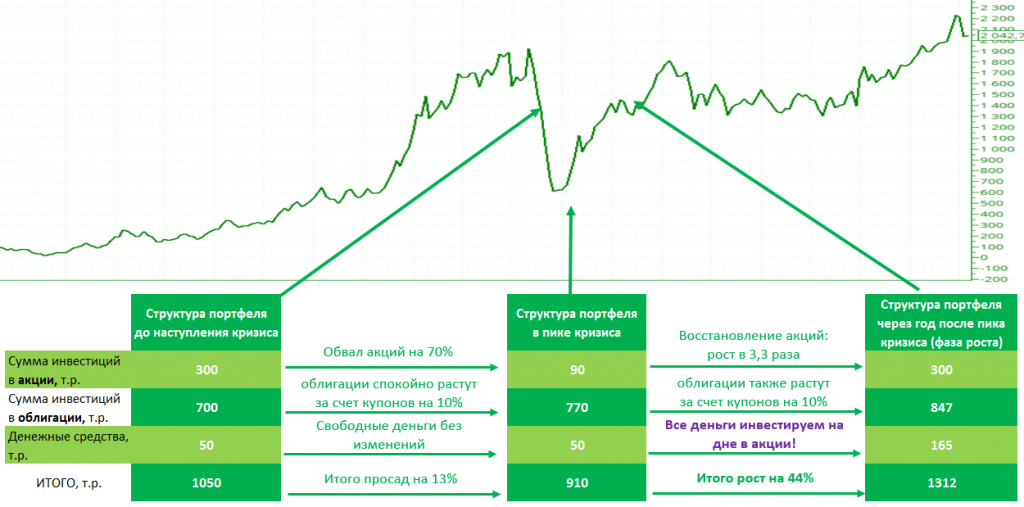

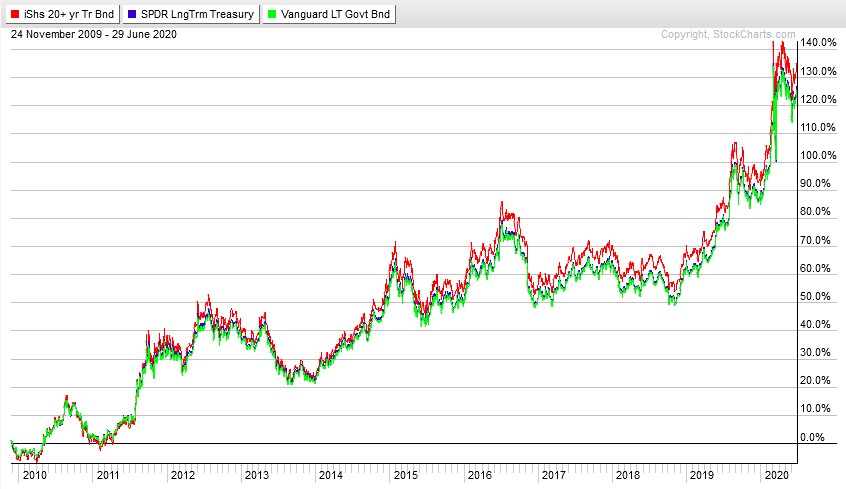

Основной принцип: золотая пропорция такого портфеля — 60% акций и 40% облигаций, говорит Ольга Мещерякова. Здесь мы ставим на то, что первая часть портфеля обеспечит прирост портфеля, но если акции упадут в цене, то защитная часть из облигаций компенсирует (или хотя бы смягчит) просадку.

Но в 2022 году такой классический портфель оказался не столь уж и сбалансированным и едва ли спас инвесторов от разочарования, признаёт она. Поэтому не лишним будет всё же усилить защитную часть, согласны другие эксперты.

Например, Илья Голубов считает, что сбалансированном портфеле уместно использовать даже депозиты — притом отвести под них до 40% капитала. Половину можно пустить на покупку облигаций, а под акции оставить всего 10%.

Виталий Исаков предлагает более сложную и рискованную схему для такого портфеля. Согласно ей, 100 000 рублей можно распределить так:

- акции — 50 000 рублей;

- облигации — 30 000 рублей;

- золото — 10 000 рублей;

- недвижимость (через ПИФы) — 10 000 рублей.

На что можно обратить внимание:

К перечисленным выше фондам облигаций можно добавить те, что нацелены на более рискованные стратегии:

RCHY — высокодоходные облигации средних и малых компаний РФ. Стоимость пая — около 100 рублей. Аналоги: BSCB, TBRU, AMRH.

Фонды российских акций:

- SBMX — акции отечественных компаний, которые входят в индекс Мосбиржи. Стоимость пая — около 10. Аналоги: TMOS, EQMX, INRU.

- SBRI — акции российских компаний с устойчивым развитием корпоративной, экологической и социальной культуры (ESG). Стоимость пая — 8 рублей. Аналоги: ESGR, ESGE.

- RCMX — 15 самых ликвидных акций Московской биржи. Стоимость пая — чуть более 800 рублей. Аналоги: OPNR, MBEQ.

- DIVD — российские компании, которые стабильнее и щедрее других платят дивиденды. Стоимость пая — около 650 рублей. Аналоги: FMRU, MKBD.

Если подбирать компании самостоятельно, то стоит ориентироваться на голубые фишки — акции самых крупных и стабильных компаний.

Кстати, некоторые ценные бумаги отечественных компаний на Мосбирже фактически не российские акции, а иностранные. Их листинг произошёл на зарубежных биржах, а на Московской бирже торгуются не сами акции, а депозитарные расписки на них. Примеров много — TCS Group (Тинькофф-банк), X5 Retail Group, VK, Qiwi, HeadHunter, FIxPrice, Ozon, «Яндекс», «Росагро» и другие.

С ними связан ряд проблем:

- иностранная прописка потенциально грозит заморозкой активов,

- цены на них колеблются слишком резко,

- выплата дивидендов по ним пока невозможна из-за санкций,

- у брокеров подсанкционных банков их купить не получится.

Где и как можно купить акции среднестатистическому человеку?

Давайте узнаем, как можно приобрести ценные бумаги. Для этого нам необходим брокер. Благодаря нему можно купить любые акции компаний, которые только есть на различных торговых площадках. Фондовые рынки Европы, США, Индии, Австралии, Китая или Российской Федерации будут доступными для взаимодействия. У брокера необходимо будет открыть счет, внести деньги и выбрать тарифный план, в котором предусмотрен доступ к необходимой торговой площадке. Затем выбираем понравившиеся ценные бумаги, смотрим на курс и оставляем заявку, информируя таким образом, что есть желание приобрести их.

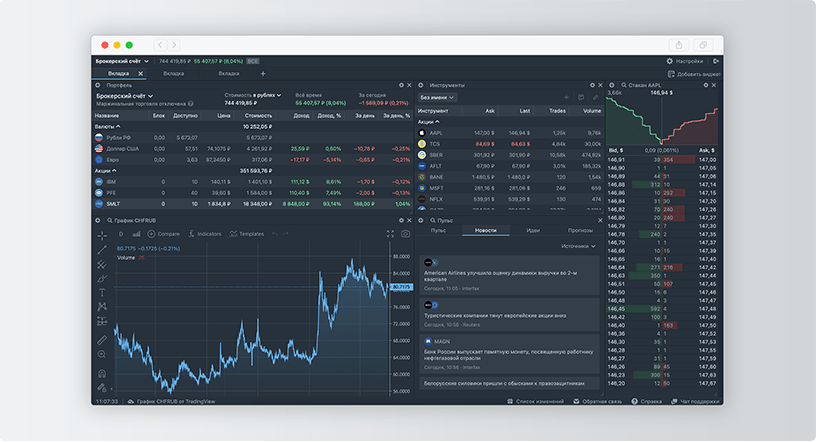

Удобной является форма взаимодействия через интернет с помощью специальных программ. Среди популярных образцов можно предложить выбор из QUIK и MetaTrader5. Следует отметить, что независимо от того, какой способ покупки будет выбран, акции будут представлены в виртуальном виде. Привычная для многих бумажная форма ужа давно отменена. Когда кто-то приобретает ценные бумаги, то делается две записи. Одна – в компании о новом акционере (или изменении доли старого), вторая – у брокера. Перед тем как инвестировать в акции, необходимо выбрать их. Для этого можно следовать ниже приведённым рекомендациям.

Особенности

Как уже упоминалось, для долгосрочного инвестора в акции на передний план выходит финансовое состояние компании

Особое внимание следует обращать на такие показатели, как:

- чистая прибыль;

- размер дивидендов на акцию;

- стоимость активов;

- чистый оборотный капитал;

- свободный денежный поток.

Все эти показатели были подробно разобраны в других статьях. Также не лишним будет рассчитать индикаторы ROA, ROE, WACC и др. Данные для расчета содержатся в финансовой отчетности, которая находится в открытом доступе. При возникновении сложностей или нехватке времени доверьте эти функции профессионалам.

Это зависит, конечно же, от финансового инструмента

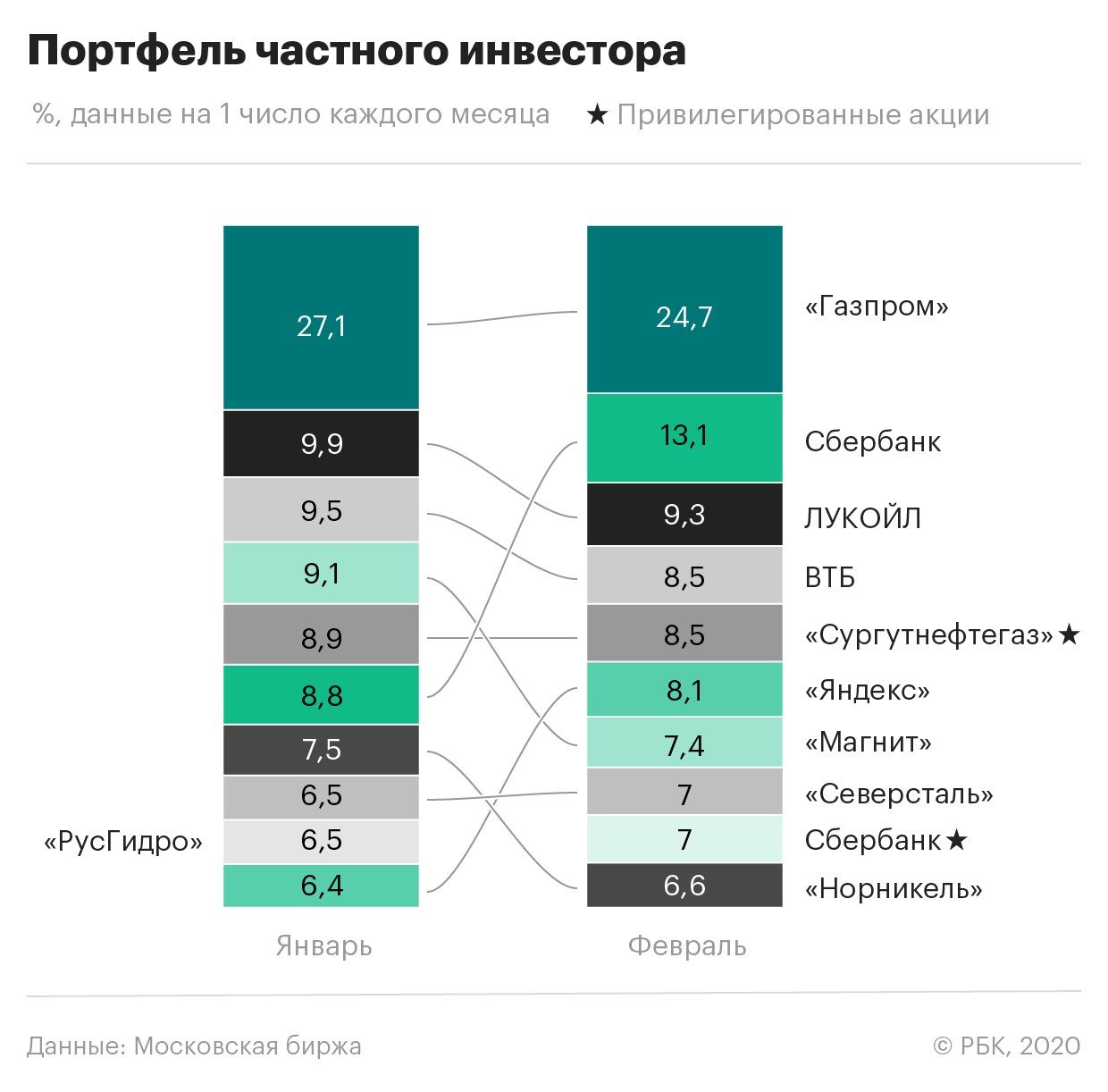

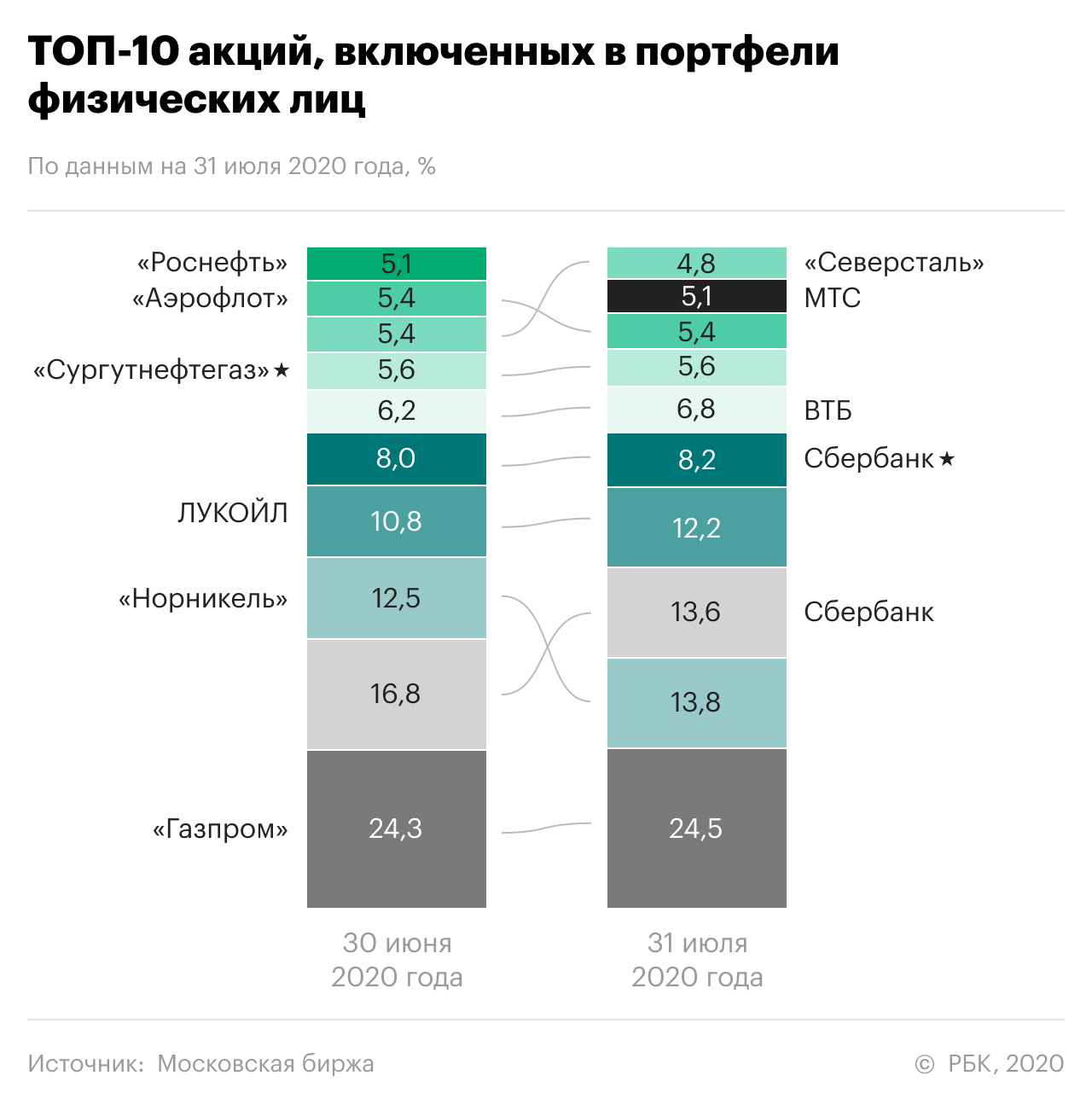

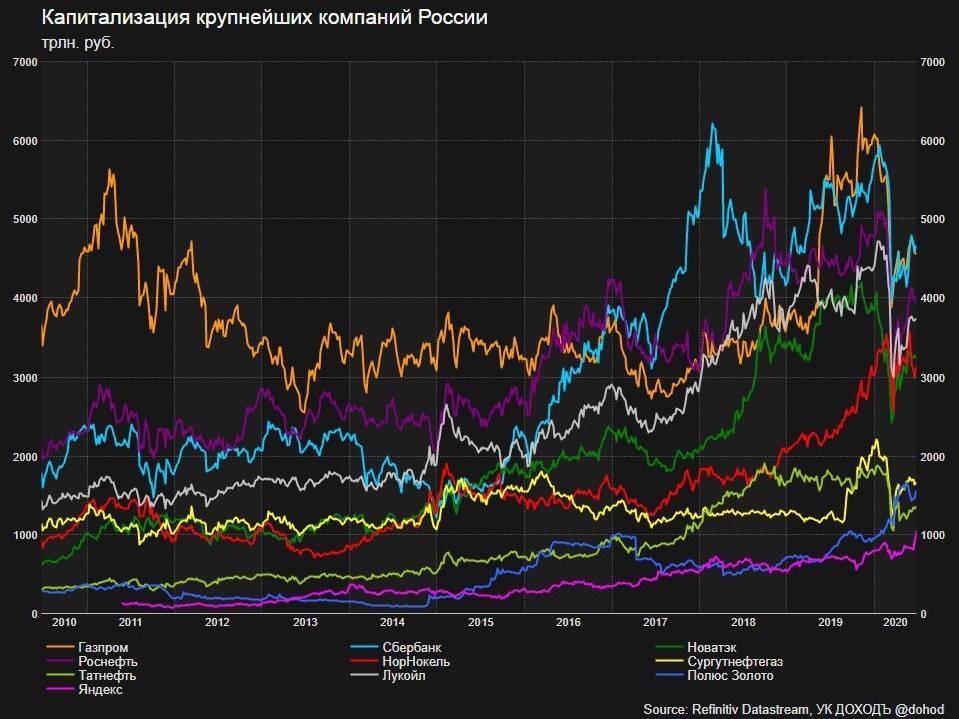

Обратите внимание на ТОП российских акций для долгосрочного инвестирования. По итогам 2015–2019 гг., к ним относятся:

- Татнефть.

- НЛМК.

- Газпромнефть.

- Сбербанк.

- Норильский никель.

Эти компании показали хорошую динамику дивидендной доходности за 5 лет. Таким образом, акции этих предприятий можно включить в портфель долгосрочного инвестора, ориентированного на прибыль от дивидендов.

Еще одна особенность такого вида капиталовложений – можно покупать бумаги после объявления о выплате доходов. Когда срок покупки под дивиденды истекает, цена на акции падает. Эта ситуация носит название «дивидендного гэпа». Для долгосрочного инвестора она не имеет значения, т.к. стоимость вскоре вернется к нормальному уровню.

Кто такой брокер и как его выбрать

Брокер в первую очередь является юридическим лицом. Поэтому у него автоматически имеется право совершать сделки на биржевых площадках. Во вторую очередь, у брокера имеется право совершать эти сделки от имени третьих лиц, заключивших с ним соответствующий договор. Причем эти лица могут быть физическими. Это право закреплено в документах, на основании которых брокер образовывался.

Таким образом, брокеры, по сути, оказывают посреднические услуги физическим лицам, которые последним напрямую недоступны (это ограничение биржевых площадок, допускающих к проведению торгов исключительно юридических лиц). Посредством брокерских услуг обеспечивается передача от биржи к частному инвестору или трейдеру (это клиенты брокера) и в обратном направлении финансовых средств или инструментов, в зависимости от направления сделки. При этом, если брокер получает от клиента финансы, то он передает их на биржу, от которой получает соответствующий объем финансовых инструментов, которые оформляются на имя клиента в депозитарии. А если брокер получает от клиента финансовые инструменты, то он передает их на биржу, взамен получая деньги и внося их на счет клиента.

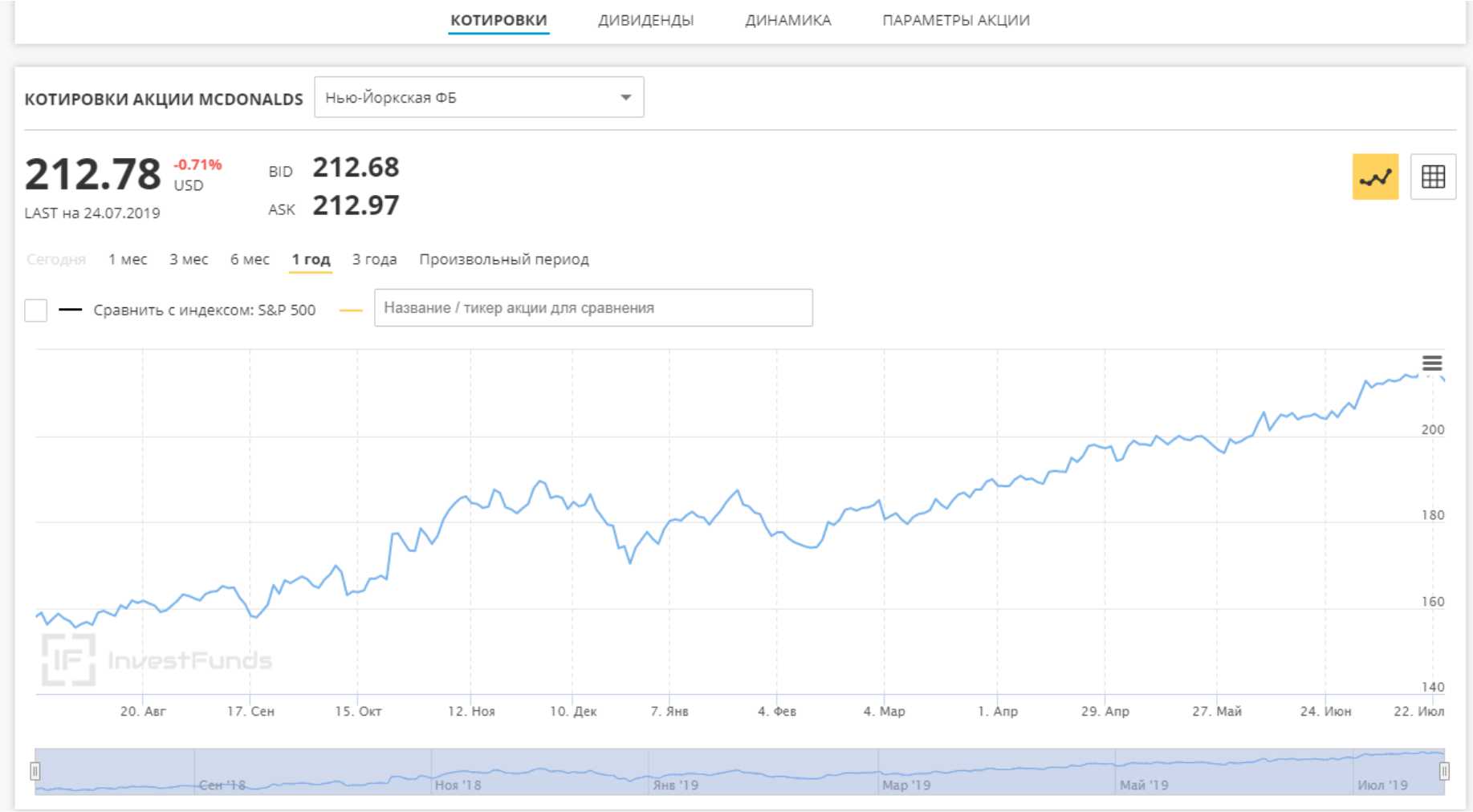

Рисунок 2. Инвестировать деньги в акции правильно начать с выбора надежного поставщика доступа на фондовую биржу – брокера.

За свои услуги брокеры получают вознаграждение, обеспечивающее их доход. Оно может быть определено для каждой сделки, может зависеть от проторгованного за определенный временной период объема, а может формироваться путем незначительного увеличения спреда. Но в любом случае, каждый добросовестный брокер заинтересован в успешной и активной деятельности своих клиентов, поскольку в этом случае достигается максимальная прибыльность его работы.

Поэтому дополнительно все брокеры являются поставщиками информации, на основании которой их клиенты могут совершать прибыльное инвестирование. Этой информацией являются котировки, новости, экспертные прогнозы, аналитика и т. п. Ее источниками являются биржевые площадки и различные специализированные финансово-экономические веб-ресурсы. Транслируется она в торговые терминалы или специальные приложения, предлагаемые брокерами своим клиентам.

Чтобы инвестирование было максимально прибыльным, необходимо подобрать брокера, полностью соответствующего требованиям инвестора. В частности, следует проанализировать следующие его характеристики:

- торговые обороты за последние год-два – предпочтение следует отдавать тому варианту, у которого они больше, поскольку это означает, что у брокера больше клиентов, в том числе и крупных, а они являются очень разборчивыми в выборе;

- размер вознаграждения за предоставляемые услуги – это может быть оплата за сделки, предоставление депозитария, обучение, эксклюзивную информационную поддержку и т. д. (соответственно, более выгоден тот вариант, который дешевле);

- размер депозита, при котором инвестирование доступно – этот фактор важен для мелких инвесторов, не обладающих крупным капиталом (если брокер требует наличия на инвестиционном счете не менее 20-и тысяч рублей, то инвестору с 10-ю тысячами рублями он явно не подходит);

- варианты для ввода/вывода финансов со счета – чем их больше, тем лучше (если инвестор для накопления капитала использовал Яндекс.Деньги, то брокер, не работающий с этой платежной системой, не выгоден для него, поскольку за перевод в другую платежную систему, поддерживаемую брокером, взимается комиссия, порой доходящая до нескольких процентов).

Проще и быстрее всего сравнить брокеров можно, воспользовавшись рейтингами по соответствующим характеристикам или их комплексу. При этом отдавать предпочтение следует тем рейтингам, которые составляются профессиональными агентствами с хорошей репутацией.

Инвестиции в иностранные компании

Российским гражданам за рубежом доступны те же объекты вложения средств, что и в России:

- недвижимость;

- ценные бумаги;

- драгоценные металлы и камни;

- банковские депозиты;

- бизнес;

- объекты интеллектуального права.

Вложения денег в иностранные компании привлекают большей доходностью, надежностью, благоприятным инвестиционным климатом ряда стран, особенно офшорной зоны. В некоторых государствах законы не только обеспечивают значительное снижение налогов для инвесторов, но и дают право на второе гражданство тем, кто вкладывает деньги в экономику страны. К ним относятся не только Кипр, Карибы и другие офшоры, но и наиболее развитые страны Латинской Америки (например, Эквадор).

Инвестировать в акции, зарубежные компании можно несколькими способами:

- самостоятельно: освоив профессию биржевого брокера, покупая и продавая акции на российских или иностранных площадках;

- заключив договор с отечественной брокерской компанией на покупку иностранных ценных бумаг или ее филиалом за рубежом;

- вложив деньги в российский паевой инвестиционный фонд, который покупает зарубежные боны (ценные бумаги);

- став пайщиком иностранного ПИФа или ETF;

- сделав вложения через крупную иностранную страховую компанию;

- составив соглашение с иностранным брокером, обслуживающим граждан России.

Средняя доходность государственных облигаций США или стран ЕС — 1-2% в год за вычетом инфляции. Акций — до 12-14% годовых. Говоря о вложениях в иностранные компании, лучше рассматривать инвестиции на срок от 5 лет. В редких случаях — 3 года (например, при портфельных инвестициях).

Прямые вложения в иностранные компании

Когда речь идет о покупке любых ценных бумаг с целью спекуляции (то есть заработка на их перепродаже), говорят о прямых вложениях. Для акций или облигаций их срок может быть от нескольких месяцев до нескольких лет — все на усмотрение инвестора или его брокера.

Еще один вариант использования термина «прямые инвестиции» — случаи, когда покупают долю акций компании с правом участия в управлении и распределении прибыли. Если первый способ вложения денег доступен даже среднему классу (минимальный объем вложений 1 000 USD), то во втором случае речь идет о крупных вливаниях капитала, которые исчисляются миллионами долларов.

Когда покупают ценные бумаги с целью перепродажи, пользуются стратегией диверсификации или уменьшения рисков. То есть объем денег делят между акциями первого и второго эшелона, облигациями. Каждую долю опять дробят между активами нескольких компаний. Так снижается риск потерять сбережения — если ожидаемого роста цен не произойдет, повышаются шансы получить прибыль.

Диверсификация рисков при вложении в ценные бумаги

Точно так же поступают при покупке ценных бумаг с целью получать дивиденды.

Портфельные инвестиции

Вложения на срок от 5 лет и больше, когда основной доход получают от выплаты дивидендов, называют портфельными инвестициями. Российские фондовые брокеры открывают индивидуальные инвестиционные счета от 3 000 рублей, но таких немного. Чаще минимальная сумма — 10 000 USD. Когда речь идет о вложениях в иностранные ценные бумаги, начинать инвестиции можно с этой минимальной суммы.

Если покупка бонов идет через российское юридическое лицо, взаимоотношения между ним и клиентом регулирует 173-ФЗ «О валютном регулировании и валютном контроле», закон о брокерской деятельности, другие федеральные регламентирующие акты. Когда инвестор сотрудничает с иностранным брокером, их взаимоотношения регулируются законодательством той страны, где зарегистрирован брокер.

Инвестиции – что это

Вложить деньги с целью извлечь из этого вложения выгоду (прибыль) – это и есть инвестиция. Вы ставите себе цель – получить прибыль. А ее достижение, характер, вид инвестиционной деятельности может быть любым. От сдачи квартиры в аренду до депозита в банке, от покупки акций или золота до работы на Forex.

Вложение не всегда может принести деньги. Чтобы получить прибыль от инвестиций, многое зависит от инвестора, и его проработанного плана действий. Нужно выбрать направление, оценить риски, на которые вы готовы идти, какую доходность хотите получать. Решения принимают исходя из готовых вариантов инвестирования.

Куда еще можно вложить деньги

А может, побаловаться с курсами валют? Это что-то более приземленное, купил валюту и держи, пока не подорожает. Тем более сейчас доллар стоит в районе 60 рублей, а евро — 62 рублей (это уж не за 120 рублей). Самый выгодный курс валют — на бирже, а значит доступен к покупке у брокера. Но недавно появились ограничения.

Также эксперты Финтолка говорят, что курсы валют сейчас практически бесполезны для инвестиций. Геополитика несет риски для каждой страны. Можно попробовать заработать на спекулятивных сделках, но стоит помнить о том, что в любой момент лавочку могут прикрыть (как недавно было с введением комиссии на покупку долларов, евро и фунтов = 12 %).

Старший аналитик ГК Forex Club Валерий Полховский предлагает рассмотреть следующие варианты вложения денег:

- Купить золото в слитках в банках. Сейчас отменен НДС, что делает такие вложения более выгодными. Но они хороши на долгосрочную перспективу!

- Инвестировать в финансовые рынки — например, воспользовавшись таким инструментом, как CFD (контракт на разницу, который можно купить на рынке Forex). В этом случае можно заработать на росте или падении цены актива (акций крупнейших компаний, нефти и тому подобное), непосредственно не покупая его.

Финансовый аналитик группы компаний CMS Владимир Сагалаев предлагает все-таки присмотреться к биржевым фондам на золото, так как это более простой способ инвестирования, нежели физическое золото или металлический счет.

Также эксперт советует включить в свою инвестиционную стратегию инвестиционный фонд недвижимости (Real Estate Investment Trust — REIT) — это компания, которая владеет и управляет приносящей доход недвижимостью: офисными и жилыми зданиями, складами, больницами, торговыми центрами, отелями и так далее. REIT дает возможность инвестировать в недвижимость без ее покупки. Присмотреться можно к американским компаниям и прикупить их акции на Санкт-Петербургской бирже (например, Simon Property (SPG), Macerich Company (MAC), New Residential Investment Corp (NRZ), Annaly Capital Management (NLY))

По мнению эксперта, одним из множества преимуществ инвестирования в недвижимость является защита ваших денег от инфляции. Подобно товарам, стоимость недвижимости имеет тенденцию к еще большему увеличению в условиях инфляции, так как:

- людям всегда нужно будет жить в домах или квартирах;

- многим предприятиям по-прежнему требуется физическое местоположение;

- арендаторам по-прежнему необходимо платить арендную плату.

Однако покупать квартиру напрямую с целью перепродать дороже — не стоит, так как сейчас стоимость недвижимости сильно переоценена, говорит независимый эксперт Александр Рябинин. Брать квартиру в ипотеку в надежде сдавать в аренду также не очень выгодная идея: кредитная ставка сейчас крайне высока, и арендная плата, к примеру, может не покрывать расходы по ипотечным выплатам.

Если вы видите себя будущим бизнесменом в России, то эксперты Финтолка согласны, что сейчас самое время. Из-за ухода крупных иностранных компаний конкуренция снизилась, а это возможность занять освободившееся место. Главное — взвесить свои возможности.

Александр Рябинин, независимый эксперт:

— Открывать свои инновационные и импортозамещающие компании — золотая жила. Остальные сектора экономики, как правило, оказываются под инфляционным давлением.