Предъявите документы!

Затребовать у проверяемой организации дополнительные документы налоговики могут только в пределах трехмесячного срока проверки (Письмо Минфина России от 18.02.2009 N 03-02-07/1-75). Однако это вовсе не означает, что по истечении трех месяцев со дня подачи декларации можно, как говорится, спать спокойно.

Во-первых, как уже было сказано, судебная практика по этому вопросу далеко не однозначна, а во-вторых, руководитель инспекции может назначить дополнительные мероприятия налогового контроля. Такое право ему предоставляет п. 6 ст. 101 НК РФ. В рамках данных мероприятий налоговики смогут и истребовать документы (причем как у самого налогоплательщика, так и у его контрагентов), и провести экспертизы, и даже допросить свидетелей.

Впрочем, нельзя утверждать, что дополнительные мероприятия могут быть проведены лишь потому, что налоговики не смогли уложиться в три месяца. Их необходимость должна быть обоснована. В решении об их назначении указываются обстоятельства, вызвавшие такую необходимость, а также срок и конкретная форма проведения.

В любом случае дополнительные мероприятия не могут длиться больше одного месяца.

Как сдать декларацию

Прежде всего определите адрес нужной налоговой, исходя из того, какая у вас регистрация: постоянная или временная.

Важно!

При наличии постоянной регистрации вы будете прикреплены к налоговой инспекции автоматически. Если регистрация временная – встать на налоговый учет необходимо самостоятельно.

Не имеет значения, что под территориальное обслуживание вашей инспекции не подпадают, например, ваши:

- фактическое проживание;

- место работы или учебы;

- адрес прохождения лечения или купленной (проданной) квартиры.

Номер нужной ИФНС можно найти здесь:

. Для этого необходима последовательность действий:

- введите свой адрес в таблицу, выпадающую при нажатии на строку «Адрес»;

- выберите свой регион (действие № 1 к рис. 1) и закладку «Контакты» (крайняя справа, также видна на рис. 1);

- найдите адрес инспекции по ее номеру.

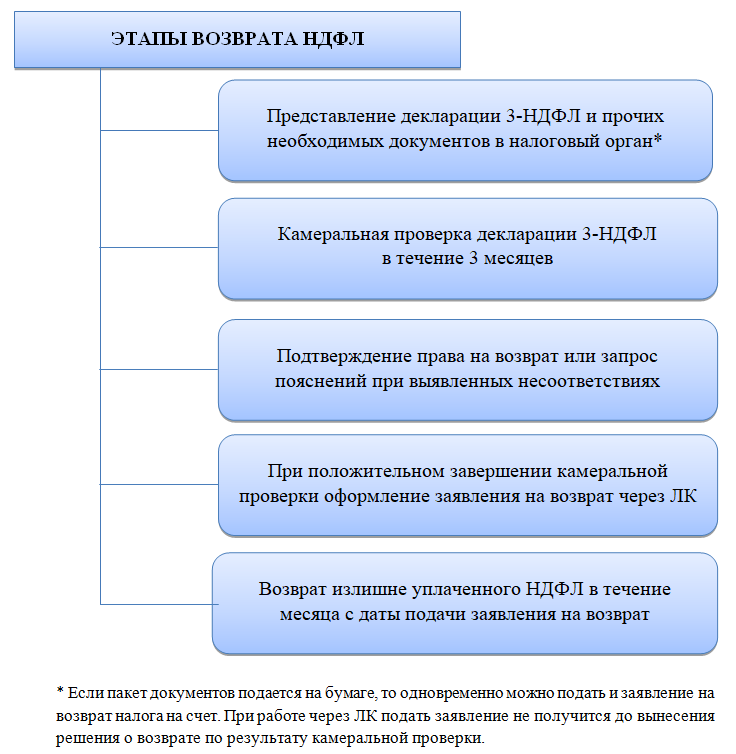

Сдать форму 3-НДФЛ можно разными способами:

Личный визит в инспекцию

В бумажном виде в саму налоговую лично или через третье лицо по нотариальной доверенности можно сдать:

- пакет документов (если речь идет о возврате налога);

- только декларацию (в остальных случаях).

При формировании декларации через программу на выходе выбирайте машиночитаемую форму – это проще, чем доказывать в инспекции свое право отчитаться на бумаге, без приложения, например, флешки. На втором экземпляре попросите проставить отметку о приемке.

Плюс: Налоговый инспектор сразу выполнит базовую проверку документов и сообщит об изъянах.

Минус: Отнимет много времени, даже если вы записаны через сайт

или портал Госуслуг. Инспектор может отказать, затребовав дополнительные документы, не предусмотренные законодательством. Оспорить такие действия будет сложно, поскольку отказ будет на словах. Кроме того, есть риск потерять второй экземпляр с отметкой о предоставлении декларации. Если нет возможности сдать декларацию лично, на третье лицо необходима нотариальная доверенность (п. 3 ст. 29 НК РФ).

Почтовое отправление

Опустить конверт в почтовый ящик нельзя из-за обязательности описи вложения (п. 4 ст. 80 НК РФ).

Плюс: Не будет отказа в приемке; все взаимодействие с проверяющими формализовано. Не нужно нотариальное заверение полномочий на того, кто отправляет документы за вас.

У налоговой меньше времени на проверку, а значит меньше шансов найти ошибки и несоответствия (поскольку датой сдачи декларации считается дата почтового отправления по почтовому штемпелю, то срок начинает отсчет именно с этого дня, и у налоговой становится меньше дней на проверку за счет доставки).

Внимание!

Декларацию и опись, вложенные в почтовое отправление, должен подписать сам декларант.

Минус: Есть риск потерять почтовую квитанцию.

Отправка через личный кабинет налогоплательщика

Для отправки 3-НДФЛ с приложениями через личный кабинет на сайте ФНС достаточно простой электронной цифровой подписи (далее – ЭЦП), которая будет сформирована в личном кабинет бесплатно.

Плюс: Минимизировано влияние человеческого фактора.

Минус: Необходима регистрация в личном кабинете.

Отправка через сайт gosuslugi.ru

Этот способ почти никто не использует, так как обязательно наличие усиленной ЭЦП. А ее получение в удостоверяющем центре стоит около 1,5 тыс. руб. в год.

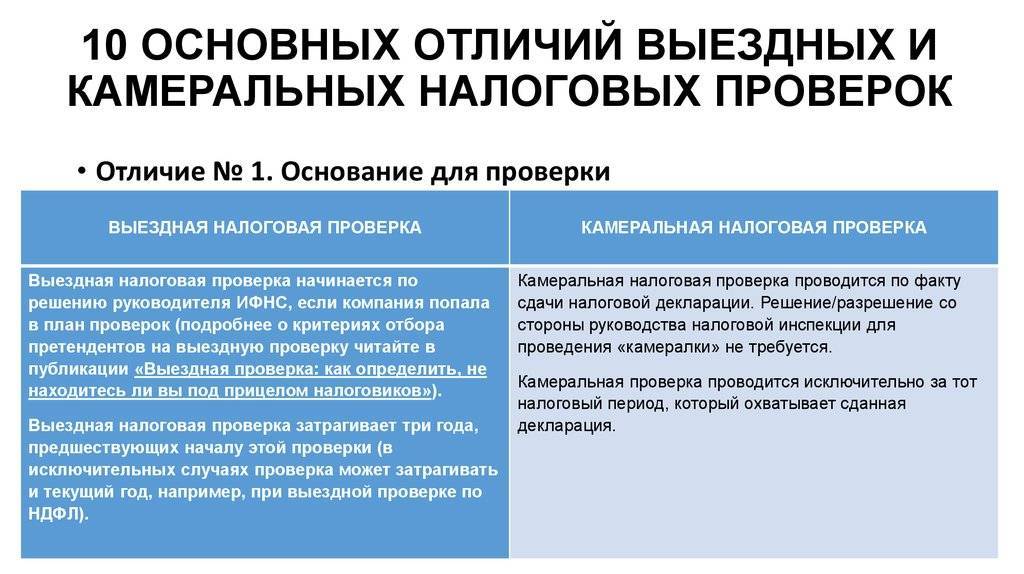

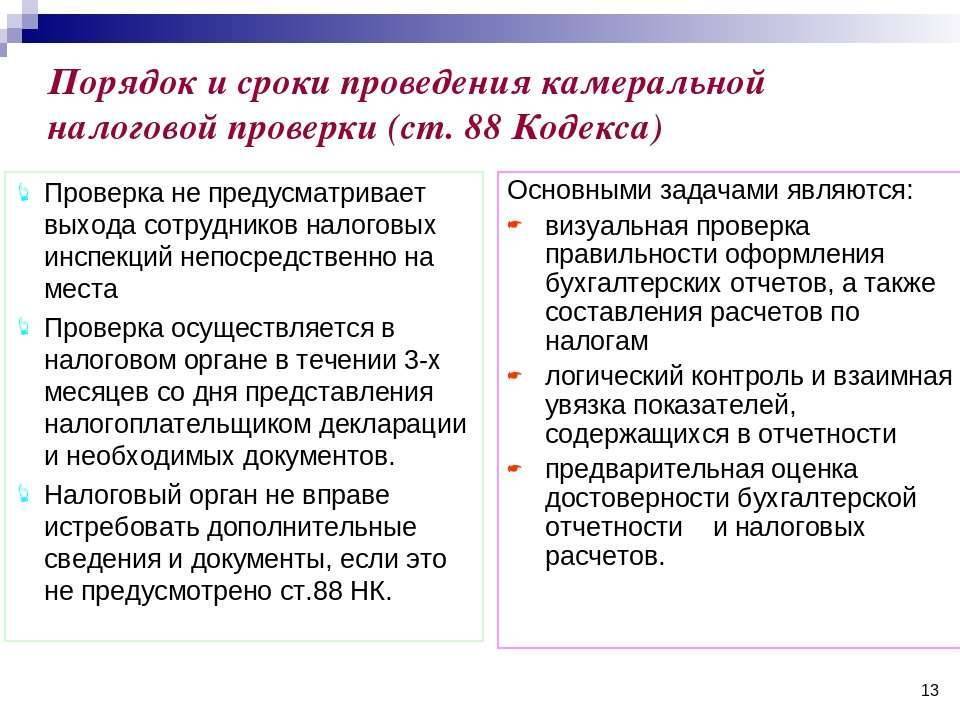

Порядок проведения

Конкретные этапы для проведения камеральной проверки в организации не сформированы Налоговым кодексом Российской Федерации. Но, основываясь на статьях 88-101 все эти действия можно поделить на четыре части:

- Организуется прием документов от организаций или физических лиц, согласно установленным нормам. Здесь налоговые инспектора должны перепроверить всю нужную информацию по документам, которые должны быть в одной папке с декларацией и расчетами. При условии, что все документы на месте, начинается проверка.

- Принимается решение об осуществлении камеральной проверки внутри конкретных предприятий.

- После проверки создается отчетная документация, где прописываются ход проверки и ее результаты. Инспектора имеют полноценное право потребовать документы о ранее заявленных льготах для компании (при условии, что они были заявлены в декларации). В случае, когда декларация имеет большое количество ошибок и несогласованных данных, то Федеральная налоговая служба сообщает об этом налогоплательщику с последующим прошением исправить эту информацию на достоверную. Налогоплательщик должен исправить данные в декларации не позднее, чем через пять дней.

- Проводится доскональный анализ полученной информации и выносится окончательное решение по поводу каждой из проверенных организаций. Здесь, при выявлении ошибок и нарушений, составляется определенный акт. Но, если таких нарушений нет, то налоговые инспектора должны проставить в налоговой декларации «галочку» о том, что камеральная проверка была проведена.

Порядок проведения камеральной налоговой проверки

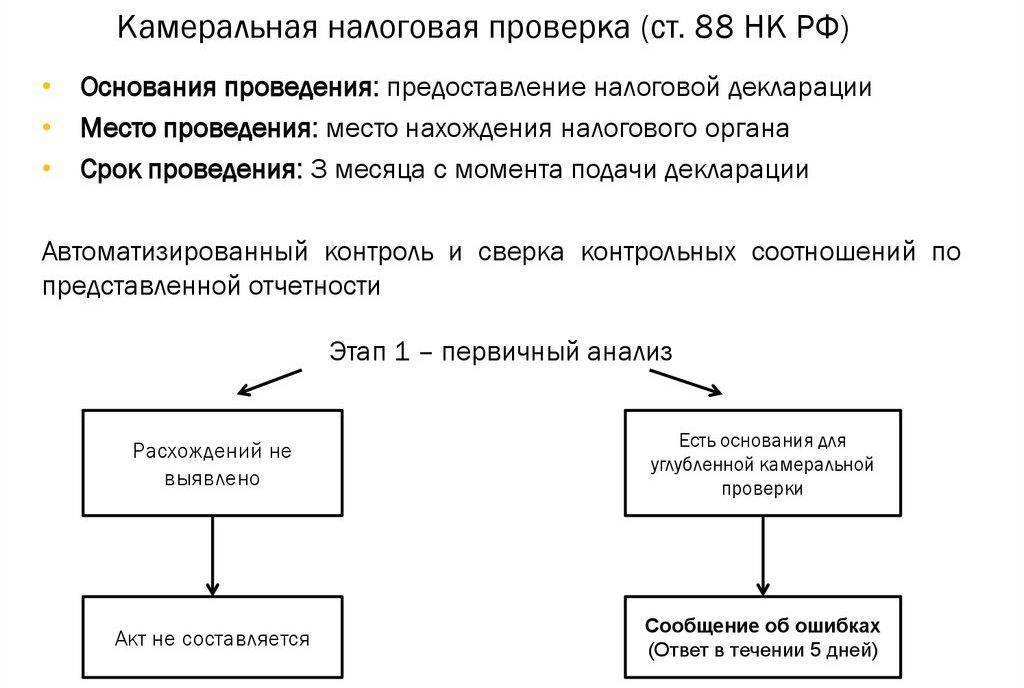

Порядок проведения камеральной налоговой проверки четко установлен законодательством. На первом этапе сотрудники налоговой службы вносят в автоматизированную информационную систему «Налог» налоговые декларации или расчеты, предоставленные налогоплательщиком в бумажном формате или электронном виде. При необходимости формируются протоколы ошибок, проводится сверка контрольных соотношений по предоставленной отчетности. Также проверяется правильность реквизитов, установленных нормативными правовыми актами, своевременность подачи документов, наличие исправлений, заполнение отчетности на иностранном языке.

На следующем этапе могут быть два варианта развития событий:

- Оснований для углубленной камеральной проверки не обнаружено;

- Причины для углубленной проверки есть:

- наличие ошибок, противоречий, несоответствий декларации или другому налоговому документу;

- заявлены льготы, сумма НДС к возмещению;

- подана отчетность по налогам, связанным с использованием природных ресурсов, и т.д.

На третьем этапе могут быть проведены мероприятия налогового контроля, например, истребование дополнительных документов и сведений у налогоплательщика или третьих лиц, назначение экспертизы, допрос свидетелей, выемка бумаг, осмотр помещений и т.д. (или требование не позднее 5 рабочих дней предоставить пояснения и (или) подать уточненную декларацию). В процессе проведения камеральной проверки используются информационные ресурсы разных уровней: ЕГРН, ЕГРЮЛ, справочник кредитных организаций, ЕГРИП, ФСС, сведения из Банка России, мониторинг банков, ПФР и т.д.

Затем оформляются результаты. Если нарушений налогового законодательства не обнаружено, то акт камеральной налоговой проверки не составляют и решение по итогам ее проведения не выносится. В противном случае его оформляют в срок до 10 рабочих дней после ее проведения. Не позднее 5 рабочих дней со дня составления этого документа налогоплательщику должны вручить акт камеральной проверки. Если он не будет согласен с его положениями, то в течение 15 рабочих дней необходимо оформить свои возражения.

В любом случае на следующем этапе состоится рассмотрение материалов. Этот процесс не может превышать 25 дней со дня получения акта (при необходимости оформляют продление срока – до 1 месяца). Затем посылают извещение о рассмотрении материалов камеральной проверки. В процессе проведения руководитель инспекции оглашает материалы, проверяет явку приглашенных лиц, удостоверяется в полномочиях, разъясняет присутствующим их права и обязанности, после — проводится расследование материалов. Если налогоплательщик или лицо, участие которого необходимо, не явится, примут решение об отложении этой процедуры. Когда в материалах окажется недостаточно сведений для принятия решения, одобрят привлечение эксперта, специалиста, свидетеля или проведение дополнительных мероприятий налогового контроля.

Также на этом этапе в инспекции имеют право выдать решение об отложении рассмотрения материалов или продлении этого срока и со временем запустить процедуру повторного рассмотрения. Только тогда будет принято итоговое решение по камеральной проверке. Если сведений будет достаточно, комиссия может все равно назначить повторное рассмотрение или сразу вынести итоговое решение – о привлечении к ответственности или отказе в привлечении. Не позднее 5 дней после оформления результатов налогоплательщику должны вручить решение по итогам камеральной проверки. Он соглашается с его положениями, в противном случае – имеет право обжаловать решение. В итоге прошение будет удовлетворено или оно все же вступит в силу, и придется уплатить указанную сумму налогов, пеней, штрафов, выполнить другие требования (ст. 45–48 НК РФ). При желании и это решение можно обжаловать в вышестоящем налоговом органе в апелляционном порядке или в суде.

Резюме по налоговым проверкам

Налоговые проверки – неотъемлемая часть ведения предпринимательской деятельности, и как налогоплательщик, вы всегда будете находиться под контролем налоговых органов. Несмотря на то, что проверки, особенно выездные, могут иметь серьезные неблагоприятные последствия для вас, существует возможность значительно снизить их риск:

- Своевременно и, по возможности, без ошибок сдавайте налоговую и бухгалтерскую (для организаций) отчетность.

- В полном объеме и в нужные сроки выплачивайте налоги и авансовые платежи.

- Не избегайте общения с налоговыми органами, если уж у них появились к вам претензии, надо в максимально быстрый срок дать свои объяснения. Неконструктивным поведением будет игнорирование исходящей от ФНС корреспонденции, попытки уклониться от вручения актов или решений. Письма от ФНС считаются врученными на шестой день после их отправления, поэтому ваши доводы о том, что вы не получали корреспонденцию, вряд ли будут приняты.

- Ведите и храните все документы, относящиеся к предпринимательской деятельности, особенно те, которые подтверждают расходы.

- Если вы не являетесь специалистом в области учета, то позаботьтесь о получении качественных бухгалтерских услуг.

- Оцените свою деятельность с точки зрения критериев риска, указанных в Концепции.

- Соблюдайте осмотрительность при выборе контрагентов.

- В случае рисков серьезных сумм доначислений при проведении налоговых проверок рекомендуем обращаться к узким специалистам – налоговым юристам и консультантам, аутсорсерам качественных бухгалтерских услуг.

Как проходит выездная проверка

На выездную проверку инспекторы выходят группами, и в ней всегда назначается сотрудник, ответственный за результаты проверки. В его функции входит не только непосредственно проверка компании, но и координация работы других инспекторов, а также оформление результатов проверки. И именно он участвует в рассмотрении разногласий налогоплательщика и в подготовке решения выездной проверки.

Справка об окончании проверки. В последний день выездной налоговой проверки руководитель группы проверяющих составляет справку об окончании проверки. В ней обязательно указываются:

- место и дата составления;

- реквизиты решения о назначении выездной проверки;

- полное и сокращенное название проверенной организации, ее ИНН и КПП;

- предмет проверки (виды проверяемых налогов, период, который охватывается проверкой);

- сроки проведения выездной налоговой проверки.

Справка составлена – значит, выездная проверка закончена (п. 8 ст. 89 НК РФ). С даты составления справки отсчитываются сроки дальнейшего оформления результатов налоговой проверки.

Важно!

После составления справки представители ИФНС не вправе находиться на территории организации, истребовать документы и осуществлять какие-либо мероприятия налогового контроля, в т. ч. проводить опросы, запрашивать документы по «встречке» и назначать экспертизы.

Справку о проведенной выездной проверке инспекторы должны вручить законному или уполномоченному представителю организации в день составления, т. е. в последний день проверки.

Акт выездной налоговой проверки. Через два месяца со дня оформления справки (и ни днем позже) налоговики должны изготовить акт выездной налоговой проверки. Причем этот документ составляется, даже если по результатам проверки налоговики не нашли никаких нарушений.

Акт выездной налоговой проверки составляется в двух экземплярах: один – для инспекции, второй – для проверяемого налогоплательщика. Вручить организации экземпляр акта инспекция должна лично генеральному директору или иному уполномоченному представителю компании под расписку в течение 5 рабочих дней с даты подписания акта.

Важно!

Если в процессе написания акта выездной проверки у ревизоров возникли сомнения в трактовке законодательства (например, если по какому-то вопросу нет официальных разъяснений ФНС, либо они расходятся с позицией Минфина), они направляют проект акта на согласование в вышестоящий налоговый орган – Управление ФНС. При этом срок согласования не должен увеличивать общую продолжительность подготовки акта – два месяца.

Возражения по акту. Очень часто компании не согласны с изложенными в акте выездной проверки фактами, выводами и предложениями. На то чтобы представить свои возражения налогоплательщику отводится месяц со дня получения акта. Возражения подаются в письменном виде – в целом по акту выездной проверки или по его отдельным положениям (п. 6 ст. 100 НК РФ). В обоснование возражений рекомендуется приложить подтверждающие документы.

Рассмотрение материалов проверки. В течение десяти рабочих дней со дня истечения срока на представление возражений по акту выездной проверки инспекция должна рассмотреть сам акт, материалы налоговой проверки и дополнительных мероприятий налогового контроля, а также письменные возражения компании. Указанный срок может быть продлен, но не более чем на один месяц.

О времени и месте рассмотрения акта выездной налоговой проверки инспекторы обязаны известить налогоплательщика. Извещение может быть отправлено заказным письмом по почте (с уведомлением о вручении), телефонограммой, телеграммой, факсом или передано в электронном виде по телекоммуникационным каналам связи.

Если представитель компании извещение получил, но не явился, налоговики будут рассматривать материалы проверки и представленные возражения без него. Но если руководство инспекции посчитает присутствие представителя проверяемой организации обязательным, срок рассмотрения возражений могут перенести.

Решение по акту выездной проверки. На основе всех имеющихся материалов инспекция выносит окончательное решение по итогам выездной проверки (п. 1 ст. 101 НК РФ). Его инспекторы обязаны вручить генеральному директору или другому уполномоченному представителю компании.

Как оспорить результат камеральной проверки

Если вы не согласны с решением налоговой, есть два способа это решение обжаловать: подать жалобу в вышестоящий налоговый орган, а если его решение вас не устроит, обратиться в арбитражный суд.

Вышестоящий налоговый орган или чиновник рангом выше рассмотрит вашу жалобу на акт налоговой и сделает следующее:

- ничего. Решение останется в силе, а жалоба — без удовлетворения;

- отменит или изменит решение налоговой полностью или частично, примет по делу новое решение;

- отменит решение налоговой полностью.

Жалоба рассматривается полтора месяца. Результаты налоговики сообщат в письме, которое вышлют через три дня после принятия решения.

Арбитражный суд. В суд есть смысл идти только после обжалования акта камеральной проверки в вышестоящем органе. На подачу иска у вас есть три месяца. Срок считают со дня, когда вы узнали о решении по жалобе, или со дня, когда кончился месяц на ответ вышестоящего органа.

Критерии риска

Если в деятельности индивидуального предпринимателя или физического лица был выявлен факт нарушений налогового законодательства по результатам камеральной проверки, налоговая инспекция вправе начислять штрафы, пени, доплаты. Штрафы могут быть начислены за следующие действия:

- Уклонение от налоговых выплат в размере 20% от невыплаченных средств.

- Отказ от подачи налоговой декларации и документов бухгалтерской отчетности.

- Прочие административные правонарушения (размер штрафных санкций – 500 рублей).

Если предприниматель или руководство предприятия скрывало от налоговых органов значительные денежные суммы, им грозит уголовная ответственность.

Подготовка к камеральному аудиту

Так как камеральный аудит является неотъемлемой долей предпринимательской деятельности в России, каждый бизнесмен обязан работать в строгом соответствии с нормами отечественного законодательства. Если в штате организации сидят грамотные экономисты/бухгалтеры, то нет повода беспокоиться о том, что в ходе проверки будут найдены ошибки и по ее результатам будут наложены штрафные санкции.

Для успешного прохождения налогового аудита первостепенно потребуется:

- верно и честно производить бухгалтерский учет и расчеты;

- своевременно подготавливать отчетные документы;

- оперативно отвечать на вопросы территориального налогового органа.

При подготовке пакета документов подотчетное лик имеет право включить в него бумаги, подтверждающие правильность произведенных расчетов. Пояснения рекомендуется делать даже тогда, когда налогоплательщик безотносительно уверен, что они не нужны.

Налогоплательщик не должен скрывать то, с какими банками, поставщиками и т.п. компаниями он работает. Партнерами проверяемой организации не должны быть сомнительные компании (фирмы-однодневки) — у ФНС есть эффективные механизмы по их выявлению. Если будут замечены такие связи, то у инспектора надзорного органа появятся вопросы к подотчетному лицу.

Сроки проведения

Налоговый кодекс Российской Федерации в статье 88 прописывает конкретные правила для проведения камеральной проверки. Она должна быть реализована налоговой инспекцией не позднее 90 дней с того момента, как налогоплательщиком была подана декларация и отчетная документация, которая составлена в соответствии с установленными нормами.

Очень часто возникают случаи, когда данный период для камеральной проверки начинается с даты, когда документация была получена, или же когда инспектора приняли решение о проведении проверки. Но такая организация проверки является незаконной, и суд может без труда признать вину налоговых инспекторов.

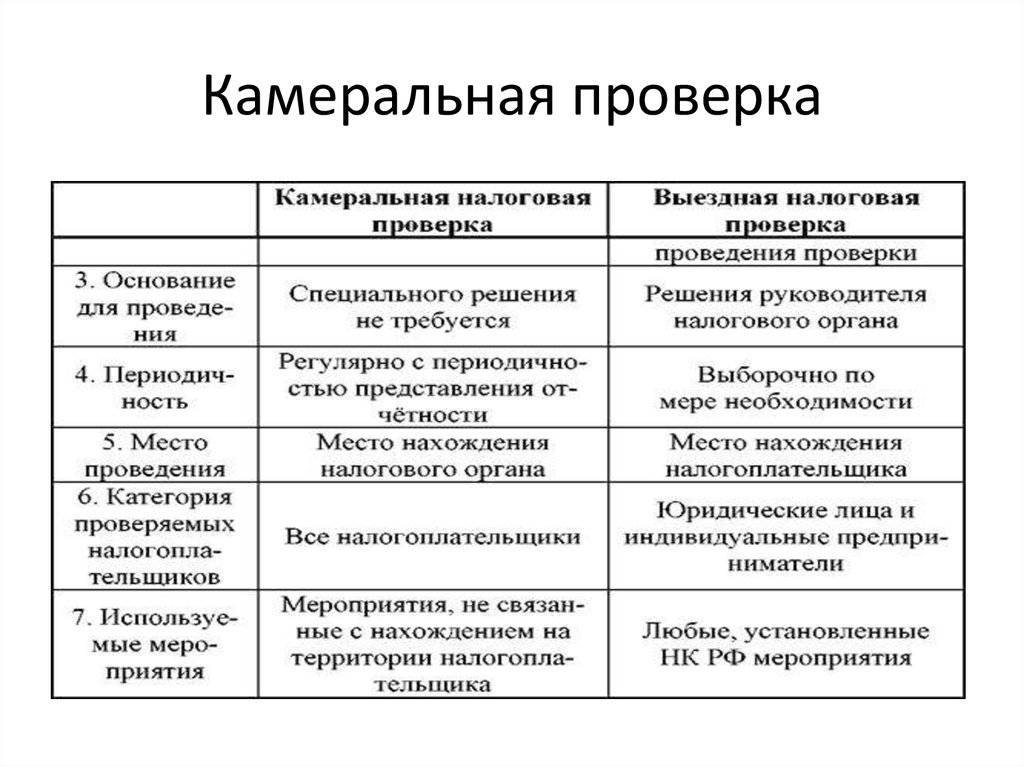

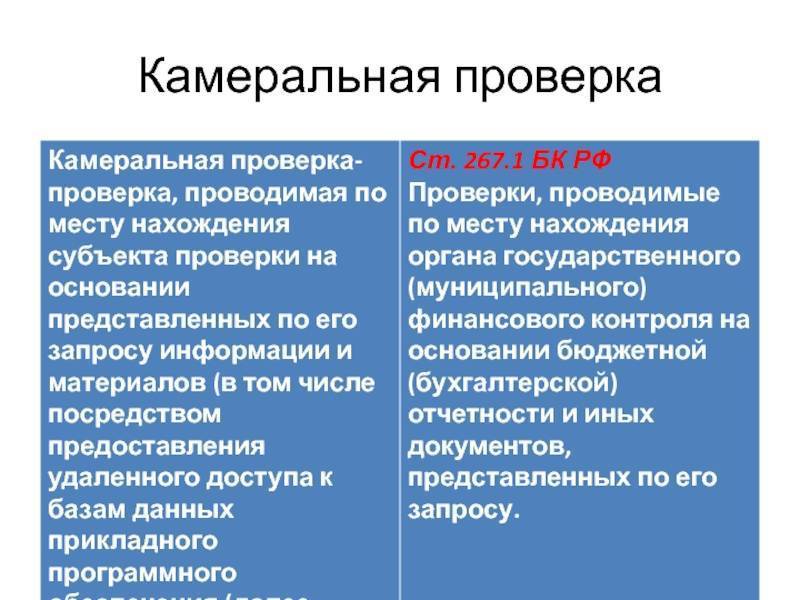

Какие различают виды камеральных налоговых проверок

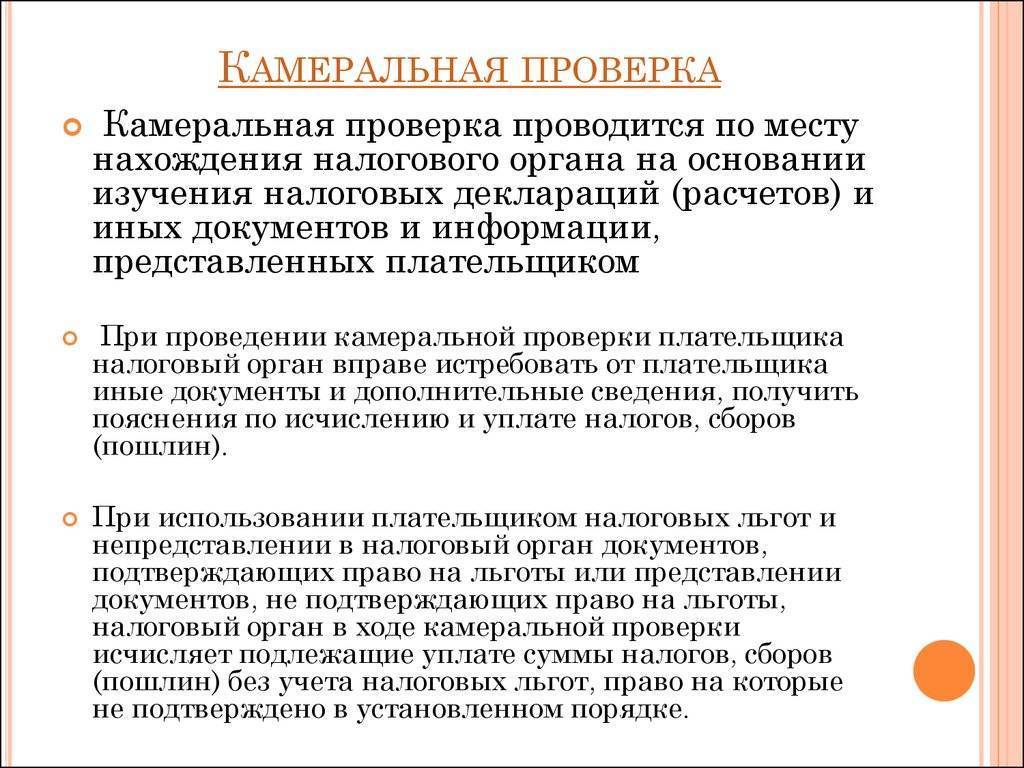

Камеральная налоговая проверка осуществляется по территориальному принципу — в зависимости от местонахождения проверяющих органов. Она направлена на отслеживание выполнения организацией-налогоплательщиком законов о налогах и сборах РФ. Организация-налогоплательщик должна предоставить бухгалтерские документы:

Декларации с приложениями.

Первичные документы (устав и др.).

Прочие бухгалтерские бумаги о финансово-хозяйственной деятельности налогоплательщика: бухгалтерский учет, учетная политика организации, расчеты по налогам, справки об авансовых платежах и т.д.

В процессе проверяющая инстанция имеет право запросить у рассматриваемой компании иные бухгалтерские бумаги. Сюда будут входить те, которые поясняют верность расчета и уплаты определенных видов налогов: НДС, ЕНДВ, ЕСН и т.д. Как гласит статья № 88 НК РФ, компания обязана удовлетворить требования сотрудников инспекции.

Камеральный вид проверки в налоговом праве производится должностными лицами. Для этого в продолжение 3 месяцев с даты подачи деклараций им не требуются разрешающие документы от главы местных налоговых отделений. Подача данных документов – основание для расчета, внесения определенных типов налогов, если законы России не оговаривают другие сроки.

Организация-налогоплательщик будет обязана исправить бухгалтерию, если инспекторы выявят недочеты, неточности либо ошибки в заполнении бумаг или противоречивую информацию. Об этом сообщат представители проверяющей инстанции и установят срок для исправления.

Следствием данного рассмотрения могут стать налоговые споры о возмещении или возврате (вычете) НДС, возврате экспортного НДС или налога на доходы компании. Как говорится в абзаце № 2 параграфа № 1 статьи № 100 НК РФ, после данной проверки налоговым органам дается 10 дней на составление акта по итогам работы, если по бухгалтерским документам обнаружено правонарушение. В течение 15 рабочих дней с даты вручения акта можно подать возражение по поводу его составления. Налоговые органы имеют возможность прервать банковские операции организации на время ведения дополнительных мероприятий, как гласит статья № 76 НК РФ.

Помните — организация-налогоплательщик не информируется о начале мероприятий.

Во время камеральных проверок деклараций, где организация использует право на льготы, и деклараций по НДС, где заявляется право на возмещение налога, проверяющая инстанция имеет возможность запросить документы, способные подтвердить право на применение вычетов по НДС и льгот в соответствии со статьей 88 НК РФ.

Камеральные налоговые проверки можно распределить по видам налогов таким образом:

Стандартная проверка;

Рассмотрение деклараций, где организацией используются налоговые льготы;

Проверка деклараций НДС, где заявляется право на возмещение налога.

Какие еще виды проверок проводят налоговые органы? Камеральный тип осуществляется в нескольких направлениях:

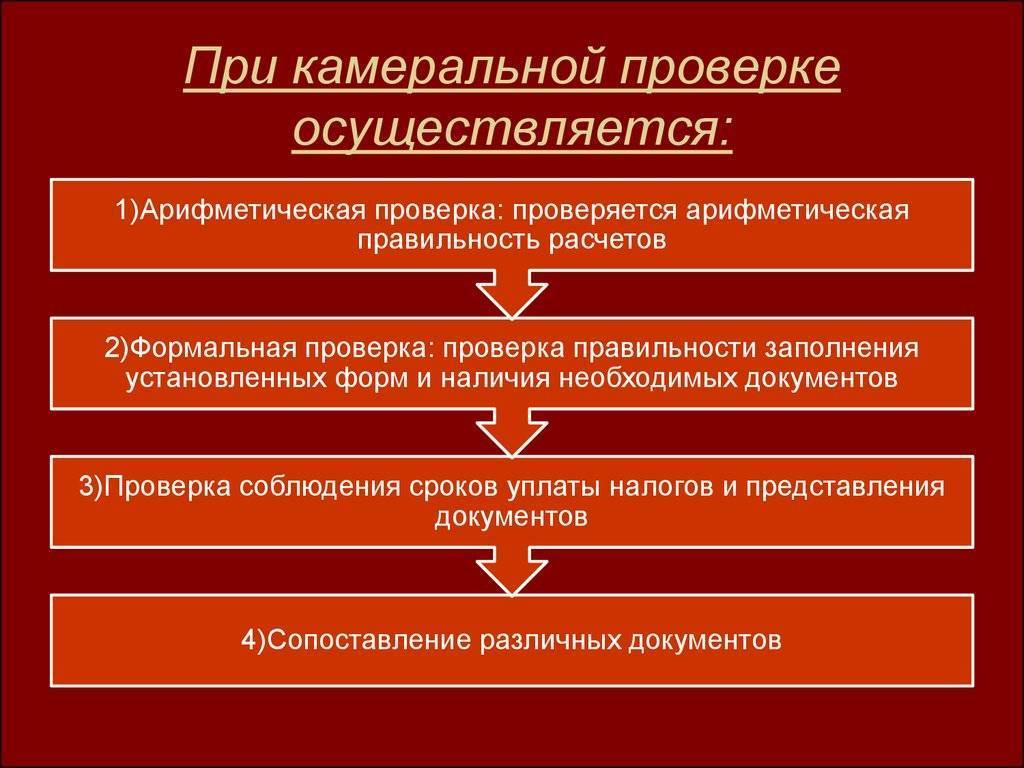

Формальная проверка;

Арифметическая проверка;

Нормативная проверка;

Непосредственная камеральная проверка.

К первому типу относят контроль присутствия у компании всех форм отчетности, определенных законом. Сюда могут входить бумаги, свидетельствующие о предоставлении льгот или экспорте товара и др. Кроме того контролируется заполнение и наличие реквизитов, предусмотренных актами.

Напомним: ведение отчетной деятельности может проходить от руки (ручкой, фломастером) или в машинописном варианте. Нельзя делать исправления. При отсутствии каких-либо данных в нужной секции выставляется прочерк или ссылка на недостаточные основания для ее заполнения. Инспектор смотрит на наличие подписи главы организации, затем сверяет совпадение с имеющимися образцами. В конце на втором экземпляре проверяющим ставится дата получения отчетности.

Арифметическая проверка направлена на оценку верности подсчета показателей, к примеру, налогооблагаемой прибыли. Сверяется расчет сумм документа по горизонтали и вертикали.

Нормативная проверка – это вид проверки налоговой инспекции, рассматривающий соответствие документа действующему на данный момент закону. Такой способ помогает определить документы с незаконным содержанием, установить необоснованное списание средств на себестоимость продукции, неверное понимание налоговых ставок и т.д. В этом случае проверяющий специалист действует, ссылаясь на нормативную базу о налогах и сборах.

Непосредственная камеральная проверка – это логическое рассмотрение цифровых данных, при помощи которых налогоплательщик высчитывает необходимый для выплаты размер налога.

Углубленная камеральная проверка

Камеральная проверка бывает углубленной. В этом случае, кроме сверки контрольных соотношений, налоговая может запросить копии первичных документов, связаться с контрагентами, допросить свидетелей или назначить экспертизу. Пугаться этого не следует

Внимание налоговой еще не означает, что у вас что-то не так

Углубленную камеральную проверку проводят:

- если вы пользуетесь налоговыми льготами;

- в декларации заявлено возмещение НДС. Обычно предприниматели стараются избегать возмещения. С 2015 вычеты НДС можно переносить три года, чтобы уйти от возмещения и избежать углубленной камеральной проверки;

- в декларации по НДС есть сведения об операциях, которые противоречат другим сведениям из этой же декларации или не соответствуют сведениям об этих же операциях из декларации по НДС, представленной другим лицом. Например, вас и вашего контрагента по одной сделке разный НДС. Раньше это служило основанием, если было заявлено возмещение НДС. Теперь возмещения не требуется;

- через два года с последнего дня срока подачи декларации вы предоставили уточненную декларацию, в которой увеличен убыток или уменьшена сумма налога;

- декларация подана по налогам на использование природных ресурсов.

Если ни одного из перечисленных оснований нет, вы вправе отказать налоговой и ничего не предоставлять.

Отправка запросов в банк

Иногда банки сообщают предпринимателям, если от ФНС поступают запросы о компании. Чаще всего налоговиков интересуют сведения об организации и должностных лицах, заключенные договоры на открытие и обслуживание счетов, а также сведения об используемых IP-адресах. Согласно поправкам, в ст. 86 НК РФ, которые вступили в силу в феврале этого года (Федеральный закон №6-ФЗ), ФНС может запрашивать и другие сведения:

- карточки с образцами подписей и печатей;

- данные о представителях организации;

- паспорта лиц, имеющих доступ к деньгам (копии);

- доверенности для лиц, получающих деньги;

- данные о бенефициарах, выгодоприобретателях.

Что делать?

Убедитесь, что первичные документы подписывают лица, образцы подписей, которых есть в распоряжении банка. В противном случае инспекторы могут заподозрить компанию в недобросовестности.

Кроме этого, проверьте, чтобы в анкетах банка не было совпадений с контрагентами: если «всплывут» одинаковые адреса или телефоны, то компании посчитают связанными, а сделки – фиктивными. Подобные подозрения считаются весомым доводом в пользу выездных проверок обеих сторон.

Итоги камеральной инспекции

Возможные исходы проверки:

| Результат аудита налоговой документации | Описание |

|---|---|

| Без нарушений | В данном случае камеральный аудит завершается в самодействующем режиме. При этом налоговый орган не обязан сообщать подотчетному лицу о том, что нарушения не выявлены, а проверка окончена. |

| С замеченными нарушениями | В десятидневный срок с даты окончания камеральной инспекции оформляется акт проверки. В пятидневный срок после его создания он должен быть вручен плательщику налога, в документации какого были найдены нарушения. У налогоплательщика есть месяц на подачу своего возражения на результаты проведенного аудита. Оно оформляется в письменной конфигурации и выражает несогласие с официальным документом о проведенной проверке, выполненными дополнительными мероприятиями и др. По истечению десяти дней после прекращения срока понятия протеста, руководитель ФНС должен изучить материалы осуществленной инспекции, поданное возражение (если оно было) и принять решение о налагаемой ответственности за выявленное налоговое правонарушение. Сотрудники ФНС должны оповестить налогоплательщика о том, где будут рассматриваться материалы аудита и когда. В кой-каких случаях может быть принято решение о выделении дополнительного времени на рассмотрение дела. |