Ответы на частые вопросы

Какие банки выдают кредитные карты без подтверждения дохода и работы?

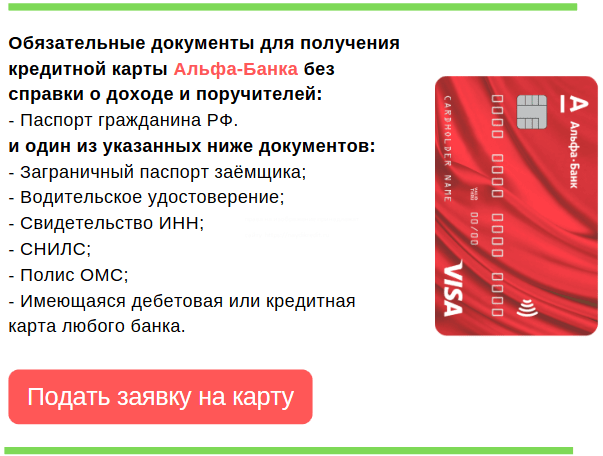

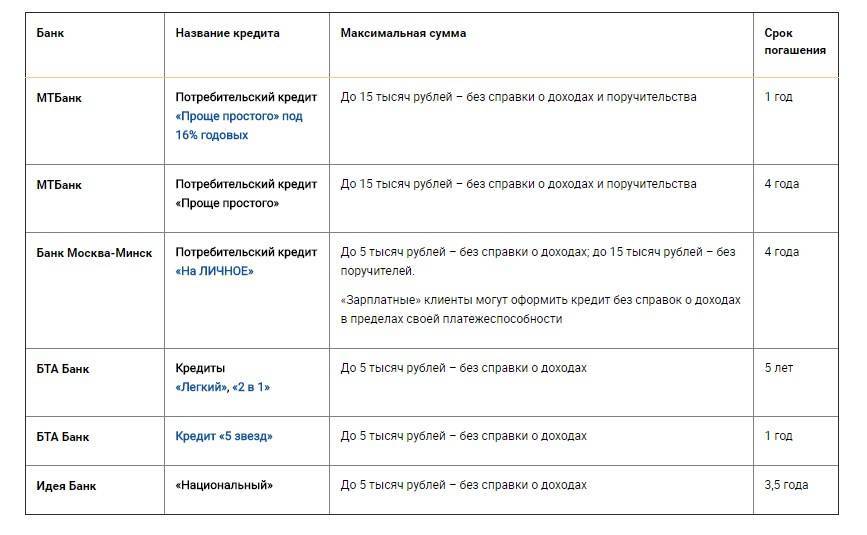

Многие банки готовы без проблем предоставить кредитную карту без справки 2-НДФЛ. Например, вы можете обратиться в Тинькофф, Альфа-Банк, МТС Банк, Ренессанс, Восточный Банк и некоторые другие.

Но все банки указывают на обязательное требование — наличие места работы. Заемщик должен работать и обладать регулярным доходом. Без работы получить кредитную карту могут только пенсионеры, и то далеко не во всех банках.

Где лучше оформить кредитную карту без подтверждения дохода?

При выборе банка смотрите на следующие параметры:

- процентная ставка. Если это диапазон, лучше ориентироваться на верхний предел. Но без справок ставки всегда выше;

- цена обслуживания. Так, недорогие карты выпускает Тинькофф — 590 рублей в месяц, МТС Банк и Восточный Банк вообще не берут за это деньги;

- наличие длительного периода, в который можно пользоваться кредиткой без процентов. Например, Альфа-Банк выдает карты со 100 днями льготы, МТС Банк — со 111;

- дополнительный функционал. Так, банки МТС и Восточный выдаются карты с кэшбэком.

У каждого потенциального заемщика свое понимание того, какая карта будет лучше. Поэтому ищите лучший продукт на основании своих потребностей.

Можно ли получить кредитную карту с плохой кредитной историей?

Многое зависит от степени испорченности кредитной истории. Если в ней содержится информация об открытых просрочках, то банки вряд ли будут рассматривать вас в качестве заемщика. Если просрочки закрыты, можете попробовать обратиться в Тинькофф или Восточный Банк, они наиболее лояльно относятся к заемщикам. Можете подать заявку сразу в 2-3 организации, но не больше.

Где получить кредитную карту без справок в день обращения?

Если кредитная карта нужно прямо сегодня, рассмотрите предложение Альфа-Банка, он дает решение по онлайн-заявке за несколько минут и после одобрения готов сразу привезти кредитку на дом к заявителю. В итоге все может занять всего 2-3 часа. Аналогично без подтверждения дохода и в день обращения выдаст кредитную карту Восточный Банк.

Можно ли оформить кредитную карту без отказа?

Банки всегда рассматривают заемщиков, безотказно они карты не выдают. Если у вас есть проблемы с анкетными данными или кредитной историей, советуем обратиться в лояльный банк. Вам могут одобрить заявку в Тинькофф, Ренессансе, УБРиР, Восточном Банке.

Оформление кредитной карты онлайн.

Чтобы максимально упростить процесс подачи заявки на кредитную карту, банки ввели возможность подачи заявки онлайн: через свой сайт или сторонний ресурс (посредник). Хочется сразу отметить, что заказывать кредитку через посторонние сайты опасно – введенные данные могут быть не защищены и переданы третьим лицам. Если принято решение заказать кредитную карту без справок о доходах онлайн, то стоит воспользоваться официальным сайтом. На сайте нужно зайти в соответствующий раздел, заполнить поля анкеты.

Информацию нужно вводить без ошибок. После скоринга и звонка со стоны банка поступает СМС об одобрении или отказе в выпуске карты. Выпущенная карта получается в выбранном отделении. При выдаче сотрудник еще раз сверяет данные. Если выяснится, что какие-то сведения не совпадают, то в выдаче карты будет отказано.

Таким образом, можно оформить кредитную карту без справок о доходах онлайн. Это позволит сэкономить время на поход в банк и сразу получить решение банка.

Пакет документов

Если подавать на получение кредитной карты без справок и поручителей, то вероятность одобрения займа несколько ниже.

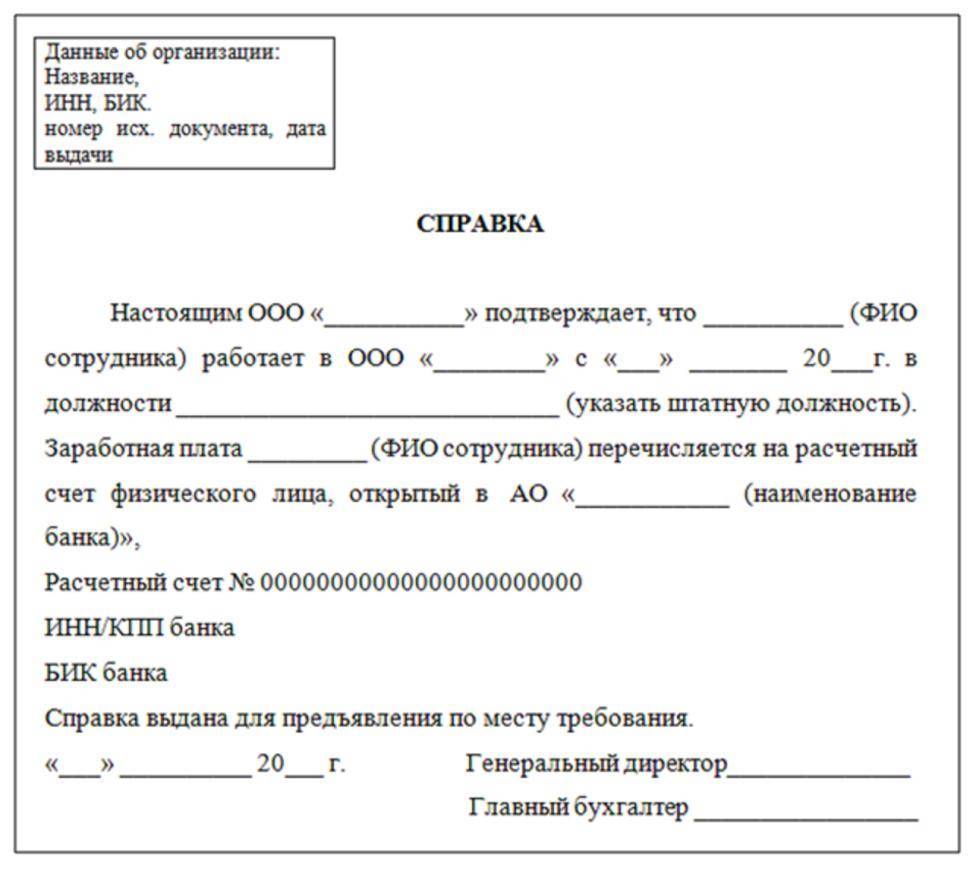

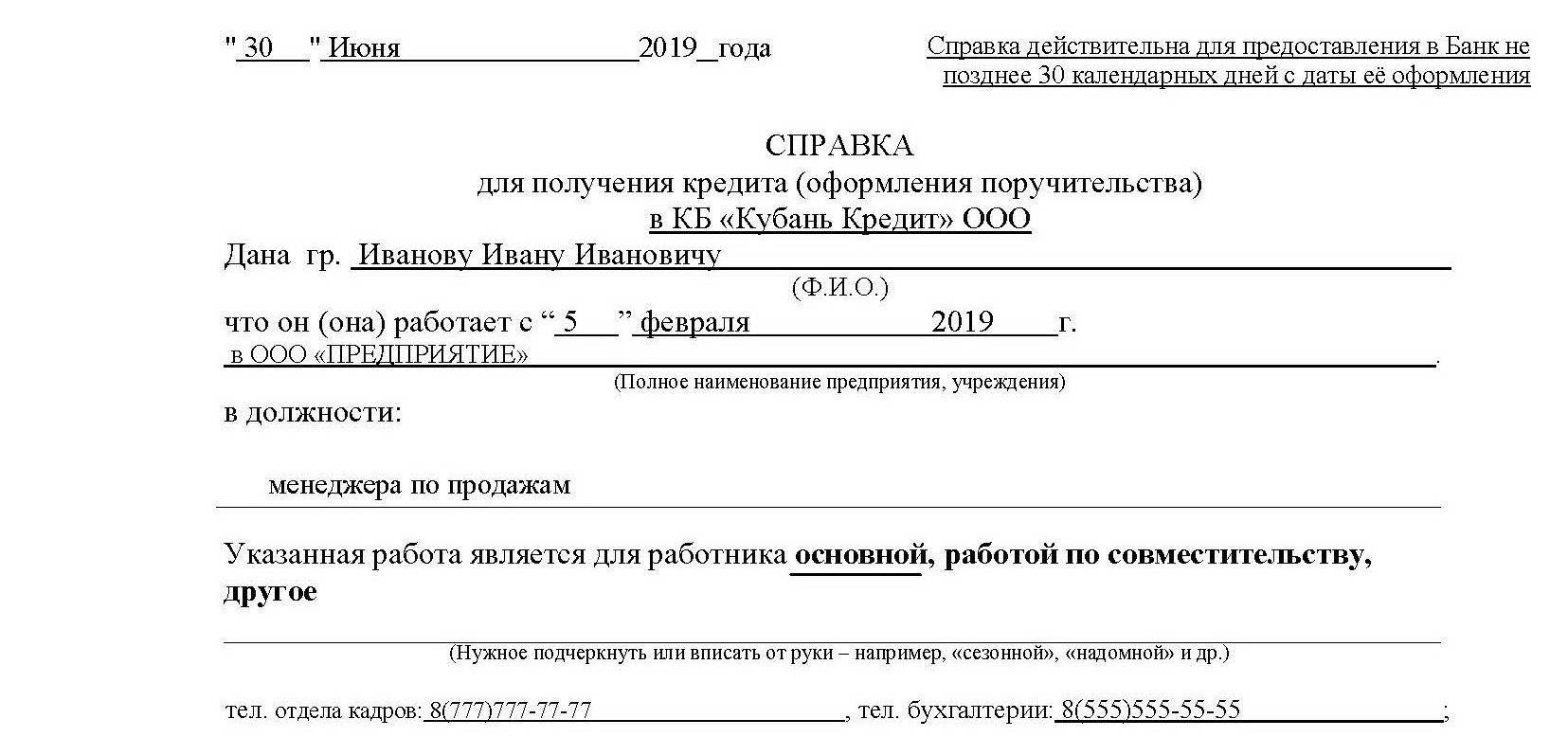

Чтобы получить карту, в любом случае необходимо будет предоставить следующие документы:

- паспорт с проставленной отметкой о месте жительства;

- любой второй документ – права, военный билет, удостоверение сотрудника силовых ведомств – главное, чтобы он был с фотографией заемщика.

При предоставлении минимального пакета можно рассчитывать на оформление карты с пониженным кредитным клиентом и более жесткими условиями, например, уменьшенным грейс-периодом и повышенными процентами.

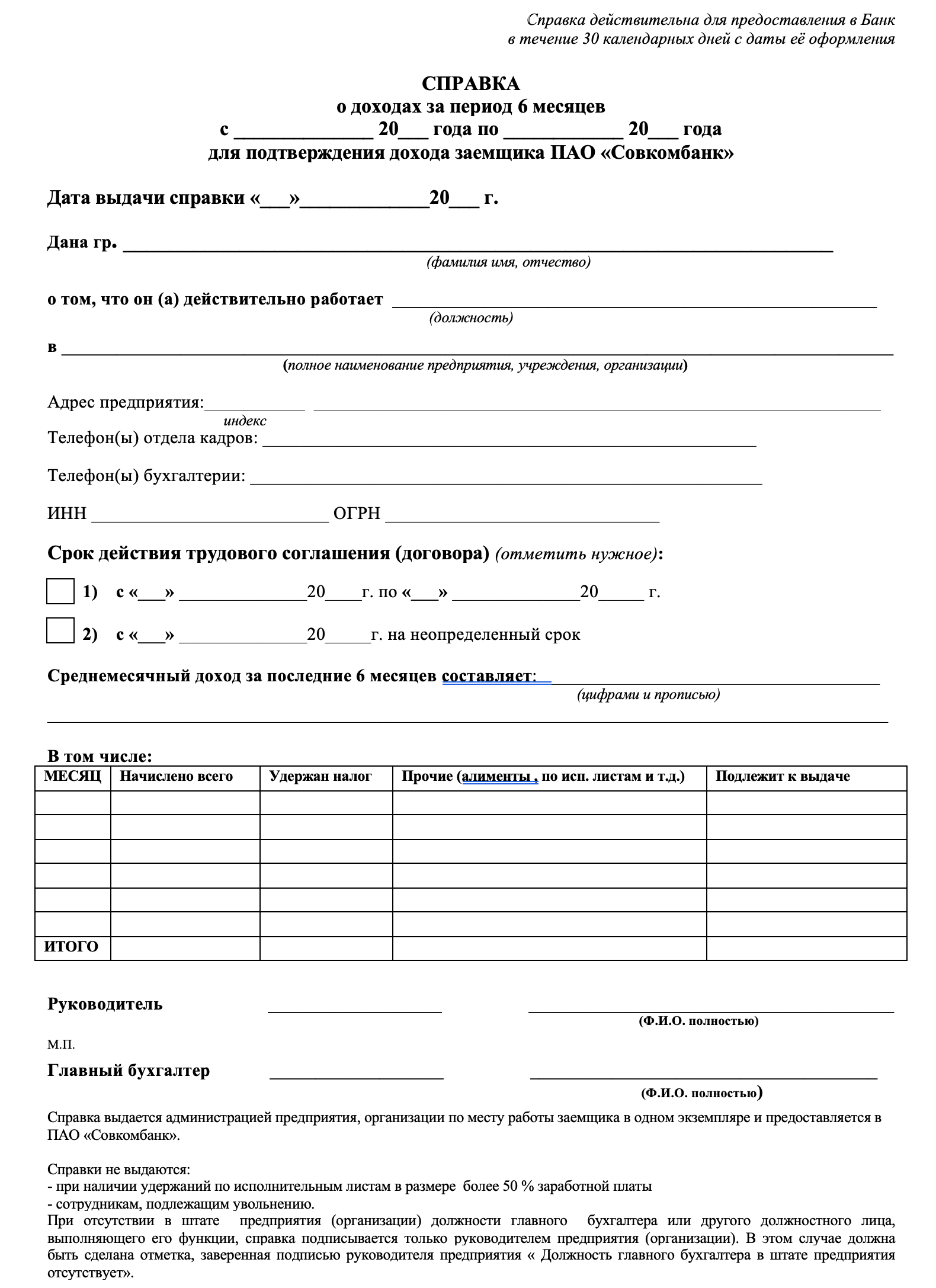

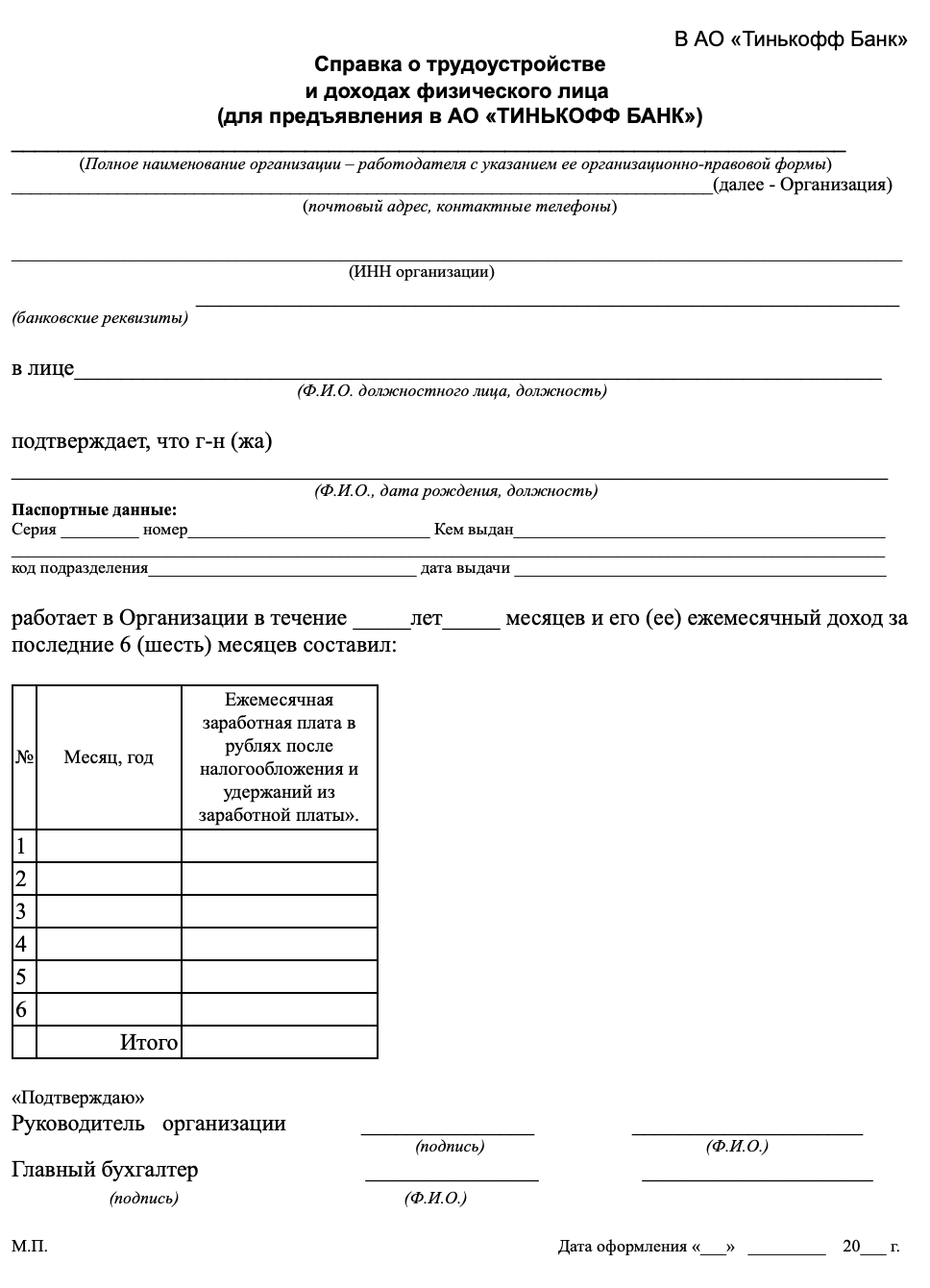

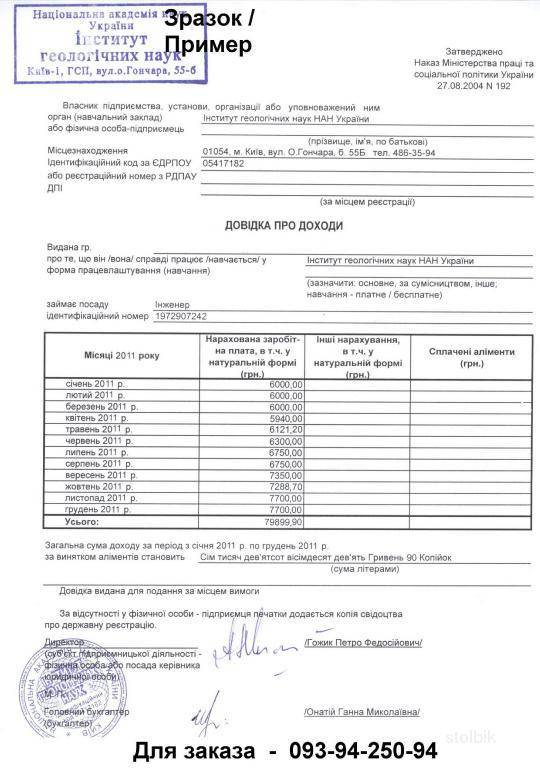

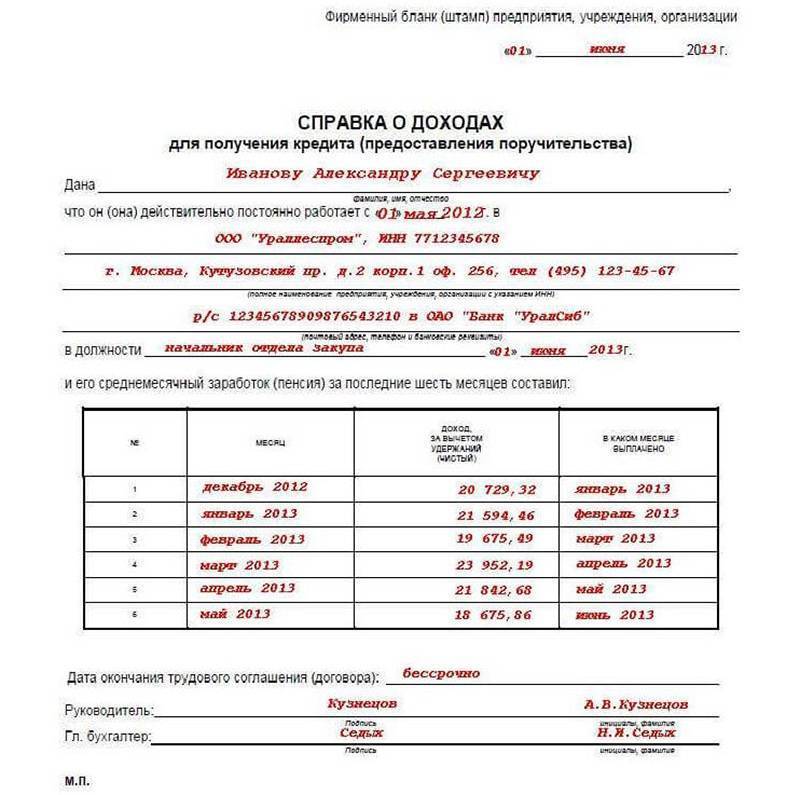

Чтобы добиться более выгодных условий, необходимо предоставить как можно больше документов, в том числе подтверждающих наличие работы и достаточного дохода, либо привлечь поручителей, либо предоставить выписку из своей кредитной истории.

Плюсы и минусы кредитных карт без справки о доходах

Грамотные люди, прежде чем воспользоваться каким-либо финансовым продуктом, в обязательном порядке изучают все его достоинства и недостатки. Это позволяет понять, а стоит ли им вообще пользоваться.

Можно выделить несколько недостатков, которые имеет кредитная карта без справок о доходах:

- низкий процент положительных решений. Чтобы повысить вероятность одобрения, можно посоветовать заемщикам подать заявку сразу в несколько кредитных учреждений;

- довольно высокая процентная ставка объясняется тем, что при оформлении таких карт банк берет на себя большой риск того, что займ не будет возвращен;

- отсутствие необходимости подтверждать доходы ведет к тому, что лимит по кредитным картам меньше, чем когда предоставляется справка. Но есть способ получить большую сумму – можно подтвердить свою обеспеченность, показав сотруднику банка загранпаспорт с отметками о выезде или ПТС (в залог она при этом не оставляется).

Все эти недостатки обусловлены особенностями кредитных карт. Но преимущества такого способа получения займов с легкостью перекрывают такие минусы. Прежде всего, те, кто решаются взять кредитную карту, получают уникальную возможность пользоваться ею бесконечно. То есть в отличие от обычного займа после даже неполного гашения долга можно вновь занимать деньги в пределах предоставленного клиенту лимита.

Есть еще один способ сэкономить: крупные кредитные организации выпускают кредитки с льготным периодом. То есть если вернуть долг в течение установленного договором количества дней после снятия денег, проценты насчитаны не будут.

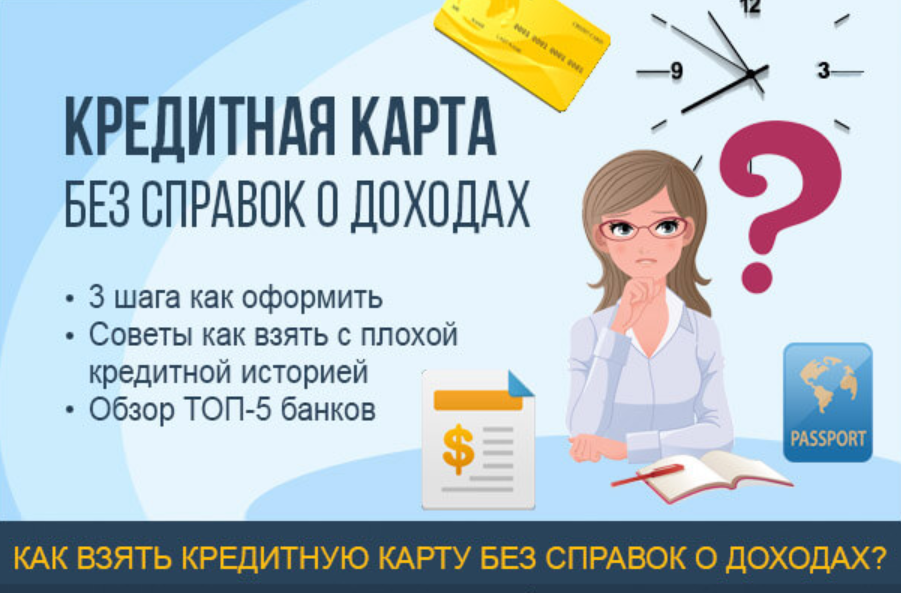

Кредитная карта без справок о доходах имеет и другие плюсы, которые характерны только для нее. Во-первых, это высокая скорость оформления. Объясняется она довольно просто: не нужно собирать какие-либо документы и ждать, когда работодатель их подготовит. Можно взять паспорт и сразу направиться в банк.

Современные технологии не стоят на месте. Сегодня не обязательно ехать в офис, сидеть в очередях. Гораздо проще подается онлайн-заявка на карту. Это стало возможным в связи с отсутствием необходимости предоставлять справку о доходах.

Условия

Для получения кредитной карты Сбербанка не требуется поручителей или залога, что позволяет не тратить на это время, как и то, что нет нужды в справках о доходе.

Ставка по кредиту для новых клиентов начинается от 25,9% (либо 21,9% для обладателей специальных премиальных карт Visa Signature и MasterCard World Black Edition).

То, какой будет выделен кредитный лимит, зависит от нескольких факторов: какова платёжеспособность клиента, насколько хороша его кредитная история, и какой тип карты он взял. Помимо этого, весьма важным будет и то, новый ли это клиент для Сбербанка, или он давно хранит свои сбережения на счетах банка, и получает на карточку Сбера заработную плату.

Ограничения в кредитном лимите в зависимости от типа карты будут следующими:

- самый простой вариант, моментальные карты – максимум 120 000 рублей;

- молодёжные карты – 200 000;

- карты Classic и Gold – 600 000.

В случае использования кредитной карты никаких отдельных комиссий, помимо указанного годового процента, взиматься не будет. Единственное, за чем следует следить – вопрос снятия наличных. Так как кредитные карты созданы, чтобы расплачиваться в первую очередь безналичным платежом, то при снятии наличных предусмотрена комиссия в размере 3% от суммы, и при этом не менее 199 рублей, а при снятии на банкоматах других банков – 4% и не менее 199 рублей. Поэтому использовать кредитную карту, если предполагается брать кредит для оплаты расходов наличными обычно нецелесообразно.

За обслуживание кредитной карты взимается ежегодная комиссия, которая будет зависеть от типа карты – так, на обслуживание карты Classic вы потратите 750 рублей в год. Если заявка на карту вами не делалась, а её дали как постоянному клиенту, то платы за обслуживание не будет.

Срок, в течение которого карта действительна, составляет 3-5 лет, после чего её нужно будет поменять, что можно сделать в любом отделении Сбербанка. Сам срок, до которого она будет действительна, указан на её лицевой стороне. За заменой лучше обратиться заранее, потому что на это может потребоваться неделя или две.

К каждой карте подключается специальная бонусная программа «Спасибо», в рамках которой часть потраченных средств будет зачисляться на ваш счёт как баллы. И вы сможете в любой момент потратить их вместо денег на покупки в магазинах-партнёрах Сбербанка.

Как получить кредит без подтверждения дохода и занятости онлайн

С появлением онлайн-платформ услуги банков стали более доступными и совершенными. Имея личный кабинет на официальном сайте банка, клиент может обслуживаться, не выходя из дома.

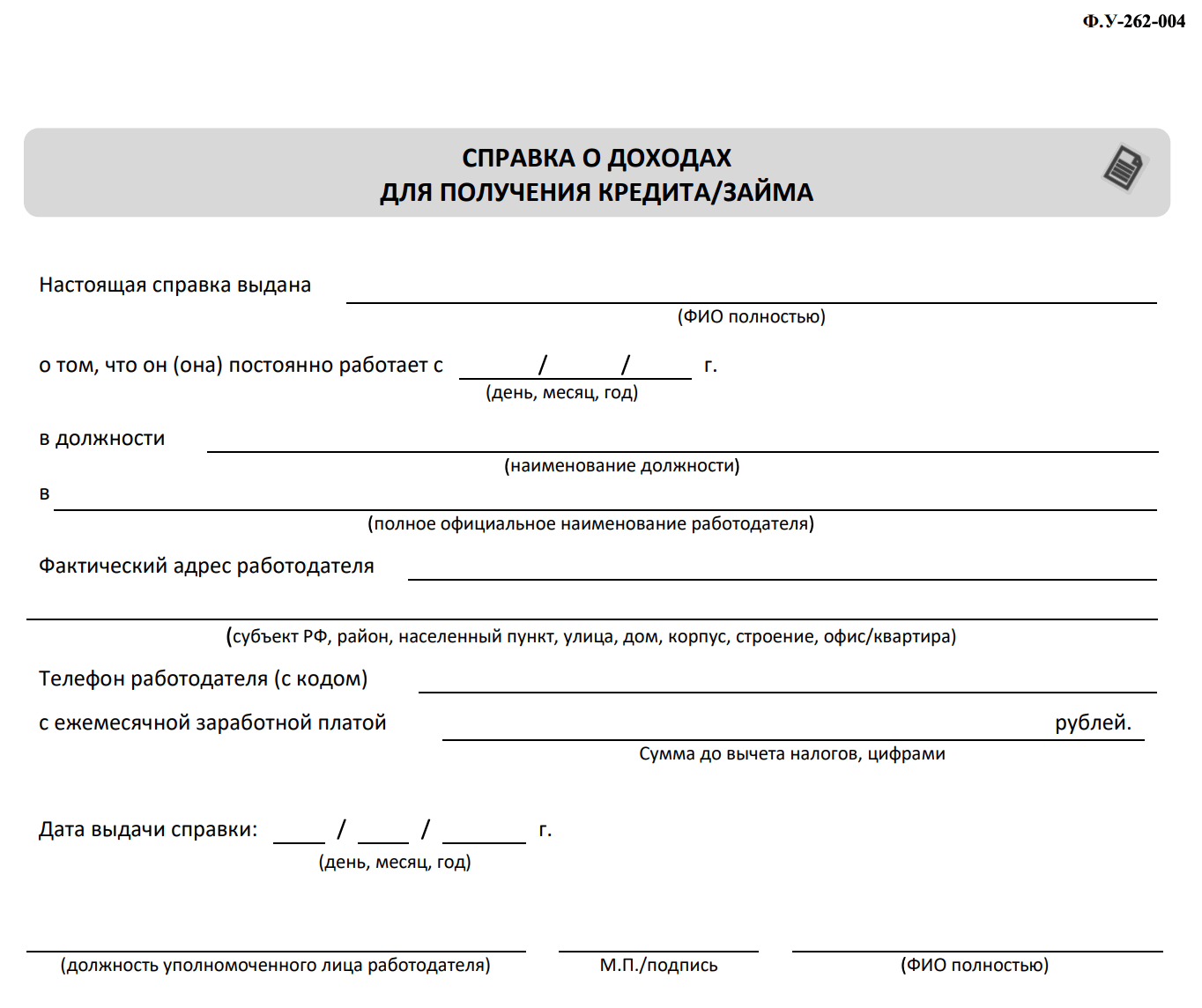

Как получить кредит без подтверждения дохода через Интернет, рассмотрим далее. Прежде всего нужно заполнить форму заявки. Это делается в соответствующем разделе официального ресурса банка

Перед внесением личных данных следует прочесть все, что касается кредитной линии, и уделить внимание важным деталям. Большинство финансовых учреждений вносят в договоры скрытые условия, которые впоследствии могут нарушить график погашения кредита

Подача заявки через Интернет элементарна и под силу даже неопытному пользователю Сети. Любой клиент может заполнить онлайн-форму без посторонней помощи. Кроме того, на сайтах крупных банков есть обучающие видео и разъяснения, как правильно оформить бланк.

Воспользовавшись консультацией специалиста, как получить кредит без подтверждения дохода и занятости, можно оформить документы без визита в банк. Это сэкономит время и финансовые средства. Не забывайте, что заемщики со справкой о платежеспособности имеют дополнительные льготы – низкие проценты или продленный срок кредитования.

Виды потребительских кредитов

Кроме классических потребительских кредитов, которые можно оформить как в отделении банка, так и в точках продаж у кредитного эксперта, существуют и другие разновидности такого банковского продукта. К ним относятся разнообразные рассрочки, ссуды, кредитные карты и даже предоставление овердрафта по дебетовой или кредитной карте. У каждого вида есть свои особенности, которые в той или иной степени способны повлиять на наш выбор. Давайте рассмотрим их подробнее.

Рассрочка

Один из вариантов кредитования, когда платеж производится не всей суммой единовременно, а по частям. Вы берете розничный товар без первого взноса или с небольшим первоначальным взносом, а потом ежемесячно выплачиваете сумму стоимости. При таком варианте кредитования возможны несколько вариантов: первый – когда в договоре значится минимальная процентная ставка за пользование кредитными средствами, обычно – не превышает 10-15%; второй – когда по договору значится ежемесячный платеж в виде фиксированной суммы за пользование средствами банка; третий – когда торговые точки Вам предлагают беспроцентную рассрочку, но цена за наличные отлична от цены рассрочки, например – микроволновка стоит 3000, а в рассрочку – 4500. В эту разницу и входят заложенные проценты, обслуживание, оформление и страховка. По сути, банковская рассрочка – это масштабная рекламная акция, призванная увеличить объемы продаж и заемных средств. Классическая рассрочка не предусматривает третьей стороны: договор заключается непосредственно между торговой точкой и физическим лицом. Договор, заключенный при участии банка – уже является кредитом.

В последние годы на рынок входят новые продукты банков – карты рассрочки, по которым у магазинов-партнеров можно приобрести товар без процентов. Условие беспроцентной рассрочки соблюдается при своевременной выплате ежемесячных платежей. При несоблюдении условий – штрафные санкции и кредитный процент на потраченные средства. Выгода банка в этом случае заключается в том, что проценты по кредиту платит торговая точка, где совершена покупка.

Ссуды

Банковские ссуды представляют собой денежные средства или имущество, передаваемые заемщику на определенный срок. Банк может выдать ссуду под обеспечение, которым служат документы на право собственности, недвижимость, ценные бумаги, или без обеспечения – если банк уверен в надежности заемщика. Иногда ссуда не предполагает процентной ставки за пользование средствами, но, как правило, такой процент есть. Зачастую такие варианты используются в предпринимательской сфере – ссуды для малого и среднего бизнеса, кредитование коммерческой деятельности и т.д.

Овердрафт

Овердрафт – это средства, которые банк может предоставить клиенту на условиях кредита при недостатке денег на собственном счете. То есть, Вы можете уйти «в минус» при недостатке на счете дебетовой карты. Овердрафт предоставляют на счета дебетовых карт только при написании клиентом заявления. Самовольно банк принять такое решение не может. Особенности овердрафта в том, что средства, поступающие на основной счет заемщика, сразу же списываются в счет долга. На овердрафт может распространяться льготный период, в течение которого проценты не будут начисляться.

Кредитные карты

Кредитная карта отличается от потребительского кредита тем, что имеет возобновляемую кредитную линию. То есть, если Вы взяли стандартный потребительский кредит и выплатили его – Ваши отношения с банком закончены. Кредитной картой можно пользоваться постоянно, используя для покупок сумму остатка на счете. Главным условием кредитной карты является своевременное внесение ежемесячных минимальных платежей, которые состоят из части основного долга, ежемесячного процента, начисленного за пользование средствами, и комиссионного платежа, если таковой имеется. На средства по кредитной карте может распространяться льготный период, в течение которого на потраченные средства проценты не начисляются. Размер и условия такого периода определяются договором, который Вы заключаете с банком.

Требования к заемщикам

Несмотря на то что кредитку можно получить без особых проблем, к заемщикам предъявляются определенные требования:

- возраст – от 18 лет минимум (чаще всего – от 21), предельный – 55 для женщин и 60 для мужчин (при этом присутствует возможность взять специальные кредитные карты для пожилых клиентов);

- гражданство – российское;

- прописка – в населенном пункте, где находится отделение банка.

Наличие хорошей кредитной истории желательно, но не обязательно. В большинстве крупных банков наподобие Сбербанка или ВТБ24 при просрочках и большой долговой нагрузке карточку заемщику вряд ли выдадут. Но в более мелких федеральных и региональных попытать удачу стоит – там наиболее низкий процент отказа, равно как при оформлении кредита через интернет.

Также желательно наличие постоянного места работы, если такового нет, не проблема, получить кредит без официальной работы также можно, предъявив справки или выписки с неофициального места работы. При предоставлении справок о доходах оформление кредиток происходит предельно быстро и с повышенной изначально суммой. Однако можно обойтись и без дополнительных справок, ограничившись одним паспортом.

Кредитные карты без подтверждения дохода – довольно модный тренд. Учитывая, что у многих людей уже имеются займы или долги по ним, банки идут на риск и выдают кредитки без доскональной проверки заемщика или по упрощенной схеме скоринга.

Какие кредитные карты можно заказать без справок о доходах

| Наименование банка | Наименование карты | Стоимость обслуживания в год | Особенности карты |

| Тинькофф Банк | Тинькофф Платинум | 590 р. | Ставка:

Льготный период — 55 дней. Бонусы за повседневные покупки — 1%, по спецпредложениям — до 30%. |

| Альфа-Банк | 100 дней без процентов |

| Ставка — от 11,99%, беспроцентный период — 100 дней. Можно получать до 50 т. р./мес. наличными бесплатно. |

| ВТБ | Мультикарта | 249 р./мес., если покупки по карте менее 5 т. р./мес. | Процентная ставка — 26%, 101 день — беспроцентный период. Можно получать кэшбэк до 10%. |

| Росбанк | МожноВсё |

| Ставка:

Беспроцентный период — 55 дней. Кэшбэк до 10% в выбранной категории либо Travel-бонусы до 5%. |

| Промсвязьбанк | Двойной кэшбэк | 990 р. | Проценты по кредиту — 26%, льготный период — 55 дней. Кэшбэк до 10% на все покупки и 1% от суммы пополнения карты. |

| УБРиР | 120 дней без процентов | 1900 р., если покупки меньше 150 т. р./год | Ставка — 27,5-31%, беспроцентный период — 120 дней. Кэшбэк 1% на все покупки с карты. |

| Русский Стандарт | Платинум | 590 р. | Ставка — от 21,9%, до 55 дней без процентов. Первый месяц после оформления карты можно снимать наличные бесплатно. |

| Ситибанк | Просто Кредитная карта | 0 р. | Ставка — 20,9-32,9%. Беспроцентный период — 50 дней. |

| МТС-Банк | МТС Деньги Weekend | 900 р. | Ставка — 24,9-27%, льготный период — 51 день. Кэшбэк на покупки — до 9%. |

| Восточный Банк | Просто | ежедневная комиссия при наличии задолженности — 30 р. | Ставка — 20%, беспроцентный срок кредитования — 60 мес. + 25 дней. |

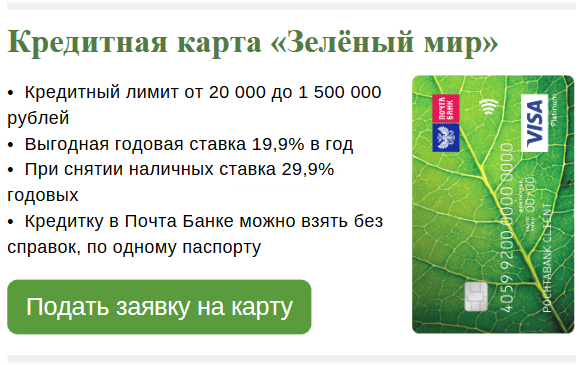

| Почта Банк | Элемент 120 | 900 р. | Ставка — 22,9%, льготный период — 120 дней. |

| Ренессанс Кредит | Мастеркард Ворлд | 0 р. | Ставка:

Льготный период — 55 дней, кэшбэк — до 10%. |

| Кредит Европа Банк | Card Credit Plus | 0 р. | Ставка — 28%, льготный период — до 55 дней. Баллы за покупки: 5% в спец. категориях и 1% на остальные. |

Правила пользования

Вне зависимости от того, где вы оформляли кредитку – в Сбербанке, ВТБ24, Тинькофф банке, Банке Москвы, Открытии или любом другом учреждении, не стоит забывать основные правила пользования картой:

Таким образом, кредитная карта при соблюдении правил безопасности и при правильном использовании – очень удобный инструмент. В ряде банков, в том числе в таких крупных, как Сбербанк или Тинькофф, можно взять кредитные карты без справок и поручителей лично в отделении или в режиме онлайн. Нет нужды прибегать к микрозаймам или просить денег у родственников – на неотложную покупку деньги всегда под рукой. Если вовремя погашать долги, то не придется переплачивать банку лишнее.

Особенности использования кредитных карт

Кредитные карты без подтверждения дохода по своему функционалу ничем не отличаются от карт, которые выдаются со справками. Разница будет касаться только тарификации и лимита. Все продукты, размещенные на сайте БанкСправка, сопровождаются описанием. Обязательно изучите важные моменты обслуживания, прежде чем подавать онлайн-заявку.

Важные моменты по кредитным картам:

- ими можно пользоваться многократно. Банк назначает лимит, можно сколько угодно раз пользоваться этими средствами: тратить деньги, пополнять счет и снова расходовать;

подходят для всех типов безналичных операций. Ими можно оплачивать товары и услуги, платить в интернете. Кредитки обслуживаются системами Виза и Мастеркард, подходят для использования за границей; - операции снятия наличных возможны, но смотрите на особенности этой операции. Почти все банки берут комиссию за обналичивание, многие повышают ставки по таким операциям, не распространяют на них льготный период;

- выбирайте карты с льготным периодом. Это срок в 50-120 дней, иногда выше, когда клиент может пользоваться кредитными средствами бесплатно;

- при наличии минуса нужно вносить ежемесячные платежи. Четкой суммы нет, банк просто говорит о его минимальном значении. Обычно это около 5% от долга. Но в интересах держателя вносить больше, так переплата будет меньше;

- банк может изменить назначенный лимит. Если заемщик активно пользуется продуктом, линия постепенно будет становиться больше;

- есть плата за обслуживание, которая взимается автоматически ежегодно или ежемесячно.

Кредитная карта удобна тем, что ее можно оформить про запас, на всякий случай. Например, вы можете получить ее сегодня и отложить. Когда понадобятся заемные средства, тогда и активируете продукт. Пока карточка не активная, никакой платы за ее обслуживание не будет.

Что такое потребительское кредитование

Потребительская ссуда – это нецелевое получение денежных средств от банка под определенный процент. Она отличается от ипотеки или автокредита тем, что не нужно отчитываться перед кредитором, куда были потрачены деньги. Выгоднее всего обращаться в финансовую организацию, где открыта ваша зарплатная карточка. Для таких клиентов банки предусматривают льготные условия кредитования.

По времени рассмотрения заявки займы можно разделить на простые и экспресс. Во втором случае банки не требуют большого пакета документов, но устанавливают высокую процентную ставку. Решение по быстрому кредиту может быть принято в присутствии клиента за несколько минут.

Ссуда выдается единоразово путем зачисления на расчетный счет (в том числе на дебетовую карту) или наличными в кассе. Обязательного страхования потребительских ссуд не существует. Клиенту могут предложить финансовую защиту жизни, здоровья или от потери работы, но они приобретаются только добровольно. Если Вам навязывают страховку, почитайте как можно отказаться от страховки по кредиту.

В зависимости от суммы займа банк может потребовать обеспечение:

- Поручительство физического лица или организации;

- Залог объекта недвижимости, ценных бумаг, транспорта и прочего.

Если вы закладываете квартиру или автомобиль, будьте готовы к тому, что не сможете совершать никакие сделки с имуществом. Ограничение действует до момента погашения долга.

Плюсы и минусы кредитной карты с неполным пакетом документов

Положительные качества КК полностью покрывают их недостатки, поэтому продукт быстро распространяется среди населения.

Плюсы:

- У держателя КК всегда будет с собой определенная сумма денег, которую он сможет использовать при возникновении непредвиденных обстоятельств.

- Оформить кредитку можно за несколько минут, написав заявление. Это делается онлайн в любое удобное для клиента время. Банк принимает решение в течение 1–3 часов. Неименные кредитки выдаются в день обращения, именные доставляются пользователю после изготовления, в течение 5–7 дней.

- Один раз оформив лимит, последующее пользование им производится без согласования с банком.

- Банки выставляют минимальные требования к заемщику.

- Пользование КК во время действия льготного периода позволяет не платить проценты.

- КК является удобным платежным средством, ею можно расплачиваться в магазинах, в т. ч. через интернет, совершать платежи и переводы онлайн или через банкоматы кредитной компании.

- Средства заемщика находятся в полной безопасности, при утере кредитки, ее можно моментально заблокировать и в дальнейшем переоформить.

Дополнительным приятным бонусом для заемщиков является участие в программах лояльности банков. Возможность пользоваться кеш-беком, дополнительными скидками и льготами делает покупки более привлекательными и приятными.

Минусы:

- Несмотря на наличие льготного периода, КК считается дорогим продуктом банков. Процентная ставка по ним выше средней, дополнительно заемщик оплачивает комиссию за выдачу, изготовление, обслуживание.

- Снятие наличных за счет заемных средств может привести к прерыванию льготного периода, кроме того, пользователю придется заплатить высокую комиссию.

- Часто оформить кредитку без справок о доходах могут только определенные категории заемщиков.

Нюансы оформления кредита без подтверждения дохода

Чтобы получить банковский заем по паспорту, клиент должен подать заявление в тот банк, который предлагает более комфортные условия кредита. Но поездка в офис может стать безрезультатной, если кредитная комиссия откажет в выдаче ссуды без подтверждения дохода. Такие случаи встречаются довольно часто даже при подаче всех необходимых документов. Причину банк не объясняет.

Второй способ получить наличные под процент – подать онлайн-заявку через Интернет. Для оформления кредита на потребительские цели без подтверждения дохода перейдите на ресурс выбранного вами банка и внесите сведения в анкету. Потребуются ваши персональные данные, включая паспортные, которые передаются адресату через защищенный протокол. Вам нужно подтвердить, что вы согласны с их хранением и обработкой.

Денежные средства поступают на счет клиента, но можно получить их через кассу банка. Но прежде нужно подписать кредитный договор. Для этого потребуется паспорт и второй официальный документ, который устроит кредитора.

Теперь вам нужно знать, как погашать полученный у банка заем. Есть три доступных способа:

Можно ли оформить кредитку с плохой кредитной историей?

Если все же случилось так, что ваше кредитное дело оказалось испорченным, есть несколько способов исправить ситуацию с кредитной историей. Приведем несколько рекомендаций.

- Попробуйте оформить кредитку в банке, где у вас есть зарплатная карта. При активном использовании дебетовой карты, вполне можно рассчитывать на поблажку со стороны банка.

- Обратитесь к кредитному брокеру. Этот человек поможет вам подобрать оптимальную программу в том банке, который согласится с вами работать. Несмотря на то, что услуги брокеров платные, они дешевле кредитных ставок ломбардов или МФО.

- Воспользуйтесь возможностями экспресс-кредитования. Это достаточно дорогой вариант с минимальными гарантиями, однако, при острой необходимости – все же вариант.

- Представьте банку документы о своей платежеспособности.

- Обратитесь к поручителям. Он будет нести ответственность наравне с вами. Если вы все равно не будете платить в срок, в следующий раз поручитель вам не поможет.

- Попробуйте исправить кредитное дело. Это можно сделать, только рассчитавшись в срок по нескольким, пусть и небольшим, кредитам. Например, вы можете обратиться в микрокредитные компании, подающие данные в БКИ, с которыми рассчитаетесь в полной мере и в установленные сроки.

Таким образом, потребители, не имеющие сведений об официальном источнике доходов, также могут получить кредитную карту на более или менее выгодных условиях.

Лучшие кредитные карты без справок о доходах

Где оформить кредитную карту без справок о доходах, у которой самые выгодные условия? Этот вопрос возникает у многих. Объясняет это тем, что на рынке огромное количество предложений. В итоге в попытках сравнить их легко растеряться

Поэтому так важно ознакомиться с рейтингами, составленными независимыми экспертами

Тинькофф Платинум — лучшая кредитка без справок онлайн

Тинькофф – уникальный банк. Он единственный не имеет ни одного отделения. Оформляются абсолютно все операции, также как кредитная карта без справок о доходах, онлайн. Причем ответ на поданную заявку приходит буквально через 5 минут.

Доставка кредитки производится по удобному для клиента адресу. Есть возможность получить кредитную карту без справок по почте, а можно значительно ускорить процесс, заказав бесплатную доставку курьером-специалистом банка.

Кредитный лимит по рассматриваемой карте гораздо выше, чем предлагают во многих других кредитных организациях. Приятной особенностью кредитки Тинькофф Платинум является довольно длительный беспроцентный период, который составляет 55 дней.

Ренессанс Кредит — моментальная карта в день обращения

Ренессанс кредит – одна из лидирующих кредитных организаций. Здесь кредитную карточку можно очень быстро получить. Заполнив заявку на сайте, уже через час клиент сможет узнать решение банка. Кредитная карта в Ренессансе моментальной выдачи, поэтому в этот же день можно подъехать в отделение и забрать ее.

Кроме того, Ренессанс предоставляет своим заемщикам, пользующимся кредитными картами, огромное количество различных акций:

- При оплате покупок в магазине часть затрат возвращается в виде бонусов.

- Льготный период 55 дней.

- Бесплатный выпуск и обслуживание.

Альфа-банк — карта Platinum без справок

В Альфа-банке предлагается выгодная карта. Кредитная карта без справок оформляется очень быстро – в режиме онлайн заявку заполнить можно всего за 10 минут. В первый год обслуживание карты осуществляется абсолютно бесплатно.

В Альфа-банке льготный период составляет 60 дней, что гораздо больше, чем во многих других кредитных организациях. Если же вернуть деньги за это время не удастся, вносить ежемесячно на карту нужно будет небольшую сумму. Минимальный платеж составляет всего 5% от суммы долга.

Touch Bank — универсальная карта с кредитным лимитом

Онлайн-проект Touch Bank от ОТП банка предлагает своим клиентам уникальный продукт. Здесь можно открыть кредитную карту без сбора справок, которая совмещает в себе огромное количество банковских услуг:

- депозит в различных валютах;

- кредитная линия;

- текущий счет.

Кроме того, в этом банке делают все, чтобы клиенту было удобно. Всеми услугами можно управлять из дома, просто зайдя в интернет. Если же по карте совершать покупки, можно участвовать в системе бонусов. При этом часть потраченных средств клиенту возвращается.

В ВТБ банк Москвы получить кредитку с интересным названием «Матрешка» можно без справок и поручителей по паспорту и второму документу. При этом можно претендовать на сумму до 150 000 рублей. Кстати, лимит может быть гораздо больше, если все-таки подтвердить свой доход одним из нескольких способов.

Получить кредитную карту могут, в том числе индивидуальные предприниматели, а также пенсионеры. Максимальный возраст – 70 лет. Для клиентов, которые находятся на зарплатном обслуживании, ВТБ Банк Москвы предлагает более низкие процентные ставки.

Для оформления нет необходимости идти в отделение банка. Направить заявку можно прямо с сайта кредитной организации.

Таким образом, оформляя кредитку, следует внимательно подойти к выбору банка. Лучшие кредитные карты баз справок и поручителей при внимательном их использовании приносят клиентам массу удобств.

Какие ещё выводы можно сделать, пролистав десятки предложений?

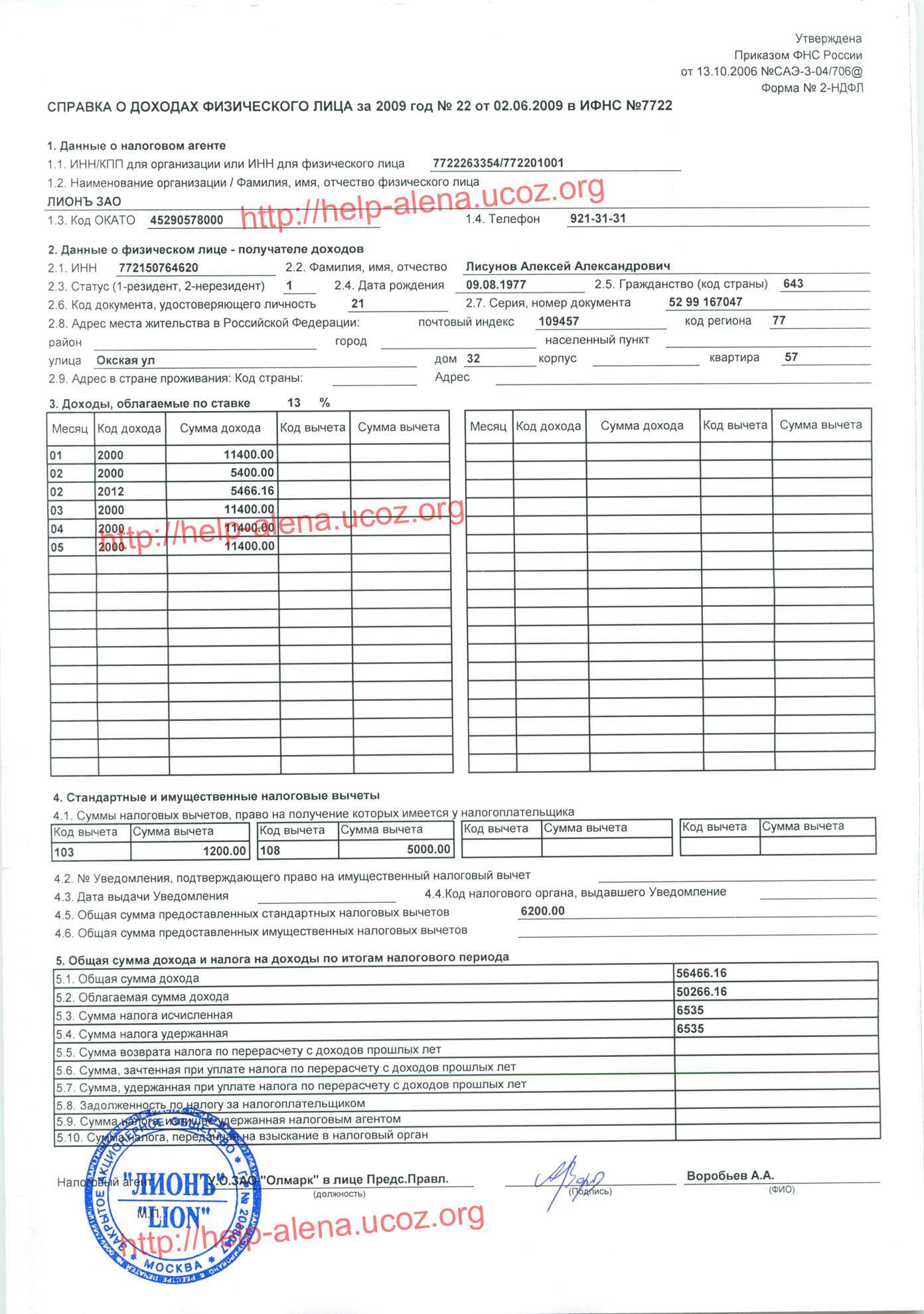

- В некоторых случаях отсутствие справки 2-НДФЛ может снизить кредитный лимит. Предположим, банк согласится может оформить кредитную карту без подтверждения дохода – но вместо миллиона рублей лимит будет составлять всего сто тысяч.

- Преимуществом будет наличие других документов: о владении недвижимостью, прописке (пускай даже временной), браке. Приносите их, даже если это не предусмотрено обязательными требованиями – это увеличит шанс получения карты. Логика банков: чем больше у вас всяких документов, тем вы надёжнее.

- Старайтесь не обналичивать средств с кредитной карты: снимается огромная комиссия.

- Сегодня есть множество «комфортных» предложений. Теперь не нужно простаивать в очередях: закажите карту онлайн, и её привезут на дом или отправят почтой. Это входит в стоимость обслуживания.

- Иногда нужен только паспорт, чтобы получить кредитную карту без подтверждения дохода. Как правило, банки компенсируют столь рискованное условие высокими ставками, штрафами за просрочку платежа и комиссиями за съём.

- Кредитные карты без справок и поручителей обычно выдают с 21 года, но есть исключения. Можно откопать выгодное предложение кредитной карты, даже если тебе всего 18.