Особенности бухучета

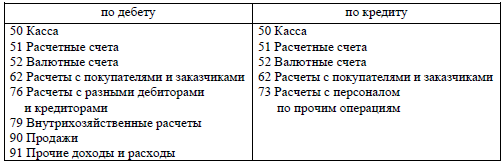

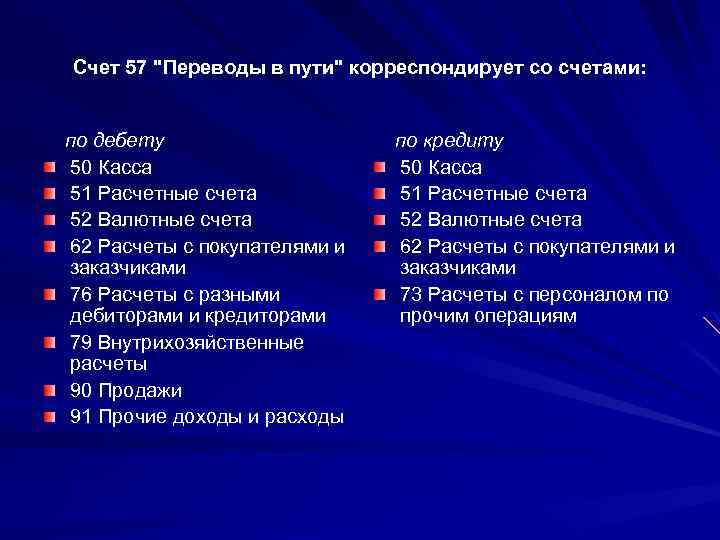

Счет 57 ведется на основании актуального Плана счетов, установленного приказом Минфина №94 от 31 октября 2000 года. Корреспондирует он со следующими счетами: 50, 62, 79, 90-91 и другими. Кредитовый счет 57 корреспондирует со счетами 50-52, 62, 73.

К СВЕДЕНИЮ! Ведение счета 57 регламентируется рядом нормативных документов. Это, в том числе, Указание ЦБ №3210 от 11 марта 2014 года.

Субсчета счета 57 «В пути»

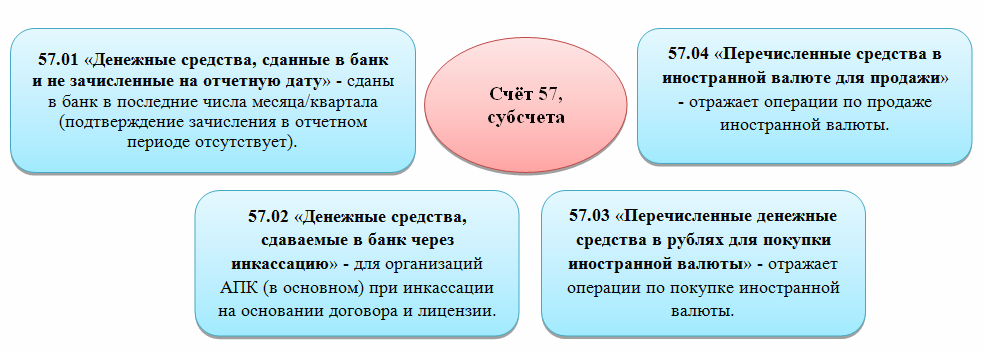

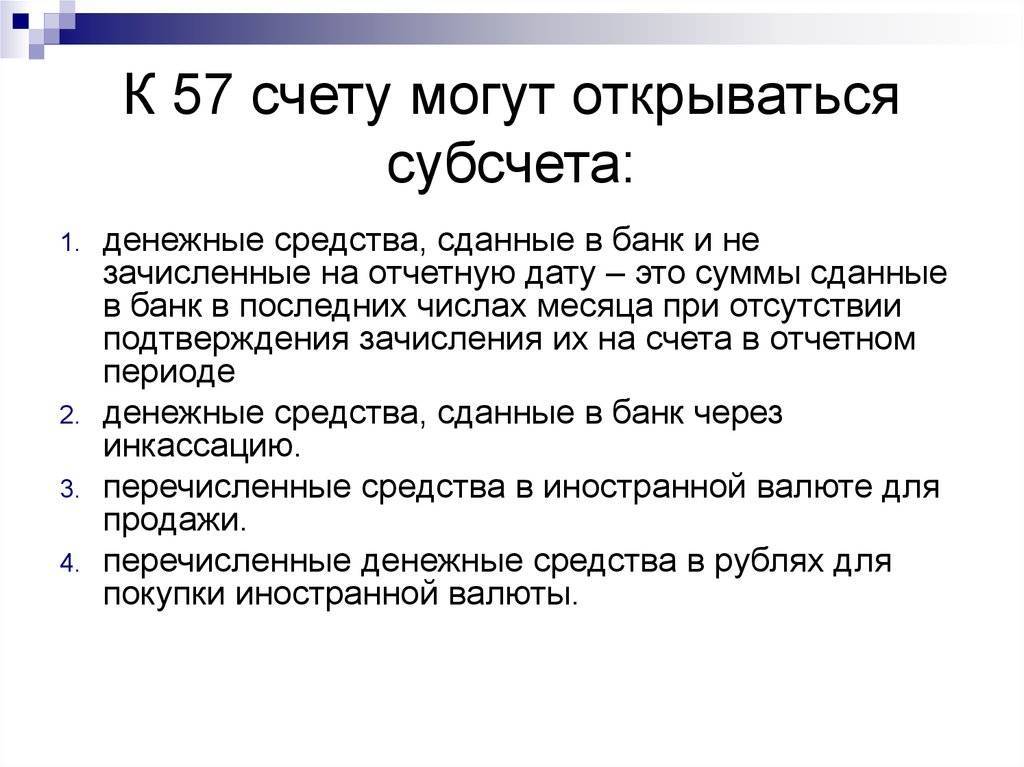

Субсчета нужны для обособленного учета некоторых операций/действий. К примеру, это могут быть операции с валютой, внесение денег определенным способом. Счет 57 может разделяться на эти субсчета:

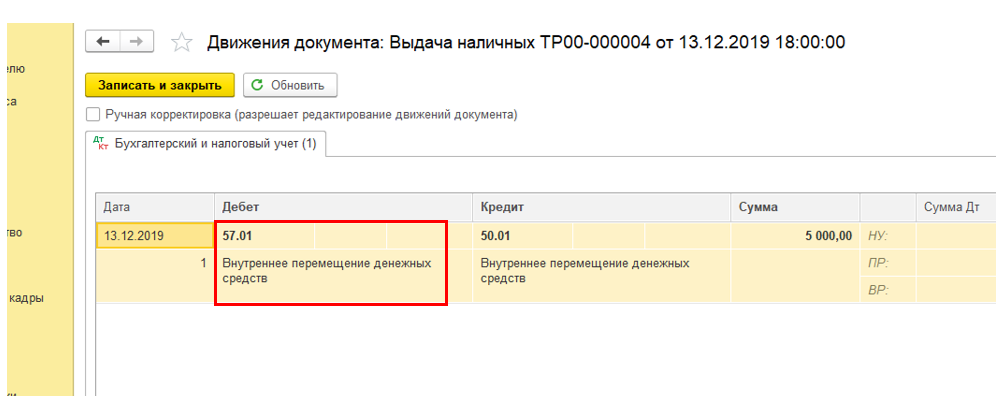

- 01. Здесь фиксируются суммы, направленные в кредитные организации. Это переводы, по которым пока нет подтверждения в форме выписки из банка. Пример – сдача выручки, инкассированные средства. То есть деньги, переданные на счет в банке через инкассаторов.

- 02. Действия по покупке валюты. Субсчет нужен при возникновении потребности разницы между стоимостью покупки и курсом ЦБ.

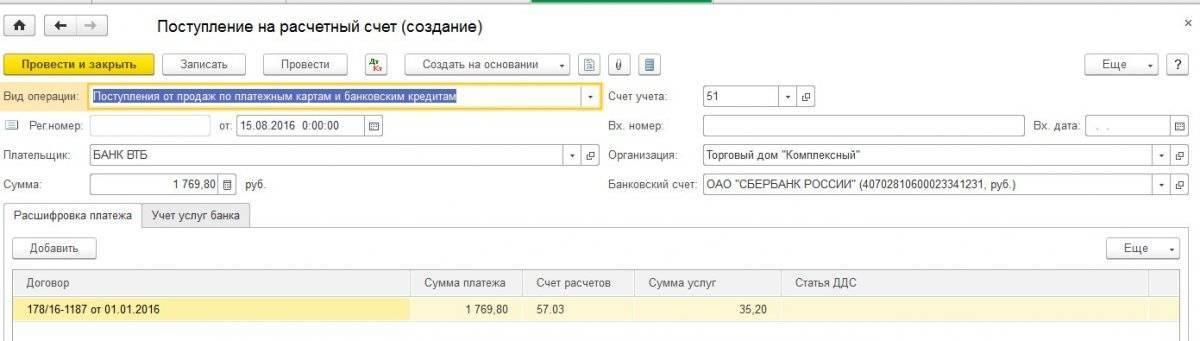

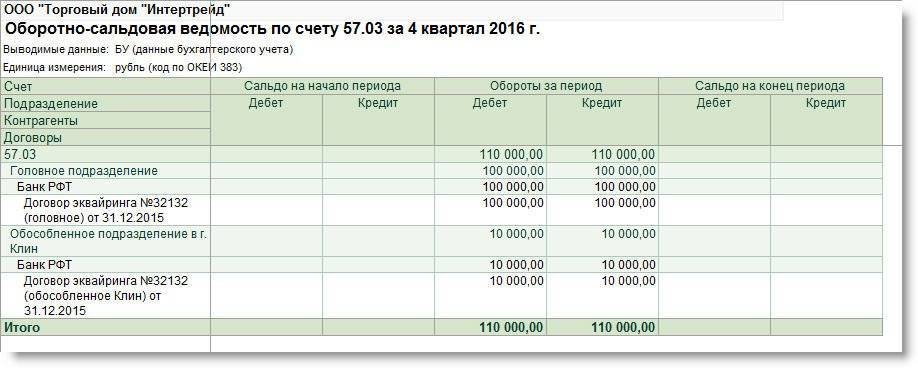

- 03. Субсчет используется в торговле для фиксации эквайринговых сделок. К примеру, продукция оплачена через терминал при помощи специальных карт. Деньги в рассматриваемом случае будут зачислены на р/с фирмы спустя какое-то время. При этом владелец терминала берет процент за перевод.

- 21. Действия, произведенные в валюте.

Если требуется, бухгалтер может создавать вспомогательные субсчета.

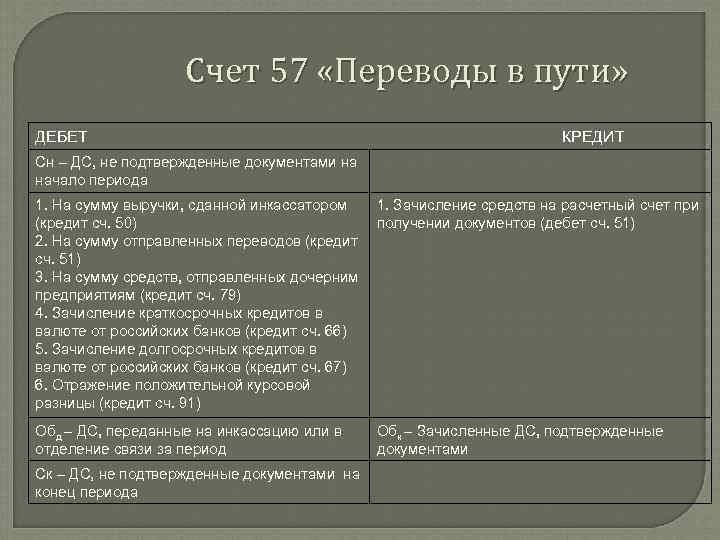

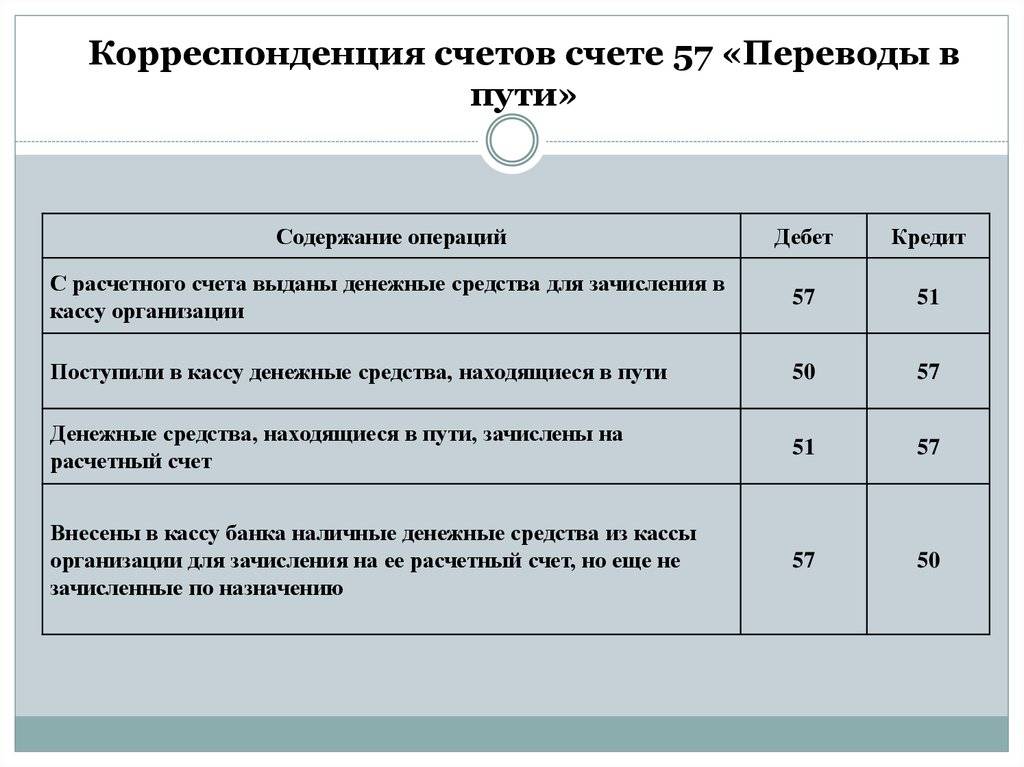

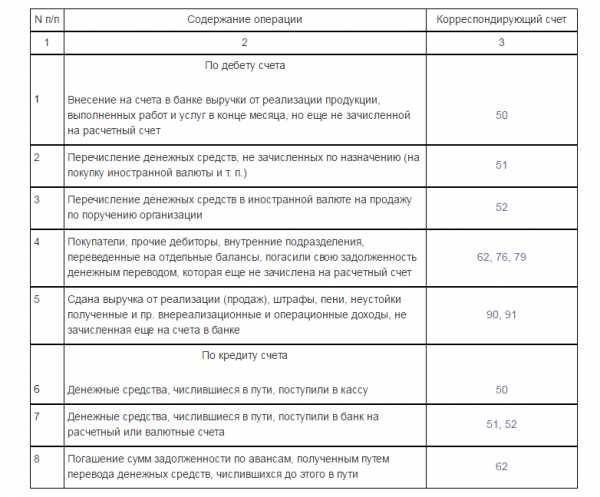

Кредит и дебет счета 57

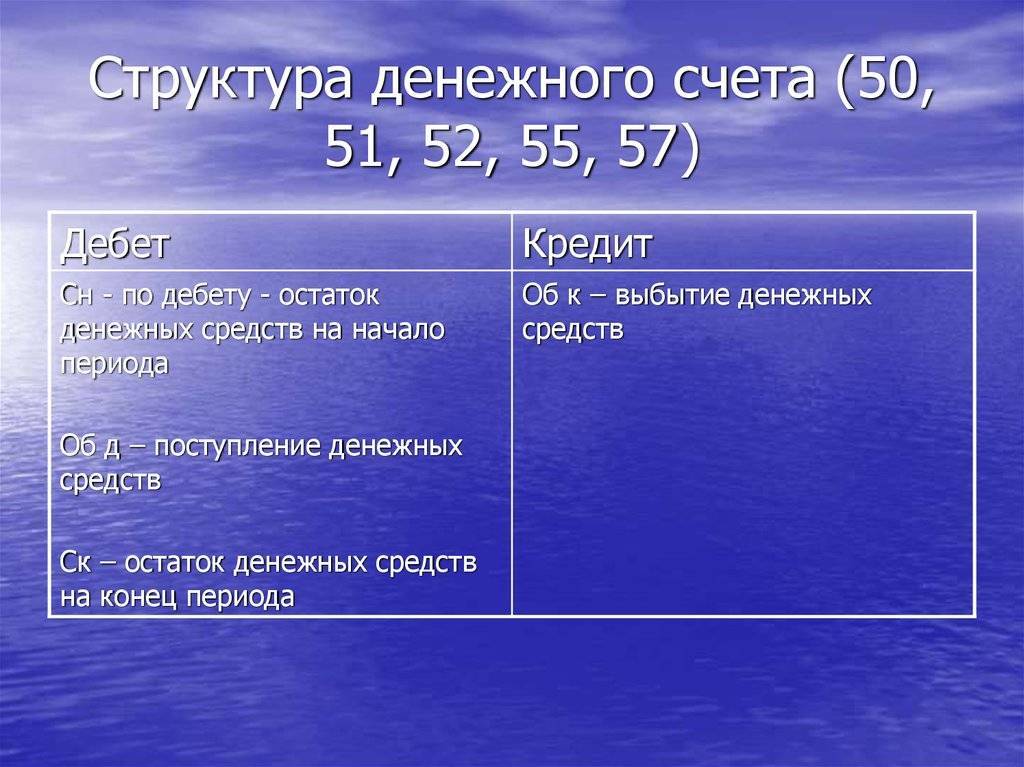

Счет 57 считается активным балансовым. Его особенности по двум направлениям:

- Дебет. Деньги, направленные на зачисление.

- Кредит. Последующее зачисление денег по изначальному назначению. В частности, это оприходование средств в кассу, поступление денег в валюте.

Для отражения тех или иных операций используются проводки. Они фиксируют определенные действия/операции.

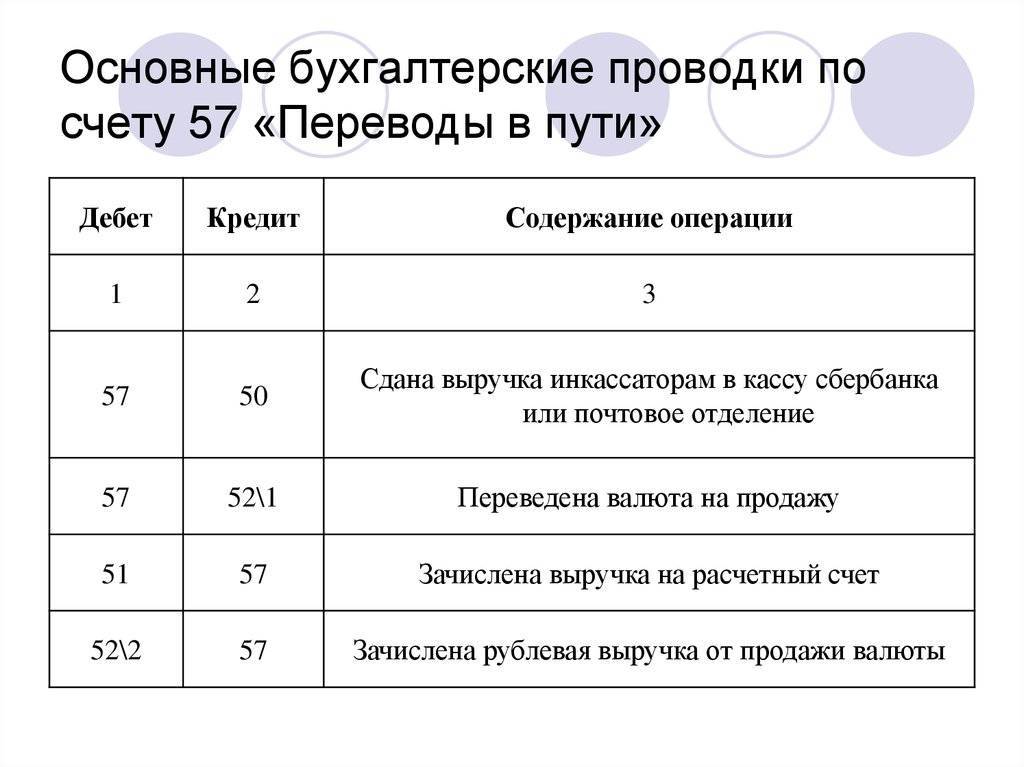

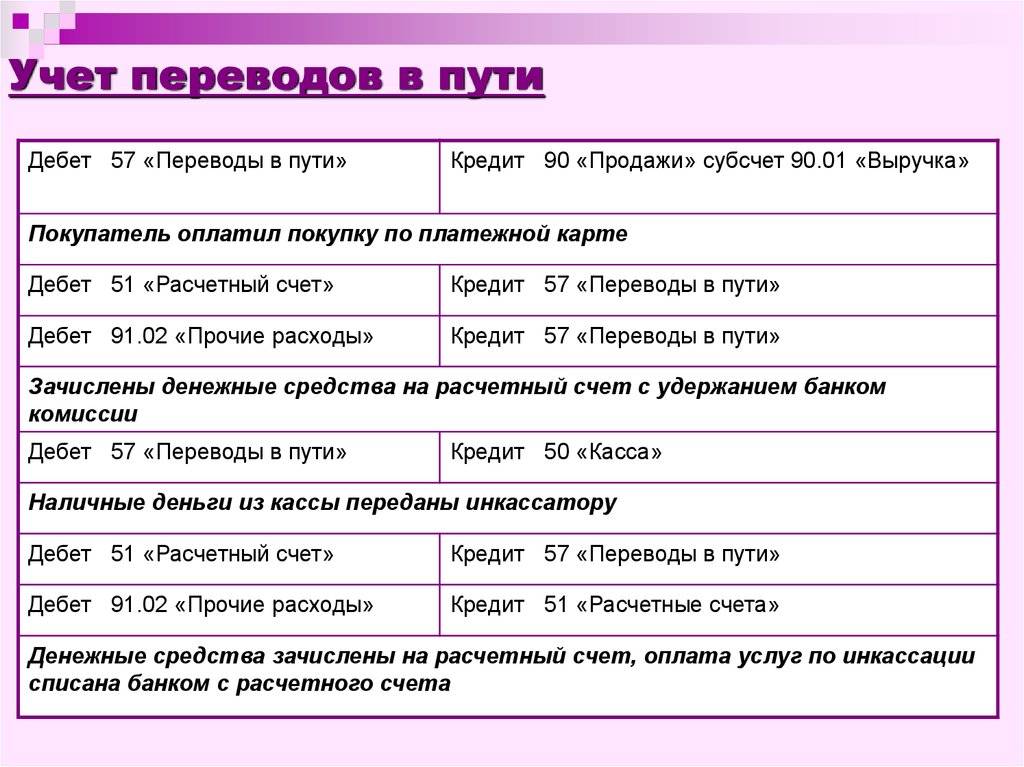

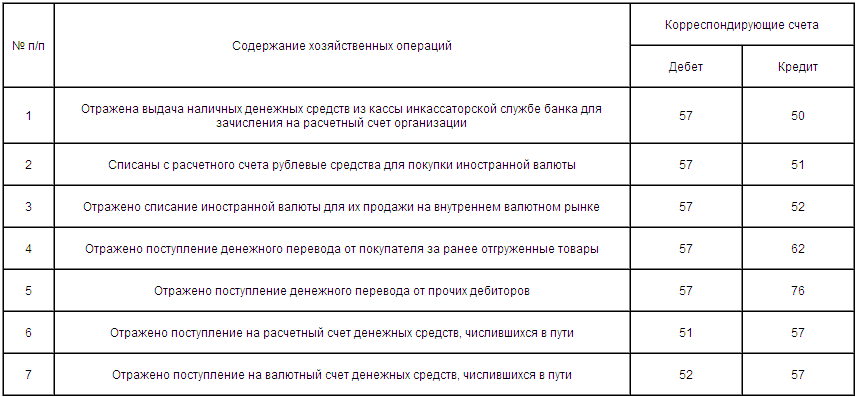

Стандартные проводки по счету 57

Записи по счету 57 могут быть самыми разнообразными. Однако можно выделить наиболее общеупотребимые проводки:

- ДТ57/01 КТ50. Выручка приходит на р/с фирмы в банке на завершение месяца. Первичка – банковская квитанция.

- ДТ50-52 КТ57. Деньги «в пути» пришли в кассу/банковское учреждение.

- ДТ57/02 КТ50. Направление выручки в банковское учреждение через инкассаторов.

- ДТ51 КТ57/02. Деньги зачислены на счет через службу инкассации.

- ДТ57/03, 04 КТ51,52. Перечисление денег на покупку/реализацию валюты.

- ДТ57 КТ62,76. Перевод от дебитора по выплате долга, который пока не был зачислен. Когда этот перевод поступает на р/с фирмы, нужно выполнить обратную проводку.

Каждая запись вносится на основании первичного документа. Как правило, это банковские бумаги (квитанция и прочее). Рассмотрим проводки, которые используются при конкретных ситуациях.

Поступление денег на расчетный счет фирмы

При поступлении денег на р/с используются эти записи:

- ДТ50 КТ90/01. Выручка фирмы.

- ДТ57/02 КТ50. Деньги, принятые инкассатором.

- ДТ51 КТ57/02. Деньги зачислены на р/с фирмы.

- ДТ91/02 КТ51. Банковская комиссия за операции с деньгами.

Как очевидно, практически в каждой проводке фигурирует субсчет. Он нужен для детализации операции.

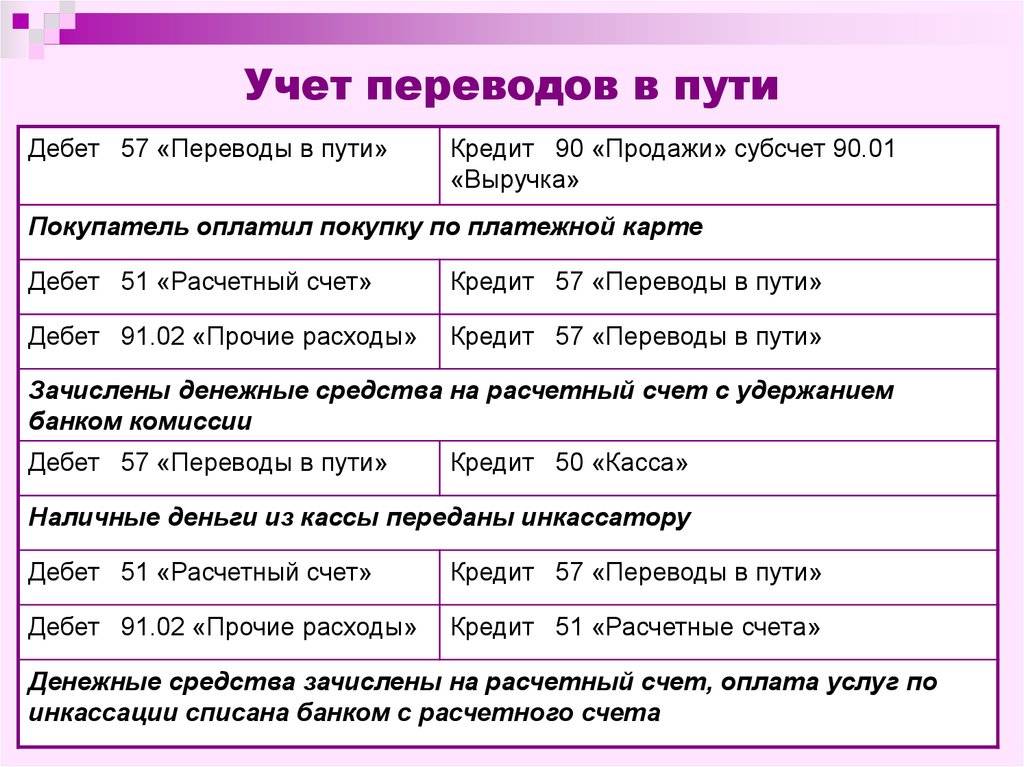

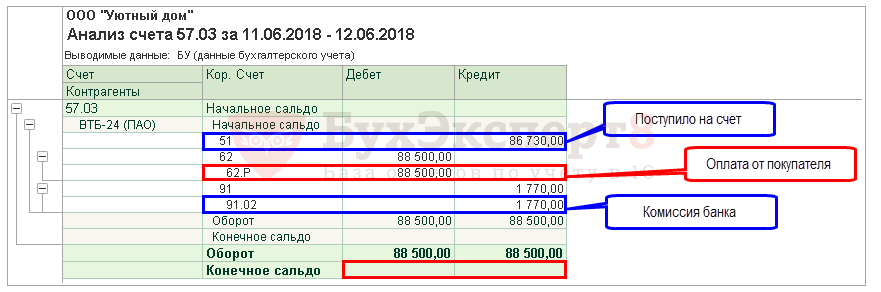

Учет эквайринга

Эквайринг представляет собой оплату платежными картами, то есть безнал. Подобные операции отражаются в бухучете с помощью этих записей:

- ДТ50 КТ90. На счет пришла выручка.

- ДТ57 КТ90. Фиксация выручки по безналичному расчету.

- ДТ90/03 КТ68. Начисление НДС от продажи.

- ДТ51 КТ57. Поступление денег по безналичному расчету с учетом банковской комиссии.

- ДТ91 КТ57. Фиксация банковской комиссии по безналичным расчетам.

Бухгалтер обязательно должен учитывать факт того, что операции проводились безналичным способом.

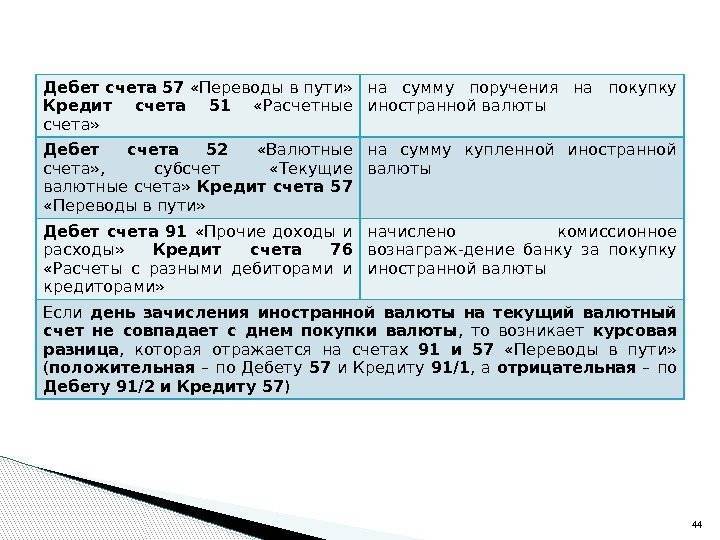

Приобретение валюты

Фирма может приобретать валюту. В этом случае используются следующие проводки:

- ДТ57 КТ51. Перечисление денег на приобретение валюты.

- ДТ52 КТ57. Валюта конвертировалась и поступила на счет организации.

- ДТ57 КТ91/01. Фиксация положительной курсовой разницы.

- ДТ91/02 КТ57. Фиксация отрицательной разницы между курсами.

Первичная документация: бухгалтерская справка, выписки из банка.

К СВЕДЕНИЮ! Первичка нужна для подтверждения сумм, зафиксированных в бухучете.

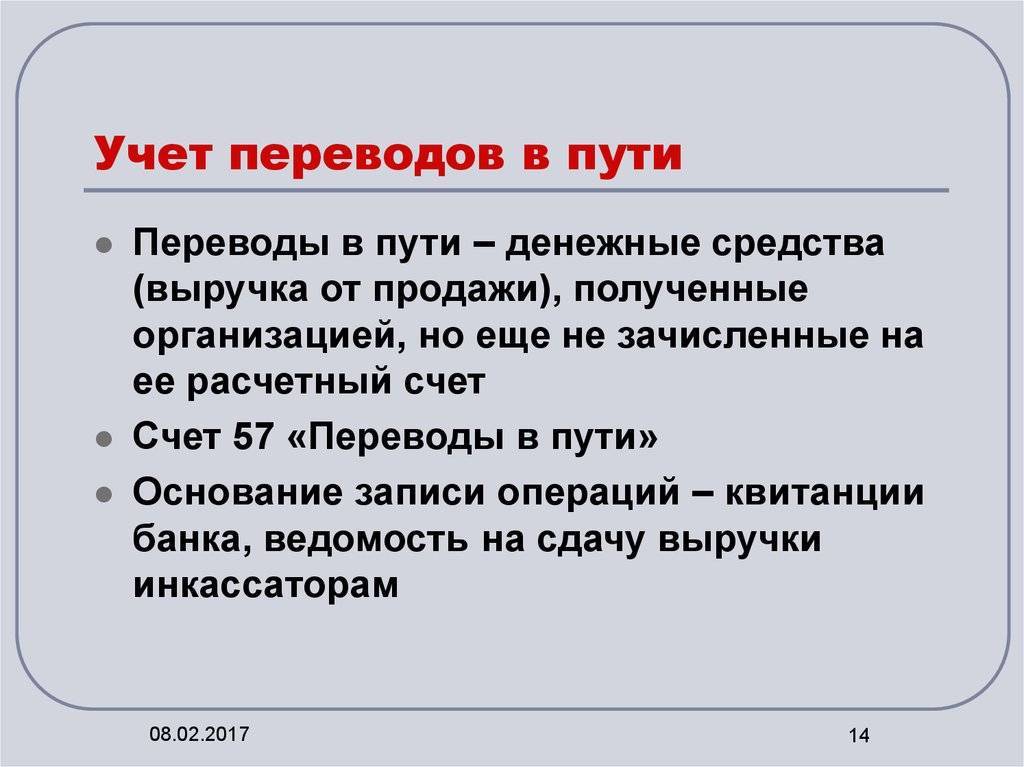

Переводы в пути: понятие, виды, нормативная база учета

В процессе производственной деятельности у предприятий могут возникать ситуации, когда наличные денежные средства невозможно зачислить на счета в банке. Например:

- Продавец продукции (товаров) находится в другом городе и в конце рабочего дня выручку в обязательном порядке должен сдать либо инкассаторам, либо в ближайшее отделение узла связи.

- В конце рабочего дня наличные деньги самого предприятия забираются инкассаторами, но до следующего операционного дня банка эти средства не зачисляются на счета в банке.

- Денежные средства поставщику через кассу почтового отделения для зачисления на его расчетный счет за поставленные материалы, в случае если перевод будет осуществляться более одного дня.

- Проведение операций по учету эквайринга, в случае если отражение выручки, поступившей в безналичной форме и зачисление денежных средств на расчетный счет организации произошло в разные операционные дни.

- Операции, связанные с покупкой и продажей валюты, в случае если перевод занимает больше одного дня.

- и т. д.

Понятийная справка!Эквайринг (от англ. acquire «приобретать, получать») – это операция, связанная с принятием в качестве оплаты товаров, работ и услуг платежных банковских карт через платежные терминалы. Кроме того, существует также понятие интернет-эквайринг, которое предполагает осуществлять платежные операции через Интернет-ресурс с использованием специального интерфейса.

Кроме вышеприведенных видов переводов в пути, возможны и другие случаи осуществления переводов денежных средств и денежных документов. Главным условием при этом является их перемещение более одного операционного дня.

Понятийная справка!

Переводы в пути – это денежные средства, денежные документы предприятия, которые сданы в кассу почтового отделения, инкассатору, кассу банковской организации для зачисления на расчетный счет предприятия, но не зачисленные в течении одного операционного дня.

Нормативное регулирование учета операций с денежными средствами, которые числятся как переводы в пути, в первую очередь определяется действующим Планом счетов, утвержденным приказом Министерства Финансов РФ от 31 октября 2000 г. №94н (в редакции от 08.11.2010) и инструкцией по его применению.

Необходимость сдачи выручки в банк сверх установленных лимитов определяется Указанием Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» N 3210-У».

Кроме того, в качестве нормативной базы при осуществлении операций, связанных с покупкой и продажей валюты, выступает Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006).

Субсчета

Как уже было сказано, инвалюта в регистре проводится, как и он сам, обособленно. В частности у него есть несколько субсчетов, которые вводятся по надобности. Среди них:

- 57.1 – «Средства, передающиеся в банк или не зачисленные в отчетный период» (в конце месяца без подтверждения в сданной ведомости);

- 57.2 – «Средства, передающиеся в банк через инкассаторские службы». Чаще всего применяется предпринимателями розничной торговли, заключающими договор с банком на сдачу денег через службу инкассаторов;

- 57.3 – «Средства в национальной валюте России для обмена на инвалюту». Описывают процессы покупки инвалюты;

- 57.4 – «Средства, в инвалюте для обмена на российский рубль» Описывают процессы продажи инвалюты.

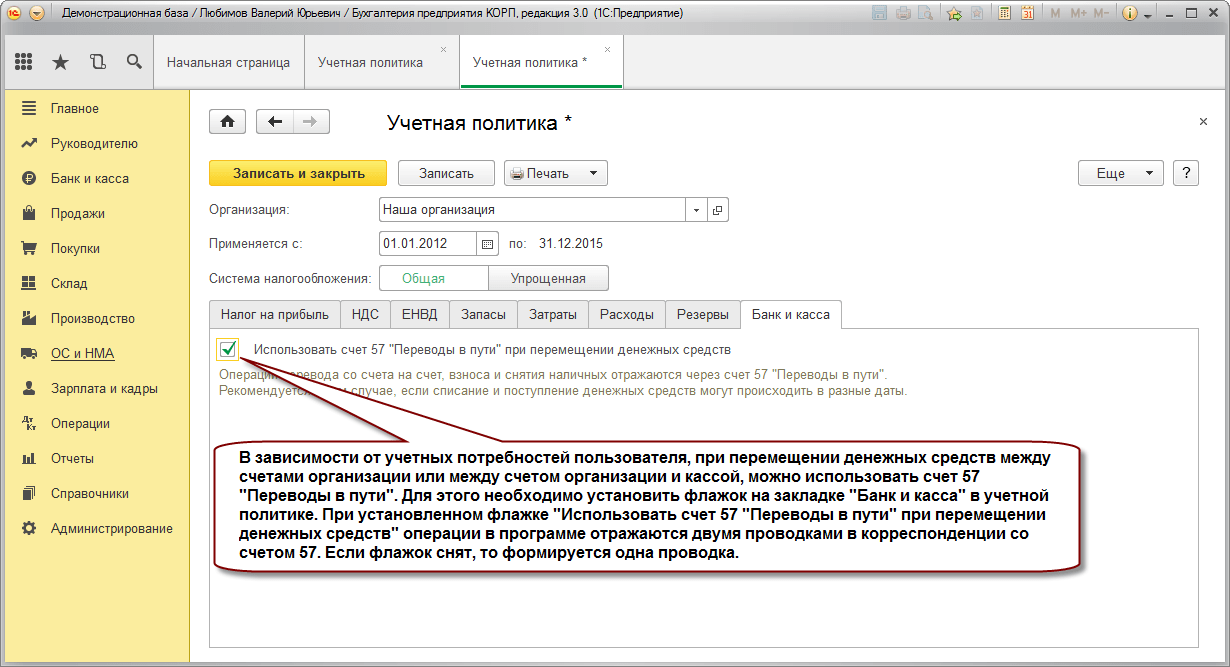

Средство 1С предоставляет автоматизацию бухучета

Важно! Следует обращать внимание на то, что, когда формируется отчет о движении ДС по 57 счету в бухгалтерии, они (ДС) должны быть отражены в этой отчетности. Также нужно включать в отчетность обороты СЧ 57 Дебет. Любые операции с иностранной валютой, согласно Положению по бухгалтерскому учёту 3/2006, необходимо пересчитывать в российские рубли

Порядок этого процесса также регламентируется Положением 3

Любые операции с иностранной валютой, согласно Положению по бухгалтерскому учёту 3/2006, необходимо пересчитывать в российские рубли. Порядок этого процесса также регламентируется Положением 3.

Для учета сумм, поступивших в разных валютных единицах, бухгалтер может открыть следующие субсчета:

- 57.1 – перечисленные, но не поступившие средства;

- 57.2 – средства, сданные через инкассаторов;

- 57.3 – средства, выделенные на приобретение иностранной валюты;

- 57.4 – средства, выраженные в иностранной валюте и переданные для продажи.

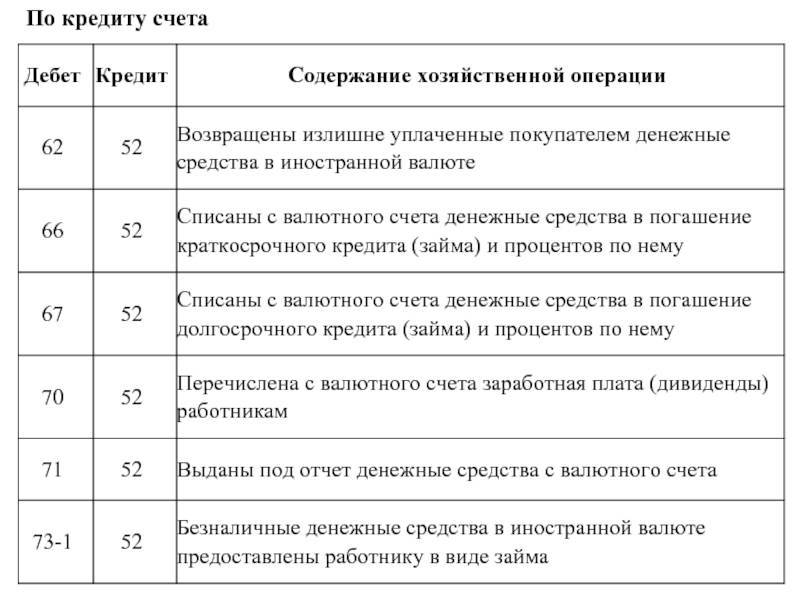

Движение по кредиту

Кредит счета 51 формируется из операций списания (расхода) безналичных средств предприятия. Оборот по кредиту показывает общую сумму перечислений, списаний и снятия наличных, положенных на счет 51. Проводки по кредиту следующие:

- Снятие наличных (Д 50, К 51) – с расчетного счета сняты денежные средства, поступающие в кассу предприятия (обналичивание происходит в лимитированном порядке, с указанием статьи расходов). Чаще всего организации используют часть средств при выплате заработной платы или на хозяйственные нужды.

- Перемещение безналичных (Д 51/55, К 51) – данная корреспонденция проводится при переводе части средств на другой счет или на открытие специальных аккредитивов, предназначенных для расчетов с контрагентами.

- Оплата поставщикам, подрядчикам и прочим кредиторам (Д 60/62/76, К 51) – перечисление суммы активов с расчетного счета в адрес контрагентов (за товары и услуги, возвраты продукции и т. д.).

- Расчеты по займам, ссудам и кредитам (Д 66, К 51) – перечислены проценты за использование заемных средств или погашена задолженность по кредитам.

- Выполнение обязательств перед бюджетами различных уровней и внебюджетными фондами (Д 68/69, К 51) – в зависимости от налога или фонда, в корреспонденции указываются соответствующие субсчета.

- Заработная плата (Д 70, К 51) – перечислена з/пл сотрудникам.

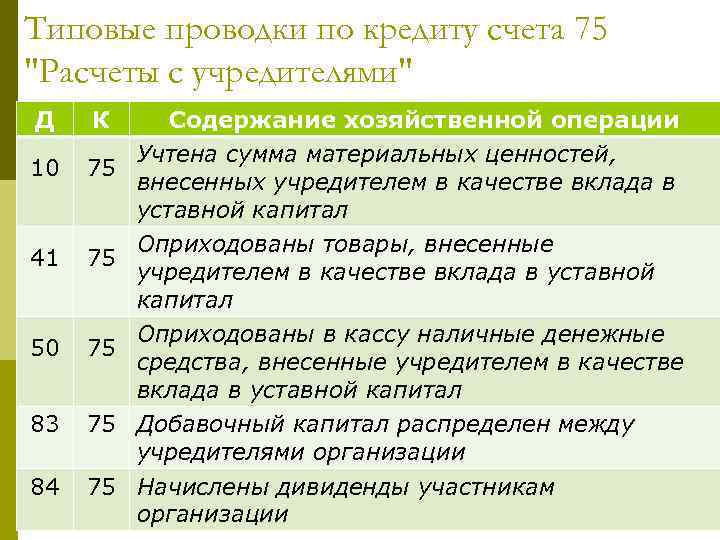

- Расчеты с учредителями (Д 75, К 51) – по результатам деятельности произведены выплаты учредителям.

Узнать про пенсию по снилс

Счет 51 Расчетные счета — это основной счет любой организации. Поступление денег на расчетный счет учитывается по дебету счета 51. Деньги, списанные с расчетного счета, учитываются по кредиту счета 51. Данные по счету заносятся из банковской выписки.

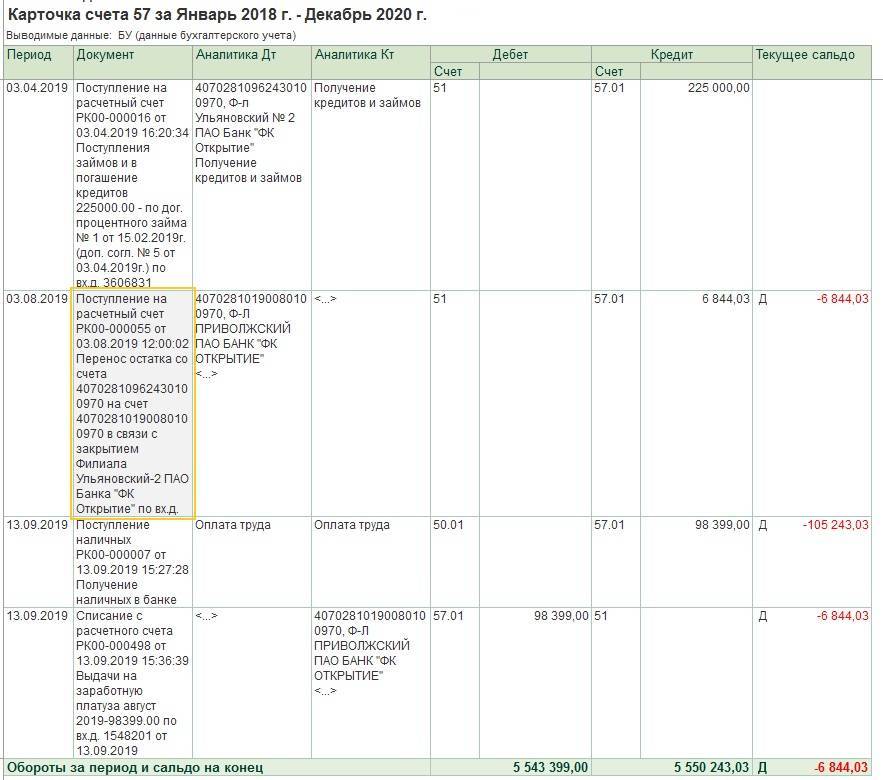

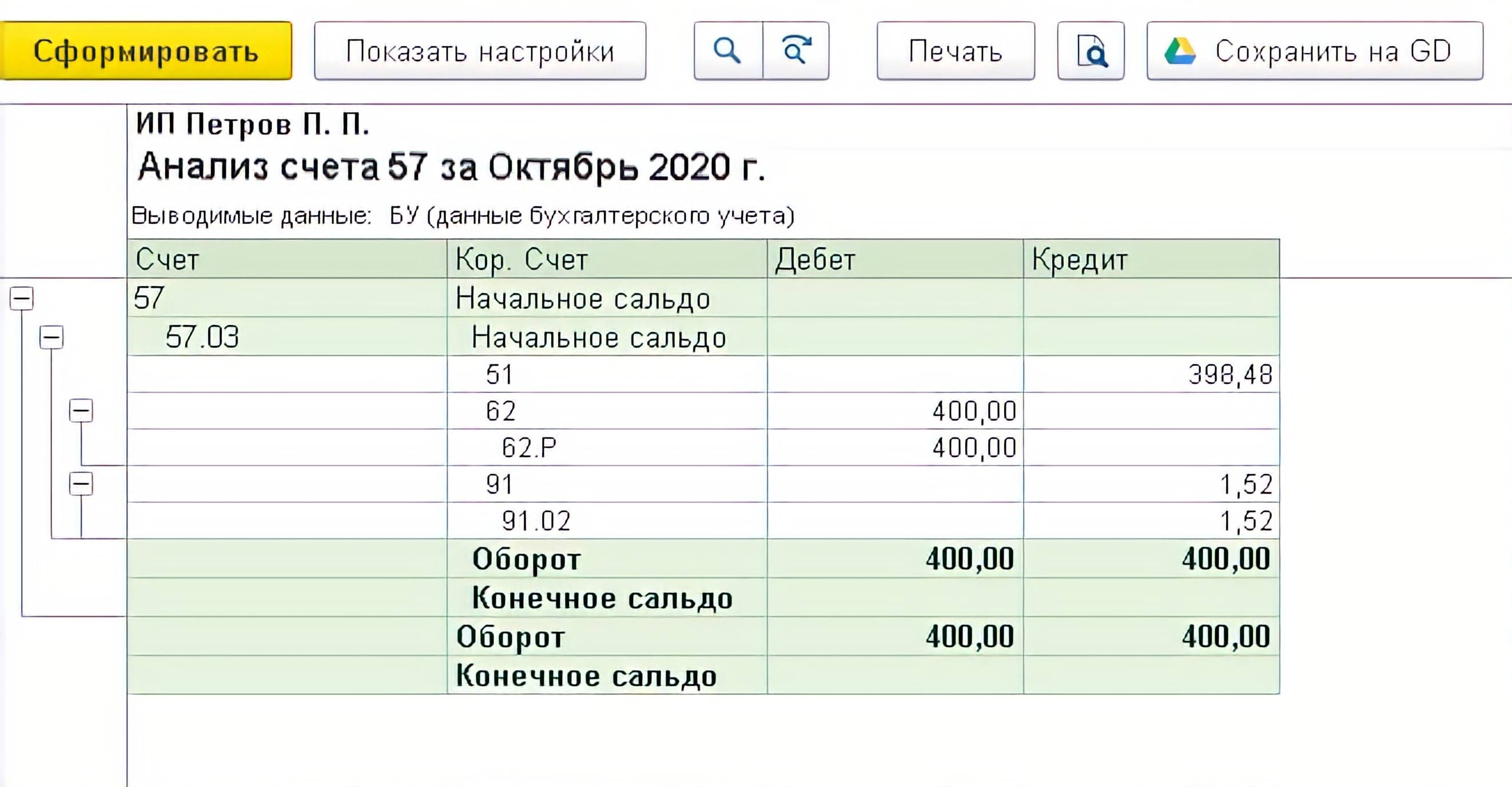

Счет 57 в бухгалтерском учете: переводы в пути

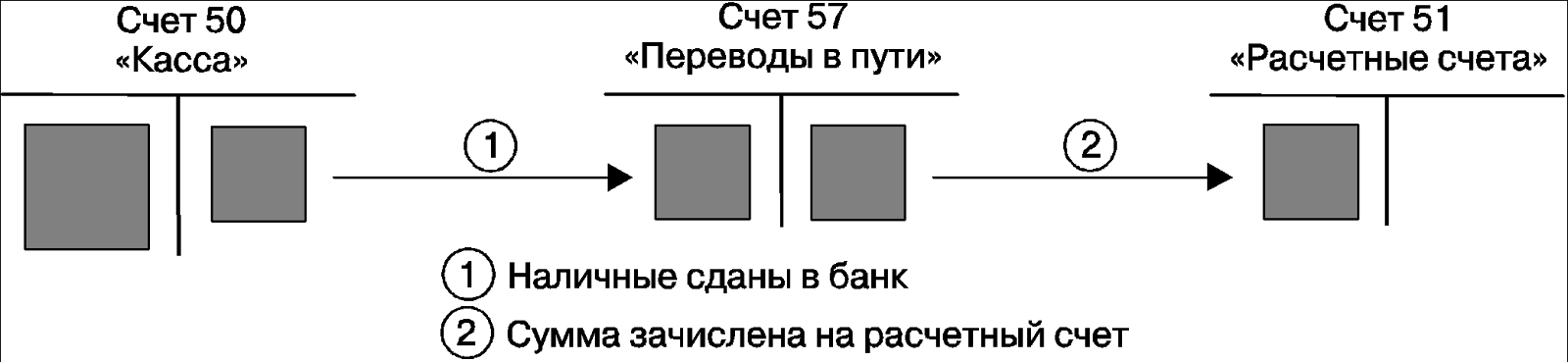

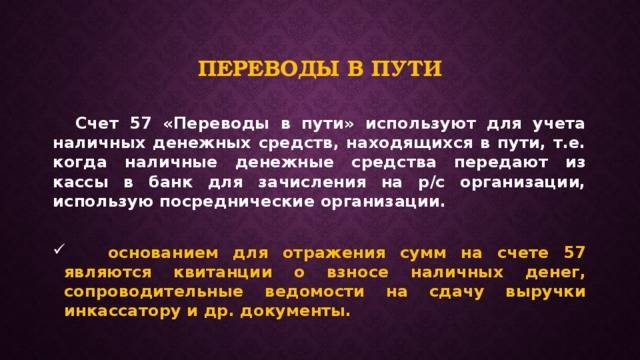

Счет 57 «Переводы в пути» предназначен для информации о денежных средствах в пути, то есть внесенных, но еще не зачисленных на счет. Напомним о порядке учета таких сумм.

Счет 57 «Переводы в пути» содержмит данные о движении денежных средств (переводов) в рублях и иностранных валютах в пути, т.е. денежных сумм (преимущественно выручка от продажи товаров организаций, осуществляющих торговую деятельность), внесенных в кассы кредитных организаций, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленные по назначению.

Основанием для принятия на учет по счету 57 «Переводы в пути» сумм (например, при сдаче выручки от продажи) являются квитанции кредитной организации, сберегательной кассы, почтового отделения, копии сопроводительных ведомостей на сдачу выручки инкассаторам и т.п.

Движение денежных средств (переводов) в иностранных валютах учитывается на счете 57 «Переводы в пути» обособленно.

Счет 57 в бухгалтерском учете и подотчетные суммы

Следует иметь ввиду, что при перечислении денег под отчет на корпоративную карту у работника не возникает задолженности перед компанией. Денег на руки в этом случае сотрудник не получает. А сама карта, хоть и именная, принадлежит компании. Также как и все деньги на счете. Поэтому счет 71 в таких ситуациях использовать не надо, иначе компания завысит дебиторку работника. А отразить в бухгалтерском учете безналичные деньги, которые зачислены на счет корпоративной карты, можно по дебету счета 57 «Переводы в пути».

Покупка валюты через счет 57

Рубли, которые компания тратит на покупку евро, учитывать в расходах не надо. А саму валюту не требуется признавать в доходах. Учесть в доходах или расходах надо лишь разницу, которая возникает из-за различий в курсе ЦБ РФ и курсе банка (подп. 6 п. 1 ст. 265, п. 2 ст. 250 НК РФ). Кроме того, можно списать и комиссию банка за перевод рублей в евро (подп. 15 п. 1 ст. 265 НК РФ).

Что касается операций в бухгалтерском учете, покупку валюты надо провести через счет 57«Переводы в пути». Ведь день списания рублей с расчетного счета и момент зачисления евро на валютный могут не совпадать. При этом надо сделать записи:

Дебет 57 Кредит 51

— списаны рубли на покупку валюты;

Дебет 52 Кредит 57

— зачислены евро на валютный счет;

Дебет 91 (57) Кредит 57 (91)

— отражена отрицательная (положительная) курсовая разница от покупки валюты.

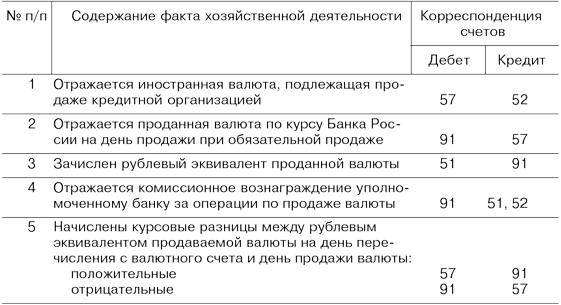

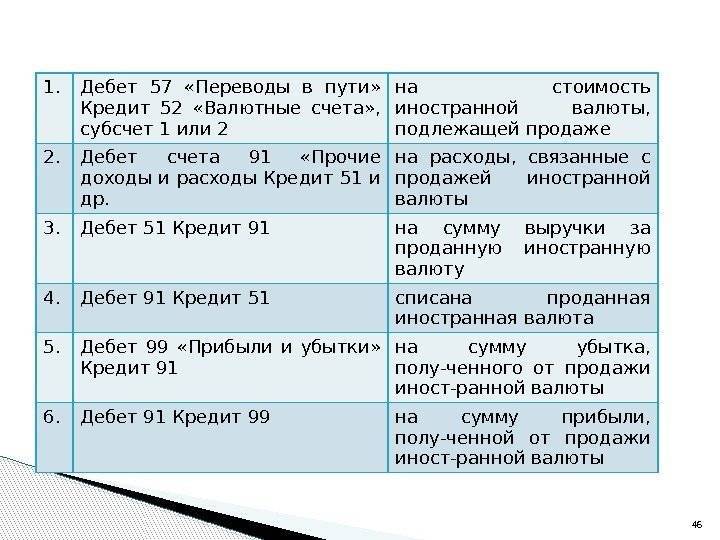

Продажа валюты через счет 57

Порядок отражения в бухгалтерском учете операций по конвертации валюты регулируется ПБУ 9/99 (утв.приказом Минфина России от 06.05.1999 № 32н) и ПБУ 10/99 (утв. приказом Минфина России от 06.05.1999 № 33н). Положительные курсовые разницы от конвертации надо отразить в доходах. А отрицательные — в расходах (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99). Значит, в бухучете необходимо показать финансовый результат от продажи валюты. А отражать всю рублевую сумму, вырученную за валюту, в доходах не надо.

На дату списания денег с валютного счета надо сделать запись:

Дебет 57 Кредит 52

— передана валюта на конвертацию.

На дату зачисления на расчетный счет сумму в рублях необходимо отразить проводкой:

Дебет 51 Кредит 57

— поступил на расчетный счет рублевый эквивалент валюты.

Положительную разницу между курсом ЦБ РФ на дату списания валюты и курсом банка на дату поступления рублей надо отразить по дебету счета 57 «Переводы в пути» и кредиту счета 91«Прочие доходы и расходы». Отрицательную разницу — по дебету счета 91 и кредиту счета 57.

Расчеты по банковским картам через счет 57

При получении платежей по безналу отличаются не только кассовые правила, но и порядок отражения доходов и расходов.

Есть несколько вариантов, как в бухучете показать выручку по карточкам.

Если деньги поступают только на следующий день после оплаты или позже, стоит использовать счет 57 «Переводы в пути». При розничной торговле можно не использовать в учете счет 62 «Расчеты с покупателями и заказчиками». Тогда безналичную выручку надо отразить проводками:

Дебет 57 Кредит 90–1

— отражена выручка от продаж;

Дебет 90–2 Кредит 68

— начислен НДС с продаж;

Дебет 51 Кредит 57

— зачислены на расчетный счет деньги за товар, оплаченные картами;

Дебет 91 Кредит 57

— принята к расходам комиссия банка по договору эквайринга.

Подробности

Цель счета

В данном случае, речь идет о суммах, которые являются выручкой от продажи продукции организаций, ведущих торговую деятельность.

Наличие первичной бухгалтерской документации (квитанции от организаций-исполнителей, сопроводительные ведомости на получение инкассаторами выручки и т.д.) обязательно. Движение денежных сумм в валюте должно производиться отдельно от иных операций перевода.

Каждый приход денежных средств записывается в дебете, а, соответственно, списание – в кредите, поскольку счет 57 является активным. На конец отчетного периода счет может быть закрыт (в случае, когда деньги в пути не успели поступить на основные счета) либо образуется сальдо по дебету.

Дебетование

Исходя из использования счета, можно разделить его данные по дебету и кредиту с другими счетами. Дебетуется счет 57 со следующими счетами:

— денежными — счета 50-52 (чаще всего, закрытие счета 57 происходит с этих счетов, а также со счета 64 и 73, подтверждая процесс зачисления денег на счет предназначения),

— расчеты с покупателями и кредиторами — счета 62, 64,76,

— расчеты с зависимыми организациями – счет 78,

— реализация продукции — счета 45-46,

— прибыли и убытки – счет 99.

Сдача сумм из кассы с применением счета 57 происходит в случае, если операция займет больше 1 дня. Денежные средства из кассы компании сдаются в следующих случаях:

— нужно увеличить расчетный счет,

— чтобы не допустить превышение определенного лимита сумм в кассе,

— нужно зачислить средства на корпоративный карточный счет.

Субсчета

При проведении конвертации валютных денежных средств используют счет 57. Для учета средств, выраженных в различной валюте, открываются соответствующие субсчета:

— 57.1 — перечисленные средства, но не поступившие

— 57.2 — суммы, сданные через инкассаторов

— 57.3 — финансовые средства в рублях для покупки валюты

— 57.4 — денежные средства, выраженные в зарубежной валюте, предназначенные для продажи.

Число и состав субсчетов производится в соответствии с учетной политики организации.

Надо сказать, что субсчет 57.3 остается открытым, пока компания на завершит покупку перечисленных рублей.

Валютные операции, проводимые за границами РФ на счетах иностранных фирм отражает субсчет 52.2. Данный счет дебетуется при осуществлении перевода иностранными фирмами в пользу компании и при начислении процентов банка за использование денежных средств.

Кредитование

Кредит счета отображает операции, которые связаны с:

— переводом денег на основной банковский счет организации,

— оплатой за обслуживание счета (валютного),

— оплатой расходов сотрудникам компании,

— перечислением сумм, связанных с содержанием иностранного филиала.

Оплата расходов сотрудникам компании может производиться только по согласованию с Банком РФ (со счета 52.2).

Движение денежных средств по счету

Главная » Бухгалтеру » Движение денежных средств по счету

Нарушение | Административное наказание |

Несоблюдение порядка представления отчетов о движении средств и (или) подтверждающих банковских документов (часть 6 статьи 15.25 КоАП РФ) | наложение административного штрафа на граждан в размере от 2000 до 3000 рублей. |

Нарушение сроков представления отчетов о движении средств и (или) подтверждающих банковских документов не более чем на десять дней (часть 6.1 статьи 15.25 КоАП РФ) | предупреждение или наложение административного штрафа на граждан в размере от 300 до 500 рублей. |

Нарушение сроков представления отчетов о движении средств и (или) подтверждающих банковских документов более чем на десять, но не более чем на тридцать дней (часть 6.2 статьи 15.25 КоАП РФ) | наложение административного штрафа на граждан в размере от 1000 до 1500 рублей. |

Нарушение сроков представления отчетов о движении средств и (или) подтверждающих банковских документов более чем на тридцать дней (часть 6.3 статьи 15.25 КоАП РФ) | наложение административного штрафа на граждан в размере от 2500 до 3000 рублей. |

Повторное совершение административного правонарушения, предусмотренного частью 6 настоящей статьи, выразившегося в несоблюдении установленного порядка представления отчетов о движении средств и (или) подтверждающих банковских документов (часть 6.5 статьи 15.25 КоАП РФ) | наложение административного штрафа на граждан в размере 20000 рублей. |

Форма и правила представления отчета о движении денежных средств утверждены Постановлением Правительства РФ № 1365.В отчете указывается следующая информация:— ФИО физического лица – резидента;— ИНН;— Дата рождения;— Адрес места жительства;— Паспортные данные;— Период, за который представляется отчет;— Наименование банка;— SWIFT-код банка;— Страна местонахождения банка;— Номер счета;— Валюта счета;— Остаток средств на счете на начало отчетного периода;— Сумма средств, зачисленных за отчетный период;— Сумма средств, списанных за отчетный период;— Остаток средств на счете на конец отчетного периода;— Подпись резидента либо его представителя;— Контактный телефон;— Дата представления отчета.Обращаем внимание, что отчет не содержит данных о конкретных операциях зачисления/списания и об их основаниях. Он содержит только общие суммы остатка, зачислений и списаний (если счет в нескольких валютах, то – отдельно по каждой валюте).Однако, налоговый орган имеет право запрашивать и получать от физического лица — резидента подтверждающие документы (копии документов) и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов (вкладов).То есть, получив отчет о движении средств, налоговый орган вправе дополнительно запросить у налогоплательщика и выписки по счету (другие документы, пояснения)

Но требовать их представления одновременно с отчетом налоговый орган не праве.Согласно Письму ФНС России N ЗН-3-17/3809@, отчет может быть представлен одним из четырех способов:— в электронной форме через сервис «Личный кабинет налогоплательщика», который размещен на официальном сайте ФНС России в сети Интернет;— лично, т.е. непосредственно придя в налоговый орган по месту постановки на учет (месту жительства);— по почте заказным письмом с уведомлением о вручении;— через представителя (лицо, на имя которого оформлена нотариально удостоверенная доверенность на совершение соответствующих действий).Бухгалтерские счетаДенежный потокАктивные счетаБанковский счет и расчетыЗабалансовые счетаКорреспондентский счетЛицевой счет

57 счет бухгалтерского учета это

Счет 57 «Переводы в пути» – это активный балансовый счет, предназначенный для учета данных о движении денежных средств, еще не поступивших на банковские счета предприятия. Подробнее о порядке использования счета 57 можно будет узнать из представленного материала.

Как счет 57 используется в бухгалтерском учете?

Деньги зачисляются по указанным реквизитам в течение определенного количества времени. Перечисление средств может быть выполнено разными способами:

- в кассе кредитного учреждения;

- через банковский терминал;

- через почтовое отделение.

Чаще всего перечисленные суммы — это выручка от продажи товаров компании, ведущей торговую деятельность. Иногда средства поступают за оказанные услуги или выполненные работы

Чтобы бухгалтер мог точно определить размер прибыли предприятия, ему важно учесть суммы, которые уже переведены, но еще не зачислены

Основанием для отражения средств в дебете счета 57 могут стать квитанции о переводе, ведомости, оформляемые при сдаче денег инкассаторам, и прочая подобная документация. Также счет используется для учета оплаты при помощи банковской карты.

Деньги могут быть переведены в рублях или иностранной валюте. Каждое направление должно быть учтено отдельно.

Типовые бухгалтерские проводки со счетом 57

В Плане бухгалтерских счетов можно найти ряд типовых проводок, применяющихся для отражения операций с использованием счета 57. Приведем самые распространенные из них:

Для учета сумм, поступивших в разных валютных единицах, бухгалтер может открыть следующие субсчета:

- 57.1 – перечисленные, но не поступившие средства;

- 57.2 – средства, сданные через инкассаторов;

- 57.3 – средства, выделенные на приобретение иностранной валюты;

- 57.4 – средства, выраженные в иностранной валюте и переданные для продажи.

Бухгалтер вправе оформить и другие субсчета, когда для этого есть основания. Количество и состав счетов второго порядка определяется учетной политикой предприятия.

Пример оформления счета 57

Магазин получил за смену выручку наличными в размере 50 тыс. рублей. В конце смены приехали инкассаторы, с которым у магазина заключен договор на оказание услуг с комиссией 0,5%. Часть выручки – 30 тыс. рублей – была оплачена при помощи эквайринга (имеется договор обслуживания с банком под 0,2%). В результате бухгалтер сформировал следующие проводки:

- Дт. 50 – Кт. 90.01 – 50000 рублей – выручка наличными была отражена в бухучете на основании ПКО.

- Дт. 57-02 – Кт. 50 – 50000 рублей – деньги переданы инкассаторам на основании передаточной ведомости.

- Дт. 51 – Кт. 57-02 – 50000 рублей – выручку внесли на расчетный счет. Клиент получил выписку от банка.

- Дт. 91.2 – Кт. 51 – 250 рублей – услуги инкассаторов, комиссия.

- Дт. 57 – Кт. 90 – 30000 рублей – деньги, поступившие по эквайрингу.

- Дт. 51 – Кт. 57 – 30000 рублей – зачисление выручки по эквайрингу.

- Дт. 91.2 – Кт. 51 – 60 рублей – комиссия банка за услуги эквайринга.

Переводы в пути

Переводы в пути – это денежные суммы (например, выручка от продажи товаров организаций, осуществляющих торговую деятельность), внесенные в кассы кредитных организаций, сберегательные кассы или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению.

Однако сегодня эта характеристика не совсем актуальна, так как сберкассы давно упразднены, а отправить денежные суммы через почту могут только физлица (п. 1 приказа ФГУП «Почта России» от 13.03.2007 № 81п). Таким образом, денежные суммы необходимо выдать подотчетному лицу, а оно должно будет сдать авансовый отчет.

https://youtube.com/watch?v=yve1-G4jHBI

Для обобщения информации о движении денежных средств (переводов) в валюте Российской Федерации и иностранных валютах в пути, предназначен Счет 57 «Переводы в пути».

Нормативное регулирование переводов в пути

Использование сч. 57 для отображения информации о переданных в кредитные учреждения денежных средствах, но еще не зачисленных по назначению организации осуществляется в соответствие с действующим Планом счетов, утвержденным приказом Минфина от 31.10.2000 №94.

Согласно инструкции счет 57 может корреспондировать со счетами учета денежных средств 50 (51, 52), а также 62, 76, 79, 90, 91 по дебету 57.

Кредит 57-го счета взаимодействует со счетами 50, 51, 52, 62, 73.

Отражение остатков счета 57 на счетах баланса

Для того чтобы рассчитать коэффициенты ликвидности предприятия (текущей, срочной), используют данные строки 1250 баланса, называемой «Денежные средства и денежные эквиваленты». При помощи этих коэффициентов предоставляется информация о возможности погашения текущих краткосрочных обязательств субъекта за счет собственных средств. Ликвидными активами признаны денежные средства и краткосрочные финансовые вложения.

Состав строки 1250 баланса

| Раздел баланса | Дебет счета | Из чего формируется |

| Оборотные активы | Дебет 50 | Наличность в кассе |

| Оборотные активы | Дебет 51 | Остатки по р/с |

| Оборотные активы | Дебет 52 | Валютные банковские счета |

| Оборотные активы | Дебет 55 | Специальные счета ― депозиты, аккредитивы |

| Оборотные активы | Дебет 57 | Суммы переданных денежных переводов, не достигших целей назначения |

| Оборотные активы | Дебет 58 | Денежные эквиваленты краткосрочных финансовых вложений (векселя и прочие ЦБ) |

| Оборотные активы | Дебет 76 | Прочие денежные эквиваленты краткосрочных фин.вложений |

Суммарное значение перечисленных показателей дает представление о содержании строки 1250 баланса. Денежные средства в пути помогают отразить действительную картину финансового состояния предприятия на конкретный момент, не позволяя активам затеряться вследствие временных промежутков между выдачей наличности и зачислением по назначению.

Но не всегда высокие показатели здесь рассматриваются как положительный признак. Скорее это говорит о том, что деньги организации не работают. Грамотно разработанная денежная политика учреждения должна создавать условия не только для скорейшего погашения обязательств, но и для своевременного вложения средств в оборот, принося предприятию дополнительную прибыль.

Оцените качество статьи. Мы хотим стать лучше для вас: Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓Бесплатная юридическая консультацияМосква, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

Счет 57 в бухгалтерском учете

В соответствии с нормами приказа № 94н от 31.10.00 г., на этом расчетном счете отображается информация по переводам организации, то есть суммам, предназначенным для перечисления в пользу компании; уже внесенным в кассу почтового отделения, кредитного учреждения или Сбербанка, но еще не зачисленным на счет получателя. Основанием для отражения подобных операций в учете являются платежные квитанции Почты РФ, Сбербанка или других кредитных организаций, а также сопроводительные ведомости (копии) по инкассации.

Главное отличие переводов в пути от других фактов хоздеятельности – транзитный характер и временной промежуток между моментом внесения средств и списания (более 1 дня). Так как счет 57 в бухгалтерском учете относится к активным, увеличение оборотов происходит по дебету в корреспонденции со счетами – , 91, , 50, 51, 79, , 62. А списание сумм переводов выполняется по кредиту сч. 57 в корреспонденции со счетами – 52, 51, 50, 73, 62.

Применение счета

Бухгалтерский счет 57, согласно приказу министра финансов РФ, служит источником информации движения денег в рублевом и валютном эквиваленте. Использование его происходит в тех случаях, когда зачисление средств на банковский счет затягивается на срок от 1 дня и более с момента направления. Кроме банка, организация использует для расчетной операции услуги сберегательных касс и почтовых отделений.

Обязательно наличие основания в виде первичных бухгалтерских документов. Это квитанции исполнительных учреждений, а также сопроводительные ведомости на сдачу выручки инкассаторам и прочие учетные регистры. Движение валютных денежных средств должно быть организовано обособлено от других операций перевода.