Управление кредиторской задолженностью

Основной показатель правильного управления кредиторской задолженностью — способность компании бесперебойно работать. Если постоянно задерживать оплату поставщикам, они могут ухудшить условия поставки, перестать предоставлять отсрочку платежа или вовсе отказаться от сотрудничества. Неуплата налогов влечет за собой штрафы и блокировку счета, что может резко остановить работу. Задержка поставок клиентам приведет к тому, что они уйдут к конкурентам. А невыплата заработной платы — к текучести кадров и проблемам с трудовой инспекцией.

Кредиторская задолженность как атомная энергия — при грамотном управлении дает компании широкие возможности, но стоит ослабить контроль, последствия станут разрушительными для бизнеса.

Признаки рационального управления кредиторской задолженностью:

- компания не отказывается от возможностей отсрочки платежа, чтобы повысить свою эффективность;

- компания не допускает просрочек платежей и поставок;

- длительность оборота кредиторской задолженности выше, чем у дебиторской.

Управление включает в себя функции мониторинга, прогнозирования и анализа кредиторской задолженности. Каждую из этих функций помогает реализовать определенный инструмент.

Список кредиторов

Для мониторинга кредиторской задолженности можно использовать список кредиторов. Это таблица, в которой перечислены кредиторы, размер долга и срок уплаты. Вести ее можно так, как удобно предпринимателю. Ее цель — собрать все данные о кредиторах в одном месте и напоминать собственнику об обязательствах.

| Контрагент | Срок | Сумма, руб. | Обязательства |

| Налоговая | 30 апреля | 10 000 | налог по упрощенной системе |

| Клиент ИП Иванов | 15 марта | 5 000 | отгрузить товар |

| Поставщик ООО «Альфа» | 20 марта | 50 000 | перечислить оплату за товар |

Недостаток этой таблицы — она не показывает, будут ли 20 марта у компании деньги на оплату поставщику, а 25 апреля — на уплату налогов. С этим может помочь платежный календарь.

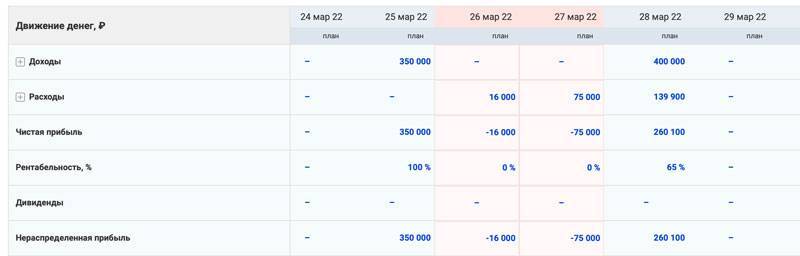

Платежный календарь

Платежный календарь — это перечень предстоящих платежей и поступлений с разбивкой по датам. Этот инструмент показывает кому, когда и сколько нужно заплатить. Плюс в нем отражены возможные поступления средств. С его помощью собственник может увидеть, сколько денег нужно компании для погашения текущих обязательств. Календарь также помогает компании прогнозировать кассовые разрывы, чтобы вовремя принять меры: попросить клиентов заплатить пораньше или договориться о переносе платежа с поставщиками.

Платежный календарь можно вести даже в обычном блокноте, но ПланФакт значительно облегчает этот процесс.

Марина Шершнева, генеральный директор «АудитКонсалт»:

Как появляется дебиторская задолженность?

Появление кредиторской задолженности понятно интуитивно: займы и кредиты мы встречаем в жизни повсеместно. Посмотрим, в каких ситуациях на балансе компании появляется дебиторская задолженность.

Допустим, компания «Король Лев» производит продукцию с логотипами: кружки, ручки, блокноты, футболки и т.д. В преддверии своего юбилея фирма «Кабан и сурикат» обращается к ней с большим заказом на корпоративные подарки.

«Король Лев» и «Кабан и сурикат» — давние партнеры. Они ведут бизнес с древних времен и уважают друг друга. «Кабан и сурикат» просит отгрузить товар сейчас, а оплатит заказ фирма в следующем квартале.

Им так удобнее вести отчетность и закрывать текущий квартал. «Король Лев» запишет в дебиторскую задолженность эту сумму на месяц оформления заказа разом. Затем он либо спишет ее сразу всю, как только партнеры заплатят, либо частями, если они оплачивают несколькими платежами.

«Кабан и сурикат» в выгодном положении: оплатить заказ частями и растянуть его на пару месяцев им легче. «Король Лев» тоже не страдает: у компании появился дополнительный актив, на который можно рассчитывать в будущем.

Пока поставщик не привезет его на ваш склад, он числится в должниках, а сумма заказа — в дебиторской задолженности на вашем балансе. Этот оплаченный, но не полученный заказ — ваш будущий доход/актив.

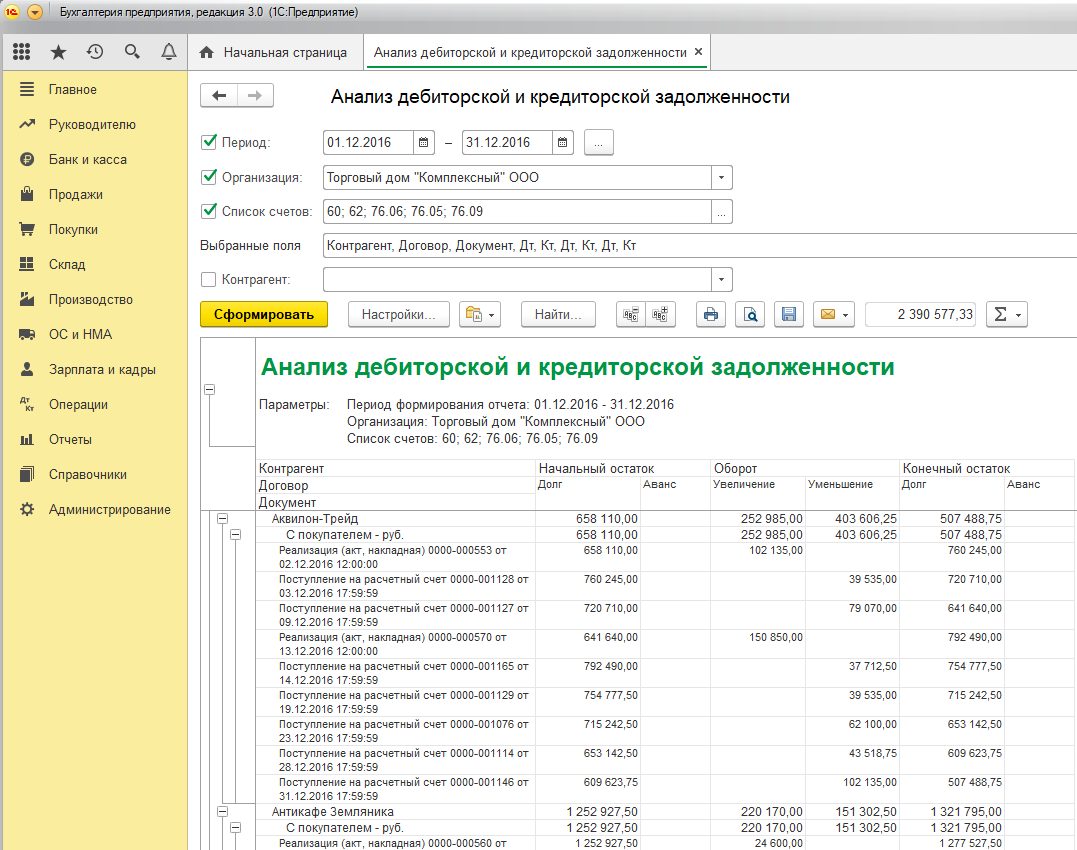

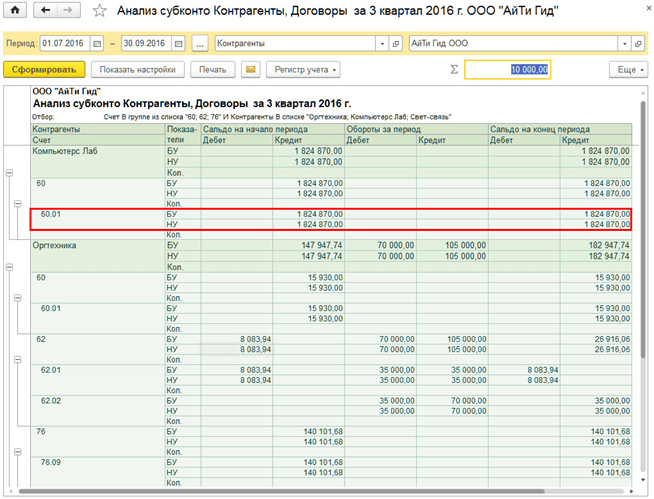

С помощью, каких отчетов в программе 1С: Бухгалтерия 8.3 удобнее проанализировать дебиторскую или кредиторскую задолженность?

В товароучетной программе можно воспользоваться несколькими средствами. Если анализ задолженности проводится для целей БУ, можно использовать Акт инвентаризации расчетов. Отчет создается следующим образом:

- Необходимо выбрать раздел «Продажи» или «Покупки».

- Затем перейти в Расчеты с контрагентами.

- Кликнуть на Акты инвентаризации расчетов.

Если настраиваете этот отчет впервые, то рекомендуем оставить бесплатную заявку в поддержку по 1С через сервис Бит.Личный кабинет. Вам перезвонит консультант по 1С и поможет.

Информация со счетов расчетов с контрагентами вносится в закладки «Кредиторская задолженность» и «Дебиторская задолженность». Акт инвентаризации расчетов можно распечатать из документа.

Для целей налогового учета в 1C представлена возможность формирования регистра НУ «Кредиторская и дебиторская задолженность»:

- Нужно перейти в раздел «Отчеты».

- Выбрать «Налог на прибыль».

- Перейти к «Регистрам налогового учета».

- Затем кликнуть на 3. Регистры учета состояния единицы НУ.

- Для создания отчета необходимо нажать на 3.10 Кредиторская и дебиторская задолженность.

В настройках можно выбрать конкретный вид задолженности – кредиторскую или дебиторскую.

Доступен еще один удобный инструмент, который поможет проанализировать задолженность одновременно для налогового и бухгалтерского учета. Унифицированный отчет можно сформировать следующим образом:

- открыть раздел «Отчеты»;

- перейти к «Стандартным отчетам»;

- выбрать «Анализ субконто».

С помощью отчета можно оценить расчеты с поставщиками и клиентами в разрезе договоров. Сводную информацию можно получить в разрезе договоров и контрагентов, для этого достаточно:

- в настройках отчета выбрать «Показать настройки»;

- перейти на закладку «Виды субконто», где нужно указать «Договоры и Контрагенты».

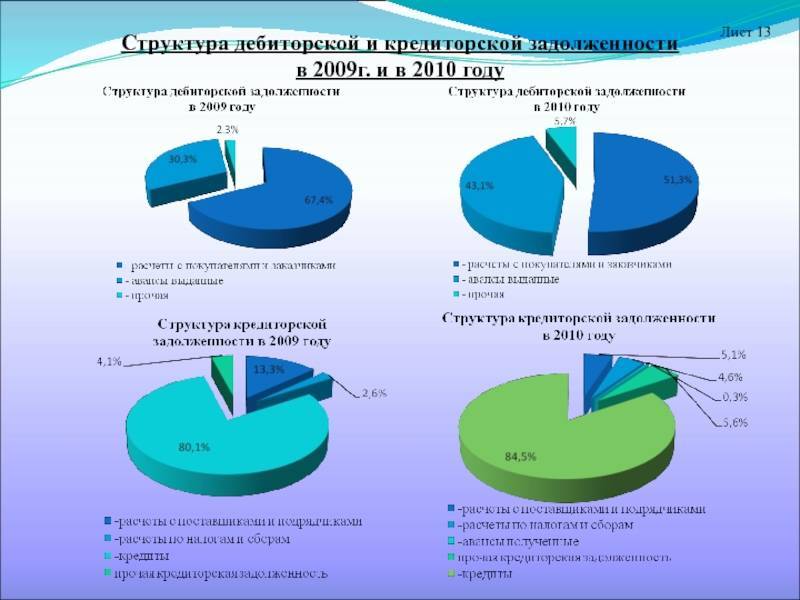

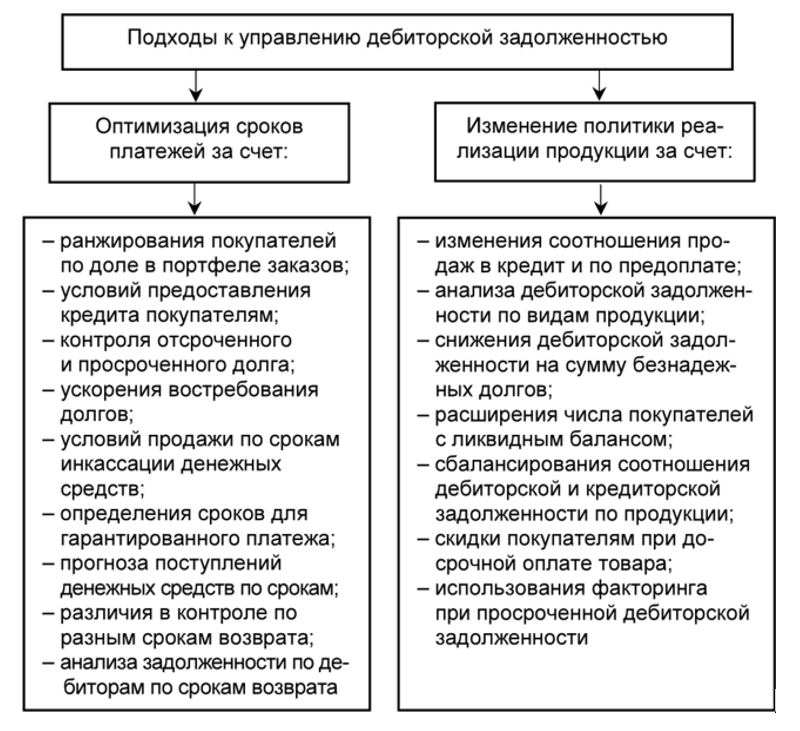

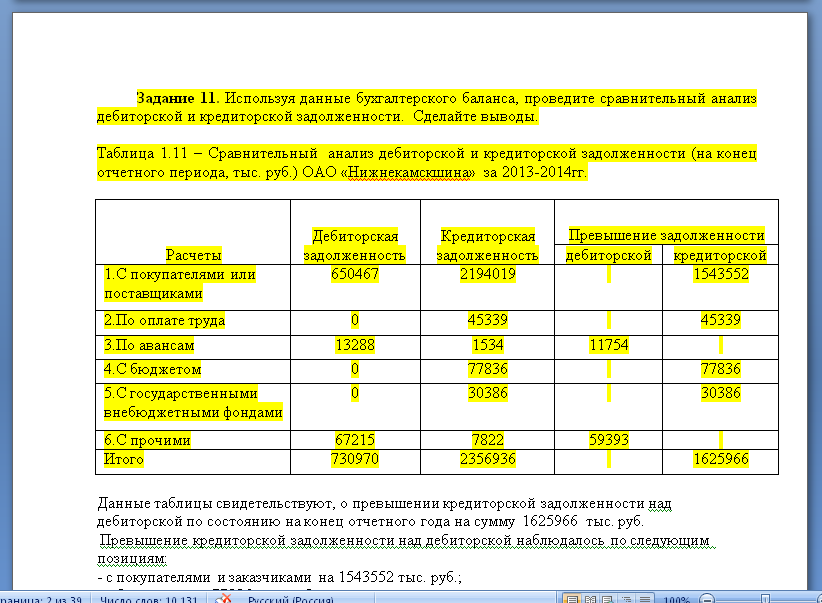

Анализ дебиторской задолженности на предприятии

Финансовые специалисты рассматривают структуру дебиторской задолженности, проводят анализ изменения её величины в динамике (например, за последний месяц), а также сопоставляют суммы собственных (кредиторских) и сторонних (дебиторских) обязательств компании. Анализ дебиторской задолженности проводится по нескольким показателям.

Коэффициент оборачиваемости. Показатель рассчитывается как отношение выручки предприятия к среднему уровню дебиторской задолженности за месяц. Коэффициент показывает, сколько раз в отчётном периоде компания получила оплату в размере среднего остатка дебиторской задолженности. Например, выручка предприятия за месяц составила 700 тысяч рублей, сумма дебиторской задолженности равна 350 тысячам рублей, коэффициент оборачиваемости — два. Организация дважды за последний месяц получила от контрагентов платежи по дебиторской задолженности. Среднее значение показателя зависит от объёма выручки и специфики работы предприятия. Например, торговые дома отличаются быстрой оборачиваемостью (контрагенты оперативно перечисляют средства), производственные предприятия могут ожидать оплаты в течение двух-трёх месяцев.

Коэффициент соотношения дебиторской и кредиторской задолженности. Показатель рассчитывается как отношение суммы дебиторских и собственных обязательств компании за выбранный для анализа период. Коэффициент показывает возможность компании покрыть собственные обязательства за счёт возврата долгов, без привлечения дополнительных источников финансирования (кредитов, ссуд). Например, дебиторская задолженность компании составляет 750 тысяч рублей, обязательства кредиторов на конец месяца достигли 500 тысяч рублей. Коэффициент равен 1.5, поэтому компания может полностью покрыть долги, взыскав задолженность с контрагентов. Низкий коэффициент соотношения дебета и кредита характерен для вновь открывшихся предприятий, реализующих товары в кредит для привлечения новых клиентов.

Анализ динамики дебиторской задолженности предприятия. Показатель отражает соотношение долгосрочной и краткосрочной дебиторской задолженности, выявляет наиболее проблемных контрагентов, позволяет оценить динамику за несколько лет. Например, за последний год дебиторская задолженность снизилась на 20%, обязательства покупателей и заказчиков составляют менее 35% от общей суммы дебета. Такие данные свидетельствуют, что новое предприятие заняло нишу на рынке, уменьшилось количество продукции, отгруженной в кредит.

Анализ структуры дебиторской задолженности. Такой подход к оценке дебиторской задолженности предполагает выявление наиболее крупных должников предприятия, затем финансовый специалист оценивает глубину просрочки (количество дней задержки) для каждого контрагента. Обычно дебиторская задолженность группируется по контрагентам, чтобы выявить наиболее крупных должников. Затем работник компании классифицирует сведения по срокам образования, чтобы оценить наиболее давние крупные долги предприятия и принять меры для их скорейшего погашения.

Определение условий предоставления отсрочки платежей. Компания предоставляет отсрочку платежа с учётом финансовой дисциплины контрагента, особенностей отрасли, сезонности, предложений конкурентов. Например, в сфере туризма стандартная отсрочка оплаты счёта за размещение гостей составляет 14 календарных дней, новые отели продлевают указанный срок, чтобы привлечь к сотрудничеству больше туристических фирм.

На основе данных, полученных в ходе анализа дебиторской задолженности, финансовый специалист совместно с бухгалтером вырабатывают стратегию взаимодействия с контрагентами. Например, компания может предоставлять скидки при досрочной оплате счетов, начислять пени за просрочку, чаще напоминать контрагентам о необходимости погасить долг, внести дополнительные требования в шаблон договора.

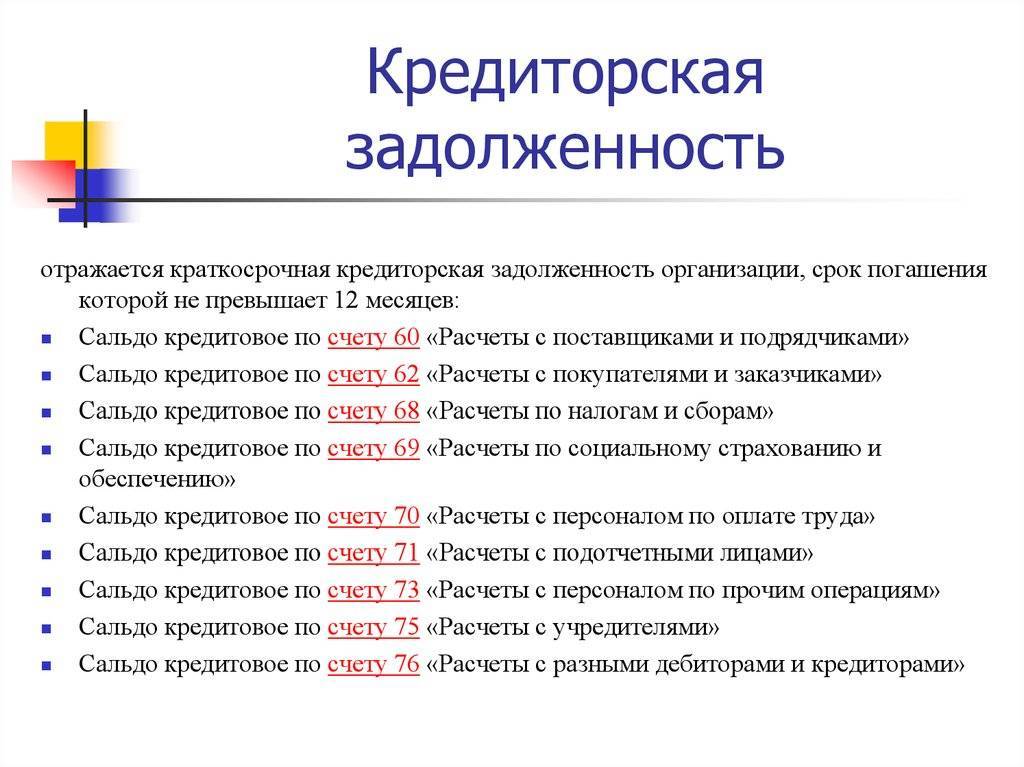

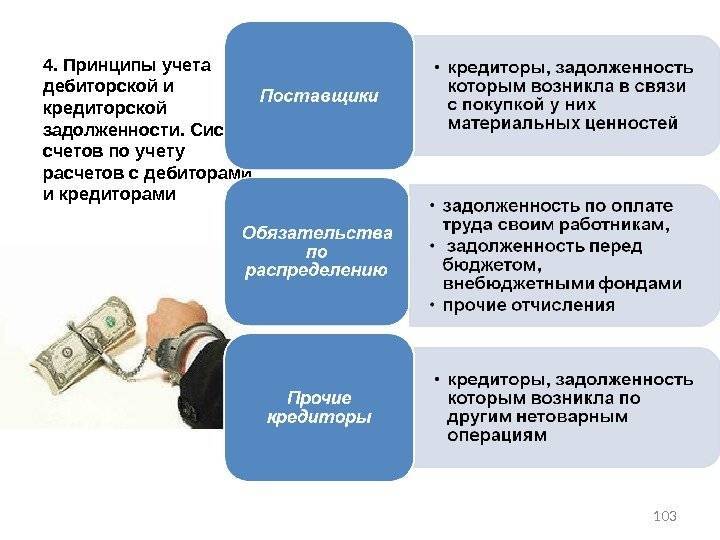

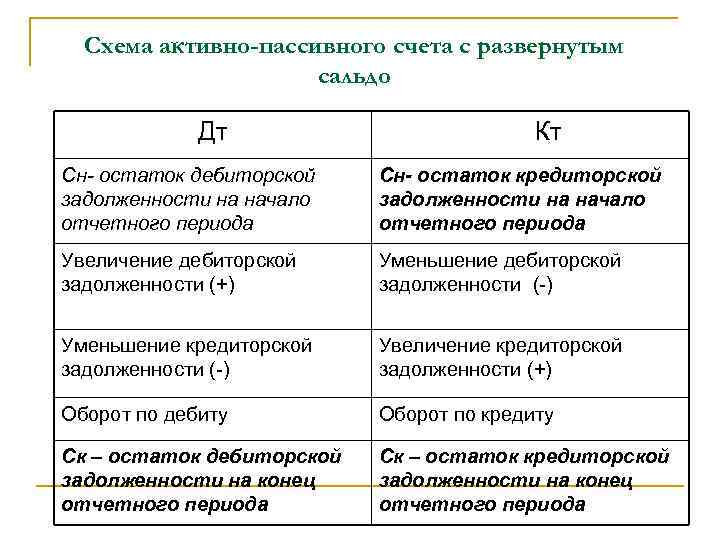

Кредиторская задолженность

Сальдо кредиторской задолженности показывает, сколько учреждение должно своим контрагентам (кредиторам), т. е. является денежной оценкой неисполненных обязательств учреждения.

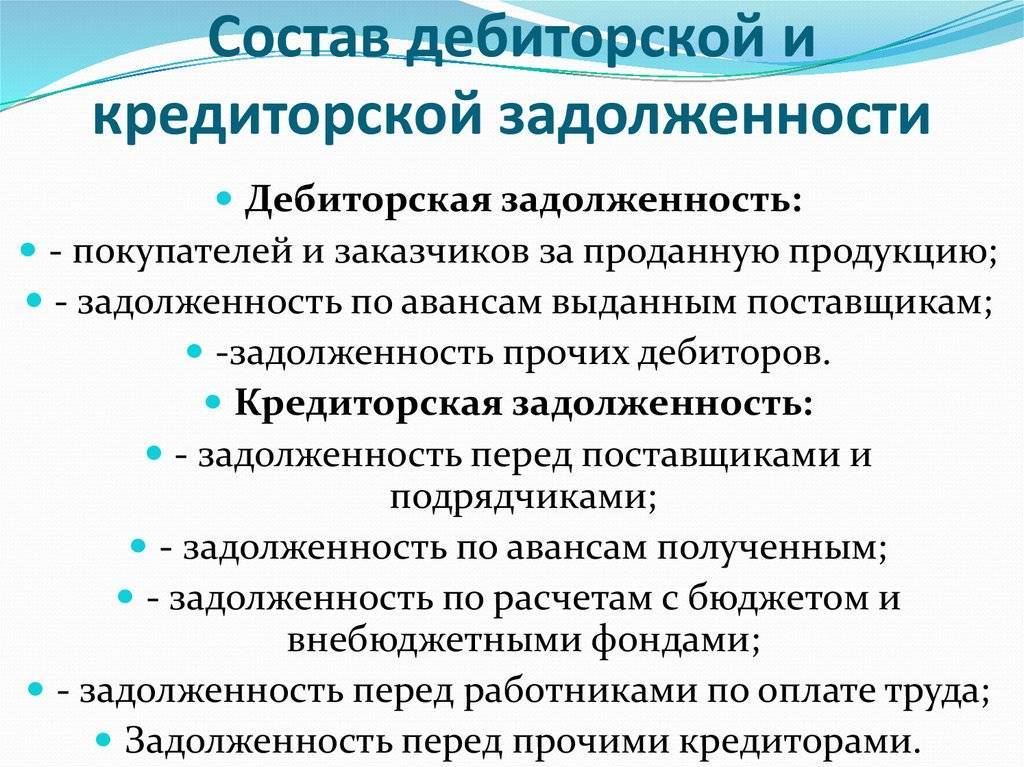

Основные виды кредиторской задолженности:

1. Авансы, полученные от покупателей (кредиторская задолженность по доходам).

Возникает, когда учреждение оказывает услуги (работы) или реализует ценности (продукцию, товары) по предоплате.

При анализе актуальной кредиторской задолженности следует учитывать особенности отражения в бюджетном, бухгалтерском учете договоров аренды и долгосрочных договоров подряда, оказания услуг: с 2018 года по договорам аренды (ФСБУ «Аренда»), а с 2020 года по долгосрочным договорам подряда, оказания услуг, сроком более 12 месяцев (ФСБУ «Долгосрочные договоры»), на дату подписания договора на счетах учета дебиторской задолженности отражается полная стоимость договора (арендных платежей, работ, услуг). Затем, в ходе исполнения договора, эта дебиторская задолженность в размере полной стоимости долгосрочного договора постепенно погашается арендными платежами, платежами в оплату работ, услуг.

Таким образом, по договорам аренды, по которым учреждение выступает арендодателем, и долгосрочным договорам подряда (кроме строительного подряда), оказания услуг, по которым учреждение выступает исполнителем (подрядчиком), показатели кредиторской задолженности по доходам не формируются. Кредиторская задолженность по доходам может возникать по краткосрочным договорам, долгосрочным договорам строительного подряда и прочим договорам.

Задачи финансового менеджмента

В части управления размером кредиторской задолженности по доходам руководству следует контролировать своевременное исполнение договоров о реализации продукции (и других ценностей), выполнении работ, оказании услуг с покупателями (потребителями услуг, работ).

2. Задолженность перед поставщиками, сотрудниками и прочими контрагентами (принятые обязательства).

Возникает, когда учреждение приобретает услуги (работы), имущество и другие ценности с отсрочкой их оплаты. Задолженность перед сотрудниками возникает при начислении заработной платы и погашается в момент ее выплаты.

С 2018 года по договорам аренды, по которым учреждение выступает арендатором (ФСБУ «Аренда»), на дату подписания договора на счетах учета кредиторской задолженности отражается полная сумма арендных платежей за весь срок договора. Затем, в ходе исполнения договора, эта кредиторская задолженность постепенно погашается арендными платежами, уплачиваемыми арендодателю.

Таким образом, некоторая часть кредиторской задолженности учреждения, отраженной на счетах 302.00 «Расчеты по принятым обязательствам», может относиться к долгосрочной, а значит не всю сумму кредиторской задолженности по данным бухгалтерского учета государственного (муниципального) учреждения нужно выплатить кредиторам в краткосрочном периоде. ФСБУ «Представление бухгалтерской (финансовой) отчетности» и действующие формы отчетности предусматривают раскрытие показателей по долгосрочной и просроченной кредиторской задолженности.

Задачи финансового менеджмента

Основные цели управления данной кредиторской задолженностью лежат в области своевременного исполнения обязательств учреждения перед кредиторами (поставщиками, сотрудниками и пр.). Таким образом, объектами анализа и контроля являются сроки предстоящих выплат по договорам с поставщиками, заработной платы и других обязательств.

3. Долговые обязательства.

К этому виду относится задолженность по принятым долговым обязательствам в рамках привлечения средств (по государственному или муниципальному долгу), а также долговым обязательствам бюджетных и автономных учреждений. Следует отметить, что получение банковских кредитов не распространено среди бюджетных и автономных учреждений, поскольку считается не соответствующим цели их создания (см., например, ).

Задачи финансового менеджмента

В части управления кредиторской задолженностью по долговым обязательствам основной задачей является контроль своевременного исполнения графика платежей по возврату кредиторам основной суммы долга и начисленных процентов.

4. Задолженность по налогам и сборам, прочая кредиторская задолженность.

Задачи финансового менеджмента

Мероприятия по антикризисному управлению другими видами кредиторской задолженности следует планировать исходя из относительного размера этой задолженности и сроков ее погашения. В частности, задолженность по налогам и сборам традиционно относится к наиболее срочной и приоритетной.

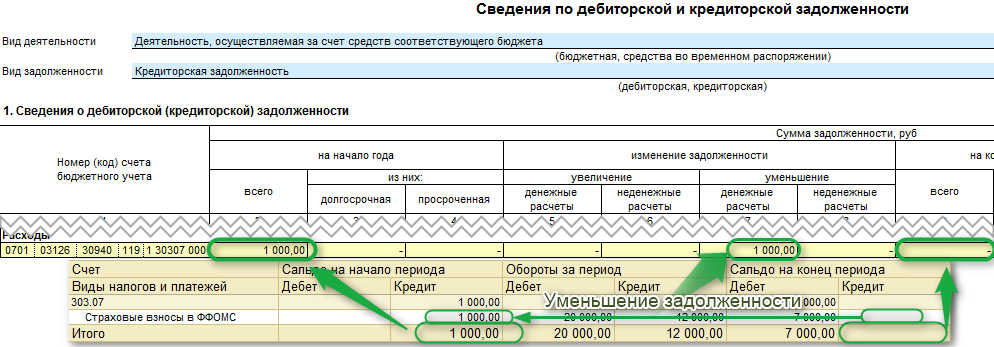

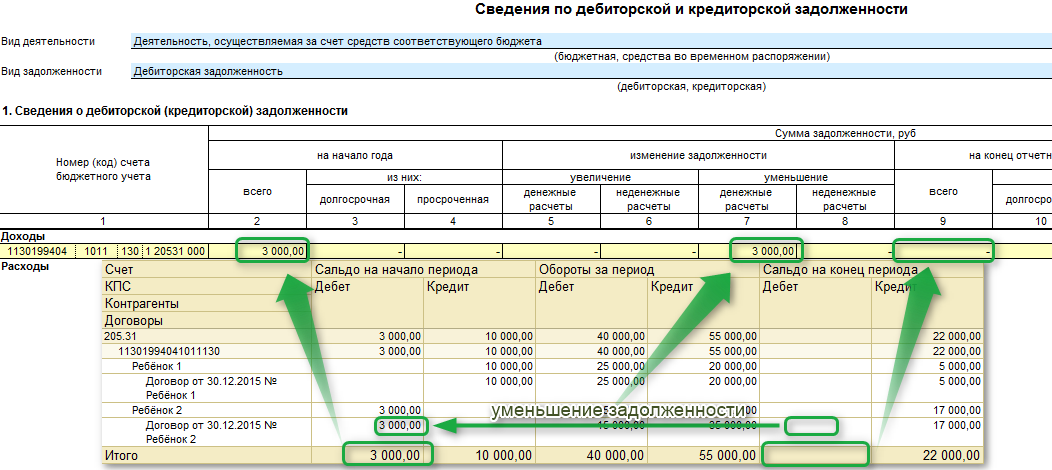

Инвентаризация дебиторской и кредиторской задолженности в 1С

Проведение инвентаризации всех обязательств и активов предприятия – обязательное условие для составления годовой бухгалтерской отчетности. Согласно Методическим указаниям, задолженность перед дебиторами выступает имуществом предприятия, а к финансовым обязательствам относится задолженность кредиторов.

Инвентаризация в 1C проводится для подтверждения остатков задолженности на определенную дату, к примеру, в конце года. С помощью сверки можно:

- проверить правильность расчетов с контрагентами;

- обнаружить несоответствия, ошибки в НУ и БУ.

Инвентаризация понадобится не только для составления годовой финансовой отчетности предприятия, отчет также составляют при смене ответственных лиц и ликвидации субъекта хозяйственной деятельности.

Проводится проверка и в других случаях:

- с целью оценки объемов сомнительной задолженности;

- для определения возможности формирования резерва по сомнительным долгам;

- для подготовки отчетности инвестору или банку.

В программе представлена возможность определения просроченной задолженности в разрезе договоров и кредиторов. В случае ликвидации кредитора или истечении срока давности долга, его можно списать.

Для проведения инвентаризации должна быть создана комиссия. В ее состав входят сотрудники бухгалтерии, администрации компании. Могут быть привлечены и представители других организаций, к примеру, аудиторы, но такое решение должно принимать руководство предприятия.

В приказе о проведении инвентаризации отражается время проведения, а также состав комиссии. Инвентаризация проводится в несколько этапов:

- в разделе «Продажи» нужно кликнуть на «Акт инвентаризации расчетов»;

- появится список ранее проводившихся сверок;

- затем следует нажать на «Создать»;

- заполнить появившийся акт, включая наименование организации, дату формирования отчета;

- после нажатия на кнопку «Заполнить» автоматически появятся сведения по кредиторской и дебиторской задолженности. На вкладке дебиторов отразится список контрагентов с размеров задолженности, во вкладке «Кредиторская задолженность» ― аналогичная информация по кредиторам;

- во вкладке «Проведение инвентаризации» нужно указать сроки проведения сверки – включая начальную и конечную дату, причину инвентаризации, номер приказа или распоряжения, на основании которого она проводится;

- далее необходимо перечислить всех членов комиссии, с помощью кнопки «Добавить» можно открыть справочник;

- напротив ФИО председателя комиссии нудно поставить галочку.

После того как все данные из приказа или распоряжения будут введены, можно сохранить инвентаризацию. Достаточно выбрать «Записать» и «Провести». Для распечатки акта необходимо выбрать «Печать», а затем – «Акт инвентаризации расчетов» форма ИНВ-17. В открывшейся печатной форме акта нужно нажать на кнопку «Печать».

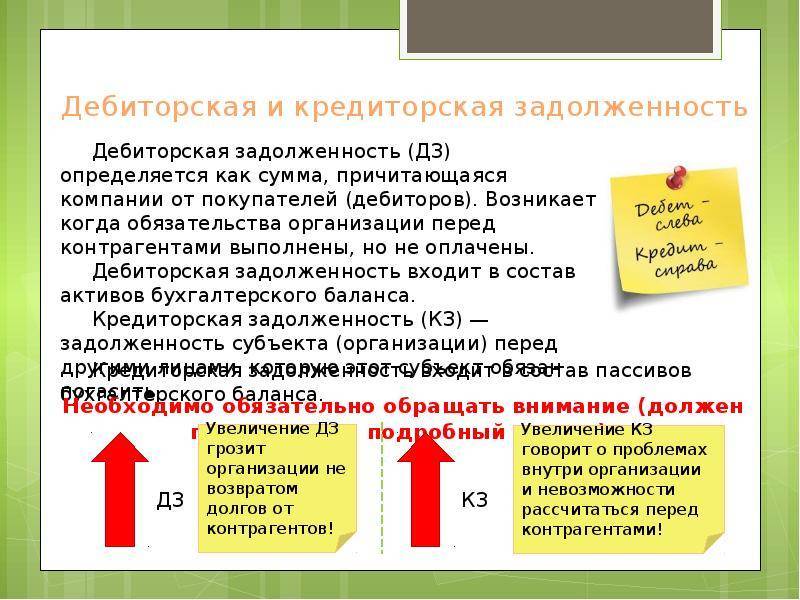

Что это такое?

Чтобы обыватель понял, что к чему, дадим описание максимально простыми словами. В том числе посмотрим, кто такие кредиторы и дебиторы.

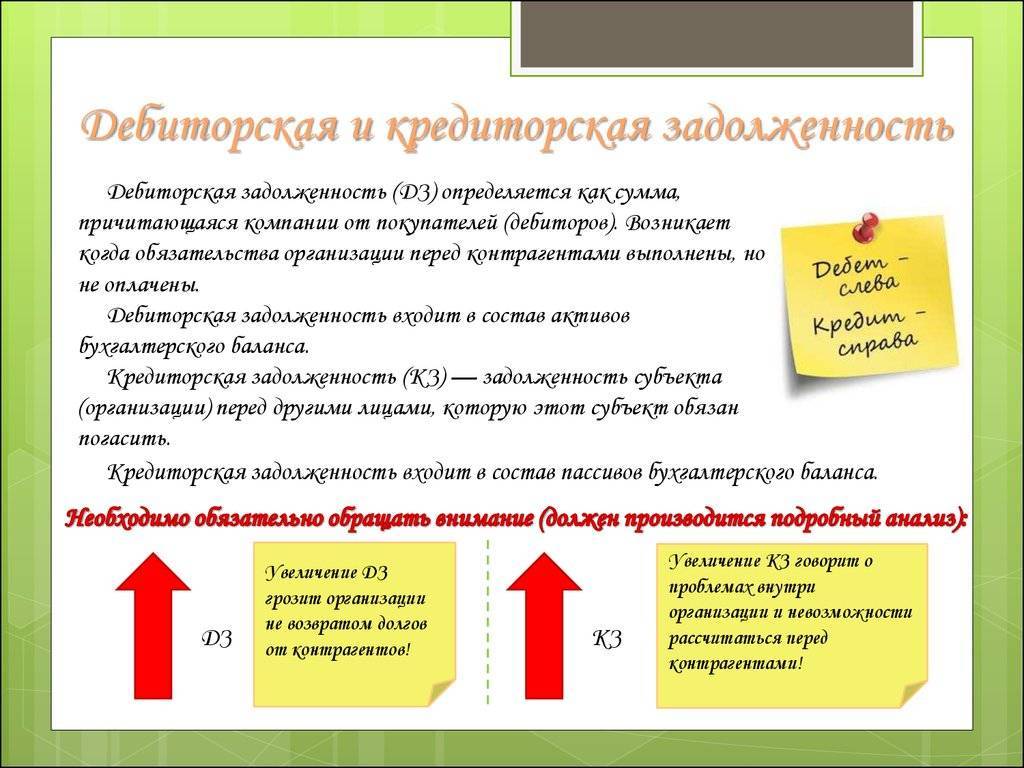

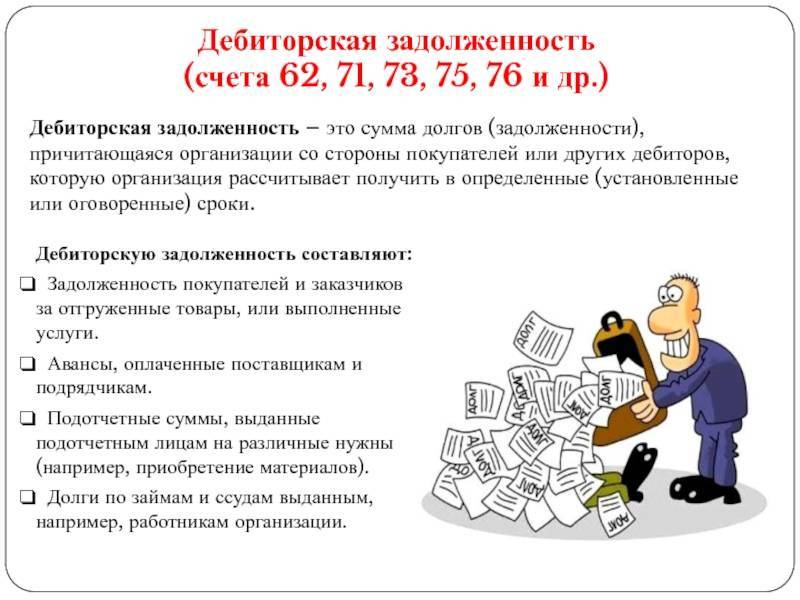

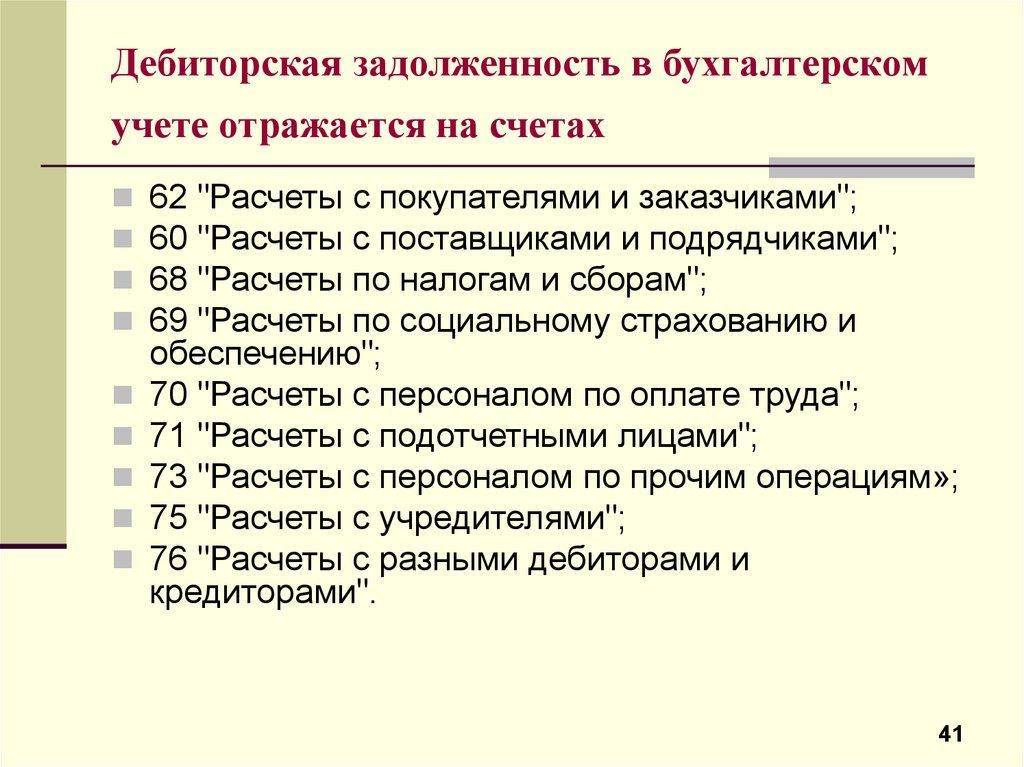

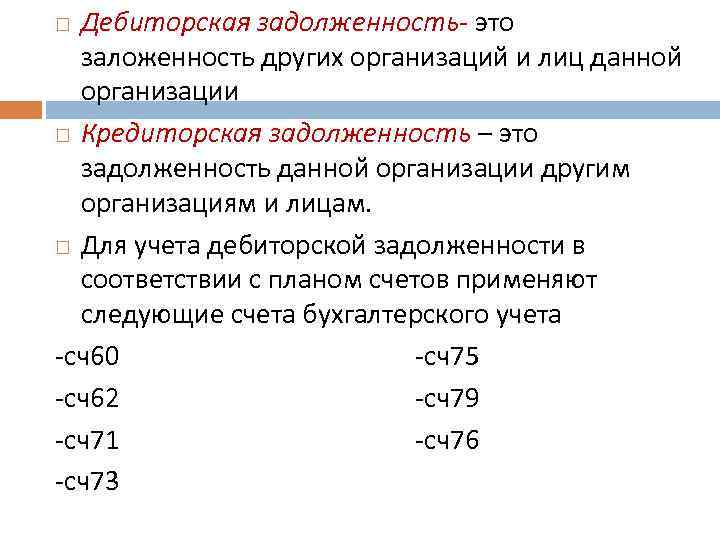

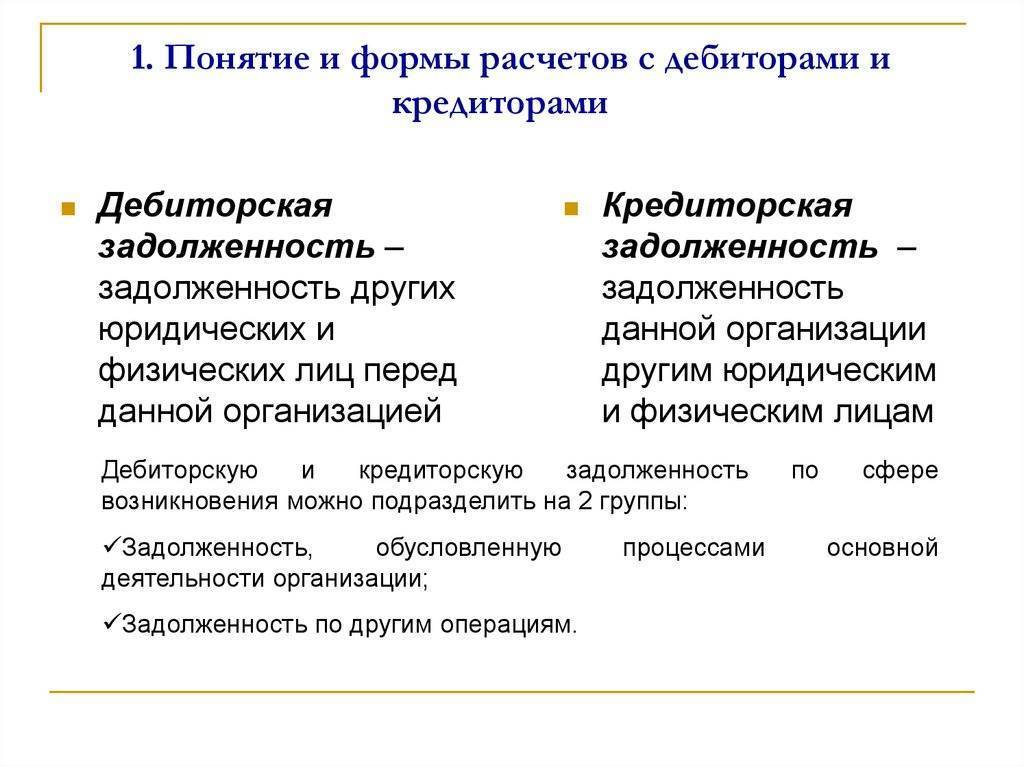

Дебиторская задолженность

В бухучёте этот термин ведёт происхождение от латинского “debet”, что переводится как “он должен”. Возникает вопрос: при дебиторке мы должны или нам? Дебиторы – юрлица, должные определённую сумму НАМ.

Исходя из этого становится понятно, что “дебиторка” – это все финансы, числящиеся в качестве обязательства юрлица или физлица перед НАМИ.

Важно! Дебиторский долг – те активы в обороте, что не обладают сроком давности, т.к. их можно погасить быстро или по истечении долговременного периода

Когда кто-либо получает финансовые средства от должника, это называют инкассацией дебиторской задолженности (далее – ДЗ).

Что относится к такому долгу – какие ситуации:

- отгруженный товар, по которому ещё не было оплаты;

- совершённая предоплата при не поступивших материальных ценностях или не завершённых работах;

- аванс;

- бюджетная переплата.

С этим явлением, казалось бы, всё проще. Что такое “kredit”, наверное, знает каждый. Это НАШ долг перед каким-либо лицом. Иными словами, это ситуация, при которой предприятие обременено обязательствами в виде определённого объёма финансов перед какой-то организацией.

Кредиторская задолженность (далее – КЗ) – это долг, относящийся к пассиву.

Итого

Подытоживая: кредиторка – противоположность дебиторки. При этом далеко не во всех ситуациях подразумевается понятие “долг”. Чаще всего речь идёт о ещё не реализованных обязательствах.

Чтобы возникла кредиторская задолженность, не обязательно одалживать деньги у банковской организации. А для дебиторской задолженности – не обязательно предоставлять какую-то сумму в долг.

Например, достаточно, чтобы был заключён договор о поставках, при котором все расчёты проводятся по истечении месяца с момента получения товара. На протяжении 30 дней покупатель, таким образом, будет иметь кредиторскую задолженность.

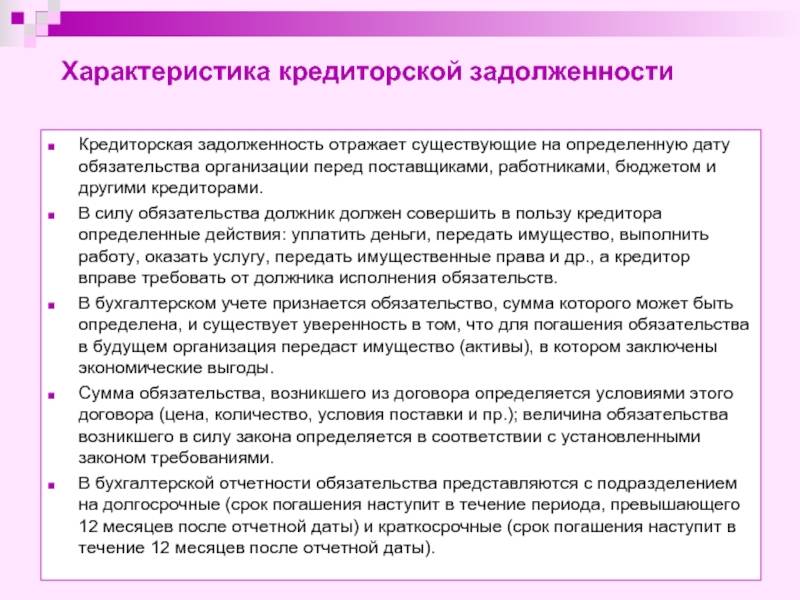

Кредиторская задолженность: особенности формирования

Сумма кредиторской задолженности отражает все финансовые обязательства компании перед поставщиками, работниками, государственными структурами, контрагентами в ходе ведения хозяйственной деятельности. Основной объём кредиторской задолженности составляют отгруженные, но неоплаченные материалы, сырьё, партии готовой продукции, выполненные работы или оказанные услуги. Также в сумму кредита включается задолженность перед персоналом, государственными налоговыми органами.

С точки зрения бухгалтерского учёта кредиторская задолженность отражает финансовое обязательство компании по выплате стоимости оказанных работ, предоставленных услуг, отгруженной продукции. Кредиторская задолженность возникает в момент подписания договора с контрагентом и заканчивается при успешной оплате счёта, выставленного компанией-партнёром. Объём финансовых обязательств, формирующих кредиторскую задолженность, уменьшает количество свободных средств на счетах предприятия, снижает устойчивость бизнеса в целом. Задача бухгалтеров и работников финансового отдела состоит в своевременном погашении кредиторской задолженности предприятия.

Итоговая сумма и процесс формирования кредиторской задолженности зависит от следующих факторов:

- Условия договоров с поставщиками и кредиторами. Продолжительность отсрочки платежа, частота закупок сырья и материалов, сумма оформляемых ссуд и кредитов определяет порядок формирования кредиторской задолженности. Например, большинство торговых компаний предпочитает закупать сырьё и материалы часто, используя мелкие партии, чтобы поддерживать небольшую сумму задолженности. С другой стороны, производственные предприятия заказывают сырьё и материалы редко, проводя крупные платежи раз в несколько кварталов.

- Итоговая стоимость отгруженных товаров или оказанных услуг. Наличие дополнительных скидок, льгот, согласованная в договоре цена зависит от специфики работы предприятия. Например, компании, действующие в сегменте массового производства, закупают товары со значительными скидками, поэтому сумма кредиторской задолженности невелика. С другой стороны, наукоёмкие предприятия, поставщики уникальных товаров или высококвалифицированных услуг закупают дорогостоящее сырьё и материалы, а также несут затраты на консультации редких специалистов.

- Организационная структура и платёжная дисциплина компании. В зависимости от количества сотрудников, размеров филиальной сети, установленной системы документооборота и порядка контроля качества работы компания имеет различную сумму кредиторской задолженности. Например, крупные производственные предприятия оплачивают часть счетов от поставщиков автоматически, редко берут долгосрочные кредиты и обладают низкой кредиторской задолженностью. С другой стороны, недавно вышедшие на рынок малые предприятия часто оформляют кредиты, задерживают оплату крупных партий товара и существуют в основном за счёт заёмных средств.

Ответственность

Речь о нежелании кредитора следовать своим обязательствам может идти лишь тогда, когда в календаре – дата их исполнения. В этом случае дебиторка становится просроченной. Соответственно можно приступать к мероприятиям по “стимулированию” к выполнению обязательств. Какие тут допустимы варианты?

Во-первых, это переговорный путь. Отказ от них со стороны дебитора или уклонение от обязанностей по выплате долга делает обращение в суд логичным решением вопроса.

Во-вторых, это претензии. Часто обращение с целью судебного разрешения ситуации может быть осуществлено только после череды процедур. При невыполнении договорных условий сначала пишется претензия, по истечении срока которой, если нет ответа, оформляется иск.

В-третьих, – разбирательство в суде по гражданскому иску.

Четвёртый вариант – уголовное дело в связи с уклонением от уплаты долгов. В случае положительного решения суда ответчику грозит ст.177 Уголовного кодекса России.

Дебитор и кредитор – это явления, играющие огромную роль в функционировании организации. Учёт активности данных бизнес-субъектов и последующий анализ делают возможным более объективную оценку потенциала компании, платёжеспособности и перспектив развития.

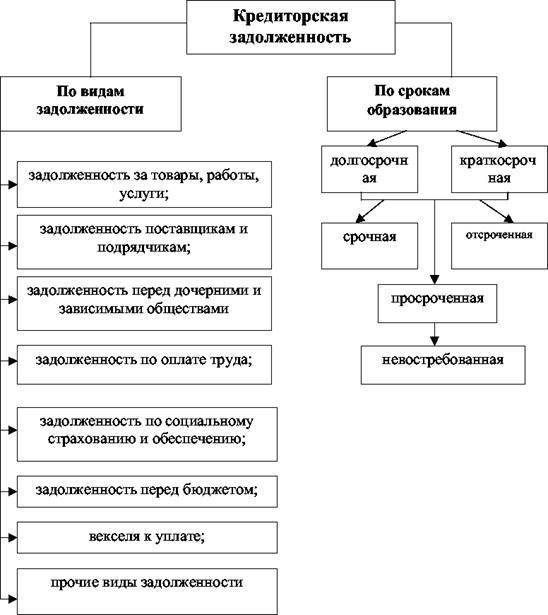

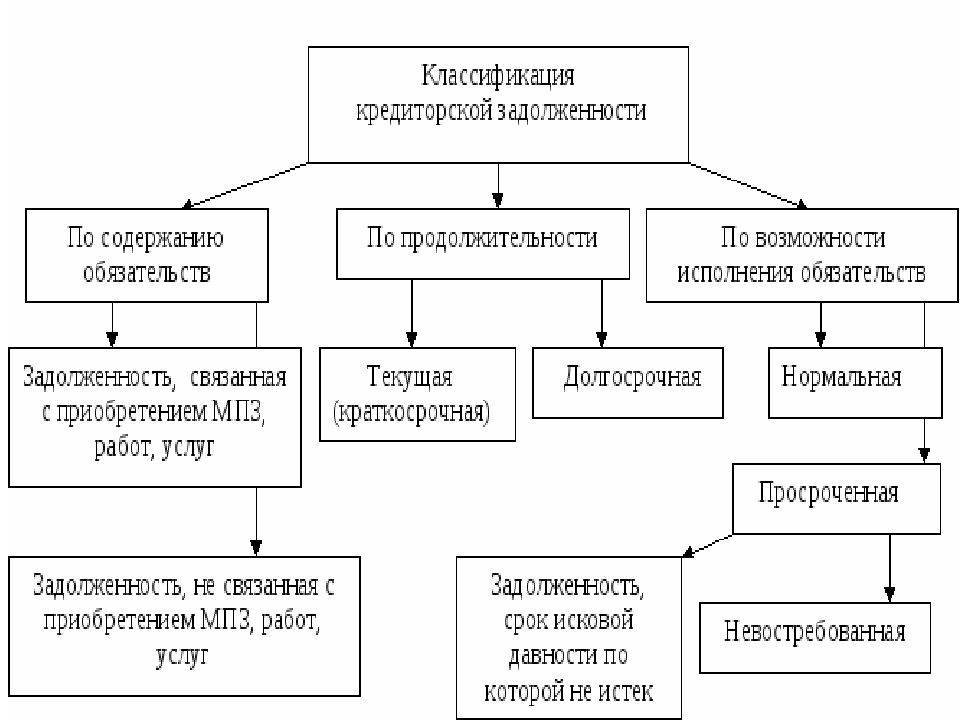

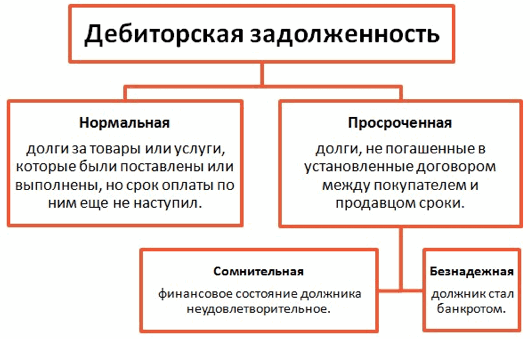

О видах

Кредиторку и дебиторку делят на виды – по признаку происхождения того и другого, срока для погашения, других обязательств.

Классификация ДЗ в бухучёте

Какие же есть виды ДЗ? Условно их два:

- Торговая. Это суммарные обязательства покупателей, которые имеют связь с реализацией товара либо услуг, реализованных как итог главной деятельности.

- Неторговая. Это результат других типов деятельности. Например, авансы, дивиденды и прочее.

По срокам можно разделить на:

- долгосрочную ДЗ, при которой сроки выплаты превышают год;

- краткосрочную – с погашением в течение года.

Результаты погашения или просрочек делят, в свою очередь, дебиторку на:

- нормальную;

- просроченную.

С первым пунктом здесь всё ясно. Есть вопрос по второму: сколько месяцев подразумевает просроченная ДЗ? Из-за того что причины просрочки бывают разными, тут снова приходится говорить о разделении, но уже на подвиды:

- Сомнительная ДЗ. Обязательства перед организацией, по поводу которых есть неуверенность в погашении по причине несоответствующей платёжеспособности дебитора.

- Невостребованные обязательства. Сюда включены те долги, что не были востребованы по причине ошибок бухгалтерии (либо прочей стороны, несущей материальную ответственность).

- Мораторная ДЗ. Повисшее обязательство, возникшее тогда, когда организация в процессе оформления банкротства. В этом случае предъявить финансовые претензии невозможно.

- Безнадёжная ДЗ. Долги, оплата по которым сведена к нулю. Такое имеет место быть в случае, если дебитор признан банкротом.

Важно! Когда истекают три года, обязательства подлежат списанию – п.77 Приказа Министерства финансов от 29.07.1998 №34н. Сегодня уже принято понижать риски через страхование дебиторки

Считается, что это надёжный способ уберечь дебиторскую задолженность от того, чтобы она стала безнадёжной

Сегодня уже принято понижать риски через страхование дебиторки. Считается, что это надёжный способ уберечь дебиторскую задолженность от того, чтобы она стала безнадёжной.

Виды кредиторки

Есть такие виды обязательств по кредиту – перед:

- сотрудниками;

- поставщиками или подрядчиками;

- бюджетом.

Кредиторские обязательства делятся на:

- текущие – менее трёх месяцев;

- краткосрочные – до года;

- долгосрочные – более года;

- ликвидные – три года и выше (т.е. – списание).